2 ндфл сдача в 2019 – Сроки сдачи 2-НДФЛ за 2018 год в 2019 году: таблица

сроки сдачи и образец заполнения

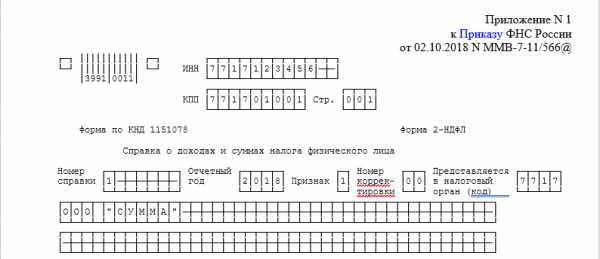

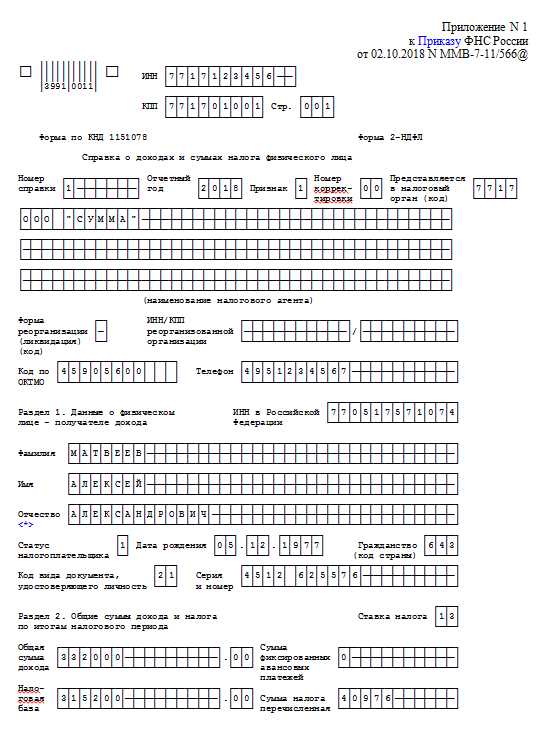

2-НДФЛ за 2018 год — новая форма этого отчета введена приказом ФНС от 02.10.2018 № ММВ-7-11/566@. Начиная с 2019 года справки в ИФНС по доходам работников за 2018 год нужно подавать по новой форме. Рассмотрим, что нужно учесть при работе с новым бланком, и приведем образец его заполнения.

Как изменился бланк 2-НДФЛ за 2018 год после обновления?

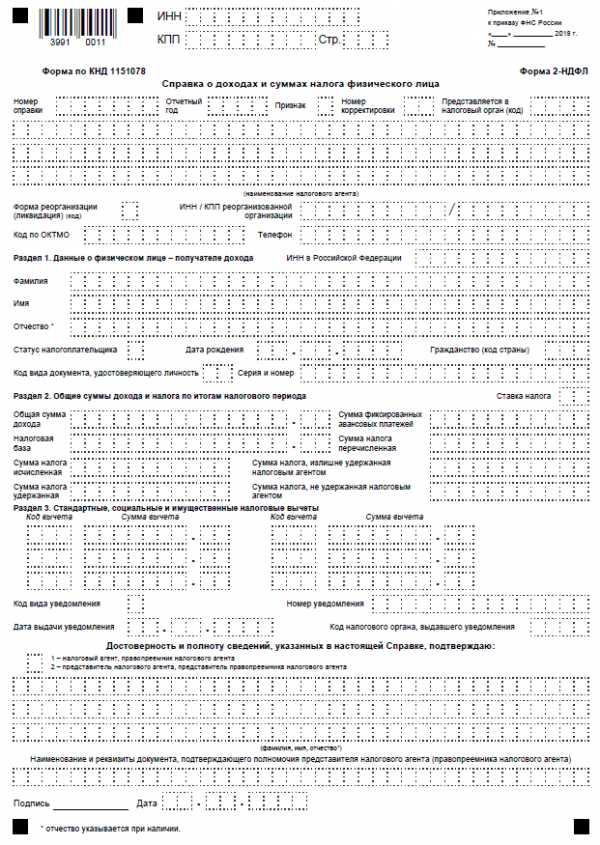

С отчета за 2018 год 2-НДФЛ оформляется на новом бланке. А точнее, на двух бланках:

- Первый — именно он теперь называется 2-НДФЛ — используется для сдачи в ИФНС.

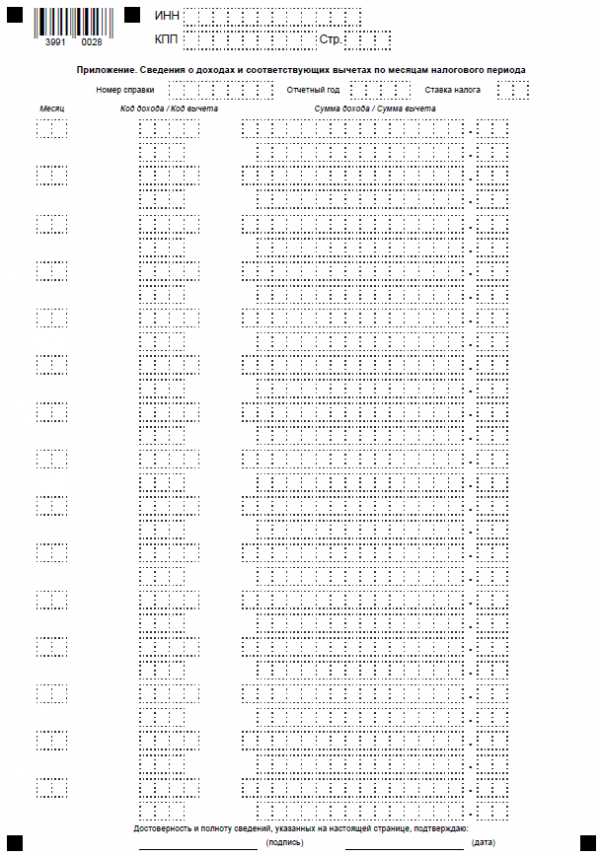

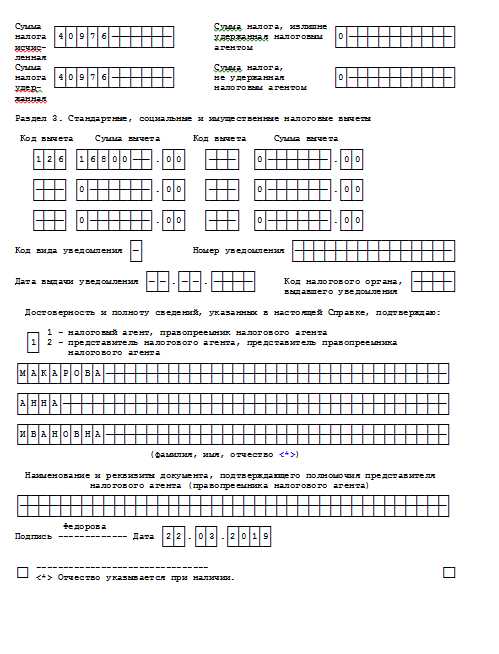

У него новая структура: он состоит из некоего подобия титульного листа, трех разделов и одного приложения. В самом начале документа приводятся данные о налоговом агенте, в разделе 1 — сведения о физлице, в отношении которого заполняется справка, в разделе 2 — информация об общей сумме дохода, налоговой базе и НДФЛ, в разделе 3 — предоставленные агентом вычеты: стандартные, социальные и имущественные, а в приложении дается расшифровка доходов и вычетов по месяцам.

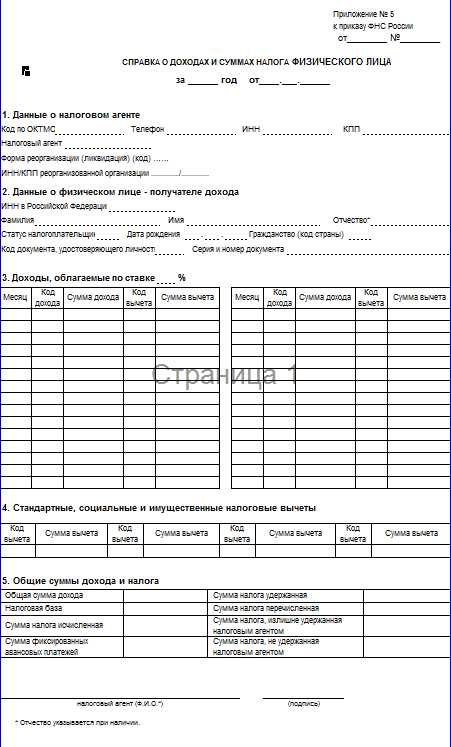

- Второй бланк, который вы будете выдавать работнику с 01.01.2019, именуется просто «Справка о доходах и суммах налога физического лица» (без привычного «2-НДФЛ»). Он практически полностью повторяет прежний бланк (из приказа ФНС от 30.10.2015 № ММВ-7-11/485@).

Образец справки 2-НДФЛ для налоговой, оформленный на новом бланке, можно увидеть на нашем сайте.

Образец

ОбразецСправка о доходах физлица: СКАЧАТЬ

Порядок и сроки сдачи 2-НДФЛ за 2018 год

В сроках сдачи 2-НДФЛ в 2019 году изменений нет. Их по-прежнему два:

- не позднее 1 марта (п. 5 ст. 226 НК РФ) следует подать справки на тех лиц, с дохода которых у налогового агента не было возможности удержать налог;

- не позже 1 апреля (п. 2 ст. 230 НК РФ) сдаются справки по лицам, с дохода которых налог удержан и уплачен в бюджет.

В 2019 году оба этих дня — рабочие, поэтому никаких переносов дат, совпавших с выходным днем (п. 7 ст. 6.1 НК РФ), не будет.

Не изменился и порядок сдачи сведений. Предоставить их в ИФНС всё так же можно на бумаге (если количество лиц, о которых отчитывается агент, не превышает 24) и по ТКС. Подача в бумажном варианте возможна лично, через представителя или по почте.

Итоги

Для отчета за 2018 год форма справки 2-НДФЛ принципиально обновлена. А вот в сроках и порядке сдачи справок ничего нового нет.

Образцы 2-НДФЛ для налоговой: СКАЧАТЬ

Образец 2-НДФЛ для работника: СКАЧАТЬ

2-НДФЛ Заполненный бланк

Как составить и сдать декларацию по налогу при упрощенке.

Заполнить СЗВ-СТАЖ в 1С.

Начисление зарплаты в 1С 8.3. Пошагово для начинающих. Для чайников.

Ссылка на официальный сайт.

programmydlyacompa.ru

до какого числа сдавать в 2019

Начало 2019 года – это время сдавать отчетность за прошедший период. В частности, речь идет о 2-НДФЛ. До какого числа сдавать в 2019 году? Знать правильную дату нужно обязательно. Ведь просрочка предоставления отчетности может обернуться большими штрафами. Подробности – в материале.

Установлен срок

Одной из форм налогового контроля за деятельностью налогоплательщиков и единственной возможностью проверить результаты деятельности является сдача отчетности.

Налоговое законодательство устанавливает конкретные сроки подачи отчетов. В связи с этим и актуален вопрос: до какого числа сдавать 2-НДФЛ. Знать конкретную дату необходимо для того, чтобы избежать нарушения действующего законодательства, а, соответственно, и штрафов.

Налог на доходы физических лиц (НДФЛ) уплачивается с доходов физлиц, как резидентов, так и нерезидентов нашей страны. В большинстве случаев НДФЛ перечисляют налоговые агенты: организации и предприниматели, производящие выплаты (например, зарплату) гражданам.

В некоторых случаях налог должны уплачивать сами физлица. В таких ситуациях они также должны самостоятельно задекларировать доход, подав в налоговую инспекцию декларацию по форме 3-НДФЛ.

Налоговую базу по налогу можно уменьшить на специальные налоговые вычеты: стандартные, имущественные, социальные, профессиональные.

Ставки НДФЛ различаются в зависимости от вида дохода и категории плательщика. В настоящее время действуют ставки 13, 15, 30, 35 процентов. Причем ставка 13% является самой распространенной.

Нужно не опоздать

Итак, до какого числа сдавать в 2019 2-НДФЛ? По общему правилу организации и индивидуальные предприниматели должны подать справки в свою налоговую инспекцию не позднее 1 апреля года, следующего за отчетным. Ликвидирующиеся или реорганизуемые предприятия должны подать такую справку за период с начала отчетного периода до даты ликвидации или реорганизации (п. 3.5 ст. 55 НК РФ, письмо ФНС от 26.10.2011 № ЕД-4-3/17827).

Если по каким-либо причинам реорганизованная организация не представит справку, отчитается за нее правопреемник по месту своего учета. Организация-правопреемник должна представить две справки 2-НДФЛ: за себя и за реорганизованную организацию (п. 5 ст. 230 НК РФ, письмо ФНС от 17.01.2018 № ГД-4-11/582).

Другая ситуация возникает, когда речь идет о доходах, поименованных в статье 226.1 НК РФ. До какого числа сдавать 2-НДФЛ за 2018 год в этом случае? Справку сдавать не нужно. Вместо нее следует заполнить приложение 2 к годовой декларации по прибыли и сдать в налоговую инспекцию не позднее 28 марта следующего года (п. 4 ст. ст. 214, подп. 3, 4 п. 2 ст. 226.1, п. 4 ст. 230, ст. 289 НК РФ).

Если удержать налог не представляется возможным, то нужно представить справки 2-НДФЛ с признаком 2 (4). Сделать это нужно не позднее 1 марта года, следующего за отчетным (п. 14.ст. 226.1 НК РФ).

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Вконтакте

Google+

blogkadrovika.ru

Сдача 2 НДФЛ в 2019 году: новый бланк и коды

До 2 апреля 2019 года все налоговые агенты обязаны направить в органы ФНС справки по форме 2-НДФЛ с информацией о доходах каждого налогоплательщика и суммах удержанного налога за 2017 год. Ситуация осложняется тем, что налоговики разработали и утвердили новый бланк в справки, а также в очередной раз ввели новые коды доходов и вычета. Как заполнить бланк с учетом всех изменений, подскажет эта статья.

Справку 2-НДФЛ в 2019 за 2017 год можно сдавать как на старом бланке, утвержденном приказом ФНС России от 30.10.2015 N ММВ-7-11/485@, без внесенных изменений, так и на новом бланке, утвержденном приказом ФНС России от 17.01.2018 N ММВ-7-11/19@. Об этом уже сообщила налоговая служба. Поскольку обновленная форма бланка учитывает изменения в законодательстве за прошедший год, будет удобнее использовать ее. Кстати, такую же справку работодатели обязаны оформлять по требованию налогоплательщиков, если им нужно подтвердить свои доходы. Скорее всего, банки и другие инстанции будут требовать именно обновленный бланк. Разберемся вместе, какие изменения внесены и как заполнить этот отчет без ошибок.

Срок сдачи справки 2-НДФЛ

В вопросе сроков сдачи отчетности ничего не изменилось. Эту ежегодную форму налоговые агенты обязаны направить в территориальные органы ФНС по месту учета до 1 апреля года, следующего за отчетным. В 2019-м 1 апреля выпало на воскресенье, поэтому крайним днем для отчета будет 2 апреля.

Кроме того, не следует забывать о том, что в отношении тех доходов налогоплательщиков, с которых не удалось удержать налог, нужно отчитаться до 1 марта 2019 года.

По требованию работника, в том числе и после его увольнения, работодатель обязан заполнить и предоставить ему справку 2-НДФЛ в любое время в течение года (ст. 230 НК РФ). Срок для подготовки документа — 3 дня, как это определено статьей 62 Трудового кодекса РФ.

2-НДФЛ в 2019 будут сдавать организации-правоприемники

Материалы по теме

Сдавать справки 2-НДФЛ в 2019 году должны, в том числе, правоприемники организации-работодателя, прекратившей действовать в результате реорганизации. Этого требует пункт 5 статьи 230 НК РФ, внесенный в нее Федеральным законом от 27 ноября 2017 г. № 335-ФЗ. Правопреемники, которые получили имущество, права и штат работников другой компании в результате:- ликвидации;

- присоединения;

- разделения;

- преобразования;

- слияния,

получают и обязанности налогового агента. Поэтому такой работодатель обязан отчитаться по налогу на доходы физических лиц за реорганизованную компанию в инспекцию ФНС по месту своего учета. Если, конечно, сама реорганизованная компания не сделала этого ранее. Уточненные сведения также должна направлять организация-правопреемник.

Соответствующие поправки внесены в форму справки 2-НДФЛ. В частности, разделе 1 «Данные о налоговом агенте» появились два новых поля:

- «Форма реорганизации (ликвидации)» для указания кода, обозначающего тип реорганизации;

- «ИНН/КПП реорганизованной организации».

Всего кодов предусмотрено шесть:

- «0» — ликвидация;

- «1» — преобразование;

- «2» — слияние;

- «3» — разделение;

- «5» — присоединение;

- «6» — разделение с одновременным присоединением.

Налогоплательщики без адреса

Еще одним новшеством в бланке стало исключение из него адресных данных налогоплательщика. Теперь в форме 2-НДФЛ за 2017 г. больше не нужно указывать даже код страны проживания. Остались только сведения о гражданстве и данных документа, удостоверяющего личность. Нужно указать его код (паспорт обозначают «21»), серию и номер. Дату выдачи указывать не нужно.

Сведения о доходах и новые коды

Новые коды по доходам и вычетам, которые необходимо использовать при заполнении справки 2-НДФЛ в 2019 году, введены приказом ФНС от 24.10.2017 № ММВ-7-11/820. Всего их 6: 5 для доходов и 1 — по вычетам. Все они представлены в таблице:

| Код | Расшифровка |

| 2013 | Компенсации за неиспользованный отпуск |

| 2014 | Выходное пособие/средний месячный заработок на период трудоустройства. Либо компенсация, выплаченная руководителю, его заместителям и главному бухгалтеру в размере, превышающем трехкратный размер среднемесячного заработка |

| 2301 | Штрафы и неустойки потребителю от организации на основании решения суда |

| 2611 | Списанный безнадежный долг с баланса |

| 3021 | Процент (купон) по обращающимся рублевым облигациям отечественных компаний |

В целом раздел 3 справки, в котором нужно указывать доходы, не изменился. В нем нужно указать все полученные по месяцам доходы, ставку их обложения НФЛ, а также суммы вычета из них. В заполненном виде раздел выглядит так:

А вот из раздела 4 справки 2-НДФЛ удалили упоминание об инвестиционных вычетах. Теперь он называется «Стандартные, социальные и имущественные вычеты». При заполнении нужно указывать код вычета и сумму. Ниже нужно проинформировать налоговый орган об уведомлении о праве на социальный вычет (если такие были). Если у плательщика есть право на получение инвестиционного вычета, он по-прежнему может воспользоваться им в соответствии с п. 1 статьи 219.1 НК РФ. Хотя отдельного упоминания о нем нет в названии раздела, его код не изменился — «619». Особенностей при указании сумм не предусмотрено. В конце все данные по доходам суммируются, и приводится сумма удержанного налога. Для этого предназначен раздел 5:

Подпись и печать

В конце заполненную справку 2-НДФЛ, как и раньше, должен заверить своей подписью руководитель компании — налогового агента или уполномоченное лицо (по доверенности). В первом случае ставится код «1», а во втором — «2». Если форму подписал представитель, нужно указать реквизиты документа, удостоверяющего его полномочия.

Место для печати в бланке не предусмотрено, но если организация ее использует, нужно поставить оттиск рядом с подписью.

Порядок сдачи формы 2-НДФЛ в 2019 г.

Теперь разберемся с тем, какие изменения произошли в части представления отчета в орган ФНС. Отчитываться нужно по месту учета компании в качестве налогового агента, это не изменилось. Также по нормам статьи 230 НК РФ справка может быть направлена двумя способами:

- на бумаге;

- в электронной форме.

Бумажный вариант налоговики готовы принимать только в том случае, если сведения подаются по 24 физическим лицам (не более). Если плательщиков больше — предусмотрен только электронный вариант. Но в 2019 году отчет нельзя сдать на таких электронных носителях, как: диски СД, дискеты, флэшки. Соответствующий пункт удален из раздела II Порядка сдачи 2-НДФЛ, как устаревший. Направить электронный вариант в орган ФНС теперь возможно только по телекоммуникационным каналам связи (ТКС).

Образец заполнения новой формы справки 2-НДФЛ за 2017 г.

ppt.ru

Порядок сдачи 2-НДФЛ в налоговую

Важно! В 2019 году изменилась форма отчетности 2-НДФЛ. Теперь необходимо делать две справки 2-НДФЛ. Одну нужно будет выдавать сотрудникам, а вторую сдавать в налоговую инспекцию. За 2018 год справки нужно сдавать и отдавать сотрудникам по новой форме. Новая форма утверждена Приказом ФНС России № ММВ-7-11/566@ от 02.10.2018. Новая форма 2-НДФЛ имеет новую структуру. Справка, которую теперь надо выдавать сотрудникам при увольнении, называется «Справка о доходах и суммах налога физического лица».

Кто обязан сдавать справку 2-НДФЛ

Справку 2-НДФЛ необходимо сдавать в налоговую инспекцию. Это касается тех организаций и индивидуальных предпринимателей (ИП), которые выплачивают заработную плату сотрудникам. Это сказано в статьях 226 и 230 Налогового Кодекса РФ. В некоторых случаях сдавать 2-НДФЛ в налоговую инспекцию не нужно. Это касается следующих ситуаций

| В каких случаях не нужно сдавать 2-НДФЛ | Основание |

| если в течение года организация или ИП, имеющий в найме сотрудников, не выплачивали им зарплату и других начислений, которые облагаются НДФЛ. | пункт 2 статьи 230 Налогового Кодекса РФ. |

| ИП, нотариусам и адвокатам, ведущим свою практику | пункт 1 статьи 227 Налогового Кодекса РФ |

| при выплате необлагаемых доходов | Письмо ФНС № БС-4-11/787@ от 19.01.2017, пункт 28 статьи 217 Налогового Кодекса РФ |

| при выплате доходов в случаях, когда физическое лицо должно самостоятельно уплатить налог, например, при выплатах в рамках договора подряда | статьи 227, 228 Налогового Кодекса РФ |

| если были выплачены доходы, указанные в статье 226.1 Налогового Кодекса РФ | cтатья 226.1 Налогового Кодекса РФ |

| если организация купила у физического лица имущество или имущественные права, которые были его собственностью | пункт 1 cтатьи 228 Налогового Кодекса РФ |

| если организация или ИП вручали подарки физическим лицам, которые не являются сотрудниками, например, в рамках рекламных акций. При этом дарящему необходимо сообщить об этом в налоговую инспекцию | пункт 9 статьи 226 Налогового Кодекса РФ, пункт 5 статьи 226 Налогового Кодекса РФ |

| если организация или ИП выступают в качестве комиссионеров | пункт 1 статьи 996 Гражданского Кодекса РФ |

В общем, общее правило такое – нет дохода, при котором организация или ИП выступают в качестве налоговых агентов – нет 2-НДФЛ, поэтому «нулевые» формы 2-НДФЛ также не нужно сдавать. При реорганизации компании, сдавать за нее отчетность должен правопреемник. Это сказано в пункте 5 статьи 230 Налогового Кодекса РФ. Если вдруг у правопреемника есть свои обязательства по сдаче 2-НДФЛ, то в этом случае, он должен отчитаться и по своим обязательствам и за реорганизованную компанию. Это сказано в Письме ФНС № ГД-4-11/582@ от 17.01.2018.

Куда необходимо сдавать 2-НДФЛ

Отчетность по форме 2-НДФЛ необходимо сдавать в налоговую инспекцию по месту нахождения (регистрации) организации или месту жительства ИП. Это сказано в пункте 2 статьи 230 и в пункте 1 статьи 83 Налогового Кодекса РФ. При наличии обособленного подразделения 2-НДФЛ сдается по месту нахождения (регистрации) такого подразделения. Если организация относится к крупнейшим налогоплательщикам, то отчитываться она должна по месту учета в качестве крупнейшего налогоплательщика. Что касается индивидуальных предпринимателей, которые находятся на ЕНВД или работают на патенте, то 2-НДФЛ нужно сдавать по месту осуществления деятельности индивидуального предпринимателя.

Сроки и способы сдачи 2-НДФЛ

Крайний срок сдачи в налоговую инспекцию 2-НДФЛ зависит от того, какой номер признака указан в справке. Чтобы найти номер признака в справке 2-НДФЛ, необходимо посмотреть в поле «Признак». Что обозначает тот или иной номер признака показано в таблице.

| Номер признака | Значение | Срок сдачи 2-НДФЛ |

| 1 | указывают организации и ИП, которые выплатили доход физическим лицам, при этом НДФЛ с них был удержан и перечислен в бюджет | Не позднее 1 апреля 2019 |

| 2 | указывают организации и ИП, которые выплатили доход физическим лицам, с дохода которых не был удержан НДФЛ. Этот номер также ставят налоговые агенты, которые не смогли полностью удержать НДФЛ с дохода физических лиц, например, при операциях с ценными бумагами | Не позднее 1 марта 2019 |

| 3 | указывает правопреемник, когда он отчитывается за реорганизованную организацию. Этот номер ставится, если в справке указываются суммы доходов и НДФЛ, который перечислен налоговым агентом | Не позднее 1 апреля 2019 |

| 4 | указывает правопреемник, когда он отчитывается за реорганизованную организацию, если в справке указываются суммы выплаченных налоговым агентом доходов, с которых он не смог удержать НДФЛ | Не позднее 1 марта 2019 |

Справки 2-НДФЛ сдаются не позже указанных в таблице дат, которые следуют за отчетным годом. То есть справки за 2018 год, необходимо сдавать в 2019 году. Что касается справок с признаком 2 и 4, то помимо того, что их необходимо сдавать в налоговую инспекцию не позже установленного срока, их еще необходимо вручить физическому лицу. Это сказано в пункте 5 статьи 226 Налогового Кодекса РФ. По общему правилу, если последний день сдачи отчетности приходится на нерабочий или праздничный день, последним днем сдачи будет являться ближайший рабочий день. Это сказано в пункте 7 статьи 61 Налогового Кодекса РФ. Подавать 2-НФЛ в налоговую инспекцию можно в следующем виде:

- в электронном виде;

- в бумажном виде

В электронном виде отчетность подается в том случае, если численность сотрудников в компании больше 25 человек. Если же из меньше 25 человек, то можно сдавать в бумажном виде. Если организация или ИП решили сдавать отчетность в бумажном варианте, то сделать это можно следующим способом:

- прийти в налоговую инспекцию самостоятельно;

- отправить в налоговую инспекцию представителя, например, бухгалтера. У представителя должна быть доверенность, выписанная от имени организации или ИП, на сдачу отчетности;

- отправить по почте. По почте необходимо отправлять ценным письмом с описью

Датой сдачи отчетности будет считаться день:

- при сдаче лично или через представителя – дата сдачи отчетности. Инспектор обязан поставить штамп с датой получения от вас отчетности;

- при отправке отчетности почтой – дата отправки письма. На описи и на квитанции сотрудник почты обязан поставить штамп с датой получения от вас письма. Обращайте внимание на то, чтобы дата в печати хорошо просматривалась

Как заполнить и сдать реестр 2-НДФЛ в 2019 году

Если 2-НДЛ сдается в бумажном варианте также необходимо составить сопроводительный реестр в двух экземплярах. При электронной сдаче 2-НДФЛ сдавать реестр не нужно. Реестр составляется по форме, которая находится в Приложении 1 к Порядку заполнения справок. Этот Порядок утвержден Приказом ФНС № ММВ-7-11/566@ от 02.10.2018. Если в справках 2-НДФЛ указаны разные признаки, то по каждому признаку нужно будет составить отдельный реестр.

В реестре указываются следующие сведения:

- номер справки;

- наименование организации, ИП;

- номер признака;

- количество справок;

- фамилии, имена, отчества, дата рождения физических лиц, которые фигурируют в справках;

Какие бывают ошибки в 2-НДФЛ

Основными ошибками при заполнении 2-НДФЛ являются:

- путаница в кодах;

- заработную плату указывают двумя суммами в месяц;

- неправильно указывают ОКАТО;

- указывают неправильную дату получения дохода по договору подряда

Работодатель должен выплачивать заработную плату два раза в месяц, но в справке необходимо показывать ее одной суммой. Это связано с тем, что датой получения дохода считается последний день месяца.

Если у компании несколько филиалов, которые расположены в разных местах, то необходимо в справках указывать ОКАТО, которые соответствуют нахождению рабочего места сотрудника.

По гражданско-правовым договорам датой получения дохода является дата выплаты по договору. Например, договор был заключен в декабре 2018 года, акт подписан в феврале 2019, а деньги получены в марте 2019 года. В этом случае датой дохода будет считаться март 2019 года.

Как сдать уточненную справку 2-НДФЛ

Если после сдачи справок в налоговую инспекцию, в них были обнаружены ошибки, то необходимо будет их исправить. Исправить необходимо только те справки, в которых были обнаружены ошибки. Если справка была сдана в налоговую инспекцию ошибочно, то ее можно аннулировать. Если справки 2-НДФЛ сдавали электронным способом, то необходимо сделать отдельный файл, который содержит правильные сведениями. Весь файл, в котором содержится полный отчет, повторно сдавать не нужно.

Уточненная справка сдается по той же форме, которая действовала в том периоде, за который сдается уточненная справка. В уточненной справке в полях «№ ___» и «от _____» указывается номер, который был у первоначальной справки и новая дата. В поле «Номер корректировки» нужно указать номер уточнения, если их было несколько, например 01, 02, 03 и т.д. Если в момент подачи уточненной справки какие-то данные по сотруднику изменились, их необходимо указать в уточненной справке. Это сказано в Письме ФНС № ГД-4-11/5667@ от 27.03.2018.

Если необходимо аннулировать справку, то необходимо в уточняющей справке заполнить заголовок к разделу 1 «Данные о физическом лице – получателе дохода», а также в этом разделе необходимо указать данные, которые содержались в первоначальной справке. Остальные разделы 2, 3 не нужно заполнять. Также в поле «Номер справки» нужно указать номер самой первой справки, а в поле «Номер корректировки» цифру 99.

online-buhuchet.ru