2Ндфл за 2019г – Справка 2 НДФЛ новая форма 2019: бланк, образец заполнения

Новая форма 2 ндфл 2019

С начала апреля 2019 года при заполнении справки 2-НДФЛ нужно использовать ее новую форму. Соответствующий документ – Приказ ФНС РФ № ММВ-7-11/566@ от 02.10.2018 г. – начал действие с 1 января 2019 года. Поэтому все необходимые сведения придется подавать уже на новом бланке. Предназначение ее осталось тем же самым: подтверждение дохода наемных работников организаций и индивидуальных предпринимателей, а также начисленного и уплаченного налога и предоставленных вычетах.

Содержание статьи

Зачем нужна 2-НДФЛ?

Эта справка нужна как физическим лицам, так и налоговым агентам и индивидуальным предпринимателям.

Гражданам она в основном нужна для того, чтобы подтвердить свой доход в таких случаях:

- при получении кредита;

- для оформления социальных пособий;

- при обращении в Пенсионный фонд для назначения пенсии;

- пенсионеры предъявляют ее, когда нужно оформить полагающиеся им субсидии;

- при увольнении с одного места работы и оформлении на новое;

- для оформления разрешения на налоговый вычет в ИНФС;

- оформляя ребенка в детский сад или школу также нужно предъявить 2-НДФЛ , если у семьи небольшой доход. В этом случае будут назначены определенные льготы, например, предоставлено бесплатное питание.

Кроме того, гражданам других государств документ необходим для получения российского гражданства: этой справкой они могут доказать, что в состоянии содержать себя или членов своих семей, а не будут после получения российского паспорта требовать льготы и субсидии.

Справку нужно предъявлять в суде, когда идут разбирательства трудовых споров. Например, она будет документальным подтверждением того, что человеку зарплата была начислена, но не выплачена в полном объеме при увольнении.

Женщинам, уходящих в декрет, начисляется пособие на основании данных, представленных в справках за два предшествующих года.

Для индивидуальных предпринимателей справка 2-НДФЛ также является подтверждением дохода. Потребоваться он может в тех же случаях, что и наемного работу с одним отличием: ИН вправе доказать свой доход, предоставив также декларацию по форме 3-НДФЛ.

Налоговые агенты – индивидуальные предприниматели и юридические лица — обязаны составлять и предоставлять в инспекцию такие справки в отношении каждого своего сотрудника. Это является подтверждением исполнения обязательств по начислению и уплате НДФЛ.

Закон разрешает предоставлять справку не только в бумажном виде. Допускается и электронный вариант. Однако, в случае, когда он в дальнейшем распечатывается, подлинность этого экземпляра должна быть заверена.

При необходимости справку можно заполнять не за весь год.

- Например, если сотрудник переходит на новую работу в середине года, то он может запросить на предыдущем месте справку лишь за тот срок, что проработал там.

- Выдается документ на основании заявления сотрудника. В нем он указывает период, за который ему необходимо подтвердить данные о своих доходах и уплаченных налогах.

- При этом не ограничивается количество экземпляров: работодатель может выдать их столько, сколько сотрудник запросит в заявлении.

Новая форма – что изменилось в 2019 году?

В первую очередь изменилось само название документа. Теперь в заголовок добавлена формулировка «…и суммах налога…».

Появились четыре новых признака, которые обозначаются кодами:

- 1 – для общего случая;

- 2 – в ситуации, когда налог удержать не представляется возможным;

- 3 – аналогично «1», но когда ее заполняет правопреемник налогового агента;

- 4 – аналогично «2» для правопреемника.

Кроме того, у справки теперь есть приложение. В него заносятся те данные, которые содержались ранее в разделе III старой формы.

В справке ставятся отметки об уведомлении, для чего в ней предусмотрены строки. Это обозначается цифровыми кодами:

- 1 – в случае, когда налогоплательщик получил на руки Уведомление об имущественном вычете;

- 2 – для социального вычета;

- 3 – при выдаче Уведомления о праве уменьшения налога в отношении авансовых фиксированных платежей.

При этом сами вычеты в документе не указываются. А вот доходы по месяцам и вычеты приводятся в приложении с проставлением кода.

Еще одно обновление, касающееся новой формы документа, заключается в том, что порядок заполнения для налоговой инспекции и сотрудника теперь отличаются.

2-НДФЛ 2019 для инспекции

Форма, которая подается в налоговую инспекцию, немного отличается названием: после полного названия документа в скобках указывается «2-НДФЛ». Документ подается полностью со всеми приложениями. Подавать ее нужно в электроном виде, за исключением тех налоговых агентов, у которых среднесписочная численность за отчетный год не превышает 25 человек. Таким организациям разрешается подавать сведения на бумажных носителях. Это положение содержится в ст. 120 (пункт 2) Налогового кодекса РФ.

2-НДФЛ 2019 для сотрудников

Справка для сотрудников более компактная. В ней отражается все необходимые сведения:

- в разделе 1 указываются данные о налоговом агенте;

- во втором – о налогоплательщике;

- раздел 3 предназначен для указания доходов по месяцам. Здесь предусмотрены столбцы для отражения кода дохода и вычета и соответствующих сумм;

- в разделе 4 показаны налоговые вычеты;

- пятый раздел – подведение итогов расчета дохода, налога и вычетов за год в целом.

Как заполнить 2-НДФЛ в 2019

Правила заполнения справки по новой форме таковы.

Правила заполнения справки по новой форме таковы.

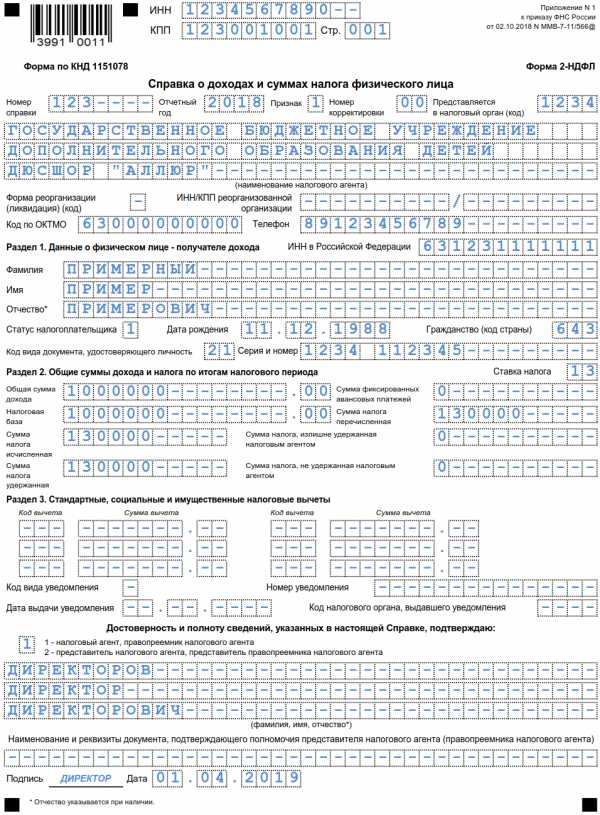

Вверху каждой страницы предусмотрены поля, где указываются ИНН и КПП налогового агента и номера страниц.

На первой странице проставляется номер документа, год, за который предоставляется информация, цифровой код 1-4, указывающий удержан или не удержан налог и то, кем составляется справка (налоговым агентом или его правопреемником).

- В случае, если производились корректировки, то указывается их номер в двухзначном формате. При первичном составлении документа ставится код «00».

- Если же настоящая справка отменяет составленную ранее, то необходимо указать код «99».

Далее прописывается код налоговой инспекции, наименовании организации – составителя документа, код ОКТМО, контактный телефон. Если налоговый агент был реорганизован, то для этой информации также предусмотрено отдельное поле.

Раздел 1

Раздел I посвящен данным о физическом лице. Указываются такие данные ФИО, ИНН, статус (1 или 2 – резидент / нерезидент РФ соответственно, 3 – не резидент высокой квалификации, 4 – нерезидент участник Государственной программы по добровольному переселению, 5 – беженец, не являющийся резидентом, 6 – иностранец, работающий по патенту). Также в этом разделе указывается дата рождения, код страны, гражданином которой является физическое лицо (при не российском гражданстве), паспортные данные.

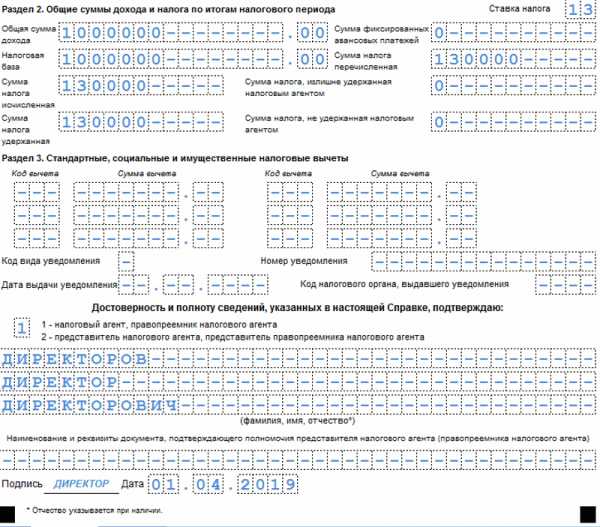

Раздел 2

Здесь указывается информация о всех начислениях в пользу физического лица, произведенных за отчетный период, налоговой базе, а также ставке, по которой удерживается налог. Необходимо также указать фиксированные авансовые платежи.

Предоставляются сведения относительно начисленного налога, удержанного или того, который было невозможно удержать. Если по какой-либо причине НДФЛ был удержан излишне, то эта информация также находит отражение в данном разделе.

Раздел 3

В разделе III указываются данные о вычетах. Налоговый агент должен проставлять эти сведения на основании уведомлений, которые выдаются налоговой инспекцией. Необходимо проставить код вычета и его сумму в соответствующих графах.

- Коды таковы: 1 – имущественный, 2 – социальный вычет и 3 – снижение НДФЛ на авансовые фиксированные платежи. Кроме того, в обязательном порядке должна быть отражена информация о дате и номере уведомления о праве на налоговый вычет и коде ИФНС, выдавшей этот документ.

- Если вычетов несколько, то каждый нужно указывать на отдельном листе. При этом заново заполнять предыдущие разделы не требуется.

Удостоверяется справка подписью директора организации – налогового агента либо его преемника. В отдельных случаях подписать документ имеет право физическое лицо по доверенности либо представитель. Если справка подписана налоговым агентом, то проставляется код «1», в ином случае – «2».

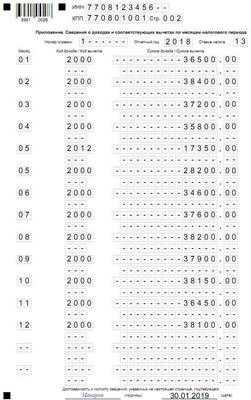

Приложение

В приложении указываются доходы и вычеты гражданина, которому справка выдана, по месяцам. Эти сведения должны сопровождаться кодовым обозначением. Если за один месяц гражданину было начислено несколько видом доходов, то они проставляются в отдельных строках.

В приложении указываются доходы и вычеты гражданина, которому справка выдана, по месяцам. Эти сведения должны сопровождаться кодовым обозначением. Если за один месяц гражданину было начислено несколько видом доходов, то они проставляются в отдельных строках.

Скачать образец 2 ндфл 2019 (Бланк для ФНС)

Скачать бланк 2-НДФЛ (новый с 2019 г) (Размер: 193,5 KiB | Скачиваний: 553)

Скачать образец 2 ндфл 2019 (Бланк для работников)

Бланк справки о доходах и НДФЛ физлица 2019 (Размер: 30,3 KiB | Скачиваний: 719)Образец справки о доходах и суммах налога физлица

Отличная статья 0

Справка «О доходах и суммах налога физического лица» вместо 2-НДФЛ с 2019 года

2-НДФЛ — форма отчетности, которая подается работодателями в налоговый орган. Но у нее было еще одно назначение — справка представлялась для подтверждения дохода физлица. Например, при оформлении ипотеки или получении налогового вычета. Однако 2 октября 2018 года вышел приказ ФНС № ММВ-7-11/566, которым утверждена новая форма этой справки. Вместе с тем в приказе отмечается, что 2-НДФЛ предоставляется в налоговый орган, а сотрудникам на руки для их личных целей выдается специальная справка «О доходах и суммах налога физического лица».

Новая справка для выдачи сотруднику практически копирует форму 2-НДФЛ старого образца, то есть ту, которая действует на сегодняшний день. В нее внесены небольшие изменения, в частности, удалены некоторые поля.

Что же касается 2-НДФЛ для предоставления в инспекцию, то ее структура полностью изменилась. Форма теперь состоит всего из трех разделов. Кроме того, добавлено приложение — в нем нужно будет расшифровать сведения о доходах и вычетах помесячно. Также в форме есть некоторые другие изменения.

Приказ вводит новые формы с 2019 года. Таким образом, для подтверждения дохода за 2018 год сотрудникам нужно будет выдавать не форму 2-НДФЛ, а упомянутую справку «О доходах и суммах налога физического лица».

Справка о доходах и суммах налога физического лица

Справка о доходах и суммах налога физического лица

kontursverka.ru

теперь одна форма для инспекции, другая – для работника

Что произошло?

Федеральная налоговая служба России выпустила Приказ от 02.10.2018 № ММВ-7-11/566@ «Об утверждении формы сведений о доходах физических лиц и суммах налога на доходы физических лиц, порядка заполнения и формата ее представления в электронной форме, а также порядка представления в налоговые органы сведений о доходах физических лиц и суммах налога на доходы физических лиц и сообщения о невозможности удержания налога, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога на доходы физических лиц».Документ вступает в силу с 1 января 2019 года и применяется начиная с представления сведений о доходах физических лиц за 2018 год.

В чём суть изменений?

Главное отличие от старого Приказа в том, что вместо одной формы 2-НДФЛ ФНС утвердила сразу две новые: одну для выдачи работнику, другую — для налоговой инспекции.Зачем меняют форму?

Дело в том, что с момента утверждения порядка представления формы 2-НДФЛ в нынешней его редакции, были внесены изменения в НК РФ, которые необходимо учесть при утверждении нового порядка. Так, в частности, новая форма справки учитывает поправки, внесённые в НК РФ законом от 02.05.2015 № 113-ФЗ, которые исключили возможность представления 2-НДФЛ на электронных носителях. Также новая справка учитывает поправки, внесённые в НК РФ законом от 27.11.2017 № 335-ФЗ, которые установили возможность представления правопреемниками налогового агента сведений о доходах физлиц.Как поменялась форма для подачи сведений в ИФНС?

У новой справки иная структура. Вместо пяти разделов в ней три раздела и одно приложение. Справка состоит их двух листов. Данные, которые в действующей 2-НДФЛ вносят в Раздел 1, необходимо будет показывать в начале новой формы.Полностью изменён порядок отражения данных о доходах и налоге. В новой справке расшифровка сведений о доходах и соответствующих вычетах по месяцам налогового периода перешла из общих разделов в отдельное приложение.

Не нужно будет указывать ИНН физлица в стране гражданства — такого поля в новой справке нет. Нужно будет указывать только российский ИНН.

Детские, социальные и имущественные вычеты потребуется отражать в разделе 3, а не 4. Кроме этого, в 2-НДФЛ появится новое поле «Код вида уведомления».

Для новой справки 2-НДФЛ предусмотрено 4 признака: 1 — в общем случае; 2 — при невозможности удержать налог; 3 — в общем случае, если ее сдает правопреемник налогового агента, 4 — при невозможности удержать налог, если ее сдает правопреемник налогового агента. Кроме того, в приказе содержатся и другие коды, которые налоговые агенты должны применять при заполнении этого документа. В частности, коды видов документов, удостоверяющих личность налогоплательщика.

Какие установлены требования к заполнению 2-НДФЛ?

В новом Порядке заполнения 2-НДФЛ указывается на недопустимость исправлений с помощью корректора и использования двусторонней печати справки на бумажном носителе и скрепления листов справки, приводящие к порче бумажного носителя. Указано, что при заполнении справки используются чернила чёрного, фиолетового или синего цвета. Не допускается заполнение справки отрицательными числовыми значениями и др.Как сдавать 2-НДФЛ?

В приложении к приказу содержится подробная инструкция по заполнению отчётной формы и направлению её в налоговый орган. Как и сейчас, налоговые агенты имеют право оформить справку как на бумаге, так и в электронной форме.Изменены ли сроки сдачи 2-НДФЛ?

Нет, сроки сдачи 2-НДФЛ остались прежние, причём НК РФ не устанавливает единого срока для направления сведений о доходах физлиц в ИФНС. Справка, содержащая сведения о доходах физических лиц и суммах налога, исчисленного, удержанного и перечисленного в бюджетную систему подаётся в ИФНС ежегодно не позднее 1 апреля года, следующего за истекшим налоговым периодом. Данное правило распространяется только на справки 2-НДФЛ с признаком «1» (когда НДФЛ был удержан работодателем).При невозможности в течение налогового периода удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан подать в ИФНС справку 2-НДФЛ с признаком «2». Срок направления НДФЛ в таких случаях — не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства.

Какие особенности у справки для выдачи работникам?

Эта справка практически такая же, как действующая 2-НДФЛ. Изменения технические и незначительные. Например, удалили ряд полей (нет поля для номера справки), место для печати организации-работодателя не предусмотрено, зато есть возможность указать данные о вычетах.www.klerk.ru

Форма 2-НДФЛ 2019, бланк справки 2 НДФЛ, справка о доходах физического лица, заполнение

Форма 2-НДФЛ «Справка о доходах и суммах налога физического лица» предназначена для сообщения сведений о доходах физических лиц. С 1.01.2019 года действуют две формы справки 2-НДФЛ. Первая служит для представления данных о доходах физлиц в налоговую, вторая выдается по заявлению физлица для представления по месту требования (Приказ ФНС России от 2 октября 2018 г. N ММВ-7-11/566@).

«Справка о доходах и суммах налога физического лица», которая предоставляется по просьбе сотрудника, практически аналогична форме справки 2-НДФЛ за 2018 год. Отличия в том, что в справке теперь отсутствует номер, исключены сведения о ее признаке, номере корректировки и коде ИФНС. Кроме того, не нужно указывать информацию об уведомлении, которое подтверждает право налогового агента на уменьшение НДФЛ на фиксированные авансовые платежи.

Подробный порядок заполнения справки 2-НДФЛ сотруднику

В заголовке указываются:

в поле «за ____ год» указывается налоговый период, за который составляется форма Справки;

в поле «от __.__.__» указывается дата (число, порядковый номер месяца, год) составления формы Справки.

Раздел 1 «Данные о налоговом агенте»

В поле «Код по ОКТМО» указывается код муниципального образования, на территории которого находится организация или обособленное подразделение организации.

Коды по ОКТМО содержатся в «Общероссийском классификаторе территорий муниципальных образований» ОК 033-2013 (ОКТМО). При заполнении показателя «Код по ОКТМО», под который отводится одиннадцать знакомест, в свободных знакоместах справа от значения кода в случае, если код ОКТМО имеет восемь знаков, никакие символы не проставляются. Например, для восьмизначного кода по ОКТМО в поле «Код по ОКТМО» указывается значение «12445698».

Индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, и другие лица, занимающиеся частной практикой и признаваемые налоговыми агентами, указывают код по ОКТМО по месту жительства.

Налоговые агенты — индивидуальные предприниматели, которые состоят на учете по месту осуществления деятельности с применением системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и (или) патентной системы налогообложения, указывают код по ОКТМО по месту учета индивидуального предпринимателя в связи с осуществлением такой деятельности, в отношении своих наемных работников указывают код по ОКТМО по месту своего учета в связи с осуществлением такой деятельности.

В поле «Телефон» указывается контактный телефон налогового агента; в поле «ИНН» и «КПП» указывается для налоговых агентов — организаций — идентификационный номер налогового агента (ИНН) и код причины постановки на учет (КПП) по месту нахождения организации указывается согласно Свидетельству о постановке на учет в налоговом органе, а для налоговых агентов — физических лиц указывается ИНН в соответствии со Свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации.

В случае, если форма Справки заполняется организацией, имеющей обособленные подразделения, в данном поле после ИНН указывается КПП по месту нахождения организации по месту нахождения ее обособленного подразделения.

В поле «Налоговый агент» указывается сокращенное наименование (в случае отсутствия — полное наименование) организации согласно ее учредительным документам. Содержательная часть наименования (его аббревиатура или название, например: «Школа N 241» или «ОКБ «Вымпел») располагается в начале строки.

В отношении физического лица, признаваемого налоговым агентом, указывается полностью, без сокращений, фамилия, имя, отчество (при наличии) в соответствии с документом, удостоверяющим его личность. В случае двойной фамилии слова пишутся через дефис. Например: Иванов-Юрьев Алексей Михайлович.

В поле «Форма реорганизации (ликвидации)(код)» указывается соответствующий код причины реорганизации:

- 1 — Преобразование;

- 2 — Слияние;

- 3 — Разделение;

- 5 — Присоединение;

- 6 — Разделение с одновременным присоединением.

В поле «ИНН/КПП реорганизованной организации» указывается соответственно ИНН и КПП реорганизованной организации или обособленного подразделения реорганизованной организации.

Если представляемая в налоговый орган Справка не является Справкой за реорганизованную организацию, то поля «Форма реорганизации (ликвидации) (код)» и «ИНН/КПП реорганизованной организации» не заполняются.

Раздел 2 «Данные о физическом лице — получателе дохода»

В поле «ИНН в Российской Федерации» указывается фамилия, имя и отчество физического лица — налогоплательщика, без сокращений, в соответствии с документом, удостоверяющим личность. Отчество может отсутствовать, если оно не указано в документе, удостоверяющем личность налогоплательщика.

В полях «Фамилия», «Имя», «Отчество» указывается фамилия, имя и отчество физического лица — налогоплательщика, без сокращений, в соответствии с документом, удостоверяющим личность. Отчество может отсутствовать, если оно не указано в документе, удостоверяющем личность налогоплательщика.

Для иностранных граждан фамилию, имя и отчество допускается указывать буквами латинского алфавита.

В поле «Статус налогоплательщика» указывается код статуса налогоплательщика:

- 1 — если налогоплательщик является налоговым резидентом Российской Федерации;

- 2 — если налогоплательщик не является налоговым резидентом Российской Федерации;

- 3 — если налогоплательщик — высококвалифицированный специалист не является налоговым резидентом Российской Федерации;

- 4 — если налогоплательщик участник Государственной программы по оказанию содействия добровольному переселению в Российскую Федерацию соотечественников, проживающих за рубежом (член экипажа судна, плавающего под Государственным флагом Российской Федерации), не является налоговым резидентом Российской Федерации;

- 5 — если налогоплательщик — иностранный гражданин (лицо без гражданства) признан беженцем или получивший временное убежище на территории Российской Федерации, не является налоговым резидентом Российской Федерации;

- 6 — если налогоплательщик — иностранный гражданин, осуществляет трудовую деятельность по найму в Российской Федерации на основании патента.

Если в налоговом периоде налогоплательщик является налоговым резидентом Российской Федерации, то указывается цифра 1 (кроме налогоплательщиков, осуществляющих трудовую деятельность по найму в Российской Федерации на основании патента).

В поле «Дата рождения» указывается дата рождения (число, порядковый номер месяца, год) путем последовательной записи данных арабскими цифрами.

В поле «Гражданство (код страны)» указывается числовой код страны, гражданином которой является налогоплательщик. Код страны указывается согласно Общероссийскому классификатору стран мира (ОКСМ).

При отсутствии у налогоплательщика гражданства в поле «Код страны» указывается код страны, выдавшей документ, удостоверяющий его личность.

В поле «Код документа, удостоверяющего личность» указывается код вида документа, удостоверяющего личность, в соответствии со Справочником «Коды видов документов, удостоверяющих личность налогоплательщика».

В поле «Серия и номер» указываются реквизиты документа, удостоверяющего личность налогоплательщика, соответственно, серия и номер документа, знак «N » не проставляется.

Раздел 3 «Доходы, облагаемые по ставке ___%»

Стандартные, социальные, инвестиционные и имущественные налоговые вычеты в разделе 3 не отражаются.

В заголовке раздела 3 указывается соответствующая ставка налога, с применением которой исчислены суммы налога.

В поле «Месяц» в хронологическом порядке указывается порядковый номер месяца налогового периода, за который был начислен и фактически получен доход.

В поле «Код дохода» указывается соответствующий код доходов, выбираемый из «Кодов видов доходов налогоплательщика». В поле «Сумма дохода» отражается вся сумма начисленного и фактически полученного дохода по указанному коду дохода.

Напротив тех видов доходов, в отношении которых предусмотрены соответствующие вычеты, или которые подлежат налогообложению не в полном размере, указывается соответствующий код вычета.

В поле «Код вычета» указывается соответствующий код вычета, выбираемый из

«Кодов видов вычетов налогоплательщика».

Код вычета указывается при наличии суммы соответствующего вычета.

В поле «Сумма вычета» отражается сумма вычета, которая не должна превышать сумму дохода, указанную в соответствующей графе «Сумма дохода».

По доходам, особенности налогообложения которых определяются в соответствии со статьями 214.1, 214.3, 214.4 Кодекса, в отношении одного кода дохода может быть указано несколько кодов вычетов. В этом случае первый код вычета и сумма вычета указывается напротив соответствующего кода дохода, а остальные коды вычетов и суммы вычетов указываются в соответствующих графах строками ниже. Поля «Месяц», «Код дохода» и «Сумма дохода» напротив таких кодов вычетов и сумм вычетов не заполняются.

Раздел 4 «Стандартные, социальные и имущественные налоговые вычеты»

В поле «Код вычета» указывается соответствующий код вычета, выбираемый из кодов видов вычетов налогоплательщика.

В поле «Сумма вычета» указываются суммы вычетов, соответствующие указанному коду. Число заполненных строк в данном поле зависит от количества видов налоговых вычетов, которые были предоставлены налогоплательщику.

Раздел 5 «Общие суммы дохода и налога»

В разделе 5 отражаются общие суммы начисленного и фактически полученного дохода, исчисленного, удержанного и перечисленного налога на доходы физических лиц по соответствующей ставке, указанной в заголовке раздела 3.

В поле «Общая сумма дохода» указывается общая сумма начисленного и фактически полученного дохода, без учета вычетов, указанных в разделах 3 и 4.

В поле «Налоговая база» указывается налоговая база, с которой исчислен налог. Показатель, указываемый в данном поле, соответствует сумме дохода, отраженной в поле «Общая сумма дохода», уменьшенной на сумму вычетов, отраженных в разделах 3 и 4.

В поле «Сумма налога исчисленная» указывается общая сумма налога, исчисленная.

В поле «Сумма фиксированных авансовых платежей» отражается сумма фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога.

В поле «Сумма налога удержанная» указывается общая сумма налога удержанная.

В поле «Сумма налога перечисленная» указывается общая сумма налога перечисленная.

В поле «Сумма налога, излишне удержанная налоговым агентом» указывается не возвращенная налоговым агентом излишне удержанная сумма налога, а также сумма переплаты налога, образовавшаяся в связи с изменением налогового статуса налогоплательщика в налоговом периоде.

В поле «Сумма налога, не удержанная налоговым агентом» в формах Справок с признаком 1 и с признаком 2 указывается исчисленная сумма налога, которую налоговый агент не удержал в налоговом периоде.

В полях «налоговый агент (Ф.И.О.)» и «подпись» указываются полностью фамилия, имя, отчество (при наличии) лица, представившего Справку, и его подпись.

См. также:

Оформить 2-НДФЛ 2019

Образец формы 2-НДФЛ 2019 — pdf

Образец форма 2-НДФЛ 2019 — gifВопросы и ответы по форме

formz.ru

новая форма 2019, бланк образец, заполнения

В 2019 году изменится справка 2-НДФЛ. Сведения за 2018 год работодатели будут отправлять уже по новой форме. Вместо старого бланка вводится сразу два новых: один для передачи в ФНС, второй – для выдачи работнику. Читайте, как заполняется 2-НДФЛ в 2019 году, скачайте бланк и образец заполнения.

Новая форма 2-НДФЛ за 2018 год

Начиная с представления сведений за 2018 год, бухгалтеры будут заполнять новую 2-НДФЛ. Приказом ФНС от 02.10.2018 № ММВ-7-11/566@ утверждено сразу два новых бланка.

Появление новой справки связано с тем, что в последнее время Налоговый кодекс внесли ряд изменений. Старый бланк не соответствует новым реалиям. Например, Федеральным законом от 02.05.2015г. №113-ФЗ исключена возможность сдачи в ИФНС на электронных носителях, например, дискетах или флэш-накопителях. Закон от 27.11.2017г. №335-ФЗ предоставил правопреемникам компании возможность форму за реорганизованное юридическое лицо. Да и название действующей формы соответствует положениям п. 2 ст.230 НК РФ.

Обратите внимание: новые бланки вступают в силу с 1 января 2019 года. До конца 2018 года выдавайте работникам справки на действующем бланке, утвержденном Приказом ФНС от 30.10.2015г. № ММВ-7-11/485@ утверждены. Этим документом утверждены:

- Бланк справки,

- Порядок заполнения,

- Электронный формат.

А Приказом ФНС от16.09.2011г. № ММВ-7-3/576@ утвержден порядок представления в ФНС. С 1 января 2019 года оба приказа утрачивают силу, а вместо них в силу вступает Приказ ФНС от 02.10.2018 № ММВ-7-11/566@. Он вводит новый бланк, порядок ее заполнения, электронный формат и порядок представления.

С 1 января 2019 года новая форма будет называться «Справка о доходах и суммах налога физического лица». Причем вместо старой вводятся сразу два новых бланка: одна для отправки в ФНС, вторая – для выдачи сотруднику на руки. Скачать новые бланки вы можете на нашем сайте, а ниже мы расскажем, как их заполнять.

Новые контрольные соотношения для 2-НДФЛ

Из-за новой формы поменяются контрольные соотношения между 2-НДФЛ и 6-НДФЛ. Мы выяснили в ФНС, как налоговики будут сверять отчеты. Проверьте в них пять показателей. Если исправите ошибки раньше, чем их найдут налоговики, избежите сразу двух штрафов.

Проверьте 2-НДФЛ по новым контрольным соотношениями

Как заполнить справку 2-НДФЛ в 2019 году

Приложением № 2 к Приказу ФНС от 02.10.2018 № ММВ-7-11/566@ вводится новый порядок заполнения. Для передачи в ФНС форма утверждена в Приложении №, а для выдачи сотрудникам заполняйте по форме, утвержденной в приложении №5. Расскажем, как заполнять оба бланка.

для ФНС

Сведения для сдачи в ФНС теперь состоят из двух разделов:

- Справка о доходах и суммах налога физического лица,

- Приложение: расшифровка сведений о доходах и соответствующих вычетах по месяцам налогового периода.

На самом деле листов может быть и больше. Количество справок и приложений равно количеству ставок НДФЛ, которыми облагаются выплаты физического лица. Например, если работнику выплачивается только зарплата, отпускные и прочие доходы, которые облагаются по ставке 13%, то работодателю придется заполнить одну форму и одно приложение. Дополнительные листы могут понадобиться и в том случае, если не хватило строк для указания выплат или вычетов.

Отчет можно заполнять от руки или подготовить на компьютере, а распечатать на принтере. При ручном заполнении можно использовать чернила черного, синего или фиолетового цвета. Записи должны быть четкими и разборчивыми. Подчистки и закрашивание помарок корректирующими средствами не допускается. Исправления допускаются, но они должны быть надлежащим образом заверены. Поэтому, если допустили ошибку, проще переписать весь лист.

Каждую страницу форму печатайте на отдельном листе, двусторонняя печать запрещена. Листы между собой не скрепляйте.

Для всех сведений в форме предусмотрены отдельные поля, состоящие из ячеек, так же, как в налоговых декларациях. В каждую ячейку можно внести только один символ: букву, цифру или другой знак. 2-НДФЛ заполняйте печатными заглавными буквами. Пустые поля прочеркиваются одной сплошной чертой. Заполняйте поля слева направо, начиная с первого знакоместа.

Как заполнить справку о доходах физического лица и суммах НДФЛ

На первом листе укажите ИНН и КПП, если налоговым агентом является юридического лицо. Если источник доходов – индивидуальный предприниматель, заполните ИНН, а в поле «КПП» поставьте прочерк. Рядом укажите номер листа «001».

Затем укажите номер, их нумерацию бухгалтер ведет самостоятельно с начала налогового периода. В поле «Отчетный год» укажите «2018». В поле «Признак» укажите один из кодов:

|

Кто сдает |

Налог удержан |

Налог невозможно удержать |

|---|---|---|

|

Налоговый агент |

1 |

2 |

|

Правопреемник налогового агента |

3 |

4 |

В поле «Номер корректировки» укажите одно из значений:

- В первичной форме – «00»,

- В корректирующей форме – порядковый номер корректировки: «01», «02» и т.д.,

- В отменяющей справке – «99».

В поле «Представляется в налоговый орган» укажите код своей ИФНС, его можно узнать в своей выписке из ЕГРЮЛ или на сайте ФНС в разделе «Контакты».

Поле «Наименование налогового агента» заполняйте в зависимости от того, кто им является:

|

Налоговый агент |

Как указать |

|---|---|

|

Юридическое лицо |

Сокращенное наименование или полное наименование, если сокращенное отсутствует |

|

Правопреемник реорганизованной организации |

Наименование реорганизованной организации |

|

Физическое лицо |

Полные фамилия, имя и отчество в соответствии с документом, удостоверяющим личность |

Коды по ОКТМО содержатся в «Общероссийском классификаторе территорий муниципальных образований» ОК 033-2013 (ОКТМО). Компании указывают ОКТМО по месту своего нахождения. Физические лица (нотариусы, адвокаты, индивидуальные предприниматели) указывают ОКТМО по месту своего жительства. Исключение – ИП, которые состоят на учете в ИФНС по месту ведения деятельности, они указывают ОКТМО по месту учета.

Раздел 1. Данные о физическом лице – получателе дохода

Заполните реквизит «ИНН в Российской Федерации», если знаете ИНН физического лица – получателя дохода. Правила разрешают не заполнять это поле, если ИНН физлица неизвестен налоговому агенту.

Укажите фамилию, имя и отчество в соответствующих полях. Данные должны точно соответствовать документу, удостоверяющему личность. Если в этом документе отчество отсутствует, то и в справке его писать не нужно.

В поле «Статус налогоплательщика» проставляется один из следующих кодов:

|

Код |

Статус налогоплательщика |

|---|---|

|

1 |

Налогоплательщик является налоговым резидентом Российской Федерации |

|

2 |

Налогоплательщик не является налоговым резидентом Российской Федерации |

|

3 |

Налогоплательщик – высококвалифицированный специалист не является налоговым резидентом Российской Федерации |

|

4 |

Налогоплательщик – участник Государственной программы по оказанию содействия добровольному переселению в РФ соотечественников, проживающих за рубежом, не является налоговым резидентом РФ |

|

5 |

Налогоплательщик является беженцем или лицом, получившим временное убежище на территории РФ, не является налоговым резидентом РФ |

|

6 |

Налогоплательщик – иностранец, работающий на основе патента |

Дата рождения заполняется арабскими цифрами в формате «ДД.ММ.ГГГГ». В поле «Гражданство» указывается числовой код страны, гражданином которой является налогоплательщик. Код РФ – «643».

Далее указывается код документа удостоверяющего личность. Коды будут указаны в приложении №1 к новому порядку заполнения справки, на данный момент оно еще не опубликовано.

Раздел 2. Общие суммы дохода и налога

Сразу под данными физического лица расположен блок полей, обобщающих суммы доходов и налогов. Суммы группируются по налоговой ставке. Если у работника выплаты облагаются по разным ставкам НДФЛ, то придется заполнить дополнительный лист на каждую ставку. Второй и последующие листы заполняются не полностью, а только следующие поля:

- ИНН,

- КПП,

- Номер справки,

- Отчетный год,

- Признак,

- Номер корректировки,

- Представляется в налоговый орган,

- Раздел «Общие суммы дохода и налога»,

- Раздел «Вычеты» — при необходимости.

В остальных полях проставляются прочерки.

Сумму дохода и налоговую базу укажите в рублях и копейках. В полных рублях без копеек заполняйте следующие поля:

- Сумма налога исчисленная,

- Сумма налога удержанная,

- Сумма фиксированных авансовых платежей,

- Сумма налога перечисленная,

- Сумма излишне удержанного или не удержанного налога.

Расшифровки сумм приводятся в приложении. Если вычеты, предоставленные работнику, превышают общую сумму дохода, то в поле «Налоговая база» укажите «0.00». Отрицательными значениями она заполняться не может.

Ниже расположены поля для заполнения сведений о налоговых вычетах, предоставленных работнику. Новый реквизит – код вида уведомления, заполняется одним из значений:

- 1 – уведомление на имущественный вычет,

- 2 – уведомление на социальный вычет,

- 3 – уведомление на уменьшение НДФЛ на фиксированные платежи.

Заполнение остальных полях стандартно: номер уведомления, дата его выдачи и код ИФНС, выдавшей уведомление.

Форму подписывает налоговый агент. Им может быть руководитель, если источником доходов является юридическое лицо. Или физическое лицо – предприниматель, адвокат или нотариус.

Приложение. Сведения о доходах и соответствующих вычетах по месяцам налогового периода

В приложении к приведите расшифровку доходов, выплаченных работнику. Сначала продублируйте номер и отчетный год, укажите налоговую ставку. Затем переходите к заполнению граф.

В первой графе укажите номера соответствующих месяцев: «01», «02», «03» и т.д. Доходы перечисляйте в хронологической последовательности по месяцам, за которые они были начислены.

Во второй колонке укажите коды доходов и вычетов. Стандартные, социальные и имущественные вычеты здесь не указывайте. Их суммы приводятся обобщенно на первой странице, то есть в самой справке.

Суммы доходов и предоставленных вычетов указывайте в рублях и копейках. Если выплаченные доходы облагаются разными ставками НДФЛ, то нужно заполнить приложение на каждую ставку отдельно. Например, если доходы физлица облагаются по ставкам 13% и 30%, то нужно заполнить два приложения.

Для работника

Если работнику необходима форма, он может обратиться с соответствующим заявлением к работодателю. Для выдачи на руки работнику Приказом ФНС от 02.10.2018 № ММВ-7-11/566@ предусмотрена другая 2-НДФЛ с 2019 года. Она напоминает форму, действующую до конца 2018 года, и содержит следующие сведения:

- Данные о налоговом агенте,

- Данные о физическом лице – получателе дохода,

- Расшифровка доходов,

- Стандартные, имущественные и социальные налоговые вычеты,

- Общие суммы дохода и налога.

Бланк заполняется по таким же правилам и с использованием тех же кодов, что и сведения для ИФНС. Но не содержит некоторых сведений, например, реквизитов уведомления на применение вычета. За счет этого справка для работника имеет более компактный вид.

Новая форма 2-НДФЛ в 2019 году: скачать образец

Здесь вы можете скачать заполненные образцы справок 2-НДФЛ по новой форме с 2019 года:

- Для ФНС,

- Для выдачи на руки сотруднику:

www.zarplata-online.ru

Утвержден новый бланк 2-НДФЛ! — nalog-nalog.ru

ФНС утвердила новый бланк справки 2-НДФЛ (приказ от 02.10.2018 № ММВ-7-11/566@). Теперь она будет называться «Справка о доходах и суммах налога физического лица».

Основным отличием новой формы стало дополнительное поле «Код вида уведомления». В этом поле надо будет проставлять цифры от 1 до 4:

- 1 — для уведомления, подтверждающего право на имущественный вычет;

- 2 — для уведомления, подтверждающего право на социальный вычет;

- 3 — для уведомления, выдаваемого налоговому агенту и подтверждающего право на уменьшение НДФЛ на сумму уплаченного работником-иностранцем авансового фиксированного платежа по НДФЛ;

- 4 — при невозможности удержать налог, если новый налоговый агент является правопреемником предыдущего.

Теперь 2-НДФЛ — это еще и не один лист. У новой справки есть приложение. Оно называется «Сведения о доходах и соответствующих вычетах по месяцам налогового периода». То, что сейчас отражается в разделе 3 старой справки, в следующем году надо будет отражать в отдельном приложении.

Новая форма будет обязательна с 01.01.2019. В том числе по ней надо будет отчитаться в налоговую за 2018 год. Скачать бланк для налоговой

Скачать бланк для налоговой

Отметим, что форма с новыми нюансами появилась и у справок, которые будут выдавать работникам.

Скачать бланк для работника

Скачать бланк для работника

О том, как и когда выдаем 2-НДФЛ работнику, читайте здесь.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru