Что не облагается ндс: . , : — 346.12 346.13 26.2

Вклад в дочернюю организацию НДС не облагается — Статьи

Облагается ли НДС вклад в дочернюю организацию в виде имущества, если ее уставный капитал при этом не изменяется?

Точки зрения на вопрос обложения НДС

По данному вопросу существуют две точки зрения: согласно первой из них такая операция облагается НДС (позиция 1), в соответствии с другой – передачу имущественного вклада в дочернюю компанию, если ее УК не меняется, не нужно включать в облагаемую базу по НДС (позиция 2).

Позиция 1. Перечни операций, не являющихся объектом обложения НДС и освобождаемых от обложения этим налогом, установлены п. 2 ст. 146 и ст. 149 НК РФ. Поскольку операции по передаче имущества в качестве вклада в имущество общества (без изменения уставного капитала) в данных перечнях не поименованы, такая передача не освобождается от НДС (Письмо Минфина России от 15.07.2013 № 03 07 14/27452).

Позиция 2. Согласно пп.

Кроме того, в силу п. 1 ст. 27 Федерального закона от 08.02.1998 № 14 ФЗ «Об обществах с ограниченной ответственностью» участники общества обязаны, если это предусмотрено его уставом, по решению общего собрания участников общества вносить вклады в имущество общества. Данная обязанность может быть предусмотрена уставом общества при учреждении общества или путем внесения в устав общества изменений по решению общего собрания его участников, принятому всеми участниками единогласно.

«НДС: проблемы и решения» /

Медицинское учреждение оказывает платные медицинские услуги. Должны ли данные услуги облагаться НДС? Бухгалтерские консультации в компании Гарант-Виктория

Напряженный график не позволяет посещать мероприятия по повышению квалификации?

Мы нашли выход!

|

Консультация предоставлена 23.08.2016 года

Медицинское учреждение оказывает платные медицинские услуги, которые в соответствии со ст. 149 НК РФ не подлежат обложению НДС. В перечне оказания данных услуг целый раздел выделен как «услуги терапевтической косметологии».

Должны ли данные услуги облагаться НДС? Должна ли организация получить отдельный код ОКВЭД на данные услуги?

По данному вопросу мы придерживаемся следующей позиции:

Операции по реализации косметологических услуг населению в рамках первичной специализированной медико-санитарной помощи в амбулаторных условиях освобождаются от налогообложения НДС при наличии лицензии на осуществление медицинской деятельности.

Обоснование позиции:

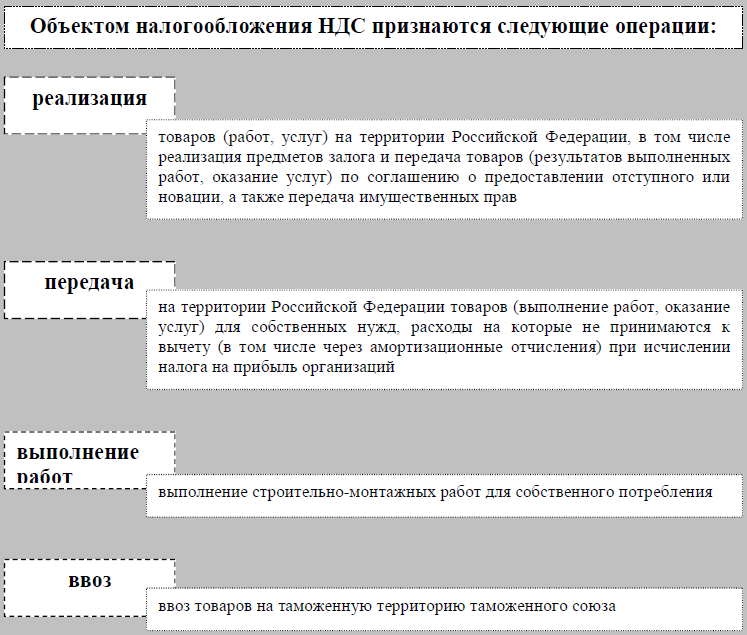

Согласно пп. 1 п. 1 ст. 146 НК РФ объектом налогообложения НДС признаются операции по реализации товаров (работ, услуг) на территории РФ, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав. Таким образом, операции по реализации услуг населению признаются объектом налогообложения НДС.

Из норм п. 1 ст. 39, абзаца второго пп. 1 п. 1 ст. 146 НК РФ следует, что в целях главы 21 НК РФ реализацией услуг организацией признаются возмездное оказание услуг одним лицом другому лицу, а также оказание услуг одним лицом другому лицу на безвозмездной основе (п. 1 ст. 39, абзац второй пп. 1 п. 1 ст. 146 НК РФ).

В статье 149 НК РФ содержится перечень осуществляемых на территории РФ операций, которые хотя и признаются объектом налогообложения по НДС, но выводятся из-под налогообложения.

Согласно пп. 2 п. 2 ст. 149 НК РФ не подлежит налогообложению (освобождается от налогообложения) реализация (а также передача, выполнение, оказание для собственных нужд) на территории Российской Федерации медицинских услуг, оказываемых медицинскими организациями, индивидуальными предпринимателями, осуществляющими медицинскую деятельность, за исключением косметических, ветеринарных и санитарно-эпидемиологических услуг.

В целях главы 21 НК РФ к медицинским услугам относятся, в частности, услуги, оказываемые населению, по диагностике, профилактике и лечению независимо от формы и источника их оплаты по перечню, утверждаемому Правительством Российской Федерации (абзац третий пп. 2 п. 2 ст. 149 НК РФ), а также услуги, определенные перечнем услуг, предоставляемых по обязательному медицинскому страхованию (абзац второй пп. 2 п. 2 ст. 149 НК РФ).

2 п. 2 ст. 149 НК РФ), а также услуги, определенные перечнем услуг, предоставляемых по обязательному медицинскому страхованию (абзац второй пп. 2 п. 2 ст. 149 НК РФ).

Перечень медицинских услуг по диагностике, профилактике и лечению, оказываемых населению, реализация которых, независимо от формы и источника их оплаты, не подлежит обложению НДС (далее — Перечень N 132), утвержден постановлением Правительства РФ от 20.02.2001.

В перечне не раскрываются названия конкретных услуг, которые являются услугами по диагностике, профилактике и лечению: последние перечислены по местам их оказания.

В соответствии со ст. 14 Федерального закона от 21.11.2011 N 323-ФЗ «Об основах охраны здоровья граждан в Российской Федерации» утверждена Номенклатура медицинских услуг (приказ Минздравсоцразвития России от 27.12.2011 N 1664н). В данной Номенклатуре выделена специальность «Дерматовенерология и косметология» (008) в подразделе класса «В». При этом упомянутая в вопросе номенклатура работ и услуг в здравоохранении, утверждённая Министерством здравоохранения и социального развития РФ 12.

Классификации видов экономической деятельности и информации о них представлены в Общероссийском классификаторе видов экономической деятельности ОК 029-2001 (КДЕС Ред. 1), введенном в действие постановлением Госстандарта РФ от 06.11.2001 N 454-ст (далее — ОКВЭД)*(1), однако понятие «медицинские услуги» в нем не используется.

В ОКВЭД в Разделе N «Здравоохранение и предоставление социальных услуг» указаны виды деятельности в сфере здравоохранения и предоставления социальных услуг (класс 85). К ним относятся, в частности, деятельность больничных учреждений широкого профиля и специализированных (подгруппа 85.11.1), врачебная практика (группа 85.12), стоматологическая практика (группа 85.13), прочая деятельность по охране здоровья (группа 85.14) и прочие.

По мнению Минфина России, освобождение от налогообложения НДС в отношении косметологических услуг (терапевтических) не применяется (смотрите письма Минфина России от 25.

В письме Минфина России от 17.04.2013 N 03-07-07/12996 по вопросу отнесения конкретных видов услуг по косметологии к услугам, освобождаемым от налогообложения НДС согласно пп. 2 п. 2 ст. 149 НК РФ, финансовое ведомство порекомендовало руководствоваться письмом Минздрава России от 25.12.2012 N 14-2/2150277.

В пределах своей компетенции Минздрав сообщил, что работы (услуги) по косметологии, за исключением отдельных позиций (А16.01.031 «Устранение рубцовой деформации», А22.01.003 «Лазерная деструкция ткани кожи», А24.01.004 «Криодеструкция»), не могут быть освобождены от налогообложения на добавочную стоимость согласно части второй пп. 2 п. 2 ст. 149 НК РФ (услуги, определенные перечнем услуг, предоставляемых по обязательному медицинскому страхованию). Касательно вопроса отнесения согласно части третьей пп. 2 п. 2 ст. 149 НК РФ работ (услуг) по косметологии к услугам, оказываемым населению, по диагностике, профилактике и лечению независимо от формы и источника их оплаты по перечню, утверждаемому Правительством РФ, сообщено, что он не входит в компетенцию Департамента медицинской профилактики, скорой, первичной медико-санитарной помощи и санаторно-курортного дела Минздрава России.

Касательно вопроса отнесения согласно части третьей пп. 2 п. 2 ст. 149 НК РФ работ (услуг) по косметологии к услугам, оказываемым населению, по диагностике, профилактике и лечению независимо от формы и источника их оплаты по перечню, утверждаемому Правительством РФ, сообщено, что он не входит в компетенцию Департамента медицинской профилактики, скорой, первичной медико-санитарной помощи и санаторно-курортного дела Минздрава России.

Вывод о том, что услуги косметологических подразделений медицинских организаций, осуществляющих эти услуги в рамках амбулаторно-поликлинической помощи, при наличии соответствующей лицензии НДС не облагаются, был поддержан и судьями в постановлении Девятого арбитражного апелляционного суда от 23.09.2009 N 09АП-17283/2009. В постановлении указывается, что услуги косметологические относятся к медицинским услугам (врачебным процедурам), выполняются врачом-косметологом в соответствующих косметологических кабинетах только на основании выданной лицензии.

В письме ФНС России от 20. 03.2015 N ГД-4-3/4474@ было рассмотрено обращение по вопросу налогообложения НДС косметологических услуг, оказываемых в рамках первичной специализированной медицинской помощи в амбулаторных условиях. Позиция, выраженная в данном письме, согласована с Минфином России (письмо от 29.12.2014 N 03-07-15/68344).

03.2015 N ГД-4-3/4474@ было рассмотрено обращение по вопросу налогообложения НДС косметологических услуг, оказываемых в рамках первичной специализированной медицинской помощи в амбулаторных условиях. Позиция, выраженная в данном письме, согласована с Минфином России (письмо от 29.12.2014 N 03-07-15/68344).

ФНС России в письме заостряет внимание на Положении о лицензировании медицинской деятельности (за исключением указанной деятельности, осуществляемой медицинскими организациями и другими организациями, входящими в частную систему здравоохранения, на территории инновационного центра «Сколково»), утвержденном постановлением Правительства РФ от 16.04.2012 N 291 (далее — Положение о лицензировании медицинской деятельности).

В п. 3 Положения о лицензировании медицинской деятельности указывается, что медицинскую деятельность составляют работы (услуги) по перечню согласно приложению, которые выполняются при оказании первичной медико-санитарной, специализированной (в том числе высокотехнологичной), скорой (в том числе скорой специализированной), паллиативной медицинской помощи, оказании медицинской помощи при санаторно-курортном лечении, при проведении медицинских экспертиз, медицинских осмотров, медицинских освидетельствований и санитарно-противоэпидемических (профилактических) мероприятий в рамках оказания медицинской помощи, при трансплантации (пересадке) органов и (или) тканей, обращении донорской крови и (или) ее компонентов в медицинских целях.

То есть перечисленные в Перечне работы и услуги, которые выполняются при оказании первичной медико-санитарной медицинской помощи, составляют медицинскую деятельность.

Поскольку косметология поименована в Перечне, то этот вид медицинских работ и услуг может быть организован и выполнен при оказании первичной, специализированной медико-санитарной помощи в амбулаторных условиях.

Пунктом 2 Требований к организации и выполнению работ (услуг) при оказании первичной медико-санитарной, специализированной (в том числе высокотехнологичной), скорой (в том числе скорой специализированной), паллиативной медицинской помощи, оказании медицинской помощи при санаторно-курортном лечении, при проведении медицинских экспертиз, медицинских осмотров, медицинских освидетельствований и санитарно-противоэпидемических (профилактических) мероприятий в рамках оказания медицинской помощи, при трансплантации (пересадке) органов и (или) тканей, обращении донорской крови и (или) ее компонентов в медицинских целях, утвержденных приказом Минздрава России от 11. 03.2013 N 121н (далее — Требования), также установлено, что при оказании первичной специализированной медико-санитарной помощи в амбулаторных условиях организуются и выполняются работы (услуги) в том числе по косметологии (пп. 4 п. 2 Требований).

03.2013 N 121н (далее — Требования), также установлено, что при оказании первичной специализированной медико-санитарной помощи в амбулаторных условиях организуются и выполняются работы (услуги) в том числе по косметологии (пп. 4 п. 2 Требований).

Учитывая изложенное, ФНС России приходит к выводу, что реализация населению косметологических услуг в рамках первичной специализированной медицинской помощи в амбулаторных условиях освобождается от налогообложения НДС при наличии соответствующей лицензии. При этом ФНС России считает необходимым отметить, что косметические услуги, относящиеся на основании Общероссийского классификатора услуг населению ОК 002-93 к косметологическим и указанные под кодовым обозначением 081501 этого классификатора, подлежат налогообложению НДС в общеустановленном порядке на основании пп. 2 п. 2 ст. 149 НК РФ.

Отметим, что и Минфин России указывает на то, что медицинские услуги, предусмотренные в приказе Минздрава России от 11.03.2013 N 121н, не подлежат налогообложению НДС на основании нормы, предусмотренной пп. 2 п. 2 ст. 149 НК РФ, при наличии соответствующей лицензии (письмо Минфина России от 22.10.2015 N 03-07-14/60747).

2 п. 2 ст. 149 НК РФ, при наличии соответствующей лицензии (письмо Минфина России от 22.10.2015 N 03-07-14/60747).

С учетом мнения, изложенного в письме ФНС России от 20.03.2015 N ГД-4-3/4474@, а также в письме Минфина России от 22.10.2015 N 03-07-14/60747, полагаем, что операции по реализации косметологических услуг населению в рамках первичной специализированной медико-санитарной помощи в амбулаторных условиях могут быть освобождены от налогообложения НДС на основании пп. 2 п. 2 ст. 149 НК РФ при наличии у организации, оказывающей данные услуги, соответствующей лицензии.

Отсутствие единого подхода к рассматриваемому вопросу в разъяснениях Минфина России и ФНС России (согласованных с Минфином России) может являться свидетельством наличия в налоговом законодательстве неустранимых сомнений, противоречий и неясностей, которые в силу п. 7 ст. 3 НК РФ должны трактоваться в пользу налогоплательщика (смотрите также постановление ФАС Поволжского округа от 09.12.2008 N А06-2176/2008).

В заключение всё же напомним, что во избежание налоговых рисков организация может воспользоваться правом, предоставленным пп.пп. 1, 2 п. 1 ст. 21 НК РФ, и обратиться за разъяснениями по рассматриваемому вопросу в налоговый орган по месту учета или непосредственно в Минфин России. При этом выполнение налогоплательщиком (плательщиком сбора, налоговым агентом) письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему Минфином России, ФНС России в пределах их компетенции, является обстоятельством, исключающим вину лица в совершении налогового правонарушения (пп. 3 п. 1 ст. 111, пп. 1 п. 1 ст. 21, п. 1 ст. 34.2 НК РФ, письмо Минфина России от 02.05.2007 N 03-02-07/1-211).

К сведению:

В соответствии с ч. 5 ст. 8 Федерального закона от 26.12.2008 N 294-ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля» (далее — Закон N 294-ФЗ), п. 6 Правил представления уведомлений о начале осуществления отдельных видов предпринимательской деятельности и учета указанных уведомлений, утвержденных постановлением Правительства РФ от 16.07.2009 N 584, юридическое лицо обязано представить в уполномоченный федеральный орган исполнительной власти уведомление о начале осуществления отдельных видов деятельности, указанных в ч. 2 ст. 8 Закона N 294-ФЗ. Непредставление такого уведомления является административным правонарушением, за совершение которого организация и ее должностные лица могут быть привлечены к административной ответственности, предусмотренной ст. 19.7 КоАП РФ.

6 Правил представления уведомлений о начале осуществления отдельных видов предпринимательской деятельности и учета указанных уведомлений, утвержденных постановлением Правительства РФ от 16.07.2009 N 584, юридическое лицо обязано представить в уполномоченный федеральный орган исполнительной власти уведомление о начале осуществления отдельных видов деятельности, указанных в ч. 2 ст. 8 Закона N 294-ФЗ. Непредставление такого уведомления является административным правонарушением, за совершение которого организация и ее должностные лица могут быть привлечены к административной ответственности, предусмотренной ст. 19.7 КоАП РФ.

Согласно п. 39 ч. 2 ст. 8 Закона N 294-ФЗ осуществление деятельности в сфере обращения медицинских изделий (за исключением проведения клинических испытаний медицинских изделий, их производства, монтажа, наладки, применения, эксплуатации, в том числе технического обслуживания, а также ремонта) подпадает под перечень указанных выше видов деятельности.

Приказом Росстандарта от 31. 01.2014 N 14-ст принят Общероссийский классификатор видов экономической деятельности (ОКВЭД 2) ОК 029-2014 (КДЕС Ред. 2) с датой введения в действие 1 февраля 2014 г., с правом досрочного применения в правоотношениях, возникших с 1 января 2014 г., с установлением переходного периода до 1 января 2017 г. и последующей отменой действующего в настоящее время классификатора ОК 029-2001 (ОКВЭД) (КДЕС Ред. 1) с 1 января 2017 г.

01.2014 N 14-ст принят Общероссийский классификатор видов экономической деятельности (ОКВЭД 2) ОК 029-2014 (КДЕС Ред. 2) с датой введения в действие 1 февраля 2014 г., с правом досрочного применения в правоотношениях, возникших с 1 января 2014 г., с установлением переходного периода до 1 января 2017 г. и последующей отменой действующего в настоящее время классификатора ОК 029-2001 (ОКВЭД) (КДЕС Ред. 1) с 1 января 2017 г.

Коды ОКВЭД в отношении юридического лица также включаются в Статистический регистр хозяйствующих субъектов Федеральной службы государственной статистики (Статрегистр). Органы статистики вносят коды ОКВЭД в Статрегистр в отношении конкретного юридического лица:

— первоначально — на основании сведений, предоставленных регистрирующим органом о самостоятельно определенных хозяйствующим субъектом кодах ОКВЭД при государственной регистрации;

в последующем — указывается код фактически сложившегося в обследуемом периоде основного вида деятельности, определенного по данным статистического наблюдения (п. 7 Положения о Статистическом регистре хозяйствующих субъектов Федеральной службы государственной статистики (Статрегистре Росстата), утвержденного приказом Росстата от 05.08.2005 N 122).

7 Положения о Статистическом регистре хозяйствующих субъектов Федеральной службы государственной статистики (Статрегистре Росстата), утвержденного приказом Росстата от 05.08.2005 N 122).

Таким образом, осуществление организацией деятельности не поставлено законом в зависимость от того, внесены ли сведения об этом в ЕГРЮЛ путем указания на соответствующий код ОКВЭД.

Однако несоблюдение обязанности по сообщению в регистрирующий орган информации об изменении сведений о кодах ОКВЭД, соответствующих фактически осуществляемым видам деятельности, может явиться основанием для привлечения организации к административной ответственности.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Графкин Олег

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Королева Елена

*(1) Приказом Росстандарта от 31. 01.2014 N 14-ст принят Общероссийский классификатор видов экономической деятельности (ОКВЭД 2) ОК 029-2014 (КДЕС Ред. 2) с датой введения в действие 1 февраля 2014 г., с правом досрочного применения в правоотношениях, возникших с 1 января 2014 г., с установлением переходного периода до 1 января 2017 г. и последующей отменой действующего в настоящее время классификатора ОК 029-2001 (ОКВЭД) (КДЕС Ред. 1) с 1 января 2017 г.

01.2014 N 14-ст принят Общероссийский классификатор видов экономической деятельности (ОКВЭД 2) ОК 029-2014 (КДЕС Ред. 2) с датой введения в действие 1 февраля 2014 г., с правом досрочного применения в правоотношениях, возникших с 1 января 2014 г., с установлением переходного периода до 1 января 2017 г. и последующей отменой действующего в настоящее время классификатора ОК 029-2001 (ОКВЭД) (КДЕС Ред. 1) с 1 января 2017 г.

В ОКВЭД 2 к деятельности в сфере здравоохранения и предоставления социальных услуг (класс 85) отнесены виды деятельности, перечисленные в разделе Q «Деятельность в области здравоохранения и социальных услуг». Как указано в преамбуле к данному разделу, этот раздел включает предоставление деятельности в области здравоохранения и социальных услуг, которая включает широкий диапазон мероприятий — от медицинской помощи, которую обеспечивает обученный медицинский персонал в больницах и других организациях, а также мероприятий по уходу по месту жительства, которые включают некоторые мероприятия по охране здоровья человека, до социальных услуг без привлечения специалистов в области здравоохранения. При этом раздел Q также не содержит такого понятия, как медицинские услуги.

При этом раздел Q также не содержит такого понятия, как медицинские услуги.

*(2) В письме Минэкономразвития России от 24.09.2009 N Д05-4535 также сказано, что подкласс 85.1 «Деятельность в области здравоохранения», код 85.14 «Прочая деятельность по охране здоровья», включает косметологические услуги без деления на терапевтические и хирургические, а также без деления их на лечебные и косметические.

Облагается ли НДС лицензионный договор?

Освобождение от НДС лицензионного договора зачастую вызывает у бухгалтеров много вопросов.

Разъясняем, как правильно оформить лицензионный договор и первичную документацию к нему, на что обратить внимание при передаче прав на программы в стандартных коробочных упаковках и другие тонкости подобных операций.

Все большее количество компаний используют в своей деятельности программное обеспечение, полезные модели и промышленные образцы.

Средством передачи интеллектуальных прав на данные продукты интеллектуальной деятельности служат лицензионные договоры, сторонами по которому выступают лицензиар (владелец прав, например, на программу ЭВМ) и лицензиат (лицо, которое получает права и использует программу).

Важно!

Если лицензиар владеет программой ЭВМ на праве собственности — заключается лицензионный договор. Если лицензиар использует программу, права на которую ему переданы фактическим владельцем, договор будет сублицензионным.

Один из самых распространенных примеров сублицензионных договоров — договоры на использование бухгалтерских программ «1С:Предприятие», которые заключаются с дистрибьюторами (распространителями) программы, а не с владельцем.

Предметом лицензионного договора выступает передача прав на использование программ для ЭВМ и баз данных, полезных моделей, товарных знаков и других объектов, в отношении которых зарегистрированы интеллектуальные права. В рамках нашей статьи мы рассматриваем преимущественно права на использование компьютерных программ.

В рамках нашей статьи мы рассматриваем преимущественно права на использование компьютерных программ.

Для того, чтобы использовать право не начислять НДС на сделки по передаче прав на компьютерные программы и другие объекты интеллектуальной собственности, соблюдайте следующие правила:

- Передачу программного обеспечения необходимо оформлять посредством заключения лицензионного или сублицензионного договоров. Если будут подписаны договор купли-продажи, агентский или субподрядный, контролирующие органы посчитают операцию услугой и откажут в освобождении от НДС. Такой позиции придерживаются Минфин и ВАС РФ (п. 9 постановления Пленума ВАС РФ от 30.05.2014 № 33, письмо Минфина № 03-07-08/2275 от 22.01.2016).

- Передавать права от лицензиара лицензиату необходимо на основании исключительной или неисключительной (простой) лицензии. Простая лицензия позволяет лицензиару передавать права на программу неограниченному количеству пользователей. Исключительная лицензия предусмотрена для одного (либо ограниченного круга) пользователя.

Факт регистрации интеллектуальных прав на предмет договора не влияет на возможность применения льготы по НДС в отношении сделки.

Факт регистрации интеллектуальных прав на предмет договора не влияет на возможность применения льготы по НДС в отношении сделки.

Лицензионные договоры без НДС могут быть использованы компанией только тогда, когда в порядке вся первичная документация и поставлен раздельный бухгалтерский учет видов деятельности, облагающихся и не облагающихся НДС.

Договор без НДС (образец и правила составления)

Скажем честно, при работе с клиентами, которые обращаются к нам по совершенно различным основаниям, мы достаточно часто прибегаем к аудиту организации бухгалтерского учета. В числе выявляемых проблем много ситуаций, когда компании неправильно регистрируют сделки передачи прав на эксплуатацию программ ЭВМ или не учитывают тонкости проведения таких операций.

Все это создает не только повышенное внимание со стороны налоговиков, но и влечет доначисления по НДС. Причин некорректного оформления несколько. От банальных «думали, что делали правильно» и «авось пронесет» до «не учли нюансы».

Сделки по приобретению и использованию компьютерных программ, имеющихся в открытой продаже в коробочной упаковке, подлежат налогообложению НДС. Это связано с тем, что пользователь сначала покупает программное обеспечение, а позднее (в момент установки программы на ПК) заключает лицензионный договор посредством присоединения.

Важно!

При проведении сделок по приобретению прав на программное обеспечение следует учитывать, что лицензионный договор НДС не облагается только тогда, когда он заключен раньше, чем произошла фактическая передача материальных носителей и прав на программу конечному пользователю.

Лицензиар вправе учесть стоимость материального носителя, технической документации, упаковочных и сопроводительных материалов в стоимости передаваемых прав. В этом случае все элементы, участвующие в оформлении материального носителя, также освобождены от уплаты налога на добавленную стоимость.

Статьей 168 НК РФ установлено, что операции, освобожденные от НДС, оформляются счетами-фактурами. При этом в соответствующей графе сумма налога не выделяется, а проставляется надпись или штамп «Без НДС». Ошибки в оформлении счетов-фактур, равно как и указание суммы налога, влекут утрату права на освобождение от НДС.

Важно!

Наличие сублицензионного или лицензионного договора, заключенного между пользователем и владельцем программного обеспечения обязательно. Если такой договор отсутствует, вы обязаны начислить и уплатить НДС на операции по передаче прав на программное обеспечение (письмо Минфина от 01.04.2014 № 03-07-14/14317).

Наша компания достаточно часто работает с лицензионными договорами на программное обеспечение, поэтому мы знаем:

- как их оформлять и какие сопутствующие документы необходимо иметь;

- в каких случаях закон позволяет не платить НДС;

- как организовать ведение учета с целью освобождения от НДС;

- каким образом подстраховаться от излишнего внимания налоговиков.

Как происходит бухгалтерское обслуживание в нашей компании

Заказать услугуХотите читать советы налоговых экспертов и главных бухгалтеров?

Подпишитесь на обновления блога

ПодписатьсяПоделиться статьей

Премии аптекам: как не переплатить налоги

Для налоговых целей важно, за что конкретно аптека получает выплату. Если аптека получает премию за «деятельность», например, действия по информированию покупателей, размещению лекарств на определенных полках, предоставлению аналитики или отчетов фармацевтической компании, проведению различных акций для покупателей, то для налоговых целей такая деятельность является услугой, а полученное денежное вознаграждение – платой за услугу. Если же выплата получена аптекой за объемы продаж или покупок, поддержание товарных запасов, выполнение таких обязанностей, которые связаны с покупкой и продажей лекарств, то такую выплату можно рассматривать как премию.

Небольшие тонкости приводят к большим различиям в налоговых последствиях. Выплата премии НДС не облагается и на базу по НДС не влияет, если иное прямо не предусмотрено договором поставки. А вот услуга должна быть обложена НДС тем, кто эту услугу оказал, то есть аптекой.

Если же выплата получена аптекой за объемы продаж или покупок, поддержание товарных запасов, выполнение таких обязанностей, которые связаны с покупкой и продажей лекарств, то такую выплату можно рассматривать как премию.

Небольшие тонкости приводят к большим различиям в налоговых последствиях. Выплата премии НДС не облагается и на базу по НДС не влияет, если иное прямо не предусмотрено договором поставки. А вот услуга должна быть обложена НДС тем, кто эту услугу оказал, то есть аптекой.Ошибочная квалификация выплаты может привести к тому, что аптеке доначислят НДС, а вот принять его к вычету фармацевтическая компания не сможет, так как у нее будет отсутствовать предъявленный аптекой счет-фактура.

Важно. На этапе заключения договора (прямого с аптекой или с дистрибьютором) все выплаты, которые фармацевтическая компания планирует сделать в отношении аптеки, необходимо внимательно проанализировать и отнести либо к поощрительным выплатам, либо к оплате услуг.

Правильно оформление таких выплат поможет избежать налоговых потерь.

Правильно оформление таких выплат поможет избежать налоговых потерь. Премия за скидку.

Фармацевтическая компания может выплачивать премию аптеке за то, что последняя продает лекарственные средства со скидкой, и компенсировать недополученные аптекой денежные средства. Также скидки или снижение цены иногда компенсирует и материнская фарм компания своей дочерней.По общему правилу премии не облагаются НДС и не влияют на базу по этому налогу. Но поменяется ли что-то, если премия платится за скидку?

В 2018 году в судебной практике появился один негативный прецедент. АС Волго-Вятского округа в деле № А39-6479/2017 [2] в отношении АО «Саранск-Лада» посчитал, что раз общество получало компенсацию скидки, предоставленной покупателям, и размер премии равен размеру скидки, то такую премию надо обложить НДС. Ведь по сути эта выплата представляет собой компенсацию неполученной обществом выручки при реализации товаров по сниженным ценам (с предоставлением скидки). А значит, такая выплата связана с оплатой реализованных товаров и подлежит включению в налоговую базу по НДС на основании подп. 2 п. 1 ст. 162 НК РФ.

А значит, такая выплата связана с оплатой реализованных товаров и подлежит включению в налоговую базу по НДС на основании подп. 2 п. 1 ст. 162 НК РФ.

Распространение этого прецедента в отношении премий за скидку на лекарственные средства, означает, что получатель такой премии (аптека или фарм компания) должен обложить эту премию НДС. А вот плательщику премии применить вычет не удастся из-за того, что этот НДС не был ему предъявлен в счете-фактуре и, кроме того, плательщик премии не может принять к учету сам товар, ведь получен он покупателем.

Важно. Если необходимо поощрить аптеку за скидку, предоставьте не премию, а ретроспективную скидку. Оформить такую скидку будет сложнее, но при этом не придется доплачивать НДС.

Премия напрямую без договора поставки.

Еще одна ошибка, теперь уже в пользу бюджета, — это не учитывать в расходах премии, выплаченные напрямую аптеке в отсутствии договора поставки с ней. Фармацевтические компании не учитывают такую премию в расходах, поскольку руководствуются подп. 19.1 ст. 265 НК РФ. В этой норме сказано, что учесть в расходах можно только премии, выплаченные продавцом покупателю вследствие выполнения определенных условий договора. Часто же фарм компании продают лекарственные средства аптеке через дистрибьютора, не заключая с аптекой договора поставки, а премии выплачивают аптеке напрямую. Но раз нет договора поставки, фарм компания — не продавец, а аптека — не покупатель, и подп. 19.1 ст. 265 НК РФ не применим.

Фармацевтические компании не учитывают такую премию в расходах, поскольку руководствуются подп. 19.1 ст. 265 НК РФ. В этой норме сказано, что учесть в расходах можно только премии, выплаченные продавцом покупателю вследствие выполнения определенных условий договора. Часто же фарм компании продают лекарственные средства аптеке через дистрибьютора, не заключая с аптекой договора поставки, а премии выплачивают аптеке напрямую. Но раз нет договора поставки, фарм компания — не продавец, а аптека — не покупатель, и подп. 19.1 ст. 265 НК РФ не применим.

Но только ли подп. 19.1 ст. 265 НК РФ позволяет учесть в расходах премии? Подп. 20 п. 1 ст. 265 НК РФ предусматривает возможность учесть и другие обоснованные расходы для целей налогообложения прибыли. Причем именно эта норма применялась для обоснования правомерности учета в расходах выплаченных премий до того, как в 2005 году в НК РФ появилась специальная норма [3]. Сейчас эта общая норма поможет обосновать признание в расходах премий, которые выплачиваются при отсутствии договора поставки.

В судебной практике такой подход также нашел подтверждение. В прошлом году, например, АС Северо-Западного округа рассмотрел дело [4], когда премия выплачивалась покупателем продавцу, а не наоборот, как прямо предусмотрено подп. 19.1 ст. 265 НК РФ. Суд посчитал, что выплата бонусов была направлена на сохранение устойчивого экономического положения покупателя, а значит была экономически оправдана и правильно учтена в расходах, даже несмотря на то, что не соответствовала подп. 19.1 ст. 265 НК РФ.

Важно. Выплаты аптеке премий напрямую при отсутствии с последней договора поставки можно и нужно учесть в расходах. Но создайте «защитный файл», обосновывающий, что эти премии были направлены на увеличение продаж фарм компании, и соответственно, потенциальный рост ее доходов.

[1] Тенденции фармацевтического рынка России — 2019.

[2] Постановление АС Волго-Вятского округа от 6 августа 2018 г. по делу № А39-6479/2017

[3] См. например, Определение ВАС РФ от 1 сентября 2009 г. № ВАС-11175/09

[4] Постановление АС Северо-Западного округа от 24.09.2019 г. № А26-9867/2018

Льготы по НДС для содержания и ремонта в МКД

Согласно пп. 29, пп.30 п. 3 ст. 149 НК РФ не подлежат обложению НДС следующие операции, которые осуществляются в деятельности лиц, осуществляющих управление МКД:

-

пп.29 п.3 ст.149 НК РФ: реализация коммунальных услуг, предоставляемых управляющими организациями, товариществами собственников жилья, жилищно-строительными, жилищными или иными специализированными потребительскими кооперативами, созданными в целях удовлетворения потребностей граждан в жилье и отвечающими за обслуживание внутридомовых инженерных систем, с использованием которых предоставляются коммунальные услуги, при условии приобретения коммунальных услуг указанными налогоплательщиками у организаций коммунального комплекса, поставщиков электрической энергии и газоснабжающих организаций, организаций, осуществляющих горячее водоснабжение, холодное водоснабжение и (или) водоотведение.

-

пп.30 п.3 ст.149 НК РФ: реализация работ (услуг) по содержанию и ремонту общего имущества в многоквартирном доме, выполняемых (оказываемых) управляющими организациями, товариществами собственников жилья, жилищно-строительными, жилищными или иными специализированными потребительскими кооперативами, созданными в целях удовлетворения потребностей граждан в жилье и отвечающими за обслуживание внутридомовых инженерных систем, с использованием которых предоставляются коммунальные услуги, при условии приобретения работ (услуг) по содержанию и ремонту общего имущества в многоквартирном доме указанными налогоплательщиками у организаций и индивидуальных предпринимателей, непосредственно выполняющих (оказывающих) данные работы (услуги), реализация работ (услуг) по выполнению функций технического заказчика работ по капитальному ремонту общего имущества в многоквартирных домах, выполняемых (оказываемых) специализированными некоммерческими организациями, которые осуществляют деятельность, направленную на обеспечение проведения капитального ремонта общего имущества в многоквартирных домах, и созданы в соответствии с Жилищным кодексом Российской Федерации, а также органами местного самоуправления и (или) муниципальными бюджетными учреждениями в случаях, предусмотренных Жилищным кодексом Российской Федерации.

Между тем, практика доначислений налоговыми органами НДС лицам, осуществляющим управление МКД, является весьма распространенной, что в конечном итоге ведет к взысканию весьма значительных сумм с компаний. Проблематики в данной области добавляет тот факт, что судебной практикой крайне противоречиво толкуются положения законодательства. При этом применение норм права должно учитывать специфику деятельность в области ЖКХ. Можно ли в условиях реально сложившейся судебной практики противодействовать доначислению налога и какие практически действия может предпринять управляющая компания?

При соблюдении каких условий применяется льгота?

Сложившаяся в настоящее время судебная практика исходит из того, что льгота по НДС не может применяться при оказании услуг (выполнении работ) по содержанию и ремонту общего имущества в МКД в пользу юридических лиц и ИП.

В данном случае весьма показательно Постановление АС ПО от 12.04.2018 N Ф06-30529/2018 по делу N А65-6697/2017). В рамках рассматриваемого дела истец, являясь организацией, осуществляющей управление многоквартирным домом, обратился с требованием о взыскании задолженности по оплате жилищно-коммунальных услуг. Оспаривая расчет задолженности, ответчик сослался на тот факт, что при начислении платы за поставленную электроэнергию в предъявляемой к оплате сумме не должен учитываться налог на добавленную стоимость.

Не соглашаясь с данной позицией, суды указали следующее: «освобождаются от налогообложения НДС только работы (услуги), оказанные в целях удовлетворения потребностей граждан в жилье. В данном случае, услуги истца юридическому лицу нельзя признать, оказанными в целях удовлетворения потребностей граждан в жилье.»

Следует отметить, что данная позиция является весьма спорной. Исходя из буквального толкования положений налогового законодательства, суды не учли специфики сферы ЖКХ. В частности, МКД, помещения в которых могут принадлежать как физическим, так и юридическим лицам, является единым объектом, на котором осуществляется управление. Затраты управляющих компаний также не различаются в зависимости от того факта, физическому или юридическому лицу принадлежат помещения в доме.

В частности, МКД, помещения в которых могут принадлежать как физическим, так и юридическим лицам, является единым объектом, на котором осуществляется управление. Затраты управляющих компаний также не различаются в зависимости от того факта, физическому или юридическому лицу принадлежат помещения в доме.

Для применения льготы имеет значение также имеет субъект, который оказывает услуги.

Это должны быть организации и ИП, непосредственно выполняющие (оказывающие) работы (услуги). При этом законодательством о налогах и сборах не предусмотрено освобождение от налогообложения работ (услуг) по содержанию и ремонту общего имущества в МКД, выполняемых (оказываемых) собственными силами управляющих. Таким образом, при самостоятельном оказании услуг по содержанию и ремонту общего имущества в МКД, применение льготы признается неправомерным.

Помимо этого, применение льготы является незаконным при выполнении работ взаимозависимыми лицами. Так по одному из дел суд пришел к выводу, что в проверяемом периоде заявитель для выполнения работ по ремонту жилого фонда привлекал подрядные организации, одна из которых являлась взаимозависимым с обществом лицом. Указанный подрядчик в действительности не осуществлял самостоятельную финансово-хозяйственную деятельность, а выполнял часть функций общества по проведению работ с целью освобождения от налогообложения налогом на добавленную стоимость. (Постановление Первого арбитражного апелляционного суда от 08.11.2018 N 01АП-8646/2018 по делу N А43-47773/2017; Постановление Восьмого арбитражного апелляционного суда от 23.11.2018 N 08АП-11070/2018 по делу N А75-3674/2018, Определение Верховного Суда РФ от 29.09.2017 N 309-КГ17-13606 по делу N А50-14786/2016).

Так по одному из дел суд пришел к выводу, что в проверяемом периоде заявитель для выполнения работ по ремонту жилого фонда привлекал подрядные организации, одна из которых являлась взаимозависимым с обществом лицом. Указанный подрядчик в действительности не осуществлял самостоятельную финансово-хозяйственную деятельность, а выполнял часть функций общества по проведению работ с целью освобождения от налогообложения налогом на добавленную стоимость. (Постановление Первого арбитражного апелляционного суда от 08.11.2018 N 01АП-8646/2018 по делу N А43-47773/2017; Постановление Восьмого арбитражного апелляционного суда от 23.11.2018 N 08АП-11070/2018 по делу N А75-3674/2018, Определение Верховного Суда РФ от 29.09.2017 N 309-КГ17-13606 по делу N А50-14786/2016).

Также налоговые органы часто делают упор на отсутствие раздельного учета в управляющих компаниях и соответственно суммы превышения расходов над суммой реализации в случае отсутствия раздельного учета УК не сможет применить вычет.

В частности, при рассмотрении одного из дел суд пришел к следующим выводам. На налогоплательщика возложена обязанность по ведению раздельного учета сумм НДС по приобретенным товарам (работам, услугам), используемым для осуществления как облагаемых налогом, так и освобожденных от налогообложения операций; при отсутствии у налогоплательщика раздельного учета сумма названного налога по приобретенным товарам (работам, услугам) вычету не подлежит и в расходы по налогу на прибыль не включается (абзацы 7 и 8 пункта 4 статьи 170 НК РФ).

Вместе с тем, налогоплательщик не представил доказательств закрепления в учетной политике способа ведения раздельного учета, несмотря на то, что в его управлении в спорный период находились также дома, которые не входили в ТСЖ, и которым налогоплательщик ряд услуг оказывал самостоятельно; при этом каких-либо доказательств разграничения работ, выполненных силами привлеченных организаций и собственными силами, Обществом в нарушение статьи 65 АПК РФ не представлено. (Определение Верховного Суда РФ от 16.10.2017 N 309-КГ17-14333 по делу N А60-15053/2016)

(Определение Верховного Суда РФ от 16.10.2017 N 309-КГ17-14333 по делу N А60-15053/2016)

Таким образом, предполагается, что закрепление в учетной политике способа ведения раздельного учета является обязательным, при этом законодательством не определен порядок его ведения. В данном случае возникает закономерный вопрос том, что же понимать под данным явлением. В соответствии с Постановлением АС ВВО от 03.03.2016 N Ф01-122/2016 по делу N А11-371/2015 под ним можно понимать любую обоснованную методику, закрепленную в учетной политике предпринимателя и позволяющую достоверно определить необходимые показатели.

Однако ряд судов более лояльно относятся к практике ведения раздельного учета. Так, при рассмотрении одного из дел было отмечено, что в случае наличия у налогоплательщика документов, позволяющих установить, что приобретенные налогоплательщиком товары использованы для осуществления операций, облагаемых налогом на добавленную стоимость, то предъявленные суммы налога по таким товарам подлежат учету в составе налоговых вычетов по налогу на добавленную стоимость. Наличие у налогоплательщика документов, позволяющих установить, что приобретенные налогоплательщиком товары использованы для осуществления операций, облагаемых налогом на добавленную стоимость, предоставляет ему возможность отнесения предъявленных ему сумм налога на добавленную стоимость в состав налоговых вычетов (Решение по делу А35-219/2016).

Наличие у налогоплательщика документов, позволяющих установить, что приобретенные налогоплательщиком товары использованы для осуществления операций, облагаемых налогом на добавленную стоимость, предоставляет ему возможность отнесения предъявленных ему сумм налога на добавленную стоимость в состав налоговых вычетов (Решение по делу А35-219/2016).

Подлежит ли обложению НДС услуга по управлению МКД?

Данный вопрос является краеугольным в судебной практике. В настоящее время нет единого мнения относительно того какие именно аспекты деятельности по управлению МКД подпадают под льготу. В силу того, что в деятельность по управлению входит не только содержание и текущий ремонт, весьма распространенной является позиция, в соответствии с которой иные составляющие деятельности управляющих компаний полностью попадают под НДС.

Суды исходят из того, что работы и услуги, стоимость которых включена в плату за содержание и ремонт жилого помещения, являются самостоятельными видами работ (услуг). Как следует из подпункта 30 пункта 3 статьи 149 НК РФ, от налогообложения НДС освобождены только работы по содержанию и ремонту общего имущества в многоквартирном доме и только при условии их приобретения у организаций, непосредственно выполнивших данные работы. Положений об освобождении от уплаты НДС иных услуг, в том числе услуг по управлению многоквартирным домом, данная норма не содержит (Постановление от 09.02.2016 N Ф03-6474/2015 по делу N А73-4225/2015, в передаче которого в Судебную коллегию по экономическим спорам ВС РФ отказано Определением ВС РФ от 14.06.2016 N 303-КГ16-5475 Постановление от 23.03.2017 N Ф07-218/2017 по делу N А26-3159/2016)

Как следует из подпункта 30 пункта 3 статьи 149 НК РФ, от налогообложения НДС освобождены только работы по содержанию и ремонту общего имущества в многоквартирном доме и только при условии их приобретения у организаций, непосредственно выполнивших данные работы. Положений об освобождении от уплаты НДС иных услуг, в том числе услуг по управлению многоквартирным домом, данная норма не содержит (Постановление от 09.02.2016 N Ф03-6474/2015 по делу N А73-4225/2015, в передаче которого в Судебную коллегию по экономическим спорам ВС РФ отказано Определением ВС РФ от 14.06.2016 N 303-КГ16-5475 Постановление от 23.03.2017 N Ф07-218/2017 по делу N А26-3159/2016)

Мнение экспертов Ассоциации «Новое качество»

Наши специалисты придерживаются мнения, что толковать деятельность по управлению МКД следует несколько шире.

В соответствии с п.2 Постановления Правительства РФ от 15 мая 2013 г. N 416 «О порядке осуществления деятельности по управлению многоквартирными домами» под деятельностью по управлению многоквартирным домом (далее — управление многоквартирным домом) понимается выполнение стандартов, направленных на достижение целей, установленных статьей 161 Жилищного кодекса Российской Федерации, а также определенных решением собственников помещений в многоквартирном доме.

В соответствии со ст. 161 ЖК РФ управление многоквартирным домом должно обеспечивать благоприятные и безопасные условия проживания граждан, надлежащее содержание общего имущества в многоквартирном доме, решение вопросов пользования указанным имуществом, а также предоставление коммунальных услуг гражданам, проживающим в таком доме, или в случаях, предусмотренных законом, постоянную готовность инженерных коммуникаций и другого оборудования, входящих в состав общего имущества собственников помещений в многоквартирном доме, к предоставлению коммунальных услуг.

Таким образом, управление представляет собой неотъемлемую часть содержания и ремонта общего имущества. Данный тезис также логично согласуется с тем, что лицензия, выдаваемая ГЖИ, является документом, подтверждающим право на осуществление предпринимательской деятельности по управлению МКД, а не отдельно на содержание и ремонт жилого помещения. Помимо этого, также имеет значение тот факт, что сфера ЖКХ является социально значимой сферой. На основании изложенного наши специалисты придерживаются мнения, что льготы по НДС должны применяться в целом к деятельности по управлению МКД.

На основании изложенного наши специалисты придерживаются мнения, что льготы по НДС должны применяться в целом к деятельности по управлению МКД.

При этом данные выводы подтверждаются, в том числе, судебной практикой ряда регионов.

Так, по делу № А17-8100/2014 суд, рассматривая спор о включении обществом в сумму льготируемых операций таких как обслуживание оборудования, услуги связи, бухгалтерские и юридические услуги, объявления в газете, канцелярские товары, аренда помещения, прием жилищно-коммунальных платежей, ГСМ и т.д. пришел к следующим выводам. В Правилах содержания общего имущества в многоквартирном доме, утвержденных Постановлением Правительства РФ от 13.08.2006г. № 491 (пункт 29) указано, что расходы за содержание и ремонт жилого помещения определяются в размере, обеспечивающем содержание общего имущества в соответствии с требованиями законодательства Российской Федерации, включая в том числе оплату расходов на содержание и ремонт внутридомовых инженерных систем электро, тепло-, газо- и водоснабжения, водоотведения, обоснованные расходы на истребование задолженности по оплате жилых помещений и коммунальных услуг, на снятие показаний приборов учета, содержание информационных систем, обеспечивающих сбор, обработку и хранение данных о платежах за жилые помещения и коммунальные услуги, выставление платежных документов, то есть, включая расходы услуги управления.

На основании изложенного суд пришел к выводу, что услуга управления неразрывно связана с услугой по содержанию и ремонту жилого помещения, в том числе, по содержанию и ремонту общего имущества в многоквартирном доме. Предусмотренное налоговым законодательством (подпункт 30 пункта 3 статьи 149 НК РФ) освобождение от налогообложения реализованных управляющей компанией работ (услуг) по содержанию и ремонту общего имущества в многоквартирном доме является освобождением от налогообложения именно социально значимой услуги; содержащаяся в её структуре услуга управления также является социально значимой. Являлось бы нелогичным освобождение реализованной управляющей компанией одной части стоимости услуг (работ) по содержанию и ремонту общего имущества многоквартирного дома от обложения НДС — исключительно приобретенных ею у сторонних организаций и неосвобождение от обложения НДС другой (равнозначной) части стоимости услуг (работ) по содержанию и ремонту общего имущества многоквартирного дома, но оказанных самой управляющей компанией – организацией, специально созданной для удовлетворения потребностей граждан в жилье и отвечающими за обслуживание внутридомовых инженерных систем, с использованием которых предоставляются коммунальные услуги — услуги управления. Аналогичный выводы также содержатся в решении по делу А17-407/2013.

Аналогичный выводы также содержатся в решении по делу А17-407/2013.

Предполагается, что при разрешении данного вопроса окончательная точка будет поставлена только в случае законодательного закрепления связи деятельности по управлению МКД и деятельности по содержанию и текущему ремонту, поскольку в настоящее время при рассмотрении дел суды отдают приоритет нормам налогового законодательства. При этом вывод о том, что управление является неотъемлемой частью содержания помещения, основывается исключительно на логическом толковании Постановления Правительства РФ от 15 мая 2013 г. N 416 и иных норм жилищного права, в то время как напрямую данный постулат не закреплен. К сожалению, в настоящее время приоритет отдается буквальному толкованию норм налогового законодательства, в то время, как отрасль ЖКХ обладает своими особенностями и специфичностью. Подобный подход негативно сказывается на практической деятельности управляющих компаний. Фактически воспользоваться льготой в настоящее время весьма сложно. Отчасти это связано с противоречивостью некоторых актов в сфере ЖКХ а также отсутствием аутентичного толкования ряда из них. Таким образом, разрешение имеющихся в настоящее время практических вопросов зависит, в том числе, от дальнейшей разработки нормативно-правовой базы.

Отчасти это связано с противоречивостью некоторых актов в сфере ЖКХ а также отсутствием аутентичного толкования ряда из них. Таким образом, разрешение имеющихся в настоящее время практических вопросов зависит, в том числе, от дальнейшей разработки нормативно-правовой базы.

Каким образом определяется налоговая база?

Обычно в налоговую базу включается разница между общим объемом платы за содержание общего имущества и величиной затрат в виде стоимости услуг сторонних организаций в рамках данного вида деятельности. Данная разница квалифицируется как стоимость услуг, оказанных управляющим собственными силами (в том числе услуг управления).

Алгоритм определения налоговой базы при заключении договоров с подрядными организациями в настоящее время выработан судебной практикой. Так, в Определении Верховного Суда РФ от 20.04.2018 N 309-КГ18-4019 по делу N А60-7544/2017 указано, что оценив представленные в материалы дела доказательства, руководствуясь положениями Налогового кодекса Российской Федерации, Правилами содержания общего имущества в многоквартирном доме, утвержденными постановлением Правительства Российской Федерации от 13. 08.2006 N 491, суды пришли к выводу о законности оспариваемых решений, поскольку обществом не выполнены условия для применения льготы, предусмотренной подпунктом 30 пункта 3 статьи 149 Налогового кодекса. Установив, что стоимость работ (услуг) по содержанию и ремонту общего имущества, предъявленная потребителям по установленным тарифам, превышает фактическую цену приобретения указанных услуг у подрядчиков, суды пришли к выводу, что разница между ценой реализации и ценой приобретения соответствующих работ (услуг) подлежит обложению налогом на добавленную стоимость в общем порядке.

08.2006 N 491, суды пришли к выводу о законности оспариваемых решений, поскольку обществом не выполнены условия для применения льготы, предусмотренной подпунктом 30 пункта 3 статьи 149 Налогового кодекса. Установив, что стоимость работ (услуг) по содержанию и ремонту общего имущества, предъявленная потребителям по установленным тарифам, превышает фактическую цену приобретения указанных услуг у подрядчиков, суды пришли к выводу, что разница между ценой реализации и ценой приобретения соответствующих работ (услуг) подлежит обложению налогом на добавленную стоимость в общем порядке.

При этом одной из ошибок управляющих компаний является тот факт, что в судебных делах крайне редко оспариваются методики расчета, которые используются налоговыми органами. Основной акцент делается на фактические обстоятельства оказания услуг. В данном случае имеет смысл отметить, что в методиках расчета налоговые органы зачастую допускают ошибки, суды, при этом, встают на сторону управляющих компаний.

В частности, при расчете суммы недоимки весьма остро встает вопрос о том, подлежат ли вычету суммы НДС, которые оплачивают УК при приобретении услуг у сторонних организаций. При рассмотрении данного вопроса судами было отмечено следующее. УК реализовало населению в проверяемом периоде электро- и теплоэнергию, приобретенные у соответствующих поставщиков. Рассматривая дело, суд пришел к выводу, что от налогообложения налогом на добавленную стоимость освобождается предоставление коммунальных услуг управляющими организациями и ТСЖ по стоимости, соответствующей стоимости приобретения этих коммунальных услуг, в том числе с учетом налога на добавленную стоимость, у организаций коммунального комплекса, поставщиков электрической энергии и газоснабжающих организаций. (Решение по делу А35-219/2016). Таким образом, суд встал на сторону управляющий компании, которая при применении льготы учла сумму всех своих расходов на приобретение услуги, в том числе суммы НДС контрагента.

Помимо этого отношения в сфере ЖКХ обладают специфичностью, в частности сезонностью работ, что обусловливает особенности определения оборотов по реализации услуг по содержанию, ремонту и предоставлению коммунальных услуг. Налоговая база по НДС в данном случае рассчитывается по факту оказания жилищно-коммунальной услуги, то есть определяется по начислению. Следовательно, размер выручки для целей НДС формируется исходя из платы, начисленной населению за жилищно-коммунальные услуги, которая рассчитывается исходя из тарифов, установленных на жилищно-коммунальные услуги, количества потребленного коммунального ресурса, площади жилого помещения и количества проживающих в нем граждан.

В частности, в деле N А35-219/2016 суд встал на позицию УК отметив, что наличие разницы между ценой реализации и ценой приобретения работ (услуг) по содержанию и ремонту общего имущества необходимо устанавливать по итогам года.

В частности, было отмечено, что плата за содержание и ремонт мест общего пользования в МКД начислялась собственникам помещений за разные периоды практически равными суммами. В свою очередь, размер платы за содержание и ремонт имущества был рассчитан исходя из равномерной оплаты населением услуг по содержанию и ремонту в течение 12 месяцев в году и не зависел от сезонных колебаний объемов услуг и видов работ.

В свою очередь, размер платы за содержание и ремонт имущества был рассчитан исходя из равномерной оплаты населением услуг по содержанию и ремонту в течение 12 месяцев в году и не зависел от сезонных колебаний объемов услуг и видов работ.

Вместе с тем сезонные работы выполнялись подрядчиками и предъявлялись к оплате УК лишь в некоторые месяцы и оплачивались позднее, что обусловлено в целом спецификой отношений в сфере ЖКХ.

В связи с изложенным, обязательства конечного потребителя (собственников помещений) по оплате работ (услуг) по содержанию и ремонту мест общего пользования формировались пропорционально в течение года, налогоплательщик же принимал в расходы работы по мере их выполнения.

При изложенных обстоятельствах часть поступающих от населения доходов аккумулировалась в некоторые периоды на счетах налогоплательщика в счет будущих затрат на оплату выполненных подрядчиками работ, а в другие периоды такие затраты налогоплательщика компенсировались собственниками помещений в более поздние периоды по сравнению с действительным моментом их возникновения. При этом годовой объем выполненных УК работ (оказанных ею услуг) по содержанию и ремонту общего имущества в МКД собственникам помещений в конечном итоге равняется годовому объему этих работ (услуг), приобретенных налогоплательщиком у подрядчиков.

При этом годовой объем выполненных УК работ (оказанных ею услуг) по содержанию и ремонту общего имущества в МКД собственникам помещений в конечном итоге равняется годовому объему этих работ (услуг), приобретенных налогоплательщиком у подрядчиков.

При подобных обстоятельствах дела суд встал на позицию управляющей компании.

Налоговая ставка

Выбор налоговой ставки к сумме, которая превышает стоимость приобретения услуг у подрядных организаций зависит от того, включен ли НДС в сумму, предъявленную потребителям.

В настоящее время судебная практика исходит из того, что в том случае, если НДС в данную сумму не включен, он должен быть исчислен по ставке в размере 18% сверх стоимости услуг, подлежащей налогообложению. (Постановление АС СЗО от 07.09.2017 N Ф07-8253/2017, Определение ВС РФ от 09.01.2018 N 307-КГ17-19544)

При рассмотрении дела судами было отмечено, что анализ имеющихся в деле договоров управления МКД с приложениями, в которых установлен перечень обязательных работ и услуг по содержанию и ремонту не свидетельствует о том, что в применяемые налогоплательщиком тарифы включен НДС.

Помимо этого при вынесении решения также было учтено, что общество не представило суду доказательства того, что в данных договорах управления МКД, а также в протоколах конкурса по отбору УК для управления домом соответствующие тарифы указаны с учетом НДС.

При изложенных обстоятельствах суд пришел к выводу, что в деле, не усматриваются факты, свидетельствующие о том, что сумма НДС учтена налогоплательщиком при реализации услуг потребителям.

При подобных обстоятельствах, чтобы избежать неблагоприятных последствий в рамках применения размера налоговой ставки, управляющим компаниям следует проявить большую внимательность при формулировании условий договоров управления относительно включения НДС в размер тарифов.

Платить ли НДС при ЕСХН: когда выгодно право на освобождение от НДС?

Выбрать журналАктуальные вопросы бухгалтерского учета и налогообложенияАктуальные вопросы бухгалтерского учета и налогообложения: учет в сельском хозяйствеБухгалтер Крыма: учет в унитарных предприятияхБухгалтер Крыма: учет в сельском хозяйствеБухгалтер КрымаАптека: бухгалтерский учет и налогообложениеЖилищно-коммунальное хозяйство: бухгалтерский учет и налогообложениеНалог на прибыльНДС: проблемы и решенияОплата труда: бухгалтерский учет и налогообложениеСтроительство: акты и комментарии для бухгалтераСтроительство: бухгалтерский учет и налогообложениеТуристические и гостиничные услуги: бухгалтерский учет и налогообложениеУпрощенная система налогообложения: бухгалтерский учет и налогообложениеУслуги связи: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложениеАвтономные учреждения: акты и комментарии для бухгалтераАвтономные учреждения: бухгалтерский учет и налогообложениеБюджетные организации: акты и комментарии для бухгалтераБюджетные организации: бухгалтерский учет и налогообложениеКазенные учреждения: акты и комментарии для бухгалтераКазенные учреждения: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: акты и комментарии для бухгалтераОтдел кадров государственного (муниципального) учрежденияРазъяснения органов исполнительной власти по ведению финансово-хозяйственной деятельности в бюджетной сфереРевизии и проверки финансово-хозяйственной деятельности государственных (муниципальных) учрежденийРуководитель автономного учрежденияРуководитель бюджетной организацииСиловые министерства и ведомства: бухгалтерский учет и налогообложениеУчреждения здравоохранения: бухгалтерский учет и налогообложениеУчреждения культуры и искусства: бухгалтерский учет и налогообложениеУчреждения образования: бухгалтерский учет и налогообложениеУчреждения физической культуры и спорта: бухгалтерский учет и налогообложение

20192020

НомерЛюбой

Электронная версия

НДС по экспортным операциям | ACCA Global

Если нулевая ставка не подтверждена в течение 180 дней, то в соответствии с абз. 2 п. 9 ст. 165 и абз. 2 п. 9 ст. 167 НК РФ не позднее 181-го дня с даты помещения товаров под таможенную процедуру экспорта необходимо начислить и уплатить НДС с экспортной реализации по общей ставке. Общая ставка, это та ставка, которая применяется в отношении реализации данного товара на территории РФ.

2 п. 9 ст. 165 и абз. 2 п. 9 ст. 167 НК РФ не позднее 181-го дня с даты помещения товаров под таможенную процедуру экспорта необходимо начислить и уплатить НДС с экспортной реализации по общей ставке. Общая ставка, это та ставка, которая применяется в отношении реализации данного товара на территории РФ.

При этом налог начисляется, декларируется и уплачивается за тот налоговый период, в котором произошла реализация. То есть, должны быть выполнены все правила подачи уточненной налоговой декларации по НДС за период, в котором произошла реализация данного товара. А валютная сумма сделки пересчитывается в рубли на день отгрузки.

Следует отметить, что налогоплательщик не лишен права в будущем собрать и предоставить в налоговый орган пакет документов, обосновывающих правомерность применения нулевой ставки. Если впоследствии компания представит в налоговые органы документы, обосновывающие применение нулевой ставки, то уплаченные ранее суммы налога подлежат вычету.

Пример 2

10 марта 2016 ООO «Булочник» отгрузило французской компании «Багет» муку на сумму 18,000 ЕВРО. 10 марта данный товар прошел процедуру таможенной очистки и режим экспорта был подтвержден. Покупная стоимость муки составила 1,210,000 РУБ (в том числе НДС).

10 марта данный товар прошел процедуру таможенной очистки и режим экспорта был подтвержден. Покупная стоимость муки составила 1,210,000 РУБ (в том числе НДС).

Задание:

Рассчитайте НДС к уплате (возмещению) для ООО Булочник, отдельно указав все сумы НДС к начислению и к вычету по каждому из первых трех кварталов 2016 года при условии, что OOO Булочник собрало полный пакет документов для подтверждения нулевой ставки к 20 сентября и представило их в налоговые органы вместе с декларацией за 3 квартал 2016 года.

Обменные курсы ЕВРО/РУБ:

10 марта 72

15 марта 75

31 марта 82

6 сентября 79

30 сентября 80

Решение

Полный пакет подтверждающих экспорт документов не был собран в течение установленного срока, т.к. срок в 180 дней истек 06 сентября 2016 года. Таким образом, компания должна подать уточненную декларацию за 1-й квартал 2016 года, отразив в ней начисление НДС на день отгрузки по ставке 10 %2. Кроме этого, компания имеет право на эту дату поставить в зачет НДС, уплаченный при приобретении данного товара.

Кроме этого, компания имеет право на эту дату поставить в зачет НДС, уплаченный при приобретении данного товара.

1 квартал – Уточненная декларация

Исходящий НДС (18,000*72*10%3) 129,600

НДС к вычету (1,210,000*10/110) (110,000)

–––––––

НДС к уплате в бюджет 19,600

В 3-м квартале, когда собран полный пакет документов, компания начисляет НДС на сумму подтвержденного экспорта, и принимает к вычету НДС, начисленный ранее по неподтвержденному экспорту.

3 квартал

Исходящий НДС (НДС, начисленный по подтвержденному экспорту (18,000*80*0%)1 0

НДС к вычету (восстановленный НДС по неподтвержденному экспорту) (129,600)

–––––––

НДС к возмещению из бюджета (129,600)

1Несмотря на тот факт, что НДС к начислению равен «0», т. к. применяется нулевая ставка, полный расчет исходящего НДС должен быть представлен в ответе. Необходимо правильно рассчитать налоговую базу. Используемый для расчета курс ЕВРО – это курс на последний день квартала, в котором собран и представлен в налоговые органы полный пакет документов.

к. применяется нулевая ставка, полный расчет исходящего НДС должен быть представлен в ответе. Необходимо правильно рассчитать налоговую базу. Используемый для расчета курс ЕВРО – это курс на последний день квартала, в котором собран и представлен в налоговые органы полный пакет документов.

2 Реализации муки на территории РФ облагается НДС по ставке 10%.

3 Обратите внимание, что в данном случае применяется не расчетная, а общая ставка.

Освобождение от НДС— Что такое освобождение от НДС?

Освобождение от НДС может относиться либо к товарам и услугам, не облагаемым НДС, либо к организациям, которые не могут зарегистрироваться для уплаты НДС.

Компаниям важно следить за тем, чтобы в их счетах содержалась правильная информация о налогах и НДС, даже если они освобождены от уплаты налогов. Узнайте больше о шаблонах счетов для предприятий, освобожденных от НДС.

При продаже большинства продуктов к первоначальной цене продажи добавляется налог с продаж, известный как НДС (или GST в некоторых странах); однако НДС не следует облагать определенными товарами или услугами.Товары, которые не должны облагаться налогом, считаются освобожденными от НДС.

Бизнес, благотворительные и другие типы организаций также могут считаться освобожденными от НДС. Бизнес — это Освобождаются от НДС, если они продают только товары, освобожденные от НДС, или если они не участвуют в налогооблагаемой «коммерческой деятельности».

Освобождение от НДС товаров и услуг

Хотя большинство товаров и услуг облагаются налогом на добавленную стоимость в размере 20%, некоторые продукты облагаются налогом по пониженной ставке НДС или полностью освобождаются от НДС.Если что-то освобождается от НДС, это обычно происходит потому, что продукт считается важным товаром или услугой.

HMRC имеет полный список продуктов, освобожденных от НДС, но некоторые из основных товаров и услуг, освобожденных от НДС, включают:

- Спортивные занятия и физическая культура

- Образование и обучение

- Некоторые виды лечения

- Финансовые услуги, страхование и инвестиции.

Товары и услуги, освобожденные от НДС, не облагаются налогом.Это означает, что:

- Вы не должны включать НДС в цену товаров, освобожденных от налога, которые вы продаете.

- Вы не можете требовать возмещения НДС по товарам, освобожденным от налогообложения.

- Продажа товаров, не облагаемых НДС, не засчитывается в ваш облагаемый НДС оборот

- Вам не нужно вести учет НДС для продаж, освобожденных от НДС.

Освобождение от НДС по сравнению с НДС 0%

Освобождение от НДС— это не то же самое, что НДС 0%. К первоначальной цене продажи продуктов с нулевой ставкой или без НДС не добавляется дополнительная плата, но есть несколько существенных отличий.

Технически продукты с нулевой ставкой по-прежнему подлежат налогообложению, тогда как продукты, не облагаемые НДС. Это означает, что, в отличие от продаж товаров, не облагаемых НДС, продажа товаров и услуг с нулевой ставкой считается частью вашего налогооблагаемого оборота. Кроме того, продажи продуктов с нулевой ставкой должны регистрироваться в ваших счетах НДС, тогда как не облагаемые налогом продажи должны регистрироваться только в ваших обычных счетах компании.

Кроме того, продажи продуктов с нулевой ставкой должны регистрироваться в ваших счетах НДС, тогда как не облагаемые налогом продажи должны регистрироваться только в ваших обычных счетах компании.

Освобождение от НДС для предприятий

Если бизнес поставляет только товары или услуги, освобожденные от НДС, он также считается освобожденным от НДС.

Если бизнес освобожден от НДС, он не может быть зарегистрирован для уплаты НДС. Как и другие предприятия, не зарегистрированные для уплаты НДС, компании, освобожденные от НДС:

- Не могут взимать НДС с продаж, которые они совершают

- Невозможно вернуть НДС на какие-либо коммерческие расходы — даже если вы приобретаете налогооблагаемые покупки и платите НДС

- Не нужно вести учет НДС

- Не нужно подавать декларацию по НДС.

Частичное освобождение от НДС для предприятий

В некоторых случаях бизнес может считаться частично освобожденным от НДС.Частичное освобождение от НДС применяется к зарегистрированным по НДС предприятиям, которые зарегистрированы в качестве плательщиков НДС и продают как налогооблагаемые, так и не облагаемые НДС товары или услуги.

Если ваш бизнес частично освобожден от НДС, вы можете вернуть любой НДС, понесенный при производстве или приобретении освобожденных от НДС товаров или услуг, которые вы продаете клиентам.

Частично освобожденные от уплаты налоги предприятия должны вести отдельные записи по своим продажам, освобожденным от НДС, и предоставлять подробную информацию о том, как они рассчитывали НДС, который они хотят вернуть в HMRC.

Освобождение от НДС для благотворительных организаций

Благотворительные и некоммерческие организации обычно следуют тем же правилам регистрации НДС и освобождения от НДС, что и коммерческие предприятия и компании.

Это означает, что благотворительные организации с облагаемым налогом оборотом, превышающим пороговое значение НДС, должны регистрироваться для уплаты НДС, а благотворительные организации, зарегистрированные в качестве НДС, должны взимать НДС с любых облагаемых налогом товаров и услуг, которые они продают.

Это также означает, что благотворительные организации, не осуществляющие налогооблагаемые продажи, освобождаются от налога и не должны регистрироваться для уплаты НДС. Есть две основные причины, по которым у благотворительной организации не будет облагаемых налогом продаж:

Есть две основные причины, по которым у благотворительной организации не будет облагаемых налогом продаж:

1) Благотворительная организация продает только товары или услуги, не облагаемые НДС.

2) Считается, что благотворительная организация не связана с какой-либо «коммерческой деятельностью».

Примеры освобождения от НДС благотворительных организаций

Благотворительная организация использует историческое место как туристическую достопримечательность. HMRC считает это коммерческой деятельностью. Облагаемый налогом оборот благотворительной организации составляет 300 000 фунтов стерлингов в год, который формируется исключительно за счет вступительных взносов.Поэтому благотворительная организация должна зарегистрироваться в качестве плательщика НДС и взимать НДС со стартовой цены.

С другой стороны, благотворительная организация предоставляет услуги по спасению на море, которые HMRC не считает коммерческой деятельностью. Благотворительная организация не занимается другой коммерческой деятельностью, поэтому не облагается НДС.

Освобождение от НДС для благотворительных организаций по сравнению с освобождением от НДС для благотворительных организаций

Организации, освобожденные от НДС, по-прежнему должны платить НДС на любые налогооблагаемые продукты, которые они приобретают у компаний, зарегистрированных в качестве плательщика НДС.Однако в Великобритании благотворительные организации имеют право на освобождение от НДС, что позволяет им уплачивать НДС по сниженной ставке от 0 до 5% при покупке определенных налогооблагаемых товаров и услуг у компаний, зарегистрированных в качестве плательщиков НДС.

Освобождение от НДС применяется к благотворительным организациям, которые зарегистрированы для НДС, благотворительным организациям, которые не зарегистрированы для НДС, и благотворительным организациям, которые имеют право на освобождение от НДС. Это не распространяется на коммерческие организации.

В той мере, в какой норвежские власти [. ..] ..]компенсировать предварительный налог на […] закупки товаров и услуг для осуществления в g s не облагаются НДС , b ut подпадающие под действие статьи 2 […]в счет возмещения НДС […], они предоставляют этим предприятиям экономическую выгоду. eur-lex.europa.eu | В той мере, в какой норвежские власти компенсируют предварительный налог на […]закупок товаров и […] услуги для u nd erta king s не подлежат o НДС , b ut fa ll ing в рамках статьи 2 он НДС Co mpens at ion Act, […]они предоставляют этим предприятиям экономическую выгоду. eur-lex.europa.eu |

Accor di n g to A r ti cle 5, продажи некоторыми учреждениями, организациями и т. Д. (2 ) c o ve красный t h e НДС A c t (3). Д. (2 ) c o ve красный t h e НДС A c t (3).eur-lex.europa.eu | A cco rdin g до A rtic le 5 , продажи отдельными учреждениями, организациями e tc (2) ar c4 ove r ed by Закон о НДС (3 ) . eur-lex.europa.eu |

Предприятия, у которых есть только такие материалы […] не может быть зарегистрирован f o r VAT a n d не e n 9010 до d e du c t НДС ( 4 ) . eur-lex.europa.eu | Предприятия, у которых есть только такие материалы […] не может регистрироваться is ter f or VAT an da re not en title d to d edu ct edu ct ) .eur-lex.europa.eu |

Эти предприятия размещены в более выгодном финансовом […]позиция, чем другие, предоставляющие те же услуги […] или товары, но w hi c h не l i st ed под t h e o mp Ensation Act (5).eur-lex.europa.eu | Эти предприятия размещены в более выгодном финансовом […]позиция, чем у других, предоставляющих те же услуги, или […] товары bu t which ar e not l ist ed und er VAT Com pen sat ion A ct. eur-lex.europa.eu |

Хотя в принципе все продажи или товары […] и serv ic e s are l i ab l e to VAT s s e supp li e s are e x em pt (i.е. […]без зачета предналога) […], что означает, что такие поставки полностью выходят за рамки Закона о НДС. eur-lex.europa.eu | Хотя в принципе все продажи […] или товары an d ser vic es are li ab le to VAT, поэтому me su pplie s are s empt […](т.е. без кредита на ввод […]), что означает, что такие поставки полностью выходят за рамки Закона о НДС. eur-lex.europa.eu |

В отношении […] товары и услуги ic e s не подлежат o u tp ut налог (без вычета входящего налога), норвежские власти предоставляют в соответствии с Закон о компенсации НДС, преимущество предприятий, имеющих право на компенсацию предналога по сравнению с предприятиями, не подпадающими под действие статьи 2 t h e НДС C o mp Ensation Act, w hi c h not c o mp enated for input tax.eur-lex.europa.eu | В отношении […] goods an d se rvi ces не подлежит o utp ut ta x (без скидки на входной налог), норвежские власти предоставляют в соответствии с Закон о компенсации НДС, преимущество для предприятий, имеющих право на предварительную налоговую компенсацию, по сравнению с предприятиями, выходящими за рамки Ar , статья 2 из VAT Com pen sat ion A ct , whi ch are not com pen sated f или входной налог.eur-lex.europa.eu |

Podstawa opodatkowania powinna obejmować koszty nabycia […]gruntu, na którym budynek został […] wybudowany, gdy nab yc i e до p o dl egało opodatkowaniu podat a p odatnik dokonał […]jego odliczenia. eur-lex.europa.eu | Эта налогооблагаемая сумма должна включать затраты на приобретение […]земля, на которой построено ng co nstructed, когда это […] приобретение имеет быть en s ubje ct к НДС и t he t axab le человека вычли […]этот налог. eur-lex.europa.eu |

2) Czy art. 242 и 273 дней Рады 2006/112 / WE (1) с дня 28 листопада 2006 р. w sprawie wspólnego systemu podatku od wartości dodanej zezwalają państwom członkowskim na nałoenie na podatnika, który rzekomo nie wywiązał się w przewidzianym terminieznoznogówi […] mających znaczenie dla […] ustalenia pod at k u VAT , k ar y pieniężnej w wysokości niezapłaconego to 9010 w terminie podat4 9010 9010 i podat4 9010 z a ni echanie zostało […]póniej naprawione […]a należny podatek wpłacony w pełnej wysokości wraz z odsetkami? eur-lex.europa.eu | Разрешают ли статьи 242 и 273 Директивы 2006/112 / ЕС (1) государствам-членам налагать штраф на налогоплательщиков, которые якобы не выполнили в срок свой долг по отражению в своих счетах обстоятельств, имеющих значение для […]расчет НДС где то штраф […] суммы НДС, не уплаченные вовремя, если t га t def aul ti s позже r eme die d и t он уплачен полностью плюс проценты […]на нем? eur-lex.europa.eu |

Spółka we wniosku o wydanie interpacji przepisów podatkowych stwierdziła, że jej zdaniem otrzymanie lub przyznanie premii […]pieniężnej nie jest wynagrodzeniem za świadczenie […] usług i nie pod le g a VAT , a z atem może być udokumento wa n n n k s ię gowymi.ksplegal.pl | В своем заявлении о толковании налогового законодательства компания заявила, что, по ее мнению, получение или присуждение денежного бонуса не может быть […]учитывается как вознаграждение за оказанные услуги […] и не облагается НДС o , thu s i t may b e d ocu mente d в бухгалтерской записке.ksplegal.pl |

Jeśli transakcja sprzedaży jest dokonywana w okresie dłuższym […]niż 2 лата по […] pierwszym zasiedle ni u , to c h oc iaż co do zasady podlega ona zwolnien s tr ony umowy, […]po spełnieniu wymogów […]określonych w ustawie, mogą wybrać opodatkowanie transakcji podatkiem VAT. ober-haus.pl | В случае сделки купли-продажи, совершенной более чем через 2 года после первого расчета, стороны имеют право […], чтобы выбрать налогообложение, хотя этот тип […] транзакции обычно освобождаются от уплаты НДС f rom НДС, при условии spec ific c onditions выполнены.ober-haus.lt |

Jeżeli usługi zarządzania portfelem instrumentów finansowych podlegają, zgodnie z powszechnie […]obowiązującymi przepisami prawa, obciążeniu podatkiem od […] Towarów i us ł u g VAT , to d o O płaty za Zarządzanie […dodaje się podatek НДС. moneymakers.pl | Если, в соответствии с общеприменимым законодательством, услуги по управлению финансами […] Портфели инструментовподлежат обложению налогом на товары и услуги, затем […] НДС и от M anage men t Сборы .moneymakers.pl |