Какая рентабельность должна быть: Что такое рентабельность и как ее посчитать

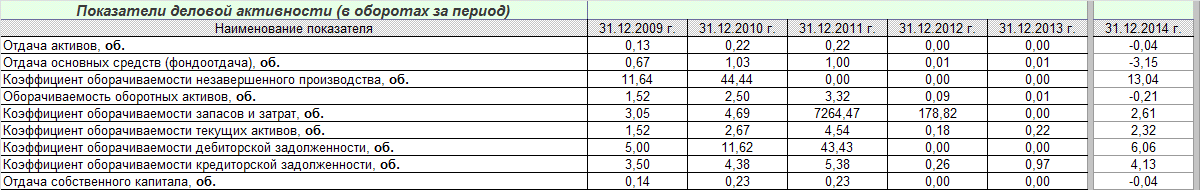

Анализ финансового состояния компании, инвестиционного проекта. InvestGo24

Анализ финансового состояния: Показатели рентабельности, Оценка ликвидности.Показатели рентабельности

CP, ROI, OP, ROS, ROE, ROA, ROCA, RONA, ROFA, ROIC, Te

Оценка ликвидности

NWC, WCT, CLR, QR, ATR, CATA, WCCA, ICAR, WCIR, ICR, K(Beaver)

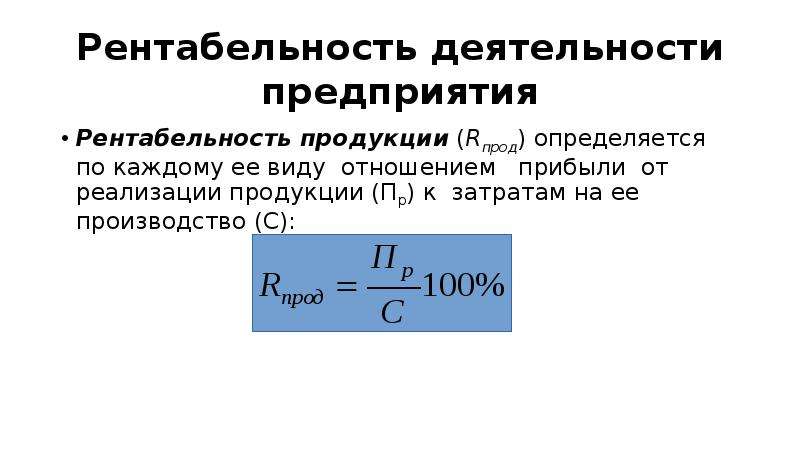

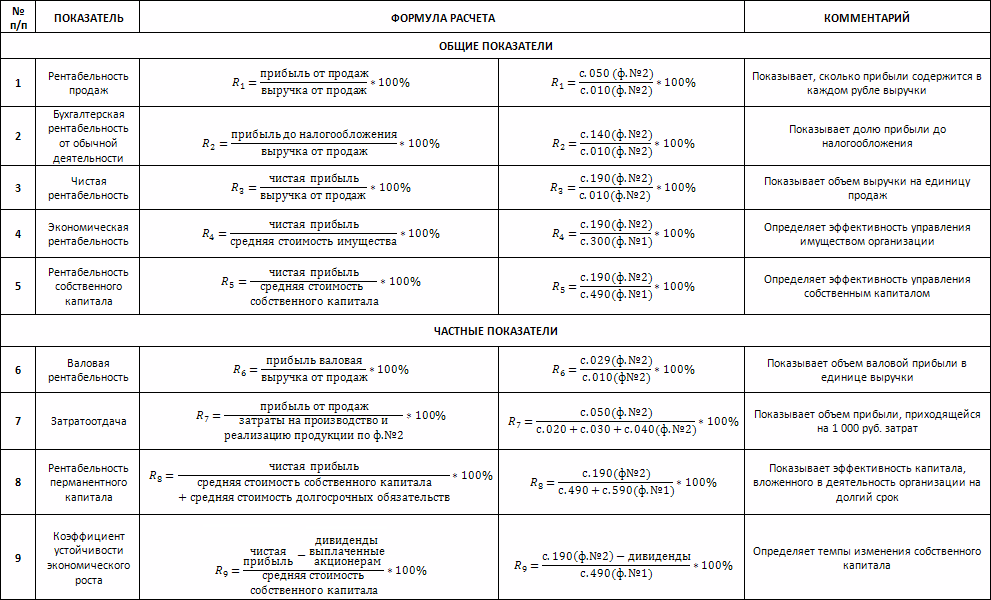

Показатели рентабельности

Общая рентабельность CP

Общая рентабельность (Common Profitability), %:

CP=(Прибыль до налогообложения / Выручка от продаж)*100%

Рентабельность больше 0% — значит, что проект прибыльный. Чем меньше рентабельность, тем меньше предприятие зарабатывает. Нулевая рентабельность означает, что предприятие тратит на производство продукции столько же, сколько получает от его продажи, тоесть работает в ноль.

Чем меньше рентабельность, тем меньше предприятие зарабатывает. Нулевая рентабельность означает, что предприятие тратит на производство продукции столько же, сколько получает от его продажи, тоесть работает в ноль.

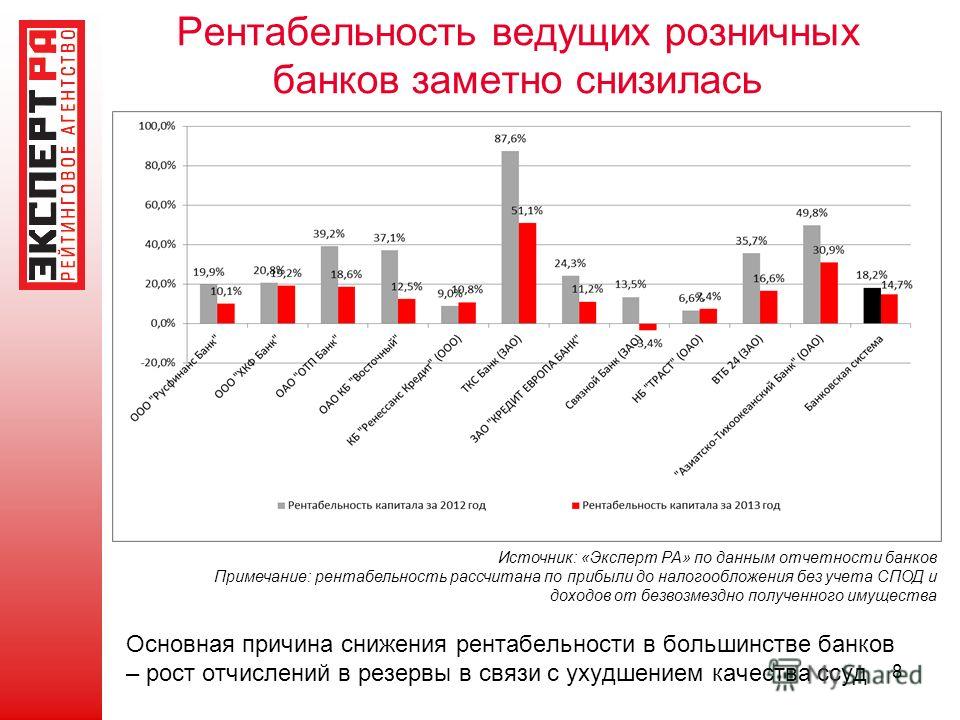

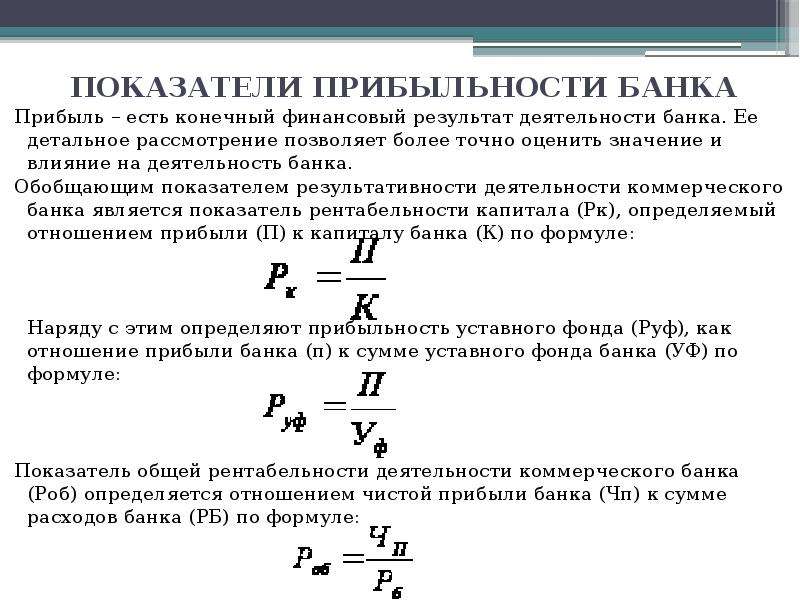

Если рентабельность отрицательная, то себестоимость превышает выручку от продаж, предприятие работает себе в убыток, производя и продавая эту продукцию. Понятие средней рентабельности сильно отличается в зависимости от отрасли. Так, в банковской сфере рентабельность может доходить до 100% и более, в торговле этот показатель находится в диапазоне 20–30%, в пищевой промышленности — 10–15%, в легкой промышленности 7–10%, в тяжелом машиностроении — 2–5%.

Показатель показывает какую часть от выручки составляет прибыль до налогообложения, анализируется в динамике и сравнивается со среднеотраслевыми значениями этого показателя.

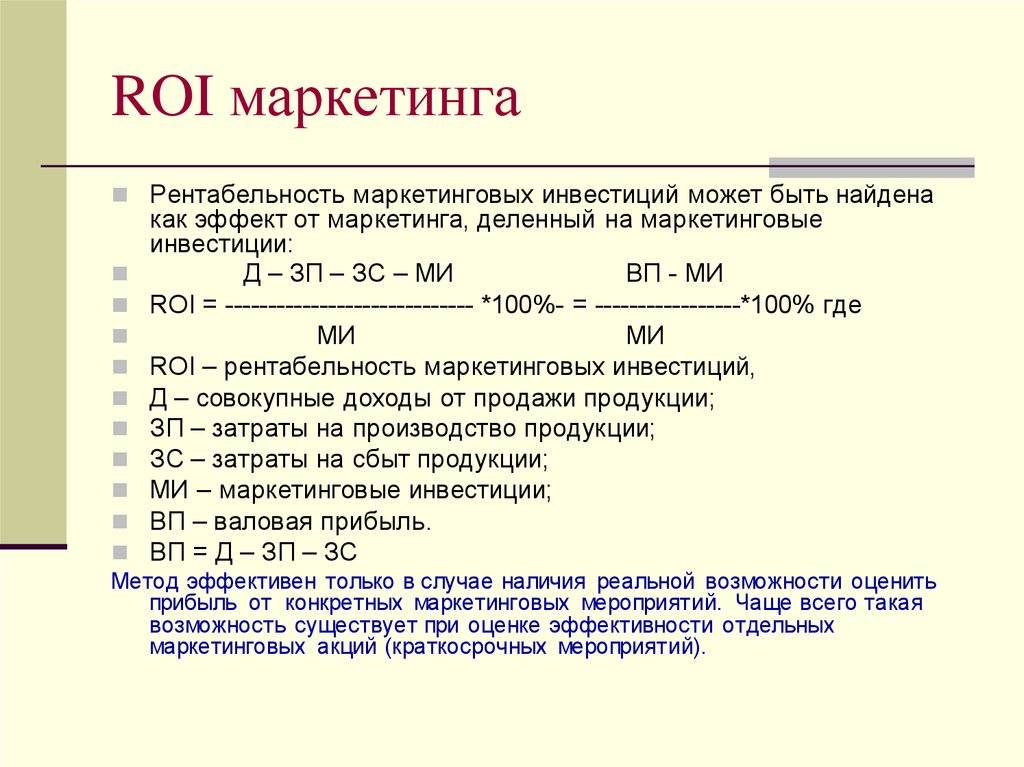

Рентабельность инвестиций ROI

Возврат инвестиций ROI (Return On Investment) или ROR

Коэффициент рентабельности инвестиций (ROI) = Прибыль / Сумма инвестированная.

Рентабельность инвестиций как относительный показатель очень удобна при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения чистой текущей стоимости инвестиций, либо при комплектовании портфеля инвестиции, т.е. выборе нескольких различных вариантов одновременного инвестирования денежных средств, дающих чистую текущую стоимость.

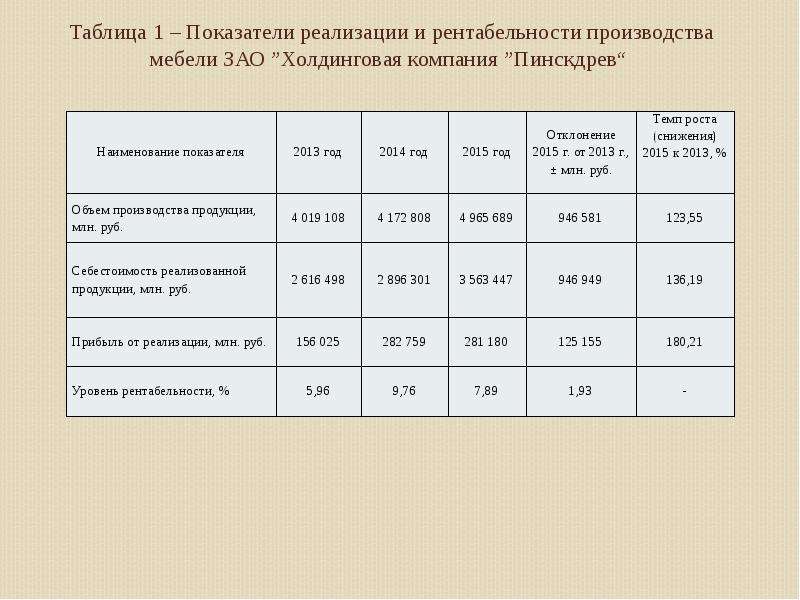

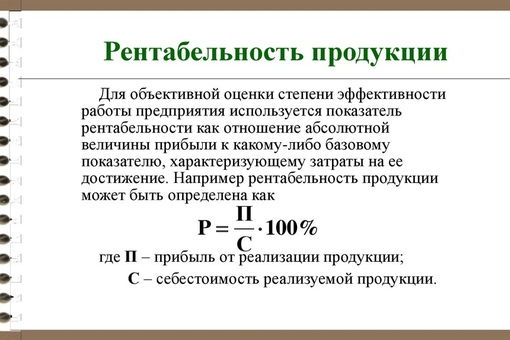

Рентабельность основной деятельности OP

Рентабельность основной деятельности (Operating Profitability), %:

OP =(Прибыль от продаж / Затраты (Себестоимость, коммерческие и управленческие расходы))*100%

Показывает, сколько прибыли (убытка) от реализации приходится на единицу денежных средств затрат от деятельности компании. Например, если рентабельность основной деятельности составляет 13%, т.о. на 1 единицу денежных средств затрат от основной деятельности предприятие имело 13 копеек прибыли. Показатель «рентабельность продукции», не должен быть ниже величины «12%» (12% — рентабельность продукции по кредитным операциям комерческих банков России).

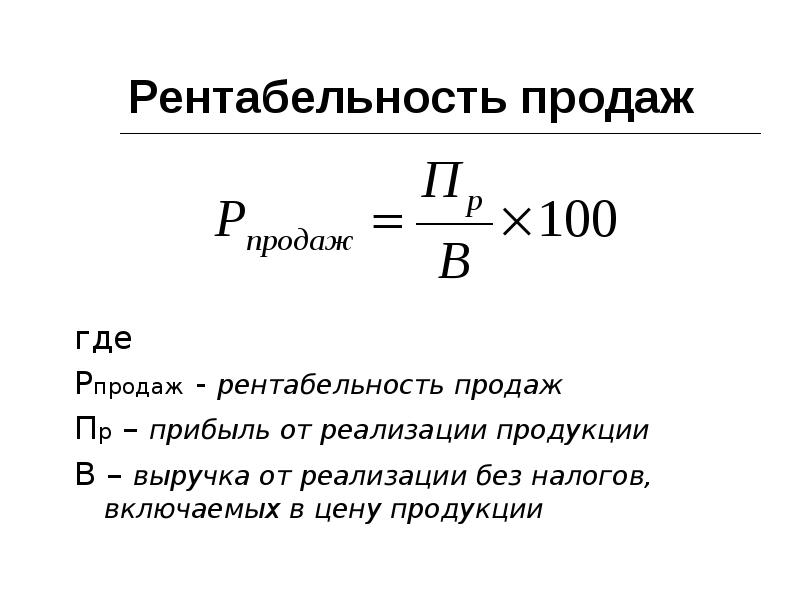

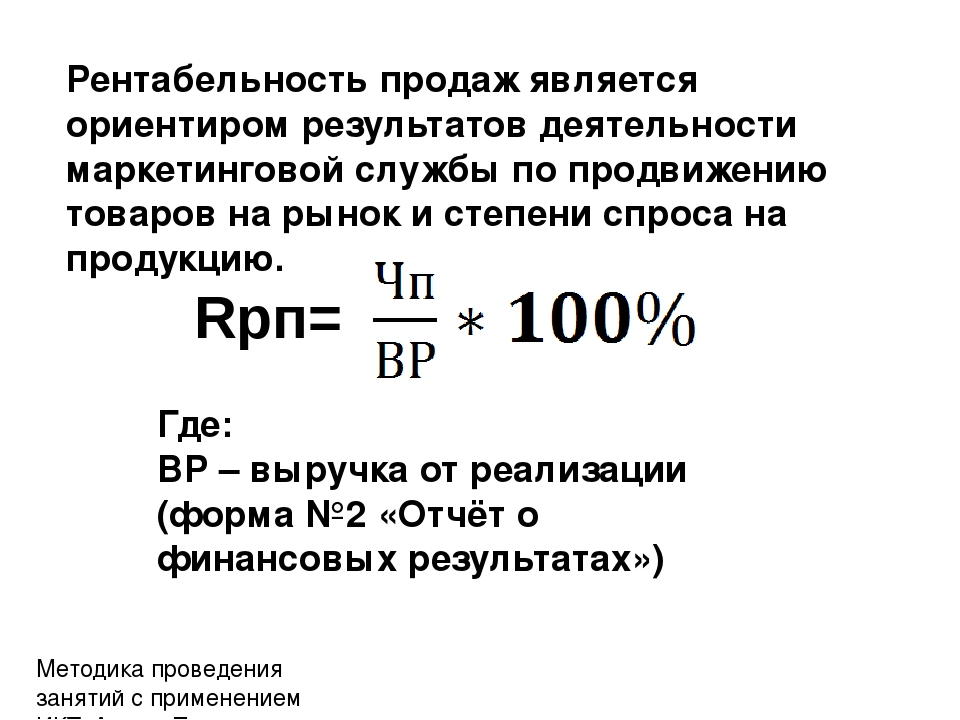

Рентабельность продаж по EBIT ROS

Рентабельностьпродаж (Return On Sales, Operating Margin), %:

ROS=(Прибыль от продаж / Выручка от продаж)*100%

Демонстрирует долю прибыли в каждой заработанной единице денежных средств. К примеру, ROS=22%, это значит, что предприятие в отчетном году получало 22 цента прибыли с каждого доллара реализации. Рентабельность продаж является индикатором ценовой политики компании и её способности контролировать издержки. Различия в конкурентных стратегиях и продуктовых линейках вызывают значительное разнообразие значений рентабельности продаж в различных компаниях

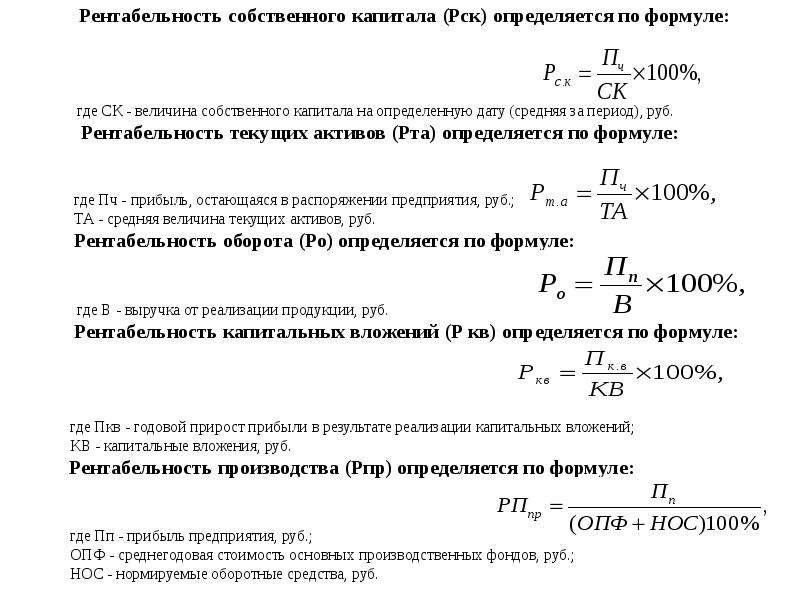

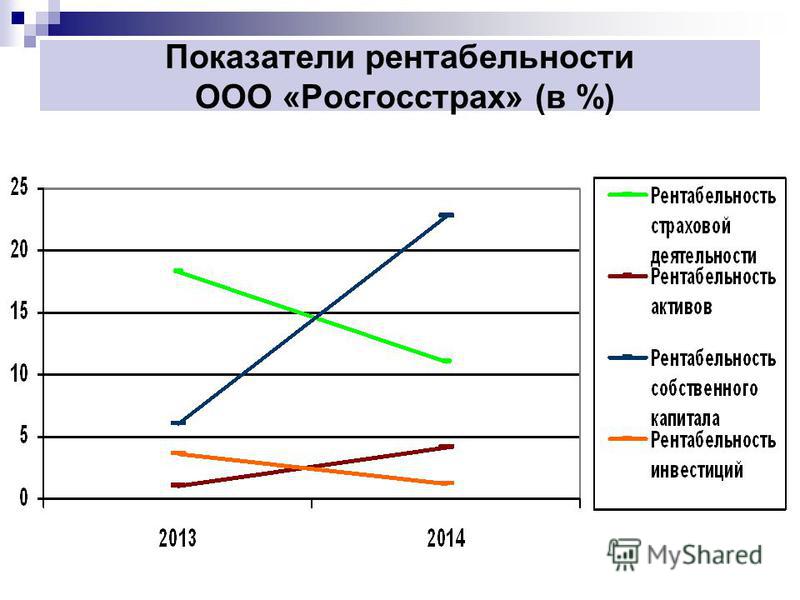

Рентабельность собственного капитала ROE

Рентабельность собственного капитала (Return on shareholders’ equity), %:

ROE=(Чистая прибыль / Средняя стоимость собственного капитала)*100%

Позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Обычно этот показатель сравнивают с возможным альтернативным вложением средств в другие ценные бумаги. Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая единица, вложенная собственниками компании.

Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая единица, вложенная собственниками компании.

Рентабельность активов ROA

Рентабельность активов (Return On Assets), %:

ROA=(Прибыль до налогообложения / Средняя величина активов за период)*100%

Показывает способность активов компании порождать прибыль. То есть, сколько единиц прибыли получено предприятием с единицы стоимости активов. Применяется для сравнения предприятий одной отрасли.

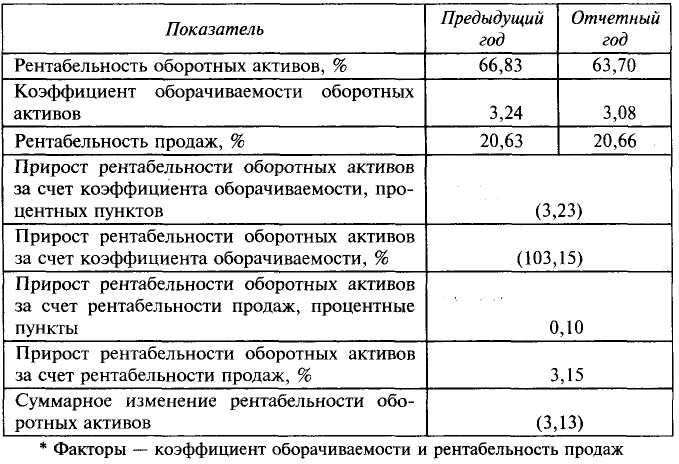

Рентабельность текущих активов ROCA

Рентабельность текущих активов (Return On Current Assets), %:

ROCA=(Чистая прибыль / Средняя величина оборотных активов за период)*100%

Показывает, сколько прибыли получает предприятие с одного доллара, вложенного в текущие (оборотные) активы. Чем выше значение этого коэффициента, тем более эффективно используются оборотные средства.

Рентабельность чистых активов RONA

Рентабельность чистых активов (Return On Net Assets), %:

RONA=(Чистая прибыль / Средний за период собственный и заемный капитал)*100%

Показывает рациональность управления структурой капитала, способность организации к наращиванию капитала через отдачу каждого единицы вложенных средств, вложенного собственниками

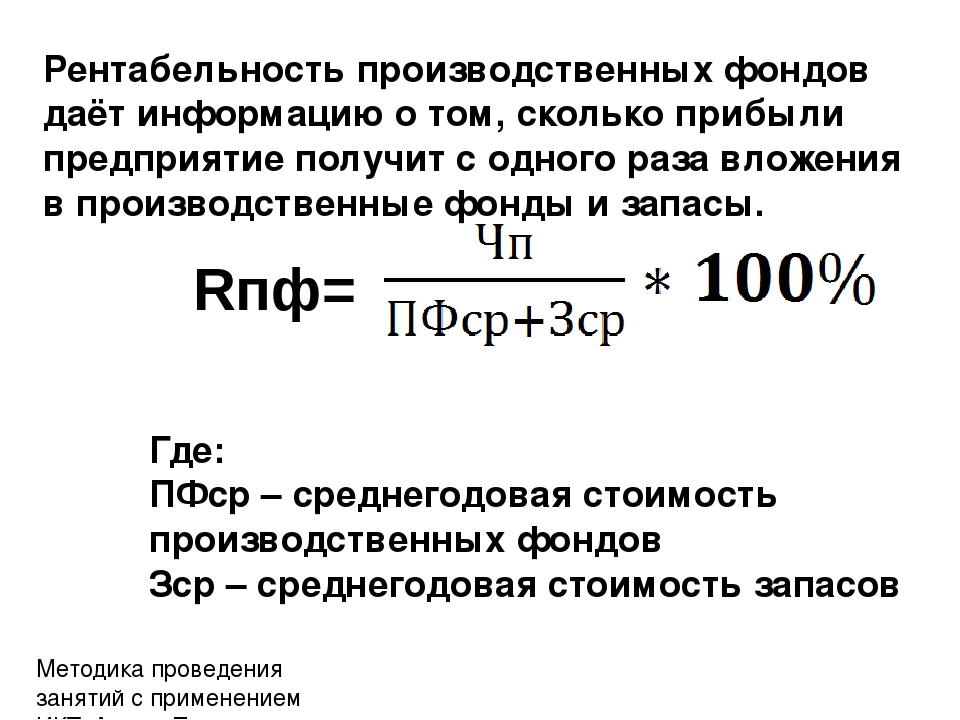

Рентабельность основных средств и прочих внеоборотных активов ROFA

Рентабельность основных средств и прочих внеоборотных активов (Return On Fixed Assets), %:

ROFA=(Чистая прибыль / Средняя величина основных средств и прочих внеоборотных активов за период)*100%

Показывает, насколько эффективна отдача производственных фондов. Чем выше значение данного коэффициента, тем более эффективно используются основные средства.

Чем выше значение данного коэффициента, тем более эффективно используются основные средства.

Рентабельность собственного и долгосрочного заемного капитала ROIC

Рентабельность собственного и долгосрочного заемного капитала (Return On Invested Capital), %:

ROIC=(Чистая прибыль / Средний за период собственный и долгосрочный заемный капитал)*100%

Показывает, насколько эффективно предприятие ведет инвестиционную деятельность. То есть, сколько денежных единиц потребовалось предприятию для получения одной денежной единицы прибыли. Этот показатель является одним из наиболее важных индикаторов конкурентоспособности.

Период окупаемости Te

Период окупаемости собственного капитала, лет:

Te=Средняя стоимость собственного капитала за период / Чистая прибыль

Показывает число лет, в течение которых полностью окупятся вложения в данную организацию. Имеет важное значение для собственников и акционеров, поскольку через оценку его величины и динамики они, как правило, делают выводы об эффективности управления их капиталом.

Оценка ликвидности

Величина собственных оборотных средств NWC

Величина собственных оборотных средств, Net Working Capital (NWC).

NWC = (Оборотные активы — долгосрочная дебиторская задолженность) — краткосрочные обязательства

Характеризует ту часть собственного капитала предприятия, которая является источником покрытия его текущих активов (т.е. активов, имеющих оборачиваемость менее одного года). Это расчетный показатель, зависящий как от структуры активов, так и от структуры источников средств. Показатель имеет особо важное значение для предприятий, занимающихся коммерческой деятельностью и другими посредническими операциями. При прочих равных условиях рост этого показателя в динамике рассматривается как положительная тенденция.

Маневренность собственных оборотных средств WCT

Маневренность собственных оборотных средств, Working Capital Turnover (WCT).

WCT = Денежные средства / Функционирующий капитал

Характеризует ту часть собственных оборотных средств, которая находится в форме денежных средств, т. е. средств, имеющих абсолютную ликвидность. Для нормально функционирующего предприятия этот показатель обычно меняется в пределах от нуля до единицы. При прочих равных условиях рост показателя в динамике рассматривается как положительная тенденция. Приемлемое ориентировочное значение показателя устанавливается предприятием самостоятельно и зависит, например, от того, насколько высока ежедневная потребность предприятия в свободных денежных ресурсах.

е. средств, имеющих абсолютную ликвидность. Для нормально функционирующего предприятия этот показатель обычно меняется в пределах от нуля до единицы. При прочих равных условиях рост показателя в динамике рассматривается как положительная тенденция. Приемлемое ориентировочное значение показателя устанавливается предприятием самостоятельно и зависит, например, от того, насколько высока ежедневная потребность предприятия в свободных денежных ресурсах.

Коэффициент текущей ликвидности CLR

Коэффициент текущей ликвидности (Коэффициент покрытия), Current Liquidity Ratio (CLR).

CLR = (Оборотные активы — Долгосрочная дебиторская задолженность) / Краткосрочные обязательства (не включая доходы будущих периодов)

Дает общую оценку ликвидности активов, показывая, сколько денежных средств текущих активов предприятия приходится на единицу вложенных средств текущих обязательств. Логика исчисления данного показателя заключается в том, что предприятие погашает краткосрочные обязательства в основном за счет текущих активов; следовательно, если текущие активы превышают по величине текущие обязательства, предприятие может рассматриваться как успешно функционирующее (по крайней мере теоретически). Размер превышения и задается коэффициентом текущей ликвидности. Значение показателя может варьировать по отраслям и видам деятельности, а его разумный роств динамике обычно рассматривается как благоприятная тенденция. В западной учетно-аналитической практике приводится критическое нижнее значение показателя — 2; однако это лишь ориентировочное значение, указывающее на порядок показателя, но не на его точное нормативное значение.

Размер превышения и задается коэффициентом текущей ликвидности. Значение показателя может варьировать по отраслям и видам деятельности, а его разумный роств динамике обычно рассматривается как благоприятная тенденция. В западной учетно-аналитической практике приводится критическое нижнее значение показателя — 2; однако это лишь ориентировочное значение, указывающее на порядок показателя, но не на его точное нормативное значение.

Коэффициент быстрой ликвидности QR

Коэффициент быстрой (срочной) ликвидности, Quick Ratio (QR).

QR = (Оборотные активы — Запасы — НДС по пробретенным ценностям — Долгосрочная дебиторская задолженность) / Краткосрочные обязательства (не включая доходы будущих периодов)

По смысловому назначению показатель аналогичен коэффициенту текущей ликвидности; однако исчисляется по более узкому кругу текущих активов, когда из расчета исключена наименее ликвидная их часть — производственные запасы. Логика такого исключения состоит не только в значительно меньшей ликвидности запасов, но, что гораздо более важно, и в том, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут быть существенно ниже затрат по их приобретению. В частности, в условиях рыночной экономики типичной является ситуация, когда при ликвидации предприятия выручают 40% и менее от учетной стоимости запасов. В западной литературе приводится ориентировочное нижнее значение показателя — 1, однако эта оценка также носит условный характер. Кроме того, анализируя динамику этого коэффициента, необходимо обращать внимание и на факторы, обусловившие его изменение.

В частности, в условиях рыночной экономики типичной является ситуация, когда при ликвидации предприятия выручают 40% и менее от учетной стоимости запасов. В западной литературе приводится ориентировочное нижнее значение показателя — 1, однако эта оценка также носит условный характер. Кроме того, анализируя динамику этого коэффициента, необходимо обращать внимание и на факторы, обусловившие его изменение.

Коэффициент абсолютной ликвидности ATR

Коэффициент абсолютной ликвидности (платежеспособности), Acid-Test Ratio (ATR).

ATR = Денежные средства / Краткосрочные обязательства (не включая доходы будущих периодов)

Является наиболее жестким критерием ликвидности предприятия; показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно.

Рекомендательная нижняя граница показателя, приводимая в западной литературе, — 0,2. В отечественной практике фактические средние значения рассмотренных коэффициентов ликвидности, как правило, значительно ниже значений, упоминаемых в западных литературных источниках.

Доля оборотных средств в активах CATA

Доля оборотных средств в активах, Current Assets to Total Assets

CATA = Оборотные активы / Сумма всех активов (Баланс)

Доля оборотных средств в активах характеризует наличие оборотных средств во всех активах предприятия. Показывает чистое отношение текущих затрат к хозяйственным средствам, активам.

Доля собственных оборотных средств WCCA

Доля собственных оборотных средств в общей их сумме, Working Capital to Current Assets

WCCA = (Оборотные активы — Краткосрочные обязательста) / Оборотные активы

Отношение собственного оборотного капитала к общей его сумме называется коэффициент маневренности капитала, которой показывает, какая часть собственного капитала находится в обороте, т.е. в той форме, которая позволяет свободно маневрировать этими средствами. Коэффициент должен быть высоким, чтобы обеспечить достаточную гибкость в использовании собственных средств предприятия.

Нормальное значение: 0,5-0,6

Доля запасов в оборотных активах ICAR

Долязапасоввоборотныхактивах, Inventory to Current Assets Ratio

ICAR = Запасы и затраты / Оборотные активы

Этот показатель отображает долю запасов в оборотных активах — слишком высокая их доля может быть признаком затоваривания, либо пониженным спросом на продукцию.

Нормальная величина: <0,5

Доля собственных оборотных средств в покрытии запасов WCIR

Доля собственных оборотных средств в покрытии запасов, Working Capital to Inventory Ratio

WCIR = (Оборотные активы — краткосрочные обязательства) / Запасы и затраты

Этот показатель характеризует ту часть стоимости запасов, которая покрывается собственными оборотными средствами, а также традиционно имеет большое значение в анализе финансового состояния. Значение этого коэффициента должно превышать величину 0,5.

Коэффициент покрытия запасов ICR

Коэффициент покрытия запасов, Inventory Coverage Ratio

ICR = (Оборотные собственные средства + краткосрочные займы и кредиты + краткосрочная кредиторская задолженность) / Запасы и затраты

Показатель характеризует за счет каких средств приобретены запасы и затраты предприятия: его положительное значение говорит о том, что запасы и затраты обеспечены «нормальными» источниками покрытия, в то время как его отрицательное значение показывает на то, что часть запасов и затрат — в процентном соотношении, приобретена за счет краткосрочной кредиторской задолженности.

Коэффициент Бивера К(Бивера)

К(Бивера)=(Чистая прибыль + Амортизация) / (Долгосрочные + текущие обязательства)

Отношение чистого денежного потока к сумме долга может определить риск банкротства предприятия.

1-(0.4-0.45), Финансово устойчивое

2-(0.17), Вероятное банкротство в течении пяти лет

3-(-0.15) Вероятное банкротство в течении одного года

Следущая статья Предыдущая статья

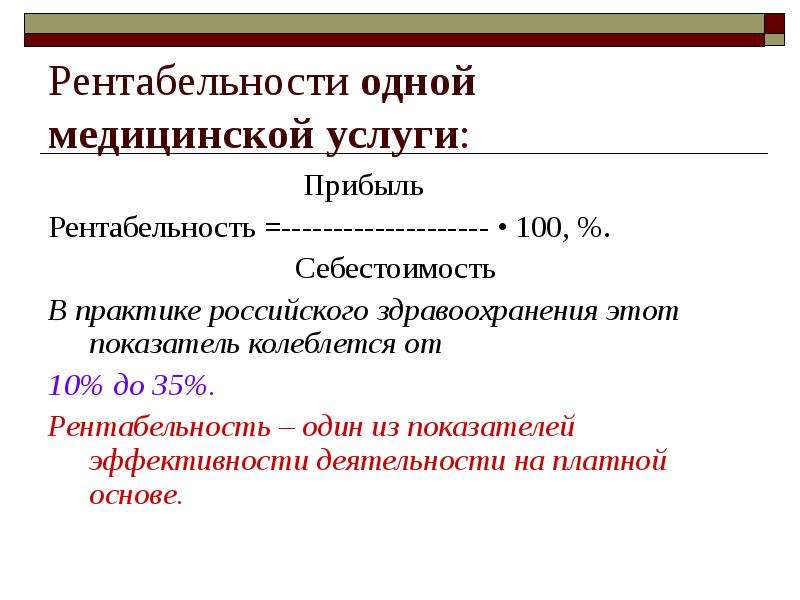

Какая рентабельность считается нормальной и безопасной

Эта экономическая категория была введена для описания того, насколько эффективно в целом ведется деятельность на предприятии. Рентабельность рассчитывается по продажам, либо по отдельным составляющим. К примеру, по оборотным средствам. Она помогает понять, сколько копеек можно получить, вложив в то или иное дело один рубль. Если говорить об эффективности продаж, то рентабельность показывает долю прибыли в выручке.

Как проводится расчет рентабельности

Для определения показателя нужно использовать специальную формулу. Главное – помнить о том, что их существует несколько, по одной на каждую разновидность показателя:

Главное – помнить о том, что их существует несколько, по одной на каждую разновидность показателя:

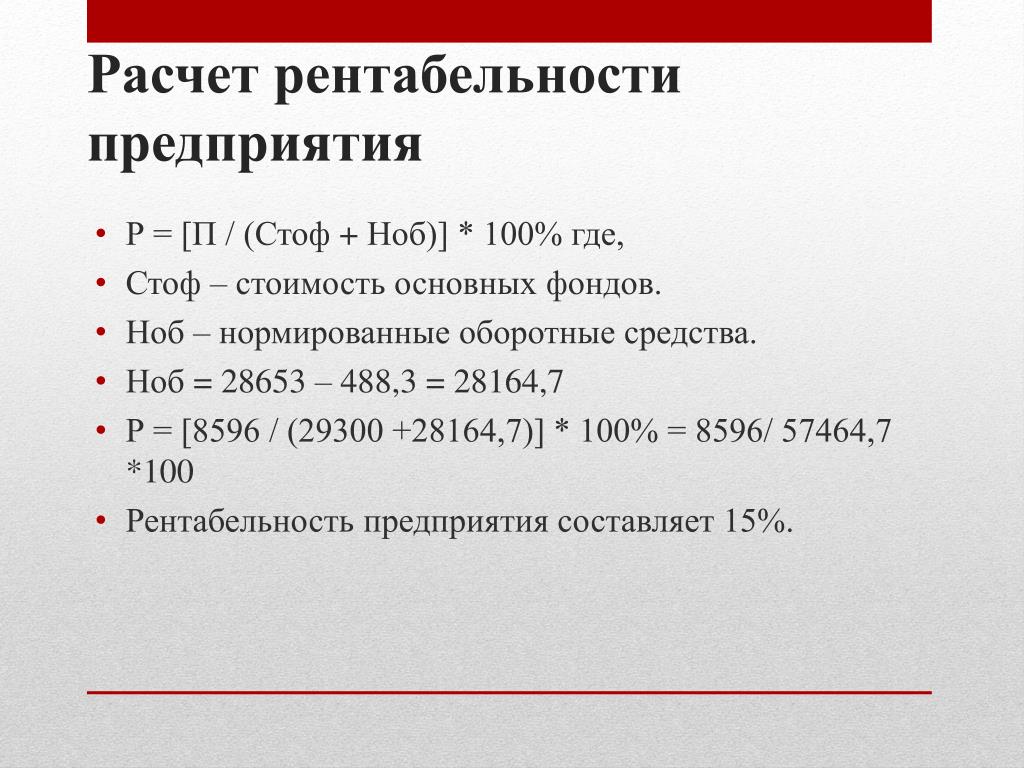

Расчет показателя

- Общий уровень показателя считается так. Все полученные доходы, составляющие балансовую прибыль, делятся на результат сложения средней цены по оборотным активам, и средней ценовой категории основной части в производстве. Результат предыдущих действий умножаем на сто процентов.

- Отдельно выделяют реализационную рентабельность.

РР = делению дохода от реализации товара на чистую прибыль после проведения всех операций. Не обойтись без введения нормированной планки среднего значения. Она поможет обобщить множество расчетов, которые уже были совершены. Получается специальное число со средним результатом. - По активам. Для определения чистый производственный доход делят на значение активов в тот или иной временной промежуток.

- По инвестициям. Прибыль в чистом виде делится на запасы собственного капитала, к которому прибавлены пассивы, рассчитанные на долгое время.

- По капиталу в наличии у предприятия. Для вычисления чистую прибыль делим на всю массу сбережений.

Определение отрицательной рентабельности

Рентабельность с минусом

Для руководителей отрицательный показатель рентабельности – важный сигнал. Она показывает, насколько убыточным оказалось производство в том или ином случае. Или отрицательный результат по продажам определенного товара. Отрицательная рентабельность появляется при более высокой себестоимости продукции по сравнению с уменьшением реализационной прибыли. А общей цены не хватает для того, чтобы покрыть все производственные издержки.

Чем больше отрицательная рентабельность по абсолютным данным, тем сильнее отклонение уровня цены от значения равновесия, которое можно было бы признать эффективным.

Отрицательная рентабельность показывает, что руководство неэффективно использует доступные финансовые средства.

Какие показатели считаются приемлемыми?

Чтобы обезопасить себя, каждое предприятие должно проводить анализ по основным объектам и видам продукции заранее. Выполнение следующих рекомендаций окажет позитивное влияние:

Выполнение следующих рекомендаций окажет позитивное влияние:

Уровень рентабельности

- Вычисление совокупности по нагрузке в налогах, и проведение сравнения с аналогичными данными, относящимися к той или иной деятельности.

- Расчет нагрузок, связанных с налогом на прибыль. Для предприятий производственной сферы низкий показатель – 3% и меньше. Торговые организации считаются убыточными при менее, чем 1%.

- Следующим этапом должна стать величина доли вычетов по НДС в сумме налога, который рассчитывается от налоговой базы. Этот показатель не должен превышать 98%.

Конкретные данные по сферам деятельности

Единого показателя не существует, в каждой отрасли на каждый год его считают отдельно. Рентабельность в отрасли добычи полезных ископаемых считается нормальной от 50%. Для сферы деревообработки она не дотягивает и до 1%. Для услуг приемлемым считается уровень 12-20%.

Проведение анализа по рентабельности

Рентабельный параметр еще получил название прибыльной нормы.

Потому что показатель отображает, сколько прибыли было в выручке после реализации услуг и товаров с работами.

Если параметры в этом направлении падают – значит, уменьшается спрос на продукцию, уровень ее конкурентоспособности. Тогда надо задуматься о дополнительных мероприятиях для стимуляции спроса. Возникает необходимость в освоении новых рыночных ниш, либо в повышении качественных характеристик изделия.

Экономическая выгода

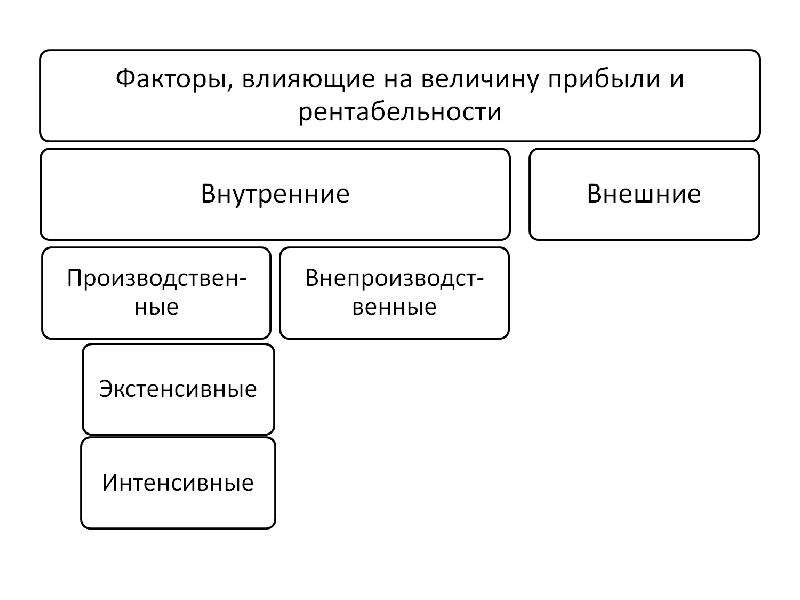

Когда проводится факторный анализ по рентабельности продаж, отдельного рассмотрения заслуживает влияние цифр на то, как меняются цены в товарах и услугах с работами и то, как она влияет на уровень себестоимости.

Выделение периода отчетности и базисного времени требуется для выявления тенденций в изменениях рентабельности в продажах. Базисный период позволяет использовать показатели за:

- прошлый год

- время, когда предприятием получена наибольшая прибыль

Базисный период нужен для того, чтобы провести сравнение показателей с тем, что взято за основу во время расчетов.

Снижение себестоимости или повышение цен на предлагаемый ассортимент способствует увеличению рентабельности. Организация должна ориентироваться сразу на несколько параметров, чтобы принять верное решение. Речь идет о конкурентной деятельности и ее оценке, возможности экономии внутренних ресурсов, колебаниях в покупательском спросе. Динамика рыночной конъюнктуры также изучается отдельно.

Предполагается применение инструментов, ставших неотъемлемой частью политики по товарам и ценам, сбыту, коммуникациям.

Повышение прибыли также проводится сразу в нескольких направлениях:

- Мотивация для персонала. Отдельным сектором в управленческой деятельности становится правильная организация труда персонала. От ответственности сотрудников в определенной степени зависят продажи по конечному продукту, уменьшение брака в изделиях, выпуск продукции с более высоким качеством. Стимулирующие и мотивационные стратегии позволят улучшить качество работы, выполняемой сотрудниками.

К примеру, система премий, проведение мероприятий и так далее.

К примеру, система премий, проведение мероприятий и так далее. - Снижение себестоимости. Для этого необходимо определить поставщиков, чьи цены гораздо ниже, чем у конкурентов. Несмотря на экономию по материалам, необходимо следить, чтобы не снижалась итоговое качество продукта.

- Создание новой политики в сфере маркетинга. Продвижение товара должно основываться на исследованиях рыночной конъюнктуры, покупательских предпочтений. В крупных компаниях создают целые отделы, которые занимаются именно маркетингом. Или нанимают отдельного специалиста, отвечающего за проведение маркетинговых мероприятий. Такая политика не обходится без денежных вложений, но результаты себя полностью оправдывают.

- Определение приемлемого качества. Спрос увеличивается только на качественные вещи. Предприятию следует предпринимать все меры для его повышения, если показатели рентабельности заметно снижаются.

- Увеличение производственных мощностей. Производственный процесс становится менее затратным при внедрении научных достижений, хотя они и требуют определенных вложений.

Можно модернизировать то оборудование, что уже имеется на вооружении. Тогда оперативность работы увеличится, ресурсы будут экономиться.

Можно модернизировать то оборудование, что уже имеется на вооружении. Тогда оперативность работы увеличится, ресурсы будут экономиться.

Объемы полученной прибыли часто становятся основой для оценки результативности бизнеса. Коэффициенты рентабельности применяют для того, чтобы оценить именно экономическую эффективность.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Рентабельность затрат. Формула рентабельности затрат предприятия, показатели окупаемости

06.10.2020

35876

Автор: Редакция Myfin.byФото: pexels.com

Рентабельность затрат – это коэффициент который показывает количество получаемого дохода с одного потраченного рубля и рассчитывается как соотношение чистой прибыли к совокупной сумме затрат на создание и последующую реализацию продукции.

Последние новости:

Рентабельность затрат (формула)

В общем виде рентабельность затрат – это чистая прибыль, деленная на совокупные декапитализированные расходы (т.е. ресурсы, которые уже были затрачены, вычтены из актива баланса и подсчитаны в отчете о прибылях и убытках):

Что же следует относить к декапитализированным расходам? На практике расходы – это движение денежных средств за пределы организации. Однако бухгалтерский учет не все понесенные затраты признает формирующими прибыль, поэтому то что в отчетах указано в статье «расходы» зачастую заметно отличается от реальных денежных потоков. Таким образом, при расчете коэффициента рентабельности основных затрат прибыль организации сравнивается лишь с частью расходов, которые, в соответствии с бухгалтерскими принципами, обусловили формирование прибыли.

Особенности таких подсчетов определяются принятой в организации учетной политикой, а состав декапитализированных расходов может быть различным в зависимости от того, рентабельность затрат по какому направлению необходимо вычислить. В связи с эти можно выделить три показателя, которые отражают:

В связи с эти можно выделить три показателя, которые отражают:

- Окупаемость себестоимости произведенных товаров/услуг:

- Эффективность продаж:

- Окупаемость совокупных расходов

Нормативные значения показателя рентабельности затрат

Итак, коэффициент рентабельности не отражает окупаемость всех понесенных предприятием расходов в отчетном периоде, а демонстрирует лишь отдачу тех материальных ресурсов, которые участвовали в формировании прибыли. Предельные уровни рентабельности доминирующих в ряде отраслей предприятий определяются Постановлениями Совета Министров: для молочных и хлебобулочных производств – 15%, для производителей лекарственных средств – 25%, для предприятий легкой промышленности – 35% и т.д.

В целом высокий (для разных отраслей различный) показатель рентабельности затрат говорит об эффективном использовании ресурсов и максимальной окупаемости расходов.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Показатели финансового состояния компании: что необходимо знать инвестору

Инвесторам, которые вкладывают собственные финансовые средства в активы с целью получения прибыли, необходимо объективно оценить перспективы инвестиций. Чтобы принять решение о том, стоит ли вкладываться в то или иное предприятие, недостаточно просто зайти на сайт, прочитать описание его деятельности. Нужно разбираться в положении, перспективах компании, учитывать ее стоимость, быть в курсе ключевых внутрикорпоративных событий. Для этого инвестор должен изучить финансовые показатели организации.

Чтобы принять решение о том, стоит ли вкладываться в то или иное предприятие, недостаточно просто зайти на сайт, прочитать описание его деятельности. Нужно разбираться в положении, перспективах компании, учитывать ее стоимость, быть в курсе ключевых внутрикорпоративных событий. Для этого инвестор должен изучить финансовые показатели организации.

Финансовые показатели – это цифры, за которыми нужно внимательно следить, чтобы регулярно получать отдачу от инвестиций. Каждый бизнес имеет специфические показатели, однако есть и общие, актуальные для всех организаций.

Что требуется от инвестора?Инвестор должен уметь выбирать компании для выгодного вложения капитала. Для совершения операций ему нужен брокерский счет с суммой, которую он готов инвестировать.

Фондовые рынки нужно рассматривать как источники пассивного дохода. В качестве основного выбирают другие направления.

Правила разумного вложения средств:

- Не заниматься спекуляцией (не пытаться заработать на сиюминутном колебании цен).

- Не гнаться за быстрой прибылью (слишком высок риск быстрой потери средств).

- Не торговать на ценах на нефть или новостях (слишком рискованно).

- Заниматься тщательным исследованием финансовых показателей (лучше с привлечением экспертов).

- Не пытаться заработать на падении ценных бумаг.

- Не покупать акции одной компании более чем на 15% от портфеля — нужно распределить риски.

- Выручка.

Выручка – это денежные средства, которые поступили на счет или в кассу компании за определенный промежуток времени (день, месяц, квартал, год). Этот показатель отражает финансовый результат выполненных обязательств перед клиентом.

Показатель можно учитывать только в том случае, когда право на товар или услугу полностью перешло к клиенту. Например, покупатель может вернуть продукт ненадлежащего качества в течение 14 дней после покупки, значит деньги от поставки учитываются после окончания этого срока.

Самый легкий способ постоянно контролировать выручку – отслеживать продажи продукта. Показатель можно разложить еще на два: средний чек и количество клиентов. Это позволяет определить факторы, влияющие на подъем или спад продаж. Например, если средний чек, выручка выросли, то выгодно продавать более дорогие товары. Если выручка, количество клиентов снизились, то нужно вкладывать средства в рекламу, привлекать новых покупателей.

- Прибыль.

Прибыль – это показатель, который отражает разницу между выручкой и расходами. Из денег на счете организации нужно заплатить аренду, коммунальные платежи, заказать товары, выполнить долговые обязательства.

- Чистый поток финансовых средств.

Чистый поток денег – это разница между доходами и расходами за определенный промежуток времени. Показатель отражает то, зарабатывает компания деньги или тратит. Для инвесторов важнее движение денежных средств, чем прибыль, так как оно демонстрирует реальное состояние предприятия. Например, отрицательный денежный поток говорит о кризисе, периоде перестройки в организации.

Если не следить за чистым потоком, не заниматься планированием финансов, то появляется риск кассовых разрывов.

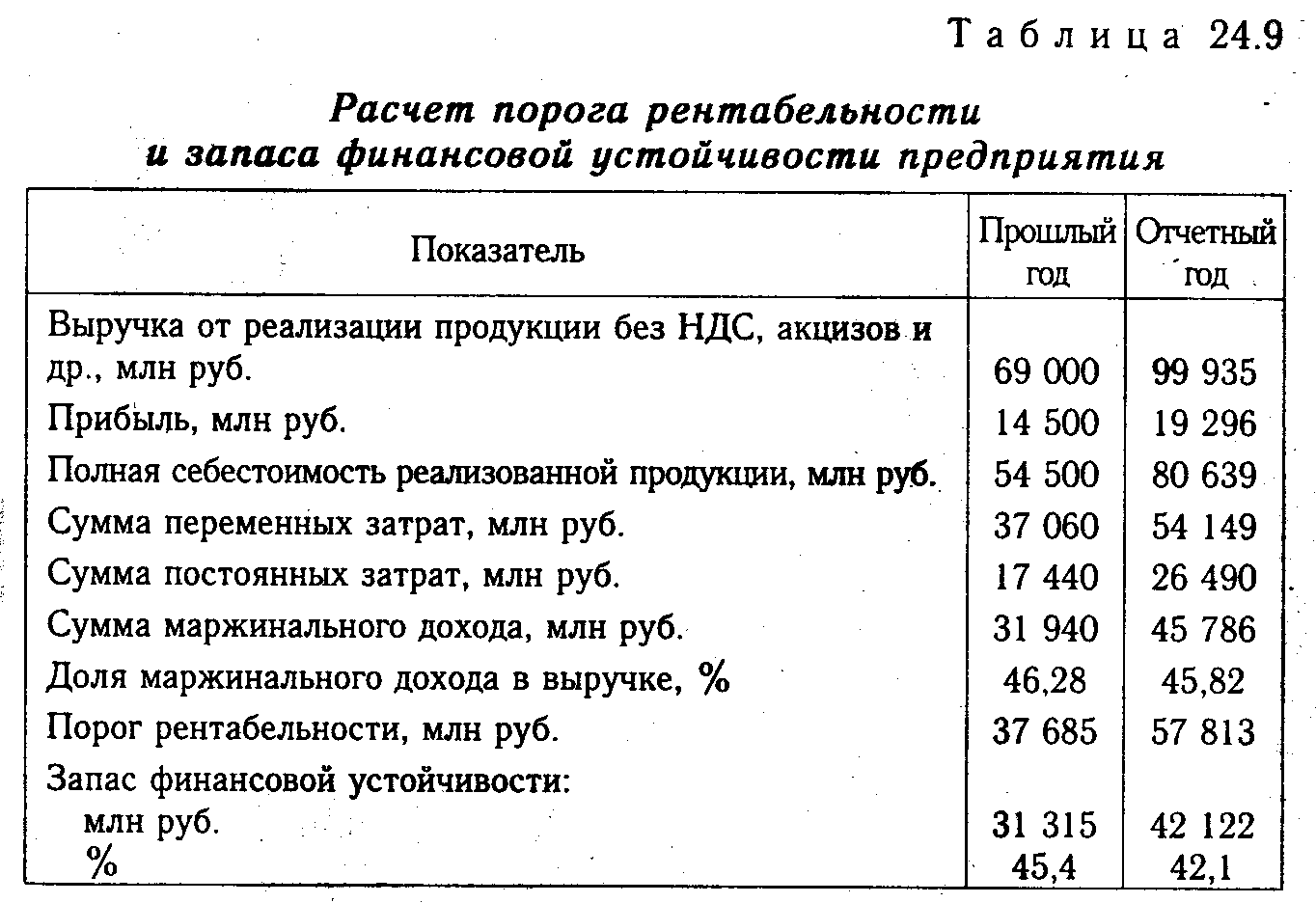

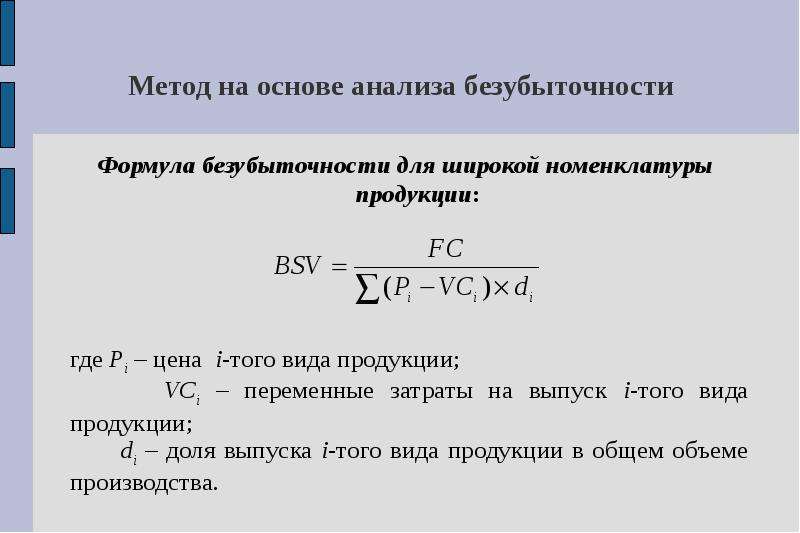

- Точка безубыточности.

Это объем выручки и производства, при котором все расходы будут компенсироваться. Каждая денежная сумма после прохождения точки безубыточности — это прибыль. Для подсчета этой точки нужно знать три показателя: выручку, переменные и постоянные издержки.

Постоянные издержки (затраты) не зависят от объема выпущенной продукции (аренда помещения, плата за коммунальные услуги, зарплата персонала). Переменные – это те расходы, которые напрямую связаны с объемом товаров (например, оплата доставки, покупка сырья и т.

Показатель ТБУ нужно рассчитывать регулярно, например, каждый месяц.

- Оборотный капитал.

Оборотный капитал – это активы компании, за счет которых происходит финансирование ее деятельности. Положительный показатель означает, что заемных средств мало, бизнес существует за счет собственных финансов. Отрицательный – что предприятие финансируется за счет кредитов.

Отрицательный оборотный капитал позволяет бизнесу расти быстрее, но одновременно с этим увеличивает риски. В долгосрочной перспективе компания должна стремиться к положительному оборотному капиталу, чтобы самостоятельно покрывать все расходы, без привлечения платных финансовых средств.

Этот показатель нужно отслеживать каждый месяц.

- Стоимость компании.

Для определения стоимость компании/ее акций используются мультипликаторы – показатели, которые позволяют сравнить предприятия, работающие в одной отрасли. Например, P/E отражает отношение рыночной капитализации к чистой прибыли за последний год. Он показывает, за сколько лет вложения инвестора окупятся.

Например, P/E отражает отношение рыночной капитализации к чистой прибыли за последний год. Он показывает, за сколько лет вложения инвестора окупятся.

Для отражения недооцененных ценных бумаг используют P/BV – отношение цены к стоимости чистых активов. Он показывает, сколько инвестору придется платить за чистые активы компании.

- Рост бизнеса.

Для инвесторов важна не только цена акций, но и возможности компании в будущем. Выявить перспективные предприятия не так просто, поэтому обращают внимание на финансовые показатели. Можно оценивать динамику чистой прибыли, долговой нагрузки, рентабельности бизнеса.

- Для оценки используют отношение чистого долга к EBITDA. Чистый долг – это совокупный долг компании минус активы и денежные средства. Показывает, сколько лет понадобится, чтобы погасить свои долговые обязательства.

- EV/EBITDA отражает стоимость компании с учетом долговых обязательств, и за какой период эта стоимость окупится, без расходов и амортизации.

- ROE показывает рентабельность капитала организации. Чем этот параметр выше, тем более эффективно работает компания.

- Рентабельность капитала.

Показывает, насколько эффективно будут использоваться деньги, которые инвестор вложил в бизнес. Если рентабельность снижается, то финансовые средства перестают быть такими эффективными, как раньше. Ориентируясь на этот показатель, инвесторы решают, имеет ли смысл вкладывать в бизнес еще больше.

- Рентабельность по операционной прибыли.

Показывает, сколько вы получаете прибыли после оплаты постоянных и переменных издержек. Рентабельность отражает то, насколько эффективно компания управляет операционными процессами. Если этот показатель отрицательный, то в бизнесе что-то идет не так.

Для оценки рентабельности по операционной прибыли инвесторы сравнивают компании с конкурирующими фирмами и делают выводы об эффективном ведении деятельности.

- Эффективность персонала.

Показывает, во сколько предприятию обходятся сотрудники и как они влияют на общий финансовый результат бизнеса. Оценивая выручку и прибыль на каждого работника, доли административного, производственного и коммерческого фонда оплаты труда в выручке, можно отследить динамику эффективности персонала.

- Финансовая отчетность компании.

Все публичные фирмы, которые занимаются торговлей на биржах, обязаны публиковать свои финансовые результаты раз в квартал. Отчеты размещаются на официальном сайте компании или на одном из специализированных ресурсов. Отчетность РСБУ предназначается для налоговых служб, МСФО – для инвесторов. Последних должны интересовать две статьи:

- Отчет о финансовом положении предприятия.

- Отчет о прибылях и убытках.

Изучив эту информацию, можно узнать, есть ли у компании прибыль и каков ее размер; есть ли у нее долг и растет ли он; а также определить отношение к собственным средствам. В результате можно сделать вывод о том, нравится ли вам деятельность компании, готовы ли вы вкладывать в нее.

В результате можно сделать вывод о том, нравится ли вам деятельность компании, готовы ли вы вкладывать в нее.

Refinitiv предлагает надежную информацию о финансовых показателях компаний от Reuters Fundamentals и Worldscope Fundamentals.

Reuters Fundamentals – это наиболее полная база финансовых данных с 1980-х годов, которая охватывает 99% рынков. Вы сможете получить доступ к показателям более чем 90 000 компаний.

Worldscope Fundamentals – глобальная статистика, которая позволяет получать стандартизированные и исходные данные, расчетные финансовые показатели, информацию о ценных бумагах, руководителях от более чем 85 000 эмитентов.

Преимущества работы с Refinitiv:

- Обширные исторические данные с начала 1980-х годов: о директорах и должностных лицах, корпоративных событиях, активах и структуре организаций, сделках.

- Стандартизированные и исходные данные о компаниях для более глубокого анализа.

Они позволяют отслеживать всю историю изменений.

Они позволяют отслеживать всю историю изменений. - Дифференциация моделей. Вы сможете измерить эффективность бенчмарками по 15 отраслям, основанными на отраслевых метриках.

- Удобная доставка данных в любых форматах, включая прямые фиды, десктоп и веб-сервисы.

Кроме самой полной и точной информации мы обеспечим вам доступ к сообществу профессионалов финансовых рынков (более 300 000 участников) для обмена опытом.

Формула рентабельности

В последнее время финансовое положение большинства российских строительных организаций определяется рентабельностью не выше 5%. Нехватка оборотных средств и закредитованность не позволяют стройкомплексу в должной мере обновлять основные фонды. По мнению экспертов, основными причинами низкой рентабельности строительных компаний являются административные барьеры и обременения. Но доходность отдельно взятой компании также зависит от ряда факторов, в числе которых наличие собственной производственной базы, политика в вопросах цены за один кв. метр, каналы продаж объектов, репутация фирмы и даже личность топ-менеджера.

метр, каналы продаж объектов, репутация фирмы и даже личность топ-менеджера.Рентабельность без повышения цен: возможно ли это?

По данным Росстата, в последние несколько лет доходность строительной отрасли в России не превышает 5%. При этом с каждым годом ее рентабельность заметно снижается. По мнению заместителя руководителя Госстроя РФ Ильи Пономарева, на хороших проектах меньше 25-30% доходности ни у кого нет. Крупные подрядчики могут работать и за 5%, но добирают прибыль за счет больших объемов. «За голых 5% никто у нас пальцем не пошевелил бы. А вот европейцы, как ни странно, готовы», — отметил в интервью «Российской газете» Илья Пономарев. Основной причиной низкой рентабельности, по его мнению, являются административные барьеры и обременения, которые накладываются на бизнес. Взять, к примеру, плату за подключение, которую берут естественные монополии. Они же понимают, что фактически они не техусловия инвестору предоставляют, а право строить. И знают, что если они это право дадут, то он заработает, к примеру, миллион долларов. Поэтому не стесняются попросить хотя бы 100 тыс. на какую-нибудь трубу. И чем в более доходном месте инвестор будет пытаться дом возводить, тем больше с него будут выторговывать. Будут выжимать монополисты и все, кто «прислонился». По словам Ильи Пономарева, эту проблему можно решить, поставив муниципалитет, на уровне которого сосредоточено 90% регулирования, на сторону инвестора, т.е. сделать стройку выгодной для местного бюджета. Сейчас муниципалитет получает со стройки только налог на добавленную стоимость — это небольшие деньги и земельный налог, собираемость которого не дотягивает до 50%. Илья Пономарев предлагает ввести на местах практику инвестконтрактов, тогда город в лице одного органа брал бы на себя все разрешительные функции, оставаясь при этом в доле и работая по принципу «одного окна». «Это значит, что ему должен выделяться небольшой процент возводимого жилья (порядка 10-12%), что решило бы те самые социальные задачи, стоящие перед властью и населением. Таким образом, внедряя практику инвестконтрактов, а также ужесточая законодательство в сфере налогового регулирования, появляются две возможности: преломить административные барьеры и замотивировать муниципалитеты на создание нормальной конкурентной среды для всех девелоперов, которые могли бы работать на рынке, имея равные права», — разъяснил Илья Пономарев в ходе прошедшего в Санкт-Петербурге форума PROEstate-2012.

Поэтому не стесняются попросить хотя бы 100 тыс. на какую-нибудь трубу. И чем в более доходном месте инвестор будет пытаться дом возводить, тем больше с него будут выторговывать. Будут выжимать монополисты и все, кто «прислонился». По словам Ильи Пономарева, эту проблему можно решить, поставив муниципалитет, на уровне которого сосредоточено 90% регулирования, на сторону инвестора, т.е. сделать стройку выгодной для местного бюджета. Сейчас муниципалитет получает со стройки только налог на добавленную стоимость — это небольшие деньги и земельный налог, собираемость которого не дотягивает до 50%. Илья Пономарев предлагает ввести на местах практику инвестконтрактов, тогда город в лице одного органа брал бы на себя все разрешительные функции, оставаясь при этом в доле и работая по принципу «одного окна». «Это значит, что ему должен выделяться небольшой процент возводимого жилья (порядка 10-12%), что решило бы те самые социальные задачи, стоящие перед властью и населением. Таким образом, внедряя практику инвестконтрактов, а также ужесточая законодательство в сфере налогового регулирования, появляются две возможности: преломить административные барьеры и замотивировать муниципалитеты на создание нормальной конкурентной среды для всех девелоперов, которые могли бы работать на рынке, имея равные права», — разъяснил Илья Пономарев в ходе прошедшего в Санкт-Петербурге форума PROEstate-2012.

Специалисты аналитического центра «Индикаторы рынка недвижимости» считают, что на рентабельность влияют два фактора. Первый — разница между себестоимостью и ценой продажи. Но есть и второй: срок, который проходит от начала создания продукта до его продажи. Примечательно, что все прежние годы в строительном и девелоперском бизнесе почти все игроки предпочитали именно повышать цены, а в лучшем случае — экономить на затратах, но всегда попустительски относились к соблюдению сроков строительства и реализации проектов, не говоря уже об их сокращении. Но мировая практика говорит об обратном: во многих странах мира процесс строительства жилья занимает не три-семь лет, как в России, а год-полтора-два, учитывая всю подготовительную работу. А если срок реализации проекта сокращается, скажем, с пяти лет до двух, то можно получить хорошую рентабельность даже при относительно невысоких ценах. Как уже не раз отмечалось в профессиональном сообществе, сам процесс строительно-монтажных работ нередко занимает меньше времени, чем все оформительно-согласовательные процедуры, необходимые накануне. И если технологически сильно ускорить сам процесс строительства проблематично, то сократить в разы затраты времени на все бюрократические проволочки, казалось бы, можно и нужно. Поэтому сейчас необходимость сокращения сроков согласования строительных проектов во всех инстанциях и начинает выходить на первый план.

И если технологически сильно ускорить сам процесс строительства проблематично, то сократить в разы затраты времени на все бюрократические проволочки, казалось бы, можно и нужно. Поэтому сейчас необходимость сокращения сроков согласования строительных проектов во всех инстанциях и начинает выходить на первый план.

По мнению экспертов, опрошенных Отраслевым журналом «Вестник», у низкой рентабельности строительной отрасли есть несколько причин, одна из которых — дефицит земельных участков. «Для меня основная проблема на рынке жилья — маленькое предложение на рынке участков под строительство и, соответственно, высокая цена земли, которая делает слишком рискованным освоение этих участков», — говорит директор компании «Жилстрой» Андрей Смехунов.

По словам партнера компании «Статский Советник» Алексея Максимова, для Ростовской области существенный прирост вводимого в эксплуатацию жилья можно получить за счет малоэтажного строительства. Самой большой проблемой в этом сегменте является недостаточное количество подготовленных площадок как для индивидуальной застройки, так и для девелоперов. «Я считаю, что подготовку таких площадок должно брать на себя государство. А сегодня вместо того, чтобы строить качественно жилье, застройщик вынужден выбивать сначала «пятно», потом техусловия на подключение мощностей и т.п. Понятно, что после таких мытарств продавать участок с готовой инфраструктурой без контракта на строительство индивидуальному застройщику, девелоперу невыгодно. А говорить о возведении объектов социальной инфраструктуры, таких как школы, детские сады и поликлиники, за счет девелопера вообще не приходится. Ну и, конечно же, необходим прозрачный механизм дальнейшего распределения подготовленных участков», — комментирует г-н Максимов.

«Я считаю, что подготовку таких площадок должно брать на себя государство. А сегодня вместо того, чтобы строить качественно жилье, застройщик вынужден выбивать сначала «пятно», потом техусловия на подключение мощностей и т.п. Понятно, что после таких мытарств продавать участок с готовой инфраструктурой без контракта на строительство индивидуальному застройщику, девелоперу невыгодно. А говорить о возведении объектов социальной инфраструктуры, таких как школы, детские сады и поликлиники, за счет девелопера вообще не приходится. Ну и, конечно же, необходим прозрачный механизм дальнейшего распределения подготовленных участков», — комментирует г-н Максимов.

Чистая репутация — полдела

Из каких факторов складывается высокая рентабельность отдельно взятой строительной компании? По мнению большинства экспертов, на доходность организации может влиять ряд аспектов: наличие собственной производственной базы (если это крупный застройщик), политика в вопросах цены за один кв. метр, каналы продаж объектов, репутация фирмы и даже личность топ-менеджера. Руководитель пресс-службы ГК «СУ-155» Роман Черниговцев рассказывает, что политика ГК «СУ-155» — держать цены на 10-15% ниже рынка, т.к. компания старается зарабатывать не на максимальной марже от продаж, а на объемах строительства. Если говорить о каналах продаж, то, по мнению г-на Черниговцева, мелким компаниям удобнее работать с риэлторами, а крупным — иметь собственную службу реализации, гибкую к изменениям. Если девелоперская компания небольшая и малоизвестная, то имеет смысл привлекать к реализации риэлторов (как правило, крупные агентства недвижимости, давно зарекомендовавшие себя на рынке, с наработанной клиентской базой). Создание собственной службы реализации требует значительных временных и финансовых затрат.

метр, каналы продаж объектов, репутация фирмы и даже личность топ-менеджера. Руководитель пресс-службы ГК «СУ-155» Роман Черниговцев рассказывает, что политика ГК «СУ-155» — держать цены на 10-15% ниже рынка, т.к. компания старается зарабатывать не на максимальной марже от продаж, а на объемах строительства. Если говорить о каналах продаж, то, по мнению г-на Черниговцева, мелким компаниям удобнее работать с риэлторами, а крупным — иметь собственную службу реализации, гибкую к изменениям. Если девелоперская компания небольшая и малоизвестная, то имеет смысл привлекать к реализации риэлторов (как правило, крупные агентства недвижимости, давно зарекомендовавшие себя на рынке, с наработанной клиентской базой). Создание собственной службы реализации требует значительных временных и финансовых затрат.

Риэлторы же могут начать работу сразу после подписания договора. Однако у большинства потенциальных покупателей существует мнение, что «из первых рук», т.е. у застройщика, покупать надежнее, дешевле и т. п. Директор строительной компании «ЮИТ ДОН» Андрей Шумеев считает, что собственные отделы продаж работают намного эффективнее. «В структуре нашей компании есть отдел продаж и маркетинга, который занимается реализацией жилых и нежилых помещений в наших объектах. Мы также сотрудничаем с агентствами недвижимости Ростова-на-Дону. Считаем, что более эффективно работает наш собственный отдел продаж. Наши специалисты лучше ориентируются в материалах и строительных технологиях, применяемых при строительстве объектов ЮИТ. Покупатели лояльно относятся к приобретению первичного жилья у застройщика напрямую, поскольку с них не берут дополнительных комиссий и доплат», — говорит Андрей Шумеев.

п. Директор строительной компании «ЮИТ ДОН» Андрей Шумеев считает, что собственные отделы продаж работают намного эффективнее. «В структуре нашей компании есть отдел продаж и маркетинга, который занимается реализацией жилых и нежилых помещений в наших объектах. Мы также сотрудничаем с агентствами недвижимости Ростова-на-Дону. Считаем, что более эффективно работает наш собственный отдел продаж. Наши специалисты лучше ориентируются в материалах и строительных технологиях, применяемых при строительстве объектов ЮИТ. Покупатели лояльно относятся к приобретению первичного жилья у застройщика напрямую, поскольку с них не берут дополнительных комиссий и доплат», — говорит Андрей Шумеев.

Алексей Максимов считает, если мелкая компания располагает собственной тяжелой техникой, производственным помещением и дорогостоящим оборудованием, то это бремя для нее. Это постоянные расходы и риски. В теории всю технику можно взять в аренду, а заказы на конструкции разместить на профильных предприятиях. «Но мне не известны успешные примеры работы по такой методике. И риски того, что субподрядчики подведут в самый неподходящий момент, очень велики. Возможно, ситуация изменится, когда-то у нас будет достаточно развит рынок аренды техники и оборудования. Но сегодня на практике серьезное эффективное производство в России невозможно без наличия собственной производственной базы», — говорит Максимов. Аналитик УК «Финам Менеджмент» Максим Клягин также уверен, что для крупных застройщиков наличие собственных производственных мощностей, домостроительных комбинатов — это положительный фактор, экономия на издержках и значительный плюс для рентабельности компании в целом. В конечном итоге оптимизация по всей цепочке может принести экономию на уровне 20-30% в себестоимости проекта. Многие исследования, проведенные ГК «СУ-155», подтвердили, что семь из одиннадцати критериев выбора строительной компании связаны с ее репутацией. Андрей Шумеев также считает, что репутация компании достаточно сильно влияет на бизнес.

«Но мне не известны успешные примеры работы по такой методике. И риски того, что субподрядчики подведут в самый неподходящий момент, очень велики. Возможно, ситуация изменится, когда-то у нас будет достаточно развит рынок аренды техники и оборудования. Но сегодня на практике серьезное эффективное производство в России невозможно без наличия собственной производственной базы», — говорит Максимов. Аналитик УК «Финам Менеджмент» Максим Клягин также уверен, что для крупных застройщиков наличие собственных производственных мощностей, домостроительных комбинатов — это положительный фактор, экономия на издержках и значительный плюс для рентабельности компании в целом. В конечном итоге оптимизация по всей цепочке может принести экономию на уровне 20-30% в себестоимости проекта. Многие исследования, проведенные ГК «СУ-155», подтвердили, что семь из одиннадцати критериев выбора строительной компании связаны с ее репутацией. Андрей Шумеев также считает, что репутация компании достаточно сильно влияет на бизнес. «Мы представляем интересы крупного международного концерна с вековой историей и сложившимися традициями качества, поэтому для нас репутация — это, c одной стороны, почетно, а с другой — ответственно. Мы стремимся быть новаторами во всех направлениях своей деятельности, уделяя особое внимание энергоэффективности. Мы не просто оказываем услуги в сфере строительства, а создаем благоприятную жилую среду для наших клиентов в рамках международной концепции «ЮИТ ДОМ». Руководитель компании должен сочетать в себе опыт, талант и профессионализм, которые позволяют успешно справляться с ответственными задачами, преодолевать трудности и претворять в жизнь самые масштабные проекты по строительству жилья», — добавляет г-н Шумеев. Алексей Максимов согласен, что личность топа играет ключевую роль в достижении рентабельности компании. «Взаимодействие с внешним миром — это даже более важная задача, чем производство. Сначала надо получить заказ, оценить свои силы и выполнить условия контракта, а потом еще и суметь получить причитающуюся оплату.

«Мы представляем интересы крупного международного концерна с вековой историей и сложившимися традициями качества, поэтому для нас репутация — это, c одной стороны, почетно, а с другой — ответственно. Мы стремимся быть новаторами во всех направлениях своей деятельности, уделяя особое внимание энергоэффективности. Мы не просто оказываем услуги в сфере строительства, а создаем благоприятную жилую среду для наших клиентов в рамках международной концепции «ЮИТ ДОМ». Руководитель компании должен сочетать в себе опыт, талант и профессионализм, которые позволяют успешно справляться с ответственными задачами, преодолевать трудности и претворять в жизнь самые масштабные проекты по строительству жилья», — добавляет г-н Шумеев. Алексей Максимов согласен, что личность топа играет ключевую роль в достижении рентабельности компании. «Взаимодействие с внешним миром — это даже более важная задача, чем производство. Сначала надо получить заказ, оценить свои силы и выполнить условия контракта, а потом еще и суметь получить причитающуюся оплату. Решать эти задачи в зависимости от масштаба бизнеса и типа заказчика приходится по-разному. Очевидно, что когда заказчиком выступает государство, корпорация или частное лицо, нужны разные навыки и умения, но именно взаимодействие с внешним миром является залогом успеха любого предприятия. Поэтому все чаще мы встречаемся с ситуацией, когда руководитель оставляет за собой только «внешние» функции, а непосредственным производством занимается профильный заместитель», — резюмирует г-н Максимов.

Решать эти задачи в зависимости от масштаба бизнеса и типа заказчика приходится по-разному. Очевидно, что когда заказчиком выступает государство, корпорация или частное лицо, нужны разные навыки и умения, но именно взаимодействие с внешним миром является залогом успеха любого предприятия. Поэтому все чаще мы встречаемся с ситуацией, когда руководитель оставляет за собой только «внешние» функции, а непосредственным производством занимается профильный заместитель», — резюмирует г-н Максимов.

Максим Клягин, аналитик УК «Финам Менеджмент»:

— Себестоимость как коммерческого, так и жилищного строительства и, соответственно, конечная стоимость готовых объектов в целом по РФ варьируется в достаточно широком диапазоне. Как правило, основные статьи затрат — это расходы на строительные материалы и строительно-монтажные работы (около 40-50%), аренду или приобретение в собственность земельных участков (около 30-40%), разрешительные процедуры и инфраструктуру проекта: согласования и подключение к коммуникациям, инженерным сетям (около 20-30%). В наибольшей степени, в зависимости от географии проекта, может варьироваться размер затрат на аренду или выкуп локации под застройку, так как на периферийных рынках стоимость земельных участков, естественно, существенно ниже, чем, например, в крупнейших мегаполисах страны или тем более на наиболее капиталоемком столичном рынке. Аналогичным образом существенно различается и уровень затрат на инфраструктуру проекта. Стоимость подключения к коммуникациям и сетям в крупных городах, не говоря уже о столице, может быть выше на порядок, дополнительные расходы подразумевают и различные административные барьеры, а также разрешительные процедуры. Стоимость материалов и СМР, конечно, различается, но, как правило, не так значительно.

В наибольшей степени, в зависимости от географии проекта, может варьироваться размер затрат на аренду или выкуп локации под застройку, так как на периферийных рынках стоимость земельных участков, естественно, существенно ниже, чем, например, в крупнейших мегаполисах страны или тем более на наиболее капиталоемком столичном рынке. Аналогичным образом существенно различается и уровень затрат на инфраструктуру проекта. Стоимость подключения к коммуникациям и сетям в крупных городах, не говоря уже о столице, может быть выше на порядок, дополнительные расходы подразумевают и различные административные барьеры, а также разрешительные процедуры. Стоимость материалов и СМР, конечно, различается, но, как правило, не так значительно.

Что касается наличия избыточных административных барьеров, коррупционной составляющей, то это, несомненно, актуальные для индустрии проблемы. Снижение этих необоснованных издержек в целом могло бы привести к значительному сокращению затрат профильных компаний, стать фактором развития конкуренции и демонополизации рынка, роста эффективности, расширения нового строительства, увеличения предложения и, как следствие, снижения цен.

Рентабельность бизнеса. Управленческий учет прибыли

Рентабельность бизнеса. Управленческий учет прибыли

Каждому руководителю хочется знать: какое направление деятельности или подразделение его предприятия рентабельно, а какое нет — какое «кормит бизнес», а какое «пьет кровь». Легко сделать это можно с помощью программы управленческого учета, специально разработанной для директора.

Почему прибыль из бухгалтерской отчетности не устраивает директора?

Казалось бы, у любого директора всегда под рукой главный бухгалтер, у которого в программе бухучета есть вся информация о финансах предприятия. Однако данные, которые руководитель может получить из обычной бухгалтерской отчетности, не сильно помогут ему для управления компанией. Прибыль, которую считает бухгалтер, нужна в первую очередь для определения налогооблагаемой базы. Она интересна налоговому инспектору, но никак не директору.Управленческий учет, в отличие от бухгалтерского учета, дает возможность вести учет прибыли не только по всему предприятию в целом, но и по отдельным направлениям деятельности, проектам и подразделениям. Оценив структуру рентабельности, директор сможет решить — какие из них стоит развивать, а какие — закрывать.

Оценив структуру рентабельности, директор сможет решить — какие из них стоит развивать, а какие — закрывать.

Из итогового финансового отчета, сформированного в программе 1С Управляющий, директор получит достоверную и оперативную информацию о результатах деятельности всего предприятия, направлений деятельности и подразделений.

Как заставить сотрудников сокращать расходы?

Оценка рентабельности по видам бизнеса нужна не только для аналитики — она может использоваться и для мотивации сотрудников. По мере роста предприятия директору становится сложно держать в своих руках все нити управления. Поэтому он назначает ответственных сотрудников для контроля за отдельными направлениями, проектами или подразделениями компании.Но даже самые ответственные работники не являются собственниками бизнеса — это такие же наемные сотрудники, как и остальные, поэтому, если их зарплата зависит только от выручки, то у них нет прямой заинтересованности в сокращении расходов. Для решения этой проблемы заработная плата ответственного сотрудника должна быть привязана к финансовым результатам — к прибыли возглавляемого им направления деятельности или проекта.

Для решения этой проблемы заработная плата ответственного сотрудника должна быть привязана к финансовым результатам — к прибыли возглавляемого им направления деятельности или проекта.

На практике вести учет прибыли отдельных видов бизнеса и узнать рентабельность каждого из них достаточно трудно. Значительно облегчает задачу программа управленческого учета, в которой все доходы и расходы фиксируются с аналитикой по видам бизнеса, проектам или подразделениям. Директор может в любой момент открыть финансовый отчет и увидеть показатели рентабельности каждого направления деятельности предприятия.

Какую аналитику рентабельности выбрать?

В программе 1С:Управляющий объектом аналитики может быть все, что интересует директора с точки зрения рентабельности. В зависимости от специфики деятельности предприятия в качестве видов бизнеса могут выступать: направления деятельности, проекты, подразделения, объекты строительства, контракты, номенклатурные группы, виды товаров и услуг и т. п. По каждому из них можно вести учет финансовых результатов.

п. По каждому из них можно вести учет финансовых результатов.С помощью программы управленческого учета директор получит достоверные данные о рентабельности того или иного вида бизнеса, проекта или подразделения компании. От нерентабельных он должен избавляться, рентабельные — развивать. Если этого не делать, то бизнес со временем умрет.

Читайте также:

Обоснование и выбор метода — Трансфертное ценообразование

На основании описания сделки, функционального анализа и доступной информации по сделкам выбираем метод/методы трансфертного ценообразования. Налоговый Кодекс рекомендует использовать 5 методов трансфертного образования:

- Метод сопоставимых рыночных цен (МСРЦ). Для его применения достаточно одной сделки, удовлетворяющей критериям сопоставимости, при условии, что продавец не занимает доминирующего положения на рынке;

- Метод цены последующей реализации (МЦПР) может применяться для определения рыночного характера цены, по которой покупатель приобретает у взаимозависимого лица товары и реализует их независимому лицу.

- Затратный метод (ЗМ) применяется, главным образом, в отношении сделок, предметом которых является капиталоемкая продукция. Сравнивается валовая рентабельность затрат с аналогичным показателем по сопоставимым сделкам.

- Метод сопоставимой рентабельности (МСР) может использоваться, когда нет возможности по данным бухучета достоверно определить интервал рентабельности по методам последующей реализации и затратным методом. Здесь тестируемой должна быть выбрана та сторона сделки, которая осуществляет меньше функций, принимает меньшие риски и не владеет объектами нематериальных активов, оказывающими существенное влияние на уровень рентабельности.

При применении этого метода могут использоваться рентабельность продаж, валовая рентабельность коммерческих и управленческих расходов, рентабельность затрат и рентабельность активов и другие показатели рентабельности.

- Метод распределения прибыли (МРП) применяется, когда невозможно использовать другие методы, а также когда стороны сделки совместно владеют объектами интеллектуальной собственности.

Разрешается использовать две разновидности метода: распределение совокупной прибыли и распределение остаточной прибыли.

Разрешается использовать две разновидности метода: распределение совокупной прибыли и распределение остаточной прибыли.

При обосновании цены контролируемой сделки можно использовать как один метод трансфертного ценообразовании, так и комбинировать два и более методов.

Какой же метод предпочтительнее?

Приоритетным, согласно законодательству, является метод сопоставимых рыночных цен, а использование иных методов допускается в случае, если его применение невозможно. Но на практике именно из-за отсутствия общедоступной информации о ценах в сопоставимых сделках с идентичными товарами он применяется редко. Налогоплательщик может его применить, используя либо информацию о собственных сделках, сопоставимых с контролируемой, причем совершенных с не взаимозависимыми с ним лицами, либо информацию своих контрагентов.

Есть похожие информационные ограничения для применения 2,3 и 5 методов.

И только 4-ый метод (МСР) допускает сравнение рентабельности анализируемой сделки с рентабельностью сопоставимых компаний (а не сделок). Он основан на доступных аналитических продуктах, которые используют официальную бухгалтерскую отчетность российских и иностранных компаний. Метод строится сразу на нескольких показателях рентабельности (продаж, затрат, активов…) и может применяться для анализа прибыльности производителей, дистрибьюторов, а также компаний, оказывающих услуги.

Он основан на доступных аналитических продуктах, которые используют официальную бухгалтерскую отчетность российских и иностранных компаний. Метод строится сразу на нескольких показателях рентабельности (продаж, затрат, активов…) и может применяться для анализа прибыльности производителей, дистрибьюторов, а также компаний, оказывающих услуги.

Для применения 4-го метода, в соответствии с требованиями НК РФ, компании могут использовать любую общедоступную базу данных, где аккумулируются сведения бухгалтерской отчетности.

Понимание прибыльности | Разработчик решений Ag

Понимание прибыльности

Прибыльность — основная цель любого предприятия. Без прибыльности бизнес не выживет в долгосрочной перспективе. Поэтому очень важно измерять текущую и прошлую прибыльность и прогнозировать будущую прибыльность.

Рентабельность измеряется доходами и расходами. Доход — это деньги, полученные от деятельности предприятия.Например, если выращиваются и продаются сельскохозяйственные культуры и домашний скот, создается доход. Однако деньги, поступающие в бизнес в результате такой деятельности, как получение займов, не приносят дохода. Это просто денежная транзакция между бизнесом и кредитором для получения денежных средств для ведения бизнеса или покупки активов.

Однако деньги, поступающие в бизнес в результате такой деятельности, как получение займов, не приносят дохода. Это просто денежная транзакция между бизнесом и кредитором для получения денежных средств для ведения бизнеса или покупки активов.

Расходы — это стоимость ресурсов, используемых или потребляемых деятельностью предприятия. Например, семена кукурузы — это расходы фермерского бизнеса, потому что они используются в производственном процессе.Ресурсы, такие как машина со сроком полезного использования более одного года, используются в течение нескольких лет. Погашение ссуды — это не расходы, это просто денежный перевод между бизнесом и кредитором.

Прибыльность оценивается с помощью «отчета о прибылях и убытках». По сути, это список доходов и расходов за период времени (обычно за год) для всего бизнеса. Информационный файл Отчет о доходах вашей фермы включает — простой анализ отчета о доходах.Отчет о прибылях и убытках традиционно используется для измерения прибыльности бизнеса за прошедший отчетный период. Тем не менее, «предварительный отчет о прибылях и убытках» измеряет прогнозируемую прибыльность бизнеса на предстоящий отчетный период г. Бюджет можно использовать, когда вы хотите спрогнозировать прибыльность конкретного проекта или части бизнеса.

Тем не менее, «предварительный отчет о прибылях и убытках» измеряет прогнозируемую прибыльность бизнеса на предстоящий отчетный период г. Бюджет можно использовать, когда вы хотите спрогнозировать прибыльность конкретного проекта или части бизнеса.

Причины вычисления рентабельности

Независимо от того, фиксируете ли вы рентабельность за прошлый период или прогнозируете рентабельность на предстоящий период, измерение рентабельности является наиболее важным показателем успеха бизнеса.Нерентабельный бизнес не может выжить. И наоборот, высокодоходный бизнес имеет возможность вознаградить своих владельцев большой прибылью на их вложения.

Повышение рентабельности — одна из важнейших задач руководителей бизнеса. Менеджеры постоянно ищут способы изменить бизнес для повышения прибыльности. Эти потенциальные изменения можно проанализировать с помощью предварительного отчета о прибылях и убытках или частичного бюджета. Частичное бюджетирование позволяет оценить влияние на прибыльность небольшого или постепенного изменения в бизнесе до того, как оно будет реализовано.

Для оценки финансового состояния бизнеса можно использовать различные коэффициенты рентабельности (инструмент принятия решений). Эти коэффициенты, созданные на основе отчета о прибылях и убытках, можно сравнить с отраслевыми эталонными показателями. Кроме того, пятилетний тренд финансовых показателей фермерских хозяйств (инструмент принятия решений) можно отслеживать в течение нескольких лет для выявления возникающих проблем.

Методы учета

Кассовый метод учета

Традиционно фермеры использовали «кассовый метод» учета, когда доходы и расходы отражаются в отчете о прибылях и убытках при продаже продукции или оплате вводимых ресурсов.Кассовый метод учета, используемый большинством фермеров, учитывает предмет как расход, когда он покупается, а не когда он используется в бизнесе. Это использовалось как метод управления налоговыми обязательствами из года в год. Однако во многих системах бухгалтерского учета несельскохозяйственных предприятий статья учитывается как расходы только в том случае, если она фактически используется в хозяйственной деятельности.

Однако чистая прибыль может быть искажена с помощью кассового метода учета, продавая урожай более двух лет в течение одного года, продавая кормовой скот, приобретенный в предыдущем году, и покупая производственные ресурсы за год до того, как они потребуются.

Учет по методу начисления

Для получения более точной картины рентабельности можно использовать метод начисления. При использовании этого метода доход сообщается при производстве продукции (а не при ее продаже), а о расходах сообщается при использовании ресурсов (а не при их покупке). В бухгалтерском учете по методу начисления используется традиционный кассовый метод учета в течение года, но складываются или вычитаются запасы сельскохозяйственной продукции и производственных ресурсов на начало и конец года.

Имеется рабочий лист для расчета отчета о чистом доходе фермы (инструмент принятия решений) с учетом метода начисления, который позволяет подготовить отчет о чистом доходе с использованием начисления на основе таблиц подоходного налога и отчетов о чистой стоимости активов. Также доступна информация о создании и использовании отчета о чистом доходе фермы.

Также доступна информация о создании и использовании отчета о чистом доходе фермы.

Несмотря на то, что в сельском хозяйстве он редко используется, учет по двойной записи (информационный файл с описанием учета по двойной записи) дает результаты, аналогичные учету по методу начисления.Учет по двойной записи также обновляет отчет о чистой стоимости активов каждый раз, когда происходит доход или расход.

Определение прибыльности

Рентабельность может быть определена как бухгалтерская прибыль или как экономическая прибыль.

Бухгалтерская прибыль (чистая прибыль)

Традиционно прибыль хозяйств рассчитывалась с использованием «бухгалтерской прибыли». Чтобы понять бухгалтерскую прибыль, подумайте о своей налоговой декларации. В вашем Приложении F содержится список ваших налогооблагаемых доходов и расходов, вычитаемых из налогооблагаемой базы.Это те же самые статьи, которые используются при расчете бухгалтерской прибыли. Однако ваша налоговая декларация может не дать вам точного представления о прибыльности из-за быстрого обесценивания IRS и других факторов. Чтобы вычислить точную картину прибыльности, вы можете использовать более точную меру амортизации.

Однако ваша налоговая декларация может не дать вам точного представления о прибыльности из-за быстрого обесценивания IRS и других факторов. Чтобы вычислить точную картину прибыльности, вы можете использовать более точную меру амортизации.

Учетная прибыль дает промежуточное представление о жизнеспособности вашего бизнеса. Хотя убытки в течение одного года могут не навредить вашему бизнесу навсегда, убытки за последующие годы (или чистая прибыль, недостаточная для покрытия расходов на жизнь) могут поставить под угрозу жизнеспособность вашего бизнеса.

Экономическая прибыль

Помимо вычета коммерческих расходов, альтернативные издержки также вычитаются при вычислении «экономической прибыли». Альтернативные издержки связаны с вашими деньгами (чистой стоимостью), вашим трудом и вашими управленческими способностями. Если бы вы не занимались сельским хозяйством, вы бы вложили свои деньги в другое место и получили бы другую работу. Альтернативные издержки — это возврат инвестиций, когда вы не вкладываете свои деньги в другое место, а заработную плату теряете из-за того, что вы не работаете где-то еще.Они выводятся вместе с обычными коммерческими расходами при расчете экономической прибыли.

Альтернативные издержки — это возврат инвестиций, когда вы не вкладываете свои деньги в другое место, а заработную плату теряете из-за того, что вы не работаете где-то еще.Они выводятся вместе с обычными коммерческими расходами при расчете экономической прибыли.

Экономическая прибыль обеспечивает долгосрочную перспективу вашего бизнеса. Если вы можете постоянно получать более высокий уровень личного дохода, используя свои деньги и труд в другом месте, вы можете проверить, хотите ли вы продолжать заниматься сельским хозяйством.

Прибыльность не является денежным потоком

Люди часто ошибочно полагают, что прибыльный бизнес не столкнется с проблемами движения денежных средств.Несмотря на то, что они тесно связаны, прибыльность и денежный поток отличаются. В отчете о прибылях и убытках перечислены доходы и расходы, а в отчете о движении денежных средств — поступления и оттоки денежных средств. Отчет о прибылях и убытках показывает прибыльность , а отчет о движении денежных средств показывает ликвидность .

Многие статьи доходов также являются денежными поступлениями. Продажа сельскохозяйственных культур и скота обычно является одновременно доходом и притоком денежных средств. Сроки также обычно такие же (кассовый метод учета), если чек получен и зачислен на ваш счет во время продажи.Многие статьи расходов также являются статьями оттока денежных средств. Покупка кормов для скота — это как статья расходов, так и статья оттока денежных средств. Сроки также такие же (кассовый метод учета), если чек выписывается при покупке.

Однако есть много статей денежных средств, которые не являются статьями доходов и расходов, и наоборот. Например, покупка трактора — это отток денежных средств, если вы платите наличными во время покупки, как показано в примере в Таблице 2. Если деньги заимствованы для покупки с использованием срочной ссуды, первоначальный взнос представляет собой отток денежных средств в время покупки и ежегодные выплаты основной суммы долга и процентов представляют собой отток денежных средств каждый год, как показано в таблице 3.

Трактор является основным активом и имеет срок службы более одного года. Он включается в качестве статьи расходов в отчет о прибылях и убытках на сумму, на которую снижается стоимость из-за износа или устаревания. Это называется «амортизация». Расходы на амортизацию указываются ежегодно. В таблицах ниже трактор стоимостью 70 000 долларов амортизируется в течение семи лет из расчета 10 000 долларов в год.

Можно использовать амортизацию, рассчитанную для целей налога на прибыль. Однако для точного расчета чистой прибыли следует использовать более реалистичную сумму амортизации, чтобы приблизительно определить фактическое снижение стоимости машины в течение года.

В таблице 3, где финансируется покупка, сумма процентов, уплаченных по ссуде, включена как расход вместе с амортизацией, поскольку проценты — это стоимость заимствования денег. Однако основные платежи — это не расходы, а просто денежный перевод между вами и вашим кредитором.

Прочая финансовая отчетность

Отчет о прибылях и убытках — это только один из нескольких финансовых отчетов, которые можно использовать для измерения финансовой устойчивости бизнеса. Другие общие отчеты включают баланс или отчет о чистой стоимости активов и отчет о движении денежных средств, хотя есть и несколько других отчетов, которые могут быть включены.

Другие общие отчеты включают баланс или отчет о чистой стоимости активов и отчет о движении денежных средств, хотя есть и несколько других отчетов, которые могут быть включены.

Эти отчеты соответствуют друг другу, чтобы сформировать полную финансовую картину бизнеса. Баланс или отчет о чистом капитале показывает платежеспособность бизнеса в определенный момент времени. Отчетность часто готовится в начале и в конце отчетного периода (т.е. 1 января). В отчете отражаются активы компании и их стоимость, а также обязательства или финансовые требования к бизнесу (т.е. долги). Сумма, на которую активы превышают обязательства, представляет собой чистую стоимость бизнеса. Чистая стоимость активов отражает долю владения бизнесом владельцами.

Отчет о движении денежных средств также является динамическим отчетом, в котором регистрируются потоки денежных средств в бизнес и выходящие из него в течение отчетного периода. Положительный (отрицательный) денежный поток увеличит (уменьшит) оборотный капитал бизнеса. Оборотный капитал определяется как сумма денег, используемая для облегчения деловых операций и транзакций.Он рассчитывается как оборотные активы (денежные средства или близкие к денежным средствам) за вычетом текущих обязательств (обязательств, подлежащих выплате в течение предстоящего отчетного периода — т. Е. Года).

Оборотный капитал определяется как сумма денег, используемая для облегчения деловых операций и транзакций.Он рассчитывается как оборотные активы (денежные средства или близкие к денежным средствам) за вычетом текущих обязательств (обязательств, подлежащих выплате в течение предстоящего отчетного периода — т. Е. Года).

Полный набор финансовых отчетов (Инструмент принятия решений), включая начальные и конечные отчеты о чистом капитале, отчет о прибылях и убытках, отчет о движении денежных средств, отчет о собственном капитале и показатели финансовой деятельности доступен для проведения всестороннего финансового анализа вашего бизнес. Также доступна ручная версия инструмента принятия решений.

Чтобы помочь оценить финансовое состояние вашего бизнеса, Financial Performance Measures позволяет вам проверить ваш бизнес и помочь вам понять, что эти показатели эффективности значат для вашего бизнеса. Рецензировано Энн М. Йоханнс, специалистом по программам расширения, 515-337-2766, [email protected]

Йоханнс, специалистом по программам расширения, 515-337-2766, [email protected]

Первоначально подготовлено Доном Хофстрандом, бывшим специалистом по дополнительному сельскому хозяйству на пенсии, agdm @ iastate.edu

: типы коэффициентов прибыльности и их значение

Существует множество финансовых показателей, которые можно использовать для отслеживания успеха вашего бизнеса. Если вы в настоящее время не отслеживаете коэффициенты прибыльности своей компании, вероятно, вам стоит это сделать.

Прочтите, чтобы узнать о коэффициентах прибыльности и о том, как их рассчитать. Вы также узнаете, почему эта информация вообще важна для вашего бизнеса.

Каковы коэффициенты рентабельности? Коэффициенты рентабельности измеряют способность компании получать прибыль по отношению к ее доходам от продаж, операционным расходам, активам баланса и собственному капиталу.Эти финансовые показатели также могут показать, насколько хорошо компании используют свои существующие активы для получения прибыли и ценности для владельцев и акционеров.

Коэффициенты прибыльности делятся на две группы — коэффициенты маржи и коэффициенты доходности. Различные типы расчетов могут помочь вам измерить финансовые результаты вашей компании несколькими способами.

Мгновенно получайте информацию о денежных потоках

Анализируйте денежный поток своего бизнеса с помощью мобильного приложения Nav.

Скачать сейчас Коэффициенты маржи Коэффициенты маржи исследуют, насколько эффективно компания трансформирует выручку от продаж в прибыль. Вот простая разбивка трех общих коэффициентов маржи: валовая прибыль , маржа операционной прибыли и маржа чистой прибыли .

Вот простая разбивка трех общих коэффициентов маржи: валовая прибыль , маржа операционной прибыли и маржа чистой прибыли .

Маржа валовой прибыли

Норма валовой прибыли — это обычно первый коэффициент рентабельности, рассчитываемый предприятиями. Он измеряет, какой доход от продаж компания оставляет после покрытия стоимости проданных товаров (COGS). Эта цифра известна как валовая прибыль компании.

Вы можете рассчитать валовую прибыль своей компании по формуле, приведенной ниже. Первоначальные цифры, необходимые для заполнения формулы, должны быть указаны в отчете о прибылях и убытках вашего бизнеса.

Валовая прибыль ÷ Выручка (также известная как Чистые продажи) = Маржа валовой прибыли% Более высокая валовая прибыль означает, что у вас осталось больше денег для покрытия операционных расходов, налогов, амортизации и других коммерческих расходов. Это также может привести к увеличению конечной прибыли владельцев и акционеров.

Маржа операционной прибыли

После расчета коэффициента валовой прибыли вы можете использовать эту цифру для определения своей операционной прибыли.Операционная прибыль или прибыль до уплаты процентов и налогов (EBIT) учитывает вашу валовую прибыль и вычитает операционные расходы. Эти расходы могут включать комиссионные, административные и другие общие расходы.