Кто должен платить ндс: что это такое, кто платит, как рассчитать налог на добавленную стоимость и как с ним работать

кто платит и как работать — ПоДелу.ру

В Налоговом кодексе прописано, что ИП и организации на УСН освобождены от НДС. Но есть ряд исключений, когда платить налог всё-таки придётся. Расскажем, кто должен платить НДС на УСН и можно ли его возместить.

Когда платить НДС на УСН

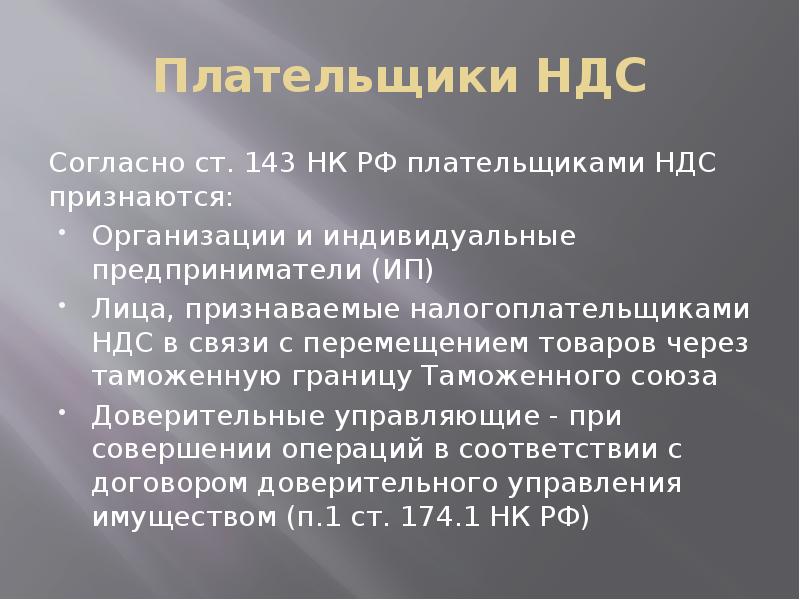

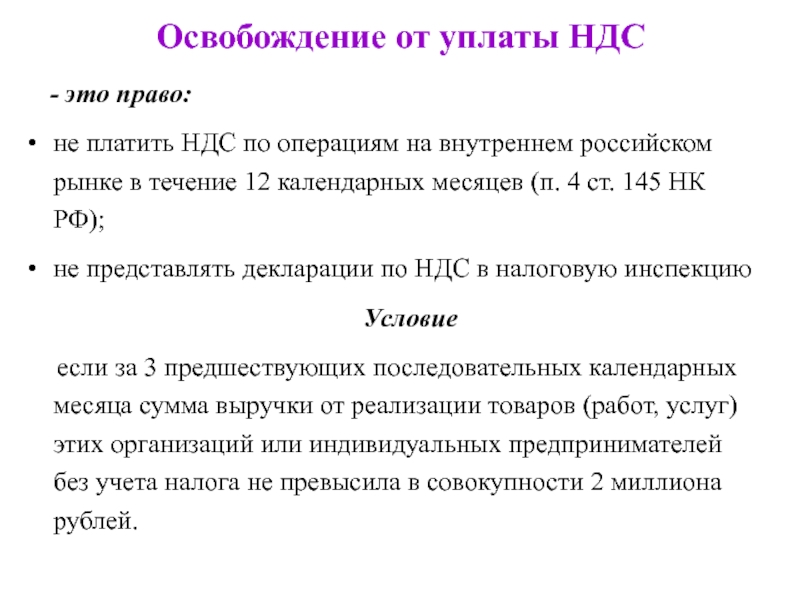

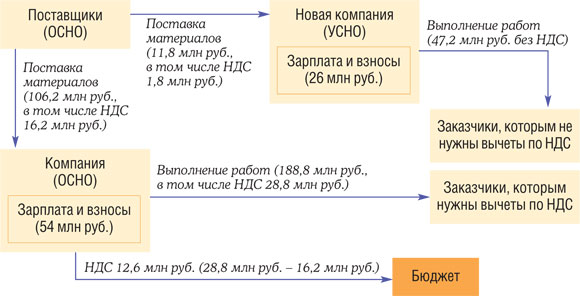

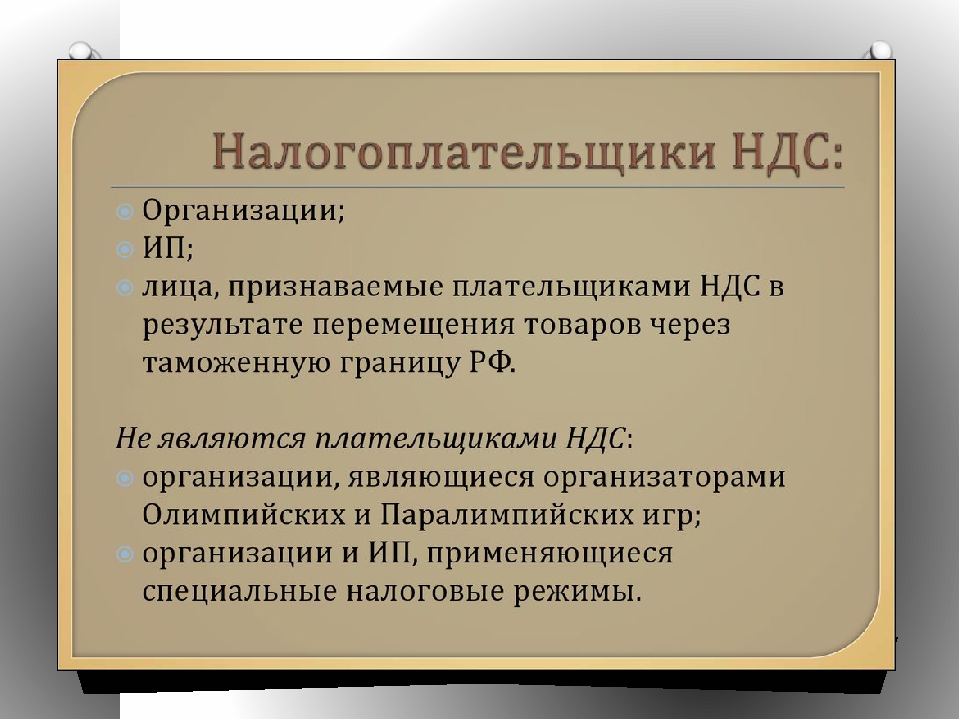

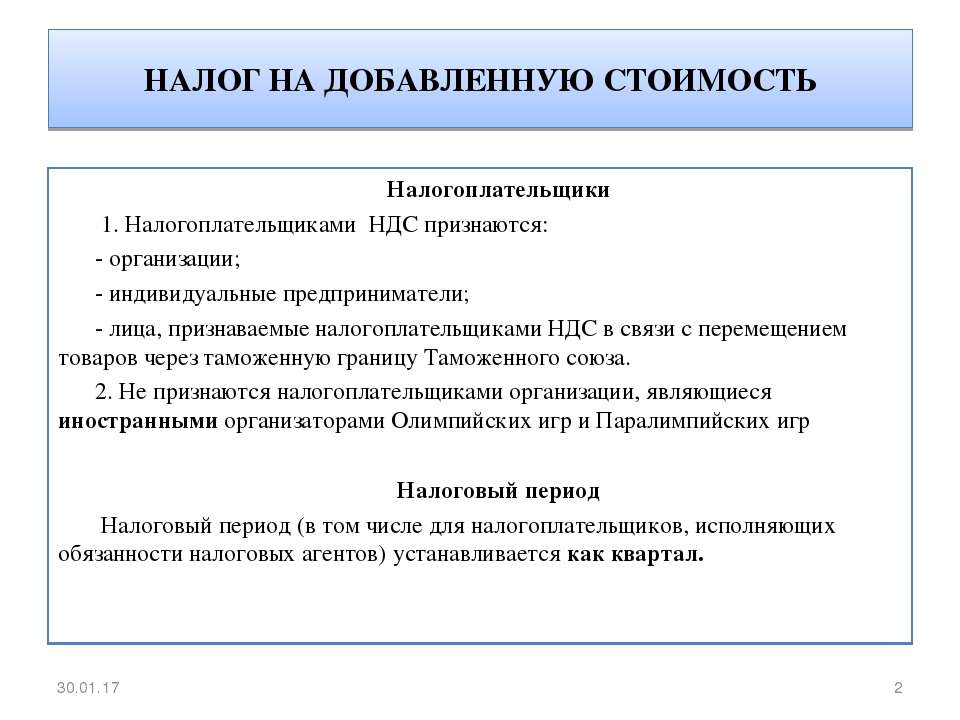

Предприниматели и организации на УСН освобождены от уплаты НДС, такой вывод следует из ст. 346.11 НК РФ. Но именно из-за этого у упрощенцев возникают проблемы с поиском покупателей: если компания на ОСНО купит товар без НДС, то не сможет возместить входящий налог.

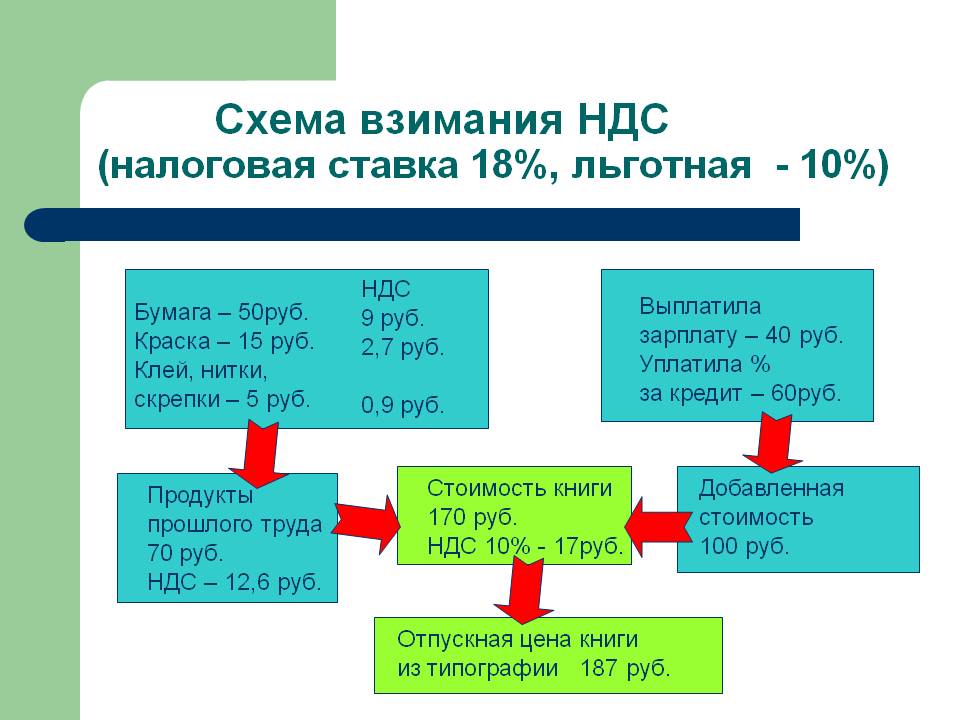

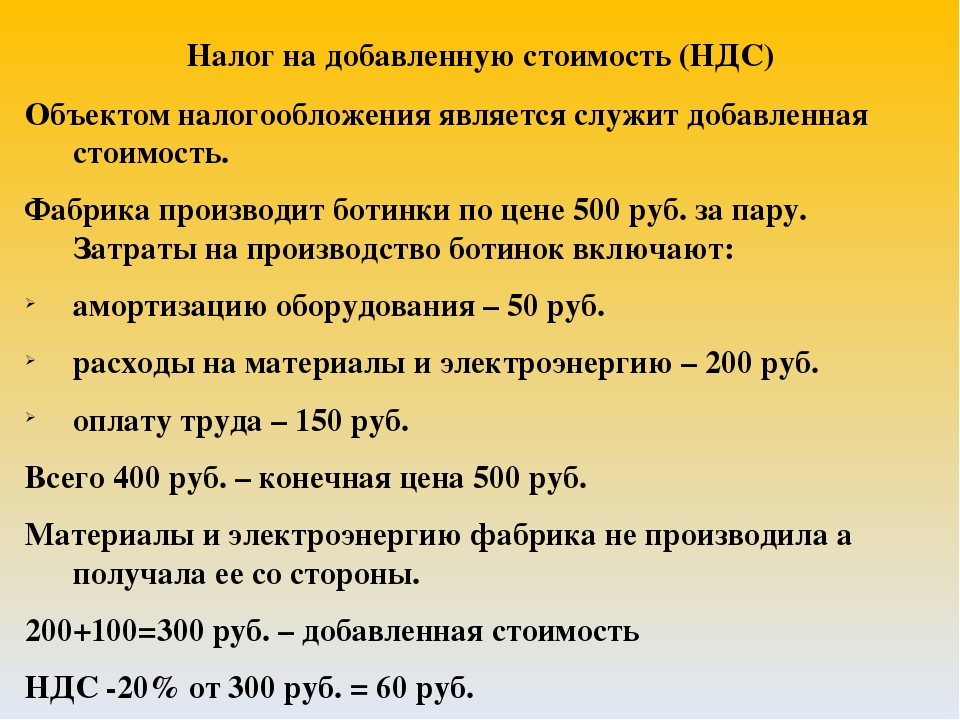

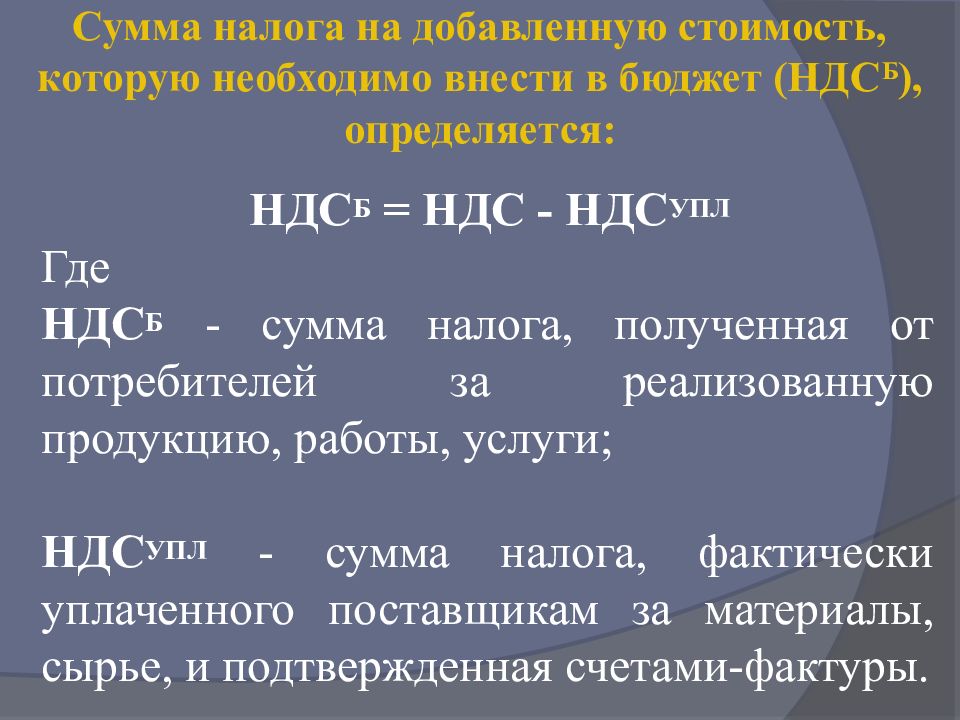

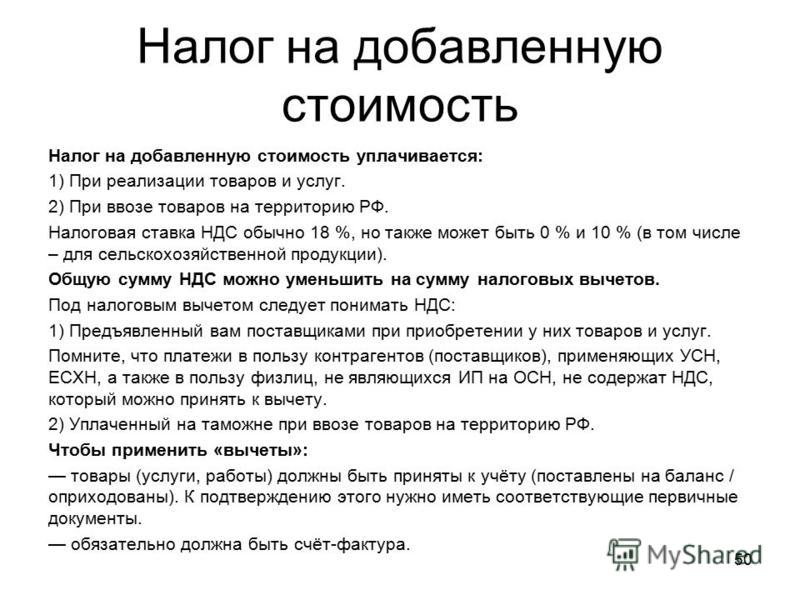

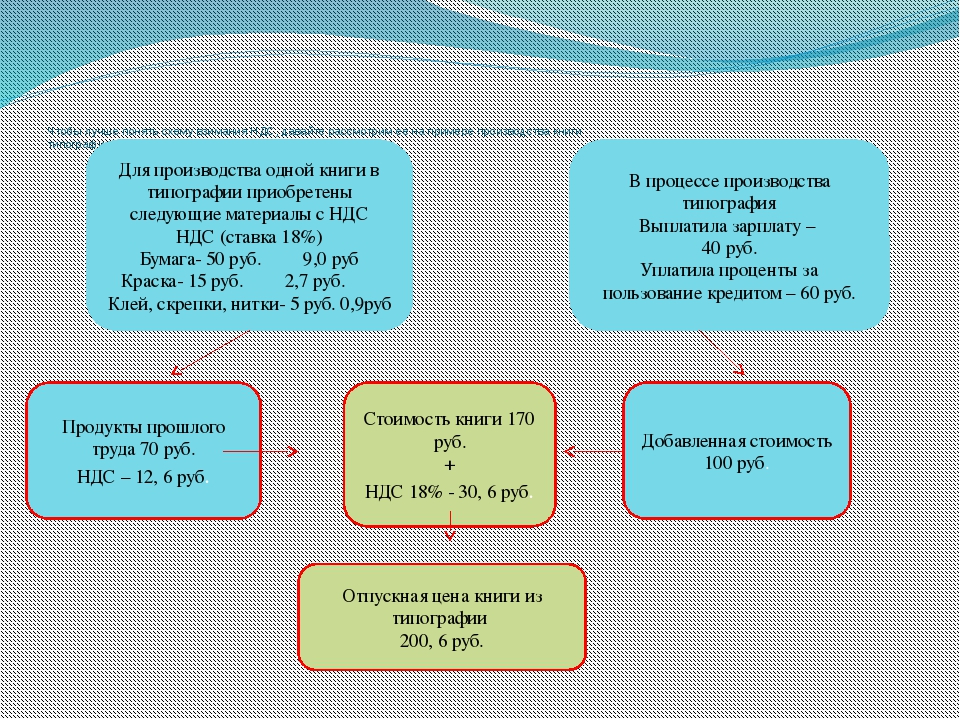

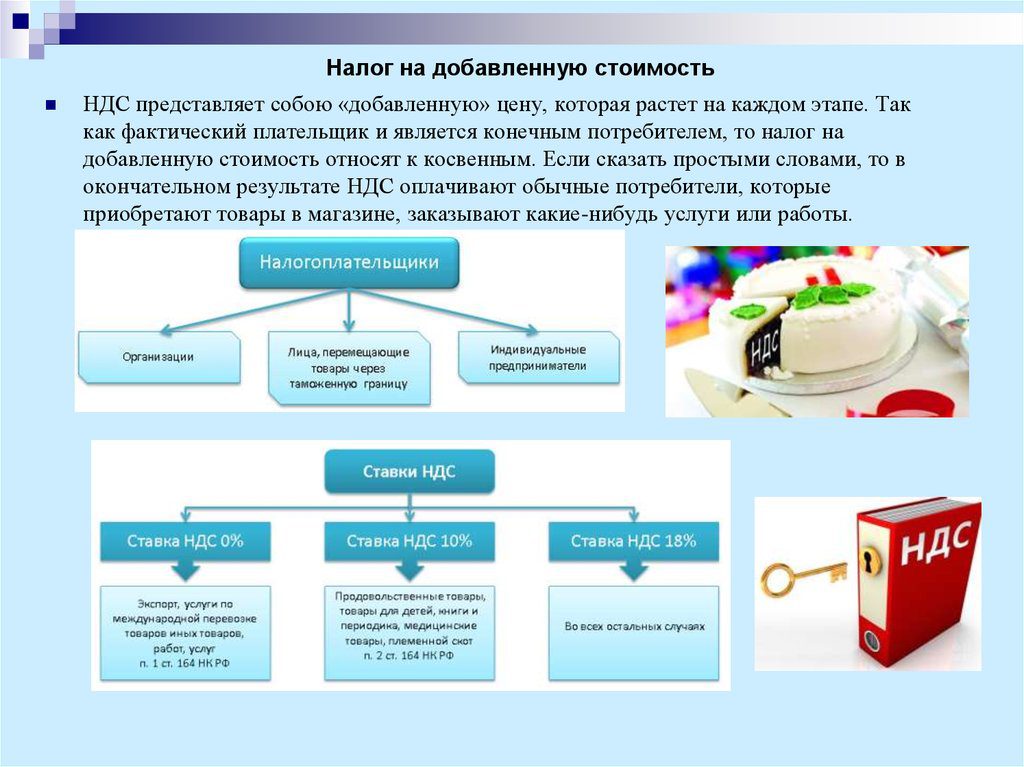

В общем случае ставка НДС составляет 20 %, но ряд товаров облагается по льготным ставкам 10 % и 0 % (ст. 164 НК РФ). Дополнительно предусмотрены перечни товаров и услуг, которые освобождены от НДС. В него входят операции из ст. 149 НК РФ и импорт товаров, входящих в ст. 150 НК РФ. Каждый упрощенец может работать с НДС: выставить счёт-фактуру с налогом и перечислить его в бюджет. Кроме того, НК РФ предусматривает несколько операций, по которым уплата НДС и оформление счёта-фактуры обязательны.

Вы выставили покупателю счёт-фактуру с НДС

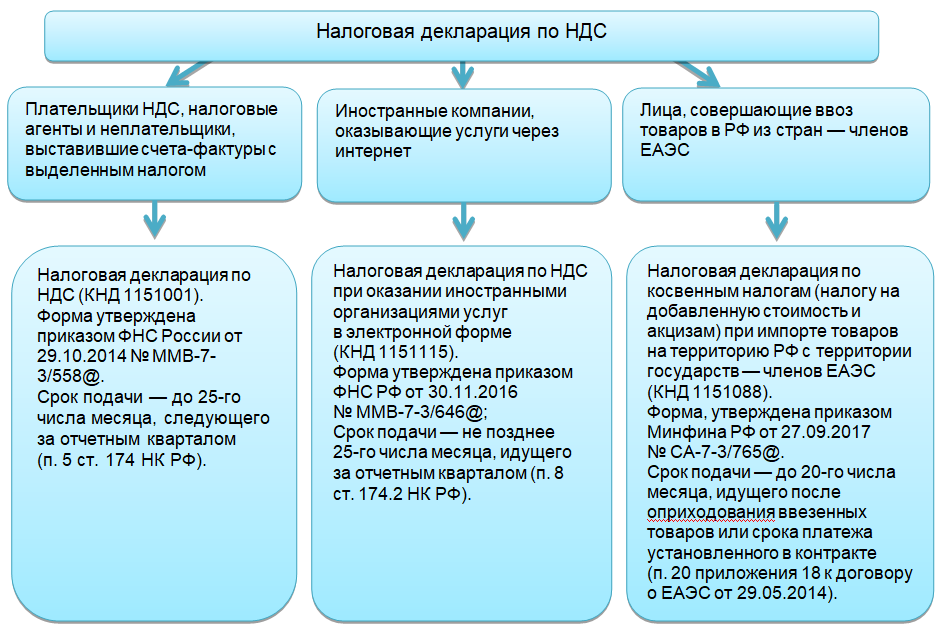

Если вы по просьбе покупателя или по ошибке выставили счёт-фактуру с выделенным НДС, то обязаны уплатить налог в бюджет (п. 5 ст. 173 НК РФ). В этом случае появится обязанность уплатить налог и сдать декларацию по НДС.

В декларацию по НДС нужно включать сведения, которые даны в выставленных счетах-фактурах.

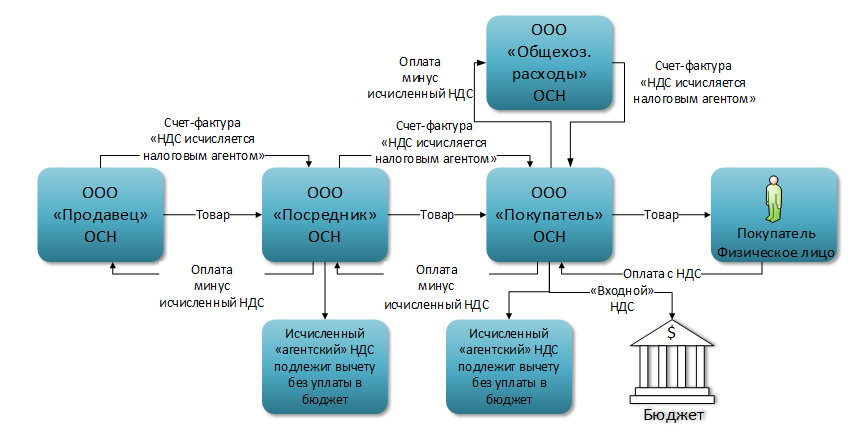

Отдельный случай, когда вы выступаете посредником и приобретаете товар от своего имени, то должны перевыставлять счета-фактуры от продавца к покупателю. Такие операции фиксируются в журнале учёта счетов-фактур. По полученным и выписанным в текущем месяце счетам-фактурам нужно направить сведения в ФНС до 20-го числа следующего месяца (п. 5.2 ст. 174 НК РФ). При соблюдении правил налог платить не придётся.

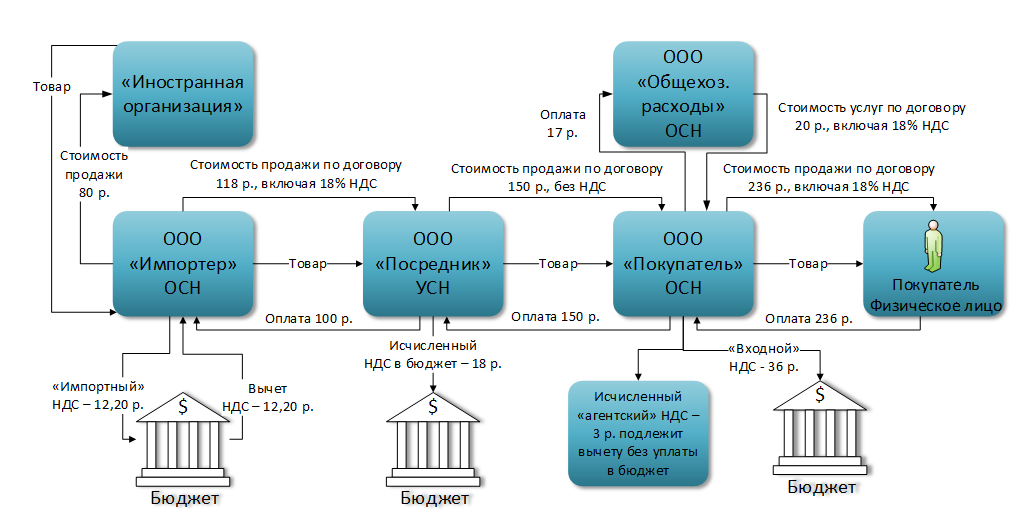

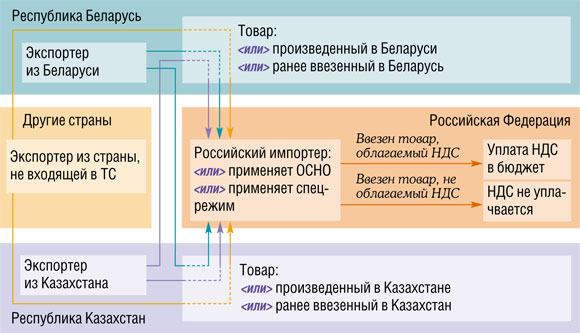

Вы купили товар у иностранца

Импорт товара — ещё одна операция, которая требует уплаты НДС (п. 2 ст. 346.11 НК РФ). В данном случае порядок уплаты НДС зависит от страны продавца:

2 ст. 346.11 НК РФ). В данном случае порядок уплаты НДС зависит от страны продавца:

1. Продавец находится в стране ЕАЭС — Белоруссии, Армении, Казахстане и Киргизии. Вам нужно уплатить НДС, после того как вы примете товар к учёту. Налог рассчитывается с суммы стоимости товара и начисленного на неё акциза, если приобретена подакцизная продукция.

2. Продавец находится в стране, которая не входит в ЕАЭС. Вам нужно уплатить НДС на таможне. Налог начисляется на сумму стоимости товара, таможенных пошлин и акциза.

Если вы купили товар на территории России, то начисление налога зависит от наличия у продавца постоянного представительства в РФ. Если его нет, то вы становитесь налоговым агентом — получаете обязанность удержать с продавца НДС и уплатить его в бюджет.

Вы проводите операции с имуществом государства

Покупка и аренда государственного имущества тоже делает вас агентом по НДС, так как сами госорганы не могут заплатить НДС и сдать отчёт в инспекцию.

Например, при аренде государственного имущества вы должны удержать НДС с арендного платежа и перечислить его в бюджет. Арендодатель при этом получит меньше денег.

Расчёт суммы налога зависит от того, как цена прописана в договоре — с учётом НДС или без учёта НДС. В первом случае используйте ставку 20/120, во втором — просто 20 %.

При покупке госимущества вы тоже становитесь налоговым агентом и удерживаете налог с доходов, полученных продавцом. Налог можно не удерживать, если соблюдены следующие условия выкупа государственного и муниципального имущества, находящегося в собственности государства:-

вы арендовали этот объект госсобственности не менее двух лет;

-

у вас нет долгов по арендной плате и начисленным к ней штрафам или пеням;

-

недвижимость не входит в перечень имущества, свободного от прав третьих лиц;

-

на день заключения договора купли-продажи вы причислены к субъектам малого или среднего предпринимательства.

Когда вы выступаете налоговым агентом, то обязаны выставить счёт-фактуру самостоятельно — на своё имя от имени продавца. По итогам квартала информацию из такого счёта-фактуры отражают во втором разделе декларации по НДС.

Вы оформили доверительное управление имуществом

Продажа имущества, которое вы получили в доверительное управление, тоже облагается НДС (ст. 174.1 НК РФ). Вы должны уплатить НДС с дохода от продажи и выставить счёт-фактуру. В графе «Продавец» дополнительно проставляется пометка «Д.У.».

Вознаграждение, которое вы как доверительный управляющий получаете от владельца имущества, не облагается НДС.

Сроки уплаты НДС в 2022 году

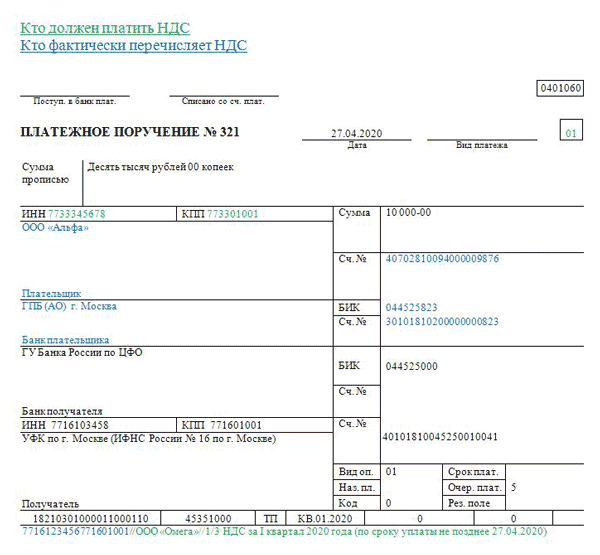

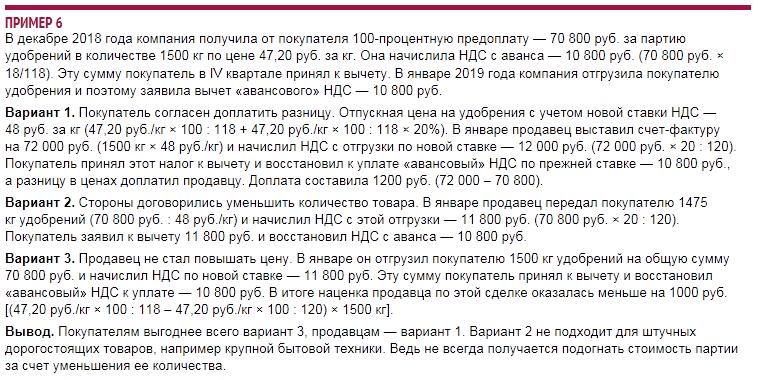

Когда продавец на УСН выставляет счёт-фактуру с НДС, он должен уплатить налог в бюджет. Платить налог нужно равными платежами по ⅓ каждый месяц в течение всего квартала, следующего за отчётным. В 2021 году сроки следующие.

|

НДС за период |

Срок уплаты НДС |

|

1 квартал 2022 года |

25 апреля |

|

25 мая |

|

|

27 июня |

|

|

2 квартал 2022 года |

25 июля |

|

25 августа |

|

|

26 сентября |

|

|

3 квартал 2022 года |

25 октября |

|

25 ноября |

|

|

26 декабря |

|

|

4 квартал 2022 года |

25 января 2023 года |

|

27 февраля 2023 года |

|

|

27 марта 2023 года |

Декларацию по налогу сдают до 25-го числа месяца, следующего за окончанием отчётного квартала.

Как возместить НДС на УСН

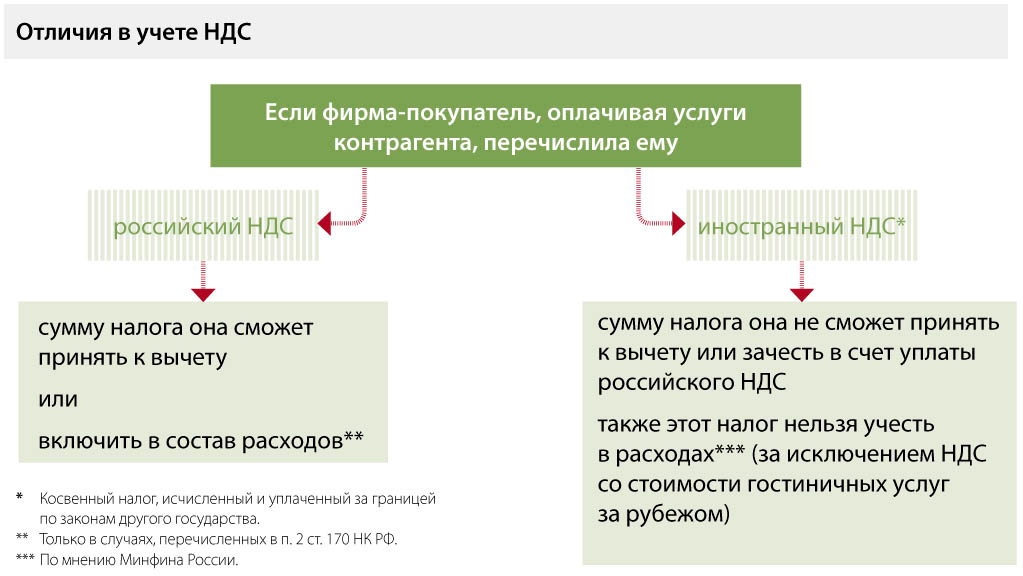

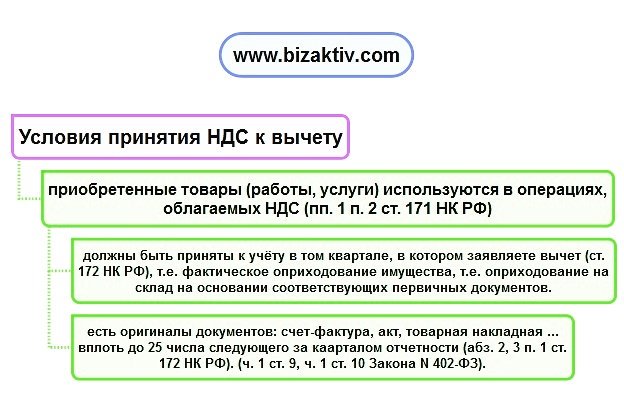

Если вы выставили контрагенту счёт-фактуру с НДС, то не сможете принять налог к вычету. Аналогичная ситуация сложилось при импорте товаров и операциях с госимуществом.

В ст. 172 НК РФ сказано, что вычеты по НДС могут получить только налогоплательщики НДС, к которым упрощенцы не относятся. Отсюда следует, что вычет им не положен.

Упрощенцы могут выставить счёт-фактуру с НДС, но принять налог к вычету нельзя. Поэтому придётся в полном размере уплатить налог в бюджет.

Даже если вы работаете на УСН «Доходы минус расходы», всё равно не имеете права отнести налог в затраты. Упрощенцы формируют счета-фактуры и уплачивают НДС по собственному решению, поэтому от налога не освобождаются (письмо Минфина РФ от 09.11.16 № 03-11-11/65552).

Возместить НДС может только доверительный управляющий. Для этого нужно вести раздельный учёт операций по договору доверительного управления и прочей деятельности и получить счёт-фактуру от поставщика.

В случаях, когда упрощенец становится налоговым агентом при импорте, есть возможность включить НДС в стоимость приобретённых товаров, работ или услуг (п. 2 ст. 170 НК РФ)

Кому и куда платить НДС при покупке услуг у иностранной компании?

Данный вопрос всегда вызывал споры и сложности, так как обязанность платить НДС зависит от места реализации услуг. С товаром все просто, а вот место реализации услуг зависит от вида оказываемой услуги. Еще больше путанницы появилось после изменений 2017 года и введения термина «услуги, оказываемые в электронной форме».

Важно! Когда российская организация попадает под обязанности уплаты НДС в качестве налогового агента, не важно на какой системе налогообложения она находится. НДС она обязана исчислить и заплатить в бюджет. Разница лишь в том, в зачет чего пойдет этот налог.

- ОСНО — вычет НДС.

- УСН (доходы — расходы) — в расходы.

- УСН (доходы) — просто в бюджет.

Попробуем разобраться. Условно, услуги, которые российская компания покупает за рубежом, можно разделить на три группы по обязанности и способу уплаты НДС.

На первый взгляд все просто. Определяем вид услуг, а дальше по схеме — платим, если являемся налоговым агентом на территории РФ.

Вот тут — то и начинаются вопросы. Перечень услуг по каждой категории закрытый, т.е. четко обозначен в Налоговом Кодексе. Но, в жизни часто возникают неоднозначные ситуации при определении категории, к которой относятся приобретаемые услуги.

Давайте разберем пример из нашей практики. В нашем примере, при различных интерпретациях исходный данных, услуги можно отнести к каждой из обозначенных выше категорий.

Исходные данные. Российская компания оказывает образовательные услуги по обучению иностранным языкам. Заключен договор с Британским советом. По данному соглашению российская организация выступает в роли местного агента для организации и проведения экзаменов Международной системы тестирования английского языка. Как распределены функции:

По данному соглашению российская организация выступает в роли местного агента для организации и проведения экзаменов Международной системы тестирования английского языка. Как распределены функции:

Российская сторона:

- привлечение клиентов;

- проведение экзаменов на территории РФ;

- прием оплаты за экзамены на свой расчетный счет;

- перечисление английской стороне оплаты за проверку экзамена и выдачу сертификата.

Английская сторона:

- предоставление технологических систем — это программные средства, а также материалы на печатных носителях;

- оценивание всех письменных частей теста (аудирование, чтение , письмо), которые предварительно загружаются в систему;

- выдача сертификатов.

Задача: Определить к какой категории относится услуга, оказываемая английской компанией. Является ли российская организация налоговым агентом в отношении данной услуги. Кто и куда должен платить НДС.

Кто и куда должен платить НДС.

Давайте разбираться. Рассмотрим все встречные вопросы, их обоснования и опровержения, которые возможны при определении вида полученной услуги.

Для удобного восприятия сделаем свод данных, исходя из которых сможем определить категорию услуги.

После того, как обозначили все возможные вопросы и сделали работу с возражениями, можно подвести итог:

Образовательные услуги не входят в перечень электронных услуг, который приведен в пункте 1 статьи 174.2 НК. Сам по себе доступ к контенту нельзя рассматривать как самостоятельную услугу. Это услуга вспомогательная, которая напрямую связана с оказанием образовательных услуг. Поэтому в целях уплаты НДС применяем общий порядок определения места реализации, который установлен статьей 148 НК.

Местом реализации образовательных услуг является территория государства, в котором эти услуги оказаны (подп. 3 п. 1.1 ст. 148 НК). Несмотря на то, что услуги иностранная организация предоставляет российскому заказчику через интернет, местом реализации такой услуги Россию не признают, объекта обложения НДС в РФ не возникает (пункт 1 статьи 146 НК). А значит, при выплате вознаграждения иностранной организации российская организация – заказчик не обязана исчислять, удерживать и перечислять НДС в бюджет РФ.

А значит, при выплате вознаграждения иностранной организации российская организация – заказчик не обязана исчислять, удерживать и перечислять НДС в бюджет РФ.

Т.е. мы не являемся налоговым агентом и НДС уплачивать не обязаны.

К сведению. Компания, которая покупает услуги из примера, пришла к нам на бухгалтерское сопровождение сравнительно недавно. Мы начали разбирать необходимость уплаты НДС. Предыдущая бухгалтерия квалифицировала данный вид услуг, как место реализации — территория Покупателя. Соответственно, компания платила НДС в бюджет, исполняя обязанности налогового агента. Деньги приличные, учитывая, что система налогообложения УСН.

Были приведены аргументы и озвучено, что в данной ситуации российская компания не должна платить НДС. Сразу возникло много вопросов и сомнений. Как поступить — просто перестать платить налог, заявить о возврате излишне уплаченного НДС, как доказать, что не должны платить…. Никто не хочет привлекать внимания налоговой.

Подведем итог и дадим рекомендации

При приобретении услуг у иностранной компании не всегда однозначно и очевидно к какому типу отнести данную услугу. Правильное определение напрямую влияет на издержки по уплате налога. Бухгалтерия может перестраховаться — лучше заплатить и не ждать вопросов от ИФНС. Но, это вредит бизнесу. Надо внимательно изучить вопрос, обратиться к сторонним экспертам. Чтобы исключить сомнения, задайте вопрос в Минфин. Ответ на вопрос может занять порядка трех месяцев. Но, это того стоит — мы исключаем переплату в бюджет и вероятность претензий налоговой.

Когда строительные компании вправе не платить НДС: полный список работ

У строительных компаний появился интерес к легальным способам уменьшить налоговую нагрузку: ведь с 2019 года ставка налога на добавленную стоимость выросла на два процентных пункта. В данной статье, опубликованной в журнале «Главбух», рассмотрены строительные работы, с которых компаниям не нужно платить НДС.

Фото: www.pp.userapi.com

С каких операций строительной компании не нужно платить НДС

1. Безвозмездная передача в госсобственность жилых домов, детсадов и других объектов социально-культурного и жилищно-коммунального назначения. В том числе дороги, электросети и водозаборные сооружения (подп. 2 п. 2 ст. 146 Налогового кодекса РФ).

2. Услуги по жилому строительству на основании договора долевого участия (подп. 23.1 п. 3 ст. 149 НК).

3. Услуги и работы по реставрации объектов культурного наследия (подп. 15 п. 2 ст. 149 НК).

4. Реализация жилых домов, жилых помещений, а также долей в них (подп. 22 п. 3 ст. 149 НК).

5. Передача доли в праве на общее имущество в многоквартирном доме при реализации квартир (подп. 23 п. 3 ст. 149 НК).

6. Оказание услуг ЖКХ управляющей компании от застройщика дольщикам (подп. 29 п. 3 ст. 149 НК).

7. Ремонт общего имущества в многоквартирном доме в качестве управляющей организации многоквартирного дома (подп. 30 п. 3 ст. 149 НК).

30 п. 3 ст. 149 НК).

Безвозмездная передача обременений властям

Строительная компания вправе не платить НДС с недвижимости, которую передает властям (подп. 2 п. 2 ст. 146 НК). Обычно, чтобы получить разрешение на строительство, застройщика просят возвести объект социальной значимости или инфраструктуры.

Не надо заявлять к вычету входной НДС по материалам, работам, услугам, которые использовали для строительства обременений. Если о передаче обременений заранее не было известно, а компания заявила НДС к вычету, то придется восстановить и уплатить налог в бюджет (абз. 1 подп. 2 п. 3 ст. 170 НК).

Для расчета используйте ставки НДС, которые действовали на момент применения налоговых вычетов (письмо Минфина от 20.05.2008 №03-07-09/10). Это значит, по ставке 18%, если вычет был до 1 января 2019 года.

Раздельный учет надо вести, если застройщик за право получения разрешения на строительство получает обязанность возвести за свой счет объект инфраструктуры.

Застройщик с позволения властей может получать прибыль от эксплуатации обременений. В таком случае он должен начислить НДС с выручки и вправе заявить НДС к вычету. Те же правила действуют в рамках концессионного соглашения, когда стройкомпания использует в коммерческих целях мосты и путепроводы.

Фото: www.glavbuhufa.ru

Договоры с дольщиками

Освобождаются от налогообложения НДС услуги застройщика по договору участия в долевом строительстве (письмо Минфина от 11.04.2019 №03-07-07/25553). Также не надо уплачивать НДС с продажи квартир и долей в них.

Не надо платить НДС с реализации машино-мест гражданам (письмо Минфина от 26.02.2013 №03-07-10/5454). Напротив, с продажи машино-мест организациям платить налог придется. Следовательно, принять входной НДС к вычету при реализации квартир или машино-мест гражданам застройщик не вправе.

Кроме того, уплата НДС зависит от того, какие функции выполняет застройщик (см. таблицу ниже). Также, если в проекте недвижимости часть помещений предназначена дольщикам, а часть перейдет в собственность застройщика, надо вести раздельный учет.

таблицу ниже). Также, если в проекте недвижимости часть помещений предназначена дольщикам, а часть перейдет в собственность застройщика, надо вести раздельный учет.

В каких случаях застройщик платит НДС, а когда нет

Застройщик | Жилые помещения | Нежилые помещения | Производственные помещения |

Продавец | Нет | Да | Да |

Посредник | Нет | Нет | Да |

Подрядчик | Да | Да | Да |

Источник: «Главбух»

Чтобы не было проблем с учетом входного НДС, застройщик вправе отказаться от льготы (п. 5 ст. 149 НК). Для этого нужно представить заявление в налоговую инспекцию по месту своей регистрации до 1-го числа того периода, в котором компания планирует прекратить применять освобождение от НДС.

5 ст. 149 НК). Для этого нужно представить заявление в налоговую инспекцию по месту своей регистрации до 1-го числа того периода, в котором компания планирует прекратить применять освобождение от НДС.

Реставрация объектов культурного наследия

С работ и услуг по сохранению объектов культурного наследия, а также работ по приспособлению таких объектов для современного использования не надо платить НДС (подп. 15 п. 2 ст. 149 НК). Поэтому входной НДС со стоимости покупок, которые приобретались для таких работ, не следует принимать к вычету, а нужно учитывать в их стоимости (подп. 1 п. 2 ст. 170 НК).

Подрядчики не обязаны выставлять счет-фактуру по таким работам и уплачивать НДС в бюджет. Чтобы избежать налоговых рисков, в договоре с субподрядчиками не нужно указывать НДС в стоимости работ. Это значит, что НДС также не должно быть в актах по форме №КС-2.

Если подрядчики и субподрячики выполняют не только льготные работы, то нужно вести раздельный учет.

Аналогичные требования действуют для застройщика. Выставлять счета-фактуры с НДС для инвестора не нужно. Исключение — документы на услуги застройщика-посредника. В налоговую базу по НДС включается сумма вознаграждения.

Если подрядчик ошибочно выставил счет-фактуру на работы и материалы с НДС и уплатил налог в бюджет, то застройщик вправе принять НДС к вычету (определение Верховного Суда от 27.11.2017 №307-КГ17-9857).

Право на льготу есть у тех компаний, которые выполняют работы из специального перечня (письмо Минфина от 21.05.2018 №03-07-07/34038, письма Минкультуры от 11.12.2017 №12564-12-04, от 14.02.2018 №1161-12-02). См. чек-лист ниже.

Фото: www. tvoeip.ru

Чек-лист. Какие работы с памятниками освобождаются от НДС

• Разработка проектной документации по консервации, реставрации и воссозданию объектов культурного наследия.

• Разработка проектной документации по ремонту и приспособлению объектов культурного наследия.

• Ремонт и приспособление объектов культурного наследия.

• Реставрация, консервация и воссоздание оснований, фундаментов, кладок, ограждающих конструкций и распорных систем.

• Реставрация, консервация и воссоздание металлических и деревянных конструкций и деталей.

• Реставрация, консервация и воссоздание декоративно-художественных покрасок, штукатурной отделки и архитектурно-лепного декора.

• Реставрация, консервация и воссоздание конструкций и деталей из естественного и искусственного камня.

• Реставрация, консервация и воссоздание произведений скульптуры и декоративно-прикладного искусства.

• Реставрация, консервация и воссоздание исторического ландшафта и произведений садово-паркового искусства.

• Реставрация, консервация и воссоздание живописи.

Если договор подряда заключен на реставрационные работы, работники подрядчика должны соответствовать квалификации реставратора (выпуск 57, раздел «Реставрационные работы» Справочника работ и профессий, утв. приказом Минздравсоцразвития от 21.03.2008 №135).

Ремонт и реставрация — не одно и то же. Ремонт нужен для поддержания в эксплуатационном состоянии памятника. А реставрация проводится, чтобы выявить и сохранить историко-культурную ценность объекта (ст. 42, 43 Федерального закона от 25.06.2002 №73-ФЗ «Об объектах культурного наследия»).

Помимо работ по перечню без обязательных документов применять льготу также нельзя. Что нужно, см. ниже.

Какие документы нужны, чтобы подтвердить льготу по НДС со стоимости реставрационных работ

Требования по льготам одинаковые для всех исполнителей — застройщика, генподрядчика, подрядчика, субподрядчика (подп. 15 п. 2 ст. 149 НК, ст. 45 Закона №73-ФЗ, письмо УФНС по Москве от 23.04.2010 №16–15/043550).

15 п. 2 ст. 149 НК, ст. 45 Закона №73-ФЗ, письмо УФНС по Москве от 23.04.2010 №16–15/043550).

С каких объектов долевого строительства надо и не надо платить НДС

НДС не платим | НДС платим |

Жилые и нежилые помещения | Торговые и деловые центры |

Магазины на первых этажах жилого дома | Здания и сооружения производственного назначения |

Машино-места для жильцов дома и других физлиц | Машино-места для организаций и ИП |

Источник: «Главбух»

Журнал «Главбух», сентябрь 2019 года

Фото: www.yt3.ggpht.com

Другие публикации по теме:

Застройщикам, возводящим социальную инфраструктуру, уменьшат налог на прибыль и НДС

Владимир Путин: Застройщикам, возводящим социальную и инженерную инфраструктуру в рамках КОТ, следует уменьшить налоги на прибыль

Сергей Лукин: Из тарифов на технологическое присоединение к инженерным сетям необходимо исключить налог на прибыль и НДС

Минэкономразвития: более трети всех выявленных видов неналоговых платежей приходится на строительную сферу

Как изменился порядок расчета налога на недвижимость

Минфин России поможет застройщикам сэкономить при создании юрлиц под каждый проект

Изменения закона о долевом строительстве лишают застройщиков налоговых льгот, что скажется на цене квартир

Теперь взносы в компенсационный фонд долевого строительства не будут облагаться налогами

Неплательщики тоже платят НДС с услуг от нерезидента.

Налоги & бухучет, № 104, Декабрь, 2016

Налоги & бухучет, № 104, Декабрь, 2016Сразу отметим основное: будем говорить исключительно о тех случаях, когда место поставки услуг, полученных от нерезидента, находится на таможенной территории Украины. Выходит, что и неплательщикам НДС придется выучить ст. 186 НКУ… Кроме того, услуга, полученная от нерезидента, должна «по сути» быть объектом обложения НДС. Поэтому если вы получаете от нерезидента услуги, указанные в ст. 196 НКУ, вас нижеизложенное, полагаем, также не касается.

Когда неплательщик становится плательщиком

Итак, чтобы неплательщик НДС, получающий услуги от нерезидента, попал в «сети» НДС-обязательств, должны выполняться два условия: (1) операция по поставке услуг должна быть НДС-облагаемой; (2) место поставки услуг должно находиться на таможенной территории Украины.

Мы уже знаем, что в случае, когда место поставки услуг, полученных от нерезидента, находится на таможенной территории Украины, именно получатель услуг является ответственным за начисление и уплату НДС ( п. 180.2 НКУ; п. 7 разд. I Порядка № 21). А теперь самое интересное:

получатель НДС-облагаемых услуг от нерезидента обязан начислить и уплатить НДС с таких услуг, независимо от того, является ли он плательщиком НДС

К аналогичному выводу приходят также налоговики (см. письмо ГФСУ от 03.10.2016 г. № 21407/6/99-99-15-03-02-15). Это правило касается всех субъектов хозяйствования: и тех, которые не зарегистрированы плательщиками НДС, потому что не «дотягивают» до критериев обязательной НДС-регистрации, а добровольно регистрироваться не хотят; и единоналожников-безНДСников, сознательно отказавшихся от уплаты НДС, избрав «безНДСную» ставку единого налога, и вообще любых субъектов хозяйствования. Да-да, хотя формально п. 208.1 НКУ говорит о правилах налогообложения в случае поставки нерезидентом услуг юридическому лицу, налоговики утверждают, что аналогичным способом должен действовать также и ФЛП — неплательщик НДС (см. консультацию из БЗ, подкатегория 101.26).

Да-да, хотя формально п. 208.1 НКУ говорит о правилах налогообложения в случае поставки нерезидентом услуг юридическому лицу, налоговики утверждают, что аналогичным способом должен действовать также и ФЛП — неплательщик НДС (см. консультацию из БЗ, подкатегория 101.26).

В отношении предоставителя услуг тоже не все так просто. Согласно п. 208.1 НКУ идет речь о случаях, когда услуги поставляет нерезидент. Но налоговики разъясняют, что абсолютно идентичная ситуация складывается и в том случае, когда услуги резиденту-неплательщику поставляет постоянное представительство нерезидента, не зарегистрированное в Украине как плательщик НДС. Об этом говорят по меньшей мере две консультации из БЗ, подкатегория 101.26. Поэтому неплательщику — получателю услуг от такого представительства также не следует забывать о налоговых обязательствах по НДС. Более того, под налогообложение подпадают и услуги, предоставляемые нерезидентом — обычным физическим лицом.

Но это еще не все! Неплательщик, получивший от нерезидента НДС-облагаемые услуги, приравнивается к плательщику НДС для целей разд. V НКУ по уплате НДС, взысканию налогового долга и привлечению к ответственности за правонарушение в сфере налогообложения ( пп. 208.5, 180.3 НКУ). Поэтому он обязан начислить налоговые обязательства по НДС на полученные от нерезидента услуги.

Налоговые обязательства неплательщик-резидент начисляет исходя из договорной стоимости таких услуг с учетом налогов и сборов, за исключением НДС (если услуги у нерезидента приобретены) или исходя из обычной цены услуг (если услуги получены от нерезидента безвозмездно) ( п. 190.2 НКУ). При этом база налогообложения может также включать налоги и сборы, уплаченные нерезидентом в своей стране в связи с предоставлением услуг неплательщику-резиденту. При условии, что такие налоги и сборы нерезидент включает в договорную стоимость (см. консультацию из БЗ, подкатегория 101.26).

При условии, что такие налоги и сборы нерезидент включает в договорную стоимость (см. консультацию из БЗ, подкатегория 101.26).

Налоговые обязательства будут возникать на ту же дату, что и для плательщика НДС: (1) или по дате списания средств в пользу нерезидента в оплату услуг; (2) или по дате оформления документа, подтверждающего факт предоставления услуг ( п. 187.8 НКУ).

Но ведь неплательщик НДС не имеет права составлять налоговые накладные*. Каким же образом он может начислить и уплатить НДС с полученных им услуг? Для этого неплательщику придется подать специальный Расчет налоговых обязательств, начисленных получателем услуг, не зарегистрированным в качестве плательщика налога на добавленную стоимость, поставляемых нерезидентами, в том числе их постоянными представительствами, не зарегистрированными налогоплательщиками, на таможенной территории Украины ( п. 3 разд. I Порядка № 21). Далее будем называть его просто Расчет.

3 разд. I Порядка № 21). Далее будем называть его просто Расчет.

Форма указанного Расчета утверждена приказом Минфина от 28.01.2016 г. № 21 — тем самым, который утвердил и форму ныне действующей декларации по НДС. И пусть вас не смущает то, что в п. 208.4 НКУ сказано, что этот Расчет подается в виде приложения к декларации. В действительности указанный Расчет не является приложением к декларации по НДС и стоит «особняком» как особая и самостоятельная форма НДС-отчетности ( п. 8 разд. I Порядка № 21), для которой сделано исключение касательно правил подачи ( п. 9 разд. I Порядка № 21). Следовательно,

Расчет подается в налоговый орган без декларации по НДС

Аналогичной позиции придерживаются также налоговики. Они говорят, что у неплательщика возникает обязанность подать исключительно Расчет (как самостоятельную форму НДС-отчетности), ни единым словом не упоминая о декларации по НДС (см. консультацию из БЗ, подкатегория 101.26 и письма ГФСУ от 12.03.2016 г. № 5305/6/99-99-19-03-02-15 и от 05.05.2016 г. № 10097/6/99-99-15-03-02-15).

консультацию из БЗ, подкатегория 101.26 и письма ГФСУ от 12.03.2016 г. № 5305/6/99-99-19-03-02-15 и от 05.05.2016 г. № 10097/6/99-99-15-03-02-15).

Такой Расчет подается только в случае наличия у неплательщика операций по получению НДС-облагаемых услуг от нерезидента ( п. 9 разд. ІІІ Порядка № 21). То есть пустой Расчет в НДС-периодах, когда неплательщик не приобретает у нерезидентов НДС-облагаемые услуги, подавать не нужно.

Порядок заполнения Расчета

О заполнении Расчета Порядок № 21 говорит нам очень скупо ( пп. 1,2 разд. VII Порядка № 21). Поэтому о заполнении конкретных полей и граф Расчета придется догадываться из его формы, а также намеков, содержащихся в разъяснениях налоговиков. Приведем в виде таблицы информацию о некоторых полях и графах Расчета, которые могут вызывать вопросы.

Заполнение Расчета

Название поля/графы Расчета | Что указывается | ||

1 | 2 | ||

Звітний (податковий) період | 02 | Указывается НДС-период, в котором у неплательщика возникли налоговые обязательства (дата определяется согласно п. 187.8 НКУ). Поскольку налоговики разъясняют, что Расчет подается в «месячный» срок, в этом поле следует указывать месяц, в котором возникли НДС-обязательства, и год. | |

Платник | 03 | Указывается наименование предприятия (для юрлица) или Ф. И. О. (для лица-предпринимателя) | |

Податковий номер платника податку | 031 | Поле заполняют исключительно юрлица. Указывается код ЕГРПОУ предприятия | |

Реєстраційний номер облікової картки платника податків або серія та номер паспорта | 813688″>032 | Поле заполняют физические лица — предприниматели. Здесь предприниматель — неплательщик НДС отражает свой регистрационный номер учетной карточки. Если же предприниматель из-за своих религиозных убеждений отказался от такого регистрационного номера, в этом поле указываются серия и номер паспорта | |

Податкова адреса | 04 | Указывается местонахождение предприятия (для юрлица) или местожительство (для лица-предпринимателя) ( ст. 45 НКУ). Кроме того, в этом поле указываются также почтовый индекс, телефон, факс и электронная почта | |

Розрахунок подається до | 814360″>— | Указывается наименование налогового органа, в котором получатель услуг состоит на учете ( п. 49.1 НКУ) | |

Нерезидент (постійне представництво нерезидента) | 2 | Указывается наименование нерезидента, от которого неплательщик НДС получил НДС-облагаемые услуги. По нашему мнению, в этой графе целесообразно через запятую также указать страну нерезидента | |

Договір про надання робіт/послуг | 3 | 4 | Указываются дата и номер договора, по которому предусмотрено, что неплательщик НДС получит от нерезидента НДС-облагаемые услуги |

| 815227″>Акт виконаних робіт/послуг | 5 | 6 | Указываются номер и дата акта — документа, удостоверяющего факт предоставления услуг. Обратите внимание: если у вас НДСным событием была предоплата нерезиденту — эти графы вы заполнять не будете |

Обсяг отриманих робіт/послуг | 7 | Указывается объем полученных от нерезидента услуг (без НДС). При этом такой объем отражается в гривневом эквиваленте договорной стоимости, определенном по курсу НБУ | |

Нарахована сума податку на додану вартість | 816099″>8 | Указывается сумма НДС в гривнях, начисленная неплательщиком на договорную стоимость услуг. Обратите внимание: НДС начисляется на базу налогообложения «извне», то есть составляет 20 % договорной стоимости | |

Как видите, в составлении Расчета никаких особых трудностей быть не должно.

Сроки подачи Расчета и уплаты НДС

Сразу отметим:

подать Расчет нужно в срок, предусмотренный для базового (месячного) НДС-периода, а начисленные в нем НДС-обязательства уплатить в течение 10 календарных дней после предельного срока подачи

Именно к такому выводу приходят налоговики в специальной консультации из БЗ, подкатегория 101.26, ссылаясь на сроки подачи НДС-декларации ( п. 203.1 НКУ) и уплаты налоговых обязательств, отраженных в ней ( п. 203.2 НКУ). Поэтому пусть вас не волнует, что для Расчета в НКУ нет специальных норм. Можете смело пользоваться «декларационными» сроками, ведь Расчет для неплательщиков НДС, по сути, заменяет собой декларацию.

203.1 НКУ) и уплаты налоговых обязательств, отраженных в ней ( п. 203.2 НКУ). Поэтому пусть вас не волнует, что для Расчета в НКУ нет специальных норм. Можете смело пользоваться «декларационными» сроками, ведь Расчет для неплательщиков НДС, по сути, заменяет собой декларацию.

Поэтому в случае, если у вас возникла необходимость начислить налоговые обязательства согласно пп. 208.4, 208.5 НКУ, вам нужно составить и подать Расчет в течение 20 календарных дней, следующих за последним календарным днем отчетного (налогового) месяца, в котором имеются операции по поставке услуг нерезидентами. Тем временем суммы НДС, указанные в таком Расчете, подлежат уплате в течение 10 календарных дней, следующих за последним днем указанного 20-дневного срока. Правило переноса сроков (согласно п. 49.20 НКУ) для Расчета также «работает». Налоговики в уже указанной выше консультации из БЗ, подкатегория 101. 26 приходят к аналогичному выводу.

26 приходят к аналогичному выводу.

А если… не подавать и не уплачивать?

Выше мы уже говорили, что получатель услуг от нерезидента — неплательщик НДС по уплате НДС, взысканию налогового долга и привлечению к ответственности приравнивается к плательщику ( п. 208.5 НКУ). К тому же Расчет является одной из форм отчетности по НДС. Не подав его или подав несвоевременно, вы непременно будете наказаны в том же порядке, что и плательщик НДС. Ожидайте штрафа согласно п. 120.1 НКУ в размере 170 грн. (1020 грн. — при повторном нарушении).

Если же вы как получатель налогооблагаемых услуг от нерезидента задержите или вообще не уплатите необходимую сумму, то вам грозят штрафные санкции, предусмотренные пп. 123.1 и 126.1 НКУ. Так, задержка уплаты задекларированной суммы налоговых обязательств:

817123″>— до 30 календарных дней (включительно) — обойдется вам в 10 % от суммы погашенных налоговых обязательств, превратившихся в налоговый долг;— свыше 30 календарных дней — в 20 %.

За «самостоятельно найденные» налоговиками суммы налоговых обязательств вам придется выложить 25 % такой суммы (или 50 %, если вы уже были пойманы на этом в течение 1095 дней). А в придачу — еще и пеня согласно п.п. 129.1.1 или п.п. 129.1.2 НКУ в размере 120 % годовых учетной ставки НБУ за каждый календарный день просрочки или за весь период занижения суммы НДС ( п. 129.4 НКУ). Поэтому лучше все же подать Расчет и уплатить НДС.

И не забывайте еще одну очень важную вещь:

для Расчета не предусмотрено никакого порядка исправления ошибок

Ни Порядок № 21, ни собственно форма Расчета не предусматривают возможности подавать его как уточняющий или отчетный новый. Поэтому если вы ошиблись при заполнении Расчета — это уже неисправимо ☹. Поэтому заполняйте Расчет внимательно, чтобы не было ошибок. Особое внимание уделите сумме НДС. Ведь если вы неправильно ее рассчитаете и вследствие этого будет недоплата в бюджет, вы сразу «попадаете» на штрафные санкции, определенные п. 123.1 НКУ**. Поэтому будьте осторожны!

Поэтому если вы ошиблись при заполнении Расчета — это уже неисправимо ☹. Поэтому заполняйте Расчет внимательно, чтобы не было ошибок. Особое внимание уделите сумме НДС. Ведь если вы неправильно ее рассчитаете и вследствие этого будет недоплата в бюджет, вы сразу «попадаете» на штрафные санкции, определенные п. 123.1 НКУ**. Поэтому будьте осторожны!

выводы

- Неплательщики НДС, приобретающие НДС-облагаемые услуги у нерезидента, должны начислять на такие услуги НДС.

- Начисление налоговых обязательств отражается в специальном Расчете, содержащем информацию об операции по приобретению услуг у нерезидента.

- Расчет подается в налоговые органы по итогам того НДС-периода (месяца), в котором имеются приобретения услуг у нерезидента. Сроки подачи Расчета и уплаты НДС в бюджет — те же, что и для декларации по НДС ( пп.

203.1, 203.2 НКУ).

203.1, 203.2 НКУ). - В случае допущения ошибок в Расчете исправить их путем подачи уточняющего расчета невозможно.

Как облагаются НДС электронные услуги иностранных компаний? новость от 10.03.2021

Сегодня услуги, оказываемые иностранными контрагентами, заказывает большинство российских компаний. Кто уплачивает НДС при таком сотрудничестве, есть ли право у иностранных контрагентов на использование льготы и как облагаются НДС услуги Google, Apple, Zoom – читайте в статье Татьяны Исайкиной, эксперта по вопросам бухгалтерского учёта и налогообложения.

Всё более широкое распространение получают услуги, оказываемые иностранными контрагентами через интернет. Такие услуги принято называть электронными. Российские компании и ИП, которые покупают электронные услуги у иностранных продавцов, не должны платить НДС. Это правило действует с 1 января 2019 года.

Налогоплательщиками НДС признаются, в частности, иностранные организации (п. 2 ст. 11, п. 1 ст. 143 НК РФ)[1]. Реализация работ, услуг на территории РФ, а также передача имущественных прав признаются объектом налогообложения НДС (пп. 1 п. 1 ст. 146 НК РФ)[2]. Порядок определения места реализации работ (услуг) в целях применения НДС установлен статьёй 148 НК РФ[3].

2 ст. 11, п. 1 ст. 143 НК РФ)[1]. Реализация работ, услуг на территории РФ, а также передача имущественных прав признаются объектом налогообложения НДС (пп. 1 п. 1 ст. 146 НК РФ)[2]. Порядок определения места реализации работ (услуг) в целях применения НДС установлен статьёй 148 НК РФ[3].

В пункте 1 статьи 174.2 НК РФ[4] перечислены услуги, оказываемые в электронной форме. К ним относятся интернет-услуги, предоставление прав на использование программ для ЭВМ, баз данных через сеть «Интернет», в том числе путём предоставления удалённого доступа к ним, включая обновления к ним и дополнительные функциональные возможности.

Соответственно, с учётом положений пункта 1 статьи 174.2, подпункта 4 пункта 1 статьи 148 НК РФ[5] услуга в электронной форме оказывается иностранной организацией на территории РФ. Поэтому при оказании указанных услуг у иностранной организации возникает объект налогообложения НДС (пп. 1 п. 1 ст. 146 НК РФ).

С 01.01.2019 обязанность по исчислению НДС возложена на иностранную организацию, оказывающую электронные услуги, независимо от того, кто является покупателем: физическое лицо, ИП или юридическое лицо. Российские организации — непосредственные покупатели таких услуг теперь не признаются налоговыми агентами (п. 3 ст. 174.2 НК РФ, письма Минфина России от 24.10.2018 № 03-07-08/76139, от 13.09.2018 № 03-07-05/65680, от 03.09.2018 № 03-07-08/62624, ФНС России от 29.05.2019 № СД-4-3/10374@)[6].

Российские организации — непосредственные покупатели таких услуг теперь не признаются налоговыми агентами (п. 3 ст. 174.2 НК РФ, письма Минфина России от 24.10.2018 № 03-07-08/76139, от 13.09.2018 № 03-07-05/65680, от 03.09.2018 № 03-07-08/62624, ФНС России от 29.05.2019 № СД-4-3/10374@)[6].

Иностранная организация, оказывающая услуги в электронной форме, указанные в пункте 1 статьи 174.2 НК РФ, местом реализации которых признаётся территория РФ, подлежит постановке на учёт в налоговом органе на основании пункта 4.6 статьи 83 НК РФ[7]. Об этом также говорится в Письме Минфина России от 28.03.2019 № 03-07-08/21484[8]. Постановка на учёт иностранной организации, оказывающей услуги в электронной форме, местом реализации которых признаётся территория РФ, и осуществляющей расчёты непосредственно с покупателями этих услуг, производится налоговым органом на основании заявления о постановке на учёт.

Налог определяют как соответствующую расчётной ставке в размере 16,67 % — процентная доля налоговой базы (п. 5 ст. 174.2 НК РФ[9]).

5 ст. 174.2 НК РФ[9]).

Таким образом, российские компании не должны исполнять обязанности налогового агента.

В рамках оказания электронных услуг может быть предусмотрен расширенный перечень услуг, которые оказывает иностранная компания. Например, установлена единая цена за комплекс услуг, которые невозможно отделить от услуг в электронной форме. В этом случае налоговики пришли к выводу, что если условиями договора на оказание комплекса услуг, включающих как услуги в электронной форме, так и иную реализацию на территории РФ, при этом «иная реализация» является сопутствующей по отношению к основным услугам, то по такой «иной реализации» допустимо исчислять и уплачивать НДС в порядке, установленном статьёй 174.2 НК РФ (Письмо ФНС России от 29.05.2019 № СД-4-3/10374@).

Кто уплачивает НДС и порядок применения вычетаСогласно Письму Минфина России от 24.10.2018 № 03-07-08/76139, если иностранная организация, реализующая услуги в электронной форме, не встала на налоговый учёт в России, ответственность за неуплату НДС несёт данная иностранная организация. Отметим, что налоговый орган не имеет права требовать от российского покупателя электронных услуг уплаты НДС за иностранного контрагента по причине того, что последний не встал на налоговый учёт в РФ.

Отметим, что налоговый орган не имеет права требовать от российского покупателя электронных услуг уплаты НДС за иностранного контрагента по причине того, что последний не встал на налоговый учёт в РФ.

Вместе с тем если российская организация добровольно изъявит желание заплатить налог за своего иностранного контрагента, то налоговая инспекция не будет оспаривать право этой российской организации заявить уплаченную в бюджет сумму налога к вычету (либо включить её в расходы). Кроме того, в этом случае российские налоговые органы не будут иметь никаких претензий к иностранному контрагенту (в части повторной уплаты налога) (Письмо ФНС России от 24.04.2019 № СД-4-3/7937[10]). Если покупатель действует по старым правилам, то иностранная организация (в том числе иностранная организация-посредник) должна представить нулевую декларацию по НДС. Это верно, если она не проводила других операций, которые нужно отражать в отчётности.

Следует отметить, что такая позиция ФНС России о добровольной уплате НДС в качестве налогового агента российской организацией не согласуется с положениями пунктов 1 и 2 статьи 161 НК РФ[11].

Кроме того, в случае самостоятельной уплаты НДС в бюджет российской организацией в качестве налогового агента при приобретении электронных услуг у иностранной компании, не состоящей на налоговом учёте в Российской Федерации, не соблюдается обязательное условие, установленное пунктом 2.1 статьи 171 НК РФ[12] для применения вычета по НДС, ввиду отсутствия в договоре и (или) расчётном документе указания сведений об ИНН и КПП иностранного поставщика.

При этом позднее Минфин России высказался, что в настоящее время при оказании иностранной организацией услуг в электронной форме исчисление и уплата НДС российской организацией в отношении данных услуг в качестве налогового агента НК РФ не предусмотрены (Письмо Минфина России от 10.04.2020 № 03-07-14/28744[13]).

Ранее Минфином России неоднократно давались разъяснения, в которых при решении вопроса о применении НДС при оказании иностранными организациями услуг в электронной форме рекомендовано руководствоваться указанным Письмом ФНС России № СД-4-3/7937@, размещённым на официальном сайте ФНС России в сети «Интернет» (письма Минфина России от 17. 07.2019 № 03-07-08/53049, от 13.06.2019 № 03-07-08/43050[14]).

07.2019 № 03-07-08/53049, от 13.06.2019 № 03-07-08/43050[14]).

Таким образом, если иностранная организация встанет на учёт в налоговых органах, то российская организация-покупатель сможет принять к вычету НДС.

Если иностранная организация не встанет на учёт в налоговых органах, а российская организация-покупатель самостоятельно уплатит НДС в бюджет, то с учётом разъяснений Минфина России это может повлечь налоговые риски для российской организаций в виде отказа в вычете.

В общем же случае для принятия к вычету НДС при приобретении услуг в электронной форме у иностранной организации в книге покупок регистрируется договор или расчётный документ, в которых указаны ИНН и КПП иностранной организации, и сумма НДС. Также указываются реквизиты документа о перечислении оплаты иностранной организации.

Это означает, что теперь, покупая электронные услуги у иностранных компаний, у российских покупателей появится право на вычет этого НДС по-прежнему без счёта-фактуры от иностранной компании (Письмо Минфина России от 13. 04.2020 № 03-07-08/29267[15]).

04.2020 № 03-07-08/29267[15]).

Ранее иностранные компании, как и российские, пользовались льготой, предусмотренной в подпункте 26 пункта 2 статьи 149 НК РФ[16], — услуги по предоставлению иностранной организацией прав на использование программ для электронных вычислительных машин через сеть «Интернет» на основании лицензионного договора освобождались от обложения НДС.

С 2021 года данной преференцией пользуются только российские компании. Федеральным законом от 31.07.2020 № 265-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации»[17] в подпункт 26 пункта 2 статьи 149 Налогового кодекса Российской Федерации[18] внесены изменения, согласно которым с 1 января 2021 года освобождение от налогообложения налогом на добавленную стоимость применяется в отношении услуг по передаче исключительных прав на программы для электронных вычислительных машин и базы данных, включённые в единый реестр российских программ для электронных вычислительных машин и баз данных, прав на использование таких программ и баз данных (включая обновления к ним и дополнительные функциональные возможности), в том числе путём предоставления удалённого доступа к ним через информационно-телекоммуникационную сеть «Интернет».

К числу услуг в электронной форме среди прочего отнесено оказание через сеть «Интернет» услуг по предоставлению технических, организационных, информационных и иных возможностей, осуществляемых с использованием информационных технологий и систем, для установления контактов и заключения сделок между продавцами и покупателями. Именно за такие услуги Google и Apple взимают с разработчиков комиссию при продаже их приложений через свои площадки.

В число услуг в электронной форме на основании статьи 174.2 НК РФ, помимо прочего, попали следующие операции с резидентами России:

- предоставление прав на использование программ для электронных вычислительных машин (включая компьютерные игры), баз данных через сеть «Интернет», в том числе путём предоставления удалённого доступа к ним, включая обновления к ним и дополнительные функциональные возможности[19];

- оказание через сеть «Интернет» услуг по предоставлению технических, организационных, информационных и иных возможностей, осуществляемых с использованием информационных технологий и систем, для установления контактов и заключения сделок между продавцами и покупателями (включая предоставление торговой площадки, функционирующей в сети «Интернет» в режиме реального времени, на которой потенциальные покупатели предлагают свою цену посредством автоматизированной процедуры и стороны извещаются о продаже путём отправляемого автоматически создаваемого сообщения)[20].

Первое относится к продаже приложений разработчика через iTunes, второе – к оказанию разработчиком услуг по продаже таких приложений указанным способом. Теперь при реализации приложений пользователям на территории России Apple действует в качестве комиссионера и отвечает за сбор и уплату НДС в России. Поэтому разработчики не несут налоговой ответственности за уплату НДС со стоимости продаж приложений через iTunes. Это обязанность Apple, которую компания признаёт и выполняет.

С 2019 года иностранные организации при продаже услуг в электронной форме российским лицам (неважно — физическим, юридическим или ИП) должны самостоятельно платить НДС. Поэтому при покупке услуг в электронной форме у Google или Apple российские организации и предприниматели освобождаются от обязанностей налогового агента и не уплачивают НДС.

Поскольку услуги по организации продаж приложений через iTunes отнесены к услугам в электронной форме, Apple должен платить НДС с суммы комиссионного вознаграждения. Однако Apple может уплатить НДС только с продаж услуг в пользу разработчиков — физических лиц без статуса ИП. В остальных случаях компания это не делает, поскольку не имеет на территории России представительства.

Однако Apple может уплатить НДС только с продаж услуг в пользу разработчиков — физических лиц без статуса ИП. В остальных случаях компания это не делает, поскольку не имеет на территории России представительства.

И здесь вступают в действие положения о налоговом агенте, установленные пунктом 2 статьи 161 НК РФ. Российские организации и ИП, приобретающие услуги в электронной форме у иностранной организации, не состоящей на учёте в России, обязаны исчислять и уплачивать НДС со стоимости таких услуг. Другими словами, разработчики ИП и организации должны удержать из комиссионного вознаграждения Apple российский НДС при его выплате в пользу Apple.

Очень популярной в последнее время как для компаний, так и для физических лиц стала программа Zoom для проведения онлайн-конференций. Отметим, что даже если оплата за пользование программой прошла через сотрудника компании, то в данной ситуации ни сотрудник, ни компания не являются налоговыми агентами по НДС. Проведение платежа за Zoom через корпоративную платёжную карту означает, что сотрудник действовал в интересах организации в рамках уполномоченного на совершение корпоративных расчётов в соответствии с должностными обязанностями, что исключает его собственный посреднический интерес.

[1] Ст. 143, ст. 11 НК РФ.

[2] Ст. 146 НК РФ.

[3] Ст. 148 НК РФ.

[4] Ст. 174.2 НК РФ.

[5] Ст. 148 НК РФ.

[6] Ст. 174.2 НК РФ, Письмо Минфина России от 24.10.2018 № 03-07-08/76139, Письмо Минфина России от 13.09.2018 № 03-07-05/65680, Письмо Минфина России от 03.09.2018 № 03-07-08/62624, Письмо ФНС России от 29.05.2019 № СД-4-3/10374@.

[7] П. 4.6 ст. 83 НК РФ.

[8] Письмо Минфина России от 28.03.2019 № 03-07-08/21484.

[9] П. 5 ст. 174.2 НК РФ.

[10] Письмо ФНС России от 24.04.2019 № СД-4-3/7937

[11] П. 1, п. 2 ст. 161 НК РФ.

[12] П. 2.1 ст. 171 НК РФ.

[13] Письмо Минфина России от 10.04.2020 № 03-07-14/28744.

[14] Письмо Минфина России от 17.07.2019 № 03-07-08/53049, Письмо Минфина России от 13.06.2019 № 03-07-08/43050.

[15] Письмо Минфина России от 13.04.2020 № 03-07-08/29267.

[16] Пп. 26 п 2 ст. 149 НК РФ (в ред. до 31.07.2020).

[17] Ст. 1 ФЗ от 31.07.2020 № 265-ФЗ.

[18] Пп. 26 п. 2 ст. 149 НК РФ (в ред. после 31.07.2020).

[19] Абз. 2 п. 1 ст. 174.2 НК РФ.

[20] Абз. 5 п. 1 ст. 174.2 НК РФ.

Вы платите НДС (налог на добавленную стоимость), который вы не должны? Не оставляйте деньги на столе

Ник Харт, директор консультационной службы НДС

Если вы представляете американский бизнес, велика вероятность, что вы не знакомы с особенностями налога на добавленную стоимость. Но если вы представляете американский бизнес с зарубежными операциями, у вас есть все шансы им стать. Сто пятьдесят стран собирают НДС или налоги на товары и услуги, и на их долю приходится примерно одна треть налоговых поступлений в этих странах.Таким образом, если ваша компания ведет бизнес за границей, НДС и аналогичные налоги, вероятно, составляют значительную часть вашего налогового счета. Но НДС может быть сложным, особенно для тех, кто не знаком с масштабами налога, и многие предприятия платят ненужный НДС или не добиваются полного возмещения, на которое они имеют право.

Но НДС может быть сложным, особенно для тех, кто не знаком с масштабами налога, и многие предприятия платят ненужный НДС или не добиваются полного возмещения, на которое они имеют право.

Не платите НДС, вы не должны

Чтобы не оставить деньги на столе при расширении за границей, внесите информацию о своих обязательствах по НДС в процесс планирования.Вам всегда лучше свести к минимуму свои налоговые риски с самого начала, чем пытаться вернуть ненужные налоговые платежи или изменить существующие договоренности, осознав, что вы платите слишком много. Возможно, вам удастся восстановить ошибочные расходы по НДС, но для этого обычно требуется соответствующая документация, а также время и ресурсы.

Обстоятельства, при которых вы освобождаетесь от уплаты НДС, могут вас удивить. Например, если вы снабжаете коммерческий бизнес в другой стране, зарегистрированной плательщиком НДС, помните о вероятной возможности переложить на них бремя НДС.И вы не несете ответственности за импортный НДС при доставке товаров между странами-членами ЕС, хотя внутри сообщества является налогооблагаемым событием. А в некоторых случаях вы можете возместить расходы по НДС, связанные с исследованиями и разработками. Компании, которые не понимают иностранные налоговые кодексы, часто устанавливают отношения со своими поставщиками таким образом, что несут ненужные расходы по НДС.

А в некоторых случаях вы можете возместить расходы по НДС, связанные с исследованиями и разработками. Компании, которые не понимают иностранные налоговые кодексы, часто устанавливают отношения со своими поставщиками таким образом, что несут ненужные расходы по НДС.

Платите ли вы НДС

Обратная сторона этого предупреждения заключается в том, что вы должны с самого начала убедиться, что вы собираете и платите весь НДС, за который вы несете ответственность.Невыполнение этого требования является еще одной распространенной ошибкой предприятий, не имеющих опыта работы с режимами НДС.

Например, если вы ведете бизнес в США и не имеете прямого зарубежного присутствия, вы все равно можете нести ответственность за уплату НДС через зарубежную цепочку поставок. Если ваш бизнес обычно снабжает другие предприятия, но начинает продавать академическим учреждениям, некоммерческим организациям или частным лицам, вы должны быть готовы начать платить НДС с этих продаж.

Просроченные платежи по НДС влекут за собой штрафы и проценты.Они также могут подвергнуть вашу организацию более тщательному контролю со стороны правительства. В крайних случаях директора могут быть лично привлечены к ответственности за невыполнение организацией своих обязательств по НДС.

Ваша подверженность НДС может быть сложной, даже византийской, если вы работаете в нескольких юрисдикциях. Еще больше усложняет ситуацию то, что детали налоговых кодексов регулярно меняются, а судебные решения часто влияют на применение налоговых правил на местах. Плавание между Сциллой переплаты налогов и Харибдой невыполнения ваших полных обязательств по НДС может быть опасным.Если сомневаетесь, обратитесь к опытному навигатору.

Хотите узнать больше? Посмотреть веб-семинар Radius НДС здесь

Налог на добавленную стоимость (НДС) | Скаттуринн

Те, кто продает товары и услуги в Исландии, должны декларировать и платить НДС, 24% или 11%, который должен быть добавлен к их цене товаров и услуг, которые они продают.

Как правило, все иностранные, а также отечественные компании и частные предприниматели, продающие налогооблагаемые товары и услуги в Исландии, должны зарегистрировать свой бизнес для уплаты НДС.Они обязаны заполнить регистрационную форму RSK 5.02 и представить ее в Налоговую службу. После регистрации им будет присвоен регистрационный номер плательщика НДС и регистрационное свидетельство. VOES (НДС на электронные услуги) — это упрощенная регистрация НДС, доступен для некоторых иностранных компаний.

Освобождаются от обязанности регистрироваться по НДС те, кто продает труд и услуги, которые освобождены от НДС, и те, кто продает налогооблагаемые товары и услуги за 2.000 000 исландских крон или меньше в течение каждого двенадцатимесячного периода с начала их деятельности (было 1 000 000 исландских крон до 1 января 2017 года). На работников регистрационная пошлина не распространяется.

Иностранные налогооблагаемые лица

Иностранные налогообязанные лица, продающие налогооблагаемые товары и услуги в Исландии, несут ответственность за уплату НДС в соответствии с теми же правилами и положениями, что и исландские компании, и должны быть зарегистрированы в качестве плательщиков НДС, если соблюдены условия регистрации. Регистрация иностранного налогоплательщика в реестре НДС влечет за собой те же права и обязанности, что и регистрация исландской компании.Например, иностранные компании, занимающиеся коммерческими перевозками в Исландии, т.е. автобусы или прокат автомобилей, должны зарегистрироваться в качестве плательщиков НДС, взимать и выплачивать НДС в той мере, в какой их деятельность связана с НДС.

Если иностранная компания, продающая налогооблагаемые услуги в Исландии, не имеет постоянного представительства в Исландии, она должна доверить агенту, проживающему в Исландии, выполнение функций ее представителя, включая направление уведомления о своей деятельности в RSK, взимание НДС с налогооблагаемых услуг и перечисление его в казначейство. Иностранная налогооблагаемая компания и ее представитель несут ответственность за сбор и уплату НДС. Нет необходимости, чтобы платеж от исландского клиента производился через представителя иностранной компании в Исландии. Оплата может быть произведена непосредственно иностранному бизнесу.

Иностранная налогооблагаемая компания и ее представитель несут ответственность за сбор и уплату НДС. Нет необходимости, чтобы платеж от исландского клиента производился через представителя иностранной компании в Исландии. Оплата может быть произведена непосредственно иностранному бизнесу.

Представитель должен вести полные счета НДС по поставкам иностранной компании в Исландии (как покупки, так и продажи), и обязан хранить эти счета, документы о продаже, ваучеры и т. д.в Исландии в течение как минимум семи лет после окончания рассматриваемого отчетного года. Иностранные компании, которые только поставляют товары и услуги из-за рубежа получателям в Исландии, за исключением электронных услуг, не несут ответственности за уплату НДС в Исландии. Однако ввоз товаров облагается налогом, и НДС уплачивается в момент ввоза владельцем товаров.

Свидетельство о регистрации

После регистрации компания получит свидетельство о регистрации с регистрационным номером плательщика НДС от RSK. Электронная подача декларации по НДС является обязательной, и после регистрации компания также получит специальный пароль в отдельном письме для электронного управления своими делами по НДС. Регистрационный номер плательщика НДС и пароль — это регистрационные данные компании, используемые для электронного декларирования НДС. Оплата возможна через онлайн-банкинг после подачи декларации по НДС.

Электронная подача декларации по НДС является обязательной, и после регистрации компания также получит специальный пароль в отдельном письме для электронного управления своими делами по НДС. Регистрационный номер плательщика НДС и пароль — это регистрационные данные компании, используемые для электронного декларирования НДС. Оплата возможна через онлайн-банкинг после подачи декларации по НДС.

Об изменениях в деятельности зарегистрированного лица после регистрации необходимо уведомить RSK не позднее, чем через восемь дней после изменения, т.е.г. если компания начинает другую деятельность или прекращает деятельность, облагаемую НДС.

VOES (НДС на электронные услуги)

VOES (НДС на электронные услуги) — это упрощенная регистрация плательщика НДС. схема, которая является вариантом для иностранных компаний, которые продают следующие налогооблагаемые товары и услуги необлагаемым налогом лицам (включая физических лиц) в Исландии:

- Электронные услуги

- Телекоммуникационные услуги

- Подписка на газеты и журналы

- Услуги телевидения и радиовещания

- Услуги, продаваемые поставщиками туристических услуг (только услуги, подлежащие НДС)

А упрощенный

регистрация не вариант если постоянное представительство в Исландии обеспечивает продажу товаров и

Сервисы.

Заявление о регистрации ВОЭС

Декларации подаются в установленный срок. Декларация VOES охватывает двухмесячный период, начинающийся 1 января, 1 марта, 1 мая, 1 июля, 1 сентября и 1 ноября. Срок подачи деклараций и платежей составляет один месяц и пять дней после окончания двухмесячного периода. Если дата выпадает на выходной или праздничный день в Исландии, сроком оплаты является следующий рабочий день.

Подать декларацию

Регистрация ВОЭС регистрация поставщика только для оплаты, что означает, что продавцы не могут вычитать входной налог.Декларация подается в исландских кронах (ISK) с использованием НДС в иностранной валюте. ставки в срок.

Обменный курсПродавцы могут подать заявку на возмещение НДС.

Возмещение НДС

Вопросы, касающиеся VOES, направляйте по адресу [email protected].

Налог на добавленную стоимость (НДС) — это косвенный налог на потребление, взимаемый на всех этапах внутренних деловых операций, а также при импорте товаров и услуг. Налоговое обязательство распространяется на все товары и ценности, новые и бывшие в употреблении, все работы и услуги, независимо от их наименования, за исключением тех, которые непосредственно освобождены от НДС.

Налоговое обязательство распространяется на все товары и ценности, новые и бывшие в употреблении, все работы и услуги, независимо от их наименования, за исключением тех, которые непосредственно освобождены от НДС.

Исключения

Различные услуги освобождены от НДС, что означает, что поставщики таких услуг не могут взимать НДС или получать кредит на входящий НДС при покупках для освобожденного (части) бизнеса. Следующие услуги освобождены от НДС в Исландии:

- Медицинские услуги, такие как услуги больниц, родильных домов, санаториев и других аналогичных учреждений, а также медицинские и стоматологические услуги и другие фактические медицинские услуги

- Социальные услуги, такие как работа центров дневного ухода, яслей, центров внешкольного ухода, исправительных учреждений для несовершеннолетних и другие подобные услуги

- Эксплуатация школ и учебных заведений, а также обучение водителей, пилотов и танцев

- Услуги библиотек, музеев и аналогичная культурная деятельность.

Включены входные билеты на концерты, балетные и сценические представления и в театры при условии, что такие собрания никоим образом не связаны с другими собраниями или работой ресторанов.

Включены входные билеты на концерты, балетные и сценические представления и в театры при условии, что такие собрания никоим образом не связаны с другими собраниями или работой ресторанов. - Спортивная деятельность. То же самое относится к аренде спортивных сооружений, плате за посещение бассейнов, горнолыжных подъемников, спортивных мероприятий, спортивных выставок и медицинских учреждений. Освобождение также включает в себя плату за вход в купальни в спортивных сооружениях.

- Общественный транспорт, т.е.е. регулярные поездки по заданному внутреннему маршруту в соответствии с опубликованным расписанием, будь то наземным, воздушным или морским транспортом. то есть регулярные поездки по заданному внутреннему маршруту в соответствии с опубликованным расписанием, будь то наземным, воздушным или морским транспортом. К другим видам транспорта, освобожденным от налога, относятся такси, медицинский транспорт и организованный транспорт для инвалидов, школьников и пожилых людей.

В той мере, в какой перевозки пассажиров освобождаются от НДС, это также распространяется на пассажирский багаж и транспортные средства, непосредственно связанные с перевозкой пассажиров.

В той мере, в какой перевозки пассажиров освобождаются от НДС, это также распространяется на пассажирский багаж и транспортные средства, непосредственно связанные с перевозкой пассажиров. - Почтовые услуги

- Аренда недвижимого имущества, т.е. при аренде на срок более одного месяца и соблюдении общих условий аренды имущества. Добровольная регистрация возможна для сдачи в аренду недвижимого имущества, кроме жилого, для коммерческих целей. Продажа недвижимости освобождена от НДС. Аренда помещений ресторана и проведение собраний облагается НДС по стандартной ставке. Продажа разрешений на рыбную ловлю, например, в реках и озерах, не облагается НДС.

- Аренда парковочных мест

- Страховая деятельность

- Банковские и финансовые услуги

- Лотереи и тотализаторы

- Художники. Продажа произведений искусства, подпадающих под таможенные коды 9701.1000–9703.000, при продаже непосредственно художником .

- Деятельность авторов и композиторов и сопоставимая художественная деятельность

- Похоронные услуги

- Минимальный оборот.

Освобождаются от уплаты НДС те, кто продает налогооблагаемые товары и услуги на сумму 2 000 000 исландских крон (была 1 000 0000 исландских крон до 1 января st , 2017 г.) или менее в течение каждого двенадцатимесячного периода с начала их деятельности.

Освобождаются от уплаты НДС те, кто продает налогооблагаемые товары и услуги на сумму 2 000 000 исландских крон (была 1 000 0000 исландских крон до 1 января st , 2017 г.) или менее в течение каждого двенадцатимесячного периода с начала их деятельности.

Ставки НДС

Стандартная ставка НДС в Исландии составляет 24%. Пониженная ставка НДС в Исландии составляет 11% и распространяется на продажу следующих товаров и услуг:

- Аренда гостиничных номеров и номеров.То же самое относится и к другим помещениям коммерческого назначения, т. е. помещениям в частных домах, рыбацких домиках, коттеджах, кемпингах и общежитиях любого типа, если срок аренды составляет менее одного месяца.

- Кемпинг. То же самое относится к аренде парковочных мест для мобильных домов, прицепов, кемперов и караванов, независимо от того, арендованы они на срок менее одного месяца или нет. Доступ к электричеству, туалетам и душевым в кемпинге считается частью услуг, предоставляемых недвижимостью, и поэтому облагается НДС по сниженной ставке, независимо от того, включена ли услуга в плату за вход в кемпинг или продается отдельно гостям кемпинга.

Если доступ к электричеству, туалетам, душам и т. д. не связан с вступительным взносом в кемпинг, он облагается НДС по стандартной ставке.

Если доступ к электричеству, туалетам, душам и т. д. не связан с вступительным взносом в кемпинг, он облагается НДС по стандартной ставке. - Кейтеринг и продажа продуктов питания. То же самое относится к продаже других продуктов для потребления человеком, как это определено в дополнении к Закону о НДС.

- Алкоголь. Продажа алкоголя и алкогольных напитков.

- Услуги турагентов, туроператоров и туристических ассоциаций от имени других лиц и за их счет в отношении продажи или предоставления услуг, которые облагаются НДС по ставке 11% или освобождаются от НДС, как указано в главе Освобождения .

- Пассажирские перевозки (которые не освобождены от НДС, как указано в главе , освобождение от уплаты налогов ) наземным, воздушным или морским транспортом, включая междугородние и автобусные перевозки, т.е. организованные поездки в развлекательных целях под руководством гида, такие как обзорные экскурсии, туры на снегоходах, наблюдение за китами, катание на лошадях, морская рыбалка и т.

д. Это включает в себя использование пассажирами оборудования, предоставленного организатором поездки для поездки, такого как снегоходы , квадроциклы (квадроциклы), а также лошади.Это также относится к иностранным автобусным компаниям, которые осуществляют коммерческие перевозки пассажиров в Исландии. В случае пакетного тура, включающего поездку в другие страны, НДС должен взиматься за ту часть поездки, которая проходит в Исландии.

д. Это включает в себя использование пассажирами оборудования, предоставленного организатором поездки для поездки, такого как снегоходы , квадроциклы (квадроциклы), а также лошади.Это также относится к иностранным автобусным компаниям, которые осуществляют коммерческие перевозки пассажиров в Исландии. В случае пакетного тура, включающего поездку в другие страны, НДС должен взиматься за ту часть поездки, которая проходит в Исландии. - Самозанятые гиды. Услуги самозанятых гидов. Это также относится к гидам-нерезидентам, если их услуги предоставляются в Исландии.

- СПА, сауны и т.д. Плата за посещение СПА, саун, санаториев и оздоровительных учреждений, которые не считаются занятиями спортом.

- Доступ к туннелям и другим сооружениям, связанным с транспортом.

- Плата за подписку на радио и телевидение.

- Продажа книг, нот и их аудиозаписей, компакт-дисков и других подобных носителей, а также электронных носителей.

- Продажа газет, журналов и районных газет.

- Продажа компакт-дисков, записей, магнитных лент и других подобных средств записи музыки, кроме видеозаписей.

- Продажа презервативов и многоразовых подгузников.

Нулевые расходные материалы

Поставка с нулевой ставкой подпадает под действие Закона о НДС, но исходящий НДС не взимается, поскольку ставка равна нулю. К таким поставкам применяются положения Закона о НДС в полном объеме, в том числе положения, касающиеся вычетов входного НДС. Деятельность с нулевым рейтингом в Исландии:

- Экспорт товаров и услуг. Услуги связи не считаются оказанными за границей, если покупатель либо проживает, либо ведет деятельность в Исландии.

- Перевозка товаров между странами и внутренняя перевозка товаров, когда перевозка является частью договора перевозки товаров между странами.

- Услуги туристических агентств и туроператоров товаров или услуг, которыми путешественник пользуется за пределами Исландии.

- Перевозка пассажиров в страну и из страны.

- Производство товаров за счет иностранного лица, когда производственная компания вывозит товары по завершении производства, а также переработка и формирование товара за счет иностранного лица, когда производство осуществляется за границей.

- Проектирование, планирование и другие аналогичные услуги, связанные со строительством и другой недвижимостью за рубежом.

- Провизия, топливо, инструменты и другое оборудование, доставляемые для использования на борту судов междугороднего сообщения, а также услуги, оказываемые таким судам. Это освобождение не распространяется на прогулочные катера или частные самолеты.

- Продажа и лизинг воздушных и морских судов. Это исключение не распространяется на лодки длиной менее шести метров, прогулочные катера или частные самолеты.

- Судостроение и работы по ремонту и техническому обслуживанию морских и воздушных судов и их стационарного оборудования, а также материалы и товары, используемые или предоставляемые предприятием, выполняющим ремонтные работы.

Это исключение не распространяется на лодки длиной менее шести метров, прогулочные катера или частные самолеты.

Это исключение не распространяется на лодки длиной менее шести метров, прогулочные катера или частные самолеты. - Услуги, оказываемые рыболовным судам в связи с выгрузкой или продажей улова рыбы в Исландии.

- Договорные платежи из казны, связанные с производством молока и овцеводством.

- Услуга по возмещению НДС лицам, проживающим за границей.

- Продажа услуг сторонам, не проживающим и не имеющим места деятельности в Исландии, при условии, что услуги полностью используются за границей. Налогооблагаемая услуга, предоставляемая в связи с культурной деятельностью, искусством, спортом, образованием и другой подобной деятельностью в Исландии, которая освобождается от НДС, всегда считается используемой в Исландии. Продажа услуг сторонам, не имеющим постоянного места жительства или места деятельности в Исландии, таким же образом освобождается от налогооблагаемого оборота, даже если услуга не полностью используется за границей, при условии, что покупатель мог бы, если бы его операции подлежали регистрации в Исландия, учитывайте налог на добавленную стоимость при покупке услуг как часть входящего налога.

К этому пункту относятся следующие услуги:

- Продажа или аренда авторских прав, патентных прав, зарегистрированных товарных знаков и образцов, защищенных авторским правом, а также продажа или аренда других сопоставимых прав.

- Рекламные услуги.

- Услуги консультантов, инженеров, юристов, бухгалтеров и другие аналогичные специализированные услуги, а также обработка данных и предоставление информации, за исключением работы или услуг, связанных с движимым или недвижимым имуществом в Исландии.

- Электронные услуги: эти услуги считаются использованными, если покупатель проживает или имеет место проведения операций;

- Обязанности и обязанности, связанные с коммерческой или производственной деятельностью или использованием прав, перечисленных в этом пункте.

- Услуги агентства по трудоустройству.

- Аренда движимого имущества, кроме транспортных средств.

- Услуги связи.

- Услуги агентов, действующих от имени других и за их счет, в отношении продажи и предоставления услуг, перечисленных выше.

- Продажа товаров, приобретенных или используемых исключительно для целей, перечисленных в главе Предналог (покупки, которые не могут учитываться как часть предналога), не включаются в налогооблагаемый оборот.

- Коммерческая передача инвентаря, машин и других операционных активов не включается в налогооблагаемый оборот, если передача осуществляется в связи со сменой собственника компании или ее части и новый владелец занимается зарегистрированным или обязанным регистрироваться операции в соответствии с Законом об НДС.В случае такой продажи продавец должен уведомить Директора внутренних доходов (RSK) о передаче права собственности не позднее, чем через восемь дней после передачи.

Предварительный налог

Общие правила применяются к вычету предналога, независимо от того, являются ли стороны отечественными или иностранными. Право на вычеты по входному налогу распространяется на НДС на товары (как товары для снабжения, так и коммерческие активы) и услуги, приобретаемые для использования в хозяйственной деятельности, которые облагаются НДС. НДС, который не может быть подтвержден счетом-фактурой, не подлежит вычету в качестве предналога. Предварительным условием также является то, что продавец начислил НДС на приобретенные товары или услуги и был зарегистрирован в качестве плательщика НДС на дату транзакции.

НДС, который не может быть подтвержден счетом-фактурой, не подлежит вычету в качестве предналога. Предварительным условием также является то, что продавец начислил НДС на приобретенные товары или услуги и был зарегистрирован в качестве плательщика НДС на дату транзакции.

Можно онлайн проверить, зарегистрирован ли продавец плательщиком НДС.

Налог на добавленную стоимость по следующим покупкам не может учитываться в качестве предналога:

- Столовая или столовая для облагаемого налогом лица и все покупки продуктов питания, кроме перепродажи.

- Приобретение или эксплуатация жилых помещений для собственника или персонала.

- Привилегии для владельца и персонала.

- Приобретение и эксплуатация домов отдыха, дач, детских яслей и подобных объектов для собственника и персонала.

- Представительские расходы и подарки.

- Приобретение, эксплуатация и аренда легковых автомобилей. То же самое относится к доставочным и транспортным средствам, а также внедорожникам с разрешенной полной массой 5000 кг и менее, которые не соответствуют требованиям к грузоподъемности и длине грузового отсека, установленным министром финансов и экономики.

Налогоплательщики обязаны подавать электронную декларацию и уплачивать НДС после каждого расчетного периода. В этой главе можно найти информацию о декларации по НДС и необходимую информацию, периоды расчетов, дату платежа, способы оплаты и т. д.

Период расчета НДС

Обычно каждый отчетный период по НДС составляет два месяца: январь/февраль, март/апрель, май/июнь, июль/август, сентябрь/октябрь и ноябрь/декабрь.Уплата НДС вместе с декларацией по НДС должна быть представлена не позднее установленного срока уплаты, который составляет один месяц и пять дней после окончания периода. Например, срок оплаты за январь/февраль — 5 th апреля. Если срок выплаты выпадает на выходной или праздничный день, сроком оплаты считается ближайший рабочий день.

Прочие расчетные периоды по НДС Ежегодно, т.е. если объем продаж в течение календарного года меньше 4. 000 000 исландских крон (было 3 000 000 исландских крон до 1 января st 2017), срок оплаты 5 th февраля.

000 000 исландских крон (было 3 000 000 исландских крон до 1 января st 2017), срок оплаты 5 th февраля.

Шесть месяцев (Сельское хозяйство), сроки оплаты: 1 сентября года за период с января по июнь и 1 марта года за период июль-декабрь.

Ежемесячно , если входящий налог, как правило, выше исходящего налога, поскольку большая часть оборота не облагается налогом. То же самое относится к компаниям, продающим товары и услуги по сниженной ставке, поскольку большая часть их вложений в такое производство или в качестве промежуточных вложений облагается НДС по стандартной ставке.Заявление о сокращении расчетного периода должно быть подано не менее чем за месяц до начала следующего периода. Срок погашения составляет один месяц и пять дней после окончания периода.

Декларация по НДС

Электронная подача декларации по НДС является обязательной, даже если в соответствующий период не было осуществлено продаж. За несколько дней до срока оплаты RSK отправляет напоминание по электронной почте о предстоящем сроке уплаты НДС. Если декларация по НДС не будет подана за этот период, RSK оценит налог с продаж и исходящий налог.Дополнительная надбавка в размере 5 000 исландских крон будет добавлена, если вместо сметы будет подана декларация по НДС.

За несколько дней до срока оплаты RSK отправляет напоминание по электронной почте о предстоящем сроке уплаты НДС. Если декларация по НДС не будет подана за этот период, RSK оценит налог с продаж и исходящий налог.Дополнительная надбавка в размере 5 000 исландских крон будет добавлена, если вместо сметы будет подана декларация по НДС.

Подача декларации по НДС и уплата НДС

Декларация по НДС подается онлайн на сайте www.skattur.is. Информация для входа — исландский идентификатор. нет. (kennitala) и пароль, выданный RSK. Требуемой информацией является общая стоимость проданных товаров и услуг (без учета НДС) по каждой налоговой ставке, а также данные о продажах, облагаемых нулевой ставкой. Также требуется информация об общем объеме производства и входящем налоге.Оплата возможна через онлайн-банкинг после подачи декларации по НДС.

Те, у кого нет доступа к онлайн-банкингу в Исландии, могут оплатить со счета в иностранном банке. В этом случае необходимо использовать следующий код IBAN и SWIFT. В поле для комментариев важно указать регистрационный номер плательщика НДС, год и период:

В поле для комментариев важно указать регистрационный номер плательщика НДС, год и период:

Оплата НДС со счета в иностранном банке в Управление финансового управления:

Банковская информация:

Центральный банк Исландии (Seðlabanki Íslands)

Калкофнсвеги 1

150 Рейкьявик

IBAN: IS48 0001 2602 5203 5402 6964 59

Свифт: СИСЛИСРЕ

Управление финансового управления (Fjársýsla ríkisins)

Доначисление налога и штрафов

За просрочку уплаты НДС взимается пеня в размере 1% за каждый день просрочки платежа в сумме до 10% (минимальная пеня не установлена).Налоговые органы могут, если компания представит достаточные основания, отменить штраф.

Дополнительный штраф применяется, если НДС не перечисляется в течение месяца с установленной даты. Этот дополнительный штраф в виде процентов за просрочку платежа определяется Центральным банком Исландии (Seðlabanki Íslands).