Налог ру расчет патента: Рассчитать стоимость патента поможет электронный сервис «Налоговый калькулятор – расчет стоимости патента» | ФНС России

расчет — Контур.Эльба — СКБ Контур

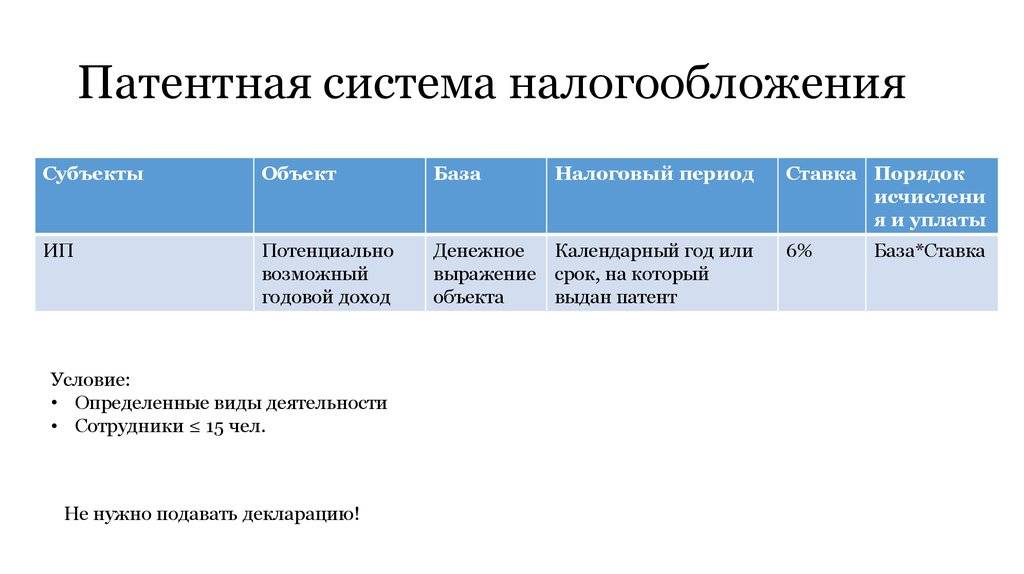

Для расчета стоимости патента узнайте налоговую ставку и налоговую базу для вашего вида деятельности в регионе, где ведете бизнес. Также при расчете учитывайте срок, на который приобретаете патент.

Если получили патент на год, используйте формулу:

Стоимость патента = Налоговая база х Налоговая ставка

Если приобретаете патент на срок меньше года, формула будет чуть сложнее:

Стоимость патента = Налоговая база / 365(366) х Количество дней, на которое выдан патент х Налоговая ставка

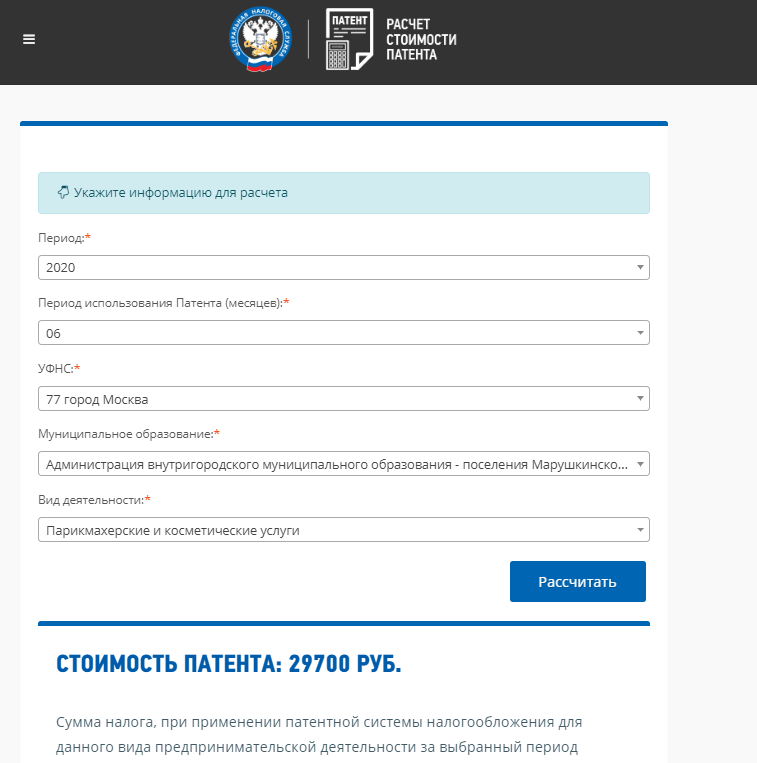

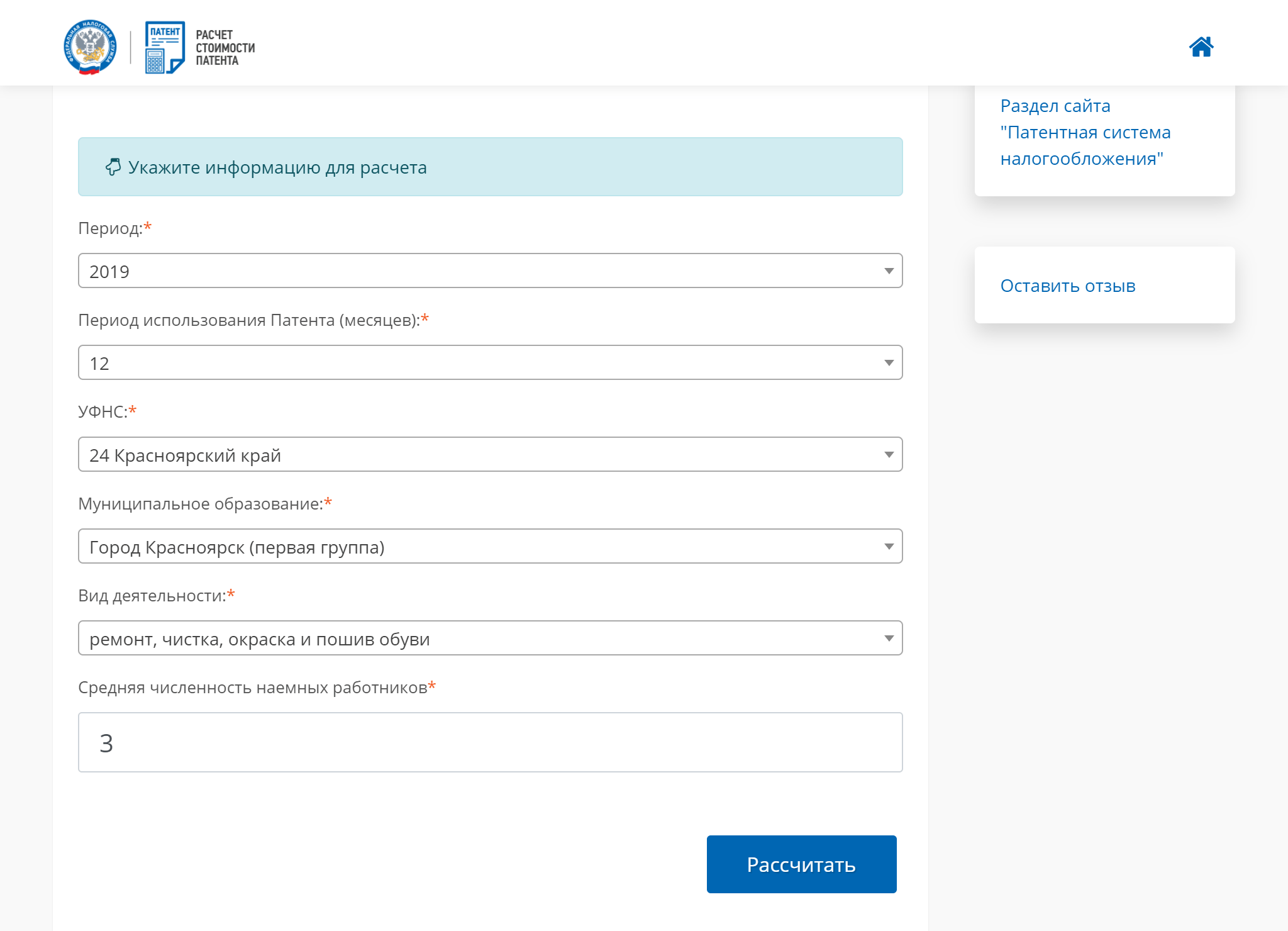

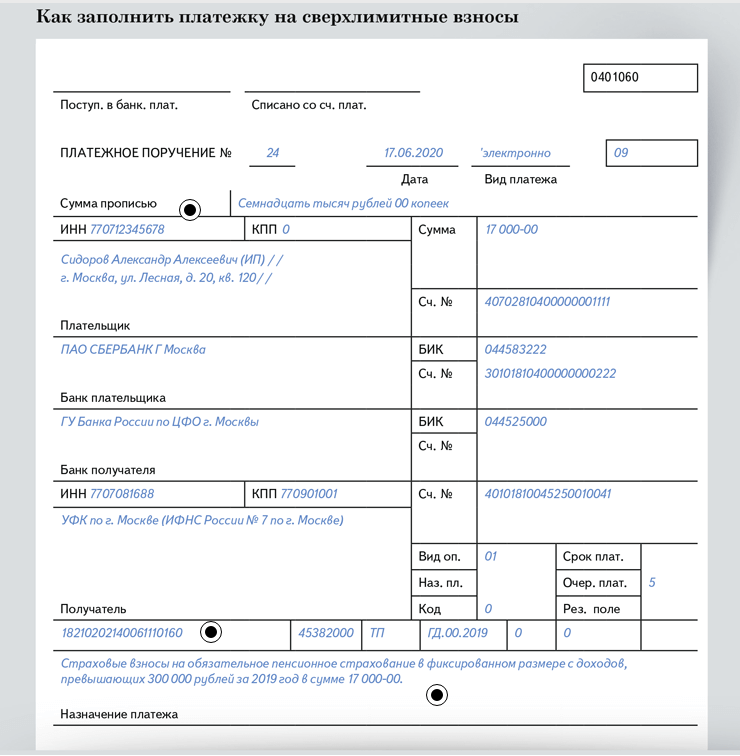

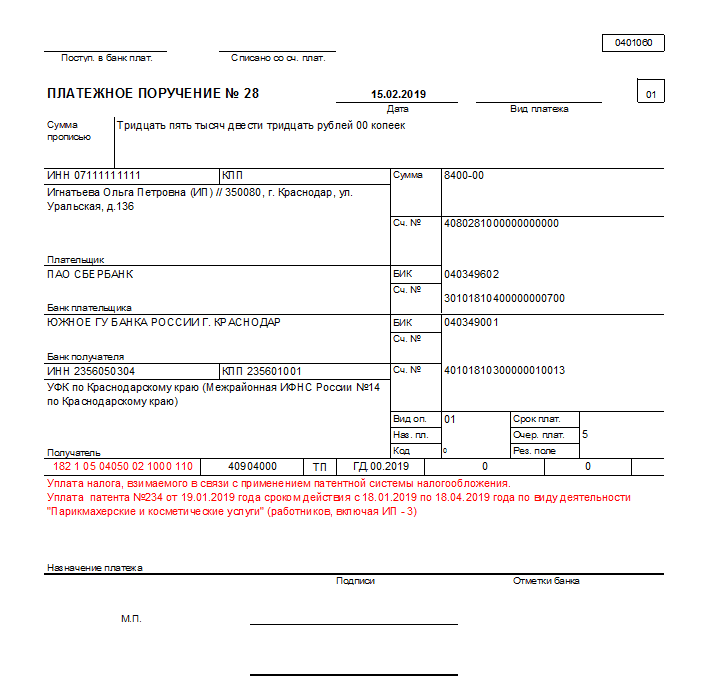

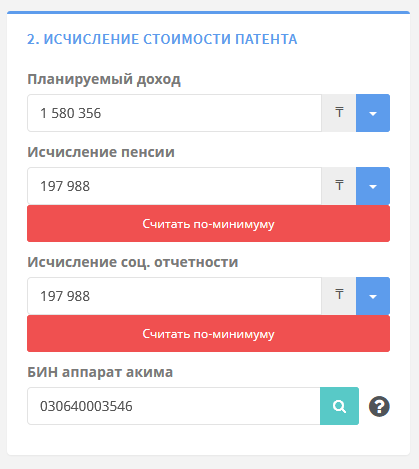

Необязательно считать сумму патента самостоятельно. Калькулятор на сайте налоговой избавит от всех расчётов. А если вы отправите заявление на патент из Эльбы и получите положительный ответ от налоговой, Эльба напомнит об оплате патента и подготовит платежки. Но если вы хотите узнать, как рассчитывается сумма патента, читайте статью дальше.

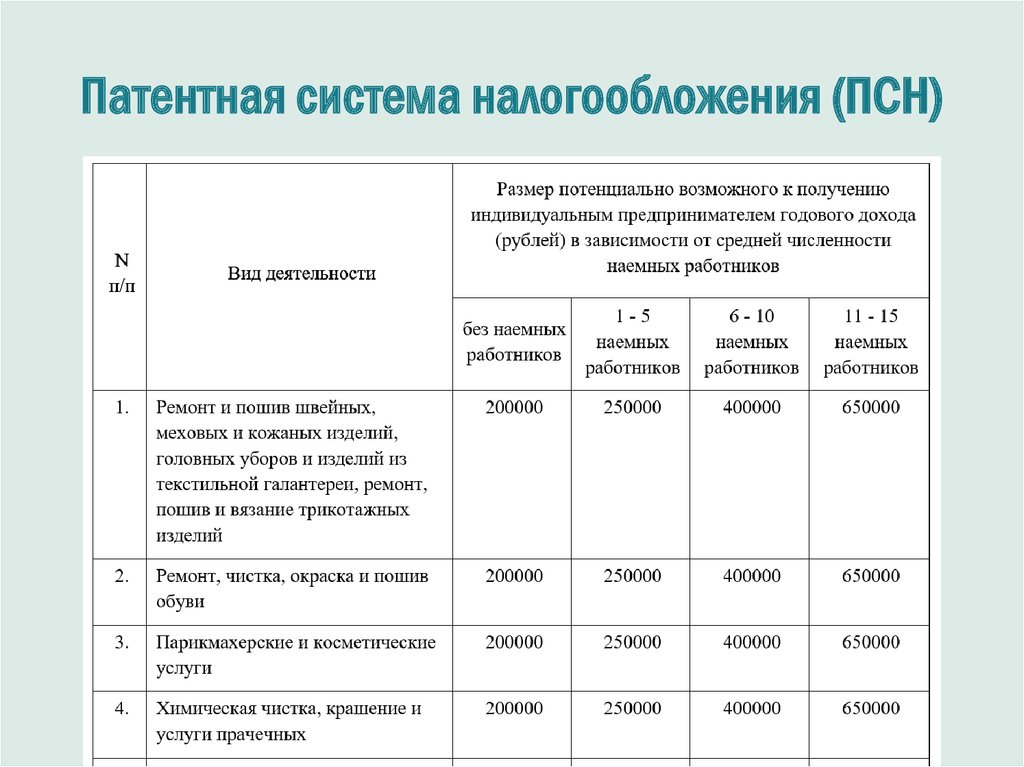

Налоговая база

Налоговая база — это размер дохода, который можно получить за год по конкретному виду деятельности.

Потенциальный доход не может быть больше 1 000 000 ₽, но он умножается на коэффициент-дефлятор. Этот коэффициент учитывает изменение цен на продукты и другие необходимые товары. В 2021 году коэффициент равен 1 637, значит потенциальный годовой доход не должен превышать 1 637 000 ₽.

Отправляйте заявление на патент и оплачивайте его из Эльбы

- Не более чем в 3 раза для транспортных услуг, медицинской и фармацевтической деятельности, обрядовых и ритуальных услуг;

- Не более чем в 5 раз для города-миллионника;

- Не более чем в 10 раз для сдачи в аренду жилых и нежилых помещений, розничной торговли и общепита.

Региональные власти могут устанавливать максимальный размер потенциального годового дохода:

- на единицу средней численности наемных работников;

- на единицу автотранспортных средств, судов водного транспорта;

- на 1 тонну грузоподъемности транспортных средств, на одно пассажирское место;

- на 1 квадратный метр площади сдаваемых в аренду жилых и нежилых помещений, земельных участков;

- на одну торговую точку или точку общепита или на 1 квадратный метр их площади;

- в зависимости от территории действия патента.

Потенциальный доход используется только для расчета стоимости патента. Если ваш реальный доход будет больше, чем максимальный потенциальный доход, стоимость патента не изменится. Важно только, чтобы годовой доход по всем патентам не превышал 60 млн ₽, иначе систему налогообложения придется сменить.

Налоговая ставка

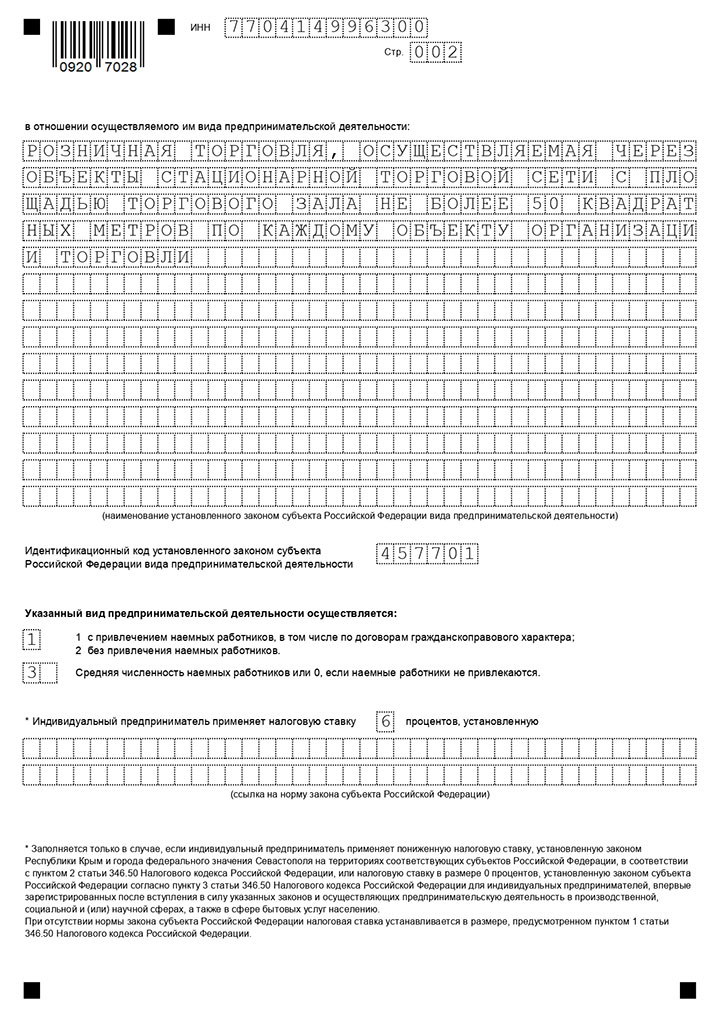

Общая налоговая ставка — 6 % (п. 1 ст. 346.50 НК РФ), но есть пара исключений.

В Республике Крым и Севастополе в период с 2017 по 2021 год действует ставка 4 % (п. 2 ст. 346.50 НК РФ).

Власти любого региона могут установить налоговые каникулы. Предприниматель может применять ставку 0 % в первые два календарных года своей работы, если одновременно:

- ведет деятельность в производственной, социальной, научной сферах или в сфере бытовых услуг населению. Конкретные виды деятельности устанавливают субъекты РФ;

- впервые зарегистрировался после вступления в силу закона о налоговых каникулах в регионе, где приобретает патент.

Субъекты РФ могут ограничить применение ставки 0% в зависимости от средней численности сотрудников или максимального размера доходов.

Разъяснения для граждан-налогоплательщиков

Законодательством Российской Федерации установлен срок уплаты имущественных налогов физическими лицами – не позднее 1 декабря года, следующего за истекшим налоговым периодом.

В случае неуплаты налога, начиная со 2 декабря, за каждый день просрочки неплательщику начисляется пеня.

Оплату налогов физические лица могут произвести через банкоматы, в отделениях «Почта России», в региональных отделениях банков России, через сервисы «Личный кабинет налогоплательщика для физических лиц» и «Заплати налоги» на сайте Федеральной налоговой службы www.nalog.ru

В случае неполучения налогового уведомления на уплату имущественных налогов, либо несогласия с объектами налогообложения, суммой исчисленных имущественных налогов необходимо обратиться в налоговую инспекцию по месту жительства или нахождения имущества или с помощью электронного сервиса «Обратиться в ФНС России» на сайте Федеральной налоговой службы.

Исчисление налогов в отношении объектов, по которым имущественный налог не уплачивался, производится за три предыдущих года с взиманием штрафа за непредставление соответствующих сведений в размере 20 процентов от неуплаченной суммы налога.

Налоговые декларации необходимо представлять в налоговый орган по месту своего учета (месту жительства).

Адрес, телефоны, а также точное время работы Вашей инспекции Вы можете узнать в разделе «Адрес и платежные реквизиты Вашей инспекции».

По вопросам налогообложения обращаться:

- в инспекции по месту нахождения объектов;

- в Управление Федеральной налоговой службы по Ростовской области;

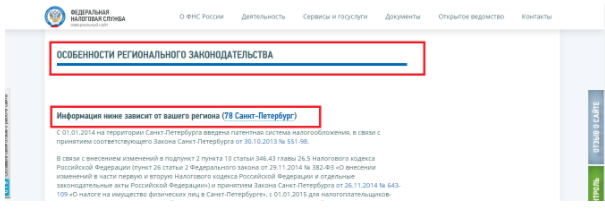

В целях повышения уровня налоговой грамотности граждан по вопросам применения налогового законодательства на официальном сайте Управления Федеральной налоговой службы по Ростовской области (www.nalog.ru) размещены электронные сервисы.

С их помощью в режиме реального времени налогоплательщикам предоставляется возможность получать ссылки на нормативные правовые документы, регулирующие налоговые правоотношения на территории Ростовской области, рассчитать сумму причитающихся к уплате имущественных налогов.

Онлайн запись на прием в инспекцию

Сервис «Онлайн запись на прием в инспекцию» предоставляет налогоплательщику возможность записаться на прием в выбранное время в налоговую инспекцию в режиме онлайн. Услуга предоставляется как юридическим лицам и индивидуальным предпринимателям, так и физическим лицам.

Запись на прием осуществляется в соответствии с графиком работы выбранной инспекции ФНС России при наличии свободных интервалов времени для записи. Запись начинается за 14 календарных дней и заканчивается в 24.00 предшествующего календарного дня.

Обратиться в ФНС России

Сервис «Обратиться в ФНС России» позволяет налогоплательщикам направлять обращения в налоговые органы в электронном виде.

Личный кабинет налогоплательщика для физических лиц

Сервис «Личный кабинет налогоплательщика для физических лиц» позволяет налогоплательщику получать актуальную информацию о задолженности по налогам перед бюджетом, о суммах начисленных и уплаченных налоговых платежей, об объектах собственности, контролировать состояние расчетов с бюджетом, получать и распечатывать налоговые уведомления и квитанции на уплату налогов, осуществлять оплату, заполнять налоговую декларацию 3-НДФЛ в режиме онлайн, направлять декларацию 3-НДФЛ в налоговый орган, подписанную ЭП налогоплательщика, отслеживать камеральной камеральные проверки декларации 3-НДФЛ, обращаться в налоговые органы без личного визита в налоговую инспекцию.

Справочная информация о ставках и льготах по имущественным налогам

Cервис «Справочная информация о ставках и льготах по имущественным налогам» создан в целях совершенствования администрирования имущественных налогов и повышения эффективности информирования налогоплательщиков по вопросам применения налоговых ставок и льгот по следующим налогам:

налог на имущество организаций;

налог на имущество физических лиц;

земельный налог;

транспортный налог.

Налоговый калькулятор — Расчет транспортного налога

Cервис «Налоговый калькулятор — Расчет транспортного налога» предоставляет пользователям возможность рассчитать сумму транспортного налога на любое транспортное средство, в том числе на то, которое планируется приобрести в будущем.

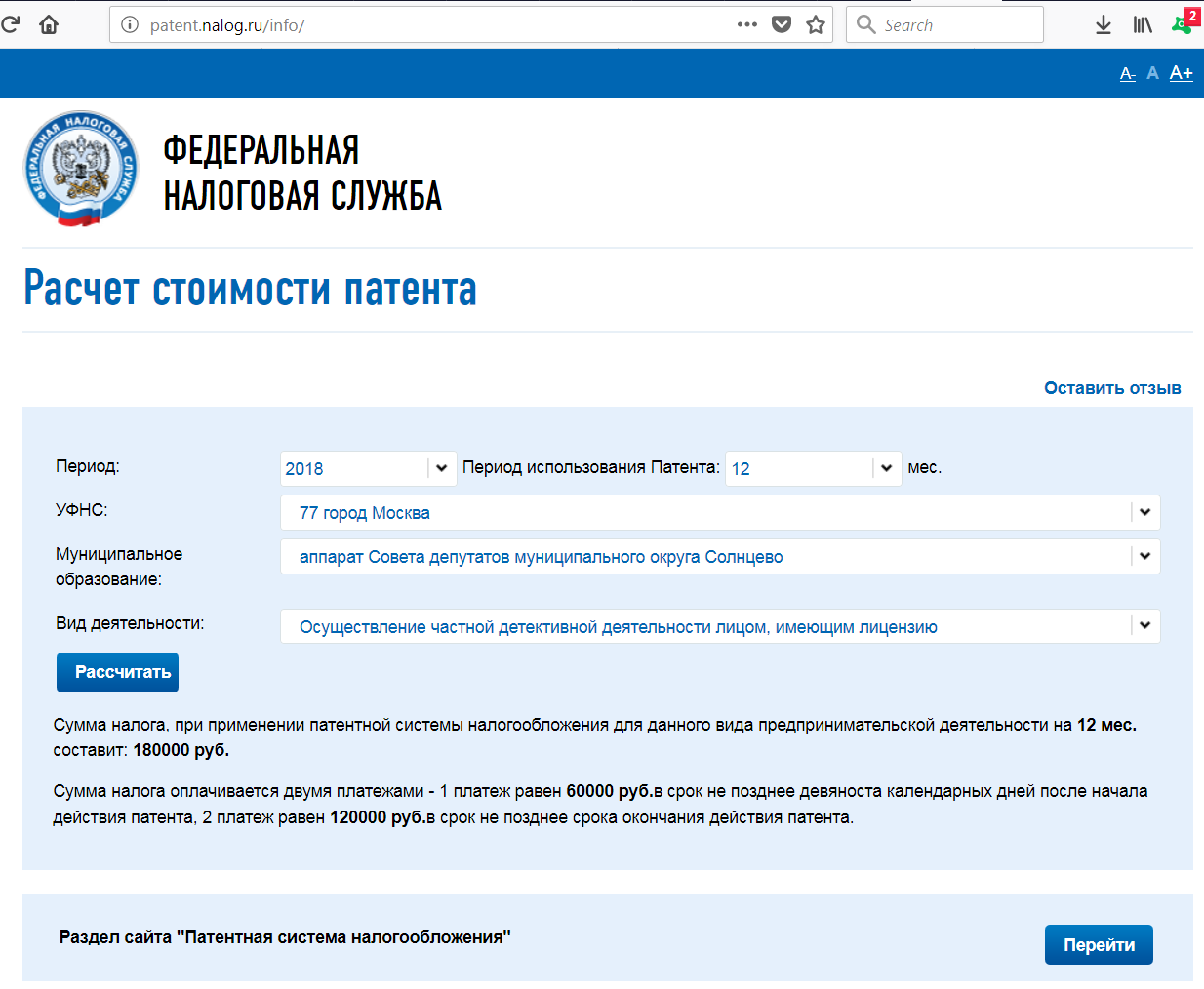

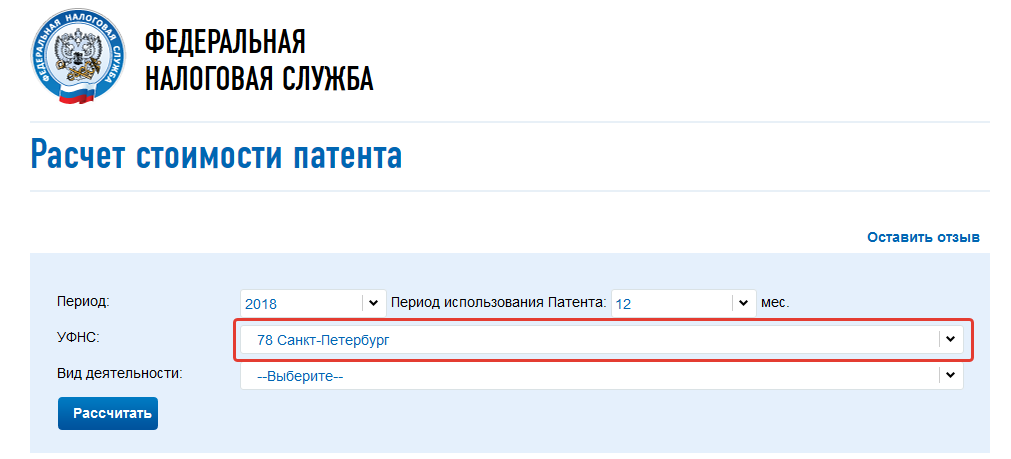

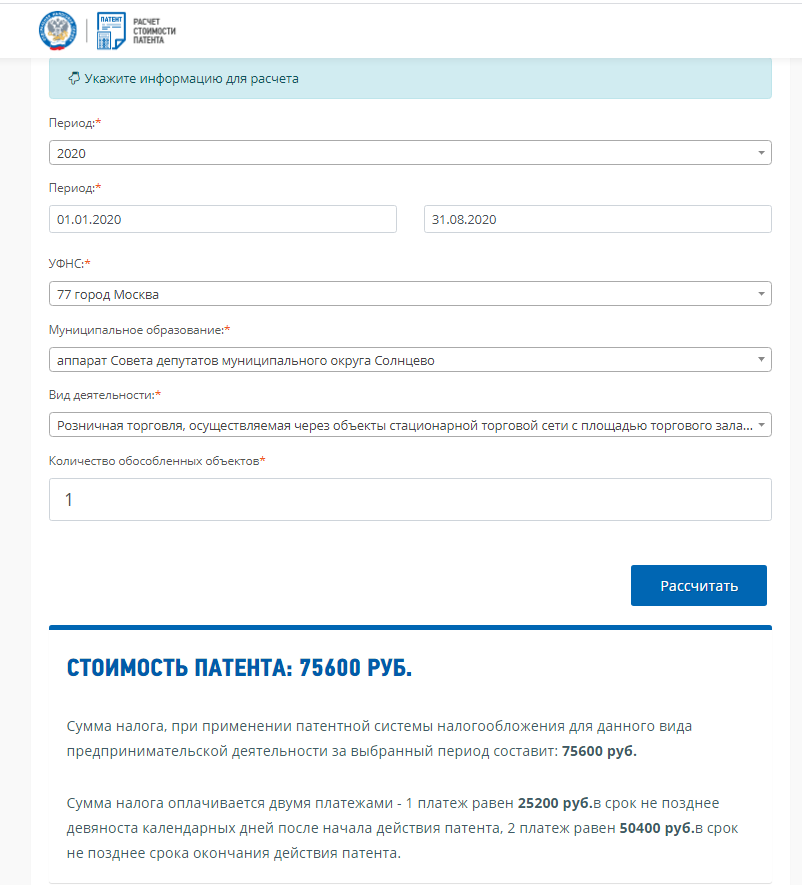

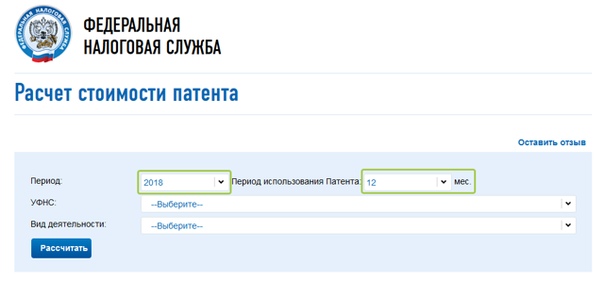

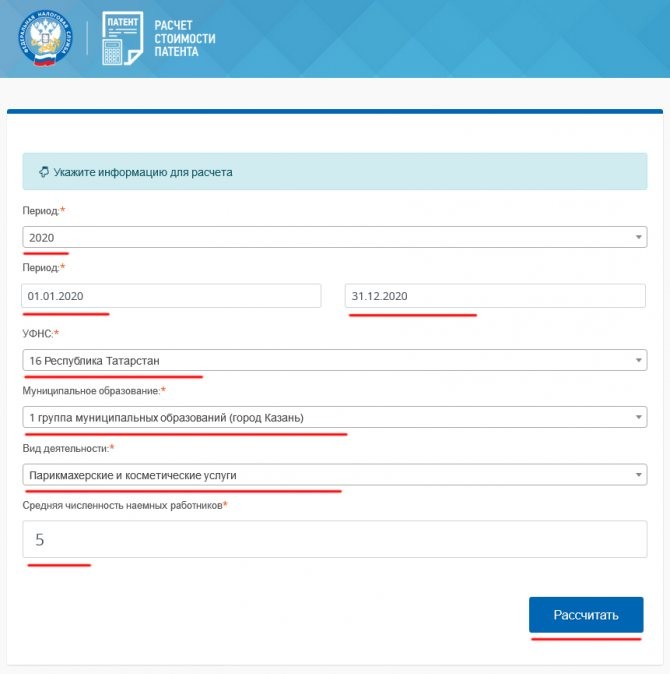

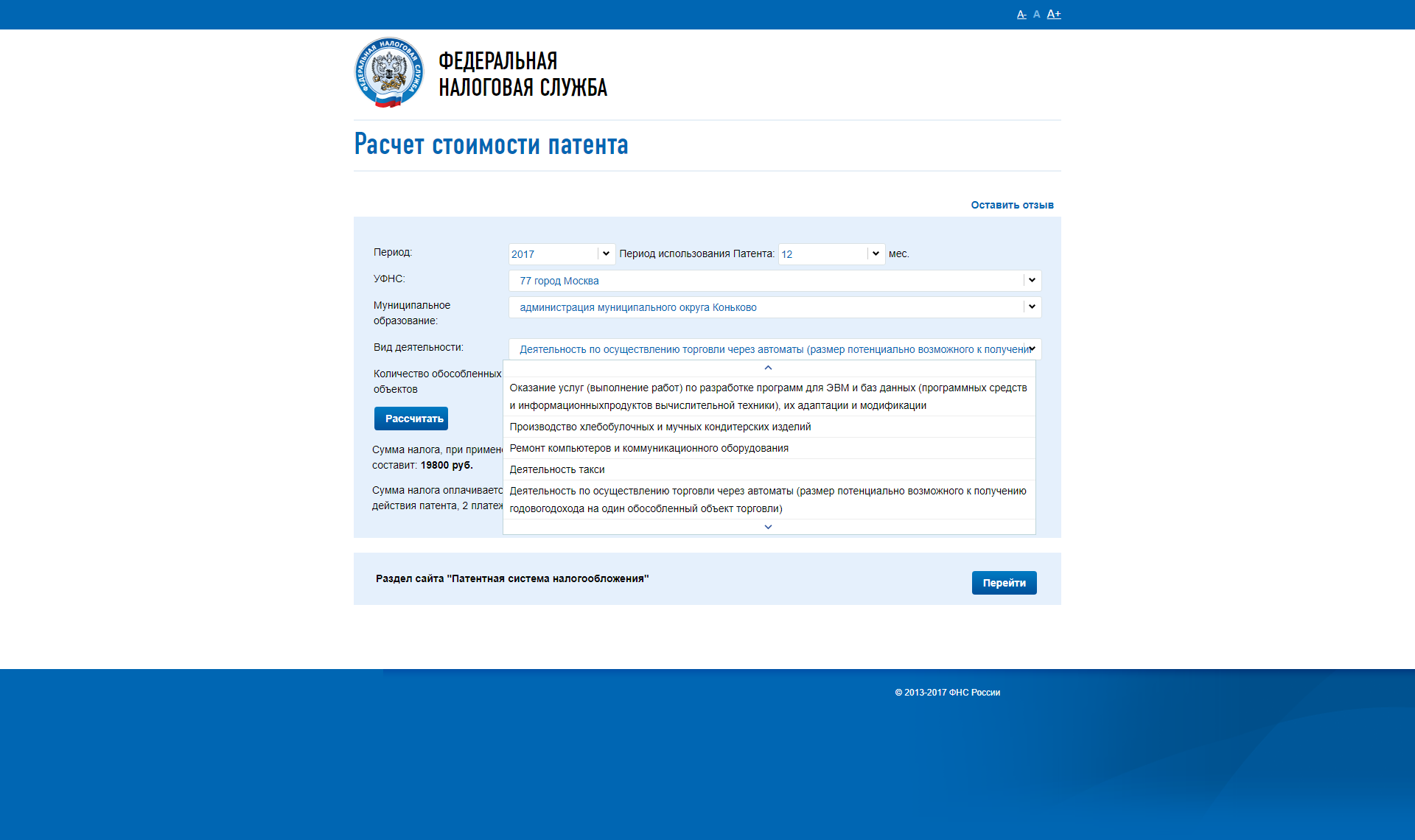

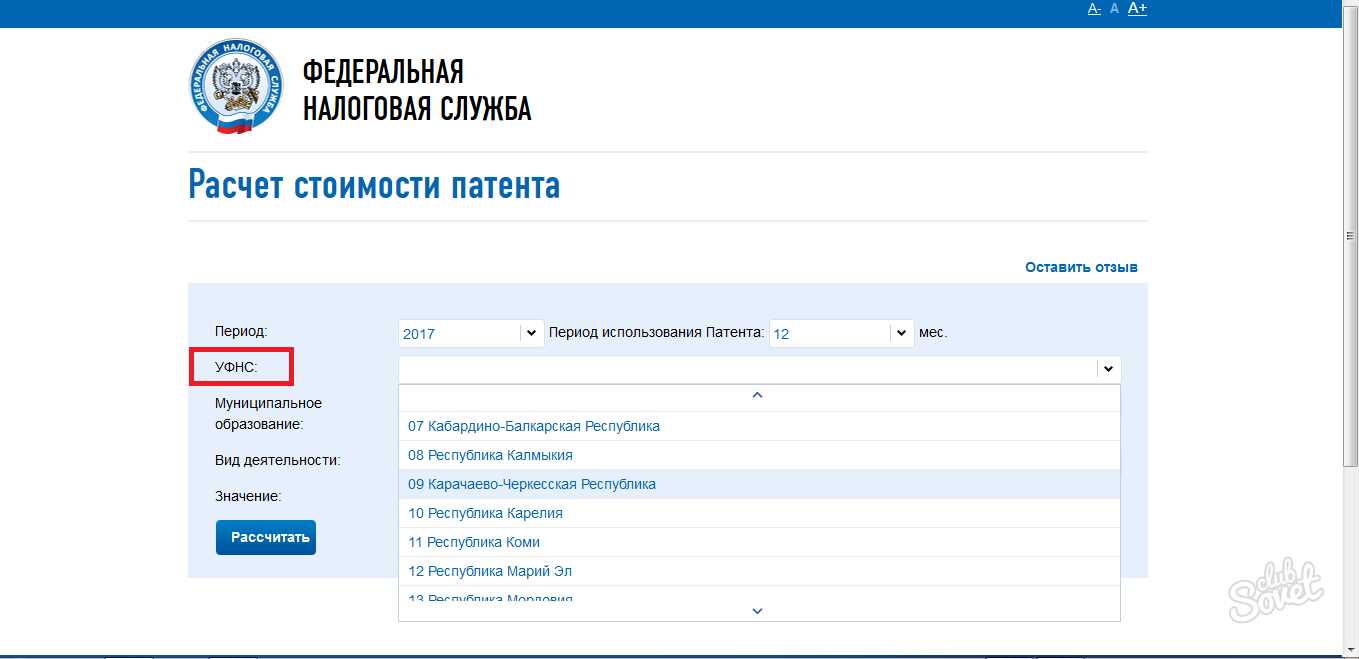

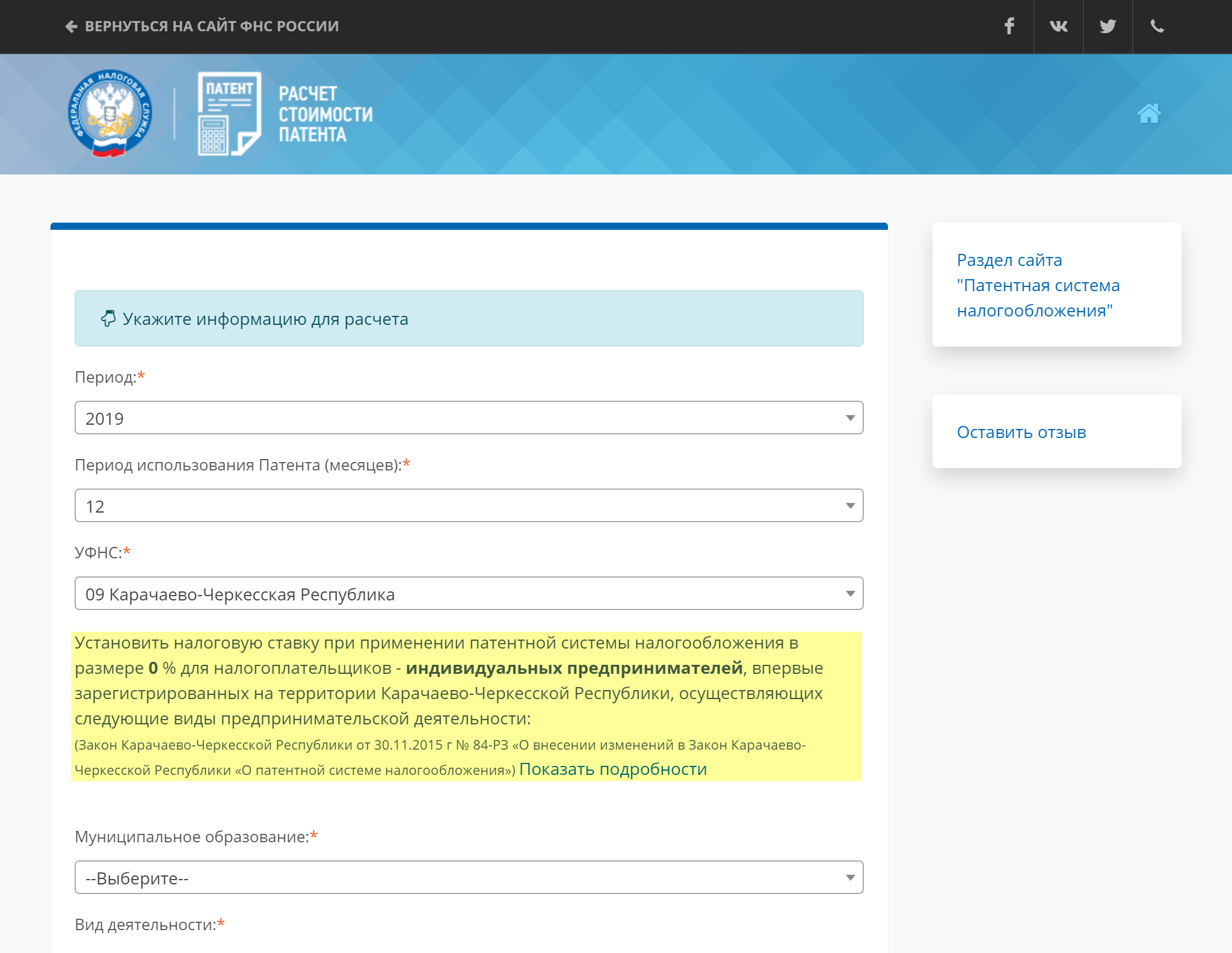

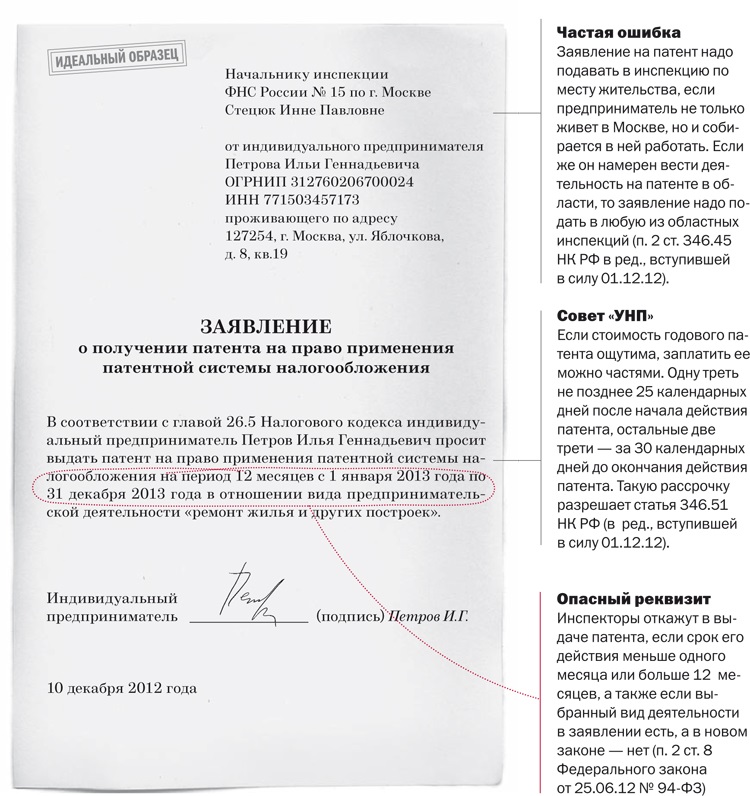

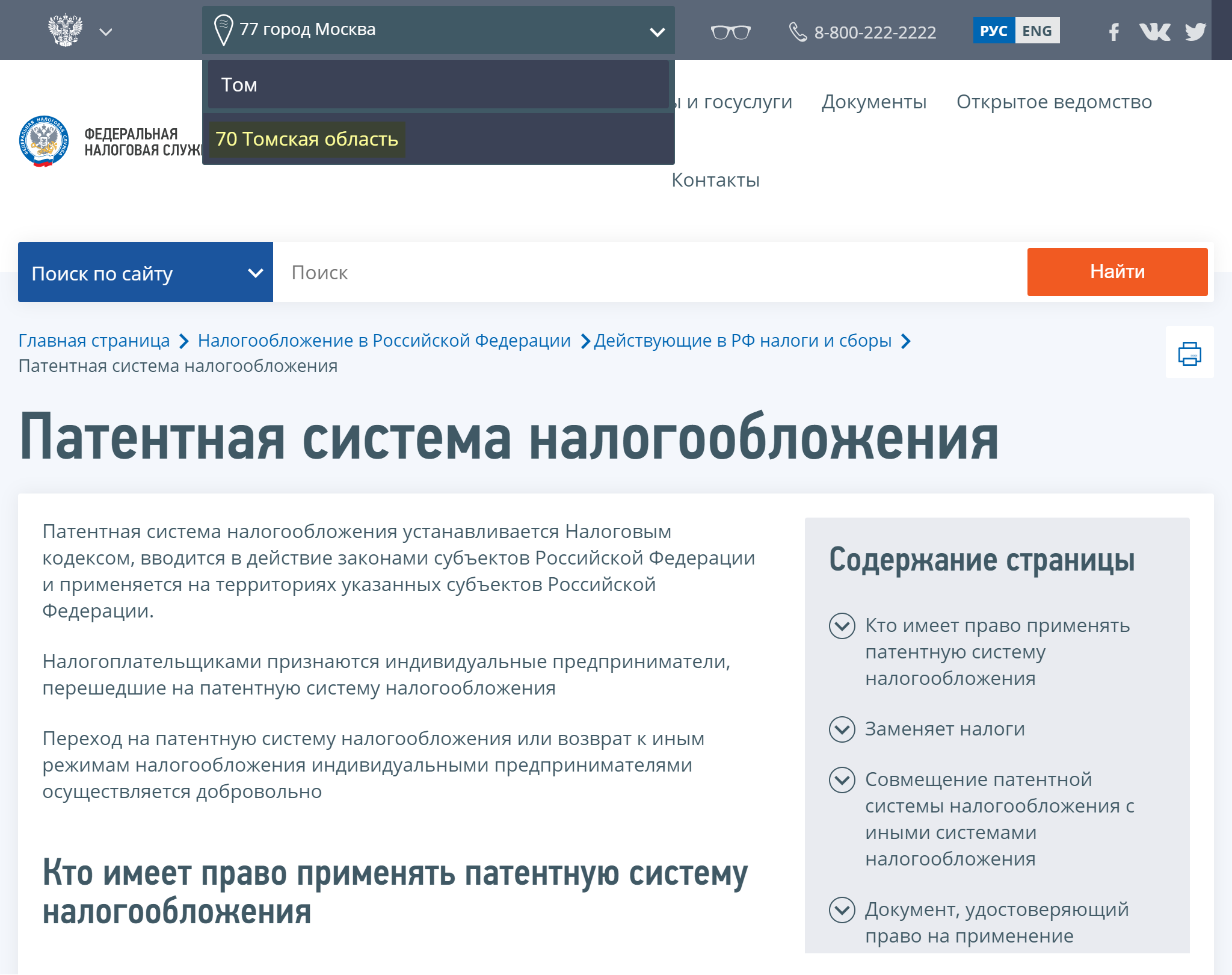

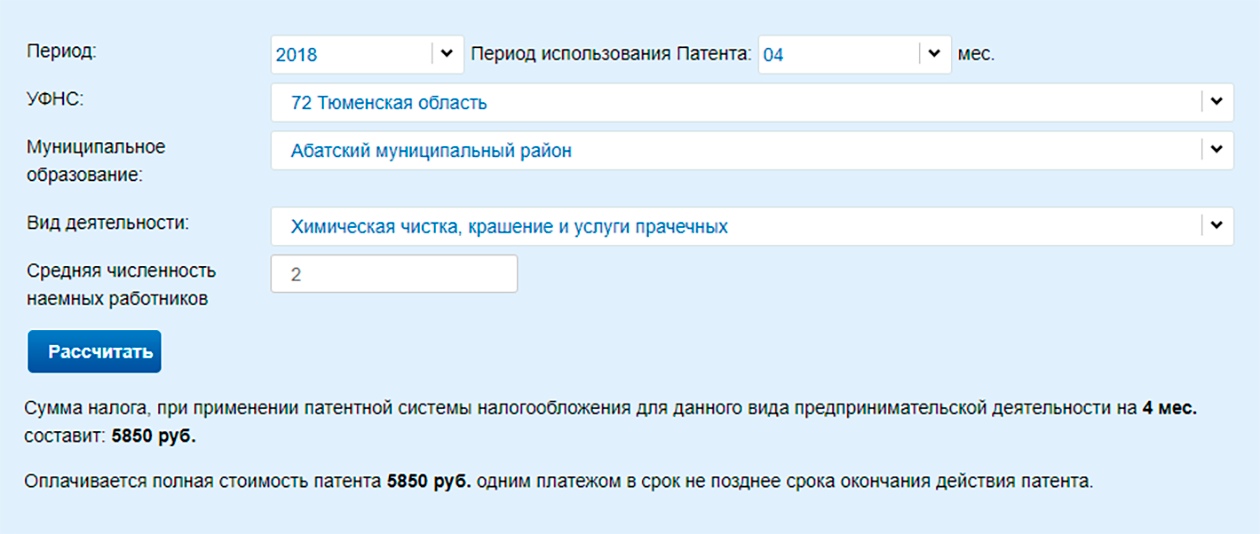

Налоговый калькулятор — Расчет стоимости патента

Сервис «Налоговый калькулятор — Расчет стоимости патента» предоставляет пользователям возможность рассчитать сумму налога, уплачиваемого в связи с применением патентной системы налогообложения.

Публичная кадастровая карта

Информацию о кадастровой стоимости земельного участка можно посмотреть на сайте Росреестра по Ростовской области. Для этого необходимо зайти в меню «Предоставление сведений на публичной кадастровой карте».

Публичная кадастровая карта предоставляет справочную информацию об объектах недвижимости и единицах кадастрового деления. С ее помощью пользователь, не выходя из дома, может получить справочную информацию о полном кадастровом номере, адресе и площади объекта недвижимости, внесенных в государственный кадастр недвижимости (далее – ГКН).

Кроме того, пользователь может получить информацию о подразделениях территориального органа Росреестра и филиала ФГБУ «ФКП Росреестра», обслуживающих объект недвижимости, с указанием наименования подразделения, адреса и телефона офиса приема.

Сведения ГКН по выбранному объекту предоставляются во всплывающем информационном окне. Из информационного окна, содержащего сведения ГКН о выбранном объекте, возможно сформировать запрос о предоставлении сведений ГКН с целью получения юридически значимых документов. Для этого необходимо перейти на Портал оказания государственных услуг Росрееста, выполнить поиск по кадастровому номеру объекта и выбрать одну услугу из списка на вкладке «Услуги» информационного окна.

Для этого необходимо перейти на Портал оказания государственных услуг Росрееста, выполнить поиск по кадастровому номеру объекта и выбрать одну услугу из списка на вкладке «Услуги» информационного окна.

Информация о ставках и льготах по транспортному, земельному налогам и налогу на имущество физических лиц размещена на Интернет-сайте ФНС России.

График работы налоговых инспекций:

понедельник, среда – с 8.30 до 18.00;

вторник, четверг – с 8.30 до 20.00;

пятница – с 8.30 до 16.30;

суббота (2 и 4-я каждого месяца) – с 10.00 до 15.00

nalog.ru — Журнал «Налоговая политика и практика»

Nalog.ru (официальный сайт Федеральной налоговой службы) в последнее время радует налогоплательщиков наличием множества полезных электронных сервисов и новым удобным дизайном. Ниже приведен обзор наиболее популярных услуг от ФНС, которыми предпочитают пользоваться граждане и юридические лица в режиме онлайн.

Оплатить налоги можно теперь, не дожидаясь налогового уведомления

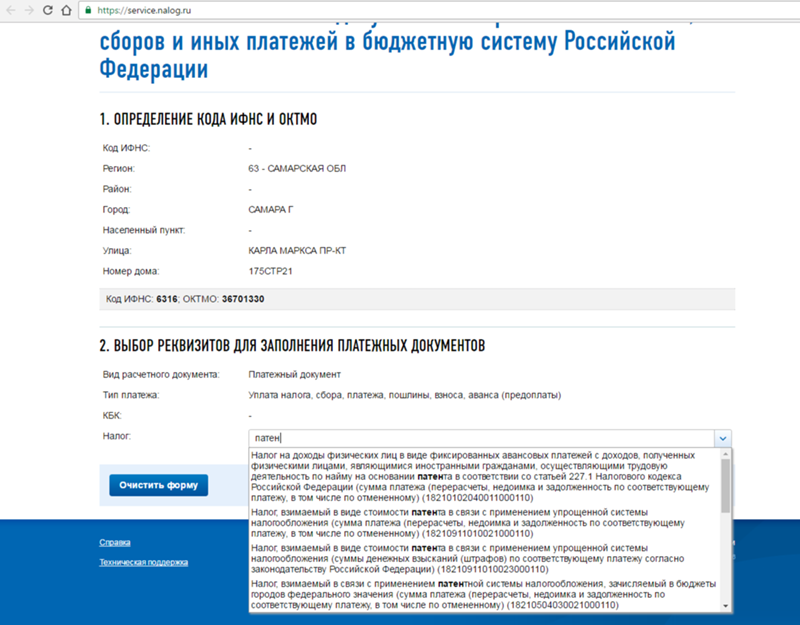

Сделать это за считанные минуты позволяет новый сервис — «Уплата налогов физических лиц». Данный сервис поможет налогоплательщикам — физическим лицам сформировать платежные документы на уплату авансом имущественных налогов, налогов на доходы физических лиц, а также пеней и штрафов за несвоевременное предоставление налоговых деклараций по форме 3-НДФЛ. Подробнее »

Данный сервис поможет налогоплательщикам — физическим лицам сформировать платежные документы на уплату авансом имущественных налогов, налогов на доходы физических лиц, а также пеней и штрафов за несвоевременное предоставление налоговых деклараций по форме 3-НДФЛ. Подробнее »

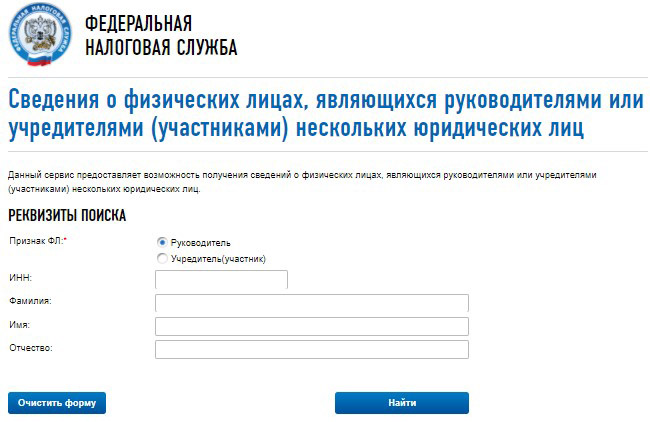

В целях оптимизации процедур по регистрации юридических лиц и индивидуальных предпринимателей ФНС России был создан навигационный подсайт Подробнее »

От граждан, оплативших налоги посредством интернет-сервисов «Личный кабинет налогоплательщика для физических лиц» и «Узнай свою задолженность», поступают обращения с вопросами. Подробнее »

Ежедневно в налоговые органы и Контакт-центр г. Москвы поступают тысячи телефонных звонков, значительная часть из которых касается типовых вопросов, связанных с получением контактной информации о налоговом органе, справочной информации о входящей корреспонденции и т.д. Подробнее »

Онлайн запись на прием в инспекцию

Сервис «Онлайн запись на прием в инспекцию» предоставляет налогоплательщику возможность записаться на прием в выбранное время в налоговую инспекцию в режиме онлайн. Услуга предоставляется как юридическим лицам и индивидуальным предпринимателям, так и физическим лицам. Подробнее »

Услуга предоставляется как юридическим лицам и индивидуальным предпринимателям, так и физическим лицам. Подробнее »

На сайте Федеральной налоговой службы создан подсайт «Государственная регистрация»

На сайте Федеральной налоговой службы создан подсайт «Государственная регистрация», переход на который осуществляется из раздела «Государственная регистрация налогоплательщиков» меню главной страницы сайта ФНС России и сайтов Управлений ФНС России по субъектам Российской Федерации. Подробнее »

Получите выписку из ЕГРЮЛ и ЕГРИП через Интернет

Почти 46 тысяч обращений в электронном виде за получением выписок из Единого государственного реестра юридических лиц и Единого государственного реестра индивидуальных предпринимателей поступило в регистрирующие органы Московской области в текущем году. Подробнее »

Федеральная налоговая служба усовершенствовала сервис «Подача заявления физического лица о постановке на учет», благодаря чему у налогоплательщиков появилась возможность направлять в налоговый орган электронные документы, подписанные усиленной квалифицированной электронной подписью Подробнее »

Электронный сервис «Разъяснения ФНС России, обязательные для применения налоговыми органами», размещенный на сайте www. nalog.ru, пополняется регулярно. Как налогоплательщику отследить, изменилось ли согласованное мнение Минфина России и Службы по интересующему его вопросу? Подробнее »

nalog.ru, пополняется регулярно. Как налогоплательщику отследить, изменилось ли согласованное мнение Минфина России и Службы по интересующему его вопросу? Подробнее »

Пресс-служба УФНС России по г. Москве информирует, что в целях совершенствования информационного взаимодействия с налогоплательщиками на сайте Управления (www.r77.nalog.ru) функционирует онлайн-сервис «Узнать о жалобе». Подробнее »

Первый в России сервис, позволяющий направить при регистрации юридического лица или индивидуального предпринимателя электронные документы, запущен в опытную эксплуатацию в апреле 2011 года на базе Межрайонной инспекции ФНС России № 46 по г. Москве. Постепенно он охватывал все новые регионы и наконец — 31 мая 2012 года — стал доступен на всей территории Российской Федерации. Подробнее »

Риск наступления нежелательных для бизнеса последствий можно свести к минимуму

Действующая процедура государственной регистрации основана на принципе добросовестности заявителей и невмешательства регистрирующего органа в споры между заинтересованными лицами, связанные с содержанием сведений, которые подлежат отражению в ЕГРЮЛ. Это позволяет недобросовестным субъектам предпринимательства использовать процедуру государственной регистрации для противоправных целей — создания фирм-однодневок и уклонения от уплаты обязательных платежей в бюджет, а также завладения объектами недвижимого имущества. Подробнее »

Это позволяет недобросовестным субъектам предпринимательства использовать процедуру государственной регистрации для противоправных целей — создания фирм-однодневок и уклонения от уплаты обязательных платежей в бюджет, а также завладения объектами недвижимого имущества. Подробнее »

Межрайонная ИФНС России №8 по Красноярскому краю информирует

Межрайонная ИФНС России № 8 по Красноярскому краю, в связи с поступающими вопросами о применении ККТ в случае реализации маркированных товаров сообщает следующее.

Перечень товаров, подлежащих обязательной маркировке средствами идентификации, утвержден Распоряжением Правительства Российской Федерации от 28.04.2018 № 792-р.

В соответствии с постановлением Правительства Российской Федерации от 26.04.2019 № 515 «О системе маркировки товаров средствами идентификации и прослеживаемости движения товаров» ответственным координатором является Министерство промышленности и торговли Российской Федерации.

Распоряжением Правительства Российской Федерации от 03.04.2019 № 620-р «Об операторе государственной информационной системы мониторинга за оборотом товаров, подлежащих обязательной маркировке средствами идентификации» определен оператор государственной информационной системы мониторинга за оборотом товаров, подлежащих обязательной маркировке средствами идентификации, — общество с ограниченной ответственностью «Оператор-ЦРПТ».

Налоговые органы в соответствии с пунктом 1 статьи 7 Федерального закона № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» в рамках отношений по контролю и надзору за оборотом маркированных товаров осуществляют контроль и надзор за соблюдением законодательства Российской Федерации о применении контрольно-кассовой техники в части ведения реестра контрольно-кассовой техники и реестра фискальных накопителей, а также выдачи и аннулирования разрешений на обработку фискальных данных.

Согласно абзацу 3 пункта 1 статьи 7 Федерального закона № 54-ФЗ налоговые органы вправе осуществлять контроль и надзор за соответствием контрольно-кассовой техники и фискальных накопителей установленным требованиям.

Требования к маркировке касаются производителей, импортеров, оптовых и розничных продавцов. Ответственность за маркировку товаров несут производители и импортёры, а в случае с остатками — продавцы.

Порядок вывода из оборота товаров, маркированных средствами идентификации (далее — маркированный товар), посредством контрольно-кассовой техники установлен пунктом 6.1 статьи 1.2 Федерального закона № 54-ФЗ. В соответствии с данной нормой пользователь в момент расчета за маркированный товар обязан формировать и передавать данные о таких товарах с использованием контрольно-кассовой техники оператору информационных систем маркировки через оператора фискальных данных.

При этом пользователи в отдаленных от сетей связи местностях, применяющие контрольно-кассовую технику в режиме, не предусматривающем обязательной передачи фискальных документов в налоговые органы и оператору информационных систем маркировки в электронной форме через оператора фискальных данных, при осуществлении расчетов за маркированные товары обязаны производить проверку достоверности кодов маркировки таких товаров с использованием контрольно-кассовой техники, содержащей фискальный накопитель, обеспечивающий самостоятельную проверку достоверности кодов маркировки, по их коду проверки в случае, если код маркировки содержит код проверки, который может быть самостоятельно проверен фискальным накопителем с использованием ключа проверки кода проверки, за исключением случаев, предусмотренных пунктом 2. 1 статьи 5 настоящего Федерального закона (абзац 2 п. 6.1 ст. 1.2).

1 статьи 5 настоящего Федерального закона (абзац 2 п. 6.1 ст. 1.2).

В случае реализации маркированных товаров следует учитывать, что освобождение от применения ККТ, предусмотренное п. 2 ст. 2 Федерального закона № 54-ФЗ при осуществлении вне стационарной торговой сети разносной торговли продовольственными и непродовольственными товарами с рук, из ручных тележек, корзин и иных специальных приспособлений для демонстрации, удобства переноски и продажи товаров, в том числе в пассажирских вагонах поездов и на борту воздушных судов, не распространяется на товары, подлежащие обязательной маркировке средствами идентификации.

Кроме этого, освобождение от применения ККТ не распространяется также на организации и индивидуальных предпринимателей, осуществляющих расчеты за товарыв газетно-журнальных киосках, на розничных рынках, ярмарках, в выставочных комплексах, если эти товары в соответствии с законодательством Российской Федерации подлежат маркировке средствами идентификации (п. 8.1 ст. 2 Федерального закона № 54-ФЗ).

8.1 ст. 2 Федерального закона № 54-ФЗ).

При регистрации контрольно-кассовой техники в заявлении о регистрации (перерегистрации) контрольно-кассовой техники должны быть указаны сведения о применении регистрируемой контрольно-кассовой техники при осуществлении расчетов за маркированные товары (п.2 ст. 4.2 Федерального закона № 54-ФЗ).

Постановлением Правительства Российской Федерации от 21.02.2019 № 174 установлен дополнительный обязательный реквизит кассового чека «код товара», в котором указывается код идентификации, содержащийся в средстве идентификации товара. При этом согласно Федеральному закону № 54-ФЗ средство идентификации – это код маркировки в машиночитаемой форме, представленный в виде штрихового кода, или записанный на радиочастотную метку, или представленный с использованием иного средства (технологии) автоматической идентификации.

Согласно ст. 1.1 Федерального закона № 54-ФЗ:

— код маркировки – это уникальная последовательность символов, состоящая из кода идентификации и кода проверки;

— код идентификации – это последовательность символов, представляющая собой уникальный номер экземпляра товара;

— код проверки – это последовательность символов, сформированная в результате криптографического преобразования кода идентификации и позволяющая выявить фальсификацию кода идентификации при его проверке с использованием фискального накопителя и (или) технических средств проверки кода проверки.

Реквизит «код товара» должен указываться в кассовом чеке к той товарной позиции, в отношении которой введена обязательная маркировка средствами идентификации, а также для средств индивидуальной защиты по установленному Перечню (Приложение к Постановлению Правительства РФ от 21.02.2019 № 174 «Об установлении дополнительного обязательного реквизита кассового чека и бланка строгой отчетности»). Кроме этого, при осуществлении расчетов с покупателем за товары, подлежащие обязательной маркировке, пользователь ККТ должен в кассовом чеке каждую товарную позицию указывать отдельно.

Обязательной маркировке средствами идентификации подлежат товары, включенные в Перечень, утвержденный Распоряжением Правительства РФ от 28.04.2018 № 792-р, а также товары, в отношении которых Правительством РФ утверждены правила маркировки средствами идентификации (п. 12 ст. 2 Федерального закона от 28.12.2009 № 381-ФЗ «Об основах государственного регулирования торговой деятельности в Российской Федерации»).

Неуказание реквизита «код товара» в кассовом чеке в случаях, когда в отношении соответствующего товара принято решение о его обязательной маркировке средствами идентификации, является нарушением порядка применения контрольно-кассовой техники, ответственность за которое предусмотрена ч. 4 ст. 14.5 КоАП РФ.

Маркировка подразумевает регистрацию всех единиц продукции в единой системе «Честный знак» с присвоением кодов Data Matrix. Каждый потребитель может просканировать такой код с помощью смартфона, чтобы проверить подлинность товара.

Чтобы продавать маркированный товар, пользователю необходимо зарегистрироваться в системе «Честный знак», перепрошить онлайн-кассу для работы с кодами маркировки, приобрести 2D-сканер и обновить договор с ОФД. При продаже маркированного товара кассиру необходимо сканировать код Data Matrix, чтобы он отображался в чеке.

В системе «Честный знак» должны отображаться все перемещения промаркированного товара: приёмка, продажа и возвраты.

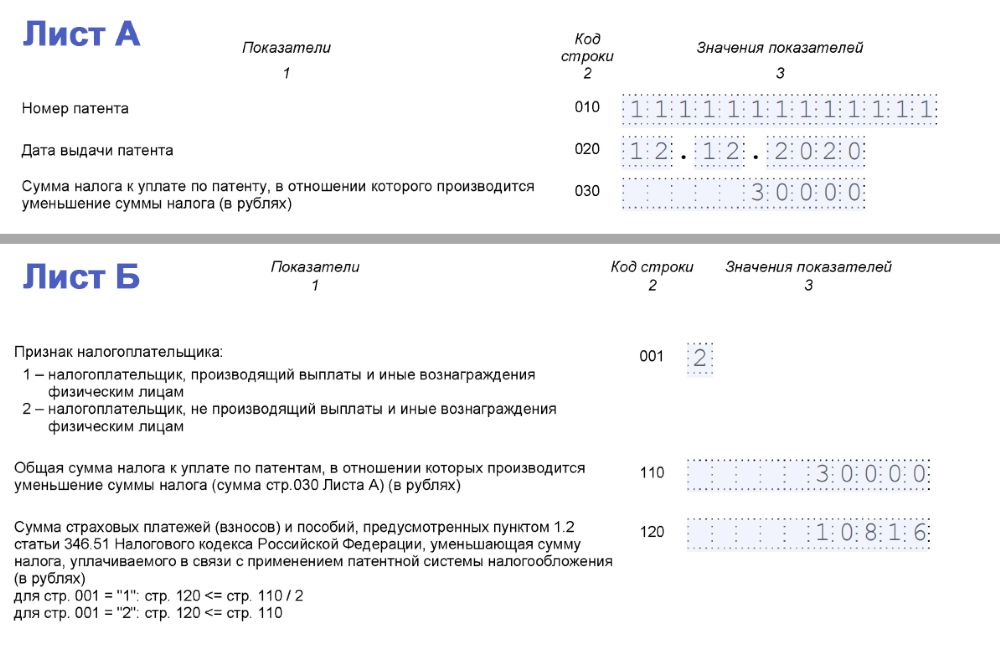

Изменилась форма уведомления об уменьшении суммы налога по ПСН на расходы по страховым взносам

16.08.2021 14:03 (ред.16.08.2021 14:04)

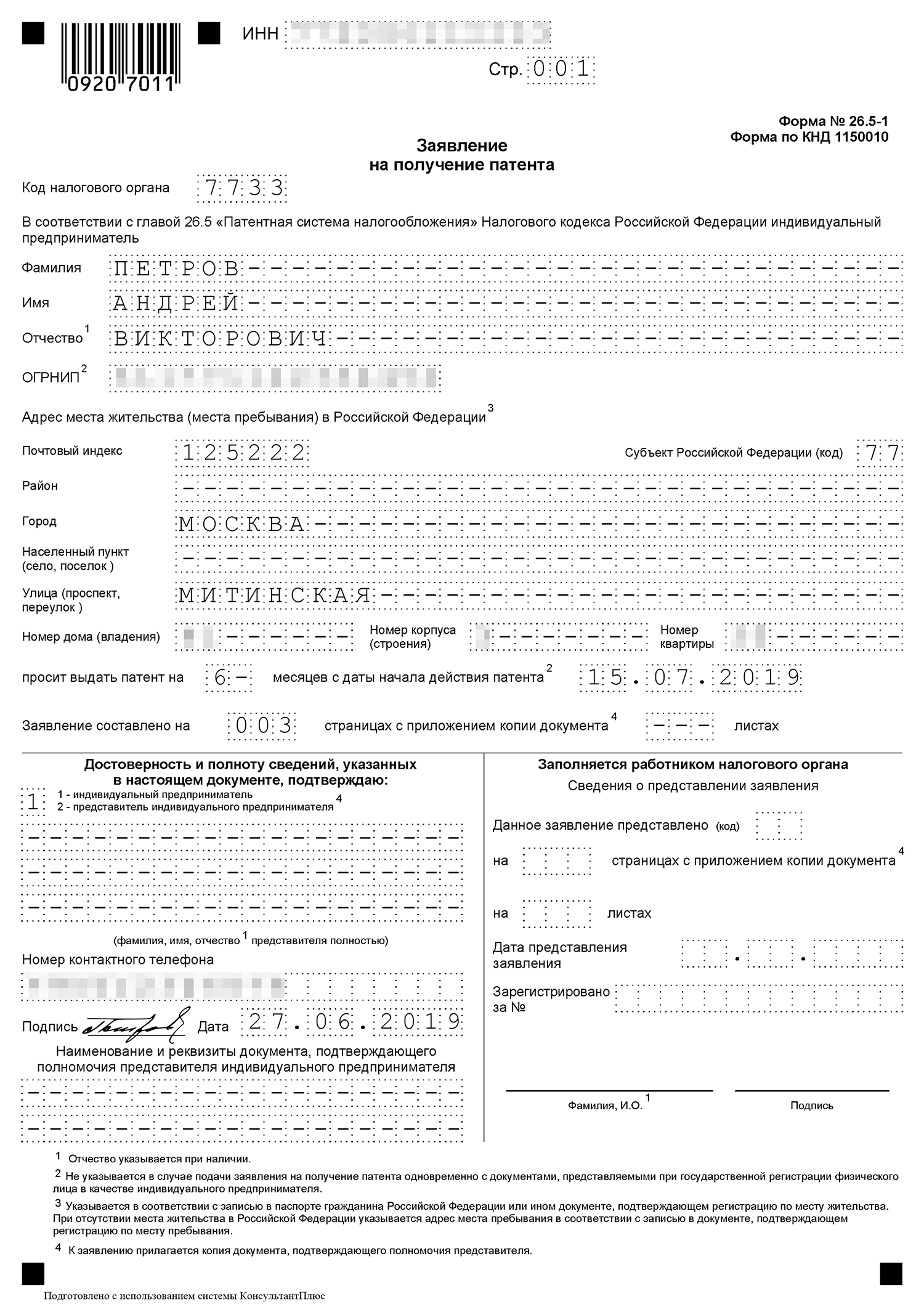

Индивидуальным предпринимателям, применяющим патентную систему налогообложения (ПСН), для уменьшения суммы исчисленного налога на расходы по уплате страховых взносов и пособий следует использовать новую форму уведомления, утвержденную приказом ФНС России от 26.03.2021 №ЕД-7-3/218@.

При заполнении уведомления, в листе «А» налогоплательщик указывает сведения по каждому патенту, в отношении которого производится уменьшение суммы налога на уплаченные страховые взносы.

В строке «060» листа «А» налогоплательщик указывает по каждому из патентов, отраженных в уведомлении, сумму уплаченных страховых взносов, которая ранее была учтена при уменьшении налога по соответствующему патенту в представленных им уведомлениях.

При этом в уведомлении, утвержденном Приказом, в листе «Б» в строке «130» налогоплательщикам необходимо указать общую сумму страховых взносов, уменьшающую сумму налога, уплачиваемого в связи с применением ПСН, которая была учтена в ранее представленных уведомлениях в строке «120» листа «Б» (до 12.07.2021).

Налогоплательщик, производящий выплаты и иные вознаграждения физическим лицам, при заполнении показателя «признак налогоплательщика» (строка 030 Листа «А» уведомления), указывает цифру «1», а налогоплательщик, не производящий выплаты и иные вознаграждения физическим лицам, указывает цифру «2».

При этом, если налогоплательщик в календарном году получил несколько патентов и при осуществлении деятельности хотя бы по одному из них он использует труд наемных работников, то при подаче уведомления в отношении всех патентов, у которых налоговый период (период действия патента) приходится на период, в котором использовался труд наемных работников, налогоплательщик должен указать признак «1».

В первом полугодии текущего года в Томской области патентную систему налогообложения применяли 7685 индивидуальных предпринимателей. Им выдано 13183 патента, в том числе по 10 из них для впервые зарегистрированных налогоплательщиков была применена нулевая ставка по ПСН.

Рассчитать стоимость патента поможет сервис «Налоговый калькулятор — Расчет стоимости патента» на сайте ФНС России (www.nalog.gov.ru). Также на сайте в специальном разделе можно ознакомиться с правилами применения ПСН.

Онлайн-Калькуляторы для ИП и не только

Уважаемые читатели, при помощи калькуляторов вы сможете предварительно посчитать свои налоги и взносы.

Со временем их будет больше, сейчас ведется активная работа по разработке собственных решений. Также здесь можно будет найти ссылки на официальные калькуляторы ФНС, ПФР и.т.д.

Взносы ИП

- Калькулятор фиксированных взносов ИП “за себя” на 2017 год

- Калькулятор фиксированных взносов ИП «за себя» на 2018 год

- Калькулятор фиксированных взносов ИП «за себя» на 2019 год

- Калькулятор фиксированных взносов ИП «за себя» на 2020 год

- Калькулятор фиксированных взносов ИП «за себя» на 2021 год

- Калькулятор фиксированных взносов ИП «за себя» на 2022 год

- Калькулятор фиксированных взносов ИП «за себя» на 2023 год

Налоги ИП

- Расчет налога по УСН для ИП на УСН «Доходы» без сотрудников

- Калькулятор НДС

- Калькулятор для расчета стоимости патента на сайте ФНС: http://patent.

nalog.ru/

nalog.ru/

Полезные сервисы для ИП

Формирование платежек и квитанций для оплаты налогов и взносов:

https://service.nalog.ru/payment/index.html

С уважением, Дмитрий.

Видеоинструкции по использованию:

youtube.com/embed/v1gSY73R20k?ecver=1″ frameborder=»0″ allow=»autoplay; encrypted-media» allowfullscreen=»»/>

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке:

https://www.youtube.com/c/DmitryRobionek

Бесплатные сервисы от налоговиков

- jpg» data-src=»/files/article_images/2019/01/22/124535_132765.jpg»>

Сегодня на официальном сайте ФНС России размещено множество электронных сервисов https://www.nalog.ru/rn40/about_fts/el_usl/. С их помощью можно не только рассчитать и уплатить налоги, но и пообщаться с налоговой службой, а также получить разного рода информацию.

Сервисы для расчета и уплаты налогов

Через официальный сайт ФНС России налогоплательщики могут уплатить налоги.

Удобнее всего это сделать через личный кабинет налогоплательщика. На сайте предусмотрены личные кабинеты для организаций, ИП и физических лиц. В них же можно уточнить, есть ли у вас какие-либо долги по налогам, направить обращение в налоговый орган и др.

Кроме того, на сайте ФНС можно узнать адрес и платежные реквизиты вашей инспекции https://service. nalog.ru/addrno.do на случай, если налоги необходимо заплатить не через личный кабинет.

nalog.ru/addrno.do на случай, если налоги необходимо заплатить не через личный кабинет.Рассчитать налоги гражданам помогут калькуляторы, а именно:

А предпринимателям, у которых нет работников, пригодится калькулятор расчета страховых взносов https://www.nalog.ru/rn40/service/ops/, особенно если ИП недавно начал вести предпринимательскую деятельность или, наоборот, прекратил быть ИП.Сервисы для тех, кто только планирует начать свое дело

Через сайт ФНС можно:

- Узнать исчерпывающую информацию, необходимую для создания своего бизнеса https://www.nalog.ru/create_business/;

- Определить наиболее оптимальную систему налогообложения, воспользовавшись налоговым калькулятором «Выбор режима налогообложения» https://lkip.nalog.ru/calculator. Указав предполагаемые суммы доходов и расходов, а также количество работников, каждый желающий может узнать, какие налоги ему придется платить при том или ином налоговом режиме и в какой сумме;

- Зарегистрировать юридическое лицо или ИП https://service.

nalog.ru/gosreg/.

nalog.ru/gosreg/.

Полезные сервисы для организаций и ИП

Ведение бизнеса – дело рискованное. И напороться на недобросовестного поставщика или подрядчика не хочется никому. Поэтому многие компании и ИП уже пользуются сервисом ФНС «Риски бизнеса: проверь себя и контрагента» https://egrul.nalog.ru/index.html. С его помощью можно не только получить выписку из ЕГРЮЛ или ЕГРИП на интересующего вас налогоплательщика, но и узнать иную информацию. Также на сайте реализован сервис «Проверка корректности заполнения счетов-фактур» http://npchk.nalog.ru/. Он позволяет проверить, был ли контрагент зарегистрирован в ЕГРН и имел ли статус действующего на дату составления счета-фактуры. Пока сервис работает в тестовом режиме. Помимо прочего на сайте есть и отдельный сервис по предоставлению налоговой и бухгалтерской отчетности в электронном виде https://www.nalog.ru/rn40/service/pred_elv/.

Пока сервис работает в тестовом режиме. Помимо прочего на сайте есть и отдельный сервис по предоставлению налоговой и бухгалтерской отчетности в электронном виде https://www.nalog.ru/rn40/service/pred_elv/. Пресс-служба Управления Федеральной налоговой службы

по Калужской области.

Как рассчитать прибыль от патентной коробки

Резюме

Здесь мы описываем этапы бухгалтерского учета, необходимые для расчета выгоды от патентной коробки.

Мы также представляем упрощенный пример расчета, который может помочь вам оценить сумму экономии на корпоративном налоге в Великобритании, которую вы могли бы получить, если бы выбрали в режим патентной коробки.

Вам нужно будет обратиться за советом к своему консультанту по корпоративному налогообложению, чтобы получить точную оценку экономии, которую вы могли бы достичь, и лучший подход к бухгалтерскому учету для получения наибольшей экономии.

Расчет уменьшения налога на прибыль

Расчет налога, требуемый законодательством о патентной коробке, сложен, и требуется консультация специалиста по налогам. Ниже мы изложили основной подход, чтобы помочь с предварительной оценкой вероятной выгоды для компании от патентного ящика.

При расчете нет необходимости оценивать долю прибыли, приходящуюся на каждое квалифицируемое право ИС . Вместо этого законодательство требует расчета стандартного дохода и маркетингового вычета .Текущий доход определяется законодательством как 10% отчислений на баланс (без учета расходов на НИОКР и капитальных затрат). Стандартный доход вычитается из прибыли, относящейся к релевантному доходу ИС, чтобы получить квалифицируемую релевантную прибыль . Затем квалифицируемая релевантная прибыль уменьшается на маркетинговый вычет для учета затрат на маркетинг, чтобы получить релевантную прибыль ИС . Релевантная прибыль от ИС по сути представляет собой прибыль, которую HMRC приписывает существованию квалифицируемого права ИС . В соответствии с правилами нексуса к релевантной прибыли ИС применяется соответствующая доля НИОКР, которая отражает долю соответствующих расходов компании на НИОКР. По сути, патентная коробка позволяет компаниям платить более низкую ставку корпоративного налога в Великобритании на рассчитанную соответствующую прибыль от интеллектуальной собственности, на которую они внесли свой вклад в расходы на НИОКР.

Релевантная прибыль от ИС по сути представляет собой прибыль, которую HMRC приписывает существованию квалифицируемого права ИС . В соответствии с правилами нексуса к релевантной прибыли ИС применяется соответствующая доля НИОКР, которая отражает долю соответствующих расходов компании на НИОКР. По сути, патентная коробка позволяет компаниям платить более низкую ставку корпоративного налога в Великобритании на рассчитанную соответствующую прибыль от интеллектуальной собственности, на которую они внесли свой вклад в расходы на НИОКР.

На приведенной ниже диаграмме представлены семь этапов расчета для получения доли соответствующей прибыли ИС, приходящейся на ИС, из которой можно рассчитать налоговый вычет британской корпорации, доступный в соответствии с Патентной коробкой.

Шаг 1

Определить соответствующий поток доходов от ИС и стандартный поток доходов

Шаг 2

Распределить соответствующих IP-доходов на подпотоки

Шаг 3

Распределить отчисления по подпотокам

Шаг 4

Сделать вычеты, включая стандартный возврат вычет для каждого подпотока

Шаг 5

Произвести вычет маркетинговых активов для получения соответствующей прибыли от интеллектуальной собственности

Шаг 6

Применить фракцию R&D к каждому подпотоку

Шаг 7

Объединение подпотоков

Шаги с 1 по 7

При расчете на шаге 1 требуется определить релевантных доходов ИС e и стандартный доход и разделить их на поток релевантных доходов ИС и стандартный поток доходов. Их сумма должна составлять общий доход компании. Это включает в себя рассмотрение всех потоков доходов и их распределение либо как соответствующий доход ИС , либо как нерелевантный (стандартный) доход ИС.

Их сумма должна составлять общий доход компании. Это включает в себя рассмотрение всех потоков доходов и их распределение либо как соответствующий доход ИС , либо как нерелевантный (стандартный) доход ИС.

На шаге 2 поток релевантного IP-дохода распределяется на подпотоки. Требуется, чтобы была выбрана потоковая передача на уровне права ИС, при которой доход распределяется по каждому соответствующему праву ИС , если это возможно. Однако возможна потоковая передача на уровне продукта или процесса или потоковая передача семейства продуктов.Эти подпотоки позволяют применять соответствующие вычеты и долю НИОКР в случаях, когда имеется несколько прав ИС и/или несколько продуктов или процессов, вносящих вклад в доход от ИС. Уровень подпотока будет зависеть от того, как права ИС соотносятся с продуктами или процессами. Глобальный поток может использоваться для мелких претензий.

На шаге 3 дебеты, подлежащие вычету при расчете налогооблагаемой торговой прибыли, распределяются по каждому соответствующему подпотоку дохода IP. К ним относятся расходы на НИОКР или налоговые кредиты на НИОКР.

К ним относятся расходы на НИОКР или налоговые кредиты на НИОКР.

На шаге 4, после выполнения вычетов из шага 3, рассчитывается обычная доходность, которая затем вычитается, чтобы получить квалификационную релевантную прибыль (QRP) . В законодательстве рутинная отдача установлена в размере 10% от рутинных расходов. Текущие расходы не включают расходы на НИОКР.

На шаге 5 соответствующие маркетинговые активы определяются как доход маркетинговых активов и вычитаются. На этом этапе учитывается доход, полученный от деловой репутации или брендинга, который не соответствует требованиям для патентной коробки, в отличие от дохода от деятельности в области ИС.

На шаге 6 рассчитывается доля НИОКР и применяется к каждому вспомогательному потоку для получения релевантной прибыли (RP) . При расчете сумма прямых расходов на НИОКР (D) и расходов на НИОКР, привлеченных третьими сторонами по субподряду (S1), с 30-процентным увеличением «хороших НИОКР», делится на общие расходы, которые состоят из расходов на «хорошие НИОКР» ( D + S1), плюс расходы на НИОКР по субподряду связанной стороны (S2) и стоимость приобретения ИС (A). Доля НИОКР равна (D + S1) x 1.3/ (Д + С1 + А + С2). Однако дробь ограничена 1,

Доля НИОКР равна (D + S1) x 1.3/ (Д + С1 + А + С2). Однако дробь ограничена 1,

На шаге 7 релевантной прибыли с фракцией НИОКР , примененной для каждого потока, складываются вместе, чтобы определить общую релевантную прибыль , относящуюся к патентному ящику.

Расчет вычета патентной коробки

Действие законодательства о патентных ящиках заключается в уменьшении прибыли, с которой уплачивается корпоративный налог Великобритании. Рассчитанная общая релевантная прибыль (RP) из шага 7 умножается на соответствующую основную ставку налога на прибыль (MR) минус специальная ставка налога на прибыль (IPR, 10%), деленная на основную ставку налога на прибыль.то есть:

Это приводит к вычету Patent Box , который вычитается из налогооблагаемой прибыли до расчета суммы корпоративного налога Великобритании по основной ставке.

Пример расчета

Торговый оборот компании А составляет 1 000 000 фунтов стерлингов, из которых 700 000 фунтов стерлингов приходятся на продажу предметов, охватываемых двумя квалифицируемыми правами интеллектуальной собственности — 500 000 фунтов стерлингов за ПИС1 и 200 000 фунтов стерлингов за ПИС 2. Для IPR2 20% прибыли приходится на брендинг, а не на использование IPR2.

Для IPR2 20% прибыли приходится на брендинг, а не на использование IPR2.

Компания А имеет расходы, подлежащие вычету из налогооблагаемой базы, в размере 750 000 фунтов стерлингов, включая 50 000 фунтов стерлингов на НИОКР. Общие вычеты по статьям, относящимся к IPR1 и IPR2, составляют 100 000 фунтов стерлингов каждая. Все исследования и разработки для IPR1 проводились собственными силами в предыдущем году. IPR2 была приобретена за 40 тысяч фунтов стерлингов в прошлом году, а в этом году еще 50 тысяч фунтов стерлингов были потрачены на исследования и разработки.

Без патентной коробки расчет налога на прибыль был бы следующим:

- Доход от торговли 1000 тысяч фунтов стерлингов

- Не облагаемые налогом торговые расходы: 750 тысяч фунтов стерлингов

- Налогооблагаемая торговая прибыль 250 тысяч фунтов стерлингов

- Корпоративный налог к уплате (предполагая 19%) без патентной коробки (GBP 250 x 19%) = GBP 48k

Расчет патентной коробки выглядит следующим образом:

Шаг 1. Установите стандартный поток доходов и соответствующий поток IP-доходов :

Установите стандартный поток доходов и соответствующий поток IP-доходов :

Стандартный поток доходов = GBP 300k

Релевантный IP-доход stream = GBP 700k

Шаг 2 — Распределяется доход для двух подпотоков, относящихся к двум правам ИС, IRP1 и IPR2:

Релевантный доход IP для субпотока IPR1 = GBP 500k

Релевантный доход IP для подпотока IPR2 = GBP 200k

Шаг 3 – Распределить дебеты, подлежащие вычету при расчете налогооблагаемой торговой прибыли:

Вычеты для подпотока IPR1 = GBP 100k Не связанные с НИОКР расходы

Вычеты для подпотока IPR2 = 50 000 фунтов стерлингов Затраты на исследования и разработки, 50 000 фунтов стерлингов, не связанные с исследованиями и разработками

Шаг 4 – Чистая прибыль уменьшается на стандартную прибыль , чтобы получить квалификационную релевантную прибыль (QRP) . Ни один из вычетов, выделенных на шаге 3 для подпотока IPR1, не относится к исследованиям и разработкам, поэтому все они включены в расчет подпрограммы возврата :

Ни один из вычетов, выделенных на шаге 3 для подпотока IPR1, не относится к исследованиям и разработкам, поэтому все они включены в расчет подпрограммы возврата :

Подпоток IPR1 QRP = (500k – 100k) – (100k x 10%) = GBP 390k

Только 50 000 фунтов стерлингов из вычетов, выделенных на шаге 3 для подпотока ПИС2, относятся к расходам, не связанным с НИОКР, поэтому только они включаются в стандартный расчет прибыли:

Подпоток IPR2 QRP = (200k – 100k) – (50k x 10%) = GBP 95k

Шаг 5 – Вычесть маркетинговых активов, возврат .Вся прибыль от подпотока IPR1 возникает за счет использования ИС, тогда как 20% прибыли от подпотока IPR2 приходится на брендинг:

Подпоток IPR1 QRP с маркетинговым вычетом = 390k – 0 = GBP 390k

Подпоток IPR2 QRP с маркетинговым вычетом = 95k – 19k = GBP 76k

Шаг 6 – Расчет и применение Доля НИОКР для получения соответствующей прибыли . IPR1 была полностью разработана собственными силами, поэтому доля НИОКР для этого подпотока равна 1.С другой стороны, компания потратила 50 000 на собственные исследования и разработки и 40 000 фунтов стерлингов на приобретение прав интеллектуальной собственности 2, поэтому доля НИОКР = (50 000 x 1,3)/(50 000 + 40 000) = 0,72

IPR1 была полностью разработана собственными силами, поэтому доля НИОКР для этого подпотока равна 1.С другой стороны, компания потратила 50 000 на собственные исследования и разработки и 40 000 фунтов стерлингов на приобретение прав интеллектуальной собственности 2, поэтому доля НИОКР = (50 000 x 1,3)/(50 000 + 40 000) = 0,72

Подпоток IPR1 RP = 390k x 1 = GBP 390k

Подпоток IPR2 RP = 76k x 0,72 = GBP 55k

Шаг 7. Объединить релевантной прибыли с долей НИОКР для каждого потока, чтобы получить суммарную релевантную прибыль :

Общая релевантная прибыль = 390 тыс. + 55 тыс. = фунтов стерлингов 445 тыс.

Наконец, можно рассчитать вычет патентной коробки .В этом случае, предполагая, что ставка патентного ящика 10% и ставка корпоративного налога 19%: (445k x ((19-10)/19)) = фунтов стерлингов 211k

Таким образом, полная ставка корпоративного налога уплачивается с налогооблагаемой торговой прибыли (250 000 фунтов стерлингов) за вычетом вычета патентной коробки (211 000 фунтов стерлингов) = 39 фунтов стерлингов.

При ставке корпоративного налога в размере 19% корпоративный налог в размере 7 006 фунтов стерлингов (57 000 фунтов стерлингов x 19 %) будет уплачиваться с патентной коробкой по сравнению с 48 тысяч фунтов стерлингов без патентной коробки.

Расчет — соображения

Расчет для получения вычета патентной коробки требует ввода цифр, которые не могут быть легко предоставлены существующими процедурами бухгалтерского учета некоторых компаний. В частности, это, вероятно, будет иметь место, когда компании имеют несколько источников дохода, некоторые из которых будут релевантными доходами от ИС , а некоторые из них будут нерелевантными доходами от ИС. Кроме того, компаниям потребуются исторические данные о соответствующих расходах на НИОКР.Поэтому компаниям, возможно, придется восполнить этот дефицит информации, прежде чем они смогут определить возможную выгоду от Patent Box. Потребуется детальное понимание доходов и расходов и того, как они распределяются между различными потоками доходов.

Чтобы просмотреть эту страницу в формате PDF для загрузки, нажмите здесь. Чтобы просмотреть все наши страницы патентной коробки в виде одного загружаемого PDF-файла, нажмите здесь.

Назад на домашнюю страницу патентной коробки

Пред.

Патент | Японское патентное ведомство

Основное содержание начинается здесь.

6-1. Что такое патент?

(i) Объект защиты Закона о патентах

Статья 1 Закона о патентах предусматривает, что «цель настоящего Закона состоит в том, чтобы путем содействия охране и использованию изобретений поощрять изобретения и тем самым способствовать развитию промышленности».

Предметом охраны Закона о патентах (статья 2) является изобретение. В частности, целью Закона является поощрение изобретений и, таким образом, содействие развитию промышленности путем содействия охране и использованию изобретений.

Кроме того, чтобы претендовать на охрану в соответствии с Законом о патентах, изобретения должны характеризоваться высоким уровнем технологического творчества, основанным на законах и правилах природы. Следовательно, методы расчета или шифрования, которые определяются произвольно определенными правилами, такие как финансовые и страховые системы или методы налогообложения, не основаны на естественных законах и правилах и, следовательно, не подлежат охране в соответствии с Законом о патентах. Более того, открытие само по себе (например, открытие Ньютоном гравитации) не подлежит охране в соответствии с Законом о патентах.

Следовательно, методы расчета или шифрования, которые определяются произвольно определенными правилами, такие как финансовые и страховые системы или методы налогообложения, не основаны на естественных законах и правилах и, следовательно, не подлежат охране в соответствии с Законом о патентах. Более того, открытие само по себе (например, открытие Ньютоном гравитации) не подлежит охране в соответствии с Законом о патентах.

Изобретение — это то, что, вероятно, следует держать в секрете, чтобы его не украли.

С другой стороны, такая секретность делает невозможным эффективное использование изобретателем собственного изобретения и заставляет других людей напрасно тратить ресурсы на изобретение того же самого.

Патентная система предназначена для предотвращения подобных случаев. Патентная система также была разработана для содействия техническому прогрессу, промышленному развитию и использованию технологических ресурсов для создания изобретений.

(ii) Срок действия патентного права

Срок действия патентного права составляет 20 лет с даты подачи заявки на патент. Срок может быть продлен до пяти лет для фармацевтической продукции и агрохимикатов.

Срок может быть продлен до пяти лет для фармацевтической продукции и агрохимикатов.

(iii) Описание процедур получения патентного права

Схема процедур получения патентного права отображается на следующем

URL-адрес: http://www.jpo.go.jp/tetuzuki_e/t_gaiyo_e/pa_right.htm

6-2.Как проходит процедура получения патентного права?

Схема процедур получения патентного права отображается на следующем

URL-адрес: http://www.jpo.go.jp/tetuzuki_e/t_gaiyo_e/pa_right.htm

6-3. Есть ли база данных, которую я могу использовать для поиска патентов, полезных моделей, промышленных образцов или товарных знаков?

Да, есть. Поисковая служба «J-PlatPat», которой управляет Национальный центр информации и обучения промышленной собственности (INPIT), предоставляет базы данных публикаций о патентах, полезных моделях, промышленных образцах и товарных знаках.И вы также можете увидеть юридический статус каждого приложения через этот сервис.

Если у вас есть какие-либо вопросы по использованию J-PlatPat, загляните в меню «ПОМОЩЬ», которое находится вверху экрана для каждой базы данных, или отправьте электронное письмо в службу поддержки.

Откройте «J-PlatPat(Внешняя ссылка)»

6-4. Что я должен знать, прежде чем подать заявку на патент?

(i) Прежде всего, вы должны знать о принципе «Первым подать».

В соответствии со статьей 39 Закона о патентах, когда две или более патентных заявок на идентичное изобретение подаются в разные даты, только заявитель, подавший патентную заявку первым, будет иметь право на получение патента на это изобретение.Это называется принципом «Первым подать». Это означает, что если какие-либо другие заявители подадут заявки на то же изобретение после того, как первый заявитель подал заявку, эти более поздние заявки будут отклонены.

(ii) Во-вторых, убедитесь, что вы не публикуете и не раскрываете свое изобретение до подачи заявки.

В Японии любое изобретение, которое было раскрыто до того, как была подана патентная заявка на это изобретение, в основном не получает патента. Однако статья 30 Закона о патентах делает исключение из этого правила.Если какое-либо изобретение было раскрыто в силу определенных обстоятельств и заявка на выдачу патента подана в течение шести месяцев с даты раскрытия изобретения, статья 30 предусматривает, что при таких условиях изобретение не утратит своей новизны или изобретательского уровня вследствие того, что оно имело было раскрыто.

Однако статья 30 Закона о патентах делает исключение из этого правила.Если какое-либо изобретение было раскрыто в силу определенных обстоятельств и заявка на выдачу патента подана в течение шести месяцев с даты раскрытия изобретения, статья 30 предусматривает, что при таких условиях изобретение не утратит своей новизны или изобретательского уровня вследствие того, что оно имело было раскрыто.

См. часто задаваемые вопросы 1-1: «Должен ли я искать сведения об известном уровне техники перед подачей заявки на патент?»

6-5. Нужно ли мне подавать заявку на экспертизу в ЯПВ после того, как я подал заявку на патент?

В Японии требуется экспертиза заявки на патент по существу, чтобы определить, может ли быть выдан патент на изобретение, содержащееся в заявке на патент.Патентная заявка не рассматривается до тех пор, пока в ЯПВ не будет подано и получено «Запрос на экспертизу». «Заявка на экспертизу» должна быть подана в ЯПВ в течение трех лет с даты подачи заявки на патент, в случае международной заявки РСТ в течение трех лет с даты международной подачи, а не с даты, когда заявка поступила в национальный этап в Японии. Если «Заявка на экспертизу» не подается в установленный срок, заявка на патент считается отозванной* в Японии.

Если «Заявка на экспертизу» не подается в установленный срок, заявка на патент считается отозванной* в Японии.

*Ваша патентная заявка (включая любую международную заявку РСТ), которая была сочтена отозванной в Японии, может быть восстановлена, если у вас есть уважительная причина, по которой вы не подали просьбу о проведении экспертизы в установленный выше срок, т. е. если Патентное ведомство находит, что ваше несоблюдение срока произошло, несмотря на должные меры предосторожности, требуемые обстоятельствами. Другими словами, вы можете подать запрос на экспертизу в течение двух месяцев после даты, когда уважительная причина перестала существовать, при условии, что это сделано в течение одного года с первоначально установленного срока.При этом вы должны представить также документ, называемый «Изложение причин восстановления», с указанием уважительной причины.

6-6. Могу ли я получить и патентное право, и право на полезную модель на одно и то же изобретение?

Юридически невозможно получить и патентное право, и право на полезную модель на одно и то же изобретение.

Если заявка на патент и заявка на полезную модель для одного и того же изобретения поданы в разные даты, то существуют следующие возможности: (1) если заявка на патент была подана в более раннюю дату, чем заявка на полезную модель, может быть выдан патент на изобретение или (2) если заявка на полезную модель была подана ранее, чем заявка на патент, регистрация полезной модели может быть предоставлена для изобретения (статья 39(3) Закона о патентах и статья 7(3) Закона о полезности). Модель).

Если заявка на патент и заявка на полезную модель для одного и того же изобретения поданы в один и тот же день, то вы можете получить только либо патентное право, либо регистрацию полезной модели, но не то и другое (статья 39(4) Закона о патентах и статья 7(7) полезной модели).

6-7. Могу ли я преобразовать заявку на патент в заявку на полезную модель?

Заявка на патент может быть преобразована в заявку на полезную модель в течение трех месяцев (четырех месяцев для иностранных резидентов) с даты направления заявителю или его представителю заверенной копии решения эксперта об отказе или в течение девяти месяцев. лет и шести месяцев с даты подачи заявки на патент, в зависимости от того, что истекает раньше.

лет и шести месяцев с даты подачи заявки на патент, в зависимости от того, что истекает раньше.

Если заявителю или его представителю не передана заверенная копия первоначального решения об отказе, заявка на патент может быть преобразована в заявку на полезную модель в любое время в течение девяти лет и шести месяцев с даты подачи заявки на патент .

Заявка на полезную модель, полученная в результате преобразования заявки на патент, считается поданной на дату подачи исходной заявки на патент.

Кроме того, исходная заявка на патент считается отозванной.

6-8. Могу ли я получить патент на свое изобретение, на которое я уже подал заявку на патент в своей стране?

Да, это возможно, если заявка на патент, поданная в Японии, соответствует установленным требованиям для выдачи патента в соответствии с Законом о патентах, но вы должны учитывать следующее:

- 1) В принципе, если ваше изобретение уже было обнародовано компетентным органом (например, патентным ведомством) страны, оно не может быть запатентовано в Японии из-за отсутствия новизны (статья 29(1) Закона о патентах) .

- 2) С другой стороны, вы можете претендовать на приоритетное право одновременно с подачей заявки на патент в Японии на основании первой заявки на патент или полезную модель, которую вы подали в стране, которая является договаривающейся стороной Парижского Конвенции по охране промышленной собственности или член Всемирной торговой организации в течение одного года с даты подачи первой заявки (подробнее см. FAQ. 6-9 ниже).

В этом случае дата подачи первой заявки считается действительной датой подачи в отношении новизны и изобретательского уровня в экспертизе по существу для последующей заявки в Японии.

Таким образом, если вы по-прежнему можете претендовать на приоритетное право на свою патентную заявку в Японии, это не считается отсутствием новизны из-за публикации вашего изобретения в вашей стране или стране, отличной от Японии.

Однако обратите внимание, что, хотя вы заявляете о приоритетном праве, ваша последующая патентная заявка в Японии может быть отклонена, если есть другие причины для отказа, предусмотренные Законом о патентах.

Примечания: Приведенное выше объяснение применимо как к полезной модели, так и к промышленному образцу.Кроме того, пояснение выше (за исключением 1)) относится к товарным знакам.

Однако обратите внимание, что в отношении заявки на промышленный образец и заявки на товарный знак период, в течение которого может быть истребовано право приоритета, составляет шесть месяцев с даты подачи первой заявки.

6-9. Могу ли я претендовать на приоритетное право на основании первой заявки, поданной в стране, отличной от Японии, когда я подаю заявку на патент в Японии?

Граждане или резиденты, в том числе юридические лица договаривающейся стороны Парижской конвенции по охране промышленной собственности (см. веб-сайт ВОИС (Внешняя ссылка)) или члена Всемирной торговой организации (см. веб-сайт ВТО (Внешняя ссылка)) или юридические лица юридические лица, имеющие бизнес-офис в этом районе, пользуются преимущественным правом на основании первой заявки, поданной в любой из этих стран или членов, для последующей заявки в Японии.

Чтобы воспользоваться преимуществами приоритетного права, вы должны подать заявку на патент в течение одного года с даты подачи вышеуказанной первой заявки (далее этот годовой период называется «приоритетным периодом», а подача дата указанной выше первой заявки называется «датой приоритета»), а также необходимо объявить притязания на приоритет в течение шестнадцати месяцев с даты приоритета или четырех месяцев с момента подачи вашей патентной заявки в Японии, в зависимости от того, какой срок истекает позже.Заявление о притязаниях на приоритет должно быть сделано в установленном порядке в соответствии со статьей 43(1) Закона о патентах. Можно заявить множественные приоритетные права.

Когда вы требуете приоритета, вы должны сделать следующее:

- i) Указать название страны, в которой была подана первая вышеуказанная заявка, дату подачи и номер заявки в форме запроса, и

- ii) Представить приоритетный документ (Статья 43(2)) в течение 16 месяцев с даты приоритета или с самой ранней даты подачи заявки, когда испрашивается несколько приоритетных прав, в зависимости от того, что наступит раньше.

Примечания: Вышесказанное относится также к полезным моделям, промышленным образцам и товарным знакам.

Однако обратите внимание, что в отношении заявки на промышленный образец или заявки на товарный знак приоритетное право на основании указанной выше первой заявки может действовать в течение шести месяцев с даты подачи первой заявки.

В отношении заявки на полезную модель вы можете заявить о притязаниях на приоритет в течение одного месяца с даты подачи заявки на полезную модель в Японии.В отношении заявки на промышленный образец или заявки на товарный знак вы можете заявить о притязаниях на приоритет только одновременно с подачей заявки в Японии.

Кроме того, вы можете заявить о притязании на приоритет вашей патентной заявки (включая международную заявку РСТ), которая была подана в течение двух месяцев после истечения приоритетного периода, при условии, что у вас есть уважительная причина не подачи вашей патентной заявки в течение приоритетного периода в Японии. , т. е. когда Патентное ведомство находит, что ваше несоблюдение срока произошло, несмотря на то, что были предприняты должные меры предосторожности, требуемые обстоятельствами.При этом вы должны представить документ под названием «Заявление о причинах восстановления» с указанием уважительной причины. Это также относится к заявкам на полезную модель.

, т. е. когда Патентное ведомство находит, что ваше несоблюдение срока произошло, несмотря на то, что были предприняты должные меры предосторожности, требуемые обстоятельствами.При этом вы должны представить документ под названием «Заявление о причинах восстановления» с указанием уважительной причины. Это также относится к заявкам на полезную модель.

6-10. Как я могу получить сертификат приоритета?

Чтобы получить заверенную копию любой патентной заявки, которая была подана в Японское патентное ведомство, вам необходимо подать запрос на ее получение.

Обратите внимание, что вам необходимо заполнить необходимые формы в соответствии с положениями Закона о патентах и соответствующими правилами.Форма должна быть на японском языке.

Плата за это составляет 1400 иен (по состоянию на 1 апреля 2012 г.).

Кроме того, сертификаты приоритета можно получить в рамках программы электронного приоритетного обмена документами (PDX). Программа PDX бесплатно предоставляет электронные приоритетные документы патентным ведомствам, участвующим в этой программе.

Для получения дополнительной информации о PDX и ведомствах, участвующих в программе PDX, см. «веб-сайт ВОИС» (Внешняя ссылка).

6-11. Что я могу сделать, если я не представил сертификат приоритета до истечения срока?

К сожалению, если вы не уложились в срок для подачи сертификата приоритета, нет никаких положений, позволяющих восстановить ваши приоритетные права.

См. статью 43(1), (2) и (4) «Закона о патентах» (Внешняя ссылка).

6-12. Что я могу сделать, чтобы быстрее получить права в Японии с помощью программы PPH?

Подробную информацию о программе PPH см. в документе «Ускорение патентного делопроизводства (PPH)».

Для справки см. также FAQ 10-2: «Как я могу получить права в Японии раньше, используя систему PPH для заявок РСТ?»

6-13. Что делать, если я получил уведомление о причинах отказа?

Когда JPO отправляет вам уведомление о причинах отказа, вам предоставляется возможность ответить на него. Крайний срок для ответа составляет 60 дней для заявителей, проживающих в Японии, и 3 месяца для заявителей, проживающих за пределами Японии. Вы должны ответить, представив письменный аргумент или письменную поправку, в зависимости от ситуации.

Крайний срок для ответа составляет 60 дней для заявителей, проживающих в Японии, и 3 месяца для заявителей, проживающих за пределами Японии. Вы должны ответить, представив письменный аргумент или письменную поправку, в зависимости от ситуации.

Если вы не ответите, JPO сделает отказ окончательным.

6-14. Что я могу сделать, когда получу окончательное решение (решение об отказе) от МСС?

Апелляция на решение эксперта об отказе может быть подана в ЯПВ в течение трех месяцев (четырех месяцев для жителей других стран) с даты отправки заверенной копии решения эксперта об отказе.

Если решение эксперта об отказе отменяется в результате рассмотрения апелляционной комиссией, передается решение о выдаче патента.Затем патентное право может быть получено после уплаты установленных патентных пошлин в течение установленного периода (см. FAQ 4-4: «Могу ли я получить информацию о сроке действия права и сроке уплаты патентной/регистрационной пошлины?») .

6-15.

Могу ли я получить информацию о сроке действия права и сроках уплаты пошлины за патент/регистрацию?

Могу ли я получить информацию о сроке действия права и сроках уплаты пошлины за патент/регистрацию?Ниже приводится информация о (а) сроке действия патента, права на полезную модель, промышленный образец и товарный знак и (б) сроке уплаты патентной или регистрационной пошлины.

(i) Патент

(a) Срок действия патентного права истекает через 20 лет с даты подачи заявки на патент. Между тем, продление срока действия патента на срок до пяти лет может быть доступно для патентов на фармацевтические препараты и сельскохозяйственные химикаты по запросу при соблюдении установленных требований. Патентное право вступает в силу с даты регистрации патента.

(b) Для регистрации патента патентные пошлины за каждый год с первого по третий год должны быть уплачены единовременно в течение 30 дней с даты, когда заверенная копия решения эксперта или судебного решения действие того, что патент должен быть предоставлен, было передано.Патентное право регистрируется после уплаты патентных пошлин с первого по третий год.

Патентные пошлины за каждый последующий год, начиная с четвертого, должны быть уплачены до конца предыдущего года.

Годовые взносы за некоторые годы также могут быть выплачены единовременно заранее.

(ii) Полезная модель

(a) Срок действия права на полезную модель истекает по истечении десяти лет с даты подачи заявки на полезную модель.

Заявка на полезную модель регистрируется без проведения экспертизы по существу, но право на полезную модель возникает с даты регистрации полезной модели.

(b) За регистрацию полезной модели регистрационные пошлины за три года должны быть уплачены во время подачи заявки на полезную модель.

Годовые сборы за каждый последующий год, начиная с четвертого, должны быть оплачены до конца предыдущего года. Регистрационные взносы за некоторые годы также могут быть оплачены единовременно заранее.

(iii) Дизайн

(a) Срок действия права на промышленный образец истекает по истечении 20-летнего периода, который начинается с даты регистрации права. При этом срок действия права на промышленный образец, заявка на который подана до 31 марта 2007 г., истекает по истечении 15 лет с даты регистрации.

При этом срок действия права на промышленный образец, заявка на который подана до 31 марта 2007 г., истекает по истечении 15 лет с даты регистрации.

(b) За регистрацию промышленного образца регистрационный сбор за первый год должен быть уплачен в течение 30 дней с даты получения заверенной копии решения эксперта или судебного решения о том, что образец должен быть зарегистрирован, передан.

Годовые сборы за каждый последующий год, начиная со второго года, уплачиваются до конца предыдущего года.Регистрационные взносы за некоторые годы также могут быть оплачены единовременно заранее.

(iv) Товарный знак

(a) Срок действия права на товарный знак истекает через десять лет с даты регистрации товарного знака.

(b) За регистрацию товарного знака пошлина за регистрацию в течение десяти лет должна быть уплачена в течение 30 дней с даты получения заверенной копии решения эксперта или судебного решения о регистрации товарного знака. было передано.

Однако регистрационный взнос может быть оплачен и двумя частями, но сумма рассрочки платежа регистрационного сбора сравнительно выше, чем единовременная сумма обычного регистрационного взноса на десять лет. Регистрационный сбор за последующие пять лет должен быть уплачен в течение пяти лет со дня, следующего за днем регистрации товарного знака.

Регистрационный сбор за последующие пять лет должен быть уплачен в течение пяти лет со дня, следующего за днем регистрации товарного знака.

[Продление срока действия права на товарный знак]

Владелец права на товарный знак может продлить право на товарный знак, подав заявление о продлении регистрации товарного знака в течение шести месяцев до истечения десятилетнего срока действия права на товарный знак.

Обратите внимание

Японское патентное ведомство не принимает прямые платежи от иностранных резидентов. Сюда входят, например, платежи банковскими переводами, кредитными картами или чеками. Оплата должна быть произведена представителем (патентным администратором) в Японии. Однако ЯПВ будет принимать оплату годовой патентной пошлины за каждый год, начиная с четвертого года, марками патентных доходов, которая должна быть уплачена до конца предыдущего года.

См. FAQ 4-1: «Сколько стоят сборы?» и обратитесь к разделу 3. «Годовой взнос/регистрационный сбор», а также FAQ 4-3: «Что делать с годовыми взносами?» в отношении патентных прав и др.

«Годовой взнос/регистрационный сбор», а также FAQ 4-3: «Что делать с годовыми взносами?» в отношении патентных прав и др.

См. также FAQ 1-6: «Как я могу получить список патентных поверенных в Японии?»

6-16. Можно ли продлить срок действия патентного права?

Если вы платите ежегодные пошлины, вы можете сохранить свое патентное право в течение двадцати лет, начиная с даты подачи заявки. Кроме того, ЯПВ разрешит продление до пяти лет в случае, если был определенный период времени, в течение которого ваше патентное право не могло быть использовано после его регистрации, и ваше патентное право относится к области фармацевтики и сельскохозяйственных химикатов, и вы были обязаны предпринять определенные действия или получить разрешение, такое как разрешение, требуемое в соответствии с положением об общественной безопасности.

Вам необходимо подать заявку в Патентное ведомство Японии, чтобы продлить действие своего патентного права. Однако решение о продлении срока действия вашего патента в конечном счете остается на усмотрение патентных экспертов.

Для получения дополнительной информации, пожалуйста, прочтите «Руководство по сдаче экзамена» и обратитесь к Части VI.

6-17. Как я могу искать патенты, доступные для лицензирования?

INPIT, Национальный центр информации и обучения в области промышленной собственности, бесплатно ведет базу данных информации о лицензировании патентов в Интернете.(Центр является независимым подразделением Японского патентного ведомства.)

База данных является общедоступной службой, позволяющей любому лицу, например, отдельным лицам, университетам, исследовательским центрам и т. д., получать информацию о патентах, зарегистрированных в базе данных и доступных для лицензирования.

Для доступа к базе данных не нужно создавать учетную запись, идентификатор или пароль; и вам не нужно регистрировать лицензируемый патент. Эта база данных полезна для поиска лицензируемых патентов или любых других патентов, которые могут вас заинтересовать.

Лицам, которые планируют использовать лицензируемые патенты, найденные ими в базе данных, могут быть предоставлены лицензии в качестве лицензиата от патентообладателя.

Вы можете получить доступ к «Информационной базе данных о лицензировании патентов»(Внешняя ссылка)

Приведенная выше ссылка ведет на домашнюю страницу на японском языке, но есть кнопка, которую можно нажать, чтобы перейти на страницы на английском языке, которая находится посередине страницы.

6-18. Как я могу предотвратить выдачу заявки на патент третьей стороны?

Вы можете воспользоваться системой «Предоставление информации третьими лицами.Подробную информацию о системе см. в разделе «Представление замечаний от третьих лиц».

6-19. Может ли быть продлен срок, указанный экспертом для ответа на уведомление о причине отказа, пока моя патентная заявка проходит экспертизу по существу?

Да, период времени, который эксперт указывает вам для ответа на уведомление о причине отказа, может быть продлен, пока ваша патентная заявка проходит экспертизу по существу.Чтобы продлить его, вам необходимо подать соответствующий запрос в МПС до истечения указанного периода для ответа.

Если вы проживаете или проживаете в Японии, срок может быть продлен на два месяца при подаче такого запроса. Если вы не проживаете в Японии или не проживаете в Японии, этот период может быть продлен на два месяца, если вы подадите соответствующий запрос. Кроме того, однако, вы можете продлить этот период еще на один месяц, если вы подадите еще один такой запрос на этот счет.Плата за запрос на продление составляет 2100 йен.

Если вы не подадите запрос на продление указанного периода до его истечения, вы все равно можете подать соответствующий запрос в ЯПВ в течение двух месяцев после истечения периода.

Заявители, проживающие или постоянно проживающие в Японии, и заявители, не проживающие или не проживающие в Японии, могут продлить этот период на два месяца, если они подадут соответствующий запрос по истечении указанного периода. Однако, если они подадут его после истечения указанного периода, плата составит 51 000 фунтов стерлингов.

Подробнее см. «Изменение Регламента в части продления установленного срока ответа на уведомление о причинах отказа в отношении заявок на патенты и заявок на регистрацию товарных знаков (с 1 апреля 2016 г. )»

)»

Внимание

Обратите внимание, что в соответствии со статьей 8 Закона о патентах лица, которые не проживают или не проживают в Японии, не могут проводить большинство процедур непосредственно в ЯПВ и должны назначить представителя в Японии.Есть некоторые исключения из этого, такие как подача первоначальной заявки на патент и уплата ежегодной патентной пошлины за каждый год, начиная с четвертого года, которая должна быть уплачена до конца предыдущего года. Однако эти исключения для патента не распространяются на полезные модели, образцы и товарные знаки в соответствии с их соответствующими законами. Мы настоятельно рекомендуем вам назначить патентного поверенного своим представителем и подробно проконсультироваться с ним или с ней о процедурах.

26 CFR § 1.871-11 — Доходы от продажи или обмена патентов, авторских прав или аналогичной собственности.| CFR | Закон США

(a) Определен условный платеж. Для целей раздела 871(a)(1)(D), раздела 881(a)(4), § 1. 871-7(c)(1)(iv), § 1.881-2(c)(1)(iii) ), и в этом разделе платежи, которые зависят от производительности, использования или отчуждения имущества или доли в нем, включают постоянные платежи, измеряемые в процентах от продажной цены продаваемой продукции или основанные на количестве единиц, произведенных или проданы или основаны аналогичным образом на производстве, продаже или использовании или отчуждении переданного имущества или процентов.Платеж, который точно определен в отношении суммы, подлежащей получению, но зависит от времени платежа, или платеж в рассрочку основной суммы, согласованный в соглашении о передаче, не должен рассматриваться как условный платеж для целей настоящего параграфа. . Для неприменения раздела 1253 к определенным суммам, описанным в этом параграфе, см. параграф (а) § 1.1253-1.

871-7(c)(1)(iv), § 1.881-2(c)(1)(iii) ), и в этом разделе платежи, которые зависят от производительности, использования или отчуждения имущества или доли в нем, включают постоянные платежи, измеряемые в процентах от продажной цены продаваемой продукции или основанные на количестве единиц, произведенных или проданы или основаны аналогичным образом на производстве, продаже или использовании или отчуждении переданного имущества или процентов.Платеж, который точно определен в отношении суммы, подлежащей получению, но зависит от времени платежа, или платеж в рассрочку основной суммы, согласованный в соглашении о передаче, не должен рассматриваться как условный платеж для целей настоящего параграфа. . Для неприменения раздела 1253 к определенным суммам, описанным в этом параграфе, см. параграф (а) § 1.1253-1.

(b) Платежи, рассматриваемые как зависящие от использования. В соответствии с разделом 871(e), если более 50 процентов прибыли иностранного физического лица или иностранной корпорации-нерезидента за любой налоговый год от продажи или обмена после 4 октября 1966 г. любого патента, авторского права, секретного процесса или формулы, деловая репутация, торговая марка, торговая марка, франшиза или другое подобное имущество, или любые доли в любом таком имуществе, являются платежами, которые зависят от производительности, использования или распоряжения таким имуществом или интересами, вся прибыль такого физического лица или корпорации за налоговый год от продажи или обмена такого имущества или доли, для целей раздела 871(a)(1)(D), раздела 881(a)(4), раздела 1441(b) или раздела 1442(а) и подзаконных актов, рассматриваемых как платежи, которые зависят от производительности, использования или распоряжения таким имуществом или интересами.Этот параграф не применяется для целей определения в соответствии с разделом 871(b)(1) или 882(a)(1) налога иностранного физического лица или иностранной корпорации-нерезидента на доход, который фактически связан в налоговом году с ведением торговля или бизнес в Соединенных Штатах.

любого патента, авторского права, секретного процесса или формулы, деловая репутация, торговая марка, торговая марка, франшиза или другое подобное имущество, или любые доли в любом таком имуществе, являются платежами, которые зависят от производительности, использования или распоряжения таким имуществом или интересами, вся прибыль такого физического лица или корпорации за налоговый год от продажи или обмена такого имущества или доли, для целей раздела 871(a)(1)(D), раздела 881(a)(4), раздела 1441(b) или раздела 1442(а) и подзаконных актов, рассматриваемых как платежи, которые зависят от производительности, использования или распоряжения таким имуществом или интересами.Этот параграф не применяется для целей определения в соответствии с разделом 871(b)(1) или 882(a)(1) налога иностранного физического лица или иностранной корпорации-нерезидента на доход, который фактически связан в налоговом году с ведением торговля или бизнес в Соединенных Штатах.

(c) Продажа или обмен. Продажа или обмен для целей настоящего раздела включает, помимо прочего, передачу физическим лицом, которая на основании раздела 1235, относящегося к продаже или обмену патентов, считается продажей или обменом основного капитала. Положения раздела 1253, касающиеся передачи франшизы, товарных знаков и торговых наименований, не применяются при определении того, является ли передача продажей или обменом для целей настоящего раздела.

Положения раздела 1253, касающиеся передачи франшизы, товарных знаков и торговых наименований, не применяются при определении того, является ли передача продажей или обменом для целей настоящего раздела.

(d) Восстановление скорректированной базы. Для целей определения за любой налоговый год суммы прибыли, которая подлежит налогообложению в соответствии с разделом 871(a)(1)(D) или 881(a)(4), платежи, полученные иностранным физическим лицом или иностранной корпорацией-нерезидентом в течение такого года должны быть уменьшены на суммы, представляющие собой восстановление скорректированной базы налогоплательщика в отношении имущества или процентов, которые продаются или обмениваются.Если налогоплательщик получает в том же налоговом году платежи, которые, без ссылки на раздел 871(e) и настоящий раздел, не зависят от производительности, использования или распоряжения имуществом или процентами, которые продаются или обмениваются, и платежи, которые являются условными на производительность, использование или распоряжение имуществом или процентами, которые продаются или обмениваются, невозмещенная скорректированная база налогоплательщика в отношении имущества или процентов, которые продаются или обмениваются, должна быть распределена за налоговый год между такими платежами на основе валовой суммы каждого такого вида платежей. Если налогоплательщик получает в налоговом году только платежи, которые не являются такими условными, или только платежи, которые являются такими условными, непогашенная база налогоплательщика должна быть полностью отнесена на такие платежи за налоговый год.

Если налогоплательщик получает в налоговом году только платежи, которые не являются такими условными, или только платежи, которые являются такими условными, непогашенная база налогоплательщика должна быть полностью отнесена на такие платежи за налоговый год.

(e) Правило источника. При определении того, получены ли доходы, описанные в разделе 871(a)(1)(D) или 881(a)(4) и параграфе (b) настоящего раздела, из источников в Соединенных Штатах, такие доходы должны учитываться для целей раздела 871(a)(1)(D), раздела 881(a)(4), раздела 1441(b) и раздела 1442(a), в качестве арендной платы или роялти за использование или привилегию использования имущества или интерес к имуществу.См. раздел 861(a)(4), § 1.861-5 и параграф (a) § 1.862-1.

(е) Иллюстрации. Применение этого раздела можно проиллюстрировать следующими примерами:

Пример 1.

(a) А, иностранное физическое лицо-нерезидент, использующее метод учета денежных поступлений и выплат и календарный год в качестве налогового года, имеет патент США, который он разработал собственными силами. 15 декабря 1967 года А заключает договор купли-продажи с М Корпорейшн, местной корпорацией, по которому А уступает М Корпорации все свои U.С. права на патент. В связи с продажей M Corporation обязана выплатить фиксированную сумму в размере 60 000 долларов США, из которых 20 000 долларов США должны быть выплачены при исполнении контракта, а остаток подлежит оплате четырьмя ежегодными платежами по 10 000 долларов США каждый. В качестве дополнительного вознаграждения M Corporation соглашается выплатить A роялти в размере 2 процентов от валового объема продаж продукции, произведенной M Corporation по патенту. А не занимался торговлей или бизнесом в Соединенных Штатах в течение 1967 и 1968 годов.Его скорректированная база в патенте на момент продажи составляет 28 800 долларов.

15 декабря 1967 года А заключает договор купли-продажи с М Корпорейшн, местной корпорацией, по которому А уступает М Корпорации все свои U.С. права на патент. В связи с продажей M Corporation обязана выплатить фиксированную сумму в размере 60 000 долларов США, из которых 20 000 долларов США должны быть выплачены при исполнении контракта, а остаток подлежит оплате четырьмя ежегодными платежами по 10 000 долларов США каждый. В качестве дополнительного вознаграждения M Corporation соглашается выплатить A роялти в размере 2 процентов от валового объема продаж продукции, произведенной M Corporation по патенту. А не занимался торговлей или бизнесом в Соединенных Штатах в течение 1967 и 1968 годов.Его скорректированная база в патенте на момент продажи составляет 28 800 долларов.

(b) В 1967 году А получает только 20 000 долларов, уплаченных корпорацией М при исполнении договора купли-продажи. После получения этой суммы А не получает никакой выгоды, и его невозмещенная скорректированная база в патенте уменьшается до 8 800 долларов (28 800 долларов минус 20 000 долларов).