Налоги на недвижимость 2019: Налог на имущество физических лиц | ФНС России

Счастливчики: кто в России может не платить налоги на недвижимость

https://realty.ria.ru/20201126/nalogi-1586431946.html

Счастливчики: кто в России может не платить налоги на недвижимость

Счастливчики: кто в России может не платить налоги на недвижимость — Недвижимость РИА Новости, 19.04.2021

Счастливчики: кто в России может не платить налоги на недвижимость

Большинство из тех, кто владеет недвижимым имуществом, обязаны платить налоги, хотя ужасно не любят это делать. Поэтому, едва попав в какую-либо льготную… Недвижимость РИА Новости, 19.04.2021

2020-11-26T14:05

2020-11-26T14:05

2021-04-19T20:32

f.a.q. – риа недвижимость

федеральная налоговая служба (фнс россии)

жилье

земельные участки

многодетные семьи

недвижимость

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/149967/24/1499672461_0:0:5760:3240_1920x0_80_0_0_7bf92bfba76bfcbbc9f074e3600a051c. jpg

jpg

Большинство из тех, кто владеет недвижимым имуществом, обязаны платить налоги, хотя ужасно не любят это делать. Поэтому, едва попав в какую-либо льготную категорию, люди интересуются, не освобождает ли это их от уплаты налогов. Сайт «РИА Недвижимость» попросил юристов рассказать, кто в действительности имеет право не платить налоги.Материал подготовлен при участии адвоката, партнера адвокатского бюро CTL Павла Астапенко, юриста фирмы «Юст» Виктории Санниковой и адвоката адвокатского бюро CTL Ксении Гордеевой.

https://realty.ria.ru/20200706/1573959593.html

https://realty.ria.ru/20200730/1575119872.html

https://realty.ria.ru/20181019/1531049710.html

https://realty.ria.ru/20190326/1552117042.html

https://realty.ria.ru/20191002/1559355032.html

https://realty.ria.ru/20201124/nalogi-1585947488.html

https://realty.ria.ru/20170825/408875641.html

https://realty.ria.ru/20200120/1563626679.html

Недвижимость РИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2020

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://realty.ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdnn21.img.ria.ru/images/149967/24/1499672461_325:0:5445:3840_1920x0_80_0_0_21cb427e5395d08df4079fdd26ca2ae6.jpgНедвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og. xn--p1ai/awards/

xn--p1ai/awards/

f.a.q. – риа недвижимость, федеральная налоговая служба (фнс россии), жилье, земельные участки, многодетные семьи, недвижимость

В ГФС рассказали, как платить налог на недвижимость в 2019 году

Киевлянам скоро начнут приходить уведомления-решения о необходимости оплатить налог на недвижимость в 2019 году. Портал столичной недвижимости 100realty.ua выяснил, кто и сколько заплатит налога и как оспорить начисленную сумму, в случае, если, по вашему мнению, она несправедливо начислена.

Налог на недвижимость: сколько платят в Киеве

Согласно данным ГФС Украины, в 2018 году жители столицы заплатили 67,1 млн. гривен налога на недвижимое имущество, отличное от земельного участка. Письма из налоговой о необходимости заплатить государству за «лишние» квадратные метры получили 32672 киевлянина в прошлом году.

Сколько человек в этом году заплатит налог на недвижимость, пока неизвестно. Как сообщили в Фискальной службе, база налогообложения постоянно обновляется, поскольку меняются данные в Государственном реестре прав на недвижимое имущество. Налоговики не могут заранее посчитать точную сумму и количество тех, кто будет платить налог на недвижимость в 2019 году. Люди покупают и продают квартиры в Киеве постоянно, поэтому из года в год суммы могут меняться.

Налоговики не могут заранее посчитать точную сумму и количество тех, кто будет платить налог на недвижимость в 2019 году. Люди покупают и продают квартиры в Киеве постоянно, поэтому из года в год суммы могут меняться.

Сколько и кому платить налог на недвижимость в 2019 году

Перечень и площадь недвижимости, за которую нужно платить государству, не изменилась в сравнении с прошлым годом. По-прежнему, есть «льготные» квадратные метры.

Освобождаются от налога на недвижимость в 2019 году

- 60 кв. м – владельцы квартир;

- 120 кв. м. – владельцы домов;

- 180 кв. м – собственники различных типов объектов недвижимости, в том числе их частей (в случае одновременного нахождения в собственности налогоплательщика нескольких объектов, в том числе их частей).

Статья по теме: Что изменилось с 1 января 2019 года в Украине – все новшества законодательства

Как рассчитать налог на недвижимость в 2019 году

По закону, Киевский городской совет утверждает ставку налога. Столичные депутаты решили, что по итогам 2018 года ставка налога на недвижимость составляет 1% от размера минимальной зарплаты, установленной законом на 1 января отчетного года (на 01.01.2018 – это 3723 грн.) за 1 квадратный метр базы (37,23 грн.), для гаражей – 0,01% за 1 квадратный метр базы (0,37грн.).

Столичные депутаты решили, что по итогам 2018 года ставка налога на недвижимость составляет 1% от размера минимальной зарплаты, установленной законом на 1 января отчетного года (на 01.01.2018 – это 3723 грн.) за 1 квадратный метр базы (37,23 грн.), для гаражей – 0,01% за 1 квадратный метр базы (0,37грн.).

Если у вас квартира площадью 65 кв. м, то вам начислят налог на 5 кв. м, которые превышают льготную площадь. 5 кв. м умножаем на 37,23 и получаем налог на недвижимость в 186,15 грн.

Что будет, если не заплатить налог на недвижимость в 2019 году?

Когда пришло письмо из фискальной службы, не стоит медлить с оплатой налога на недвижимость. За затягивание выплат налоговики начисляют штрафы и пеню. Оплатить налог на недвижимость нужно спустя 60 дней после получения уведомления. Если по какой-то причине письмо вам не пришло, обратитесь самостоятельно к инспектору и уточните, нужно ли вам платить налог на недвижимость за прошлый год. Если вы не заплатите за указанный выше период, начислят штраф.

По закону дни отсчитываются после вручения уведомления и, если письмо так и не было получено (например, вы живете в новостройке и почтальон еще к вам не приносит письма), то отсчет все равно начнется. Это можно оспаривать, но решение вопроса может затянуться на месяцы. Если у вас нет желания «тягаться» с фискалами, лучше уточните о решении у инспектора по налогу на недвижимость в ГФС по месту регистрации плательщика.

Статья по теме: Кредит на покупку квартиры в Украине: во сколько обойдется ипотека в 2019 году

За просроченную оплату налога недвижимости по статье 126 Налогового кодекса начисляется штраф в размере 10% от суммы налогового долга (если просрочка 30 дней). Если просрочка составляет больше месяца, тогда штраф – 20% от суммы начисленного налога на недвижимость.

Не стоит забывать и о пене. Ее размер считает автоматически система и зависит она от суммы долга, количества просроченных дней и других факторов. Кроме того, если физическое лицо является предпринимателем, то за налоговый долг его могут лишить свидетельства плательщика единого налога.

Как оспорить налог на недвижимость в 2019 году

Если вам начислили большие суммы и вы не согласны с ними, то стоит разобраться, откуда взялись эти суммы. В данном случае, как посоветовали нам в ГФС в г. Киеве нужно выполнить такие действия:

- С правоустанавливающими документами явиться в налоговую по месту регистрации;

- Написать заявление в фискальной службе о необходимости проведения сверки площади недвижимости, размера налога, начисленной суммы.

Статья по теме: Как экономить на коммунальных услугах в 2019 году: практические советы

Если вам все же начислили налог на недвижимость или его сумму неправомерно, тогда после проведения сверки фискальная служба обязана сделать перерасчет суммы платежа и прислать новое уведомление-решение.

Налоги на недвижимость в 2019 году: ставки, сроки, штрафы: газета Недвижимость

Раз налоги считаются такими же неизбежными, как смерть, то лучше заплатить их вовремя и спать спокойно.

Когда дело касается жилья, то существуют два основных налога — налог на имущество и налог на имущественный доход. Налог на имущество ежегодно платит каждый обладатель недвижимости (квартира, земля, дача, гараж, другое строение, находящееся в эксплуатации). Налог на имущественный доход платит собственник при получении с недвижимости каких-то денег, выгоды при продаже и сдаче в аренду. Собственники участков обязаны платить земельный налог. Владельцы квартир в многоэтажных домах также имеют долю в земле, поэтому вместе с имущественным приходит квитанция на земельный налог. Проектом закона о внесении изменений и дополнений в Налоговый кодекс на 2019 год изменения в Раздел 14 Земельный налог и Раздел 15 Налог на имущество не предусмотрены.

Порталу kn.kz в Комитете госдоходов Министерства финансов РК подробно ответили на вопросы о налогах.

Кредиты под залог недвижимости: предложения банков в декабре 2018 года >>>

Каков размер налогов

Налог на квартиру рассчитывается путем перемножения ставки и стоимости имущества. Оценка стоимости делается госорганом, регистрирующим право на недвижимое имущество. Расчет налога делают госорганы и присылают квитанцию собственнику недвижимости. Если по сумме налога возникли вопросы, то нужно обратиться в налоговый орган.

Оценка стоимости делается госорганом, регистрирующим право на недвижимое имущество. Расчет налога делают госорганы и присылают квитанцию собственнику недвижимости. Если по сумме налога возникли вопросы, то нужно обратиться в налоговый орган.

Согласно пункту 2 статьи 529 Кодекса РК от 25.12.2017 г. № 120-VI «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) базовая стоимость одного квадратного метра жилища, дачной постройки для целей налогообложения по налогу на имущество физических лиц, определяется в зависимости от вида населенного пункта в размерах от 2700 тенге до 60 000 тенге.

|

№ |

Категория населенного пункта |

Базовая стоимость, тг |

|

Города: |

||

|

1. |

Алматы |

60 000 |

|

2. |

Астана |

60 000 |

|

3. |

Актау |

36 000 |

|

4. |

Актобе |

36 000 |

|

|

Атырау |

36 000 |

|

6. |

Караганда |

36 000 |

|

7. |

Кызылорда |

36 000 |

|

8. |

Кокшетау |

36 000 |

|

9. |

Костанай |

36 000 |

|

10. |

Павлодар |

36 000 |

|

11. |

Петропавловск |

36 000 |

|

12. |

Талдыкорган |

36 000 |

|

13. |

Тараз |

36 000 |

|

14. |

Уральск |

36 000 |

|

15. |

Усть-Каменогорск |

36 000 |

|

16. |

Шымкент |

36 000 |

|

17. |

Города областного значения |

12 000 |

|

18. |

Города районного значения |

6 000 |

|

19. |

Поселки |

4 200 |

|

20. |

Села |

2 700 |

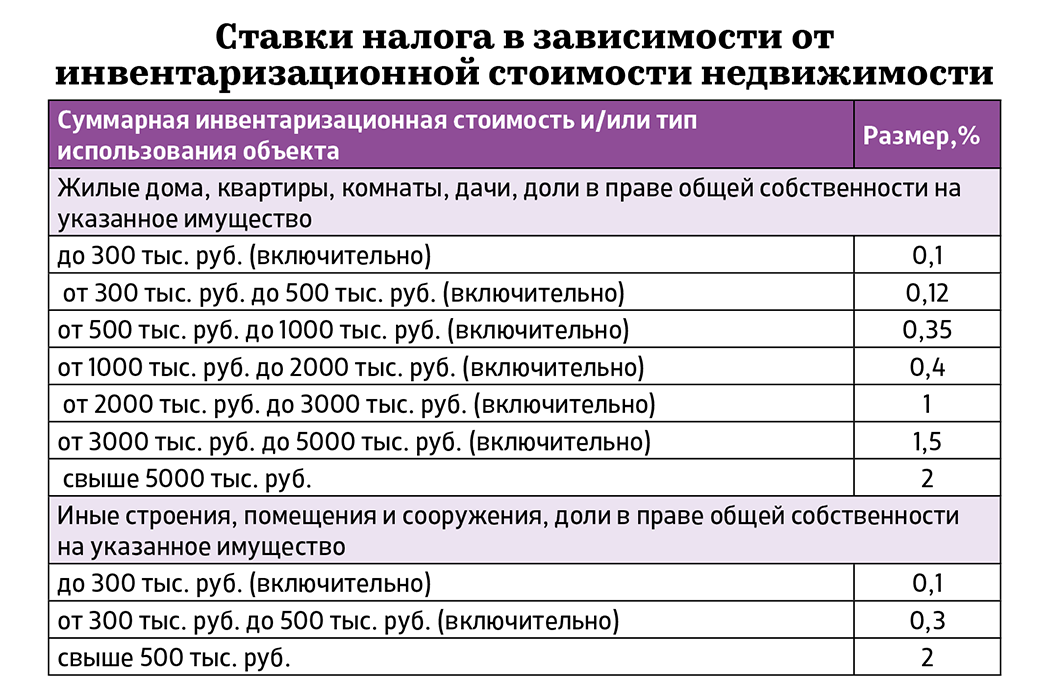

Налог на имущество представляет собой определенный процент, рассчитанный и утвержденный законом, который взимается от стоимости жилья. Этот процент возрастает пропорционально стоимости жилья.

Согласно пунктам 1, 3 и 5 статьи 521 Налогового кодекса для юридических лиц установлены следующие ставки по налогу на имущество — 1,5%, 0,1% и 0% к налоговой базе.

Согласно статье 531 Налогового кодекса для физических лиц ставки налога на имущество установленны в зависимости от стоимости объектов налогообложения от 00,5% до 2%.

Купить квартиру: оформление недвижимости, налоги, госпрограммы >>>

Чем грозит задолженность по налогам

Поскольку были внесены изменения в законе о налоге недвижимости, физлица с 2017 года имеют возможность платить налог с годовой отсрочкой. То есть, если ранее казахстанцы обязаны были оплатить налог на квартиру каждый год не позднее 1 октября, то теперь оплату можно отложить к первому октября следующего года в соответствии с пунктом 6 статьи 532.

То есть, если ранее казахстанцы обязаны были оплатить налог на квартиру каждый год не позднее 1 октября, то теперь оплату можно отложить к первому октября следующего года в соответствии с пунктом 6 статьи 532.

Юридические лица уплату налога на имущество производят как и прежде в 4 срока (25 февраля, 25 мая, 25 августа и 25 ноября налогового периода).

Если налог не заплатить вовремя, то будет начислена пеня на неуплаченную сумму налогов и платежей в бюджет, в том числе авансовых и (или) текущих платежей по ним. Пеня начисляется за каждый день просрочки исполнения налогового обязательства по уплате налогов и платежей в бюджет, начиная со дня, следующего за днем срока уплаты налога и платежа в бюджет, в том числе авансового и (или) текущего платежа по ним, включая день уплаты в бюджет, в размере 1,25-кратной официальной ставки рефинансирования, установленной Национальным банком РК, на каждый день просрочки.

Для информирования налогоплательщика об имеющихся налоговых обязательствах, орган госдоходов направляет физлицу уведомление о сумме налогов, исчисленных органом государственных доходов, которое вручается лично под роспись или иным способом, подтверждающим факт отправки и получения. Получив данное уведомление, налогоплательщик может своевременно уплатить исчисленные ему налоги.

Получив данное уведомление, налогоплательщик может своевременно уплатить исчисленные ему налоги.

Если в установленные сроки долг не будет погашен, то налогоплательщику направляется уведомление о налоговой задолженности физических лиц.

В соответствии со статьей 128 Налогового кодекса, в случае непогашения налоговой задолженности по истечении 30 рабочих дней со дня вручения такого уведомления, если задолженность превышает 1 МРП (2525 тг в 2019 году), орган государственных доходов выносит налоговый приказ, который также подлежит вручению налогоплательщику.

В случае непогашения налоговой задолженности в течение 5 рабочих дней со дня получения налогового приказа, такой налоговый приказ направляется в органы исполнительного производства, для принудительного исполнения.

Ипотека от Жилстройсбербанка по программе «Нурлы жер»: обновленные условия >>>

Налог на доход от прироста стоимости

Если при продаже жилой недвижимости, дачи, гаража или земельного участка, находящихся на праве собственности менее года с даты регистрации права собственности, возник доход, то за это нужно будет заплатить налог. Доходом от прироста стоимости при реализации имущества является положительная разница между ценой реализации имущества и ценой его приобретения. Доход облагается налогом по ставке 10%.

Доходом от прироста стоимости при реализации имущества является положительная разница между ценой реализации имущества и ценой его приобретения. Доход облагается налогом по ставке 10%.

Например, вы купили квартиру за 10 миллионов тенге, а через 10 месяцев продали ее за 11 миллионов. С дохода в 1 миллион тенге вы должны будете заплатить налог 100 000 тенге.

Физические лица, получившие имущественный доход представляют декларацию по индивидуальному подоходному налогу. Она представляется в налоговый орган по месту нахождения (жительства) не позднее 31 марта года, следующего за отчетным налоговым периодом.

Уплата индивидуального подоходного налога по итогам налогового периода осуществляется физическим лицом, получивший имущественный доход самостоятельно не позднее 10 календарных дней после срока, установленного для сдачи декларации по индивидуальному подоходному налогу.

Если недвижимость продана дешевле, чем ее первоначальная стоимость, то продавец должен посетить налоговую в день регистрации права собственности на недвижимость и до конца календарного года сдать нулевую декларацию, приложив два договора купли-продажи данного имущества. Недвижимостью в данном случае считается квартира, дача, дом, земельные участки или доли (под строительство или хозяйство), где уже имеются постройки, пустые земельные участки, недвижимость, приобретенная в долевом участии через жилищное строительство.

Недвижимостью в данном случае считается квартира, дача, дом, земельные участки или доли (под строительство или хозяйство), где уже имеются постройки, пустые земельные участки, недвижимость, приобретенная в долевом участии через жилищное строительство.

Если собственник продает имущество, полученное в дар или наследство, то при возникновении дохода, тоже необходимо будет оплатить налог. В таких случаях рыночную стоимость недвижимости на момент регистрации прав собственности определяет оценщик.

Реформа ЖКХ: что даст замена КСК на ОСИ? >>>

Какой налог платят землевладельцы

Согласно статье 505 Налогового кодекса базовые налоговые ставки на земли населенных пунктов (за исключением придомовых участков) устанавливаются от 0,09 тг до 28,95 тг в расчете на один квадратный метр площади и в зависимости от категории населенного пункта.

При этом местные представительные органы на основании проектов (схем) зонирования земель, проводимого в соответствии с земельным законодательством РК, имеют право понижать или повышать ставки земельного налога не более чем на 50 % от базовых ставок земельного налога.

Придомовые земельные участки подлежат налогообложению по следующим базовым налоговым ставкам:

1) для городов Астаны, Алматы и городов областного значения:

- при площади до 1000 кв. м включительно — 0,20 тг за 1 кв. м;

- на площадь, превышающую 1000 кв. м, — 6,00 тг за 1 кв. м.

По решению местных представительных органов ставки налога на земельные участки, превышающие 1000 кв. м, могут быть снижены с 6,00 до 0,20 тг за 1 кв. м;

2) для остальных населенных пунктов:

- при площади до 5000 кв. м включительно — 0,20 тг за 1 кв. м;

- на площадь, превышающую 5000 кв. м, — 1,00 тг за 1 кв. м.

По решению местных представительных органов ставки налогов на земельные участки, превышающие 5000 кв. м, могут быть снижены с 1,00 тг до 0,20 тг за 1 кв. м.

Как снять квартиру грамотно: тенденции рынка аренды, рекомендации >>>

Сколько должны платить арендодатели жилья

Если вы индивидуальный предприниматель

Налогоплательщик вправе выбрать один из специальных налоговых режимов, в том числе специальные налоговые режимы для субъектов малого бизнеса, включающие в себя, в том числе специальный налоговый режим на основе патента, специальный налоговый режим на основе упрощенной декларации.

Объектом налогообложения для налогоплательщика, применяющего специальный налоговый режим на основе патента или упрощенной декларации, является доход, полученный за налоговый период.

Исчисление суммы индивидуального подоходного налога, включаемого в стоимость патента, производится путем применения ставки в размере 1% к объекту налогообложения по сдаче в аренду жилья.

Например, если в год от сдачи квартиры в аренду вы получили 720 тысяч тенге (60 тысяч тенге в месяц за 12 месяцев), то сумма налога за год будет равна 7200 тенге или всего 600 тенге в месяц (1% от 720 тысяч тенге).

Исчисление налогов по упрощенной декларации производится налогоплательщиком самостоятельно путем применения к объекту налогообложения за отчетный налоговый период ставки в размере 3%.

Например, если ваша прибыль от сдачи недвижимости составила 360 тысяч тенге (60 тысяч тг/мес. за 6 месяцев), то по результатам 6 месяцев вы заплатите налог 10 800 тенге (3% от 360 тысяч тенге).

Если вы сдаете квартиру как физлицо

Регистрировать ИП не обязательно. Достаточно по итогам года предоставить декларацию по индивидуальному подоходному налогу (ИПН). Тогда налоговая ставка составит 10% от общего дохода, полученного в календарном году.

Достаточно по итогам года предоставить декларацию по индивидуальному подоходному налогу (ИПН). Тогда налоговая ставка составит 10% от общего дохода, полученного в календарном году.

Пример: полученная прибыль от сдачи жилья за 2018 год выходит 720 тысяч тенге (60 тысяч тг/мес. за 12 месяцев). По итогам года вам необходимо будет заплатить 72 тысячи тенге (10% от 720 тысяч тенге).

Карима Апенова, информационная служба kn.kz

Налог на недвижимость в 2020 году

Поскольку размер минимальной заработной платы в 2020 составляет 4 723 грн, максимальная ставка налога на жилую недвижимость составит 70,84 грн за кв. м. Об этом напоминает ГУ ГНС в Киевской области.

Напомним, с 1 января выросли размеры местных налогов

Кто платит налог?

Налог на жилую недвижимость платят физические лица — владельцы жилой недвижимости, если площадь жилья, которое находится в их собственности превышает установленный лимит:

— для квартир — 60 кв. м;

м;

— для частных домов — 120 кв. м.

Например, если площадь квартиры 80 кв. м, то налог будет начислен за 20 кв. м.

Указанная льгота не предоставляется в случае, если площадь жилья превышает пятикратный размер необлагаемой налогом площади и на недвижимость, которая используются их владельцами с целью получения доходов (сдается в аренду, лизинг, используются для предпринимательской деятельности).

Кроме того, в соответствии с пп. 266.7.1 НКУ при наличии в собственности объекта (объектов) жилищной недвижимости, в том числе его части, общая площадь которого превышает 300 кв. м. (для квартиры) и/или 500 кв.м (для дома), сумма налога увеличивается на 25 тыс. гривен на год за каждый такой объект жилой недвижимости (его часть).

В каком размере платится налог?

Размер налога устанавливают своим решением сельские, поселковые, городские советы или советы объединенных территориальных общин.

Ставка налога на общегосударственном уровне ограничена, — не больше 1,5% от минимальной зарплаты, установленной законом на 1 января отчетного (налогового) года за 1 квадратный метр. Поэтому в 2020 году максимальная ставка налога будет составлять 70,84 грн за кв. м.

Жители Киевской области могут узнать актуальные для своего населенного пункта ставки налога по ссылке

Ставки местных налогов для жителей г. Киева смотрите по ссылке

Обратите внимание! В 2020 году налог платится за 2019 год.

Когда нужно платить налог?

Налоговые уведомления — решения должны прийти до 1 июля 2020 года, а оплатить сумму определенного в нем налога нужно в течение 60 дней после его получения.

Владельцы жилой недвижимости, которые должны платить налог, но не получили налогового уведомления-решения, могут обратиться в налоговую добровольно и провести сверку данных относительно:

— объектов жилой и/или нежилой недвижимости, в том числе их частей, которые находятся в собственности налогоплательщика;

— размера общей площади объектов жилой и/или нежилой недвижимости, которые находятся в собственности налогоплательщика;

— права на пользование льготой по уплаты налога;

— размера ставки налога;

— начисленной суммы налога.

В случае, если налоговые органы отобразят такой объект недвижимости в базе (например, после операции купли-продажи, оформления в реестре), владельцу придется заплатить налог сразу за последних три года.

Напоминаем, что с 1 января для уплаты налогов и сборов введены новые счета.

Упростить процесс уплаты налогов и подачу документов в госорганы поможет бот-бухгалтер ReporTax для ФОП. ReporTax показывает налоговую задолженность и позволяет ее оплатить.

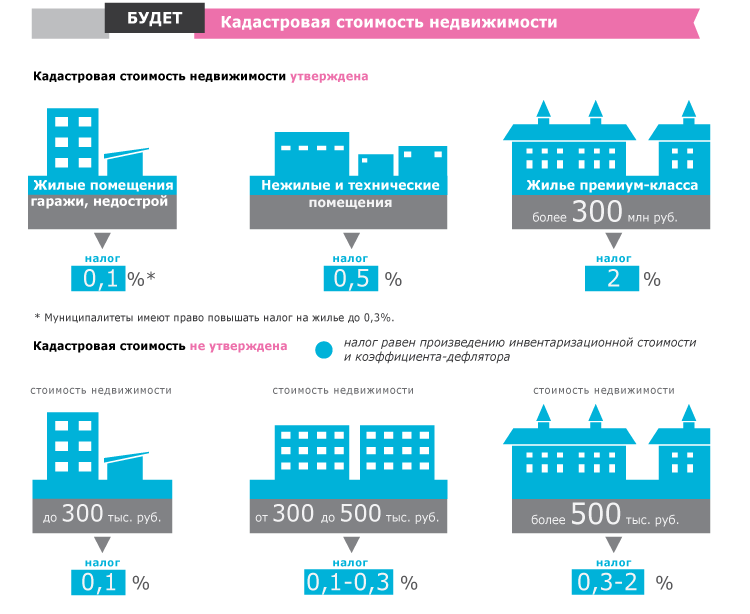

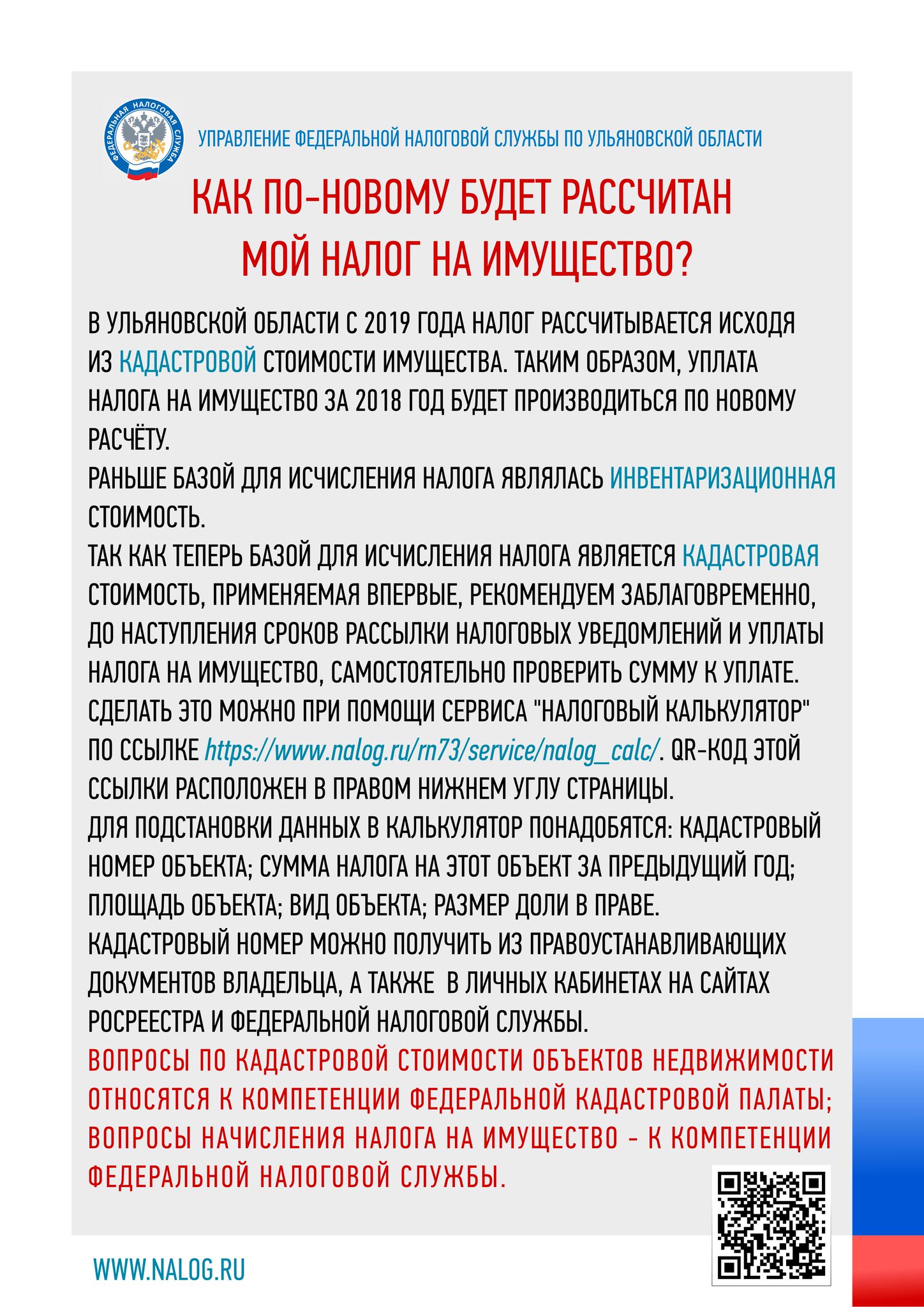

Как с 2020 года изменится налог на имущество физлиц

Налог на имущество физических лиц за 2020 год во всех регионах, кроме Севастополя, будет рассчитываться по кадастровой стоимости объектов. Об этом предупреждает ФНС в своем сообщении от 05.12.2019.

Ведомство уточняет, что в каждом регионе переход на такой расчет налога осуществлялся поэтапно. В настоящее время законы о применении кадастровой стоимости для исчисления налога на имущество физических лиц приняты в 84 субъектах РФ.

Напомним, в 2016 году такой расчет был применен в 28 регионах, в 2017 году – в 49 регионах, в 2018 году – в 63 регионах, а в 2019 году – в 70 регионах.

В 2020 году налог на имущество физических лиц исходя из кадастровой стоимости недвижимости за 2019 будет рассчитан в 74 регионах, а в 2021 году налог за 2020 год рассчитают по кадастровой стоимости уже в 84 регионах.

ФНС также отмечает, что при переходе к использованию кадастровой стоимости в качестве налоговой базы применяются следующие правила:

- для всех жилых домов, квартир и комнат действует необлагаемый налогом вычет в размере кадастровой стоимости для 50 кв. м, 20 кв. м и 10 кв. м, соответственно;

- для лиц, имеющих трех и более несовершеннолетних детей, налоговые вычеты увеличены на 7 кв. м по жилому дому и 5 кв. м по квартире или комнате на каждого несовершеннолетнего ребенка;

- в первые три года при расчете налога применяются понижающие коэффициенты: в первый год — 0,2, во второй — 0,4, и в третий — 0,6;

- начиная с третьего года применения в регионе кадастровой стоимости сумма налога не может вырасти более чем на 10%.

Исключение — объекты торгово-офисного назначения;

Исключение — объекты торгово-офисного назначения; - для 16 категорий физлиц действуют льготы, освобождающие их от уплаты налога по одному объекту налогообложения каждого вида, неиспользуемому в предпринимательской деятельности. Например, за один жилой дом, квартиру, гараж и т.п.

БУХПРОСВЕТ

Физлица обязаны уплачивать налог на имущество в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом. При этом по действующим правилам налог на имущество физлиц можно оплатить заранее путем внесения на счет ИФНС единого налогового платежа. Внести платеж может как сам налогоплательщик, так и любое третье лицо. Платеж может вноситься в полном объеме, или частями на счет налоговой инспекции:

- по месту жительства налогоплательщика – физлица;

- по месту пребывания налогоплательщика-физлица. Это возможно при отсутствии у налогоплательщика места жительства на территории РФ;

- по месту нахождения одного из принадлежащих физлицу объектов недвижимости – при отсутствии у налогоплательщика-физлица места жительства и места пребывания на территории РФ.

Просрочка уплаты налога на имущество повлечет начисление пени на сумму задолженности. Пени начисляются в размере 1/300 ставки рефинансирования Центробанка, а ставка рефинансирования составляет 6,5%. Кроме того, наличие у физлица задолженности по налогу является законным основанием для ограничения ему выезда за пределы РФ.

Вычитаются ли налоги на недвижимость? [Руководство]

Это помогает организоваться до того, как вы начнете работать с налогами — независимо от того, оплачиваете ли вы их сами или получаете помощь. Начните с поиска ваших налоговых отчетов по налогам на недвижимость, которые вы заплатили, а также квитанций на любые автомобили, жилые дома или лодки, которые вы купили в течение года. Затем соберите свои W-2 и 1099, чтобы определить, сколько вы заплатили в качестве государственного и местного подоходного налога.

Если вы планируете потребовать вычет по налогу с продаж вместо налога на прибыль, соберите квитанции, чтобы рассчитать фактические расходы. В противном случае используйте необязательные таблицы налогов с продаж в конце Приложения А или калькулятор налоговых вычетов IRS, чтобы оценить, сколько вы заплатили.

В противном случае используйте необязательные таблицы налогов с продаж в конце Приложения А или калькулятор налоговых вычетов IRS, чтобы оценить, сколько вы заплатили.

Внимательно изучите свои записи, чтобы убедиться, что вы не пытаетесь вычесть то, что IRS не разрешает (например, часть вывоза мусора в счет налога на недвижимость).

После того, как вы упорядочите свои налоговые отчеты и квитанции, подумайте о любых других вычетах, которые вы можете сделать, включая вычеты по ипотечным кредитам, медицинские и стоматологические расходы, благотворительные взносы, а также убытки от несчастных случаев и краж.

Заполните Таблицу A (и другие необходимые формы, в зависимости от производимых вами удержаний), чтобы рассчитать ваши общие удержания. Если ваши общие детализированные вычеты превышают стандартный вычет, введите эту сумму в форму 1040. В противном случае лучше использовать стандартный вычет.

Если вы работаете с налоговым бухгалтером, они должны запустить оба сценария, чтобы убедиться, что вы получите наилучший возможный налоговый режим. Это может стоить тех денег, которые вы платите.

Это может стоить тех денег, которые вы платите.

Могу ли я вычесть налог на недвижимость за неполный год?

Если вы купили или продали дом в этом году — и владели им только часть года — вы бы пропорционально распределили налоги и отчисления на недвижимость.

Например, предположим, что вы продали свой дом 31 марта: вы заплатите четверть налогов (это, вероятно, будет обработано за заключительным столом) и вычтете четверть налогов на недвижимость с дома. Таким образом, если бы налоговый счет за год составлял 1000 долларов, вы бы заплатили 250 долларов в виде налогов и могли бы вычесть ту же сумму.

Но что, если вы уедете, скажем, 12 июня, а не ровно через четверть года? Это та же идея, что и в приведенном выше примере. Определите процент владения недвижимостью в течение года, а затем умножьте это на годовой налоговый счет.

Вы можете использовать приложение или онлайн-калькулятор, чтобы подсчитать, сколько дней в году соответствует свиданию. 12 июня, например, приходится на 163-й день. Разделите это число на 365 (количество дней в году), чтобы найти процент года, в котором вы владели домом. В этом случае это будет 44,6575%. Если налоговый счет составляет 1000 долларов, пропорциональные налоги на недвижимость за год составят 446,58 долларов.

Разделите это число на 365 (количество дней в году), чтобы найти процент года, в котором вы владели домом. В этом случае это будет 44,6575%. Если налоговый счет составляет 1000 долларов, пропорциональные налоги на недвижимость за год составят 446,58 долларов.

Вычитаются ли налоги на передачу недвижимости?

Нет, это не так. Если вы покупаете или продаете недвижимость, вы будете платить налог на передачу собственности (также известный как налог на оформление сделки, налог на регистрацию ипотеки или гербовый сбор).Налог взимается как процент от продажной цены или оценочной стоимости недвижимости.

Как правило, налог устанавливается на каждые 500 долларов стоимости собственности. Например, налог на передачу может составлять 5 долларов на каждые 500 долларов. Для дома за 200 000 долларов это дает 2 000 долларов.

В зависимости от того, где вы живете, вы можете оказаться на крючке по уплате налогов на уровне города, округа или штата. А если вы унаследовали или были переданы в дар иным образом, вы также можете задолжать федеральный налог на передачу собственности.

В процессе переговоров покупатель и продавец решают, кто платит налог на передачу права собственности.На некоторых рынках недвижимости может быть традицией, что та или иная сторона покрывает налог. А на некоторых рынках покупатель и продавец платят свои собственные налоги на трансферт.

Налоги на трансферт могут увеличиваться, особенно если вы должны платить их не только государству. И вы не получите налоговой льготы за их уплату. Независимо от того, являетесь ли вы покупателем или продавцом, трансфертные налоги не подлежат вычету.

Тем не менее, IRS позволяет вам включать их в основу стоимости недвижимости, если вы заплатили им как покупателю.А если вы продавец и заплатили им, вы можете включить их в расходы по продаже, что поможет снизить прирост капитала.

Конечно, другие расходы также могут помочь снизить прирост вашего капитала, в том числе:

- плата за рекламу и оценку,

- комиссию брокера,

- сбор за подготовку документов,

- расходы на условное депонирование и закрытие,

- ремонт дома,

- баллы, уплаченные продавцом,

- комиссия за расчет,

- комиссия за поиск заголовка.

В случае сомнений обращайтесь.

Закон о сокращении налогов и занятости почти вдвое увеличил стандартный вычет для каждого статуса подачи. Это будет лучший вариант для большинства налогоплательщиков.

Однако разбивка по статьям может иметь смысл, если у вас есть правильная комбинация вычетов, включая вычет по налогу на имущество. Вот краткое изложение наиболее распространенных детализированных вычетов с указанием их лимитов:

Налог на недвижимость | Департамент доходов штата Вашингтон

Ваш окружной инспектор и казначей управляют налогом на недвижимость.Оценщики округа оценивают (оценивают) вашего имущества, а казначеи округа собирают налога на имущество.

Налоговое управление собирает налог на имущество , а не . Мы контролируем администрирование налогов на недвижимость на уровне штата и на местном уровне.

Исключения для некоммерческих организаций

Оплата налога на недвижимость

Вы должны платить налоги на недвижимость непосредственно в казначейство графства, где находится ваша собственность. Чтобы помочь вам, мы предоставили контактную информацию 39 округов Вашингтона.

Чтобы помочь вам, мы предоставили контактную информацию 39 округов Вашингтона.

Узнайте больше об уплате или обжаловании налога на недвижимость.

Могу ли я подать апелляцию на оценку моего имущества?

Вы можете подать апелляцию на оценку вашего имущества в окружной совет по уравнениям в округе, где находится ваша собственность.

Что делать, если я не могу заплатить налог на недвижимость?

Если вы живете в Вашингтоне и соответствуете определенным критериям, таким как возраст и доход, вы можете иметь право на освобождение или отсрочку.

Как финансирование школ влияет на мои налоги на недвижимость?

Около одной трети вашего налога на недвижимость идет на финансирование образования. Законодательный орган принял законопроект об объединенной палате (EHB) 2242 в 2017 году в ответ на постановление Верховного суда о финансировании образования. В этот счет вносятся изменения на:

- налоги на имущество, взимаемые государством.

- утвержденные избирателями налоги на собственность, взимаемые школьными округами.

- государственное финансирование отдельных школьных округов.

В 2018 году Законодательное собрание внесло дополнительные изменения, чтобы снизить ставку сбора налогов в 2019 году.

Куда идет ваш налог на недвижимость?

Налоги на недвижимость составляют не менее 9,4 процента Общего фонда штата, который поддерживает общественные услуги для жителей Вашингтона. В обзоре Revenue at a Glance содержится более подробная информация о налогах на недвижимость и о том, как они помогают финансировать эти услуги.

Вопросы?

Пожалуйста, свяжитесь с местными властями округа.

Коллектор

Коллекционер округа Фолкнер — Шерри Кунсе

Этот адрес электронной почты защищен от спам-ботов.У вас должен быть включен JavaScript для просмотра.

Телефон: 501-450-4921

Факс: 501-450-4919

Часы работы: с 8:00 до 16:30 с понедельника по пятницу. За исключением праздников

За исключением праздников

Адрес офиса: Почтовый адрес:

806 Faulkner Street 806 Faulkner St.

Conway, AR 72034 Conway, AR 72034

Закон штата Арканзас требует, чтобы налоги на личную собственность взимались вместе с налогами на недвижимость или до них.Если у вас есть задолженность по налогу на недвижимое имущество, мы не сможем принять ваш платеж по налогу на недвижимость в электронном виде до тех пор, пока налог на недвижимое имущество не будет уплачен.

Если в ваших электронных налоговых декларациях есть ошибки или вы не владеете недвижимостью, за которую вам выставлен счет, свяжитесь с нами по телефону 501-450-4921.

Налоги подлежат оплате с 1 марта по 15 октября. Оплачивайте налоги онлайн.

Окружное руководство по налогу на недвижимое и личное имущество

Это уведомление предназначено не только для новых жителей, но также для владельцев транспортных средств и домов, впервые проживающих в стране.

_____________________________________________________________________

Уездные налоги

Личное имущество Налоги на недвижимость и используются для поддержки школ, городов, дорог, тюрем и расходов округа в округе Фолкнер. Это налог в размере около 1% от стоимости вашего дома, мобильного дома, земли, автомобиля, грузовика, прицепа, четырехколесного автомобиля, лодки, трактора, домашнего скота, бизнес-здания, инвентаря и других предметов, которыми вы можете владеть.

_____________________________________________________________________

Важные налоговые даты

Не забудьте оценивать все Личное имущество в период с 1 января по 31 мая каждого года.Это приведет к возникновению налога, который будет уплачен в следующем году не позднее 15 октября. Каждый год после этого вы будете проводить оценку и платить в эти даты. Плата за просрочку оценки в размере 10% будет добавлена к каждому, кто оценивает личное имущество после крайнего срока 31 мая. (Новые покупки будут иметь 30 дней после покупки для оценки без штрафа) 10% штраф будет добавлен к налогам на личную собственность и недвижимость, уплаченным после 10 октября, плюс 10% годовых по налогам на недвижимость.

(Новые покупки будут иметь 30 дней после покупки для оценки без штрафа) 10% штраф будет добавлен к налогам на личную собственность и недвижимость, уплаченным после 10 октября, плюс 10% годовых по налогам на недвижимость.

_____________________________________________________________________

Налоговая отчетность

Налоговые отчеты рассылаются по почте ежегодно весной.Позвоните в наш офис, если ваша налоговая декларация не поступит до 1 июля. Арканзас собирает налоги на личную собственность и недвижимость за один год до истечения срока. Пример: налоги за 2018 год взимаются не позднее 15 октября 2019 года.

_____________________________________________________________________

Налоговый кредит

Владелец и житель одного дома или одного передвижного дома может получать до 375 долларов США в год, пока вы проживаете в этом месте. Вам необходимо подать заявку на получение Homestead Credit только один раз, но при переезде в другое место необходимо подать заявку повторно. Другие льготы также могут применяться для тех, кто является полностью инвалидом или старше 65 лет. Для получения дополнительной информации позвоните своему окружному инспектору по телефону (501) 450-4905. Расширение 1. Американские ветераны с ограниченными физическими возможностями , получившие 100% статус с полным и постоянно подключенным к услугам инвалидом, имеют право на освобождение от уплаты налогов. Звоните (501)450-4921 для получения дополнительной информации.

Другие льготы также могут применяться для тех, кто является полностью инвалидом или старше 65 лет. Для получения дополнительной информации позвоните своему окружному инспектору по телефону (501) 450-4905. Расширение 1. Американские ветераны с ограниченными физическими возможностями , получившие 100% статус с полным и постоянно подключенным к услугам инвалидом, имеют право на освобождение от уплаты налогов. Звоните (501)450-4921 для получения дополнительной информации.

_____________________________________________________________________

Метки автомобилей

Налоговая служба требует ваше право собственности, товарный чек или заявление о происхождении, страховку, оценку за текущий год и подтверждение уплаченных налогов , чтобы зарегистрировать ваш автомобиль и получить ваши бирки.Лучше всего получить квитанцию об уплате налогов из предыдущего округа, но мы также можем позвонить в предыдущий округ для проверки. Вам нужно будет прожить в одном округе 2 года, чтобы иметь возможность оплатить обновление тега по телефону или через Интернет …

Вам нужно будет прожить в одном округе 2 года, чтобы иметь возможность оплатить обновление тега по телефону или через Интернет …

_____________________________________________________________________

Уплата налогов

Налоговые книгиArkansas Collector открыты для платежей с первого рабочего дня марта каждого года по 15 октября без штрафных санкций. Вы можете отправить платежи по почте на указанный адрес или прийти в здание суда округа Фолкнер с 8:00 до 16:30 с понедельника по пятницу (кроме праздников или закрытых номеров).Платежи также можно производить в режиме онлайн на сайте www.actdatascout.com/faulknerar. Обратите внимание, что при использовании официальных платежей с вашей кредитной карты будет снята комиссия.

Обзор налогов на недвижимость штата Айова | Департамент доходов штата Айова

1. Стоимость собственности установлена.

Оценщик (или Департамент доходов Айовы) оценивает стоимость каждой собственности. Это называется «оценочная стоимость». Оценочная стоимость должна соответствовать фактической или рыночной стоимости для большинства налогов на недвижимость.

Это называется «оценочная стоимость». Оценочная стоимость должна соответствовать фактической или рыночной стоимости для большинства налогов на недвижимость.

2. Оценка всего налогооблагаемого имущества суммируется.

Оценщик суммирует оценочную стоимость по каждой классификации и сообщает об этом окружному аудитору.

3. Департамент проверяет общую оценочную стоимость и выравнивает их.

Каждый оценщик отправляет отчеты, называемые «тезисами», в Департамент доходов штата Айова. В аннотации показана общая стоимость всего недвижимого имущества в каждой юрисдикции по классификации собственности, а не по отдельной собственности.

Процесс, называемый «выравниванием», применяется каждые два года, чтобы гарантировать, что стоимость собственности сопоставима между юрисдикциями и соответствует кодексу штата Айова.

Кроме того, аудитор ежегодно применяет «ограничение оценки». Этот процесс обычно называют «откатом» и используется в ответ на инфляцию. Применение отката в большинстве случаев приводит к налогообложению стоимости.

Применение отката в большинстве случаев приводит к налогообложению стоимости.

4. Бюджеты утверждены.

Каждый налоговый орган определяет свой бюджет.Бюджет включает стоимость предоставления услуг, сумму помощи, полученной от федерального правительства и правительства штата, сумму денег, оставшуюся за предыдущие годы, и доходы от других сборов за услуги.

Каждый утвержденный бюджет представляется окружному аудитору.

5. Устанавливается ставка налога.

Окружной аудитор делит сумму бюджета, не финансируемую из других источников, на налогооблагаемую стоимость всего имущества в налоговом округе.

Результат обозначается как «долларов за тысячу». Например, если бы доллар за тысячу был равен 10 долларам, налог на дом стоимостью 50 000 долларов был бы рассчитан как 10 х 50 долларов. Налог на этот дом будет составлять 500 долларов для этого единого налогового органа.

Ставки для всех органов власти суммируются, в результате получается единый налоговый сбор, называемый консолидированным сбором, для каждого уникального набора налоговых округов. Консолидированная ставка сбора всегда является результатом двух или более налоговых ставок, установленных разными государственными учреждениями.

Консолидированная ставка сбора всегда является результатом двух или более налоговых ставок, установленных разными государственными учреждениями.

6. Вычитаются кредиты.

Кредиты, такие как кредит Homestead, вычитаются перед отправкой окончательного налогового счета налогоплательщику.

Информация о налоге на имущество

Налоги на недвижимость города Сан-Антонио выставляются и взимаются налоговым инспектором округа Бексар.

Город Сан-Антонио заключил межрегиональное соглашение с налоговой инспекцией округа Бексар по предоставлению услуг по выставлению счетов и сбору налогов на недвижимость для города.

Пункты оплаты округа Бексар

- Центр города — 233 N. Pecos La Trinidad

- Саутсайд — 3505 Pleasanton Rd.

- Северо-восток — 3370 Nacogdoches Rd.

- Северо-Запад — 8407 Bandera Rd.

С вопросами относительно вашей налоговой декларации обращайтесь в офис налогового инспектора округа Бексар по телефону 210. 335.6628.

335.6628.

Варианты оплаты налога на имущество

Налогоплательщикам доступны несколько вариантов, включая планы с половинной оплатой и предоплатой.За подробностями обращайтесь в офис налогового инспектора округа Бексар.

Просроченные платежи по налогу на имущество

Налоги считаются просроченными, если не уплачены в установленный срок. За просрочку налога начисляются проценты по ставке 1% за первый месяц и дополнительный 1% за каждый месяц, когда налог остается просроченным. Помимо процентов, просроченные налоги влекут за собой следующие штрафы: 6% за первый месяц; дополнительный 1% за каждый из следующих 4 месяцев; и дополнительно 2% за шестой месяц, всего 12%.

- Пример. Штраф и проценты будут добавлены по ставке 7% в феврале, 2% в месяц с марта по июнь и 3% в июле. После этого проценты будут продолжать начисляться по ставке 1% в месяц до уплаты налога.

Сбор

Сбор - — Сбор за просрочку по текущим налогам после 30 июня в течение первого года просрочки повлечет за собой дополнительный сбор в размере 15%. Если существует судебный иск за предыдущие годы, 15% сбор будет добавлен немедленно в первый рабочий день февраля.

ПРИМЕЧАНИЕ : Если последний день для совершения действия приходится на субботу, воскресенье, либо официальный государственный или национальный праздник, действие считается своевременным, если оно выполняется в следующий обычный рабочий день.

Освобождение от налога на имущество для владельцев недвижимости

Городские власти предлагают владельцам собственности три освобождения от уплаты налога на имущество:

- Начиная с 2019 налогового года, лица, проживающие в усадьбе, имеют право на освобождение от оценочной стоимости дома в размере 5000 долларов США.

- Исключение для лиц старше 65 лет распространяется на владельцев недвижимости в возрасте 65 лет и старше, которые заявляют, что место жительства является их усадьбой.

Это освобождение составляет не более 65 000 долларов налогооблагаемой стоимости.

Это освобождение составляет не более 65 000 долларов налогооблагаемой стоимости. - Инвалид, встречающий определение инвалида для целей получения страховки по инвалидности пособия в соответствии с Федеральным законом о страховании по старости, потере кормильца и инвалидности администрируется Администрацией социального обеспечения, может претендовать на получение 12 500 долларов США. Освобождение усадьбы резиденции для инвалидов.

Заявления на освобождение от налогов должны быть поданы до 1 мая в отдел оценки Bexar, расположенный по адресу 411 N. Frio Street. Бланк об освобождении от права на жилую усадьбу вместе с другими формами, используемыми в Bexar Appraisal District, можно найти на их веб-сайте. Для получения дополнительной информации см. Календарь для владельцев недвижимости и Таблицу ставок налога на историческую собственность.

С вопросами относительно налоговых льгот для владельцев недвижимости обращайтесь в отдел оценки Bexar по телефону 210. 224,2432.

224,2432.

ПРАВДА В НАЛОГООБЛОЖЕНИИ

Узнайте больше о правде в налогообложении.

Отдел казначейства | Льюистон, ME

По вопросам, касающимся налогов на недвижимость или регистрации транспортных средств, звоните в казначейство по телефону 207-513-3131.

По вопросам, связанным с водоснабжением, канализацией или ливневыми водами, обращайтесь в офис коммунальных служб по телефону 207-513-3140.

Все платежи городу Льюистон могут быть сделаны через:

- Автомобиль или прицеп Перерегистрация: быстрое продление https: // www1.maine.gov/online/bmv/rapid-renewal/

- Коммунальные услуги или общие счета: http://lewiston.munisselfservice.com/default.aspx

- Платежи по почте на адрес: город Льюистон, 27 Pine Street, Lewiston, ME 04240

- Drop Box, который находится рядом с входом на Парк-стрит в мэрию

- Позвоните в казначейство по телефону 207-513-3131, указав номер кредитной карты.

Персонал обработает ваш платеж

Персонал обработает ваш платеж - ЕСЛИ ВЫ ЗАПИШЕТЕ SR-22, ВЫ НЕ МОЖЕТЕ ЗАРЕГИСТРИРОВАТЬ СВОЙ АВТОМОБИЛЬ В ГОРОДСКОМ ЗАЛ.ЛИЦАМ, ЗАПИСЫВАЮЩИМ НА SR-22, НУЖНО ПОЙТИ В БЮРО АВТОМОБИЛЕЙ, ЧТОБЫ ЗАВЕРШИТЬ РЕГИСТРАЦИЮ.

Казначейство обрабатывает коммунальные платежи и регистрирует автомобили, мотоциклы, прицепы, грузовики, квадроциклы, снегоходы, дома на колесах и лодки при наличии соответствующей документации. Подразделение взимает и обрабатывает все налоги на недвижимость и личное имущество. Владельцы жилой односемейной или дуплексной недвижимости могут приобрести ePass для твердых бытовых отходов в этом офисе и на предприятии по утилизации твердых отходов.

Продление регистрации транспортных средств, частные продажи, а также первая регистрация транспортных средств, приобретенных через дилера в штате Мэн, могут быть выполнены в Казначействе. Для каждой из вышеупомянутых транзакций требуются следующие документы:

Продления:

Предыдущая регистрация

Свидетельство о страховании

Пробег

Дилерские продажи:

Заявка на получение синего титула

Заказ покупателя с подтверждением налога с продаж

Пробег

Свидетельство о страховании

Наклейка на окно (новые автомобили)

Частные продажи:

Титул предыдущего владельца * (автомобили 1995 года и новее)

Счет купли-продажи

Пробег

Свидетельство о страховании карточки для нового автомобиля

Предыдущая регистрация при передаче номеров

Казначейство больше не предоставляет квоты на регистрацию транспортных средств . Это решение было принято из-за расхождений в заявленной сумме (из-за дополнительных принадлежностей), а также из-за проблемы со своевременностью ответа на звонки (в начале и в конце месяца) в периоды увеличения количества регистраций. (начало сезонов — легковые автомобили) и в сроки уплаты налогов.

Это решение было принято из-за расхождений в заявленной сумме (из-за дополнительных принадлежностей), а также из-за проблемы со своевременностью ответа на звонки (в начале и в конце месяца) в периоды увеличения количества регистраций. (начало сезонов — легковые автомобили) и в сроки уплаты налогов.

Продление регистрации также можно оформить онлайн по адресу Rapid Renewal

Налоги на недвижимость и личное имущество

Налоговый год города длится с 1 июля по 30 июня.Налоговые счета отправляются по почте раз в полгода, платежи должны быть произведены 15 сентября и 15 марта. Начисление процентов на любой невыплаченный остаток за этот период начинается на следующий день после установленной даты.

Залог помещается на любой счет недвижимого имущества, остаток которого наступает к середине июня. После этого у владельцев собственности есть 18 месяцев с даты регистрации залогового права, чтобы полностью выплатить остаток до того, как произойдет обращение взыскания.

Платежи могут производиться наличными, чеками или дебетовой / кредитной картой. * Платежи по чекам и кредитным картам можно отправлять по почте в казначейство по адресу: 27 Pine St., Lewiston ME 04240.

Дубликаты налоговых счетов теперь доступны для печати по следующим ссылкам (загрузка файлов может занять несколько минут из-за их размера):

Первая половина 2021-2022 гг.

AC Real Estate Налоговые счета 2021-2022 1-е полугодие

DK Счета по налогу на недвижимость 2021-2022 1-е полугодие

LP Счета по налогу на недвижимость 2021-2022 1-е полугодие

QZ Счета по налогу на недвижимость 2021-2022 1-е полугодие

Счета по налогу на недвижимое имущество 2021-2022 1-е полугодие

Вторая половина 2020-2021 гг.

Счета по налогу на недвижимость AC 2020-2021 2-я половина

DK Счета по налогу на недвижимость 2020-2021 2-я половина

Счета LP по налогу на недвижимость 2020-2021 2-я половина

QZ Счета по налогу на недвижимость 2020-2021 2-е полугодие

Счета по налогу на недвижимое имущество 2020-2021 2-е полугодие

Первое полугодие 2020-2021 гг.

Счета AC по налогу на недвижимость 2020-2021 1-е полугодие

DK Счета по налогу на недвижимость 2020-2021 гг. 1-я половина

LP Счета по налогу на недвижимость 2020-2021 гг. 1-я половина

QZ Счета по налогу на недвижимость 2020-2021 гг. 1-я половина

Счета по налогу на недвижимое имущество 2020-2021 гг. 1-я половина

Вторая половина 2019-2020 гг.

AC Счета по налогу на недвижимость 2019-2020 2-я половина

DK Счета по налогу на недвижимость 2019-2020 2-я половина

LP Счета по налогу на недвижимость 2019-2020 2-я половина

QZ Счета по налогу на недвижимость 2019-2020 2-я половина

Счета по налогу на недвижимое имущество 2019-2020 2-е полугодие

1-е полугодие 2019-2020

Счета AC по налогу на недвижимость 2019-2020 1-е полугодие

DK Счета по налогу на недвижимость 2019-2020 1-е полугодие

LP Счета по налогу на недвижимость 2019-2020 1-е полугодие

QZ Счета по налогу на недвижимость 2019-2020 1-е полугодие

Счета по налогу на недвижимое имущество 2019-2020 1-е полугодие

Программы налоговых льгот, доступные для резидентов, включают в себя освобождение от усадьбы и индивидуальный подоходный налог

в штате Мэн — кредит на справедливость налога на имущество

для налогоплательщиков недвижимости.

Владельцы бизнеса, которые платят налог на имущество физических лиц, могут подать заявку на участие в программе BETE или программе BETR для возмещения уплаченных налогов.

История налоговых ставок

* Плата за обработку на стороннем портале составляет 2,5% для всех платежей по дебетовым / кредитным картам.

Ставка налога на имущество

Ставка налога на недвижимость зависит от вашего налогового класса. Есть четыре налоговых класса. Налоговые ставки указаны ниже. Узнайте, как рассчитать годовой налог на недвижимость.

Важное обновление для владельцев недвижимости: Ставки налога на недвижимость первого, второго и третьего классов были недавно снижены на 2021-22 налоговый год.Владельцы недвижимости увидят более низкий налог, подлежащий уплате, в следующем налоговом счете.

Департамент финансов будет выдавать кредиты владельцам недвижимости первого и второго классов, которые уже заплатили за первое полугодие по предыдущей налоговой ставке. Эти кредиты будут учтены в вашем счете по налогу на недвижимость, который необходимо оплатить 1 января 2022 года.

Эти кредиты будут учтены в вашем счете по налогу на недвижимость, который необходимо оплатить 1 января 2022 года.

Ставки налога на имущество на 2022 налоговый год

- Класс 1 — 19,963%

- Класс 2 — 12,235%

- Класс 3 — 12.289%

- Класс 4 — 10,755%

Ставки налога на имущество на 2021 налоговый год

- Класс 1 — 21,045%

- Класс 2 — 12,267%

- Класс 3 — 12,826%

- Класс 4 — 10,694%

Ставки налога на имущество на 2020 налоговый год

- Класс 1 — 21,167%

- Класс 2 — 12.473%

- Класс 3 — 12,536%

- Класс 4 — 10,537%

| ГОД | КЛАСС 1 | КЛАСС 2 | КЛАСС 3 | КЛАСС 4 |

| 19/20 | 21,167% | 12,473% | 12,536% | 10,537% |

| 18/19 | 20. 919% 919% | 12,6 12% | 12,093% | 10,5 14% |

| 17/18 | 20,385% | 12,719% | 11,891% | 10,5 14% |

| 16/17 | 19,991% | 12,892% | 10,934% | 10,574% |

| 15/16 | 19,5 54% | 12,883% | 10,813% | 10,656% |

| 14/15 | 19.157% | 12,855% | 11,125% | 10,684% |

| 13/14 | 19,191% | 13,145% | 11,902% | 10,323% |

| 12/13 | 18,569% | 13,181% | 12,477% | 10,288% |

| 11/12 | 18. 205% 205% | 13,433% | 12,473% | 10,152% |

| 10/11 | 17.364% | 13,353% | 12,631% | 10,312% |

| 09/10 | 17.088% | 13,241% | 12,743% | 10,426% |

| Среднегодовая ставка налога 08/09 | 16,196% | 12,596% | 12,137% | 10,241% |

| 08/09 3-й и 4-й кварталы | 16,787% | 13,053% | 12.577% | 10,6 12% |

| 08/09 1-й и 2-й кварталы | 15,605% | 12,139% | 11,698% | 9,870% |

| 07/08 | 15,4 34% | 11,928% | 11,577% | 10,059% |

| 06/07 | 16,118% | 12,737% | 12,007% | 10,997% |

| 05/06 | 15. 746% 746% | 12,396% | 12,309% | 11,306% |

| 04/05 | 15,094% | 12,216% | 12,5 53% | 11,558% |

| 03/04 | 14,550% | 12,620% | 12,418% | 11,431% |

| 02/03 3-й и 4-й кварталы | 14,160% | 12,5 17% | 12,5 65% | 11,580% |

| 02/03 1-й и 2-й кварталы | 11,936% | 10,564% | 10,607% | 9,776% |

| 01/02 | 11,609% | 10,792% | 10,5 41% | 9,712% |

| 00/01 | 11,255% | 10,847% | 10,5 40% | 9,768% |

ГОД | КЛАСС 1 | КЛАСС 2 | КЛАСС 3 | КЛАСС 4 |

99/00 | 11. | 10,851% | 9,398% | 9,989% |

98/99 | 10,961% | 10,739% | 8,800% | 10,236% |

97/98 | 10,849% | 11,046% | 8.282% | 10,164% |

96/97 | 10,785% | 11,056% | 7,840% | 10,252% |

95/96 | 10,725% | 10,807% | 7,922% | 10,402% |

94/95 | 10. | 10,552% | 7,702% | 10,608% |

93/94 | 10.900% | 10,369% | 7,404% | 10,724% |

92/93 | 10,888% | 9,9 10% | 12.794% | 10,698% |

91/92 | 10,888% | 9,885% | 13,083% | 10,631% |

90/91 | 9,920% | 9,228% | 15. | 10,004% |

89/90 | 9.452% | 9,229% | 12,903% | 9,539% |

88/89 | 9,452% | 9,272% | 11,289% | 9,582% |

87/88 | 9,330% | 9,150% | 9,942% | 9. |

86/87 | 9,330% | 9,150% | 9,172% | 9,460% |

85/86 | 9.100% | 9,150% | 9,051% | 9,460% |

84/85 | 9.100% | 9,150% | 9,051% | 9,460% |

83/84 | 9. | 9,057% | 9,237% | 9,323% |

82/83 | 8,950% | 8,950% | 9,109% | 9.294% |

81/82 | 8,950% | 8,950% | 8,950% | 8,950% |

Ставки школьного налога на 2017/2018 налоговый год

(используется для расчета общих ставок налога на имущество и ветеранов)

- Класс 1 — 11,869%

- Класс 2-7.

426%

426%

- Класс 4 — 6,143%

| Ставка школьного налога | ||||

| ГОД | КЛАСС 1 | КЛАСС 2 | КЛАСС 3 | КЛАСС 4 |

| 16/17 | 11,536% | 7,460% | – | 6,124% |

| 15/16 | 11.506% | 7.603% | – | 6,294% |

| 14/15 | 11,581% | 7,795% | – | 6,485% |

| 13/14 | 11,277% | 7,749% | – | 6. 092% 092% |

| 12/13 | 11,457% | 8,158% | – | 6,374% |

| 11/12 | 11.596% | 8,582% | – | 6,493% |

| 10/11 | 10.206% | 7,877% | – | 6.090% |

| 09/10 | 9,469% | 7,367% | – | 5.808% |

| 08/09 | 9,870% | 7,705% | – | 6. 271% 271% |

| 07/08 | 10,342% | 8,019% | – | 6,769% |

| 06/07 | 9,182% | 7,288% | – | 6,301% |

| 05/06 | 8,693% | 6,872% | – | 6,276% |

| 04/05 | 8,225% | 6.687% | – | 6.335% |

| 03/04 | 7,761% | 6,764% | – | 6,135% |

| 02/03 3-й и 4-й кварталы | 7,096% | 6,312% | – | 5,848% |

| 02/03 1-й и 2-й кварталы | 7,096% | 6,312% | – | 5. 848% 848% |

| Ставка школьного налога | ||||

| ГОД | КЛАСС 1 | КЛАСС 2 | КЛАСС 3 | КЛАСС 4 |

| 2001/2002 | 7,002% | 6.543% | – | 5,895% |

| 00/01 | 6.809% | 6.598% | – | 5,949% |

| 99/00 | 6,720% | 6.569% | – | 6. 054% 054% |

| 98/99 | 6,195% | 6,112% | – | 5,833% |

| 97/98 | 6,153% | 6.313% | – | 5.809% |

| 96/97 | 5,442% | 5,631% | – | 5,222% |

| 95/96 | 4,837% | 4,925% | – | 4,741% |

| 94/95 | 5,256% | 5,240% | – | 5,268% |

| 93/94 | 5,063% | 4. 871% 871% | – | 5,038% |

| 92/93 | 4,513% | 4,160% | – | 4,491% |

| 91/92 | 4,339% | 3,990% | 5,281% | 4,292% |

| 90/91 | 4,164% | 3,923% | – | 4,253% |

| 89/90 | 4.326% | 4,279% | – | 4,423% |

| 88/89 | 4,507% | 4,480% | – | 4,630% |

| 87/88 | 4,430% | 4,406% | – | 4,556% |

| 86/87 | 4,857% | 4,830% | – | 4. 994% 994% |

| 85/86 | 4,754% | 4,845% | – | 5,0 10% |

| 84/85 | 4,885% | 4,967% | – | 5,136% |

| 83/84 | 4,909% | 4,944% | – | 5.090% |

| 82/83 | 4,498% | 4.559% | – | 4,734% |

| 81/82 | н / д | н / д | н / д | н / д |

Налоговые льготы для ветеранов

Домовладельцы, получившие освобождение от налога на имущество ветерана, обязаны уплатить ставку школьного налога при освобождении от налога. Дальнейшие сокращения могут быть добавлены, если ветеран служил в зоне боевых действий или был инвалидом. Ставка налога на имущество для ветеранов, освобожденная от уплаты налогов, — это ставка, применяемая к сумме освобождения от налога для определения налоговой льготы.

Дальнейшие сокращения могут быть добавлены, если ветеран служил в зоне боевых действий или был инвалидом. Ставка налога на имущество для ветеранов, освобожденная от уплаты налогов, — это ставка, применяемая к сумме освобождения от налога для определения налоговой льготы.Ставки освобождения от налога на имущество для ветеранов на 2017/2018 налоговый год

- Класс 1 — 8,516%

- Класс 2 — 5,293%

- Класс 4 — 4,371%

| Класс | Текущие Имущество Налоговая ставка | MINUS Текущая школа Налоговая ставка | Налог на имущество Освобождение от налогов для ветеранов |

| Класс 1 | 20.385% | — 11,869% | 8,5 16% |

| Класс 2 | 12,719% | — 7,426% | 5,293% |

| Класс 4 | 10,5 14% | — 6,143% | 4,371% |

Загрузить все данные о недвижимости в Нью-Йорке

Департамент финансов предоставил данные по всем объектам недвижимости Нью-Йорка для загрузки на портале открытых данных Нью-Йорка.

Исключение — объекты торгово-офисного назначения;

Исключение — объекты торгово-офисного назначения;

Это освобождение составляет не более 65 000 долларов налогооблагаемой стоимости.

Это освобождение составляет не более 65 000 долларов налогооблагаемой стоимости. Персонал обработает ваш платеж

Персонал обработает ваш платеж  167%

167% 694%

694% 200%

200% 460%

460% 100%

100% 426%

426%