6 ндс – Подробная информация об НДС для начинающих

НДС при Упрощенной системе налогообложения

Вопрос:

ООО применяет УСН доходы 6%. Заказчик просит выставить счет с указанием НДС 18%. Может ли ИП указать в счете НДС 18% и оплатить его отдельно от 6%. Заказчик готов на увеличение суммы договора, лишь бы только был НДС 18%.

Ответ:

Да, Вы можете выставить клиенту по его просьбе документы с НДС.

На практике такие ситуации встречают часто, однако, если при проведении налоговой проверки обнаружится, что НДС, принятый к вычету Вашим клиентом, выставлен ООО на УСН, т.е. например, затребуют счет-фактуру, и «пробьют» данные ООО по своей базе, то такой вычет будет снят, именно на том основании, что плательщиком НДС ООО не является.

Если же ООО будет выставлять своим клиентам документы с НДС, то продолжать применять УСН оно сможет, никаких штрафов на него наложено не будет, однако в налоговую придется подать декларацию по НДС.

Сроки подачи декларации и уплаты самого налога в рассматриваемой ситуации будут теми же, что и для плательщиков НДС. Отчет необходимо подать до 25 числа месяца по окончании квартала. В этот же срок следует уплатить сам налог.

Формирование декларации по НДС сервисом не предусмотрено, для составления декларации Вы можете воспользоваться бесплатной программой «Налогоплательщик ЮЛ», размещенной на сайте ФНС.

При наличии ЭП Вы сможете отправлять сформированные декларации в налоговую через сервис по инструкции — см. Отправка файла отчета, подготовленного самостоятельно.

Сформировать платежное поручение на уплату НДС в бюджет можно в сервисе как Списание — Бюджетный платеж. В строке «налоги и взносы» укажите прочее, тип платежа — уплата налога или сбора.

КБК и ОКТМО можно взять из декларации НДС, реквизиты налоговой — с сайта ФНС.

Таким образом, у ООО есть возможность выставить клиенту документы с НДС, однако компанию следует предупредить о возможных рисках, связанных с исключением в случае проверки суммы вычета, если выяснится, что ООО — продавец применяет УСН.

Актуально на дату 11.06.2015 г.

www.moedelo.org

Порядок заполнения раздела 6 декларации по НДС

Шестой раздел обязателен к заполнению плательщиками НДС в том случае, если на момент отчетности не собраны необходимые для четвертого раздела подтверждающие нулевую ставку документы или пакет документации неполный. Установленный НК строк сбора пакета – 180 дней.

В соответствии с п. 2, 3 статьи 164 НК РФ по таким операциям уплачивается налог по расчету 10 % или 18 %. При этом у налогоплательщика возникает право добавить сумму налога, которая будет исчисленная к уплате в текущей декларации, в сумму вычетов в следующей. Для вычетов требуется окончательно подтвержденный пакетом документов нулевой НДС. После этого, возможность возмещения налога по высокой ставке станет доступной.

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

Операции по ставке 0 %, перечислены в п. 1 статьи 164 НК РФ.

Документация и коды операций

Пакет нужной документации для подтверждения ставки в 0% предусмотрен статьей 165 НК РФ (п. 9) и в 2017 году является действующим.

Для заполнения страницы раздела используется стандартный перечень кодов операций, утвержденный согласно налоговому законодательству.

Для уточнения границ земельного участка необходимо заказать услуги кадастрового инженера.Что такое неразграниченная государственная собственность на землю? Подробно данный вопрос раскрыт в этой статье.

Что делать, если нет кадастрового номера на земельный участок? Узнайте об этом здесь.

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

Отображение данных

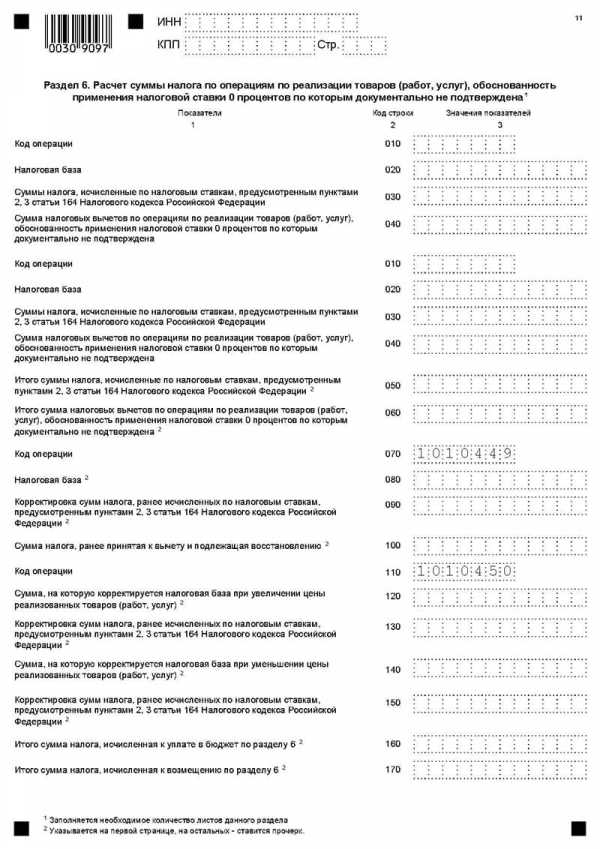

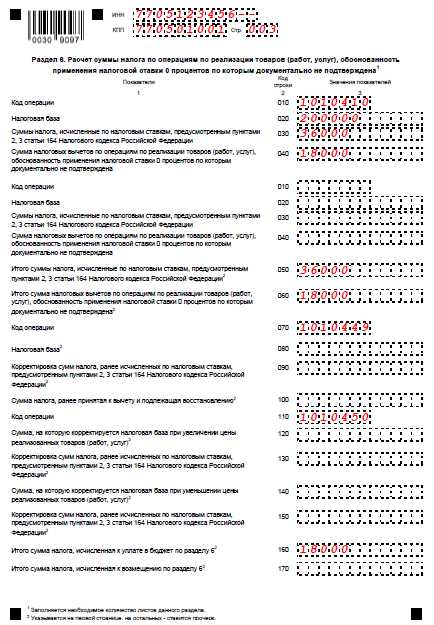

Раздел содержит 17 строк. Блок из строк 010, 020, 030, 040 повторяется по числу операций.

Вверху страницы пятого раздела декларации нужно указать ИНН и КПП заполнителя, указать порядковый номер заполняемой страницы.- Строка: 010 – коды операций;

- Строка: 020 – налоговые базы кодов операций по приобретении иди продаже товаров по ставке 0 %, где минимальная ставка имела все основания в порядке, установленном законом.

- Строка: 030 – налоговые базы кодов операций по приобретении иди продаже товаров по ставке 0 %, где минимальная ставка не имела оснований;

- Строка: 040 – вычеты по операциям, факт минимальной ставки, по которым по дате предыдущей декларации не был подтвержден, включающие:

- суммы налога на приобретение товаров, услуг, прав на территории РФ;

- суммы налога, при ввозе товаров на территорию федерации и территории под федеральной юрисдикцией;

- суммы налога, которую уплатил покупатель.

- Строка: 050 — суммы налога, которые определяются суммой величин по строкам 030 в каждом блоке;

- Строка: 060 – вычеты по операциям, факт минимальной ставки, по которым по дате предыдущей декларации не был подтвержден. Определяется суммой величин по строкам 040 в каждом блоке;

- Строка: 070 – код операции 1010449;

- Строка: 080 – сумма, налоговая база на которую уменьшается в связи с возвратом товара или отказом от услуг;

- Строка: 090 – корректировка сумм налога, исчисленных по ставкам в предыдущей декларации;

- Строка: 100 – сумма налога к вычету ранее и подлежащая возмещению;

- Строка: 110 – код операции 1010450;

По строкам 120-150 прописываются суммы корректировки НДС (в порядке увеличения или уменьшения цены проданных или приобретенных товаров), факт нулевой ставки, по которой не был подтвержден.

- Строка: 120 – сумма, на которую НДС увеличивается;

- Строка: 130 – сумма, увеличиваются суммы налога, которые посчитаны по налоговым ставкам ранее;

- Строка: 140 – соответствующая сумма, на которую НДС уменьшается;

- Строка: 150 – сумма, на которую уменьшаются суммы налога, которые посчитаны по налоговым ставкам ранее;

- Строка: 160 – сумма к уплате в бюджет;

- Строка: 170 – сумма к возмещению из бюджета.

В случае если налоговая служба выявит несоответствия с реальными данными, она потребует объяснений и свяжется с компанией:

- в электронном виде, если декларация подавалась в таковом;

- на бумаге – в соответствующем случае.

В декларации по НДС рекомендуется вписать рабочий контактный телефон, для того, чтобы оперативно исправить все расхождения.

Дорогие читатели, информация в статье могла устареть. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:Или задайте вопрос юристу на сайте. Это быстро и бесплатно!

Автор статьи

Юрист

zakonguru.com

Заполнение раздела 6 декларации по НДС

Форма декларации по НДС на 2015 год, порядок ее заполнения и форматы представления утверждены приказом ФНС России от 29.10.14 № ММВ-7-3/558@. Для Вашего удобства мы подготовили образец заполнения раздела 6 декларации по НДС.

Кстати

Проверить, правильно ли заполнена декларация по НДС, можно с помощью контрольных соотношений показателей налоговой декларации по НДС (установлены письмом ФНС России от 23.03.15 № ГД-4-3/4550@).

Кто заполняет раздел 6

Чтобы подтвердить нулевую ставку, нужно собрать соответствующий комплект документов (абз. 1 п. 9 ст. 165 НК РФ). Если компания не успела сделать это в 180-дневный срок (абз. 2 п. 9 ст. 165 НК РФ), экспортные операции облагаются по ставкам 10% или 18%. На момент отказа в подтверждении ставки 0% или на 181-й день со дня помещения товаров под процедуру экспорта компания исчисляет НДС с суммы реализации. И получает право на вычет входного НДС по товарам (работам, услугам), которые предназначались для экспорта.

Одновременно компания сдает «уточненку» и доплачивает налог и пени. В уточненной декларации заполняется раздел 6. А также приложение 1 к разделу 8 и приложение 1 к разделу 9, в которых отражаются сведения из книги покупок и книги продаж.

Что отразить в разделе 6

В верхней части раздела 6 указывается ИНН, КПП и порядковый номер страницы. Заполняется то количество листов раздела, которое необходимо. По строкам раздела 4 декларации по НДС отражаются следующие показатели:

Строка 010 — соответствующие коды операций из приложения №1 к Порядку заполнения. Далее по каждому коду заполняются следующие строки:

Строка 020

Строка 030 — суммы налога по реализации, если обоснованность применения ставки 0 % документально не подтверждена. Рассчитывается так — стр. 020 * ставка НДС / 100;

Строка 040 — налоговые вычеты по реализации, если обоснованность применения нулевой ставки документально не подтверждена, в том числе:

- налог, предъявленный при приобретении на территории РФ товаров (работ, услуг), имущественных прав;

- налог, уплаченный при экспорте;

- налог, уплаченный налоговым агентом при приобретении товаров (работ, услуг).

Строка 050 — итоговая сумма налога. Равняется сумме всех строк 030 по каждому коду операции;

Строка 060 — итоговая сумма вычетов. Равняется сумме всех строк 040 по каждому коду операции;

Строку 070 заполнять не нужно. К ней заполняются строки 080 — 100 — корректировка налоговой базы, суммы налога (по ставкам из п. 2 — 3 ст. 164 НК РФ) и налоговых вычетов в связи с возвратом товаров. При условии, что по реализации нулевая ставка не подтверждена;

Строку 110 заполнять не нужно. По строкам 120 — 150 отражается корректировка налоговой базы при увеличении или уменьшения цены реализации, если ставка 0% не подтверждена.

По строке 160 — сумма НДС к уплате. Она рассчитывается так — стр. 050 + стр. 100 + стр. 130 – стр. 060 – стр. 090 – стр. 150, при условии, что (стр. 050 + стр. 100 + стр. 130) > (стр. 060 + стр. 090 + стр. 150).

По строке 170 —налог к возмещению. Он рассчитывается так — стр. 060 + стр. 090 + стр. 150 – стр. 050 – стр. 100 – стр. 130, при условии, что (стр. 050 + стр. 100 + стр. 130) < (стр. 060 + стр. 090 + стр. 150).

Источник: Журнал «Российский Налоговый Курьер»

Ответы на вопросы к экзамену / 6.НДС сущность, методика начисления и уплаты в РФ. проблемы и пути совершенствования администрирования НДС в РФ

Налог на добавленную стоимость: экономическая сущность, методика исчисления и уплаты в РФ. Проблемы и пути совершенствования администрирования НДС в РФ.

Наиболее существенным из косвенных налогов, применяемых в РФ, является НДС, схема взимания НДС, была предложена французским экономистом Лоре в 1954г. НДС эта самый молодой из налогов, формирующих основную часть доходов бюджетов. В РФ НДС был введен 01.01.1992г. и тем самым обеспечил, равный подход к вовлечению в процесс формирования бюджета всех хозяйствующих субъектов независимо от орган.- правовых форм и форм собственности.

НДС- косвенный налог влияющий на процесс ценообразования и структуру потребления. В моделях западных экон. систем, он выполняет важную роль в регулировании товарного спроса. Переход к косвенному налогообложению в нашей стране обусловлен необходимостью решения следующих задач:

1. систематизация доходов.

2. обеспечение стабильного источника доходов в бюджет

3. ориентации на гармонизацию налоговых систем стран запада.

Основная функция НДС – фискальная. Удельный вес НДС в общей сумме налоговых доходов федерального бюджета России в 2007-2008 году составил 29, 7% и 34%(оценка исполнения) в 2009 году-40, 5% (прогнозные показатели). Доля дохода от НДС, выраженная в % к ВВП, в РФ за ряд последних лет колеблется от 6,3 до 6,5%.

Для функционирования НДС необходима соответствующая информационная база, система учета и контроля. В отечественных бухгалтерских регистрах не предусмотрен порядок отражения величины добавленной стоимости, что не позволяет достоверно определить налогооблагаемый оборот и одновременно усложняет методику исчисления налога. Теоретически это налог определяется как форма изъятия в бюджет части добавленной стоимости. Добавленная стоимость создается на всех стадиях производства и обращения и определяется в виде разницы м/у стоимостью реализованных товаров (работ, услуг) и стоимостью материальных затрат, относимых на издержки производства и обращения. В тоже время методические положения относительно базы налогообложения НДС, которыми руководствуются на практике, не совпадают с понятием «добавленная стоимость», что приводит к значительному расширению объекта налогообложения.

Различают 2 метода определения НДС:

1 Аддетивный(метод сложения)

НДС= (з/п + отчисления в социальный фонд + амортизация + прочие риски + прибыль)*ставку НДС%

2 Инвойсный (метод вычетания)

НДС=(СТ- МР)*ставку НДС %

МР-расходы на приобретение сырья, материалов, комплектующих, приспособлений, полуфабрикатов, инвентаря.

Следует отметить, что с 1 января 2009 года вступает в силу целый ряд очередных поправок в налоговое законодательство. Федеральными законами от 26.11.2008 224-ФЗ, от 04.12.2008 N 251-ФЗ по налогу на добавленную стоимость внесены следующие изменения.

1. Отменено требование о перечислении суммы НДС деньгами при неденежных способах расчетов. При проведении взаимозачетов, осуществлении товарообменных операций или использовании в расчетах ценных бумаг перечислять уплачиваемую продавцу сумму НДС отдельным платежным поручением больше не нужно.

2. Уплата НДС по строительно-монтажным работам для собственного потребления и принятие данных сумм к вычету будет производиться в одном и том же квартале. Суммы НДС, исчисленные при выполнении строительно-монтажных работ для собственного потребления, будут приниматься налогоплательщиком к вычету на момент определения налоговой базы по данным СМР, то есть на последнее число квартала, и принятие этих сумм к вычету будет производиться в одном и том же налоговом периоде, а не в разных, как ранее.

3. При перечислении продавцу предоплаты покупатель вправе принять НДС к вычету с данной предоплаты, не дожидаясь отгрузки товаров (выполнения работ, оказания услуг, передачи имущественных прав) при наличии:

— счета-фактуры, выставленного продавцом на аванс;

— документов, подтверждающих перечисление предоплаты;

— договора, содержащего условие о предоплате.

4. Реализация лома и отходов черных металлов вновь не будет облагаться НДС.

5. С 1 января 2009 года реализация подержанных автомобилей, приобретенных у физических лиц (не являющихся налогоплательщиками НДС), будет облагаться НДС с разницы между ценой продажи и покупной стоимостью автомобиля, будет исчисляться по расчетной налоговой ставке — 18/118.

6. Подтверждение нулевой ставки НДС при экспорте товаров — реестры таможенных деклараций, новый срок на представление документов. Вместо таможенных деклараций для подтверждения нулевой ставки НДС налогоплательщик вправе представить в инспекцию их реестры. Реестр таможенных деклараций должен содержать отметку пограничного таможенного органа. Если товары помещены под таможенный режим экспорта в период с 1 июля 2008 года по 31 декабря 2009 года, то 180-дневный срок на представление документов, подтверждающих применение нулевой ставки НДС, увеличивается на 90 дней.

7. Изменения, связанные с уплатой НДС налоговыми агентами. Организации и индивидуальные предпринимателибудут признаваться налоговыми агентами не только при аренде государственного и муниципального имущества, но также и в случаях реализации (передачи) им государственного (муниципального) имущества, не закрепленного за государственными (муниципальными) предприятиями и учреждениями, которое составляет государственную казну РФ, казну субъекта РФ или муниципального образования.

Обязанности налогового агента будут возникать не только в случаях реализации конфискованного имущества, но также и при продаже имущества, реализуемого по решению суда (в том числе при проведении процедуры банкротства в соответствии с законодательством РФ). Налоговым агентом является орган, организация или индивидуальный предприниматель, реализующий такое имущество.

Уточнено, что налоговые агенты вправе принять к вычету НДС, если данный налог был уплачен ими в соответствии с гл. 21 НК РФ.

Предлагаются следующие действия в области совершенствования норм законодательства по НДС:

1. Отказ от множественности учетной политики по НДС, установление единого порядка налогообложения — «по факту образования объекта налогообложения».

2. Исключение иных оснований возникновения налога помимо фактов образования объектов налогообложения, прямо указанных в законе как таковые (отмена ст. 162 НК РФ, в первую очередь в части авансов).

3. Реализация концепции, которая предусматривает отказ от критерия «оплаты» покупателем стоимости товара (работы, услуги) для обоснования вычета или возмещения налога. Это должно сопровождаться приведением в соответствие юридических оснований начислений у продавца и соответствующих вычетов налога у покупателя.

4. Применение в отношении операции по ставке 0 общеустановленного порядка предоставления вычетов, поскольку существующий порядок (вследствие длительности процедуры подтверждения) фактически приводит к установлению кредитного отношения между налогоплательщиком и государством.

5. Отмена норм о раздельном учете операций, облагаемых по разным ставкам, в связи с устранением множественности учетных политик, установлением общего порядка вычетов при совершении операций по разным ставкам и переходом к методу счетов-фактур.

6. Исключение норм, устанавливающих обязанность в ряде случаев относить НДС на себестоимость продукции (за исключением случая использования товара для собственного потребления). Необходима корректировка соответствующих норм законодательства о налоговых вычетах, обеспечивающая безусловное и безоговорочное соблюдение экономического принципа перекладывания НДС на конечного потребителя (в настоящее время данный принцип нарушается в ряде случаев).

7. Уточнение центральных понятий законодательных норм по налогу на добавленную стоимость (момент определения налоговой базы, момент реализации; имущественное право, раздельный учет операций, стоимость отгруженных товаров и другие).

studfiles.net

НДС — nalog-nalog.ru

Плательщики НДС

Как посчитать НДС к уплате

Как вычислить НДС к начислению

Документальное оформление НДС к начислению

Как рассчитать вычет по НДС

Регистрация исходящих и входящих счетов-фактур

Как высчитать НДС к восстановлению

Экспорт и импорт

Налоговый агент

Налоговая декларация по НДС

Уплата НДС (КБК и другие реквизиты)

НДС в 2018-2019 годах

Плательщики НДС

Основное, с чего нужно начать изучение НДС — это понять: является ли организация плательщиком налога. Перечень плательщиков и тех, кому НДС платить не нужно, прописан в ст. 143 НК РФ. Разобраться в правовых тонкостях вам поможет рубрика «Плательщики (НДС)». Некоторые хозяйствующие субъекты вообще освобождены от уплаты НДС (ст. 145 НК РФ). Найти их перечень и другую полезную информацию, касающуюся данной ситуации, можно в рубрике «Освобождение от НДС».

Как посчитать НДС к уплате

НДС к уплате в бюджет вычисляется как разница между начисленной суммой налога и суммой НДС к вычету. Каждая составляющая этой простой формулы расчета НДС определяется с учетом различных правил, установленных нормативными актами.

НДС к начислению формируется исходя из налогооблагаемой базы, умноженной на ставку налога. НДС к вычету — это сумма НДС, предъявленная поставщиками товарно-материальных ценностей, работ, услуг на основании выставленных ими счетов-фактур.

Кроме того, на сумму НДС к уплате могут повлиять и такие факторы, как восстановление налога, исполнение функций налогового агента, экспортные и импортные операции.

Как вычислить НДС к начислению

Чтобы правильно провести расчет НДС к начислению, нужно определиться с такими понятиями, как объект налогообложения, налоговая база и налоговая ставка.

В этом вам помогут соответствующие рубрики раздела «НДС» нашего сайта:

- «НДС: объект налогообложения». В этой рубрике представлены статьи, которые помогут разобраться с тем, какие хозяйственные операции облагаются НДС. Здесь подробно рассмотрены ст. 146 и 148 НК РФ, а также есть полный перечень того, что подпадает под налогообложение указанным налогом.

- «Налоговая база (НДС)». После определения объекта налогообложения нужно посчитать его величину в денежном выражении — это и будет налогооблагаемая база. В данном вопросе нужно также обратить внимание и на момент определения налоговой базы.

- «Ставка (НДС)». В статьях этой рубрики много полезной информации, которая поможет вам правильно выбрать ставку НДС в зависимости от вида реализуемых материальных ценностей, работ, услуг. Здесь же можно найти материалы про ставки 0%, 10%, 18% и расчетные ставки.

- «Льготы по НДС». Ст. 149 НК РФ позволяет не облагать НДС некоторые хозяйственные операции. И даже не выставлять счет-фактуру по таким сделкам. Статьи представленной рубрики помогут вам понять, как получить льготы по НДС, нужно ли ими пользоваться или лучше отказаться от их применения.

Документальное оформление НДС к начислению

Сумма НДС формируется в разрезе каждой хозяйственной операции, связанной с реализацией. Сюда попадают и те операции, которые нормативные акты приравнивают к реализации (например, безвозмездная передача). Суммы НДС, отраженные в счетах-фактурах, оформленных налогоплательщиком за квартал, в суммированном виде как раз и будут суммой НДС к начислению.

Чтобы не допустить ошибок при оформлении счетов-фактур, обратитесь к рубрике «Счет-фактура». С 2015 года наравне со счетом-фактурой применяется и УПД (счет-фактура и накладная в одном документе) — этому новшеству посвящена рубрика «Универсальный передаточный документ (УПД)».

Информация обо всех исходящих счетах-фактурах должна собираться в книге продаж. Правильному составлению этого регистра посвящены материалы рубрики «Книга продаж».

Как рассчитать вычет по НДС

Вычет по НДС уменьшает сумму налога к уплате. Если организация приобрела товары, работы или услуги, получила счет-фактуру с выделенной в ней суммой НДС, то она может принять этот НДС к вычету. Это общий порядок. Но из всех правил есть исключения.

НК определяет условия, при которых входной НДС можно принимать к вычету, а также условия, при которых этого делать нельзя. Более подробно описание таких условий, а также способы их определения и применения описаны в рубрике «Вычет (НДС)».

Когда некоторые виды деятельности организации попадают под налогообложение НДС, а некоторые — нет, то в таком случае необходим раздельный учет затрат по каждому виду деятельности, а это в свою очередь влияет на принятие НДС к вычету. Подробнее об этом — в рубрике «Раздельный учет (НДС)».

Все входящие счета-фактуры должны быть отражены в книге покупок. С правилами и нюансами заполнения этого сводного документа можно ознакомиться в рубрике «Книга покупок».

Регистрация исходящих и входящих счетов-фактур

По правилам, установленным постановлением Правительства от 26.12.2012 № 1137, все исходящие и входящие счета-фактуры должны быть зарегистрированы в специальном журнале (в случае если для налогоплательщика установлена такая обязанность). Материалы рубрики «Журнал счетов-фактур» помогут избежать ошибок при формировании этого документа.

Как высчитать НДС к восстановлению

Если НДС ранее был принят к вычету, то при наступлении определенных событий (п. 3 ст. 170 НК РФ) его нужно восстановить. За счет этой операции сумма НДС к уплате в текущем налоговом периоде увеличится. В материалах рубрики «Восстановление НДС» перечислены подобные хозяйственные ситуации. Здесь же можно узнать о том, как правильно отразить в учете восстановление НДС и в какой строке налоговой декларации показывать осуществленные по восстановлению операции.

Экспорт и импорт

Операции, связанные с взаимодействием с зарубежными партнерами, для налогообложения НДС выделяются обособленно.

Правильно поступать с НДС при импорте товаров, работ, услуг поможет подборка статей в рубрике «НДС при импорте».

За помощью по корректному отражению НДС при реализации на экспорт обращайтесь в нашу рубрику «НДС при экспорте».

Налоговый агент

Ситуация, когда организация выступает в роли налогового агента, заключается в том, что она выплачивает НДС за другую организацию. Подробнее о том, когда фирма должна принять на себя обязанности налогового агента, можно узнать из рубрики «Налоговый агент (НДС)». Кроме того, здесь расположены материалы, которые помогут правильно начислить НДС и отразить его в налоговой декларации.

Налоговая декларация по НДС

В налоговой декларации по НДС отражается вся информация, связанная с расчетом налога к уплате. В ее соответствующих разделах нужно заполнить сумму НДС к начислению и к вычету. Есть в ней и отдельный раздел для налоговых агентов, разделы, связанные с экспортом и импортом, а также по операциям, не подлежащим налогообложению. Правильное формирование такого документа позволит избежать вопросов и дополнительных проверок со стороны налоговых органов.

Рубрика «Декларация НДС 2016-2017» полностью посвящена порядку составления этого важного документа. В ней на конкретных примерах даны пояснения о том, как правильно заполнить декларацию. Здесь же вы найдете статьи, посвященные сдаче декларации через интернет.

Если после формирования декларации окажется, что сумма вычетов превышает сумму НДС к начислению, то, согласно ст. 176 НК РФ, сумму превышения можно возместить. Как правильно оформить документы для возмещения налога и как вести себя с налоговыми органами в такой ситуации, расскажет наша рубрика «Возмещение НДС».

Уплата НДС (КБК и другие реквизиты)

После составления налоговой декларации и определения суммы к уплате нужно заплатить НДС в бюджет. Для этого надо правильно заполнить платежное поручение и перечислить налог в установленный законодательством срок.

Материалы рубрики «Уплата НДС» помогут определиться со сроками уплаты налога, реквизитами платежного поручения, такими как КБК по НДС, очередность платежа. Кроме того, здесь представлен образец уже заполненного платежного поручения. В рубрике рассмотрен и такой вопрос, как ответственность за несвоевременную уплату налога, расчет и уплата пени.

НДС в 2018-2019 годах

Все основные правила, касающиеся НДС и существенные для применения этого налога, представлены в материалах рубрики «НДС 2017-2018». Здесь описаны все последние изменения законодательства, имеющие отношение к этому налогу, и приведены обзоры рассмотрения споров по нему арбитражными судами.

НДС является достаточно сложным налогом и для понимания, и для расчета. Новшества, вносимые в НК, очень часто требуют разъяснений. Письма Минфина и ФНС, которые поясняют, как применять ту или иную статью НК, порой противоречат друг другу.

В материалах, представленных на нашем сайте, в разделе «НДС» проводится анализ статей НК с точки зрения их практического применения, рассматриваются разъяснения финансовых ведомств и решения арбитражных судов. Это позволяет представить ситуацию в целом и принять правильное решение.

nalog-nalog.ru

Как правильно заполнять раздел 4 декларации по НДС при применении ставки 0%?

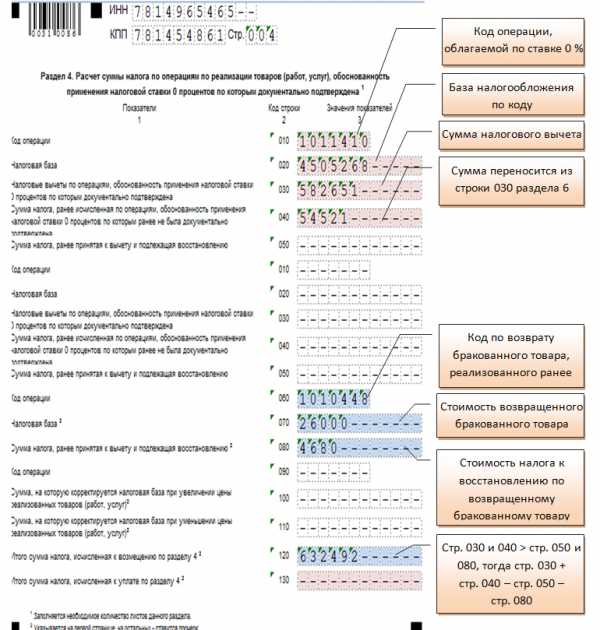

Раздел 4 декларации по НДС заполняется в отношении НДС, предъявляемого к вычету при подтверждении права на применение ставки 0%. Обязательным условием для внесения данных в раздел 4 декларации является наличие документов, предусмотренных ст. 165 НК РФ.

Правила вычета по экспорту 2018–2019 годов

Когда заполняется раздел 4, а когда раздел 6 декларации по НДС

Когда заполняется раздел 5 декларации по НДС

Правила заполнения разделов 4–6 декларации

Итоги

Правила вычета по экспорту 2018–2019 годов

С 01.07.2016 вычет НДС по экспорту стал зависеть не только от факта наличия подтверждающих эту деятельность документов, но и от того, какого рода товар оказался отгруженным за границу:

- По несырьевому товару, приобретенному после 01.07.2016, появилось право на вычет налога в периоде отгрузки (абз. 3 п. 3 ст. 172 НК РФ), т. е. для его получения необязательно дожидаться сбора полного комплекта документов, предусмотренного ст. 165 НК РФ. В разделе 4 такие вычеты показываться не будут. Их следует отражать в разделе 3 (письмо ФНС России от 31.10.2017 № СД-4-3/22102@).

- Для отгружаемого на экспорт сырья порядок вычета не изменился, на него по-прежнему можно претендовать только после получения последнего документа, подтверждающего факт вывоза из РФ. Перечень сырьевых товаров определен постановлением Правительства РФ от 18.04.2018 № 466.

В декларации по НДС в отношении налога, связанного с экспортом сырья, требующим подтверждения, заполнению подлежат 3 особых раздела:

- 4 — по операциям с подтвержденным правом применения ставки 0%;

- 5 — по операциям, документы на которые были собраны ранее, но право на вычет возникло только сейчас;

- 6 — по операциям, оказавшимся с неполным пакетом подтверждающих документов на момент истечения срока, отведенного для их сбора.

Бланк декларации, действительный для отчетных периодов 2018–2019 годов, содержит приказ ФНС России от 29.10.2014 № ММВ-7-3/558@.

Алгоритм заполнения декларации и описание возможных ошибок вы найдете здесь.

Когда заполняется раздел 4, а когда раздел 6 декларации по НДС

Раздел 4 заполняют в том случае, если в течение 180 дней с даты отгрузки успели собрать полный пакет подтверждающих экспорт документов. Сведения о величине налогового вычета и объеме базы со ставкой 0%, к которой он относится, включают в декларацию за тот период, на который приходится день сбора документов, независимо от того, совпадает или нет этот день с днем окончания налогового периода (письма Минфина от 15.02.2013 № 03-07-08/4169, от 16.02.2012 № 03-07-08/41).

Если срок для подтверждения экспорта истек и при этом не были собраны все необходимые подтверждающие документы, то налогоплательщик должен заполнить раздел 6 декларации по НДС, начислив с объема отгрузки налог к уплате по обычной ставке.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяОБРАТИТЕ ВНИМАНИЕ! В этом случае налог исчисляется за период, в котором произошла экспортная отгрузка. Соответственно, раздел 6 заполняется в уточненной декларации за период отгрузки.

При сборе запоздавших подтверждающих документов в следующем отчетном периоде налогоплательщик получает возможность отразить эти операции, занесенные ранее в раздел 6, уже в разделе 4 текущей налоговой декларации. При этом появляется и право на возмещение доначисленного и уплаченного в бюджет НДС. Его сумму отражают в строке 040 раздела 4.

Когда заполняется раздел 5 декларации по НДС

В случае если налогоплательщик ранее документально подтвердил обоснованность использования нулевой ставки налога на добавленную стоимость, но право на применение вычетов по НДС по этим операциям возникло только в текущем периоде, заполняется раздел 5 декларации по НДС.

При этом документально обосновывать право на применение ставки 0% уже не надо (п. 1 ст. 164 НК РФ).

Правила заполнения разделов 4–6 декларации

Как заполнить раздел 4 декларации по НДС? В разделе 4 декларации построчно последовательно должны указываться коды операций, совершаемых с применением ставки 0%, и по каждому коду — налоговая база, объем соответствующих ей вычетов, а также величина налога, принимаемого к вычету с опозданием, и сумма ранее принятого к вычету налога, подлежащего восстановлению. Причем набор из этих 5 строк повторяется ровно столько раз, сколько это требуется, — по числу видов операций.

Также в этом разделе присутствуют блоки информации:

- по возврату товаров (строки 060–080) с информацией о коде операции, величине налоговой базы и сумме налога для восстановления;

- корректировке суммы налога в связи с изменением цены продажи (строки 090–110), в который заносится код операции и данные о корректировке величины налоговой базы при росте/уменьшении цены.

В строках 120 и 130 отражается сумма НДС к возмещению/уплате по итогам раздела 4.

В разделе 5 указываются:

- имеющие подтверждение налоговые базы и относящиеся к ним вычеты с разбивкой этих данных по кодам операций — в строках 030–050;

- не подтвержденные документально базы и вычеты по ним — в строках 060, 070;

- итоги, сформированные по данным раздела, — в строках 070, 080.

В разделе 6, касающемся расчета НДС по операциям с неподтвержденной нулевой ставкой, информация разбивается на группы строк 010–040 со сведениями о коде операции, величине налоговой базы, сумме начисляемого НДС и применяемым вычетам. В итоговых строках 050, 060 указываются объемы рассчитанного налога и вычетов. В строках 070–100 отображается информация по операциям возврата товара, а в строках 110–150 — сведения о коррекции налоговой базы из-за изменения цен на товары. Итоговые строки по разделу — 160 и 170 — определяют сумму НДС к уплате или возмещению соответственно.

О том, как организовать ведение учета НДС при наличии экспорта, читайте в статье «Как осуществляется раздельный учет НДС при экспорте?».

Итоги

Для отражения данных по операциям, облагаемым по ставке НДС 0% и требующим документального подтверждения факта осуществления экспорта, в декларации предназначены разделы 4–6. Основной объем данных (он относится к подтвержденному экспорту) попадает в раздел 4. В разделе 6 приводятся сведения по операциям, в отношении которых не собраны документы, обосновывающие право на применение льготной ставки, а в 5-м — по операциям, получившим документальное подтверждение в более ранние периоды, а право на применение вычетов — только в текущем.

nalog-nalog.ru

Судебная практика по НДС: 6 майских решений в пользу налоговой службы

В этой подборке предлагаем вам несколько решений Верховного суда России, в которых судьи признали правоту налоговых органов. Все они связаны с вычетами по НДС.

При отсутствии первички вычет по НДС определять расчетным методом нельзя

Пункт 7 статьи 166 Налогового кодекса предусматривает возможность определить сумму налога расчетным методом в том случае, если у налогоплательщика отсутствуют первичные документы (например, если они не велись или были утрачены). Однако определять таким образом сумму вычета по НДС неправомерно. Такой вывод был подтвержден в определении ВС РФ от 30 мая 2017 № 309-КГ17–2622.

Вычеты НДС, в соответствии со статьями 171 и 172 НК РФ, возможны при наступлении определенных условий, в частности, при наличии счета-фактуры. Обязанность подтверждать правомерность применения вычета, в том числе предъявить копию счета-фактуры, лежит на налогоплательщике. Если он не может этого сделать, то и вычитать НДС он не вправе. Поэтому пункт 7 статьи 166 НК РФ к вычетам не применяется.

Правопреемник ФГУП не имеет права на вычет НДС, оплаченного за счет бюджетных средств

Федеральное унитарное предприятие получало бюджетные ассигнования на осуществление капитальных вложений. За их счет оплачивались работы подрядчика по техническому перевооружению. Затем ФГУП приватизировали. Правопреемник — Акционерное общество — заявило о своем праве на вычет НДС за указанные работы. Аргументы таковы. Приобретенное имущество не передавалось в казну, а ставилось на баланс АО. Таким образом, Общество является конечным потребителем услуг по техническому перевооружению. К тому же АО не является участником бюджетного процесса, а поступившие в свое время инвестиции потеряли характер бюджетных средств.

ВС РФ в своем определении от 29 мая 2017 № 307-КГ17–5837 указал, что налогоплательщик неправильно трактует нормы Гражданского кодекса. Он ошибочно уравнивает полномочия собственника имущества и лица, которое распоряжается этим имуществом на праве хозяйственного ведения. В итоге суд отказал АО в праве на вычет НДС и указал, что его применение привело бы к повторному возмещению налога из бюджета.

Уплата процентов с неправомерно возмещенного НДС не освобождает от штрафа

Организация не подтвердила правомерность применения нулевой ставки НДС, поэтому ей пришлось вернуть возмещенный в заявительном порядке налог. На основании пункта 17 статьи 176.1 НК РФ, ей были выставлены проценты за пользование бюджетными средствами. Кроме того, налоговые органы наложили на налогоплательщика штраф по статье 122 НК РФ.

Компания пыталась оспорить начисление штрафа, однако Верховный суд в определении от 24 мая 2017 № 305-КГ16-21444 посчитал его назначение правомерным. Проценты — это компенсация потерь бюджета, а не наказание налогоплательщика. И тот факт, что компания их выплатила, не освобождает ее от ответственности за налоговое правонарушение, то есть от штрафа.

ИП на УСН должен уплатить НДС при покупке муниципального имущества

Индивидуальный предприниматель на УСН приобрел муниципальное имущество. В ходе выездной проверки инспекторы установили, что он должен был исполнить роль налогового агента, то есть исчислить НДС с полученной суммы и перечислить его в бюджет, однако этого не сделал. Вместо этого он перечислил всю сумму продавцу — местному Комитету по управлению имуществом. В итоге ИП были доначислены налоги, выставлены пени и штрафы.

Результатом долгих судебных разбирательств стало Определение ВС РФ от 23.05.2017 № 310-КГ16–17804, в котором судьи поддержали ИФНС. Они отметили, что в указанном случае уплачивать налог в бюджет должно не муниципальное образование, а предприниматель, как налоговый агент. То, что он ошибочно перечислил сумму налога в составе платы за имущество, привело к ее поступлению в местный бюджет. НДС же должен идти в федеральный бюджет. А механизмов для взыскания излишне полученных сумм из бюджета муниципального образования в федеральный бюджет не существует.

Суд также указал, что если предприниматель оплатит взысканные суммы за счет собственных средств, то это никак не ущемит его права. Ведь он может в рамках гражданско-правового спора требовать от муниципального образования, которое продало ему имущество, возврата незаконно полученных сумм в размере НДС.

Заказчик-застройщик не вправе воспользоваться вычетом по НДС

Организация занималась достройкой объекта для «РусГидро», привлекая подрядчиков. Предъявляемые ими суммы НДС она заявила к вычету, в результате чего возникла сумма к возмещению налога из бюджета. В ИФНС посчитали, что права на вычеты компания не имеет, поскольку по факту является заказчиком-застройщиком, а не инвестором.

В определении от 15 мая 2017 № 305-КГ17-5548 ВС РФ поддержал налоговый орган и постановил следующее. Тот факт, что разрешение на строительство дано на имя налогоплательщика, еще не делает его инвестором. В силу фактически сложившихся инвестиционных отношений эту роль выполняет «РусГидро». Поэтому компании следовало на основании полученных от подрядчиков счетов-фактур составить сводный счет-фактуру и передать его «РусГидро».

НДС с общехозяйственных расходов по внутренним и экспортным операциям нужно вести раздельно

Организация не разбила входной НДС с общехозяйственных расходов на экспортный и внутренний, целиком включив его в состав налога, заявленного к вычету. Затем она обратилась за возмещением экспортного НДС в заявительном порядке. После проверки инспекторы вынесли решение о возврате части возмещенного налога и выставили штраф за неуплату НДС.

В своем определении от 10 мая 2017 № 309-КГ17-4792 ВС РФ указал следующее. Поскольку налогоплательщик в учетной политике не закрепил правила учета входного НДС по общехозяйственным расходам, то он должен распределяться между товарами, которые реализуются на экспорт и внутри страны. Перед возмещением экспортного НДС налогоплательщику следовало восстановить ранее принятый к вычету налог по общехозяйственным расходам в той части, в которой он относится к экспортным операциям. Поскольку он этого не сделал, то по факту имеет место двойное возмещение налога, что приводит к образованию недоимки перед бюджетом по НДС. Поэтому ИФНС правомерно взыскала часть возмещенного налога, а также выставила штраф по 122 НК РФ.

kontursverka.ru