Ставка налога на имущество по кадастровой стоимости в 2019 году москва – Налог на имущество в Москве вырастет до 2% в 2019 году

С 2019 года в Москве снизится налогооблагаемая база коммерческой недвижимости

С 1 января 2019 года все движимое имущество освобождается от имущественного налога, что снизит налоговую нагрузку на бизнес в среднем на 13 процентов. Благодаря проведенной переоценке с начала следующего года кадастровая стоимость торговых и офисных объектов в Москве уменьшится в среднем на 10 процентов, сократив размер налоговых отчислений. Об этом сообщила пресс-служба Департамента экономической политики и развития города Москвы.

Ставка по налогу на имущество организаций в 2019 году, как известно, составит 2 процента от кадастровой стоимости. Вносить изменения в региональный закон об имуществе организаций и корректировать ставку не планируется.

Учитывая отмену налога на движимое имущество и снижение налогооблагаемой базы ТЦ и офисов, фискальная нагрузка на предпринимателей не вырастет.

Справочно:

Налог на имущество организаций, уплачиваемый от кадастровой стоимости, введён с 1 января 2014 года. На федеральном уровне для Москвы были установлены ставки налога: в 2014 году – 1,5 процента от кадастровой стоимости, в 2015-м – 1,7 процента, с 2016 года – 2 процента. Однако в столице, чтобы сделать переход к новым правилам налогообложения плавным и более комфортным для бизнеса, на региональном уровне утвердили пониженные ставки на пятилетний период: 0,9процента от кадастровой стоимости в 2014 году, 1,2 процента – в 2015 году, 1,3процента – в 2016-м, 1,4 процента – в 2017-м и 1,5 процента – в 2018 году.

Таким образом к 2019 году, как и было запланировано, город постепенно перешел к налоговой ставке 2 процента, изначально определенной федеральным законодательством.

Во многих регионах уже действует ставка 2 процента от кадастровой стоимости по налогу на имущество организаций. Например, в Белгородской, Брянской, Калужской, Костромской, Липецкой, Рязанской, Ярославской и Тульской областях.

icmos.ru

Налог на имущество организаций в 2019 году

Все компании, зарегистрированные в РФ, обязаны вносить налоговые отчисления согласно установленным тарифам и нормам гл. 3 НК РФ, независимо от того, в какой сфере коммерческой деятельности они работают. В ходе этой статьи рассмотрим детально порядок расчета и оплаты налога на имущество организаций, какие новшества и дополнения были сделаны в 2019 году, имеются ли привилегии для льготников и что будет при игнорировании законных требований правительства. Это позволит вам разобраться во всех интересующих вопросах и грамотно произвести все платежи.

Основные понятия

Налог на имущество выступает основополагающим в сфере имущественного налогообложения фирм. Объектом налогообложения признается все имущество, принадлежащее юридическому лицу на тех или иных основаниях. Разберемся, что представляет собой налог на имущество юридических лиц в 2019 году и изменения, которые были утверждены в последнее время, как происходит начисление и уплата.

Имущество может быть:

- Движимое – объекты (такие как: денежные средства, автомобили), которые могут быть перемещены с владельцем без ущерба. Оно не подлежит обязательной регистрации, поэтому переход прав может быть осуществлен в результате дарения, купле-продаже или иным основаниям.

- Недвижимое характеризуется непосредственной взаимосвязью с землей. Переместить их на иное место без нарушения целостности невозможно. Регистрировать его обязательно.

Налогоплательщиками выступают все компании (коммерческие и бюджетные), на балансе у которых числится тот или иной вид имущества, выступающий в качестве налогооблагаемого объекта. Изменение классификатора ОС по движимому имуществу поспособствовало тому, что объекты, принадлежащие к первой или второй группе по амортизации средств, ранее были освобождены от начисления и уплаты сборов на имущество. На остальные же объекты, состоящие на балансе фирмы, налог начисляется по ставке, утвержденной представителями региональных органов власти. Исключением являются лишь представители малого и среднего класса, работающие по ЕНВД и УСН.

Региональные власти наделены законным правом:

- определять по собственному усмотрению ставку налога на имущество;

- утверждать дифференцированные ставки для определенных категорий плательщиков налога;

- устанавливать сроки, когда нужно оплачивать налоги и сдавать определенные формы отчетности;

- предоставлять льготы и полностью отменять авансовые взносы для определенных категорий юрлица.

Особенности начисления и уплаты

Порядок начисления налога на имущество в 2018 году остался без корректировки, но были внесены корректировки относительно его расчета лишь по особым категориям. В отношении ОС 1 и 2 амортизационных групп новшеств не предвидится, но остальные категории стоит рассмотреть более детально, чтобы избежать возможных проблем с налоговыми структурами. Теперь в регионах начнут действовать льготы при одобрении их региональными властями после издания специального закона. К тому же законодатели получили право на учреждение послаблений, позволяющих снизить нагрузку и уменьшить размер платежей. Утвердив нормативное распоряжение, они могут освободить юридическое лицо от уплаты налога на приобретенное инновационное техническое оборудование, которое характеризуется увеличенной степенью эффективности. Так называемая «нулевая» ставка допускается к применению и в отношении движимого имущества, выпущенного в эксплуатации свыше 3-х лет назад. Полный перечень утвержденных объектов можно найти в редакции статьи 381 НК РФ.

Несмотря на такую возможность, многие регионы отказались от предоставленного им такого права, что привело к введению ограничений относительно указанного имущества. Если юридическое лицо не обладает правами на те или иные льготы, то оплачивать налог с имеющегося у него имущества придется по ставке, не превышающей 1,1%. Такой объект подлежит налогообложению по общепринятой системе. Те регионы, которые решили принять закон, могут позволить налогоплательщикам делать взносы по сниженной ставке или вовсе нее уплачивать их в текущем отчетном периоде.

Исходя из введенных поправок в НК РФ, налог на имущество организаций с 2019 года будет браться с организаций по новой системе исключительно с учетом размера кадастровой стоимости. Так, база налогообложения и расчет суммы налогового взноса будет высчитываться на основании утвержденной стоимости по кадастру. Также запрещается осуществлять коммерческую деятельность через российские организации или открывать новые представительства или филиалы. Данное новшество касается и помещений жилого типа, не являющихся основными средствами.

Какая ставка будет применяться с 2019 года

Окончательный размер налоговых ставок учреждается региональными законами. В НК РФ прописаны предельно допустимые размеры, превышение которых недопустимо. Ознакомиться с введенными налоговыми ставками на имущество организаций с 2019 года можно здесь.

Если же региональные власти так и не учредили собственных параметров, то придется платить налог на имущество в соответствии с установленными нормами ст. 380 НК РФ. Для уточнения точной ставки для правильного расчета налога по вашему региону, следует пройти по ссылке на портал ФНС и осуществить ряд мер:

- указать вид уплачиваемого налога;

- ввести период, за который Вы планируете внести оплату;

- из предоставляемого списка выбрать субъект РФ;

- перейти по ссылке «Подробнее».

Грамотно заполненные поля дадут возможность получить интересующую вас информацию по региональным ставкам в открывшемся файле.

Как рассчитать налог

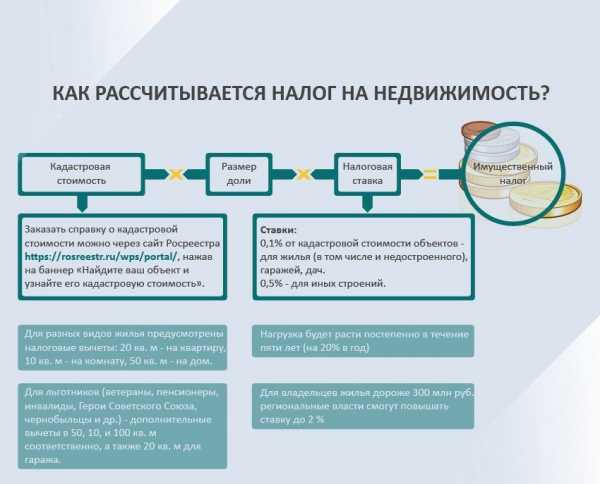

Размер налога, подлежащего к уплате, рассчитывается исходя из того, что берется за базу налогообложения. В настоящий момент для того, чтобы посчитать сумму платежа, за основу необходимо брать кадастровую стоимость.

Налоговая база по налогу на имущество организаций в 2019 году может исчисляться по средней или кадастровой стоимости.

Для проведения расчета необходимо:

- Определить объект налогообложения;

- Проверить, положены ли вам льготы;

- Рассчитать базу налогообложения;

- Используя представленную выше формулу, рассчитать итоговый размер.

Для проведения расчетов по авансовым платежам применяется формула.

Соответственно, встает вопрос относительно того, какие объекты недвижимости облагаются непосредственно по кадастру. Ознакомиться с полным перечнем можно на официальном портале ФНС. Утверждается он непосредственно органами региональной власти.

Бывают ситуации, когда кадастровая стоимость установлена, но юридическое лицо располагает, к примеру, только одним помещением. В этом случае налогооблагаемая база будет высчитываться частично от стоимости самого объекта. Важно также учесть и тот факт, что при отсутствии здания в утвержденном на региональном уровне списке, база для вычислений будет браться как средняя годовая стоимость.

Предоставляемые льготы

Утвержденная категория юрлиц может рассчитывать на льготы. На федеральном уровне выделяются две основные категории: частично освобождающие от уплаты взносов по конкретным ОС или полностью.

Внесенные в 2018 году изменения привели к тому, что некоторые льготы могут быть применены исключительно при утверждении их субъектом РФ.

Регионы также могут применять и ряд дополнительных льгот, несколько схожих с федеральными, но без установленных временных ограничений. Для получения их важно соблюдать и ряд условий.

С наступлением 2018 года регион наделялся законными правами по разрешению вопроса относительно льготирования по движимому и недвижимому имуществу.

Согласно новой редакции ст. 380 и 381.1 Налогового кодекса, в 2018 году налог на движимое имущество (авто) был возвращен, но применен исключительно к тем лицам, которые осуществляют свою предпринимательскую деятельность по общей системе налогообложения. По сути, это не нововведение, а лишь поправка к закону, которая исключает внесение платежей в льготном режиме. Так, посчитать налог на движимое имущество можно будет по ставке 1,1%. Сроки уплаты налога также могут несколько отличаться в зависимости от региона постановки на регистрационный учет, т.к. с текущего года они будут утверждаться региональными властями.

С 1 января 2019 года налог на движимое имущество организаций отменили.

Несмотря на наличие тех или иных льгот, юридические лица обязаны своевременно подавать налоговую декларацию. При заполнении в соответствующей графе потребуется прописать вид имущества, освобожденного от налога. Бланк и образец заполнения Вы можете скачать на нашем сайте и получить квалифицированную консультацию специалиста по всем возникающим вопросам.

Когда нужно платить налог на имущество и сдавать отчетность

Если компания имела имущество (здания, автомобили), облагаемое налогом, то она должна была своевременно отчитываться путем подготовки и подачи декларации. Исключением из такой ситуации выступает лишь нулевая декларация. Ее сдавать не требуется. Во всех остальных случаях отчетность должна быть сдана строго до 30 марта года, следующего за отчетным. В противном случае, налоговики могут привлечь юридическое лицо к административной ответственности.

Выплачивать авансовые платежи стоит каждый квартал не позднее 30 календарных дней после того, как будет завершен отчетный период. Бланк документа вы можете скачать прямо на нашем сайте. По окончанию года платить нужно будет за вычетом все произведенных ранее взносов.

Как и куда производятся оплаты по имущественному налогу?

Начисленные суммы налога следует уплачивать непосредственно по месту территориального расположения организации (или бюджетного учреждения) и ее постановки на регистрационный учет, раздельно по каждому подразделению. Подать и оплатить декларацию можно обычным способом при личном обращении в налоговые органы или электронно в онлайн режиме. Последняя обязательна в том случае, если численность сотрудников, работающих на предприятии, превысила 100 лиц.

Несколько слов о подготовке декларации

Какое имущество облагается налогом на имущество в 2019 году, мы уже рассмотрели выше. Теперь осталось только разобраться, как правильно заполнить форму данного документа согласно правилам и нормам РФ и законами субъектов.

На первом листе прописывается величина налога, начисленного за установленный период, налогооблагаемая база и производится точный расчет. Далее вносятся сведения обо всех объектах недвижимого имущества, принятого на учет и подлежащего обложению. После этого в таблице приводится отображение проводимого расчета в соответствии с НК РФ налога на имущество организаций.

Основные требования по оформлению документа:

- декларация выполняется по итогам отчетного годового периода;

- суммы округляются до целого числа;

- строки заполняются печатными заглавными буквами;

- никаких поправок, помарок или двусторонней печати быть не должно;

- при оформлении таблицы на компьютере, шрифт должен быть Courier New, размер 16-18 пунктов. Выравнивание текста важно делать по правому краю.

Важно! При начислении и уплате налогов нужно грамотно прописывать КБК. Найти его можно с легкостью на официальном сайте ФНС Российской Федерации. Допущение ошибки, даже случайное и непреднамеренное, может привести к тому, что платеж будет перечислен в другой бюджет или окажется в списке неучтенных. Вам это грозит штрафными санкциями и иными неприятностями с фискальными органами. И заплатить придется на порядок выше. Заручившись поддержкой наших специалистов, Вы сможете своевременно и правильно подготовить отчеты по всем уплаченным налогам и сборам. Консультирование по вопросам относительно погашения долга осуществляется по телефону горячей линии или в онлайн режиме через интернет.

Какие нюансы могут возникнуть

Перед тем, как начать рассчитывать имущественный налог, стоит ознакомиться с рядом тонкостей и нюансов. Если ФНС не сможет произвести проверку данных, то организации потребуется давать подробные пояснения.

Избежать проблем с налоговыми органами поможет соблюдение всех норм налогового кодекса с учетом введенных поправок в 2019 году и грамотное ведение бухгалтерского учета по всем облагаемым объектам движимого и недвижимого имущества.

Несколько слов стоит сказать и о бухгалтерских проводках. Отражать операции можно различными способами в зависимости от характерных особенностей учетной политики организации (бюджетного учреждения, ИП). В качестве примера приведем 2 вида проводок, которые допускаются при начислении и перечислении налога за отчетный период:

- По ПБУ 10/99 – при данном способе начисление налога производится с использованием счета 91 и определяется как расходы по основным видам деятельности (начисление: Дебет 91 – Кредит 68, перечисление: Дебет 68 – Кредит 51).

- Согласно редакции Минфина – в данном случае налог следует начислять с общепринятыми расходами (для начисления: Дебет 20 – Кредит 68 (для неторговых фирм), Дебет 44 – Кредит 68 (для фирм, работающих в сфере торговли), для перечисления: Дебет 68 – Кредит 51).

Важно зафиксировать в учетной политике тот метод, которым Вы планируете пользоваться, иначе это может привести к неблагоприятным последствиям и конфликтам с контролирующими инстанциями и государственными структурами.

Особенности налогообложения при УСН

Компании, осуществляющие коммерческую деятельность при УСН, не облагаются налогом на движимое имущество. Платить его должны лишь те фирмы, которые работают по ОСН.

Уплата единого налога позволяет освободиться от налога не недвижимость. Но этот порядок действует в отношении лишь части собственности. Для определенных категорий имущества, пребывающего в пользовании предпринимательской деятельности, налогооблагаемая база исчисляется по установленной стоимости по кадастру. Размер выплат стоит считать в общепринятом порядке. Освободиться от этой обязанности можно будет лишь в том случае, если имущество облагается налогом по остаточной стоимости.

Учитывая, что законодательство претерпевает регулярные изменения, особенности начисления имущественного налога в последующих периодах стоит отслеживать. Это позволит вам избежать проблем с контролирующими инстанциями и штрафов.

Круглосуточное консультирование наших экспертов позволит вам получить ответы на интересующие вопросы относительно порядка, сроков и правилам исчисления, какие изменения были внесены и т.д.

Подведем итог

Размеренное введении нового имущественного налога нацелено на минимизацию массового недовольства со стороны плательщиков. Такая отсрочка позволит юридическим лицам немного освоиться и привыкнуть к новой системе, по которой будет начисляться налог. Если еще сравнительно недавно для вычислений применялась инвентаризационная стоимости, то с текущего периода для расчетов будет браться кадастровая. Последняя по своему размеру приравнивается к рыночной, а значит и сам налог возрастет в разы. Рассчитывается кадастровая стоимость с учетом всех особенностей жилищного фонда, степенью развитости инфраструктуры, ценовые показатели по региональному расположению конкретного объекта и т.д.

Не стоит пугаться, переход от инвентаризационной к кадастровой стоимости будет осуществляться постепенно в течение двух последующих лет. Эксперты-аналитики считают, что такой подход станет переломным моментом, т.к. новый режим налогообложения вызовет ряд проблем и финансовых трудностей для большинства фирм. Больше всего пострадают категории среднего бизнеса и ИП, а многие из них и вовсе исчезнут. Не стоит забывать и про то, что компании, работающие по «упрощенке» должны будут сдавать налоговую декларацию.

Регулярно отслеживая все нововведения и уведомления налоговых инстанций, Вы сможете избежать ряда проблем и конфликтов с налоговыми инстанциями. В свою очередь мы готовы проконсультировать вас по всем возникающим вопросам и оказать профессиональную помощь в подготовке и отправке отчетной документации в контролирующие инстанции.

evle.ru

Власти Москвы готовы установить льготу по налогу на имущество для бизнеса в 2019 году — Экономика и бизнес

МОСКВА, 11 декабря. /ТАСС/. Власти Москвы готовы учесть пожелания бизнеса и установить в 2019 году льготную по отношению к федеральной ставку налога на недвижимое имущество организаций. Об этом ТАСС во вторник сообщил заммэра Москвы по вопросам экономической политики и имущественно-земельных отношений, руководитель департамента экономической политики и развития города Владимир Ефимов.

Глава «Опоры России» Александр Калинин в октябре написал письмо мэру Москвы Сергею Собянину, в котором просит сохранить в 2019 году организациям, платящим налог на недвижимость от кадастровой стоимости, ставку на уровне этого года — 1,5%. В письме говорится, что на фоне повышения НДС до 20% и общей нестабильности экономики рост налога на имущество может стать для бизнеса непосильным обременением. В случае, если власти Москвы не установят собственную ставку налога на недвижимое имущество организаций, она автоматически с 2019 года повысится с 1,5% (в 2018 года) до 2%.

«Несмотря на то, что в следующем году налоговая нагрузка на бизнес по налогу на имущество организаций будет снижена, правительство Москвы готово пойти навстречу предпринимателям и поддержать их, установив льготную ставку по налогу на имущество по сравнению со ставкой 2%, предусмотренной федеральным законодательством», — сказал Ефимов.

Он пояснил, что налоговая нагрузка на имущество бизнеса должна снизиться в 2019 году за счет освобождения движимого имущества организаций от налога. Это сократит налоговую нагрузку в среднем на 13%. Второй причиной общего снижения налоговой нагрузки в 2019 году, по словам Ефимова, станет новая кадастровая стоимость объектов, которая в целом не изменилась по сравнению с предыдущей кадастровой оценкой, а для большого количества объектов, у которых не изменился функционал, даже снизилась в среднем на 16%.

«В настоящее время прорабатываются варианты установления ставки налога на предстоящий 2019 и следующие годы. Город сформирует возможные сценарии и, безусловно, обсудит их с предпринимателями в начале 2019 года», — подчеркнул заммэра.

Ранее во вторник мэр Москвы Сергей Собянин сообщил, что несколько лет назад налог на имущество юридических лиц вообще не платили 2/3 предпринимателей, регистрировав компании заграницей. Позднее эта система была пересмотрена, и теперь юридические лица оплачивают недвижимость, исходя из ее кадастровой стоимости. По словам Собянина, благодаря наведению порядка в этой сфере в ближайшее время с учетом анализа поступлений налога на имущество организаций будет принято решение о «разбивке» динамики повышения налога до 2% на пять лет. По мнению мэра, плохая собираемость налогов прямым образом влияет на постоянное их повышение: государство не добирает 20 — 40% налогов, оно вынуждено повышать налоги и нагружать добросовестных налогоплательщиков.

tass.ru

Сформирован предварительный перечень нежилой недвижимости, облагаемой налогом на имущество от кадастровой стоимости на 2019 год

На официальном сайте Мэра Москвы опубликован предварительный Перечень объектов коммерческой недвижимости на 2019 год, по которым налог на имущество рассчитывается от кадастровой стоимости.

Перечень, в который включены торговые, офисные объекты и объекты общественного питания и бытового обслуживания, носит исключительно информационный характер. Цель публикации — дать возможность участникам рынка узнать о включении объектов коммерческой недвижимости в предварительный список, о критериях* внесения в список и процедурах исключения объектов из Перечня.

Окончательный вариант Перечня будет утвержден Правительством Москвы до 30 ноября 2018 года.

Справочно:

Включение объекта недвижимости в предварительный Перечень на 2019 год проводилось при соответствии данного объекта одному из следующих критериев:

— здание (любой площади) расположено на земельном участке, вид разрешенного использования которого включает размещение торговли /офисов /бытового обслуживания/общественного питания;

— нежилое здание (площадью свыше 1 тыс. кв. м) либо нежилое помещение в жилом доме (если совокупная площадь нежилых помещений превышает 3 тыс. кв. м) фактически используется не менее чем на 20 процентов общей площади для размещения торговли / офисов / бытового обслуживания/общественного питания согласно акту Госинспекции по недвижимости;

— нежилое здание либо нежилое помещение, расположенное на пешеходных зонах, перечень которых утвержден для целей налогообложения Постановлением Правительства Москвы от 16.03.2016 № 78-ПП, фактически используется не менее чем на 20 процентов общей площади для размещения торговли / офисов / бытового обслуживания / общественного питания согласно акту Госинспекции по недвижимости либо имеет соответствующее назначение в документах технического учета.

Информация о результатах мероприятий по определению вида фактического использования объектов недвижимости размещена на официальном сайте Мэра Москвы в разделе Власть// Органы власти// Государственная инспекция по контролю за использованием объектов недвижимости города Москвы// Деятельность// Определение фактического использования объектов недвижимости.

www.mos.ru

Налог на имущество по кадастровой стоимости для юридических лиц в 2018 — 2019 году

Можно сколько угодно возмущаться самим фактом того, что на недвижимость, находящуюся в собственности, начисляются налоги, но факт остается фактом – закон предусматривает, что любое недвижимое имущество является объектом налогообложения. А каков налог на имущество по кадастровой стоимости для юридических лиц в 2018 — 2019 году, читайте далее.

Налог на имущество по кадастровой стоимости для юридических лиц в 2018 — 2019 году

Содержание материала

Юридический нонсенс

По большому счету, факт налогообложения недвижимости противоречит конституционным нормам. Статья 35 Основного Закона страны гарантирует каждому гражданину право приобретать, владеть и пользоваться своей собственностью, в том числе и недвижимым имуществом. Однако согласно той же статье никто не имеет права лишить человека собственности, кроме как по судебному вердикту. В соответствии с данной статьей каждый гражданин Российской Федерации может приобретать и владеть собственностью. Но действительно ли в полной мере он может осуществлять свое право владения?

Статья 35 Основного Закона страны

Приобретение в собственность подразумевает, что гражданин либо организация вложили собственные средства в покупку недвижимости. Любая покупка, вплоть до самой мелкой, уже включает в себя налогообложение. То есть, приобретая, к примеру, квартиру, гражданин уже оплатил все налоговые сборы. И тут вступает в силу юридический нонсенс. Являясь собственником квартиры, гражданин, тем не менее, не является ее владельцем. Потому что при долгах по налогам квартиру могут изъять из его собственности. То есть, получается, что право на собственность, таким образом, уже не является неотъемлемым правом гражданина.

Споры о законности налогов на недвижимость ведутся юристами во всем мире. Это означает, что проблема действительно существует. Однако очень малое количество стран посчитало возможным вообще отказаться от этого вида налога, либо сократить его до размеров, не вызывающих нареканий со стороны налогоплательщиков. Практически не существует налогов на недвижимость в Великобритании, Ирландии и полностью они отсутствуют в Хорватии, Монако, Лихтенштейне и Мальте. Как видим, это список далеко не бедных стран.

Как рассчитать налог на недвижимость

Налогообложение по кадастровой цене в РФ

06.10.2014 года Президент РФ подписал закон о внесении поправок в Налоговый Кодекс.

Таким образом, все виды налогоплательщиков, как юридические, так и частные лица, были приведены в равное положение по уплате налога на недвижимость по их кадастровой цене.

Номера статей Главы 32. Налог на имущество физических лиц

При этом глава 30 НК РФ о налогообложении имущества юридических лиц осталась без модификаций.

Глава 30 НК РФ о налогообложении имущества юридических лиц

Понятие кадастровой стоимости

Как следует из самого термина, кадастровая цена устанавливается по кадастровым (реестровым) записям. Соответственно, вычисляется она по результатам государственной оценочной деятельности и соответствует рыночной цене, установленной массовым методологическим способом.

Установленные таким образом цены вносятся в государственную кадастровую книгу с присвоением каждому объекту недвижимости собственного номера.

Калькулятор налога на имущество по кадастровой стоимости для юридических лиц в 2018 — 2019 году

Принадлежащее юридическим лицам недвижимое имущество

В традиционном понимании понятие «недвижимость» означает привязанность имущества к земле, земельному участку. В отношении юридических лиц законодатель несколько расширяет это традиционное понимание. Так, в налогообложении юридических лиц в качестве недвижимого имущества также могут выступать:

- Морские и речные суда международной и внутренней навигации, которые подлежат обязательной государственной регистрации.

- Авиалайнеры, самолеты, вертолеты.

- Объекты космического назначения.

- Другое имущество, которое законодатель может отнести к недвижимому.

Что такое недвижимое имущество

Еще одно различие в налогообложении по кадастровой цене между юридическими и физическими лицами выражается в том, что налогом облагаются не только собственная недвижимость юридического лица, но и объекты взятые:

- в пользование;

- в оперативное распоряжение;

- в управление по доверенности от собственника;

- по концессии, находящееся на балансе, как учитываемое в совместной партнерской деятельности и проводимое по бухгалтерскому балансу.

Налог на землю по кадастровой цене

Следует уточнить, что участки земли не облагаются налогом на недвижимость, поскольку законодатель в их отношении применяет другой вид налогообложения, а именно земельный налог.

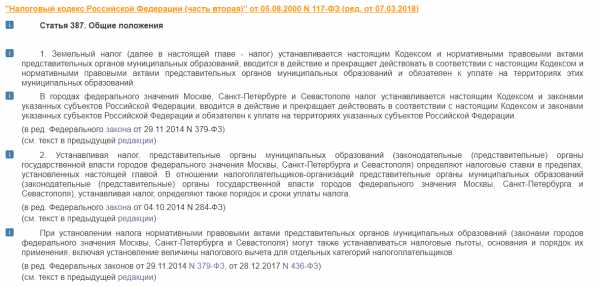

Глава 31. Земельный налог

В силу ст. 387 НК размеры налога определяются подзаконными региональными актами на уровне муниципальных органов самоуправления в зависимости от кадастровой стоимости земли. При этом ст. 389 НК РФ выводит из объектов налогообложения следующие земли:

- выведенные либо ограниченные в обороте;

- лесного фонда;

- водного фонда;

- входящие в многоквартирный жилой массив.

Статья 387. Общие положения

Статья 389. Объект налогообложения

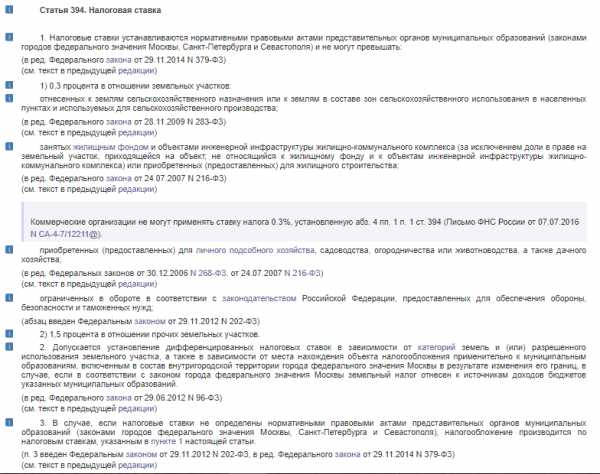

Налоговая ставка устанавливается статьей 394 НК РФ.

| Земельный фонд | Ставка налогообложения |

|---|---|

| Земли аграрного назначения, используемые для с/х деятельности, занятые жилым фондом и личными подсобными хозяйствами | 0,3% от кадастровой цены |

| Прочие земельные участки | 1,5% от кадастровой цены |

Статья 394. Налоговая ставка

Важно! Юридические лица – плательщики налогов по упрощенной схеме, также являются плательщиками налогов по кадастровой стоимости, если объекты включены в региональные кадастровые книги.

Объекты налогообложения и способы оплаты налога по кадастровой стоимости

Статья 378.2 Налогового Кодекса дает исчерпывающий перечень объектов недвижимого имущества юридических лиц, подлежащих налогообложению по их кадастровой стоимости.

| Наименование субъекта налогообложения | Налоговая ставка по кадастровой стоимости |

|---|---|

| Центры и комплексы коммерческих организаций, деловые центры | Не более 2% от кадастровой стоимости |

| Помещения, предназначенные для офисов, магазинов, пунктов общественного питания и бытового обслуживания | Не более 2% от кадастровой стоимости |

| Недвижимость иностранных компаний и организаций, действующих на законных основаниях на территории РФ | Не более 2% от кадастровой стоимости |

Основным условием для налогообложения, согласно заданной таблице, является целевое назначение недвижимости для управленческого или коммерческого использования.

Налог на имущество организаций

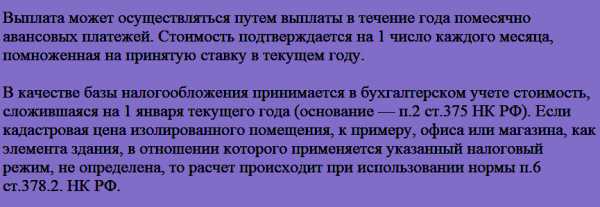

Способами оплаты налога являются авансовый или годовой варианты.

При авансовом способе оплаты налоговые отчисления производятся либо ежемесячно, либо раз в полугодие, а при годовом – к концу налогового периода, заканчивающегося 31 марта года, следующего за налоговым. При этом исчисление налоговой выплаты осуществляется по следующей схеме:

Схема исчислений налоговой выплаты

При этом правилом определения налогооблагаемой площади (налоговой базы) станет формула:

Общая площадь постройки × конкретная площадь помещения, используемого под бизнес.

Важно! Сотрудник налоговых органов имеет право внесения изменений в расчет и прибавки к налоговой выплате недоучтенной бухгалтером суммы по налоговой базе.

Отчетными периодами для юридических лиц, осуществляющих платежи по кадастровой стоимости, считаются первый, второй и третий кварталы календарного года.

Платежи по кадастровой стоимости

Переоценка кадастровой стоимости

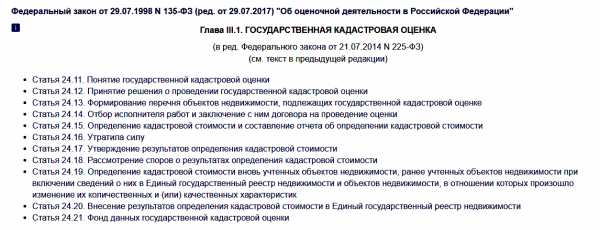

Государственная деятельность по кадастровой оценке недвижимости регламентируется Законом РФ «Об оценочной деятельности», а именно статьями 24.11 – 24.21 данного закона.

Государственная кадастровая оценка, статьи 24.11 – 24.21

В соответствии со ст. 24.12 переоценка кадастровой стоимости проводится по решению органов местного самоуправления, либо по решению органов государственной власти не чаще одного раза в течение трех лет.

Статья 24.12. Принятие решения о проведении государственной кадастровой оценки

При проведении оценочной комиссии учитываются естественный износ недвижимости, потеря в стоимости в связи с авариями, природными катаклизмами и другими событиями, повлекшими изменение стоимости недвижимости.

Опротестование решения оценочной комиссии по кадастровой стоимости

С момента перехода от исчисления налоговых выплат на недвижимость исходя из их инвентаризационной оценки к оплате по кадастровой стоимости, стали возникать спорные ситуации между налогоплательщиком и кадастровыми органами.

С учетом того, что переоценка кадастровой цены происходит не более чем раз в три года, очень актуальными становятся вопросы обжалования выводов оценочной комиссии. Достаточно часто встречаются случаи завышения стоимости недвижимости в результате поверхностной оценки, ошибочного толкования норм закона, неверного установления характера собственности либо реальных производственных площадей.

Самым простым способом предотвращения излишнего начисления налоговых выплат будет постоянный мониторинг кадастровых оценок. Узнать о кадастровой цене недвижимого имущества можно на сайте федеральной кадастровой службы «Росреестр», предоставляющем информацию в режиме online.

Официальный сайт Росреестра

При подобной системе наблюдения можно будет оспорить оценку до того, как на недвижимость придется платить налог. Дело в том, что суммы переплаченного налога не возвращаются, даже если удалось доказать ошибочность кадастровой оценки.

При разрешении подобных споров органы, правомочные их рассматривать, руководствуются, помимо требований закона, еще и Постановлением Пленума Верховного Суда РФ.

Постановлением Пленума Верховного Суда РФ

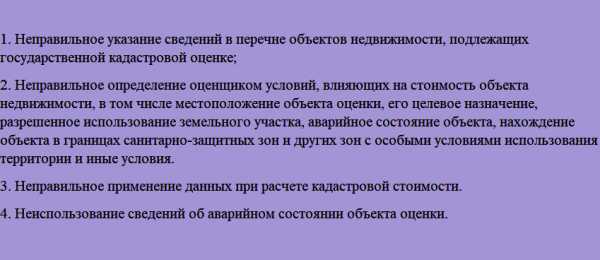

В соответствии с указаниями Пленума, могут расцениваться, как база для пересмотра кадастровой цены, следующие нарушения при оценке:

Нарушения при оценке

Органы, полномочные рассматривать кадастровые споры

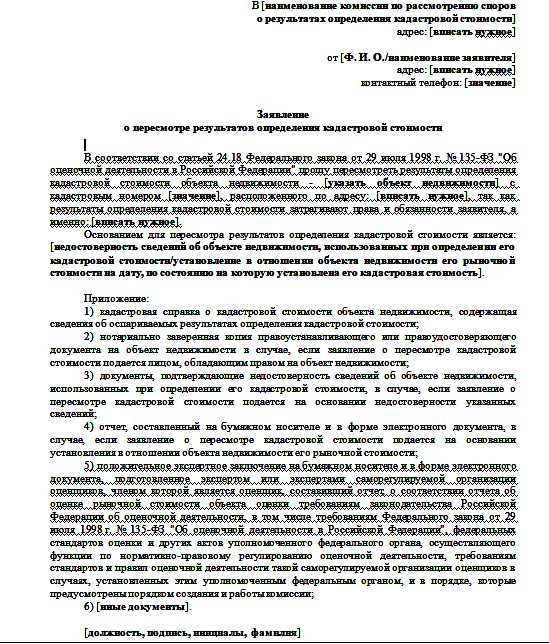

Законодательство РФ не предусматривает для юридических лиц выбора метода обжалования. Если граждане имеют возможность выбирать, обратиться ли им в комиссию по спорам о кадастровой цене или в суд, то для юридических лиц предусмотрен порядок обязательного рассмотрения заявления в комиссии по кадастровым спорам.

При опротестовании юридическое лицо должно представить в комиссию заявление и документы, неоспоримо подтверждающие, что при оценке объекта были допущены ошибки, приведшие к неправильному оцениванию.

Пример заявления о пересмотре результатов определения кадастровой стоимости

Комиссия по прошествии не более одного месяца со дня получения жалобы должна рассмотреть приведенные в ней доводы и вынести вердикт по существу вопроса.

В случае несогласия заявителя с решением комиссии он имеет право обжаловать его в судебную инстанцию.

К сведению! Заявления в комиссию по решению споров по кадастровой оценке не облагаются госпошлиной.

Судебная компетенция

Надо сразу уточнить, что при отказе комиссии в удовлетворении заявления обязательное обжалование не требуется. Заявитель имеет право как опротестовать решение, так и забыть о нем, обратившись в суд с первичным иском. Ввиду того, что закон предусматривает досудебный порядок, решение комиссии в любом из вариантов должно быть приложено к судебному иску. Если решение не будет приложено, суд оставит иск без движения.

Дополнительно к документам, которые уже были на рассмотрении комиссии, при обращении в суд заявитель должен приложить:

Дополнительные документы

Порядок разбирательства судами подобного рода споров регламентируется Законом «Об административном судопроизводстве РФ», а именно его главой 25.

Этим же законом установлена и подсудность по кадастровым оценкам недвижимости.

Подсудность по кадастровым оценкам недвижимости

Решение первой инстанции подлежит обжалованию в течение 30 дней.

Видео — Изменения по налогу на имущество организаций

law-world.ru

Налог на имущество в 2019 году для юридических лиц —

Все компании, зарегистрированные в РФ, обязаны вносить налоговые отчисления согласно установленным тарифам и нормам гл. 3 НК РФ, независимо от того, в какой сфере коммерческой деятельности они работают. В ходе этой статьи рассмотрим детально порядок расчета и оплаты налога на имущество организаций, какие новшества и дополнения были сделаны в 2019 году, имеются ли привилегии для льготников и что будет при игнорировании законных требований правительства. Это позволит вам разобраться во всех интересующих вопросах и грамотно произвести все платежи.

Содержание статьи

Основные понятия

Налог на имущество выступает основополагающим в сфере имущественного налогообложения фирм. Объектом налогообложения признается все имущество, принадлежащее юридическому лицу на тех или иных основаниях. Разберемся, что представляет собой налог на имущество юридических лиц в 2019 году и изменения, которые были утверждены в последнее время, как происходит начисление и уплата.

Имущество может быть:

- Движимое – объекты (такие как: денежные средства, автомобили), которые могут быть перемещены с владельцем без ущерба. Оно не подлежит обязательной регистрации, поэтому переход прав может быть осуществлен в результате дарения, купле-продаже или иным основаниям.

- Недвижимое характеризуется непосредственной взаимосвязью с землей. Переместить их на иное место без нарушения целостности невозможно. Регистрировать его обязательно.

Налогоплательщиками выступают все компании (коммерческие и бюджетные), на балансе у которых числится тот или иной вид имущества, выступающий в качестве налогооблагаемого объекта. Изменение классификатора ОС по движимому имуществу поспособствовало тому, что объекты, принадлежащие к первой или второй группе по амортизации средств, ранее были освобождены от начисления и уплаты сборов на имущество. На остальные же объекты, состоящие на балансе фирмы, налог начисляется по ставке, утвержденной представителями региональных органов власти. Исключением являются лишь представители малого и среднего класса, работающие по ЕНВД и УСН.

Региональные власти наделены законным правом:

- определять по собственному усмотрению ставку налога на имущество;

- утверждать дифференцированные ставки для определенных категорий плательщиков налога;

- устанавливать сроки, когда нужно оплачивать налоги и сдавать определенные формы отчетности;

- предоставлять льготы и полностью отменять авансовые взносы для определенных категорий юрлица.

Особенности начисления и уплаты

Порядок начисления налога на имущество в 2018 году остался без корректировки, но были внесены корректировки относительно его расчета лишь по особым категориям. В отношении ОС 1 и 2 амортизационных групп новшеств не предвидится, но остальные категории стоит рассмотреть более детально, чтобы избежать возможных проблем с налоговыми структурами. Теперь в регионах начнут действовать льготы при одобрении их региональными властями после издания специального закона. К тому же законодатели получили право на учреждение послаблений, позволяющих снизить нагрузку и уменьшить размер платежей. Утвердив нормативное распоряжение, они могут освободить юридическое лицо от уплаты налога на приобретенное инновационное техническое оборудование, которое характеризуется увеличенной степенью эффективности. Так называемая «нулевая» ставка допускается к применению и в отношении движимого имущества, выпущенного в эксплуатации свыше 3-х лет назад. Полный перечень утвержденных объектов можно найти в редакции статьи 381 НК РФ.

Несмотря на такую возможность, многие регионы отказались от предоставленного им такого права, что привело к введению ограничений относительно указанного имущества. Если юридическое лицо не обладает правами на те или иные льготы, то оплачивать налог с имеющегося у него имущества придется по ставке, не превышающей 1,1%. Такой объект подлежит налогообложению по общепринятой системе. Те регионы, которые решили принять закон, могут позволить налогоплательщикам делать взносы по сниженной ставке или вовсе нее уплачивать их в текущем отчетном периоде.

Исходя из введенных поправок в НК РФ, налог на имущество организаций с 2019 года будет браться с организаций по новой системе исключительно с учетом размера кадастровой стоимости. Так, база налогообложения и расчет суммы налогового взноса будет высчитываться на основании утвержденной стоимости по кадастру. Также запрещается осуществлять коммерческую деятельность через российские организации или открывать новые представительства или филиалы. Данное новшество касается и помещений жилого типа, не являющихся основными средствами.

Какая ставка будет применяться с 2019 года

Окончательный размер налоговых ставок учреждается региональными законами. В НК РФ прописаны предельно допустимые размеры, превышение которых недопустимо. Ознакомиться с введенными налоговыми ставками на имущество организаций с 2019 года можно здесь.

Если же региональные власти так и не учредили собственных параметров, то придется платить налог на имущество в соответствии с установленными нормами ст. 380 НК РФ. Для уточнения точной ставки для правильного расчета налога по вашему региону, следует пройти по ссылке на портал ФНС и осуществить ряд мер:

- указать вид уплачиваемого налога;

- ввести период, за который Вы планируете внести оплату;

- из предоставляемого списка выбрать субъект РФ;

- перейти по ссылке «Подробнее».

Грамотно заполненные поля дадут возможность получить интересующую вас информацию по региональным ставкам в открывшемся файле.

Как рассчитать налог

Размер налога, подлежащего к уплате, рассчитывается исходя из того, что берется за базу налогообложения. В настоящий момент для того, чтобы посчитать сумму платежа, за основу необходимо брать кадастровую стоимость.

Налоговая база по налогу на имущество организаций в 2019 году может исчисляться по средней или кадастровой стоимости.

Для проведения расчета необходимо:

- Определить объект налогообложения;

- Проверить, положены ли вам льготы;

- Рассчитать базу налогообложения;

- Используя представленную выше формулу, рассчитать итоговый размер.

Для проведения расчетов по авансовым платежам применяется формула.

Соответственно, встает вопрос относительно того, какие объекты недвижимости облагаются непосредственно по кадастру. Ознакомиться с полным перечнем можно на официальном портале ФНС. Утверждается он непосредственно органами региональной власти.

Бывают ситуации, когда кадастровая стоимость установлена, но юридическое лицо располагает, к примеру, только одним помещением. В этом случае налогооблагаемая база будет высчитываться частично от стоимости самого объекта. Важно также учесть и тот факт, что при отсутствии здания в утвержденном на региональном уровне списке, база для вычислений будет браться как средняя годовая стоимость.

Предоставляемые льготы

Утвержденная категория юрлиц может рассчитывать на льготы. На федеральном уровне выделяются две основные категории: частично освобождающие от уплаты взносов по конкретным ОС или полностью.

Внесенные в 2018 году изменения привели к тому, что некоторые льготы могут быть применены исключительно при утверждении их субъектом РФ.

Регионы также могут применять и ряд дополнительных льгот, несколько схожих с федеральными, но без установленных временных ограничений. Для получения их важно соблюдать и ряд условий.

С наступлением 2018 года регион наделялся законными правами по разрешению вопроса относительно льготирования по движимому и недвижимому имуществу.

Согласно новой редакции ст. 380 и 381.1 Налогового кодекса, в 2018 году налог на движимое имущество (авто) был возвращен, но применен исключительно к тем лицам, которые осуществляют свою предпринимательскую деятельность по общей системе налогообложения. По сути, это не нововведение, а лишь поправка к закону, которая исключает внесение платежей в льготном режиме. Так, посчитать налог на движимое имущество можно будет по ставке 1,1%. Сроки уплаты налога также могут несколько отличаться в зависимости от региона постановки на регистрационный учет, т.к. с текущего года они будут утверждаться региональными властями.

С 1 января 2019 года налог на движимое имущество организаций отменили.

Несмотря на наличие тех или иных льгот, юридические лица обязаны своевременно подавать налоговую декларацию. При заполнении в соответствующей графе потребуется прописать вид имущества, освобожденного от налога. Бланк и образец заполнения Вы можете скачать на нашем сайте и получить квалифицированную консультацию специалиста по всем возникающим вопросам.

Когда нужно платить налог на имущество и сдавать отчетность

Если компания имела имущество (здания, автомобили), облагаемое налогом, то она должна была своевременно отчитываться путем подготовки и подачи декларации. Исключением из такой ситуации выступает лишь нулевая декларация. Ее сдавать не требуется. Во всех остальных случаях отчетность должна быть сдана строго до 30 марта года, следующего за отчетным. В противном случае, налоговики могут привлечь юридическое лицо к административной ответственности.

Выплачивать авансовые платежи стоит каждый квартал не позднее 30 календарных дней после того, как будет завершен отчетный период. Бланк документа вы можете скачать прямо на нашем сайте. По окончанию года платить нужно будет за вычетом все произведенных ранее взносов.

Как и куда производятся оплаты по имущественному налогу?

Начисленные суммы налога следует уплачивать непосредственно по месту территориального расположения организации (или бюджетного учреждения) и ее постановки на регистрационный учет, раздельно по каждому подразделению. Подать и оплатить декларацию можно обычным способом при личном обращении в налоговые органы или электронно в онлайн режиме. Последняя обязательна в том случае, если численность сотрудников, работающих на предприятии, превысила 100 лиц.

Несколько слов о подготовке декларации

Какое имущество облагается налогом на имущество в 2019 году, мы уже рассмотрели выше. Теперь осталось только разобраться, как правильно заполнить форму данного документа согласно правилам и нормам РФ и законами субъектов.

На первом листе прописывается величина налога, начисленного за установленный период, налогооблагаемая база и производится точный расчет. Далее вносятся сведения обо всех объектах недвижимого имущества, принятого на учет и подлежащего обложению. После этого в таблице приводится отображение проводимого расчета в соответствии с НК РФ налога на имущество организаций.

Основные требования по оформлению документа:

- декларация выполняется по итогам отчетного годового периода;

- суммы округляются до целого числа;

- строки заполняются печатными заглавными буквами;

- никаких поправок, помарок или двусторонней печати быть не должно;

- при оформлении таблицы на компьютере, шрифт должен быть Courier New, размер 16-18 пунктов. Выравнивание текста важно делать по правому краю.

Важно! При начислении и уплате налогов нужно грамотно прописывать КБК. Найти его можно с легкостью на официальном сайте ФНС Российской Федерации. Допущение ошибки, даже случайное и непреднамеренное, может привести к тому, что платеж будет перечислен в другой бюджет или окажется в списке неучтенных. Вам это грозит штрафными санкциями и иными неприятностями с фискальными органами. И заплатить придется на порядок выше. Заручившись поддержкой наших специалистов, Вы сможете своевременно и правильно подготовить отчеты по всем уплаченным налогам и сборам. Консультирование по вопросам относительно погашения долга осуществляется по телефону горячей линии или в онлайн режиме через интернет.

Какие нюансы могут возникнуть

Перед тем, как начать рассчитывать имущественный налог, стоит ознакомиться с рядом тонкостей и нюансов. Если ФНС не сможет произвести проверку данных, то организации потребуется давать подробные пояснения.

Избежать проблем с налоговыми органами поможет соблюдение всех норм налогового кодекса с учетом введенных поправок в 2019 году и грамотное ведение бухгалтерского учета по всем облагаемым объектам движимого и недвижимого имущества.

Несколько слов стоит сказать и о бухгалтерских проводках. Отражать операции можно различными способами в зависимости от характерных особенностей учетной политики организации (бюджетного учреждения, ИП). В качестве примера приведем 2 вида проводок, которые допускаются при начислении и перечислении налога за отчетный период:

- По ПБУ 10/99 – при данном способе начисление налога производится с использованием счета 91 и определяется как расходы по основным видам деятельности (начисление: Дебет 91 – Кредит 68, перечисление: Дебет 68 – Кредит 51).

- Согласно редакции Минфина – в данном случае налог следует начислять с общепринятыми расходами (для начисления: Дебет 20 – Кредит 68 (для неторговых фирм), Дебет 44 – Кредит 68 (для фирм, работающих в сфере торговли), для перечисления: Дебет 68 – Кредит 51).

Важно зафиксировать в учетной политике тот метод, которым Вы планируете пользоваться, иначе это может привести к неблагоприятным последствиям и конфликтам с контролирующими инстанциями и государственными структурами.

Особенности налогообложения при УСН

Компании, осуществляющие коммерческую деятельность при УСН, не облагаются налогом на движимое имущество. Платить его должны лишь те фирмы, которые работают по ОСН.

Уплата единого налога позволяет освободиться от налога не недвижимость. Но этот порядок действует в отношении лишь части собственности. Для определенных категорий имущества, пребывающего в пользовании предпринимательской деятельности, налогооблагаемая база исчисляется по установленной стоимости по кадастру. Размер выплат стоит считать в общепринятом порядке. Освободиться от этой обязанности можно будет лишь в том случае, если имущество облагается налогом по остаточной стоимости.

Учитывая, что законодательство претерпевает регулярные изменения, особенности начисления имущественного налога в последующих периодах стоит отслеживать. Это позволит вам избежать проблем с контролирующими инстанциями и штрафов.

Круглосуточное консультирование наших экспертов позволит вам получить ответы на интересующие вопросы относительно порядка, сроков и правилам исчисления, какие изменения были внесены и т.д.

Подведем итог

Размеренное введении нового имущественного налога нацелено на минимизацию массового недовольства со стороны плательщиков. Такая отсрочка позволит юридическим лицам немного освоиться и привыкнуть к новой системе, по которой будет начисляться налог. Если еще сравнительно недавно для вычислений применялась инвентаризационная стоимости, то с текущего периода для расчетов будет браться кадастровая. Последняя по своему размеру приравнивается к рыночной, а значит и сам налог возрастет в разы. Рассчитывается кадастровая стоимость с учетом всех особенностей жилищного фонда, степенью развитости инфраструктуры, ценовые показатели по региональному расположению конкретного объекта и т.д.

Не стоит пугаться, переход от инвентаризационной к кадастровой стоимости будет осуществляться постепенно в течение двух последующих лет. Эксперты-аналитики считают, что такой подход станет переломным моментом, т.к. новый режим налогообложения вызовет ряд проблем и финансовых трудностей для большинства фирм. Больше всего пострадают категории среднего бизнеса и ИП, а многие из них и вовсе исчезнут. Не стоит забывать и про то, что компании, работающие по «упрощенке» должны будут сдавать налоговую декларацию.

Регулярно отслеживая все нововведения и уведомления налоговых инстанций, Вы сможете избежать ряда проблем и конфликтов с налоговыми инстанциями. В свою очередь мы готовы проконсультировать вас по всем возникающим вопросам и оказать профессиональную помощь в подготовке и отправке отчетной документации в контролирующие инстанции.

rublgid.ru

Налог на имущество в 2018 году, Москва сохранила льготы

Сегодня в статье будут рассмотрены такие понятия, как движимое и недвижимое имущество, налогообложение (связанное с ними), а также изменения на 2019 год в налоговом законодательстве Российской Федерации. Также будет отдельно рассмотрен вопрос о налогообложении имущества организации.

Движимое и недвижимое имущество

Для начала, необходимо определить понятия движимого и недвижимого имущества. К недвижимому имуществу относится все, что связано с землей. Это могут быть земельные участки, здания, незавершенные постройки, предприятия, частные дома и так далее. Кроме того, законодательство признает недвижимым имуществом морские и воздушные судна, а также космические объекты. Согласно налоговому кодексу, все объекты, признаваемые недвижимым имуществом, определяются в 130 ст. Гражданского кодекса.

При этом, налогообложению подлежит не только находящееся в собственности недвижимое имущество, но и используемые на временных правах владения. Сюда могут относиться доверенности и временный договор на совместную деятельность. Но сами земельные участки не подлежат налогообложению, как и воздушные, и морские суда. Недвижимым считают все, что невозможно переместить, во всяком случае — переместить без вреда. Следовательно, все денежные средства и ценные бумаги переходят во вторую категорию, как и авто с различным оборудованием.

На движимое имущество также налагается определенный налог. Но единственные, кто пока избегает этой участи — это предприниматели малого бизнеса, работающие по программам УСН и ЕНВД. Согласно законодательству, упрощенцы не обязаны платить налог на имущество, кроме того, что относится к списку кадастровой регистрации. Что касается остальных компаний, то уже начиная с 2018 года вопрос о налогообложении стал региональным. Ведь теперь все субъекты самостоятельно решают, применять ли льготную программу налогообложения относительно движимого имущества, поставленного на учет после 1 января 2013 года.

На сегодняшний день, максимальный налог на движимое владение не может превышать 1,1% от его стоимости. В том же проекте упоминалось, что в 2019 году максимальная ставка вырастет в два раза. Но уже летом ситуация изменилась. Как уже говорилось выше, вводить этот налог или отменять его, теперь привилегия субъектов, поэтому необходимо отслеживать информацию о действиях администрации регионов. Корреспондент ИА “Экспресс-Новости” обратил особенное внимание, что если изменяется законодательство в пользу населения, то оно может быть подписано задним числом. Например, если регион принимает закон о льготах, то налогоплательщики имеют право вернуть уплаченную ранее сумму.

Льготы для налога на имущество в Москве в 2018 году

С тех пор, как в законодательство были внесены поправки, которые позволяют регионам самостоятельно решать вопрос по налогообложению организаций, на адрес Правительства Москвы пришло огромное количество писем от владельцев малого бизнеса, с просьбой сохранить нулевую ставку.

Учитывая пожелания граждан, Мосгордума внесла изменения в уже действующий закон “О налоге на имущество организаций”, согласно которому, нулевая ставка на имущество сохраняется на весь 2018 год. Однако, в поправках ничего не говорится о планах на 2019 год. Следовательно, вопрос мог бы снова подняться в следующем году.

В Московской области решение о нулевой ставке принято уже до 2020 года. Это относится к движимому имуществу, которое организация получила в качестве основных средств. Но сюда не относятся объекты, полученные от реорганизации или ликвидации юридических лиц, а также иные владения между взаимозависимыми лицами. Единственным исключением последнего условия являются железнодорожные подвижные составы, которые были произведены после 1 января 2013 года.

Как изменился налог на имущество в 2018 году

Вопрос о налогообложении в 2018 году стал острым не только для предпринимателей, которые зависят от решений администрации, хотя изначально льготная ставка на имущество была федеральный. Интересно, что по законам эта субсидия по-прежнему остается федеральной, а вот правоприменение передали полностью регионам. Однако, изменения расстроили не только предпринимателей, но и физических лиц. За последнее время количество исков, подаваемых в суд гражданами, значительно обогатили судебную практику по данному вопросу.

Напомним, что с этого года стоимость налогообложение рассчитывается исключительно по кадастровой стоимости. До этого расчет опирался на инвентаризационную стоимость. В начале года такое изменение показало серьезные недоработки Росреестра за предыдущие годы. Что, по-видимому, и решили наверстать в кратчайшие сроки. У граждан происходящее вызвало не просто недоумение, но скорее шок… Поскольку уже не раз приходилось через суд отстаивать реальную сумму от установленной кадастровыми органами.

Основной особенностью здесь можно выразить тот факт, что гражданам удавалось доказать свою правоту и снизить кадастровую стоимость почти на 70%. Откуда невольно возникает вопрос об обоснованности кадастровой оценки. Хотя, законодательство уже ответило на него, установив обязательное условие о максимальном приближении кадастровой стоимости к рыночным ценам. Данный налог для пенсионеров теперь тоже отличается, точнее отличаются льготы на на него. С нынешнего года, пенсионер имеет право воспользоваться такой льготой только по отношению к одному из объектов имущества, на собственный выбор.

Если собственник проводит какие-то сделки, то также обязан будет платить 13% от суммы договора. Раньше этот налог могли избежать те, кто владел имуществом не менее трех лет, но с этого года сроки увеличились до 5 лет. Еще одним неприятным нововведением для граждан становится тот факт, что вышеуказанный налог относится не только к гражданам, приобретающим жилье в ипотеку или на рынке. Теперь сюда входят новые категории, которые раньше были ограждены от лишних расходов. А именно, налог теперь действует на право приватизации, на наследство и на приобретение в результате дарения.

Разумеется, такие кардинальные меры могут привести к возмущению народа. И лишь поэтому, государство решило ввести правило, согласно которому, если налог оказался значительно выше, чем он мог быть по старой системе, то производится перерасчет по особой формуле, снижающей сумму налога. Подобное отделение от инвентаризационной стоимости коснулось всех предпринимателей. Хотя, во избежание серьезного недовольства, здесь пока действуют некоторые поблажки, позволяющие гражданам привыкнуть к новым цифрам. И это не единственное изменение для населения. Теперь все собственники недвижимости обязаны платить новый налог, который относится именно к физлицам.

Уплата налога на имущество

Недвижимость теперь зависит от налогообложения. Сюда относятся: частные дома для постройки, а также квартира или часть квартиры, коммерческие помещения, гаражи и остальные недвижимые объекты, которые зарегистрированы. Для всех граждан является обязанностью уплата налога до 1 декабря, уведомления об этом заранее приходят по адресу регистрации, либо на почту личного кабинета на сайте ФНС.

В 2018 году оплата налога стала особенно проблемной темой для владельцев квартир советской постройки. Все потому, что теперь их стоимость может вырасти в десятки раз, ведь цена будет не инвентаризационной, а кадастровой (о чем уже говорилось выше). Зато владельцам нового жилья повезло больше, из-за перерасчета они могут заплатить даже меньше, чем ожидали ранее. Как и в случае с организациями, налогообложение частных лиц также может быть изменяемым по решению регионов. Но льготы не могут уменьшить сумму более чем в 3 раза.

Законодательством также предусмотрены и категории лиц, которые не будут выплачивать налог. Сюда относятся не только ветераны и инвалиды, но и Герои России (или СССР), а также пострадавшие от аварии на ЧАЭС. Но льгота для этих граждан действует только на один из объектов имущества. Иными словами, если у гражданина есть несколько квартир, или квартира с дачей и так далее, то он может, по своему усмотрению, выбирать объект, на который будет применена льгота.

Изменения налога в 2019 году

Пока физические лица приходят в себя после нововведения 2018 года, предприниматели уже с нетерпением ждут 2019 года. Согласно распоряжению президента, в грядущем году все движимое имущество предприятий будет освобождено от налогообложения. Такая новость не может не порадовать бухгалтеров, которые постепенно сходят с ума, пытаясь вычислить сумму налога, со всеми его изменениями и “особыми формулами”.

На данный момент считается, что такое изменение было призвано немного приукрасить действительность, в которой значительно возрастает НДС. Вполне возможно, что это действительно так. Однако в данном случае получается, что закон создается одинаковый для всех, а налог упраздняется только для крупного бизнеса. Потому как весь малый бизнес, преимущественно, и так использует льготную нулевую ставку налогообложения. Следовательно, 2019 год проведет некоторую черту под неопределенностью налога на имущество организаций.

Напомним, что еще в 2013 году на него был введен мораторий, согласно которому, ставка равнялась нулю, затем в нынешнем году ставка выросла до 1,1% (и в остальных сферах будет продолжать расти). Но хотя бы предпринимателям улыбнулась удача. Если говорить о реальности, то теперь, по новому федеральному закону, налоговая система будет работать отдельно с каждым объектом имущества, который входит в состав Единой системы газоснабжения.

При этом владельцы данных объектов, по-прежнему, должны будут приносить в налоговую службу документы, связанные с расчетом по авансовым платежам, плюс налоговые декларации. Пока известно, что период действия данного закона распространяется с 2019 до 2021 года. Планируется, что за этот период появится дополнительный стимул для развития отечественной промышленности.

Подводя итог, можно сказать, что единственные, кто действительно может быть рад изменениям в налоговом законодательстве — это сами регионы, которые уже не первый год задавались вопросами о налогообложении. Ведь суммы, уплачиваемые предприятиями в виде налогов, стекаются в местные бюджеты. Теперь законодательство дает практически карт-бланш в отношении налогообложения, но при этом разумные рамки все-таки установлены, и за них субъекты не могут выходить.

Это относится и к минимальной сумме, и к максимальной. Так, максимальная сумма налога не может превышать 1,1%, а минимальная не может быть более, чем в три раза ниже указанной. Вот в этом диапазоне субъекты имеют полное право регулировать деятельность предприятий. Причем, это относится и к малому бизнесу. Но, такое изменение оказалось не слишком долгим, потому как уже со следующего года этот налог будет вовсе отменен. Только отмена эта будет исключительно для организаций и предприятий. А вот физическим лицам, по-прежнему, придется отстаивать свои права и доказывать реальную стоимость имущества.

Ведь, как показала практика, кадастровая стоимость на недвижимость отличается в десятки раз от инвентаризационной. К сожалению для граждан, эти десятки раз относятся к увеличению суммы. Хотя, вполне возможно, что такое количество судебных разбирательств все-таки внесло свою лепту, и теперь кадастровая оценка будет более объективной.

#Льготы на имущество организаций #Налог 2018 #Налог для физлиц #Налог на имущество #Налог для предпринимателей #Отмена налога 2019 #Москва #Льготы 2018 #Россия #Ставка налога на имущество

Присоединяйтесь к нам в Яндекс Дзен, ВКонтакте, Facebook, Одноклассники, Youtube, Instagram, Twitter и Google+. Будьте в курсе последних новостей!

Смотрите также:

express-novosti.ru