Виды систем налогообложения – Налоговые режимы | Современный предприниматель

Виды систем налогообложения для ИП и ООО в России

Система налогообложения (налоговый режим) – это комплекс налогов, сборов и прочих обязательных платежей, которые обязан уплачивать в государственную казну хозяйствующий субъект, ведущий предпринимательскую деятельность, в соответствии с действующим налоговым законодательством.

На сегодняшний день в Российской Федерации действует 5 налоговых режимов, которые условно подразделяются на 2 группы:

| № группы | Наименование | Состав |

| 1 | Общий (традиционный) режим | ОСНО |

| 2 | Специальные (льготные) режимы | УСНО, ЕНВД, ПСН, ЕСХН |

Рассмотрим каждый режим более подробно:

Общая система налогообложения (ОСНО, ОСН, ОРН)

ОСНО – стандартный режим, по умолчанию присваиваемый любому налогоплательщику, если он при прохождении процедуры государственный регистрации бизнеса не заявил о своем желании применять один из спецрежимов. Другое название системы – традиционная, основная.

Также любой хозяйствующий субъект автоматически попадет на ОСН, если он перестал соответствовать требованиям льготного режима, который использовался в установленном порядке в течение календарного года.

ОСНО является самым сложным, трудоемким и затратным видом налогообложения.

Добровольно его выбирают только те налогоплательщики, которые по объективным причинам не попадают под ограничения, установленные для применения льготных налоговых систем:

- имеют большое количество персонала и (или) высокий уровень доходов;

- ведут деятельность, предусматривающую работу с контрагентами, также находящимися на ОСН.

См. подробнее про общий режим налогообложения.

Упрощенная система налогообложения (УСНО, УСН, упрощенка)

УСНО – один из специальных режимов для юрлиц и ИП, предусматривающий пониженную налоговую нагрузку и доступный для самостоятельного администрирования даже начинающим бизнесменам.

При этом налогоплательщик может выбрать один из двух вариантов расчета налогов, исходя из особенностей экономической деятельности:

- УСН – «доходы» (уплачивается налог с полученных доходов в размере 6%).

- УСН – «доходы минус расходы» (из суммы полученных доходов вычитаются произведенные затраты, и с этой разницы рассчитывается налог в размере 15%).

См. подробнее про упрощенку.

Единый налог на вмененный доход (ЕНВД, вмененка)

ЕНВД – льготный режим для юрлиц и ИП, который можно применять, занимаясь только определенными видами предпринимательской деятельности. Как правило, это виды бизнеса, связанные с торговлей в розницу и оказанием бытовых услуг населению.

При этом не имеет значения, сколько фактически зарабатывает налогоплательщик, налог взимается с потенциально возможного дохода, который устанавливается НК РФ и напрямую зависит от физического показателя. Таким показателем могут являться количество наемного персонала, размер торговой площади и т. д.

Размер налога (в пределах от 7,5 до 15%) и перечень видов деятельности, который попадает под ЕНВД, утверждаются в законодательном порядке властями региона, в котором работает (или планирует вести деятельность) хозяйствующий субъект.

См. подробнее про вмененную систему налогообложения.

Патентная система налогообложения (ПСН, патент)

ПСН – льготный вид налогообложения, который доступен только ИП, у которых трудится не более 15 работников.

ПСН также применяется только для определенных видов бизнеса, при этом предприниматель должен купить патент на срок от 1 до 12 месяцев. Стоимость патента и является налогом, уплачиваемым в связи с применением ПСН.

Фактическая величина доходов коммерсанта в расчет не принимается, а цена патента устанавливается нормативным законодательством региона, в котором работает (планирует вести деятельность) предприниматель.

См. подробнее про патентную систему налогообложения.

Единый сельскохозяйственный налог (ЕСХН)

ЕСХН – спецрежим, предназначенный исключительно для сельхозпроизводителей, которыми могут выступать как организации, так и ИП.

Главное требование – субъект должен именно производить сельхозпродукцию (переработка продукции попадает под ЕСХН только в качестве одной из стадий производственного процесса, а не как самостоятельный вид деятельности), при этом доля дохода, получаемого от сельхозпроизводства, должна составлять не менее 70% от общего объема доходов.

Фактически способ расчета налога при ЕСХН аналогичен расчету налога при УСН «доходы минус расходы», только ставка налога ниже – 6% (4% для Крыма и Севастополя).

См. подробнее про сельхозналог.

Совмещение систем налогообложения

Налоговое законодательство РФ не запрещает совмещать две системы налогообложения, но при этом далеко не все режимы сочетаются между собой.

Сориентироваться поможет следующая таблица:

Налоговая система | ОСНО | УСНО | ЕНВД | ЕСХН | Патент |

ОСНО | – | + | – | + | |

УСНО | – | + | – | + | |

ЕНВД | + | + | + | + | |

ЕСХН | – | – | + | + | |

| Патент | + | + | + | + |

При этом предприниматели, в отличие от юрлиц, могут одновременно совмещать не только 2, но и 3 системы налогообложения:

- ОСНО + ЕНВД + ПСН;

- УСНО + ЕНВД + ПСН.

nalog-spravka.ru

Виды систем налогообложения РФ: ОСНО, УСН, ЕНВД, ЕСХН

Виды систем налогообложения РФ: ОСНО, УСН, ЕНВД, ЕСХН.

ОСНО – общая система налогообложения (классическая). Чаще всего используется на предприятиях. В классической системе налогообложения ОСНО, юридическое лицо (организация или ИП — индивидуальный предприниматель) платит подоходный налог, налог на добавленную стоимость, единый социальный налог и другие налоги, необходимость уплаты которых предусмотрена налоговым законодательством, а также платит взносы в Пенсионный фонд, Фонд обязательного медицинского страхования, в Фонд социального страхования.

УСН – упрощенная система налогообложения. Является добровольным режимом, при применении которого организации освобождаются от уплаты: НДС, налога на прибыль, налога на имущество, страховые взносы, а индивидуальные предприниматели — НДС, НДФЛ, налога на имущество, страховые взносы. Вместо указанных налогов уплачивается один налог. Остальные налоги уплачиваются в общем порядке. Применение УСН позволяет серьезно снизить налоговую нагрузку. Для ее использования достаточно отправить уведомление в местную налоговую инспекцию. Но при этом важно помнить, что существует целый перечень видов деятельности, для которых применение УСН запрещено. Он представлен в ст. 346.12. п.2 п.п. 1. второй части НК РФ.

ЕНВД – единый налог на вмененный доход. Система налогообложения в виде вмененной системы налогообложения – налоговый режим, обязательный для организаций и ИП в случае когда они осуществляют предусмотренные законодательством виды деятельности и соответствуют предъявляемым требованиям. При применении вмененной системы налогообложения в отношении деятельности, связанной с уплатой единого налога, организации освобождаются от уплаты: НДС, налога на прибыль, налога на имущество, страховых взносов, а индивидуальные предприниматели — НДС, НДФЛ, налога на имущество, страховых взносов. Вместо указанных налогов уплачивается единый налог. Остальные налоги уплачиваются в общем порядке. С 1 января 2012 года планируется поэтапная отмена ЕНВД. То есть к тому времени применять ее смогут компании, численностью не более 15 человек. Кроме того, существенно сократятся виды деятельности, попадающие под этот режим. Об отмене ЕНВД говорят все, но никто точно не может сказать, когда оно произойдет. Взамен единого налога на вмененный доход для отдельных видов деятельности новым законопроектом (

ЕСХН – единый сельскохозяйственный налог. Этот режим, как правило, спросом не пользуется, поэтому не будем тратить на него время.

Налоговые ставки

Кроме систем налогообложения в РФ, необходимо определиться с его объектом. То есть понять, какова будет величина налоговой ставки 6 % (доходы) или 5–15 % (доходы, уменьшенные на величину расходов). Для этого достаточно посчитать примерный доход, величину расходов и возможность подтверждения расходов первичными документами (чеки, товарные накладные, путевые листы и пр.).

Объект налогообложения «доходы» выгоднее, если:

• Объем расходов небольшой;

• ИП осуществляет деятельность без наемных работников;

• оплата происходит через электронные платежные системы.

Объект налогообложения «доходы, уменьшенные на величину расходов» выгоднее, если:

• большой объем расходов;

• расходы можно легко подтвердить перед налоговой;

• планируется, что доходы будут регулярными;

• если для выбранного вида деятельности установлена льготная ставка в регионе (в ряде регионов нужно, чтобы доход от этого вида деятельности был не менее 70–80% от общего дохода).

Источник:

BizYou.Ru

www.bizyou.ru

Виды систем налогообложения: УСН, ЕНВД или ОСНО

УСН — ЕНВД — ОСНО: в чем различие между этими системами и какую из них лучше выбрать? В данной статье разбираются особенности УСН — ЕНВД — ОСНО, с тем чтобы вы смогли принять правильное решение.

Суть режимов ОСНО, УСН, ЕНВД

Принципы работы на ОСНО

Особенности работы на УСН

Отличия режима ЕНВД

Как выбрать систему налогообложения

Итоги

Суть режимов ОСНО, УСН, ЕНВД

ОСНО — общеустановленная система налогообложения, которой посвящен практически весь НК РФ. Применяя эту систему, при наличии соответствующего объекта налогообложения налогоплательщик должен уплачивать все налоги, действующие на территории России.

По желанию налогоплательщика НК РФ допускает применение налоговых спецрежимов, которые могут либо заменять ОСНО, либо использоваться наряду с ней. К таким спецрежимам, в частности, относятся УСН и ЕНВД, широко распространенные в малом и среднем бизнесе.

УСН можно использовать только вместо ОСНО, а ЕНВД может как заменять ОСНО или УСН, так и использоваться совместно с каждым из этих режимов.

Несмотря на ряд сходств, суть спецрежимов УСН и ЕНВД принципиально разная. УСН представляет собой упрощенный вариант ОСНО, который с учетом установленных законодательством ограничений могут применять небольшие организации и ИП для любых видов деятельности. ЕНВД применим только к определенным видам деятельности фирм и ИП, но от масштабов этой деятельности почти не зависит.

При применении обоих спецрежимов вместо обязательных к уплате на ОСНО 3 налогов (на прибыль, на имущество и НДС) уплачивается 1 налог (единый). Хотя в некоторых случаях наряду с этим налогом может возникать и необходимость осуществления платежей по заменяемым им налогам.

Алгоритмы расчета этого единого налога при УСН и ЕНВД также абсолютно разные. Уплата прочих налогов и страховых взносов для систем УСН и ЕНВД при наличии объекта налогообложения так же обязательна, как и при ОСНО.

При применении всех 3 систем налогообложения фирмы обязаны вести бухучет и составлять бухгалтерскую отчетность. СМП могут делать это по упрощенным вариантам. ИП от ведения бухучета и сдачи бухотчетности освобождены.

На ОСНО и УСН и фирмы, и ИП должны вести налоговый учет.

При всех вариантах совмещения режимов необходимо организовать раздельное ведение бухгалтерского и налогового учета.

Принципы работы на ОСНО

Применение ОСНО основано на следующих принципах:

- эта система применяется налогоплательщиком (фирмой или ИП) в обязательном порядке, если он не выразил желание применять иной режим (спецрежим), согласованное с ИФНС;

- ограничений по применению ОСНО не имеет;

- к ОСНО относятся положения всех глав НК РФ, за исключением посвященных спецрежимам;

- расчет налогов, уплачиваемых при ОСНО, осуществляется в порядке, установленном в соответствующих главах НК РФ, по ставкам, принятым в зависимости от статуса налога на федеральном, региональном или местном уровне;

- при расчете налогов можно воспользоваться освобождениями и льготами, действительными для соответствующих налогов, при наличии оснований на это;

- представление отчетности по налогам и их уплата производятся в сроки, указанные в НК РФ, если эти сроки не скорректированы на местном или региональном уровне.

О параметрах, имеющих значение при выборе применяемой системы, читайте в статье «Выбор системы налогообложения для ООО в 2018 году».

Особенности работы на УСН

Отличительные особенности УСН сводятся к следующему:

- Использование УСН возможно, если налогоплательщик отвечает ряду показателей, ограничивающих возможность применения этой системы:

- численность персонала;

- доля участия в фирме других юридических лиц;

- остаточная стоимость основных средств;

- величина дохода.

О предельной величине доходов при УСН читайте в материале «Лимит доходов при применении УСН».

- Базу налогообложения при УСН выбирает сам налогоплательщик. Это могут быть либо «доходы», либо «доходы минус расходы». Налогообложение производится по общепринятым ставкам (с возможностью их снижения в регионах) 6% в первом случае и 15% — во втором.

Как выбрать объект налогообложения, читайте в статье «Какой объект при УСН выгоднее — “доходы” или “доходы минус расходы”?».

- Доходы и расходы при УСН учитываются кассовым методом и фиксируются в книге доходов и расходов, являющейся налоговым регистром для этого режима. При этом не все произведенные расходы могут уменьшать налоговую базу.

О требованиях, предъявляемых к расходам при УСН 15%, читайте в статье «Учет расходов при УСН с объектом “доходы минус расходы”».

- Налог, начисленный по ставке 15%, имеет ограничения по минимально возможной сумме. Эта сумма должна быть уплачена, даже если по результатам работы получен убыток.

- Налог, начисленный по ставке 6%, может быть уменьшен до 50% фирмами и до 100% ИП на суммы фактически оплаченных страховых взносов и некоторых других платежей. Дополнительное уменьшение возможно за счет сумм уплаченного торгового сбора.

О том, как торговый сбор влияет на величину налога при УСН, читайте в материале «Торговый сбор может уменьшать ”упрощенный” налог больше чем наполовину».

- Налоговым периодом при УСН является год. Декларация представляется в ИФНС один раз по его истечении. При этом авансовые платежи по налогу уплачиваются поквартально.

- Применение УСН возможно либо с начала деятельности вновь зарегистрированной фирмы или ИП, либо с начала очередного календарного года. Если не возникло оснований для утраты права на применение УСН, эта система должна применяться до окончания календарного года. Добровольно сменить режим или объект налогообложения можно только со следующего налогового периода.

О различиях в обязательной и добровольной процедурах смены УСН на другой режим читайте здесь.

Отличия режима ЕНВД

Режим ЕНВД характеризуется следующими особенностями:

- Ограничения по его применению определяются такими параметрами, как:

- вид деятельности;

- регион осуществления деятельности;

- численность работников;

- доля участия в фирме других юридических лиц;

- пределы физических показателей, установленные для ряда видов деятельности.

- База налога, рассчитываемого при ЕНВД, существенно зависит от величин, установленных законодательно на федеральном или региональном уровне:

- месячной базовой доходности физического показателя соответствующего вида деятельности;

- коэффициента-дефлятора;

- регионального коэффициента, отражающего условия осуществления деятельности в регионе.

О региональном коэффициенте читайте в этой статье.

Влияние налогоплательщика на величину налоговой базы ограничивается определением фактической величины физического показателя и учетом понижающего коэффициента для неполных месяцев применения ЕНВД.

Месячная база по налогу рассчитывается как произведение всех перечисленных показателей, а квартальная — как сумма 3 месячных величин базы.

Подробнее о расчете ЕНВД читайте здесь.

Налог начисляется по общеустановленной ставке 15% от квартальной базы или по более низкой, установленной в регионе. Он никак не зависит от результатов работы налогоплательщика и должен уплачиваться на протяжении всей деятельности на этом режиме.

- Как и при УСН 6%, возможно уменьшение начисленного налога на величину до 50% для фирм и до 100% для ИП на суммы фактически оплаченных страховых взносов и (для фирм) некоторых других платежей.

О новшествах, появившихся в этом расчете в 2017 году, читайте в материале «ЕНВД: уменьшение на страховые взносы 2017».

- Налоговым периодом при ЕНВД является квартал. Соответственно, декларация сдается в ИФНС ежеквартально, и ежеквартально осуществляются платежи по налогу.

- Применение и отказ от применения ЕНВД возможны с любого месяца года.

О том, как известить налоговую о прекращении «вмененной» деятельности, читайте в статье «Форма ЕНВД 3: заявление о снятии с учета организации».

Как выбрать систему налогообложения

При выборе системы налогообложения налогоплательщику необходимо оценить ряд факторов:

- наличие и пределы ограничений на применение спецрежимов, а также риски выхода за пределы этих ограничений в течение налогового периода;

- влияние на возможность применения каждого режима изменений в законодательстве, анонсированных на ближайшее время;

- уровень доли уплачиваемых налогов в получаемом доходе при каждом режиме и периодичность этого дохода;

- возможности для снижения величины налога, начисляемого при каждом режиме, и регулирования этой величины.

Рекомендации по выбору режима налогообложения приведены также в статьях:

С учетом всех вышеперечисленных факторов нужно провести прогнозные расчеты результатов деятельности фирмы или ИП на различных режимах с целью их сопоставления. И только по их результатам можно сделать вывод о том, какая система будет предпочтительнее.

Итоги

Обязательным к применению для налогоплательщика является режим ОСНО, если он не выбрал какой-либо из спецрежимов, при котором определенная группа налогов заменяется на 1 единый налог. Наиболее широко используемыми спецрежимами являются УСН и ЕНВД, имеющие ряд сходных ограничений по возможности их применения, но существенно различающиеся в части иных аспектов работы с каждым из них. При выборе из них оптимальной системы налогообложения придется провести сравнительный анализ ряда сопоставимых показателей по каждому из режимов.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru

Виды систем налогообложения

Здравствуйте, уважаемые читатели нашего ресурса, посвященного практическим советам о том, как открыть свое дело. Вчера я опубликовал статью — как оформить ИП самостоятельно и в ней я затронул очень важный вопрос, связанный с системами налогообложения. Как ни крути, но от налоговой нам не скрыться, да и, на мой взгляд, это бессмысленное занятие. Поверьте, в России налоги для бизнеса значительно меньше, чем, например, в Европе, при том, что если ваш бизнес построен на нелегальных схемах налогообложения, то рано или поздно все может с треском накрыться (безусловно, я говорю сейчас не про легальные схемы снижения налогов).

Мне, как и многим другим людям, связанным с предпринимательством, первое время было крайне тяжело осмыслить все эти виды систем налогообложения, однако поработав с ними, вскоре все встало на свои места. Сейчас я постараюсь достаточно просто и понятно осветить данный вопрос и в очередной раз посоветую вам подписаться на наш бизнес ресурс, ввиду его исключительной полезности.

Начнем с того, что в России действует 4 системы налогообложения: общая (традиционная), упрощенная, вмененная (единый налог на вмененный доход ЕНВД) и единый сельхоз. налог (ЕСХН). Последнюю систему мы затронем лишь отчасти, поскольку она применяется только в случае бизнеса в отрасли сельского хозяйства. Отметим лишь, что такой налог уплачивают те юридические лица или ИП, которые производят или перерабатывают сельскохозяйственную продукцию, а так же ставка по нему, исходя из статьи 346.5 НК РФ, составляет 6%.

Упрощенная система налогообложения (УСН)

Как только вы зарегистрировали ИП в течении 5 суток вы имеете право подать заявление на переход на данную систему налогообложения. Так же, индивидуальные предприниматели и ООО могут перейти на данную систему и в ходе своей деятельности. Условием для этого перехода служат:

- численность работников за отчетный период должна быть не более 100 человек

- доходы за 9 месяцев работы не должны превышать 45 миллионов

- не более 25% компании может принадлежать другим организациям

- и т.д. в соответствии со статей НК РФ 346.12

Что касается самого налога, то вам необходимо будет платить либо 6% от доходов, либо 15% от разницы между доходом и расходом. Так же нужно уточнить, позволяет ли ваш код ОКВЭД использовать УСН, что достаточно несложно сделать через Интернет. Приятным является то, что при УСН не надо платить НДС, ЕСН, налог на имущество и налог на прибыль (кроме дивидендов с акций), а так же то, что это единственная система, которая позволяет не вести полноценный бухгалтерский учет, а лишь учитывать доходы и расходы

Вмененная система налогообложения (ЕНВД)

Основным документом, регламентирующим то, какие предприятия облагаются этим налогом приведены в главе 26.3 НК РФ, причем налогом облагается деятельность. В частности деятельность в области бытовых, ветеринарных, рекламных (наружняя реклама) услуг и даже в области оказания услуг по общественному питанию.

При ЕНВД так же не нужно платить НДС, налог на прибыль, налог на имущество и ЕСН. Суть самого налога заключается в том, что государство рассчитывает примерные финансовые показатели предприятии в тех условиях, в которых оно работает и, выделив из суммы вмененного дохода (рассчитанного им) 15%, назначает их на уплату налога.

С одной стороны это удобно, ведь вы платите фиксированную сумму каждый отчетный период, вне зависимости от реальной прибыли (если она конечно есть). Однако если финансовые показатели далеки от предполагаемых, то лучше использовать УСН.

Общая система налогообложения (традиционная)

Мы уже рассмотрели такие виды систем налогообложения, как УСН и ЕНВД, а значит осталось проанализировать традиционную. В плане осмысления, тут все достаточно просто, ведь в таком случае предприятие должно уплатить:

- НДС

- ЕСН

- Страховой взнос

- Транспортный налог

- Налог на имущество и землю

- Налог на прибыль (а в случае ИП — налог на доходы физ. лиц)

Этот вид налогообложения идет по умолчанию, но повторюсь, что в течении 5 рабочих дней после регистрации ИП или юридического лица его можно сменить.

Заключение

На этом все. На мой взгляд, обзор получился вполне подробным, но если вы с этим не согласны и у вас есть, что добавить, то обязательно отпишите об этом в комментариях. Тема налогообложения и бухгалтерского учета в целом представляет собой довольно дремучий, но очень важный лес. Без этого не может быть не только бизнеса, но и денег. Поэтому я все-таки советую вам нанимать опытных бухгалтеров вкупе с наличием личного базиса знаний в этой области. Такой вариант был бы наиболее оптимальным, так как от учета денег вам, как руководителю, отдаляться не допустимо.

В конце мне бы хотелось так же заметить, что ориентироваться в системах налогообложения необходимо для наиболее эффективного ведения бизнеса, но если вам необходимо, например, получить кредит без документов, для развития своих проектов, то тут понадобятся уже совершенно иные знания. Это означает то, что сегодняшний материал представляет собой лишь одно из немногих звеньев, необходимых к пониманию, ввиду чего к бизнес процессам следует подходить с умом.

На сегодня все, до связи.

PS: сейчас модно говорить о том, что в России душат малый бизнес, в том числе и нахальным налогообложением, поэтому дабы развить этот миф, обязательно посмотрите это видео

Специально для Brain-Snob.Ru Александр Сапожников /Alex S./.

Похожее

Запись имеет метки: Бюрократия, Понятия

brain-snob.ru

Что такое система налогообложения?

Для содержания государственных структур, бюджетных ведомств и учреждений, выплат разнообразных социальных пособий и т.д. необходимы средства. Они обеспечиваются за счет налогов. В этой статье мы разберемся в вопросе, что такое система налогообложения

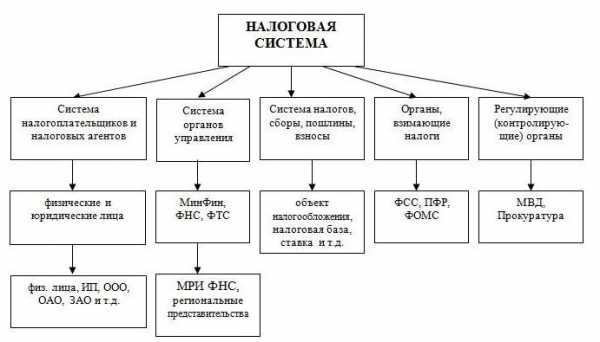

Понятие системы налогообложения

Совокупность сборов и налогов, которые взимаются в установленном государством порядке, называется системой налогообложения. Налоговый кодекс и принятые в полном соответствии с ним законы о сборах и налогах являются законодательной основой для построения налоговой системы РФ.

Виды систем налогообложения

Наиболее важным и сложным направлением в развитии бизнеса абсолютно любого субъекта предпринимательской деятельности является выбор системы налогообложения. Ведь именно от этого зависит возможность достижения главной цели создания любого бизнеса – получение итоговой прибыли.

Законодательство РФ предусматривает на сегодняшний день 4 системы налогообложения:

- общая система налогообложения – ОСНО;

- прощенная система налогообложения – УСН;

- патентная система налогообложения – УСН на основе патента;

- вмененная система налогообложения или единый налог на вмененный доход – ЕНВД.

А теперь посмотрим, что собой представляет каждая из этих систем.

Что такое общая система налогообложения

Такая система налогообложения является самой распространенной. Она применяется большинством крупных и средних предприятий и организаций. При такой системе оплачиваться должны все виды налоговых сборов:

- налог на прибыль -20%;

- ЕСН – 26%;

- НДС – 18%;

- налог на имущество – 2,2%.

Если при регистрации субъекта предпринимательской деятельности не подаются документы о выборе какой-либо системы налогообложения, то эти организации или ИП автоматически зачисляются на ОСНО.

Что такое упрощенная система налогообложения

В се

elhow.ru

Понятие, сущность и основные виды налоговых систем :: SYL.ru

В этом материале мы подробно поговорим о налоговых системах, их разновидностях, функциях, критериях оценки и принципах формирования, а также о самих налогах и их основных типах. Начнем с основных определений.

Ключевые определения

Говоря про сущность и виды налоговых систем, первым делом приведем ключевые термины, которые будут фигурировать в этой статье.

Налоги — невозвратные, безвозмездные, обязательные для населения и юридических лиц, регулярно собираемые платежи, которые взыскиваются только правомочными на то государственными учреждениями в целях пополнения финансовых ресурсов определенного государства.

Налоговая система — общая совокупность налоговых сборов, которые взимаются с налогоплательщиков согласно статьям Налогового Кодекса определенного государства. Это система, обязательно урегулированная правовыми нормами, главное предназначение которой — установление и сбор налогов.

Налоговый Кодекс (НК) — в Российской Федерации является основным законодательным актом, касающимся налогообложения. Состоит из двух частей — основной, регламентирующей наиболее общие принципы построения налоговой системы, и специальной, устанавливающей основы взаимодействия государства и налогоплательщика по определенным налоговым сборам.

Основой любого вида налоговой системы будут именно сборы и налоги. С ее помощью правовое государство может в полной мере реализовать свои функции как по управлению финансовым трафиком, так и всей своей экономикой в целом. В России налоговая система регулируется НК и Конституцией. Как и во многих других федеративных государствах, она трехуровневая — состоящая из федеральных, региональных и местных налогов.

Виды налоговых систем

Выделяют две основные разновидности налоговых систем:

- Глобальная. Прибыль и физических, и юридических лиц облагается налоговым бременем в одинаковом объеме. Расчет налогового сбора при этом очень прост, что на руку предпринимателям — они могут заранее планировать окончательный размер своего дохода за вычетом этих платежей. Более всего такая система характерна для западных государств.

- Шедулярная (шедула — часть или доля). Весь доход лица делится на определенные части, каждая из которых облагается конкретным налогом. Для каждой шедулы действуют свои ставки, критерии, льготы и проч.

Также существует и следующее разделение видов налоговых систем по ряду важных характеристик:

- Евроконтинентальная. Для нее характерна высокая доля отчислений в сторону социального страхования, преобладание объема косвенных налогов над совсем небольшим количеством прямых. Применяется во Франции, Бельгии, Австрии, Германии и Нидерландов.

- Англосаксонская. Доля прямых налогов преобладает над косвенными, а налогообложение более всего затрагивает частных лиц. Типично для Великобритании, Канады, США, Австралии.

- Латиноамеринская. Косвенное налогообложение значительно преобладает над прямым. Важная особенность — налажен исправный сбор налогов и в условиях инфляции. Характерно для Перу, Чили, Боливии.

- Смешанная. Сочетает в себе черты нескольких видов налоговых систем. Вводится для расширения налоговой структуры, а также для избежания зависимости государственного бюджета от одного вида налогов. Характерна для Российской Федерации.

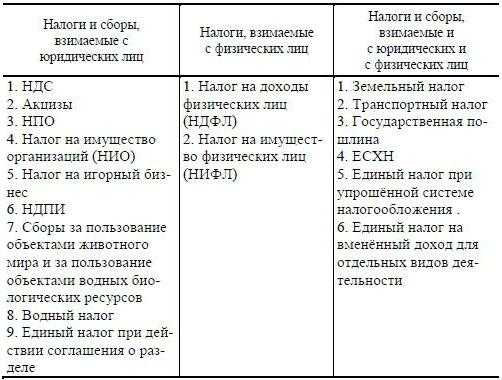

Виды налогов

Повествуя о налоговой системе, сущность и виды налогов также не будет лишним затронуть. Главных разновидностей этих платежей в РФ три:

- Федеральные: поступающие в государственную казну.

- Региональные: собираемые в пользу определенного региона — республики, области, края.

- Местные: идущие в бюджет конкретного субъекта — города, села, поселка и т. д.

По типу налогоплательщика выделяются налоги:

- С физических лиц — на их доходы, имущество и т. д.

- С юридических лиц — на прибыль, НДС и т. д.

- Смешанные.

По объекту налогообложения выделяются налоговые сборы на:

- доход;

- потребление;

- имущество;

- капитал.

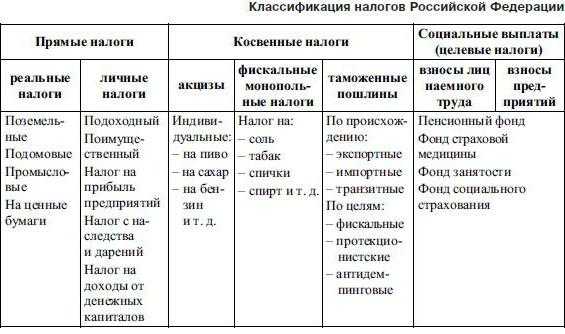

По виду изъятия:

- прямые;

- косвенные.

Приведем некоторые особенности последней классификации в следующей таблице.

| Косвенные налоги | Прямые налоги | |

| По способу оплаты | Перекладываются на плечи третьих лиц, потребителей | Вносятся самим налогоплательщиком |

| По способу взимания | По тарифам | По кадастрам, окладным документам |

| По экономическому признаку | Взимаются с расходов, пользования, потребления | Взимаются с производства, прибыли, имущества |

Теперь упомянем основные функции налоговых платежей.

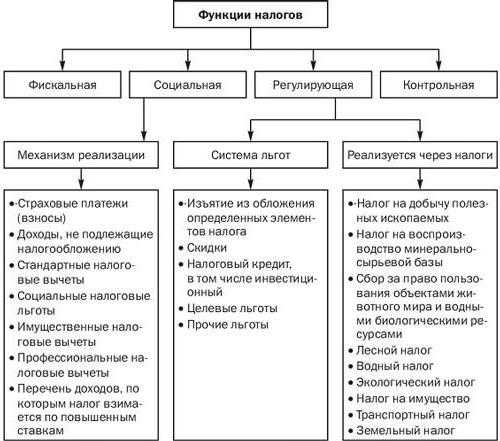

Функции налогов

В продолжение разговора о налоговой системе, видах и функциях налогов, осталось рассказать о последнем пункте. Функций выделяют несколько:

- Фискальная функция — наиболее важная. Именно благодаря ей формируется бюджет государства.

- Социальная — перераспределение доходов в пользу социально незащищенных слоев.

- Регулирующая — решение с помощью налоговой политики определенных задач государственного уровня. Имеет стимулирующую, дестимулирующую и воспроизводственную подфункции.

- Контрольная — отслеживание государством своевременности и полноты финансового трафика в казну.

Функции налоговой системы

Функции налоговой системы в точности повторяют функции налогов:

- фискальная;

- контрольная;

- социальная;

- регулирующая.

Критерии качества налоговых систем

Мы разобрали функции и виды налоговой системы государства. Перейдем к критериям ее качества:

- Сбалансированность госбюджета — обеспечение казны государства запланированным объемом денежных средств, которые необходимы для осуществления его функций, определенных законодательством.

- Устойчивое состояние экономики — при проведении определенной налоговой политики должен наблюдаться рост производства, развитие отраслей хозяйства и регионов страны.

- Стабильные цены — соотношение «прямые-косвенные налоги» должно обеспечивать устойчивость цен и не допускать повышения уровня инфляции.

- Эффективность социальной политики — система налогов не должна ухудшать уровень жизни граждан, особенно социально незащищенных слоев.

- Должный уровень информированности населения — налогоплательщики должны четко знать, когда, где и в каком объеме они должны отправлять свои платежи государству.

Принципы построения налоговой системы в РФ

Рассказывая про понятия и виды налоговых систем, нельзя не отметить принципы построения таковой структуры конкретно для РФ. Они сформированы в НК нашего государства:

- Обязанность каждого лица уплачивать справедливо установленные налоговые сборы.

- Налогообложение в РФ характеризует всеобщность и равенство.

- Налоги не имеют права быть дискриминационными — по национальному, религиозному, расовому и иному критерию.

- Налоговые ставки не зависят от гражданства лица, формы его собственности, источников капитала.

- Налоги не могут быть произвольными.

- Налоги не должны создавать препятствия для свободной экономической деятельности, осуществляемой в рамках закона.

- Никто не обязан уплачивать налоги в ином размере или порядке, чем то определено НК государства.

- Законодательные акты о налогообложении должны быть написаны понятным и доступным для граждан языком.

- Все неясности, туманные определения налогового законодательства толкуются в пользу плательщика налогов.

Ключевые тенденции развития налоговых систем

Оптимальный набор характеристик, к которому в идеале стремится каждая налоговая система, следующий:

- Снижение налоговой нагрузки на товаропроизводителей.

- Упрощение налогового законодательства.

- Замена налогов для предприятий на ренту от эксплуатации и переработки природных богатств.

- Повышение доли прямых и уменьшение объема косвенных налогов.

- Развитие так называемого налогового федерализма — разграничение и распределение налогов между уровнями всей бюджетной системы государства.

- Построение налоговой политики, зависящей только от объективных условий, задаваемых экономикой.

- Повышение уровня налоговой культуры населения.

- Стремление к идеальному равенству налогообложения путем сглаживания налоговых льгот.

- Совершенствование системы контроля и наказания налоговых правонарушений.

- Построение налоговой системы, быстро адаптирующейся к смене экономического положения в стране.

Виды систем налогообложения в РФ

Говоря про виды налоговой системы России, упомянем и типы систем налогообложения, установленные для ИП, ООО и прочих юридических лиц:

Правильное функционирование налоговой системы — это залог постоянного потока поступлений в госбюджет, социальной защищенности граждан, стабильного состояния экономики. Каждое государство выбирает подходящий для себя ее вид. Однако для всех налоговых систем характерны схожие функции, принципы построения и тенденции развития.

www.syl.ru

Налогообложение в малом бизнесе|Виды налогов для бизнеса

Доброго времени суток посетители сайта biz911.net ! Тема о которой мы сегодня поговорим интересует всех без исключения начинающих бизнесменов. Тема эта, налогообложение бизнеса.

После регистрации своего бизнеса сразу же встает вопрос налогообложения.

Рассмотрим традиционные формы налогообложения:

- ЕНВД — аббревиатура расшифровывается как Единый Налог на Вмененный Доход.

- ЕСХН — аббревиатура расшифровывается как Единый СельскоХозяйственный Налог.

- ПСН — аббревиатура расшифровывается как Патентная Система Налогообложения.

- УСН — аббревиатура расшифровывается как Упрощенная Система Налогообложения.

- ОСНО — аббревиатура расшифровывается как Общая Система Налогообложения.

Налог ЕНВД

Чаще всего налогом ЕНВД пользуются индивидуальные предприниматели, второй формой собственности к которой чаще всего применяют налог ЕНВД является ООО. Данное налогообложение имеет ряд преимуществ перед остальными:

- Фиксированный платеж, размер которого не такой уж и большой.

- Минимальная налоговая отчетность.

- Для торговли не нужен кассовый аппарат.

Расчет налога происходит по формуле и ежегодно корректируется с помощью специальных коэффициентов.

У налогообложения есть ряд ограничений по показателям, так например в случае если Ваша торговая площадь превышает 150 кв.м., то применять данный налог нельзя

Налог ЕНВД применяется не ко всем видам деятельности, а есть специальный список видов деятельности которые попадают под данное налогообложение.

С 2015 года на ЕНВД введен налог на имущество.

Подробно о налоге читайте в рубрике: налогообложение ЕНВД.

Налог ЕСХН

Как понятно из названия (единый сельскохозяйственный налог) применяют его предприниматели, фермеры и организации деятельность которых связана с сельским хозяйством.Как понимаете деятельность связана с выращиванием и переработкой сельскохозяйственных культур и мяса.

У данного налога тоже есть свои преимущества о которых мы поговорим в рубрике: налогообложение ЕСХН.

Налог ПСН

Отличительной особенностью налога ПСН является то, что он может применяться только индивидуальными предпринимателями.Перечень видов деятельности к которым можно применять ПСН ограничен и определяется на местном муниципальном уровне.

Налог является своеобразным патентом, который приобретает ИП для определенного вида деятельности. Применять патент можно только в регионе котором он приобретен.

Патент приобретается на срок от 1 до 12 месяцев.

Стоимость патента рассчитывается по специальной формуле.

Подробно о налоге ПСН читайте в рубрике налогообложение ПСН.

Налог УСН

Пожалуй УСН можно назвать налогом организаций с формой собственности ООО.Все небольшие сферы производства, транспорта, а так же почти 80% оптовой торговли + 30% розничной торговли именно на налоге УСН.

Упрощенная система налогообложения бывает двух видов: УСН Доходы (налог 6% от всего оборота), УСН Доходы минус расходы (15% от чистой прибыли).

Отчетность по налогу УСН сдается в виде налоговой декларации 1 раз в год, для предпринимателей до 30 апреля, а для организаций до 31 марта.

Сам налог выплачивается авансовыми платежами ежеквартально. Налог УСН можно применять к большинству видов деятельности.

С 2015 года на УСН введен налог на имущество.

Подробно о налоге УСН читайте в рубрике: налогообложение УСН.

Налог ОСНО

ОСНО можно назвать ТИТАНОМ всех видов налогообложения.Если быть точнее и проще, то существует только одна система налогообложения и это ОСНО.

Все остальные системы налогообложения являются налоговыми спецрежимами, которые направлены на снижение налоговой нагрузки для малых предприятий.

Любой вновь зарегистрированный бизнес изначально находится именно на налоге ОСНО и лишь потом переходит на более удобный для себя спецрежим.

Осно — единственная система налогообложения на которой платится налог НДС, именно это чаще всего становится причиной почему его выбирают.

На ОСНО платят:

- Налог на имущество.

- Налог НДС (10%-18%)

- Налог на прибыль (13% для ИП и 20% для организаций)

На самом деле бумажной волокиты очень много, данный налог мой не любимый как и тысяч других предпринимателей.

Если перечисленные выше спецрежимы бизнесмен может вести сам то, на налоге ОСНО нужен бухгалтер и это неоспоримый факт.

Подробности о налоге ОСНО в рубрике: налогообложение ОСНО

Если у Вас остались вопросы по поводу налогообложения, Вы можете задать их в моей группе ВК » Секреты бизнеса для новичка».

На этом пожалуй все! Удачи!

biz911.net