Заполнить декларацию о доходах в электронном виде – Подача декларации о доходах физического лица через Госуслуги

KEY • • • — Е-Декларация

Для подачи Е-Декларации необходимо:

1. Получить електронную цифровую подпись (электронный ключ) — подробнее

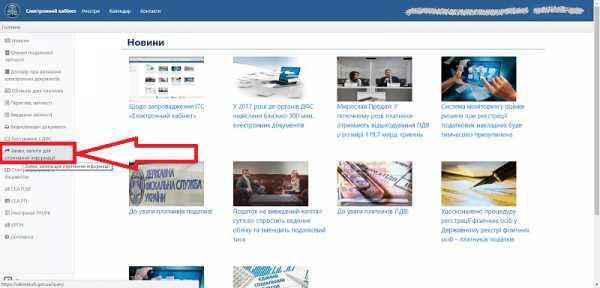

2. Заказать справку о доходах в Электронном кабинете плательщика ДФС Украины (не обязательно, но упрощает процесс заполнения декларации) — перейти на сайт

3. Подготовить необходимые документы, которые подтверждают права собственности, купли/продажи движимого/недвижимого имущества, справки о доходах, размерах банковских вкладов и т.п.

4. Заполнить Е-Декларацию на сайте НАПК — перейти на сайт

Оставить комментарий можно внизу страницы (для перехода нажмите здесь)

Как распечатать е-декларацию?

Для того, чтобы распечатать поданную декларацию, необходимо:

1. перейти на страницу поиска сайта НАПК;

2. найти свою декларацию;

3. загрузить (открыть) файл с расширением PDF, кликнув ;

4. распечатать.

Как получить справку о доходах при помощи электронного ключа, без посещения налоговой:

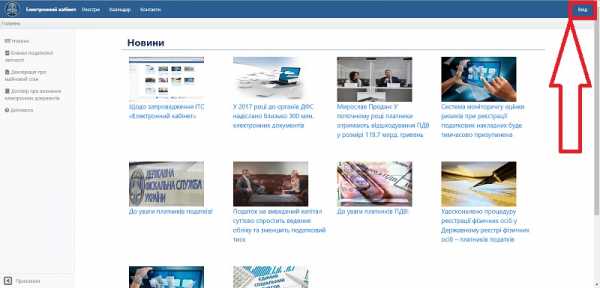

1. Перейти на сайт Электронного кабинета плательщика ДФС Украины по ссылке cabinet.sfs.gov.ua

2. Войти в личный кабинет

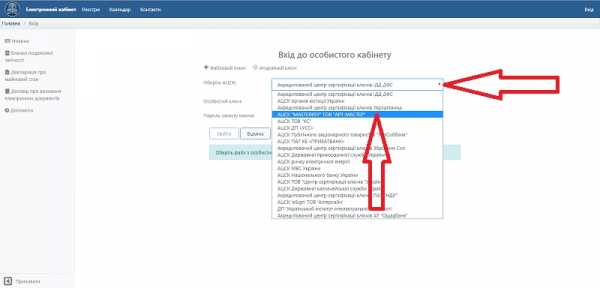

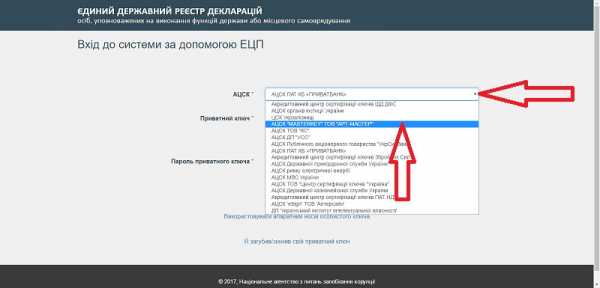

3. Выбрать центр сертификации ключей (АЦСК «MASTERKEY» ТОВ «АРТ-МАСТЕР»)

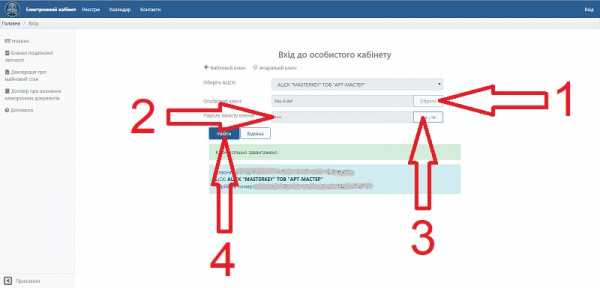

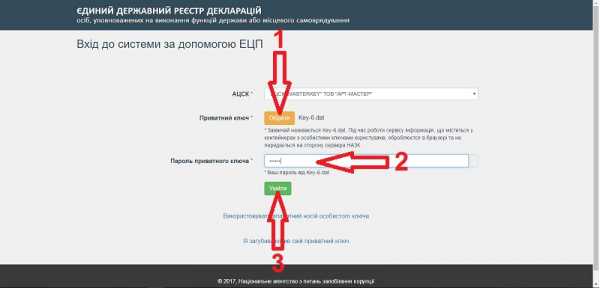

4.1 Указать путь к электронному ключу Key-6.dat (ключ находится на компакт-диске или в папке в которую он был скопирован)

4.2 Ввести пароль (пароль может быть указан на конверте к компакт-диску)

4.3 Нажать кнопку «Зчитати»

4.4 Нажать кнопку «Увійти»

5. Перейти в раздел «Заяви, запити для отримання інформації»

6. Выбрать «Запит про суми виплачених доходів та утриманих податків з ДРФО…»

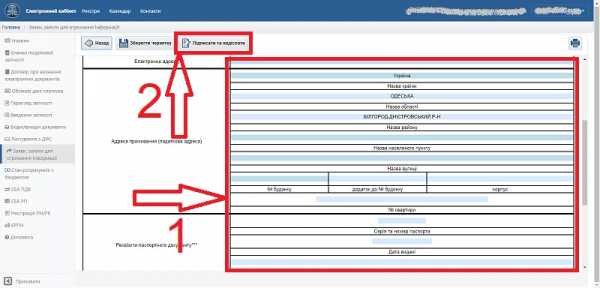

7.1 Заполнить запрос

7.2 Подписать и отправить

8. Через некоторое время прийдет ответ, который будет находится в разделе «Вхідні/вихідні документи»

9. Справку можно будет просмотреть, распечатать и сохранить

Как заполнить Е-Декларацию:

1. Перейти на сайт Национального агентства по вопросам предотвращения коррупции по ссылке nazk.gov.ua

2. Нажать кнопку «Задекларуй»

3. Выбрать центр сертификации ключей (АЦСК «MASTERKEY» ТОВ «АРТ-МАСТЕР»)

4.1 Указать путь к электронному ключу Key-6.dat (ключ находится на компакт-диске или в папке в которую он был скопирован)

4.2 Ввести пароль (пароль может быть указан на конверте к компакт-диску)

4.3 Нажать кнопку «Увійти»

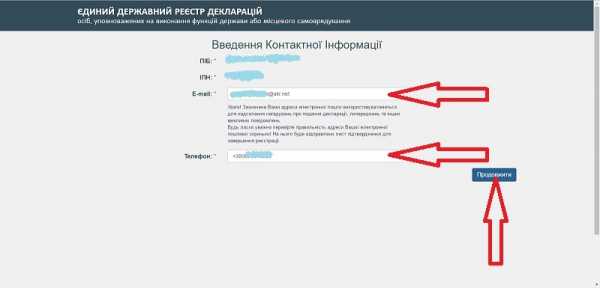

5.1 После входа указать свой адрес электронной почты и номер телефона (будьте внимательны, ошибка затянет процесс регистрации)

5.2 На электронную почту прийдет сообщение о регистрации и ссылка для подтверждения адреса

5.3 В сообщении, которое прийдет на электронную почту, нажать на ссылку для подтверждения адреса

5.4 Вернутся на сайт НАПК

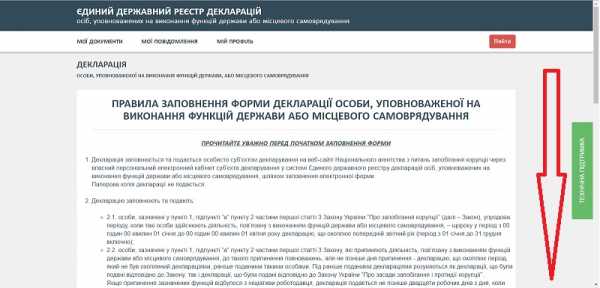

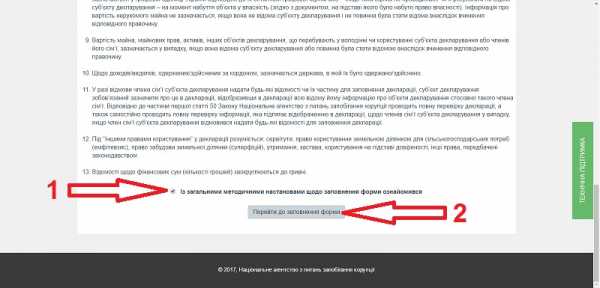

7. Ознакомиться с правилами заполнения формы декларации (перейти вниз страницы)

8.1 Поставить «галочку»

8.2 Нажать кнопку «Перейти до заповнення форми»

9.1 Заполнить раздел декларации

9.2 Перейти на следующий раздел

9.3 Правильно заполненный раздел будет отмечен «галочкой»

10.1 При необходимости можно сохранить черновик (черновик будет сохранен при условии корректного заполнения пройденных разделов)

10.2 После заполнения всех разделов нажать кнопку «Подати документ»

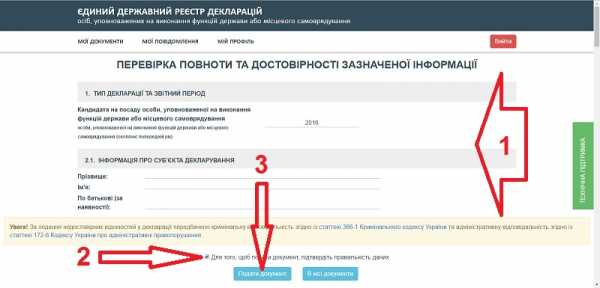

11.1 Проверить полноту и достоверность указанной информации

11.2 Подтвердить правильность данных

11.3 Нажать кнопку «Подати документ»

12. Подписать декларацию (последовательность действий указана в пунктах 3 и 4)

Контакты Национального агентства по вопросам предотвращения коррупции:

Справка по заполнению е-деклараций +38(044)200-08-29; +38(044)200-06-88

Техническая помощь по заполнению е-деклараций +38(044)200-06-94 e-mail: [email protected]

key.pick.net.ua

Как подать декларацию через интернет (онлайн)

Главное, что нужно знать — вам всё равно нужно будет один раз прийти в налоговую инспекцию, чтобы поставить личную подпись под вашей декларацией, которую вы предварительно подали онлайн. Но стоять в очереди уже нужно не будет. Для этого обычно работает отдельное окно.

Поэтому можно с уверенностью говорить о том, что главное преимущество подачи отчёта о доходах через интернет — экономия сил и времени.

Но давайте разберёмся, как же это делается.

Подавать декларацию онлайн можно двумя путями:

- Через личный кабинет налогоплательщика (подробнее о том, как зарегистрироваться в личном кабинете налогоплательщика и что это даст, читайте в другой статье на нашем сайте).

- Через портал госуслуг.

Плюсы подачи декларации через интернет

- Как мы уже выяснили — экономия времени

- Автономность. Вы можете заполнять налоговые документы и отправлять их в ведомство, находясь где угодно, где есть интернет.

- Минимизация ошибок. Заполнять декларацию по готовой онлайн-форме гораздо проще. И можно не бояться сделать помарку.

- Автоматический расчёт налога. Система сама, на основе введённых данных рассчитает вам налог.

- Безопасность. Налаженные протоколы безопасности при соединении и передаче информации, плюс дополнительная защита электронной подписью.

Важно! День отправки декларации онлайн считается днём её подачи.

Подача отчётности через сервис федеральной налоговой службы на данный момент — самый быстрый способ. К тому же безопасный и во многом удобны. Поэтому мы рекомендуем тем, кто ещё им не пользоваться попробовать и оценить.

Программа «Декларация» на сайте ФСН. Как пользоваться

Это программа, которую можно скачать с официального сайта федеральной налоговой службы. Она постоянно обновляется, когда выходят поправки в бланк заполнения декларации. Правила её использования и заполнения можно также найти на сайте.

Основное предназначение — заполнение бланков 3-НДФЛ и 4-НДФЛ. Программой пользоваться не сложно. И главное, что она сама исправляет ошибки, которые может допустить заполняющий. А вот при заполнении вручную бумажного варианта, вам бы пришлось заполнять заново каждый раз.

НО! Программа предназначена только для заполнения формы. Отправить её будет невозможно. Потребуется распечатать и отнести в отделение ФСН лично.

Чтобы найти программу, нужно зайти на ресурс регионального отделения ФСН, перейти к пункту «Программные средства», потом — в «Программные средства для физических лиц» и нажать на «Декларация».

Подать декларацию через личный кабинет налогоплательщика

Выше сообщалось, что подробно узнать о всех возможностях кабинета налогоплательщика и разобраться, как сделать так, чтобы ваша регистрация была полной, вы сможете, прочитав нашу статью на сайте.

В том случае, когда вы уже обладаете учётной записью на ресурсе, перейдите в свой профиль и выберете раздел заполнения налоговой отчётности. Потом будет разрешено её направить в налоговую, не отходя от компьютера. Этот момент засчитывается как день подачи вами декларационной документации. Отчёт будет проверен налоговым ведомством. А вы сможете следить опять же через кабинет пользователя за статусом процесса проверки.

Как подать декларацию через портал госуслуги

Точно также, как и с порталом личного кабинета налогоплательщика, нужно будет иметь действующую учётную запись портала госуслуги.

В том случае, когда вы уже владеете паролем и логином, вводите их и в поле поисковика набираете «Подача налоговой декларации» и дальше по пунктам:

- Скачать специальную программу «Налогоплательщик ЮЛ». Найти её можно и предварительно на официальном портале ФСН.

- В программе заполняем бланк отчёта по налогам. Файл сохраняем у себя на компьютере.

- Далее вам потребуется код налогового органа. Это реквизиты того отделения ФСН, где вы проживайте. Их можно узнать непосредственно в самом отделении. Либо использовать специальный сервис «Определение реквизитов ИФНС».

- На сайте госуслуги создаём заявку, чтобы отправить нашу заранее заполненную декларацию, прикрепляем файл, нажимаем «отправить».

- Для созданной и отправленной заявки будет сгенерирован номер. Его записываем куда-нибудь себе, чтобы не потерять, потребность в нём обнаружится, когда будете обращаться в налоговую для подписи.

- Когда заявка будет подана, её состояние будет отображаться в вашем личном кабинете, где вы и сможете следить за процессом.

- Распечатываем поданную декларацию, подписываем и несём в отделение налоговой.

Совет. Не оставляйте всё на крайний срок. Работники сайта госуслуг предварительно проверять заявку, а только потом переправят её в ФСН.

Программа «Налогоплательщик ЮЛ»

Чуть выше мы писали, что для отправки налоговой декларации с помощью сервиса госуслуг, вам потребуется скачать с ресурса налоговой программу «Налогоплательщик ЮЛ» и в ней сформировать декларационный отчёт.

На самом деле, это ПО позволяет создавать не только один вид документа. И, не взирая на то, что в основном инструмент предназначен для формирования отчётно документации юрлицами, физики тоже могут ей пользоваться. Например, заполнять бланк декларации на себя и использовать потом его для отправки отчётности в налоговую.

Данный инструмент полностью бесплатный, и все обновления, которые выходят при изменениях в официальном содержании бланков деклараций, также не запросят с вам ни рубля.

Когда подавать декларацию. Сроки.

В том случае, когда вы заполняете отчёт по бланку 3-НДФЛ, то у вас максимальный срок — до тридцатого апреля послеотчётного года. Но конечно, сделать это желательно раньше. В случае, когда 30 апреля выходит выходным днём, то срок передвигается на один рабочий день вперёд.

Те же декларационные отчёты, которые подаются в ФСН только для получения налоговых вычетов, не имеют срока. Подавать их можно в любое время в течение года.

Когда вы нарушаете правила подачи и запаздывайте с этим важным делом, то можете готовиться к штрафу. Статья 119-ая НК РФ грозит по этому нарушению пяти процентным штрафом. Вычисляются эти пять процентов от той суммы, которую вы не уплатили в качестве налога, причём за каждый месяц просроченного времени.

Почему могут не принять декларацию

- В поданной через интернет декларации отсутствует электронная подпись налогоплательщика.

- Декларация подана в налоговую, которая не занимается вами (не туда).

- Декларация заполнена с ошибками (программы исправляют то, что вы вносите не в те поля, но если вы заполняете номер чего-либо и путайте цифры, то никто вам это исправить не сможет, и обнаружится факто только при проверке).

- В документации не стоит ФИО налогоплательщика

- Электронная подпись, которой подписана декларация принадлежит другому человеку, не являющемуся налогоплательщиком по данной конкретной декларации (иными словами, вы не сможете подписать документ чужой ЭЦП).

В других случаях ФСН не будет вам отказывать.

Итог

Всё, что нужно для подачи декларации онлайн — это компьютер, ЭЦП и немного знаний, которые легко получить. Так что, после первого заполнения отчётов и подачи их через интернет, вы уже будете владеть всеми необходимыми навыками. А соответственно, получите возможность, пользоваться официальным программным обеспечением, чтобы избегать больших очередей, большинства ошибок при заполнении и траты времени.

businessmens.ru

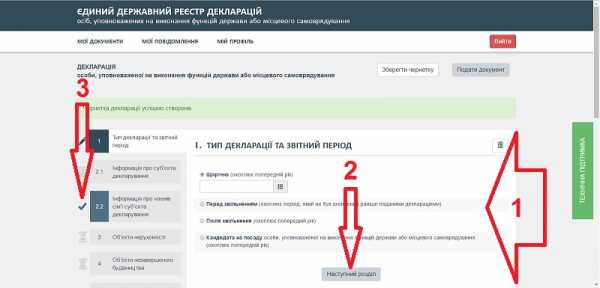

Как подать е-декларацию. Пошаговая инструкция

Как подать е-декларацию. Пошаговая инструкция

Е-декларирование. Фото из архива. Из открытых источников

Декларанты второй волны должны отчитаться о своих доходах до 1 мая

До 1 апреля электронные декларации должны подать те, кто впервые отчитывались осенью 2016 года. Это президент, министры, нардепы, прокуроры, судьи, мэры. Декларантам второй волны, которые будут впервые заполнять декларацию, срок ее подачи продлили до 1 мая. К этой категории относятся депутаты местных советов, должностные лица Вооруженных сил, полицейские, ректоры вузов, главврачи, чиновники государственных и коммунальных предприятий. О том, как правильно подать е-декларацию, читайте в нашей инструкции.

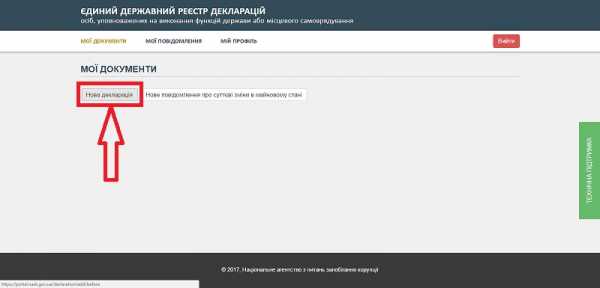

1. Перед тем как вносить декларацию, нужно зарегистрироваться в едином реестре лиц, уполномоченных на выполнение функций государства или местного самоуправления).

После этого можно переходить непосредственно к декларации

2. Для создания и подачи декларации о доходах необходимо сначала указать тип декларации и период, за который она подается. Выбор типа декларации является обязательным: если не заполнить это поле, система выдаст ошибку.

3. Первый раздел называется «Информация о субъекте декларирования».

Во время заполнения этого раздела фамилия, имя и отчество, а также налоговый номер автоматически заполняются с профиля пользователя с возможностью смены ФИО.

4. Следующий раздел — «Информация о членах семьи декларанта». Необходимо указывать детей, родителей, а также тех, кто проживает вместе с декларантом, но не состоит с ним в официальном браке.

5. Объекты недвижимости. Данный раздел предполагает заполнение информации обо всех объектах недвижимости, которые принадлежат декларанту или членам его семьи. Если таких объектов нет, можно переходить к следующему разделу.

6. Объекты незавершенного строительства. Схема в целом такая же, как с предыдущим разделом.

7. Следующий раздел посвящен ценному движимому имуществу (кроме транспортных средств). Сюда относятся ювелирные украшения, одежда, антиквариат, электроника, произведения искусства. Сведения о ценной вещи должны быть указаны в декларации, если ее стоимость превышает установленный порог декларирования, а именно: 100 МЗП, установленных на 1 января отчетного года (121 тыс. 800 грн. — в 2015 году, 137 тыс. 800 грн. — в 2016 году).

8. Переходим к траснпортным средствам. В отличие от другого ценного движимого имущества, сведения о транспортных средствах указываются независимо от их стоимости.

9. В дальнейшем надо указать ценные бумаги. К ним относятся акции, долговые ценные бумаги (облигации предприятий, государственные облигации Украины, облигации местных займов, казначейские обязательства Украины, сберегательные (депозитные) сертификаты, векселя, облигации международных финансовых организаций, облигации Фонда гарантирования вкладов физических лиц, чеки, инвестиционные сертификаты, ипотечные ценные бумаги (ипотечные облигации, ипотечные сертификаты, закладные), производные ценные бумаги (деривативы), приватизационные ценные бумаги (ваучеры и т. п.), товарораспорядительные ценные бумаги. Этот перечень не является исчерпывающим, в форме декларации можно выбрать вариант «Другой вид» ценных бумаг и указать, какой именно.

10. Следующий шаг — Корпоративные права. Это доли (паи) в уставном капитале или в любом другом эквиваленте уставного капитала общества, предприятия, организации, зарегистрированных в Украине или за рубежом, в том числе паевые взносы в кредитном союзе.

11. Юридические лица, конечным бенефициарным владельцем (контроллером) которых является субъект декларирования или члены его семьи. В этом разделе нужно вносить информацию о юридических лицах (даже если они упоминались в предыдущих разделах декларации как таковые), акции или корпоративные права которых принадлежат декларанту или членам его семьи.

12. Этот пункт посвящен нематериальным активам: патент на изобретение, полезную модель, ноу-хау, промышленный образец, права на топографию интегральной микросхемы, сорт растений, торговую марку или коммерческое наименование, авторское право и т. д. Сюда вносятся и права пользования недрами и природными ресурсами.

13. Следующий раздел — это доходы и подарки. Сюда входит зарплата, гонорары, дивиденды, роялти, пенсия, наследство, выигрыши в лотерею, благотворительная помощь.

14. Теперь считаем непосредственно деньги: наличку и на счетах, а также одолженные средства, активы в драгметаллах.

15. В этом разделе указываются финансовые обязательства — кредиты, обязательства по договорам лизинга, страхования, по договорам государственного пенсионного обеспечения.

16. Расходы и сделки. Если отдельный расход превышает 50 МЗП, установленных на 1 января отчетного года, то он должен быть отражен в декларации. Указываются только расходы и сделки субъекта декларирования, а сделки членов его семье не указываются. Этот раздел декларации не заполняется кандидатами на должности, связанные с выполнением функций государства или местного самоуправления.

17. Предпоследний пункт декларации — работа по совместительству. Должность или работа по совместительству декларируется независимо от того, была ли она оплачиваемой. Работу по совместительству членов семьи указывать не нужно.

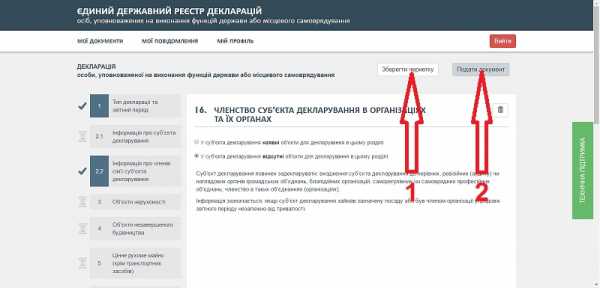

18. В последнем разделе нужно указать, является ли декларант членом каких-то общественных организаций. Исключением являются политические партии, религиозные организации, профсоюзы, ОСМД, ассоциации органов местного самоуправления и их добровольные

объединения; объединения юридических лиц частного права, которые не являются общественными объединениями; органы судейского, прокурорского самоуправления.

После того как этот раздел будет заполнен, нужно нажать кнопку «Подать документ» и перейти к проверке документа.

112.ua

бланк, образец заполнения, как правильно заполнить ИП и на обучение?

Правила заполнения налоговой декларации по форме 3 НДФЛ.

Правила заполнения налоговой декларации по форме 3 НДФЛ.Налоговая декларация по форме 3-НДФЛ используется чаще всего индивидуальными предпринимателями, чтобы каждый год давать информацию относительно денежных перечислений в государственный бюджет.

Обязанность по заполнению документа возникает и у простых граждан, получающих дополнительные доходы.

В чём суть документа?

Действующее законодательство РФ определяет порядок, в котором этот документ заполняется. Российские службы разрабатывают подробные инструкции для всех граждан страны.

По своей сути, данный документ – главная отчётная форма для тех, кто получает дополнительный доход не на основном месте работы. В декларации обязательно присутствует информация, касающаяся налоговых скидок и льгот, полученных по отчётному периоду.

Совокупный годовой доход устанавливает для того, чтобы легче было определиться с налоговыми обязательствами.

Для чего нужна форма р14001? Правила заполнения и рекомендации по ссылке.

В данный период включаются доходы по:

- Недвижимости, передаваемой в аренду.

- Продаже транспортных средств.

- Выигрышу в конкурсах.

- Денежным средствам зарубежного происхождения.

- Имуществу, которое было продано.

- Продаже объектов недвижимого имущества.

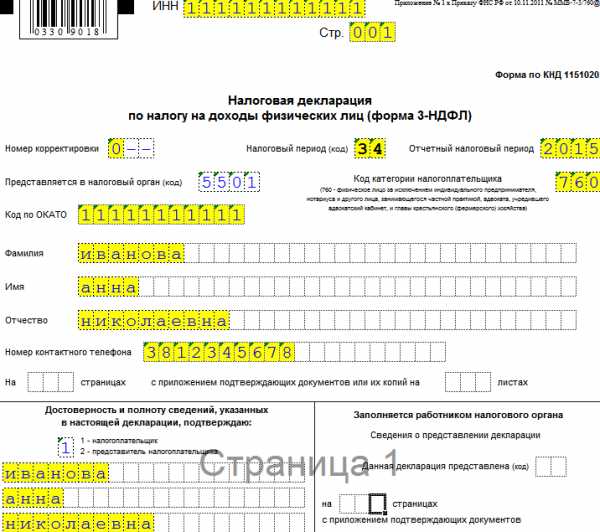

Заполненный образец декларации.

Заполненный образец декларации.В каких ситуациях требуется оформление декларации?

- Если человек платит налоги самостоятельно, без участия работодателя.

- Если статус плательщика сменился. Сначала он не был резидентом страны, но потом им стал. И необходимо вернуть налоги, переплаченные в бюджет, излишне удержанные суммы. Появление переплат связано с тем, что ставка НДФЛ становится меньше. Возвращение части трат возможно и в том случае, если работодатели не обеспечили получение стандартных льгот.

- При желании заявить о наличии социальных, налоговых вычетов. К примеру, при расходах по обучению или лечению.

Информация о бланке 3-НДФЛ

Дорогие читатели! Мы постоянно пишем актуальные и интересные материалы на наш интернет-журнал ФБМ, подписывайтесь на наш канал в Яндекс-Дзен!

Дорогие читатели! Мы постоянно пишем актуальные и интересные материалы на наш интернет-журнал ФБМ, подписывайтесь на наш канал в Яндекс-Дзен!Налоговую декларацию обязательно заполняют по форме 3-НДФЛ за тот же период по отчётности, когда заявляют вычет, получают доходы.

В ряде случаев допускается использование в качестве приложений дополнительных доказательств.

Например, это нужно тем, кто из не резидента становится резидентом. Тогда необходимо подтвердить подобную смену.

Как правильно выставить счёт на оплату от ИП и в каких случаях это необходимо? Подробная информация в данной публикации.

На официальном сайте налоговой службы есть специальные шаблоны, позволяющие практически автоматом заполнить всю необходимую информацию.

С помощью программы бланк заполнит любой человек, даже без специальных навыков. Там же есть брошюра, разъясняющая вообще всё, что касается декларации.

В каком порядке лучше заполнить бланк: реквизиты и образец

Из обязательных элементов документа – два раздела, плюс титульный лист. Можно включить и другие разделы, но обычно это делают по желанию.

То есть, если присутствуют расходы с доходами, которые необходимо отразить именно в конкретном блоке информации.

- Лист А – для отображения доходов, полученных напрямую из российских источников. В этом листе не нужно писать о деньгах, полученных теми, кто занимается предпринимательской или адвокатской деятельностью. Для этой информации уже используют лист Б.

Заполняя лист А, каждый из источников средств рассматривают в отдельной графе. Отдельный учёт действует для каждой из налоговых ставок. Суммы из справки 2-НДФЛ берут, когда сообщают о доходах по трудовым, гражданско-правовым договорам. Допускается заполнение нескольких листов А, если данные не умещаются на одном.

- Лист Б – для переводов денежных средств из-за границы. Но этот лист заполняют только люди со статусом налоговых резидентов РФ.

Заполнение листа Б обязательно для глав крестьянских или фермерских хозяйств, арбитражных управляющих, нотариусов, адвокатов с предпринимателями. Отдельный лист Б составляют для каждого из видов деятельности. При заполнении сразу нескольких листов используют итоговый, чтобы рассчитать общие суммы.

Скачать образец формы можно по этой ссылке.

Ещё есть лист E1. Здесь указывают суммы по социальным, стандартным вычетам. Если их можно предоставить, действуя на основании 218, 219 статей НК РФ.

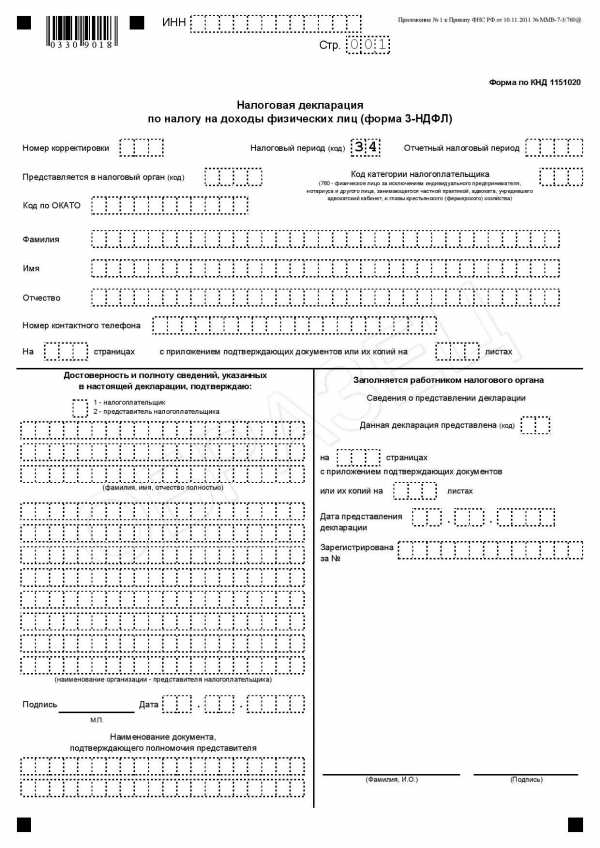

Бланк декларации.

Бланк декларации.О порядке подачи документа

Максимальный срок подачи – до 30 апреля, следующего за годом, по которому и отчитываются. Есть лишь некоторые ситуации, когда допускается более поздняя сдача.

К примеру, если иностранец прекращает свою деятельность, а потом выезжает на территорию другой страны.

При возврате налогов, составлении деклараций для вычетов, нет определения по конкретным срокам. Ведь в таких случаях заполнение документа не является обязанностью.

Это право, которым наделяется каждый гражданин. Подают декларации в любое время, даже если календарный год уже закончился.

Главное – максимум на протяжении трёх лет заявить о праве на получение вычета.

Как рассчитать алименты на ребёнка от зарплаты? Инструкция в этой статье.

Вне зависимости от причины оформления, бумаги отдают представителям налоговых служб по месту жительства. То есть, обращаться надо по адресу прописки. Ведь именно по таким объектам ведётся сам учёт.

Исключением из правил становятся только нерезиденты. Они сдают документы по месту проживания.

Как заполнять 3-НДФЛ на обучение?

Для получения вычета за учёбу заполнять необходимо титульный лист вместе с первым и вторым разделом, листами А и Е. Титульный лист включает данные по:

- ИНН налогоплательщика.

- Номеру страницы (001).

- Корректировочному номеру. Он равен 0 при подаче заявления в первый раз.

- Налоговому периоду – 34.

- Категории налогоплательщика. Здесь ставим цифру 760.

- ФИО прописью.

- Актуальному телефонному номеру.

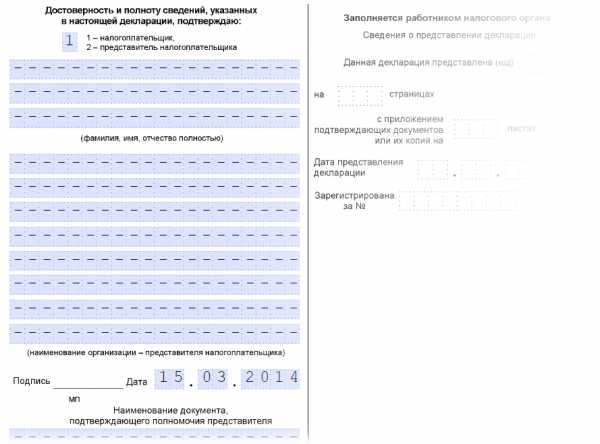

- Достоверности сведений. Ставим 1, если за подачу отвечает сам налогоплательщик.

- Подписи и дате в нижней части.

Далее переходим к листу А. Он посвящён доходам, полученным за период отчётности. Раздел 6 обязателен для заполнения теми, кто трудится сразу на нескольких предприятий, чьи номера ОКТМО отличаются друг от друга.

Сумма вычета пишется для листа E1. Там же считается налог, вместе с вычетом.

Раздел 1 нужен для определения НДФЛ. Она подлежит возврату, либо уплате в бюджет. Налоговая база вычисляется при помощи второго Раздела. И для общего налога по всему доходу, полученному ранее.

Налоговые вычеты

Налоговыми вычетами называют суммы, уменьшающие размер дохода, с которого платятся налоги. Иногда налоговые вычеты обозначают часть подоходного налога, уплаченную ранее, но предполагающую возврат.

На получение налогового вычета вправе рассчитывать каждый гражданин РФ. Для этого и подаются декларации в контролирующие органы.

На что обращать внимание при заполнении?

Только сам налогоплательщик подтверждает, что в декларации указаны полные, достоверные данные. Либо этим правом наделяется законный представитель, на основании соответствующей доверенности.

Для несовершеннолетних законными представителями выступают родители, либо опекуны.

Доверенность требует подтверждения законности со стороны нотариуса.

При наличии законного представителя на первой странице декларации ставят дополнительные отметки:

- Цифру 2 в поле, специально отведённом для этого.

- ФИО лица, который выступает представителем. Данные берутся из документа для удостоверения личности.

Заполнение документа в электронной форме

Благодаря современным технологиям даже на заполнение деклараций уходит не так много времени, как раньше. В интернете легко найти формы, бланки данных документов.

Для заполнения допускается применять программы по автоматическому бухгалтерскому учёту.

Предприниматель сам выбирает способ заполнения с наиболее удобными характеристиками. Можно справиться с этим и самостоятельно при наличии соответствующих навыков со знаниями.

Уточнённые декларации подаются в случае допущения ошибок, необходимости исправить предоставленную информацию.

Пример заполнения декларации 3-НДФЛ.

Пример заполнения декларации 3-НДФЛ.Какие документы представляются дополнительно?

На руках у плательщика должны быть две копии декларации. И на каждой странице нужно поставить свою подпись. Можно взять ещё и документ в электронном виде для перестраховки.

Один из печатных вариантов отдаётся инспектору. Второй остаётся у заявителя. На нём ставят отметку о том, что бумаги были приняты в службе. Бумаги сохраняют свою юридическую силу на протяжении трёх лет.

Время экономится благодаря почтовой пересылке. Но такая процедура требует повышенного внимания со стороны граждан. Для этого пользуются конвертами в формате А4.

Обязательное приложение – опись с тем, что находится внутри конверта. Её составляют в количестве двух экземпляров – один для налогоплательщика, а другой – для сотрудника почтовой службы. Оформляются такие письма как ценные.

Главное – сохранить квитанцию, подтверждающую оплату.

Как быть с повторной подачей декларации?

При обнаружении ошибок после камеральной проверки велика вероятность того, что декларацию попросят сдать повторно.

Гарантийное письмо может стать единственным подтверждением оплаты долгов. О том, как его составить и где применять – читайте в этом материале.

Из-за этого увеличивается время, которое требуется для возврата налогов.

В каких ситуациях чаще всего появляются ошибки?

- Потеря документов работниками служб. Но такое случается редко. С любым вопросом надо обращаться только в налоговую службу по месту жительства.

- Неверные реквизиты банковского счёта, который предоставляется для зачисления суммы возврата.

- Отсутствие документов, подтверждающих появление расходов на протяжении года. Или отсутствие информации по целевому направлению расходов.

- Иногда неоднократно возвращают даже сами заявления, связанные с необходимостью вернуть налог.

- Наличие недочётов при заполнении декларации. Тогда из инспекции высылают запрос, в котором просят устранить ошибки.

- Прилагается не полный комплект документов. Обычно такая ошибка связана с индивидуальным характером самих деклараций. В каждой ситуации создаётся отдельный перечень документов.

О проверке и её сроках

Идеальный вариант – когда деньги за налог возвращаются максимум за четыре месяца. Но на практике данная процедура занимает от полугода до года-полутора лет.

Особенно, если декларацию возвращают неоднократно. Камеральные проверки должны длиться не более трёх месяцев, по отдельному конкретному документу.

После завершения проверок налогоплательщику приходит отчёт. В нём указывают, что оплата средств произведена, либо в ней отказано. При этом обязательно указываются причины отклонения просьбы, если это необходимо.

При согласии выплату производят максимум за месяц.

Выводы

Основной формой для отчёта граждан и индивидуальных предпринимателей становится именно бланк декларации 3-НДФЛ.

Указание паспортных данных, ФИО и ИНН обязательно.

То же самое касается прописки, кодов ОКАТО. Необходимо написать о категории, к которой относится сам налогоплательщик, налоговая служба. Наконец, даётся информация обо всех понесённых за год расходах в связи с налоговыми вычетами.

Подача декларации бывает как обязательной, так и добровольной. 3-НДФЛ не подаётся, если продают имущество, находящееся в собственности более трёх лет.

При самостоятельном заполнении документа налоговые инспекторы рекомендуют пользоваться карандашом. Когда проверка заканчивается, всю информацию обводят ручкой.

Ошибки допускают практически все, кто занимается этим вопросом самостоятельно. Но допускается и применение компьютеров для решения этого вопроса. А лучше пользоваться специализированными программами.

Чтобы научиться правильно и быстро заполнять декларацию посмотрите это видео:

fbm.ru

Как подать декларацию 3-НДФЛ в личном кабинете на сайте ФНС России?

Если ранее Вы не подавали декларации через личный Кабинет, Вам необходимо сформировать сертификат ключа электронной подписи (который будет использоваться для передачи документов в налоговый орган).

В открывшемся окне «Заполнение и представление в электронном виде налоговой декларации 3-НДФЛ» перейдите по ссылке «Получение сертификата ключа проверки электронной подписи».

Перейдя на новую страницу, выберите «Ключ электронной подписи хранится в защищенной системе ФНС» и ниже «Сформировать запрос на сертификат». Затем укажите пароль ключа (обязательно запомните или запишите его) и сформируйте сертификат нажатием кнопки «Подтвердить данные и направить запрос на получение сертификата». Дождитесь получения сертификата. Выберите на верхней панели пункт «Налог на доходы ФЛ», и в выпадающем меню «3-НДФЛ».

Заметка: Вы также можете выбрать вариант хранения ключа ЭЦП на Вашей рабочей станции, но так как этот способ усложняет процесс, в рамках данной статьи мы его не рассматриваем.

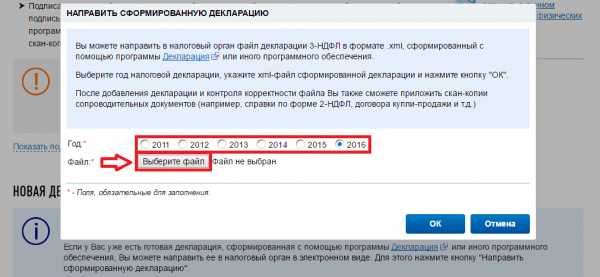

3. Отправить декларацию в налоговый орган

На открывшейся странице нажмите на строку «Заполнить/отправить декларацию онлайн». Внизу данной страницы нажмите кнопку «Направить сформированную декларацию».

В появившейся таблице укажите год, за который Вы будете подавать декларацию 3-НДФЛ, а также добавьте файл с декларацией (в формате XML). Подтвердите выбор кнопкой «ОК».

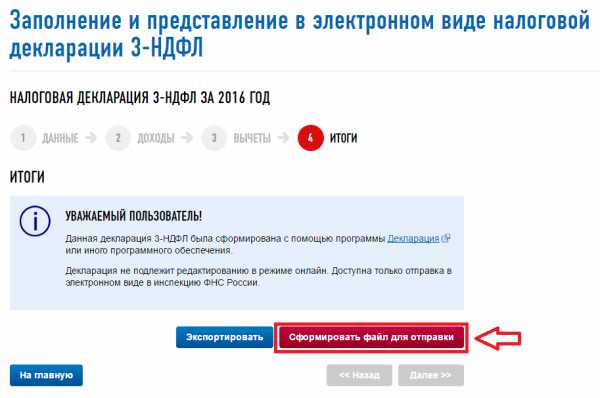

Нажмите «Сформировать файл для отправки».

Пользуясь кнопкой «Добавить документ», приложите к декларации сканы/фото документов, подтверждающих Ваше право на вычет.

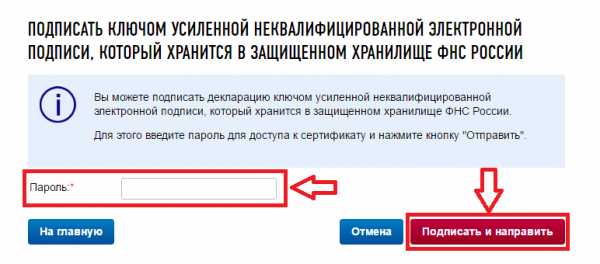

Когда Вы добавите все необходимые документы, внизу этой страницы укажите пароль ключа электронной подписи (который Вы задали при ее формировании) и нажмите «Подписать и отправить».

После этого Ваша декларация будет подписана и отправлена в налоговый орган (обязательно дождитесь подтверждения, что декларация была успешно отправлена).

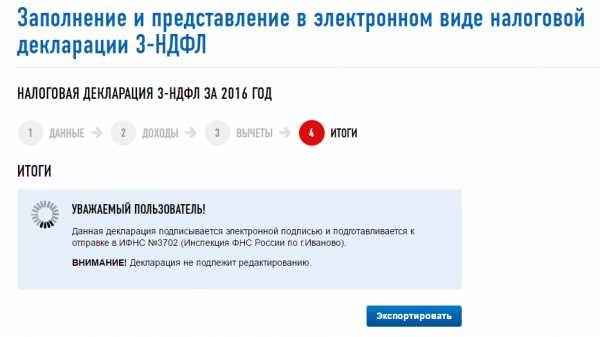

4. Отслеживайте статус камеральной проверки

После того, как Вы подали декларацию, Вы можете в любой момент посмотреть ход камеральной проверки Ваших документов (выбрав в верхнем меню «Налог на доходы ФЛ» и в выпадающем меню «3-НДФЛ»).

Заметка: На практике часто бывает, что информация о камеральной проверке в личном кабинете обновляется с задержкой (или совсем не обновляется). Если установленные сроки прошли, но данных о завершении проверки нет, не спешите беспокоиться. В этом случае попробуйте связаться с Вашей налоговой инспекцией по телефону и прояснить статус проверки (возможно она уже завершена).

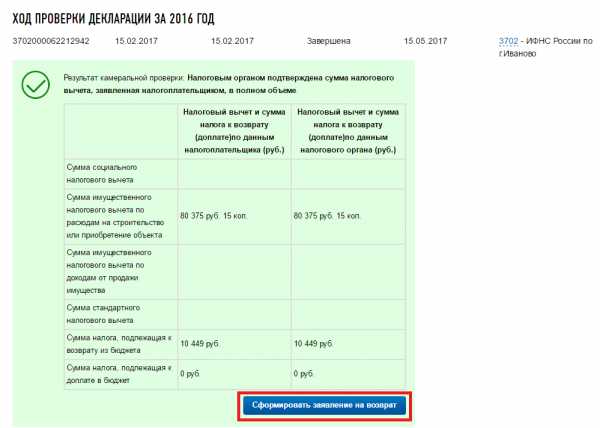

5. Подайте заявление на возврат налога

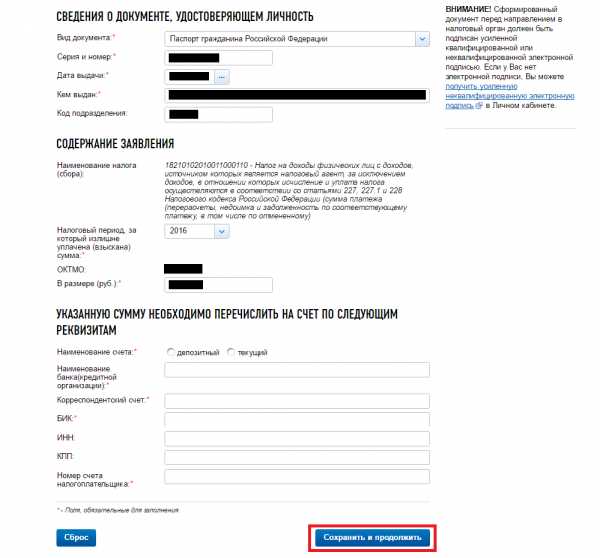

В течении 3 месяцев со дня подачи документов в личном кабинете должна появиться информация о завершении камеральной проверки документов, в также кнопка «Сформировать заявление на возврат». Для того, чтобы сформировать заявление на перечисление денежных средств, нажмите на нее.

В открывшейся анкете укажите реквизиты банковского счета, на который Вы хотите получить вычет. Нажмите «Сохранить и продолжить».

На следующем шаге подпишите заявление также, как декларацию, и отправьте в налоговый орган.

Заметка: После отправки Вы можете посмотреть Ваше заявление в разделе «Электронный документооборот».

6. Получите деньги на Ваш счет

В течение 1 месяца после подачи заявления на возврат налога налоговая инспекция должна осуществить возврат на Ваш банковский счет.

verni-nalog.ru

Как заполнить 3 ндфл в личном кабинете: инструкция со скриншотами

Заполнение 3-НДФЛ в Личном кабинете налогоплательщика (личный кабинет, ЛКН) в настоящий момент является самым быстрым и простым способом формирования указанной отчетности. Рассмотрим подробно, как заполнить 3 НДФЛ в личном кабинете. Инструкция сопровождается подробным пошаговым описанием и скриншотами.

Пошаговая инструкция по заполнению 3-НДФЛ через ЛКН при покупке квартиры

Шаг 1. Заходим в «Личный кабинет налогоплательщика» на сайте ФНС:

Шаг 2. Вводим логин и пароль:

Примечание: отдельно останавливаться на порядке подключения к ЛКН – не будем. Более подробно ознакомиться с ним можно здесь.

Шаг 3. Переходим в раздел «Налог на доходы ФЛ и страховые взносы» и выбираем пункт «Декларация по форме 3-НДФЛ»:

Шаг 4. Выбираем пункт «Заполнить/отправить декларацию онлайн»:

Примечание: для заполнения декларации в специальной программе выбираем второй пункт «Скачать программу для заполнения налоговой декларации».

Шаг 5. В появившемся окне нажимаем кнопку «Заполнить новую декларацию»:

Примечание: если декларация была заполнена в установленной на компьютер программе или на бланке, скачанном из Интернета, ее можно загрузить и направить уже в виде сформированного файла. Для этого необходимо выбрать «Направить сформированную декларацию».

Шаг 6. Выбираем год, за который будет заявляться вычет:

Шаг 7. В открывшемся окне вносим сведения о заявителе вычета и ИФНС, в которую направляется декларация.

Примечание: декларация на вычет сдается в инспекцию по месту постоянной регистрации (прописки по паспорту). Место жительства и место нахождения квартиры (если они отличаются от места прописки) в данном случае значения не имеют.

Если декларацию будет сдавать не заявитель вычета, а его представитель – это необходимо отразить во вкладке «Подписант»:

Шаг 8. На следующем этапе необходимо указать доходы, полученные в течение года (помесячно). Обратите внимание, что при заявлении вычета указываются доходы только по ставке 13% (за исключением дивидендов, облагаемых по аналогичной ставке):

Примечание: данные о доходах можно перенести из справки 2-НДФЛ, которая автоматически «падает» в ЛКН в середине-конце марта. Если вычет будет заявляться в начале года, справка 2-НДФЛ за прошлый год еще не успеет появиться в ЛКН и данные о доходах необходимо будет внести вручную.

Просмотреть или скачать 2-НДФЛ с ЭЦП можно в соответствующем разделе:

Шаг 9. После внесения в 3-НДФЛ сведений о доходах необходимо выбрать вид вычета.

Примечание: в одной декларации одновременно можно заявить все виды вычетов: за обучение и лечение, стандартные за детей, а также при продаже имущества.

Шаг 10. На данном этапе необходимо внести в декларацию сведения о купленной квартире.

Примечание: если вычет заявлялся ранее, сведения об объекте недвижимости можно перенести из предыдущей декларации.

Затем необходимо указать:

- Вид приобретенного жилья: новостройка (инвестирование) или готовое жилье (договор купли-продажи).

- Наименование объекта, вид собственности и признак налогоплательщика.

- Код номера объекта: кадастровый, инвентарный или условный и непосредственно сам номер (в строке “Номер объекта”).

- Данные о документе, подтверждающем право на вычет: акте приема-передачи для новостройки и договоре купли-продажи для готового жилья).

- Год начала получения вычета.

- Размер процентов, уплаченных по ипотеке (если квартира, приобреталась в кредит).

Шаг 11. После внесения сведений заполнение декларации заканчивается. Ее можно скачать и экспортировать. В завершении нажимаем «Сформировать файл для отправки».

Примечание: в данном разделе можно также заполнить в режиме онлайн заявление на возврат НДФЛ.

Обратите внимание, что заполнить указанное заявление, а также декларацию 3-НДФЛ, можно только при наличии электронной подписи, получить ее можно также в ЛКН.

После того, как вы будете перенаправлены на страницу получения ключа проверки подписи, необходимо будет выбрать место хранения: на вашем компьютере (для этого необходимо установить соответствующее программное обеспечение) или в системе ФНС.

Примечание: если вы не желаете дополнительно устанавливать программное обеспечение и тратить на это время – выберете 2 пункт:

После выбора места хранения будет запущен процесс получения ключа подписи, как правило, он занимает не более 3-5 минут.

Шаг 12. На завершающем этапе необходимо будет добавить к декларации и заявлению на возврат документы, подтверждающие право на вычет:

После того, как декларация вместе с пакетом документов будет направлена в ИФНС, появится статус «Обрабатывается»:

После принятия декларации налоговым органом на проверку, в разделе «Налог на доходы ФЛ и страховые взносы» на странице «Декларация по форме 3-НДФЛ» изменится статус “Обработка” сменится на «Зарегистрирована в налоговом органе». Как правило смена статуса происходит в течение суток.

Данный статус означает, что в отношении представленной декларации начата камеральная проверка.

Обратите внимание, что после того, как ИФНС внесет декларацию в базу знаний во вкладке «Переплата/Задолженность» появится сумма переплаты в размере заявленного вычета. При этом фактически данной переплаты нет, она пока не подтверждена налоговым органом и отражена в ЛКН только исходя из данных, указанным вами в декларации. Если при проверке ИФНС откажет в вычете данная сумма переплаты «уйдет» из ЛКН.

pro-vychety.ru

Как заполнить налоговую декларацию для ИП в 2019 году: образец при УСН

Добавлено в закладки: 0

Налоговую декларацию по УСН сдают в единственном экземпляре. Если вы сдаете ее самостоятельно (либо через уполномоченного представителя, имеющего доверенность на представление ваших интересов в налоговом органе), то можете создать второй экземпляр, а также получить от сотрудника налогового органа отметку на одном из них о том, что декларация сдана.

ИП, которые сдают отчетность по упрощенной системе налогообложения (далее сокращенно УСН), обязаны заполнить декларацию за прошедший календарный год и и передать не позднее 30 апреля.

Подготовить и сдать отчетность самостоятельно можно вручную или использовать специальный онлайн-сервис.Подача «нулевой» декларации по УСН

Если за отчетный период вы не получали доходы, то вы вправе предоставить единую «упрощённую» налоговую декларацию либо «нулевую» декларацию по УСН.

Единая (упрощённая) налоговая декларация предоставляется лишь в том случае, если на счетах ИП либо в кассе не происходило движения денежных средств. Такую декларацию необходимо сдавать ежеквартально.

Значит, если вы не получали доходы, то более выгодно отчитаться в налоговую инспекцию при помощи единой «упрощенной» налоговой декларации по УСН.

Формы сдачи декларации

Есть несколько способов предоставления отчетности в налоговый орган.

Сдача отчетности в бумажном варианте самостоятельно либо через уполномоченного поручителя (используя доверенность). Также очень удобно отправить декларацию через почтовое отделение заказным письмом (но, если хотите, чтобы письмо дошло быстрее, то простым) с объявленной ценностью и описью вложения. Датой отправки считается дата почтового штампа на почте, а не дата получения письма налоговой.

Для того, чтобы создать декларацию «вручную», нужно скачать образец формы КНД 1152017 и заполнить ее в соответствии с требованиями Приказа Минфина РФ. В документе запрещены помарки и исправления ошибок. Перед составлением обязательно ознакомьтесь с инструкцией по заполнению.

Используя личную электронную подпись, налоговую декларацию по УСН ИП вправе предоставить в электронной форме (на электронном носителе в зависимости от требований налоговой либо через электронную почту).

Благодаря электронному помощнику, где существует четкая пошаговая инструкция, вы без проблем создадите упрощенную налоговую декларацию. Огромным плюсом является то, что вы можете отправить декларацию в налоговую инспекцию, используя удобный и быстрый сервис. Это избавит вас от стояния в очередях и сэкономит ваше время.

Как заполнить налоговую декларацию для ИП

Заполнение декларации по УСН для ИП имеет ряд особенностей.

Рассмотрим требования и как правильного заполнить налоговой декларации.

Налоговая декларация сдается на трех листах:

- первый – титульный;

- второй – раздел № 1;

- третий – раздел № 2.

Заполняют декларацию с раздела №2, соответственно, заполняют последний лист, потом раздел №2, потом титульный лист декларации. Это более быстрый и удобный способ заполнения.

Декларацию заполняют печатными заглавными буквами русского алфавита, цвет пасты – строго черный или синий. Схожие оттенки (фиолетовый, голубой, серый) запрещены. Сдача декларации в электронной форме – использовать строго черный шрифт. Если отсутствуют цифры, либо какая-то необязательная для декларации информация, то нужно поставить прочерк.

Все значения должны быть в целых рублях, используя математические округления (в большую либо меньшую сторону).

Образец заполнения налоговой декларации ИП в году

Титульный лист декларации

Вверху справа прописываем (пропечатываем) ИНН (идентификационный номер налогоплательщика). Ниже, во второй строке ставим прочерк. КПП обязаны вписывать организации.

Если декларация первичная, то в строке «номер корректировки» указываем 0. Если декларация сдается повторно, то 2, 3, 4 и так далее по возрастанию.

В строке «налоговый период» пишем 34, в строке «отчётный год» — номер года, за который мы предоставляем отчетность.

Указываем код налогового органа и код по месту нахождения (учёта) ИП, например 120.

Указываем свои ФИО.

Указываем код ОКВЭД основного вида деятельности, по которому вы используете УСН.

Указываем номер принадлежащего вам контактного телефона.

Указываем число страниц — 3. Если отсутствуют приложения, то в строке с приложением подтверждающих документов ставим прочерк, если они есть, то количество листов.

В реквизитах напишите число 1, подпись и дату, когда вы заполняли декларацию. Вашей подписи, подтверждающей законность данного документа, будет достаточно, ваша печать не потребуется.

Раздел №1

Сверху справа указываем номер страницы 002, ваш ИНН и прочерки в строчке КПП.

Объектом налогообложения у ИП, отчитывающегося по УСН, являются доходы.

Указываем код ОКТМО по вашему фактическому месту проживания (либо регистрации в налоговом органе). Данную информацию вы можете получить на сайте ИФНС России. Нужно знать код ОКАТО либо наименование существующего муниципального образования. Код ОКТМО также прописывается в информационном письме из статистики. Данное письмо ИП получают при открытии расчетного счета в банке.

Указываем КБК – код бюджетной классификации, например 18210501011011000110.

В строках 030—050 указываем суммы уже выплаченных авансовых платежей, которые были начислены за I квартал, 6 и 9 месяцев.

Сумма налога к оплате рассчитывается следующим образом: стр. 260 — стр. 280 — стр. 050. Суммы строк 260 и 280 указаны в разделе №2.

Если сумма превышает либо равна нулю, то вписываем ее в строку 060, а в строку 070 ставим прочерк.

В случае, когда сумма менее нуля, то указываем её в строчке 070, в строчке 060 указываем прочерк.

Проставляем прочерки в строчках 080 и 090. Внизу ставим подпись, как в паспорте и дату заполнения налоговой декларации.

Раздел 2

Вверху справа указываем номер страницы 003 и ваш ИНН.

ИП, использующие УСН, выплачивают налог по ставке 6%.

В строках 210 и 240 указывается информация о всех полученных за прошлый год доходах, вписываем итоговое значение. Данная информация указана в 4 графе раздела I «Книги учета доходов и расходов».

В строках 220, 230, 250, 270 – прочерк.

Просчитываем сумму налога, используя формулу: стр. 240 * 6 / 100. Вписываем ее в строку 260.

В строку 280 вписываем сумму страховых взносов ИП, уплаченную в ПФР (Пенсионный Фонд России) и в ФФОМС (федеральный фонд обязательного медицинского страхования) в отчетном году. Данная сумма не может превышать сумму налога, указанную в строке 260.

Внизу поставьте подпись, как в паспорте, а также дату и 2016 год заполнения налоговой декларации.

Таким образом, при заполнении декларации существуют требования по форме представления документа. Ошибки и исправления не допускаются. Документ можно сдавать и в электронном виде, получив в специализированной организации уникальную подпись, с помощью которой будут заверяться декларации.

Помощь в ведении бизнеса, бухгалтерии, от онлайн сервиса «Моё дело»

В одном сервисе есть всё необходимое для работы с бухгалтерией: справочная, учётная системы, отправка отчётности через интернет и консультации экспертов.

После заполнения форм вы получите пакет готовых документов требующихся для регистрации ИП, в налоговой. На данный момент, такая услуга на сайте совершенно бесплатна, для всех.

Регистрация для ИП, в интернет-бухгалтерии «Моё дело»

Моё дело помогает правильно вести бухгалтерию, сдавать отчётность и уплачивать налоги точно в срок:

- расчёт налогов;

- формирование отчётности и отправка через интернет;

- создание счетов, актов, накладных, договоров;

- учёт доходов и расходов;

- экспертные консультации;

- расчёт зарплат и пр.

Регистрация для ведения Бухгалтерии ИП, в интернет-бухгалтерии «Моё дело»

Все возможности современной бухгалтерии в одном сервисе:

- система связанных вопросов-ответов;

- автозаполнение унифицированных и нетиповых форм документов с примерами и подсказками;

- актуальная база нормативно-правовых документов с возможностью отслеживания изменений;

- формирование и сдача электронной отчётности;

- профессиональные консультации экспертов и пр.

Сервис «Мое дело» не ограничивает свой функционал простым заполнением документов. На него можно переложит ведение налогового и бухгалтерского учета, при этом расценки на услуги учета значительно меньше аналогичных услуг от оффлайн-фирм.

Весь перечень полезных услуг, для предпринимателей:

- Пошаговая инструкция для регистрации ИП

- Пошаговая инструкция для регистрации ООО

- Ведение бухгалтерии ИП

- Ведение бухгалтерии ООО

- Расчет налогов на УСН и формирование платежек

- Кадровый учет

- Формирование отчетности в ПФР и онлайн-отчетность

- Формирование отчетности ИП и онлайн-отчетность

- Расчет и оплата патента

- Расчет и оплата торгового сбора

- Расчет налогов на ЕНВД и формирование платежек

- Формирование отчетности в ФНС и онлайн-отчетность

- Формирование отчетности УСН и онлайн-отчетность

- Формирование отчетности в ФСС и онлайн-отчетность

- Расчет налогов в ФНС и формирование платежек

- Формирование отчетности ЕНВД и онлайн-отчетность

- Сотрудники: расчет налогов и формирование отчетности

- Формирование отчетности ООО и онлайн-отчетность

- Налогообложение УСН (регистрация, переход на УСН)

- Налогообложение ЕНВД (регистрация, переход на ЕНВД)

- Расчет налогов ООО и формирование платежек

- Расчет налогов ИП и формирование платежек

- Ведение КУДИР электронно

- Партнерская программа сервиса «Мое дело»

Рекомендуем Вам ознакомится с этими сервисами – помощниками, на пути успешного бизнесмена.

biznes-prost.ru