Формула окупаемости проекта: показатели и формулы расчета окупаемости

Формула срока окупаемости проекта и примеры

Понятие срока окупаемости

Для начала осуществления инвестиционных вложений, каждый инвестор обязательно определяет срок, после наступления которого,инвестиции могут начать приносить прибыль. Для этого экономистами используется расчет срока окупаемости как важнейший финансовый инструмент.

При расчете срока окупаемости проекта происходит вычисление промежутка времени, по завершению которого вкладываемые средства приравняются к сумме полученной прибыли. То есть формула расчета срока окупаемости позволяет определить срок, в течение которого все средства, вкладываемые в проект, возвращаются инвесторам, а проект начинает приносить прибыль.

Обычно формулу расчета срока окупаемости проекта применяют при выборе одного из альтернативных проектов для осуществления инвестиций. Инвесторы отдадут преимущество тому проекту, значение срока окупаемости которого будет наименьшим. При этом формула срока окупаемости отражает то предприятие, которое быстрее всех станет доходным.

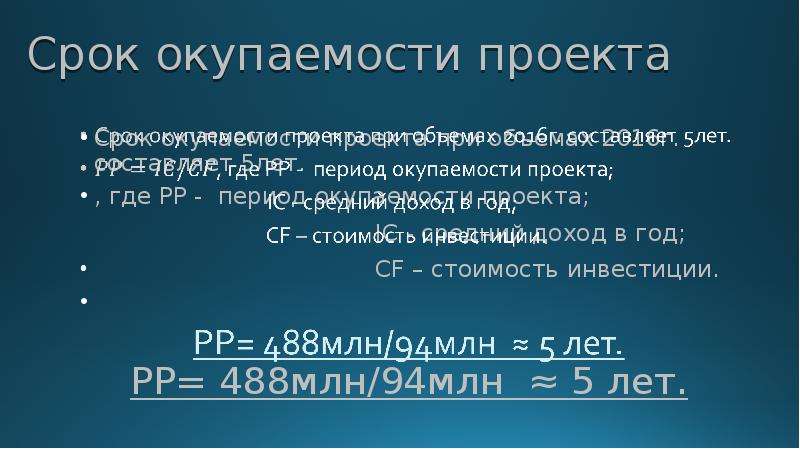

Формула расчета срока окупаемости проекта

Для расчета срока окупаемости проекта используется простая формула, дающая возможность расчета периода, который наступает с момента вложения денежных средств до момента наступления их окупаемости.

Формула расчета срока окупаемости проекта в этом случае выглядит следующим образом:

Т=К/П

Здесь Т – срок окупаемости проекта,

К – сумма вложений (инвестиций),

П – сумма прибыли.

Срок окупаемости проекта высчитывается в годах

Эта формула расчета срока окупаемости проекта максимально точна при соблюдении нескольких условий:

- Сравнение нескольких альтернативных проектов лишь при условии равных сроков их жизни;

- Вложения, осуществляются на старте при условии единовременности;

- Доход от инвестированных средств поступает равномерно и в одинаковом размере.

Недостатки простой формулы окупаемости

Простая формула расчета срока окупаемости проекта – самая простая и ясная при расчетах. Она является достаточно информативной, когда определяется показатель риска вложения средств. При высоком значении срока окупаемости, можно сделать вывод, что существует высокий риске вложения средств и наоборот.

Она является достаточно информативной, когда определяется показатель риска вложения средств. При высоком значении срока окупаемости, можно сделать вывод, что существует высокий риске вложения средств и наоборот.

- Ценность денежных средств, которые были вложены на старте проекта, может значительно измениться со временем;

- При наступлении момента окупаемости проекта он может продолжить приносить прибыль, которую важно определить.

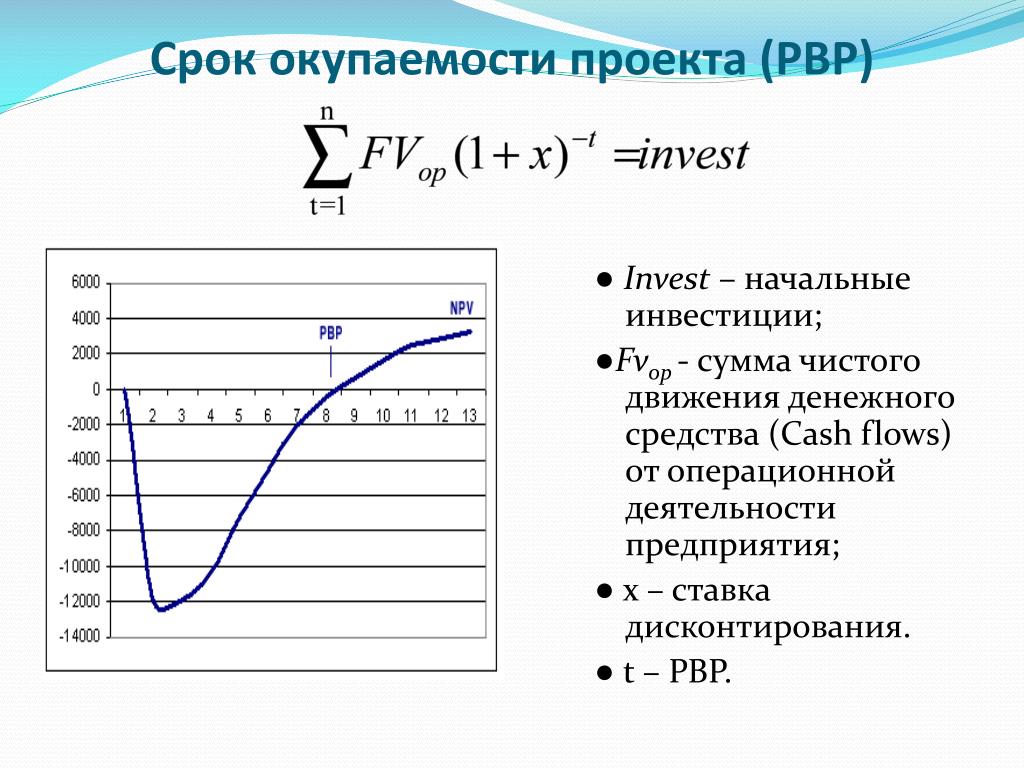

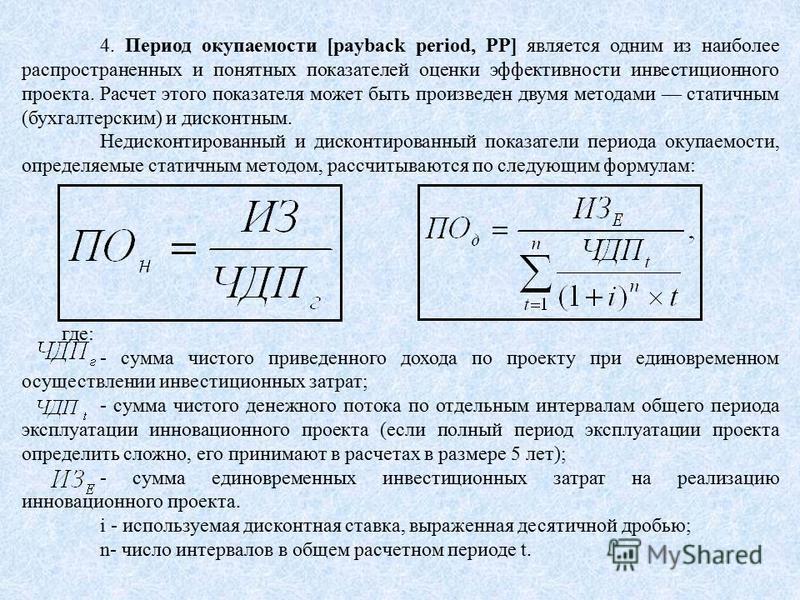

Динамическая формула расчета срока окупаемости проекта

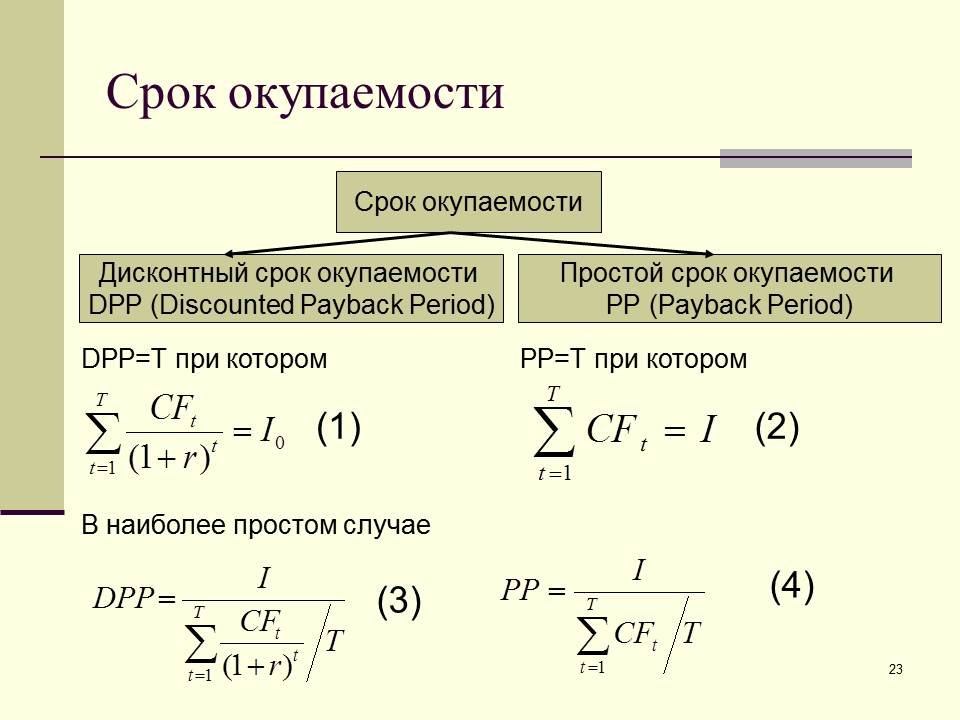

Динамический срок окупаемости проекта (дисконтированный) является показателем длительности периода, который проходит от старта вложений до наступления момента его окупаемости. При этом, в отличие от простой формулы определения срока окупаемости проекта, происходит учет факта дисконтирования.

Срок окупаемости при данном расчете наступает в тот момент, когда чистая текущая стоимость будет положительной величиной и останется такой и в дальнейшем.

Значение формулы расчета срока окупаемости

Формула расчета срока окупаемости проекта часто используется при расчетекапитальных вложений. Показатель срока окупаемости оценивает эффективность производственной реконструкции или модернизации, отражаетпериодпоявления экономии и дополнительной прибыли, которые превзошли суммукапитальных вложений.

Формула расчета срока окупаемости проекта используется также при оценке эффективности и целесообразности капиталовложений. В данном случае при очень большом значении коэффициента, приходится отказываться от данных капиталовложений.

В процессе вычисления срока окупаемости оборудования есть возможность получить информацию о промежутке времени, за который вложенные средства в какой-либо производственный агрегат вернутся за счет прибыли, полученной при его использовании.

Примеры решения задач

Как рассчитать срок окупаемости проекта

Рубрика «Экономика — это просто»

Как рассчитать срок окупаемости проекта

Прежде чем вложить деньги в интересующий вас проект, необходимо оценить его экономическую эффективность, то есть проанализировать, насколько выгодным данный проект может оказаться и в какие сроки окупится вложенная в него сумма.

Прежде всего инвесторов интересует именно срок окупаемости проекта, проще говоря, количество лет или месяцев, которое необходимо для полного возмещения вложенной в проект суммы.

Оценить экономическую эффективность и просчитать срок окупаемости инвестиционного проекта можно с помощью многих способов, как традиционных, известных и практикуемых на протяжении многих лет, так и новаторских.

В этой статье мы рассмотрим наиболее простые и эффективные способы, благодаря которым вы сможете вычислить насколько эффективным или же неэффективным станет ваш предполагаемый проект.

Что такое срок окупаемости инвестиционного проекта

Срок окупаемости проекта, о котором пойдет речь в данной статье, – это минимальный срок, в течение которого предполагается полный возврат денежных средств за счет прибыли, которая поступает в процессе действия того или иного проекта.

По завершению этого срока денежные средства, которые поступают в процессе реализации проекта, будут составлять чистую прибыль.

Таким образом, рассчитав срок окупаемости вы можете легко вычислить, когда ваш проект окупится и будет приносить вам прибыль без затрат.

Чтобы узнать эту, несомненно важную для каждого инвестора, информацию, вы можете воспользоваться составленной для этих целей формулой.

Как рассчитать срок окупаемости проекта с помощью формулы

Произвести расчет периода окупаемости вашего проекта вы можете легко с помощью формулы:

A = B / C,

где A – показатель окупаемости проекта;

B – размер вложенной в проект суммы;

C – чистая годовая прибыль от реализации проекта.

Как мы видим, с помощью несложным математический подсчетов вы получите конкретный срок, который будет необходим для возврата вложенных вами средств в проект.

Важно учитывать то, что эта формула расчета работает только при выполнении следующих требований, а именно:

·Во все инвестиционные дела вложения должны осуществляться однократно;

·Все дела, в которые были вложены денежные средства, должны иметь одинаковый период экономического существования;

·После инвестирования денежных средств каждый год инвестор будет получать одинаковые денежные суммы в течение всего периода функционирования инвестиционного проекта.

Преимущества и недостатки расчета срока окупаемости по формуле

Главные преимущества расчета периода окупаемости по формуле – это простота и наглядность, а также возможность классифицировать различные инвестиционные проекты исходя из данного показателя.

Можно сказать, что мы вооружены инструментом, который позволяет нам с легкостью оценить риск, который предполагает вложение денежных средств определенный проект. Здесь присутствует обратная зависимость: чем короче период окупаемости инвестиционных средств, тем меньше риск. И напротив, чем дольше длится срок возврата вложенных средств, тем выше инвестиционный риск.

Стоит заметить, что данная формула не является идеальной, поэтому срок окупаемости, рассчитанный по этой формуле будет иметь ряд недостатков, а именно:

·После завершения рассчитанного периода окупаемости денежные средства еще могут поступать;

·Во время функционирования инвестиционного проекта могут поступать различные суммы денег;

·Ценность денежных средств имеет свойство меняться с течением времени.

Впрочем, последний недостаток не является очень существенным, поскольку его можно легко избежать обратившись к другим методам, которые используют коэффициенты дисконтирования.

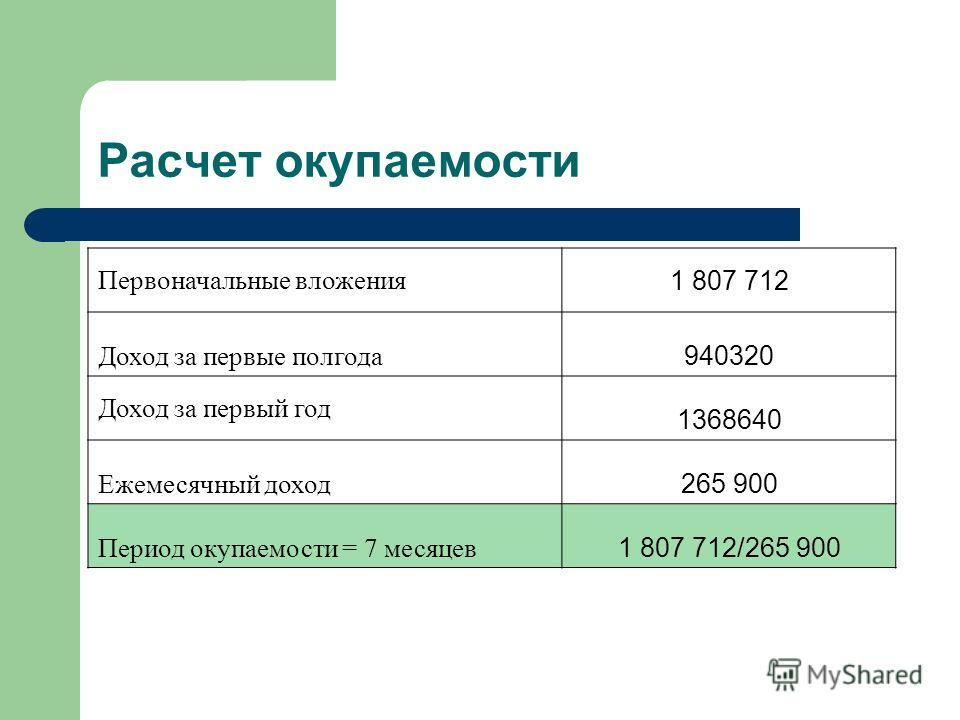

Пример расчета срока окупаемости инвестиционного проекта

Чтобы лучше разобраться в данной формуле мы приведем несколько наглядных примеров ее использования.

Говоря о низкодоходных инвестиционных проектах, мы можем привести пример сдачи в аренду квартиры, комнаты или дома.

Допустим, вы вложили деньги в недвижимость и приобрели дом за 100 тыс. долларов для того, чтобы сдавать его в аренду.

Вы рассчитываете получать каждый месяц 600 долларов за аренду.

Каким же будет срок окупаемости такого проекта?

Рассчитать это очень просто, обратившись к нашей формуле.

B =100 000 $ / C = 600 $ / мес. (7200 $ / год),

следовательно

A = 100 000 / 7200 = 14 лет.

То есть, через 14 лет вы полностью возвратите вложенные средства и начнете получать чистую прибыль.

Высокодоходные инвестиции, конечно же, будут иметь гораздо меньший показатель окупаемости. Можете придумать свой пример и рассчитать период его окупаемости, для того чтобы попрактиковаться в этих необходимых для опытного инвестора расчетах.

Этот навык станет для вас очень полезным, и в дальнейшем, инвестируя деньги в любой проект, вы легко сможете оценить его риск и рассчитать срок, по истечению которого вы будете получать чистую прибыль.

Источник: http://finrussia.ru/news/show/kak-rasschitat-srok-okupaemosti-proekta

Срок окупаемости: формула, расчет, модели

Инвестор, осмысляющий запуск проектов, начинает с простых вопросов, отвечая на которые постепенно проясняет для себя картину предполагаемой эффективности вложений. Первый вопрос при оценке инвестиционных проектов связан с определением срока, за который произойдет возврат произведенных расходов. Иными словами, внутреннего или внешнего инвестора интересует срок окупаемости конкретных проектных задач, сформулированных из стратегических инициатив или предложенных рынком. Вводя в зону своего внимания период окупаемости, лицо, принимающее решение, должно владеть методом его расчета и ориентироваться в ограничениях предлагаемых временных условий.

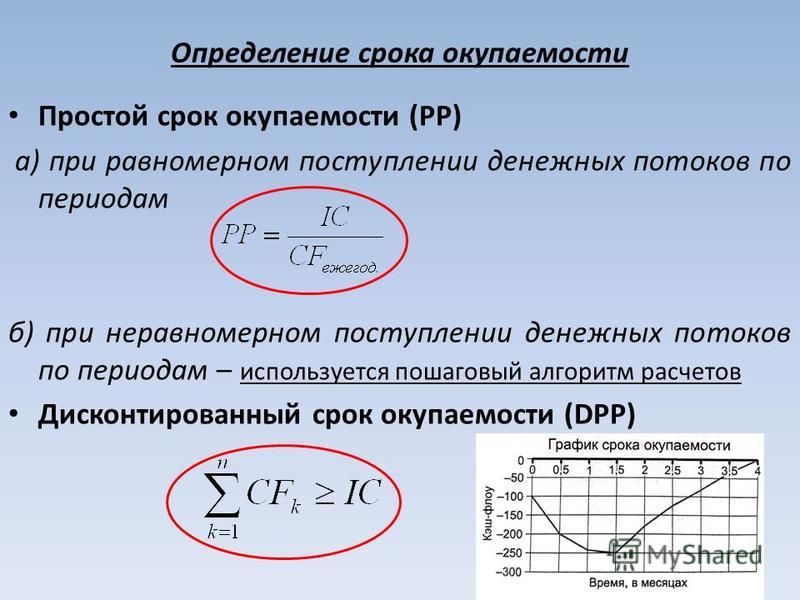

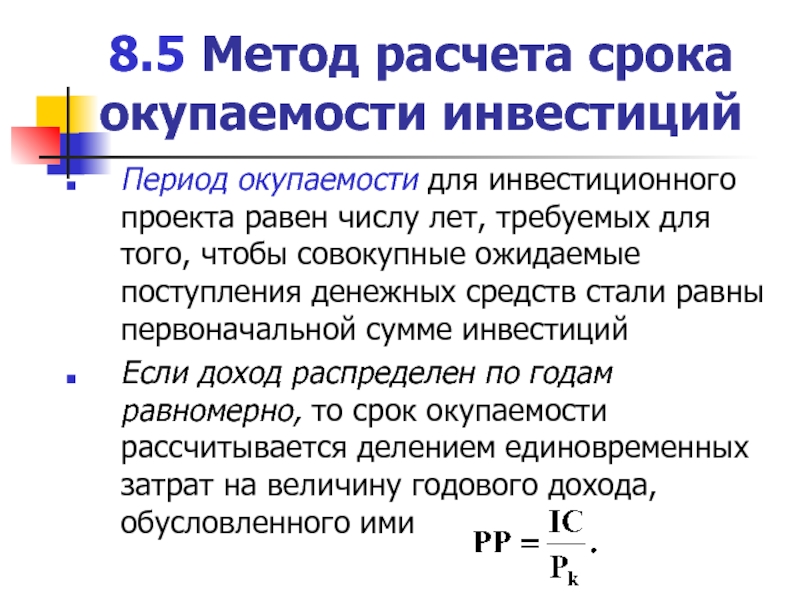

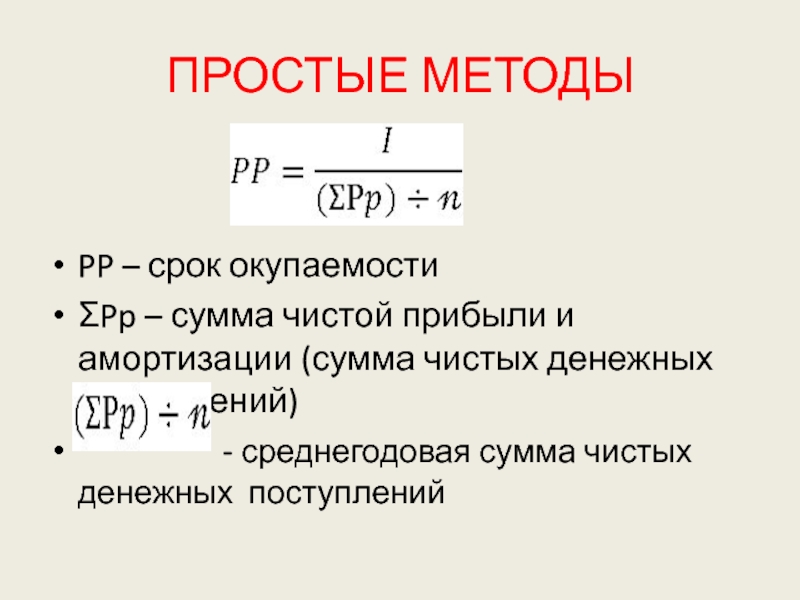

Модели простого срока окупаемости

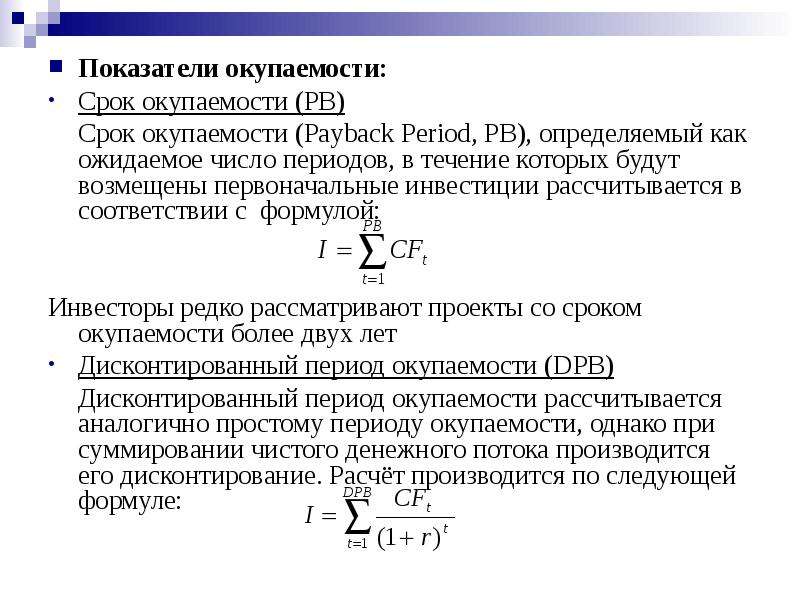

Определить срок окупаемости проекта можно несколькими способами, первый из которых самый простой. Этот метод относится к традиционным статистическим подходам, которые возникли достаточно давно и основаны еще на логике здравого смысла. Метод называется «срок окупаемости без учета дисконтирования», в англоязычной традиции производный от pay back (возвращать, окупиться) обозначается как аббревиатура – PP (payback period).

Этот метод относится к традиционным статистическим подходам, которые возникли достаточно давно и основаны еще на логике здравого смысла. Метод называется «срок окупаемости без учета дисконтирования», в англоязычной традиции производный от pay back (возвращать, окупиться) обозначается как аббревиатура – PP (payback period).

Данный показатель прост и доступен для понимания именно как период окупаемости использованных на реализацию проекта средств за счет поступления доходов, генерируемых как следствие осуществленных инвестиций. Показатель условно делит длительность инвестиционного проекта на две большие части: период возврата вложений и период извлечения эффекта. Таким образом, период окупаемости – это минимальная продолжительность, которая отсчитывается с момента старта проекта и требуется для возврата вложенных инвестиционных ресурсов.

Как только возврат состоялся, возникает интегральный эффект проекта, который далее развивается в положительную сторону, формируя финансовый результат, ради которого, собственно, и затевался инвестиционный процесс. Срок окупаемости, рассчитанный по простому методу, не учитывает условия динамики стоимости денег и других средств во времени. В определенных ситуациях такой подход вполне корректен. Настоящий метод не учитывает эффекта дисконтирования. К слову сказать, в определении, данном в федеральном законе № 39-ФЗ от 25.02.99 г. «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений», рассматривается именно срок окупаемости в простой форме.

Срок окупаемости, рассчитанный по простому методу, не учитывает условия динамики стоимости денег и других средств во времени. В определенных ситуациях такой подход вполне корректен. Настоящий метод не учитывает эффекта дисконтирования. К слову сказать, в определении, данном в федеральном законе № 39-ФЗ от 25.02.99 г. «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений», рассматривается именно срок окупаемости в простой форме.

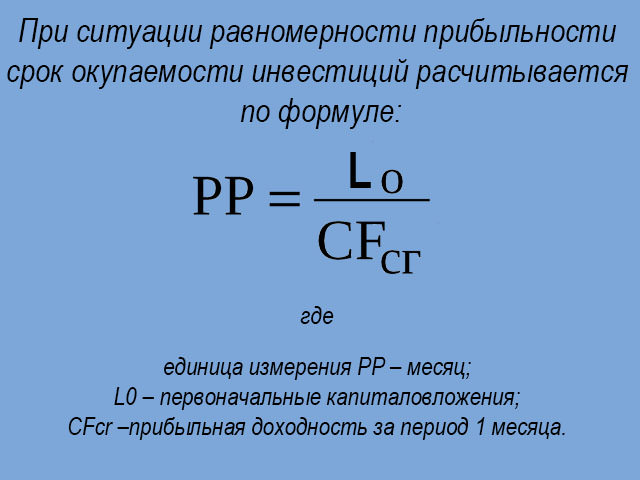

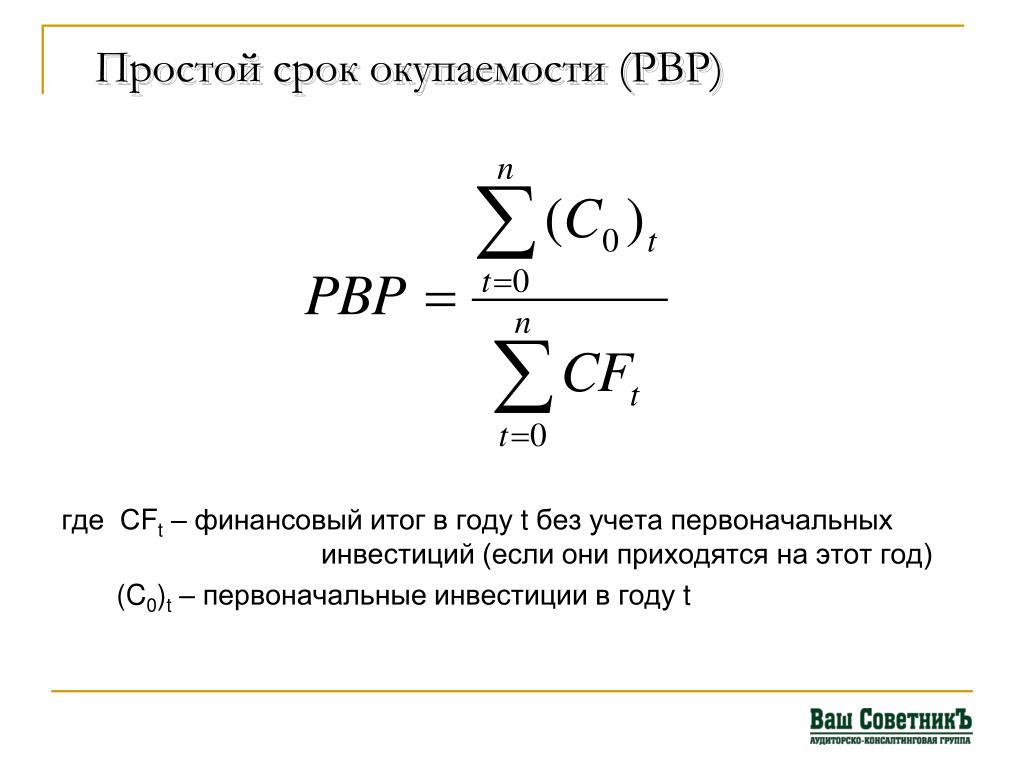

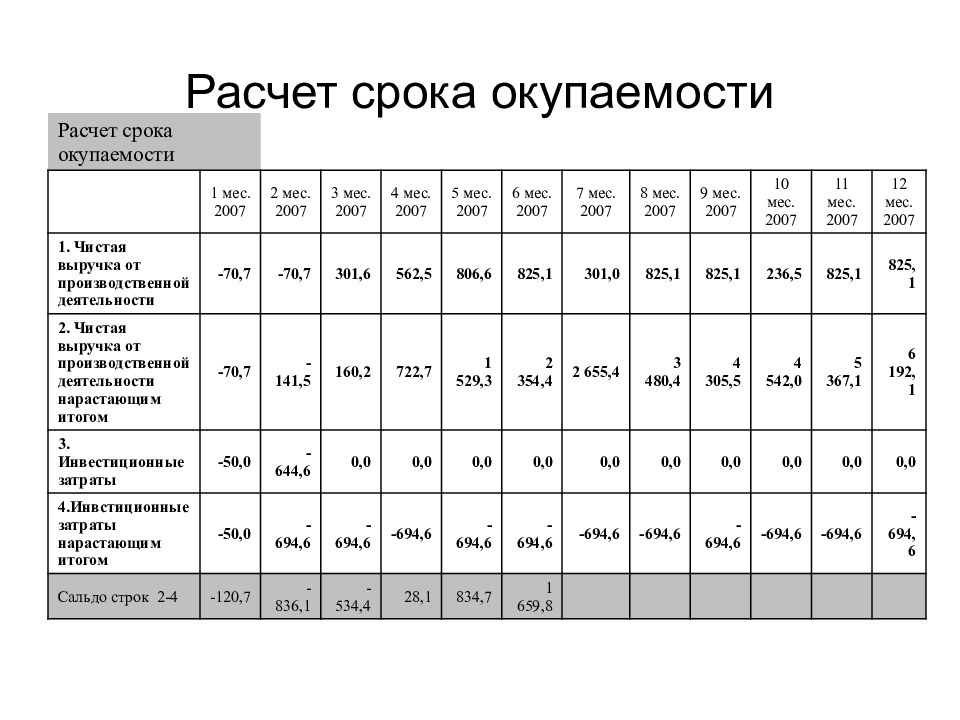

Расчет срока окупаемости в простой форме может производиться согласно одному из двух возможных подходов. Первый подход предлагает рассчитывать период окупаемости как частное между объемом первоначальных инвестиций в стоимостном выражении и величиной среднегодовых поступлений денежных средств по факту проектной реализации. У данного подхода есть непременное условие, чтобы денежные поступления из года в год были примерно равны, тогда расчет окажется корректным.

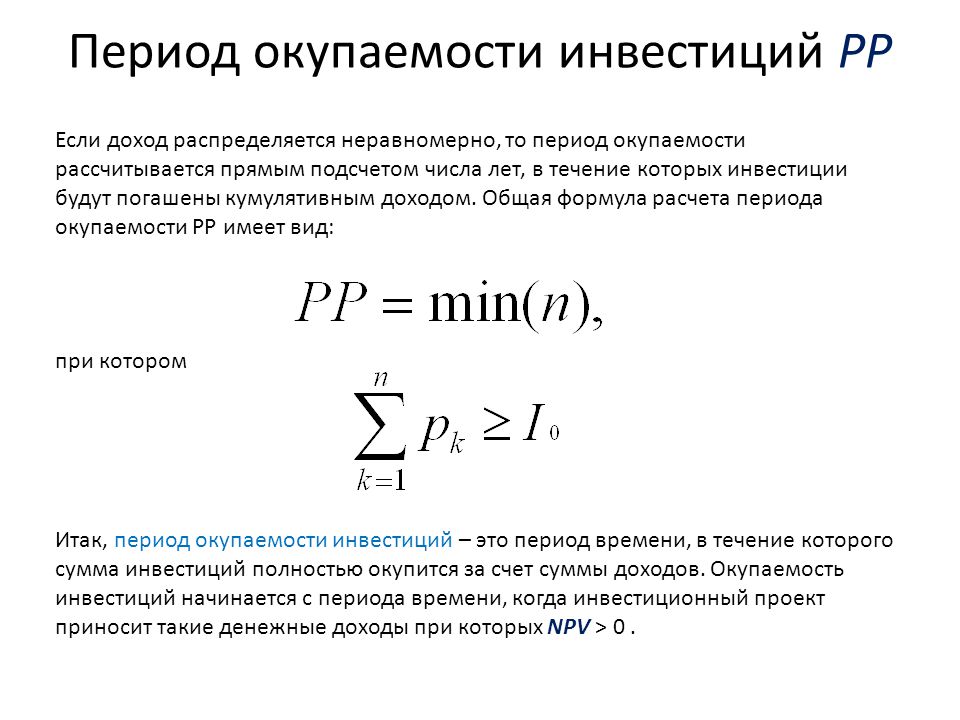

Второй подход состоит в том, чтобы для расчета использовать кумулятивное накопление сальдо величин денежных доходов в сравнении с суммой произведенных вложений. Помимо простоты настоящий метод имеет еще несколько преимуществ:

Помимо простоты настоящий метод имеет еще несколько преимуществ:

- размер начальных инвестиций в проект не трудно установить;

- проекты легко ранжировать по срокам окупаемости, выделяя самые благоприятные для поддержания ликвидности бизнеса;

- очевидны ключевые риски проектов, связанных с длительностью возврата вложенных сумм.

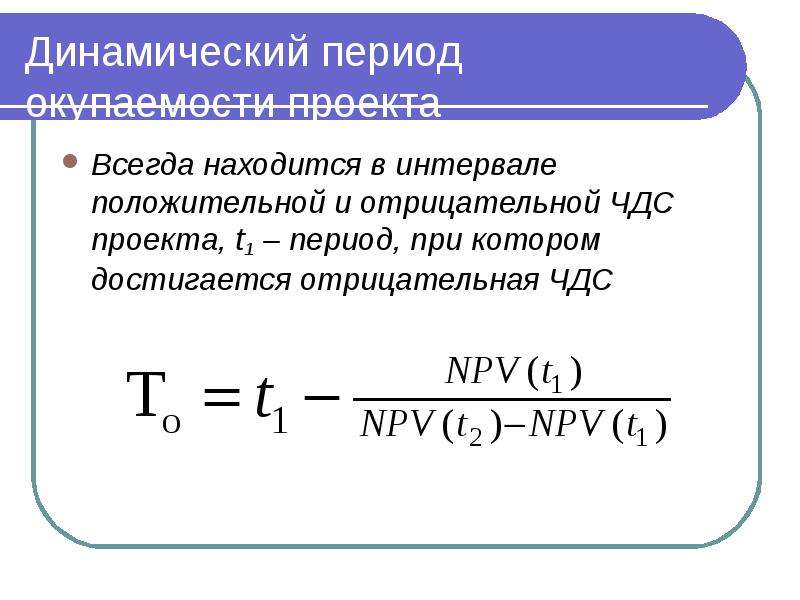

Учет дисконтирования в методике окупаемости

Расчет периода окупаемости с учетом ставки дисконтирования призван выявить тот минимальный срок, за который интегральный экономический эффект или чистый дисконтированный доход (ЧДД или NPV) станет положительным и сохранит в последующем неотрицательное значение. Два названных выше временных отрезка разделены переломной точкой, в которой изменяется динамика ЧДД, рассчитанного кумулятивно или нарастающим итогом. Представленная ниже формула неравенства позволяет рассчитать показатель срока окупаемости как наименьший корень математического выражения.

Базовое неравенство для исчисления срока возмещения инвестиций

Такое неравенство служит для расчета срока возмещения в процессе суммирования его левой и правой частей. Это действие совершается до тех пор, пока правая часть по сумме не превысит левую. Учет ставки дисконтирования при расчетах обоснованно считается более корректным, а расчет периода окупаемости получается более достоверным. Срок окупаемости методом дисконтирования можно вычислить чуть иначе, если из дисконтированных чистых поступлений на эксплуатационной фазе (правая часть неравенства) вычитать дисконтированные инвестиции в проект (левую часть).

Это действие совершается до тех пор, пока правая часть по сумме не превысит левую. Учет ставки дисконтирования при расчетах обоснованно считается более корректным, а расчет периода окупаемости получается более достоверным. Срок окупаемости методом дисконтирования можно вычислить чуть иначе, если из дисконтированных чистых поступлений на эксплуатационной фазе (правая часть неравенства) вычитать дисконтированные инвестиции в проект (левую часть).

Когда произойдет полное возмещение стоимости единовременных вложений (разница сравняется с нулем), номер соответствующего периода укажет на период окупаемости. Данный метод обладает уровнем точности, соответствующим уровню детализации периодов при планировании (год, квартал, месяц). Естественно, каждому инвестору годовой уровень покажется несколько грубым приближением. Как рассчитать срок окупаемости с точностью до долей годового шага расчетного периода? Для этих целей используется специальная формула: как для простого варианта, так и для метода с учетом дисконтирования. Рассмотрим небольшой сквозной пример расчета, на основании которого мы сможем определить все возможные значения показателя.

Рассмотрим небольшой сквозной пример расчета, на основании которого мы сможем определить все возможные значения показателя.

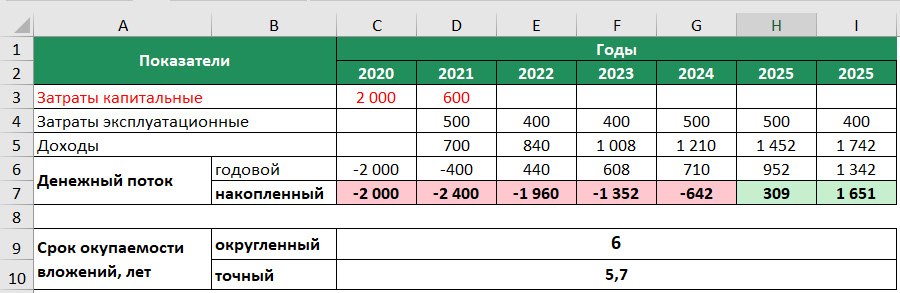

Пример расчета простого срока окупаемости и с учетом дисконтирования

Формула расчета простого периода окупаемости

Представлен пример инвестиционного проекта, изначально рассчитанного на длительный период возврата вложений. Ставка дисконтирования в примере предложена на уровне 12% годовых. Из таблиц мы видим, что при простом расчете покрытие стартовых инвестиций кумулятивным денежным потоком, сгенерированным проектом, происходит по окончании трех лет. С учетом дисконтированных денежных потоков окупаемость проекта сдвигается минимум на один год вперед. Как рассчитать окупаемость с более высокой точностью, мы видим из предложенных вашему вниманию формул.

Формула расчета периода окупаемости с учетом дисконтирования

Значение продолжительности проекта до периода, в котором возникает проектный эффект (M), в обоих случаях установить несложно. Его наглядно можно видеть из таблиц по смене знака CF и DCF соответственно. Далее, подставляя значения в формулы, мы получаем точные значения простого периода возврата на уровне 3,56 года, а дисконтированного – 4,59.

Его наглядно можно видеть из таблиц по смене знака CF и DCF соответственно. Далее, подставляя значения в формулы, мы получаем точные значения простого периода возврата на уровне 3,56 года, а дисконтированного – 4,59.

Применимость показателя окупаемости

Срок окупаемости достаточно сложно интерпретировать с точки зрения единого методологического и нормативного подхода. Правило очень простое: инвестор желает, чтобы срок возврата средств был минимальным. И, можно сказать, что чем он короче, тем проект эффективнее. Однако в связи с тем, что критерий не раскрывает развитие ситуации по финансовому результату и доходам за пределами установленного срока, он может нести в себе риски искаженного представления об эффективности проекта.

Я бы сказал, что срок окупаемости, безусловно, важен, особенно для оперативной «промокашечной прикидки», скрининг-ранжирования большой совокупности проектных инициатив. Все-таки он является скорее вспомогательным параметром оценки эффективности инвестиционных проектов, который может применяться в совокупности с другими значимыми критериями. И, конечно, просто необходим при его расчете учет различия цены денег во времени за счет процедур дисконтирования. В завершение резюмируем основные недостатки периода окупаемости как проектировочного метода.

И, конечно, просто необходим при его расчете учет различия цены денег во времени за счет процедур дисконтирования. В завершение резюмируем основные недостатки периода окупаемости как проектировочного метода.

- Метод не учитывает ситуации, когда проект подходит к завершающей стадии, окупился, и только в этот момент денежные потоки начинают свой активный рост.

- Серьезные стратегические проекты практически все отличаются большими сроками окупаемости, и критерий в таких случаях не работает.

- Простой способ оценки периода возврата вложений не учитывает риск неполучения запланированных денежных потоков и различий во временной стоимости денежных поступлений и выбытий.

В данной статье мы разобрали первый показатель оценки экономической эффективности инвестиционных проектов – срок окупаемости. Инвестор, куратор проектов и PM как лица, ответственные за решения и контроль их выполнения, должны владеть стандартным пулом математических инструментов. Очевидно, что без них сложно добиваться успеха и получать выгоды для вкладчика от прогрессивной проектной деятельности.

Во всяком случае, мышление проект-менеджера должно на автомате формировать в сознании вопрос об окупаемости, даже если проект реализуется в областях, для которых методы оценки эффективности кажутся неприменимыми. Просто экономическая наука еще не добралась до многих категорий, но наступит время, и большинство типов проектных задач получит свои инструменты оценки. И начинать, как всегда, лучше с самого простого – со сроков возврата средств.

Срок окупаемости инвестиционного проекта \ Акты, образцы, формы, договоры \ Консультант Плюс

Подборка наиболее важных документов по запросу Срок окупаемости инвестиционного проекта (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Статьи, комментарии, ответы на вопросы: Срок окупаемости инвестиционного проекта Открыть документ в вашей системе КонсультантПлюс:Статья: Обеспечение прокурором законности нормативных правовых актов в сфере инвестиционной деятельности

(Исламова Э.

Р.)

Р.)(«Законность», 2019, N 10)Прокуратурой Республики Саха (Якутия) оспорены отдельные положения Закона Республики «Об инвестиционной деятельности в Республике Саха (Якутия)», поскольку они противоречили п. п. 1 — 4 ст. 15 Федерального закона N 39-ФЗ, гарантирующим стабильность условий и форм государственной поддержки для инвестора, осуществляющего инвестиционный проект, в течение всего срока окупаемости инвестиционного проекта, а также инвестора, осуществляющего приоритетный инвестиционный проект. Так, ч. 3 ст. 6 Закона Республики было предусмотрено, что в случае принятия законодательных актов Республики, существенно ухудшающих условия инвестирования, к инвесторам, осуществляющим инвестиционные проекты на территории Республики, применяются положения законодательных актов, действовавших на момент заключения инвестиционного соглашения (договора) о реализации инвестиционного проекта на территории Республики. Такое правовое регулирование противоречит ст. 15 Федерального закона N 39-ФЗ, поскольку осуществлено за пределами полномочий субъекта Федерации, по усмотрению регионального законодателя изменен установленный федеральным инвестиционным законодательством режим стабильности.

Федеральный законодатель установил, что в случае принятия новых законов в целях защиты основ конституционного строя, нравственности, здоровья, прав и законных интересов других лиц, обеспечения обороны страны и безопасности государства льготные условия, установленные п. 2 ст. 15 Федерального закона N 39-ФЗ для инвесторов не предоставляются. Однако региональный законодатель определил, что законодательные акты в области таможенного, налогового, кредитно-финансового, бюджетного и антимонопольного законодательства, существенно ухудшающие условия инвестирования, могут применяться с момента их принятия во всех без исключения случаях и без учета срока окупаемости инвестиционного проекта. Кроме того, региональный законодатель указал на законодательство в области общественного порядка, охраны окружающей среды, законодательство, регулирующее обеспечение экономической безопасности, тогда как в п. 5 ст. 15 Федерального закона N 39-ФЗ не упоминается законодательство в указанных областях .Нормативные акты: Срок окупаемости инвестиционного проекта

Федеральный законодатель установил, что в случае принятия новых законов в целях защиты основ конституционного строя, нравственности, здоровья, прав и законных интересов других лиц, обеспечения обороны страны и безопасности государства льготные условия, установленные п. 2 ст. 15 Федерального закона N 39-ФЗ для инвесторов не предоставляются. Однако региональный законодатель определил, что законодательные акты в области таможенного, налогового, кредитно-финансового, бюджетного и антимонопольного законодательства, существенно ухудшающие условия инвестирования, могут применяться с момента их принятия во всех без исключения случаях и без учета срока окупаемости инвестиционного проекта. Кроме того, региональный законодатель указал на законодательство в области общественного порядка, охраны окружающей среды, законодательство, регулирующее обеспечение экономической безопасности, тогда как в п. 5 ст. 15 Федерального закона N 39-ФЗ не упоминается законодательство в указанных областях .Нормативные акты: Срок окупаемости инвестиционного проектаКак рассчитать период окупаемости

Прежде чем принимать какое-либо инвестиционное решение, полезно подумать о том, сколько времени потребуется, чтобы возместить ваши первоначальные затраты. Это основной принцип периода окупаемости. Узнайте больше о том, как рассчитать период окупаемости и что это означает для ваших инвестиций, ниже.

Это основной принцип периода окупаемости. Узнайте больше о том, как рассчитать период окупаемости и что это означает для ваших инвестиций, ниже.

Что означает срок окупаемости?

Срок окупаемости тесно связан с точкой безубыточности любых инвестиций, в частности, с количеством времени, которое потребуется инвестору для возмещения первоначальных затрат на проект.Это быстрый и простой способ оценить инвестиционные возможности и риски, но вместо единиц анализа безубыточности срок окупаемости выражается в годах. Чем короче период окупаемости, тем более привлекательными будут инвестиции, потому что это означает, что потребуется меньше времени для достижения безубыточности.

Период окупаемости используется не только в финансовых отраслях, но и в компаниях для расчета нормы прибыли на любой новый актив или обновление технологии. Например, владелец малого бизнеса может рассчитать период окупаемости установки солнечных батарей, чтобы определить, являются ли они экономически эффективным вариантом.

Как рассчитать период окупаемости

Чтобы определить, как рассчитать срок окупаемости на практике, вы просто делите первоначальные денежные затраты по проекту на сумму чистого притока денежных средств, который проект генерирует каждый год. Для целей расчета формулы периода окупаемости вы можете предположить, что чистый приток денежных средств одинаков каждый год. Полученное число выражается в годах или долях лет.

Формула периода окупаемости

Записанный в виде формулы расчет периода окупаемости также может выглядеть следующим образом:

Период окупаемости = Первоначальные инвестиции / Ежегодная окупаемость приводит к положительному денежному потоку в размере 50 000 долларов в год.

Срок окупаемости = 200 000 долл. США / 50 000 долл. США

В этом случае срок окупаемости составит 4,0 года, поскольку 200 0000 разделить на 50 000 равно 4.

Преимущества и недостатки срока окупаемости

Есть расчет периода окупаемости.

Плюсы анализа периода окупаемости

Выступая в качестве простого анализа рисков, формула периода окупаемости проста для понимания. Он дает краткий обзор того, как быстро вы можете ожидать окупить свои первоначальные инвестиции.Срок окупаемости также облегчает параллельный анализ двух конкурирующих проектов. Если у одного более длительный период окупаемости, чем у другого, возможно, это не лучший вариант.

Минусы анализа периода окупаемости

С другой стороны, расчеты периода окупаемости могут быть настолько быстрыми и простыми, что становятся чрезмерно упрощенными.

Одним из недостатков этого типа анализа является то, что, хотя он показывает время, необходимое для окупаемости инвестиций, он не показывает конкретную рентабельность.Это может быть проблемой для инвесторов, выбирающих между двумя проектами только на основе периода окупаемости. Один проект может окупиться быстрее, но в долгосрочной перспективе это не обязательно делает его более прибыльным, чем второй.

Некоторым инвестициям требуется время, чтобы принести потенциально более высокие денежные потоки, но они будут упущены из виду при использовании только метода окупаемости.

Еще один недостаток периода окупаемости заключается в том, что он не принимает во внимание временную стоимость денег, в отличие от метода дисконтированного периода окупаемости.Эта концепция утверждает, что сегодня деньги будут стоить больше, чем та же сумма в будущем из-за обесценивания и потенциального дохода.

Альтернативы расчету периода окупаемости

Использование периода окупаемости для оценки риска является хорошей отправной точкой, но многие инвесторы предпочитают формулы расчета капиталовложений, такие как чистая приведенная стоимость (NPV) и внутренняя норма доходности (IRR). Это потому, что они учитывают временную стоимость денег, рабочие альтернативные издержки в формуле для более подробной и точной оценки.Другой вариант — использовать вместо этого формулу дисконтированного периода окупаемости, которая добавляет в уравнение временную стоимость денег.

Для наиболее тщательного и сбалансированного анализа соотношения риска и вознаграждения по проекту инвесторы должны комбинировать различные модели.

Мы можем помочь

GoCardless поможет вам автоматизировать сбор платежей, сократив количество администраторов, с которыми ваша команда должна иметь дело при получении счетов. Узнайте, как GoCardless может помочь вам со спонтанными или регулярными платежами.

Пример формулы и метода дисконтирования

Каков период окупаемости?

Период окупаемости измеряет количество времени, необходимое для возмещения стоимости первоначальных инвестиций за счет денежных потоков, генерируемых инвестициями.

Вероятно, это самый простой метод оценки осуществимости потенциальных инвестиций или проектов. Период окупаемости является основным инструментом планирования капиталовложений, обычно используемым в корпоративных финансах.

В этой статье

- Концептуально, что представляет собой период окупаемости?

- По каким причинам срок окупаемости является важным показателем для принятия корпоративных решений?

- Какие формулы можно использовать для расчета периода окупаемости?

- Чем дисконтированный срок окупаемости отличается от стандартного срока окупаемости?

Определение периода окупаемости

Концептуально период окупаемости можно рассматривать как количество времени между датой первоначальных инвестиций (т.

т. е. стоимость проекта) и дата достижения точки безубыточности, то есть когда сумма дохода, полученного в результате проекта, равна сопутствующим затратам.

Чем раньше денежные потоки от потенциального проекта смогут компенсировать первоначальные инвестиции, тем выше вероятность того, что компания или инвестор продолжит реализацию проекта. Напротив, чем дольше проект «окупает себя», тем менее привлекательным он становится, поскольку подразумевает снижение рентабельности.

Хотя, безусловно, существуют исключения (т. е. проекты, требующие значительного времени и затрат для получения устойчивой прибыли), значительная часть компаний, особенно публично торгуемые, как правило, более ориентированы на краткосрочную перспективу и сосредоточены на достижении краткосрочных целей. предстоящие цели по выручке и прибыли на акцию (EPS), установленные аналитиками по акциям.

Для публичной компании цена акций компании может колебаться, если краткосрочные цели продаж или прибыльности не будут достигнуты, поскольку рынок вряд ли поддержит текущую оценку только потому, что руководство заявляет, что работает с более долгосрочным горизонтом в разум.

Каждая компания будет иметь свой собственный набор стандартов для сроков, связанных с принятием (или отклонением) проекта, но отрасль, в которой работает компания, также играет решающую роль. Кроме того, потенциальная прибыль и расчетный период окупаемости альтернативных проектов, которые компания могла бы реализовать вместо этого, также могут быть важным фактором, определяющим решение (т. е. альтернативные издержки).

Но, как правило, чем короче период окупаемости, тем привлекательнее инвестиции и тем лучше будет компания.

Это связано с тем, что чем раньше будет достигнута точка безубыточности, тем больше вероятность получения дополнительной прибыли (или, по крайней мере, значительно снижается риск потери капитала по проекту).

С другой стороны, более длительный период окупаемости предполагает, что инвестиционный капитал будет связан в течение длительного периода времени – таким образом, проект является относительно неликвидным и вероятность наличия сравнительно более прибыльных проектов с более быстрым восстановлением первоначальный отток намного больше.

Формула периода окупаемости

В простейшем виде формула расчета периода окупаемости состоит из деления стоимости первоначальных инвестиций на годовой поток денежных средств.

Срок окупаемости = Первоначальные инвестиции / Денежный поток в год

Например, предположим, что вы владеете розничной компанией и рассматриваете предлагаемую стратегию роста, которая включает открытие новых магазинов в надежде извлечь выгоду из расширения географического охвата.

Важнейший вопрос, на который дает ответ расчет периода окупаемости: «Учитывая стоимость открытия новых магазинов в разных штатах, сколько времени потребуется, чтобы доход от этих новых магазинов окупил всю сумму инвестиций?»

Если открытие новых магазинов требует первоначальных инвестиций в размере 400 000 долларов США, а ожидаемые денежные потоки от магазинов будут составлять 200 000 долларов США в год, то период окупаемости составит 2 года (400 000 долларов США ÷ 200 000 долларов США).

Это означает, что потребуется два года, прежде чем открытие новых магазинов достигнет точки безубыточности и первоначальные инвестиции будут возмещены.

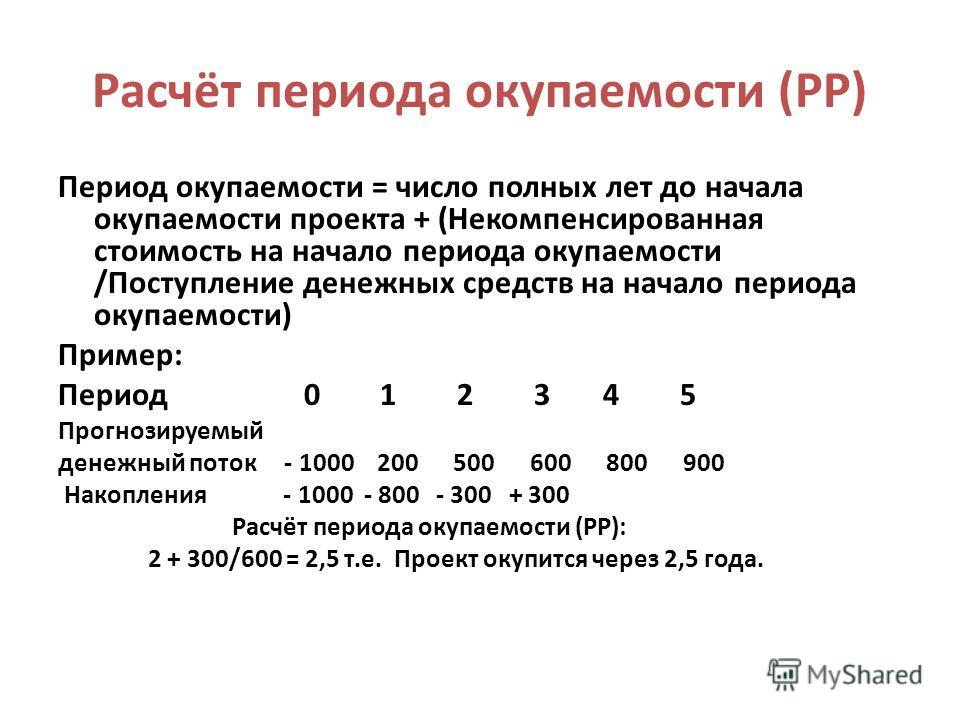

Но поскольку срок окупаемости редко бывает точным целым числом, более практичная формула выглядит следующим образом.

Срок окупаемости = количество лет до безубыточности + (невозмещенная сумма / денежный поток в год восстановления)

Здесь под «летами до безубыточности» понимается количество полных лет до достижения точки безубыточности. Другими словами, это количество лет, в течение которых проект остается убыточным.

Далее, «Невосстановленная сумма» представляет собой отрицательное сальдо за год, предшествующий году, в котором совокупный чистый денежный поток компании превышает ноль.

И эта сумма делится на «Денежный поток в год восстановления», который представляет собой сумму денежных средств, произведенных компанией в год, когда первоначальные инвестиционные затраты были возмещены и теперь приносят прибыль.

Метод дисконтированного периода окупаемости

Одним из недостатков расчета периода окупаемости является то, что он игнорирует временную стоимость денег (т. е. альтернативная стоимость получения наличных денег раньше приводит к тому, что они стоят больше). Здесь на помощь приходит метод дисконтированного периода окупаемости.

Теоретически дисконтированный срок окупаемости является более точной мерой, поскольку он учитывает тот факт, что доллар сегодня более ценен, чем доллар, полученный в будущем.

При этом важность дисконтирования денежных потоков становится гораздо более очевидной, когда речь идет об инвестициях/проектах с более длительным периодом окупаемости.

Таким образом, дисконтированный период окупаемости также рассчитывает количество времени, необходимое для возмещения первоначальных денежных затрат на инвестиции, но в его формуле используется дисконтированная стоимость генерируемых денежных потоков.

Загрузка шаблона Excel

Теперь все готово для примера расчета периода окупаемости.

Чтобы начать, заполните форму, чтобы загрузить электронную таблицу, и следуйте инструкциям.

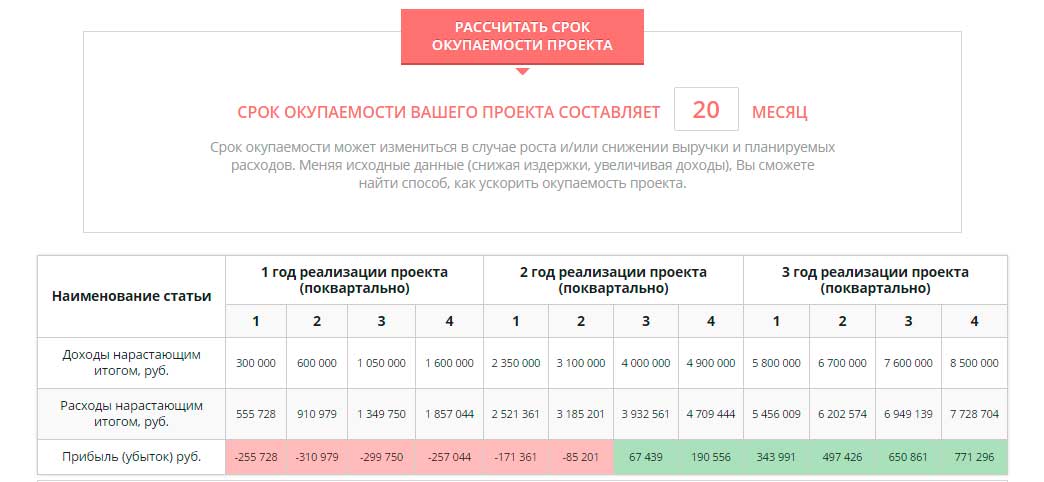

Пример расчета периода окупаемости

Сначала рассчитаем срок окупаемости при недисконтированном подходе. Два предположения заключаются в следующем.

- Первоначальные инвестиции: 10 млн долл. США

- Денежные потоки в год: $4 млн

В нашей таблице периодов окупаемости каждый год указан в строках, а затем в трех столбцах.Первый столбец (Денежные потоки) отслеживает денежные потоки каждого года — например, год 0 отражает расходы в размере 10 миллионов долларов, тогда как другие учитывают приток денежных средств в размере 4 миллионов долларов.

Далее во втором столбце (Совокупные денежные потоки) отслеживается чистая прибыль/(убыток) на сегодняшний день путем прибавления суммы денежного потока текущего года к балансу чистого денежного потока за предыдущий год.

Таким образом, совокупный денежный поток за год 1 равен (6 млн долл.

США), поскольку он добавляет 4 млн долл. денежных потоков за текущий период к отрицательному сальдо чистого денежного потока в размере 10 млн долл. США.

Третий и последний столбец (Период окупаемости) — это показатель, над которым мы работаем, и формула использует функцию «ЕСЛИ (И)» в Excel, которая выполняет следующие два логических теста.

- Совокупный остаток денежных средств за текущий год меньше нуля

- Совокупный остаток денежных средств на следующий год больше нуля

Если два верны, это означает, что безубыточность наступает между двумя годами, и поэтому выбирается текущий год.

Но так как, скорее всего, существует дробный период, которым мы не можем пренебречь, мы должны разделить совокупный баланс денежных потоков за текущий год (знак минус впереди) на сумму денежных потоков следующего года, которая затем прибавляется к текущему году. из ранее.

На снимке экрана ниже показана формула в Excel.

Из готового результата первого примера видно, что срок окупаемости составляет 2,5 года (т.

е. 2 года и 6 месяцев).

К концу 2-го года чистый остаток денежных средств составляет отрицательное значение в размере 2 млн долларов США, а 4 млн долларов денежных потоков будут генерироваться в 3-м году, поэтому мы добавляем два года, прошедшие до того, как проект стал прибыльным, а также дробный период. 0,5 года ($2 млн ÷ $4 млн).

Пример расчета дисконтированного периода окупаемости

Переходя ко второму примеру расчета периода окупаемости, на этот раз мы будем использовать метод дисконтирования.временной период». Но за исключением этого различия, этапы расчета такие же, как и в первом примере.

В заключение, как показано в итоговом листе, точка безубыточности приходится на период между 4 и 5 годами. Итак, мы берем четыре года, а затем добавляем ~0,26 (1 млн долл. США ÷ 3,7 млн долл. США), которые мы можем преобразовать в месяцы. как примерно 3 месяца или квартал года (25% от 12 месяцев).

Вывод состоит в том, что компания окупает свои первоначальные инвестиции примерно через четыре года и три месяца с учетом временной стоимости денег.

Пошаговый онлайн-курс

Все, что вам нужно, чтобы освоить финансовое моделирование

Зарегистрируйтесь в пакете «Премиум»: изучите моделирование финансовой отчетности, DCF, M&A, LBO и Comps. Та же программа обучения, что и в ведущих инвестиционных банках.

Зарегистрируйтесь сегодняКалькулятор периода окупаемости

Каков срок окупаемости? Срок окупаемости – это время, необходимое вам для возмещения стоимости ваших инвестиций.Проще говоря, это время, необходимое инвестициям для достижения точки безубыточности. Было бы полезно, если бы вы как можно скорее возместили инвестиционные затраты на проект, чтобы получить прибыль. Срок окупаемости показывает время, необходимое для возмещения стоимости проекта. Срок окупаемости помогает оценить связанные с инвестициями риски. Инвестиции могут иметь короткий или длительный период окупаемости. Если ваши инвестиции имеют короткий период окупаемости, вы можете быстро возместить стоимость инвестиций.Вы можете выбрать проект или инвестиции с коротким периодом окупаемости.Срок окупаемости капитальных вложений определяет количество лет, которое потребуется вам, чтобы окупить затраты на инвестиции. Например, если вам потребуется 10 лет, чтобы окупить стоимость инвестиций, то срок окупаемости составит 10 лет. Срок окупаемости — это простой метод расчета возврата инвестиций. Однако он не учитывает временную стоимость денег. Вы можете использовать концепцию периода окупаемости вместе с другими показателями для оценки возврата инвестиций. Что такое калькулятор периода окупаемости? Калькулятор периода окупаемости — это полезный инструмент, который показывает время, необходимое для возмещения стоимости проекта или инвестиций.Вы можете определить количество лет, необходимое для возмещения стоимости инвестиций. Калькулятор периода окупаемости состоит из поля формулы, где вы вводите первоначальные инвестиции и периодический денежный поток. Срок окупаемости покажет вам срок окупаемости инвестиций.

Как работает калькулятор периода окупаемости? Калькулятор периода окупаемости показывает время, необходимое для возмещения стоимости инвестиций. Для расчета срока окупаемости можно использовать математическую формулу: Срок окупаемости = Первоначальные инвестиции / Денежный поток в год Например, вы вложили 1 000 000 рупий с годовой окупаемостью 20 000 рупий.Срок окупаемости = 1 00 000/20 000 = 5 лет. Вы можете рассчитать срок окупаемости для неравномерных денежных потоков. Например, вы инвестировали в проект 2 000 000 рупий. Вы ожидаете 70 000 рупий в первый год проекта, сумму 60 000 рупий во второй год проекта, 55 000 рупий в третий год проекта, 40 000 рупий в четвертый год проекта, 30 000 рупий в пятый год. год реализации проекта и 25 000 рупий на шестой год реализации проекта. Первоначальные инвестиции = 2 00 000 рупий Срок окупаемости = Количество лет до полного восстановления + Невозмещенные затраты на начало года / Денежный поток в течение года У вас есть год 3, который является последним годом перед тем, как инвестиции станут положительными.

У вас есть невозмещенные инвестиции в начале четвертого года, которые представляют собой первоначальные инвестиции (2 00 000 рупий) за вычетом совокупного денежного потока на конец третьего года (1 85 000 рупий). Срок окупаемости = 3 + (2 00 000 – 1 85 000) / 40 000 = 3,375 года. Как пользоваться калькулятором периода окупаемости ClearTax? Калькулятор периода окупаемости ClearTax поможет вам оценить стоимость проекта или инвестиции. Чтобы использовать Калькулятор периода окупаемости ClearTax:

Вы также можете использовать Калькулятор периода окупаемости ClearTax для расчета неравномерных денежных потоков:

- Вы должны ввести начальную стоимость инвестиций.

- Введите чистый годовой денежный поток.

- Калькулятор периода окупаемости ClearTax показывает период окупаемости в годах.

Преимущества калькуляторов срока окупаемости ClearTax

- Вы должны ввести начальную стоимость инвестиций.

- Введите денежные потоки за каждый год.

- Калькулятор периода окупаемости ClearTax показывает период окупаемости в годах.

Часто задаваемые вопросы о калькуляторах периода окупаемости ClearTax

- Помогает оценить преимущества инвестиций или стоимость проекта.

- Это простой метод расчета рентабельности инвестиций.

- Вы узнаете о риске и ликвидности, связанных с инвестициями.

- Помогает реинвестировать прибыль и получать прибыль.

- Легко ли использовать калькулятор периода окупаемости ClearTax?

Да, Калькулятор периода окупаемости ClearTax — это удобный и простой в использовании инструмент, который рассчитывает срок окупаемости в секундах.Вам просто нужно ввести первоначальные инвестиции и чистый годовой денежный поток. Калькулятор периода окупаемости ClearTax показывает период окупаемости.

- Как вам поможет Калькулятор периода окупаемости ClearTax?

Калькулятор периода окупаемости ClearTax поможет вам оценить доход от инвестиций.

Вы можете выбрать выгодную инвестицию после понимания ликвидности и риска, связанного с инвестицией.

- Почему Калькулятор периода окупаемости ClearTax имеет разные расчеты для четных и нечетных денежных потоков?

Калькулятор периода окупаемости ClearTax рассчитывает период окупаемости как для четных, так и для неравномерных денежных потоков.Если денежные потоки равны, у вас есть формула: Срок окупаемости = Первоначальные инвестиции / Чистый денежный поток за период Если денежные потоки неравномерны, у вас есть: Срок окупаемости = Количество лет до полного восстановления + Невозмещенные затраты на начало года / Денежный поток в течение года Калькулятор периода окупаемости ClearTax рассчитывает период окупаемости в зависимости от денежных потоков, поскольку у вас разные расчеты для четных и неравномерных денежных потоков.

Период окупаемости — Узнайте, как использовать и рассчитать период окупаемости

Что такое период окупаемости?

Период окупаемости показывает, сколько времени требуется бизнесу, чтобы окупить инвестиции.

Этот тип анализа позволяет фирмам сравнивать альтернативные инвестиционные возможности и выбирать проект, который окупит вложенные средства в кратчайшие сроки, если этот критерий для них важен.

Например, фирма может решить инвестировать в актив с начальной стоимостью 1 миллион долларов. В течение следующих пяти лет фирма получает положительные денежные потоки, которые со временем уменьшаются. Каков срок окупаемости? Как видно из графика ниже, первоначальные инвестиции полностью компенсируются положительными денежными потоками где-то между периодами 2 и 3.

Формула периода окупаемости

Чтобы точно определить момент окупаемости, можно использовать следующую формулу: Совокупные денежные потоки на начало и конец периода составляют 900 000 долларов США и 1 200 000 долларов США соответственно. Это связано с тем, что, как мы отмечали, первоначальные инвестиции окупаются где-то между периодами 2 и 3. Применение формулы дает следующее:

Таким образом, период окупаемости для этого проекта равен 2.

33 года. Правило принятия решения, использующее период окупаемости, заключается в минимизации времени, необходимого для возврата инвестиций.

Загрузите бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас!

Шаблон периода окупаемости

Загрузите бесплатный шаблон Excel прямо сейчас, чтобы расширить свои знания в области финансов!

Использование метода окупаемости

По сути, период окупаемости используется очень похоже на анализ безубыточности, коэффициент маржи вклада.Это соотношение можно использовать для анализа безубыточности, и оно представляет собой предельную выгоду от производства еще одной единицы продукции. но вместо количества единиц для покрытия постоянных затрат он учитывает количество времени, необходимое для возврата инвестиций.

Учитывая характер периода окупаемости, его часто используют в качестве начального анализа, который можно понять без особых технических знаний.

Его легко рассчитать, и его часто называют «обратной стороной конверта». Кроме того, это простая мера риска, поскольку она показывает, насколько быстро можно вернуть деньги от инвестиций.Однако существуют дополнительные соображения, которые следует учитывать при составлении бюджета капиталовложений.

Недостаток 1: Прибыльность

Хотя период окупаемости показывает нам, сколько времени требуется для окупаемости инвестиций, он не показывает, какова окупаемость инвестиций. В нашем примере денежные потоки продолжаются после периода 3, но они не являются релевантными в соответствии с правилом принятия решения в методе окупаемости.

Опираясь на предыдущий пример, фирма может иметь второй вариант инвестирования в другой проект, который предлагает следующие денежные потоки:

Период окупаемости другого проекта будет равен 4.25 лет, но принесет более высокую отдачу от инвестиций, чем первый проект. Однако, основываясь исключительно на периоде окупаемости, фирма предпочла бы первый проект этой альтернативе.

Следствием этого является то, что фирмы могут выбирать инвестиции с более коротким периодом окупаемости за счет прибыльности.

Недостаток 2: Риск и временная стоимость денег

Еще одна проблема, связанная с периодом окупаемости, заключается в том, что он явно не дисконтирует риск и альтернативные издержки, связанные с проектом.В некотором смысле более короткий период окупаемости предполагает меньшую подверженность риску, поскольку инвестиции возвращаются в более ранний срок. Однако разные проекты могут подвергаться разным уровням риска даже в течение одного и того же периода. Риск проекта часто определяется путем оценки WACC. WACCWACC представляет собой средневзвешенную стоимость капитала фирмы и представляет собой ее смешанную стоимость капитала, включая собственный и заемный капитал.

Внутренняя норма доходности (IRR)

В качестве альтернативы рассмотрению того, насколько быстро окупаются инвестиции, и с учетом изложенного выше недостатка, фирмам может быть лучше смотреть на внутреннюю норму доходности (IRR).

) Внутренняя норма прибыли (IRR) Внутренняя норма прибыли (IRR) — это ставка дисконтирования, которая делает чистую текущую стоимость (NPV) проекта нулевой.Другими словами, это ожидаемая совокупная годовая норма прибыли, которая будет получена от проекта или инвестиции. при сравнении проектов.

Финансовые аналитики проведут финансовое моделирование и анализ внутренней нормы доходности, чтобы сравнить привлекательность различных проектов. Путем прогнозирования свободных денежных потоков Свободный денежный поток (FCF) Свободный денежный поток (FCF) измеряет способность компании производить то, что больше всего волнует инвесторов: доступные денежные средства распределяются произвольным образом. в будущем тогда можно использовать XIRRXIRR против IRRЗачем использовать XIRR против IRR.XIRR назначает конкретные даты каждому отдельному денежному потоку, что делает его более точным, чем IRR, при построении финансовой модели в Excel. Функция в Excel, чтобы определить, какая ставка дисконтирования устанавливает чистую текущую стоимость проекта равной нулю (определение IRR).

Поскольку IRR не принимает во внимание риск, его следует рассматривать в сочетании с периодом окупаемости, чтобы определить, какой проект наиболее привлекателен.

Как видно из приведенного ниже примера, модель DCF используется для построения графика периода окупаемости (средний график ниже).

Источник: Курсы финансового моделирования CFI онлайн.

Связанные материалы

CFI является официальным поставщиком аналитика по финансовому моделированию и оценкеСтать сертифицированным аналитиком по финансовому моделированию и оценке (FMVA)®CFI’s Financial Modeling and Valuation вы обретете уверенность, необходимую вам в вашей финансовой карьере. Зарегистрируйтесь сегодня! обозначение и на миссии, чтобы помочь вам продвинуться по карьерной лестнице.Чтобы продолжить обучение и развитие своих навыков, эти дополнительные бесплатные ресурсы CFI будут полезны:

- Формула возврата инвестицийROI (возврат инвестиций)Доход инвестиций (ROI) — это финансовый коэффициент, используемый для расчета выгоды, которую инвестор получит в отношении к их инвестиционной стоимости.

Чаще всего он измеряется как чистая прибыль, деленная на первоначальные капитальные затраты на инвестиции. Чем выше коэффициент, тем больше заработанная выгода.

- Модель ценообразования капитальных активовМодель ценообразования капитальных активов (CAPM)Модель ценообразования капитальных активов (CAPM) представляет собой модель, описывающую взаимосвязь между ожидаемой доходностью и риском ценной бумаги.Формула CAPM показывает, что доходность ценной бумаги равна безрисковой доходности плюс надбавка за риск, основанная на коэффициенте бета этой ценной бумаги.

- Анализ финансовых отчетовАнализ финансовых отчетовКак выполнять анализ финансовых отчетов. Это руководство научит вас выполнять финансовый анализ отчета о прибылях и убытках,

- Формула признания доходов Принцип признания доходов Принцип признания доходов диктует процесс и сроки, с помощью которых доходы регистрируются и признаются как статья в отчете о прибылях и убытках компании

Анализ периода окупаемости | EME 460: Оценка георесурсов и инвестиционный анализ

ВЕДУЩИЙ: В этом видео я расскажу о периоде окупаемости.

Срок окупаемости — это самый ранний срок, когда инвестор может возместить свои вложения, т. е. капитальные затраты. Срок окупаемости — это время, которое требуется для положительного денежного потока, прибыли, чтобы возместить отрицательный денежный поток, которым были инвестиции, которые были капитальными затратами.

Срок окупаемости можно рассчитать как для недисконтированного денежного потока, так и для дисконтированного денежного потока. И его можно рассчитать с начала проекта или с начала производства. И, очевидно, чем раньше — короче — срок окупаемости лучше для инвестора.Он отражает время, в течение которого инвестор может вернуть свои деньги.

Недостатком периода окупаемости является то, что срок окупаемости не отражает никакой информации об эффективности проекта после возмещения капитальных затрат. Итак, давайте поработаем над этим примером и посмотрим, как мы можем рассчитать период окупаемости денежного потока.

Таким образом, этот денежный поток представляет собой денежный поток после уплаты налогов для проекта.

У нас будут инвестиции в настоящее время, в 1-й год, и у нас будет прибыль со 2-го по 5-й год.Первым шагом в расчете периода окупаемости является расчет совокупного денежного потока.

Итак, в этой строке я рассчитал совокупный денежный поток за год 0, или настоящее время, совокупный денежный поток равен капитальным затратам в настоящее время. Для первого года совокупный денежный поток представляет собой совокупный денежный поток предыдущего года плюс денежный поток первого года, сумма которых составит 450 долларов.

Совокупный денежный поток за 2-й год представляет собой сумму денежного потока за 2-й год и совокупного денежного потока за 1-й год и т. д.Итак, как мы видим здесь, знак кумулятивного денежного потока меняется между 3-м и 4-м годами. Таким образом, период окупаемости будет равен 3 плюс что-то — какая-то доля.

Таким образом, инвестор возместит капитальные затраты в размере 200 долларов США в настоящее время и 250 долларов США в первый год. Инвестор возместит эти капитальные затраты где-то между 3 и 4 годами.

Таким образом, период окупаемости составит 3 балла с чем-то. . И как рассчитать эту дробь? На самом деле дробь — это 120, деленное на этот интервал.Разница между этими двумя числами — совокупный денежный поток в 3-й год и совокупный денежный поток в 4-й год.

Итак, 120, разделенное на эту разницу, которая будет равна 220, даст нам долю периода окупаемости. Таким образом, период окупаемости этих инвестиций составит 3 плюс 120, деленное на 220, что составит 3,55 года. И мы также можем рассчитать срок окупаемости с начала производства, как вы можете видеть здесь. Производство начинается со 2 года.

Таким образом, период окупаемости с начала проекта составит 3,55. И если вы хотите рассчитать срок окупаемости с начала производства, производство начинается со 2 года. Таким образом, мы должны вычесть 2 года из рассчитанного нами периода окупаемости. Таким образом, срок окупаемости с начала проекта минус 2 года производства равен 1,55 периода окупаемости после производства.

Обратите внимание, что период окупаемости составляет 3,55 года, и он не будет рассматривать какие-либо платежи или выполнение проекта через месяцы после этих.

.. года 4.Так что, что бы ни случилось в проекте, это не отразится на сроке окупаемости.

Итак, давайте воспользуемся электронной таблицей Excel для расчета нормы окупаемости для этого примера. Первым шагом является расчет совокупного денежного потока. В настоящее время совокупный денежный поток равен $200 — капитальные затраты в настоящее время. Совокупный денежный поток за первый год равен совокупному денежному потоку за предыдущий год плюс денежный поток за первый год. И мы можем применить их к другим ячейкам, и мы можем аналогичным образом рассчитать совокупный денежный поток для других лет.

Итак, как вы можете видеть здесь, знак кумулятивного денежного потока меняется с отрицательного на положительный в период с 3 по 4 год. Таким образом, период окупаемости составит 3 плюс дробь. И как посчитать дробь? Мы должны вычислить 120, деленное на разницу между этими двумя числами, что равно 220. Итак, 120 разделить на 220, что будет равно 3,5.

Я мог бы также сослаться на ячейки здесь, но будьте осторожны, когда вы ссылаетесь на эти ячейки — это имеет отрицательный знак, поэтому вам нужно добавить отрицательный знак, чтобы убедиться, что результат будет положительным.

Это число разделить на это минус это. И еще раз, пожалуйста, перепроверьте. Вы должны указать здесь отрицательный знак, потому что это число имеет отрицательное значение, и вы хотите убедиться, что ваш период окупаемости равен 3 плюс что-то.

Мы также можем рассчитать период окупаемости для дисконтированного денежного потока. И давайте поработаем на этом примере. Принимая во внимание минимальную норму прибыли или дисконтирования в размере 15%, рассчитайте дисконтированный период окупаемости. Во-первых, нам нужно рассчитать дисконтированный денежный поток. Таким образом, мы дисконтируем денежный поток каждого года на 15% и количество лет.

Затем мы вычисляем кумулятивный дисконтированный денежный поток, который является суммой кумулятивного… для настоящего времени, он равен денежному потоку в настоящее время. Для первого года он равен совокупному денежному потоку в нулевом году плюс денежный поток в первом году и так далее. То же и в другие годы.

Опять же, как вы можете видеть здесь, кумулятивный дисконтированный денежный поток — знак кумулятивного дисконтированного денежного потока меняется с отрицательного на положительный между 4 и 5 годами.

Таким образом, период окупаемости дисконтированного денежного потока — дисконтированный период окупаемости — — это 4 плюс дробь.Как мы вычисляем дробь? Дробь равна совокупному денежному потоку в 4-м году, совокупному дисконтированному денежному потоку в 4-м году, деленному на эту разницу. Разделенная на разницу между совокупным денежным потоком — совокупным дисконтированным денежным потоком — за 5-й и 4-й годы, которая равна денежному потоку в 5-й год.

Таким образом, это будет 4 плюс 59,83, деленное на 99,44, что составит 4,6 года, дисконтированный период окупаемости. И опять же, мы можем рассчитать это с начала производства, т. е. со второго года.Итак, вычитаем из этого 4,6 2 года, а 2,6 сообщаем как дисконтированный срок окупаемости с начала производства.

Итак, давайте рассчитаем дисконтированный период окупаемости с помощью электронной таблицы Excel. Итак, мне нужно рассчитать… во-первых, я должен рассчитать дисконтированный денежный поток.

Таким образом, ставка дисконтирования была 15%, поэтому я дисконтирую денежный поток на 1 плюс 0,15, мощность, год-настоящее время, стоимость капитала не нужно дисконтировать.

И мощность равна 0, поэтому она должна быть одинаковой.И мы применим это к другим годам. Затем мы должны рассчитать кумулятивный дисконтированный денежный поток, который на данный момент равен дисконтированному денежному потоку за год 1 — равен кумулятивному дисконтированному денежному потоку предыдущего года плюс денежный поток текущего года.

Итак, это совокупный дисконтированный денежный поток за первый год. Я применю его к другим годам. И, как вы можете видеть здесь, кумулятивный дисконтированный денежный поток — знак кумулятивного дисконтированного денежного потока меняется с отрицательного на положительный где-то между 4 и 5 годами.Теперь мне нужно рассчитать дисконтированный период окупаемости.

Таким образом, дисконтированный период окупаемости равен 4 плюс дробь. Чтобы рассчитать дробь, мы должны разделить 59,83 на разницу между совокупным дисконтированным денежным потоком за 4-й и 5-й годы. Эта разница равна этой, поэтому я могу либо использовать это число, либо вычислить разницу.

Опять же, поскольку это число имеет отрицательный знак, убедитесь, что вы включили отрицательный знак для этого числа.

Итак, я скажу минус это, деленное на это число минус это число.И это должно быть 4-что-то. Итак, опять же, как вы можете видеть здесь, это дисконтированный период окупаемости — это 4,6, [АУДИО ВЫХОД]

.Срок окупаемости | Tutor2u

Учебные заметки

- Уровень:

- АС, уровень А

- Плата:

- AQA, Edexcel, OCR, IB

Каков срок окупаемости? Окупаемость — это, пожалуй, простейший метод оценки инвестиций.

период окупаемости — это время, которое требуется проекту для погашения его первоначальных инвестиций.

Окупаемость измеряется в годах и месяцах, хотя может использоваться любой период в зависимости от срока действия проекта (например, недели, месяцы).

Окупаемость фокусируется на денежных потоках и рассматривает кумулятивный денежный поток от инвестиций до точки, в которой первоначальные инвестиции были возмещены из инвестиционных денежных потоков.

Глядя на пример инвестиционного проекта на диаграмме выше, ключевыми столбцами для изучения являются столбцы годового «денежного потока» и «кумулятивного денежного потока».

Первоначально проект связан с оттоком денежных средств, возникающим в результате первоначальных инвестиций в размере 500 000 фунтов стерлингов и некоторых убытков по проекту в первый год в размере 50 000 фунтов стерлингов.

После этого проект генерирует положительный ежегодный денежный поток.

К концу 3-го года совокупный денежный поток по-прежнему остается отрицательным и составляет 200 000 фунтов стерлингов. Однако в течение 4-го года совокупный денежный поток достигает точки окупаемости, при которой первоначальные инвестиции окупаются. К концу 4-го года проект генерировал положительный совокупный денежный поток в размере 250 000 фунтов стерлингов.

Чтобы рассчитать точный период окупаемости, требуется простой расчет, чтобы определить, сколько времени потребовалось в течение 4-го года для достижения точки окупаемости. Хитрость заключается в том, чтобы сделать предположение, что денежные потоки возникают равномерно в течение каждого периода. Это позволяет сделать следующий расчет:

- Окупаемость проекта составляет 200 000 фунтов стерлингов/450 000 фунтов стерлингов в течение 4-го года

- = приблизительно 23 недели в течение 4-го года

- Таким образом, период окупаемости = 3 года + 23 недели

Основные преимущества и недостатки использования метода окупаемости как метода оценки инвестиций:

Преимущества окупаемости

Простота и легкость расчета + простота понимания результатов предприятия, где наличные деньги являются дефицитным ресурсом

Акцент на скорость возврата; может быть уместным для предприятий, подвергающихся значительным изменениям на рынке

Прямо для сравнения конкурирующих проектов

Недостатки окупаемости

Игнорирует денежные потоки, возникающие после достижения окупаемости – i.

е. не учитывает общую доходность проекта

не принимает во внимание «стоимость денег во времени»

может поощрять краткосрочное мышление

игнорирует качественные аспекты решения

фактически не принимает решение об инвестициях

Объяснение периода окупаемости

Рассчитайте срок окупаемости по этой формуле

Срок окупаемости – это время, которое потребуется вашему бизнесу, чтобы окупить вложенные средства.Например, если ваш бизнес рассматривает возможность модернизации оборудования сборочной линии, вы должны рассчитать период окупаемости, чтобы определить, сколько времени потребуется, чтобы окупить средства, использованные для покупки оборудования.

Мы объясним, что такое срок окупаемости, и предоставим формулу для его расчета.

Формула периода окупаемости рассчитывается легко. Источник: www.educba.com.

Обзор: Каков срок окупаемости?

Каждый раз, когда бизнес покупает дорогой актив, это инвестиции.Капитальное оборудование приобретается для увеличения денежного потока за счет экономии денег или получения денег от приобретенного актива. Например, предположим, что в настоящее время вы арендуете помещение в 25-летнем здании за 10 000 долларов в месяц, но вы можете купить более новое здание за 400 000 долларов с платежами в размере 4 000 долларов в месяц.

Хотя вы заранее знаете, что сэкономите много денег, купив здание, вы также захотите узнать, сколько времени потребуется, чтобы окупить ваши первоначальные инвестиции. Это то, что показывает расчет периода окупаемости, складывая ваши ежегодные сбережения до тех пор, пока инвестиции в размере 400 000 долларов не будут окуплены.

Подобно анализу безубыточности, период окупаемости является важным показателем, особенно для владельцев малого бизнеса, у которых может не быть денежных потоков, чтобы связать средства в течение нескольких лет. Использование метода окупаемости перед покупкой дорогого актива дает владельцам бизнеса информацию, необходимую им для принятия правильного решения для своего бизнеса.

Расчет периода окупаемости также полезен в финансовом прогнозировании, где вы можете использовать формулу чистого денежного потока, чтобы определить, как быстро вы можете окупить свои первоначальные инвестиции.Независимо от того, используете ли вы бухгалтерское программное обеспечение в своем бизнесе или используете ручную систему учета, вы можете легко рассчитать период окупаемости.

Какова формула периода окупаемости?

Еще не решившись на покупку новостройки, вы решаете рассчитать срок окупаемости. Чтобы рассчитать его, вы должны разделить инвестиции на денежный поток, который создаст инвестиция.

Здесь ежемесячная сумма сбережений или денежного потока составит 6000 долларов в месяц или 72 000 долларов в год.Чтобы рассчитать период окупаемости, вы разделите стоимость актива в размере 400 000 долларов США на годовую экономию:

400 000 долларов США ÷ 72 000 долларов США = 5,5 лет

Это означает, что вы можете окупить свои инвестиции за 5,5 лет. Важно отметить, что не все инвестиции будут создавать одинаковую сумму увеличения денежного потока каждый год. Например, если актив куплен в середине года, в течение первого года ваш денежный поток будет вдвое меньше, чем в последующие годы. В этом случае каждый год нужно рассматривать отдельно.

Например, если здание было куплено в середине года, денежный поток за первый год составит 36 000 долларов, а в последующие годы — 72 000 долларов.

- год 1: $ 36 000

- год 2: $ 72 000

- год 3: $ 72 000

- год 4: $ 72 000

- год 5: $ 72 000

- год 6: $ 72 000

- год 7: $ 4000

Это означает количество времени, которое потребуется, чтобы окупить ваши первоначальные инвестиции, составит более шести лет.

Пример периода окупаемости

Кэти в настоящее время владеет небольшим производственным предприятием, производящим 5000 кашемировых шарфов в год.Однако, если Кэти купит более эффективную машину, она сможет производить 10 000 шарфов в год. Ожидается, что использование новой машины будет приносить дополнительный денежный поток в размере 150 000 долларов каждый год, пока она используется.

Покупка новой машины обойдется в 350 000 долларов, и Кэти не хочет, чтобы ее средства были заморожены более чем на три года. Давайте рассчитаем период окупаемости, чтобы увидеть, сколько времени потребуется Кэти, чтобы окупить свои инвестиции:

350 000 долл. США ÷ 150 000 долл. США = 2,3 года

Результат означает, что Кэти может окупить свои первоначальные инвестиции чуть более чем за два года.Это меньше ее трехлетней потребности, поэтому Кэти идет вперед и покупает машину в начале года.

Хотя расчет периода окупаемости является полезным инструментом для принятия решений, он не учитывает многие аспекты, такие как капитальные затраты и общий операционный денежный поток, которые также должны быть включены в процесс принятия решений.

Инвестиции в проект на сумму 150 000 долларов США с годовым денежным потоком в размере 32 000 долларов США могут окупиться за 4,69 года. Источник: двойная бухгалтерия.ком.

Как расчет периода окупаемости может помочь вашему бизнесу

Вы все еще не решили инвестировать в новое оборудование для вашего производственного бизнеса? Возможно, вы разрываетесь между двумя инвестициями и хотите знать, какая из них окупится быстрее? Возможно, вы хотели бы приобрести новое здание, но не уверены, что сэкономленные средства будут стоить инвестиций. Очень важно рассчитать срок окупаемости потенциальных инвестиций.

Расчет периода окупаемости может помочь в процессе принятия решений.Это может быть решающим фактором в том, следует ли вам продолжать покупку этого дорогого актива или отложить его до тех пор, пока ваш денежный поток не улучшится. В частности, малые предприятия могут извлечь выгоду из анализа окупаемости, просто рассчитав период окупаемости любых инвестиций, которые они рассматривают.

Некоторым инвестициям требуется время, чтобы принести потенциально более высокие денежные потоки, но они будут упущены из виду при использовании только метода окупаемости.

Некоторым инвестициям требуется время, чтобы принести потенциально более высокие денежные потоки, но они будут упущены из виду при использовании только метода окупаемости.

т. е. стоимость проекта) и дата достижения точки безубыточности, то есть когда сумма дохода, полученного в результате проекта, равна сопутствующим затратам.

т. е. стоимость проекта) и дата достижения точки безубыточности, то есть когда сумма дохода, полученного в результате проекта, равна сопутствующим затратам.

Чтобы начать, заполните форму, чтобы загрузить электронную таблицу, и следуйте инструкциям.

Чтобы начать, заполните форму, чтобы загрузить электронную таблицу, и следуйте инструкциям. США), поскольку он добавляет 4 млн долл. денежных потоков за текущий период к отрицательному сальдо чистого денежного потока в размере 10 млн долл. США.

США), поскольку он добавляет 4 млн долл. денежных потоков за текущий период к отрицательному сальдо чистого денежного потока в размере 10 млн долл. США. е. 2 года и 6 месяцев).

е. 2 года и 6 месяцев).

Вы можете выбрать проект или инвестиции с коротким периодом окупаемости.Срок окупаемости капитальных вложений определяет количество лет, которое потребуется вам, чтобы окупить затраты на инвестиции. Например, если вам потребуется 10 лет, чтобы окупить стоимость инвестиций, то срок окупаемости составит 10 лет. Срок окупаемости — это простой метод расчета возврата инвестиций. Однако он не учитывает временную стоимость денег. Вы можете использовать концепцию периода окупаемости вместе с другими показателями для оценки возврата инвестиций. Что такое калькулятор периода окупаемости? Калькулятор периода окупаемости — это полезный инструмент, который показывает время, необходимое для возмещения стоимости проекта или инвестиций.Вы можете определить количество лет, необходимое для возмещения стоимости инвестиций. Калькулятор периода окупаемости состоит из поля формулы, где вы вводите первоначальные инвестиции и периодический денежный поток. Срок окупаемости покажет вам срок окупаемости инвестиций.

Вы можете выбрать проект или инвестиции с коротким периодом окупаемости.Срок окупаемости капитальных вложений определяет количество лет, которое потребуется вам, чтобы окупить затраты на инвестиции. Например, если вам потребуется 10 лет, чтобы окупить стоимость инвестиций, то срок окупаемости составит 10 лет. Срок окупаемости — это простой метод расчета возврата инвестиций. Однако он не учитывает временную стоимость денег. Вы можете использовать концепцию периода окупаемости вместе с другими показателями для оценки возврата инвестиций. Что такое калькулятор периода окупаемости? Калькулятор периода окупаемости — это полезный инструмент, который показывает время, необходимое для возмещения стоимости проекта или инвестиций.Вы можете определить количество лет, необходимое для возмещения стоимости инвестиций. Калькулятор периода окупаемости состоит из поля формулы, где вы вводите первоначальные инвестиции и периодический денежный поток. Срок окупаемости покажет вам срок окупаемости инвестиций. Как работает калькулятор периода окупаемости? Калькулятор периода окупаемости показывает время, необходимое для возмещения стоимости инвестиций. Для расчета срока окупаемости можно использовать математическую формулу: Срок окупаемости = Первоначальные инвестиции / Денежный поток в год Например, вы вложили 1 000 000 рупий с годовой окупаемостью 20 000 рупий.Срок окупаемости = 1 00 000/20 000 = 5 лет. Вы можете рассчитать срок окупаемости для неравномерных денежных потоков. Например, вы инвестировали в проект 2 000 000 рупий. Вы ожидаете 70 000 рупий в первый год проекта, сумму 60 000 рупий во второй год проекта, 55 000 рупий в третий год проекта, 40 000 рупий в четвертый год проекта, 30 000 рупий в пятый год. год реализации проекта и 25 000 рупий на шестой год реализации проекта. Первоначальные инвестиции = 2 00 000 рупий Срок окупаемости = Количество лет до полного восстановления + Невозмещенные затраты на начало года / Денежный поток в течение года У вас есть год 3, который является последним годом перед тем, как инвестиции станут положительными.

Как работает калькулятор периода окупаемости? Калькулятор периода окупаемости показывает время, необходимое для возмещения стоимости инвестиций. Для расчета срока окупаемости можно использовать математическую формулу: Срок окупаемости = Первоначальные инвестиции / Денежный поток в год Например, вы вложили 1 000 000 рупий с годовой окупаемостью 20 000 рупий.Срок окупаемости = 1 00 000/20 000 = 5 лет. Вы можете рассчитать срок окупаемости для неравномерных денежных потоков. Например, вы инвестировали в проект 2 000 000 рупий. Вы ожидаете 70 000 рупий в первый год проекта, сумму 60 000 рупий во второй год проекта, 55 000 рупий в третий год проекта, 40 000 рупий в четвертый год проекта, 30 000 рупий в пятый год. год реализации проекта и 25 000 рупий на шестой год реализации проекта. Первоначальные инвестиции = 2 00 000 рупий Срок окупаемости = Количество лет до полного восстановления + Невозмещенные затраты на начало года / Денежный поток в течение года У вас есть год 3, который является последним годом перед тем, как инвестиции станут положительными. У вас есть невозмещенные инвестиции в начале четвертого года, которые представляют собой первоначальные инвестиции (2 00 000 рупий) за вычетом совокупного денежного потока на конец третьего года (1 85 000 рупий). Срок окупаемости = 3 + (2 00 000 – 1 85 000) / 40 000 = 3,375 года. Как пользоваться калькулятором периода окупаемости ClearTax? Калькулятор периода окупаемости ClearTax поможет вам оценить стоимость проекта или инвестиции. Чтобы использовать Калькулятор периода окупаемости ClearTax:

У вас есть невозмещенные инвестиции в начале четвертого года, которые представляют собой первоначальные инвестиции (2 00 000 рупий) за вычетом совокупного денежного потока на конец третьего года (1 85 000 рупий). Срок окупаемости = 3 + (2 00 000 – 1 85 000) / 40 000 = 3,375 года. Как пользоваться калькулятором периода окупаемости ClearTax? Калькулятор периода окупаемости ClearTax поможет вам оценить стоимость проекта или инвестиции. Чтобы использовать Калькулятор периода окупаемости ClearTax:

Вы можете выбрать выгодную инвестицию после понимания ликвидности и риска, связанного с инвестицией.

Вы можете выбрать выгодную инвестицию после понимания ликвидности и риска, связанного с инвестицией. Этот тип анализа позволяет фирмам сравнивать альтернативные инвестиционные возможности и выбирать проект, который окупит вложенные средства в кратчайшие сроки, если этот критерий для них важен.

Этот тип анализа позволяет фирмам сравнивать альтернативные инвестиционные возможности и выбирать проект, который окупит вложенные средства в кратчайшие сроки, если этот критерий для них важен. 33 года. Правило принятия решения, использующее период окупаемости, заключается в минимизации времени, необходимого для возврата инвестиций.

33 года. Правило принятия решения, использующее период окупаемости, заключается в минимизации времени, необходимого для возврата инвестиций. Его легко рассчитать, и его часто называют «обратной стороной конверта». Кроме того, это простая мера риска, поскольку она показывает, насколько быстро можно вернуть деньги от инвестиций.Однако существуют дополнительные соображения, которые следует учитывать при составлении бюджета капиталовложений.

Его легко рассчитать, и его часто называют «обратной стороной конверта». Кроме того, это простая мера риска, поскольку она показывает, насколько быстро можно вернуть деньги от инвестиций.Однако существуют дополнительные соображения, которые следует учитывать при составлении бюджета капиталовложений. Следствием этого является то, что фирмы могут выбирать инвестиции с более коротким периодом окупаемости за счет прибыльности.

Следствием этого является то, что фирмы могут выбирать инвестиции с более коротким периодом окупаемости за счет прибыльности. ) Внутренняя норма прибыли (IRR) Внутренняя норма прибыли (IRR) — это ставка дисконтирования, которая делает чистую текущую стоимость (NPV) проекта нулевой.Другими словами, это ожидаемая совокупная годовая норма прибыли, которая будет получена от проекта или инвестиции. при сравнении проектов.

) Внутренняя норма прибыли (IRR) Внутренняя норма прибыли (IRR) — это ставка дисконтирования, которая делает чистую текущую стоимость (NPV) проекта нулевой.Другими словами, это ожидаемая совокупная годовая норма прибыли, которая будет получена от проекта или инвестиции. при сравнении проектов.

Чаще всего он измеряется как чистая прибыль, деленная на первоначальные капитальные затраты на инвестиции. Чем выше коэффициент, тем больше заработанная выгода.

Чаще всего он измеряется как чистая прибыль, деленная на первоначальные капитальные затраты на инвестиции. Чем выше коэффициент, тем больше заработанная выгода. Срок окупаемости — это самый ранний срок, когда инвестор может возместить свои вложения, т. е. капитальные затраты. Срок окупаемости — это время, которое требуется для положительного денежного потока, прибыли, чтобы возместить отрицательный денежный поток, которым были инвестиции, которые были капитальными затратами.

Срок окупаемости — это самый ранний срок, когда инвестор может возместить свои вложения, т. е. капитальные затраты. Срок окупаемости — это время, которое требуется для положительного денежного потока, прибыли, чтобы возместить отрицательный денежный поток, которым были инвестиции, которые были капитальными затратами. У нас будут инвестиции в настоящее время, в 1-й год, и у нас будет прибыль со 2-го по 5-й год.Первым шагом в расчете периода окупаемости является расчет совокупного денежного потока.

У нас будут инвестиции в настоящее время, в 1-й год, и у нас будет прибыль со 2-го по 5-й год.Первым шагом в расчете периода окупаемости является расчет совокупного денежного потока. Таким образом, период окупаемости составит 3 балла с чем-то. . И как рассчитать эту дробь? На самом деле дробь — это 120, деленное на этот интервал.Разница между этими двумя числами — совокупный денежный поток в 3-й год и совокупный денежный поток в 4-й год.

Таким образом, период окупаемости составит 3 балла с чем-то. . И как рассчитать эту дробь? На самом деле дробь — это 120, деленное на этот интервал.Разница между этими двумя числами — совокупный денежный поток в 3-й год и совокупный денежный поток в 4-й год. .. года 4.Так что, что бы ни случилось в проекте, это не отразится на сроке окупаемости.

.. года 4.Так что, что бы ни случилось в проекте, это не отразится на сроке окупаемости. Это число разделить на это минус это. И еще раз, пожалуйста, перепроверьте. Вы должны указать здесь отрицательный знак, потому что это число имеет отрицательное значение, и вы хотите убедиться, что ваш период окупаемости равен 3 плюс что-то.