Как подать в налоговую нулевую декларацию – что это, образец заполнения для ИП и ООО, инструкция, как подать бланк

Как подать нулевую декларацию ИП?

Подать нулевую декларацию от ИП просто

Нулевая декларация – это отчетность, подаваемая в налоговый орган и включающая в себя сведения, подтверждающие факт отсутствия движения по счетам. Иными словами, данная декларация призвана подтвердить факт того, что оплачивать налоги ИП нечем. Как показала практика, поиском ответа на вопрос, как подать нулевую декларацию ИП, озадачены многие начинающие предприниматели.

Особенности нулевой декларации

Порядок подачи нулевой декларации идентичен сдаче обычной отчетности. Ничем не отличаются также сроки и варианты ее подачи. Бланк подобной декларации будет напрямую зависеть от типа налогообложения, на котором находится предприятие.

Нулевая отчетность в предпринимательской среде – дело обычное. Заблуждаются те, кто считает эту отчетность о доходах поводом к обязательной проверке. Да, в некоторых случаях, это может вызвать определенные подозрения у налоговиков, но это происходит крайне редко. В большинстве своем налоговые органы адекватно воспринимают жизненные ситуации и нормально относятся к факту отсутствия доходов у ИП. Для работников налоговой службы главное, чтобы предприниматель своевременно предоставлял все отчеты и декларации, иначе и за нулевую отчетность придется платить вполне ощутимый денежный штраф.

Как подать нулевую декларацию ИП через Интернет?

В данном случае, осуществить подачу нулевой отчетности можно в домашних условиях, при наличии ПК с доступом к сети Интернет. На специальном онлайн-сервисе, предварительно оплатив его услуги, можно скачать и заполнить форму. Затем она распечатывается, заверяется подписью и печатью и высылается по почте на адрес сервиса либо загружается через сайт в сканированном виде.

Декларация создается и подается в налоговый орган при помощи интерфейса онлайн-сервиса.

Подать нулевую декларацию ип

Данный способ очень прост и не отнимает у вас минимальное количество времени.

Как подать нулевую декларацию при закрытии ИП?

При закрытии ИП, предпринимателю обязательно необходимо сдать налоговую отчетность, ведь ее неподача грозит ему начислением взносов в максимальном размере. При этом налоговой службе будет совсем неважно, каким был ваш доход за текущий год. В процессе закрытия ИП, нулевую отчетность следует подать в течение 5-ти дней с момента прекращения предпринимательской деятельности. В случае если ИП решил прекратить свою деятельность, ему нужно прийти в налоговую инспекцию с пакетом соответствующих документов и сдать декларацию.

Если вся документация, которую предоставил предприниматель, в полном порядке, то запись о нем исключат из базы ЕГРИП и снимут с налогового учета. Подчеркнем, если у предпринимателя не было сотрудников, обращаться в ПФР, чтобы его сняли с учета, не нужно. Работники ПФР самостоятельно снимут ИП с учета при получении сведений об исключении записи из госреестра от налоговой службы.

Налоговая отчётность каждый год сдают все предприятия и ИП. Эта обязанность сохраняется даже в том случае, если доход за отчетный период не был получен. Отчитаться в ИФНС необходимо, игнорирование обязанностью по своевременной сдачи отчетности обернется штрафными санкциями.

Разберемся, как самому заполнить «нулевую» декларацию по УСН. Поговорим о тонкостях оформления и предъявляемых к нему требованиях.

Для информации: Предприниматели декларируют свою деятельность или ее отсутствие в срок до 30-го апреля, компании – до 31-го марта, а о сроках уплаты других налогов и сдачи отчетности узнайте из налогового календаря для ИП и ООО на 2015 г.

Основные требования к заполнению

Отсутствие результатов деятельности значительно упрощает оформление «нулевой» декларации»,никаких расчетов производить не нужно. Все, что требуется это внимательно внести в установленную форму все необходимые сведения и реквизиты.

Для информации: для заполнения нулевой декларации используется стандартная форма для УСН.

Общие правила заполнения формы:

- титульный лист обязаны заполнить все без исключения ИП и ООО;

- каждая ячейка соответствует только одному знаку — цифре или букве;

- при отсутствии информации в ячейке ставится прочерк;

- разделы 1.1 и 2.1 предназначены для внесения сведений предприятиями, работающими на режиме «Доходы»;

- разделы 1.2 и 2.2 оформляют компании и предприниматели на УСН по формуле «Доходы минус расходы»;

- первый и второй разделы начинаются с кода объекта налогообложения: цифре 1 соответствует объект «Доходы», цифре 2 – «Доходы минус затраты»;

- нумерация страниц сквозная, номера проставляются в полях «Стр.», расположенных вверху каждого листа.

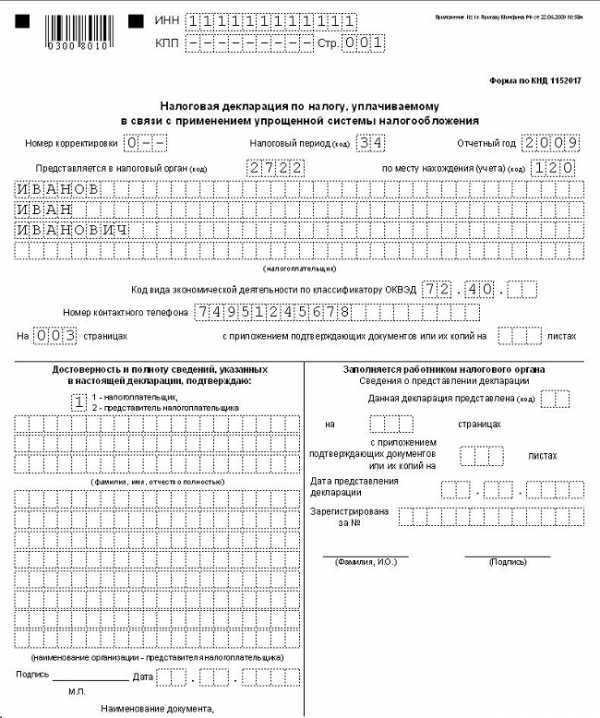

Оформление титульного листа

Рассмотрим, как правильно заполнить нулевую декларацию на примере отчетности ИП Гартунова М.Н.

Начинаем заполнять с верхней части первой страницы, внося необходимые сведения в каждое поле.

Название поля | Информация |

|---|---|

ИНН/КПП | Вносятся сведения из регистрационных документов, выданных на открытие ИП или компании |

Номер корректировки | Обозначение 0 – при представлении формы за год, 1 – при сдаче исправленной декларации, 2, 3 и т.д. Как заполнить нулевую декларацию для ИП (УСН, ЕНВД, ОСНО, НДС)?– с последующими корректировками |

Налоговый период | 34 – при сдаче годовой отчетности, 50 – при смене налогового режима, реорганизации или любых других изменений в статусе предприятия, либо его закрытии до конца года |

Отчетный год | Период, информация о работе за который представлена |

Код налогового органа | Первые четыре цифры ИНН, или указанные в регистрационных документах. В представленном примере — 7404 |

По месту нахождения учета | 120 – для ИП, 210 – для компаний. Если была реорганизация предприятия, то код — 215 |

Налогоплательщик | Название компании или ФИО ИП полностью |

Код вида деятельности по ОКВЭД | Проставляется из выписки ЕГРЮЛ (для ООО) или ЕГРИП (для ИП) |

Форма реорганизации | Заполняются только реорганизованными или реструктурированными предприятиями, а также подлежащими ликвидации. Применяемые коды (от 0 до 6) обозначают степень изменения статуса организации. Для ИП данные поля не актуальны. |

ИНН/КПП реорганизованного предприятия | |

Номер контактного телефона | Заносится № действующего телефона |

На … страницах | Число страниц представленной формы, обычно 3 листа |

С приложением подтверждающих документов или их копий | Число листов документальных приложений, подтверждающих те или иные сведения. При отсутствии приложений — прочерки. |

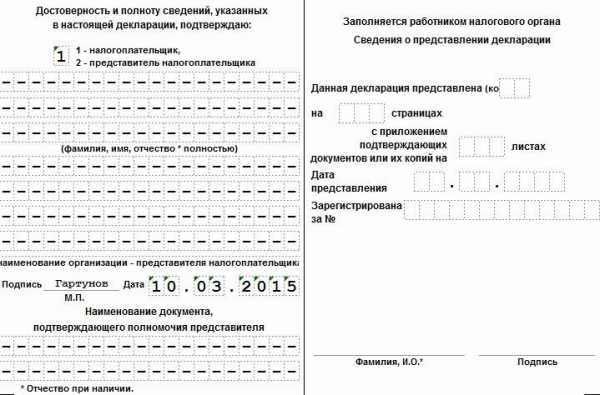

Далее приступаем к заполнение информационный блок «Подтверждения достоверности указанных сведений».

Важно: Правая часть заполняется работником налогового органа, самостоятельно заполнять ее не требуется, в обратном случае при сдаче отчетности она будет возращена как не корректно заполненная.

В этом блоке в нашем примере поставлена только подпись предпринимателя и дата составления формы. ИП, лично подающий декларацию, вправе не вписывать ФИО, а только подтвердить данные подписью.

«Достоверность сведений ….» | Если ИП или руководитель компании заверяют данные лично, в первом поле проставляют 1, 2 — при подтверждении представленной информации доверенным лицом. При заполнении формы директором ООО указываются ФИО полностью, ставится подпись и печать, документ датируется. Если декларация представлена уполномоченным лицом, то кроме всех перечисленных сведений нужно указать название документа, подтверждающего представление им интересов компании. |

На этом оформление титульного листа заканчивается. Далее для предприятий разных налоговых режимов оформляются разные листы формы.

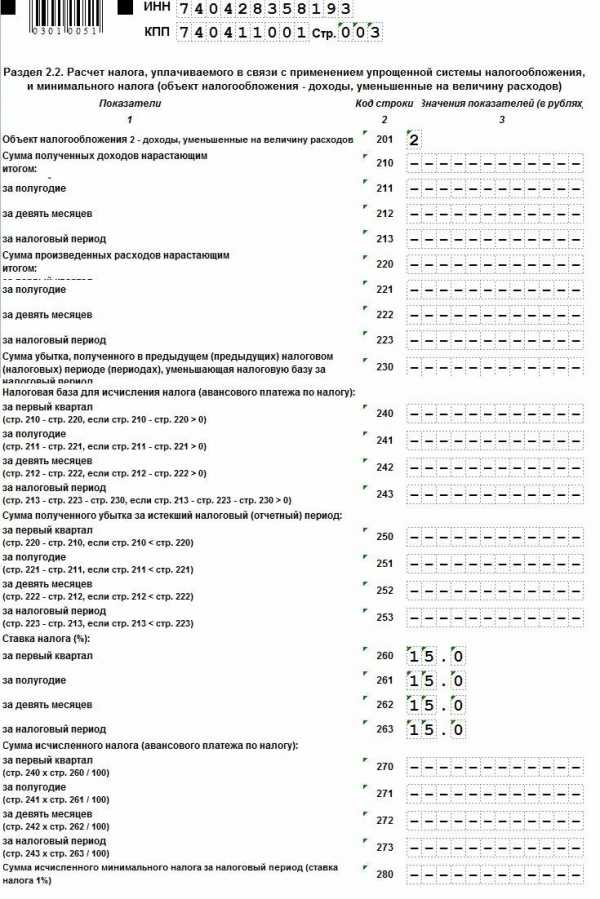

Образец заполнения декларации УСН, налогооблагаемая база «Доходы»

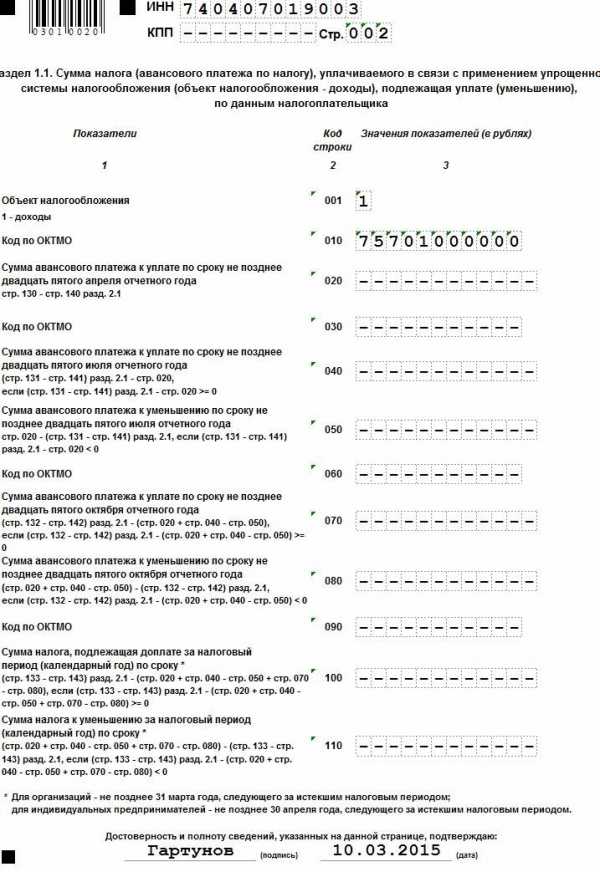

ИП и ООО на режиме «Доходы» заполняют разделы 1.1, 2.1. Рассмотрим оформление раздела 1.1 на примере ИП Гартунова. Сверху листа вписываем ИНН/КПП и нумеруем страницу.

Обратимся к таблице:

Поля | Информация |

|---|---|

1 – обозначает применяемый налоговый режим «Доходы» | |

Код ОКТМО обозначает код, присвоенный территориальному муниципальному образованию места проживания ИП или официального адреса ООО, используемый вместо ОКАТО с 01.01.2014. Найти этот код несложно: зайти на сайт ФНС и внести в предложенное поле код ОКАТО. Если в отчетном году предприятие не меняло адрес (а ИП места проживания), код ОКТМО может записываться только в строке 010 без указания в строках 030, 060, 090. | |

Все остальные ячейки прочеркиваются.

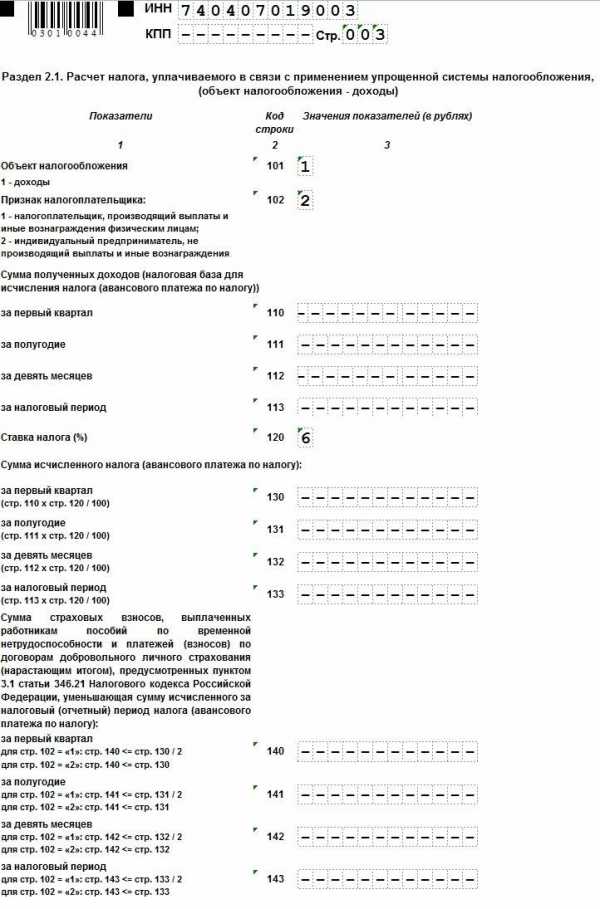

Оформление раздела 2.1 начинается с ИНН/КПП и номера листа.

Поля | Сведения |

|---|---|

6 – процент отчислений | |

2 – ИП без наемного персонала. |

В нашем примере ИП работает без нанятого персонала, поэтому в поле 102 проставлен признак 2.

Скачать пример правильно оформлено нулевой декларация по УСН,«Доходы».

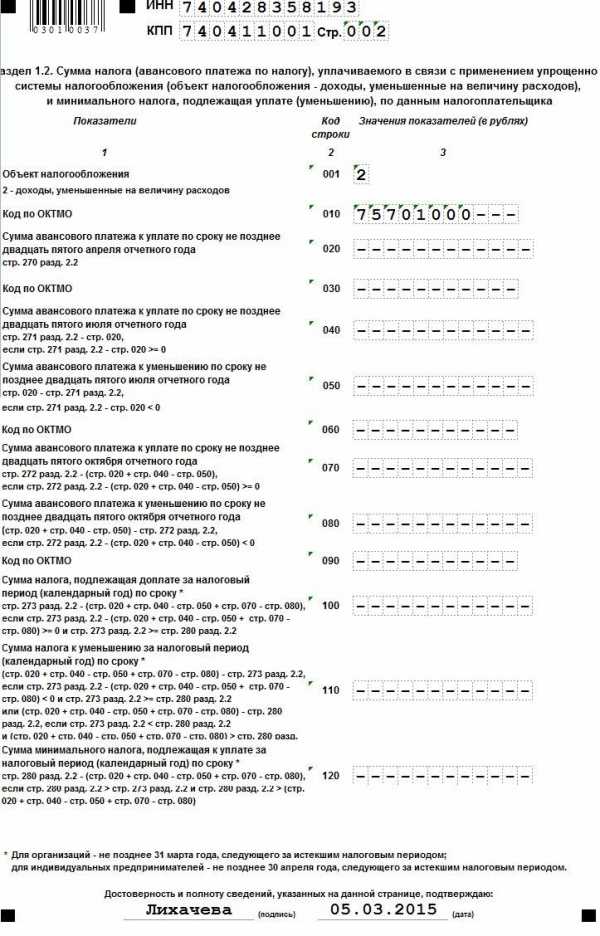

Образец заполнения декларации УСН, налогооблагаемая база«Доходы, минус расходы»

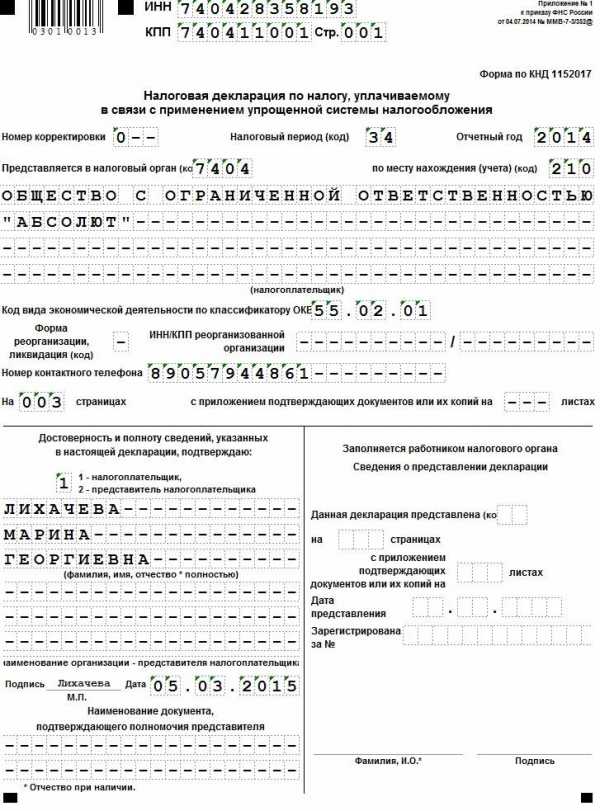

Рассмотрим порядок оформления отчетности на примере ООО «Абсолют».

Перечислим различия в заполнении полей титульного листа: код «по месту нахождения учета» — 210, в поле «Достоверность указанных сведений» вносится ФИО директора ООО. Далее переходим к разделу 1.2.

Раздел 1.2 начинается с заполнения ИНН/КПП и номера листа. Здесь, как и в разделе 1.1 в поле 001 проставляется код, обозначающий применяемый спецрежим – 2.

В поле 010 – код ОКТМО, который может не повторяться в полях 030, 060, 090, если не изменялось место проживания ИП или адрес предприятия. Этот раздел подписывается и датируется.

В разделе 2.2 основными полями к заполнению являются строка 201, куда проставляется код, обозначающий налоговый режим – 2, а также строки 260-263. В них в соответствии с периодами проставляется процентная ставка налога.

Во всех остальных ячейках «нулевой» формы проставляются прочерки.

Скачать пример заполненной нулевой декларации по УСН

Новая формы отчетности по УСН содержит дополнительный справочный 3-й раздел, введенный с 2015 года для плательщиков, которые в течение 2014 года получали поступления в любой форме (стоимостной или натурной) за услуги в формате благотворительной деятельности или целевого финансирования и целевых поступлений. Но среди предпринимателей и организаций на упрощенном режиме подобные поступления – редкое явление, и если таких операций не проводилось, этот раздел не заполняется.

Способы подачи деклараций в ИФНС

Подать форму в ИФНС можно:

- на бумаге лично руководителем или через уполномоченное лицо по предъявленной доверенности, в 2-х экземплярах. Один остается у инспектора, второй с пометкой ИФНС возвращается плательщику;

- почтовым отправлением с обязательной описью вложения, которая вместе с квитанцией является подтверждением сдачи декларации;

- с помощью электронных сервисов или сайта ФНС.

Вопросы и ответы по теме

По материалу пока еще не задан ни один вопрос, у вас есть возможность сделать это первым

Как сдать нулевую налоговую декларацию для ИП

Почетное звание ИП порой может оказаться слишком большой ношей. Что делать, если дела пошли не ахти, ликвидировать свой статус время еще не пришло, а налоговой инспекции сказать нечего? Главное, не отчаиваться и не забывать, что отчетность должна быть всегда. Ни в коем случае нельзя игнорировать время подачи налоговых деклараций.

Даже в том случае, если есть на это фиктивное разрешение в НК. Лучше иметь всю отчетность с иголочки и без проблем.

В налоговой инспекции предусмотрено, что ИП может временно бездействовать, то есть, не осуществлять коммерческую и хозяйственную деятельности. В таком случае в налоговые органы сдается нулевая декларация для ип.

Подобная декларация может подаваться совершенно разными предпринимателями с любой сферой деятельности. Она является подтверждением, что вы или ваша компания существуете в природе, только временно не работаете. Так повелось, что бездействие не освобождает зарегистрированную фирму от общения с налоговой и от сдачи документов отчетности.

Нужно ли сдавать нулевые декларации?

Некоторые решают не сдавать нулевую декларацию, ведь в постановлении 2006 года штрафы за это отменены. Но молчание ИП и отсутствие его отчетности рано или поздно привлекут к себе внимания инспектора, и он решит нагрянуть с проверкой. Они знают, что нулевки не всегда отображают действительность.

Иногда ИП слишком осознанно подходят к подаче нулевой отчетности, видя в ней способ не платить налоги. Из года в год они сообщают налоговикам о нулевых доходах. Но тут надо хорошо помнить, что в любой момент может нагрянуть проверка, там посчитают, что вашу фирму пора закрыть за ненадобностью или просто заподозрят в махинациях. Тогда штраф будет взят после аудиторских проверок и выявлений реальных доходов вашей фирмы.

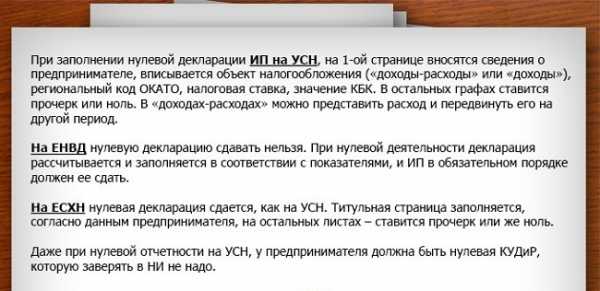

Нулевая декларация по УСН

Мало того, фирма окажется на особой заметке и поблажек не ждите.

Для сдачи декларации ИП, который обычно сам ведет отчетность, не нанимая бухгалтера, вовсе не обязательно самому ехать в налоговую инспекцию.

Помимо личного присутствия лица, ответственного за отчетность, в налоговую можно послать представителя. Если нет возможности посещать инспектора и желания тоже,

Декларацию можно отправить по почте, приложив согласно правилам опись вложения, выслать по факсу иди другим каналам телекомуникационной сязи.

При подаче декларации налоговики могут по вашей просьбе сделать пометку о том, что документы сданы. При личной явке на бумаге, при удаленной связи — электронной квитанцией.

Кстати, в обоих случаях днем подачи декларации считается день отправки, а не получения. Надо иметь в виду и то, что в налоговых инспекциях нулевки иногда принимает отдельный инспектор.

Одним словом, с налоговой надо дружить и тогда множества проблем удастся избежать.

Автор: Марго Зингер

© www.bisgid.ru — «Бизнес GiD»

Сдать нулевую декларацию ООО или ИП самостоятельно: сложно или нет?

Оформление нулевой декларации для индивидуального предпринимателя – простой и несложный процесс.

Как подать нулевую декларацию ИП

Бланки для отчёта можно скачать на официальном сайте налоговой инспекции либо обратиться к сотрудникам ФНС.

Нулевая декларация для индивидуальных предпринимателей обладает следующими нюансами:

- ИП самостоятельно заполняется только первая страница документа с указанием личных данных – кода ОКТМО, ИНН, ОКВЭД, ОГРНИП;

- На всех остальных страницах за исключением строк 001, 002, 003 и 201 проставляются прочерки;

- ИП не нужно производить какие-либо расчёты.

Налоговая декларация заполняется только чёрной гелевой ручкой и печатными буквами. В противном случае инспектор налоговой службы может отказать в приёме отчёта и заставить его переделывать. Каждая страница декларации нумеруется, все суммы прописываются в рублёвом эквиваленте. Пустые страницы не сдаются в налоговую инспекцию. Печать проставляется только на первой странице декларации в строго отведённом месте. Между собой листы не скрепляются и не сшиваются.

Правила подачи декларации

Сроки и правила подачи нулевой декларации можно узнать в отделении налоговой инспекции по месту жительства. Аналогичная информация указывается в производственных календарях, однако ИП для себя желательно отметить некоторые нюансы.

Бланк декларации выбирается в зависимости от вида объекта налогообложения. Подать нулевую декларацию индивидуальный предприниматель может несколькими способами:

Запутались, как заполнять документы? Не переживайте, мы сделаем декларацию 3-НДФЛ или нулевую отчетность за вас.

- При личном посещении налоговой инспекции по месту регистрации ИП с предоставлением документа, удостоверяющего личность (копии в 2

экземплярах). - Посредством телекоммуникационных каналов связи, которые имеются во всех налоговых органах, работающих с электронной отчётностью.

- Посредством отправки заказного письма с уведомлением через почтовое отделение.

При личной подаче декларация распечатывается в двух экземплярах. Один из них остаётся на руках у предпринимателя на случай, если потребуется подтверждение сдачи нулевой отчётности.

Сдача нулевой отчётности ООО

Для подачи нулевой декларации ООО требуется соблюдение следующих условий:

- Отсутствие передвижения средств в кассе и на банковских счетах;

- С момента регистрации компании единственной зафиксированной финансовой операцией являлось внесение уставного капитала;

- Регистрация компании произошла недавно, и коммерческая деятельность ещё не была начата;

- Деятельность ООО была приостановлена либо полностью прекращена;

- Начисления и выплаты по зарплате наёмным сотрудникам не производились.

В нулевой декларации не всегда указываются данные с нулевыми значениями. В документе в обязательном порядке прописывается размер уставного капитала и источники его формирования.

При составлении нулевой декларации ООО обязательно указывает следующие данные:

- Инстанция, в которую подаётся пакет документов – ФСС, налоговая служба, ПФР.

- Системы налогообложения, по которым предоставляется отчётность.

- Наименование организации.

- Данные для связи.

- Количество документов, прилагаемых к декларации.

- Подпись директора или руководителя компании.

Налоговая декларация составляется на компьютере либо вручную синими или чёрными чернилами без ошибок и помарок.

fibradecor.ru

Как подать нулевую декларацию

Один из первых вопросов, который может возникнуть у индивидуального предпринимателя — как платить налоги, если реального дохода у фирмы нет? Ведь начисления налогов будет вестись сразу по регистрации права на предпринимательскую деятельность, а на налаживание оборота и продаж может понадобиться время. Просто закрывать на сложившуюся ситуацию глаза — не вариант. Всё что вы с этого получите — заморозку расчётного счёта и хороший штраф за неисполнение.

Поэтому и существует такая штука как нулевая декларация. Сложной её не назвать, но с нюансами стоит ознакомиться.

Основное, что потребуется — бланк декларирования для упрощённой системы налогообложения за 2017 г. Либо похожий — зависимости от того, какая у вас именно система.

Бланк заполнения декларации получить нужно в налоговой инспекции, либо же найти его на официальном сайте ФНС. После заполнения также есть несколько вариантов — отнести лично, выслать заказным письмом, либо же вообще отправить через электронный сервис.

Какие документы нужно будет предоставлять в ФНС?

Для ИП, действующего без наёмных сотрудников это:

- декларация УСН

- Книга учёта доходов и расходов (предоставляется по требованию специалиста налоговой инспекции)

Пакет документации предоставляется единожды за год — до 30 апреля.

Для ИП с наёмными работниками

- Декларация УСН

- Справка о среднесписочной численности работников

- Книга учёта (также по усмотрению инспекции)

Это основа декларирования, но кроме этого, ИП, у которого работает штат сотрудников, нужно будет отчитываться в ФСС и в ПФР.

Для юридического лица

- декларация

- справка о доходах

- декларация о среднесписочной численности сотрудников

- информация о работниках по форме 2-НДФЛ

- справка в налоговой и пенсионном фонде об отсутствии деятельности

Нулевая декларация на ОСНО

Юрлица, которые работают по ОСНО, должны платить налог на прибыль. Ипэшники — налог на добавленную стоимость (НДС). Поэтому каждый предоставляет свой вариант нулевой декларации, когда деятельность предприятия не ведётся, в зависимости от той системы начисления налогов, какая на данный момент действует в его отношении.

Подаётся отчёт четыре раза в год — ежеквартально. При этом за 1-ый квартал информация предоставляется до 29 февраля.

Особенности ОСНО в том, что ИП обязаны декларировать по форме 3-НДФЛ. А сдача отчётности с нулевым показателем происходит через интернет.

Отчёты по водному, транспортному, земельному налогу вам придётся сдавать только в том случае, если имеется сам объект налогообложения. То есть, если имущества на ИП нет, то и сдавать ничего не надо.

Какие разделы заполняются при декларировании

Для тех ИП, кто действует по УСН обязательным считается заполнение первых трёх листов декларации:

Первая страница:

- ИНН и КПП (при наличии), код налогового подразделения

- ФИО, либо наименование организации (в случае юридического лица)

- Строка ОКВЭД нужна для внесения информации из Росстата

- Строка Доверенность заполняется данными о директоре организации

- В строке «Номер корректировки» ставим «0»!

- В строке «Налоговый период» прописываем «34» (обозначение одного года)

- Вписываем дату заполнения и ставим подпись

Вторая страница:

- 001 — нужно прописать «1» или «2» в зависимости от объекта, который облагается налогом.

- 010 — место для указания классификатора ОКАТО

- 020 когда объект налогообложения «доходы» ставим 182 1 05 01011 01 1000 110

- 020 когда объект налогообложения «доходы минус расходы» ставим 05 01021 01 1000 110. 080

- Остальные строчки закрываются прочерками

Третья страница:

Здесь нас интересует строка 201, в которую вписывается ставка в зависимости от выбранного объекта налогообложения. Напомним, для ИП на УСН ставка при объекте «доходы» — 6%. Ставка при объекте «доходы минус расходы» — 15%.

Пустые графы и клетки оставляют без изменений.

Больше в документе ничего прописывать не нужно.

Для тех, кто подаёт декларацию через сеть (ИП и юрлица на ОСНО), необходимо использовать специализированное ПО и электронную подпись.

Итог:

Заполнить и сдать нулевую декларацию в налоговую службу несложно. А вот если «забыть» про эту необходимость, то можно получить неприятный штраф и заморозку счёта.

Понимая, как заполняется нулевая декларация, вы автоматически учитесь заполнять декларацию с отражением прибыли. А это ещё более нужные знания, ведь даже если прибыли нет, она обязательно скоро появится.

Также читайте статью о том, что такое справка о доходах.

businessmens.ru

Налоговая декларация для ООО: форма, способы и сроки подачи, нулевая отчетность

Налоговая отчетность должна сдаваться всеми организациями и предприятиями. Естественно, что содержание пакета документов, срок его представления будут напрямую зависеть от того, какой режим налогообложения был выбран.

Если говорить о тех организациях и предприятиях, которые перешли и активно используют упрощенную систему налогообложения, то они должны подготовить и сдать декларацию по единому налогу один раз в год. Декларация ООО на УСН должна быть сдана до 31 марта того года, который следует за отчетным.

Что касается тех организаций и предприятий, осуществляющих деятельность, подпадающую под ЕНВД, то они также сдают налоговую декларацию по ЕНВД, но уже ежеквартально. Переход на ЕНВД является добровольным.

Для тех организаций, которые совмещают несколько режимов налогообложения, необходимо подготовить и сдать налоговую декларацию по каждому режиму отдельно.

Форма и заполнение

Налоговая декларация на единый налог для тех организаций и предприятий, которые применяют УСН, имеет форму, установленную Министерством Финансов еще в 2007 году.

Представляется налоговая декларация по месту регистрации организации или предприятия. Если организация имеет подразделения, то налоговая декларация представляется по основному месту учета. А вот отдельно по каждому подразделению отчитываться не нужно.

В настоящее время налоговая декларация ООО может быть сдана не только на бумаге, но и в электронном варианте. Важные моменты того, как именно необходимо заполнять ее заполнять, указаны в приказе Минфина 22 июня №58н.

- Декларация должна заполняться налогоплательщиком, за исключением тех полей, которые должны заполнять работники налогового органа.

- Декларация ООО должна быть заполнена без исправлений при помощи корректирующих средств. При необходимости исправить показатели нужно перечеркнуть неверный показатель и вписать правильный. После чего поставить подпись должностного лица, которое подписывает декларацию, и поставить печать с указанием даты исправления.

- Заполнять декларацию от руки нужно только чернилами черного или синего цвета. Кроме того, ручка должна быть шариковой или перьевой.

- Для корректного заполнения необходимо иметь бланк декларации и книгу учета доходов и расходов.

- В декларации необходимо указывать полное наименование организации. Важным является тот момент, что наименование организации должно быть указано только полным вариантом, а не аббревиатурой. Слова вписываются с большой буквы, в каждой клетке по букве.

Способы подачи

Среди способов подачи декларации широко используется подача лично или через представителя. Если декларация сдается через представителя, то ему нужно иметь при себе доверенность на эти действия. При себе необходимо иметь второй экземпляр декларации, чтобы на нем можно было бы поставить отметку о сдаче.

Если же декларация отправляется по почте, то необходимо вложить полный перечень документов. Фактической датой сдачи декларации будет считаться дата, указанная в почтовой квитанции.

В современном мире продвинутых технологий уже пользуется популярностью сдача декларации по электронным средствам связи – через интернет.

Сроки представления

Срок подачи единой декларации остался прежним – до 31 марта того года, который следует за отчетным. Подается она ежегодно.

Однако с 1 января 2013 года появились некоторые нововведения.

- Переход на УСН, как и отказ от нее, является добровольным. Те организации, которые добровольно отказались от УСН, должны, не дожидаясь 31 марта, сдать декларацию не позднее 25 числа того месяца, который будет следовать за тем, в котором произошел отказ.

- В том случае, если отказ от «упрощенки» произошел по причинам, указанным в пункте 4 статьи 346.13 НК РФ, то подача налоговой декларации должна произойти не позднее 25 числа того месяца, который будет следовать за тем кварталом, когда право на УСН было утрачено.

Нулевая отчетность

Те организации и предприятия, которые пока не начали свою деятельность, не имеют счетов, не начисляли заработную плату, все равно должны подготовить и сдать в налоговый орган налоговую декларацию. Называется она нулевой. Нулевая отчетность ООО также должна подготавливаться и сдаваться в строго оговоренные сроки.

Организация, прошедшая процедуру регистрации, обязательно должна подготовить декларацию в положенный срок. Несвоевременная сдача нулевой отчетности повлечет за собой штрафные санкции.

Стоит также отметить, что нулевые декларации ООО для тех организаций и предприятий, которые применяют разные режимы налогообложения, могут отличаться.

- Нулевая отчетность для тех организаций, которые применяют УСН, должна сдаваться в срок не позднее 31 марта того года, который будет следовать за отчетным. Кроме того, она будет состоять из декларации по единому налогу. К отчетности необходимо приложить копию книги расходов и доходов, которая будет заверена только при предъявлении налоговой декларации.

- Нулевая отчетность для тех организаций, которые применяют систему ЕНВД, должна подаваться ежеквартально и по итогам года. Соответственно, сроки будут таковы: ежеквартальные – до 20 апреля, до 20 июля, до 20 октября. Годовая отчетность – до 20 января.

Нулевая отчетность должна составляться по установленной форме. Естественно, что большинство показателей будет равно нулю. Однако не все показатели будут равны нулю. К примеру, размер уставного капитала ООО, указываемый в отчетности, будет указан в своем фактическом эквиваленте. Еще одним показателем, который не будет равен нулю, будет источник формирования уставного капитала, размер задолженности учредителей в уставной капитал.

Бланк нулевой декларации нужно заполнять дважды, чтобы на одном экземпляре в налоговом органе была поставлена отметка о дате сдачи. Кроме того, если декларация отправляется письмом, то на почтовом штемпеле будет стоять дата отправки, что и будет являться фактической датой сдачи нулевой декларации.

ooo-faq.ru

Нулевая декларация (образцы отчетностей УСН, НДС, ЕНВД)

Актуально на: 22 октября 2015 г.

Отсутствие деятельности у организации или ИП (нет доходов/расходов/операций с НДС) не освобождает их от сдачи отчетности в ИФНС — в этом случае представляются нулевые налоговые декларации. Разобраться с тем, кому и что нужно сдавать, поможет наша таблица.

Нулевая декларация по ЕНВД

Если вы применяете ЕНВД и на время приостановили деятельность, то сдать нулевую декларацию за этот период вы не вправе (Письмо Минфина от 29.04.2015 № 03-11-11/24875, Письмо Минфина от 24.10.14 № 03-11-09/53916). Подробнее читайте об этом здесь.

Нулевая декларация по налогу на прибыль

Скачать бланк декларации можно здесь.

| Состав | Сроки представления (пп. 3, 4 ст. 289 НК РФ) |

|---|---|

| При ежемесячной уплате авансовых платежей исходя из фактической прибыли | |

| По итогам отчетного периода | |

| — по итогам трех, шести и девяти месяцев: Титульный лист, подраздел 1.1 Раздела 1, Лист 02, приложения № 1 и 2 к Листу 02 — по итогам остальных отчетных периодов: Титульный лист, подраздел 1.1 Раздела 1, Лист 02 | Не позднее 28 числа месяца, следующего за отчетным месяцем |

| По итогам года | |

| Титульный лист, подраздел 1.1 Раздела 1, Листа 02 и приложений № 1 и 2 к этому Листу | Не позднее 28 марта года, следующего за отчетным годом |

| В иных случаях | |

| По итогам отчетного периода | |

| Титульный лист, подраздел 1.1 Раздела 1, Лист 02 и приложения № 1 и 2 к этому Листу | Не позднее 28 числа месяца, следующего за отчетным кварталом |

| По итогам года | |

| Титульный лист, подраздел 1.1 Раздела 1, Листа 02 и приложений № 1 и 2 к этому Листу | Не позднее 28 марта года, следующего за отчетным годом |

Подробнее о заполнении нулевой декларации по налогу на прибыль можно прочитать здесь.

Нулевая декларация по НДС

Скачать бланк декларации можно здесь.

| Состав | Сроки представления (п. 5 ст. 174 НК РФ) |

|---|---|

| Титульный лист, Раздел 1 | Не позднее 25 числа месяца, следующего за отчетным кварталом |

Подробнее о заполнении нулевой декларации по НДС можно прочитать здесь.

Нулевая декларация по УСН

Скачать бланк декларации можно здесь.

| Состав | Сроки представления (ст. 346.23 НК РФ) | |

|---|---|---|

| Организация | ИП | |

| Для «доходной» УСН: Титульный лист, Раздел 1.1, Раздел 2.1 Для «доходно-расходной» УСН: Титульный лист, Раздел 1.2, Раздел 2.2 | Не позднее 31 марта года, следующего за отчетным | Не позднее 30 апреля года, следующего за отчетным |

Подробнее о заполнении нулевой декларации по УСН можно прочитать здесь.

Нулевая декларация по НДФЛ для ИП

Скачать бланк декларации можно здесь.

| Состав | Сроки представления (п. 1, 3 ст. 229 НК РФ) |

|---|---|

| Титульный лист, разделы 1 и 2 | Не позднее 30 апреля года, следующего за отчетным |

Заполните свои данные в Титульном листе, а в других разделах бумажной декларации поставьте прочерки за исключением некоторых строк.

См. образец заполнения нулевой декларации для ИП.

Подпишите все листы нулевой декларации 3-НДФЛ и укажите дату ее заполнения.

Заполнить эту декларацию можно при помощи специальной программы, которая размещена на сайте ФНС.

Способы представления нулевых деклараций

| Декларация | Способ подачи в ИФНС (п. 3 ст. 80, п. 5 ст. 174 НК РФ) |

|---|---|

| Нулевая декларация по налогу на прибыль | 1. Лично в налоговую инспекцию (декларацию может подать руководитель организации/ИП лично, либо любой сотрудник при наличии у него соответствующей доверенности). 2. По почте (заказным письмом с уведомлением и описью вложения). 3. По телекоммуникационным каналам связи (ТКС). Причем, если у плательщика средняя численность работников за предшествующий год превышает 100 человек, то нулевую декларацию нужно представить именно таким способом. |

| Нулевая декларация по НДФЛ | |

| Нулевая декларация по УСН | |

| Нулевая декларация по НДС | Исключительно по ТКС через спецоператора |

Если срок представления нулевой декларации выпадает на выходной

Тогда срок сдачи переносится на следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ). Например, ИП, применяющие ОСН, должны сдать нулевую декларацию 3-НДФЛ за 2015 г. не позднее 4 мая 2016 г., т. к. 30 апреля — суббота (Постановление Правительства РФ от 24.09.2015 № 1017).

Что грозит за несвоевременную подачу нулевой декларации

При незначительной просрочке подачи декларации или же других смягчающих обстоятельствах размер штрафа можно попробовать уменьшить (п. 1 ст. 112 НК РФ, п. 18 Постановления Пленума ВАС РФ от 30.07.2013 № 57). Для этого вместе с нулевой декларацией сдайте в ИФНС письмо, в котором изложите просьбу о снижении штрафа с указанием имеющихся у вас смягчающих обстоятельств.

См. Калькулятор штрафа за непредставление налоговой декларации.

Чем можно заменить нулевую декларацию

Вместо любой из вышеперечисленных деклараций в ИФНС можно представить единую упрощенную декларацию (ЕУД) (утв. Приказом Минфина от 10.07.2007 № 62н). В графе 1 этой декларации укажите тот налог, взамен которого сдается ЕУД, например, «НДФЛ», в графе 2 — номер главы НК РФ, соответствующий указанному в графе 1 налогу (в нашем примере «23»), а в графах 3 и 4 — год, за который вы сдаете ЕУД.

Срок подачи ЕУД наступает раньше срока представления вышеназванных деклараций. Например, за 2015 г. единую упрощенную декларацию нужно представить не позднее 20 января 2016 г.

Также читайте:

glavkniga.ru

Как подать нулевую декларацию в налоговую

Инструкция

Российское законодательство предусматривает сдачу отчетности даже за тот период, когда предприятие фактически не функционировало. Даже если все сотрудники были уволены, и им не была начислена заработная плата, кассовые операции компанией не производились, а деньги по банковским счетам не перечислялись, бухгалтер организации все равно должен представить документы, подтверждающие это.

Нулевая декларация, подаваемая по упрощенной системе налогообложения, является обязательным документом, который ИП и ООО предоставляют в налоговую инспекцию, если они официально и работали, но по факту не осуществили ни одной операции. Соответствующий пакет документов предпринимателям придется представить в ФСС, ФОМС и Пенсионный фонд России.

Нулевую отчетность необходимо предоставлять в те же самые сроки, что и обычную. В том случае, если предприниматель не сумеет вовремя предоставить отчет в налоговую инспекцию, контролирующий орган может наложить на него крупные штрафные санкции. Все нулевые декларации следует оформлять согласно требованиям, которые предъявляются к обычным отчетам.

Те организации, которые не ведут какую-либо деятельность, имеют право сдать отчет в упрощенной форме, а именно – одну декларацию сразу же по нескольким налогам. Следует учесть, что отчеты в федеральные фонды сюда не относятся, и их придется сдавать в обычной форме, в независимости от того, были ли за отчетный период начислены зарплаты или же нет.

Нулевая отчетность называется таковой лишь условно. В бухгалтерском балансе все же придется указать некоторые числовые значения, например, сумму уставного капитала. Также необходимо отобразить, как именно он был сформирован. В нулевую декларацию понадобится внести сумму задолженности, которая делится между всеми учредителями согласно их долям, из которых был создан уставной капитал.В итоге, бухгалтеру предприятия в качестве нулевой отчетности понадобится представить в налоговую инспекцию приказ об учетной политике, единую упрощенную декларацию, отчет об убытках и прибыли, а также бухгалтерский баланс.

www.kakprosto.ru

Как правильно подать нулевую декларацию ИП

Ведение любой деятельности с целью получения прибыли, есть ни что иное, как бизнес. А он в свою очередь может быть мелким, средним и крупным. Индивидуальные предприниматели работают в первых двух из названных сегментах. Конечно их доходы несравнимы с прибылью крупных игроков, но с другой стороны законодатель оказывает на ИМ значительно меньшее налоговое и административное давление. К примеру, отчетность, если выбрана упрощенная система налогообложения, отнимает минимум усилий и затрат. Однако нельзя не отметить, что у ИП на протяжении деятельности случаются различные ситуации, в том числе связанные с приостановлением работы. Как пройти этот период спокойно и правильно взаимодействовать с компетентными органами? А, проще говоря, как сдать нулевую отчетность ИП?

Что значит «отчитаться по нулям»?

Для начала напомним, что ИП на УСН по закону сдает декларацию о доходах и иную отчетность только одни раз в году. Сам предприниматель или его представитель обязан предоставить ее не позднее конца апреля, следующего за отчетным года. Причем эта процедура является обязательной даже в том случае, если ИП не осуществлял деятельность, а, следовательно, и не получал доход. Нулевая декларация подается при следующих обстоятельствах:

- за отчетный период (за год) по расчетному счету не было зафиксированного движения финансовых средств;

- ИП не выписывались, не предоставлялись первичные документы – чеки, акты, счета-фактуры, накладные;

- трудовая деятельность по определенным причинам не велась.

Внимание! В той ситуации, когда ИП не получает доход, однако все равно выплачивает заработную плату наемным работникам или имеют место другие фиксируемые расходы, его деятельность не подпадает под категорию нулевой отчетности.

На протяжении нескольких лет велись споры о том должны ли «упрощенцы» отчитываться в виде единой декларации, куда включаются до 4 налогов, ежеквартально или достаточно один раз в год. Ситуацию разъяснила ФНС России в письме № АС-4-3/12847@ от 8 августа 2011 года. В нем четко указано, что налогоплательщики на УСН, в том числе и индивидуальные предприниматели могут предоставлять декларацию лишь за установленный отчетный период, то есть за календарный год.

Сроки подачи нулевой отчетности

- О том, когда и как сдать нулевую отчетность ИП в налоговую инспекцию мы уже указали выше – сроки такие же, как и для предпринимателей на УСН, работающих в обычном режиме (конец апреля следующего после отчетного года).

- Отчет в ПФР за себя ИП не сдают, однако уплата страховых взносов должна производиться. В том числе в Пенсионный фонд и в Федеральный фонд обязательного медицинского страхования.

Внимание! Подача отчетной документации должна производиться в двух экземплярах, один из которых, с печатью налоговой предприниматель оставляет у себя. Если отчетность отправляется по почте, то необходимо сохранить почтовую квитанцию, свидетельствующую об отправке ценного письма, а также опись его содержимого, заверенную почтовым штампом.

Ответственность за несвоевременную сдачу отчетов

- Поскольку есть лицо осуществляющее предпринимательскую деятельность, то оно должно предоставить отчет о своей работе. Поэтому, незнание вопроса, как сдать нулевую отчетность ИП не освобождает его от ответственности. Если пустой отчет задержится хотя бы на день, это чревато штрафными санкциями внушительных размеров.

- Длительная просрочка может привести к закрытию счета, а в качестве крайней меры со стороны налогового органа может быть применено исключение из перечня зарегистрированных ИП.

Ответственность за нарушение сроков сдачи нулевой отчетности ИП несет на основе действия статьи 126 Налогового кодекса Российской Федерации.

Особенности заполнение бланка

Чтобы понимать, как сдать нулевую отчетность ИП успешно необходимо знать правила заполнения бланка. В нем обязательно должны быть заполнены:

Страница №1

- Поле «ИНН». Идентификационный код указывается в Свидетельстве о постановке на налоговый учет.

- Поле «Номер корректировки» – указывается «0».

- Поле «Налоговый период» – указывается «34».

- Поле «ОКВЭД» – для этого нужно поднять письмо Росстата или же выяснить его через веб-сайт okpo.ru.

Страница № 2

- Поле «001» указывается объект налогообложения: «1» – при оплате 6 % от дохода или «2» – при оплате 15% минус расходы.

- Поле «010» – ОКАТО. Этот код должен соответствовать общероссийскому классификатору, где учитываются объекты административно-территориального деления.

- Поле «020» – КБК. Внесение этой информации регламентируется ФЗ «О бюджетной классификации РФ»

Все остальные графы при сдаче нулевую отчетность ИП оставляет пустыми. На самом деле все проще чем кажется на первый взгляд, однако, если имеют место непонятные моменты, лучше обратиться за разъяснениями к специалистам.

bizool.ru

Как подать нулевую декларацию в налоговую инспекцию

Вы хотите разобраться, как подать нулевую декларацию в налоговую? Такой отчет — это документ, который содержит информацию, указывающую на отсутствие платежей по счетам.

Из-за этого налоги не проходят по базе, то есть платежей нет. Это указывает на неспособность предпринимателя выплачивать налоги, так как не с чего. ИП- индивидуальный предприниматель.

Бывают случаи, когда предприниматель уже не занимается бизнесом, но все же не перестает быть зарегистрирован как ИП. Причины, по которым предприниматель захотел остановить деятельность, абсолютно разные.

Что это такое

На самом деле законодательство не предусмотрело каких-то конкретных официальных форм заполнения в случае остановки бизнеса, однако такое понятие как «нулевая отчетность ИП» довольно распространенное.

На самом деле законодательство не предусмотрело каких-то конкретных официальных форм заполнения в случае остановки бизнеса, однако такое понятие как «нулевая отчетность ИП» довольно распространенное.<pЭто говорит о том, что в случае остановки деятельности и аннулирования доходов, физическое лицо, все равно должно подавать все необходимые отчетности в срок. Также предприниматель обязан подавать все документы в случае, если он уже зарегистрировался как ИП, но еще не начал вести свою деятельность.

Важно помнить, что отсутствие доходов, не освобождает от ежегодной отчетности. В обратном случае, если не давать отчеты с нулевыми сведениями, то УНФС может привлечь к ответственности в виде штрафа.

Других способов узнать о приостановке деятельности и какие налоги проплачиваются у служб нет.

Как подать

Нулевые декларацию подают в инспекционные службы. Составить и подать декларацию может любой поручитель и доверенное лицо, но заверить должен сам предприниматель.Декларацию можно отправлять на электронную почту в инспекцию, или же переслать обыкновенной почтой.

Обыкновенные декларации отличаются от нулевых по содержанию. Налоговые сведенья, которые указывают на прибыль, существуют для отчета при активной деятельности, применяются и в случае подачи нулевых деклараций.

Важно помнить: день отправки документации фиксируется как день подачи декларации.

Эта декларация упрощенная, по сравнению с остальными. Составить ее не составляет труда, потому что при заполнении, все показатели должны быть нулевыми.

При решении предпринимателя самостоятельно создать и подать декларацию, без бухгалтера, важно учитывать тот факт, что с 2014 года при подаче налоговой декларации по НДС в бумажном виде ее не принимают.

Нулевая отчетность УСН

Эту форму декларации, по правилам налогового кодекса, ИП должен подавать до 30 апреля, следующего за отчетным года.

Эту форму декларации, по правилам налогового кодекса, ИП должен подавать до 30 апреля, следующего за отчетным года.ООО подают до 31 марта. В независимости от экономического результат, обязательным является подача декларации УСН.

Важно точно понимать разницу между этими двумя формами деклараций. Как гласит законодательство, единая декларация может использоваться в следующих случаях:

- при полном отсутствии денежного оборота, на расчетном счете;

- при отсутствии объектов налогообложения.

Обратите внимание: если ИП пользуется, к примеру, упрощенной системой налогообложения, он может подавать единую форму налоговой декларации.

Если индивидуальный предприниматель полностью уверен в заморозке платежей на его расчетном счете, он вправе смело пользоваться упрощенной, единой декларацией.

Практика показывает, что довольно часто индивидуальный предприниматель может не обращать внимания на свои расчетные счета, а именно те денежные операции, которые проходят по умолчанию: снимается комиссия, другие пользовательские платы.

Поэтому предприниматели, которые на время приостановили свою деятельность, выбирая какую декларацию лучше подавать, единую или же нулевую по УСН, всегда больше склоняются к последней.

Что такое нулевая отчетность и как при этом заполнять декларацию, смотрите в следующем видео:

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону:

+7 (499) 653-60-72 доб 583 (Москва) +7 (812) 426-14-07 доб 406 (Санкт-Петербург) 8 (800) 500-27-29 доб 255 (По России)

Это быстро и бесплатно!potrebiteli.guru