Как стать брокером и торговать на бирже: Как торговать на бирже и не тратить много времени: 7 советов новичкам

биржи Форекс, кредитным, таможенным и брокером опционов

Такой современной специальности как «брокер» в системе отечественного высшего образования просто нет. Соответственно, заняться брокерским делом в жизни могут люди достаточно разных профессий.

Содержание

Скрыть- Как стать брокером на бирже

- Как стать кредитным брокером

- Стать брокером опционов

- Как стать брокером ОСАГО

- Как стать таможенным брокером

- Как стать брокером на Форекс

- Как стать брокером в России

- Как стать брокером в Интернете

- Где работает брокер?

- А много ли получает брокер?

- С какими кредитами работает брокер?

- Каким должен быть брокер

- Особенности брокерской деятельности

Часто в эту сферу деятельности идут математики, инженеры, программисты – люди, которые обладают хорошими математическими способностями, имеют аналитический склад ума, способны объективно оценивать ситуацию, прогнозировать результаты собственных действий.

Начинающему брокеру необходимо понять, что успех в этой профессии зависит совсем не от образования, а от приобретённых навыков и опыта работы.

Как стать брокером на бирже

Если вы заинтересовались работой брокера на бирже, наверняка уже успели посмотреть киноленту «Волк с Уолл-стрит». Однако нельзя не предупредить новичков биржквого рынка о том, что гламурно и притягательно профессия брокера смотрится только на экране. В реальности – всё гораздо сложнее. Хотя эта работа азартна и может быть очень интересной для вас.

Брокер на бирже – человек, специализирующийся на поиске ответов на финансовые вопросы. Брокер знает, как и куда стоит вкладывать финансы для того, чтобы получить максимальную прибыль от такого вложения. Начинать брокерскую деятельность новичку необходимо на брокерских фирмах, специализирующизся на продаже и покупке акций, ценных бумаг, валют.

Как стать кредитным брокером

Кредитный брокер – консультант по вопросам кредитования. Человек, который глубоко знаком с банковской системой Российской Федерации, изучил рыночные программы кредитования. Этот человек занимается тем, что помогает своим клиентам найти наиболее выгодные кредитные предложения на рынке в соответствии с индивидуальными особенностями финансового положения конкретного человека.

Человек, который глубоко знаком с банковской системой Российской Федерации, изучил рыночные программы кредитования. Этот человек занимается тем, что помогает своим клиентам найти наиболее выгодные кредитные предложения на рынке в соответствии с индивидуальными особенностями финансового положения конкретного человека.

Начать работу кредитным брокерам также стоит в компании: здесь у вас будет возможность пройти необходимую стажировку, набраться опыта, пройти обучение и многое другое. Профессия кредитного брокера имеет широкое практическое приложение – без должного опыта трудно выиграть конкуренцию на этом рынке услуг.

Стать брокером опционов

Для того, чтобы стать брокером опционов, вам придётся не только набираться опыта торговли на бирже, но и всерьёз заняться самообразованием. Брокерская деятельность требует от человека внимания, наблюдательности, способности постоянно учиться новому, схватывать «на лету».

Брокер на бирже – человек, специализирующийся на поиске ответов на финансовые вопросы. Брокер знает, как и куда стоит вкладывать финансы для того, чтобы получить максимальную прибыль от такого вложения.

Брокер знает, как и куда стоит вкладывать финансы для того, чтобы получить максимальную прибыль от такого вложения.

Обязательно просматривайте финансовые информационные программы в свободное время, изучайте рынок акций, следите за их ростом и падением. Полезным для начинающего брокера будет чтение таких кник как «Индексные фонды: 12-шаговая программа для активных инвесторов» автора М. Хебнера, а также «Четыре столпа инвестиций» небезызвестного У. Бернстайна.

Как стать брокером ОСАГО

Стать брокером ОСАГО на современном российском рынке – выбор достойный. Огромное количество автомобилистов постепенно пришло к пониманию того, что грамотный выбор страховой программы и страховой компании – гарант стопроцентной защиты финансовых средств в будущем. Компаний на рынке так много, предложений по страховке – больше в разы. Разобраться во всём этом самостоятельно под силу не каждому обывателю.

Обращение к профессиональному страховому брокеру видится многим россиянас верным решением. Ведь такой человек найдёт страховку, каждый пункт которой будет устраивать клиента. Автомобилист сэкономит свои средства. Начинать работу брокером ОСАГО имеет смысл в соответствующих фирмах. Не лишним будет некоторое время поработать и в самой страховой компании, чтобы познакомиться с системой «изнутри».

Ведь такой человек найдёт страховку, каждый пункт которой будет устраивать клиента. Автомобилист сэкономит свои средства. Начинать работу брокером ОСАГО имеет смысл в соответствующих фирмах. Не лишним будет некоторое время поработать и в самой страховой компании, чтобы познакомиться с системой «изнутри».

Как стать таможенным брокером

Многие считают достаточно престижной профессию таможенного брокера. Однако важно понимать, что «человек с улицы» сразу стать брокером такого профиля вряд ли сможет. Таможенному брокеру для ведения своей деятельности необходимо обязательно получить для этого лицензию, соблюдать нормы и требования таможенного законодательства, подать заявление в таможенную службу с просьбой внести вашу личность в соответствующий реестр.

Как стать брокером на Форекс

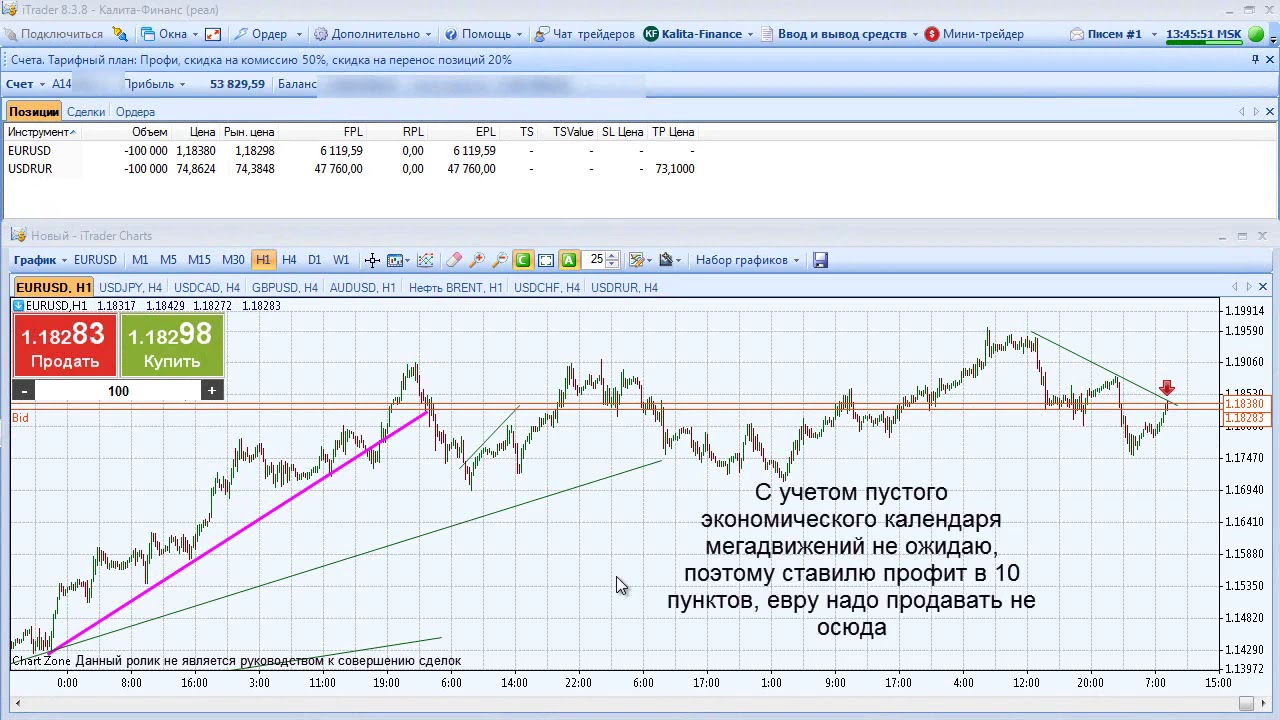

Одно из наиболее важных качеств каждого брокера на рынке валют – умение грамотно и быстро анализировать всю информацию относительно изменения валютных курсов, строить точные прогнозы на основе такого анализа, определить наиболее точное время для проведения сделок купли/продажи валют.

Колебания цен на мировом валютном рынке придётся отслеживать постоянно. Кроме того, придётся всегда учитывать экономические особенности стран, выпускающих ту или иную валюту, события на политической мировой арене и многое другое. Для того, чтобы быть брокером на Форекс придётся много учиться, нарабывать собственный опыт и искать подходящую для себя стратегию ведения торгов.

Как стать брокером в России

Перед тем, как стать брокером в России, необходимо пройти специальное обучение. На курсы подготовки Вас направит федеральная служба по финансовым рынкам, имеющаяся в каждом регионе РФ. Обратите внимание: курсы должны быть официальными. То есть, их должны проводить лицензированные компании. Обучение займёт от 2 до 8 недель, в зависимости от выбранной Вами специфики будущей работы и желаемого уровня мастерства. Успешно пройденным обучение будет считаться, если Вы сдадите экзамен. Справившись с этим последним испытанием, Вы получите лицензию, позволяющую официально предоставлять брокерские услуги на территории РФ.

Как стать брокером в Интернете

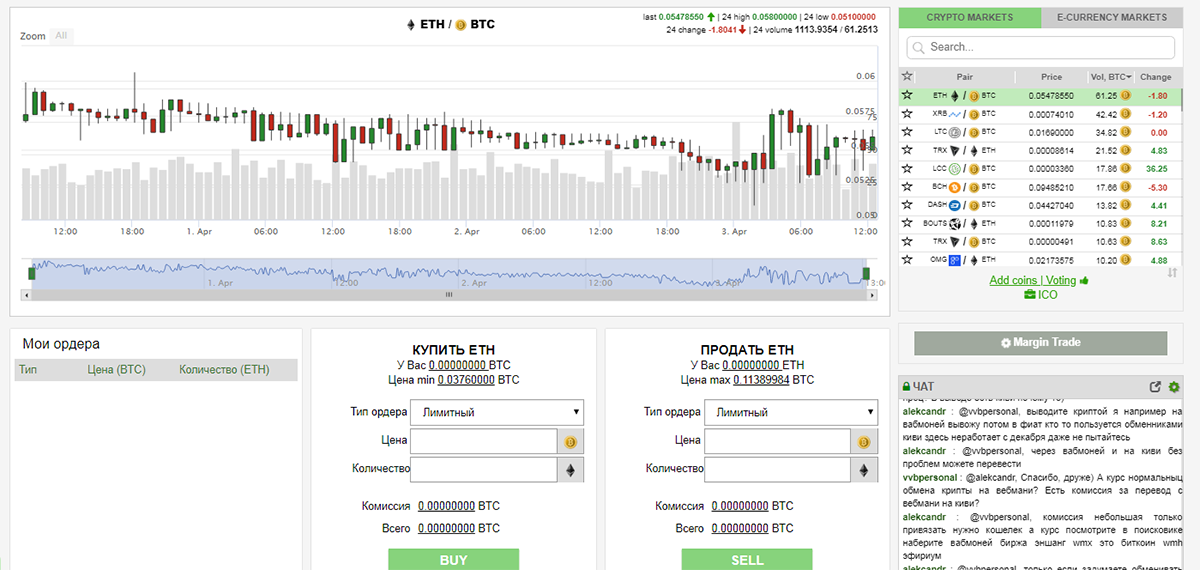

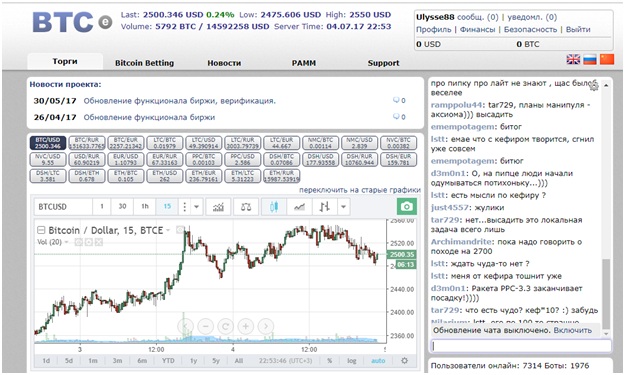

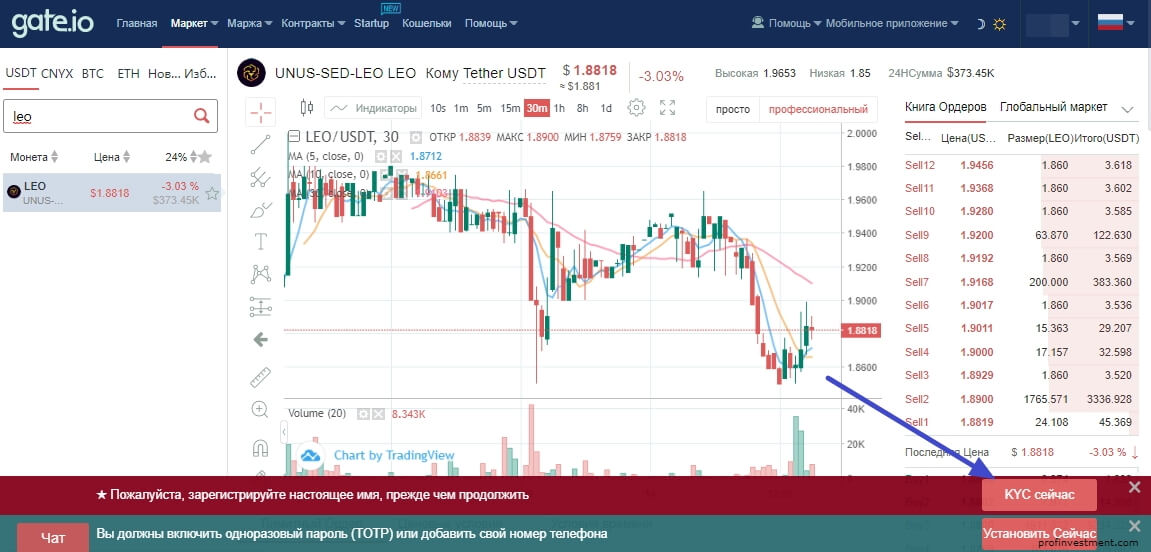

Если Вы считаете, что для онлайн-торгов образование не требуется, Вы ошибаетесь. Перед тем, как стать брокером в Интернете, нужно пройти точно такой же “ликбез”, иначе можно крупно прогореть – это случается с 25% новичков. Итак, начальное образование получено. Далее нужно зарегистрироваться на веб-бирже – сделать это достаточно просто – зачислить на свой счёт стартовые средства и начать торговлю. При этом нужно опасаться недобросовестных теневых игроков. Когда риск обдуман и вложение сделано, осталось дождаться завершения операции и понять, принесла она прибыль, убыток, или Вы остались “при своих”.

Где работает брокер?

Работать этот специалист может как на себя, так и на брокерскую компанию (окончив курсы и успешно сдав экзамен, можно претендовать на должность в такой организации). То есть, работа будет либо домашняя, либо офисная. А как насчёт интернет-торговли – в таком случае где работает брокер? Ответ здесь тот же: либо в компании, занимающейся онлайн-торгами, либо прямо у себя дома. Есть и такие умельцы, которые ухитряются совмещать основную офисную работу, требующую присутствия за компьютером, с интернет-торговлей ценными бумагами. Однако практика показывает, что в итоге всё же придётся выбрать что-то одно.

Есть и такие умельцы, которые ухитряются совмещать основную офисную работу, требующую присутствия за компьютером, с интернет-торговлей ценными бумагами. Однако практика показывает, что в итоге всё же придётся выбрать что-то одно.

А много ли получает брокер?

Что ж, с затратами понятно – время плюс деньги на обучение, стартовый капитал для первых операций, наработка опыта. А много ли получает брокер? Тут всё будет зависеть от двух факторов. Во-первых – фиксированная ежемесячная ставка той организации, в которую Вы устроитесь (если Вы решили трудиться как штатная, а не самостоятельная единица). А во-вторых – проценты с каждой успешно проведённой операции. Последний фактор предсказать трудно – всё будет зависеть от количества людей, которые доверят Вам свои средства, и от знания рынка. Опытные брокеры с прочной репутацией, мгновенно улавливающие малейшие колебания курса валют и ценных бумаг, обладают стабильно высоким заработком.

С какими кредитами работает брокер?

Лучше, если сфера деятельности брокера охватывает каждую из существующих разновидностей кредитования – такова рекомендация экспертов международного уровня. Но видов займа сегодня огромное количество, поэтому начинающий брокер старается изучить те из них, что особенно актуальны в его стране. А как обстоит дело в России? С какими кредитами работает брокер? Как правило, самый востребованный вид кредитования в нашей стране – это потребительское. Именно его нюансы рекомендуется изучить начинающим специалистам. Ещё один актуальный в России вид займа – автокредит. По остальным видам займов россияне редко когда обращаются к брокеру.

Но видов займа сегодня огромное количество, поэтому начинающий брокер старается изучить те из них, что особенно актуальны в его стране. А как обстоит дело в России? С какими кредитами работает брокер? Как правило, самый востребованный вид кредитования в нашей стране – это потребительское. Именно его нюансы рекомендуется изучить начинающим специалистам. Ещё один актуальный в России вид займа – автокредит. По остальным видам займов россияне редко когда обращаются к брокеру.

Каким должен быть брокер

Брокерская деятельность только с виду кажется несложной – на самом деле это огромный труд, требующий развития нужных качеств характера. Каким должен быть брокер, чтобы занять прочную нишу среди бесчисленного количества конкурентов? Прежде всего, отлично информированным о событиях мирового финансового рынка. Но мало знать об изменениях – нужно уметь сыграть на них. Для этого нужны быстрая реакция, деловая хватка и решительность. И главное: нужно выработать в себе корректность, честность и ответственность перед каждым клиентом. Репутацию добросовестного, надёжного профессионала заслужить непросто, но в конечном итоге она будет работать на Вас.

Репутацию добросовестного, надёжного профессионала заслужить непросто, но в конечном итоге она будет работать на Вас.

Особенности брокерской деятельности

Работа на финансовом рынке – динамичная, интенсивная, она заставляет постоянно находиться “впереди планеты всей”. Быть в курсе малейших изменений рынка – для брокера это обязанность номер один. Помимо всего этого, его работа характеризуется такими чертами:

- брокер действует от имени и по поручению своих клиентов

- поручения трейдеров выполняются им в порядке очереди

- деньги в большинстве случаев находятся на специально открытом счёте в банке

- брокер справе заключать сделки на рынке ценных бумаг, предназначающиеся для инвесторов

Вот, пожалуй, и все основные особенности брокерской деятельности.

Совет от Сравни.ру: Всегда учитывайте собственные личностные особенности при выборе направления брокерской деятельности. Если, к примеру, торговля вам не по душе, имеет смысл начинать работать с дисконтами или становиться банковским брокером.

Биржевой брокер, работа и услуги, как стать брокером на бирже

Биржевой брокер – участник торгов на бирже (фондовой – то есть акций и ценных бумаг, либо других). Важно, что этот торговый представитель — обязательно юридическое лицо. Только такой посредник может действовать от имени и в интересах клиентов – физических лиц. Для осуществления деятельности в интересах клиента обычно заключается соответствующий договор и указываются размеры вознаграждения за посреднические услуги. Есть также представляющий брокер – это физическое либо юридическое лицо, принимающее заявки на заключение сделок в интересах клиента, но не ведущее их счёт и не принимающее оплаты депозитов либо маржи.

Содержание

Скрыть- Как стать биржевым брокером

- Работа биржевым брокером

- Услуги биржевого брокера

- Рейтинг брокеров

- Функции биржевого брокера

- Самые надежные брокеры фондового рынка России

- Обязательные качества для брокера

- Как получить лицензию биржевого брокера?

- Заключение сделок

- Как начать играть на бирже

- Прайм-брокеры

- Выбор брокера – немного здравого смысла

Как стать биржевым брокером

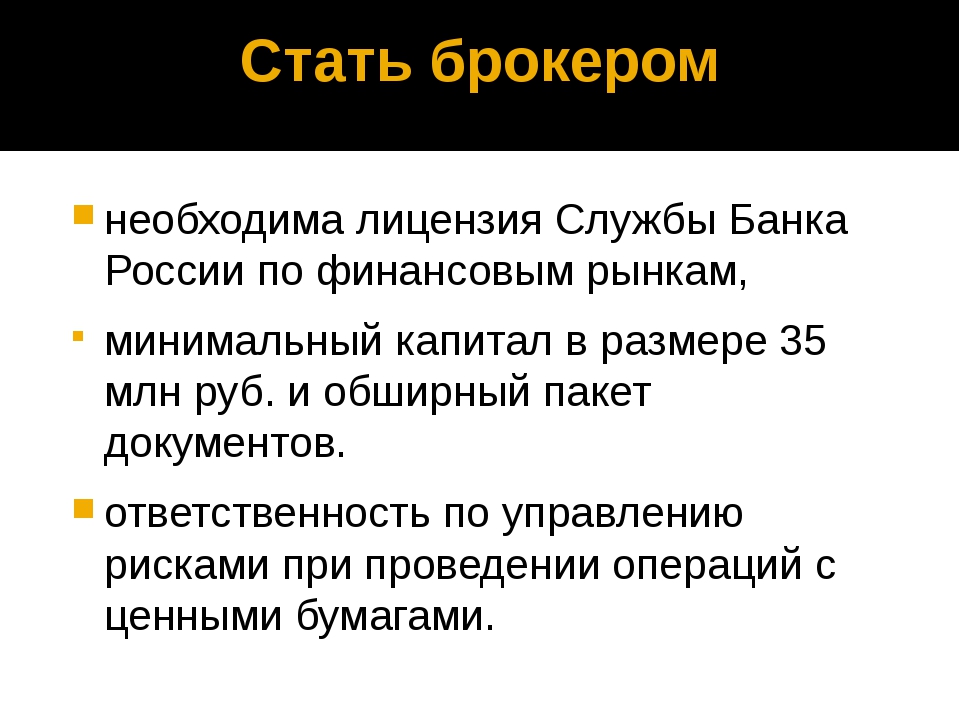

В РФ на осуществление деятельности биржевому брокеру необходимо оформить лицензию – её с 1. 09.2013 получают у Центрального банка Российской Федерации.

09.2013 получают у Центрального банка Российской Федерации.

Интересный нюанс: до 2004 г. лицензию биржевым брокерам в РФ выдавала Федеральная комиссия по рынку ценных бумаг. Затем выдача лицензий перешла в ведомство Федеральной службы по финансовым рынкам.

Кроме того, даже полностью оформленное по всем правилам юридическое лицо и лицензия не гарантируют участия в деятельности бирж. К торгам допускается только определённый круг участников, поэтому биржевому брокеру необходимо ещё и подготовить пакет документов и написать заявление по форме (например, для участия в работе Московской биржи), после чего дождаться аккредитации.

Работа биржевым брокером

Работа биржевым брокером для юридического лица – это посредничество и заключение сделок нескольких видов:

- от имени клиента и за счёт самого клиента (договор поручения),

- от собственного имени и за средства клиента (договор комиссии),

- либо от лица клиента, но за собственные средства.

Также именно работа брокера позволяет осуществлять биржевое обслуживание.

Работа заключается не только в посредничестве и представлении интересов, но и в консультировании, оценке выгодности предложений, документальном оформлении сделок.

Услуги биржевого брокера

Услуги биржевые брокеры оказывают своим клиентам – юридическим либо физическим лицам. В последнем случае контакты с клиентом и осуществление конкретных действий может ложиться на одного специалиста – трейдера. Важный момент: услуги по представлению интересов, скупке и продаже ценностей (акций, валюты, товара) могут оказываться в нескольких вариациях:

- с выдачей рекомендаций клиентам и с их согласия и одобрения,

- на собственное усмотрение (по договорённости),

- строго исполняя требования клиента, не давая советов.

В зависимости от потребностей клиенты могут выбрать тот или иной вариант совместных действий с биржевым брокером.

Также порой важно различать услуги брокера, занятого у юридического лица (фактически, служащего), и услуги независимого специалиста.

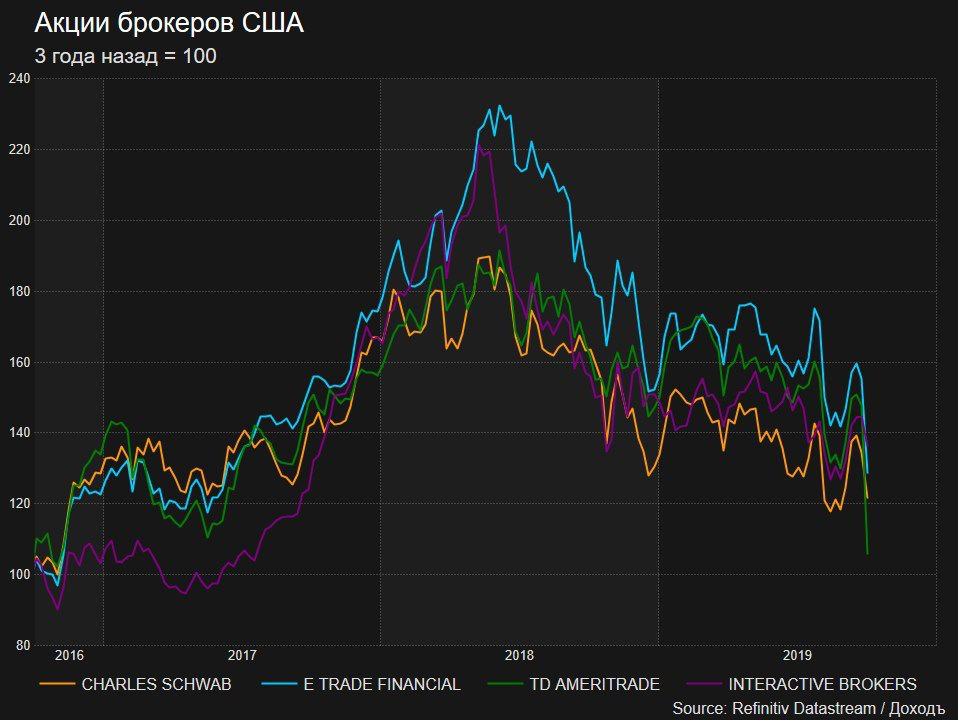

Рейтинг брокеров

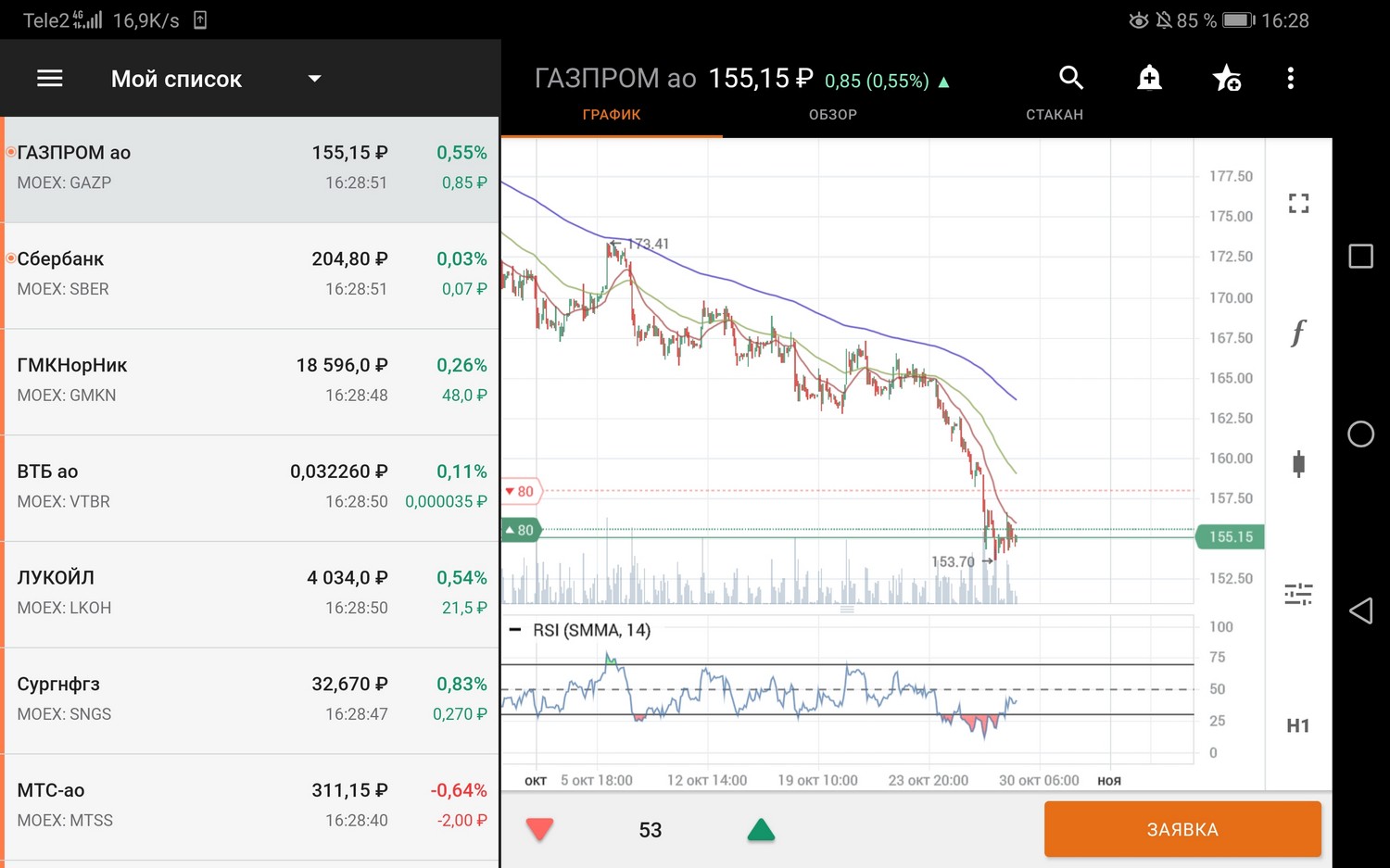

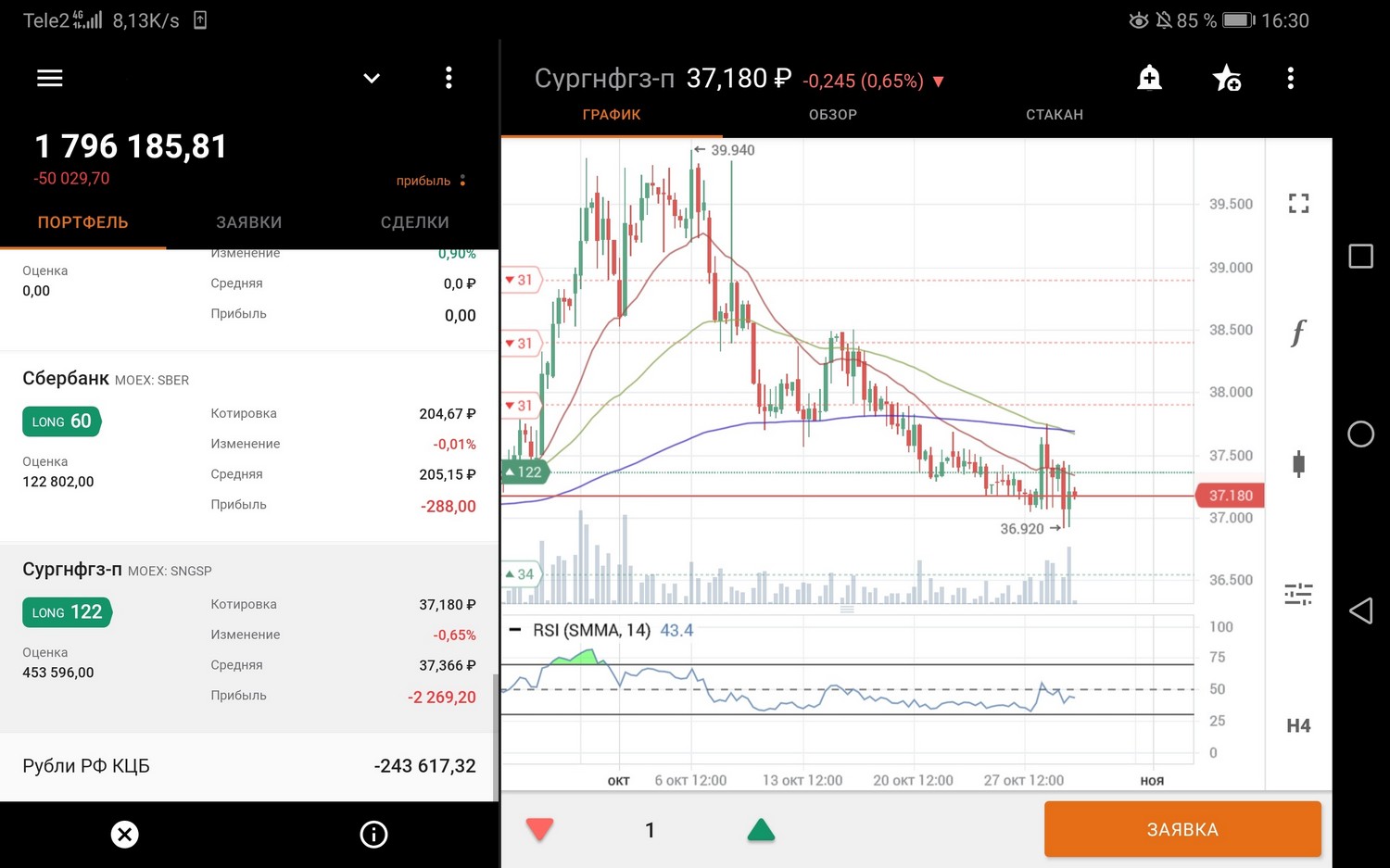

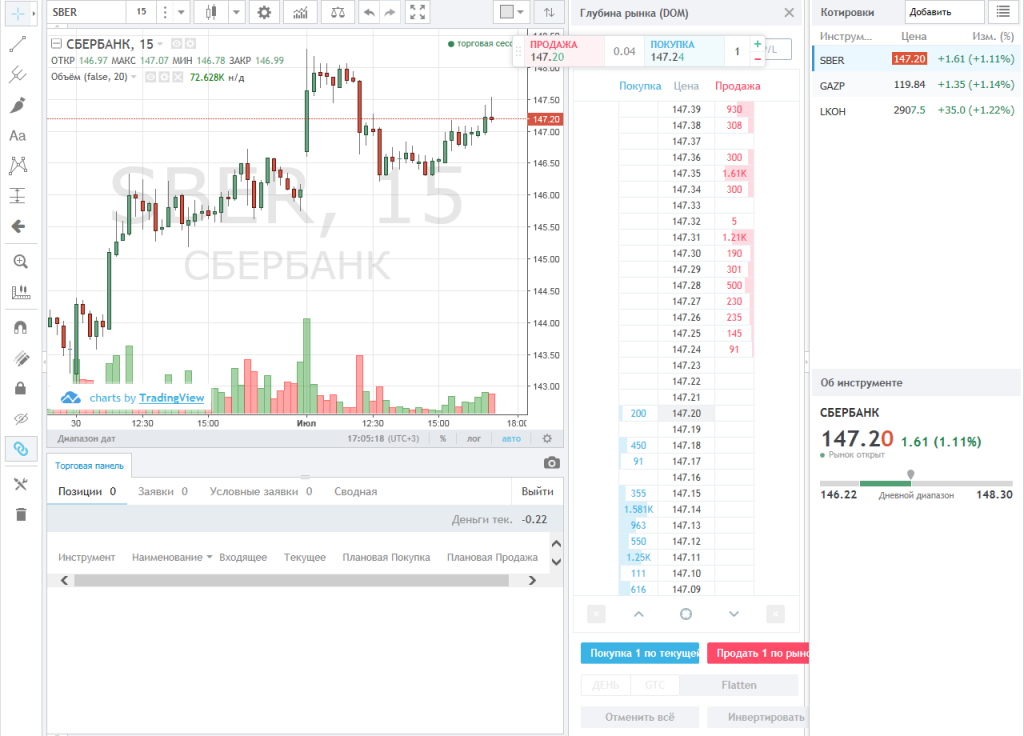

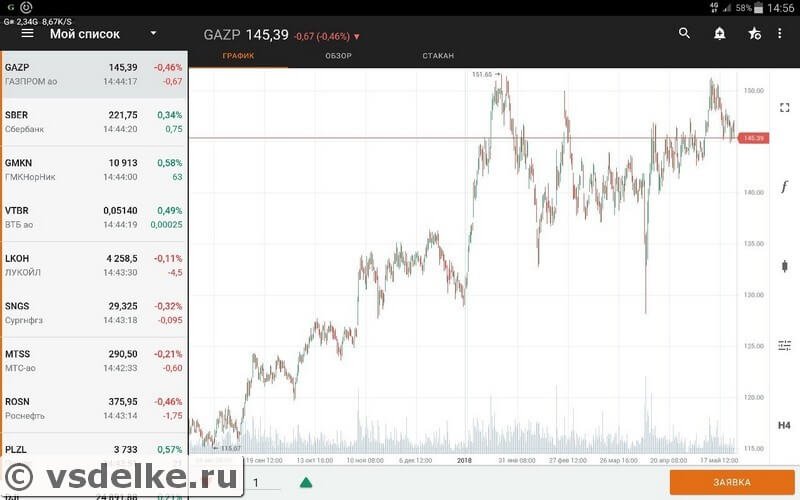

Изучение рейтинга бирж поможет выбрать лучшего брокера для плодотворной и выгодной работы. Показатель, составляемый из факторов обработки ордеров, торговых усилий, надежности торгового терминала, величины спрэда, качества обслуживания техподдержки, перечня инструментов – это рейтинг брокеров. Высокие показатели свидетельствуют о достойном качестве работы, моментальном выполнении ордера, актуальных котировках. Возможность управления счетами с помощью гаджетов – обязательное условие для получения высокого рейтинга.

Рейтинг брокерских организаций составляется на основе отзывов трейдеров. Учитывается качество обслуживания клиентов, надежность, выполнение обязательств. Брокер должен иметь графический пакет для осуществления технического анализа.

Функции биржевого брокера

Сделки на бирже невозможны без услуг стокброкера – специалиста, имеющего лицензию на ведение данного рода деятельности. Функции биржевого брокера включают посредничество, предоставление клиентских интересов, консультации, ведение документации, выполнение дополнительных поручений.

Представляя интересы клиентов, брокер работает от его имени, добиваясь лучших условий проведения сделки. Предоставление консультаций, связанных с вопросами работы на бирже, – все чаще бесплатная услуга. Ведение документации является прямой обязанностью фондового брокера.

Самые надежные брокеры фондового рынка России

Надежный брокер – компания с хорошей репутацией, отличающаяся исполнительностью по ордерам своевременными выплатами, стабильностью платформы. Самые надежные брокеры фондового рынка России – это фирмы, которые ведут деятельность более 5 лет. Критерий надежности – основополагающий фактор, указывает на честность компании, ведение чистой работы.

Рейтинги составляются разными агентствами, входящие в списки брокеры и их положение друг относительно друга разнятся. Самыми надежными можно назвать такие фирмы: БКС, ВТБ, Альфа-банк, Открытие Брокер, Церих. Отдельно стоит рассматривать накладные расходы – комиссия, взимаемая брокером за услуги.

Обязательные качества для брокера

- быстрая реакция, отличная память;

- умение быстро ориентироваться и принимать взвешенные решения;

- безукоризненное знание математических дисциплин;

- стрессоустойчивость;

- владение иностранными языками;

- коммуникабельность, открытость.

Умение быстро разрешать спорные ситуации, ежедневно возникающие на бирже, – главная обязанность брокера. При выборе брокерской компании следует обратить внимание на стаж работы и отзывы. Фирма, работающая в сфере форекса много лет, чаще имеет под руководством адекватных исполнительных брокеров.

Как получить лицензию биржевого брокера?

Стать брокером без подтверждающего удостоверения об образовании нельзя. Отвечая на вопрос «Как получить лицензию биржевого брокера?», можно выделить два этапа: образование и стажировка. Высокие оценки в дипломе, стажировка в ведущих компаниях, самообразование увеличивают шанс на получение должности в рейтинговой фирме.

Высокие оценки в дипломе, стажировка в ведущих компаниях, самообразование увеличивают шанс на получение должности в рейтинговой фирме.

Качество брокерских услуг отслеживается государством, брокерские компании проходят регулярные проверки. ФСФР – уполномоченная организация России, производящая контроль торговых и фондовых рынков. Кроме лицензии нужно иметь практические знания и опыт.

Заключение сделок

Брокер делает возможным заключение сделок между покупателем и продавцом на фондовой бирже. Стокброкер выступает посредником, консультантом и страховщиком сторон при заключении договоров. В случае невыполнения одним из контрагентов обязательств, они будут выполнены брокером.

При заключении договоров биржа берет на себя риски невыплат. Стоимость услуг обычно составляет 3-5% от объемов купли-продажи. Сделки делятся на наличные (с расчетами до 2 дней), форвардные (с расчетами до трех дней), с расчетами день в день (моментальный расчет).

Как начать играть на бирже

Потеря денег в начале трейдерской деятельности – нормальное явление.

Большинство бирж предоставляют демо-деньги (100-400$) для тестинга личной системы работы. Потеря этих средств ничем не грозит игроку, а преумножение не несет финансовой выгоды. Как правило, с демо-деньгами работа на рынке более прибыльная. С реальными финансами стоит работать осторожнее.

Прайм-брокеры

Прайм-брокеры – поставщики высокого уровня ликвидности, к числу которых относят таких гигантов как Barclays Capital, Bank of America, Citi, Deutsche Bank, Morgan Stanley, JPMorgan Chase. Праймовые биржевые брокеры сотрудничают с retail-трейдерами и брокерами, с институциональными клиентами. Главное отличие: компромиссные условия выполнения ордеров.

Прайм-брокеры выставляют высокие маржинальные требования и запрашивают больший размер первоначального депозита. В полномочиях исполнительного лица – представление небольших компаний в транзакциях и регулирование сделок от их имени. Для доступа к банковской ликвидности retail-брокеры заключают договор с одним прайм-брокером.

В полномочиях исполнительного лица – представление небольших компаний в транзакциях и регулирование сделок от их имени. Для доступа к банковской ликвидности retail-брокеры заключают договор с одним прайм-брокером.

Выбор брокера – немного здравого смысла

Этап, предшествующий началу работы на бирже, – выбор брокера. Немного здравого смысла вносят в непонятную новичку обстановку межнациональные агентства, составляющие объективные рейтинги. При выборе брокера следует полагаться на отзывы начинающих и опытных трейдеров. Важно сопоставить такие факторы:

- качество и скорость обработки ордеров;

- платежеспособность;

- список валютных инструментов;

- спрэд;

- наличие круглосуточной техподдержки.

Необходимо обратить внимание на дату основания фирмы. Большего доверия заслуживают компании, находящиеся на рынке данной сферы услуг более 10 лет.

Обучение биржевой торговле на фондовом рынке

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28. 06.2002 (без ограничения срока действия). С информацией об АО «Открытие Брокер» получатели финансовых услуг могут ознакомиться в разделе «Документы и раскрытие информации».

06.2002 (без ограничения срока действия). С информацией об АО «Открытие Брокер» получатели финансовых услуг могут ознакомиться в разделе «Документы и раскрытие информации».

АО «Открытие Брокер» входит в состав Российской Национальной Ассоциации SWIFT.

Центр раскрытия корпоративной информации.

Информация о тарифных планах/тарифах опубликована в маркетинговых целях в сокращённом варианте. Полный перечень тарифных планов/тарифов, их содержание и условия применения содержатся на сайте open-broker.ru в приложении №2 и 2а «Тарифы» к договору на брокерское обслуживание/договору на ведение индивидуального инвестиционного счёта АО «Открытие Брокер». Необходимо иметь это в виду при выборе тарифного плана.

Под «сервисом» понимается одно или несколько (совокупность) условий брокерского обслуживания клиентов, включая, но не ограничиваясь: открытие определённого портфеля, ведение отдельного инвестиционного счёта, предложение тарифного плана, предоставление клиенту информационных сообщений, а также иные условия, предусмотренные договором и/или Регламентом обслуживания клиентов АО «Открытие Брокер» и/или дополнительным соглашением с клиентом и/или размещённые на сайте АО «Открытие Брокер». Подробнее о каждом сервисе вы можете узнать на сайте компании, в личном кабинете или обратившись к сотруднику АО «Открытие Брокер».

Подробнее о каждом сервисе вы можете узнать на сайте компании, в личном кабинете или обратившись к сотруднику АО «Открытие Брокер».

Сервис дистанционного оформления предоставляется для первичного открытия счёта в компании.

Правообладатель программного обеспечения (ПО) MetaTrader 5 MetaQuotes SoftwareCorp.

Правообладатель программного обеспечения (ПО) QUIK ООО «АРКА Текнолоджиз».

Представленная информация не является индивидуальной инвестиционной рекомендацией, ни при каких условиях, в том числе при внешнем совпадении её содержания с требованиями нормативно-правовых актов, предъявляемых к индивидуальной инвестиционной рекомендации. Любое сходство представленной информации с индивидуальной инвестиционной рекомендацией является случайным.

Какие-либо из указанных финансовых инструментов или операций могут не соответствовать вашему инвестиционному профилю.

Упомянутые в представленном сообщении операции и (или) финансовые инструменты ни при каких обстоятельствах не гарантируют доход, на который вы, возможно, рассчитываете, при условии использования предоставленной информации для принятия инвестиционных решений.

«Открытие Брокер» не несёт ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в представленной информации.

Во всех случаях определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора.

Политика использования файлов cookie на open-broker.ru.

Брокерские компании аккредитованные на СПбМТСБ

Раздел 1. Термины и определения

В настоящем Пользовательском соглашении (далее – Соглашение) используются следующие термины и определения:

| Общество | Акционерное общество «Санкт-Петербургская Международная Товарно-сырьевая Биржа», являющееся организатором торговли и клиринговой организацией. |

| Сайт | Официальный сайт Общества в сети Интернет, доступ к которому осуществляется по адресу https://spimex. com, включая все страницы указанного сайта, содержащие в своем доменном имени обозначения s-pimex.ru, spimex.ru или spimex.com. com, включая все страницы указанного сайта, содержащие в своем доменном имени обозначения s-pimex.ru, spimex.ru или spimex.com. |

| Биржевая информация | Информация о ходе и итогах организованных торгов, проводимых в товарных секциях и Секции срочного рынка Общества, обязанность по раскрытию которой предусмотрена законами, нормативными актами Банка России, иными нормативными правовыми актами Российской Федерации, или которую Общество раскрывает по своему усмотрению путем размещения на Сайте. |

| Индексы | Ценовые показатели, рассчитываемые Обществом на основе информации о ходе и итогах организованных торгов, проводимых в товарных секциях и Секции срочного рынка Общества, информации о зарегистрированных в Обществе внебиржевых договорах, а также иной информации, предоставляемой Обществу третьими лицами. |

| Производная информация | Индексы, а также иные показатели, рассчитанные Обществом на основе Биржевой информации, данных, полученных по результатам клиринга обязательств из договоров, заключенных на организованных торгах, проводимых в товарных секциях и Секции срочного рынка Общества, Индексов и информации, предоставляемой Обществу третьими лицами. |

| Материалы | Тексты, аудиоматериалы, любые изображения, в том числе любое фото, графическое и/или видео изображение, фотографии, размещенные на Сайте, правообладателем которых является Общество. |

| Информация | Материалы, Биржевая информация, Индексы и иная Производная информация, размещенная на Сайте или предоставляемая на основании договора. |

| Информационные услуги | Оказываемые Обществом услуги по предоставлению заинтересованным лицам Информации на возмездной основе. |

| Пользователь | Лицо, осуществляющее использование Сайта. |

| Распространение | Действия, направленные на получение информации неопределенным кругом лиц или передачу информации неопределенному кругу лиц. |

Раздел 2. Общие положения

2. 1. Соглашение определяет условия использования Информации, права и обязанности Пользователя, возникающие при получении доступа к Информации и Информационным услугам посредством Сайта.

1. Соглашение определяет условия использования Информации, права и обязанности Пользователя, возникающие при получении доступа к Информации и Информационным услугам посредством Сайта.

Состав доступной на Сайте Информации определяется Обществом по собственному усмотрению с учетом требований законов, нормативных актов Банка России и иных нормативных правовых актов Российской Федерации.

Порядок и условия получения бесплатного доступа к Информации посредством Сайта определяются Соглашением. Порядок и условия доступа к Информационным услугам, использования Информации определяются Соглашением, а также договорами, заключаемыми между Обществом и Пользователями.

2.2. Соглашение является публичной офертой в соответствии со ст. 437 Гражданского кодекса Российской Федерации (далее – ГК РФ). Соглашение публикуется на Сайте и вступает в силу с момента опубликования.

Пользователь, приступивший к использованию Сайта, считается подтвердившим свое согласие с условиями Соглашения в порядке, предусмотренном п. 3 ст. 434 ГК РФ.

3 ст. 434 ГК РФ.

2.3 В соответствии с законодательством Российской Федерации и заключенными договорами Общество является правообладателем Информации, включая, но не ограничиваясь, размещенную на Сайте Биржевую информацию, Индексы и иную Производную информацию.

Раздел 3. Порядок и условия доступа к Информации.

3.1 В соответствии с п. 1 ч. 3 ст. 6 Федерального закона от 27.07.2006 №149‐ФЗ «Об информации, информационных технологиях и о защите информации» Общество определяет порядок и условия доступа Пользователя к размещаемой на Сайте Информации.

3.2 Общество безвозмездно обеспечивает предоставление доступа к Биржевой информации, Индексам и иной Производной информации, подлежащей размещению на Сайте в соответствии с требованиями законов, нормативных актов Банка России, иных нормативных правовых актов Российской Федерации. Биржевая информация, Индексы и иная Производная информация могут использоваться на условиях, установленных разделом 4 настоящего Соглашения.

3.3 Все Индексы рассчитываются Обществом с использованием методик, опубликованных на Сайте. Значения дополнительных параметров, используемых при расчете Индексов (коэффициенты, тарифы), раскрываются на Сайте в открытом доступе.

3.4 Биржевая информация, а также любые Материалы, размещаемые на Сайте, не являются рекламой и не могут расцениваться в качестве рекомендаций или предложений, направленных на стимулирование Пользователя к заключению договоров с какими‐либо биржевыми товарами (инструментами), допущенными к организованным торгам, проводимым в товарных секциях и Секции срочного рынка Общества.

3.5 Информация, размещаемая на Сайте, может содержать ссылки на сайты третьих лиц. При переходе по гиперссылкам, размещенным на Сайте, на внешние по отношению к Сайту информационные ресурсы, Пользователь покидает Сайт.

Общество не несет ответственность за недостоверность сведений, размещаемых на внешних по отношению к Сайту информационных ресурсах, а также за несвоевременную актуализацию и обновление соответствующей информации в их составе.

3.6 Общество не выступает в качестве представителя третьих лиц, указанных в пункте 3.5 настоящего раздела Соглашения. Размещение указанных ссылок преследует исключительно информационные цели и не должно рассматриваться в качестве советов, рекламы продуктов, рекомендаций, предложений, реализуемых какими‐либо третьими лицами.

3.7 Предоставление Информационных услуг Пользователю осуществляется на основании договора на оказание Информационных услуг, заключаемого между Пользователем и Обществом. Порядок и условия предоставления доступа к Информации, предоставляемой в соответствии с договором на оказание Информационных услуг, определяются указанным договором.

Раздел 4. Условия использования Информации

4.1 Пользователь вправе использовать Информацию, размещенную на Сайте, на условиях и с учетом ограничений, предусмотренных настоящим Соглашением.

4.2 Информация может использоваться Пользователем при условии соблюдения следующих условий и ограничений:

4. 2.1 Допускаются любые действия с Информацией, за исключением Распространения, совершаемые Пользователем в личных/служебных целях, не связанных с извлечением прибыли.

2.1 Допускаются любые действия с Информацией, за исключением Распространения, совершаемые Пользователем в личных/служебных целях, не связанных с извлечением прибыли.

4.2.2 Распространение Биржевой информации Пользователем допускается только при условии заключения договора, предусмотренного пунктом 3.7 настоящего Соглашения.

4.2.3 Распространение Пользователем Производной информации, в том числе Индексов допускается при условии получения предварительного письменного разрешения от Общества и указания ссылки на источник такой информации, в частности на Сайт.

4.2.4 Распространение Пользователем Материалов допускается при условии указания ссылки на источник такой информации, в частности на Сайт.

4.2.5 При Распространении Информации не допускается переработка ее оригинального текста. Сокращение или изменение расположения составных частей Информации, снабжение иллюстрациями, комментариями или какими бы то ни было пояснениями, допускается только в той мере, в какой это не приводит к искажению Информации.

4.2.6 Пользователь не вправе совершать какие‐либо действия, направленные на технологическое извлечение или копирование информации с Сайта в обход средств доступа, непосредственно предоставляемых Пользователю на Сайте.

4.2.7 Запрещается использование Пользователем Информации с целью извлечения прибыли, за исключением случая, когда получение Информации осуществляется на основании договора, предусмотренного пунктом 3.7 настоящего Соглашения.

4.3 Условия использования Информации, предоставляемой в соответствии с договором на оказание Информационных услуг, определяются таким договором.

Раздел 5. Права интеллектуальной собственности

5.1 Вся Информация является объектом интеллектуальной собственности Общества. Исключительные права на Информацию, предоставляемую Обществом в связи с оказанием Информационных услуг, сохраняются за Обществом.

5.2 Материалы, их подборка и взаимное расположение подлежат защите в соответствии с положениями законов, нормативных актов Банка России и иных нормативных правовых актов Российской Федерации. Использование Материалов допускается только с учетом соблюдения условий, предусмотренных разделом 4 настоящего Соглашения.

Использование Материалов допускается только с учетом соблюдения условий, предусмотренных разделом 4 настоящего Соглашения.

5.3 Исключительные права на использование товарных знаков, коммерческих обозначений и иных объектов интеллектуальной собственности, размещенных на Сайте, принадлежат Обществу или его партнерам.

5.4 Общество, как правообладатель объектов интеллектуальной собственности, вправе по своему усмотрению разрешать или запрещать третьим лицам использование объектов интеллектуальной собственности. При этом отсутствие запрета не считается согласием или разрешением на использование.

5.5 Условия Соглашения не могут и не должны рассматриваться в качестве оснований для передачи или предоставления Пользователю Сайта каких‐либо исключительных (лицензионных) прав на использование Материалов.

Раздел 6. Обработка персональных данных

6.1 Пользователь дает Обществу свое согласие на обработку его персональных данных, указываемых Пользователем в соответствующей веб-форме Сайта.

6.2 Порядок и условия обработки персональных данных Пользователя определяются Политикой Акционерного общества «Санкт-Петербургская Международная Товарно-сырьевая Биржа» в отношении обработки персональных данных, опубликованной на Сайте.

Раздел 7. Ответственность

7.1 Любое неправомерное использование Информации, размещенной на Сайте, является нарушением прав Общества как правообладателя и/или третьих лиц и может повлечь за собой ответственность, предусмотренную законодательством Российской Федерации.

7.2 Общество не гарантирует непрерывность функционирования и круглосуточную доступность Сайта, сервисов и услуг, оказываемых посредством предоставления доступа к Сайту.

7.3 Общество не несет ответственности за:

7.3.1 убытки, причиненные сбоями и иными нарушениями в функционировании Сайта, в том числе связанные с нарушениями в работе оборудования, систем связи или сетей, которые эксплуатируются и/или обслуживаются третьими лицами;

7. 3.2 убытки, понесенные Пользователем в результате наличия вредоносных программ в оборудовании и программном обеспечении, используемом Пользователем для доступа к Сайту;

3.2 убытки, понесенные Пользователем в результате наличия вредоносных программ в оборудовании и программном обеспечении, используемом Пользователем для доступа к Сайту;

7.3.3 нарушение Пользователем условий настоящего Соглашения;

7.3.4 неправомерные действия третьих лиц, в том числе связанные с использованием данных Пользователя, а также с использованием сведений о Пользователе, если такие сведения стали доступны третьим лицам не по вине Общества;

7.3.5 косвенные, случайные, непреднамеренные убытки Пользователя (включая вред, вызванный потерей данных или ущерб, причиненный чести, достоинству или деловой репутации), возникшие в связи с использованием Сайта, в том числе при переходе по размещенной на Сайте внешней ссылке, обеспечивающей переход на сайт третьего лица;

7.3.6 косвенные, случайные, непреднамеренные убытки Пользователя (включая вред, вызванный потерей данных или ущерб, причиненный чести, достоинству или деловой репутации), которые вызваны недостоверностью информации, указанной или размещенной Пользователем в процессе регистрации на Сайте;

7. 3.7 несоответствие требованиям законодательства Российской Федерации информации и материалов, размещенных на Сайте Пользователем, нарушение вещных, неимущественных и иных прав третьих лиц, связанных с использованием Сайта Пользователем.

3.7 несоответствие требованиям законодательства Российской Федерации информации и материалов, размещенных на Сайте Пользователем, нарушение вещных, неимущественных и иных прав третьих лиц, связанных с использованием Сайта Пользователем.

7.4 Ответственность Сторон договора на оказание Информационных услуг, определяется указанным договором, заключенным между Обществом и Пользователем.

Размер ответственности Сторон ограничивается суммой причиненного другой Стороне реального ущерба.

Раздел 8. Направление жалоб

8.1 Пользователь, который полагает, что какие‐либо информационные материалы, размещенные на Сайте, нарушают его права и законные интересы, должен направить соответствующую жалобу на электронный адрес Общества [email protected].

8.2 Обществом рассматриваются жалобы, соответствующие указанным требованиям:

8.2.1 Жалоба содержит имя, фамилию и отчество заявителя/наименование, место нахождения и фактический адрес, контактную информацию.

8.2.2 Жалоба содержит подробное описание предполагаемого нарушения прав Пользователя.

8.2.3 Жалоба содержит контактную информацию для направления ответа: адрес электронной почты и телефон.

8.2.4 Жалоба содержит согласие на обработку персональных данных (для заявителя – физического лица).

Жалобы, не соответствующие указанным требованиям, не рассматриваются Обществом.

8.3 Жалобы рассматриваются Обществом в срок не позднее 30 календарных дней с даты поступления жалобы на электронный адрес Общества, указанный в пункте 8.1 настоящего раздела Соглашения.

Раздел 9. Заключительные положения

9.1 Любые споры, связанные с заключением, изменением, исполнением или прекращением настоящего Соглашения, подлежат разрешению в соответствии с законодательством Российской Федерации.

9.2 Общество вправе вносить изменения в условия Соглашения путем публикации на Сайте Соглашения в новой редакции. Соответствующие изменения вступают в силу с момента публикации на Сайте Соглашения в новой редакции.

9.3 Пользователь обязан периодически знакомиться с текстом Соглашения с целью изучения последних внесенных в него изменений. Продолжая использование Сайта после вступления в силу соответствующих изменений, Пользователь выражает свое согласие с условиями Соглашения в новой редакции.

Китайский онлайн-брокер Webull увеличил базу пользователей в 10 раз

Китайский онлайн-брокер Webull за 2020 г. десятикратно увеличил базу пользователей одноименного приложения для торговли акциями на бирже без комиссии, сообщает агентство Bloomberg. Количество трейдеров на платформе перевалило за 2 млн. Webull все еще значительно отстает от своего главного конкурента – американской компании Robinhood, но последняя уже медленно наращивает базу: с 10 млн пользователей в начале 2020 г. до 13 млн в июне (более свежие данные о числе трейдеров в своем приложении Robinhood пока не раскрывала). Лидером в секторе онлайн-брокеров является американский сервис Charles Schwab с 29 млн аккаунтов на октябрь 2020 г.

Webull была основана в 2016 г. Ван Аньцюанем, который до этого успел поработать в финансовых подразделениях китайских гигантов Alibaba и Xiaomi. Однако деятельность компании нацелена на США: там Webull хранит данные пользователей и управляет офисом по соседству с небоскребом Дональда Трампа на Уолл-стрит. Деятельность онлайн-брокера регулируется теми же органами, которым подчиняются все американские брокеры. Генеральный директор Webull Энтони Денье – американец. По словам Денье, компания добровольно обратилась за проверкой в Комитет по иностранным инвестициям США (CFIUS), который в условиях напряженных отношений между США и Китаем уже запретил экспансию некоторых китайских компаний в США для обеспечения национальной безопасности. По информации Bloomberg, CFIUS собрал информацию о Webull, но проверку решил не проводить.

Webull не привлекала большого внимания не только регулирующих органов, но и общественности и СМИ. Генеральный директор Webull рассказал Bloomberg, что такова стратегия компании: «Мы работаем в очень конкурентной среде. Иногда лучше не будить гигантов». По словам Денье, рост Webull в большой степени произошел благодаря сарафанному радио и рекламе от онлайн-инфлюенсеров. Тем временем ежедневно в среднем 850 пользователей переходят в Webull от конкурентов, и половина из них – бывшие пользователи Robinhood. «Поначалу у многих есть два аккаунта у разных онлайн-брокеров. Некоторые пользуются Robinhood, одновременно изучая Webull, и в конце концов мы их переманиваем», – говорит Денье.

Иногда лучше не будить гигантов». По словам Денье, рост Webull в большой степени произошел благодаря сарафанному радио и рекламе от онлайн-инфлюенсеров. Тем временем ежедневно в среднем 850 пользователей переходят в Webull от конкурентов, и половина из них – бывшие пользователи Robinhood. «Поначалу у многих есть два аккаунта у разных онлайн-брокеров. Некоторые пользуются Robinhood, одновременно изучая Webull, и в конце концов мы их переманиваем», – говорит Денье.

$3200

столько средств в среднем находится на брокерском счете клиента Webull

Основная аудитория Webull, как и Robinhood, – миллениалы. Типичному клиенту Webull от 25 до 35 лет, а на его брокерском счете в среднем $3200. Средний возраст клиентов Robinhood – 31 год. Обе компании в большей степени нацелены на непрофессиональных инвесторов, не берут комиссию с клиентов, а зарабатывают в основном на проценте от крупных брокеров, которые становятся промежуточным звеном между клиентом и биржей. Что заставляет молодых пользователей переходить от Robinhood к Webull?

Многих пользователей Webull приманивает бесплатными акциями: зарегистрировавшись и пополнив счет на $100, можно получить две акции стоимостью от $8 до $1600 (по принципу лотереи). Приложение Webull выглядит более профессиональным по сравнению с Robinhood, интерфейс которого часто критикуют за излишнюю простоту: из-за этого торговля на бирже становится похожа на игру и не стимулирует долгосрочные инвестиции, пишет Bloomberg. Webull же «не переупрощает и не геймифицирует» процесс.

Приложение Webull выглядит более профессиональным по сравнению с Robinhood, интерфейс которого часто критикуют за излишнюю простоту: из-за этого торговля на бирже становится похожа на игру и не стимулирует долгосрочные инвестиции, пишет Bloomberg. Webull же «не переупрощает и не геймифицирует» процесс.

Еще одним преимуществом Webull, по мнению пользователей, является горячая линия поддержки пользователей. Онлайн-брокеры печально известны частыми сбоями в работе, и у клиентов Robinhood, например, нет возможности быстро узнать, что происходит с их аккаунтом (в июне 2020 г. американец Александр Кирнс, пользовавшийся Robinhood, покончил с собой, когда внезапно увидел на своем счету отрицательный баланс в $730 000).

Однако средний рейтинг Webull в магазинах приложений все же ниже, чем у Robinhood: 4,7 против 4,8. Пользователи жалуются, что интерфейс приложения слишком сложный, а линия поддержки неэффективна. Тем не менее компания успешно привлекает инвесторов (в числе которых китайские Xiaomi и Noah Holdings) и готовится провести раунд инвестиций, в котором будут участвовать «крупные и известные американские инвесторы». Руководство Webull планирует привлечь $100 млн, что позволит компании стать единорогом.

Руководство Webull планирует привлечь $100 млн, что позволит компании стать единорогом.

Как стать брокером в Казахстане?

Многие из нас не понаслышке знают, что брокеры работают на биржах и в основном их работа акцентирована на торговле различными ценными бумагами, но мало кто действительно имеет отчетливое представление о том, кто такие брокеры, почему работать брокером считается престижно и чем брокеры собственно занимаются.

Кто может стать брокером?

Для начала определим, кто такой брокер. Брокер играет роль посредника между продавцом и покупателем на рынке ценных бумаг. По законодательству Республики Казахстан обычный гражданин не вправе самостоятельно выйти на фондовую биржу, чтобы покупать или продавать ценные бумаги. Он может сделать это только через брокера — профессионального участника рынка, совершающего операции на финансовых рынках за счет клиента и в его интересах. Брокер в обязательном порядке должен иметь лицензию на осуществление деятельности на рынке ценных бумаг и быть непосредственным участником биржи. Брокер не является собственником приобретаемых для клиента ценных бумаг, и за свою работу получает вознаграждение в виде комиссионных. Условия и порядок уплаты клиентом вознаграждения брокеру за оказание услуг на рынке ценных бумаг устанавливаются внутренними документами брокера и (или) договором, заключенным брокером с его клиентом.

Брокер не является собственником приобретаемых для клиента ценных бумаг, и за свою работу получает вознаграждение в виде комиссионных. Условия и порядок уплаты клиентом вознаграждения брокеру за оказание услуг на рынке ценных бумаг устанавливаются внутренними документами брокера и (или) договором, заключенным брокером с его клиентом.

Брокерская компания создается и осуществляет деятельность в организационно-правовой форме акционерного общества. Учредителями и акционерами брокерской компании могут быть физические и юридические лица – резиденты и нерезиденты Республики Казахстан с учетом ограничений, установленных законодательством Республики Казахстан. Минимальный размер уставного капитала брокерской компании составляет 400 000 — кратный размер месячного расчетного показателя, установленного законом Республики Казахстан о республиканском бюджете на соответствующий финансовый год.

Для получения лицензии заявитель должен соответствовать следующим квалификационным требованиям:

- наличие бизнес-плана, утвержденного органом управления заявителя, на ближайшие три года, в котором должны быть отражены цели получения лицензии, финансовый план на первые три финансовых (операционных) года, инвестиционная политика, источники финансирования деятельности компании и другое;

- наличие программно-технических средств и иного оборудования, необходимых для осуществления деятельности на рынке ценных бумаг;

- наличие организационной структуры, соответствующей требованиям законодательства Республики Казахстан;

- наличие положения о службе внутреннего аудита заявителя.

Лицензиат вправе осуществлять деятельность на рынке ценных бумаг только при наличии внутренних документов, устанавливающих:

- условия и порядок осуществления деятельности на рынке ценных бумаг;

- общие условия проведения операций;

- права и обязанности лицензиата и его клиента, их ответственность.

Для получения лицензии заявитель представляет в Национальный Банк документы, перечень которых определен Правилами выдачи, приостановления и лишения лицензий на осуществление профессиональной деятельности на рынке ценных бумаг, утвержденными постановлением Правления Национального Банка от 26 февраля 2014 года № 25. Документы, представленные для получения лицензии, рассматриваются Национальным Банком и при соответствии заявителя и представленных им документов требованиям законодательства Республики Казахстан Национальный Банк выдает лицензию не позднее тридцати рабочих дней со дня представления документов.

Осуществляется ли контроль над деятельностью брокера?

Следует отметить, будучи брокером ваша деятельность будет строго отслеживаться со стороны контролирующего органа. Брокеры обязаны представлять в Национальный Банк отчеты о деятельности на рынке ценных бумаг, периодичность и порядок представления которых устанавливаются нормативными правовыми актами уполномоченного органа.

Брокеры обязаны представлять в Национальный Банк отчеты о деятельности на рынке ценных бумаг, периодичность и порядок представления которых устанавливаются нормативными правовыми актами уполномоченного органа.

Кроме того, Национальным Банком контроль и надзор осуществляются в формах проведения проверки и иных формах в соответствии с Законом о Национальном банке. Проверки проводятся на основе оценки степени риска, внеплановые и документальные проверки деятельности проверяемых субъектов комплексно либо выборочно по отдельным вопросам их деятельности.

Также Национальный Банк осуществляет иные формы контроля и надзора, в том числе путем анализа информации и отчетности, предоставляемых в соответствии с требованиями законодательства Республики Казахстан, анализа деятельности финансовых организаций для выявления факторов, влияющих на ухудшение их финансового положения (дистанционный надзор) и другое.

Основаниями для осуществления проверок деятельности брокеров могут служить:

- обращения инвесторов;

- обращения держателей ценных бумаг;

- обращения профессиональных участников рынка ценных бумаг и профессиональных организаций;

- определение суда, постановление прокурора или органа дознания и предварительного следствия о проведении проверки или об участии работников уполномоченного органа в проверке;

- несоответствия, выявленные уполномоченным органом в процессе рассмотрения отчетов о деятельности брокера;

- наличие сведений о манипулировании на рынке ценных бумаг, совершении сделок с эмиссионными ценными бумагами и иными финансовыми инструментами с использованием инсайдерской информации, а также коммерческой и иной охраняемой законом тайны;

- иные факты нарушений законодательства Республики Казахстан брокером, ставшие известными уполномоченному органу.

Проверки осуществляются инспекторами, назначенными приказом руководителя контролирующего органа, как правило, по месту фактического расположения организации в рабочие дни. По каждому факту нарушения составляется акт.

По каким причинам могут приостановить брокерскую лицензию?

В ходе как плановых, так и внеплановых проверок, контролирующим органом могут быть выставлены замечания, которые могут привести к приостановлению лицензии. Уполномоченный орган вправе приостановить действие лицензии на срок до шести месяцев в следующих случаях:

- выявления недостоверной информации, содержащейся в документах, представленных для получения лицензии или рассмотрения отчета о деятельности брокера;

- непредоставления информации об изменениях в документах, представленных для получения лицензии;

- несоблюдения квалификационных требований;

- нарушения законодательства Республики Казахстан, регламентирующего деятельность на рынке ценных бумаг, а также внутренних документов брокера;

- невыполнения требований ограниченных мер воздействия, примененных уполномоченным органом;

- непредставления по требованию уполномоченного органа письма-обязательства;

- отказа от составления с уполномоченным органом письменного соглашения;

- наличия письменного заявления о добровольном приостановлении действия лицензии;

- неосуществления брокером в течение шести и более месяцев деятельности, на осуществление которой была выдана лицензия;

- неисполнения требований, установленных законодательством Республики Казахстан о представлении государственным органам сведений о деятельности на рынке ценных бумаг;

- осуществления деятельности, запрещенной и ограниченной для брокеров;

- нарушение требований, связанных с согласованием руководящих работников брокера;

- систематического (три и более раза в течение последних двенадцати календарных месяцев) нарушения требований, предусмотренных Законом Республики Казахстан «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Брокеры, действие лицензии которых приостановлено, обязаны в течение установленного срока устранить выявленные нарушения и представить об этом отчет в лицензирующий орган. При положительных результатах рассмотрения отчета брокера действие приостановленной лицензии может быть возобновлено.

В каких случаях могут лишить брокерской лицензии?

Национальный Банк вправе лишить лицензии на осуществление брокерской деятельности на рынке ценных бумаг в следующих случаях:

- неустранения причин приостановления действия лицензии;

- систематического (трех и более раз в течение последних двенадцати календарных месяцев) нарушения законодательства Республики Казахстан, регламентирующего деятельность на рынке ценных бумаг, а также внутренних документов брокера;

- систематического (трех и более раз в течение последних двенадцати календарных месяцев) невыполнения предписаний уполномоченного органа;

- повторного в течение последних двенадцати последовательных месяцев нарушения требований, предусмотренных Законом Республики Казахстан «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», за которое была применена санкция в виде приостановления лицензии;

- участия лицензиатов в сделках, связанных с отмыванием денег или финансированием терроризма;

- по иным основаниям, установленным настоящим Законом и иными законодательными актами Республики Казахстан.

При прекращении действия лицензии лицензиат обязан в течение 10 рабочих дней вернуть лицензию лицензиару.

Статья 3. Брокерская деятельность / КонсультантПлюс

Статья 3. Брокерская деятельность

(в ред. Федерального закона от 28.12.2002 N 185-ФЗ)

КонсультантПлюс: примечание.

О возможности предварительного тестирования физлиц, не являющихся квалифицированными инвесторами, для исполнения их поручений на совершение сделок см. ФЗ 31.07.2020 N 306-ФЗ.

1. Брокерской деятельностью признается деятельность по исполнению поручения клиента (в том числе эмитента эмиссионных ценных бумаг при их размещении) на совершение гражданско-правовых сделок с ценными бумагами и (или) на заключение договоров, являющихся производными финансовыми инструментами, осуществляемая на основании возмездных договоров с клиентом (далее — договор о брокерском обслуживании).

(в ред. Федерального закона от 29.06.2015 N 210-ФЗ)

Профессиональный участник рынка ценных бумаг, осуществляющий брокерскую деятельность, именуется брокером.

В случае оказания брокером услуг по размещению эмиссионных ценных бумаг брокер вправе приобрести за свой счет не размещенные в срок, предусмотренный договором, ценные бумаги.

2. Брокер совершает действия, направленные на исполнение поручений клиентов, в той последовательности, в какой были приняты такие поручения.

Брокер обязан принять все разумные меры, направленные на исполнение поручения клиента, обеспечивая при этом приоритет интересов клиента перед собственными интересами.

Принятое на себя поручение клиента брокер обязан исполнить добросовестно и на наиболее выгодных для клиента условиях в соответствии с его указаниями. При отсутствии в договоре о брокерском обслуживании и поручении клиента таких указаний брокер исполняет поручение с учетом всех обстоятельств, имеющих значение для его исполнения, включая срок исполнения, цену сделки, расходы на совершение сделки и исполнение обязательств по ней, риск неисполнения или ненадлежащего исполнения сделки третьим лицом. Если в договоре о брокерском обслуживании указаны организаторы торговли или иностранные биржи, на организованных торгах которых брокер обязан исполнять поручения клиента, требования настоящего абзаца применяются с учетом правил указанных торгов.

Если в договоре о брокерском обслуживании указаны организаторы торговли или иностранные биржи, на организованных торгах которых брокер обязан исполнять поручения клиента, требования настоящего абзаца применяются с учетом правил указанных торгов.

При совершении сделки на условиях более выгодных, чем те, которые были указаны клиентом, брокер не имеет права на получение дополнительной выгоды, если договором о брокерском обслуживании не установлен порядок ее распределения.

Отчет брокера о совершенных сделках должен содержать в том числе информацию о цене каждой из таких сделок и расходах, произведенных брокером в связи с их совершением, а в случае, если брокер получил дополнительную выгоду по сделке, совершенной на условиях более выгодных, чем те, которые были указаны клиентом, — информацию о размере полученной им дополнительной выгоды.

(п. 2 в ред. Федерального закона от 27.12.2019 N 454-ФЗ)

2.1. Если это предусмотрено договором о брокерском обслуживании, брокер вправе совершать сделки с ценными бумагами и заключать договоры, являющиеся производными финансовыми инструментами, одновременно являясь представителем разных сторон в сделке, в том числе не являющихся предпринимателями.

(п. 2.1 введен Федеральным законом от 21.11.2011 N 327-ФЗ; в ред. Федерального закона от 27.12.2018 N 514-ФЗ)

2.2. Обязательства, возникшие из договора, заключенного не на организованных торгах, каждой из сторон которого является брокер, не прекращаются совпадением должника и кредитора в одном лице, если обязательства сторон исполняются за счет разных клиентов или третьими лицами в интересах разных клиентов. Брокер не вправе заключать указанный договор, если его заключение осуществляется во исполнение поручения клиента, не содержащего цену договора или порядок ее определения. Последствием совершения сделки с нарушением требований, установленных настоящим пунктом, является возложение на брокера обязанности возместить клиенту убытки.

(п. 2.2 введен Федеральным законом от 21.11.2011 N 327-ФЗ)

2.3. Если это предусмотрено договором о брокерском обслуживании и поручением клиента, такое поручение исполняется путем совершения брокером за свой счет сделки с третьим лицом с последующим совершением сделки с данным клиентом. При этом такие сделки заключаются на основании указанного поручения клиента. Права и обязанности клиента по сделке с брокером должны быть полностью идентичны правам и обязанностям брокера по сделке, совершенной с третьим лицом.

При этом такие сделки заключаются на основании указанного поручения клиента. Права и обязанности клиента по сделке с брокером должны быть полностью идентичны правам и обязанностям брокера по сделке, совершенной с третьим лицом.

Случаи, когда поручение клиента, указанное в настоящем пункте, исполняется путем совершения брокером сделки с третьим лицом не на организованных торгах, устанавливаются нормативным актом Банка России.

(п. 2.3 введен Федеральным законом от 27.12.2019 N 454-ФЗ)

2.4. Если иное не предусмотрено настоящим Федеральным законом, брокер до принятия поручений клиента на совершение сделок с ценными бумагами и (или) на заключение договоров, являющихся производными финансовыми инструментами, обязан предоставить клиенту, не являющемуся квалифицированным инвестором, информацию или доступ к информации:

1) о ценах спроса и ценах предложения таких ценных бумаг и производных финансовых инструментов либо об иных обстоятельствах, информация о которых необходима в силу характера сделки;

2) о расходах, возмещаемых клиентом брокеру в связи с исполнением поручений, а также о размере вознаграждения брокера или порядке его определения;

3) Банк России вправе определить дополнительную информацию, которую брокер обязан предоставить клиенту, не являющемуся квалифицированным инвестором, до принятия поручений на совершение сделок с ценными бумагами и (или) на заключение договоров, являющихся производными финансовыми инструментами, а также объем, состав такой информации, порядок, способы и сроки ее предоставления или порядок, способы и сроки предоставления к ней доступа.

(пп. 3 введен Федеральным законом от 11.06.2021 N 192-ФЗ)

(п. 2.4 введен Федеральным законом от 27.12.2019 N 454-ФЗ)

2.5. Информация, предусмотренная подпунктами 1 и 2 пункта 2.4 настоящей статьи, должна быть понятна и доступна клиенту, не являющемуся квалифицированным инвестором. Объем, состав такой информации, порядок, способы и сроки ее предоставления или порядок, способы и сроки предоставления к ней доступа устанавливаются базовым стандартом совершения операций на финансовом рынке, разработанным саморегулируемой организацией в сфере финансового рынка, объединяющей брокеров, утвержденным и согласованным в соответствии с требованиями Федерального закона от 13 июля 2015 года N 223-ФЗ «О саморегулируемых организациях в сфере финансового рынка». Информация, предусмотренная подпунктом 1 пункта 2.4 настоящей статьи, или доступ к ней не предоставляется в связи с невозможностью их предоставления, вызванной обстоятельствами, за которые брокер не отвечает, в случаях, установленных указанным базовым стандартом.

(п. 2.5 введен Федеральным законом от 27.12.2019 N 454-ФЗ; в ред. Федерального закона от 11.06.2021 N 192-ФЗ)

2.6. Неисполнение брокером обязанности по предоставлению клиенту информации, предусмотренной подпунктами 1 и 3 пункта 2.4 настоящей статьи, или доступа к такой информации лишает брокера права в случае спора ссылаться на указание клиента как на основание для освобождения брокера от ответственности за причиненные клиенту убытки, возникшие у него в связи с нарушением брокером требования о предоставлении соответствующей информации или доступа к ней до принятия поручения клиента.

(п. 2.6 введен Федеральным законом от 27.12.2019 N 454-ФЗ; в ред. Федерального закона от 11.06.2021 N 192-ФЗ)

3. Денежные средства клиентов, переданные ими брокеру для совершения сделок с ценными бумагами и (или) заключения договоров, являющихся производными финансовыми инструментами, а также денежные средства, полученные брокером по таким сделкам и (или) таким договорам, которые совершены (заключены) брокером на основании договоров с клиентами, должны находиться на отдельном банковском счете (счетах), открываемом (открываемых) брокером в кредитной организации (специальный брокерский счет). Брокер обязан вести учет денежных средств каждого клиента, находящихся на специальном брокерском счете (счетах), и отчитываться перед клиентом. На денежные средства клиентов, находящиеся на специальном брокерском счете (счетах), не может быть обращено взыскание по обязательствам брокера. Брокер не вправе зачислять собственные денежные средства на специальный брокерский счет (счета), за исключением предоставления займа клиенту в соответствии с требованиями настоящей статьи и (или) возврата денежных средств клиенту, а также иных предусмотренных нормативными актами Банка России случаев исполнения обязательств перед клиентом.

Брокер обязан вести учет денежных средств каждого клиента, находящихся на специальном брокерском счете (счетах), и отчитываться перед клиентом. На денежные средства клиентов, находящиеся на специальном брокерском счете (счетах), не может быть обращено взыскание по обязательствам брокера. Брокер не вправе зачислять собственные денежные средства на специальный брокерский счет (счета), за исключением предоставления займа клиенту в соответствии с требованиями настоящей статьи и (или) возврата денежных средств клиенту, а также иных предусмотренных нормативными актами Банка России случаев исполнения обязательств перед клиентом.

(в ред. Федеральных законов от 25.11.2009 N 281-ФЗ, от 27.12.2019 N 454-ФЗ)

Абзац утратил силу с 1 января 2021 года. — Федеральный закон от 27.12.2019 N 454-ФЗ.

Брокер вправе использовать в своих интересах денежные средства, находящиеся на специальном брокерском счете (счетах), если это предусмотрено договором о брокерском обслуживании, гарантируя клиенту исполнение его поручений за счет указанных денежных средств или их возврат по требованию клиента. Денежные средства клиентов, предоставивших право их использования брокеру в его интересах, должны находиться на специальном брокерском счете (счетах), отдельном от специального брокерского счета (счетов), на котором находятся денежные средства клиентов, не предоставивших брокеру такого права. Денежные средства клиентов, предоставивших брокеру право их использования, могут зачисляться брокером на его собственный банковский счет.

Денежные средства клиентов, предоставивших право их использования брокеру в его интересах, должны находиться на специальном брокерском счете (счетах), отдельном от специального брокерского счета (счетов), на котором находятся денежные средства клиентов, не предоставивших брокеру такого права. Денежные средства клиентов, предоставивших брокеру право их использования, могут зачисляться брокером на его собственный банковский счет.

Абзац утратил силу с 1 января 2021 года. — Федеральный закон от 27.12.2019 N 454-ФЗ.

3.1. Если брокер оказывает услуги по исполнению поручений на совершение гражданско-правовых сделок с товарами, допущенными к организованным торгам (в том числе с драгоценными металлами), и (или) с иностранной валютой, то денежные средства клиентов, переданные брокеру для совершения таких сделок, а также денежные средства, полученные брокером по таким сделкам, должны находиться на специальном брокерском счете (счетах), если это предусмотрено договором о брокерском обслуживании.

(п. 3.1 введен Федеральным законом от 27.12.2019 N 454-ФЗ; в ред. Федерального закона от 31.07.2020 N 306-ФЗ)

3.2. Если это предусмотрено договором о брокерском обслуживании, клиент вправе передавать брокеру драгоценные металлы, в том числе в качестве обеспечения своих обязательств перед брокером. Указанные драгоценные металлы могут находиться на отдельном банковском счете (счетах) в драгоценных металлах, открываемом (открываемых) брокером в кредитной организации (специальный брокерский счет в драгоценных металлах). Драгоценные металлы, полученные брокером по сделкам, совершенным за счет клиента, также могут находиться на специальном брокерском счете в драгоценных металлах.

Брокер обязан вести учет драгоценных металлов каждого клиента, находящихся на специальном брокерском счете (счетах) в драгоценных металлах, и отчитываться перед клиентом. На имущество клиентов, находящееся на специальном брокерском счете (счетах) в драгоценных металлах, не может быть обращено взыскание по обязательствам брокера. Брокер не вправе зачислять собственные драгоценные металлы на специальный брокерский счет (счета) в драгоценных металлах.

Брокер не вправе зачислять собственные драгоценные металлы на специальный брокерский счет (счета) в драгоценных металлах.

(п. 3.2 введен Федеральным законом от 27.12.2019 N 454-ФЗ)

3.3. Брокер, являющийся участником клиринга, по требованию клиента обязан открыть отдельный специальный брокерский счет для исполнения и (или) обеспечения исполнения обязательств, допущенных к клирингу и возникших из договоров, заключенных за счет такого клиента.

(п. 3.3 введен Федеральным законом от 27.12.2019 N 454-ФЗ)

3.4. Брокер отвечает перед клиентом за сохранность денежных средств и иного имущества клиента, находящихся на специальном брокерском счете.

(п. 3.4 введен Федеральным законом от 27.12.2019 N 454-ФЗ)

3.5. Требования пунктов 3 — 3.4 настоящей статьи не распространяются на кредитные организации.

(п. 3.5 введен Федеральным законом от 27.12.2019 N 454-ФЗ)

4. Брокер вправе предоставлять клиенту в заем денежные средства и/или ценные бумаги для совершения сделок купли-продажи ценных бумаг при условии предоставления клиентом обеспечения. Сделки, совершаемые с использованием денежных средств и/или ценных бумаг, переданных брокером в заем, именуются маржинальными сделками.

Сделки, совершаемые с использованием денежных средств и/или ценных бумаг, переданных брокером в заем, именуются маржинальными сделками.

(в ред. Федерального закона от 29.06.2015 N 210-ФЗ)

Условия договора займа, в том числе сумма займа или порядок ее определения, могут быть определены договором о брокерском обслуживании. При этом документом, удостоверяющим передачу в заем определенной денежной суммы или определенного количества ценных бумаг, признается отчет брокера о совершенных маржинальных сделках или иной документ, определенный условиями договора.

Брокер вправе взимать с клиента проценты по предоставляемым займам. В качестве обеспечения обязательств клиента, в том числе по предоставленным займам, брокер вправе принимать денежные средства, драгоценные металлы, учитываемые на банковских счетах, ценные бумаги и иные виды имущества, предусмотренные нормативным актом Банка России.

(в ред. Федеральных законов от 29.06.2015 N 210-ФЗ, от 27.12.2019 N 454-ФЗ)

Ценные бумаги и иное имущество клиента, находящиеся в распоряжении брокера, в том числе имущество, являющееся обеспечением обязательств клиента по предоставленным брокером займам, подлежат переоценке брокером в порядке и на условиях, которые установлены Банком России. Переоценке подлежат также требования по сделкам, заключенным за счет клиента.

Переоценке подлежат также требования по сделкам, заключенным за счет клиента.

(в ред. Федерального закона от 29.06.2015 N 210-ФЗ)

В случаях невозврата в срок суммы займа и (или) занятых ценных бумаг, неуплаты в срок процентов по предоставленному займу, а также в случаях, предусмотренных договором о брокерском обслуживании, брокер обращает взыскание на денежные средства и (или) ценные бумаги, выступающие обеспечением обязательств клиента по предоставленным брокером займам, во внесудебном порядке путем реализации таких ценных бумаг на организованных торгах.

(в ред. Федеральных законов от 21.11.2011 N 327-ФЗ, от 29.06.2015 N 210-ФЗ)

Абзац утратил силу. — Федеральный закон от 29.06.2015 N 210-ФЗ.

Если иное не предусмотрено договором о брокерском обслуживании, брокер, принявший на себя по поручению клиента обязательство по передаче имущества третьему лицу, вправе потребовать от указанного клиента передачи ему в распоряжение такого имущества в том объеме, какой имеет такое обязательство к моменту его исполнения. В случае неисполнения клиентом указанного требования брокер вправе совершить без его поручения сделку за счет находящегося у брокера имущества этого клиента и (или) за счет имущества, которое брокер вправе требовать по другим сделкам, совершенным за счет этого клиента, и принять исполнение по такой сделке в счет погашения указанного требования к клиенту.

В случае неисполнения клиентом указанного требования брокер вправе совершить без его поручения сделку за счет находящегося у брокера имущества этого клиента и (или) за счет имущества, которое брокер вправе требовать по другим сделкам, совершенным за счет этого клиента, и принять исполнение по такой сделке в счет погашения указанного требования к клиенту.

(абзац введен Федеральным законом от 27.12.2019 N 454-ФЗ)

Сделки брокера за счет клиента без его поручения, предусмотренные настоящим пунктом, могут совершаться не на организованных торгах только в случаях, предусмотренных нормативными актами Банка России.

(абзац введен Федеральным законом от 27.12.2019 N 454-ФЗ)

4.1. Требования к имуществу, за исключением денежных средств в валюте Российской Федерации, которое может быть передано брокеру в качестве обеспечения обязательств клиента перед брокером, в том числе по предоставленным брокером займам, устанавливаются нормативными актами Банка России.

(п. 4.1 в ред. Федерального закона от 27.12.2019 N 454-ФЗ)

Федерального закона от 27.12.2019 N 454-ФЗ)

4.2. Брокер вправе отказаться от исполнения поручения клиента, если исполнение этого поручения приведет к нарушению требований федеральных законов, нормативных актов Банка России, базовых стандартов, разработанных саморегулируемой организацией в сфере финансового рынка, объединяющей брокеров, утвержденных и согласованных в соответствии с требованиями Федерального закона от 13 июля 2015 года N 223-ФЗ «О саморегулируемых организациях в сфере финансового рынка», или к реализации конфликта интересов. Указанное право брокера осуществляется путем уведомления клиента об отказе от исполнения такого поручения.

(п. 4.2 введен Федеральным законом от 27.12.2019 N 454-ФЗ)

5. Брокер вправе приобретать ценные бумаги, предназначенные для квалифицированных инвесторов, ценные бумаги, на размещение и обращение которых в соответствии с федеральными законами распространяются требования и ограничения, установленные настоящим Федеральным законом для размещения и обращения ценных бумаг, предназначенных для квалифицированных инвесторов, а также заключать договоры, являющиеся производными финансовыми инструментами, которые в соответствии с настоящим Федеральным законом и другими федеральными законами могут заключаться только за счет квалифицированных инвесторов, только если клиент, за счет которого совершаются такие сделки (заключаются такие договоры), является квалифицированным инвестором. При этом ценная бумага или производный финансовый инструмент считаются предназначенными для квалифицированных инвесторов, если в соответствии с нормативными актами Банка России сделки с такими ценными бумагами (договоры, являющиеся такими производными финансовыми инструментами) могут совершаться (заключаться) исключительно квалифицированными инвесторами или за счет квалифицированных инвесторов.

При этом ценная бумага или производный финансовый инструмент считаются предназначенными для квалифицированных инвесторов, если в соответствии с нормативными актами Банка России сделки с такими ценными бумагами (договоры, являющиеся такими производными финансовыми инструментами) могут совершаться (заключаться) исключительно квалифицированными инвесторами или за счет квалифицированных инвесторов.

6. Последствиями совершения брокером сделок с ценными бумагами и заключения договоров, являющихся производными финансовыми инструментами, в нарушение требования пункта 5 настоящей статьи, в том числе в результате неправомерного признания клиента квалифицированным инвестором, являются:

1) возложение на брокера обязанности по приобретению за свой счет у клиента ценных бумаг по требованию клиента и по возмещению клиенту всех расходов, понесенных при совершении указанных сделок, включая расходы на оплату услуг брокера, депозитария, клиринговой организации и биржи;

(в ред. Федерального закона от 31. 07.2020 N 306-ФЗ)

07.2020 N 306-ФЗ)

2) возложение на брокера обязанности по уплате клиенту денежной суммы в размере убытков, понесенных клиентом в связи с заключением и исполнением договоров, являющихся производными финансовыми инструментами, в том числе всех расходов, понесенных клиентом при совершении указанных сделок, включая расходы на оплату услуг брокера, депозитария, клиринговой организации и биржи.

(в ред. Федерального закона от 31.07.2020 N 306-ФЗ)

(п. 6 в ред. Федерального закона от 25.11.2009 N 281-ФЗ)

6.1. Последствием приобретения брокером ценных бумаг в нарушение требований подпункта 4 пункта 1 статьи 3.1 настоящего Федерального закона является возложение на брокера обязанности по приобретению за свой счет у клиента ценных бумаг по требованию клиента и по возмещению клиенту всех расходов, понесенных при совершении указанных сделок, включая расходы на оплату услуг брокера, депозитария, клиринговой организации и биржи. Предусмотренное настоящим пунктом последствие применяется в случае нахождения приобретенных ценных бумаг в распоряжении брокера. При отсутствии приобретенных ценных бумаг в распоряжении брокера применяется последствие, предусмотренное пунктом 6.2 настоящей статьи.

При отсутствии приобретенных ценных бумаг в распоряжении брокера применяется последствие, предусмотренное пунктом 6.2 настоящей статьи.

(п. 6.1 введен Федеральным законом от 31.07.2020 N 306-ФЗ)

6.2. Последствием заключения брокером договора в нарушение требований подпунктов 1 — 3 и 5 пункта 1 статьи 3.1 настоящего Федерального закона является возложение на брокера обязанности по возмещению клиенту убытков, понесенных клиентом в связи с заключением и исполнением договора, в том числе всех расходов, понесенных клиентом при совершении указанной сделки, включая расходы на оплату услуг брокера, депозитария, клиринговой организации и биржи.

(п. 6.2 введен Федеральным законом от 31.07.2020 N 306-ФЗ)

6.3. В случае нарушения брокером требований пункта 6 статьи 3.1, статьи 51.2-1 настоящего Федерального закона о проведении тестирования применяется последствие, установленное пунктом 6.1 или 6.2 настоящей статьи.

(п. 6.3 введен Федеральным законом от 31.07.2020 N 306-ФЗ)

7. В случае, предусмотренном подпунктом 1 пункта 6 или пунктом 6.1 настоящей статьи, покупка ценных бумаг осуществляется по наибольшей из следующих цен: цены приобретения этой ценной бумаги или рыночной цены на дату заявления клиентом требования, предусмотренного подпунктом 1 пункта 6 или пунктом 6.1 настоящей статьи.

В случае, предусмотренном подпунктом 1 пункта 6 или пунктом 6.1 настоящей статьи, покупка ценных бумаг осуществляется по наибольшей из следующих цен: цены приобретения этой ценной бумаги или рыночной цены на дату заявления клиентом требования, предусмотренного подпунктом 1 пункта 6 или пунктом 6.1 настоящей статьи.

(п. 7 введен Федеральным законом от 06.12.2007 N 334-ФЗ; в ред. Федерального закона от 31.07.2020 N 306-ФЗ)

8. Иск о применении последствий, предусмотренных пунктами 6 — 6.3 настоящей статьи, может быть предъявлен клиентом в течение одного года с даты получения им соответствующего отчета брокера о совершенных сделках.

(п. 8 введен Федеральным законом от 06.12.2007 N 334-ФЗ; в ред. Федерального закона от 31.07.2020 N 306-ФЗ)

9. В целях заключения договора о брокерском обслуживании брокер вправе привлекать иное юридическое лицо только на основании договора поручения (далее — поверенный брокера). Брокер несет ответственность за нарушение поверенным брокера законодательства Российской Федерации и нормативных актов Банка России. Условия и порядок привлечения брокером поверенного брокера устанавливаются базовым стандартом, разработанным, согласованным и утвержденным в соответствии с требованиями Федерального закона от 13 июля 2015 года N 223-ФЗ «О саморегулируемых организациях в сфере финансового рынка».