Ндс как платить меньше: Меньше платить: какие налоги снизят с 1 января

Налоги в Австрии: особенности австрийского налогообложения

Налоги в Австрии платят все налоговые резиденты страны. То есть те, кто проживает в стране больше 183 дней в году или у кого есть место жительства в Австрии — например, арендованная квартира. Владельцы карт ВНЖ и ПМЖ автоматически считаются налоговыми резидентами Австрии.

В Австрии действует евроконтинентальная модель налогообложения. Это значит, что больша́я часть налогов австрийцев идет на социальное страхование — медицину, пенсионные выплаты, пособия по безработице и другие социальные нужды.

Подоходный налог для физлиц

Подоходным налогом в Австрии облагаются:

- заработная плата и пенсия;

- доход самозанятых граждан;

- предпринимательская деятельность;

- доход от сдачи недвижимости в аренду;

- доход от инвестиций;

- дивиденды, которые получают акционеры и генеральные директора, если их доля в компании составляет 25% и больше;

- доход от сельского или лесного хозяйства;

- другая деятельность, такая как продажа недвижимости или посреднические услуги.

В Австрии, как во всех развитых европейских странах, принята система прогрессивного налогообложения: чем больше заработок, тем выше налог.

До 55%

ставка НДФЛ для налоговых резидентов Австрии

Подоходный налог наемных сотрудников удерживает и уплачивает работодатель. В случае нескольких источников дохода необходимо самостоятельно подать налоговую декларацию, указав все источники поступления денег.

Ставки подоходного налога в Австрии| Годовой доход | Налоговая ставка |

| До 11 000 € | 0% |

| От 11 001 до 18 000 € | 20% |

| От 18 001 до 31 000 € | 35% |

| От 31 001 до 60 000 € | 42% |

| От 60 001 до 90 000 € | 48% |

| От 90 001 до 1 000 000 € | 50% |

| От 1 000 000 € | 55% |

Некоторые выплаты в Австрии налогами все же не облагаются — пособия по уходу за детьми, пенсии по инвалидности, чаевые.

Социальные отчисления

Социальные отчисления в Австрии делятся между работником — 18,12% и работодателем — 21,23%. Они покрывают расходы при болезни, несчастном случае, безработице и выходе на пенсию.

| Тип отчисления | С работника | С работодателя | Общий размер отчисления |

| 🏥 На здравоохранение | 3,87% | 3,78% | 7,65% |

| 😔 На случай потери работы | 3% | 3% | 6% |

| 👵 На пенсию | 10,25% | 12,55% | 22,8% |

| 🧑🦽 От несчастных случаев | 0% | 1,2% | 1,2% |

| 🪙 Прочие | 1% | 0,7% | 1,7% |

| Итого | 18,12% | 21,23% | 39,35% |

В Австрии получают не 12, а 14 зарплат в год. 13‑я зарплата выплачивается на летний отпуск, а 14‑я — на рождественские праздники. Дополнительные зарплаты подоходным налогом не облагаются, но с них удерживаются выплаты на социальное страхование.

13‑я зарплата выплачивается на летний отпуск, а 14‑я — на рождественские праздники. Дополнительные зарплаты подоходным налогом не облагаются, но с них удерживаются выплаты на социальное страхование.

| Годовой доход | Заработная плата | Налог на соцстрахование в месяц | Подоходный налог в месяц |

| 29 000 € | 2071 € | 354 € | 155 € |

| 36 000 € | 2571 € | 465 € | 291 € |

| 54 000 € | 3857 € | 698 € | 699 € |

| 76 000 € | 5428 € | 983 € | 1239 € |

Налоги на автомобиль

НДС за покупку автомобиля — 20% от стоимости. Налог распространяется на новые и подержанные машины и уплачивается сразу при покупке.

Регистрационный налог — 195,5 €. Стандартный налог для любых машин.

Стандартный налог для любых машин.

Страховка — 60—150 € в месяц. В Австрии, как и в России, обязательное страхование автогражданской ответственности. Стоимость страховки зависит от автомобиля и расценок страховой компании.

Налог на потребление топлива рассчитывается индивидуально и зависит от количества углекислого газа, который производит машина. Обычно налог уже включен в стоимость автомобиля и отдельно его уплачивать не нужно. Владельцы электромобилей и гибридных автомобилей от налога освобождены.

Транспортный налог зависит от объема двигателя автомобиля: минимальная ставка для легковых автомобилей — 6,2 € при оплате на год вперед.

Дорожный налог уплачивается покупкой специальной виньетки‑стикера, которая дает право ездить по всем австрийским автомагистралям и скоростным шоссе.

Стоимость виньетки‑стикера| Транспортное средство | На год | На два месяца | На 10 дней |

| 🏍️ Мотоциклы | 37,7 € | 13,9 € | 5,5 € |

| 🚗 Легковые машины и транспорт весом до 3,5 тонны | 92,5 € | 27,8 € | 9,5 € |

Налог на приобретение недвижимости — 3,5% от стоимости сделки, если только недвижимость не была получена в подарок.

| Стоимость недвижимости | Ставка налога |

| До 250 000 € | 0,5% |

| 250 001—400 000 € | 2% |

| 400 001 € и больше | 3,5% |

Какие еще налоги платят физлица в Австрии

Церковный налог — 1,1% дохода — платят все прихожане католической церкви. Эти деньги идут на зарплаты священникам, издание церковных книг и благотворительность.

Туристический налог — это налог на ночлег в отелях или кемпингах. Каждая федеральная земля устанавливает его размер самостоятельно, а дети до 15 лет освобождены от его уплаты.

Налог на собак уплачивают все владельцы собак, но его размер каждая федеральная земля Австрии устанавливает самостоятельно.

Налог на телевидение и радио в Австрии платят все, у кого дома есть работающий телевизор или радио. Размер налога каждая федеральная земля устанавливает самостоятельно.

| Федеральная земля | Ежемесячный налог | Годовой налог |

| Вена | 26,33 € | 315,96 € |

| Нижняя Австрия | 26,33 € | 315,96 € |

| Бургенланд | 23,73 € | 284,76 € |

| Верхняя Австрия | 20,93 € | 251,76 € |

| Зальцбург | 25,63 € | 307,56 € |

| Штирия | 26,73 € | 320,76 € |

| Каринтия | 26,03 € | 312,36 € |

| Тироль | 24,63 € | 295,56 € |

| Форарльберг | 20,93 € | 251,16 € |

Налоговые вычеты в Австрии

Налоговые вычеты не возвращаются на счет налогоплательщика, но они снижают его подоходный налог и таким образом облегчают налоговую нагрузку. В австрийском налоговом законодательстве выделяют следующие категории вычетов:

| Вычет | Размер вычета |

| Транспортная льгота на расходы за проезд от дома до работы | 400 € в год |

| Повышенная транспортная льгота, если доход не больше 12 200 € в год | До 690 € в год |

| Пенсионная льгота, если пенсия не больше 17 000 € в год | До 600 € в год |

| Семейная льгота Family Bonus Plus для детей до 18 лет | 125 € в месяц |

| Семейная льгота Family Bonus Plus для детей старше 18 лет | 41,68 € в месяц |

| Льгота для родителей‑одиночек | 494 € в год, если в семье один ребенок |

| Льгота для плательщиков алиментов | 29,2 € в месяц за первого ребенка, 43,8 € — за второго, 58,4 € — за третьего и следующих |

| Льгота для многодетных семей, если суммарный доход супругов до 55 000 € в год | 20 € в месяц за третьего и каждого следующего ребенка |

Налоги для юридических лиц в Австрии

Налоги платят все компании — налоговые резиденты страны, то есть те, что ведут деятельность в Австрии или занимаются управлением из Австрии. Если компания не является австрийским налоговым резидентом, то она платит налог только с прибыли, полученной в Австрии.

Если компания не является австрийским налоговым резидентом, то она платит налог только с прибыли, полученной в Австрии.

ВНЖ в Австрии через открытие бизнеса

Наиболее распространенные формы компаний в Австрии:

- GmbH — общество с ограниченной ответственностью. Размер уставного капитала — 35 000 €;

- AG — акционерное общество. Размер уставного капитала — 70 000 €;

- европейская компания (Societas Europaea) — акционерное общество с европейской регистрацией. Такая форма упрощает перевод управления компанией из одной страны Евросоюза в другую. Минимальный размер уставного капитала — 120 000 €.

По закону как минимум половина уставного капитала должна быть внесена на момент учреждения компании.

Корпоративный налог — 25%. В отличие от подоходного налога он взимается не по прогрессивной шкале, а по стандартной ставке.

25%

ставка корпоративного налога

Минимальный корпоративный налог — 5%. Его платят GmbH (ООО) и AG (АО), когда не получают дохода. Ставка налога привязана к уставному капиталу юридического лица.

Его платят GmbH (ООО) и AG (АО), когда не получают дохода. Ставка налога привязана к уставному капиталу юридического лица.

| Форма юридического лица | Квартальный налог | Годовой налог |

| GmbH | 437,50 € | 1750 € |

| AG | 875 € | 3500 € |

Налоговые льготы действуют для GmbH (ООО), которые учреждены после 30 июня 2013 года. В этом случае компании платят уменьшенный корпоративный налог — 500 € в год первые 5 лет после регистрации и 1000 € в год следующие 5 лет.

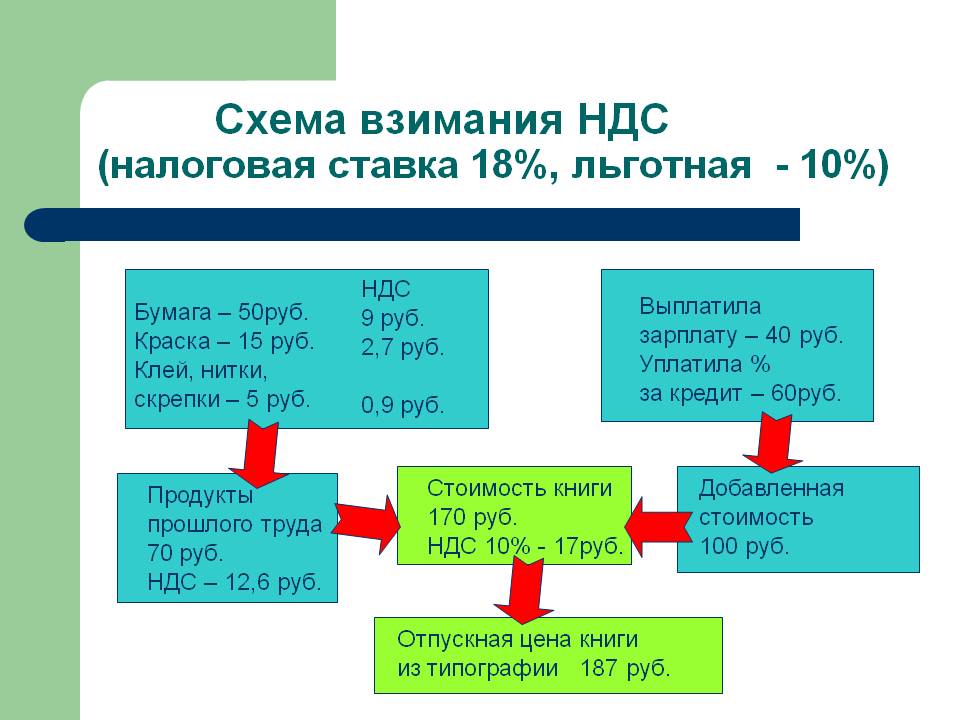

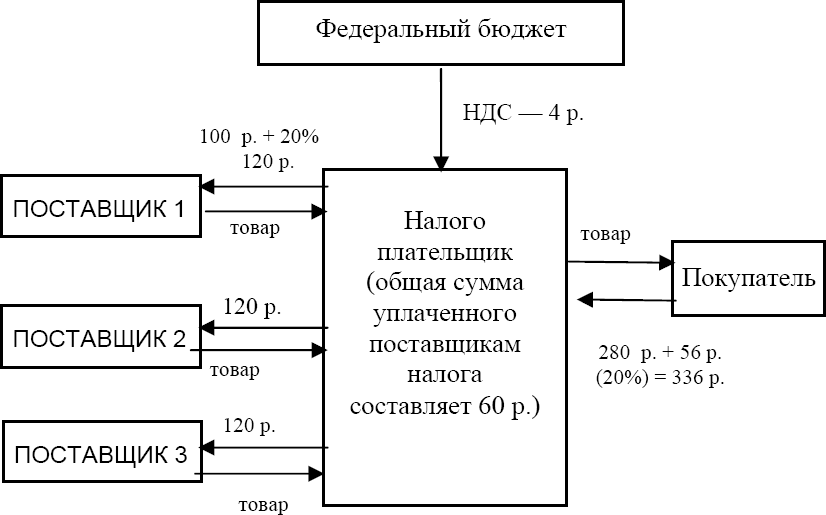

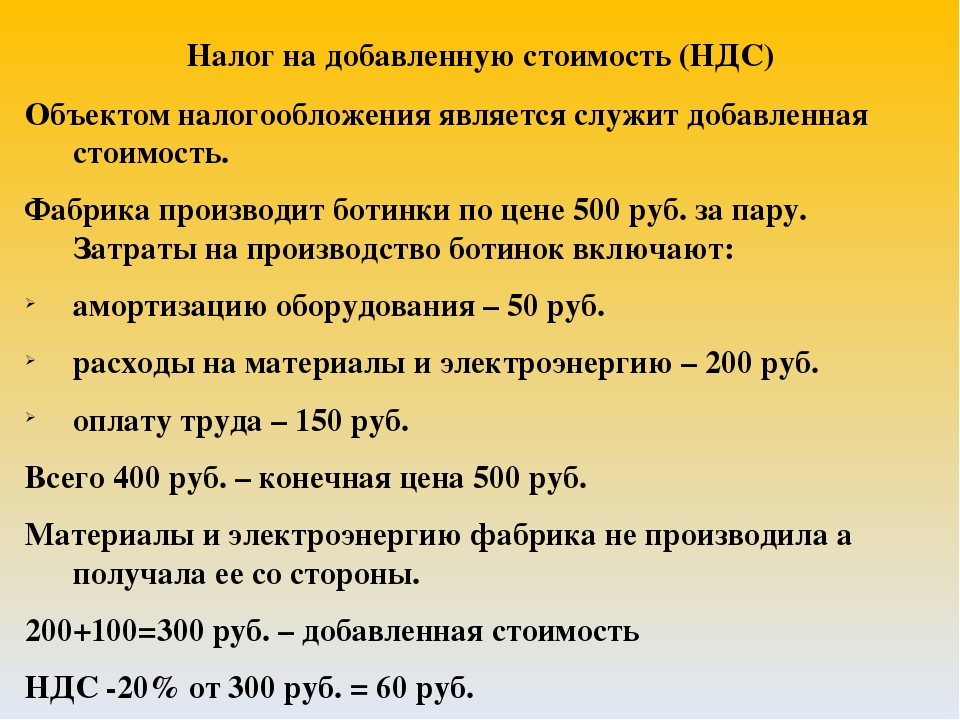

Налог на добавленную стоимость — 20%, но на некоторые товары и услуги он снижен до 10 и 13%. Например, на вывоз мусора и предоставление земельного участка под кемпинг — НДС 10%. На внутренние авиаперелеты, билеты на спортивные мероприятия и работы художников — НДС 13%.

Налог на цифровые услуги — 5%. С 1 января 2020 года его уплачивают крупные транснациональные компании, которые предоставляют рекламные услуги в интернете. Налогом облагаются компании, которые соответствуют сразу двум критериям:

С 1 января 2020 года его уплачивают крупные транснациональные компании, которые предоставляют рекламные услуги в интернете. Налогом облагаются компании, которые соответствуют сразу двум критериям:

- Мировой доход не менее 750 млн евро.

- Внутренний доход в Австрии не менее 25 млн евро.

Гербовый сбор зависит от типа договора. Ставки гербового сбора для наиболее распространенных сделок:

1%

договор аренды

1%

сертификат облигации

0,8%

уступка дебиторскойзадолженности

0,13%

переводной вексель

Избежание двойного налогообложения

При налоговом резидентстве в России и Австрии одновременно придется платить подоходный налог дважды. В России налогом будет облагаться весь доход, а в Австрии только часть, полученная из австрийских источников, — например, в виде дивидендов от акций австрийских компаний.

Между Россией и Австрией заключена конвенция об избежании двойного налогообложения, которая регламентирует уплату налогов между странами. Благодаря конвенции физлица и юрлица платят налоги в стране, откуда получают доходы, а в другой стране оформляют налоговый вычет.

Благодаря конвенции физлица и юрлица платят налоги в стране, откуда получают доходы, а в другой стране оформляют налоговый вычет.

Конвенция об избежании двойного налогообложения

от 13 апреля 2000 года

Налог на дивиденды согласно конвенции составляет 5 или 15%. 5% — если получатель дивидендов владеет долей от 10% капитала компании — плательщика дивидендов. 15% — во всех остальных случаях.

FAQ

Когда у физлица появляются обязательства по уплате налогов в Австрии?

Вместе с получением статуса налогового резидента страны. Резидентами считаются люди, у которых есть место жительства в Австрии, например арендованная квартира, или они проживают в стране больше 183 дней в году. Так, владельцы карт ВНЖ и ПМЖ автоматически считаются резидентами Австрии.

Какой подоходный налог в Австрии?

В Австрии действует прогрессивная система налогообложения, поэтому ставка подоходного налога зависит от размера заработка.

Ставки подоходного налога в Австрии

| Годовой доход | Налоговая ставка |

| До 11 000 € | 0% |

| От 11 001 до 18 000 € | 20% |

| От 18 001 до 31 000 € | 35% |

| От 31 001 до 60 000 € | 42% |

| От 60 001 до 90 000 € | 48% |

| От 90 001 до 1 000 000 € | 50% |

| От 1 000 000 € | 55% |

Какие налоги платят физлица в Австрии?

Подоходный налог, налог на автомобиль, собак, телевидение и радио, приобретение недвижимости, а также делают социальные отчисления. Большинство налогов взимаются по фиксированной ставке, а НДФЛ — по прогрессивной шкале от 0 до 55%.

Большинство налогов взимаются по фиксированной ставке, а НДФЛ — по прогрессивной шкале от 0 до 55%.

Какие компании получаю статус налоговых резидентов Австрии?

Все компании, которые ведут деятельность в Австрии или занимаются управлением из Австрии. Компании‑нерезиденты платят налог только с прибыли, полученной в Австрии.

Какие налоги платят юрлица в Австрии?

Корпоративный налог по ставке 25%. Если у компании нет прибыли, применяется льготный налоговый режим: для ООО — 1750 € в год, для АО — 3500 €.

Компании также платят НДС, в некоторых случаях гербовый сбор и налог на цифровые услуги.

Налоги в Израиле: сколько платить и как экономить

Содержание:

Налоги для физических лиц

Статус налогового резидента

Статус налогового резидента в Израиле присваивается, если человек проводит в стране 183 дня в году и больше. Также действует принцип «центра жизненных интересов», который учитывает семейные, социальные и экономические связи с Израилем. При наличии подтвержденных связей достаточно присутствовать в Израиле всего 30 дней в году.

Также действует принцип «центра жизненных интересов», который учитывает семейные, социальные и экономические связи с Израилем. При наличии подтвержденных связей достаточно присутствовать в Израиле всего 30 дней в году.

«Если ваша семья живет в Израиле, если вы проводите тут больше времени, чем в любой другой стране мира, нет смысла высчитывать дни и стараться провести в Израиле меньше шести месяцев в году, от статуса налогового резидента это не избавит», — поясняет Эли Гервиц, адвокат и президент израильской русскоязычной адвокатской коллегии «Эли (Илья) Гервиц».

Подоходный налог («мас ахнаса»)

Ставка налога прогрессивная в зависимости от размера дохода:

| Ежемесячный доход (шекель) | Годовой доход (шекель) | Ставка |

| До 6 290 | До 75 480 | 10% |

| 6 291 — 9 030 | 75 481 — 108 360 | 14% |

| 9 031 — 14 490 | 108 361 — 173 880 | 20% |

| 14 491 — 20 140 | 173 881 — 241 680 | 31% |

| 20 141 — 41 910 | 241 681 — 502 920 | 35% |

| Более 41 911 | Более 502 921 | 47% |

Физлица, чей годовой доход превышает 647 640 шекелей, платят на эту сумму дополнительные 3%. Это так называемый налог на особо высокий доход с суммарной ставкой 50%.

Это так называемый налог на особо высокий доход с суммарной ставкой 50%.

Пример расчета подоходного налога для зарплаты 100 000 шекелей в год:

75 480 х 10% + (100 000 — 75 480) х 14% = 7 548 + 3 433 = 10 981 шекель

В общем виде налоговые обязательства резидентов, которые получают доход только от трудовой занятости, выполняются их работодателем. Самостоятельно подавать налоговую декларацию нужно в следующих случаях:

- если у вас несколько мест работы или источников дохода;

- если ваш годовой заработок превышает 590 000 шекелей;

- если вы нерезидент и налог на доход не удерживается у источника.

В целом принципы налогообложения резидентов и нерезидентов одинаковы, однако для них действуют разные льготы. Также существуют дополнительные правила для новых иммигрантов, репатриантов и экспатов.

Льготы для резидентов

В Израиле действует система «льготных налоговых единиц» («некудот зикуй»), которая позволяет снизить подоходные налоги.

Определенным категориям лиц полагаются налоговые единицы, каждая из которых в 2021 году дает налоговый вычет в размере 218 шекелей в месяц или 2616 в год.

Основные налоговые единицы:

- Гражданин Израиля — 2,25

- Женщина — 0,5

- Несовершеннолетний работник (16-18 лет) — 1

- Льготы на детей — от 0,5 до 2,5 в зависимости от возраста ребенка

- Солдаты — от 1 до 2 в зависимости от срока службы

Таким образом, каждый гражданин Израиля имеет как минимум 2,25 балла, что дает 5 886 шекелей в год. Если ваш подоходный налог не превышает эту сумму, то он фактически погашается за счет «некудот зикуй».

Льготы для иммигрантов и репатриантов

Для иммигрантов и вернувшихся в страну репатриантов после 10 лет отсутствия в Израиле действуют особые налоговые правила.

В течение первых 18 месяцев пребывания в стране им положены 3 льготные единицы «некудот зикуй», на следующий год — 2 и на третий — 1.

Важное преимущество — 10-летнее освобождение от налога на большинство видов пассивного дохода, полученного за границей.

К ним относятся дивиденды, проценты, рента, роялти, пенсия и так далее.

Например, если вы переехали в Израиль, но при этом сдаете квартиру в России, налог на арендный доход вам платить не нужно.

Не будет облагаться налогом в первые 10 лет и прирост капитала при продаже зарубежных активов. Если вы стали налоговым резидентом в 2021 году, а квартиру в России продадите, скажем, в 2026-м, то налог на прибыль не заплатите.

Льготы для квалифицированных экспатов

Приглашенным из-за границы экспертам и лекторам тоже предоставляются льготы. Это касается узкоспециализированных знаний и навыков, которыми не владеют израильские специалисты.

Подтвержденный статус иностранного эксперта позволяет платить не более 25% налога на определенный размер дохода в течение 3 лет с возможным продлением до 5 лет.

В первые 12 месяцев работы в Израиле также можно вычесть из налогообложения расходы на проживание (до 330 шекелей в день или 50% от заработной платы) и некоторые коммунальные услуги.

Страховые взносы («Битуах Леуми»)

Помимо подоходного налога физические лица платят взносы в национальную систему страхования и налог на страхование здоровья.

Налоги для инвесторов

Особые правила действуют на пассивный доход физических лиц: с процентов, дивидендов, роялти и аренды.

Для налоговых резидентов других стран, с которыми у Израиля подписаны налоговые соглашения, налоговые ставки могут быть ниже, чем для израильтян. Подробнее об условиях российско-израильского соглашения можно прочитать здесь.

Проценты

Процентный доход облагается налогом по ставке 25%. Если вы инвестируете в ценные бумаги, котируемые на бирже, или в финансовые институты, ставка может быть понижена до 15%.

Дивиденды

Для дивидендов действует ставка налога 25%. Для некоторых предприятий, подпадающих под действие Закона о поощрении капитальных вложений, может действовать пониженная ставка 20%.

Для некоторых предприятий, подпадающих под действие Закона о поощрении капитальных вложений, может действовать пониженная ставка 20%.

Роялти

Доход с продажи права пользования интеллектуальной собственностью подлежит налогообложению по ставке 26,5%.

Покупка недвижимости

Приобретенная недвижимость облагается налогом, ставка которого зависит от типа объекта, стоимости, статуса покупателя (резидент, репатриант или нерезидент) и наличия других объектов в собственности. Налог называется «мас рехиша».

Для резидентов и нерезидентов действует прогрессивная ставка налога, стартующая от 5% на недвижимость стоимостью до 1,3 млн шекелей (порядка 400 000 $). Максимальный налог может достигать 10% (на объект дороже 17,8 млн шекелей).

При покупке резидентом первого жилья сумма до 1,7 млн шекелей не будет облагаться налогом. «Государство поддерживает израильтян, которые хотят решить свой жилищный вопрос — от налогов освобождены сделки стоимостью до полумиллиона долларов, — рассказывает Анастасия Фалей, аналитик портала Prian. ru. — Но важно понимать: если в России жилье такой стоимости относится к премиум-сегменту, то в Израиле это средний класс.

ru. — Но важно понимать: если в России жилье такой стоимости относится к премиум-сегменту, то в Израиле это средний класс.

К 2021 году стоимость 4-комнатной квартиры (а это самый распространенный в Израиле тип жилья) составила 1,65 млн шекелей в среднем по стране, а, например, в дорогом Тель-Авиве — 3,5 млн шекелей, то есть около 1 миллиона долларов».

Для новых репатриантов налог на недвижимость стоимостью до 1,8 млн шекелей составляет 0,5%, дороже — 5%. По мнению Анастасии Фалей, в некоторых случаях, особенно при покупке дорогой недвижимости, выгоднее быть новым репатриантом, чем коренным гражданином страны.

Интересно, что на налоговую льготу могут претендовать даже те, кто фактически еще не переехал в Израиль, но собирается это сделать в ближайшие два года.

Налог не взимается, если вы приобретаете недвижимость на первичном рынке у лицензированного застройщика.

Содержание недвижимости

В Израиле существует муниципальный сбор для владельцев недвижимости. Его размер зависит от местоположения и площади объекта и может различаться в несколько раз. За среднестатистическую квартиру выходит порядка 200 шекелей в месяц.

Его размер зависит от местоположения и площади объекта и может различаться в несколько раз. За среднестатистическую квартиру выходит порядка 200 шекелей в месяц.

Еще один налог, который придется заплатить, если вы значительно улучшили жилье, тем самым повысив его стоимость, — налог на улучшения. Он составляет 50% от суммы, на которую выросла стоимость объекта.

Сдача в аренду

Арендный доход облагается налогом по прогрессирующей шкале так же, как и активный доход физического лица, только в этом случае минимальная ставка составит 31% (для лиц старше 60 лет — 10%). Из налогооблагаемой суммы можно вычесть расходы на содержание жилья: ремонт, износ и так далее.

Однако если сдача в аренду не является бизнесом и недвижимость сдается одним физическим лицом другому для проживания, то можно выбрать второй вариант — платить всего 10% налога, но без вычета текущих расходов. При этом налог важно оплатить в течение 30 дней после завершения налогового года.

При сдаче в аренду нескольких квартир можно выбрать только один вариант налогообложения. Для сдачи в аренду зарубежной недвижимости действует единая ставка налога 15% без возможности вычитать сопутствующие расходы.

Доход до 5 070 шекелей в месяц (на 2021 год) налогом не облагается. Если он превышает эту сумму не более чем в два раза, то есть в пределах 10 140 шекелей, то можно претендовать на частичное освобождение. В этом случае механика расчета не облагаемой налогом суммы не самая очевидная, поэтому покажем ее сразу на примере.

Допустим, ваш доход со сдачи квартиры в аренду составляет 6 000 шекелей. Максимальная сумма, освобожденная от налога в 2021 году — 5 070 шекелей. Она еще не финальная — у вас сумма будет меньше. Вычитаем из вашего дохода 5 070 и получаем разницу — 930 шекелей. Далее вычитаем эту сумму из «потолка» (5 070) и получаем уже вашу не облагаемую налогом сумму — 4 140 шекелей. Соответственно, налог вы заплатите только на оставшиеся 1 860 шекелей.

Тель-Авив

Продажа недвижимости

При продаже объекта взимается налог на прирост капитала («мас шевах») — 25% от чистой прибыли, после вычета сопутствующих расходов.

Резиденты Израиля, которые продают недвижимость раз в 4 года или свое единственное жилье, освобождаются от налога. Во втором случае важно, чтобы в предыдущие 18 месяцев человек не продавал ни эту, ни любую другую квартиру.

Налоги для корпораций

Основная форма организации бизнеса для корпорации — общество с ограниченной ответственностью, Ltd.

Компании платят корпоративный налог по ставке 23%. У фирм, зарегистрированных в Израиле, налогообложению подлежит весь мировой доход, у иностранных компаний с местными филиалами — только начисленный в Израиле.

Дивиденды, полученные от другой израильской компании в результате ее дохода, начисленного в Израиле, освобождаются от налога. Дивиденды из-за границы или дивиденды, полученные в результате зарубежного дохода компании, будут облагаться налогом по ставке 25%.

Дивиденды из-за границы или дивиденды, полученные в результате зарубежного дохода компании, будут облагаться налогом по ставке 25%.

Страховые выплаты за сотрудников («Битуах Леуми») суммарно составляют от 3,5 до 17,5%. Для их расчета можно воспользоваться калькулятором.

Товары и услуги облагаются НДС по стандартной ставке 17%. На некоторые туристические услуги и продажу овощей и фруктов налога нет.

Preferred Enterprise

Статус приоритетного предприятия можно получить, если компания способствует развитию производственного потенциала экономики и возможностей для трудоустройства. Ставка корпоративного налога составляет 7,5% (в приоритетных регионах) или 16% (во всех остальных).

Special Preferred Enterprise

Это особый режим для очень крупных компаний, которые динамично инвестируют в производственные активы, НИОКР и создание возможностей для трудоустройства.

Такая компания должна продемонстрировать высокие доходы (от 1 млрд шекелей в год, а также участие в группе компаний с валовым доходом от 10 млрд в год) и серьезный вклад в национальную экономику.

В первые 10 лет будет действовать ставка налога 5 или 8% в зависимости от региона. Далее, если компания не предоставит новую инвестиционную программу, к ней будет применяться режим Preferred Enterprise.

Налоги для малого бизнеса

Существует две формы ИП: «эсек патур» и «эсек мурше». Зарегистрировать их можно только резиденту. Есть небольшое исключение для иностранцев, получающих гражданство. В этом случае допускается оформить совместный бизнес с локальным представителем, который временно станет налоговым гарантом. После получения гражданства уже можно будет переоформить бизнес на себя.

Предприниматели платят подоходный налог от 10 до 50% и страховые взносы. «Эсек патур» более выгоден с точки зрения налогов, так как позволяет не платить НДС, а также предполагает более простую налоговую отчетность. Он подходит предпринимателям, которые продают товары или услуги частным лицам.

Он подходит предпринимателям, которые продают товары или услуги частным лицам.

Так может зарегистрироваться, например, бухгалтер, консультант или стоматолог. В этом случае оборот бизнеса лимитирован, предельная сумма ежегодно меняется, в среднем она составляет 100 000 шекелей.

Фруктовая лавка в Тель-Авиве

Если бизнес превысит максимально допустимый оборот, то перейдет под правила налогообложения «эсек мурше» с необходимостью платить НДС на все товары и услуги. При этом часть средств, затраченных в целях развития бизнеса (закупка сырья, содержание транспорта и так далее), можно будет вернуть.

«В Израиле проповедуется принцип налоговой нейтральности, поэтому, не считая низких уровней дохода, нет существенной разницы между разными способами «вывода» прибыли: через налог на корпоративную прибыль и налог на дивиденды, через зарплату себе от своей компании или через ИП. В двух последних случаях — с оплатой социального сбора и подоходного налога», — рассказывает Эли Гервиц.

Налоги для инновационных компаний

Активное развитие технологического кластера Израиля в числе прочего обусловлено государственными грантами и налоговыми льготами для бизнеса и инвесторов.

Компании, инвестирующие в НИОКР, имеют право на вычет этих расходов в первые 2 или 3 года в зависимости от отрасли. Приоритетными являются промышленность, транспорт, сельское хозяйство и энергетика.

Физические лица, инвестирующие в R&D-компании, могут вычесть вложенные средства из налогообложения любого другого дохода — в пределах 5 млн шекелей для каждой компании. Если инвестором выступает иностранная компания с израильской «дочкой», то она может вычесть сумму инвестиций в течение трехлетнего периода.

Кроме того, существуют специальные режимы налогообложения для крупных предприятий:

Preferred technological enterprise

Статус предпочтительного технологического предприятия предоставляется, если IT-компания тратит более 7% доходов на НИОКР или одобрена национальным управлением технологических инноваций.

Ставка корпоративного налога составляет от 7,5 до 12% в зависимости от региона. Налог на дивиденды — 20%, пониженная ставка 4% может применяться к дивидендам, выплачиваемым иностранной материнской компании, которая владеет не менее 90% акций.

Special preferred technological enterprise

Если вдобавок к вышеуказанным условиям компания также входит в группу с годовым доходом более 10 млрд шекелей, к ней применяется пониженная ставка налога на прибыль в размере 6% на первые 10 лет.

Таким образом, Израилю удается всесторонне стимулировать развитие инноваций: как небольших стартапов за счет инвесторов, так и крупных игроков с помощью низких налогов и вычетов.

- Из зарплаты резидентов вычитаются 0,4% на первые 6 331 шекелей и 7% на оставшийся доход (в пределах 44 020 шекелей в месяц). Надбавка работодателя составляет 3,55% и 7,6% на эти суммы.

- Для нерезидентов соответственно: 0,04% + 0,59% на первые 6 331 шекелей и 0,87% + 2,65% на оставшуюся сумму.

Дополнительно взнос резидентов на медицинское страхование составляет 3,10% с первых 6 331 шекелей и 5% с остального дохода. Нерезиденты этим налогом не облагаются.

Изображения: Unsplash

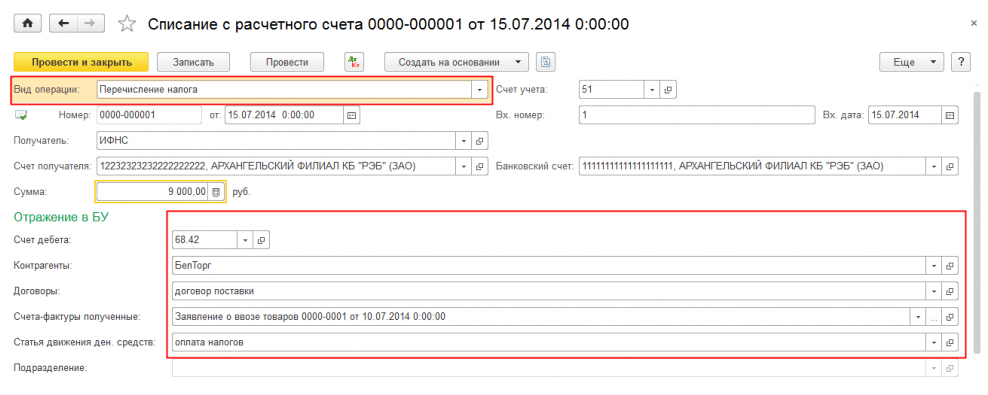

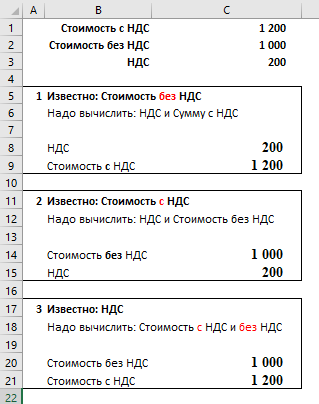

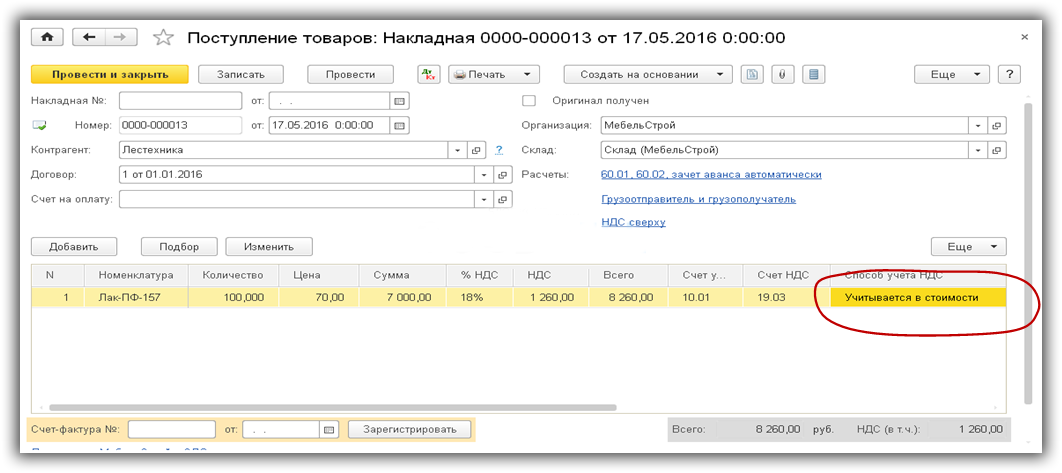

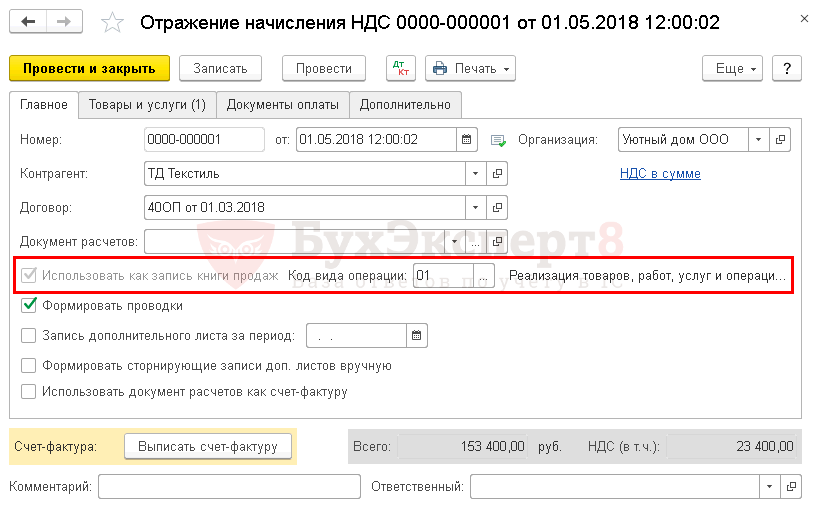

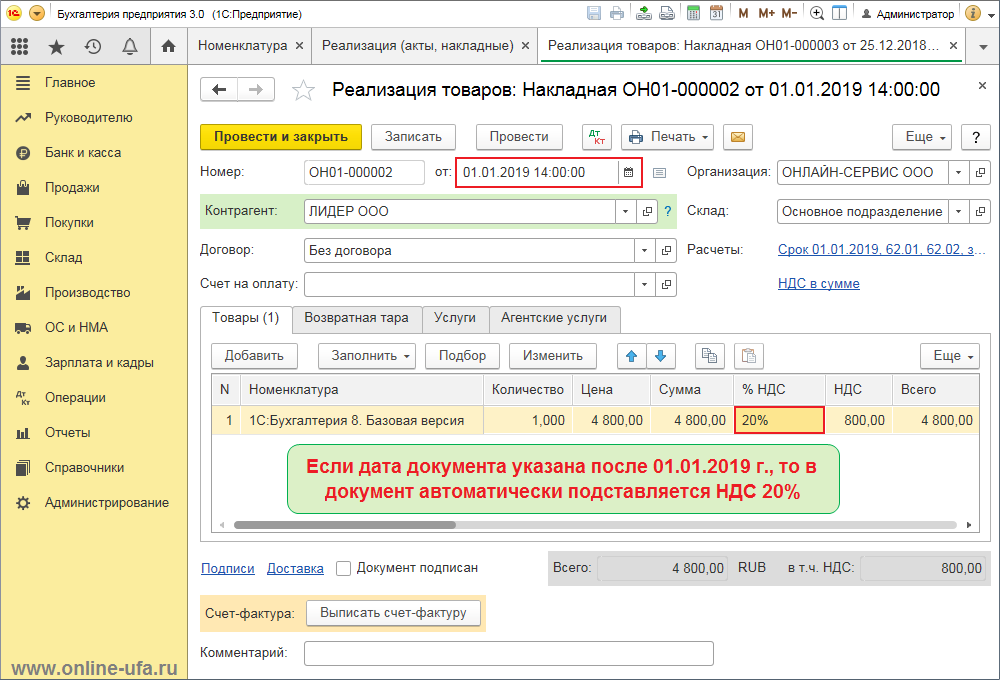

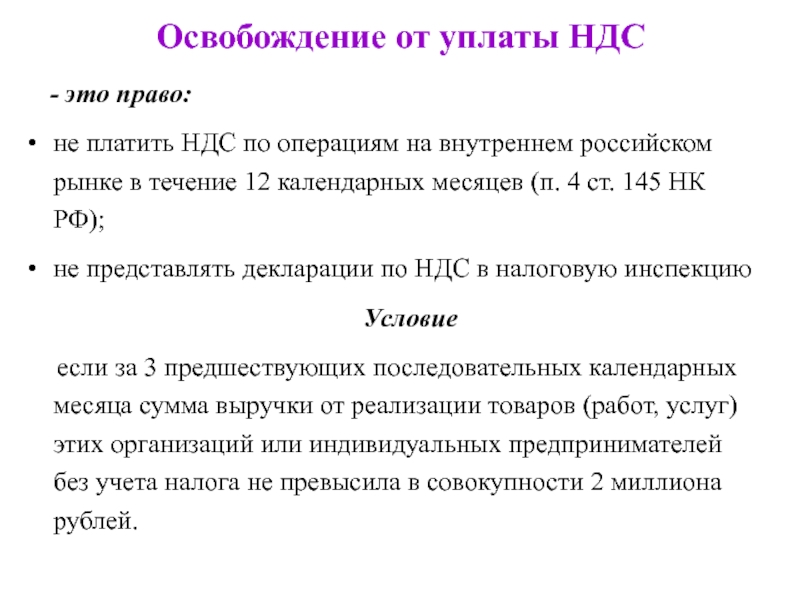

Уменьшение НДС: как платить меньше

В этой статье поговорим о законных и незаконных способах уменьшения суммы НДС. Мы призываем помнить о том, что незаконные способы оптимизации налога на добавленную стоимость могут казаться безопасными, но может получиться так, что придется нести ответственность вплоть до уголовной.

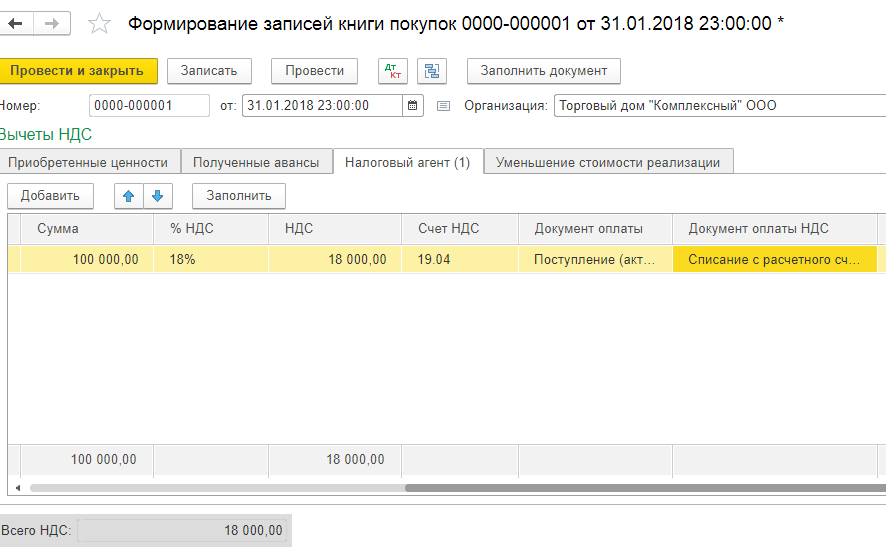

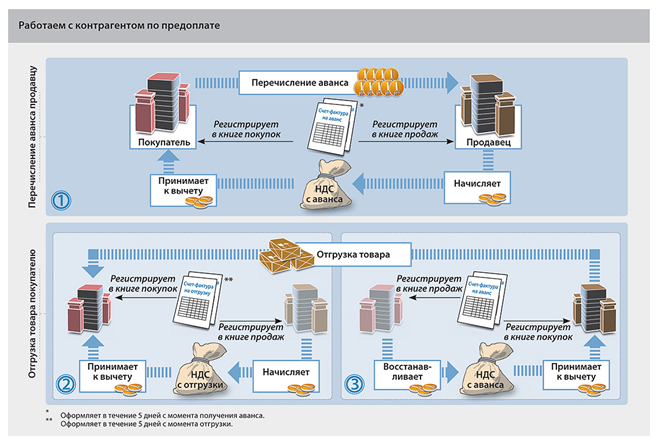

Корректировка НДС в сторону уменьшения

Корректировка налога — законный способ снизить сумму к оплате. Формальных причин для уменьшения НДС всего две:

- вы ошиблись в заполнении декларации и насчитали сами себе слишком большой НДС;

- условия сделки с контрагентом изменились так, что по закону вы можете заплатить меньше налога.

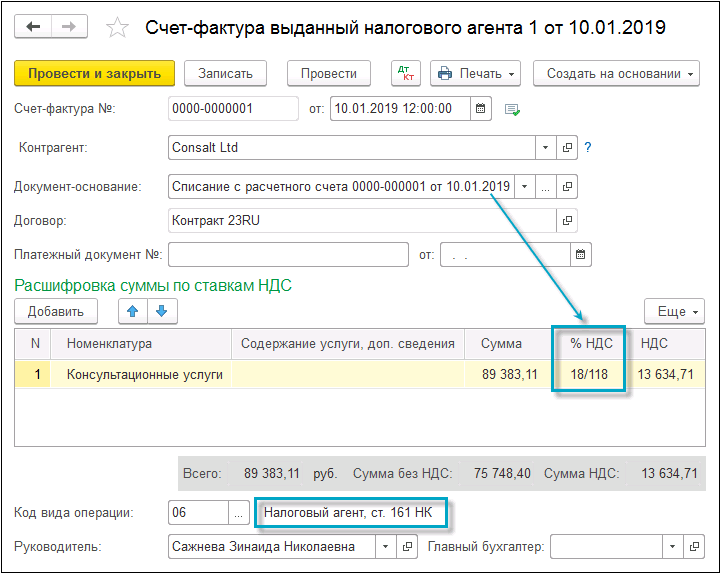

Чтобы снизить налоговую базу, нужно оформить корректировочный счет-фактуру на уменьшение НДС или подать «уточненку».

Корректировочный счет-фактура — это документ, на основании которого можно пересчитать сумму налога. Например, чтобы увеличить спрос на продукцию, вы предложили клиентам скидки. Добавленная стоимость продукции снизилась, поэтому и налог на нее тоже снизился. Чтобы платить меньше, нужно выставить каждому клиенту корректировочный счет-фактуру с новыми ценами.

Уточненная декларация по НДС — это документ, на основании которого налоговый инспектор проверяет, правильно ли вы платите налог. Если вы случайно указали в декларации больше, чем нужно, эти данные можно уточнить, или скорректировать.

Как провести уменьшение НДС в декларации

Чтобы подать «уточненку» по уменьшению НДС, нужно взять обычный бланк налоговой декларации и заново заполнить его, указав актуальные данные. Здесь нужно обратить внимание на поле 001 в восьмом разделе — в этом поле нужно поставить цифру ноль, и тогда инспектор увидит, что декларация уточненная.

Как сдать корректировку и отразить ее в бухучете, мы рассказывали раньше.

Как еще можно уменьшить базу НДС

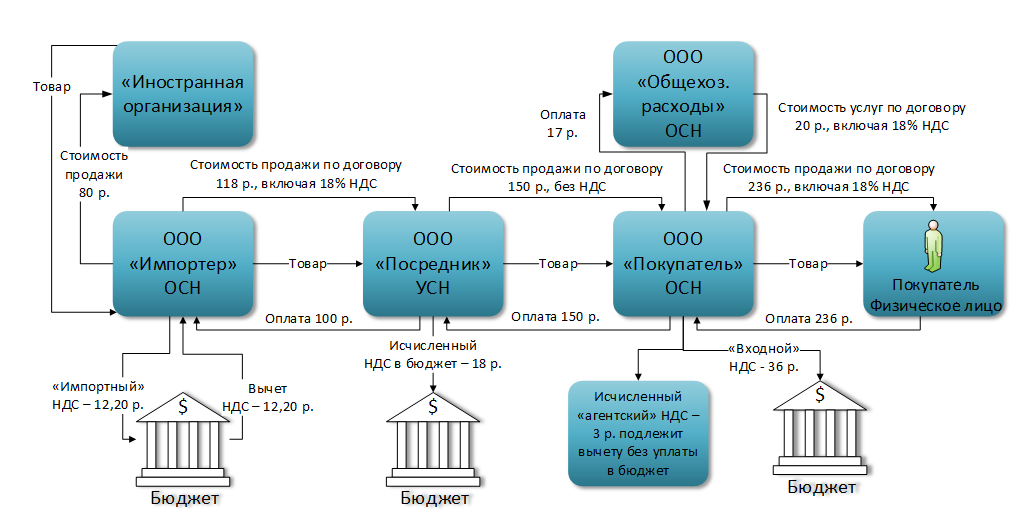

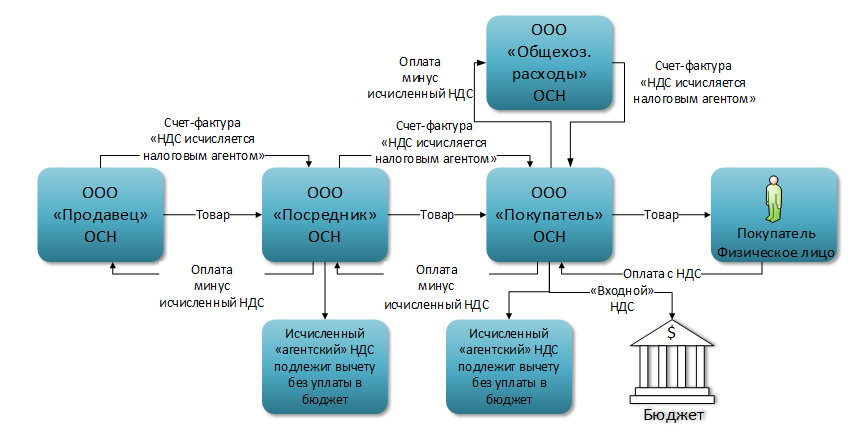

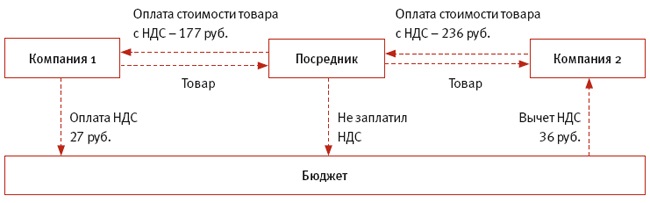

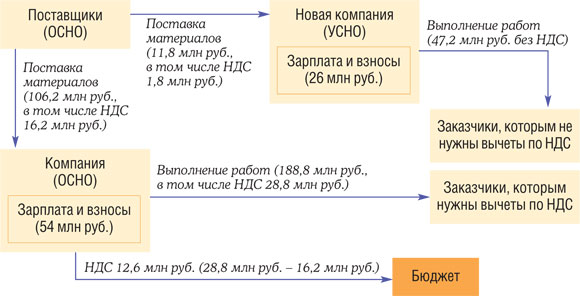

Налоговая в автоматическом режиме отслеживает длинные цепочки поставщиков с помощью программы «АСК НДС-2», а Центробанк, Росфинмониторинг и коммерческие банки выявляют подозрительные компании по характеру операций на расчетных счетах. Однако некоторым компаниям удается снижать налоговую базу с помощью различных схем.

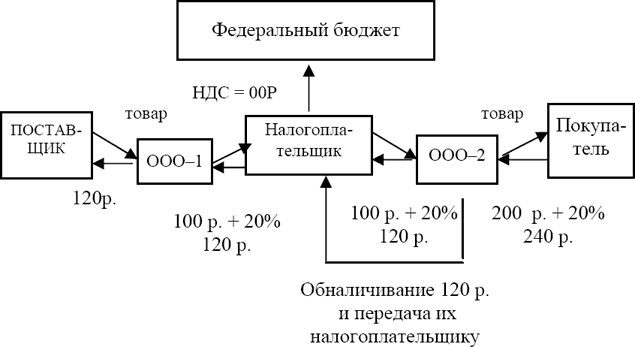

Одна из самых популярных схем — получение «бумажного» входящего НДС. Идея схемы в том, что вы заключаете договор с компанией на поставку чего угодно по «правильной» цене, затем вычитаете входящий НДС из исходящего и таким образом платите меньше.

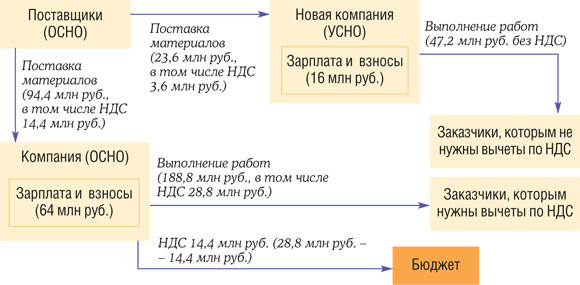

Есть и полностью «белые» методы не только уменьшения налоговой базы, но и полного избавления от обязанности платить НДС. Например, по статье 145 Налогового кодекса, можно не платить налог на добавленную стоимость, если доход компании не превышает определенных сумм. Поэтому среди предпринимателей часто практикуется открытие нескольких компаний.

Как правило, схемы оптимизации «работают» до первой налоговой проверки, которая не заставит себя ждать, если поставщик, к примеру, не сдает декларации. В результате — доначисление НДС, штрафы, пени и более пристальное внимание к вашему бизнесу в дальнейшем.

В результате — доначисление НДС, штрафы, пени и более пристальное внимание к вашему бизнесу в дальнейшем.

Поэтому, если собираетесь пользоваться подобными услугами, осторожно выбирайте партнеров. Мы корректно отражаем операции в бухгалтерском учете и предоставляем все закрывающие документы в срок.

Когда иностранец должен платить налоги в Польше? » PITax.pl

▪ 8 stycznia 2020 r. ▪ Zaktualizowano: 16 kwietnia 2020 r. ▪ Autor: Redakcja PITax.pl

Spis treści

- Должен ли иностранец живущий в Польше платить налоги?

- Когда гражданин Украины должен рассчитать налоги в своей стране?

- Как рассчитать польский подоходный налог (PIT) и когда отправить в польскую налоговую инспекцию?

- Какой подоходный налог выбрать, и когда отправить его в налоговую инспекцию?

- Доход от деятельности, осуществляемой лично в Польше

Должен ли иностранец живущий в Польше платить налоги?

Человек из Украины, работающий в Польше, может рассматриваться как:

•Налоговый резидент – тогда в Польше он платит налог со всех доходов, включая заработанные за пределами Польши или;

•Налоговый нерезидент – тогда в Польше он платит налог только с доходов, полученных на его территории.

Налоговым резидентом является лицо, которое:

1. На территории Польши занимает центр экономических интересов (например, постоянный источник дохода, компания) или личный (жена, дети, дом).

2. Перебывает в Польше более 183 дней (около полугода) в году. При этом этот период не должен быть постоянным.

Украинец, имеющий статус налогового резидента в Польше, облагается налогом на тех же условиях, что и гражданин Польши. В Польше также учитывается доход, полученный из-за рубежа. Годовые декларации подаются в налоговую инспекцию по месту жительства.

Лица, которые не являются польскими налоговыми резидентами в Польше, учитывают только доходы, полученные на ее территории.

В начале работы стоит спросить у работодателя, как он будет рассчитывать налоговый год и будет ли он относиться к иностранцу как к налоговому резиденту Польши или за границей. Многие работодатели требуют от иностранца предоставить свидетельство о статусе налогового резидента.

Когда гражданин Украины должен рассчитать налоги в своей стране?

Лица с украинским налоговым резиденством обязаны платить подоходный налог в Украине.

Согласно украинским нормативным актам резидентом Украины является лицо, которое соответствует одному из следующих критериев (последовательно):

а) является резидентом Украины,

б) постоянно находиться на территории Украины (в случае проживания как в Украине, так и за ее пределами),

в) имеет тесные личные или экономические отношения с Украиной (центр жизненных интересов, в случае постоянного проживания как в Украине, так и за рубежом).

А в случае если вышеуказанные условия не могут быть определены – он остается в Украине более 183 дней в году (включая день приезда и отъезда из Украины).

Если гражданин Украины исполняет вышеуказанные условиям, он должен учитывать в Украине применение украинских налоговых норм – со всеми доходами.

Как рассчитать польский подоходный налог (PIT) и когда отправить в польскую налоговую инспекцию?

Каждый, кто работает в Польше (независимо от типа контракта и суммы дохода), обязан платить налог один раз в год. Мы всегда рассчитываем прошедший год, то есть в 2020 году мы рассчитываем доходы, полученные в 2019 году. Это также относится и к людям из Украины, работающим в Польше.

В большинстве случаев основой для урегулирования является заполненная работодателем форма PIT-11, то есть подтверждение уплаты налога на рабочем месте. Работодатель обязан предоставить работников PIT-11 до конца февраля каждого года за предыдущий год. Даже если вы работаете в течение одного дня, каждый человек должен получить PIT-11 от работодателя. Эту форму можно получить в электронном виде или на бумаге.

Внимание! Каждый работодатель должен оформить PIТ-11. Если сотрудник работал в четырех компаниях, он должен получить четыре PIT-11. |

На основании PIT-11 от работодателя работник заполняет свою ежегодную налоговую декларацию и отправляет ее в налоговую инспекцию в электронном виде, по почте или лично.

Исключение! Когда договор злецения/ о дело, с лицом не являющимся работником, составляет менее 200 злотых брутто. Плательщик взимает фиксированную ставку 17% налога с стоимости контракта и перечисляет его в налоговую инспекцию на каждого работника и не подготавливает налог на прибыль.

Какой подоходный налог выбрать, и когда отправить его в налоговую инспекцию?

Расчет налога на прибыль зависит от вида полученного дохода:

А. Доход от работы, пенсий – независимо от налогового резидентства, а также от действий, выполняемых лично (договор злецения/ о дело – в случае польского проживания) – мы рассчитываемся на PIT-37.

В. Доходы из-за рубежа, экономическая деятельность облагается налогом на общих принципах, незарегистрированная деятельность – рассчитываемся на PIT-36. Если в дополнение к этому доходу мы также получим доход, указанный в пункте а – мы рассчитываем все по PIT-36.

Если в дополнение к этому доходу мы также получим доход, указанный в пункте а – мы рассчитываем все по PIT-36.

С. Доход от предпринимательской деятельности облагается по единой ставке 19% – рассчитывается на PIT-36L.

D. Также рассчитывается доход от бизнеса, облагаемый единовременной суммой по PIТ-28.

E. Доход от денежного капитала, ценных бумаг, криптовалют – рассчитывается на PIT-38.

F. Доход от продажи недвижимости, если между покупкой и ее продажей нет пяти лет, рассчитывается на PIТ-39.

Помимо налоговой декларации, также различаются вложения PIT:

•Приложение PIT/O – здесь мы показываем налоговые вычеты, не облагаемые налогом. Прикрепляется к PIT-36, PIT-37, PIT-36L и PIT-28.

•Приложение PIT/D – здесь мы показываем скидки на жилье. Прикрепляется к PIT-36, PIT-37 и PIT-28.

•Приложение PIT/M – здесь мы показываем доход несовершеннолетних детей. Прилагается к PIT-36.

Прилагается к PIT-36.

•Приложение PIT/ZG – для доходов из-за рубежа. Прилагается к PIT-36, PIT-36L, PIT-38 и PIT-39.

•Приложение PIT/B – для доходов от предпринимательской деятельности, облагаемых налогом на общих принципах (согласно налоговой шкале). Прикреплено к PIT-36 и PIT-36L.

•Приложение PIT/28A и PIT/28B – для фиксированного дохода. Прилагается к PIT-28.

PIT-37, PIT-36, PIT-36L, PIT-38 и PIT-39 вместе с приложениями должны быть поданы в налоговую инспекцию до 30 апреля, а если последний день апреля является нерабочим днем, то первый рабочий день, следующий за 30 апреля.

PIT-28 вместе с приложениями должен быть подан в ужонд до 28/29 февраля, а если последний день февраля – нерабочий день, то первый рабочий день, следующий за этим днем.

Бесплатные интернет-программы для онлайн-расчетов PIT или платных услуг налоговой инспекции, а также брошюры поддержки, написанные Министерством финансов, могут помочь вам заполнить ваш PIT. Вы найдёте их на правительственном веб-сайте: podatki. gov. pl.

Вы найдёте их на правительственном веб-сайте: podatki. gov. pl.

Налоговую декларацию можно отправить через Интернет, почтой или лично. Мы рекомендуем отправлять PIT онлайн, потому что этот способ отправки намного быстрее (без очередей в офисе и на почте), а также более удобен (одним кликом и отправкой PIT вам не нужно выходить из дома). Кроме того, в случае поданных подоходный налог в электронном виде – отделения имеют 45 дней для возврата переплаты, а в случае поданных PIT, традиционными способами – 3 месяца.

Внимание! За вовремя не сложенную налоговую декларацию придется оплатить налоговую задолженность плюс проценты если вы не предоставите свой PIT вовремя. Так что лучше сделать это позже, чем никогда – вместе с так называемым активным сожалением. Чем позже сделана декларация, тем выше проценты к уплате. |

Доход от деятельности, осуществляемой лично в Польше

В случае получения дохода от деятельности, осуществляемой лично, например:

От художественной, литературной, научной, тренерской, образовательной и журналистской деятельности;

От занятий спортом, беговых спортивных соревнований, судейства;

В качестве судебных экспертов;

Из-за оказание услуг, на основании мандатного договора или договора на конкретные работы для лиц, осуществляющих предпринимательскую деятельность,

правила сбора и расчета налогов зависят от того, является ли налогоплательщик польским резидентом или нерезидентом.

В случае резидентов, налог, как правило, собирается путем сбора налогового аванса. Однако в случае нерезидентов налог взимается с плательщика/плательщика подоходного налога, в размере 20% дохода.

Уплаченный аванс или фиксированная ставка налога уплачиваются плательщиками на счет налоговой инспекции до 20-го числа месяца, следующего за месяцем, в котором был получен налог или фиксированная ставка аванса.

К конце февраля года, следующего за налоговым годом, лица, выплачивающие вознаграждение, должны перевести подрядчика PIT-11 (если работник является лицом с налоговой резиденцией в Польше) или IFT-1/IFT-1R (если работник является лицом, не имеющим налоговой резиденции в Польше).

Гражданин из Украины, являющийся польским налоговым резидентом, отображает информацию, содержащуюся в PIT-11, в своем годовом расчете PIT-36 или PIT-37. Однако, неналоговые резиденты с вышеупомянутыми доходами не обязаны оплачивать ежегодный PIT.

Как избежать шокового счета по НДС

Наличие большого счета по НДС, который вам трудно оплатить, не является чем-то новым. Ежегодно с такой ситуацией сталкиваются тысячи предприятий. Вы не одиноки. Но все же может быть больно знать, что оплата счета по НДС серьезно сократит ваш денежный поток и ваш банковский баланс.

Однако в любой ситуации вы должны действовать. Многие компании этого не делают и наказываются за это. Заявление о незнании правил НДС не является защитой.

Неспособность оплатить счет по НДС может указывать на то, что либо ваш бизнес работает не очень хорошо, либо что вы не разработали финансовую стратегию для решения этой проблемы.

Тогда вы с такой же вероятностью можете оказаться одним из многих деловых людей, которые воспринимают неоплаченные счета НДС как обычную часть ведения бизнеса. Однако это часто рискованно, и не без опасности. Неспособность собрать средства и потерять свой бизнес будет одним из самых больших рисков такой стратегии.

Налоговые штрафы

Штрафы начисляются, если вы не заполните декларацию по НДС или не заплатите в срок. На вас могут быть наложены штрафы по следующим причинам:

- Неспособность зарегистрировать свой бизнес для уплаты НДС

- Отсутствие соответствующих записей

- Умышленное мошенничество или уклонение от уплаты налогов.

С учетом вашего НДС просроченные платежи или несвоевременная подача декларации будут рассматриваться HMRC как неисполнение обязательств, и с вас будет взиматься штраф.

Однако, если вы знаете, что не сможете оплатить свой налоговый счет до наступления срока, вы можете уменьшить эти расходы, сообщив об этом HMRC и договорившись о дополнительном времени для их оплаты.

Вы зарегистрированы как плательщик НДС?

Одной из самых больших ошибок, которые может совершить бизнес, является отсутствие фактической регистрации в качестве плательщика НДС. Если это вы, то ваш налоговый счет действительно будет шоком, когда он прибудет по почте.

Если это вы, то ваш налоговый счет действительно будет шоком, когда он прибудет по почте.

Но есть веские причины не регистрироваться.Наиболее распространенным является предположение, что ваш бизнес не будет работать достаточно хорошо, чтобы соответствовать требованиям. Но этот аргумент никогда не будет оправдан HMRC, и они рассчитают ваш счет, зачислят его в задолженность и все равно отправят вам счет.

Вы также можете забыть сняться с учета по НДС, например, если вы прекратите торговлю или производство товаров, облагаемых НДС, или если ваш оборот, облагаемый НДС, упадет ниже порога в 81 000 фунтов стерлингов.

Результатом часто является шок, за которым следует большая боль в вашем денежном потоке.

Чтобы избежать этих ошибок, всегда лучше убедиться, что вы зарегистрируетесь в качестве плательщика НДС, посетив GOV.веб-сайт Великобритании, создание учетной записи портала правительства и отправка годовой декларации по НДС в HMRC.

Просроченные платежи или задолженность по НДС

Если вы уже опоздаете, вы получите штраф, который повлечет за собой дополнительную задолженность за счет дополнительных сборов. Хотя эти платежи могут оставаться на вашем счете (пока не будут оплачены), лучше устранить их немедленно, чтобы они не увеличились.

Хотя эти платежи могут оставаться на вашем счете (пока не будут оплачены), лучше устранить их немедленно, чтобы они не увеличились.

Чтобы избежать дальнейших сюрпризов и постоянно растущего долга, свяжитесь с HMRC и обсудите следующее:

- Причины неуплаты НДС

- Что вы можете сделать, чтобы заплатить

- Как сделать немедленный платеж

- Оцените сроки выплаты остатка.

Как и любая проблема, разговор о ней снимет стресс и позволит вам и налоговой инспекции выработать решение.

Имейте в виду, что если вы являетесь индивидуальным предпринимателем, то ваш долг по НДС также будет считаться личным долгом и, как и любой личный долг, может подлежать конфискации активов и/или ходатайству о ликвидации.

Но, надеюсь, вы сможете избежать этого, потому что есть много вариантов, которые вы можете использовать, прежде чем дойти до этого этапа.

Планирование, чтобы избежать дорогостоящих налоговых счетов

ШАГ 1: Узнайте свои требования по НДС

Правильное оформление документов является отправной точкой для того, чтобы в конце года не было неприятных сюрпризов по НДС. Это включает в себя выставление всех правильных счетов-фактур и сохранение их от поставщиков.

Это включает в себя выставление всех правильных счетов-фактур и сохранение их от поставщиков.

Если у вас сложные правила НДС, может возникнуть законная путаница:

- Частичное освобождение

- Товары/услуги, не облагаемые НДС

- Служебные автомобили и топливо

- Продажа недвижимости.

Если вы сомневаетесь, обратитесь за помощью к своему бухгалтеру или бухгалтеру, чтобы убедиться, что вы знаете, каковы ваши требования по НДС, чтобы у вас было хорошее представление о том, каковы могут быть их потенциальные затраты.

ШАГ 2: Рассчитайте налоги

Рассчитайте вероятные затраты на уплату НДС, подоходного и корпоративного налога. Это счета, которые сбивают вас с толку, если вы не следите за ними или не экономите на них.

Если можете, ежемесячно откладывайте соответствующую сумму на бизнес-аккаунт и держите ее отдельно от повседневного текущего счета. Регулярная бухгалтерия может помочь вам рассчитать свои обязательства по НДС, что позволит вам откладывать соответствующую сумму каждый месяц.

Регулярная бухгалтерия может помочь вам рассчитать свои обязательства по НДС, что позволит вам откладывать соответствующую сумму каждый месяц.

Заполняя полугодовые отчеты, вы также можете предсказать, каким будет уровень прибыли вашего корпоративного налога, и начать выделять средства для этого. Таким образом, вы не обожжете пальцы, оказавшись не на той стороне HMRC, когда придет и этот счет.

ШАГ 3: Бюджет для вашего счета по НДС

Независимо от того, в каком статусе находится ваш бизнес, независимо от того, работаете ли вы на себя или управляете компанией с ограниченной ответственностью, самый надежный способ составить бюджет для вашего счета по НДС — это спрогнозировать ваши продажи и покупки на конец года.Если вы постоянно сверяете эту цифру со своим отчетом о прибылях и убытках, вы можете определить, где и в каком размере могут быть ваши налоговые обязательства.

Если у вас есть регулярный ежемесячный доход, назначьте фиксированную сумму и отнесите ее на уплату налога. Если вы получаете нерегулярные суммы, то имеет смысл вместо этого назначить процент. Если вы помните, что не ВСЕ ваши доходы принадлежат ВАШИМ играм, возможно, вам будет проще отложить их.

Если вы получаете нерегулярные суммы, то имеет смысл вместо этого назначить процент. Если вы помните, что не ВСЕ ваши доходы принадлежат ВАШИМ играм, возможно, вам будет проще отложить их.

ШАГ 4: Выберите правильную схему НДС

Подача заявки на правильный способ оплаты НДС для вашего бизнеса может помочь избежать неприятностей с неожиданными счетами.HMRC предлагает различные схемы, позволяющие убедиться, что вы платите правильный НДС для своего бизнеса:

Схема учета НДС наличными — Вы платите НДС с продаж только тогда, когда ваши клиенты платят вам. Затем вы возвращаете НДС на свои покупки, когда платите своему поставщику. Вы можете претендовать на эту схему, если вы являетесь МСП с оборотом менее 1,35 миллиона фунтов стерлингов.

Схема годового учета НДС — вместо уплаты НДС на основании ваших счетов-фактур вы платите обычную цифру, основанную на последней декларации (или расчетной, если вы новичок). Это означает, что вы вносите авансовые платежи до подачи окончательной налоговой декларации по НДС. После отправки вы либо оплачиваете разницу между вашими авансовыми платежами и вашим фактическим счетом, либо требуете возмещения любых переплат. Эта схема также подходит для любого бизнеса с оборотом менее 1,35 миллиона фунтов стерлингов.

Это означает, что вы вносите авансовые платежи до подачи окончательной налоговой декларации по НДС. После отправки вы либо оплачиваете разницу между вашими авансовыми платежами и вашим фактическим счетом, либо требуете возмещения любых переплат. Эта схема также подходит для любого бизнеса с оборотом менее 1,35 миллиона фунтов стерлингов.

Схема фиксированной ставки НДС — Использует фиксированную ставку уплаты НДС, обычно разницу между НДС, взимаемым предприятием, и тем, что оно платит за собственные покупки.Это только для малых предприятий с оборотом менее 150 000 фунтов стерлингов.

Схемы розничной торговли с НДС — При продаже товаров с учетом НДС вы должны вычесть НДС, чтобы отразить его. Для розничных продавцов, использующих розничную схему, расчеты могут быть проще; вместо расчета для каждой продажи вы можете делать это один раз в год с вашей декларацией по НДС. Однако вы должны быть готовы предоставить отдельный счет-фактуру НДС, если клиент запрашивает его.

Хотя эти способы могут эффективно снизить риск неприятного шока от HMRC, даже при всем планировании в мире все равно произойдет непредсказуемое.

Получение финансирования для оплаты счета по НДС

Даже предприятия, которые тратят время на планирование и расчет своих счетов по НДС, могут быть пойманы, когда придет время их платить.

Отсутствие достаточного оборотного капитала, пожалуй, самая большая проблема, многие предприятия страдают либо сезонно, либо из-за приливов и отливов в их бизнесе из-за периодов сокращения денежного потока.

Первый квартал года часто приходит со стопкой счетов на вашей бухгалтерии, некоторые из них будут для налогов.Для владельцев бизнеса это обычный и знакомый опыт. Для некоторых это может быть страшно.

Счет на тысячи фунтов стерлингов приходит с осознанием того, что в банке просто недостаточно денег, чтобы оплатить его. И это не всегда потому, что вы не накопили на это. Плохие продажи или непредвиденные расходы часто могут свести на нет все деньги, отложенные на налоги.

Плохие продажи или непредвиденные расходы часто могут свести на нет все деньги, отложенные на налоги.

Но есть еще варианты.

Взять ссуду по налоговым счетам

Ссуда по налоговым накладным — это действительно необеспеченные бизнес-кредиты, они являются краткосрочными и не зависят от какого-либо залога, привязанного к нему.Их можно распределять по времени, помогая вам контролировать свой денежный поток.

Способность распределить бремя необходимости погасить большой долг за один раз может облегчить финансовую нагрузку на ваш бизнес и позволит вам с уверенностью планировать и разрабатывать стратегии на новый год.

Нет ничего более удручающего, чем оглядываться через плечо, ожидая, пока ваши налоговые долги настигнут вас. Сделайте это, и вы упустите возможности для роста в будущем.

Необеспеченные бизнес-кредиты помогают с выплатой:

- Оплатить налоговую задолженность

- Оплата корпоративного налога

- Оплатить счет НДС

- Привести денежный поток в порядок.

Если хотите, взгляните на наш калькулятор бизнес-кредитов, чтобы узнать, сколько будет стоить ваш кредит.

Существует множество положительных финансовых мер, которые вы можете предпринять, чтобы избежать ликвидации вашего бизнеса HMRC, и есть много способов, которыми вы можете финансировать свой счет по НДС. От заблаговременного планирования и обеспечения наличия денег в бизнесе для налоговых счетов до обеспечения доступного краткосрочного финансового решения (необеспеченные бизнес-кредиты) для его оплаты.

Тщательное сочетание налогового планирования и готового финансирования может помочь любому предприятию справиться с любой краткосрочной финансовой ситуацией, дефицитом денежных средств или неожиданным счетом по НДС.

Оплатить за вычетом ввозной пошлины и НДС при реимпорте товаров в Великобританию

Кто может претендовать на помощь

Вы можете получить льготу, если вы повторно ввозите в Великобританию товары, которые ранее были экспортированы или вывезены из Великобритании. Это известно как помощь при возврате товаров.

Это известно как помощь при возврате товаров.

Вы можете потребовать льготу на товары:

- экспортируется из Великобритании (исключения применяются к некоторым товарам, экспортируемым из Северной Ирландии)

- переехал из Северной Ирландии в Великобританию (Англию, Шотландию и Уэльс) и вернулся в Северную Ирландию

- экспортировано из ЕС в Великобританию и перемещено в Северную Ирландию

- экспортировано из Северной Ирландии в любую страну за пределами ЕС и возвращено в Северную Ирландию

Возможно, вам не потребуется использовать программу возврата товаров при перемещении соответствующих товаров из Северной Ирландии обратно в Великобританию из Северной Ирландии.

Информация о временном перемещении товаров в Великобританию и Северную Ирландию и из них.

Чтобы потребовать освобождения от НДС на импорт, экспортер и импортер должны быть одним и тем же лицом.

Товар должен быть реимпортирован в неизмененном состоянии, за исключением любых работ, которые могли быть выполнены для поддержания товара в рабочем состоянии, товар не может быть модернизирован для увеличения его стоимости.

Товар также должен:

- находились в свободном обращении в Великобритании или Северной Ирландии, когда они были экспортированы, если только они изначально не были заявлены для внутренней переработки или конечного использования

- не были экспортированы для ремонта или обработки, если они были, но ремонт или обработка не были выполнены, помощь все еще может быть доступна

- могут быть реимпортированы в течение 3 лет после их экспорта, более короткие сроки применяются к товарам, которые получили выгоду от сельскохозяйственных мер при экспорте

Если возвращается только часть первоначального экспорта, то при соблюдении вышеперечисленных условий предоставляется освобождение.

При реимпорте любая пошлина, приостановленная на момент их первоначального ввоза для внутренней переработки, должна быть возмещена. Кроме того, должны быть возмещены любые сельскохозяйственные возмещения, полученные от экспорта.

Требование о возврате товаров в течение 3 лет может быть отменено HMRC при определенных обстоятельствах, перечисленных в разделе «Обычные сроки возврата товаров».

Что вы можете потребовать помощи по

Вы можете получить льготу на товары, ввозимые в:

- Великобритания после их экспорта из Великобритании

- Северная Ирландия после их экспорта из Северной Ирландии в ЕС

Сюда входят:

- товары, экспортируемые из Великобритании или Северной Ирландии в качестве товаров свободного обращения, на которые распространяются сельскохозяйственные меры

- товары, экспортируемые из Великобритании или Северной Ирландии после внутренней переработки

- товары, ввозимые в Великобританию, которые ранее были заявлены для разрешенного использования в Великобритании (если товары используются для того же разрешенного использования при ввозе)

- товары, импортированные в Северную Ирландию, которые ранее были заявлены как предназначенные для конечного использования в Северной Ирландии или ЕС (если товары предназначены для того же разрешенного использования при импорте)

- товары, временно вывозимые с использованием процедур Carnet Temporaire (временный ввоз) ( ATA ) или Carnet de Passages en Douane ( CPD )

- товаров, заявленных для процедуры внешней переработки и вывезенных, которые остаются:

- необработанные при реимпорте

- в том же состоянии, в котором они были первоначально экспортированы

- возвращенное личное имущество, транспортные средства, спортивный инвентарь или транспортные средства

- возвращенное профессиональное и коммерческое оборудование, которое было арендовано, арендовано или предоставлено взаймы за пределами Великобритании

Вы можете получить льготу на поддоны, контейнеры и упаковку, пригодные для повторного использования, например, если они:

- используется для импорта товаров в Великобританию или Северную Ирландию

- поддоны и контейнеры, ранее экспортированные или использовавшиеся для экспорта товаров из Великобритании или ЕС, которые реимпортируются в Великобританию

- товары, ввезенные в Великобританию из британского сектора континентального шельфа, откуда они ранее экспортировались на континентальный шельф Великобритании ( UKCS ), и выпущенные в соответствии с разрешенным использованием

НДС

В дополнение к таможенным требованиям, при подаче заявления на освобождение от уплаты НДС необходимо предъявить:

- оригинал экспортной декларации с вами в качестве экспортера – если вы не можете предоставить эту декларацию, HMRC рассмотрит альтернативные доказательства экспорта

- декларация о реимпорте с вами в качестве импортера

Заявление об освобождении от ответственности за товары, экспортируемые из Северной Ирландии

Вы можете претендовать на эту льготу в Великобритании только для товаров, которые ранее экспортировались из Северной Ирландии, если применимы оба следующих условия:

- товары находились в свободном обращении на момент их перемещения из Северной Ирландии в Великобританию

- товары являются отечественными товарами Великобритании, включая товары, перемещенные в Северную Ирландию из Великобритании

Вы можете нанять кого-нибудь для работы с таможней и для перевозки ваших товаров из-за границы.

Если вы перевозите товары в Северную Ирландию из Великобритании, вы можете зарегистрироваться в Службе поддержки трейдеров, которая поможет вам в подаче декларации.

страны-члены ЕС

Возврат товаров доступен в ЕС, и соответствующие процедуры находятся в ведении соответствующего таможенного органа.

Узнайте больше о программе возврата товаров.

Обычные сроки возврата товаров

Товары должны быть возвращены не позднее, чем через 3 года после их экспорта, чтобы иметь право на эту льготу.Это правило не распространяется на:

- товаров, принадлежащих Слугам Короны, возвращающихся в Великобританию после отправки за границу (срок для Слуг Короны в настоящее время составляет 6 лет) — Слуги Короны включают:

- дипломатический персонал

- вооруженные силы

- посольство

- консульский персонал

Требование о том, что товары должны быть возвращены не позднее, чем через 3 года после даты экспорта, будет отменено, если применимо одно из следующих обстоятельств:

- специализированные товары или оборудование находились в долгосрочной аренде или ссуде за пределами Великобритании

- Строительное оборудование или машины использовались в одном или нескольких капитальных проектах за пределами Великобритании

- выставочные товары выставлялись на длительный срок или предоставлялись во временное пользование за пределами Великобритании или хранились за пределами Великобритании

- товар не мог быть возвращен в течение 3 лет после вывоза по обстоятельствам, не зависящим от лица, возвращающего товар

Требование также будет отменено, если:

- профессиональные вещи возвращаются в Великобританию для использования в профессиональных целях, включая портативные инструменты прикладного или гуманитарного искусства (требуемые заявителем для его торговли или профессии)

- Предметы коллекционирования или наследия (например, коллекционные предметы мебели или керамики), которые изначально были произведены в Великобритании и приобретены за пределами Великобритании

- личное имущество резидента Великобритании возвращается в Великобританию либо за:

- личное (некоммерческое) использование резидентом Великобритании

- удовлетворение домашних потребностей резидента Великобритании

«Личная собственность» включает:

- предметы домашнего обихода, включая личные вещи, домашнее белье, мебель и оборудование, предназначенные для личного пользования заявителя или для использования в его домашнем хозяйстве

- Велосипеды, мотоциклы, частные автомобили (и их прицепы), туристические караваны, прогулочные суда и частные самолеты

- Предметы домашнего обихода, соответствующие обычным потребностям семьи, домашние животные и верховые животные

Запросы на отмену требования о возврате товаров не позднее, чем через 3 года после даты их экспорта следует направлять в Национальную группу льгот по импорту вместе с:

- обстоятельства их запроса, которые были указаны

- почему истец считает такой отказ разумным с учетом указанных обстоятельств

Чтобы получить дополнительную информацию об этих особых обстоятельствах, свяжитесь с Национальным отделом помощи при импорте.

Продлены сроки для товаров, находящихся в ЕС на 31 декабря 2020 г.

Товары, перевезенные из Великобритании, которые находились в ЕС на 31 декабря 2020 года, будут иметь право на освобождение, даже если обычный 3-летний срок для реимпорта истек.

Чтобы запросить эту льготу для товаров, которые не соответствуют обычному 3-летнему сроку, вы должны реимпортировать эти товары обратно в Великобританию до 30 июня 2022 года и выполнить другие условия льготы по возврату товаров. Это требование не будет применяться, если стандартный 3-летний срок отменен в обстоятельствах, перечисленных в разделе «Обычные сроки возврата товаров».

Вам не нужно будет указывать фактическую дату экспорта товаров из Великобритании, вам нужно будет только показать, что товары находились в Великобритании в какой-то момент до 31 декабря 2020 года и находились в ЕС на эту дату.

Этот продленный срок не распространяется на товары, реимпортированные в Северную Ирландию.

Прежде чем требовать

Вам следует проверить, строго ли контролируются ваши товары и нужна ли вам лицензия на ввоз.

Когда вы получите товарный код для ваших товаров с помощью Тарифа, он сообщит вам, нужна ли вам лицензия.

Когда подавать заявку

Вы должны требовать возмещения ущерба во время импорта. Если вы этого не сделаете, мы можем принять просроченную претензию и возместить соответствующие расходы в соответствии с условиями.

Как получить

Вы можете запросить компенсацию за возврат товара обычным способом, устно или путем поведения (проходя через зеленый коридор). Если вы отправляете свои товары грузовым транспортом, вы должны запросить льготу, используя коды таможенных процедур в Тарифах.

Вам нужно будет доказать, что товар удовлетворял условиям для принятия в качестве возвращенного товара на момент предыдущего вывоза из Великобритании.

Вас могут попросить заполнить формы C1314 и C&E1158 для обоснования ваших требований.

Форма C1314

PDF , 628 КБ, 7 страниц

Этот файл может не подходить для пользователей вспомогательных технологий.

Форма C&E 1158

PDF , 102 КБ, 6 страниц

Этот файл может не подходить для пользователей вспомогательных технологий.

Запросите доступный формат. Если вы используете вспомогательные технологии (например, программу чтения с экрана) и нуждаетесь в версию этого документа в более доступном формате, пожалуйста, напишите по разному[email protected]. Скажите, пожалуйста, какой формат вам нужен. Нам поможет, если вы сообщите, какие вспомогательные технологии вы используете.

Узнайте, насколько доступны наши формы.

Если вы перевозите товары из Северной Ирландии в Великобританию или из Великобритании или Северной Ирландии в ЕС, вы можете предоставить альтернативные доказательства экспорта, чтобы потребовать компенсацию при возврате ваших товаров в Великобританию.

Альтернативные доказательства

Мы рассмотрим альтернативные доказательства, которые четко подтверждают предыдущий экспорт этих товаров и их статус пошлины при экспорте (то есть товары в свободном обращении, продукты внутренней переработки или товары конечного использования).

Если товар легко идентифицируется и статус пошлины ясен, мы можем принять один или несколько из следующих документов в качестве доказательства:

- документ, подтверждающий, что товары ранее находились в Великобритании, Северной Ирландии или ЕС (если в Северной Ирландии испрашивается льгота для товаров, первоначально экспортированных из ЕС)

- копия экспортной накладной

- копия экспортной авианакладной или коносамента

- коммерческий сертификат отгрузки, подготовленный во время экспорта

- свидетельство о проводке, относящееся к экспорту товаров

- копия импортной накладной, если она ясно показывает, что товары возвращаются

- соответствующее заявление от производителя или экспортера, если это не вы сами

- преференциальное происхождение из EUR1 в некоторых случаях

- в случае предметов коллекционирования, каталожной информации или квалифицированного заключения признанного эксперта в данной области, например, национальных институтов и специализированных аукционных домов

- запись из биржевой книги трейдера

Если вы регулярно импортируете возвращаемые товары и представление доказательств во время импорта для вас затруднено, мы можем предложить альтернативные варианты.

Товары, ввозимые в багаже

Вам не нужно подавать официальную таможенную декларацию, чтобы требовать льготы в отношении ваших личных вещей, реимпортированных в сопровождаемом багаже, если соблюдены условия льготы.

Вы должны задекларировать любые другие реимпортированные товары в вашем багаже, например коммерческие образцы, в красном коридоре или красной точке по прибытии, и мы можем попросить вас подать официальную таможенную декларацию с требованием об освобождении.

Товары, ввозимые по почте из-за пределов Великобритании

Попросите отправителя четко написать «Возвращенные товары — затребована компенсация» на упаковке и сопроводительной таможенной декларации.Декларация должна содержать полное и точное описание товаров, их количество и стоимость. Если вы зарегистрированы как плательщики НДС, убедитесь, что ваш номер плательщика НДС указан в декларации (CN 22 или CN23).

Узнайте больше об импорте товаров по почте.

Товары, экспортируемые в соответствии с Национальной экспортной схемой (

NES ) В декларации на реимпорт необходимо указать номер экспортной декларации. Если у вас его нет, можно использовать ссылочный номер перевозки, сгенерированный системой таможенной обработки импортных и экспортных грузов (CHIEF) при экспорте.

Если у вас его нет, можно использовать ссылочный номер перевозки, сгенерированный системой таможенной обработки импортных и экспортных грузов (CHIEF) при экспорте.

Обращение за освобождением товаров от сельскохозяйственных мер

Вы можете потребовать эту льготу для товаров, которые вы ранее запрашивали, если:

- любые возмещения или другие суммы, выплаченные в рамках этих сельскохозяйственных мер, были возвращены, были предприняты необходимые шаги для удержания сумм, подлежащих выплате в соответствии с сельскохозяйственными мерами в отношении этих товаров, или другие предоставленные финансовые преимущества были отменены

- товар находился в одной из следующих ситуаций:

- они не могли быть размещены на рынке в стране, в которую они были экспортированы

- они были возвращены грузополучателем как дефектные или не соответствующие условиям договора

- они были реимпортированы в Великобританию, поскольку их нельзя было использовать по назначению из-за обстоятельств, не зависящих от экспортера

Обстоятельства, не зависящие от экспортера, если:

- товары возвращаются в Великобританию после повреждения, произошедшего до доставки грузополучателю, либо самим товарам, либо транспортным средствам, на которых они перевозились

- товары были первоначально экспортированы для потребления или продажи в ходе торговой ярмарки или аналогичного случая, но не были потреблены или проданы таким образом

- товар не мог быть доставлен грузополучателю из-за его физической или юридической неспособности выполнить договор, по которому товары были экспортированы

- груз из-за стихийных, политических или социальных волнений не мог быть доставлен грузополучателю или был получен им после договорной даты поставки

- фрукты и овощи были экспортированы и отправлены для реализации на комиссию, но не реализованы на рынке страны назначения

Товары заявлены к процедуре свободного обращения в течение 12 месяцев с даты завершения таможенных формальностей, связанных с их вывозом.

Требование об освобождении от ответственности за товары, ранее экспортированные из Великобритании или Северной Ирландии после внутренней переработки

Вы можете требовать освобождения от уплаты таможенных пошлин при реимпорте товаров из третьих стран, которые ранее были освобождены от уплаты таможенных пошлин в соответствии с условиями внутренней обработки, если вы:

- уплатить сумму пошлины, первоначально освобожденную при внутренней обработке

- отвечают всем другим соответствующим условиям освобождения от уплаты таможенных пошлин

- декларировать товары по коду таможенной процедуры ( УПК ) 61 23 F01

Льгота может также применяться к товарам, включающим компоненты третьих стран, которые ранее находились на внутренней переработке, если вы соблюдаете вышеуказанные условия.

Сумма, которую вы должны заплатить в качестве компенсации, представляет собой сумму пошлины, которая подлежала бы уплате, если бы товары были переведены в свободное обращение после завершения последней операции внутренней обработки.

Вы должны включить сведения о сумме, ранее освобожденной при внутренней обработке, в форму C&E 1314, которая должна сопровождать форму импортной декларации.

Узнайте больше о внутренней обработке.

Обращение за освобождением от ответственности за товары, экспортируемые из Великобритании после разрешенного или конечного использования

Льгота может быть запрошена в отношении товаров, которые до экспорта были ввезены для разрешенного использования, при условии, что товары реимпортируются для той же цели разрешенного использования.

Если задекларированные товары были ввезены для разрешенного использования, но не были использованы по назначению, товары должны быть вывезены с кодом таможенной процедуры 10 40 000. По возвращении товары должны быть снова введены в разрешенное использование по соответствующему разрешению. использовать код таможенной процедуры.

Импортные сборы будут снижены за счет предоставления экспортной документации.

Если товары использовались по назначению до экспорта, они могут быть реимпортированы с использованием данной льготы на обычных условиях.

Разрешенное использование известно как конечное использование при экспорте товаров из Северной Ирландии.

Заявление об освобождении от ответственности за экспорт товаров с использованием дублирующего списка

Это процедура, которую можно использовать при временном вывозе товаров из Великобритании и последующем их реимпорте. Он доступен для ряда товаров свободного обращения, путешествующих с вами в качестве сопровождаемого багажа.

Товары, подпадающие под какие-либо лицензионные требования правительства Великобритании, или подакцизные товары не имеют права на использование процедуры дублирующего списка.

Товары не должны обрабатываться или ремонтироваться (кроме планового технического обслуживания) за пределами Великобритании. Вам по-прежнему необходимо заполнить таможенную документацию и предоставить любое финансовое обеспечение, которое обычно требуется в стране, в которую вы везете свои товары.

Узнайте, как экспортировать товары с помощью списка-дубликата.

Заявление об освобождении от ответственности за прогулочное судно

Прогулочное судно, возвращающееся в Великобританию в качестве грузового в соответствии с этой льготой, должно заполнить таможенную декларацию и использовать код таможенной процедуры 61 23 F01.

Узнайте больше о том, как отправиться на прогулочном судне в Великобританию и обратно.

Возврат транспортных средств, требующих регистрации

Если транспортное средство требует регистрации, вам следует подробнее узнать об импорте транспортных средств в Великобританию.

Привлечение другого лица для заполнения вашей таможенной декларации

Вы можете использовать кого-то другого для заполнения записей от вашего имени, но вы должны убедиться, что вы даете четкие письменные инструкции для товаров, в отношении которых вы требуете освобождения.

После того, как вы запросили

Записи, которые вы должны хранить

Вы должны сохранить:

- любые письма-подтверждения Национального отдела помощи импорту

- квитанции

- купюры

- счета-фактуры

- страховые документы

Вы должны хранить все записи не менее 4 лет.

Если вы хотите подать апелляцию

Подайте апелляцию, если вы не согласны с решением HMRC.

платежей по НДС на счет — ГО.Великобритания

Платежи по расчетным счетам

«Платежи по счету» — это авансовые платежи в счет НДС.

HMRC сообщит вам о необходимости производить платежи по счету, если вы отправляете декларации по НДС ежеквартально и ваша задолженность превышает 2,3 миллиона фунтов стерлингов в течение 12 месяцев или менее.

Порог в размере 2,3 млн фунтов стерлингов включает НДС на импорт и перемещение товаров на акцизные склады и с них.

Как мы обрабатываем ваши «платежи по счету»

Мы рассчитаем ваши платежи на основе ваших годовых обязательств по НДС в период, когда вы превысите пороговое значение.

Мы разделим ваши ежегодные обязательства по НДС за этот период на 24, чтобы получить сумму в рассрочку.

Если вы в бизнесе менее 12 месяцев, мы рассчитаем платежи в пропорции.

Мы не включаем НДС на импорт и перемещение товаров на акцизные склады и с них.

Мы можем изменить сумму ваших платежей, если общая сумма ваших обязательств по НДС увеличится или уменьшится на 20% или более.

Предприятия, зарегистрированные в подразделениях

Если вы зарегистрировали свой бизнес на имена его подразделений, мы будем рассматривать каждое подразделение как отдельный бизнес для платежей по счету.Мы будем использовать обязательства по НДС каждого подразделения, чтобы решить:

- следует ли производить платежи на счет

- сумма каждого платежа по счету

Предприятия, зарегистрированные как часть группы НДС

Мы рассмотрим обязательства по НДС всей группы, чтобы принять решение:

- следует ли производить платежи на счет

- сумма каждого платежа по счету

Группа НДС должна иметь члена-представителя, который отвечает за осуществление платежей по счету группы. Если мы не получаем платежи, все члены группы несут солидарную ответственность за платежи по счету (это означает, что члены группы несут общую и индивидуальную ответственность за групповые платежи).

Если мы не получаем платежи, все члены группы несут солидарную ответственность за платежи по счету (это означает, что члены группы несут общую и индивидуальную ответственность за групповые платежи).

Платежи по дате начала счета и годовому циклу

Цикл платежей по счету начинается в первом квартале после того, как вы превысите порог в 2,3 миллиона фунтов стерлингов.

Ваши платежи останутся прежними до начала следующего годового цикла.

Годовой цикл начинается в апреле, мае или июне, в зависимости от того, на какой «ступенчатой» декларации по НДС вы находитесь.Мы основываем сумму ваших платежей в течение годового цикла на вашей ответственности в период, известный как «базисный год».

Учетные годы

В этой таблице указан базовый год для каждого периода возврата:

| Стаггер | Конец четверти | Отчетный год | Начало годового цикла |

|---|---|---|---|

| 1 | март, июнь, сентябрь, декабрь | Год, заканчивающийся в сентябре | апрель следующего года |

| 2 | апрель, июль, октябрь, январь | Год, заканчивающийся | октябрямай следующего года |

| 3 | май, август, ноябрь, февраль | Год, заканчивающийся | ноябряиюнь следующего года |

Таким образом, если вы находитесь на шкале 1, ваши обязательства по НДС за отчетный год, заканчивающийся в сентябре 2018 года, будут определять сумму каждого платежа на счете с апреля 2019 года по март 2020 года.

Сроки платежа

Мы напишем вам график платежей, в котором будет указана сумма платежа и все ваши сроки оплаты.

Убедитесь, что очищенные средства находятся на банковском счете HMRC к установленному сроку, иначе вы можете получить дополнительную комиссию.

Если крайний срок выпадает на выходной или праздничный день, ваш платеж должен быть переведен на банковский счет HMRC в последний рабочий день перед ним, если только вы не платите через Faster Payments.

Сроки оплаты по счету

Датой платежа по счету является последний рабочий день второго и третьего месяцев каждого квартала НДС, независимо от даты окончания вашего периода.Продление на 7 дней для оплаты в электронном виде не распространяется на платежи по счету.

Сроки для ежеквартальных балансирующих платежей

Балансирующие платежи подлежат оплате вместе с декларацией по НДС и должны быть погашены с нашего банковского счета до последнего рабочего дня месяца, если у вас стандартные даты окончания периода.

Подавайте ежеквартальные отчеты онлайн, как обычно. Но не корректируйте какие-либо цифры в вашем возврате, чтобы записать платежи по счету, которые вы уже сделали. Вместо этого заплатите HMRC чистую сумму, указанную в вашей декларации, за вычетом любых платежей по счету, которые вы уже заплатили за этот отчетный период.

Мы произведем любые выплаты, которые мы должны вам в соответствии с обычными правилами. Если ваша декларация является возвратной декларацией, мы возместим платежи по счету, которые вы заплатили в квартале.

Нестандартные ежеквартальные балансирующие платежи

Если вы договорились с нами об использовании нестандартных дат окончания периода для ваших возвратов, то ваши платежи должны быть переведены на наш банковский счет до установленного срока для этих возвратов.

Как оплатить