Ндс когда платят – Порядок и сроки уплаты НДС в 2019 году

Как платится НДС?

Актуально на: 6 декабря 2018 г.

О сроках уплаты НДС-2018, а также о сроках сдачи деклараций по НДС в 2018 году, читайте в отдельных материалах.

По общему правилу налогоплательщики НДС должны уплатить исчисленный налог по окончании налогового периода 3-мя равными платежами: не позднее 25 числа каждого из 3-х месяцев, следующих за этим периодом (п. 1 ст. 174 НК РФ). А налоговый период по НДС – это квартал (ст. 163 НК РФ). Если крайний срок уплаты НДС выпадает на выходной или нерабочий праздничный день, то последний день, когда платить НДС еще можно, – это следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Таким образом, сроки уплаты НДС за 4 квартал 2018 года – это по 1/3 суммы налога не позднее 25 января 2019 года, 25 февраля 2019 года и 25 марта 2019 года.

Уплата НДС в 2019 году: сроки уплаты

Покажем эти сроки в таблице.

| Период | До какого числа платить НДС |

|---|---|

| IV квартал 2018 г. | 25 января 2019 г. |

| 25 февраля 2019 г. | |

| 25 марта 2019 г. | |

| I квартал 2019 г. | 25 апреля 2019 г. |

| 27 мая 2019 г. | |

| 25 июня 2019 г. | |

| II квартал 2019 г. | 25 июля 2019 г. |

| 26 августа 2019 г. | |

| 25 сентября 2019 г. | |

| III квартал 2019 г. | 25 октября 2019г. |

| 25 ноября 2019 г. | |

| 25 декабря 2019 г. |

Более ранняя уплата НДС

Налоговый кодекс разрешает более раннюю уплату налога (п. 1 ст. 45 НК РФ). В отношении НДС это тоже возможно, но не ранее окончания очередного налогового периода. Вы можете перечислить в первом месяце после истекшего квартала, например, 2/3 суммы исчисленного НДС, а можете и весь налог в полной сумме.

То есть раньше платить НДС можно, а вот позже – нежелательно. За несвоевременное перечисление налога грозят пени (ст. 75 НК РФ).

Рассчитать пени можно с помощью Калькулятора пеней на нашем сайте.

Период уплаты НДС для спецрежимников

Как известно, организации и ИП, применяющие спецрежимы, а также иные лица, поименованные в п. 5 ст. 173 НК РФ, должны уплатить НДС, если выставили своему покупателю счет-фактуру с выделенной суммой налога. Для них срок уплаты НДС в 2019 году – не позднее 25 числа месяца, следующего за отчетным кварталом (в котором был выставлен такой счет-фактура), причем уже без разбивки налога на части (п. 4 ст. 174 НК РФ). То есть вся сумма уплачивается в указанный срок.

Срок уплаты НДС налоговыми агентами

Налоговые агенты, которые приобрели работы или услуги у иностранных организаций, не состоящих на учете в налоговых органах РФ, и оплатили их деньгами, уплачивают НДС одновременно с перечислением вознаграждения иностранному лицу. Иными словами, в банк необходимо направить сразу 2 платежки – одну на перечисление денег иностранному контрагенту, другую – на перечисление удержанного НДС (п. 4 ст. 174 НК РФ).

А вот все другие налоговые агенты уплачивают НДС в те же сроки, что и налогоплательщики – тремя равными частями не позднее 25 числа каждого из 3-х месяцев, следующих за кварталом.

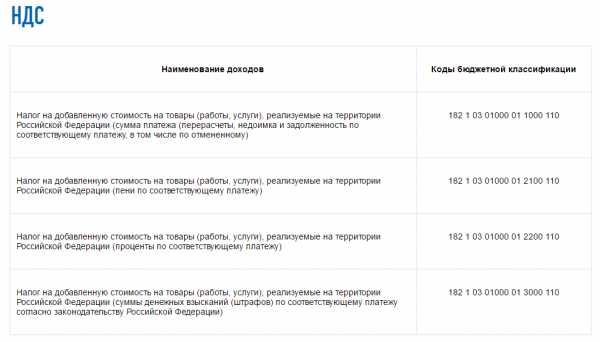

Реквизиты для уплаты НДС

В какой бюджет платится НДС? Полностью в федеральный. Чтобы НДС поступил по назначению (на нужный счет), необходимо правильно заполнить платежное поручение на уплату НДС. Указываемый в нем КБК будет зависеть от того, в отношении каких операций налог был начислен, а код статуса плательщика – от того, кто платит НДС (плательщик или налоговый агент).

Сроки сдачи НДС-декларации

Сдать НДС-декларацию (утв. Приказом ФНС от 29.10.2014 N ММВ-7-3/558@) в свою ИФНС необходимо не позднее 25 числа месяца, следующего за истекшим кварталом (п. 5 ст. 174 НК РФ). Данное правило едино и для налогоплательщиков НДС, и для налоговых агентов, и для лиц, указанных в п. 5 ст. 173 НК РФ. Если последний день срока сдачи НДС-декларации попадет на выходной или нерабочий праздничный день, то представить ее в налоговую можно и на следующий рабочий день (п. 7 ст. 6.1 НК РФ). Это не будет считаться просрочкой.

Скачать форму декларации по НДС

Срок сдачи НДС в 2019 году

Декларацию нужно сдать в следующие сроки.

| Период | |

|---|---|

| IV квартал 2018 г. | 25 января 2019 г. |

| I квартал 2019 г. | 25 апреля 2019 г. |

| II квартал 2019 г. | 25 июля 2019 г. |

| III квартал 2019 г. | 25 октября 2019 г. |

Также читайте:

glavkniga.ru

Порядок и срок уплаты НДС в 2018-2019 годах

Как рассчитать НДС к уплате

Срок оплаты НДС

Порядок уплаты НДС

Ответственность за неуплату НДС

Как рассчитать НДС к уплате

Прежде чем платить НДС, нужно правильно его рассчитать.

В случае если ИП находится на патентной системе налогообложения, а потом был переведен на общую, может понадобиться инструкция о том, как при этом поступить с НДС. Такую инструкцию вы найдете в нашей статье «ИП “слетел” с патента: что с НДС?».

Срок оплаты НДС

Срок уплаты НДС в 2017-2018 годах по сравнению с предшествующими годами не изменился — не позднее 25 числа равными долями в течение 3 месяцев, следующих за истекшим кварталом.

Подробнее об этом – здесь.

Правило, касающееся порядка уплаты НДС частями, не распространяется на неплательщиков, которые выставили счет-фактуру с выделенной суммой налога.

Порядок уплаты НДС

Для того чтобы заплатить НДС, нужно оформить платежное поручение. Правильно внести в этот документ все реквизиты помогут следующие материалы нашего сайта:

Еще информацию о реквизитах для уплаты можно найти здесь и здесь.

Согласно п. 1 ст. 45 НК РФ уплатить налог может не только сам налогоплательщик, но и иное лицо. Однако покупатель уплатить НДС по сделке за продавца не может.

Ответственность за неуплату НДС

Даже в случае правильного расчета суммы, но некорректного заполнения платежного поручения на оплату НДС налог будет считаться неуплаченным или уплаченным не вовремя. О том, какая ответственность ждет организацию в таком случае, читайте в статье «Какая ответственность за несвоевременную уплату НДС?».

Если были начислены пени за несвоевременную уплату НДС, то проверить правильность их расчета можно, основываясь на информации, содержащейся в статье

Платежное поручение на перечисление пени тоже нужно оформить правильно. Главное — указать верный КБК. Чтобы определиться с КБК, загляните в статью «По какому КБК уплачиваются пени по НДС?» .

В этой статье вы найдете КБК не только для уплаты пени, но и для уплаты штрафа по НДС.

На нашем сайте отслеживаются все изменения законодательства, которые касаются порядка и сроков оплаты НДС. Во избежание проблем с оплатой налога следите за обновлением информации в нашей рубрике

nalog-nalog.ru

Срок уплаты НДС

Каждый бухгалтер должен четко знать сроки уплаты НДС и всё, что с ними связано. Рассмотрим этот вопрос подробнее.

Главное правило

По Налоговому кодексу РФ сроки уплаты НДС в 2016 году регламентирует пункт 1 статьи 174. Согласно ему, плательщики должны перечислять рассчитанный налог после налогового периода тремя одинаковыми суммами не позже 25-го числа трех месяцев, которые идут после соответствующего налогового периода. Напомним, что по закону налоговый период по НДС – это каждый квартал.

Также действует общее налоговое правило: если дата перечисления НДС пришлась на официальный нерабочий праздничный день, то любое количество раз за

Так, крайний срок уплаты НДС за 3 квартал 2016 года (июль – сентябрь) попадает на (см. таблицу:

| Дата | День недели |

| 25 октября | Вторник |

| 25 ноября | Пятница |

| 25 декабря | Это воскресенье, поэтому действует правило о переносе на понедельник – 26-е число |

Если заранее

Применительно к НДС провести платеж заранее тоже можно, но только после завершения соответствующего налогового периода. Так, самый ранний срок уплаты НДС за 3 квартал 2016 года приходится на третье октября (понедельник).

Можно пренебречь и требованием о равной троекратной уплате: провести сразу весь платеж НДС. Или, к примеру, две трети от него.

В итоге, заранее перечислять НДС не запрещено. При этом запаздывать – очень не советуем, так как компания попадет на пени за просрочку уплаты НДС. Их начисляют согласно ст. 75 НК РФ.

Также см. «Когда сдавать отчетность по НДС за 3 квартал 2016 года».

Для специальных режимов налогообложения

Для спецрежимников сроки уплаты НДС в 2016 году несколько иные. Напомним, что обязанность перечислить в казну НДС возникает у фирм и ИП на спецрежимах, а у лиц, названных в пункте 5 статьи 173 НК РФ, если они:

- выставили своему покупателю счет-фактуру;

- выделили в ней сумму НДС

Для данных категорий срок уплаты НДС в 2016 году определяется одной датой: не позже 25-го числа месяца, который идет за отчетным кварталом. Имеется в виду тот период, когда был выписан такой счет-фактура. Кроме того, налог нужно внести в бюджет за один раз единой суммой. Дробить его на части нельзя. Это связано с тем, что указанные категории и так платят НДС не регулярно.

Как видно, для спецрежимников срок уплаты НДС за 3 квартал 2016 года приходится на 25 октября. Это вторник.

Для налоговых агентов

Особенный срок уплаты НДС у налоговых агентов зарубежных фирм. Речь идет о тех организациях, которые закупают за деньги у своих иностранных партнеров работы или услуги. При этом последние на налоговом учете в России не числятся, а работают по налоговым законам своей страны. Так вот: перечислить НДС нужно вместе с платежом по сделке.

Проще говоря, налоговые агенты инофирм приносят в банк сразу два платежных поручения:

- – на вознаграждение иностранному партнеру;

- – на внесение удержанного по сделке НДС.

Что касается остальных налоговых агентов, то для них сроки уплаты НДС в 2016 году аналогичны налогоплательщикам: НДС делят на три одинаковые суммы и вносят до 25-го числа каждого из трех месяцев после завершения квартала.

Как перечислять

В отношении реквизитов уплаты НДС нужно проявлять особое внимание. Напомним, что данный налог целиком идет в федеральный бюджет.

Главное – в платежном поручении не промахнуться со счетом казначейства. Цифры КБК варьируются от того, с какой операции (сделки) взят налог (см. картинку ниже), а код статуса плательщика – от того, кто вносит его в казну. Это может быть сам плательщик либо налоговый агент.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

Срок уплаты НДС | Современный предприниматель

Компании и ИП на общей системе налогообложения являются плательщиками налога на добавленную стоимость и должны рассчитываться по нему с бюджетом. В ряде случаев обязанность уплаты данного налога возникает и у тех юрлиц или предпринимателей, которые плательщиком НДС не являются в силу, например, в силу применения спецрежима. О сроках уплаты НДС для тех или иных случаев и пойдет речь в нашей статье.

Уплата НДС на общем режиме

Фирмы и ИП, являющиеся налогоплательщиками в рамках общей системы налогообложения, рассчитываются с бюджетом по налогу на добавленную стоимость по одинаковым правилам.

Налоговая база и сама сумма налога к уплате определяется по итогам каждого из четырех кварталов года. Важный момент: в отличие, например, от налога на прибыль и ряда других бюджетных платежей, НДС не считается нарастающим итогом в течение года, то есть налоговый период в данном случае – это именно отдельно взятый квартал.

Перечисление суммы налога происходит по принципам, прописанным в статье 174 Налогового кодекса. НДС к уплате делится на три части и уплачивается в течение следующего квартала, в срок до 25 числа каждого из его трех месяцев. Так, оплата НДС, допустим, за 3 квартал 2017 года будет происходить по датам до 25 октября, 27 ноября и 25 декабря соответственно. В ноябре «крайнее» 25-е число, которое приходится на субботу, традиционно переносится на ближайший рабочий день.

«Общережимный» НДС: сроки уплаты – 2018

Налоговый период по НДС | Крайний срок перечисления |

1 квартал 2018 г. | 25 апреля 2018 г. |

25 мая 2018 г. | |

25 июня 2018 г. | |

2 квартал 2018 г. | 25 июля 2018 г. |

27 августа 2018 г. | |

25 сентября 2018 г. | |

3 квартал 2018 г. | 25 октября 2018 г. |

26 ноября 2018 г. | |

25 декабря 2018 г. | |

4 квартал 2018 г. | 25 января 2019 г. |

25 февраля 2019 г. | |

25 марта 2019 г. |

Когда платить НДС налоговому агенту

Срок оплаты НДС налоговыми агентами в общих случаях тот же – до 25 числа каждого из трех последовательных месяцев по завершении квартала. Напомним, что обязанности налогового агента по НДС, то есть по определению суммы налога и перечислению его в бюджет, возникают в случаях, определенных статьей 161 Налогового кодекса. Среди них есть и весьма экзотические, как, например, продажа морского судна или торговля конфискатом, или чуть более часто встречающиеся ситуации, как аренда государственного или муниципального имущества.

Исключение из правил – приобретение товаров, работ или услуги на территории Российской Федерации у иностранных лиц, которые не состоят на налоговом учете в России. В этом случае российский покупатель также становятся налоговым агентом по НДС. Но заплатить налог в бюджет он обязан одновременно с перечислением денежных средств иностранному контрагенту. Более того, банк, через который проводятся расчеты, не имеет права исполнять платежное поручение, если одновременно не составлена платежка с заполненными реквизитами для уплаты НДС (п. 4 ст. 174 НК РФ).

До какого числа платить НДС по импортным сделкам

С уплатой НДС, причем вне зависимости от применяемой системы налогообложения, сталкиваются и те бизнесмены, которые импортируют товар, то есть закупают его за границей и затем ввозят на территорию РФ. В данном случае роль играет страна происхождения товара.

Так, если речь идет об участниках Евразийского экономического союза, то вопрос расчетов по НДС регламентируется помимо Налогового кодекса также и Договором о Евразийском экономическом союзе, который подписан в Астане 29 мая 2014 года. В пункте 1 статьи 72 этого документа говорится о том, в какой бюджет платится НДС по товарам, являющимся предметом сделки между представителями стран-участниц союза, а именно России, Белоруссии, Казахстане или Армении. Принцип расчета налога осуществляется исходя страны назначения. То есть российские компании и предприниматели при заключении сделок на импорт товара в рамках ЕАЭС будут рассчитываться по НДС со своей ИФНС по правилам российского законодательства. И для данной ситуации Налоговым кодексом предусмотрен отдельный период уплаты НДС: не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных товаров.

Если же товар закупается в стране, не относящейся к ЕАЭС, то НДС уплачивается в составе таможенных платежей непосредственно на таможне. Таким образом в данном случае не приходится говорить об определенных периодах или специальных установленных сроках сдачи НДС. Платеж взимается до окончания всех необходимых таможенных процедур по выпуску товара.

НДС на основании счета-фактуры

Компании и ИП на специальных налоговых режимах, например, на УСН или ЕСХН, по умолчанию не являются плательщиками налога на добавленную стоимость. Но бывает так, что в сделках с поставщиком-спецрежимником покупатель на общей системе налогообложения настаивает на выделении НДС в цене товаров или услуг. Фиксируется это в счете-фактуре, то есть в документе, который для бизнесменов на ОСН является основанием для начисления НДС с реализации. Выставленный счет-фактура с выделенным НДС приводит к необходимости уплаты в бюджет налога в том числе и теми лицами, которые в своей обычной жизни от НДС освобождены. Срок уплаты НДС в такой ситуации – до 25 числа месяца по окончании квартала, к которому относится выставленный документ. В отличие от стандартных правил перечисления налога, данный платеж на три части не разбивается, а уплачивается общей суммой.

spmag.ru

Особенности, сроки и порядок уплаты НДС в бюджет

Уплата НДС в 2017 году в целом идентична процедурам, применявшимся в более ранние периоды. Тем не менее определенное количество изменений и нововведений в последнее время имели место, и их обязательно нужно учитывать. Поговорим в нашей статье об особенностях исчисления и сроках уплаты НДС в госказну.

Кем, когда и в какой бюджет платится НДС

Налоговый период и когда платить НДС по его итогам

До какого числа платить НДС за 1-й, 2-й, 3-й, 4-й кварталы 2017 года

Особенности порядка исчисления и оплаты НДС

Особенности проводок по НДС

Кем, когда и в какой бюджет платится НДС

Производить исчисление и уплату НДС должны все субъекты, осуществляющие реализацию товаров, работ, услуг, НДС добавляется к стоимости реализации, место которой определяется в соответствии со ст. 147 и 148 НК РФ. Рассчитывать базу по налогу нужно согласно ст. 153 НК РФ.

Данный налог перечисляется в бюджет по итогам каждого квартала. Производить уплату НДС в бюджет обязаны организации и частные предприниматели на основном режиме обложения.

Все платежи, связанные с НДС, направляются в бюджет федерального уровня. Удельный вес этого налога в общем объеме бюджетных поступлений составляет порядка 40%, в связи с чем правительственными органами он расценивается как один из основных источников пополнения государственной казны.

Налоговый период и когда платить НДС по его итогам

Расчетным периодом является каждый квартал года. Налог платится по одной трети в течение квартала, следующего после отчетного, 25-го числа каждого месяца.

До какого числа платить НДС за 1-й, 2-й, 3-й, 4-й кварталы 2017 года

Срок уплаты НДС за расчетные периоды 2017 года такой:

- за 1-й квартал — 25.04.2017 платится первая треть суммы, заявленной в декларации, 25.05 — вторая треть, 26.05 — последняя треть;

- за 2-й квартал — 25.07, 25.08, 25.09 соответственно;

- за 3-й квартал — 25.10, 27.11, 25.12;

- за 4-й квартал — 25.01, 26.02. 26.03 соответственно (уже в 2018 году).

Особенности порядка исчисления и оплаты НДС

В последние годы были внесены некоторые изменения в порядок исчисления налога. Большая часть обновлений коснулись п. 3 ст. 170, пп. 1, 6 ст. 172 НК РФ.

Кроме того, обновленная ст. 169 допускает невыставление счетов-фактур продавцами, не являющимися плательщиками НДС или освобожденными от его уплаты. Однако данный факт лучше оговорить в договоре поставки. Все это положительно сказывается на порядке уплаты НДС, поскольку снижает трудозатраты на оформление дополнительной документации.

Кроме того, стало возможным возместить налог по документам, полученным после налогового периода. В подобном случае операции, связанные с начислением и уплатой НДС, осуществляются в периоде, когда он был фактически учтен. При этом доступный для совершения этих действий временной отрезок ограничен 3 годами.

ОБРАТИТЕ ВНИМАНИЕ: Довольно важным моментом с точки зрения налогового ведомства при расчете НДС служат некорректно оформленные документы. В большинстве случаев именно они выступают основанием для отказа в праве на льготы, возникновения недоимок, применения наказаний. Поэтому корректное оформление всей документации по НДС должно стать одной из основных задач бухгалтерских служб компании.

Особенности проводок по НДС

Все операции, связанные с расчетами по налогу, находят свое отражение в проводках по уплате НДС. Наиболее часто применяемые из них:

- перевод средств за поставленные товары: Дт 60 Кт 51;

- оприходование на склад от продавца ТМЦ: Дт 41 Кт 60, Дт 19 Кт 60;

- отражение факта реализации: Дт 62 Кт 90, Дт 90 Кт 68;

- зачет входящего НДС: Дт 68 Кт 19;

- перечисление начисленного НДС в бюджет: Дт 68 Кт 51.

В случае если были допущены ошибки, в частности пропущены сроки уплаты НДС, вследствие которых на компанию наложены наказания, делаются следующие записи:

- Дт 91 Кт 68 — для начисленных пеней;

- Дт 99 Кт 68 — для подлежащих уплате штрафов.

***

Итак, в нашей статье мы акцентировали внимание читателей на некоторых нюансах исчисления НДС и сроках уплаты налога в 2017 году. Периодом уплаты налога является квартал, конечным сроком уплаты НДС, который платится по одной трети от суммы, рассчитанной и показанной в декларации, выступает 25-е число каждого месяца в течение квартала, следующего за налоговым периодом.

okbuh.ru