Ндс равен: Калькулятор НДС онлайн 2020 | Расчет НДС 20%, 18% или 10% бесплатно — Контур.Бухгалтерия — СКБ Контур

Сведения об НДС при регистрации в Центре партнеров — Partner Center

- Статья

- Чтение занимает 2 мин

Оцените свои впечатления

Да Нет

Хотите оставить дополнительный отзыв?

Отзывы будут отправляться в корпорацию Майкрософт.

Отправить

Спасибо!

В этой статье

Соответствующие роли: Администратор учетной записи

Если вам необходимо предоставить ИДЕНТИФИКАЦИОНный номер налога (VAT) в процессе регистрации центра партнеров, вот некоторые сведения, которые помогут вам приступить к работе.

Номера плательщиков НДС

Номер НДС — это идентификатор, используемый в странах или регионах Европейского союза. дополнительные сведения см. в официальном сайте сведений об инн европейского союза Exchange системе (VIES).

Сведения о местоположении НДС

Следующие сведения являются уникальными для стран или регионов, перечисленных ниже.

Европейский союз

В государствах — членах ЕС партнеры должны указывать действительный идентификатор плательщика НДС для возврата платежей и правильного выставления счетов. Номер плательщика НДС должен быть принят как допустимый.

Корпорация Майкрософт не поддерживает кредит и выставлять счета. Прежде чем продавать подписки, необходимо зарегистрировать идентификационный номер плательщика в центре партнеров.

Южно-Африканская Республика

Теперь корпорация Майкрософт применяет Стандартный НДС к цифровому содержимому и услугам, приобретенным партнерами в Южной Африки. Чтобы исключить НДС из счетов и управлять им самостоятельно, необходимо обновить профиль выставления счетов партнера, отправив корпорации Майкрософт свой идентификационный номер.

Турция

Теперь корпорация Майкрософт применяет Стандартный НДС к цифровому содержимому и услугам, приобретенным партнерами в Турция. Чтобы исключить НДС из счетов и управлять им самостоятельно, необходимо обновить профиль выставления счетов партнера, отправив корпорации Майкрософт свой идентификационный номер.

Допустимые форматы номеров НДС

Обратите внимание, что корпорация Майкрософт не предоставляет рекомендаций по налогообложению, и приведенная ниже таблица предоставляется только в качестве руководства. Если это руководство не является достаточным для предоставления корпорации Майкрософт номера НДС, вы должны проверить наличие последних изменений у местных налоговых органов.

| Страна или регион | Сведения об НДС |

|---|---|

| Австрия | — Формат номера НДС: 1 буква и 8 цифр — Код страны или региона: по адресу -Пример: U12345678 -Notes: первым символом всегда будет «U». |

| Бельгия | — Формат номера НДС: 10 цифр. — Код страны или региона: должен быть -Пример: 1234567890 — Примечания: 9 цифры до 1 января 2007. |

| Болгария | — Формат номера НДС: 9 или 10 цифр — Код страны или региона: BG -Пример: 123456789 или 0123456789 |

| Хорватия | — Формат номера НДС: 2 буквы и 11 цифр. — Код страны или региона: HR -Пример: HR12345678901 -Notes: первые символы всегда будут иметь регистр «HR». |

| Кипр | — Формат номера НДС: 2 буквы и 8 цифр и 1 буква — Код страны или региона: CY |

| Чехия | — Формат номера НДС: 8, 9 или 10 цифр — Код страны или региона: CZ -Example: 12345678, 123456789 или 0123456789 |

| Дания | — Формат номера НДС: 8 цифр -Код страны или региона: DK -Пример: 12345678 |

| Эстония | — Формат номера НДС: 9 цифр. — Код страны или региона: EE -Пример: 123456789 |

| Финляндия | — Формат номера НДС: цифры — Код страны или региона: FI. -Пример: 12345678 |

| Франция | — Формат номера НДС: 11 цифр. — Код страны или региона: FR -Example: 12345678901, X1234567890, 1X123456789 или XX123456789  |

| Германия | — Формат номера НДС: 9 цифр. -Код страны или региона: DE -Пример: 123456789 -Notes: должно быть 9-разрядным «Умсатзстеур Идентификатионнуммер» (идентификатор Усть Nr.) |

| Греция | — Формат номера НДС: 9 цифр. — Код страны или региона: EL, GR -Пример: 123456789 |

| Венгрия | — Формат номера НДС: 8 цифр — Код страны или региона: HU |

| Ирландия | — Формат номера НДС: 8 цифр — Код страны или региона: IE -Example: 1234567X или 1X34567X -Notes: включает 1 или 2 алфавитных символа: либо Last, либо Second и Last. |

| Италия | — Формат номера НДС: 11 цифр. — Код страны или региона: он -Пример: 12345678901 |

| Латвия | — Формат номера НДС: 11 цифр. — Код страны или региона: Латвия -Пример: 01234567890 |

| Литва | — Формат номера НДС: 9 или 12 цифр. -Код страны или региона: LT -Пример: 123456789 или 012345678901 |

| Люксембург | — Формат номера НДС: 8 цифр — Код страны или региона: LU |

| Мальта | — Формат номера НДС: 2 буквы и 8 цифр — Код страны или региона: MT-Пример: MT12345678 -Notes: первые символы всегда будут «MT».  |

| Нидерланды | — Формат номера НДС: 11 цифр и 1 буква — Код страны или региона: NL -Пример: 123456789B01 -Замечания: Десятый символ всегда равен «B». |

| Польша | — Формат номера НДС: 10 цифр. — Код страны или региона: PL -Пример: 1234567890 |

| Португалия | — Формат номера НДС: 9 цифр. -Код страны или региона: PT |

| Румыния | — Формат номера НДС: 2 буквы и 8-10 цифр. — Код страны или региона: RO -Example: RO12345678, RO123456789 или RO1234567890 -Notes: первые символы всегда будут «RO» |

| Словакия | — Формат номера НДС: 10 цифр. — Код страны или региона: SK -Пример: 1234567890 -Notes: первые символы всегда будут иметь имя «SK». |

| Словения | — Формат номера НДС: 2 буквы и 8 цифр — Код страны или региона: SI -Пример: SI12345678 -Notes: первые символы всегда будут иметь имя «SI».  |

| Испания | — Формат номера НДС: 9 цифр. -Example: X12345678, 12345678X или X1234567X -Notes: включает 1 или 2 буквы: первая, последняя, первая и последняя. |

| Швеция | — Формат номера НДС: 12 цифр. — Код страны или региона: SE -Пример: 123456789001 -Notes: последние 2 символа должны быть «01». |

| Соединенное Королевство | — Формат номера НДС: 9 или 12 цифр. — Код страны или региона: ГБ -Пример: 123456789 или 123456789001 — Примечания: 9 цифр обычно, но 12 цифр, если число представляет подписку в группе. |

Дальнейшие действия

Проверка декларации по НДС — «ИнфоСофт»

28 Апреля 2021

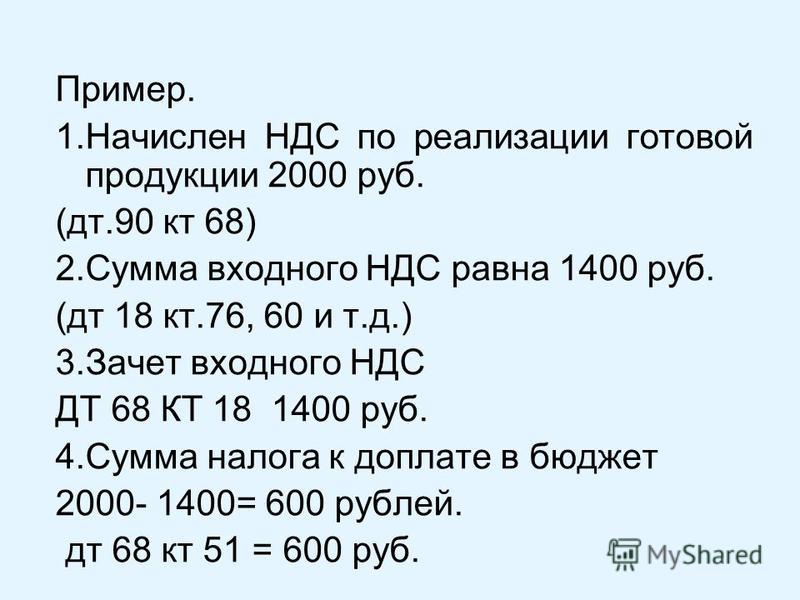

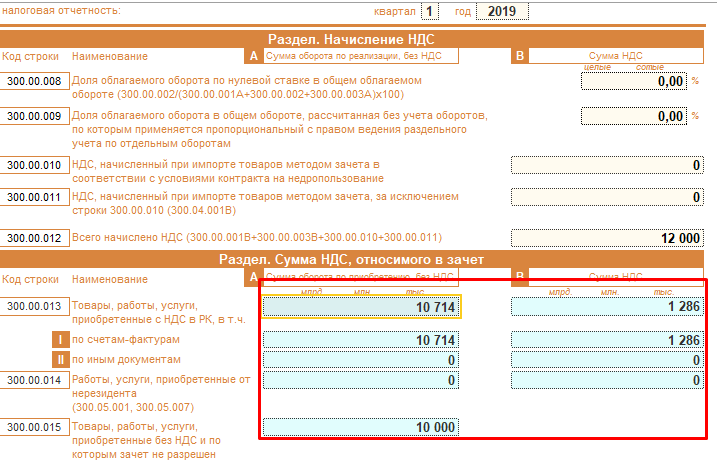

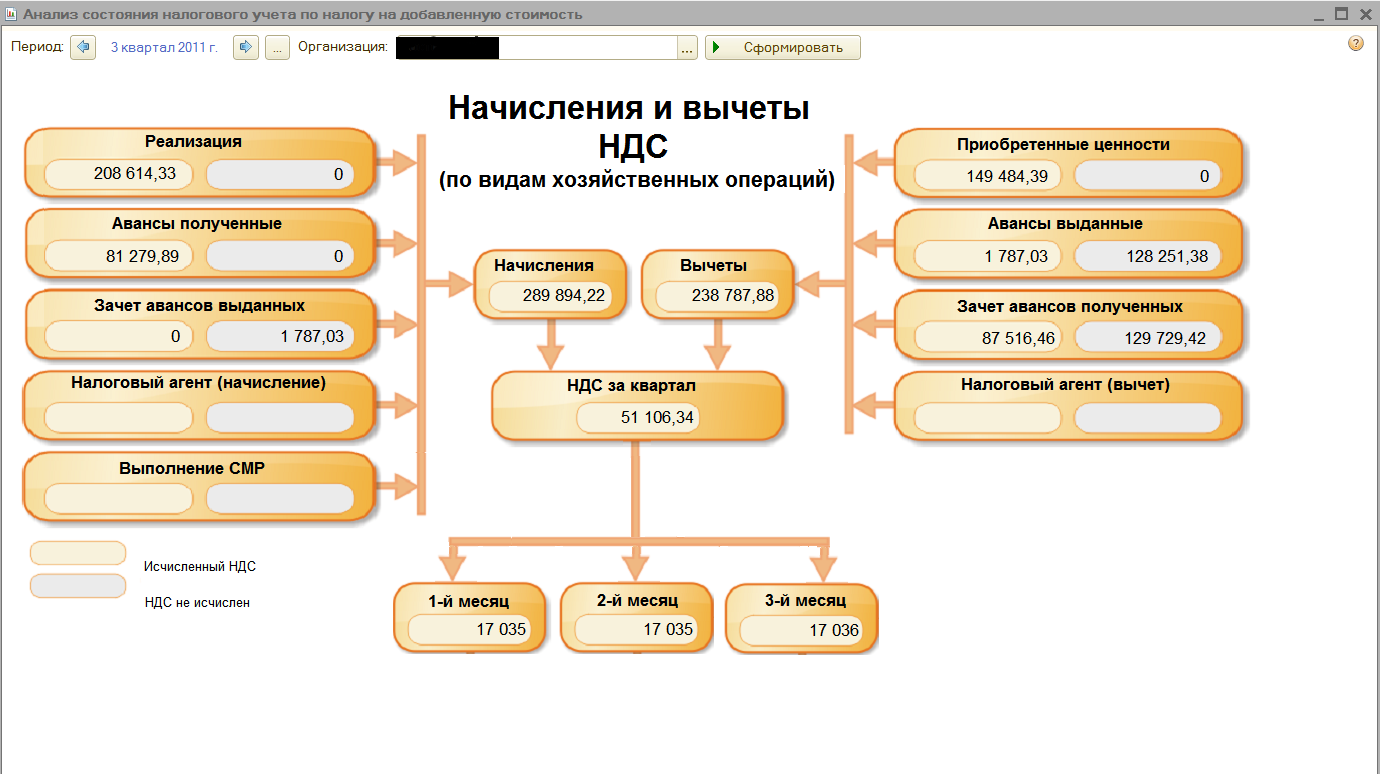

Перед заполнением декларации по НДС необходимо переповести документы за отчетный период через раздел Операции – Закрытие месяца. В закрытии месяца марта переходим в Помощник расчета НДС через операцию Расчет НДС. Выполняем по порядку регламентные операции, в том числе Экспресс-проверку ведения учета.

Через кнопку [ + ] разворачиваем ошибки , исправляем если нужно.

Сформированную и заполненную декларацию по НДС сверяем с данными бухгалтерского учета. Для этого будем использовать отчет Анализ счета 68.02 «Налог на добавленную стоимость». В настройках на закладке Группировка, оставляем флаг Виды платежей бюджет, на закладке Группировка по кор. счетам, включаем флаг По субсчетам кор. Счетов.

Проверяем Раздел 3

Сумма налога: по реализациям (стр. 010) равна обороту по Кт 68.02 в корреспонденции с 90.03.

В случае, если были реализации прочего имущества через 91 счет, то прибавляем его к расчетам.

НДС с авансов полученных от покупателей (стр. 070) равен Кт 68.02 в корреспонденции с 76. АВ.

АВ.

Если были суммы авансов поставщикам, подлежащие восстановлению (стр. 090) Кт 68.02 в корреспонденции с 76.ВА.

В большинстве случаев, при отсутствии особенностей, строка 118 «Сумма налога исчисленная» равна обороту по кредиту счета 68.02 «Налог на добавленную стоимость».

Суммы НДС к вычету по строке 120: оборот по Дт 68.02 в корреспонденции со счетом 19 «НДС по приобретенным ценностям»

Если были зарегистрированы счета-фактуры на аванс от поставщиков или восстановлен НДС в книгу продаж по авансам покупателей, проверяем строки 130 (Дт 68.02 Кт 76.ВА) и 170 (Дт 68.02 Кт 76.АВ) соответственно.

Строка 190 «Общая сумма налога подлежащая вычету» равна обороту по дебету счета 68.02 в корреспонденции с ранее указанными счетами (19, 76.АВ, 76.ВА). Условно можно сказать, Общий оборот по дебету 68. 02 за минусом оборотов с 51 счетом.

02 за минусом оборотов с 51 счетом.

В случае уплаты НДС с течение отчетного периода, обязательно учитываем этот факт.

Сверяем итоги. Строка 118 раздела 3 «Общая сумма налога, исчисленная» должна быть равна итоговым суммам в Разделе 9 «Книга продаж»

Строка 190 раздела 3 «Общая сумма налога, подлежащая вычету» должна быть равна итоговым суммам Раздела 8 «Книга покупок»

Перед отправкой, проверить контрольные соотношения, проверить выгрузку.

Статью подготовила Ворок Евгения, старший специалист линии консультаций компании ИнфоСофт.

| Автоматический климат-контроль с раздельной регулировкой температуры для водителя и переднего пассажира, автоматическим режимом рециркуляции с датчиком качества воздуха, кнопкой AC-MAX и датчиком влажности |

| Встроенный фильтр с активированным углем |

| Пять мест: два спереди, два полноразмерных сзади справа и слева и одно центральное заднее место |

8-позиционные комфортные передние сиденья с электрорегулировкой высоты, угла наклона сидения и спинки, продольной регулировкой. Сетки для хранения на спинках передних сидений. Сетки для хранения на спинках передних сидений. |

| 4-позиционные регулируемые подголовники спереди, 2-позиционные подголовники сзади (фиксированный для центрального заднего пассажира) |

| Подогрев передних сидений |

| Раздельно складывающиеся задние сиденья (40/20/40) с ручной регулировкой в продольном направлении и угла наклона спинки сиденья, включая центральный подлокотник с двумя подстаканниками |

| Салон стандартного цвета с частичной отделкой текстурированной кожей. Отделка текстурированной кожей следующих элементов: центральная часть и боковые валики передних и задних сидений, центральная часть подголовников, дверные ручки и подлокотники, центральные подлокотники в передней и задней части салона. Отделка гладкой кожей: обод рулевого колеса и рычаг КПП. |

| Многофункциональное спортивное рулевое колесо с лепестками переключения передач и с подогревом |

| Элементы салона окрашены в черный цвет (глянец): накладки на передней панели и на панелях дверей |

| Текстильная обивка потолка и стоек A, B, C |

| Накладки на порогах из нержавеющей стали с логотипом «Cayenne» (спереди) |

| Накладки на порогах из нержавеющей стали с логотипом «Cayenne» (сзади) |

| Приподнятая центральная консоль с ручками |

| Напольные коврики |

| Пакет для некурящих |

| Двойные солнцезащитные козырьки для водителя и пассажира |

| Два цветных дисплея высокого разрешения на щитке приборов |

| Центрально расположенный аналоговый тахометр с черным циферблатом |

| Выдвижная съемная гибкая шторка багажника |

| Два подстаканника с изменяемым диаметром спереди и сзади |

| Держатели для бутылок в панелях передних и задних дверей |

| Крючки для одежды на стойках B с водительской и пассажирской стороны |

| Отсеки для хранения (могут варьироваться в зависимости от выбранной комплектации): перчаточный ящик, отсек для хранения в центральной консоли, отсеки для хранения под передними сиденьями, в дверях, карманы в спинках передних сидений и по краям багажного отделения |

Трехточечные инерционные ремни безопасности для водителя и всех пассажиров. С преднатяжителями для водителя и крайних пассажиров, с ограничителями усилия для ремней безопасности передних сидений, трехточечный автоматический ремень безопасности на центральном заднем сиденье С преднатяжителями для водителя и крайних пассажиров, с ограничителями усилия для ремней безопасности передних сидений, трехточечный автоматический ремень безопасности на центральном заднем сиденье |

| Ручная регулировка ремней безопасности по высоте для водителя и переднего пассажира |

| Система напоминания о пристегивании ремнями безопасности для передних и задних сидений |

| Полноразмерные подушки безопасности для водителя и переднего пассажира |

| Коленные подушки безопасности для водителя и переднего пассажира |

| Боковые подушки безопасности, интегрированные в передние сиденья |

| Подушки безопасности занавесочного типа, закрывающие потолок и всю боковую часть от стойки А до стойки С |

| Пассивная система защиты при опрокидывании, активирующая подушки безопасности занавесочного типа и преднатяжители ремней безопасности |

| Система ISOFIX для установки детского кресла на боковых задних сиденьях (без точек крепления) |

| Деактивация подушки безопасности переднего пассажира в случае установки детского сидения, включая индикатор деактивации на консоли в передней части салона сверху |

| Сигнализация, система контроля пространства салона с ультразвуковыми датчиками, система двухступенчатой блокировки (SAFE) |

| Центральный замок с функцией дистанционного управления |

| Электронный иммобилайзер с ключом-транспондером |

| Система экстренного вызова (ЭРА-ГЛОНАСС) |

НАЛОЖЕНИЕ НДС НА ОСНОВЕ ПРЕДПОЛОЖЕНИЯ | Статья

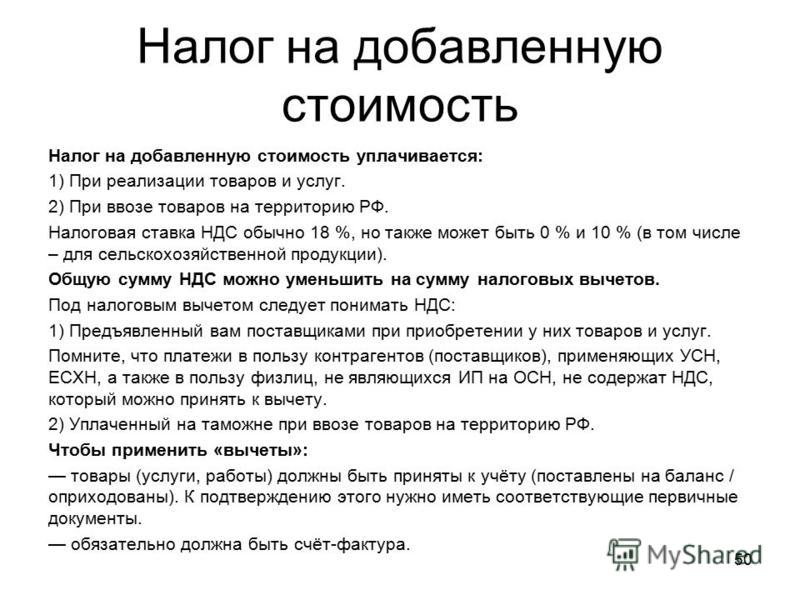

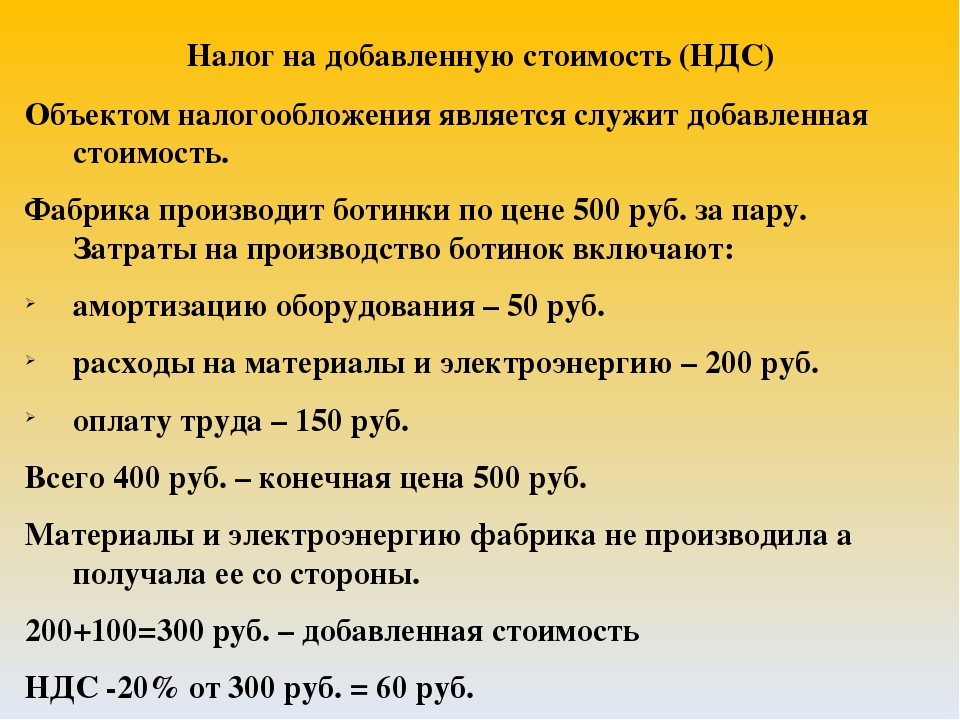

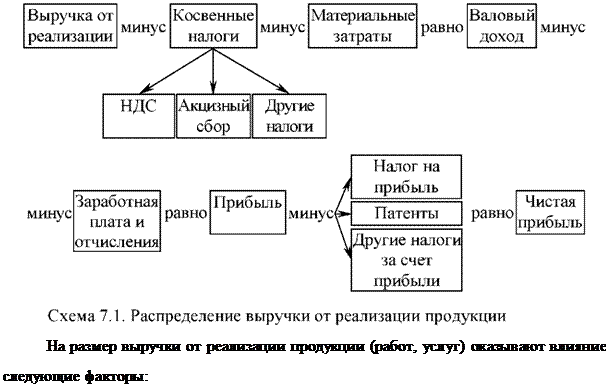

Налог на добавленную стоимость является разновидностью потребительского налога. С точки зрения конечного потребителя это налог, уплачиваемый с покупной цены. С точки зрения продавца, это налог, уплачиваемый только на добавленную стоимость товаров и услуг на каждом этапе, начиная с импорта, производства и конечной продажи потребителю одним и тем же или другим лицом. Продавец на каждом этапе уплачивает в казну в качестве НДС сумму, равную разнице между продажами и ранее уплаченным НДС.Ранее уплаченный НДС известен как предварительный налог, а вычет известен как предварительный налоговый кредит. Для производителя это может быть показано как: Чистый НДС = Стоимость продажи x 15% — Кредит (НДС, если он оплачен + ATV, уплаченный таможне).

С точки зрения конечного потребителя это налог, уплачиваемый с покупной цены. С точки зрения продавца, это налог, уплачиваемый только на добавленную стоимость товаров и услуг на каждом этапе, начиная с импорта, производства и конечной продажи потребителю одним и тем же или другим лицом. Продавец на каждом этапе уплачивает в казну в качестве НДС сумму, равную разнице между продажами и ранее уплаченным НДС.Ранее уплаченный НДС известен как предварительный налог, а вычет известен как предварительный налоговый кредит. Для производителя это может быть показано как: Чистый НДС = Стоимость продажи x 15% — Кредит (НДС, если он оплачен + ATV, уплаченный таможне).

В соответствии с передовой международной практикой законодательство Бангладеш по НДС предусматривает стандартную ставку для товаров и услуг для домашнего потребления в размере 15% и нулевую ставку для экспорта. Согласно Закону, все налогооблагаемые товары и услуги, импортируемые и поставляемые для потребления внутри страны, облагаются НДС по ставке 15%. Ставка 0% применяется ко всем товарам и услугам, которые подлежат экспорту и считаются экспортируемыми из страны. Но на практике существуют и другие ставки, возникшие из-за разных методов исчисления НДС. Помимо стандартной ставки, на некоторые услуги существуют льготные ставки, основанные на усеченной стоимости.

Ставка 0% применяется ко всем товарам и услугам, которые подлежат экспорту и считаются экспортируемыми из страны. Но на практике существуют и другие ставки, возникшие из-за разных методов исчисления НДС. Помимо стандартной ставки, на некоторые услуги существуют льготные ставки, основанные на усеченной стоимости.

Для торговой компании цепочка НДС выглядит следующим образом: она декларирует первоначальную стоимость при импорте и сохраняет накладную > после доставки товаров на свой склад она обновляет Mushak-17 и 18 для информации об импорте и засчитывает входящий налог, уплаченный Таможня я.е. НДС и ATV > Объявить налоговому инспектору стоимость товаров с фактической ценой, по которой он продает товары клиентам > Выдать Mushak-11 клиенту вместе с поставкой > Обновить информацию Mushak-17 и 18 для продажи > Уплатить НДС в казну на сумму, равную на разницу между продажным и импортным НДС >Подайте ежемесячный отчет.

Подача ежемесячной декларации зарегистрированным лицом является обязательной в соответствии со статьей 35 Закона о НДС. НДС уплачивается в Государственную казну в виде чалана в Банк Бангладеш/Банк Сонали.Ежемесячная декларация подается в соответствующей зоне и круге НДС. Он подается по установленной форме (Мушак-19) в двух экземплярах в местный отдел НДС в течение 15 дней следующего месяца. Для некоторых предприятий предусмотрены ежеквартальные и полугодовые отчеты.

НДС уплачивается в Государственную казну в виде чалана в Банк Бангладеш/Банк Сонали.Ежемесячная декларация подается в соответствующей зоне и круге НДС. Он подается по установленной форме (Мушак-19) в двух экземплярах в местный отдел НДС в течение 15 дней следующего месяца. Для некоторых предприятий предусмотрены ежеквартальные и полугодовые отчеты.

Помимо приведенного выше общего цикла НДС, необходимо подать несколько конкретных деклараций о любых потерях, уничтожении сырья, повреждении или порче и т. д. Такой инцидент может произойти в случае сырья или готовой продукции.При уничтожении сырья конечного производства нет. Точно так же в случае истечения срока годности конечного продукта продажа конечному потребителю не осуществляется. Следовательно, по логике вещей торговцу или производителю не может быть разрешено получить налоговый вычет по НДС, уплаченному на этапах импорта или оптовой торговли за продукт, который не продается или не производится, однако ни при каких обстоятельствах они не обязаны платить НДС за окончательную продажу или полную продажу.

Периодический аудит проводится органами НДС для проверки соблюдения зарегистрированной компанией Положения об НДС.Регулирование НДС является сложным, поэтому компании часто не выполняют свои установленные законом обязательства в установленные сроки. Кроме того, заполнение декларации по НДС и выполнение всех обязательств настолько утомительно и занимает много времени, что зачастую малый бизнес и новые компании просто не имеют для этого достаточно ресурсов. Конечным результатом является то, что они не в состоянии соблюдать это. Тем не менее, сотрудники НДС нередко требуют НДС на основе предположения о продаже или производстве, которого никогда не было, без каких-либо доказательств и / или налагают штраф за сокрытие продажи.

Такая практика часто происходит из-за недостатка знаний и, безусловно, очень вредна для здоровья и отпугивает честных налогоплательщиков от уплаты налогов. Следовательно, дело должно быть рассмотрено немедленно.

250 плюс НДС 20%?

Перейти к: Калькулятор НДС | Калькулятор обратного НДС | Таблица НДС Скидка Процент Налог с продаж НДСТаблица НДС государств-членов ЕС

Важное примечание. Таблица ниже предназначена только для информации. Вы должны заранее знать значения, применяемые к вашей ситуации, прежде чем использовать наш калькулятор.

Таблица ниже предназначена только для информации. Вы должны заранее знать значения, применяемые к вашей ситуации, прежде чем использовать наш калькулятор.

Для получения подробной информации по НДС (налогу на добавленную стоимость) посетите: НАЛОГОВЫЙ И ТАМОЖЕННЫЙ СОЮЗ

| Страна | |||||||

|---|---|---|---|---|---|---|---|

| Страна | Super United Reedure (%) | Снижение ставки (%) | Стандартный курс (%) | ||||

| Великобритания | — | 5 | 5 | 20 | |||

| Austria | — | 10/13 | 20/13 | ||||

| — | — | 6/12 | 21 | ||||

| — | 9 | 9 | |||||

| Хорватия | — | 5/13 | 25 | ||||

| Кипр | — | 5/9 | 19 | ||||

| Чехия | — | 10/15 | 21 | ||||

| Дания | — | — | 25 | ||||

| Estonia | — | 9 | 20 | ||||

| — | 10/14 | 24 | |||||

| Франция | 2. 1 1 | 5,5 / 10 | 20 | ||||

| Германия | — | 7 | 19 | ||||

| Греция | — | 6/13 | 24 | ||||

| Венгрия | — | 5 / 18 | 27 |

| Страна | Супер сниженная ставка (%) | Пониженная ставка (%) | Стандартная ставка (%) | ||

|---|---|---|---|---|---|

| Ирландия | 4,8 | 9 /.523 | 23 | ||

| Италия | 4 | 5/10 | 22 | ||

| — | 5/12 | 21 | |||

| Литва | — | 5/9 | 21 | ||

| Люксембург | 3 | 8 | 17 | ||

| Мальта | — | 5/7 | 18 | ||

| Нидерланды | — | 9 | 21 | ||

| Польша | — | 5/8 | 23 | ||

| Португалия | — | 6/13 | 23 | ||

| Румыния | — | 5/9 | 19 | ||

| Словакия | – | 10 | 20 | ||

| Словения | – | 5 / 9. 5 5 | 22 | 22 | |

| Испания | 4 | 10 | 21 | ||

| Sweden | — | 6/12 | 25 | ||

| Ставка | % НДС | Какая ставка применяется к |

|---|---|---|

| Стандарт | 20% | Большинство товаров и услуг |

| Льготный тариф | 5% | Некоторые товары и услуги, например, детские автокресла и электроэнергия для дома |

| Нулевая ставка | 0% | Товары и услуги с нулевой ставкой, например, большинство продуктов питания и детская одежда |

Некоторые вещи не облагаются НДС, например, почтовые марки, финансовые и имущественные операции.Европейские государства-члены могут реклассифицировать товары, чтобы они были со сниженной или стандартной оценкой, и важно быть в курсе любых происходящих изменений. Этот список создан только для общих целей.

Этот список создан только для общих целей.

Как рассчитать НДС — шаг за шагом

Узнайте, как это работает, следуя этим примерам:

1) Вы покупаете товар за 250 фунтов и платите 20 % (процентов) НДС. Какой НДС на него и какова общая цена (включая НДС)?

- Во-первых, разделите ставку НДС на 100: 20/100 = 0.2 (ставка НДС в виде десятичной дроби). Примечание: чтобы легко разделить на 100, просто переместите запятую на две позиции влево.

- Теперь найдите значение НДС, умножив Ставку НДС на цену без НДС:

НДС = 250 × 0,2

НДС = 50 (значение НДС округлено до 2 знаков после запятой) - Добавьте НДС к цене без НДС, чтобы получить окончательную цену:

Окончательная цена с НДС = 250 + 50 = 300

Формула НДС (окончательная цена)

Окончательная цена с НДС = цена без НДС × (1 + Ставка НДС (%) / 100 )

или,Окончательная цена с НДС = цена без НДС × (1 + Ставка НДС)

(налог выражен в виде десятичной дроби)2) Вы покупаете товар на 300 фунтов с учетом НДС.

Вы знаете, что ставка НДС в вашем штате составляет 20%. Какова стоимость НДС?

Вы знаете, что ставка НДС в вашем штате составляет 20%. Какова стоимость НДС?а) Цена без НДС

- Разделите ставку НДС на 100. К продукту был добавлен НДС в размере 20 процентов, чтобы сделать его равным 300. Итак, разделите 20 на 100, чтобы получить 0,2.

- Добавьте единицу к проценту: 1 + 0,2 = 1,2.

- Разделите окончательную сумму на указанное выше значение, чтобы найти исходную сумму до добавления НДС. В данном примере: 300 / 1,2 = 250. Это цена без учета НДС.

б) Стоимость НДС

- Сумма НДС равна конечной цене за вычетом цены без учета НДС, поэтому

- Стоимость НДС = 300 — 250 = 50.

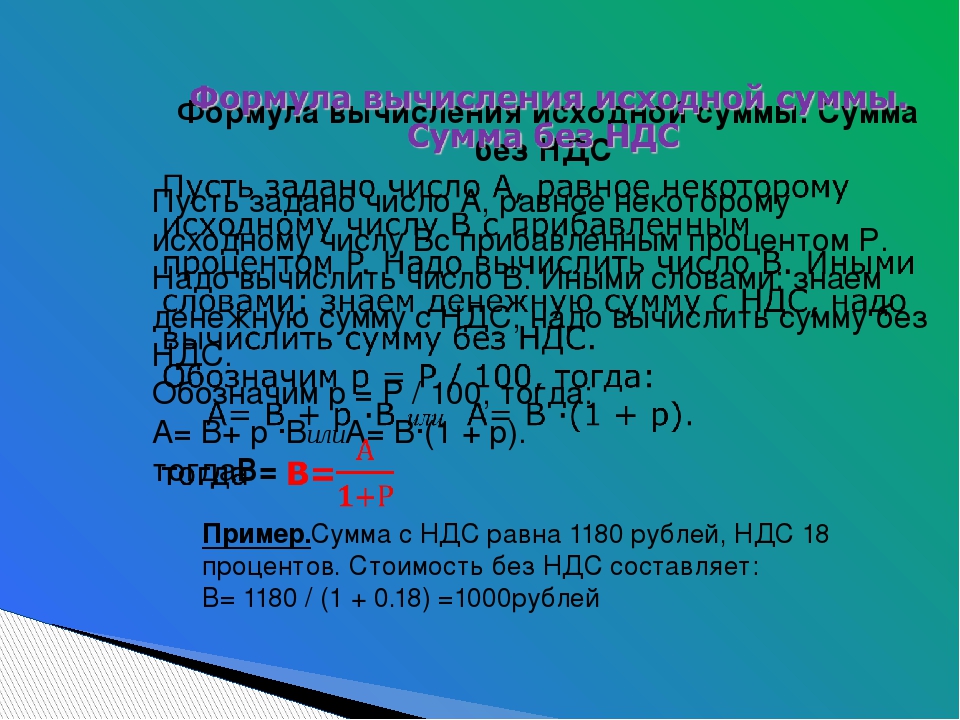

Формула НДС (Цена без НДС)

Цена без НДС (£) = Окончательная цена / (1 + Ставка НДС (%) / 100 )

или,Цена без НДС (£) = Окончательная цена / (1 + Ставка НДС)

(НДС выражен в виде десятичной дроби) Дополнительные примеры расчета НДС см. внизу этой страницы.

внизу этой страницы.

Пример расчета налога с продаж

Введение в ЕС НДС и НДС OSS:

Каждая компания, продающая товары и услуги европейским клиентам, должна взимать НДС (налог на добавленную стоимость), даже если ее бизнес не основан в Европе.Поскольку все европейские страны имеют разные правила и ставки НДС, соблюдение требований может быть сложной задачей. Европейская комиссия предприняла попытку упростить сбор и уплату НДС, но это не полностью избавило предприятия от сложностей с НДС. Например, если ваш бизнес продает другой бизнес в ЕС (а не напрямую покупателю), вам может не потребоваться взимать НДС — в зависимости от того, где расположены оба бизнеса. А для всех продаж, где взимается НДС, правительство требует от вас сбора дополнительных данных для подтверждения адреса вашего клиента.

Это руководство предназначено для предприятий, осуществляющих продажи клиентам в ЕС, и охватывает основы НДС и НДС OSS. Вы узнаете, когда и как регистрироваться для сбора НДС, как рассчитывать и взимать НДС и как подавать декларации по НДС. Вы также узнаете, как Stripe Tax может помочь вам соблюдать требования.

Вы также узнаете, как Stripe Tax может помочь вам соблюдать требования.

Дополнительную информацию о налоге при продаже клиентам из США см. в нашем Руководстве по налогу с продаж в США и экономической взаимосвязи.

НДС — это налог на потребление, который применяется ко всем цифровым и физическим товарам или услугам, продаваемым в ЕС.Он взимается всякий раз, когда к продукту добавляется ценность по всей цепочке поставок, от производства до точки продажи.

Вот пример того, как НДС работает в реальной жизни:

Ювелир продает ожерелье высококлассному интернет-магазину за 1000 евро по ставке НДС 23%. Продавец платит ювелиру 230 евро НДС в дополнение к стоимости самого ожерелья. Затем продавец добавляет к ожерелью наценку и размещает его в Интернете за 1500 евро. При онлайн-кассе покупатель платит дополнительные 23% НДС, что составляет 345 евро, взимаемых продавцом.Когда окончательная транзакция завершена, розничный продавец возвращает НДС, который он ранее уплатил ювелиру. При подаче налогов правительству они платят всего 115 евро (что составляет 345 евро за вычетом НДС ювелира в размере 230 евро).

При подаче налогов правительству они платят всего 115 евро (что составляет 345 евро за вычетом НДС ювелира в размере 230 евро).

На этом изображении показано, в какой момент к ожерелью добавляется НДС.

Важность соблюдения законов об НДС

Любой бизнес, продающий физические или цифровые товары в ЕС, в том числе продавцы из стран, не входящих в ЕС, должен взимать НДС в соответствии с местными правилами и законами.Поздняя регистрация или отсутствие регистрации может привести к значительным штрафам и пени, помимо начисления сложных процентов. Например, в Австрии компания может быть оштрафована на сумму до 5 000 евро, если она намеренно не зарегистрируется в качестве плательщика НДС, даже если компания не должна платить НДС.

Правила НДС в Европе зависят от того, где вы находитесь, что вы продаете, где находится ваш клиент, а также от того, является ли ваш клиент юридическим или физическим лицом. Хотя правила различаются в зависимости от страны, следующие шаги одинаковы, если вы продаете в ЕС.

1. Регистрация по НДС и НДС ОСС

Регистрация для местного плательщика НДС

В ЕС порог регистрации и сбора НДС зависит от страны, в которой находится ваш бизнес.

Предприятиям в Нидерландах необходимо зарегистрироваться и взимать НДС после того, как их годовой доход составит 20 000 евро. С другой стороны, предприятия в Ирландии имеют два разных порога НДС: 75 000 евро для местных предприятий, продающих товары, и 37 500 евро для местных предприятий, продающих услуги.Эти внутренние регистрационные пороги применяются только к внутреннему бизнесу или бизнесу внутри страны. Предприятия, базирующиеся за пределами Европы или торгующие за границей в Европе, должны зарегистрироваться перед первой продажей.

Исключение составляют предприятия ЕС, которые учреждены в одной стране ЕС и продают физические товары и цифровые продукты частным лицам в других странах ЕС. В этих продажах B2C предприятия должны взимать НДС по ставке своей страны проживания, а не страны проживания клиента. Как только объем продаж B2C превысит 10 000 евро, им необходимо будет взимать ставку страны проживания клиента. Аналогичного исключения нет для предприятий, не входящих в ЕС, которые продают товары частным лицам в ЕС.

Как только объем продаж B2C превысит 10 000 евро, им необходимо будет взимать ставку страны проживания клиента. Аналогичного исключения нет для предприятий, не входящих в ЕС, которые продают товары частным лицам в ЕС.

При регистрации в качестве плательщика НДС вы получите идентификационный номер плательщика НДС. Этот номер состоит из 4–15 цифр, начиная с двузначного кода страны (например, BE для Бельгии или CY для Кипра), за которым следуют 2–13 других символов. Компании должны указывать свой идентификационный номер плательщика НДС в своих счетах-фактурах на продажу и получать идентификационный номер плательщика НДС клиента при продаже другому предприятию, зарегистрированному для уплаты НДС.

Регистрация плательщика НДС OSS для европейских предприятий (союзная схема)

Европейские предприятия, которые продают частным лицам (например, продажи B2C) в нескольких странах ЕС, могут зарегистрироваться для участия в схеме Союза единого окна НДС (VAT OSS). Программа была создана для упрощения процесса сбора и уплаты НДС в странах ЕС.

Если вы зарегистрируетесь в OSS, вам не нужно регистрироваться в каждой стране ЕС, где вы продаете товары или услуги удаленно. Если вы находитесь в стране ЕС, вы можете зарегистрироваться на портале OSS своей страны.Вы будете перечислять весь собранный НДС в местный налоговый орган, который затем будет распределять этот доход от НДС в другие страны ЕС от вашего имени. Другими словами, если вы продаете в ЕС, а не регистрируетесь и подаете в 27 странах, вы можете зарегистрироваться в OSS одной страны и подать одну декларацию OSS НДС.

Регистрация НДС OSS для неевропейских предприятий (внесоюзная схема)

Все предприятия за пределами ЕС (включая предприятия Великобритании после Brexit), продающие цифровые продукты частным лицам в ЕС, могут зарегистрироваться для участия в схеме НДС OSS вне Союза.Эти предприятия могут выбрать любую европейскую страну для регистрации в OSS. Как правило, предприятия, не входящие в ЕС, регистрируются в тех странах, где базируется большинство их клиентов, или предпочитают регистрироваться в стране с наиболее удобным регистрационным порталом. Когда компания, не входящая в ЕС, регистрируется в OSS, ей присваивается уникальный номер плательщика НДС в формате, начинающемся с «ЕС».

Когда компания, не входящая в ЕС, регистрируется в OSS, ей присваивается уникальный номер плательщика НДС в формате, начинающемся с «ЕС».

2. Рассчитать НДС

Чтобы рассчитать НДС по транзакции, вам необходимо определить три вещи: статус клиента (бизнес или физическое лицо), НДС в какой стране взимать и правильную ставку НДС.

Определение того, являются ли ваши клиенты предприятиями (B2B) или частными лицами (B2C)

Прежде чем рассчитать НДС, вам необходимо определить, является ли ваш клиент юридическим лицом или частным лицом. Это важный шаг, так как он определит, нужно ли вам вообще взимать НДС.

Если ваш клиент предоставил действительный идентификационный номер плательщика НДС, вы можете считать это бизнесом. Вы можете проверить действительность номера на портале Системы обмена информацией об НДС (VIES).Вам необходимо подтвердить свой идентификационный номер плательщика НДС, чтобы предотвратить налоговое мошенничество.

Если вы представляете европейскую компанию, продающую товары компании в другой стране ЕС, вам часто не нужно взимать НДС. Для этих продаж B2B применяется либо метод обратного начисления (в этом случае покупатель платит НДС непосредственно своему правительству, а не через вас), либо вы можете воспользоваться нулевой ставкой НДС (в этом случае у вас нет платить НДС).

Для этих продаж B2B применяется либо метод обратного начисления (в этом случае покупатель платит НДС непосредственно своему правительству, а не через вас), либо вы можете воспользоваться нулевой ставкой НДС (в этом случае у вас нет платить НДС).

На этом рисунке показано, как компания из ЕС может определить правильную ставку НДС для физических товаров и цифровых услуг, продаваемых в ЕС.

Определение страны, взимающей НДС

В трансграничных ситуациях важно определить, какая страна должна взимать НДС по операции. Правила, определяющие, какая страна должна взимать налог, очень сложны и зависят от многих факторов, таких как тип услуги, профиль клиента, страна, из которой доставляются товары, и страна, в которую доставляются товары, среди прочих факторов. .

Определение ставок НДС

Ставки НДС различаются в зависимости от страны ЕС.ЕС установил стандартную минимальную ставку НДС в размере 15% для своих 27 стран-членов. Фактические ставки НДС в странах ЕС колеблются от 17% до 27%. Швейцария не входит в ЕС и имеет стандартную ставку НДС 7,7%, что намного ниже, чем в соседних странах.

Швейцария не входит в ЕС и имеет стандартную ставку НДС 7,7%, что намного ниже, чем в соседних странах.

Ставки НДС различаются в разных странах Европы.

Хотя каждая страна устанавливает стандартную ставку НДС, в большинстве из них также действуют сниженные ставки и льготы в зависимости от вида продаваемого продукта или услуги.Учитывая разнообразие ставок НДС, важно уметь классифицировать товары, которые вы продаете, в соответствии с местным законодательством.

Ставки НДС для цифровых продуктов

По данным Комиссии ЕС, цифровые продукты соответствуют следующим критериям:

- Это не физический продукт

- Продавец доставляет товар онлайн

- Услуга предполагает минимальное взаимодействие с человеком

- Продукт не может существовать без технологии

Электронные книги, игры, музыка, программное обеспечение, SaaS, хостинг веб-сайтов и многие другие продукты и услуги подпадают под эту категорию. Цифровые продукты обычно облагаются стандартными ставками НДС, но могут применяться некоторые исключения. Например, для электронных книг ставка НДС снижена до 10 % в Австрии и 4 % в Испании.

Цифровые продукты обычно облагаются стандартными ставками НДС, но могут применяться некоторые исключения. Например, для электронных книг ставка НДС снижена до 10 % в Австрии и 4 % в Испании.

Ставки НДС на физические товары

Ставки НДСдля физических товаров можно проверить на веб-сайте Европейской комиссии. Для некоторых транзакций предусмотрены сниженные, специальные или нулевые ставки. В Ирландии, например, детские подгузники и неукрашенные восковые свечи, среди прочих товаров, продаются без налогов.А в Хорватии на некоторые продукты питания действует снижение НДС.

3. Собрать доказательства местонахождения покупателя

Учитывая, что налоговые ставки значительно различаются в зависимости от местонахождения покупателя, правительству требуется запись, подтверждающая, где находился покупатель при покупке цифровых товаров. Как правило, вам необходимо хранить два доказательства, подтверждающие адрес вашего клиента для каждой продажи цифровых продуктов.

Этот дополнительный уровень документации ограничивает возможность того, что предприятия или частные лица могут совершить налоговое мошенничество, взимая или уплачивая неверную ставку налога.Вам потребуется собрать и сохранить два из следующих документов, чтобы подтвердить место жительства клиента и правильность начисления и уплаты налога:

.- Местонахождение банка

- IP-адрес

- Платежный адрес

- Страна, выпустившая карту

Есть исключение: если вы зарабатываете менее 100 000 евро в год на продаже цифровых продуктов, вам нужна только одна из приведенных выше сведений о клиенте. Обязательно храните эти записи в файле в течение десяти лет в соответствии с законодательством ЕС.

При продаже бизнес-клиентам вы также должны выставить счет-фактуру с НДС, даже если вы не взимаете НДС. Продающие компании должны хранить эти записи, которые включают информацию о своей деятельности, цену продажи и применяемую ставку НДС, имя и адрес покупателя, а также идентификационный номер плательщика НДС, среди прочего, в течение периода времени, установленного их местным законодательством.

4. Подать декларацию по НДС

Подача декларации по НДС является ключом к обеспечению соответствия. Даже если у вас нет НДС для уплаты или возмещения, вам необходимо вовремя подавать декларацию.Вам нужно будет указать два типа НДС: сумму, которую вы взимаете со своих клиентов (исходящий НДС), и сумму НДС, которую вы уплатили своим поставщикам (входящий НДС). Вам также нужно будет вычесть уплаченный НДС из начисленного НДС. Например, если вы были розничным продавцом, продавшим колье, купленное у ювелира, вы можете вернуть 23% НДС (230 евро), которые вы заплатили ювелиру. При подаче декларации вы платите только разницу между НДС, уплаченным конечным покупателем (345 евро), и тем, что вы изначально заплатили (230 евро), что составляет 115 евро.

Формы возврата и частота подачи различаются в зависимости от страны. Как часто вам нужно подавать документы, также может зависеть от вашего годового дохода от продаж. Например, в Германии стандартный период подачи – ежеквартально, но продавцы, годовой доход от продаж которых превышает 7500 евро, должны подавать документы ежемесячно, а продавцы с доходом менее 1000 евро – ежегодно.

Если вы выбрали регистрацию OSS, вы должны ежеквартально подавать отчет OSS в своей стране регистрации. Эта декларация должна быть представлена в дополнение к любым внутренним декларациям по НДС, которые вам, возможно, придется подавать.В своей декларации OSS вы укажете свои продажи, отвечающие требованиям OSS, клиентам во всех странах ЕС и соответствующие суммы НДС. После того как вы уплатите весь НДС в стране, где вы зарегистрировались в системе НДС OSS, местный налоговый орган перераспределит доход от НДС в другие страны от вашего имени.

Если вы не укажете правильную сумму НДС, вы можете столкнуться с процентами и штрафами в каждой стране, где вы должны были собирать и перечислять налог. В Португалии, например, вы можете быть оштрафованы на сумму до 3750 евро за неправильную подачу НДС.В Германии несвоевременная подача декларации по НДС влечет за собой штраф в размере до 10 % от суммы НДС с лимитом в 25 000 евро.

Stripe Tax упрощает соблюдение налогового законодательства, поэтому вы можете сосредоточиться на развитии своего бизнеса. Он автоматически рассчитывает и собирает налог с продаж, НДС и налог на товары и услуги как для физических, так и для цифровых продуктов и услуг в Европе (ЕС, Великобритания, Норвегия и Швейцария), США, Австралии и Новой Зеландии. Stripe Tax изначально встроен в Stripe, поэтому вы можете быстрее приступить к работе — сторонняя интеграция или плагины не требуются.

Он автоматически рассчитывает и собирает налог с продаж, НДС и налог на товары и услуги как для физических, так и для цифровых продуктов и услуг в Европе (ЕС, Великобритания, Норвегия и Швейцария), США, Австралии и Новой Зеландии. Stripe Tax изначально встроен в Stripe, поэтому вы можете быстрее приступить к работе — сторонняя интеграция или плагины не требуются.

Полосатый налог может вам помочь:

- Узнайте, где зарегистрироваться и собирать налоги : Узнайте, где вам нужно собирать налоги на основе ваших транзакций Stripe, и включите сбор налогов в новой стране или штате за считанные секунды. Вы можете начать собирать налоги, добавив одну строку кода в существующую интеграцию Stripe; или добавьте сбор налогов в продукты Stripe без кода, такие как выставление счетов, одним нажатием кнопки.

- Автоматический сбор налогов : Stripe Tax всегда рассчитывает и собирает правильную сумму налогов, независимо от того, что и где вы продаете.

Он поддерживает сотни продуктов и услуг, а также постоянно отслеживает и обновляет налоговые правила и ставки.

Он поддерживает сотни продуктов и услуг, а также постоянно отслеживает и обновляет налоговые правила и ставки. - Упрощение подачи и перечисления : Stripe создает подробные отчеты и налоговые сводки для каждого места подачи, помогая вам легко подавать и перечислять налоги самостоятельно, с вашим бухгалтером или с одним из предпочтительных партнеров Stripe по подаче документов.

Чтобы получить дополнительную информацию о Stripe Tax, нажмите здесь.

Вернуться к руководствамКалькулятор НДС Тринидада и Тобаго

Калькулятор НДС Тринидада и Тобаго предназначен для проведения бесплатных онлайн-расчетов товаров, услуг и продуктов, облагаемых НДС (налогом на добавленную стоимость) в Тринидаде и Тобаго.Калькулятор позволяет быстро рассчитать НДС и более подробно рассчитать НДС с несколькими позициями, описаниями продуктов/услуг с промежуточной суммой, чтобы вы могли увидеть НДС, причитающийся с каждого продукта/услуги, и общую сумму НДС, подлежащую уплате в Тринидаде и Тобаго в 2021 году. рассчитал НДС к уплате, вы можете распечатать документ или отправить его по электронной почте самому себе для дальнейшего использования.

рассчитал НДС к уплате, вы можете распечатать документ или отправить его по электронной почте самому себе для дальнейшего использования.

| Цена продукта/услуги | ||

| +plus; | НДС к уплате | |

| = | Итого, вкл.НДС | |

| Описание | Цена | Цена | НДС | Итого | Удалить |

|---|---|---|---|---|---|

| Итого | Цена | НДС | Итого | ||

Если калькулятор НДС Тринидада и Тобаго оказался для вас полезным, мы просим вас оценить калькулятор. Если вы хотите оставить отзыв, мы будем очень признательны.Мы также были бы признательны, если бы вы могли поделиться инструментом на своей любимой платформе социальных сетей, обмен помогает нам в дальнейшей разработке и совершенствовании калькуляторов в iCalculator и делает их бесплатными для всех, без вашей поддержки нам может потребоваться закрыть это услуги или взимать плату за нее в будущем, пожалуйста, помогите нам сделать это бесплатным для всех.

★ ★ ★ ★ ★ ★ ★ ★ [72 голосов]

Как рассчитать НДС в Тринидаде и Тобаго

Вы можете рассчитать НДС в Тринидаде и Тобаго, умножая товар или цену обслуживания соответствующую ставку НДС.Мы включили формулу НДС для Тринидада и Тобаго, чтобы вы могли рассчитать НДС вручную или обновить свои системы с помощью соответствующих ставок НДС в Тринидаде и Тобаго. Последние ставки НДС в Тринидаде и Тобаго на 2021 год отображаются в таблице под формулой НДС. Для тех, кто предпочитает использовать калькулятор НДС Тринидада и Тобаго, а не рассчитывать НДС вручную, мы включили пошаговое руководство по использованию калькулятора для быстрого расчета НДС и более подробных расчетов НДС, которые включают несколько продуктов и/или услуг (см. руководства в разделе «Как пользоваться калькулятором НДС Тринидада и Тобаго»).

Формула НДС Тринидада и Тобаго

Налог на добавленную стоимость в Тринидаде и Тобаго рассчитывается по следующей формуле НДС:

НДС = ax (b / 100)

Где:

- a облагается НДС в Тринидаде и Тобаго.

- b = Ставка налога на добавленную стоимость в Тринидаде и Тобаго, связанная с продуктом/услугой.

Ставки НДС в Тринидаде и Тобаго

В таблице ниже указаны соответствующие ставки НДС, применимые в Тринидаде и Тобаго. Последний раз они обновлялись в соответствии с опубликованными ставками НДС в 2021 году.

| НДС Описание | НДС Описание | |

|---|---|---|

| 12,5% | Стандартный курс |

| Местонахождение продавца | Изменения и требования |

|---|---|

| Соединенное Королевство | Продажа товаров от британских продавцов клиентам из ЕС стала экспортом (отправка товаров из страны или таможенного союза за пределы этой страны или таможенного союза), а не отправками (отправка товаров из одного государства-члена ЕС). в другую страну ЕС). Британским продавцам может потребоваться зарегистрироваться для уплаты НДС и отчитываться об НДС на импорт в ЕС. Регистрация НДС может потребоваться в нескольких странах-членах ЕС в зависимости от ряда факторов, включая (но не ограничиваясь) вашу цепочку поставок, местонахождение ваших клиентов и место доставки товаров. |

| Европейский Союз | Продажа товаров от продавцов из ЕС покупателям из Великобритании стала импортом (поступление товаров в страну или таможенный союз из другой страны или таможенного союза), а не приобретением (поступление товаров из одного государства-члена ЕС в другое государство-член ЕС). Законы Великобритании об НДС, вступившие в силу 1 января 2021 г., приводят к новым требованиям к НДС для продаж, равных или менее 135 фунтов стерлингов.

|

| За пределами Великобритании и ЕС | Новые законы Великобритании об НДС, вступившие в силу 1 января 2021 года, применяются к продаже товаров от продавцов из стран, не входящих в ЕС, покупателям из Великобритании. Продавцы из стран, не входящих в ЕС, которые продают товары покупателям из Великобритании, могут быть обязаны зарегистрироваться в качестве плательщика НДС в Великобритании. Законы Великобритании об НДС, вступившие в силу 1 января 2021 г., приводят к новым требованиям к НДС для продаж, равных или менее 135 фунтов стерлингов.

|

Расчет НДС в Северной Ирландии

В соответствии с Brexit Северная Ирландия (NI) приняла двойной статус и считается частью налоговых режимов как ЕС, так и Великобритании.

Если вы используете настройки налога на основе регистрации, то НДС рассчитывается на основе происхождения заказа и его назначения. НДС Великобритании применяется к заказам из Великобритании для клиентов в Северной Ирландии. НДС ЕС применяется к заказам из ЕС для клиентов в NI.

| Происхождение заказа | Назначение заказа | НДС на кассе |

|---|---|---|

| Соединенное Королевство | Соединенное Королевство | Если у вас есть регистрация плательщика НДС в Великобритании, НДС взимается в Великобритании. |

| Северная Ирландия | Если у вас есть регистрация плательщика НДС в Великобритании, НДС взимается в Великобритании. | |

| Европейский Союз | НДС не взимается. | |

| Северная Ирландия | Соединенное Королевство | Если у вас есть регистрация плательщика НДС в Великобритании, НДС взимается в Великобритании. |

| Северная Ирландия | Если у вас есть регистрация плательщика НДС в Великобритании, НДС взимается в Великобритании. | |

| Европейский Союз | Если у вас есть регистрация плательщика НДС в Великобритании, НДС взимается в Великобритании. | |

| Европейский Союз | Соединенное Королевство | Плата за НДС зависит от стоимости заказа и наличия у вас регистрации плательщика НДС в Великобритании.

|

| Северная Ирландия |

| |

| Европейский Союз | Если у вас есть регистрация плательщика НДС в ЕС, то взимается НДС ЕС. |

Примечание

Налоговое законодательство для продажи в страны-члены ЕС изменилось 1 июля 2021 года.

С 1 июля пороговые значения для отдельных стран больше не применяются. Вместо этого для всего ЕС будет применяться единый порог.

- Для клиентов в вашей стране взимается местная ставка НДС.

- Для клиентов из стран ЕС за пределами вашей страны тариф определяется тем, превышаете ли вы регистрационный порог.

- Если общая сумма ваших продаж во все другие страны-члены ЕС составляет менее 10 000 евро, вы взимаете ставку НДС для своего региона.

- Если общая сумма ваших продаж во все другие страны-члены ЕС равна или превышает 10 000 евро, вы взимаете ставку НДС по месту нахождения вашего клиента для всех продаж в другие страны или регионы.

Новая схема единого окна (OSS) доступна с 1 июля 2021 года. Схема OSS позволяет продавцам собирать и перечислять НДС с продаж во всех странах-членах ЕС, а не регистрироваться для каждой страны-члена отдельно.

Продавцы, расположенные в Северной Ирландии, используют схему OSS, а не схему единого окна для импорта (IOSS).

Обновление настроек налога

Обновления, которые вам необходимо сделать, зависят от того, как вы в настоящее время управляете своими налогами.

Настройки налога на основе регистрации

Если вы используете налоговые настройки на основе регистрации, ваши существующие регистрации будут обновлены автоматически. Новые регистрации не будут добавляться автоматически, и вы не будете предупреждены, если вам нужны регистрации в других странах. Если вы не уверены, где вы обязаны зарегистрироваться, обратитесь к местному налоговому специалисту.

Устаревшие налоговые настройки

Если вы еще не перешли на налоговые настройки на основе регистрации, ваши существующие налоговые настройки не будут обновлены.Чтобы обновить свои налоговые настройки, либо обновите налоговые настройки на основе регистрации, либо обновите свои налоговые ставки вручную. Обновление расчетов налогов на основе регистрации является постоянным изменением и не может быть отменено.

Обновление расчетов налогов на основе регистрации является постоянным изменением и не может быть отменено.

Примечание

Если вы выполняете обновление, чтобы использовать налоги, основанные на регистрации, и в настоящее время вы взимаете НДС в Великобритании, вам необходимо обновить свою регистрацию сразу после обновления.

Налоговые услуги

Если вы используете Avalara для управления своим налогом, ваши налоговые настройки будут обновлены там.Новые регистрации не будут добавляться автоматически. Если вы не уверены, где вы обязаны зарегистрироваться, обратитесь к местному налоговому специалисту. Если у вас есть вопросы по деталям, обратитесь в службу поддержки Avalara.

Часто задаваемые вопросы

Где я могу получить дополнительную информацию о Brexit?

Лучший способ получить информацию о том, как Брексит повлияет на ваш бизнес, — обратиться к местному налоговому специалисту. Если вы находитесь в Великобритании, на сайте GOV. UK есть ряд уведомлений и руководство по переходу, к которым вы можете обратиться.

UK есть ряд уведомлений и руководство по переходу, к которым вы можете обратиться.

Что такое фискальный представитель? Нужен ли он мне?

Фискальные представители — это местные компании или лица, представляющие вас в отношениях с местными налоговыми органами. Они несут ответственность за управление вашей налоговой отчетностью и, в некоторых случаях, задолженностью по НДС.

Некоторые страны-члены ЕС требуют, чтобы у вас был местный представитель, если ваш бизнес не находится в стране-члене ЕС, и вы продаете клиентам там. После 1 января 2021 года британским продавцам может потребоваться назначить налогового представителя при продаже клиентам из ЕС.Не во всех странах-членах ЕС требуется фискальный представитель, и требования для продавцов электронной коммерции могут быть ниже.

Если вы не уверены, нужно ли вам назначать налогового представителя в государстве-члене ЕС, обратитесь в их налоговый орган или к местному налоговому специалисту.

Нужен ли мне новый номер EORI?

Это зависит. Регистрационный и идентификационный номер экономического оператора (EORI) — это идентификационный код, который используется для отслеживания и регистрации таможенных разрешений, утверждений и решений.Раньше один номер EORI мог использоваться налоговыми органами как в Великобритании, так и в других странах-членах ЕС. После 1 января 2021 года потребуются отдельные номера EORI для Великобритании и ЕС.

Регистрационный и идентификационный номер экономического оператора (EORI) — это идентификационный код, который используется для отслеживания и регистрации таможенных разрешений, утверждений и решений.Раньше один номер EORI мог использоваться налоговыми органами как в Великобритании, так и в других странах-членах ЕС. После 1 января 2021 года потребуются отдельные номера EORI для Великобритании и ЕС.

Если вы импортируете товары в ЕС и у вас нет номера EORI, или если у вас есть номер EORI, начинающийся с GB, выданный Великобританией, вам необходимо подать заявление на получение EORI ЕС. Если вам нужен номер EORI для государства-члена ЕС, обратитесь в их налоговый орган.

Если вы импортируете товары в Великобританию и у вас нет номера EORI, или если у вас есть номер EORI, выданный другим государством-членом ЕС, вам необходимо зарегистрироваться для получения EORI Великобритании.Вы можете зарегистрироваться для получения номера EORI Великобритании в налоговой и таможенной службах Великобритании.

Если вы не уверены, нужен ли вам новый номер EORI, обратитесь к местному налоговому специалисту.

Я продаю цифровые продукты, влияет ли это на меня?

Это зависит. Схема НДС Мини-служба одного окна (МОСС) имеет два варианта. Схема профсоюза доступна для компаний, зарегистрированных в ЕС или имеющих хотя бы один филиал в государстве-члене ЕС. Схема без профсоюзов доступна для предприятий, которые не зарегистрированы в ЕС и не имеют филиалов в странах-членах ЕС.

Если вы в настоящее время используете схему MOSS для продажи цифровых продуктов, обратитесь в свой налоговый орган или к местному налоговому специалисту, чтобы узнать, как зарегистрироваться для получения номера НДС.

Как взимать НДС в Великобритании, если сумма заказа превышает 135 фунтов стерлингов?

Если вам необходимо взимать налоги со всех заказов, размещенных из Великобритании, в том числе на сумму свыше 135 фунтов стерлингов, выполните одно из следующих действий:

Вы не можете использовать переопределение налога для взимания НДС Великобритании для заказов на сумму более 135 фунтов стерлингов.

Нужно ли мне менять условия?

Возможно.После 1 января 2021 года импортный НДС и пошлины могут взиматься с вашей продукции при импорте или экспорте товаров между Великобританией и странами-членами ЕС. Двумя наиболее популярными международными коммерческими терминами или Инкотермс являются:

- Доставлено с оплатой пошлины (DDP). Этот термин указывает на то, что продавец берет на себя ответственность за любые расходы по импорту, такие как НДС и пошлины, которые могут подлежать уплате при пересечении товарами границ. Этот вариант позволяет вашему клиенту не платить непредвиденные сборы или налоги при получении товаров, но DDP требует, чтобы вы управляли процессом импорта и могли создать обязательства по регистрации НДС.

- Доставлено на место (DAP). Также называется с неоплаченной пошлиной (DDU). Этот термин указывает на то, что продавец берет на себя ответственность только за доставку продукта и требует от покупателя оплаты любых импортных расходов, таких как НДС, пошлины и сборы за таможенную очистку.

Этот вариант может избавить вас от необходимости управлять процессом импорта, но DAP создает непредвиденные расходы для вашего клиента и может привести к задержке или возврату отправлений.

Этот вариант может избавить вас от необходимости управлять процессом импорта, но DAP создает непредвиденные расходы для вашего клиента и может привести к задержке или возврату отправлений.

Вы несете ответственность за принятие решения об использовании Инкотермс, но для большинства стран-членов ЕС вы обязаны убедиться, что ваш клиент знает обо всех сборах и налогах, за которые он может нести ответственность.

Что такое код ТН ВЭД? Как добавить один?

Код Гармонизированной системы (ГС) — это способ идентифицировать товары, отправляемые на международном уровне, чтобы можно было точно применять налоги и тарифы к поставкам. Всемирная таможенная организация предлагает ресурсы, чтобы узнать больше о системе, и вы можете выполнить поиск, чтобы найти код ТН ВЭД для вашего продукта здесь.

Когда вы знаете код HS вашего продукта, вы можете добавить его в свою админку Shopify.

Что мне нужно знать об изменениях НДС в ЕС?

Примечание

Налоговое законодательство для продажи в страны-члены ЕС изменилось 1 июля 2021 года.

Если вы продаете клиентам в ЕС, вы можете нести ответственность за взимание НДС. В настоящее время, если вы находитесь за пределами ЕС и продаете товары клиентам из ЕС, вы не обязаны взимать НДС с заказов на сумму менее 22 евро. Если вы не уверены, следует ли вам взимать НДС со своих клиентов в ЕС, обратитесь в налоговый орган страны или региона вашего клиента или к местному налоговому специалисту.

После 1 июля 2021 г. к заказам на сумму менее 150 евро применяется НДС, а к заказам на сумму более 150 евро применяются импортный НДС и пошлины.Если вы не взимаете НДС и пошлины в процессе оформления заказа, ваш клиент платит их перевозчику при доставке.

Чтобы помочь вам справиться со сложными задачами, связанными с регистрацией номера плательщика НДС, отчетностью о продажах и перечислением НДС, в ЕС введена схема единого окна для импорта (IOSS). Если вы не уверены, следует ли вам подавать заявление в IOSS, обратитесь к местному налоговому специалисту.

Три дня без НДС в Колумбии в 2021 | EDICOM

Специальная административная единица DIAN опубликовала резолюцию, в которой она намерена регулировать особые непредвиденные обстоятельства, связанные с электронным счетом-фактурой в дни без НДС в 2021 году.

Дней без НДС в Колумбии в 2021 году

Правительство Колумбии объявило, что в 2021 году дни без НДС будут продолжаться. Эти дни определены указом в соответствии со статьей 37 закона 2155 от 14 сентября 2021 года.

Когда в Колумбии в 2021 году будут дни без НДС?

Правительство Колумбии определило, что три дня без НДС пройдут в октябре, ноябре и декабре.

- 28 октября 2021 г.

- 19 ноября 2021 г.

- 3 декабря 2021 г.

Требования к освобождению от НДС

Статья 39 Закона 2155 14 сентября 2021 г. должны быть оформлены в течение дней без учета НДС.

Счет должен быть выставлен в тот же день, когда была совершена покупка, за исключением покупок в Интернете, которые будут освобождены до 23:59.М на следующий день.

Новый Способ оплаты в «дни без НДС»

Оплата наличными будет приниматься в этом году. В прошлом году скидка по НДС распространялась только на покупки, совершенные через электронные носители.

Колумбийское правительство хочет стимулировать потребление домохозяйств с меньшей покупательной способностью, особенно тех, у кого нет карт или банковских счетов для совершения покупок с помощью электронных средств и доступа к кредитам.

Эта мера позволит самым малообеспеченным семьям приобрести необходимые им товары, воспользовавшись освобождением от НДС в течение трех дней без НДС.

Особые непредвиденные обстоятельства в электронном счете-фактуре в течение дней без НДС 2021

Продажа продуктов, охваченных этой инициативой, должна быть подтверждена электронным счетом-фактурой с предварительной проверкой счета. Он должен идентифицировать конечного потребителя.

Однако в DIAN предусмотрен специальный механизм на случай непредвиденных обстоятельств, когда электронный счет-фактура не может быть выставлен.

Непредвиденное обстоятельство гласит, что в случаях, когда существуют технологические неудобства, препятствующие выставлению электронного счета-фактуры из торговой точки, эмитенты должны:

- Выставить счет-фактуру на основании бюллетеня и указать идентификационный номер конечного потребителя.

- Выдача билета из кассы с POS-системой с идентификационным номером конечного потребителя.

Компании должны представить электронный счет-фактуру для каждого документа, созданного в качестве непредвиденного обстоятельства, и они должны быть заявлены в DIAN в течение 15 дней с момента возникновения непредвиденных обстоятельств.

Компания должна в любом случае передать идентификационный номер покупателя в электронном формате, как и в случае с электронным счетом-фактурой.

Какие продукты можно купить без НДС в дни без НДС в Колумбии?

Конечные потребители смогут купить только три одинаковых товара.

Товары, которые могут быть приобретены без НДС согласно статье 38 Закона 2155 от 14.09.2021:

- Одежда стоимостью равной или ниже 20 УВТ. Это относится к любой одежде или обуви.

- Аксессуары для одежды стоимостью не более 20 UVT

- Товары для дома, компьютеры и коммуникационное оборудование стоимостью не более 80 UVT.

- Спортивные товары со стоимостью единицы, равной или ниже 80 UVT.

- Игрушки и игры, стоимость единицы которых равна или ниже 10 UVT.

- Школьные принадлежности, стоимость единицы которых равна или ниже 5 UVT.

- Товары и средства производства для сельскохозяйственного сектора со стоимостью единицы, равной или ниже 80 UVT.

Вывод: три дня без НДС в Колумбии для стимулирования потребления

С начала пандемии граждане Колумбии пострадали от приказов о самоизоляции, которые нанесли серьезный ущерб экономике страны.

Правительство Колумбии реализует стратегии и меры, которые будут стимулировать экономику и помогать гражданам как можно быстрее оправиться от кризиса.

Одной из самых популярных и эффективных мер стали три дня без НДС.

Благодаря дням без НДС В 2020 году именно в эти дни было выставлено счетов на сумму более 5 миллиардов колумбийских песо. Правительство заявило, что оно хотело бы продолжать меры периодически каждый год.

В 2021 году дни без НДС по-прежнему будут требовать выставления электронного счета-фактуры в качестве меры контроля и модернизации бизнеса, чтобы продолжить продвижение цифровизации и предложить более качественные услуги потребителю.

Как это работает с электронной торговлей (2021)

Этот материал не является юридической, налоговой, бухгалтерской или другой профессиональной консультацией и предназначен только для общих информационных целей. Читатели должны проконсультироваться с квалифицированным специалистом, чтобы получить совет для своих собственных обстоятельств и цепочки поставок.

С 1 июля 2021 года 27 государств-членов Европейского союза (ЕС) внесут изменения в обязательства по налогу на добавленную стоимость (НДС). Изменения затронут предприятия, которые продают товары из одной страны ЕС в другую (так называемая дистанционная продажа), а также предприятия, которые продают товары, импортированные из страны, не входящей в ЕС, и доставляемые покупателю из ЕС. Также внесены изменения в правила обращения бизнеса с бытовыми услугами.

Также внесены изменения в правила обращения бизнеса с бытовыми услугами.

Изменения направлены на упрощение подачи налоговых деклараций для всех продавцов, торгующих в ЕС и в ЕС, а также на помощь предприятиям ЕС в конкуренции на равных с предприятиями, не входящими в ЕС, которые в настоящее время могут не взимать НДС. В этой статье представлен обзор изменений, которые произойдут для продавцов из ЕС и других стран, осуществляющих продажи покупателям в ЕС.

1. Изменения для дистанционной продажи внутри ЕС

Эти изменения применимы к продавцам с существующими товарными запасами в ЕС, которые осуществляют трансграничную продажу из одной страны ЕС в другую (например, продажа товаров, находящихся во Франции, покупателю в Германии).В частности, изменения касаются:

- 1.1 Отмена порогов дистанционной продажи

- 1.2 Введение подачи документов в службу одного окна (OSS)

- 1.

3 Введение общеевропейского порога для микропредприятий

3 Введение общеевропейского порога для микропредприятий

1.1 Отмена пороговых значений дистанционной торговли

До 30 июня 2021 года пороговые значения дистанционной торговли в ЕС следующие:

- 100 000 евро в год: Германия; Нидерланды; Люксембург; Северная Ирландия, которая все еще находится в режиме НДС ЕС (70 000 фунтов стерлингов)

- Для других стран ЕС – 35 000 евро в год или эквивалент в местной валюте

С 1 июля 2021 года пороговые значения дистанционной продажи в ЕС будут заменены порогом дистанционной продажи в масштабах всего ЕС в размере 10 000 евро.Это означает, что с 1 июля 2021 года продавцы, осуществляющие трансграничные продажи внутри ЕС, должны взимать НДС по ставке, действующей в стране проживания покупателя в ЕС, с самой первой продажи, если их общий объем трансграничных продаж в ЕС превышает 10 000 евро. Продавцы должны будут сообщать об этих продажах в соответствующие иностранные налоговые органы, если только они не освобождены от налогов (см. раздел 1.3).

раздел 1.3).

Чтобы совпасть с вышеупомянутым изменением и помочь ему, ЕС вводит подачу документов в службу единого окна (OSS), которая предоставляет новый способ подачи деклараций по НДС для продавцов электронной коммерции, занимающихся трансграничными продажами внутри ЕС (см.2).

1.2 Введение подачи документов в службу одного окна (OSS)

С 1 июля 2021 года продавцы в ЕС смогут подавать упрощенную декларацию по НДС в ЕС, называемую единым окном (OSS), чтобы помочь сообщать о своих трансграничных продажах внутри ЕС в несколько стран ЕС. Продавцам не нужно регистрироваться в качестве плательщика НДС в странах ЕС, которые включены в их регистрацию OSS, при условии, что они не являются их родной страной ЕС или страной ЕС, где они имеют физическое местонахождение или держат товарные запасы.

Продавцы должны будут ежеквартально подавать электронную декларацию OSS, используя свой внутренний портал OSS, а также вести учет всех заявленных продаж в течение как минимум 10 лет.

В странах ЕС, где продавец имеет физическое местонахождение или инвентарь, например, на складе, продавцам может потребоваться зарегистрироваться в качестве плательщика НДС и подать декларацию по НДС в каждой стране.

OSS сводит к минимуму накладные расходы, связанные с регистрацией НДС в каждой стране ЕС, где осуществляются трансграничные продажи внутри ЕС, и упрощает процесс подачи налоговых деклараций за счет объединения всех соответствующих продаж внутри ЕС в одну декларацию OSS.

1.3 Введение общеевропейского порога для микропредприятий

Продавцы с объемом трансграничных продаж товаров и услуг B2C внутри ЕС менее 10 000 евро в год будут освобождены от обязанности заполнять декларацию OSS. Вместо этого правомочным продавцам будет разрешено взимать свою внутреннюю ставку НДС и сообщать о продажах ниже этого порога в своей декларации по внутреннему НДС.

2. Изменения для продавцов из стран, не входящих в ЕС, экспортирующих товары покупателям в ЕС

Эти изменения применимы к продавцам, не входящим в ЕС, которые осуществляют трансграничные продажи из страны, не входящей в ЕС, в страну ЕС (например, продажа товаров из Австралии покупателю в Италии). В частности, изменения касаются:

В частности, изменения касаются:

- 2.1 Отмена порога освобождения от НДС для импорта малоценных партий

- 2.2 Новый потолок НДС в размере 150 евро для импорта для использования новой упрощенной подачи

- 2.3 Подача документов в службу единого окна для импорта (IOSS)

2.1 Отмена порога освобождения от уплаты НДС для импортируемых партий товаров с низкой стоимостью

С 1 июля 2021 года будет отменено действующее освобождение от НДС для товаров в партиях с низкой стоимостью (до 22 евро), ввозимых для доставки покупателям в ЕС.Это означает, что продавцы, которые в настоящее время пользуются этим существующим освобождением от НДС, должны будут понимать и готовиться к любым новым схемам, которые будут применяться с 1 июля 2021 года (см. раздел 2.2).

2.2 Новый потолок НДС в размере 150 евро для импорта для использования новой упрощенной подачи

С 1 июля 2021 года НДС при ввозе товаров в ЕС можно уплачивать в факультативном упрощенном режиме, если товары являются частью партии, внутренняя стоимость которой не превышает 150 евро, и товары ввозятся из стран, не входящих в ЕС, для доставки в покупателей в странах ЕС.

Внутренняя стоимость в размере 150 евро представляет собой цену товара без учета НДС, транспортных и страховых расходов, если они указаны отдельно, а также любых других налогов или сборов. Если внутренняя стоимость товаров в партии составляет 150 евро или менее, продавцы все равно должны будут взимать НДС с отдельно указанных транспортных/страховых расходов. Например:

Цена товара, указанная в счете: 140 евро

Транспортные расходы, указанные в счете: 20 евро

НДС (20%), как указано в счете: 32

евро.Общая сумма счета: 192 евро

Продавцы с поставками, соответствующими вышеуказанным критериям, могут выбрать один из следующих подходов:

- 2.2.1 Взимать эквивалентный импортный НДС в точках продаж и ежемесячно сообщать и уплачивать НДС, взимаемый в ЕС, посредством подачи IOSS .

- 2.2.2 Торговец уплачивает импортный НДС или DDP (поставка с уплатой пошлины)

- 2.

2.3 Покупатель уплачивает импортный НДС или DDU (неуплаченная пошлина за доставку)

2.3 Покупатель уплачивает импортный НДС или DDU (неуплаченная пошлина за доставку)

2.2.1 Взимать эквивалентный импортный НДС в точках продажи и ежемесячно сообщать о полученном НДС в ЕС

Чтобы помочь продавцам электронной коммерции, выбравшим этот подход, ЕС вводит подачу документов Import On Stop Shop (IOSS) — новый способ подачи деклараций по НДС для продавцов электронной коммерции, занимающихся трансграничными продажами из стран, не входящих в ЕС, в страны ЕС. (см. раздел 2.3).

2.2.2 Продавец уплачивает импортный НДС или DDP (поставка с уплатой пошлины)

Продавцы, которые предпочитают уплачивать импортный НДС во время импорта, который также известен как DDP (оплата доставки), могут обратиться к своему поставщику услуг доставки, чтобы получить счет перевозчика по доставке для импортного НДС на основе каждой отгрузки.

Такой подход оптимизирует процесс продаж и сводит к минимуму непредвиденные затраты покупателя, которые могут привести к негативным отзывам и возврату товара. BigCommerce сотрудничает с рядом трансграничных решений, которые могут предложить эту услугу, в том числе; Глобал-Э и Зонос.

BigCommerce сотрудничает с рядом трансграничных решений, которые могут предложить эту услугу, в том числе; Глобал-Э и Зонос.

2.2.3 Покупатель уплачивает импортный НДС или DDU (неуплаченная пошлина за доставку)

Продавцы также могут выбрать оплату покупателем импортного НДС во время импорта, который также известен как DDU (неоплачиваемая пошлина за доставку). В этом сценарии импортный НДС может быть сначала уплачен перевозчиком или таможенным агентом от имени покупателя в дополнение к любым сборам таможенного брокера. Затем они выставят счет покупателю и выпустят товар после оплаты.

Если покупатель отказывается оплачивать счет, товар может быть возвращен продавцу, который затем может быть обязан оплатить любые расходы на импорт и сборы за обратную доставку.

Отдельно, если продавец использует OMP (онлайн-рынок) или платформу, то OMP или платформа будут нести ответственность за уплату НДС с этих продаж. BigCommerce не является облегчающей OMP или платформой.

Примечание: Импортный НДС, а также импортные пошлины будут по-прежнему применяться, как и сегодня, ко всем партиям, импортируемым в страны ЕС на сумму выше порога в 150 евро.

2.3 Подача документов в службу единого окна для импорта (IOSS)

С 1 июля 2021 года продавцы, решившие взимать НДС в торговых точках для всех партий товаров стоимостью не более 150 евро, ввозимых из стран, не входящих в ЕС, покупателям в странах ЕС, смогут подавать декларацию по НДС ЕС через Центр одного окна для импорта (IOSS).Продавцам нужно зарегистрироваться в IOSS только в одном государстве ЕС, и им будет выдан уникальный идентификационный номер IOSS, который должен быть указан на всех посылках, отправляемых в страны ЕС. Это укажет таможенным органам, что НДС декларируется надлежащим образом, и поможет обеспечить быстрое таможенное оформление.

В отличие от OSS, IOSS будет представлять собой ежемесячную декларацию, подаваемую в налоговый орган в одной назначенной стране ЕС, и будет декларировать импортный НДС, подлежащий уплате во всех странах ЕС. Это будет особенно полезно, если покупатели продавца находятся в других странах ЕС, и продавец хочет позаботиться об уплате НДС на импорт от имени покупателя.

Это будет особенно полезно, если покупатели продавца находятся в других странах ЕС, и продавец хочет позаботиться об уплате НДС на импорт от имени покупателя.

Наконец, IOSS не является обязательным для отправлений, внутренняя стоимость которых не превышает 150 евро. Вместо этого продавцы могут работать со своим перевозчиком, чтобы оплатить импортный НДС от их имени до того, как перевозчик выставит счет за него, или, альтернативно, переложить импортный НДС на покупателей для оплаты (см. разделы 2.2.2 и 2.2.3).

Примечание. Продавцам из стран, не входящих в ЕС, в том числе из Великобритании, может потребоваться назначить посредника по НДС, который будет действовать в качестве их агента, аналогично фискальному представителю, для поддержки их регистрации плательщика НДС в ЕС в соответствии с IOSS (подробнее здесь).

Часто задаваемые вопросы

1. Как мне зарегистрироваться в OSS/IOSS?

В каждой стране ЕС будет внутренний онлайн-портал OSS, где вы сможете зарегистрироваться. Эта единая регистрация будет действительна для всех продаж потребителям в других государствах-членах ЕС, где у продавцов нет физического местоположения или складских запасов. Тем не менее, торговцы из стран, не входящих в ЕС, желающие зарегистрироваться в IOSS, в большинстве случаев, скорее всего, должны будут подать заявку на регистрацию IOSS через посредника.

Эта единая регистрация будет действительна для всех продаж потребителям в других государствах-членах ЕС, где у продавцов нет физического местоположения или складских запасов. Тем не менее, торговцы из стран, не входящих в ЕС, желающие зарегистрироваться в IOSS, в большинстве случаев, скорее всего, должны будут подать заявку на регистрацию IOSS через посредника.

2.В какой стране ЕС я должен зарегистрироваться для OSS / IOSS?

Для регистрации OSS продавцы из ЕС должны зарегистрироваться в стране ЕС, в которой они зарегистрированы, а продавцы из стран, не входящих в ЕС, должны зарегистрироваться в стране ЕС, в которой у них есть акции. Если мест несколько, продавец может выбрать страну ЕС, в которой он хочет зарегистрироваться. Для регистрации в IOSS продавцы из стран, не входящих в ЕС, могут свободно выбирать, в какой стране регистрироваться, но, скорее всего, им потребуется назначить посредника.

3. В чем преимущество регистрации в OSS в качестве продавца из ЕС?

Использование OSS упростит процесс подачи и сэкономит время продавцов и затраты на соблюдение требований при регистрации для уплаты НДС в нескольких странах ЕС, где они продают покупателям.

4. Включает ли порог НДС на импорт в размере 150 евро налог или не включает налог?

Порог в 150 евро не включает налог и включает стоимость отгружаемой партии товаров. Вы также можете исключить из этого порога отдельно детализированные расходы на доставку и транспортировку, но не забудьте добавить к этим суммам НДС.

5. Я до сих пор не знаю, как предстоящие изменения НДС в ЕС повлияют на мой бизнес. Куда я могу обратиться за дополнительной информацией?

Если вы не знаете, как эти изменения повлияют на ваш бизнес, и какие изменения вам необходимо внести для их поддержки, обратитесь за дополнительной информацией к налоговому консультанту или юристу.

6. Является ли BigCommerce торговой площадкой или посредником?

BigCommerce не является облегчающей OMP/платформой.

7. Как Bigcommerce поддерживает расчет налога с продаж в Северной Ирландии?

В партнерстве с Avalara, когда AvaTax является уполномоченным налоговым провайдером, BigCommerce будет отправлять код страны «XI» при запросе налоговых котировок, связанных с Северной Ирландией, чтобы гарантировать, что AvaTax возвращает наиболее точные налоговые котировки.

8. Доступны ли в BigCommerce решения, которые могут помочь справиться с этими изменениями?

Avalara AvaTax может помочь с регистрацией НДС, взиманием эквивалентного импортного НДС в точках продаж и представлением деклараций по НДС.

Global-E и Zonos могут помочь со сбором импортного НДС (DDP).

Passport — это современный международный перевозчик, который сотрудничает с брендами, работающими напрямую с потребителем, и продавцами электронной коммерции, чтобы создавать решения для международной доставки, которые управляют цифровыми и логистическими сложностями трансграничной доставки в одном простом решении.

Наконец, ShipStation может помочь с международными перевозками, коммерческими счетами и таможенными декларациями.

9. Что делать, если у меня включен ручной налог в BigCommerce?

Если включен ручной налог, вы не сможете взимать эквивалентный импортный НДС в точке продажи на основе партии, не превышающей 150 евро. Вместо этого рассмотрите DDP (раздел 2.2.2) или DDU (раздел 2.2.3).

Вместо этого рассмотрите DDP (раздел 2.2.2) или DDU (раздел 2.2.3).

10. Как настроить счета BigCommerce?

В BigCommerce есть четыре редактируемых счета, в том числе; счет-фактура по электронной почте, счет-фактура для печати продавца, счет-фактура для печати покупателя и подробный счет-фактура для печати клиента. Узнайте больше о том, как настроить их здесь.

Дополнительная информация

- Европейская комиссия: Модернизация НДС для трансграничной электронной коммерции

- Европейская комиссия: все, что вам нужно знать о службе одного окна (OSS)

- Европейская комиссия: все, что вам нужно знать о службе единого окна для импорта (IOSS)

- EU Июль 2021 г. Пакет НДС для электронной торговли

- Руководство 2021 г.: электронная торговля, перезагрузка НДС в ЕС

- Понимание налога на добавленную стоимость в Великобритании: как подготовиться к Brexit для электронной коммерции

Этот материал не является юридической, налоговой, бухгалтерской или другой профессиональной консультацией и предназначен только для общих информационных целей.

Он поддерживает сотни продуктов и услуг, а также постоянно отслеживает и обновляет налоговые правила и ставки.

Он поддерживает сотни продуктов и услуг, а также постоянно отслеживает и обновляет налоговые правила и ставки.

Продавцам, которые продают между Великобританией и странами ЕС, может потребоваться регистрация НДС в других странах.

Продавцам, которые продают между Великобританией и странами ЕС, может потребоваться регистрация НДС в других странах.

В этом случае НДС и пошлины перечисляет импортер. Если вы используете налоги, основанные на регистрации, и зарегистрированы в качестве плательщика НДС в Великобритании, то к вашим продажам клиентам в Великобритании будет применяться НДС , а не . При желании вы можете взимать с клиента НДС и пошлины во время продажи, а затем предоставлять эти средства грузоотправителю или импортеру, используя транспортную этикетку. В качестве альтернативы вы можете отправлять заказы без взимания НДС и пошлин, и ваш клиент оплачивает НДС и пошлины в момент доставки.Узнайте больше об обработке НДС и пошлин.

В этом случае НДС и пошлины перечисляет импортер. Если вы используете налоги, основанные на регистрации, и зарегистрированы в качестве плательщика НДС в Великобритании, то к вашим продажам клиентам в Великобритании будет применяться НДС , а не . При желании вы можете взимать с клиента НДС и пошлины во время продажи, а затем предоставлять эти средства грузоотправителю или импортеру, используя транспортную этикетку. В качестве альтернативы вы можете отправлять заказы без взимания НДС и пошлин, и ваш клиент оплачивает НДС и пошлины в момент доставки.Узнайте больше об обработке НДС и пошлин. В качестве альтернативы вы можете отправлять заказы без взимания НДС и пошлин, и ваш клиент будет платить дополнительные средства во время доставки. Узнайте больше об обработке НДС и пошлин.

В качестве альтернативы вы можете отправлять заказы без взимания НДС и пошлин, и ваш клиент будет платить дополнительные средства во время доставки. Узнайте больше об обработке НДС и пошлин. Этот вариант может избавить вас от необходимости управлять процессом импорта, но DAP создает непредвиденные расходы для вашего клиента и может привести к задержке или возврату отправлений.

Этот вариант может избавить вас от необходимости управлять процессом импорта, но DAP создает непредвиденные расходы для вашего клиента и может привести к задержке или возврату отправлений.

3 Введение общеевропейского порога для микропредприятий