Процент ндс в россии – Ставка НДС в России выросла с 18 до 20 процентов

Новые ставки НДС в 2019 году: таблица

Какие ставки по НДС применяются с 1 января 2019 года после повышения НДС с 18 до 20 процентов? Какие еще ставки по НДС изменились или повысились с 2019 года для юридических лиц? Ответим на основные вопросы.

НДС – один из тех видов налогов в Российской Федерации, для которого не существует какой-то единой ставки. А потому он может вызывать наибольшее количество затруднений у предпринимателей и бухгалтеров. В этой статье мы подробно расскажем о каждом значении налога и, тем самым, объясним, как правильно выбрать ставку НДС в 2019 году в России (таблица).

Самые главные изменения по НДС 2019 года

С 2019 года основная ставка НДС повышена до 20 процентов (Федеральный закон от 03.08.2018 № 303-ФЗ). См. “Закон о повышении НДС с 18 до 20 процентов“.

ИсторияНапомним, что ставка в размере 20% действовала в нашей стране в период с 1994 до 2004 года, а в предшествующие этому периоду два года она была еще выше и составляла 28%. С 2004 года ставка НДС составляла 18 процентов и не повышалась.

10-процентная ставка НДС для продуктов питания и детских товаров осталась. Кроме того, до 2025 года зафиксировали нулевую ставку НДС для авиаперевозок в Крым и Севастополь. Также нулевую ставку предусмотрели для авиаперевозок в регионы Дальневосточного федерального округа и Калининградскую область.

Варианты ставок 2019 года

В 2019 году для расчета НДС действуют несколько основных ставок – 20%, 10% и 0%, и несколько расчетных ставок – 20/120, 10/110 и 16,67%, которые используются в зависимости от вида операции:

Ставка 20% процентов

Это общая ставка, которая применяется к большинству операций (п. 3 ст. 164 НК РФ). По этой ставке облагайте операции, которые не указаны в Налоговом кодексе РФ как основания для применения других ставок.

Ставка 20% применяется к большинству операций. До 2019 г. она составляла 18%. В связи с этим операции, которые ранее облагались по ставке 18%, с 01.01.2019 облагайте по ставке 20%. Возможны ситуации, когда в рамках одной сделки будут применимы разные ставки НДС. В таком случае важно правильно определить размер налоговой ставки для конкретной операции.

Ставка 10 процентов

Ставка, по которой налог начисляется при ввозе и реализации отдельных товаров, а также при реализации отдельных услуг. В п. 2 ст. 164 НК РФ указаны товары и услуги, а в перечнях, утвержденных Правительством РФ, – коды товаров. Например, эта ставка применяется при реализации продовольственных или медицинских товаров (п. 2 ст. 164 НК РФ).

Ставку 10% можно назвать пониженной. Она используется при ввозе и реализации социально значимых товаров, а также при реализации отдельных услуг.

Ставка 0% процентов

Применяется при экспорте, международных перевозках и других операциях, перечисленных в п. 1 ст. 164 НК РФ.

Ставка 0% предусмотрена в основном для экспортных операций и при перевозке товаров, пассажиров и багажа. Расчетные ставки применяются для начисления НДС с предоплаты, а также для иных случаев, когда НДС включен в налоговую базу и его нужно оттуда извлечь, а не начислять сверх цены.

Ставки 20/120 или 10/110

Это расчетные ставки, которые используются в случаях, когда налоговая база включает НДС. Основные случаи перечислены в п. 4 ст. 164 НК РФ. Например, получение авансов, удержание НДС налоговым агентом. Расчетная ставка 20/120 либо 10/110 применяется в зависимости от того, по какой ставке облагается основная операция.

Подобные ставки применяют, если надо не рассчитать НДС по ставке, а наоборот – вычленить его из общей суммы платежа. Они нужны, например, если продавец получает предоплату в счет будущей поставки товаров или оказания услуг. Также эти расчетные ставки используют, когда НДС в бюджет перечисляет налоговый агент. И еще один случай – когда имеет место уступка денежных требования новым кредитором.

А отличатся друг от друга расчетные ставки 10/110 и 20/120 размером НДС, которым облагается тот или иной товар (операция). Если была льготная ставка 10%, то в расчет идет первый вариант. Если 20 процентов, то второй.

Ставка 16,67%

Особая расчетная ставка, которая применяется только в двух случаях: при реализации предприятия в целом как имущественного комплекса и при оказании иностранными компаниями физическим лицам услуг в электронной форме (п. 4 ст. 158, п. 5 ст. 174.2 НК РФ).

Повышение расчетной ставки с 2019 года: расчетная ставка налога вырастет с 15,25 до 16,67 процента. “Расчетным методом” значит: 16,67 = 20/120.

Таблица со ставками 2019

Таблица ниже содержит новые значения ставок НДС, которые будут применяться с 01.01.2019 года:

| Ставка | Область применения |

|---|---|

| 0% | · Продажа товаров, предназначенных для экспорта, проходящих через таможенное оформление. |

| · Международные перевозки. | |

| · Операции, осуществляемые организациями по транспортировке нефти и продуктов ее переработки. | |

| 10% | · Реализация продуктов питания. |

| · Реализация товаров детского назначения. | |

| · Реализация лекарственных препаратов и медицинских изделий. | |

| · Реализация печатных и периодических изданий, относящихся к сфере обучения и культуры. | |

| 20% | Все прочие операции, которые не попали в две предыдущие категории |

Отражение НДС в счете-фактуре с 2019 года

При заполнении счета-фактуры в 2019 году в нем необходимо указать два значения:

- общую стоимость товаров или услуг;

- нужную ставку НДС в России.

Если речь идет о ставках 0, 10 и 20 процентов, то в этом документе заполняют графу № 7. Когда же имеем дело с расчетными ставками 10/110 и 20/120, для них предназначена пятая графа (см. ниже рисунок). Важно только учитывать, что в последних двух случаях в графе «Стоимость товаров и услуг» надо указывать полную сумму. И уже в зависимости от указанной ставки инспекторы будут понимать, включает она в себя НДС или его еще только предстоит рассчитать.

С 2019 года форма останется прежней, но столбец 7 «Налоговая ставка» необходимо заполнять по-новому (согласно требованиям Федерального закона от 03.08.2018 № 303). Вместо ставки 18% будет 20%, а вместо расчетной 15,25% – 16,67% (20/120).

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

Сколько процентов составляет НДС в 2018 году

НДС – один из тех видов налогов, при расчете которых у многих возникают вопросы. А все потому, что у него сложная правовая природа и нет единой ставки. Наоборот: их несколько и каждая имеет свое значение, применяется к конкретным случаям. Поэтому человек, например, занимающейся торговлей, может одновременно по конкретной группе товаров платить одну ставку, а по другой – иной процент. Так, сколько процентов НДС в 2018 году уйдет в бюджет? Далее об этом.

Какие бывают ставки

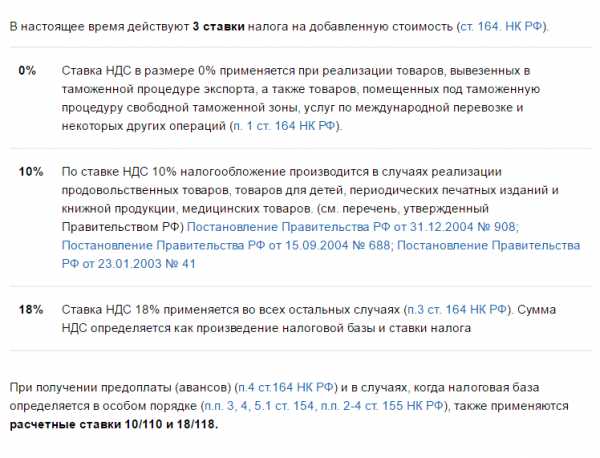

Согласно статье 164 Налогового кодекса, сбыт товаров, услуг или работ может облагаться по трем различным ставкам. Вот, сколько составляет НДС:

Размер ставки зависит от того, какие именно товары, услуги или работы и в рамках какой операции реализует тот или иной бизнесмен, фирма. Рассмотрим более подробно каждую ставку: сколько процентов НДС в 2018 году и за что.

Также см. «Ставки НДС в 2018 году».

В 2018 году произошло довольно много изменений по НДС. Однако ставки по этому налогу затронуты не были. Подробнее об этом см. “Изменения по НДС с 2018 года”

Ноль процентов

Есть ряд производств, которые в России вообще не подпадают под налог на добавочную стоимость. Иногда, чтобы следовать духу Налогового кодекса, им ставят нулевой НДС. Производства эти специфические. К таковым, например, отнесена космическая отрасль.

Также нулевой НДС положен тем компаниям, которые производят свои товары для реализации их за границей. Это правило прописано в первом пункте статьи 164 Налогового кодекса. Правда, чтобы воспользоваться этим правом, производители (поставщики на иностранные рынки) должны документально подтвердить, что их товары идут только на экспорт. Для этого, согласно статье 165, компания должна подать в ИФНС соответствующий набор документов.

И еще один случай, когда можно рассчитывать на нулевой НДС, это оказание услуг по международным перевозкам различных товаров, багажа или пассажиров. То есть транспортные компании обычно не платят этот налог. Для них действуют несколько другие формы налогообложения.

Названные льготы довольно стабильны, поэтому компании в этих сферах не беспокоятся вопросом, сколько составляет НДС для них.

Десять процентов

- № 688 от 15.09.2008 года;

- № 908 от 31.12.2004 года;

- № 41 от 23.01.2003 года.

В первую очередь, к таким изделиям, для которых НДС составляет 10 процентов, относят продукты и детские товары. Правда, продукты не все, а только те, которые входят в основную продовольственную корзину. Например, молоко и хлеб будут облагаться пониженным налогом. А вот мясо красной рыбы уже будет идти по полной ставке.

Также на НДС 10% могут рассчитывать продавцы лекарств и различных медицинских препаратов. Правда, особо важная часть из них по закону вообще может быть освобождена от уплаты налогов. Остальное идет по пониженной ставке.

Но в любом случае, когда задаются вопросом, сколько НДС в России и можно ли платить по пониженной ставке, надо руководствоваться перечисленными актами Правительства. НДС 10% распространяется только на те виды товаров, которые в них прямо указаны. В остальных случаях в бюджет идет полноценный НДС.

Восемнадцать процентов

По принципу исключения во всех остальных ситуациях, когда товары не освобождены от налога или к ним не может быть применена пониженная ставка, обязанные лица должны отдавать в бюджет НДС, равный 18 процентам.

При импорте

На те товары, которые ввозятся на территорию нашей страны, действуют те же правила Налогового кодекса, что и на товары, сделанные внутри России. То есть, если речь о предметах, к которым применяется пониженная ставка (10%), таким НДС они и будут облагаться. А максимальный размер налога остается на уровне 18 процентов.

Расчетная ставка

Отвечая на вопрос, НДС – это сколько, иногда помимо стандартных ставок (0, 10 и 18%) указывают так называемую расчетную ставку налога. Ее считают по формуле 10/110 и 18/118. Это определено статьей 164 (п. 4) Налогового кодекса.

Подобный расчет ведут, когда надо выделить НДС. То есть, обе эти величины показывают, сколько именно налога находится внутри стоимости товара, операции. Такой подход в расчетах применяют, например, если продавец получает предоплату за товар, который он только обещает поставить в будущем.

Также см. «Как выделять НДС».

Как платить

Для всех видов НДС (10% или 18%) действует единая система уплаты налога. Так, те, кто реализует товар или проводит другого рода операции на территории РФ, должны отчитываться каждый квартал. При этом выплаты происходят не раз в три месяца, а ежемесячно по 1/3 от суммы НДС. И важно внести деньги в бюджет не позднее 25 числа каждого месяца.

Те же, кто импортируют товары на территорию России из стран ЕАЭС, отчитываются перед налоговой инспекцией один раз. При этом налог платят не позднее 20 числа следующего месяца, после того, как товары были ввезены в нашу страну.

НДС: сколько процентов в 2018 году

Спешим обрадовать: ставки налога на 2018 год не изменились по сравнению с предыдущим периодом. Однако власти по авиаперевозкам на полуостров Крым придерживают пока налоговую ставку НДС на уровне 0 процентов.

Далее на рисунке показано, сколько составляет НДС в 2018 году, по информации налоговой службы России.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

Сколько процентов составляет НДС сейчас в России

Актуально на: 11 января 2019 г.

НДС – один из немногих налогов, при расчете которого в разных ситуациях применяются разные ставки. Поскольку от величины ставки зависит размер НДС, который нужно уплатить в бюджет, возникает вопрос: НДС – это сколько процентов?

Налоговые ставки НДС

В 2018 году реализация товаров (работ, услуг) может облагаться НДС по ставке 0%, 10% и 18% (ст. 164 НК РФ). И в зависимости от того, что конкретно реализуется, применяется тот или иной НДС-процент.

С 01.01.2019 вместо ставки НДС 18% будет применяться ставка 20%. Новая ставка будет действовать в отношении товаров (работ, услуг), отгружаемых (выполняемых, оказываемых) после 1 января 2019 года (Письмо Минфина от 13.09.2018 № 03-07-11/65700).

НДС 0%

Наиболее распространенной ситуацией применения нулевой ставки НДС является реализация товаров на экспорт (п. 1 ст. 164 НК РФ). Стоит отметить, что нулевая ставка НДС при экспорте действует только при условии подачи в ИФНС пакета подтверждающих документов (ст. 165 НК РФ).

Также ставка НДС 0% применяется, например, при оказании услуг по международной перевозке товаров/пассажиров/багажа.

Кроме того, нулевая ставка НДС применяется при ведении достаточно специфических видов деятельности. К примеру, при реализации товаров (работ, услуг) в области космической деятельности.

НДС 10%

При реализации определенных детских и продовольственных товаров (в частности, детской обуви, хлеба, молока) (п. 2 ст. 164 НК РФ) применяется ставка НДС 10 процентов. Перечень таких товаров устанавливается Правительством.

Кроме того, НДС по 10% облагаются лекарства и медицинские препараты, реализация которых не освобождена от обложения НДС.

Здесь стоит отметить, что если код вида продукции в соответствии с ОКП и Товарной номенклатурой внешнеэкономической деятельности отсутствует в специальных Правительственных перечнях (Постановление Правительства РФ от 15.09.2008 № 688, Постановление Правительства РФ от 31.12.2004 № 908, Постановление Правительства РФ от 23.01.2003 № 41), то реализация таких товаров не может облагаться НДС по ставке 10%.

НДС 18% (20%)

Если же к реализуемым товарам (работам, услугам) не применяется ни нулевая ставка НДС, ни 10%-ная ставка, тогда такая реализация облагается НДС по ставке 18%, а с 01.01.2019 — по ставке НДС 20%.

НДС: сколько процентов составит налог при импорте товаров

По общему правилу при импорте товаров применяется такая же ставка НДС, какая применялась бы к реализации товаров внутри страны. Например, если в РФ ввозятся товары, внутренняя реализация которых облагается НДС по ставке 10%, то и импортный НДС будет рассчитываться по этой же ставке.

Расчетная ставка НДС

Помимо обычных ставок НДС (0%, 10%, 18%, 20%) существуют расчетные ставки налога – 10/110, 18/118 и 20/120 (п. 4 ст. 164 НК РФ). Такие ставки применяются, если нужно выделить НДС. Т.е. расчетная ставка позволяет определить, сколько НДС «сидит» внутри суммы, включающей в себя налог. Это необходимо, например, при получении продавцом предоплаты в счет предстоящей поставки товаров.

Порядок уплаты НДС

При перечислении НДС в бюджет не имеет значения, облагалась ли реализация НДС по ставке 10% или 18% (20%), — порядок уплаты НДС един.

| Виды НДС | Срок уплаты НДС |

|---|---|

| НДС, уплачиваемый в бюджет при реализации товаров (работ, услуг) на территории РФ | Не позднее 25 числа каждого месяца квартала, следующего за отчетным кварталом, в размере 1/3 от причитающейся к уплате суммы НДС. Например, за III квартал 2018 г. НДС нужно перечислить не позднее 25.10.2018 г., не позднее 26.11.2018 г. и не позднее 25.12.2018 г. |

| НДС при импорте товаров из стран ЕАЭС | Не позднее 20 числа месяца, следующего за месяцем ввоза товаров в Россию. Например, если товар ввезен в Россию в ноябре 2018 г., то импортный НДС нужно заплатить не позднее 20.12.2018 г. |

Также читайте:

ebooks.glavkniga.ru

Сколько процентов составляет НДС?

Уровень налога на добавочную стоимость разнится от года к году. Регламент законодательства изменяется в зависимости от девальвации, инфляции и текущих ставок налогообложения. Сколько процентов составит НДС в 2016 году необходимо знать каждому бухгалтеру или лицу, самостоятельно подающему декларацию в налоговые органы. Обладание корректной информацией позволит правильно рассчитать уровень взноса, а также спланировать бюджет предприятия.

Уровень НДС согласно регламенту 2016 года

НДС (налог на добавочную стоимость объектов) – представляет собой вид государственного взыскания с динамичной налоговой ставкой. Именно это отличает НДС от других видов налогообложения. Сколько процентов составит НДС в 2016 году в России и в каком случае какая ставка указывается при составлении налоговой декларации?

Калькулятор НДС

НДС предусматривается за реализацию товаров или услуг в предприятиях, расположенных и зарегистрированных в пределах границ Российской Федерации. Налог для зарубежных контрагентов и нерезидентов РФ, получающих доход внутри страны, рассчитывается по совершенно иным принципам и регламентируется другими постановлениями. Текущий регламент для граждан федерации предусматривает ставки 0, 10 и 18% НДС, сколько процентов в каком случае начисляется указано ниже.

- 0%. Такая ставка применима в случае, если компания занимается производством товаров на экспорт или является посредником при передаче сырья в другую страну. Чтобы налоговая служба аннулировала сумму необходимых взносов, контрагент обязан подать в ИФНС список документов, которые подтверждают его сферу деятельности. Сколько НДС должны выплачивать фирмы, занятые в узких сферах (космостроительство, ремонт авиатехники) необходимо уточнять в филиале ИФНС по месту регистрации контрагента или на портале НК РФ.

- 10%. Регламентом законодательства РФ предусмотрено полное освобождение медицинских и детских товаров от налогообложения, однако некоторые группы продукции, чьи наименования не указаны в специальной номенклатуре, облагаются по ставке 10%. Сколько составляет НДС для того или иного продукта можно уточнить в перечнях постановления Правительства от 23 января 2003 года, 31 декабря 2004 года и 15 сентября 2008 года. Самые актуальные данные внесены в реестр от 20 декабря 2014 года.

- 18%. Если товар не включен ни в один из реестров и не попадает под какие-либо льготы, он облагается общим налогом по ставке 18%.

Порядок перечисления налога в государственные органы

Вне зависимости от того, сколько процентов НДС применено в России к товару, порядок оплаты взноса всегда един: если контрагент получает доход на территории РФ, он обязан выплатить налог до 25 числа месяца, следующего за отчетным кварталом. Это называется авансовый платеж, он перечисляется в размере одной трети от всей суммы начисленного налога. Если НДС взимается на товар, ввезенный из заграницы, налог необходимо оплатить до 20-го числа месяца, следующего за месяцем ввоза продукции на территорию РФ.

Входящий и исходящий НДС

НДС в 2016: это сколько?

Существенных изменений в Кодексе касательно налоговых ставок не произошло. Вплоть до 2017 года все уровни налогообложения и перечни льготных товаров остаются актуальными. Есть коррективы налогов на перевозки грузов и пассажиров на территорию Крыма и Севастополя: налог на данные услуги составляет 0%.

okbuh.ru

Сколько процентов сегодня в РФ составляет НДС?

НДС — сколько процентов надо начислять в том или ином случае? Ответ вы найдете ниже.

Какой процент НДС сейчас составляет в нашей стране?

Нулевая ставка НДС — когда используется?

Для какой категории товаров применяется НДС 10%?

Максимальный НДС — это 18%

НДС и спецрежимники

Какой процент НДС сейчас составляет в нашей стране?

Для начинающих бизнесменов и бухгалтерских работников знание о том, сколько НДС следует начислить, является определяющим. Владение подобной информацией — это признак профессионализма. В России по НДС процент устанавливает один законодательный документ — Налоговый кодекс (ст. 164). Согласно нормам, содержащимся в этой статье, отечественным налогоплательщикам предписано использовать 3 разновидности ставок — нулевую, 10-процентную и 18-процентную.

Хозяйствующий субъект не вправе выбирать, какой процент по НДС ему хотелось бы платить. Размеры ставок обусловлены видом деятельности компании и характером хозяйственных операций.

Ответ на вопрос, какой процент НДС в России более всего распространен, может дать статистика налоговой службы. По ее данным, чаще всего компаниям приходится иметь дело с 18-процентной ставкой. Этот максимальный процент НДС в 2014 году подтвержден снова и действует поныне.

Нулевая ставка НДС — когда используется?

Сколько составляет НДС для той или иной операции можно узнать, внимательно ознакомившись с уже упоминавшейся ст. 164 НК РФ. В частности, из нее можно узнать, что нулевая ставка предусмотрена для экспорта, отдельных видов транспортных услуг, деятельности, связанной с космосом, судостроением, драгоценными металлами. Перечень видов деятельности, подпадающих по нулевую ставку, является закрытым.

Для какой категории товаров применяется НДС 10%?

Более высокая ставка — 10-процентная — применима для продовольствия, сельхозпродукции, медицинских товаров. Прослеживается явная социальная направленность данной величины ставки. Поэтому при ответе на вопрос, сколько сейчас НДС начисляется, например, на детские товары, ответ будет очевиден — 10%.

Такая величина процентов носит льготный характер, поэтому ее применяют и к некоторым видам транспортных услуг, когда есть намерение стимулировать развитие отрасли, как, например, в Крыму и Севастополе.

Оказание услуг по передаче в лизинг с правом выкупа племенного скота (птицы) также облагается по ставке 10%. Однако для указанного вида деятельности она будет действовать до конца 2017 года.

Максимальный НДС — это 18%

Осталась описать 18-процентную ставку. Именно ее вынуждено применять большинство компаний и индивидуальных предпринимателей, поскольку основные операции попадают именно под нее. Для множества сфер российской экономики вопрос: «Сколько НДС в России следует начислять по сделкам?» — вообще не актуален. Ответ здесь однозначен: следует применить 18-процентную ставку.

НДС и спецрежимники

Перечисленные процентные ставки косвенно касаются и тех налогоплательщиков, кто использует спецрежимы. Вроде бы для них важен не столько НДС — сколько упрощенный налог, объединяющий в себе сразу несколько бюджетных платежей, или ЕНВД и пр. Однако в некоторых обстоятельствах спецрежимники вынуждены становиться плательщиками данного налога, и у них может возникнуть вопрос: «НДС — это сколько процентов?».

okbuh.ru

Калькулятор НДС онлайн — расчет НДС

Инструкции по работе с Калькулятором НДС

Рекомендуем сначала выбрать «Тип расчета» (Выделить или Начислить НДС) так как калькулятор все расчеты показывает сразу, по мере ввода чисел.

Режим работы можно изменить, нажав на соответствующую кнопку или кликнув по названию режима работы.

Если нужно, измените ставку НДС.

Все расчеты на калькуляторе НДС можно производить, даже если нет подключения к интернет.

Последние введенные «Режим работы» и «Ставка НДС» сохраняются в памяти калькулятора.

Для копирования «Суммы НДС» или «Суммы Без/С НДС» кликните по цифрам, появится специальное окно.

При нажатии на кнопку «Х» калькулятор сбрасывается к первоначальным настройкам (Выделение НДС по ставке 20%).

Результаты вычислений отображаются как в числовом виде, так и прописью. Суммы прописью удобно копировать из специальных полей.

Результаты вычислений можно сохранить, используя кнопку «Сохранить».

Таблицу сохраненных результатов можно редактировать, удаляя не нужные расчеты.

Кликнув по строке в таблице сохраненных результатов, можно перенести данные в основные расчеты.

Скопировав «Ссылку на результат», можно отправить ссылку на произведенные расчеты по e-mail или мессенджер.

Формула расчета НДС

Для выделения НДС из суммы нужно Цену с НДС умножить на 20 и разделить на 120.

Попробуем посчитать НДС, выделим НДС из 550: 550х18/120=83.90. НДС равен 83.90, сумма без НДС — 550-83.90 = 466.10.

Начислять НДС тоже не сложно. Необходимо Цену без НДС умножить на 0.20 (получаем сумму НДС) и к получившемуся результату прибавить Цену без НДС.

Для примера начислим НДС на 550: 550х0.20+550=649. НДС равен 99.00, сумма с НДС 649.00..

Из истории возникновения НДС

В России НДС (Налог на Добавленную Стоимость) впервые был введен в 1992 году. Первоначально правила и порядок начисления НДС регулировались отдельным законом

«О налоге на добавленную стоимость», позже НДС стал регулироваться 21 главой Налогового кодекса.

Изначально ставка НДС доходила до 28%, но позже была снижена до 20%.

Сейчас основная ставка НДС, действующая на территории России — 20%. Пониженная ставка НДС 10% действует на медицинские и детские товары, печатные издания, книжную продукцию.

calculator888.ru