Социальные взносы в 2019: ставка и изменения, КБК — СКБ Контур

Страховые взносы начисляются на компенсацию расходов сотрудника на проводимые исследования коронавирусной инфекции (2019-nCoV)

Письмо Департамента налоговой политики Минфина России от 18 августа 2020 г. N 03-04-06/72409 Об обложении страховыми взносами и НДФЛ сумм оплаты организацией стоимости исследования работников на предмет наличия у них коронавирусной инфекции (2019-nCoV)

8 октября 2020

Департамент налоговой политики рассмотрел обращение по вопросам обложения страховыми взносами и налогом на доходы физических лиц сумм оплаты организацией стоимости исследования работников на предмет наличия у них коронавирусной инфекции (2019-nCoV) и в соответствии со статьей 342 Налогового кодекса Российской Федерации (далее — Кодекс) разъясняет следующее.

1. Страховые взносы

Положениями подпункта 1 пункта 1 статьи 420 и пункта 1 статьи 421 Кодекса предусмотрено, что объектом и базой для начисления страховых взносов для организаций, производящих выплаты и иные вознаграждения физическим лицам, подлежащим обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования, признаются выплаты и иные вознаграждения, начисляемые ими в пользу физических лиц в рамках трудовых отношений и по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг, за исключением сумм, указанных в статье 422 Кодекса.

Статьей 212 Трудового кодекса Российской Федерации обязанности по обеспечению безопасных условий и охраны труда возлагаются на работодателя.

Согласно пункту 2 статьи 25 Федерального закона от 30.03.1999 N 52-ФЗ «О санитарно-эпидемиологическом благополучии населения» индивидуальные предприниматели и юридические лица обязаны осуществлять санитарно-противоэпидемические (профилактические) мероприятия по обеспечению безопасных для человека условий труда и выполнению требований санитарных правил и иных нормативных правовых актов Российской Федерации в целях предупреждения, в том числе инфекционных заболеваний.

В соответствии с пунктом а.2 статьи 10 Федерального закона от 21.12.1994 N 68-ФЗ «О защите населения и территорий от чрезвычайных ситуаций природного и техногенного характера» (далее — Федеральный закон N 68-ФЗ) Правительство Российской Федерации устанавливает обязательные для исполнения гражданами и организациями правила поведения при введении режима повышенной готовности или чрезвычайной ситуации.

Исходя из положений пункта 1 Постановления Правительства Российской Федерации от 02.04.2020 N 417 «Об утверждении правил поведения, обязательных для исполнения гражданами и организациями, при введении режима повышенной готовности или чрезвычайной ситуации» установлено, что граждане и организации обязаны выполнять решения Правительства Российской Федерации, Правительственной комиссии по предупреждению и ликвидации чрезвычайных ситуаций и обеспечению пожарной безопасности или должностных лиц, указанных в пункте 8 (в частности, должностное лицо, определяемое законом субъекта Российской Федерации — города федерального значения) и в пункте 9 статьи 4.1 Федерального закона N 68, направленные на принятие дополнительных мер по защите населения и территорий от чрезвычайных ситуаций.

Так, согласно пунктам 2.4 и 2.5 Требований к организации деятельности организаций и индивидуальных предпринимателей, при осуществлении которой не принято (отменено) решение о приостановлении посещения гражданами территорий, зданий, строений, сооружений (помещений в них), где осуществляется деятельность таких организаций и индивидуальных предпринимателей, Приложения 6 к указу Мэра Москвы от 05. 03.2020 N 12-УМ «О введении режима повышенной готовности» работодатель обязан обеспечить проведение исследований на предмет наличия новой коронавирусной инфекции (2019-nCoV) в организациях, допущенных к проведению таких исследований в соответствии с законодательством Российской Федерации, в отношении не менее 10 процентов работников в период с 12 мая 2020 года по 31 мая 2020 года и в период с 1 июня 2020 года в течение каждых 15 календарных дней.

03.2020 N 12-УМ «О введении режима повышенной готовности» работодатель обязан обеспечить проведение исследований на предмет наличия новой коронавирусной инфекции (2019-nCoV) в организациях, допущенных к проведению таких исследований в соответствии с законодательством Российской Федерации, в отношении не менее 10 процентов работников в период с 12 мая 2020 года по 31 мая 2020 года и в период с 1 июня 2020 года в течение каждых 15 календарных дней.

Таким образом, учитывая, что организация проведения исследований работников на предмет наличия у них новой коронавирусной инфекции (2019-nСоV) направлена на выполнение требований действующего законодательства Российской Федерации в части обеспечения нормальных (безопасных) условий труда работников и соблюдения требований режима повышенной готовности в связи с угрозой распространения в городе Москве новой коронавирусной инфекции (2019-nCoV), а также не связана с выплатами в пользу работников, то оплата организацией стоимости данного исследования по договору с медицинским учреждением, допущенным к проведению такого исследования в соответствии с законодательством Российской Федерации, не признается объектом обложения страховыми взносами.

Одновременно обращаем внимание, что в соответствии с подпунктом 5 пункта 1 статьи 422 Кодекса к суммам, не подлежащим обложению страховыми взносами, относятся, в частности, суммы платежей (взносов) плательщика по договорам добровольного личного страхования работников, заключаемым на срок не менее одного года, предусматривающим оплату страховщиками медицинских расходов этих застрахованных лиц, суммы платежей (взносов) плательщика по договорам на оказание медицинских услуг работникам, заключаемым на срок не менее одного года с медицинскими организациями, имеющими соответствующие лицензии на осуществление медицинской деятельности, выданные в соответствии с законодательством Российской Федерации.

Таким образом, в случае если организация заключает на срок не менее одного года договоры ДМС или договоры на оказание медицинских услуг с медицинскими учреждениями, в рамках которых могут осуществляться исследования работников на предмет наличия у них новой коронавирусной инфекции (2019-nCoV), то суммы платежей по таким договорам также не подлежат обложению страховыми взносами.

Однако, в случае, если организация компенсирует работникам их расходы на проведение указанного исследования в медицинских учреждениях, то, учитывая, что такие выплаты не поименованы в перечне сумм, не подлежащих обложению страховыми взносами, в статье 422 Кодекса, данные суммы компенсации облагаются страховыми взносами в общеустановленном порядке.

2. Налог на доходы физических лиц

Согласно пункту 1 статьи 210 Кодекса при определении налоговой базы по налогу на доходы физических лиц учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло.

Статья 41 Кодекса определяет доход как экономическую выгоду в денежной или натуральной форме, учитываемую в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемую для физических лиц в соответствии с главой 23 «Налог на доходы физических лиц» Кодекса.

С учетом вышеизложенного оплаченная работодателем для работников стоимость проведения исследований на предмет наличия у них новой коронавирусной инфекции (2019-nСоV) в организациях, допущенных к проведению таких исследований в соответствии с законодательством Российской Федерации, необходимость проведения которых обусловлена обеспечением нормальных (безопасных) условий труда работников, не может быть признана экономической выгодой (доходом) налогоплательщиков.

Соответственно, доходов, подлежащих обложению налогом на доходы физических лиц, в таком случае не возникает.

Настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

|

Заместитель директора Департамента |

В.В. Сашичев |

Подводные камни для МСП | Мнения

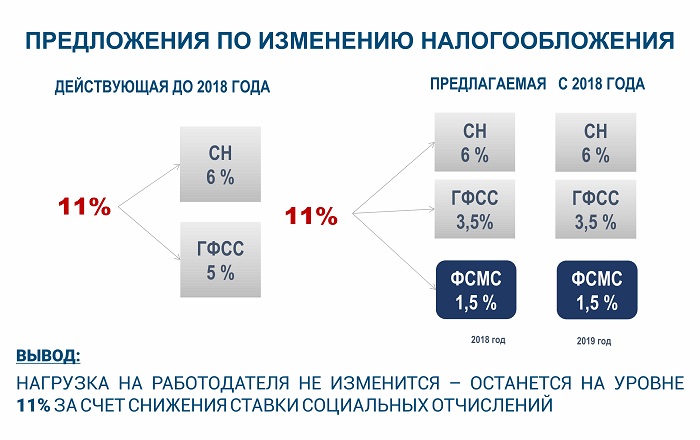

4 июня президент объявил о новом комплексе мер господдержки МСП. Самые полезные и большие льготы повезло получить общепиту — ему (пока в пилотном режиме) обнулят НДС с 2022 года и снизят страховые взносы до 15% при численности персонала до 1,5 тыс. человек. Логика государства такова: получив послабления, рестораторы, которые зачастую не бьют чеки и платят «в конверте», выйдут из налоговой тени и компенсируют выпадающие от отмены НДС доходы бюджета платежами по НДФЛ. А если этого не произойдет, «пилот» могут, наверное, и свернуть

В целом обе меры совершенно правильные — в общепите почти нет входящего НДС, что фактически делает его налогом на продажи. А расширение порогов по страховым взносам наконец-то учитывает отраслевую специфику, потому что большое количество работников еще не делает ресторан крупным бизнесом — надо смотреть на выручку. Московские лоббисты, которым удалось продвинуть такие инициативы, вызывают искреннее восхищение.

Московские лоббисты, которым удалось продвинуть такие инициативы, вызывают искреннее восхищение.

Впрочем, оба нововведения несут в себе подводные камни. Помните, как однажды Владимир Путин сказал в интервью, что у него есть основания воспринимать бизнесменов как «жуликов по определению»? В реальности бизнес не стремится своровать, но всегда стремится оптимизировать деятельность. Так вот: снижая страховые взносы для определенных групп бизнеса, государство стимулирует более крупные фирмы, которые под эту льготу не попали, искусственно дробиться. Избежать этого позволит снижение взносов для всей экономики, возможно, за исключением отраслей, связанных с природной рентой.

С НДС тоже не всё однозначно. Очевидно, что Минфин будет искать альтернативные источники наполнения федерального бюджета, если рестораторы моментально не компенсируют обелением отток платежей по нему. А такого точно не произойдет: процесс выхода из тени занимает долгие годы, а то и десятилетия. В начале 2000-х наш институт делал исследование по этой теме, опрашивая большую выборку предпринимателей на протяжении нескольких лет. Выяснилось, что обеление происходит постепенно, а уход в серую зону — почти моментально. Поэтому «завтра» никто не выйдет: бизнес не доверяет государству и нужно время, чтобы восстановить контакт.

Выяснилось, что обеление происходит постепенно, а уход в серую зону — почти моментально. Поэтому «завтра» никто не выйдет: бизнес не доверяет государству и нужно время, чтобы восстановить контакт.

При этом недавние заявления министра финансов Антона Силуанова восстановлению доверия отнюдь не способствуют. Когда чиновник такого уровня говорит, что налоговая система должна постоянно меняться и подстраиваться под задачи, которые стоят на повестке дня, бизнес воспринимает это как тревожный сигнал. Как сигнал, что сегодня для них, может, налог и снизят, но завтра упрекнут в жадности и снова все льготы заберут.

В целом, на мой взгляд, господдержка слабо коррелирует с положением малого бизнеса и скорее искажает рыночные механизмы. Взять, например, еще одну объявленную меру — увеличение квоты МСП в госзакупках до 25%. Малый бизнес — это прежде всего розничная торговля и услуги, а участие в госзакупках может себе позволить очень небольшой круг компаний. Более того, государственным заказчикам проще работать с крупными фирмами, так как у них объемы подходящие и сферы деятельности понятные. Зачем искусственно стимулировать спрос? Интерес должен быть экономический, а не административный. Кроме того, малые предприятия, которые подсаживаются на «иглу» госзаказа, к сожалению, зачастую теряют рынок и перестают улучшать продукцию. У них просто нет мотивации это делать. Не уверен, что такой сценарий продуктивен для развития МСП в России.

Зачем искусственно стимулировать спрос? Интерес должен быть экономический, а не административный. Кроме того, малые предприятия, которые подсаживаются на «иглу» госзаказа, к сожалению, зачастую теряют рынок и перестают улучшать продукцию. У них просто нет мотивации это делать. Не уверен, что такой сценарий продуктивен для развития МСП в России.

Из мер, которые однозначно позитивны, могу назвать обнуление комиссий в системе быстрых платежей для МСП, работающих с физлицами. Малый бизнес активно использует эквайринг (Россия вообще один из лидеров по обороту безналичных платежей) и платит за него ощутимые комиссии банкам. Снижение трансакционных издержек — безусловное преимущество, которое при этом охватит большинство компаний и может поспособствовать их посткризисному восстановлению.

За время пандемии деловое сообщество повидало множество пакетов помощи бизнесу. Но главную меру поддержки невозможно «упаковать» в пакет. Потому что главной помощью предпринимателям станут только экономический рост, восстановление спроса и отказ от эпидемиологических ограничений.

Автор — президент Национального института системных исследований проблем предпринимательства

Позиция редакции может не совпадать с мнением автора

Все самое интересное об Организации Объединенных Наций

Можно ли назвать ООН мировым правительством?

Нет. Правительство представляет страну и народ. Организация Объединенных Наций не представляет ни конкретное правительство, ни какую-либо страну — она представляет всех своих членов и делает только то, что государства-члены ей поручат.

Хотя ООН иногда называют «парламентом наций», она не является надгосударственной структурой. У Организации нет армии, она не взимает налогов. Выполнение принимаемых ею решений зависит от политической воли ее членов, а для финансирования ее деятельности государства-члены делают взносы.

ООН — это форум, место, в котором могут встретиться представители практически всех стран мира. Она обеспечивает им механизм для поиска путей урегулирования споров или проблем и решения практически любых вопросов, стоящих перед человечеством.

Существует ли свод правил или принципов, по которым работает ООН?

Да, есть Устав Организации Объединенных Наций, в котором разъясняются права и обязанности государств-членов и необходимые действия для решения тех задач, которые они перед собой ставят. Вступая в ООН, страна принимает цели и правила, изложенные в Уставе.

Четыре главные цели ООН:

- поддержание мира на планете;

- развитие дружественных отношений между странами;

- совместная деятельность по улучшению условий жизни бедных людей, борьба с голодом и болезнями, ликвидация неграмотности и содействие уважению прав и свобод;

- помощь странам в достижении этих целей.

Как создавалась ООН?

Идея создания Организации Объединенных Наций возникла во время Второй мировой войны (1939–1945 годы). Руководители стран мира, которые совместными усилиями добивались окончания войны, осознали острую необходимость создания механизма, который позволил бы обеспечить мир и не допустить войн в будущем. Они понимали, что это возможно только в том случае, если все страны будут действовать сообща в рамках всемирной организации. Такой организацией стала Организация Объединенных Наций. Официальной датой рождения Организации является 24 октября 1945 года. На тот момент в нее входила 51 страна.

Они понимали, что это возможно только в том случае, если все страны будут действовать сообща в рамках всемирной организации. Такой организацией стала Организация Объединенных Наций. Официальной датой рождения Организации является 24 октября 1945 года. На тот момент в нее входила 51 страна.

Как появилось название «Организация Объединенных Наций»?

Название «Организация Объединенных Наций» было предложено президентом Соединенных Штатов Франклином Д. Рузвельтом. Впервые оно было официально употреблено в 1942 году, когда представители 26 стран подписали Декларацию Объединенных Наций. В честь президента Рузвельта, который умер за несколько недель до подписания Устава, все, кто присутствовал на Сан-Францискской конференции, согласились с названием «Организация Объединенных Наций».

Здание, выросшее на месте скотобойни

На своем 1-м заседании, состоявшемся в 1946 году в Лондоне, Генеральная Ассамблея постановила разместить Центральные учреждения Организации Объединенных Наций в Соединенных Штатах. Нью-Йорк был не единственным кандидатом — рассматривались также Филадельфия, Бостон и Сан-Франциско. В итоге Генеральная Ассамблея склонилась в пользу нынешнего места, когда Джон Д. Рокфеллер-младший в последнюю минуту безвозмездно предоставил 8,5 млн. долл. США.

Нью-Йорк был не единственным кандидатом — рассматривались также Филадельфия, Бостон и Сан-Франциско. В итоге Генеральная Ассамблея склонилась в пользу нынешнего места, когда Джон Д. Рокфеллер-младший в последнюю минуту безвозмездно предоставил 8,5 млн. долл. США.

Позже муниципалитет города Нью-Йорка выделил в качестве дара дополнительный участок. На месте, выбранном для Центральных учреждений ООН, находились скотобойня, железнодорожное депо и другие промышленные здания.

24 октября 1949 года Генеральный секретарь ООН Трюгве Ли заложил первый камень в фундамент 39-этажного здания, а 21 августа 1950 года сотрудники Секретариата начали занимать свои новые кабинеты.

Существовала ли подобная организация до этого?

Аналогичная организация — Лига Наций — была создана в 1919 году после первой мировой войны. Ее главная задача заключалась в поддержании мира. Однако в Лигу вошли не все страны. Так, например, Соединенные Штаты никогда не были ее членом. Некоторые страны, вступившие в Лигу, позже вышли из нее, и во многих случаях Лига не принимала никаких мер. Хотя опыт Лиги оказался неудачным, она возродила мечту о создании всемирной организации. В итоге появилась Организация Объединенных Наций.

Некоторые страны, вступившие в Лигу, позже вышли из нее, и во многих случаях Лига не принимала никаких мер. Хотя опыт Лиги оказался неудачным, она возродила мечту о создании всемирной организации. В итоге появилась Организация Объединенных Наций.

Кому принадлежит комплекс Центральных учреждений ООН?

Центральные учреждения Организации Объединенных Наций являются международной зоной. Это означает, что земля, на которой находится комплекс ООН, принадлежит не только Соединенным Штатам как принимающей стране, но и всем членам Организации. У Организации Объединенных Наций свой флаг и свой контингент сотрудников безопасности, которые охраняют территорию. Кроме того, она располагает собственным почтовым отделением и выпускает свои марки. Корреспонденцию с этими марками можно отправлять только из Центральных учреждений ООН или из отделений ООН в Вене и Женеве.

Кто оплачивает деятельность ООН?

Всю работу Организации Объединенных Наций оплачивают входящие в нее 193 государства-члена. Других средств у нее нет. У Организации Объединенных Наций четыре вида бюджетов:

Других средств у нее нет. У Организации Объединенных Наций четыре вида бюджетов:

- регулярный бюджет, покрывающий расходы основных подразделений в Центральных учреждениях в Нью-Йорке и местных отделений во всем мире;

- бюджет операций по поддержанию мира;

- бюджет международных уголовных трибуналов;

- бюджет так называемого «Генерального плана капитального ремонта» (1,9 млрд. долл. США) для финансирования ремонтных работ в комплексе штаб-квартиры ООН).

Взносы в бюджет ООН делаются в обязательном порядке. Размеры взносов определяются по шкале, которая утверждается всеми государствами-членами. Эта шкала рассчитана с учетом платежеспособности стран, их национального дохода и численности населения.

Оправдывает ли ООН расходы на ее содержание?

Регулярный бюджет Организации Объединенных Наций утверждается Генеральной Ассамблеей на два года. Предложенный бюджет на 2018–2019 годы составил 5,4 млрд. долл. США, которые идут на оплату деятельности ООН, выплату окладов сотрудникам и содержание основных объектов инфраструктуры. Примерно такую же сумму граждане Соединенных Штатов ежегодно тратят на покупку срезанных цветов и комнатных растений. Бюджет операций по поддержанию мира на 2016–2017 годы составил около 8 млрд. долл. США, что соответствует 0,5 процента общемировых военных расходов. Миротворческая деятельность гораздо дешевле, чем война, и поэтому затраты на нее оправданы.

Предложенный бюджет на 2018–2019 годы составил 5,4 млрд. долл. США, которые идут на оплату деятельности ООН, выплату окладов сотрудникам и содержание основных объектов инфраструктуры. Примерно такую же сумму граждане Соединенных Штатов ежегодно тратят на покупку срезанных цветов и комнатных растений. Бюджет операций по поддержанию мира на 2016–2017 годы составил около 8 млрд. долл. США, что соответствует 0,5 процента общемировых военных расходов. Миротворческая деятельность гораздо дешевле, чем война, и поэтому затраты на нее оправданы.

В 2013–2015 годах в список десяти государств-членов, которые сделали самые большие начисленные взносы в бюджеты Организации Объединенных Наций, вошли Соединенные Штаты Америки, Соединенное Королевство Великобритании и Северной Ирландии, Япония, Германия, Канада, Швеция, Норвегия, Франция, Нидерланды, Бразилия.

История Организации Объединенных Наций: хронология событий

- сентябрь 1939 года

Спустя считанные недели после начала Второй мировой войны значительная часть территории Европы превратилась в руины.

- 14 августа 1941 года

Президент США Рузвельт и премьер-министр Великобритании Черчилль провели встречу на борту боевого корабля в Атлантическом океане. Они приняли Атлантическую хартию, содержавшую набросок плана достижения мира во всем мире. - 1 января 1942 года

В первый день 1942 года Рузвельт, Уинстон Черчилль, Максим Литвинов — от имени Советского Союза — и Цзы-вень — от имени Китая — подписали краткий документ, который впоследствии стал известен как «Декларация Объединенных Наций». На следующий день эта декларация была подписана также представителями 22 других государств. - 30 октября 1943 года

Представители Китая, Советского Союза, Соединенного Королевства и Соединенных Штатов подписали Московскую декларацию и договорились о создании по окончании войны организации наций для поддержания мира. - лето и осень 1944 года

Руководители Великобритании, Китая, Советского Союза и Соединенных Штатов встретились на вилле Думбартон-Окс под Вашингтоном и разработали принципы и цели будущей Организации Объединенных Наций.

- 11 февраля 1945 года

Президент США Рузвельт, премьер-министр Великобритании Черчилль и председатель Совнаркома СССР Иосиф Сталин после встречи в Ялте (Советский Союз) объявили о своем твердом намерении создать Организацию Объединенных Наций. Кроме того, они договорились о системе голосования в Совете Безопасности. - 26 июня 1945 года

На конференции, состоявшейся в Сан-Франциско, представители 50 стран единогласно приняли Устав Организации Объединенных Наций. - 24 октября 1945 года

После того как большинство стран, включая пять постоянных членов Совета Безопасности (Соединенное Королевство, Китай, СССР, США и Франция), подписали и официально признали Устав ООН, начался отсчет истории Организации Объединенных Наций. Таким образом, каждый год 24 октября мы отмечаем День Организации Объединенных Наций.

Какова структура ООН?

Организация Объединенных Наций работает практически во всех странах мира, а руководят этой деятельностью шесть главных органов:

Все эти органы заседают в Центральных учреждениях ООН в Нью-Йорке, за исключением Международного Суда, который находится в Гааге, Нидерланды. Кроме того, существуют программы, фонды, управления, специализированные учреждения и связанные с ООН организации. Специализированные учреждения и связанные с ООН организации координируют свою работу с ООН, являясь при этом отдельными, самостоятельными организациями. Они действуют в самых разных областях: здравоохранение, сельское хозяйство, телекоммуникации, изменение климата, проблемы коренных народов, устойчивое развитие и др. Все они наряду с собственно ООН образуют систему Организации Объединенных Наций.

Кроме того, существуют программы, фонды, управления, специализированные учреждения и связанные с ООН организации. Специализированные учреждения и связанные с ООН организации координируют свою работу с ООН, являясь при этом отдельными, самостоятельными организациями. Они действуют в самых разных областях: здравоохранение, сельское хозяйство, телекоммуникации, изменение климата, проблемы коренных народов, устойчивое развитие и др. Все они наряду с собственно ООН образуют систему Организации Объединенных Наций.

Что такое Постоянный наблюдатель?

Государства, являющиеся членами одного или более специализированных учреждений, не будучи при этом членами Организации Объединенных Наций, могут получить статус Постоянного наблюдателя. Статус Постоянного наблюдателя возник исключительно из практики — в Уставе Организации Объединенных Наций никаких положений на этот счет нет. Эта практика существует с 1946 года, когда Генеральный секретарь признал назначение правительства Швейцарии в качестве Постоянного наблюдателя при Организации Объединенных Наций. Впоследствии своих наблюдателей направляли некоторые другие государства, которые позднее стали членами Организации Объединенных Наций, например Австрия, Италия, Финляндия и Япония. Швейцария стала членом ООН 10 сентября 2002 года.

Впоследствии своих наблюдателей направляли некоторые другие государства, которые позднее стали членами Организации Объединенных Наций, например Австрия, Италия, Финляндия и Япония. Швейцария стала членом ООН 10 сентября 2002 года.

Постоянные наблюдатели могут посещать большинство заседаний и имеют доступ почти ко всей соответствующей документации. Многие региональные и международные организации также участвуют в качестве наблюдателей в работе Генеральной Ассамблеи.

Какие языки являются официальными языками ООН?

В Организации Объединенных Наций используются следующие официальные языки: английский, арабский, испанский, китайский, русский и французский. Рабочими языками Секретариата ООН являются английский и французский.

Первоначально в качестве рабочих языков ООН использовались английский и французский. Позже арабский, испанский, китайский и русский языки были добавлены к числу рабочих языков Генеральной Ассамблеи и Экономического и Социального Совета.Рабочими языками Совета Безопасности являются английский, арабский, испанский, китайский, русский и французский.

Делегат может выступать на любом из официальных языков, а его выступление синхронно переводится на другие официальные языки. Большинство документов ООН также издается на всех шести официальных языках. Иногда делегаты выступают на неофициальных языках. В этом случае делегация обязана либо обеспечить устный перевод, либо предоставить текст выступления на одном из официальных языков. Дополнительная информация >>

Какова процедура признания нового государства или правительства? Каким образом страны становятся членами ООН?

Признание нового государства или правительства — это акт, который могут совершить или отказаться совершить только другие государства и правительства. Как правило, этот акт означает готовность установить дипломатические отношения. Организация Объединенных Наций не является ни государством, ни правительством и поэтому не обладает никакими полномочиями признавать то или иное государство или правительство. Будучи организацией, объединяющей независимые государства, она может принимать в свои члены новые государства или принимать полномочия представителей нового правительства.

Будучи организацией, объединяющей независимые государства, она может принимать в свои члены новые государства или принимать полномочия представителей нового правительства.

Согласно Уставу Организации Объединенных Наций, «прием в члены Организации открыт для всех миролюбивых государств, которые примут на себя содержащиеся в Уставе Организации Объединенных Наций обязательства и которые, по суждению Организации, могут и желают эти обязательства выполнять». Прием государств в члены Организации Объединенных Наций производится решением Генеральной Ассамблеи по рекомендации Совета Безопасности. В сжатом виде эту процедуру можно представить так:

- Государство направляет Генеральному секретарю заявление и письмо, в котором оно официально принимает на себя обязательства, содержащиеся в Уставе.

- Заявление рассматривается Советом Безопасности. Рекомендация о приеме считается принятой, если за нее проголосовали 9 из 15 членов Совета и при этом никто из 5 постоянных членов — Китай, Российская Федерация, Соединенное Королевство Великобритании и Северной Ирландии, Соединенные Штаты Америки и Франция — не проголосовал против.

- Если Совет выносит рекомендацию о приеме, она представляется на рассмотрение Генеральной Ассамблее. Для приема нового государства необходимо большинство в две трети голосов членов Ассамблеи.

- Членство вступает в силу с даты принятия резолюции о приеме.

На каждой сессии Генеральная Ассамблея рассматривает полномочия всех представителей государств-членов, участвующих в работе сессии. При рассмотрении полномочий, которое, как правило, проводится сначала в Комитете по проверке полномочий в составе девяти членов, но может проводиться и в других случаях, может возникнуть вопрос о том, находится ли фактически у власти правительство, аккредитовавшее конкретного представителя. В итоге решение принимается большинством голосов в Ассамблее. Следует отметить, что при обычной смене правительств, например в результате демократических выборов, никаких вопросов, связанных с полномочиями представителя соответствующего государства, не возникает.

Как менялась численность государств-членов начиная с 1945 года до настоящего времени?

КС разъяснил, как уволить профсоюзного активиста

Конституционный суд запретил увольнять профсоюзных деятелей при возражениях со стороны их организации, пока соответствующий протест не признают необоснованным в судебном порядке. До вступления в силу такого решения сотрудник должен оставаться на работе. Это следует из постановления, которое КС опубликовал 7 июня.

История вопроса

Екатерина Сергеева была начальником бюро отдела технического контроля ОАО «Завод Лентеплоприбор». Она также занимала пост председателя профкома местного профсоюза. В 2019-м ее попытались уволить в рамках сокращения штата, но вышестоящая профсоюзная организация с этим не согласилась. Тем не менее руководство «Лентеплоприбора» издало приказ об увольнении Сергеевой.

В этом сюжете12 апреля, 15:52

24 марта, 12:54

Завод также обратился в Октябрьский районный суд Петербурга с заявлением о признании необоснованным решения территориальной организации Петербурга и Ленобласти Российского профсоюза работников промышленности. Суд удовлетворил это требование. Коллегия по гражданским делам Санкт-Петербургского городского суда отменила решение первой инстанции, но тоже признала решение профсоюзной организации необоснованным.

Суд удовлетворил это требование. Коллегия по гражданским делам Санкт-Петербургского городского суда отменила решение первой инстанции, но тоже признала решение профсоюзной организации необоснованным.

Сергеева попыталась оспорить приказ о своем увольнении в суде, но несколько инстанций ей в этом отказали. Они отметили, что закон не запрещает увольнять руководителя выборного коллегиального органа первичной профсоюзной организации, даже если возражения вышестоящей организации еще не оспорены в суде.

По мнению Сергеевой, ч. 3 ст. 374 Трудового кодекса, на которую ссылались суды, противоречит праву на справедливый суд и судебную защиту, а также защиту трудовых прав граждан.

Позиция КС

Конституционный суд подчеркнул, что никакие дискриминационные действия в отношении сотрудников профсоюзов недопустимы. Государство обязано защищать профсоюзные организации и их участников от нарушения их трудовых прав. Это позволяет им выполнять свои функции, не опасаясь неблагоприятных последствий со стороны работодателя.

При этом доказательство того, что увольнение такого сотрудника носит дискриминационный характер, профсоюзная организация может предоставить именно в суде. Поэтому в случае возражений профсоюза увольнение может произойти не раньше, чем вступит в силу судебное решение о признании необоснованными этих возражений.

В таком толковании ч. 3 ст. 374 ТК не противоречит Основному закону. Понимать и применять эту норму иначе недопустимо, подчеркнул КС.

Конституционный суд также отменил судебные акты по делу Екатерины Сергеевой. При этом КС указал, что если суд все-таки признал возражения профсоюзного органа против ее увольнения необоснованным, то судам достаточно изменить дату окончания работы истицы на более позднюю и обязать завод выплатить ей зарплату за этот период.

Староладожское сельское поселение — официальный сайт

Ладога… Город удивительных преданий и загадок, свидетель рождения Руси.

Город-воин, мужественно защищавший северные рубежи государства на протяжении более тысячи лет. Сколько легенд и сказаний связано с ее богатейшей историей, с первыми годами становления древней Руси! Это и призвание варяжского князя Рюрика, и предание о смерти вещего Олега в Ладоге, и славные битвы дружин на Волхове.

«Бесстрашный, гордый живет тут народ: жизнь давно научила его ковать железо, строить суда, бороться с ветром», — так отзывались о жителях нашего края летописцы. Примечательна древняя Ладога и живыми свидетелями легендарных страниц. Их немного. Это крепость, щедро раскрывшая свои тайны, несколько храмов и два монастырских ансамбля. Гордыми стражами древней земли возвышаются погребальные сопки по окраинам древнего города.

Усилиями ученых, историков, реставраторов Старая Ладога возрождается навеки. Неповторим в своем многообразии архитектурный облик поселения. Более, чем тысячелетняя история запечатлена в памятниках древнерусского зодчества. Щедра и прекрасна эта земля. Седой Волхов, несущий свои воды в Ладожское озеро, яркая зелень лесов и полей, старинные храмы, крепость и монастыри- незабываемое зрелище для туристов.

Седой Волхов, несущий свои воды в Ладожское озеро, яркая зелень лесов и полей, старинные храмы, крепость и монастыри- незабываемое зрелище для туристов.

Но Старая Ладога богата не только историческими памятниками. Привлекают внимание туристов и уникальные памятники природы, имеющие не только природоохранное, но и научное, культурное, эстетическое, рекреационное и оздоровительное значение. Наша природа чрезвычайно богата и разнообразна. Подобно талантливому скульптору, создающему монументальные изваяния из гипса или мрамора, она создала для нас тысячи «живых» памятников, которые поражают своей красотой, неповторимостью.

Староладожская библиотека еще в 80-90-е годы минувшего столетия совместно со средней школой и музеем-заповедником разработала экологическую программу- «Земли моей лицо живое». В программу входили экскурсии в лес, в парк, викторины, утренники, экспедиции по сбору фольклорного материала: песен, легенд, сказаний.

Продолжается работа по данной программе и в настоящее время. Цель этой программы- воспитывать у школьников бережное отношение к природе, как одну из главных жизненных, этических и эстетических ценностей, формировать активную позицию учащихся по охране и восстановлению родного края. Особый интерес у школьников вызвала тема «Родники и источники Старой Ладоги».

Цель этой программы- воспитывать у школьников бережное отношение к природе, как одну из главных жизненных, этических и эстетических ценностей, формировать активную позицию учащихся по охране и восстановлению родного края. Особый интерес у школьников вызвала тема «Родники и источники Старой Ладоги».

Владимир Иванович Даль дает следующее определение слову «родник»: «Ключ, родник, водяная жила, источник, отпирающий недра Земли». Древние предания наделяли воду божественной силой, способной возвращать молодость и даже жизнь. Ключевой водой лечились от болезней и от «дурного глаза». Не оттуда ли в русских сказках появилась «живая» вода, обладающая чудодейственной силой?

Экологические занятия «Про зеленые леса и лесные чудеса», «О чем молчат деревья?» и другие, которые проводили сотрудники библиотеки на природе, заставляли ребят задуматься, понять, что природа живая, что она не только требует бережного отношения, но и ждет помощи. А перформанс «Путешествие Капли», в котором принимали участие ладожские школьники, был устроен, словно путешествие по родникам Староладожской волости. То — струйка воды оживала и просила о помощи, то ручеек «говорил», что ему трудно дышать…Итогом перформанса стали общие субботники по расчистке территории родника в деревне Ахматова Гора.

То — струйка воды оживала и просила о помощи, то ручеек «говорил», что ему трудно дышать…Итогом перформанса стали общие субботники по расчистке территории родника в деревне Ахматова Гора.

Конечно, помощь школьников была важна, но поистине бесценными были те легенды, а, скорее, даже сказки, которые удалось собрать о колодцах, родниках и источниках у жителей Старой Ладоги.

Они были удивительно поэтичны. В сказке-легенде о колодце на Ахматовой Горе, где, к величайшему изумлению, даже в самый жаркий день из под булыжной мостовой, пробиваются крошечные струйки воды, говорится, что когда-то в «черные» времена, когда здесь лютовали враги, земля заплакала, и вот, плачет до сих пор. А в колодец стекают эти слезы. И, правда, вода в колодце чистая, как слеза; до сегодняшнего дня к колодцу с соседних улиц идут и едут с емкостями любители чистейшей, как хрусталь, водицы.

Есть свой источник и в деревне Балкова Гора, который любят и берегут жители Волховского проспекта. Родник благоустроен. К нему проложен мостик. Там всегда чисто. И многие утверждают, что не только холодная и вкусная вода придает силы, но, если просто постоять там и подышать удивительным воздухом, обратный путь, даже с тяжелыми канистрами, становится вдвое короче.

К нему проложен мостик. Там всегда чисто. И многие утверждают, что не только холодная и вкусная вода придает силы, но, если просто постоять там и подышать удивительным воздухом, обратный путь, даже с тяжелыми канистрами, становится вдвое короче.

Неиссякаем родничок на улице Культуры. Легенды про него нет, или забыта она, никто уже не расскажет. Но у него своя жизнь, своя дорога. Ключевая вода промыла канавку вдоль берега реки Ладожки, и образовала маленький удивительный островок, на котором каждую весну дикие утки выводят потомство. Помогла ли им родниковая вода, кто знает? Но, когда осенью поднимаются они высоко в небо, расправив сильные крылья, хочется верить, что помогла.

Старая Ладога богата ручейками и родниками, но лишь некоторые из них относятся к памятникам природы, наиболее известны и благоустроены. Это родник, святой источник великомученицы Параскевы Пятницы на берегу реки Волхов. Источник начинается под Малышевой горой, на которой стоит Собор Рождества святого Иоанна Предтечи с приделом Параскевы Пятницы. Об источнике существуют старинные легенды, но есть история недавнего времени. После революции, когда храмы закрывались и разрушались, был закрыт и храм Иоанна Предтечи. Многие годы он был недоступен для верующих. И с тех пор вода из родника, что у подножия храма, пропала. Пробовали искать, но все было сухо. А в 90-е, когда храм открылся, и иеромонах Евстафий провел первую службу, тоненькая струйка пробилась наружу и забил, засверкал серебристой струей источник, утоляя жажду страждущих. У источника построена купальня, и верующие круглый год обливаются святой водой.

На территории Свято-Успенского девичьего монастыря есть колодец, святой источник великомученицы Варвары. В 2010 году был он был воссоздан и освящен. Ни один верующий не пройдет мимо, зная целебные свойства святой воды. Колодец, святой источник Евпраксии у села Старая Ладога.

Ежегодно, двадцать седьмого сентября, на праздник Крестовоздвиженья, из Староладожского Свято-Успенского девичьего монастыря совершался крестный ход на Абрамовщину. Начало этому крестному ходу было положено еще в восемнадцатом веке. Вплоть до октябрьской революции ладожане отправлялись на Абрамовщину, где устраивались ярмарки, люди брали воду из находящегося там колодца.

Колодец благоустроен. Очень многие ладожане постоянно приходят именно сюда помолиться, попить святой воды. Особенно отрадно, что приходят, приезжают с маленькими детьми. И трогательно видеть, как малыши вместе с родителями повторяют слова молитвы. Место святое, намоленное. Без преувеличения можно сказать, что пребывание здесь исцеляет душу.

А легенда, которую удалось услышать, гласит, что по указу Петра Первого в Старую Ладогу, В Свято-Успенский девичий монастырь привезли инокиню Елену (В миру Евдокию Лопухину, первую жену Петра Алексеевича). И, якобы, родственники опальной царицы захотели выкрасть ее и увезти. Только слуги государевы узнали о заговоре, и темной ночью увели бедную царицу по болоту на Абрамовщину. Ночь провела она у источника, молила слезно Евпраксию, чтобы уберегла ее от смерти. И прожила инокиня Елена долго, до преклонных лет. Правда ли это? Кто скажет? И из каких глубин рождаются на древней ладожской земле удивительные сказки!?

И не только сказки. Около семнадцати лет активно работает при ИДЦ «Старая Ладога» литературное объединение «Гардарика». Поэты и прозаики прославляют в стихах и в прозе любимое село. Вышло уже шесть выпусков литературно-публицистического альманаха «Пером и сердцем». Почти в каждом из них трогательные признания в любви Старой Ладоге, ее цветущим садам, рассветам, закатам, ее родникам…

Помолюсь, как могу, как умею,

За здоровье, любовь и покой.

Много я попросить не посмею:

Лишь бы солнце взошло над рекой.

И не знаю, а было ли счастье?

Но я верю, на деюсь и жду.

И с надеждой в любое ненастье

На родник, к Евпраксии иду.

Я умоюсь святою водою,

Из ладоней ее буду пить…

Все уходит из жизни плохое,

Счастье рядом и хочется жить.

(С. Кузьмина)

В этом году Староладожский Дом культуры отметит свое столетие. К юбилею выйдет новый, седьмой альманах. И снова зазвучат новые стихи и песни самодеятельных поэтов, черпающих вдохновение из родников и источников малой родины.

Молюсь о близких, о спасенье,

О здравии и о любви.

Святой родник журчит под сенью;

Шепчу: «Живи, родник, живи!»

Над родником святым сиянье,

Шатром березовым листва;

Сливается его журчанье

И тихие мои слова.

Шепчу сквозь слезы, слезы счастья:

-Благослови! Благослови!

Здесь я молиться буду часто,

А ты живи, родник, живи!

Пенсионный кризис в Украине: когда солидарность не по карману

– Сможет ли запуск 2-го уровня пенсионной системы решить проблему дефицита средств на пенсии? Тут есть несколько угроз. Первая из них – нестабильная экономика последних лет и туманные перспективы ее стабилизации, – считает Оксана Дутчак. – В условиях отсутствия экономического роста и продолжения экономических кризисов с пенсионными накоплениями может случиться то же, что происходит с любыми другими накоплениями: пока человек выйдет на пенсию, они существенно обесценятся. Стабильное инвестирование таких накоплений и их надлежащее администрирование со стороны операторов тоже может оказаться под угрозой нестабильности экономики, спекулятивных процессов и коррупционных рисков.

Критика законопроекта Главным научно-экспертным управлением Верховной Рады была еще жестче. Здесь прямо заявили, что в условиях экономической нестабильности вводить накопительное пенсионное страхование – значит дискредитировать саму идею накопительных пенсий.

Кроме того, эксперты указали, что в Украине отсутствует рынок ценных бумаг, и собранные на накопительных счетах средства попросту некуда будет инвестировать, кроме как давать в долг правительству. И посоветовали парламентариям и правительству вначале создать условия и сам рынок ценных бумаг, а уже потом запускать обязательное накопительное пенсионное страхование.

Долгое время авторы законопроекта не могли определиться с тем, какой процент отчислений с заработной платы должен идти на накопительные пенсии. И авторы законопроекта, и представители правительства называли разные ставки – от 2% до 7%.

Однако, слишком маленький процент отчислений раскритиковали профсоюзы, заявив, что таких отчислений попросту не хватит для выплаты в будущем нормальных пенсий с накопительных счетов. А против слишком большого процента выступили представители бизнеса, которым не нравится существенный рост расходов в условиях экономического кризиса.

В итоге, 29 апреля украинский парламент единодушно отправил этот законопроект на повторное первое чтение. По сути – на переработку.

Казалось, что на устранение всех недостатков предложенной модели обязательного накопительного пенсионного страхования правительству понадобится какое-то время. Но буквально через неделю после этого голосования, 7 мая, в парламенте был зарегистрирован обновленный законопроект №2683-3.

Предложенная модель претерпела лишь косметические изменения. Так, авторы законопроекта, среди которых глава парламентского Комитета по социальной политике Галина Третьякова, предложили ставку отчислений установить на уровне 4%, половину из которых платят работодатели, а другую половину – наемные работники.

Кроме того, авторы предложили создать еще один государственный пенсионный фонд, который будет управлять накопительными счетами наряду с частными накопительными фондами.

Однако, похоже, что обновленный законопроект ожидает участь предшественника. С его критикой выступил не только профильный Комитет по социальной политике, но и Министерство финансов, Пенсионный фонд Украины, Национальная комиссия по ценным бумагам и фондовому рынку. Поддерживает законопроект только Министерство социальной политики Украины, которое и отвечает за пенсионную реформу.

– Вся история с реформированием пенсионной системы очень хорошо демонстрирует огромное количество проблем, которые накопились в украинском обществе, – считает Оксана Дутчак. – В первую очередь, введение 2-го уровня обосновывается, в частности, текущим и нарастающим демографическим кризисом и кризисом на рынке труда – сокращением населения, уменьшением количества (официально) трудоустроенных, увеличением количества пенсионеров. Однако, введение 2-го уровня пенсионной системы не решит ни демографический кризис, ни кризис на рынке труда. Эти кризисы решаются обеспечением устойчивого социально-экономического развития, социальной поддержкой, достойными зарплатами и детенизацией рынка труда.

Что будет дальше – пока неизвестно. В правительстве настаивают на принятии закона об обязательном накопительном пенсионном страховании уже в этом году, чтобы новая система могла заработать с 2023 года. Иначе ее введение отсрочится еще как минимум на год.

Парламентская оппозиция в лице «Оппозиционной платформы – За жизнь» предлагает альтернативный законопроект №2683-2. Его отличие в том, что он увязывает введение 2-го уровня пенсионной системы со стабилизацией и устойчивым ростом экономики, сохранив приоритеты за солидарной пенсионной системой. Но шансов, что оппозиционный законопроект поддержит парламент – практически нет.

– Скорее всего, мне придется работать всю жизнь, – с грустью констатирует Евгений Колишевский, наблюдая за действиями правительства и парламента.

15 июня состоится семинар по вопросам налогообложения компаний и представительств фармацевтической отрасли

Приглашаем вас принять участие в семинаре по вопросам налогообложения компаний и представительств фармацевтической отрасли.

Дата и время: 15 июня 2021 г., 10:00–17:00.

Обеденный перерыв: 13:00–14:00.

Формат и место проведения:

Kиев, ул. Редутная, 8. Offline/оnline.

Организаторы:

- Комитет предпринимателей по налоговым вопросам при Торгово-промышленной палате Украины;

- Палата налоговых консультантов;

- Crowe Mikhailenko.

Вопросы, которые мы рассмотрим

Для украинских производителей

– Ближайшие изменения в Налоговом кодексе Украины:

- списание 50% налоговых убытков;

- ограничения внутригрупповых операций;

- новые ограничения в предоставлении бюджетного возмещения.

– BEPS для фармацевтической отрасли:

- Контролируемые иностранные компании и структурирование за рубежом;

- продажа акций/корпоративных прав;

- выплаты в пользу нерезидентов;

- постановка на налоговый учет нерезидентов, имеющих представительства в Украине и/или открывающих в Украине банковские счета.

– Дисконтирование — последнее революционное решение Верховного Суда.

Для сервисных компаний

– Предоставление услуг нерезидентам сервисными компаниями: налог на добавленную стоимость (НДС), риски постоянного представительства, трансфертное ценообразование.

– Клинические исследования:

- подтверждение реальности операций;

- правильность начисления и уплаты налога на доходы физических лиц и единого социального взноса при выплатах физическим лицам за клинические исследования, включая субконтракторов;

- последствия по НДС при получении оплат за клинические исследования от нерезидентов.

Налогообложение при ввозе незарегистрированных лекарственных средств в рамках постклинической терапии.

Снижение 20% НДС на сопутствующие материалы в рамках клинических исследований.

НДС на стоимость клинических исследований. Судебная практика. Формулировки договоров.

– Взаимодействие с докторами и медицинскими представителями. Этическая промоция — реальность и документальное обеспечение.

– Приобретение услуг, связанных с регистрацией лекарственных средств, — реальность и документальное обеспечение.

Для торговых компаний

– Бонусы/скидки/мотивационные выплаты — подходы к обложению НДС и проверочная/судебная практика.

– Документальное оформление покупки/продажи лекарственных средств, а также медицинских изделий и его влияние на налоговые последствия.

– Списание лекарственных средств — документальное оформление и «восстановление» налогового кредита. Делимся нашей практикой налоговых проверок, а также интересной судебной практикой.

– Выплаты в пользу нерезидентов: деловая цель, трансфертное ценообразование, конструктивные дивиденды.

– Споры с таможенной службой.

Для представительств

– Постановка на налоговый учет нерезидентов, которые имеют в Украине представительства и/или открывают банковские счета.

– Некоммерческие представительства и риски переквалификации в постоянные — рассматриваем свежую проверочную и судебную практику.

– Постоянные представительства — как применять с 2021 г. правило «вытянутой руки», нюансы трансфертного ценообразования.

Лекторы:

Дмитрий Михайленко — управляющий партнер Crowe Mikhailenko, председатель Комитета предпринимателей по налоговым вопросам при Торгово-промышленной палате Украины;

Виталий Смердов — партнер налоговой практики Crowe Mikhailenko, руководитель Палаты налоговых консультантов, заместитель председателя Комитета предпринимателей по налоговым вопросам при Торгово-промышленной палате Украины;

Виктория Власенко — адвокат, советник налоговой практики Crowe Mikhailenko;

Людмила Зверева — адвокат, советник налоговой практики Crowe Mikhailenko.

Цікава інформація для Вас:

Объявленобазовой заработной платы социального обеспечения на 2019 год

11 октября 2018 года Управление социального обеспечения (SSA) объявило, что базовая заработная плата в системе социального обеспечения в 2019 году составит 132 900 долларов, что на 4500 долларов больше 128 400 долларов в 2018 году.

Заработная плата, облагаемая налогом на Medicare, не ограничена; поэтому вся покрытая заработная плата по-прежнему облагается налогом в размере 1,45%. Как и в 2018 году, в 2019 году к заработной плате, превышающей 200000 долларов США, будет добавлен дополнительный 0.9% удержания налога по программе Medicare, который будет удерживаться только из заработной платы сотрудников, поскольку работодатели не платят дополнительный налог.

Налоговая ставка Федерального закона о страховых взносах (FICA), которая представляет собой комбинированную ставку налога на социальное обеспечение в размере 6,2% и ставку налога на медицинское страхование в размере 1,45%, будет составлять 7,65% на 2019 год до базовой заработной платы социального обеспечения. Максимальный налог на социальное обеспечение, который каждый из сотрудников и работодателей будет платить в 2019 году, составляет 8 239,80 долларов США. Это на 279 долларов больше, чем в 2018 году 7960,80 долларов.

Базовая заработная плата в системе социального обеспечения для самозанятых лиц в 2019 году также составит 132 900 долларов.Нет ограничений на покрываемый доход от самозанятости, который будет облагаться налогом в рамках программы Medicare. Ставка налога на самозанятость составит 15,3% (комбинированная ставка налога на социальное обеспечение 12,4% и ставка налога на медицинское обслуживание 2,9%) до базовой заработной платы социального обеспечения. В 2019 году максимальный налог на социальное обеспечение для самозанятого физического лица составит 16 479,60 долларов США.

Чтобы получить копию информационного бюллетеня SSA, нажмите на ссылку, приведенную ниже:

https://www.ssa.gov/news/press/factsheets/colafacts2019.pdf

Ресурсы соответствия ADP

ВADP есть штат преданных своему делу профессионалов, которые внимательно следят за законодательными и нормативными мерами на федеральном уровне и уровне штата, влияющими на управление кадрами, заработной платой, налогами и льготами, связанными с занятостью, и помогают обеспечивать обновление систем ADP по мере развития соответствующих законов.Чтобы узнать последнюю информацию о том, как изменения федерального налогового законодательства и налогового законодательства штата могут повлиять на ваш бизнес, посетите веб-страницу ADP Eye on Washington по адресу www.adp.com/regulatorynews.

ADP стремится помочь предприятиям с повышенными требованиями соответствия, вытекающими из быстро меняющегося законодательства. Наша цель — помочь минимизировать вашу административную нагрузку по всему спектру вопросов, связанных с заработной платой, налогами, кадрами и льготами, связанными с трудоустройством, чтобы вы могли сосредоточиться на ведении своего бизнеса. Эта информация предоставлена в качестве любезности, чтобы помочь вам понять влияние определенных нормативных требований, и не должна рассматриваться как налоговая или юридическая консультация.Такая информация по своему характеру может быть пересмотрена и может быть не самой последней доступной информацией. ADP рекомендует читателям проконсультироваться с соответствующими юридическими и / или налоговыми консультантами. Обратите внимание, что звонки в ADP и обратно могут отслеживаться или записываться.

Если у вас есть какие-либо вопросы относительно наших услуг, звоните по телефону 855-466-0790.

АДП, ООО.

One ADP Boulevard,

Roseland, NJ 07068

Обновлено 16 октября 2018 г.

Загрузите PDF-версию этой статьи здесь.

Теги: регулирующий

быстрых фактов и цифр о социальном обеспечении, 2019

Знаете ли вы, что…

67,9 миллиона человек получили пособия по программам, администрируемым Администрацией социального обеспечения ( SSA ) в 2018 году.

В 2018 году пособия по социальному обеспечению получили 5,6 миллиона человек.

55% взрослых получателей социального обеспечения в 2018 году составляли женщины.

54,7 — средний возраст льготников-инвалидов в 2018 году.

86% получателей дополнительного дохода по страхованию ( SSI ) получали выплаты из-за инвалидности или слепоты в 2018 году.

| Программа | Сотрудник | Работодатель | Самостоятельная работа |

|---|---|---|---|

| Всего | 7.65 | 7,65 | 15.30 |

| OASI | 5,30 | 5,30 | 10,60 |

| DI | 0,90 | 0,90 | 1,80 |

| Привет | а 1.45 | 1,45 | a 2,90 |

| а. Трудовой доход, превышающий 200 000 долларов США для индивидуальных заявителей и 250 000 долларов США для супружеских пар, подающих совместно, облагается дополнительным налогом HI в размере 0,90 процента. | |||

| Тип добытчика | OASI | DI | Привет |

|---|---|---|---|

| Среднее значение | 2 855 | 485 | 781 |

| Максимум | 7 044 | 1,196 | Без ограничений |

| Самостоятельная занятость максимум | 14 087 | 2,392 | Без ограничений |

| Программа | Сумма |

|---|---|

| OASDI | 132 900 |

| Привет | Без ограничений |

Заработок, необходимый для рабочих кредитов, 2019: 1360 долларов на один рабочий кредит (одна четверть покрытия)

ПРИМЕЧАНИЕ. Рабочий может зарабатывать максимум четыре кредита в год.Таким образом, для этого в 2019 году потребуется прибыль в размере 5440 долларов США.

Поделиться этой страницей: https://www.ssa.gov/policy/docs/chartbooks/fast_facts/2019/fast_facts19.html#contributions

| Календарный год | Всего | OASI | DI |

|---|---|---|---|

| 2017 | 4.83 | 4,10 | 0,73 |

| 2018 | 4,82 | 4,12 | 0,70 |

| ПРИМЕЧАНИЕ. Цифры могут быть изменены. | |||

Корректировка стоимости жизни, 2019 г .: 2,80%

| Год рождения | Полный пенсионный возраст ( FRA ) |

|---|---|

| 1937 г. и ранее | 65 |

| 1938 | 65 и 2 месяца |

| 1939 | 65 и 4 месяца |

| 1940 | 65 и 6 месяцев |

| 1941 | 65 и 8 месяцев |

| 1942 | 65 и 10 месяцев |

| 1943–1954 | 66 |

| 1955 | 66 и 2 месяца |

| 1956 | 66 и 4 месяца |

| 1957 | 66 и 6 месяцев |

| 1958 | 66 и 8 месяцев |

| 1959 | 66 и 10 месяцев |

| 1960 и позже | 67 |

Максимальное ежемесячное пособие по социальному обеспечению: 2861 долл. США для работников, выходящих на пенсию по FRA в 2019 году

ПРИМЕЧАНИЕ. Более высокие пособия возможны для тех, кто работает или откладывает получение пособия после достижения FRA .

Пункты изгиба формулы льгот (для работников, имеющих первое право на льготы в 2019 году):

Сумма первичного страхования ( PIA ) составляет

90% от первых 926 долларов среднемесячного индексированного дохода ( AIME ), плюс

32% от AIME свыше 926 долларов до 5 583 долларов, плюс

15% от AIME сверх 5 583 долл. США

| Год | долларов | Увеличение по сравнению с предыдущим годом (в процентах) |

|---|---|---|

| 2017 | 50 321.89 | 3,5 |

| 2018 (оценка) | 51 794,15 | 2,9 |

| 2019 (оценка) | 53 863,71 | 4,0 |

| Возраст пенсионера в 2019 году | Ежегодно | Ежемесячно |

|---|---|---|

| Согласно FRA (1 доллар США за 2 доллара США) | 17 640 | 1,470 |

| FRA (1 доллар США за 3 доллара США) a | 46920 | 3 910 |

| Выше FRA | Без ограничений | Без ограничений |

| ПРИМЕЧАНИЕ. У пенсионеров-бенефициаров моложе FRA удерживается часть пособия, если их заработок превышает суммы, освобожденные от уплаты налогов. | ||

| а. Тест применяется только к заработкам, полученным за несколько месяцев до месяца достижения FRA . | ||

Поделиться этой страницей: https://www.ssa.gov/policy/docs/chartbooks/fast_facts/2019/fast_facts19.html#benefits

| Программный аспект | Индивидуальный | Пара |

|---|---|---|

| Ставка федерального пособия | 771 | 1,157 |

| Лимит ресурсов | 2 000 | 3 000 |

| Определитель | Ежемесячная сумма |

|---|---|

| Существенная доходная деятельность | |

| Для неслепых | 1,220 |

| Для слепых | 2,040 |

| Срок испытательной работы | 880 |

Поделиться этой страницей: https: // www.ssa.gov/policy/docs/chartbooks/fast_facts/2019/fast_facts19.html#ssirates

| Календарный год и целевой фонд | Доход | Outgo | Фонд на конец года |

|---|---|---|---|

| 2018 (фактическая) | |||

| Всего | 1 003.4 | 1 000,2 | 2 894,9 |

| OASI | 831,0 | 853,5 | 2 797,9 |

| DI | 172,3 | 146,8 | 97,1 |

| 2019 (оценка) | |||

| Всего | 1,061.0 | 1 060,0 | 2 895,9 |

| OASI | 917,6 | 910,3 | 2 805,2 |

| DI | 143,4 | 149,8 | 90,7 |

| ПРИМЕЧАНИЕ. Итоговые значения не обязательно равны сумме округленных компонентов. | |||

Поделиться этой страницей: https://www.ssa.gov/policy/docs/chartbooks/fast_facts/2019/fast_facts19.html#trustfunds

| Семейный дом | Сумма |

|---|---|

| Лицо в возрасте | 12 043 |

| Семья из двух человек, пожилой руководитель | 15 178 |

| Семья из четырех человек | 25 900 |

| ИСТОЧНИК: U.С. Бюро переписи населения по состоянию на январь 2019 г. (предварительная оценка). | |

OASDI Административные расходы: Затраты составили 0,8% от взносов в 2018 календарном году

| Форма подачи | Число |

|---|---|

| OASI претензии | 5.9 |

| DI претензий | 2,5 |

| SSI приложения | 1,9 |

Поделиться этой страницей: https://www.ssa.gov/policy/docs/chartbooks/fast_facts/2019/fast_facts19.html#admindata

Мы приостанавливаем публикацию пяти диаграмм, которые составляют раздел доходов пожилого населения для издания Fast Facts and Figures за 2019 год, поскольку мы оцениваем адекватность источника данных диаграмм, Ежегодного социально-экономического приложения (также известного в качестве мартовского приложения) к текущему обследованию населения ( CPS ).Недавние исследования показывают, что могут быть некоторые проблемы с измерением определенных источников дохода, указанных в CPS . Мы стремимся публиковать максимально точные статистические данные, поэтому мы проводим тщательный анализ доступных источников данных для этих публикаций и опубликуем результаты этого обзора. Для получения дополнительной информации см. Би, Адам и Джошуа В. Митчелл. 2017. «У пожилых американцев доход больше, чем мы думаем?» SESHD Рабочий документ No. 2017-39. Вашингтон, , округ Колумбия, : , Бюро переписи населения США, .

Поделиться этой страницей: https://www.ssa.gov/policy/docs/chartbooks/fast_facts/2019/fast_facts19.html#page5

Заработок на оплачиваемой работе, 1937–2018 гг.

Люди вносят вклад в социальное обеспечение через налоги на заработную плату или налоги на самозанятость, как того требует Федеральный закон о страховых взносах ( FICA ) и Закон о самозанятых взносах ( SECA ).Максимальная налогооблагаемая сумма ежегодно обновляется на основе увеличения средней заработной платы. Из 176 миллионов работников, заработавших в сфере социального обеспечения в 2018 году, около 6% имели заработок, равный или превышающий максимальную сумму, подлежащую налогообложению, по сравнению с 3% на момент начала программы и пиком в 36% в 1965 году. 83% заработков от оплачиваемой занятости подлежали налогообложению в 2018 году по сравнению с 92% в 1937 году.

Налогооблагаемый доход как процент от заработка застрахованного труда и процент работников с максимальным налогооблагаемым доходом, отдельные годы

ИСТОЧНИК: SSA , Офис главного актуария.Поделиться этой страницей: https://www.ssa.gov/policy/docs/chartbooks/fast_facts/2019/fast_facts19.html#page10

Застрахованный, 1970–2018 гг.

Процент лиц в возрасте 20 лет и старше, застрахованных на получение пособий, за последние годы изменился очень незначительно. Чтобы быть полностью застрахованным, работник должен иметь по крайней мере один трудовой кредит (квартал покрытия) за каждый год, прошедший после достижения 21 года (но не ранее 1950 года) и до года, в котором он или она достигнет 62-летнего возраста, станет инвалидом или умирает.Максимальное количество рабочих кредитов, необходимых для полной страховки, составляет 40. Считается, что человек застрахован на постоянной основе, если он или она заработали 40 рабочих кредитов. Чтобы быть застрахованным от инвалидности, работник должен быть полностью застрахован и иметь не менее 20 трудовых кредитов в течение последних 40 календарных кварталов. (Требования к получению статуса застрахованного по инвалидности несколько отличаются для лиц моложе 31 года.) Пособия по инвалидности доступны до FRA .

| Год | Население 20 лет и старше | Население в возрасте от 20 до FRA a | |||

|---|---|---|---|---|---|

| Миллионы | Постоянно застрахованный процент | Полностью застрахованная процентная доля | Миллионы | Застрахованный процент по инвалидности | |

| 1970 | 135.0 | 50 | 77 | 113,9 | 63 |

| 1975 | 147,3 | 50 | 80 | 123,7 | 66 |

| 1980 | 161.8 | 53 | 83 | 135,2 | 70 |

| 1985 | 174,9 | 57 | 84 | 145,5 | 72 |

| 1990 | 185.9 | 63 | 86 | 153,7 | 75 |

| 1995 | 196,0 | 66 | 86 | 161,5 | 76 |

| 2000 | 206.9 | 68 | 87 | 171,3 | 78 |

| 2005 | 219,7 | 68 | 87 | 183,5 | 77 |

| 2010 | 230.7 | 69 | 87 | 191,9 | 76 |

| 2015 | 242,5 | 69 | 88 | 197,5 | 76 |

| 2016 | 244.6 | 70 | 88 | 198,1 | 76 |

| 2017 | 246,9 | 70 | 88 | 199,0 | 76 |

| 2018 | 249.3 | 70 | 88 | 199,9 | 77 |

| ИСТОЧНИК: SSA , Офис главного актуария. | |||||

| ПРИМЕЧАНИЯ. Население в зоне социального обеспечения включает жителей 50 штатов и округа Колумбия, скорректированное с учетом неполного подсчета чистой переписи; гражданские жители Американского Самоа, Гуама, Северных Марианских островов, Пуэрто-Рико и U.S. Виргинские острова; федеральные гражданские служащие и лица из вооруженных сил США за рубежом и их иждивенцы; неграждане, проживающие за границей, застрахованные на пособия по социальному обеспечению; и все остальные граждан США, за рубежом. | |||||

| Рисунки могут быть изменены. | |||||

| а. Застрахованный по инвалидности не включает тех, кто достиг FRA . | |||||

Поделиться этой страницей: https: // www.ssa.gov/policy/docs/chartbooks/fast_facts/2019/fast_facts19.html#page11

Застрахованный статус с разбивкой по полу, 1970 и 2018 гг.

Хотя исторически мужчины были более подвержены страхованию, чем женщины, гендерный разрыв сокращается. Доля застрахованных мужчин несколько снизилась с 1970 по 2018 год: 90% полностью застрахованы и 79% застрахованы от инвалидности в 2018 году. В отличие от этого, доля застрахованных женщин резко увеличилась — с 63% до 86% и от 41% до 74% застрахованных по инвалидности.

Доля населения в зоне социального обеспечения, полностью застрахованного и застрахованного на получение пособия по инвалидности, с разбивкой по полу

ИСТОЧНИК: SSA , Офис главного актуария. ПРИМЕЧАНИЯ. Население в зоне социального обеспечения включает жителей 50 штатов и округа Колумбия, скорректированное с учетом неполного подсчета чистой переписи; гражданские жители Американского Самоа, Гуама, Северных Марианских островов, Пуэрто-Рико и U.S. Виргинские острова; федеральные гражданские служащие и лица из вооруженных сил США за рубежом и их иждивенцы; неграждане, проживающие за границей, застрахованные на пособия по социальному обеспечению; и все остальные граждан США, за рубежом.Рисунки могут быть изменены.

а. Застрахованный по инвалидности не включает тех, кто достиг FRA .Поделитесь этой страницей: https://www.ssa.gov/policy/docs/chartbooks/fast_facts/2019/fast_facts19.html # page12

New Benefit Awards, 2018

Пособия получили около 5,6 млн человек; из них 55% были пенсионерами и 12% — инвалидами. Остальные 33% были оставшимися в живых или супругами и детьми пенсионеров или инвалидов. Эти вознаграждения представляют не только новых участников списков пособий, но и лиц, уже включенных в списки, которые получают право на другое пособие, в частности, преобразование пособий для инвалидов в пособия для пенсионеров по тарифу FRA .

| Получатель | Число (в тысячах) | процентов |

|---|---|---|

| Всего | 5 597 | 100 |

| Пенсионеры и иждивенцы | 3,667 | 66 |

| Рабочие | 3 082 | 55 |

| Супруги и дети | 585 | 10 |

| Инвалиды и иждивенцы | 1 040 | 19 |

| Рабочие | 687 | 12 |

| Супруги и дети | 353 | 6 |

| Выжившие умершие рабочие | 891 | 16 |

Новые награды

ИСТОЧНИК: SSA , запись основного получателя, 100-процентные данные.ПРИМЕЧАНИЕ: Итоговые значения не обязательно равны сумме округленных компонентов.

Поделиться этой страницей: https://www.ssa.gov/policy/docs/chartbooks/fast_facts/2019/fast_facts19.html#page13

Новые награды рабочим, 1978–2018 гг.

Награды вышедшим на пенсию работникам значительно увеличились за последние четыре десятилетия, почти вдвое быстрее, чем увеличились выплаты работникам-инвалидам.Среднегодовой темп роста за период с 1978 по 2018 год составляет 1,9% для пенсионеров и 1,0% для рабочих-инвалидов. Ежегодное количество премий пенсионерам выросло с 1,5 миллиона в 1978 году до 3,1 миллиона в 2018 году, а количество премий для работников-инвалидов увеличилось с 464 000 в 1978 году до 687 000 в 2018 году.

Новые награды пенсионерам и инвалидам

ИСТОЧНИК: SSA , запись основного получателя, 100-процентные данные.Поделиться этой страницей: https://www.ssa.gov/policy/docs/chartbooks/fast_facts/2019/fast_facts19.html#page14

Получатели в статусе текущего платежа, декабрь 2018 г.

Шестьдесят три миллиона получателей находились в статусе текущих платежей; то есть им выплачивали пособие. Семьдесят процентов этих бенефициаров были пенсионерами, а 14% — инвалидами. Остальные бенефициары — почти 17% — были оставшимися в живых или супругами и детьми пенсионеров или инвалидов.

| Получатель | Число (в тысячах) | процентов |

|---|---|---|

| Всего | 62 906 | 100 |

| Пенсионеры и иждивенцы | 46 803 | 74 |

| Рабочие | 43 721 | 70 |

| Супруги и дети | 3 082 | 5 |

| Инвалиды и иждивенцы | 10 162 | 16 |

| Рабочие | 8 537 | 14 |

| Супруги и дети | 1,625 | 3 |

| Выжившие умершие рабочие | 5 940 | 9 |

Получатели по типу

ИСТОЧНИК: SSA , запись основного получателя, 100-процентные данные.ПРИМЕЧАНИЕ: Итоговые значения не обязательно равны сумме округленных компонентов.

Поделиться этой страницей: https://www.ssa.gov/policy/docs/chartbooks/fast_facts/2019/fast_facts19.html#page15

Средние размеры пособий, 2018 г.

Пособия, выплачиваемые работникам, выходящим на пенсию в размере FRA , и работникам-инвалидам равны 100% от PIA (с учетом любых применимых вычетов).В FRA пособия вдовам также выплачиваются в размере 100% от PIA застрахованного работника. Вдовы, не являющиеся инвалидами, могут получать уменьшенное пособие в возрасте 60 лет. Вдовы-инвалиды могут получать уменьшенное пособие в возрасте 50 лет. Супруги, дети и родители получают меньшую долю от PIA работника, чем вдовы (вдовы) с.

| Получатель | Новые награды | Льготы в статусе текущего платежа, декабрь |

|---|---|---|

| Пенсионеры | 1 523 | 1,461 |

| Супруги | 656 | 763 |

| Дети | 651 | 697 |

| Инвалиды | 1,386 | 1,234 |

| Супруги | 403 | 350 |

| Детский | 379 | 381 |

| Выжившие умершие рабочие | ||

| Вдова (вдова) без инвалидности | 1,076 | 1,388 |

| Инвалид вдова | 744 | 747 |

| Овдовевшие матери и отцы | 993 | 1 007 |

| Выжившие дети | 883 | 885 |

| Родители | 1,181 | 1,232 |

| ИСТОЧНИК: SSA , запись основного бенефициара, 100-процентные данные. | ||

Поделиться этой страницей: https://www.ssa.gov/policy/docs/chartbooks/fast_facts/2019/fast_facts19.html#page16

Получателей по возрасту, декабрь 2018 г.

Около четырех пятых всех получателей OASDI с текущим платежным статусом были в возрасте 62 лет и старше, в том числе 23% в возрасте 75–84 года и 9% в возрасте 85 лет и старше. Около 13% составляли лица в возрасте 18–61 лет, получающие пособия в качестве рабочих-инвалидов, оставшихся в живых или иждивенцев.Еще 5% составляли дети до 18 лет.

Получатели по возрасту

ИСТОЧНИК: SSA , запись основного получателя, 100-процентные данные.ПРИМЕЧАНИЕ: Итоговые значения не обязательно равны сумме округленных компонентов.

Поделиться этой страницей: https://www.ssa.gov/policy/docs/chartbooks/fast_facts/2019/fast_facts19.html#page17

Возраст инвалидов и пенсионеров, 1960–2018 гг.

Средний возраст получателей пособий-инвалидов в статусе текущих выплат снизился в период с 1960 г., когда пособия DI впервые стали доступны лицам моложе 50 лет, и до 2018 г.В 1960 году средний возраст инвалида составлял 57,2 года. Быстрое падение среднего возраста в последующие годы отражает рост числа наград, присуждаемых работникам моложе 50 лет. К 1995 году средний возраст упал до минимального значения 49,8 года, но к 2018 году он вырос до 54,7 года. Напротив, средний возраст пенсионеров мало изменился с течением времени, увеличившись с 72,4 в 1960 году до 73,9 в 2018 году.

Средний возраст льготников-инвалидов и пенсионеров, выбранные годы

ИСТОЧНИК: SSA , запись основного бенефициара, 10-процентная выборка за 1990–2005 гг. И 100-процентные данные за все другие годы.Поделиться этой страницей: https://www.ssa.gov/policy/docs/chartbooks/fast_facts/2019/fast_facts19.html#page18

Получатели в разбивке по полу, декабрь 2018 г.

Из всех взрослых, получающих ежемесячное пособие по социальному обеспечению, 45% составляли мужчины и 55% — женщины. 82% мужчин и 68% женщин получали пособия по уходу на пенсию. Двенадцать процентов женщин получили пособие по случаю потери кормильца.

Взрослые бенефициары с разбивкой по типу получателя и полу (в процентах)

ИСТОЧНИК: SSA , запись основного получателя, 100-процентные данные.ПРИМЕЧАНИЕ: Итоговые значения не обязательно равны сумме округленных компонентов.

а. Менее 1 процента мужчин получали пособия по случаю потери кормильца (вдовцы или отцы) или как супруги вышедших на пенсию рабочих и инвалидов.

Поделиться этой страницей: https: // www.ssa.gov/policy/docs/chartbooks/fast_facts/2019/fast_facts19.html#page19

Среднее ежемесячное пособие с разбивкой по полу, декабрь 2018 г.

Среди вышедших на пенсию рабочих и инвалидов, которые получали пособие на основании собственного трудового стажа, мужчины получали более высокое ежемесячное пособие, чем женщины. Для женщин, получающих пособия на основании трудового стажа другого лица (супруги и оставшиеся в живых), средний размер пособия у женщин выше.

| Получатель | Мужчины | Женщины |

|---|---|---|

| Рабочие | ||

| На пенсии | 1,627 | 1,297 |

| Отключено | 1,360 | 1 104 |

| Супруги — | ||

| Пенсионеры | 645 | 772 |

| Инвалиды | 381 | 348 |

| Выжившие умершие рабочие | ||

| Вдова (вдова) без инвалидности | 1,227 | 1,394 |

| Инвалид вдова | 561 | 763 |

| Матери и папы | 874 | 1,019 |

| ИСТОЧНИК: SSA , запись основного бенефициара, 100-процентные данные. | ||

Поделиться этой страницей: https://www.ssa.gov/policy/docs/chartbooks/fast_facts/2019/fast_facts19.html#page20

Женщины-бенефициары, 1940–2018 гг.

Доля женщин среди пенсионеров увеличилась в четыре раза в период с 1940 по 2018 год. Доля женщин выросла с 12% в 1940 году до 47% в 1980 году, 48% в 1990 году и 50% в 2018 году. Доля женщин среди получателей помощи среди инвалидов. более чем вдвое за период с 1957 года, когда впервые стали выплачиваться пособия DI , и до 2018 года.Процент неуклонно рос с 19% в 1957 году до 35% в 1990 году и 49% в 2018 году.

Доля женщин среди пенсионеров и инвалидов, выбранные годы

ИСТОЧНИК: SSA , запись основного получателя, 100-процентные данные.Поделиться этой страницей: https://www.ssa.gov/policy/docs/chartbooks/fast_facts/2019/fast_facts19.html#page21

Женщины с двойным правом, 1960–2018 гг.

Доля женщин в возрасте 62 лет и старше, получающих пособия в качестве иждивенцев (т. Е. Только на основе данных о доходах их мужей), снизилась с 57% в 1960 году до 20% в 2018 году.В то же время доля женщин, имеющих двойное право (то есть получающих зарплату на основании как их собственных доходов, так и доходов их мужей), увеличилась с 5% в 1960 году до 25% в 2018 году.

Женщины в возрасте 62 лет и старше, в зависимости от прав, выбранные годы

ИСТОЧНИК: SSA , Основная запись бенефициара. Все данные за 2005 год и данные о двойных правах за 1995 и 2000 годы основаны на 10-процентной выборке. Все остальные годы — это 100-процентные данные.Поделиться этой страницей: https://www.ssa.gov/policy/docs/chartbooks/fast_facts/2019/fast_facts19.html#page22

Детские пособия, декабрь 2018 г.

Около 3,0 миллионов детей в возрасте до 18 лет и студентов в возрасте 18–19 лет получили пособий OASDI . Дети умерших рабочих имели самые высокие средние выплаты, отчасти потому, что они имели право на получение ежемесячного пособия, исходя из 75% от PIA работника, по сравнению с 50% для детей пенсионеров или инвалидов.В целом средний размер ежемесячного пособия на детей составил 616 долларов.

Количество и среднемесячное пособие на детей работников льготников

ИСТОЧНИК: SSA , запись основного получателя, 100-процентные данные.Поделиться этой страницей: https://www.ssa.gov/policy/docs/chartbooks/fast_facts/2019/fast_facts19.html#page23

Количество получателей, 1974–2018 гг.

Программа дополнительного социального дохода ( SSI ) обеспечивает поддержку доходов нуждающимся лицам в возрасте 65 лет и старше, слепым или инвалидам, а также слепым детям или детям-инвалидам.Право на участие и федеральные платежные стандарты едины на национальном уровне. SSI заменил бывшие федеральные / штатные программы помощи взрослым в 50 штатах и округе Колумбия.

Платежи по программе SSI начались в январе 1974 года, и 3,2 миллиона человек получили платежи в федеральном управлении. К декабрю 1974 года это число возросло почти до 4 миллионов и оставалось примерно на этом уровне до середины 1980-х годов, затем неуклонно росло, достигнув почти 6 миллионов в 1993 году и 7 миллионов к концу 2004 года.По состоянию на декабрь 2018 года количество получателей составило около 8,1 миллиона. Из этого общего числа 4,7 миллиона человек были в возрасте от 18 до 64 лет, 2,3 миллиона — в возрасте 65 лет и старше и 1,1 миллиона — в возрасте до 18 лет.

Лица, получающие пособий SSI в федеральном управлении, декабрь ИСТОЧНИК: SSA , дополнительная запись безопасности, 100-процентные данные.Поделиться этой страницей: https: // www.ssa.gov/policy/docs/chartbooks/fast_facts/2019/fast_facts19.html#page24

Суммы платежей по возрасту, декабрь 2018 г.

Средний ежемесячный платеж SSI , управляемый государством, составил 551 доллар. Выплаты варьировались в зависимости от возрастной группы: в среднем от 655 долларов для получателей в возрасте до 18 лет до 446 долларов для лиц в возрасте 65 лет и старше. Максимальная ставка федерального пособия в декабре 2018 года составляла 771 доллар на человека и 1157 долларов на супружескую пару, плюс любые применимые надбавки штата.

Средний ежемесячный платеж SSI , администрируемый на федеральном уровне ИСТОЧНИК: SSA , дополнительная запись безопасности, 100-процентные данные.ПРИМЕЧАНИЕ. Суммы не включают ретроактивные платежи.

Поделиться этой страницей: https://www.ssa.gov/policy/docs/chartbooks/fast_facts/2019/fast_facts19.html#page25

Федеральные платежи, декабрь 2018 г.