Сроки уплаты налогов на недвижимость и землю в 2019: Срок уплаты имущественных налогов за 2019 год — не позднее 1 декабря 2020 года

Налоговые уведомления 2021

Сведения о налогооблагаемом имуществе и его владельце (включая характеристики имущества, налоговую базу, правообладателя, период владения) в налоговые органы представляют органы, осуществляющие регистрацию (миграционный учет) физических лиц по месту жительства (месту пребывания), регистрацию актов гражданского состояния физических лиц, органы, осуществляющие государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество, органы, осуществляющие регистрацию транспортных средств, органы опеки и попечительства, органы (учреждения), уполномоченные совершать нотариальные действия, и нотариусы, органы, осуществляющие выдачу и замену документов, удостоверяющих личность гражданина Российской Федерации на территории Российской Федерации.

Ответственность за достоверность, полноту и актуальность указанных сведений, используемых в целях налогообложения имущества, несут вышеперечисленные регистрирующие органы.

Если, по мнению налогоплательщика, в налоговом уведомлении имеется неактуальная (некорректная) информация об объекте имущества или его владельце (в т.ч. о периоде владения объектом, налоговой базе, адресе), то для её проверки и актуализации необходимо обратиться в налоговые органы любым удобным способом:

для иных лиц: посредством личного обращения в любой налоговый орган либо путём направления почтового сообщения, или с использованием интернет-сервиса ФНС России «Обратиться в ФНС России».

По общему правилу, налоговому органу требуется проведение проверки на предмет подтверждения наличия/отсутствия установленных законодательством оснований для перерасчета налогов и изменения налогового уведомления (направление запроса в регистрирующие органы, проверка информации о наличии налоговой льготы, определение даты начала применения актуальной налоговой базы и т.п.), обработка полученных сведений и внесение необходимых изменений в информационные ресурсы (базы данных, карточки расчетов с бюджетом и т.п.).

При наличии оснований для перерасчета налога (налогов) и формирования нового налогового уведомления налоговая инспекция не позднее 30 дней (в исключительных случаях указанный срок может быть продлен не более чем на 30 дней): обнулит ранее начисленную сумму налога и пеней; сформирует новое налоговое уведомление с указанием нового срока уплаты налога и направит Вам ответ на обращение (разместит его в Личном кабинете налогоплательщика).

Дополнительную информацию можно получить по телефону налоговой инспекции или контакт-центра ФНС России: 8 800 222-22-22.

Срок уплаты налога на недвижимость

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень», иные доходы, облагаемые по ставке 9%

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень»

Какие налоги нужно заплатить до 2 декабря и как это сделать?

2 декабря истекает срок очередной уплаты целого ряда имущественных налогов, которые необходимо заплатить гражданам.

Какие налоги надо заплатить?

2 декабря истекает срок уплаты транспортного и земельного налогов, а также налога на недвижимость за минувший 2018 год. Это налоги на квартиры, дачи, гаражи, земельные участки и машины, а также на другую недвижимость, землю и транспорт, которые вам принадлежат или принадлежали в 2018 году. Если вы продали имущество в этом году, то заплатить налог за прошлый год все равно необходимо, а если приобрели в 2019, то платить его надо будет уже в 2020-м.

Как это сделать?

Заплатить налог легко. Это можно сделать в отделении банка, предъявив квитанцию ФНС, которая должна была прийти вам по почте. Если вы потеряли или не получили квитанцию, то за повторной вы можете обратиться в районную налоговую службу.

Также заплатить налоги можно через личный кабинет на сайте «Госуслуги» или через сайт ФНС, а также через специальные приложения «Госуслуги» и «Налоги ФЛ» для смартфонов.

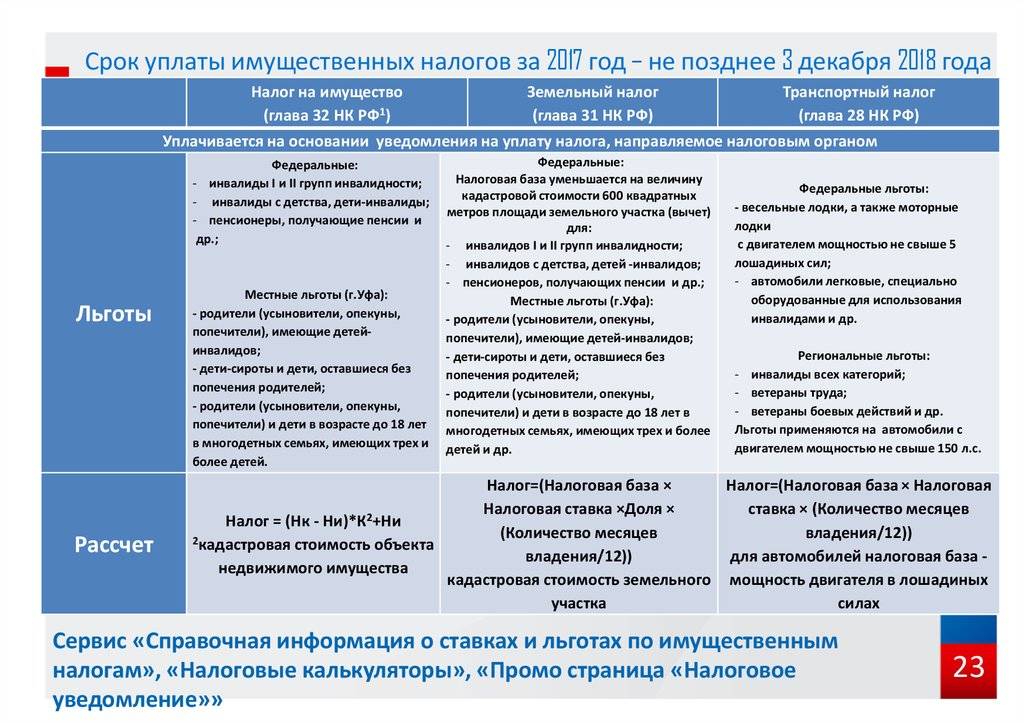

Какие существуют льготы?

В нашей стране действует целый ряд льгот на имущественные налоги, например, для пенсионеров или многодетных семей.

Так, для граждан, воспитывающих трех и более детей, база по налогу на имущество была уменьшена на величину кадастровой стоимости 5 квадратных метров квартиры и 7 квадратных метров жилого дома на каждого ребенка. Многодетные семьи получат также вычет в размере шести соток при определении налоговой базы по земельному налогу. Кроме того, для всех физлиц вводится 10-процентное ограничение по росту земельного налога, исчисляемого по кадастровой стоимости. Это означает, что как бы ни выросла кадастровая стоимость участка, земельный налог для граждан увеличится не более чем на 10%. Все указанные льготы применяются при расчете имущественных налогов за 2018 год.

Подробнее о том, какие налоговые льготы вам положены, вы можете узнать на сайте ФНС в данном разделе.

Почему необходимо заплатить налоги в срок?

Если вы не заплатите налоги в срок, то уже с 3 декабря каждый день вам будет начисляться пеня — в процентах от неуплаченной суммы налога. Рассчитывается она так — к сумме неуплаченного налога начисляется пеня в размере 1/300 действующей ставки рефинансирования ЦБ РФ от суммы задолженности за каждый день просрочки платежа.

Рассчитывается она так — к сумме неуплаченного налога начисляется пеня в размере 1/300 действующей ставки рефинансирования ЦБ РФ от суммы задолженности за каждый день просрочки платежа.

Чем грозит налоговая задолженность?

Налоговый должник может столкнуться с целым рядом ограничений — замороженные банковские счета, арестованное имущество или отказ в выезде за границу. Также ФНС может взыскать налог через суд, и в этом случае помимо пеней придется заплатить исполнительский сбор. Кроме того, налоговая задолженность чревата проблемами с банками при получении кредита.

Земельный налог | Официальный сайт администрации МО «Город Астрахань»

СОВЕТ МУНИЦИПАЛЬНОГО ОБРАЗОВАНИЯ «ГОРОД АСТРАХАНЬ»

РЕШЕНИЕ

от 27 октября 2005 г. N 204

ОБ УТВЕРЖДЕНИИ ПОЛОЖЕНИЯ О ЗЕМЕЛЬНОМ НАЛОГЕ

НА ТЕРРИТОРИИ МУНИЦИПАЛЬНОГО ОБРАЗОВАНИЯ

«ГОРОД АСТРАХАНЬ»

Список изменяющих документов (в ред. «Город Астрахань» от 24.11.2005 N 225, от 30.05.2006 N 51, Городской Думы муниципального образования «Город Астрахань» от 28.06.2007 N 78, от 26.10.2007 N 117, от 20.12.2007 N 178, от 11.06.2008 N 91, от 27.11.2008 N 167, от 28.10.2010 N 138, от 16.11.2010 N 205, от 04.08.2011 N 85, от 25.10.2012 N 196, от 22.05.2014 N 98, от 20.11.2014 N 228, от 04.12.2014 N 233, от 28.12.2015 N 74, от 31.03.2016 N 26 (ред. 16.06.2016, Решения Городской Думы муниципального образования «Город Астрахань» от 28.11.2017 N 188) |

На основании Налогового кодекса Российской Федерации, Федерального закона от 29 ноября 2004 года N 141-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации, а также признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации», Федерального закона от 6 октября 2003 года N 131-ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации», Устава муниципального образования «Город Астрахань», в соответствии с решением постоянной комиссии по нормотворчеству, законности и правопорядку от 25. 10.2005 N 100 Совет решил:

10.2005 N 100 Совет решил:

1. Утвердить Положение о земельном налоге на территории муниципального образования «Город Астрахань» (прилагается).

КонсультантПлюс: примечание. Пункт 2 фактически утратил силу в связи с принятием Решения Совета муниципального образования «Город Астрахань» от 24.11.2005 N 224, отменившего Решение городского Совета города Астрахани от 04.12.2001 N 123. |

2. Признать утратившим силу статью 4 Положения о налогообложении, сборах и других платежах на территории города Астрахани, утвержденного Решением городского Совета города Астрахани от 04.12.2001 N 123.

3. Настоящее Решение вступает в силу с 1 января 2006 года, но не ранее чем по истечении одного месяца со дня официального опубликования.

4. Пресс-службе Совета опубликовать настоящее Решение в газете «Горожанин».

5. Контрольно-организационному отделу Совета сделать соответствующую запись в оригинале Решения городского Совета города Астрахани от 04. 12.2001 N 123.

12.2001 N 123.

Глава муниципального образования

«Город Астрахань»

С.А.БОЖЕНОВ

Председатель Совета муниципального

образования «Город Астрахань»

Е.С.ДУНАЕВ

Утверждено

Решением Совета

от 27 октября 2005 г. N 204

ПОЛОЖЕНИЕ

О ЗЕМЕЛЬНОМ НАЛОГЕ НА ТЕРРИТОРИИ

МУНИЦИПАЛЬНОГО ОБРАЗОВАНИЯ «ГОРОД

АСТРАХАНЬ»

Список изменяющих документов (в ред. Решений Совета муниципального образования «Город Астрахань» от 24.11.2005 N 225, от 30.05.2006 N 51, Городской Думы муниципального образования «Город Астрахань» от 28.06.2007 N 78, от 26.10.2007 N 117, от 20.12.2007 N 178, от 11.06.2008 N 91, от 27.11.2008 N 167, от 28.10.2010 N 138, от 16.11.2010 N 205, от 04.08.2011 N 85, от 25.10.2012 N 196, от 22. от 20.11.2014 N 228, от 04.12.2014 N 233, от 28.12.2015 N 74, от 31.03.2016 N 26 (ред. 16.06.2016), от 28.11.2017 N 188) |

Настоящее Положение, в соответствии с главой 31 «Земельный налог» части второй Налогового кодекса Российской Федерации, устанавливает земельный налог на территории муниципального образования «Город Астрахань».

Статья 1. Общие положения

1. Земельный налог (далее — налог) обязателен к уплате на территории муниципального образования «Город Астрахань».

2. Настоящим Положением в соответствии с Налоговым кодексом Российской Федерации на территории муниципального образования «Город Астрахань» устанавливаются ставки земельного налога, налоговые льготы, основания и порядок их применения. В отношении налогоплательщиков-организаций устанавливаются порядок и сроки уплаты земельного налога.

(п. 2 в ред. Решения Городской Думы муниципального образования «Город Астрахань» от 28. 11.2017 N 188)

11.2017 N 188)

Статья 2. Исключена. — Решение Городской Думы муниципального образования «Город Астрахань» от 28.11.2017 N 188.

Статья 3. Налоговая ставка

(в ред. Решения Городской Думы муниципального образования «Город Астрахань» от 11.06.2008 N 91)

Налоговые ставки устанавливаются в следующих размерах:

1. 0.1 процента от кадастровой стоимости участка в отношении земельных участков:

— находящихся в составе дачных, садоводческих и огороднических объединений;

— предоставленных для ведения личного подсобного хозяйства, животноводства;

— занятых водными объектами, находящимися в обороте;

— занятых городскими лесами, скверами, парками, городскими садами.

2. 0.15 процента от кадастровой стоимости участка в отношении земельных участков, предназначенных для размещения домов индивидуальной жилой застройки.

(п. 2 в ред. Решения Городской Думы муниципального образования «Город Астрахань» от 27. 11.2008 N 167)

11.2008 N 167)

3. 0.05 процента от кадастровой стоимости участка в отношении земельных участков, предназначенных для размещения домов многоэтажной (от одного и выше этажей) жилой застройки, а также занятых объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса) или предоставленных земельных участков для жилищного строительства многоэтажной застройки.

(п. 3 в ред. Решения Городской Думы муниципального образования «Город Астрахань» от 27.11.2008 N 167)

4. 0.3 процента от кадастровой стоимости участка в отношении земельных участков:

абзац исключен с 1 января 2008 года. — Решение Городской Думы муниципального образования «Город Астрахань» от 27.11.2008 N 167;

— занятых объектами образования, науки, здравоохранения и социального обеспечения, физической культуры и спорта, культуры (за исключением земельных участков под культурно-развлекательными комплексами, казино и игровыми клубами), искусства;

— предназначенных для сельскохозяйственного использования;

абзац исключен с 1 января 2008 года. — Решение Городской Думы муниципального образования «Город Астрахань» от 27.11.2008 N 167.

— Решение Городской Думы муниципального образования «Город Астрахань» от 27.11.2008 N 167.

5. 0.5 процента от кадастровой стоимости участка в отношении земельных участков, предназначенных для размещения гаражей, отдельно стоящих и (или) в составе гаражных кооперативов для личного использования.

6. Исключен с 1 января 2009 года. — Решение Городской Думы муниципального образования «Город Астрахань» от 27.11.2008 N 167.

7. 1.2 процента от кадастровой стоимости участка в отношении земельных участков, предназначенных:

— для размещения зданий, строений, сооружений промышленности, коммунального хозяйства, материально-технического, продовольственного снабжения, сбыта и заготовок;

— для размещения объектов транспорта (за исключением земельных участков под автозаправочными и газонаполнительными станциями, предприятиями автосервиса, гаражами, указанными в пункте 5 настоящей статьи, и автостоянками), объектов связи.

абзац исключен 1 января 2013 года. — Решение Городской Думы муниципального образования «Город Астрахань» от 25. 10.2012 N 196.

10.2012 N 196.

8. Исключен с 1 января 2009 года. — Решение Городской Думы муниципального образования «Город Астрахань» от 27.11.2008 N 167.

9. 1.5 процента от кадастровой стоимости участка в отношении прочих земельных участков.

Статья 4. Налоговые льготы, основания и порядок их применения

(в ред. Решения Городской Думы муниципального образования «Город Астрахань» от 28.11.2017 N 188)

1. Не являются объектами налогообложения земельные участки, занятые под захоронения (кладбища), расположенные на территории муниципального образования «Город Астрахань».

2. Освобождаются от уплаты земельного налога:

1) Герои Советского Союза, Герои Российской Федерации, полные кавалеры ордена Славы;

2) ветераны и инвалиды Великой Отечественной войны, а также ветераны и инвалиды боевых действий;

3) инвалиды I, II, III групп;

4) дети-инвалиды;

(в ред. Решения Городской Думы муниципального образования «Город Астрахань» от 20. 12.2007 N 178)

12.2007 N 178)

5) пенсионеры, пенсии которым назначены в порядке, установленном пенсионным законодательством Российской Федерации, в отношении земельных участков в размере 600 квадратных метров площади земельного участка;

6) родители воинов, погибших в горячих точках страны и мира;

7) физические лица, подвергшиеся воздействию радиации вследствие катастрофы на Чернобыльской АЭС, на производственном объединении «Маяк», сбросов радиоактивных отходов в реку Теча, ядерных испытаний на Семипалатинском полигоне;

8) физические лица, принимавшие в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

9) физические лица, получившие или перенесшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику.

(п. 2 в ред. Решения Городской Думы муниципального образования «Город Астрахань» от 26.10.2007 N 117)

Решения Городской Думы муниципального образования «Город Астрахань» от 26.10.2007 N 117)

3. Исключен с 1 января 2013 года. — Решение Городской Думы муниципального образования «Город Астрахань» от 25.10.2012 N 196.

3. Освобождаются от уплаты земельного налога бюджетные учреждения, финансируемые за счет средств бюджета муниципального образования «Город Астрахань», в отношении принадлежащих им земельных участков, предоставленных для непосредственного выполнения возложенных на эти учреждения функций.

(п. 3 введен Решением Городской Думы муниципального образования «Город Астрахань» от 20.11.2014 N 228)

4. Освобождаются от уплаты земельного налога органы местного самоуправления муниципального образования «Город Астрахань», их структурные подразделения, являющиеся юридическими лицами, казенные и автономные муниципальные учреждения, финансируемые за счет средств бюджета муниципального образования «Город Астрахань», в отношении принадлежащих им земельных участков, предоставленных для непосредственного выполнения возложенных на них функций.

(п. 4 введен Решением Городской Думы муниципального образования «Город Астрахань» от 04.12.2014 N 233)

Статья 5. Порядок и сроки уплаты налога и авансовых платежей по налогу

Абзац первый пункта 1 статьи 5 распространяется на правоотношения, возникшие с 1 января 2015 года (Решение Городской Думы муниципального образования «Город Астрахань» от 31.03.2016 N 26 (ред. 16.06.2016). |

1. Налог, подлежащий уплате в бюджет по истечении налогового периода, уплачивается налогоплательщиками — организациями не позднее 1 февраля года, следующего за налоговым периодом.

(в ред. Решения Совета муниципального образования «Город Астрахань» от 24.11.2005 N 225, Решения Городской Думы муниципального образования «Город Астрахань» от 31.03.2016 N 26 (ред. 16.06.2016)

Абзац второй пункта 1 статьи 5 распространяется на правоотношения, возникшие с 1 января 2015 года (Решение Городской Думы муниципального образования «Город Астрахань» от 31. |

Налогоплательщики — организации в течение налогового периода уплачивают три авансовых платежа по налогу по истечении первого, второго и третьего квартала текущего налогового периода, не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

(в ред. Решений Городской Думы муниципального образования «Город Астрахань» от 11.06.2008 N 91, от 31.03.2016 N 26 (ред. 16.06.2016)

Абзац исключен. — Решение Городской Думы муниципального образования «Город Астрахань» от 28.12.2015 N 74.

2. Налог и авансовые платежи по налогу уплачиваются в бюджет по месту нахождения земельных участков, признаваемых объектом налогообложения.

Статья 6. Исключена. — Решение Городской Думы муниципального образования «Город Астрахань» от 31.03.2016 N 26.

Налоги детей за квартиру

Недавно платила налог за квартиру и поняла, что за детские доли его тоже должны начислять. Но я не получаю никаких писем от налоговой и не знаю, сколько нужно платить. Идти в налоговую лично не очень хочется.

Но я не получаю никаких писем от налоговой и не знаю, сколько нужно платить. Идти в налоговую лично не очень хочется.

Должна ли я платить налог за эти доли и как узнать его размер?

Как только вы выделили доли детям, они стали такими же собственниками квартиры, как и вы. Квартира — это налогооблагаемая недвижимость, и имущественный налог начисляют для всех ее владельцев независимо от возраста.

Возможно, вы не получили уведомление о налоге на имущество детей, потому что выделили доли в 2021 году: налог за год платят до 1 декабря следующего года. То есть вы увидите начисления за 2021 год в 2022. Если выделили доли в 2020 году или раньше, но ничего не получали, то этому тоже есть объяснение.

Расскажу подробнее, как работает система, как узнать о налогах детей и как их правильно платить.

НОВЫЙ КУРС

Курс о больших делах

Разбираемся, как начинать и доводить до конца масштабные задачи

Покажите!Почему ребенок должен платить налоги

Ребенок не может знать о налогах на имущество и платить их. Но формально, если на него зарегистрирована доля в собственности, он в любом возрасте считается налогоплательщиком.

Но формально, если на него зарегистрирована доля в собственности, он в любом возрасте считается налогоплательщиком.

При этом неважно, получили родители свидетельство о присвоении ИНН ребенку или нет. Как только в налоговую поступают сведения из Росреестра о том, что ребенок стал собственником недвижимости, ИНН у него появляется автоматически.

В законе нет прямой обязанности взрослых платить налог на имущество за ребенка, но есть более широкая норма: любой налогоплательщик может действовать через своего представителя. В случае с ребенком платить налоги могут родители, усыновители, опекуны.

Законодательство разделяет детей на две группы: малолетних, то есть до 14 лет, и с 14 до 18 лет. Имуществом малолетнего управляют родители, а значит, и платить от его имени налог все же придется. Дети от 14 до 18 лет с согласия родителей могут самостоятельно распоряжаться своим имуществом и уплачивать налоги.

Если налог на имущество не заплатить, то неважно, в каком ребенок возрасте: налоговая пришлет требование заплатить долг родителям, опекунам или усыновителям.

Когда ребенок может не платить налог на имущество

Бывают ситуации, когда ребенок может не платить налог на имущество.

Так, могут не платить налог на один объект недвижимости дети с инвалидностью, в том числе с детства, и получатели пенсии, например по потере кормильца. Если у такого ребенка несколько объектов в собственности — к примеру, доля в квартире родителей и квартире бабушки, — налог на имущество нужно платить только за одну долю по выбору.

Это называется налоговой льготой. Чтобы ее получить, нужно отправить заявление в налоговую инспекцию и приложить документы, которые подтверждают льготу.

Как узнать о сумме налогов на ребенка

Есть понятие налоговой тайны, и налоговая не вправе передавать данные о налогах детей третьим лицам. То есть налоги детей не будут отражаться в уведомлениях для взрослых, и по телефону о начислениях тоже могут не говорить. Именно поэтому вы не увидите суммы налогов на детей в своем личном кабинете на сайте налоговой или в уведомлениях, которые приходят на ваше имя.

Налоги на имущество ребенка будут в уведомлениях, которые ФНС по умолчанию будет присылать на имя ребенка по адресу его регистрации. Но наиболее удобный способ получать налоговые платежки на ребенка — зарегистрировать ему личный кабинет налогоплательщика и получать уведомления там.

Есть два способа это сделать:

- обратиться в любое отделение налоговой с паспортом и свидетельством о рождении ребенка. В налоговой сразу же выдадут логин и пароль от личного кабинета ребенка;

- зарегистрировать ребенка на госуслугах. После этого через госуслуги можно будет автоматически войти в личный кабинет налогоплательщика. В налоговую идти не придется, но для регистрации на госуслугах нужно пройти процедуру подтверждения личности — через МФЦ или онлайн-банк. Такой способ подходит, когда ребенку уже 14 лет и более.

Что делать, если налоговое уведомление не пришло

Уведомления о необходимости заплатить налоги на имущество рассылают в августе-сентябре. Заплатить нужно до 1 декабря, а налоговая служба должна уведомить всех плательщиков не позднее чем за 30 дней до этого срока. Значит, если к 1 ноября уведомление не пришло, лучше выяснить самостоятельно, где оно и сколько вы должны.

Заплатить нужно до 1 декабря, а налоговая служба должна уведомить всех плательщиков не позднее чем за 30 дней до этого срока. Значит, если к 1 ноября уведомление не пришло, лучше выяснить самостоятельно, где оно и сколько вы должны.

Указанные сроки одинаковы для всех типов уведомлений — и бумажных, и электронных. Как только вы зарегистрировали личный кабинет налогоплательщика, уведомления перестают приходить по почте автоматически. Редко, но бывает, что уведомления не приходят и в личный кабинет, — как правило, это следствие какой-то ошибки.

Если уведомление не пришло, его можно получить:

- лично в налоговой. Возьмите свой паспорт и свидетельство о рождении ребенка. Уведомление должны выдать сразу же под расписку;

- в МФЦ. Документы нужны те же. Уведомление должны выдать в течение 5 дней после подачи заявления. Прийти в МФЦ придется дважды: чтобы написать заявление и потом получить уведомление.

Есть только один случай, когда налоговое уведомление официально не должно приходить, хотя налог на имущество начисляют, — если сумма налога за год менее 100 Р. Например, у детей очень маленькие доли в квартире, и налог за них тоже маленький. Квитанцию пришлют, когда налогов накопится на большую сумму или через три года.

Например, у детей очень маленькие доли в квартире, и налог за них тоже маленький. Квитанцию пришлют, когда налогов накопится на большую сумму или через три года.

Нет писем из налоговой, что делать?

Если у вас есть личный кабинет налогоплательщика, но вы хотите дополнительно получать и бумажные квитанции, подайте заявление об этом в налоговую. Эта функция в личном кабинете налогоплательщика называется «Уведомление о необходимости получения документов на бумажном носителе». Ее можно найти в разделе «Жизненные ситуации» → «Прочие ситуации» → «Получать документы на бумажном носителе»Как правильно заплатить налоги на имущество за ребенка

Платить налоги за ребенка нужно так же, как за взрослого. Можно сделать это в личном кабинете налогоплательщика, на портале ФНС, госуслугах, в банках, на почте, в МФЦ или через платежный терминал.

Самый быстрый способ уплаты — по УИН, штрихкоду или QR-коду. Все они уникальны для каждого платежа, и не нужно вводить реквизиты, суммы платежа и данные плательщика.

В личном кабинете налогоплательщика-ребенка все данные платежа и плательщика тоже сформируются автоматически, поэтому ошибиться невозможно.

Если платите как-то иначе, важно не оформить платеж на свое имя. Иначе деньги поступят в счет налогов взрослого, а налог на имущество ребенка так и не будет уплачен. В таких случаях в назначении платежа указывают: «Уплата налога за…» и указывают данные ребенка.

Зная УИН, можно оплатить налоги даже без уведомления. Чтобы получить УИН, на сайте ФНС оформляют обращение, где указывают данные свои и ребенка и просят выдать УИН. Налоговики в ответ должны прислать номерЧто будет, если не платить налог на имущество

Срок уплаты налогов на имущество — не позднее 1 декабря. Вот что грозит, если не заплатить налог вовремя.

Пени за каждый день просрочки с 2 декабря. Хотя ставка пени по налогам и небольшая — 1/300 ключевой ставки ЦБ, которая на ноябрь 2021 года составляет 7,5% годовых, — но все же увеличивает долг неплательщика. Например, при сумме долга 5000 Р за месяц набежит около 40 Р.

Например, при сумме долга 5000 Р за месяц набежит около 40 Р.

Требование об уплате долга. ИФНС выставит требование в течение трех месяцев после 1 декабря. Документ придет по почте. Исполнить его нужно в течение 8 рабочих дней.

Судебный приказ. Налоговая получит приказ — и долг детей в упрощенном судебном порядке взыщут с родителей, опекунов или усыновителей. Судья рассмотрит документы без вызова сторон и удовлетворит требование ФНС. Деньги спишут со счетов обоих родителей, усыновителей или опекунов, ведь по закону они отвечают за ребенка в равной мере.

Раньше налоговая подавала иск к представителям ребенка-должника и так возвращала долг.

Например, в июне 2015 года налоговая инспекция Рязанской области подала в суд на родителей ребенка, у которого было 1/2 доли нежилого помещения. Семья не заплатила налог, хотя они получали уведомления и требования о его уплате. Суд взыскал с родителей задолженность ребенка по налогу, пени за просрочку платежа и судебные расходы, разделив все поровну.

Что в итоге

В вашей ситуации я бы порекомендовала действовать так:

- Сходить в налоговую инспекцию и взять логин и пароль для доступа в личный кабинет налогоплательщика-ребенка.

- Если есть долг, сразу же его уплатить, чтобы вам не начисляли пени. Долг может копиться, и его взыщут с вас в упрощенном порядке — вы узнаете об этом только после списания денег с карты.

- В будущем контролировать начисления через личный кабинет налогоплательщика.

Оплата налога на землю: где, как и сколько

Кто оплачивает налог на землю?

1. Плательщиками налога на землю являются физические и юридические лица:

1)на праве собственности;

2)на праве постоянного землепользования;

3)на праве безвозмездного временного землепользования.

Налогооблагаемый объект

Объектом налогообложения является земельный участок (при общей долевой собственности на земельный участок – земельная доля).

Налоговая база – площадь земельного участка и (или) земельной доли.

Как исчисляется и как уплатить налог на землю?

Исчисление налога производится путем применения соответствующей налоговой ставки к налоговой базе отдельно по каждому земельному участку.

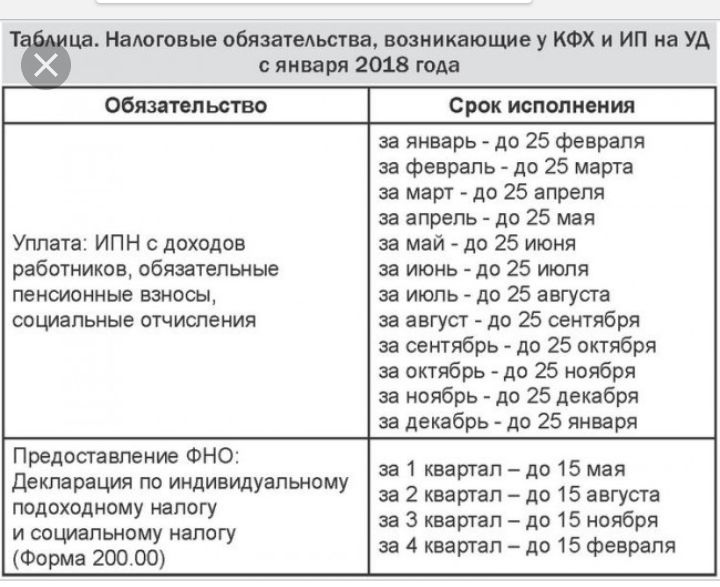

Юридические лица и индивидуальные предприниматели, за исключением индивидуальных предпринимателей, применяющих специальный налоговый режим для субъектов малого бизнеса, обязаны исчислять и уплачивать в течение налогового периода текущие платежи по земельному налогу. Суммы текущих платежей подлежат уплате равными долями в сроки не позднее 25 февраля, 25 мая, 25 августа, 25 ноября текущего года. Окончательный расчет и уплата земельного налога производится в срок не позднее десяти дней после наступления срока представления декларации за налоговый период.

Когда подается налоговая отчетность?Декларация по земельному налогу представляется в налоговый орган по местонахождению объектов обложения не позднее 31 марта года, следующего за отчетным.

Расчет текущих платежей по земельному налогу представляется не позднее 15 февраля текущего налогового периода.

Налогоплательщик представляет в срок не позднее десяти календарных дней до наступления очередного (в течение налогового периода) срока уплаты текущих платежей:

- расчет текущих платежей — при возникновении налоговых обязательств в течение налогового периода, за исключением возникших после последнего срока уплаты текущих платежей;

- дополнительный расчет текущих платежей с соответствующей корректировкой размеров таких платежей и распределением их равными долями на предстоящие сроки уплаты — при изменении налоговых обязательств по земельному налогу в течение налогового периода.

При возникновении налоговых обязательств после последнего срока уплаты текущих платежей налогоплательщики расчет текущих платежей не представляют.

Исчисление земельного налога, подлежащего уплате физическими лицами, производится налоговыми органами исходя из соответствующих ставок налога и налоговой базы в срок не позднее 1 июля года, следующего за отчетным годом.

Граждане уплачивают в бюджет земельный налог не позднее 1 октября года, следующего за отчетным годом. (пример – налог за 2017 год уплачивается не позднее 1 октября 2018 года).

Сколько? Ставки налога на земли|

Вид населенного пункта |

Базовые ставки налога на земли населенных пунктов, за исключением земель, занятых жилищным фондом, в том числе строениями и сооружениями при нем (тенге) |

Базовые ставки налога на земли, занятые жилищным фондом, в том числе строениями и сооружениями при нем (тенге) |

|

Города: |

||

|

Алматы |

28,95 |

0,96 |

|

Нур-Султан |

19,30 |

0,96 |

|

Актау |

9,65 |

0,58 |

|

Актобе |

6,75 |

0,58 |

|

Атырау |

8,20 |

0,58 |

|

Тараз |

9,17 |

0,58 |

|

Караганда |

9,65 |

0,58 |

|

Кызылорда |

8,68 |

0,58 |

|

Кокшетау |

5,79 |

0,58 |

|

Костанай |

6,27 |

0,58 |

|

Павлодар |

9,65 |

0,58 |

|

Петропавловск |

5,79 |

0,58 |

|

Талдыкорган |

9,17 |

0,58 |

|

Уральск |

5,79 |

0,58 |

|

Усть-Каменогорск |

9,65 |

0,58 |

|

Шымкент |

9,17 |

0,58 |

|

Алматинская область: |

||

|

Города областного значения |

6,75 |

0,39 |

|

Города районного значения |

5,79 |

0,39 |

|

Акмолинская область: |

||

|

Города областного значения |

5,79 |

0,39 |

|

Города районного значения |

5,02 |

0,39 |

|

Остальные города областного значения |

85 % от ставки, установленной для областного центра |

0,39 |

|

Остальные города районного значения |

75 % от ставки, установленной для областного центра |

0,19 |

|

Поселки |

0,96 |

0,13 |

|

Села (аулы) |

0,48 |

0,09 |

До 1 декабря — срок уплаты налогов на имущество, землю и транспорт

В 2021 году налог на имущество физических лиц, земельный и транспортный налог за 2020 год необходимо уплатить в срок не позднее 1 декабря.

Налоговое уведомление может быть направлено по почте заказным письмом или передано в электронной форме через личный кабинет налогоплательщика (для физических лиц, получивших доступ к личному кабинету налогоплательщика). При этом налоговое уведомление не дублируется почтовым сообщением.

Налогоплательщик (его законный или уполномоченный представитель) вправе получить налоговое уведомление на бумажном носителе под расписку в любом налоговом органе, либо через МФЦ на основании заявления о выдаче налогового уведомления.

Уплатить налоги можно наличными средствами в отделениях банков и Почты России, в электронном виде — на сайте ФНС России и на портале Госуслуг.

Уплатить налоги на сайте ФНС России можно в личном кабинете налогоплательщика или с помощью электронного сервиса «Уплата налогов и пошлин».

Личный кабинет налогоплательщика для физических лиц позволяет оплачивать налоги, контролировать состояние расчетов с бюджетом, получать налоговые уведомления и актуальную информацию о задолженности по налогам перед бюджетом, заполнять декларацию 3-НДФЛ в режиме онлайн, направлять ее в налоговый орган, подписав электронной подписью, а также обращаться в налоговые органы без личного визита. Получить доступ к личному кабинету можно в любой налоговой инспекции, имея при себе паспорт и свидетельство ИНН. Войти в личный кабинет можно и с подтвержденным паролем портала Госуслуг.

Получить доступ к личному кабинету можно в любой налоговой инспекции, имея при себе паспорт и свидетельство ИНН. Войти в личный кабинет можно и с подтвержденным паролем портала Госуслуг.

Сейчас уплатить задолженность можно и в мобильном приложении «Личный кабинет налогоплательщика для физических лиц». Приложение доступно пользователям смартфонов на платформах Андроид и IOS. Найти его можно в App Store и Google Play по названию «Налоги ФЛ».

Сервис «Уплата налогов и пошлин» позволяет уплачивать налоги в режиме онлайн и формировать платежные документы для уплаты наличными средствами. В этом сервисе можно уплатить налоги за себя и за третьих лиц, уплатить единым платежом по всем налогам, раздельно по каждому налогу, используя индекс документа из налогового уведомления либо самостоятельно заполнив все платежные реквизиты.

Клиенты ПАО «Сбербанк» могут оплатить налоги и задолженность через банкоматы или через мобильное приложение «Сбербанк-онлайн».

Если налоговое уведомление не получено, то необходимо обратиться в любую налоговую инспекцию.

Телефон контакт-центра ФНС России — 8-800-222-22-22

Сайт ФНС России — / www.nalog.gov.ru

Срок уплаты налога на имущество

Год налога на имущество Нью-Йорка (финансовый): с 1 июля по 30 июня . Финансы рассылают счета по налогу на имущество по почте четыре раза в год. Вы платите налог на недвижимость два или четыре раза в год, в зависимости от оценочной стоимости недвижимости. Счетаобычно отправляются по почте и размещаются на нашем веб-сайте примерно за месяц до уплаты налогов.

| 250 000 долларов США или меньше Счета отправляются по почте ежеквартально (4 раза в год) | Более 250 000 долларов США Счета отправляются по почте каждые полгода (2 раза в год) | |

|---|---|---|

| Срок погашения квартальных платежей | Периоды отсрочки квартальных выплат | Сроки полугодовых платежей |

| 1 июля | 15 июля | июля 1 |

| 1 октября | 15 октября | |

| 1 января | 15 января | 1 января |

| 1 апреля | 15 апреля | |

Если срок платежа приходится на выходные или государственные праздники, платеж должен быть произведен на следующий рабочий день.

Дополнительное время для ежеквартальных плательщиков

Если вы платите налоги на недвижимость ежеквартально, вы имеете право на беспроцентную оплату, если платите до 15 числа (15 июля, 15 октября, 15 января или 15 апреля). Это называется «льготным периодом». Если последний день льготного периода приходится на выходные или государственные праздники, оплата должна быть произведена на следующий рабочий день.

Если платеж произведен после льготного периода, проценты будут взиматься с первоначальной даты платежа (1 июля, 1 октября, 1 января или 1 апреля).

Если платеж отправлен по почте, мы будем считать дату платежа датой почтового штемпеля на конверте.

Скидки на досрочную оплату

Если вы уплачиваете все оставшиеся налоги на недвижимость, часть налога на имущество в сумме «Все, что вы должны …» в вашем счете по налогу на недвижимость, вы получаете скидку на ваши ежегодные налоги. Ниже приведена скидка, которую вы получите за досрочную оплату:

- 0,50% от полной суммы вашего ежегодного налога на недвижимость, если вы уплатите сумму налога за весь год, указанную в вашем счете, до июльской даты платежа (или срока оплаты льготного периода).

.

. - Скидка 0,33% за последние три квартала, если вы дождетесь до октября, чтобы выплатить всю сумму, причитающуюся за год.

- Скидка 0,17% на уплату налогов за последние шесть месяцев, если вы выплачиваете оставшуюся сумму до наступления срока платежа в январе.

Начисление процентов за просрочку платежа

| Янв.2 | Дата оценки как недвижимого, так и личного имущества. |

| 15 января | Последний день для владельцев, чтобы подать заявку на классификацию курорта 1c или 4c (5). |

| 1 февраля | Последний день для подачи заявления о статусе освобожденного от уплаты налогов оценщику. |

| 31 марта | Последний день казначеев графства для отправки по почте налоговых деклараций владельцам собственности. |

| март — апрель | Уведомления об оценке отправляются владельцам недвижимости по почте. |

| апрель — май | Собираются местные апелляционные и уравнительные советы. |

| 1 апреля | Подача PRISM 1, Предварительная оценка и Подача 3, Окончательная оценка и налогообложение подлежат оплате. |

| 30 апреля | Последний день подачи ходатайства в налоговый суд по спору о стоимости, которая влияет на налоги, подлежащие уплате в текущем году. |

| 30 апреля | Необходимо предоставить данные о возврате налога на имущество для усадеб. |

| 1 мая | Последний день подачи заявки на Green Acres на текущий оценочный год. |

| 1 мая | Последний день подачи заявки на сельский заказник на текущий оценочный год. |

| 1 мая | Последний день подачи заявки на управляемые лесные земли класса 2c на текущий оценочный год. |

| 15 мая | Налоги на недвижимость первого полугодия, подлежащие уплате (за исключением сезонной коммерческой недвижимости класса 1c или 4c и некоторой коммерческой недвижимости класса 3a, срок действия которой истекает до 31 мая). |

| 29 мая | Последний день для владельцев готовых домов, оцениваемых как личное имущество, для создания и обращения к оценщику для обработки приусадебного участка. |

| июнь | Окружные апелляционные и уравнительные советы собираются. |

| 30 июня | Окончательная корректировка Чистая налоговая емкость подлежит оплате. |

| 1 июня | Последний день подачи заявки на получение Столичного сельскохозяйственного заповедника. |

| 1 июля | Последний день собственники собственности могут уведомить окружного оценщика собственности, находящейся в собственности юридического лица, которая может иметь право на привязку стоимости к их индивидуальной собственности и приусадебной сельскохозяйственной собственности, чтобы получить более низкую классификационную ставку сельскохозяйственной усадьбы первого уровня для текущего оценочного года. |

| 1 июля | Последний день, когда Налоговое управление рассылает ежегодные сертификационные письма зарегистрированным участникам SFIA. |

| 31 июля | Дубликаты данных усадьбы для недвижимого имущества и промышленного жилья подлежат оплате. |

| 15 августа | |

| 15 августа | Последний день, когда зарегистрированные участники SFIA могут вернуть свои подписанные сертификаты. |

| 31 августа | Последний день для уплаты первой половины налога на имущество физических лиц на промышленные дома. |

| сен.1 | Последний день для подачи в налоговый суд по поводу оценки произведенного дома или налогов. |

| 1 сентября | Подача PRISM 2, Скорректированная оценка и Подача 4 и Готовые дома. |

| 1 октября | Последний день, когда налогоплательщики могут подать заявление по классу 1b (слепые и инвалиды) на текущий год налогообложения. |

| 1 октября | Ежегодные поощрительные выплаты SFIA отправляются зарегистрированным участникам не позднее этой даты. |

| 15 октября | Последний день уплаты второй половины налога на недвижимость , если только часть земельного участка не относится к категории 2а сельскохозяйственных земель. |

| 15 октября | Последний день, когда оценщики удостоверяют одобрение заявок на участие в Open Space на текущий год. |

| 31 октября | Последний день подачи заявки на зачисление в SFIA. |

| ноя.1 | Последний день, когда пенсионеры могут подать заявление об отсрочке налога на имущество (налог на следующий год). |

| 3 ноября | Последний день подачи заявки на участие в программе Open Space на следующий учебный год. |

| 10-25 ноября | Уведомления о правде в налогообложении, отправленные всем владельцам собственности. |

15 ноября | Последний день для уплаты второй половины налога на движимое имущество для готовых домов и второй половины налога на недвижимость для земельных участков с любыми сельскохозяйственными землями класса 2а. |

25 ноября | Встречи истины в налогообложении могут проводиться в эту дату или после нее. |

| 31 декабря | Последний день, когда владельцы недвижимости могут переехать в свои дома и подать оценщику заявление на усадьбу для оценки текущего года. |

| 31 декабря | Ветераны-инвалиды последнего дня могут подавать заявки (и повторные) на исключение стоимости в текущем году оценки. |

| 31 декабря | Последний день для асессоров, чтобы подать копию канцелярских исправлений и административных ошибок, допущенных после рассмотрения Апелляционным советом и уравниванием местных и окружных советов, в окружной совет уполномоченных. |

| 31 декабря | Срок полномочий заседателя графства истекает каждые четыре года. |

Важные даты — Календарь налога на имущество

Следующий список важных дат и крайних сроков предоставлен в помощь владельцам недвижимости в округе Сакраменто.

1 января

Залог Дата следующего года оценки. Это дата, когда налоги на следующий финансовый год становятся залогом собственности.

* 15 февраля

Крайний срок для своевременной подачи требований об освобождении и получения полного освобождения.

1 апреля

Срок подачи отчетов о служебном личном имуществе, самолетах и лодках. Владельцы коммерческой недвижимости должны ежегодно подавать отчет с подробным описанием стоимости всех расходных материалов, машин, оборудования, улучшений арендованного имущества, приспособлений и земли, находящейся в каждом месте в округе Сакраменто.

* 10 апреля

Последний день уплаты второго взноса по налогу на недвижимость без штрафных санкций. Этот налог основан на стоимости имущества, определенной на январскую дату удержания за 15 месяцев до этого.

Этот налог основан на стоимости имущества, определенной на январскую дату удержания за 15 месяцев до этого.

7 мая

Последний день для подачи справки о личном имуществе предприятия без штрафа в размере 10%.

1 июля

Завершение оценки и начало нового года оценки. Оценочная ведомость — это официальный список всего налогооблагаемого имущества в округе.

2 июля

Первый день подачи апелляционных заявлений на проведение оценки секретарю Наблюдательного совета.

* 31 августа

Последний день уплаты налогов по необеспеченным налоговым счетам без штрафа.

1 сентября

Последний день, когда можно запросить изменение почтового адреса для ежегодного гарантированного налогового счета.

* 30 ноября

Последний день для подачи заявления об апелляции на снижение налогообложения секретарю Наблюдательного совета по годовым налоговым счетам.

* 10 декабря

Последний день для оплаты первого взноса по счетам по налогу на обеспеченную недвижимость без штрафных санкций.

* Если дата выпадает на субботу, воскресенье или официальный праздничный день, почтовый штемпель, отправленный на следующий рабочий день, считается своевременным.

Календарь налога на имущество

Каждый год владельцы недвижимости должны помнить об определенных датах. Эти даты могут отличаться в зависимости от округа и муниципалитета.

Вы можете проверить даты своего муниципалитета через наши муниципальные профили:

- Выберите округ, а затем муниципалитет (или воспользуйтесь функцией поиска, чтобы найти ваш муниципалитет)

- Выберите «Даты проверки»

Важные даты проведения оценки для владельцев недвижимости

Есть семь дат «действия», о которых владельцы собственности должны знать.Обратите внимание: даты на нашем веб-сайте основаны на информации, предоставленной муниципалитетами. Вам следует связаться с вашим экспертом, чтобы уточнить даты для вашего муниципалитета. (Контактную информацию оценщика также можно получить в муниципальном профиле.)

Вам следует связаться с вашим экспертом, чтобы уточнить даты для вашего муниципалитета. (Контактную информацию оценщика также можно получить в муниципальном профиле.)

1. Дата налогового статуса

- 1 марта в большинстве сообществ *

- Срок подачи заявок на освобождение

- В эту дату или около этой даты уведомления о воздействии оценки отправляются владельцам собственности в муниципалитетах, проводящих повторную оценку

2.Ориентировочная дата окончания:

- 1 мая в большинстве сообществ *

- Список предварительной оценки открыт для общественности

- Оценки основаны на их состоянии и владении на дату налогообложения, а также на стоимости имущества на дату оценки (см. Ниже).

- В течение десяти дней:

- Оценочные листы должны быть доступны на муниципальном веб-сайте

- Уведомления о повышении суммы страхового возмещения должны быть отправлены пострадавшим владельцам недвижимости

- Вам следует проверить свою оценку вскоре после ориентировочной даты проверки

3.

День голосования по школьному бюджету

День голосования по школьному бюджету- 3-й вторник мая

- Право голоса имеют все жители

4. День рассмотрения жалоб

5. Дата финального ролика

- 1 июля в большинстве сообществ *

- Если вы огорчили свою оценку и не получили запрошенную помощь, вы можете подать заявление о судебном пересмотре вашей оценки в течение 30 дней после даты окончательной проверки

6. Счета по налогу на имущество школы

- Отправлено по почте в начале сентября в большинстве населенных пунктов *

- Обращайте особое внимание на сроки платежей — они тоже могут варьироваться от одного города к другому.

7.Счета по муниципальному и окружному налогу на имущество

- Отправлено по почте в начале января в большинстве сообществ *

- Сроки оплаты различаются в некоторых муниципалитетах и округах

Дата оценки

Дата оценки — это дата, на которой основана стоимость вашей собственности. В большинстве сообществ датой оценки является 1 июля предыдущего года. * Например, оценки в оценочных списках за 2011 год (обычно обнародованные 1 мая 2011 года) основывались на стоимости имущества по состоянию на 1 июля 2010 года.

В большинстве сообществ датой оценки является 1 июля предыдущего года. * Например, оценки в оценочных списках за 2011 год (обычно обнародованные 1 мая 2011 года) основывались на стоимости имущества по состоянию на 1 июля 2010 года.

Разница между Предварительной датой отсчета и датой оценки позволяет оценщикам и налогоплательщикам использовать все доступные продажи до И после Даты оценки для оценки стоимости собственности.

Дата налогообложения по сравнению с датой оценки

Как отмечалось выше, оценки, опубликованные в списках предварительной и окончательной оценки:

- На основе стоимости имущества на дату оценки

- На основании состояния собственности и прав собственности на дату налогообложения

Примеры:

- Ваш дом сгорел в феврале 2011 года, остался только пустырь.

- Поскольку собственность сгорела до Даты налогообложения, ваша оценка за 2011 год была основана только на пустыре.

- Ваша оценка за 2011 год была основана на стоимости вашего незанятого участка на 1 июля 2010 года (Дата оценки).

- Ваши школьные налоги за сентябрь 2011 г. и налоги города / округа за январь 2012 г. основаны на стоимости участка.

- Ваш дом сгорел 15 марта 2011 года, остался только пустырь.

- Поскольку собственность сгорела после Даты налогообложения, ваша оценка 2011 года была основана на вашей собственности с сохранением вашего дома.

- Ваша оценка за 2011 год была основана на стоимости вашего дома на 1 июля 2010 года (Дата оценки).

- Ваши школьные налоги за сентябрь 2011 года и городские / окружные налоги за январь 2012 года основаны на стоимости вашего дома.

Участвовать в бюджетном процессе

Если вас беспокоит размер налогов на недвижимость, взимаемых в вашем районе, вы можете принять участие в местных процессах составления бюджета. Есть общественные собрания, на которых вы можете присутствовать и высказать свое мнение, а также у вас есть возможность проголосовать за свой школьный бюджет.

По налогам школьного округа, помимо голосования по бюджету, вы можете посещать собрания по бюджету. Как правило, бюджетные заседания проводятся с весны до начала апреля.

Как правило, бюджетные заседания проводятся с весны до начала апреля.

Что касается муниципальных и окружных налогов, заседания по бюджету проводятся с осени до середины ноября. Особые районы (пожарные, канализационные и т. Д.) Также проводят собрания с общественностью, но даты меняются. Свяжитесь с округом для получения дополнительной информации.

* Дата может отличаться в некоторых сообществах. Вы должны подтвердить дату в офисе вашего эксперта.

Обновлено:

Налоговые декларации и платежи по налогу на имущество

Когда следует возвращать налог на имущество?

Когда подавать декларацию

Уплата налогов

Формы налога на имущество

Когда следует возвращать налог на имущество?

Налог на имущество взимается с собственности, находящейся в собственности на 1 января текущего налогового года. Закон предусматривает, что декларации по налогу на имущество должны быть поданы налоговому инспектору округа или налоговому уполномоченному округа в период с 1 января по 1 апреля (О. C.G.A. 48-5-18).

C.G.A. 48-5-18).

Жители Грузии обязаны подавать декларацию о своем недвижимом имуществе в округе, где оно находится. Жители Грузии обязаны подавать декларацию на личное имущество в округе, где они имеют законное место жительства, за исключением случаев, когда личное имущество используется в связи с бизнесом, расположенным в другом месте.

Лодки , которые хранятся в графстве, отличном от того, где живет владелец, возвращаются, где они хранятся не менее 180 дней в году.

Самолеты , которые находятся в ангаре в графстве, отличном от того, где живет владелец, возвращаются в графство, где они находятся в ангаре.

Нерезиденты , у которых есть недвижимое или личное имущество, расположенное в Грузии, обязаны подать декларацию на имущество в округе, где оно находится.

Когда подавать декларацию

Нет требования подавать декларацию каждый год Если налогоплательщик подал налоговую декларацию или уплатил налоги на свою собственность за год до этого и не подал декларацию на свою собственность за текущий налоговый год, то считается, что они подали доход от той же собственности по той же оценке, что и годом ранее. И считается, что они потребовали таких же льгот для приусадебных участков и личного имущества, что и в предыдущем году.

И считается, что они потребовали таких же льгот для приусадебных участков и личного имущества, что и в предыдущем году.

Налоговая форма на передачу недвижимости, рассматриваемая как подача декларации Если налогоплательщик приобретает недвижимость в предыдущем налоговом году и была подана налоговая форма на передачу недвижимости и уплачен налог на передачу недвижимости, то считается, что они подали налоговую декларацию такое же имущество по той же оценке, что и было передано в предыдущем году.Но если в собственность были внесены какие-либо улучшения после ее передачи, они должны подать налоговую декларацию за текущий налоговый год. И, если применимо, они все равно должны подать заявление об освобождении от приусадебного участка и об освобождении личного имущества.

Уплата налогов

Налоговый комиссар округа отвечает за сбор налогов на имущество для округа и школы. В некоторых округах налоговый комиссар может собирать городской налог на недвижимость.

- Налоги подлежат оплате до 20 декабря Если иное не указано в законе, налоги на недвижимость подлежат уплате до 20 декабря.

- Более ранний крайний срок В некоторых округах установлен более ранний крайний срок для уплаты налогов на недвижимость, а в некоторых требуется, чтобы налоги уплачивались двумя частями.

- Более одного округа В округах, где недвижимость находится более чем в одном округе, налог уплачивается в округ, в котором расположена большая часть собственности. Налоговый комиссар округа или налоговый инспектор округа в этом округе переводит пропорциональную долю налогов в другие округа.

Платежи по налогу на недвижимость

В результате Covid-19 и для защиты наших сотрудников и клиентов мы настоятельно рекомендуем вам платить налоги на недвижимость в текущем (2021) году онлайн (см. Подробности онлайн-платежей в следующем абзаце) , или отправьте свой платеж по почте (см. ниже, если вы платите налоги на недвижимость в текущем (2021) году по почте), вместо того, чтобы посещать наш офис государственной службы. Продолжайте следовать рекомендациям Центра по контролю за заболеваниями (CDC) и практикуйте социальное дистанцирование в общественных местах.

ниже, если вы платите налоги на недвижимость в текущем (2021) году по почте), вместо того, чтобы посещать наш офис государственной службы. Продолжайте следовать рекомендациям Центра по контролю за заболеваниями (CDC) и практикуйте социальное дистанцирование в общественных местах.

Ежегодные налоговые счета должны быть отправлены по почте 29 октября 2021 года. Кнопка онлайн-оплаты будет активирована 1 ноября в 12:00 по восточному стандартному времени. Только налоги текущего года (2021 г.) можно оплатить онлайн.

Уведомление о налоге на недвижимость также включает неадвалорные начисления, взимаемые с собственности за такие услуги, как твердые отходы, пожарно-спасательные работы, библиотеки и другие специальные оценки.

Окружные и муниципальные органы власти, а также местные налоговые органы (например, Школьный совет и Управление водного хозяйства Южной Флориды, Детский фонд) определяют налоговые ставки (также известные как ставки за прокат).Ставка умножается на оценочную стоимость недвижимости за вычетом налогов, чтобы определить сумму подлежащих уплате налогов.

При оплате налога на недвижимость текущего года (2021) по почте приемлемыми формами оплаты являются: личный чек, кассовый чек, заверенные денежные средства или денежный перевод. Наличные не принимаются. Сделайте свой платеж подлежащим уплате налоговому инспектору Майами Дейд. Включите номер фолио вашей собственности в кассовый чек, заверенные фонды или денежный перевод. Почтовые марки приняты. С 1 апреля 2022 года, 2021 года налоги перестают быть уплаченными, и приемлемыми формами оплаты являются кассовый чек, подтвержденные денежные средства или денежный перевод.Почтовые марки не принимаются.

При личной оплате налога на недвижимость в текущем (2021) году приемлемыми формами оплаты являются: личный чек, кассовый чек, заверенные денежные средства, денежный перевод или наличные. Кредитные карты не принимаются в нашей государственной службе. Скидки при оплате лично основаны на фактической дате получения платежа. Из-за COVID-19 часы работы налоговой службы могут быть изменены. Пожалуйста, посетите нашу домашнюю страницу под важными сообщениями в часы работы нашего офиса.

Пожалуйста, посетите нашу домашнюю страницу под важными сообщениями в часы работы нашего офиса.

При личной оплате просроченного налога на недвижимость (2020 г. и ранее) приемлемыми формами оплаты являются: кассовый чек, заверенные денежные средства, денежный перевод или наличные. Кредитные карты не принимаются в нашей государственной службе. Из-за COVID-19 часы работы налоговой службы могут быть изменены. Пожалуйста, посетите нашу домашнюю страницу под важными сообщениями в часы работы нашего офиса. При уплате просроченного налога на недвижимость (2020 г. и ранее) по почте приемлемыми формами оплаты являются кассовый чек, заверенные денежные средства или денежный перевод.Наличные не принимаются. Оплатите свой чек налоговому инспектору Майами Дейд. Включите номер фолио вашей собственности в кассовый чек, заверенные фонды или денежный перевод. Почтовые марки не принимаются. Просроченные чеки не могут храниться для обработки в будущем и будут обработаны с даты получения. Платежи с банковского счета, возвращенные вашим банком по любой причине, аннулируют ваш платеж. Дополнительные сборы в размере до пяти процентов и не менее 25 долларов США (за один доллар США 125.0105) могут взиматься в результате возвращенных платежей.

Дополнительные сборы в размере до пяти процентов и не менее 25 долларов США (за один доллар США 125.0105) могут взиматься в результате возвращенных платежей.

Требование о внесении петиций в Совет по корректировке стоимости — В режиме онлайн можно обрабатывать только полные платежи.

Налоги на недвижимость собираются ежегодно и могут быть оплачены онлайн (только налоги 2021 года), по почте или лично. Налоги на недвижимость, также известные как адвалорные налоги, основываются на оценочной стоимости земли, зданий и улучшений, определенной оценщиком недвижимости по состоянию на 1 января.

В конце заверенной налоговой ведомости оценщик недвижимости доставляет ее налоговому инспектору, который рассылает налоговые уведомления последнему владельцу собственности для получения причитающихся денег.

Налоговые извещения отправляются по почте 1 ноября или ранее. Если вы не получили свое налоговое извещение в ноябре, позвоните в офис налоговой инспекции и запросите дубликат. Налоги не уплачиваются 1 апреля, и к счету будут добавлены дополнительные проценты и сборы.

Налоги не уплачиваются 1 апреля, и к счету будут добавлены дополнительные проценты и сборы.

Согласно Статуту Флориды 197.122, все владельцы собственности должны знать, что налоги подлежат оплате ежегодно. На них возложена обязанность установить размер причитающихся текущих и просроченных налогов. Если налогоплательщик не получил налоговое уведомление в ноябре, он обязан связаться с налоговой инспекцией и запросить дубликат налогового уведомления.

Налоговая инспекция округа Майами-Дейд теперь предлагает владельцам недвижимости удобство получения налогового счета за 2022 год в электронном виде. Вы также продолжите получать свое ежегодное налоговое уведомление 1 ноября или ранее. Зарегистрируйтесь, чтобы получать счет в электронном виде.

- В разделе поиска TaxSys введите имя, адрес или номер счета (фолио)

- Выберите «Налог на недвижимость», затем выберите «Поиск» и выберите «Получать счета по электронной почте».

- Заполните форму и отправьте запрос

По закону Флориды:

- Срок действия скидки не может быть продлен из-за того, что налоговый счет возвращается как не подлежащий доставке в электронном виде или по почте (F.

S.197.322)

S.197.322) - Адреса электронной почты являются общедоступными. Если вы зарегистрируетесь для электронного выставления счетов, ваш адрес электронной почты может быть предметом публичных запросов

Реклама

Об открытии налоговой ведомости 2021 года будет объявлено в местных газетах на английском, испанском и креольском языках для сбора с 1 ноября по 31 марта 2022 года.

Счета за третий квартал 2021 года

Счета по налогам за третий квартал 2021 года подлежат оплате 1 декабря.Налоговые счета за третий квартал будут отправлены по почте 30 ноября. Заявители Bill Express, которые подписались на рассрочку, получат свои налоговые счета в электронном виде в среду, 1 декабря. Если вы подписались на получение квартального налогового счета через Bill Express в электронном виде, вы будете по-прежнему получать ваш квартальный налоговый счет по почте.

Счет, не подлежащий публичному раскрытию

Начиная с 1 ноября 2020 года, владельцы собственности, у которых есть учетная запись, освобожденная от публичного раскрытия информации (конфиденциальная учетная запись), имеют возможность платить налоги на недвижимость 2021 года онлайн, введя номер счета (фолио) и общую сумму налогов и сборов за март. .Номер счета (фолио) и общая сумма налогов и сборов указаны в налоговой накладной, которая должна быть отправлена по почте 29 октября.

.Номер счета (фолио) и общая сумма налогов и сборов указаны в налоговой накладной, которая должна быть отправлена по почте 29 октября.

Билл Экспресс

Зарегистрируйтесь, чтобы получать налоговый счет за 2022 налоговый год в электронном виде. Вы по-прежнему будете получать налоговый счет по почте. Счета, освобожденные от публичного раскрытия информации, не могут быть зарегистрированы в Bill Express.

После того, как вы подписались на получение счета в электронном виде, вы получите свой налоговый счет от [электронная почта]. Это не спам.Grant Street Group — наш поставщик программного обеспечения. По законам Флориды адреса электронной почты являются общедоступными. Если вы зарегистрируетесь для электронного выставления счетов, ваш адрес электронной почты может стать предметом запросов на общедоступную запись. Если вы больше не хотите получать свой счет в электронном виде, в электронном письме, которое вы получили от [электронная почта защищена], в нижней части счета выберите «Отказаться от подписки», и вы больше не будете получать свой счет в электронном виде.

Заявка на рассрочку на 2022 год

Подайте заявку на рассрочку платежа до 2022 года онлайн.Посетите наш веб-сайт, чтобы подписаться на заявку на рассрочку на 2022 год. Крайний срок подачи заявки на рассрочку платежа на 2022 год — 30 апреля 2022 года. Если у вас есть счет условного депонирования для уплаты налогов, вы не должны участвовать в рассрочке.

В ответ на обратную связь от общественности, налоговая инспекция снова будет принимать платежи условного депонирования, чтобы налогоплательщики могли получить выписку из офиса оценщика недвижимости. Сразу же вступив в силу, налоговая инспекция позволит налогоплательщикам возвращать необналиченные чеки на возмещение VAB, чтобы освободить лисы и остановить начисление процентов.Налогоплательщики, которые уже обналичили чек на возврат VAB, могут запросить сумму выплаты, отправив электронное письмо в подразделение юриста сборщика налогов по адресу [электронная почта защищена].

Офис государственного уполномоченного по налоговым продажам

https://www. princegeorgescountymd.gov/435/Tax-Sale

princegeorgescountymd.gov/435/Tax-Sale

https://taxsale.princegeorgescountymd.gov/TaxInformation.aspx

ИНФОРМАЦИЯ И ПРОЦЕДУРЫ НАЛОГОВОЙ ПРОДАЖИ

Этот документ был подготовлен для предоставления соответствующей информации о ежегодной налоговой продаже округа Принс-Джордж и юридических требованиях округа, а также о покупателе сертификата налоговой продажи.Юридические ссылки в данном документе относятся к статье о налогах на имущество Аннотированного кодекса штата Мэриленд.

Залог на недвижимость, предлагаемую на налоговой распродаже округа Принс-Джордж в 2019 году, регулируется следующими процедурами. Округ должен предлагать залоговые свидетельства на отдельные объекты недвижимости через Интернет-аукцион с закрытыми (прямыми) торгами с использованием метода высоких ставок , как предусмотрено в Аннотированном кодексе штата Мэриленд, статья 14-817 (b) о налоговом имуществе ( 2) et. след.

НАЛОГОВАЯ ИНФОРМАЦИЯ

Обычные налоги, которые включают налоги на недвижимость, подлежат уплате без процентов с первого дня июля каждого налогового года. Согласно годовому графику платежей, налоги являются просроченными и просроченными в первый день следующего октября. В соответствии с полугодовым графиком платежей, первый платеж становится просроченным с 1 октября по -й улице , а второй платеж становится просроченным с 1 января по -й улице . Проценты начисляются по ставке одна и две трети процента (1-2 / 3%) в месяц или за любую часть месяца до выплаты (Раздел 14-603 и Раздел 14-703). Процентные платежи размещаются в первый день каждого месяца, начиная с 1 октября st до момента выплаты.

Согласно годовому графику платежей, налоги являются просроченными и просроченными в первый день следующего октября. В соответствии с полугодовым графиком платежей, первый платеж становится просроченным с 1 октября по -й улице , а второй платеж становится просроченным с 1 января по -й улице . Проценты начисляются по ставке одна и две трети процента (1-2 / 3%) в месяц или за любую часть месяца до выплаты (Раздел 14-603 и Раздел 14-703). Процентные платежи размещаются в первый день каждого месяца, начиная с 1 октября st до момента выплаты.

Любые неуплаченные налоги штата, округа или города на недвижимое имущество представляют собой залоговое право на недвижимое имущество с даты наступления срока их уплаты до уплаты (Раздел 14-804).

Сборщик налогов в обязательном порядке продал в срок, установленный местным законодательством, любое имущество, в отношении которого имеется задолженность по налогам (Раздел 14-808).

За тридцать дней или более до даты, когда собственность впервые объявляется об уплате налога в газете, Инкассатор должен отправить заявление по почте лицу, которое в последний раз фигурирует в качестве собственника в налоговых ведомостях Инкассатора. В заявлении указывается имя владельца, сумма подлежащих уплате налогов и уведомление о том, что, если налоги не уплачены, недвижимость подлежит продаже. С этой целью округ Принс-Джордж готовит просроченные налоговые счета, к которым прилагается необходимое уведомление (Раздел 14-812).

В заявлении указывается имя владельца, сумма подлежащих уплате налогов и уведомление о том, что, если налоги не уплачены, недвижимость подлежит продаже. С этой целью округ Принс-Джордж готовит просроченные налоговые счета, к которым прилагается необходимое уведомление (Раздел 14-812).

Коллекционер будет публиковать один раз в неделю в течение четырех недель подряд список правонарушенной собственности в одной или нескольких газетах. Это объявление служит уведомлением владельцев собственности и любых держателей залога о том, что недвижимость будет продана.Объявление будет содержать дату, время и место продажи, а также описание собственности, имя лица, которое в последний раз фигурирует в налоговой ведомости Инкассатора как владелец, оценочная стоимость имущества, определенная последней оценкой. и сумма налога на продажу. Рекламируемая сумма налоговой продажи включает или может включать просроченные налоги (штат, округ и муниципалитет, если применимо), проценты с октября года сбора до месяца продажи, сборы за вывоз мусора, специальные оценки улучшения (всего неоплаченные) , начисления на льготы, налоговые залоги и т. д.Плата за рекламу в размере 30 долларов США также включена в общую сумму. Список неплатежеспособной собственности также можно найти на веб-сайте налоговой продажи.

д.Плата за рекламу в размере 30 долларов США также включена в общую сумму. Список неплатежеспособной собственности также можно найти на веб-сайте налоговой продажи.

В период рекламной кампании в газете с 15 апреля по 9 мая недвижимость будет исключена из списка по мере поступления платежей от налогоплательщиков. Таким образом, в последнем газетном объявлении от 9 мая будет указано меньше объектов недвижимости, чем было объявлено изначально. Сайт также будет обновляться еженедельно. Финальное обновление на сайте налоговой распродажи произойдет после 16:30 p.м. в пятницу, 10 мая, th для ограниченной продажи и после 12:00. в понедельник 13 мая -е выставлены на очередную открытую продажу. На веб-сайте будет указано, что последние обновления были завершены.

НАЛОГОВАЯ ПРОДАЖА

Каждый участок недвижимости, выставленный на продажу по налогу, будет продан целиком (Раздел 14-814). Никакая недвижимость не будет продаваться на сумму меньше заявленной. При продаже право удержания округа на собственность переходит к участнику торгов / покупателю (раздел 14-817).

При продаже право удержания округа на собственность переходит к участнику торгов / покупателю (раздел 14-817).

ВСЕ участники НАЛОГОВОЙ ПРОДАЖИ ДОПУСКАЮТСЯ СЛЕДУЮЩИХ ДЕЙСТВИЙ ДО РАЗРЕШЕНИЯ НА УЧАСТИЕ НА АУКЦИОНЕ:

|

|

|

|

|

|

Все заявки размещаются на сайте. Предложения могут быть поданы начиная с 6 мая 2019 года. Сертификаты будут вручены участнику, предложившему самую высокую цену, 13 мая 2019 года в соответствии с списками партий, которые будут размещены на веб-сайте. Пакеты — это подгруппы рекламируемого списка недвижимости, которые служат средством упорядочивания налоговых сертификатов с целью облегчения подачи заявок. Каждый налоговый сертификат в каждой партии предлагается независимо от всех других налоговых сертификатов в этой партии.Для каждой партии устанавливается уникальное время закрытия.

Сертификаты будут вручены участнику, предложившему самую высокую цену, 13 мая 2019 года в соответствии с списками партий, которые будут размещены на веб-сайте. Пакеты — это подгруппы рекламируемого списка недвижимости, которые служат средством упорядочивания налоговых сертификатов с целью облегчения подачи заявок. Каждый налоговый сертификат в каждой партии предлагается независимо от всех других налоговых сертификатов в этой партии.Для каждой партии устанавливается уникальное время закрытия.

Сертификата для публичной продажи будут сгруппированы в (3) три партии, на ограниченном аукционе все три партии будут доступны одновременно. Каждый аккаунт будет отдан тому, кто предложит самую высокую цену на каждом аукционе. Результаты будут отображаться через час после закрытия каждой партии.

* Ограниченная партия на аукционе закрывается в 8:00 утра по восточному стандартному времени

* Первая партия закроется в 14:00. СТАНДАРТНОЕ ВОСТОЧНОЕ ВРЕМЯ.

* Вторая партия закрывается в 4:00 р. м. СТАНДАРТНОЕ ВОСТОЧНОЕ ВРЕМЯ.

м. СТАНДАРТНОЕ ВОСТОЧНОЕ ВРЕМЯ.

* Третья партия закроется в 18:00. СТАНДАРТНОЕ ВОСТОЧНОЕ ВРЕМЯ.

Ставка может быть в долларах или в форме коэффициента предложения (процента от оценочной стоимости). Например, коэффициент предложения 0,46 будет означать, что участник торгов предлагает цену в 0,46 раза превышающую оценочную стоимость собственности.

Все заявки должны подаваться добросовестно. Все поданные заявки, намеренные или непреднамеренные, являются обязанностью участника торгов и не могут быть отозваны. Если победивший участник торгов не произведет полную оплату какого-либо или всех сертификатов, присуждаемых при продаже налога, включая любую связанную с ним высокую ставку, ему не будут выданы сертификаты , и им может быть запрещено участвовать в будущих налоговых продажах. .Сертификаты будут вручены следующему участнику, предложившему наивысшую цену. Все участники торгов должны следить за своим аукционным счетом, чтобы гарантировать, что средства для выигравших ставок доступны для оплаты в конце аукциона.

Каждый участник торгов получит счет по электронной почте до 19:00. (EST) в день продажи налога. Гарантированные денежные средства в виде банковского перевода, наличных денег или кассового чека должны быть получены для оплаты общей суммы присужденных заявок, плюс любая соответствующая высокая ставка.Наличные деньги или банковские чеки необходимо доставить в финансовое управление округа Принс-Джордж по адресу 14741 Governor Oden Bowie Drive Suite 1090 Upper Marlboro, MD до 15:00. (EST) на следующий день после продажи налога. Электронные переводы должны быть отправлены в соответствии с инструкциями, указанными в счете, и должны быть получены на банковский счет округа до 15:00. (EST) на следующий день после продажи налога.

В соответствии со статьей 14-817 (b) налоговой собственности, округ установил высокую ставку для всех сертификатов, проданных при продаже налогов.Эта высокая ставка составляет 20% от суммы, на которую ставка превышает 40% оценочной стоимости недвижимости. Высокая ставка подлежит уплате в то время, когда победитель торгов уплачивает сумму налогового залога. Округ подтвердит в своем банке получение платежа.

Высокая ставка подлежит уплате в то время, когда победитель торгов уплачивает сумму налогового залога. Округ подтвердит в своем банке получение платежа.

Успешные участники торгов должны заполнить и загрузить форму IRS W-9, запрос на идентификационный номер налогоплательщика и подтверждение. Претенденты должны заполнить форму разрешения на выплату электронных средств для платежей ACH.

Инкассатор предоставит покупателям, продающим налоги, форму IRS 1099-INT, уплаченную в соответствии с требованиями ЗАКОНА.

ПРЕМИУМ ВЫСОКАЯ ЦЕНА

Округ вернет высокую ставку без процентов держателю свидетельства о продаже налога при выкупе собственности или истцу в иске по лишению права выкупа при вручении акта продажи налоговой собственности на за которую была уплачена высокая ставка. Высокая ставка не возвращается по истечении времени, необходимого (в соответствии с разделом 14-833 Статьи о налогах на имущество) для подачи иска о лишении права выкупа, если выкупа не было и если иск о лишении права выкупа не было подано в течение этого времени. Кроме того, высокая ставка не будет возмещена в случае отклонения иска о взыскании права выкупа с уплаты налогов и отсутствия выкупа.

Кроме того, высокая ставка не будет возмещена в случае отклонения иска о взыскании права выкупа с уплаты налогов и отсутствия выкупа.

СВИДЕТЕЛЬСТВО О НАЛОГОВОЙ ПРОДАЖЕ

По истечении шести месяцев со дня продажи Коллекционер доставит покупателю сертификат продажи. В сертификате указывается тот факт, что описанная в нем собственность была продана Коллекционером покупателю, дата продажи, сумма предложения, объявленная сумма и годовая процентная ставка, подлежащая выплате при выкупе.Сертификат является недействительным, если действие по лишению права выкупа не возбуждено держателем в течение двух (2) лет с даты продажи. Если сертификат недействителен, интерес держателя сертификата продажи прекращается (Раздел 14-833).

Сертификат продажи на открытом аукционе, оформленный надлежащим образом, может быть переуступлен после уведомления Казначейского отдела и передачи правопреемнику всех прав, титула и интересов первоначального покупателя (Раздел 14-821).

Сертификаты купли-продажи на ограниченном аукционе, оформленные должным образом на имя физического лица, НЕ подлежат передаче, все права, титулы и интересы первоначального покупателя должны оставаться на единственном имени физического покупателя (Раздел 14-821,14 -817 (Д).

Сертификат купли-продажи является предполагаемым доказательством во всех судах, во всех судебных разбирательствах, проводимых покупателем и против него, истинности сделанного в нем заявления и правового титула покупателя на имущество (Раздел 14-823).

Свидетельство о продаже может быть внесено в земельную книгу округа. Тем не менее, отсутствие записи никоим образом не влияет на право возбуждать процедуру обращения взыскания в установленные сроки (Раздел 14-822).

ВЫКУП — ДО ЖАЛОБЫ

Владелец или другое лицо, владеющее недвижимостью или долей в проданном имуществе, имеет право выкупить имущество в любое время до тех пор, пока право выкупа не будет окончательно лишено права выкупа на основании постановления окружного суда (раздел 14-827).

Для выкупа собственности необходимо уплатить налоги. ТОЛЬКО НАЛОГОВОМУ КОЛЛЕКТОРУ :

(1) общая налоговая цена продажи имущества и

(2) любые налоги, пени и штрафы, начисляемые после даты продажи налога

Оплата должна производиться сертифицированным чеком, кассовым чеком, чеком ипотечной компании, денежным переводом, наличными или кредитной картой. Платежи по кредитной карте должны обрабатываться в казначействе (по телефону нельзя).

Ставка процента устанавливается в соответствии с Разделом 14-820 и рассчитывается с даты продажи налога до даты выплаты выкупа (Раздел 14-828).Процентная ставка, указанная в сертификате продажи, составляет двадцать процентов (20%) годовых.

В течение первых четырех месяцев после даты продажи по налогу выставленная на аукцион недвижимость может быть выкуплена без уплаты судебных издержек. По истечении четырехмесячного периода, если владелец сертификата или его / ее представитель уведомили Казначейство (в письменной форме) о понесенных судебных издержках, в дополнение к сумме выкупа требуется выпуск. .

.

ВЫКУП — ПОСЛЕ ЖАЛОБЫ

При выкупе истцу или держателю сертификата продажи могут быть возмещены гонорары и расходы адвоката, понесенные в ходе любых действий или в ходе подготовки к любым действиям по лишению права выкупа, как это конкретно предусмотрено в Разделе 14-843 Налогового права. Статья.

После получения суммы выкупа и освобождения / увольнения поверенного (если требуется), Коллектор возмещает владельцу сертификата (Раздел 14-828).

Если покупатель подал иск о лишении права выкупа и есть спор относительно выкупа, требуется постановление суда (раздел 14-829).

ДЕЙСТВИЯ ДЛЯ ПРЕКРАЩЕНИЯ

Владелец сертификата продажи может в любое время по истечении шести месяцев с даты продажи подать жалобу в окружной суд, чтобы лишить права выкупа собственности, к которой относится такой сертификат.Если такое действие не будет предпринято в течение двухлетнего периода после продажи, сертификат недействителен (Раздел 14-833). Истец должен направить копию жалобы в отдел казначейства.

Истец должен направить копию жалобы в отдел казначейства.

Свидетельство о продаже должно быть приложено и должно быть частью претензии (Раздел 14-835).

Истец в любом иске по лишению права выкупа должен быть держателем сертификата продажи.