Ставка налога на имущество по кадастровой стоимости в 2019 году москва: утверждена ставка налога на имущество организаций с кадастровой стоимости на 2019 год

утверждена ставка налога на имущество организаций с кадастровой стоимости на 2019 год

В Закон г. Москвы N 64 «О налоге на имущество организаций» внесены изменения – установлена налоговая ставка в отношении объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость на 2019-2023 годы.

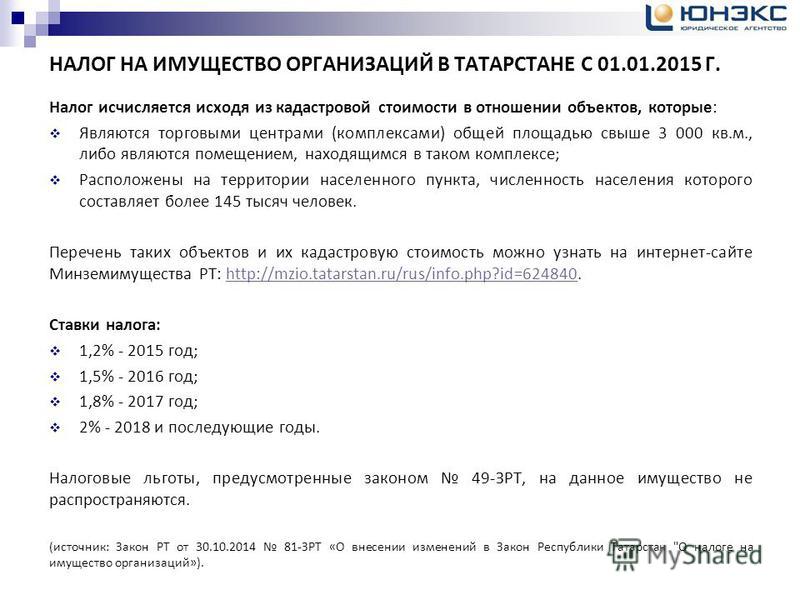

Налоговая ставка установлена в следующих размерах:

|

Год |

Налоговая ставка |

|

2018 |

1,5% |

|

2019 |

1,6% |

|

2020 |

1,7% |

|

2021 |

1,8% |

|

2022 |

1,9% |

|

2023 и последующие налоговые периоды |

2% |

Рассматриваемые изменения внесены Законом г. Москвы от 20.02.2019 N 7, который вступил в силу 22 февраля 2019 года и распространяется на правоотношения, возникшие с 1 января 2019 года.

Москвы от 20.02.2019 N 7, который вступил в силу 22 февраля 2019 года и распространяется на правоотношения, возникшие с 1 января 2019 года.

С 2019 года в Москве снизится налогооблагаемая база коммерческой недвижимости

Благодаря проведенной переоценке с начала следующего года кадастровая стоимость торговых и офисных объектов в Москве уменьшится в среднем на 10 процентов, сократив размер налоговых отчислений. Об этом сообщила пресс-служба Департамента экономической политики и развития города Москвы.

Благодаря проведенной переоценке с начала следующего года кадастровая стоимость торговых и офисных объектов в Москве уменьшится в среднем на 10 процентов, сократив размер налоговых отчислений. Об этом сообщила пресс-служба Департамента экономической политики и развития города Москвы.Ставка по налогу на имущество организаций в 2019 году, как известно, составит 2 процента от кадастровой стоимости. Вносить изменения в региональный закон об имуществе организаций и корректировать ставку не планируется.

Учитывая отмену налога на движимое имущество и снижение налогооблагаемой базы ТЦ и офисов, фискальная нагрузка на предпринимателей не вырастет.

Справочно:

Налог на имущество организаций, уплачиваемый от кадастровой стоимости, введён с 1 января 2014 года. На федеральном уровне для Москвы были установлены ставки налога: в 2014 году – 1,5 процента от кадастровой стоимости, в 2015-м – 1,7 процента, с 2016 года – 2 процента. Однако в столице, чтобы сделать переход к новым правилам налогообложения плавным и более комфортным для бизнеса, на региональном уровне утвердили пониженные ставки на пятилетний период: 0,9процента от кадастровой стоимости в 2014 году, 1,2 процента – в 2015 году, 1,3процента – в 2016-м, 1,4 процента – в 2017-м и 1,5 процента – в 2018 году.

Таким образом к 2019 году, как и было запланировано, город постепенно перешел к налоговой ставке 2 процента, изначально определенной федеральным законодательством.

Во многих регионах уже действует ставка 2 процента от кадастровой стоимости по налогу на имущество организаций. Например, в Белгородской, Брянской, Калужской, Костромской, Липецкой, Рязанской, Ярославской и Тульской областях.

Закон Московской области № 199/2019-ОЗ «О внесении изменений в Закон Московской области «О налоге на имущество организаций в Московской области»

Принят постановлением Московской областной Думы от 10.10.2019 № 18/95-П

Подписан Губернатором Московской области 22.10.2019

Опубликован: Интернет-портал Правительства Московской области (www.mosreg.ru), 24.10.2019; официальный интернет-портал правовой информации (www.pravo.gov. ru), 25.10.2019;«Ежедневные Новости. Подмосковье», 29.10.2019.

ru), 25.10.2019;«Ежедневные Новости. Подмосковье», 29.10.2019.

Проект закона № 1256па

ЗАКОН МОСКОВСКОЙ ОБЛАСТИ

О внесении изменений в Закон Московской области «О налоге на имущество организаций в Московской области»

Статья 1

Внести в Закон Московской области № 150/2003-ОЗ «О налоге на имущество организаций в Московской области» (с изменениями, внесенными законами Московской области № 59/2004-ОЗ, № 146/2004-ОЗ, № 185/2007-ОЗ, № 52/2013-ОЗ, № 137/2013-ОЗ, № 154/2014-ОЗ, № 246/2015-ОЗ, № 141/2016-ОЗ, № 47/2017-ОЗ, № 159/2017-ОЗ, № 100/2018-ОЗ, № 54/2019-ОЗ) следующие изменения:

1) в абзаце третьем статьи 1 слова «в 2020 году и последующие годы – 2 процента» заменить словами «в 2020 году – 1,7 процента, в 2021 году – 1,8 процента, в 2022 году – 1,9 процента, в 2023 году и последующие годы – 2 процента»;

2) статью 1. 1 дополнить пунктом 4 следующего содержания:

1 дополнить пунктом 4 следующего содержания:

«4) расположенных в многоквартирных домах нежилых помещений площадью от 1000 квадратных метров, назначение, разрешенное использование или наименование которых в соответствии со сведениями, содержащимися в Едином государственном реестре недвижимости, или документами технического учета (инвентаризации) объектов недвижимости предусматривает размещение торговых объектов, объектов общественного питания и бытового обслуживания либо которые фактически используются для размещения торговых объектов, объектов общественного питания и бытового обслуживания, включенных в перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, формирование и размещение которого осуществляется в соответствии со статьей 378

Статья 2

Настоящий Закон вступает в силу с 1 января 2020 года, но не ранее чем по истечении одного месяца со дня его официального опубликования.

Губернатор

Московской области А.Ю. Воробьев

« 22 » октября 2019 года

№ 199/2019-ОЗ

Принят постановлением

Московской областной Думы

от 10.10.2019 № 18/95-П

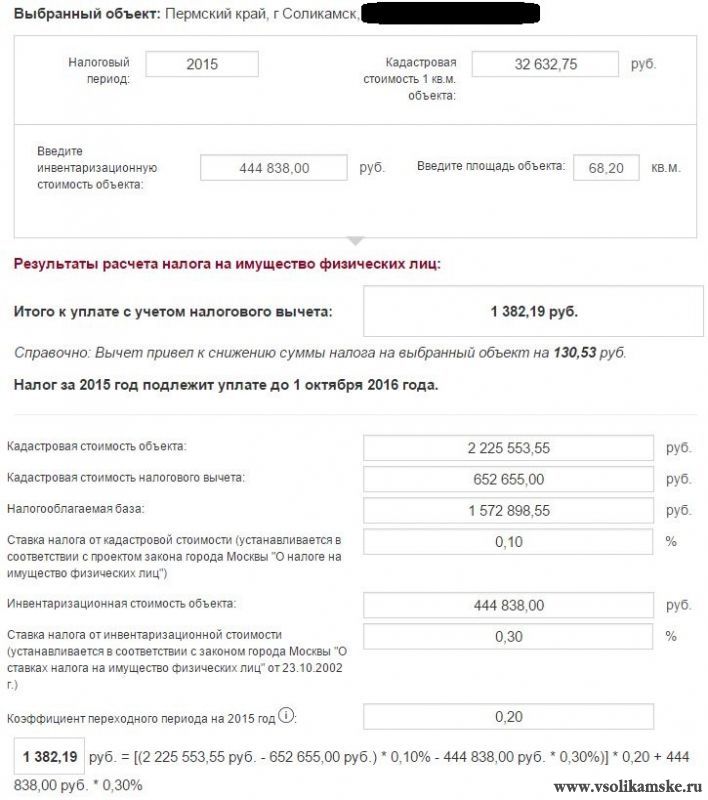

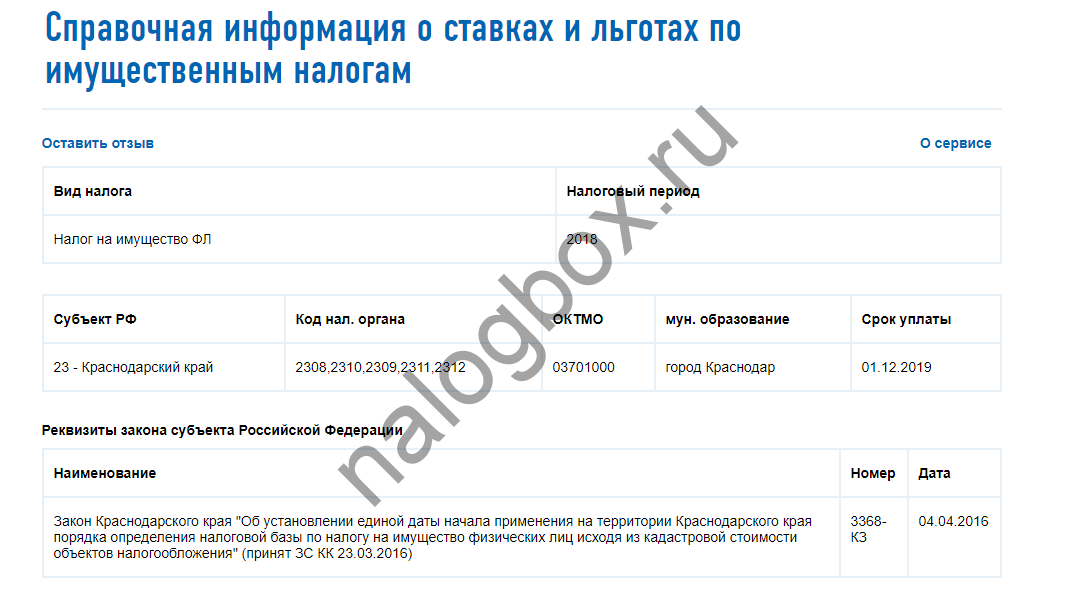

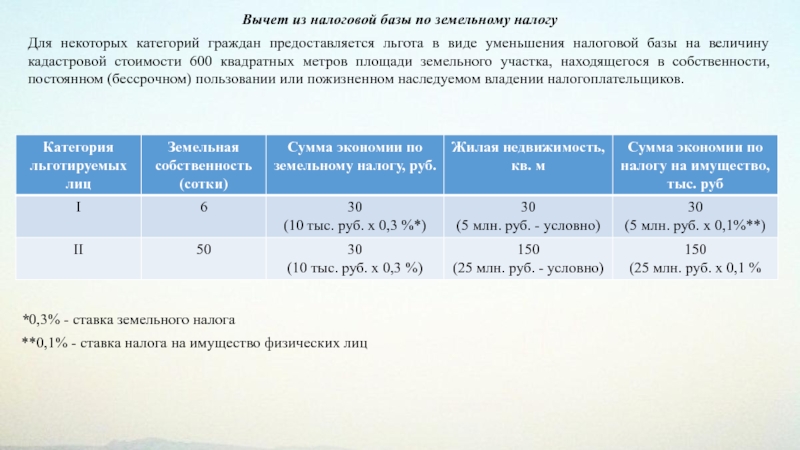

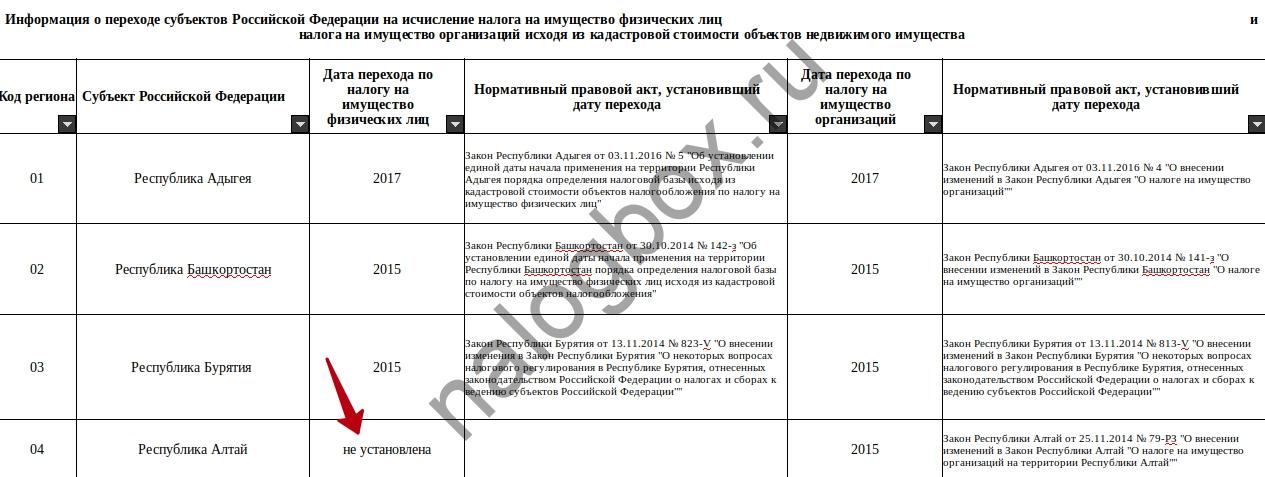

С 2019 года изменился порядок расчета налога на имущество физических лиц

С 1 января 2019 года изменился порядок налогообложения объектов капитального строительства, принадлежащих физическим лицам. Об этом сообщает ФНС в своем информационном сообщении от 18.12.2018.

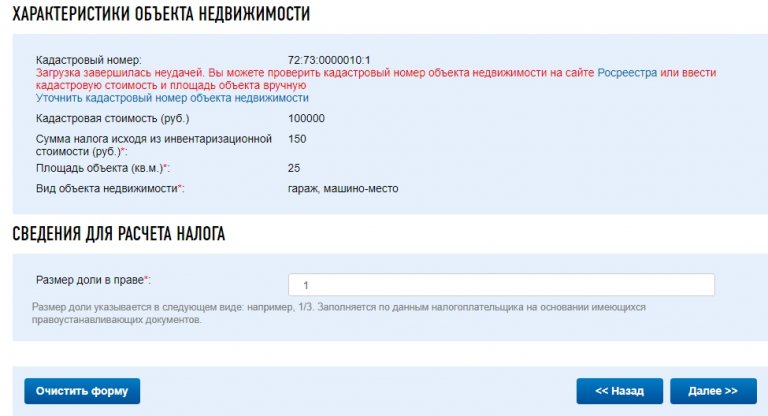

К 63 регионам, где недвижимость облагается налогом на имущество по кадастровой стоимости, добавятся еще семь: Пермский край, Калужская, Липецкая, Ростовская, Саратовская, Тюменская, Ульяновская области.

В этих регионах к налогообложению впервые будут привлечены объекты, права физлиц на которые зарегистрированы в упрощенном порядке без проведения техинвентаризации и определения инвентаризационной стоимости. Речь идет о садовых, дачных домах, хозпостройках площадью более 50 кв. м, гаражах и т.п.

Речь идет о садовых, дачных домах, хозпостройках площадью более 50 кв. м, гаражах и т.п.

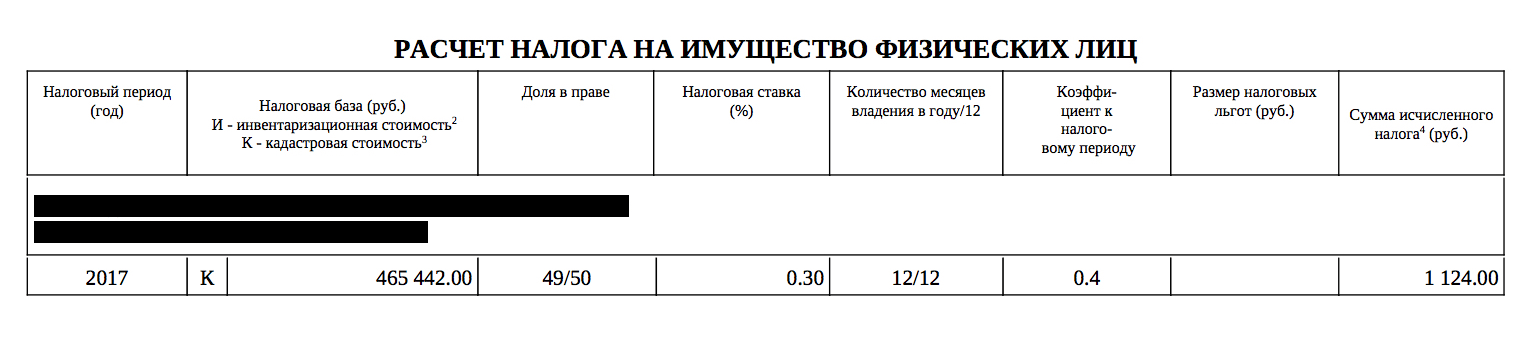

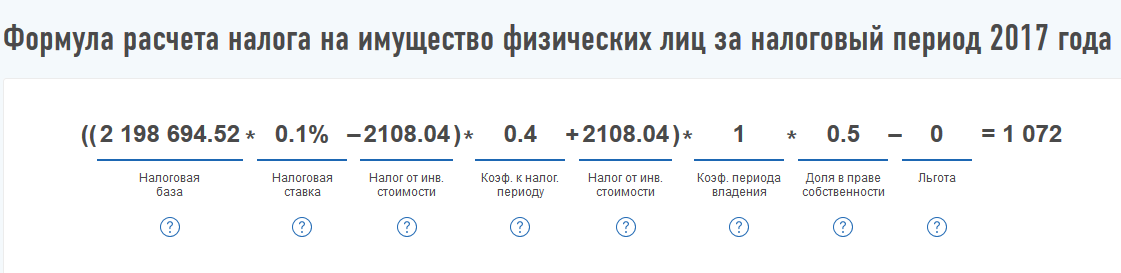

Также в этих субъектах РФ впервые будут обложены налогом на имущество исходя из кадастровой стоимости жилые помещения, введенные в эксплуатацию с 2013 года, по которым не определялась инвентаризационная стоимость, но есть кадастровая оценка. При этом будет применен понижающий коэффициент 0,2 к первому налоговому периоду расчета налога.

В 14 регионах, где налог на имущество считается по кадастровой стоимости второй год, коэффициент к налоговому периоду составит 0,4. В 21 регионе, где новый порядок применяется третий год, этот коэффициент составит 0,6. Одновременно с этим в 49 регионах, где налогообложение недвижимости осуществляется по кадастровой стоимости третий и последующие годы, будет применен коэффициент, ограничивающий рост налога не более чем на 10% по сравнению с его суммой за предыдущий период. Исключением являются объекты торгово-офисного назначения.

В оставшихся регионах сохраняется расчет налога по инвентаризационной стоимости объектов капитального строительства.

Также с 2019 года изменился порядок перерасчета налога на имущество физических лиц. Теперь независимо от оснований перерасчет проводиться не будет, если это повлечет увеличение ранее уплаченной суммы этого налога.

При оспаривании кадастровой стоимости сведения о ее новом значении (рыночной стоимости здания, строения, сооружения, помещения), установленном после 1 января 2019 года решением комиссии при управлении Росреестра или суда, будут учитываться при определении налога, начиная с периода налогообложения объекта недвижимости по оспоренной кадастровой стоимости.

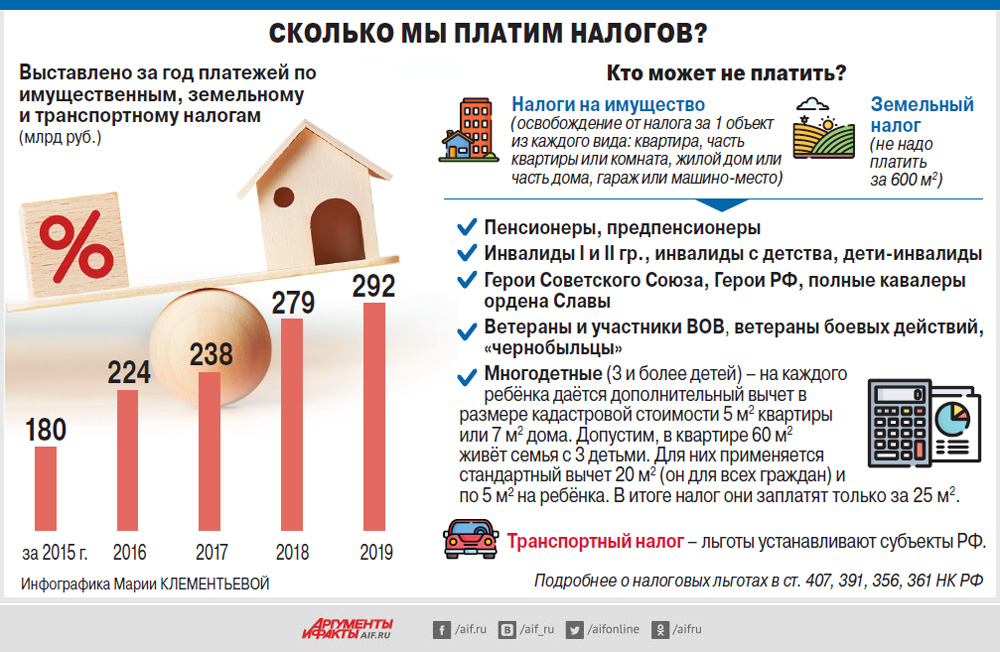

В сообщении ФНС также отмечается, что с 2019 года лица предпенсионного возраста получили право на льготу, освобождающую их от уплаты налога по одному объекту определенного вида.

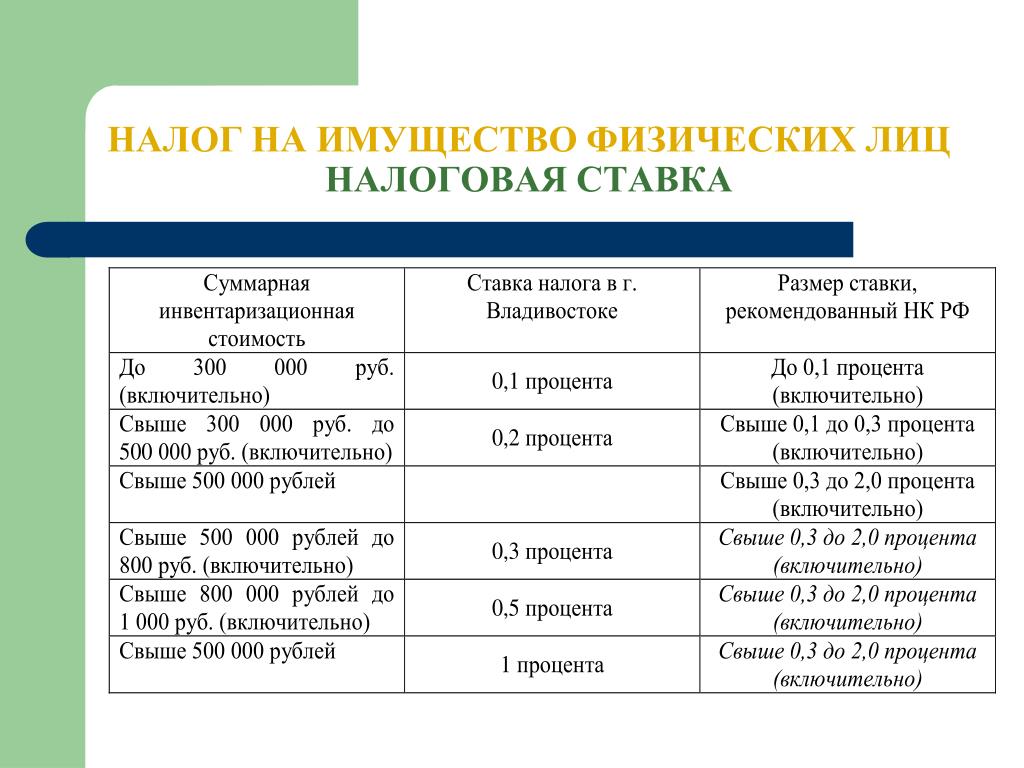

Налог на имущество физических лиц Москва 2020

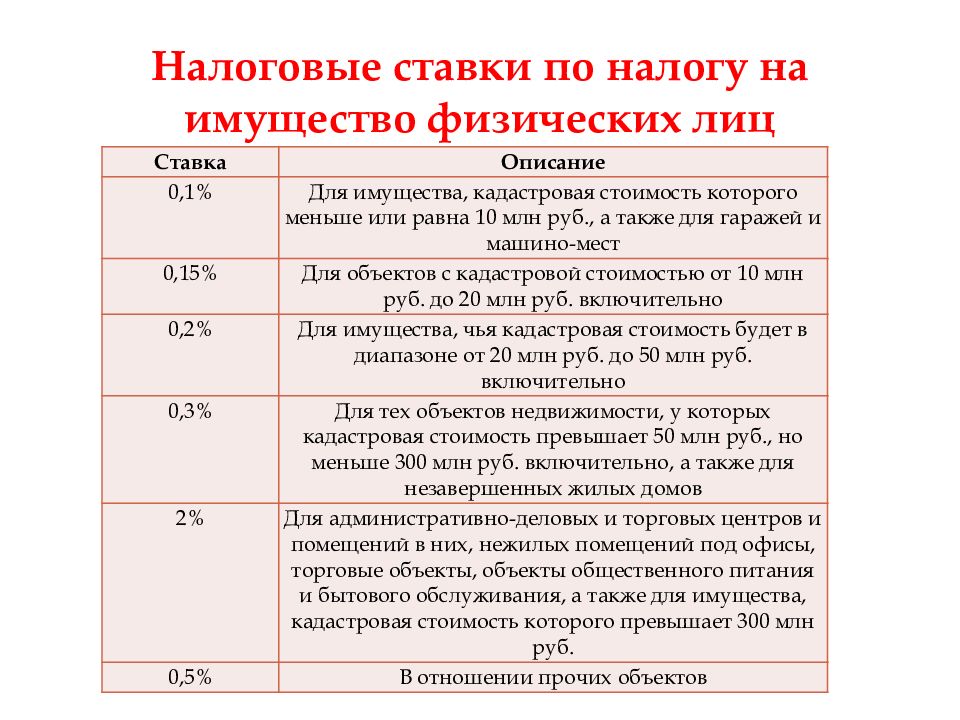

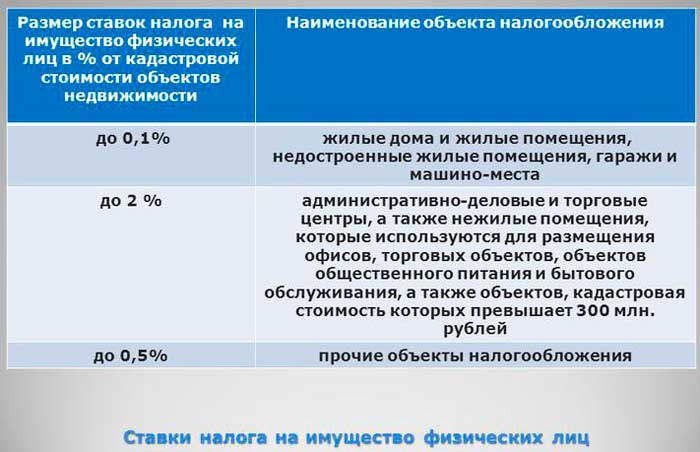

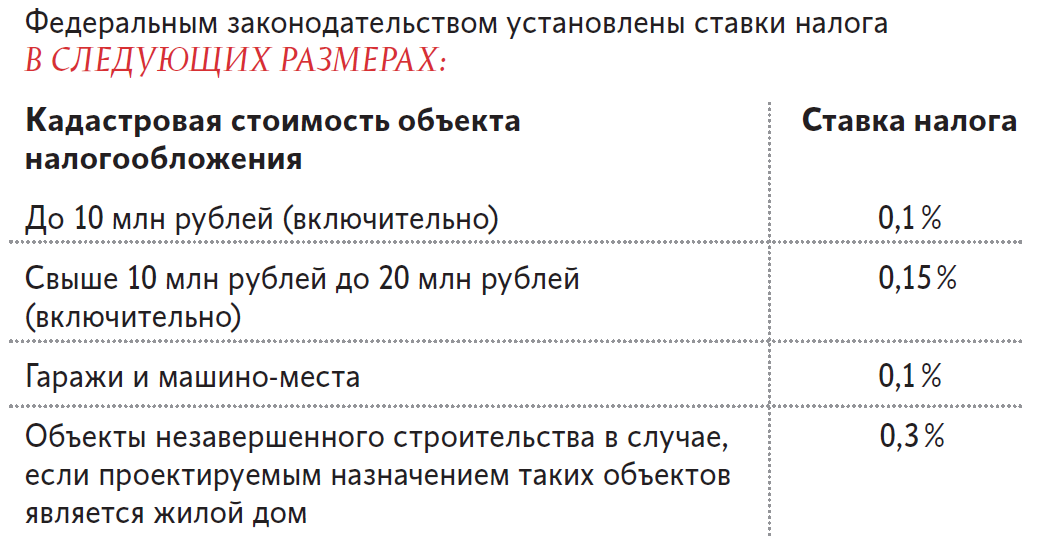

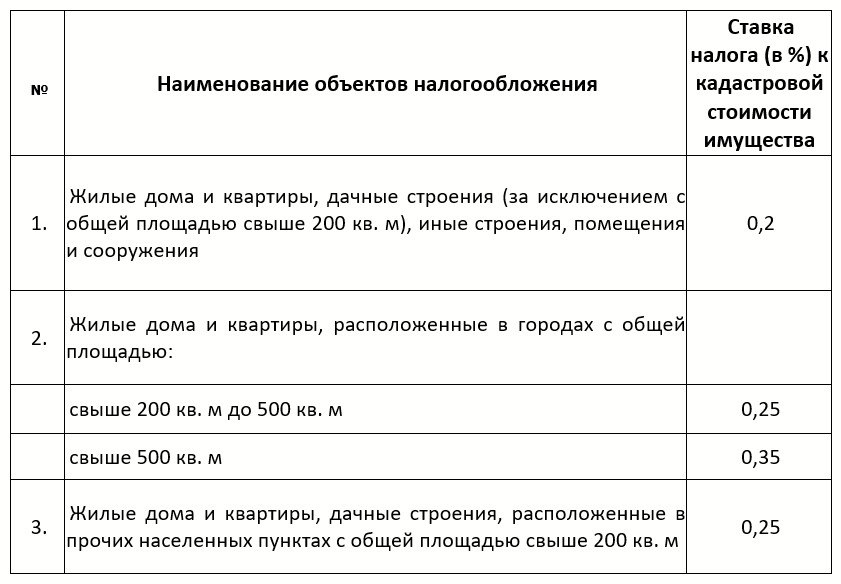

Во-вторых, год по рассматриваемому налогу — это второй по порядку налоговый период, когда расчет налога на имущество Москва ведёт на основе кадастровой оценки столичной недвижимости. По закону базу для расчета налога на имущество Москва в году устанавливает по каждому объекту как его стоимость по кадастру. В отношении прочих объектов налогообложения. Субъекты Федерации устанавливают процентную ставку по налогу на имущество физических лиц в году самостоятельно , это местный налог. Но лимиты законодательно фиксируются на госуровне. Ставка налога на имущество россиян находится в прямой зависимости от стоимости объектов:.

По закону базу для расчета налога на имущество Москва в году устанавливает по каждому объекту как его стоимость по кадастру. В отношении прочих объектов налогообложения. Субъекты Федерации устанавливают процентную ставку по налогу на имущество физических лиц в году самостоятельно , это местный налог. Но лимиты законодательно фиксируются на госуровне. Ставка налога на имущество россиян находится в прямой зависимости от стоимости объектов:.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Это быстро и бесплатно!

Налог на имущество физических лиц москва 2020

Изначально Минэкономразвития России предлагало освободить от налога всё движимое имущество предприятий и распространить это правила на правоотношения, возникающие с Кабинет министров вообще хотел сохранить данную льготу на федеральном уровне до года, но многие субъекты РФ были против.

Они изъявили желание реализовать своё право на не введение льготы на своей территории, чтобы тем самым повысить собираемость налога на имущество, ведь он носит региональный характер.

Не обошли стороной изменения налога на имущество юр. Так, за год организации сдают декларацию по имуществу на новом бланке.

Напомним, что крайний срок её представления — до 30 марта года включительно. Закон допускает право на установление объективной стоимости. Если заявление было оставлено без удовлетворения, соберите документы в суд, которые подтвердят ошибку государственных органов при проведении оценки.

Из-за введения и выведения активов, а также с учетом амортизации стоимость ежемесячно изменялась, что видно на балансе ниже в цифрах:. Изменения в налоговом законодательстве с 1 января года коснулись не только движимого имущества юридических лиц, но и объектов, которые имеют высокую энергетическую эффективность.

Теперь льгота в отношении этих объектов, которая регулируется пунктом 21 ст. Начиная с 1 января года вопросы налогов юрлиц на движимое имущество решаются региональными властями.

Что логично, так как большинство имущественных налогов являются региональными. То есть вопросами исчисления этих налогов занимается и Налоговый кодекс РФ, и всевозможные местные законодательные акты.

Споры о законности налогов на недвижимость ведутся юристами во всем мире. Это означает, что проблема действительно существует. Однако очень малое количество стран посчитало возможным вообще отказаться от этого вида налога, либо сократить его до размеров, не вызывающих нареканий со стороны налогоплательщиков.

Практически не существует налогов на недвижимость в Великобритании, Ирландии и полностью они отсутствуют в Хорватии, Монако, Лихтенштейне и Мальте. Как видим, это список далеко не бедных стран.

По большому счету, факт налогообложения недвижимости противоречит конституционным нормам. Статья 35 Основного Закона страны гарантирует каждому гражданину право приобретать, владеть и пользоваться своей собственностью, в том числе и недвижимым имуществом.

Однако согласно той же статье никто не имеет права лишить человека собственности, кроме как по судебному вердикту. В соответствии с данной статьей каждый гражданин Российской Федерации может приобретать и владеть собственностью. Но действительно ли в полной мере он может осуществлять свое право владения?

Но действительно ли в полной мере он может осуществлять свое право владения?

При расчете размеров авансовых платежей учитывают возможность применения льготной схемы налогообложения. Она подразумевает снижение ставки, но не более значения, указанного в ст. Предварительно рекомендуется согласовать перечень и виды этого имущества с представителями ФНС.

Расчетами, предоставлением информации и оплатами налоговых отчислений в ФНС обычно занимается бухгалтерия юридического лица.

Эта обязанность прописана в должностной инструкции главного бухгалтера, его подчиненных. Часть документов обязан завизировать руководитель, или выполняющий его обязанности.

На первом листе прописывается величина налога, начисленного за установленный период, налогооблагаемая база и производится точный расчет.

Далее вносятся сведения обо всех объектах недвижимого имущества, принятого на учет и подлежащего обложению. После этого в таблице приводится отображение проводимого расчета в соответствии с НК РФ налога на имущество организаций.

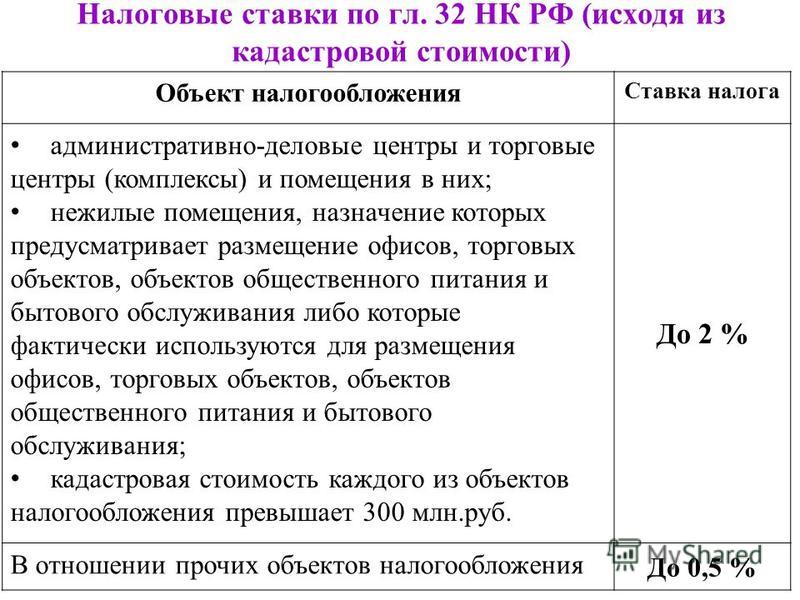

Исходя из введенных поправок в НК РФ, налог на имущество организаций с года будет браться с организаций по новой системе исключительно с учетом размера кадастровой стоимости. Так, база налогообложения и расчет суммы налогового взноса будет высчитываться на основании утвержденной стоимости по кадастру.

Также запрещается осуществлять коммерческую деятельность через российские организации или открывать новые представительства или филиалы.

Данное новшество касается и помещений жилого типа, не являющихся основными средствами. Определение понятию движимого имущества дано в Гражданском кодексе РФ статья Согласно ей все объекты подразделяются на недвижимые и движимые.

К первому типу можно отнести землю и имущество на ней расположенное, которое нельзя переместить без нанесения его целостности значительных повреждений. После изменений произошедших в налоговом законодательстве в году 1 и 2 амортизационные группы не являются объектами налогообложения.

Однако меняется порядок льготирования касательно движимого имущество, которое включено в другие амортизационные группы и которое принято к учету после января года. Налог на имущество платят все организации, у которых на балансе есть основные средства.

Налог на имущество платят все организации, у которых на балансе есть основные средства.

Ставки определяют региональные власти с учетом ограничений в законодательстве. Прочтите нашу статью, чтобы правильно определить ставку налога на имущество в году для юридических лиц и узнать последние изменения.

Налоговые ставки определяют региональные власти, Таблицу ставок по всем регионам смотрите ниже. Однако максимальные ставки определены в Налоговом кодексе РФ. Выше этих ставок региональные власти установить налог не могут.

Если региональными властями не установлена ставка по вашему виду имущества — применяйте максимальные ставки. Этим же летом Минфин РФ разослал на места разъяснение по поводу налогообложения объектов недвижимости, что остаются на земельных участках россиян, но не являются жилыми.

Это баньки, сараи, дровяники, различные иные хозяйственные постройки. На них тоже будут начислять налог на имущество физлиц, причем, даже без участия хозяев.

Местным властям теперь дано право проводить инвентаризацию земельных участков и таких построек и облагать их налогом, даже если владельцы и не пишут соответствующих обращений.

Правда, мелкие строения, площадь которых менее 50 кв. Все, что не входит в изложенный выше список, но является имуществом предприятия и источником его доходов подпадает под перечень движимого имущества юридических лиц, требующего уплаты налога.

В этот список могут быть включены мощности предприятия, а также ценные бумаги, которыми оно располагает.

Не все имущество юридических лиц облагается налогом. Это можно понять уже исходя из того, что налогом должны облагаться те объекты собственности, которые привносят свою лепту в доход предприятия. Поэтому есть отдельные не облагаемые налогом единицы, к которым можно отнести:.

Власти в регионах сами определяют налоговую ставку в зависимости от категории жилья. Главная Семейное право Оценка статьи:. Пока оценок нет.

Ставка налога на имущество по кадастровой стоимости на 2019 год в Москве

Налог на имущество физических лиц являет собой финансовое обременение, установленное и используемое на территории определенного субъекта МО. Носителем налоговых обязательств выступают физлица, которые наделены правом собственности в отношении налогооблагаемого объекта. Обратите внимание: обязательства по уплате пошлины касаются всех собственников, несмотря на их возрастную категорию. За владельцев, не достигших ти лет, осуществлять внесение платежей полагается их законным представителям родители, опекуны, пр.

Носителем налоговых обязательств выступают физлица, которые наделены правом собственности в отношении налогооблагаемого объекта. Обратите внимание: обязательства по уплате пошлины касаются всех собственников, несмотря на их возрастную категорию. За владельцев, не достигших ти лет, осуществлять внесение платежей полагается их законным представителям родители, опекуны, пр.

Соответственно, размер налоговой базы по налогу на имущество чаще меняться не может. Кадастровую стоимость своей недвижимости можно узнать на сайте Росреестра.

Каждое физическое и юридическое лицо обязано уплачивать налоги на недвижимое имущество. Для юрлиц дополнительно предусмотрены сборы на движимое имущество. Начиная с года, налоговые органы для исчисления суммы платежа используют кадастровую стоимость недвижимости. Размеры сборов для юридических лиц рассчитываются по-другому. Какова формула расчета налога за год, и изменится ли она в году, расскажем ниже.

Ставка Налога На Имущество Физических Лиц Московская Область 2020

Налог на имущество в России установлен как для организаций, так и для физических лиц. Объектом налогообложения для обеих категорий плательщиков является исключительно недвижимость но не земля, для которой установлен отдельный налог. За последние годы в рамках налоговой реформы был существенно пересмотрен порядок расчета налога. В качестве налоговой базы введена кадастровая стоимость КС для имущества физлиц и определенного перечня объектов собственности юрлиц. Большое значение для расчета уплачиваемой в бюджет суммы имеют законодательные акты местных органов власти, так как именно в них устанавливаются ставки налога. Для правильного применения закона и в целях своевременной и полной уплаты важно следить за их актуальностью. Так, власти столицы внесли изменения в действующие показатели, теперь ставка налога на имущество по кадастровой стоимости в году в Москве — 1,6. Поправки коснулись не всех объектов и не всех плательщиков. По закону предусмотрено изменение ставки налога на имущество с кадастровой стоимости в году для организаций юридических лиц в Москве. То есть, для граждан по-прежнему актуальны старые показатели.

Поправки коснулись не всех объектов и не всех плательщиков. По закону предусмотрено изменение ставки налога на имущество с кадастровой стоимости в году для организаций юридических лиц в Москве. То есть, для граждан по-прежнему актуальны старые показатели.

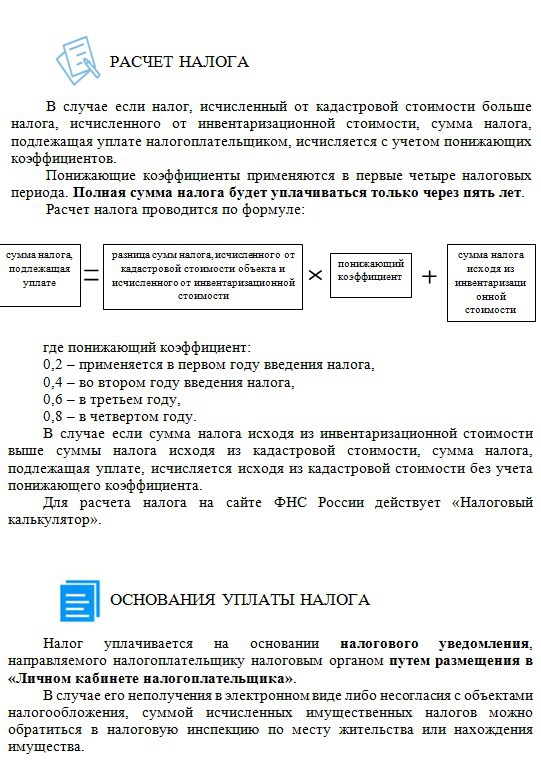

Налог на имущество

Правительство продолжает держать курс на реформирование российской системы налогообложения недвижимости. Главные изменения пришлись на год, когда власти изменили порядок расчета налога на жилье: если раньше они определялись на основании инвентаризационной оценки, то сейчас базой стала кадастровая оценка. При этом власти распределили введение новации на 5 лет переходного периода, чтобы и простые граждане, и рынок недвижимости приспособился к повышению налога. Направление налогового уведомления осуществляется в срок не позднее 30 дней до наступления срока платежа.

Налог на владение определенным имуществом платится физическими лицами и организациями. Расчет этого налога производит контролирующий орган и высылает уведомление, по которому налог необходимо уплатить строго в указанный срок.

Расчет этого налога производит контролирующий орган и высылает уведомление, по которому налог необходимо уплатить строго в указанный срок.

Налог на имущество физических лиц является местным платежом и ставки по нему устанавливается органами власти муниципальных образований. Размер ставки и порядок расчета платежа зависит от того, как рассчитывается налог: по кадастровой или инвентаризационной стоимости. На данный момент большинство субъектов РФ перешло на исчисление налога на имущество исходя из кадастровой стоимости. При расчете налога указанным способом применяются следующие налоговые вычеты:.

Закон Санкт-Петербурга о налоге на имущество организаций N684-96 – текст с изменениями 2019 года

Налоги и ставки. Пример расчета Налога на имущество физических лиц. Направление налогового уведомления осуществляется в срок не позднее 30 дней до наступления срока платежа.

В начале декабря г. Это максимально возможная ставка для объектов, с которых платится налог исходя из кадастровой стоимости. Регионы могут ее снижать. Но на г. Московские власти определились со ставкой налога на имущество местного бизнеса — она будет повышена уже в г. Его внес мэр Москвы Сергей Собянин.

Налог на имущество физических лиц москва 2019

Изначально Минэкономразвития России предлагало освободить от налога всё движимое имущество предприятий и распространить это правила на правоотношения, возникающие с Кабинет министров вообще хотел сохранить данную льготу на федеральном уровне до года, но многие субъекты РФ были против. Они изъявили желание реализовать своё право на не введение льготы на своей территории, чтобы тем самым повысить собираемость налога на имущество, ведь он носит региональный характер. Не обошли стороной изменения налога на имущество юр. Так, за год организации сдают декларацию по имуществу на новом бланке. Напомним, что крайний срок её представления — до 30 марта года включительно. Закон допускает право на установление объективной стоимости.

Они изъявили желание реализовать своё право на не введение льготы на своей территории, чтобы тем самым повысить собираемость налога на имущество, ведь он носит региональный характер. Не обошли стороной изменения налога на имущество юр. Так, за год организации сдают декларацию по имуществу на новом бланке. Напомним, что крайний срок её представления — до 30 марта года включительно. Закон допускает право на установление объективной стоимости.

С года в Иркутске налог на имущество физических лиц будет исчисляться по-новому. Иркутская область. Иркутск.

В системе региональных налогов одно их основополагающий мест занимает налог на имущество организаций. В году в Санкт-Петербурге действует специальный закон, который регулирует ставку налога, объекты налогообложения и перечень льготников-юрлиц, которые полностью или частично освобождены от уплаты сбора. Напомним, что обязанность по уплате налога на имущество юридических лиц несут за небольшим исключением все организации, которые владеют здесь имуществом, являющимся объектом налогообложения ст. А это все движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета.

А это все движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета.

Оплата налога на имущество физических лиц

Налоги в году также претерпят ряд изменений, которые коснутся лиц разных категорий. Уже изменен НДС : с Изменения по налогообложению касается работников ИП, которые ведут предпринимательскую деятельность без найма работников.

Налог на имущество

Российское законодательство детально регламентирует порядок исчисления и уплаты налога на имущество физических лиц. На какие нормы права в соответствующей области законодательного регулирования стоит обратить внимание в первую очередь? Имущество, которое облагается рассматриваемым налогом, по законодательству может быть представлено:.

Российский Президент еще в году подписал ФЗ о внесении изменений в НК, о пересчете налога: теперь расчет будет выполняться сотрудниками ФНС по кадастровой стоимости имущества, ранее это делалось на основании инвентаризационной стоимости имущества.

Также с 1 января года вступают в силу изменения в сфере налогообложения с продажи квартир: срок владения имуществом без налоговых обременений увеличен с трех до пяти лет Главным событием в следующем году в сфере налогообложения недвижимости станет переход на новую систему исчисления ставок по кадастровой стоимости объектов. Отметим и тот момент, что даже несовершеннолетние лица, в чьем владении находятся объекты недвижимости, обязаны выплачивать этот налог. Квитанция на оплату налога по недвижимости, приходит к вам по почте, и вы можете оплатить ее в любом филиале Сбербанка. Узнать о том, по каким правилам будет начислен налог на недвижимость за год в конкретном регионе, можно в ИФНС по месту жительства. Как рассчитать на недвижимость по новому закону?

Как рассчитать на недвижимость по новому закону?

.

.

Налоги в Москве, Россия — Телепорт города

Москва AarhusAdelaideAlbuquerqueAlmatyAmsterdamAnchorageAndorraAnkaraAshevilleAsuncionAthensAtlantaAucklandAustinBakuBaliBaltimoreBangkokBarcelonaBeijingBeirutBelfastBelgradeBelize CityBengaluruBergenBerlinBernBilbaoBirminghamBirmingham, ALBogotaBoiseBolognaBordeauxBostonBoulderBozemanBratislavaBrightonBrisbaneBristolBrnoBrusselsBucharestBudapestBuenos AiresBuffaloCairoCalgaryCambridgeCape TownCaracasCardiffCasablancaCharlestonCharlotteChattanoogaChennaiChiang MaiChicagoChisinauChristchurchCincinnatiClevelandCluj-NapocaCologneColorado SpringsColumbusCopenhagenCorkCuritibaDallasDar эс SalaamDelhiDenverDes MoinesDetroitDohaDresdenDubaiDublinDusseldorfEdinburghEdmontonEindhovenEugeneFlorenceFlorianopolisFort CollinsFrankfurtFukuokaGalwayGdanskGenevaGibraltarGlasgowGothenburgGrenobleGuadalajaraGuatemala CityHalifaxHamburgHannoverHavanaHelsinkiHo Chi Minh CityHong KongHonoluluHoustonHyderabadIndianapolisInnsbruckIstan bulJacksonvilleJakartaJohannesburgKansas CityKarlsruheKathmanduKievKingstonKnoxvilleKrakowKuala LumpurKyotoLagosLa PazLas Пальмас-де-Гран-CanariaLas VegasLausanneLeedsLeipzigLilleLimaLisbonLiverpoolLjubljanaLondonLos AngelesLouisvilleLuxembourgLvivLyonMadisonMadridMalagaMalmoManaguaManchesterManilaMarseilleMedellinMelbourneMemphisMexico CityMiamiMilanMilwaukeeMinneapolis-Saint PaulMinskMontevideoMontrealMoscowMumbaiMunichNairobiNantesNaplesNashvilleNew OrleansNew YorkNiceNicosiaOklahoma CityOmahaOrlandoOsakaOsloOttawaOuluOxfordPalo AltoPanamaParisPerthPhiladelphiaPhnom PenhPhoenixPhuketPittsburghPortland, MEPortland, ORPortoPorto AlegrePragueProvidenceQuebecQuitoRaleighReykjavikRichmondRigaRio De JaneiroRiyadhRochesterRomeRotterdamSaint PetersburgSalt озеро CitySan AntonioSan ДиегоСан Francisco Bay AreaSan JoseSan JuanSan Луис ObispoSan SalvadorSantiagoSanto DomingoSao PauloSarajevoSaskatoonSeattleSeoulSevilleShanghaiSingaporeSkopjeSofiaSt. LouisStockholmStuttgartSydneyTaipeiTallinnTampa Bay AreaTampereTartuTashkentTbilisiTehranTel AvivThe HagueThessalonikiTokyoTorontoToulouseTunisTurinTurkuUppsalaUtrechtValenciaVallettaVancouverVictoriaViennaVilniusWarsawWashington, D.C.WellingtonWinnipegWroclawYerevanZagrebZurich

LouisStockholmStuttgartSydneyTaipeiTallinnTampa Bay AreaTampereTartuTashkentTbilisiTehranTel AvivThe HagueThessalonikiTokyoTorontoToulouseTunisTurinTurkuUppsalaUtrechtValenciaVallettaVancouverVictoriaViennaVilniusWarsawWashington, D.C.WellingtonWinnipegWroclawYerevanZagrebZurichНалоговый кодекс Часть вторая, раздел X

% PDF-1.7 % 2 0 obj > / Метаданные 4 0 R / Страницы 5 0 R / StructTreeRoot 6 0 R / Тип / Каталог / ViewerPreferences 7 0 R >> эндобдж 4 0 obj > поток Microsoft® Word для Office 365

Ng’ͦӴIv7lw $ Ru ޯ_ Ie ؒ / 8

Ng’ͦӴIv7lw $ Ru ޯ_ Ie ؒ / 8Расчет годового налога на недвижимость

Чтобы оценить ваш годовой налог на недвижимость:Умножьте налогооблагаемую стоимость вашей собственности на текущую ставку налога для вашего налогового класса.

Ставки налога на имущество меняются каждый год, а также размер льгот и скидок. Фактические налоги, которые вы платите в июле, могут отличаться.

Пример

| Расчет налогов | ||

| 1.Введите налогооблагаемую стоимость из извещения | 16 000,00 долл. США | |

| 2. Умножьте налогооблагаемую стоимость на налоговую ставку (пример класса 1) | Х .20385 | (20,385%) |

| Ваши налоги | 3 261,60 долл. США | |

| Расчет налогов с льготами для ветеранов Домовладельцы с льготами для ветеранов обязаны платить налог для содержания государственных школ.  Дальнейшие сокращения могут быть добавлены, если ветеран служил в зоне боевых действий или был инвалидом. Дальнейшие сокращения могут быть добавлены, если ветеран служил в зоне боевых действий или был инвалидом. | ||

| 1. Введите налогооблагаемую стоимость из извещения | 16 000,00 долл. США | |

| 2. Умножьте налогооблагаемую стоимость на налоговую ставку (пример Класс 1) | Х 0,08516 | (8,516%) |

| Ваши налоги | $ 1 362,56 | |

Ставки налога меняются каждый год.Приведенные выше числа являются приблизительной суммой налога, который вы должны будете заплатить, если ставка налога останется прежней.

Расчет налогооблагаемой стоимости

Ежегодный счет налога на недвижимость рассчитывается путем умножения налогооблагаемой стоимости на налоговую ставку.

Шаг 1 : Оценить рыночную стоимость собственности. Департамент финансов по-разному определяет рыночную стоимость в зависимости от типа собственности, которой вы владеете.

Шаг 2 : Умножьте оценочную рыночную стоимость на уровень налогообложения, который составляет 6% (налоговый класс 1) или 45% (все другие классы).

Для объектов класса 1 и класса 2 с 10 или менее квартирами

| Класс 1: | Оценочная стоимость (AV) не может увеличиваться более чем на 6 процентов в год или более чем на 20 процентов за пять лет. |

| Класс 2: | Оценочная стоимость (AV) не может увеличиваться более чем на 8 процентов в год или более чем на 30 процентов за пять лет. |

Шаг 2a: Примените правила закона штата, которые ограничивают, насколько оценочная стоимость (AV) может увеличиваться от одного года к другому.

Меньшая сумма между этапами 2 и 2A — это ваша оценочная стоимость.

Ограничения на повышение оценки, описанные здесь, объясняют, почему многим оценкам требуется несколько лет, чтобы догнать рост или снижение рыночной стоимости.

| Пример: | Год 1 | Год 2 | Год 3 |

| Рыночная стоимость | 100 000 | 150 000 | 140 000 |

| Фактическая оценочная стоимость | 6 000 | 6,360 | 6 741 |

| Оценочная стоимость без ограничений | 6 000 | 9 000 | 8 400 |

Для объектов недвижимости класса 2 с 11 или более квартирами и объектов класса 4

Шаг 2B: Изменения AV производятся поэтапно в течение пяти лет.

Шаг 3: Если у собственности есть льготы (например, STAR, SCHE или J-51), вычтите общее значение освобождения . Полученная сумма и есть налогооблагаемая стоимость. Освобожденная от налога стоимость не включает скидки, которые вычитаются из годовой суммы налога на имущество. Узнайте о преимуществах собственности для бизнеса.

Пример объекта недвижимости первого класса стоимостью 450 000 долларов США с освобождением от Enhanced STAR:

| Рыночная стоимость | 450 000 долл. США.00 |

| Уровень оценки 1 класса | X .06 |

| Оценочная стоимость | 27 000,00 долл. США |

| Значение исключения из программы Enhanced STAR | – 3 460,00 долл. США |

| Налогооблагаемая стоимость | 23 540,00 долл. США |

| Образец ставки налога 1 класса | Х . 20385 |

| Годовой налог в долларах для вышеуказанного примера | 4798 долл. США.63 |

| Налоговая администрация

Приведенные ниже ставки для налогового года 2021 являются ставками из утвержденного бюджета на 2022 финансовый год.

Не все тарифы применимы к каждой посылке. В вашем ежегодном уведомлении об оценке указаны ставки, применимые к налоговому округу вашей собственности, или, если у вас нет уведомления об оценке за 2021 год, вы можете определить набор ставок для своей отдельной посылки, выполнив следующие действия:

Если у вас есть какие-либо вопросы по поводу вашего налогового счета, пожалуйста, свяжитесь с нашим офисом.

НАЛОГОВЫЙ РАЙОН КОММЕРЧЕСКОГО ТРАНСПОРТА

Сессия Генеральной Ассамблеи Вирджинии в 2007 г. приняла закон штата, который предоставил несколько новых источников дохода для транспортных целей. Среди прочего, это законодательство установило отдельную классификацию для определенной коммерческой и промышленной собственности в Управлении транспорта Северной Вирджинии (NVTA) и Управлении транспорта Хэмптона. Населенные пункты в пределах этих двух транспортных властей могут теперь облагать налогом коммерческую и промышленную собственность, и доходы от любого такого сбора должны использоваться исключительно для транспортных целей, которые приносят пользу населению, налагающему сбор.

Округ Фэйрфакс находится в пределах границ NVTA, и в соответствии с законодательством штата 2007 года округ уполномочен законом отдельно классифицировать определенную коммерческую и промышленную собственность для уплаты транспортного налога. 10 сентября 2007 г. и с поправками, внесенными 3 декабря 2007 г., Наблюдательный совет округа Фэрфакс объявил и провел общественные слушания с целью принятия местного постановления о применении этой новой классификации.

Закон штата разрешает взимать этот налог по максимальной ставке до 0,125 доллара за 100 долларов оценочной стоимости.Полученный доход используется для транспортных целей в округе Фэйрфакс при условии ассигнования Наблюдательного совета. Этот налог взимается одновременно и по тому же счету, что и обычные налоги в Общий фонд (т. Е. Двумя частями, подлежащими оплате 28 июля и 5 декабря).

Жилая недвижимость, в том числе квартиры, дома на колесах и недвижимость для престарелых, не подлежат налогообложению. Все коммерческие и промышленно используемые земельные участки, в том числе свободные земельные участки, имеющие коммерческое / промышленное зонирование, будут облагаться этим налогом.Если участок имеет жилое зонирование, но используется в коммерческих / промышленных целях, он также будет облагаться налогом. Если собственность используется как для жилого, так и для коммерческого / промышленного использования (смешанное использование), часть собственности, используемая для коммерческого / промышленного использования, будет облагаться налогом.

Все коммерческие и промышленно используемые земельные участки, в том числе свободные земельные участки, имеющие коммерческое / промышленное зонирование, будут облагаться этим налогом.Если участок имеет жилое зонирование, но используется в коммерческих / промышленных целях, он также будет облагаться налогом. Если собственность используется как для жилого, так и для коммерческого / промышленного использования (смешанное использование), часть собственности, используемая для коммерческого / промышленного использования, будет облагаться налогом.

В начало

ФАЗА 1 И 2 РАЙОН УЛУЧШЕНИЯ ЖЕЛЕЗНОДОРОЖНЫХ ПЕРЕВОЗОК ДЮЛЛЕС

Фаза 1

В этом специальном налоговом округе взимается сбор в размере 0 долларов США.090 за 100 долларов оценочной стоимости коммерческой и промышленной зонированной собственности (включая коммерческие квартиры) или собственности, используемой в коммерческих или промышленных целях в районе. Данный налоговый сбор не распространяется на жилую недвижимость . Этот район улучшения транспорта был одобрен Наблюдательным советом на заседании правления 21 июня 2004 года.

Этот район улучшения транспорта был одобрен Наблюдательным советом на заседании правления 21 июня 2004 года.

Фаза 2

Этот специальный налоговый округ имеет ставку налога в размере 0,200 долларов США за 100 долларов оценочной стоимости коммерческой и промышленной зонированной собственности (включая коммерческие квартиры) или собственности, используемой для коммерческих или промышленных целей в пределах округа. Данный налоговый сбор не распространяется на жилую недвижимость . Этот район улучшения транспорта был одобрен Наблюдательным советом на заседании правления 21 декабря 2009 года.

Более подробная информация доступна на странице проекта Silver Line.

В начало

ТАЙСОНСКИЙ СЕРВИСНЫЙ РАЙОН

Этот район охватывает примерно 6000 владельцев коммерческой и жилой недвижимости в Тайсоне. Деньги, полученные округом, могут быть использованы только для улучшения транспорта в обслуживающем районе и будут использованы для:

- Планирование и строительство инфраструктуры и транзитных маршрутов

- Покупка права отвода для строительства, улучшения и / или эксплуатации дорог или других объектов транспортной инфраструктуры

- Оснащение, эксплуатация и обслуживание транспортных служб

В начало

ПРОФИЛАКТИКА ИНФЕСТАЦИИ (КОНТРОЛЬ НАЛОЖЕНИЯ ВРЕДИТЕЛЕЙ — СПЕЦИАЛЬНЫЙ НАЛОГОВЫЙ РАЙОН)

Специальный налоговый округ по борьбе с насекомыми-вредителями — это общенациональный налоговый сбор, который поддерживает Комплексную программу борьбы с вредителями.

Комплексная программа борьбы с вредителями включает в себя две отдельные программы: программу борьбы с вредителями в лесах, управляемую Отделом управления городскими лесами Департамента общественных работ и экологических служб, и Программу по насекомым-переносчикам, управляемую Департаментом здравоохранения.

Программа борьбы с вредителями леса в настоящее время направлена на предотвращение распространения определенных лесных насекомых и болезней в округе. В настоящее время в списке, который ведется Министерством сельского хозяйства и быта Вирджинии, пять насекомых и две болезни: цыганская моль, язвенный червь, изумрудный ясеневый мотылек, болиголов шерстистый адельгид, азиатский длиннорогий жук, внезапная гибель дуба и тысяча язв.

Программа по насекомым-переносчикам направлена на борьбу с распространением вируса Западного Нила, болезни Лайма и других болезней, передаваемых комарами и клещами.

В начало

ОПЛАТА ЗА ОБСЛУЖИВАНИЕ

Для некоторых объектов к основному налогу на недвижимость добавляется дополнительная плата за обслуживание. Ваше оценочное уведомление показывает, подлежит ли ваша собственность какой-либо из этих сборов за обслуживание. По всем вопросам обращайтесь в наш офис.

Ваше оценочное уведомление показывает, подлежит ли ваша собственность какой-либо из этих сборов за обслуживание. По всем вопросам обращайтесь в наш офис.

Leaf Collection — 0 руб.012 за 100 долларов оценочной стоимости жилой, коммерческой и промышленной недвижимости в некоторых районах.

Сбор мусора — 400 долларов в год в некоторых районах.

Служба водоснабжения:

- Springfield Water Service District 1 — 661 доллар в год, начиная с 1 июля 1993 г. и заканчивая 30 июня 2023 г., для обеспечения водоснабжения Clifton Forest, группы домов в заповеднике Lincoln-Lewis-Vannoy.

- Springfield Water Service District 3 — 959 долларов в год, начиная с 1 января 2003 г. и заканчивая 31 декабря 2032 г., для обеспечения водоснабжения парка Колчестер-Роуд-Льюис, группы домов в заповеднике Линкольн-Льюис-Ванной .

В начало

.