Все про ндс: Налог на добавленную стоимость (НДС) | ФНС России

НДС в бухгалтерском учёте – проводки, примеры

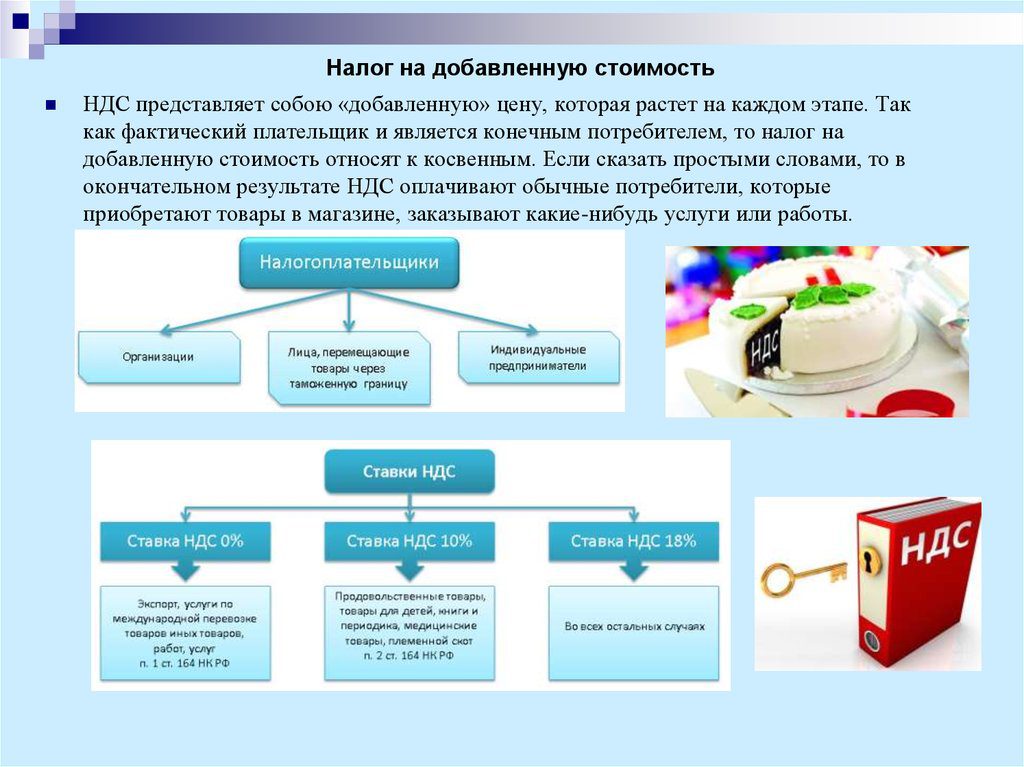

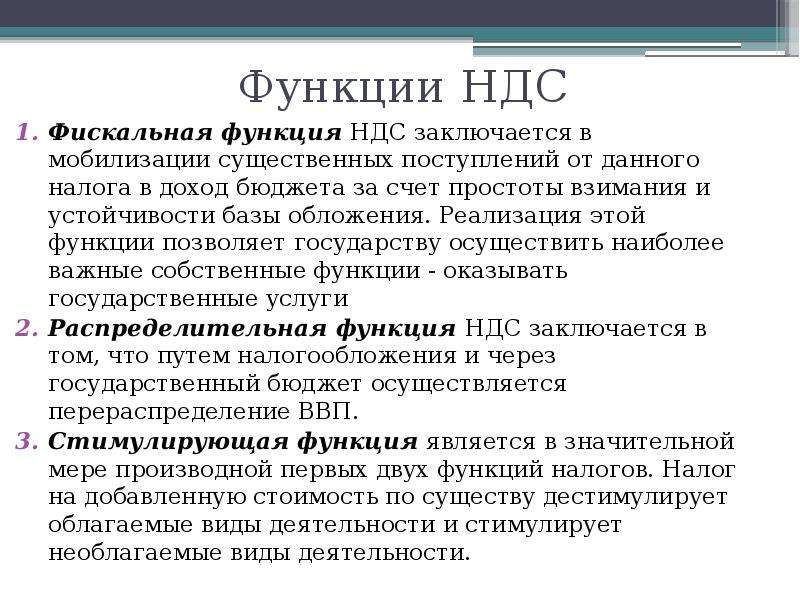

Налог на добавленную стоимость – один из самых сложных налогов для начинающего бухгалтера. При этом он же является ключевым для бюджета страны. Спасибо за изобретение НДС нужно сказать французам, именно они в середине XX века изобрели этот налог. В России этот вид налога применяется с 1992 года.

Налог на добавленную стоимость отражается не только в налоговой декларации по НДС, но и в бухгалтерском учёте. Бухгалтерский учёт – это систематизированная информация обо всех хозяйственных операциях, от покупки канцелярии и выдачи зарплаты до получения кредита. Ведение бухгалтерского учёта – обязанность каждой компании, отказаться от ведения учёта вправе индивидуальные предприниматели и представительства иностранных компаний.

Любая операция в бухучёте должна быть отражена с помощью специальных счетов и подтверждена документально. Все эти действия регламентируются Федеральным законом № 402-ФЗ.

Бухгалтерский учёт необходим:

— для определения прибыли и выплаты дивидендов

— для оформления заявки на кредиты и субсидии

— для привлечения инвестиций

Методы бухгалтерского учёта

При учёте доходов и расходов, как правило, используются два метода: метод начислений и кассовый метод. При методе начислений все расходы и доходы учитываются именно в том периоде, в котором они возникают, вне зависимости от реального поступления или списания средств со счетов. Кассовый метод подразумевает учёт доходов и расходов и доходов в момент зачисления или списания соответствующих сумм. Метод начислений в бухгалтерском учёте, согласно Налоговому кодексу РФ, могут использовать все налогоплательщики, а вот кассовый метод возможен только для отдельных видов организаций с небольшой выручкой. В любом случае выбранный метод учёта должен быть зафиксирован в учётной политике.

При методе начислений все расходы и доходы учитываются именно в том периоде, в котором они возникают, вне зависимости от реального поступления или списания средств со счетов. Кассовый метод подразумевает учёт доходов и расходов и доходов в момент зачисления или списания соответствующих сумм. Метод начислений в бухгалтерском учёте, согласно Налоговому кодексу РФ, могут использовать все налогоплательщики, а вот кассовый метод возможен только для отдельных видов организаций с небольшой выручкой. В любом случае выбранный метод учёта должен быть зафиксирован в учётной политике.

Основные счета для НДС, используемые в бухгалтерском учёте

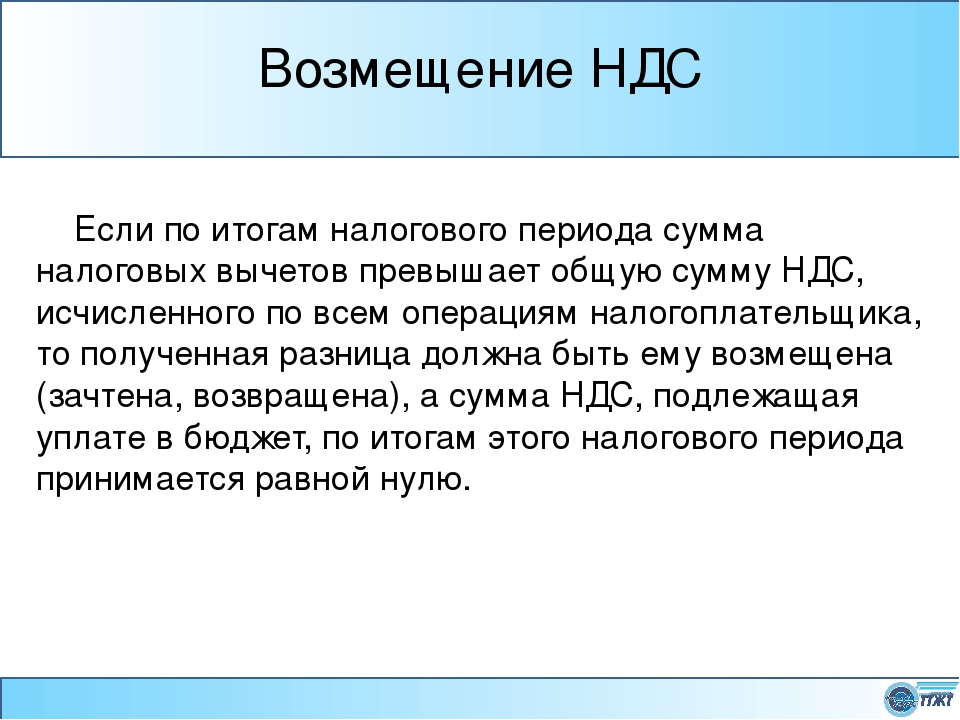

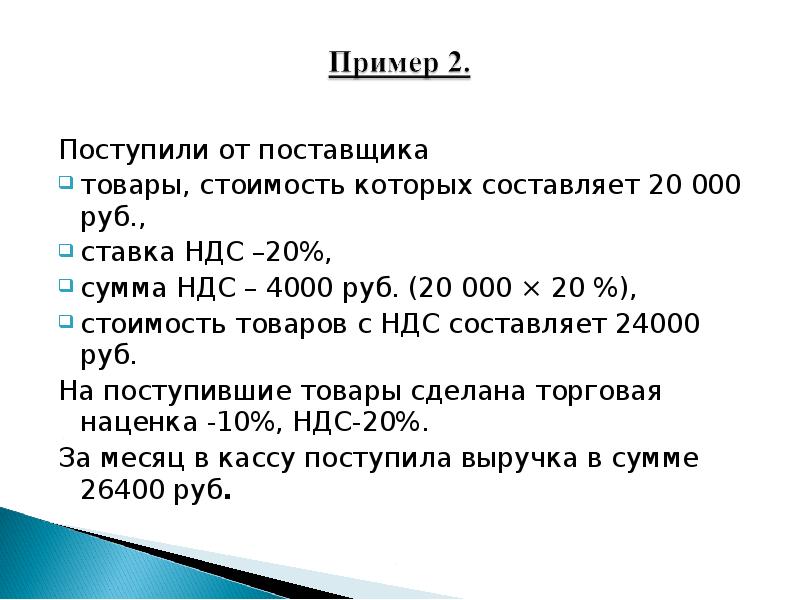

При фиксации всех расчётов с использованием налога на добавленную стоимость используются два основных счёта. Счёт 68 «Расчёт по налогам и сборам» и его дополнительный субсчёт 68-НДС. По кредиту 68-НДС начисляется налог для передачи в бюджет, а по его дебетовой составляющей ведутся расчёты по уплате и там же находят отражение суммы, направленные на возмещение налога. Разницей между дебетом и кредитом по счёту 68 становится сумма, которую организации нужно будет оплатить в бюджет. Точнее, если обороты по кредиту обороты больше дебетовых, то разницу перечисляют в бюджет, если наоборот — разница возмещается государством.

Разницей между дебетом и кредитом по счёту 68 становится сумма, которую организации нужно будет оплатить в бюджет. Точнее, если обороты по кредиту обороты больше дебетовых, то разницу перечисляют в бюджет, если наоборот — разница возмещается государством.

Есть ещё один счёт для проводок – это счёт 19 «НДС по приобретённым ценностям», где как следует из названия, ведётся учёт налога при приобретении различных товаров, в стоимость которых входит налог на добавленную стоимость. Эту сумму организация потом вправе подать к вычету налога по счёту 68. У счёта 19 есть субсчета, например, 19-1 «НДС при приобретении основных средств», 19-2 «НДС по приобретённым нематериальным активам», 19-3 «НДС по приобретённым материально-производственным запасам» и другие. Для каждого субсчета есть зафиксированные в законе положения, какие именно операции нужно в нём отражать.

Счёт 90 «Продажи» предназначен для учёта реализуемых компанией товаров, работ и услуг. По кредиту этого счёта отражается выручка от продажи, а в дебет заносится начисленный при реализации налог.

Типовые проводки по бухгалтерскому учёту НДС

Давайте разберём, как следует фиксировать в бухучёте основные операции хозяйственной деятельности, с которыми сталкивается практически любая компания.

Проводки по НДС. Начисление налога

Реализация собственных товаров и оказание услуг отображается в проводках по начислению НДС следующим образом:

Операция | Дебет | Кредит |

Продажа товаров и оказание услуг по основному профилю компании | Счёт 90 «Продажи» | Счёт 68-НДС |

Продажа и оказание услуг по дополнительным видам деятельности компании (например, сдача в аренду помещений) | Счёт 91 «Прочие доходы и расходы» | Счёт 68-НДС |

Учёт налога по поступившим авансам при реализации товаров и услуг | Счёт 76 «Расчёты с дебиторами и кредиторами» | Счёт 68-НДС |

Учёт погашения задолженности по налогу на добавленную стоимость | Счёт 68-НДС | Счёт 51 «Расчётные счета» |

Учёт входного НДС

Учёт входного НДС при приобретении чего-либо. Учёт входного налога на добавленную стоимость с последующим принятием его к вычету.

Учёт входного налога на добавленную стоимость с последующим принятием его к вычету.

Операция | Дебет | Кредит |

Учёт налога при приобретении товаров, работ и услуг | Счёт 19 «НДС по приобретённым ценностям» | Счёт 60 «Расчёты с поставщиками и подрядчиками» |

Учёт налога по приобретённым товарам и услугам к вычету | Счёт 68-НДС | Счёт 19 «НДС по приобретённым ценностям» |

Учёт входного налога на добавленную стоимость и его последующее списание при расходах

Эта проводка применяется в случае, если компания планирует использовать приобретённые товары в операциях, необлагаемых налогом на добавленную стоимость, и соответственно не планирует представлять эту сумму к вычету.

Операция | Дебет | Кредит |

Учёт налога при приобретении товаров | Счёт 19 «НДС по приобретённым ценностям» | Счёт 60 «Расчёты с поставщиками и подрядчиками» |

Учёт налога по приобретённым товарам, включённый в стоимость товаров | Счёт 41 «Товары» | Счёт 19 «НДС по приобретённым ценностям» |

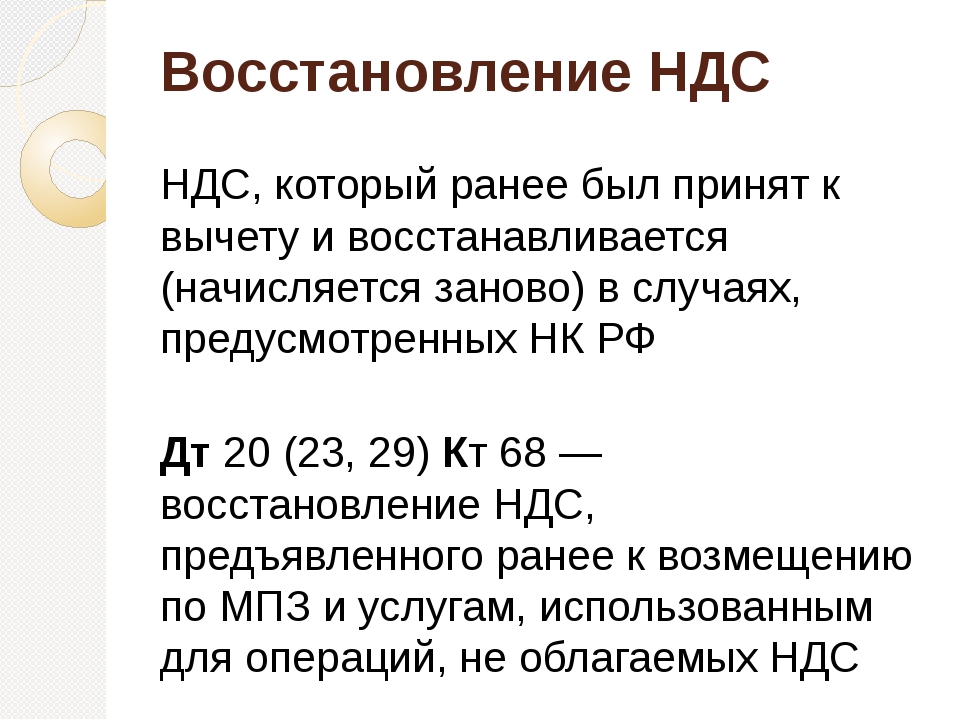

Восстановление НДС

Причины для восстановления налога могут быть разные. Например, организация переходит на спецрежим или начинает использовать имущество в операциях, которые этим налогом не облагаются, допустим, место операции с таким имуществом находится за пределами РФ, и в ряде других ситуаций. В таком случае операции отражаются следующими проводками:

Например, организация переходит на спецрежим или начинает использовать имущество в операциях, которые этим налогом не облагаются, допустим, место операции с таким имуществом находится за пределами РФ, и в ряде других ситуаций. В таком случае операции отражаются следующими проводками:

Операция | Дебет | Кредит |

При переходе на спецрежим | Счёт 60 «Расчёты с поставщиками и подрядчиками» | Счёт 68-НДС |

При получении освобождения от НДС | Счёт 91 «Прочие доходы и расходы» | Счёт 19 «НДС по приобретённым ценностям» |

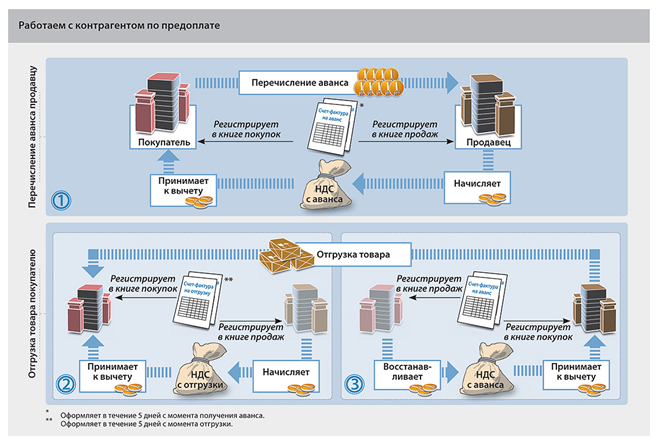

НДС и авансы

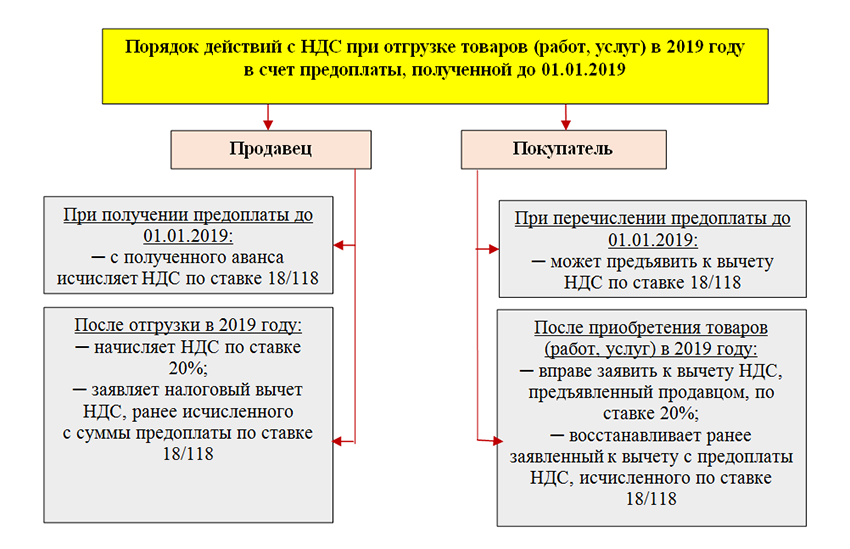

Налог с авансов разрешено принять к вычету только после того, как прошла реализация или после отказа от сделки и возврата аванса.

Операция | Дебет | Кредит |

Поступление аванса | Счёт 51 «Расчётные счета» | Счёт 62 «Расчёты с покупателями и заказчиками» |

Учёт налога, начисленного с аванса | Счёт 76 «Расчёты с дебиторами и кредиторами» | Счёт 68-НДС |

Пени по налогу на добавленную стоимость

Операция | Дебет | Кредит |

Пени по НДС | Счёт 995 «Прибыли и убытки» | Счёт 68-НДС |

Перечисление налога в бюджет

Операция | Дебет | Кредит |

Перечисление НДС в бюджет | Счёт 68-НДС | Счёт 51 «Расчётные счета» |

Подтверждающие документы

При составлении проводок по каждой операции необходимо прикладывать подтверждающие документы. Это могут быть первичные бухгалтерские документы (счета-фактуры, акты, накладные), банковские выписки, бухгалтерские справки и другие.

Это могут быть первичные бухгалтерские документы (счета-фактуры, акты, накладные), банковские выписки, бухгалтерские справки и другие.

В наше время мало кто ведёт бухгалтерский учёт на бумаге, для этого используют специализированные учётные системы и бухгалтерские программы. Электронный документооборот ещё больше упрощает ведение бухучёта. Документы от контрагентов будут приходить вовремя и все операции можно фиксировать в системе с приложением файлов электронных документов, которые удобно хранить и представлять по первому требованию налоговой. Компания Такском поможет подобрать лучшее решение для перехода на электронный документооборот и в случае необходимости обеспечит интеграцию ЭДО с вашей учётной системой.

Отправить

Запинить

Твитнуть

Поделиться

Поделиться

НДС в вопросах и ответах

youtube.com/embed/0PlR9Ysh-w8″ title=»YouTube video player»/>

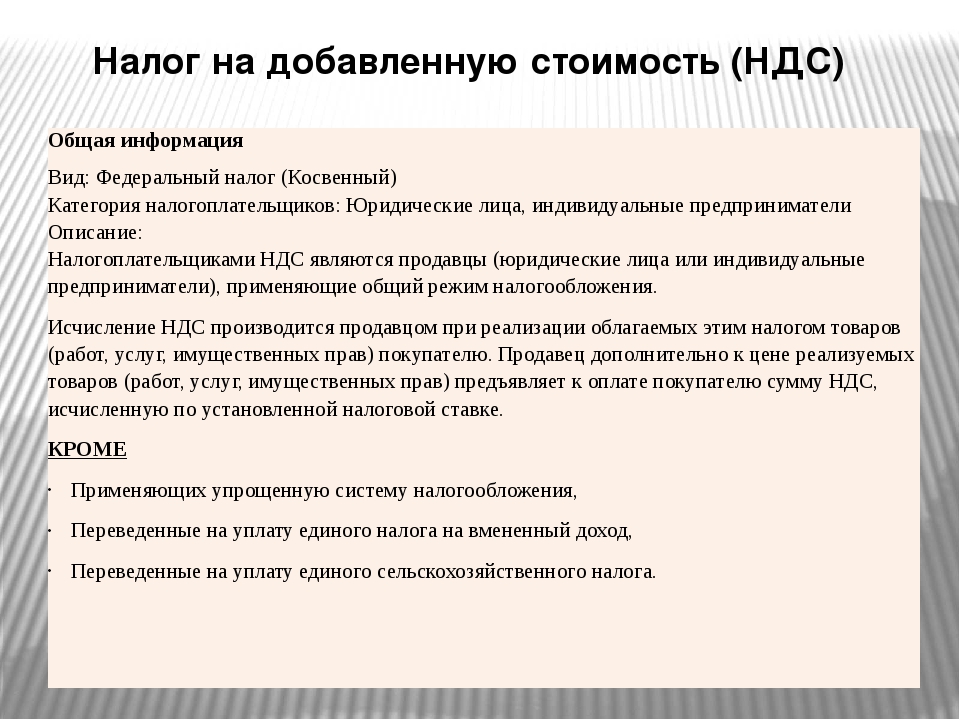

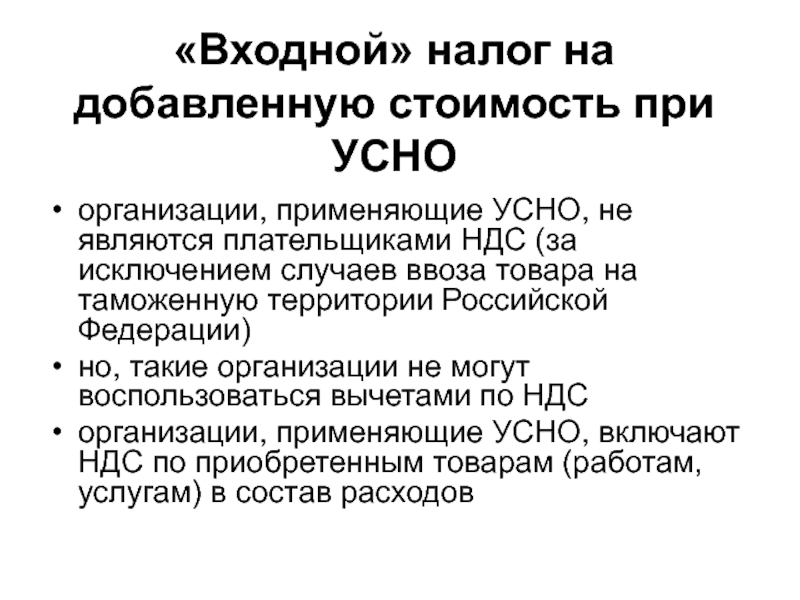

Предприниматели на УСН и патенте редко сталкиваются с НДС. Но когда сталкиваются, им приходится непросто. НДС — один из самых мудрёных налогов, поэтому мы ответили на вопросы, которыми часто задаются новички.

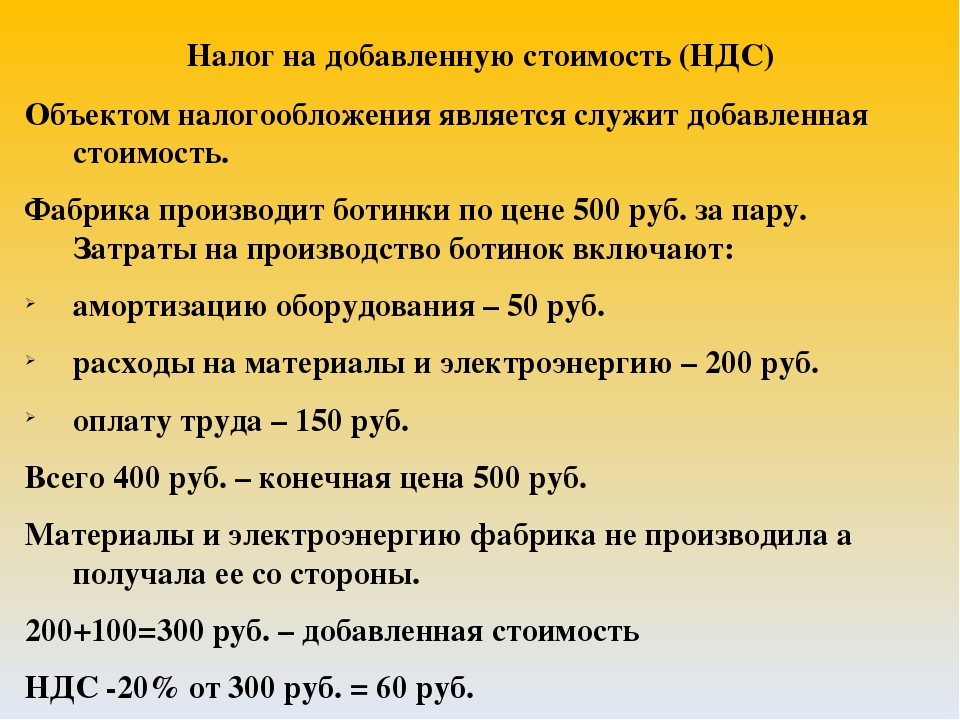

Я знаю, что НДС — это налог на добавленную стоимость. А что это значит?

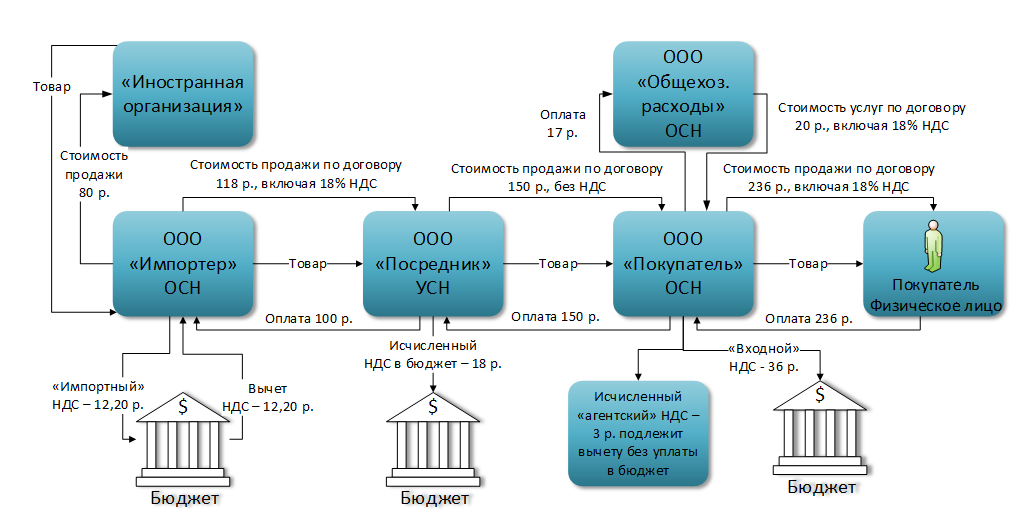

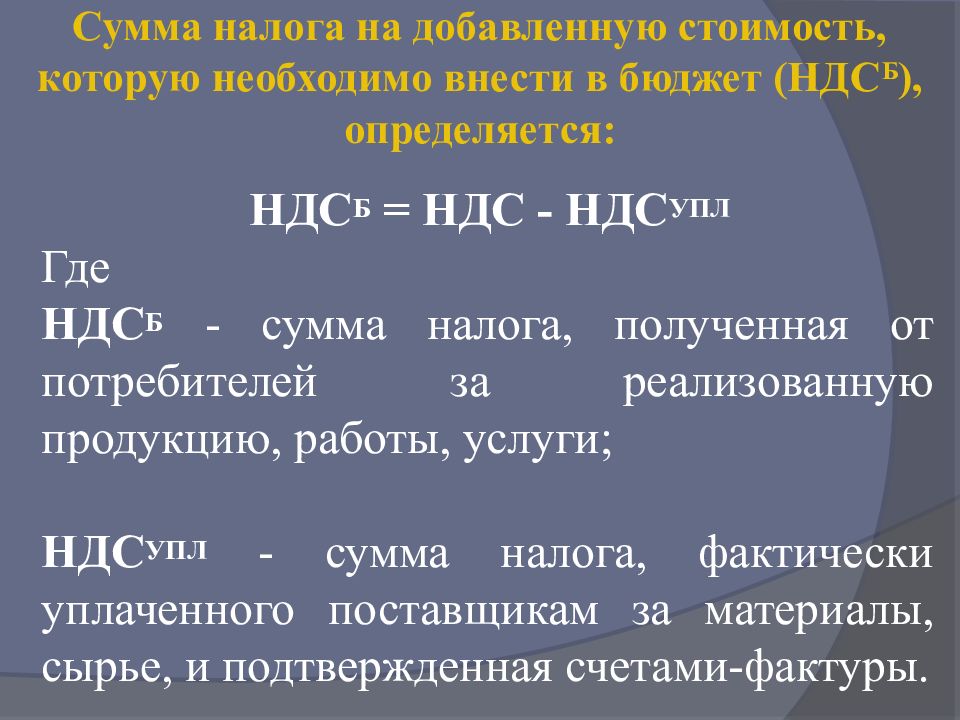

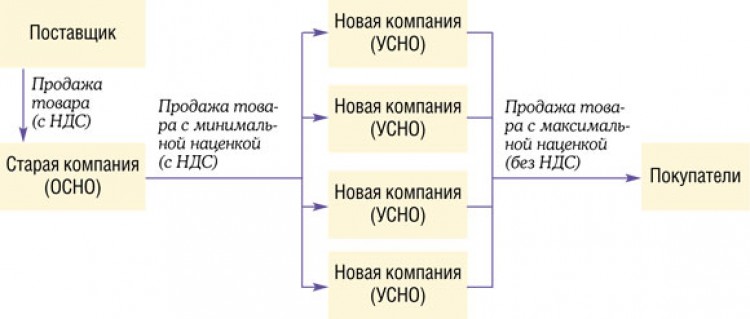

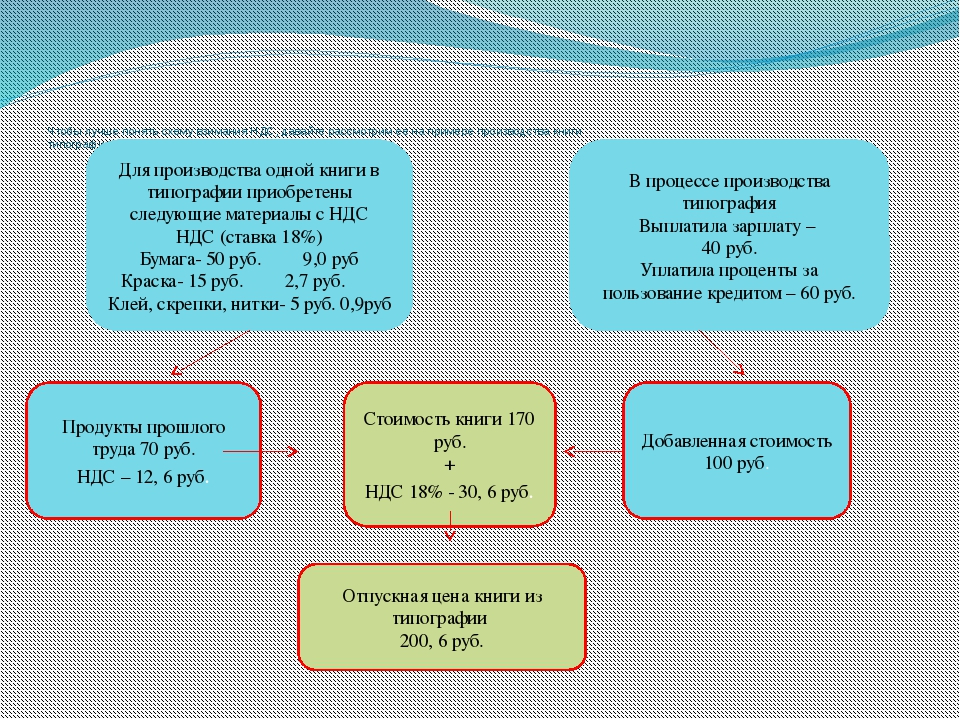

Это значит, что по итогу компании платят налог только с наценки, а не со всей стоимости. Но так получается не всегда: только если поставщик и покупатель оба работают с НДС. Почему в этом случае невыгодно работать с УСН или патентом расскажем ниже.

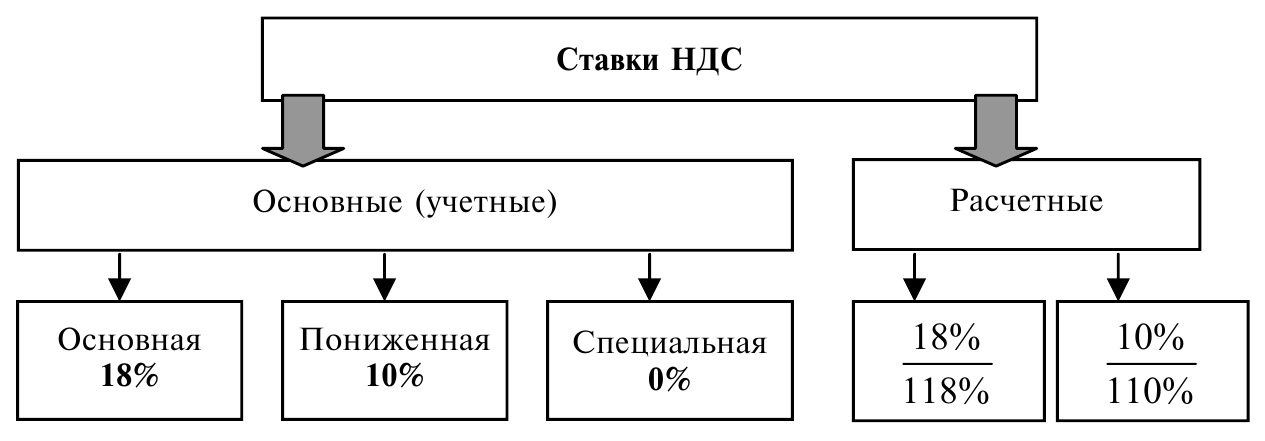

Чаще всего НДС платят по ставке 20%, но есть и льготные ставки для продуктов важных для жизни.

Женя продал лампы за 18 000 ₽ с НДС 3 000 ₽ в том числе. Но перед этим ламы он купил: за 12 000 ₽, в том числе НДС 2 000 ₽, который он может принять к вычету. По итогу он заплатит НДС только 1 000 ₽ (3 000 — 2 000).

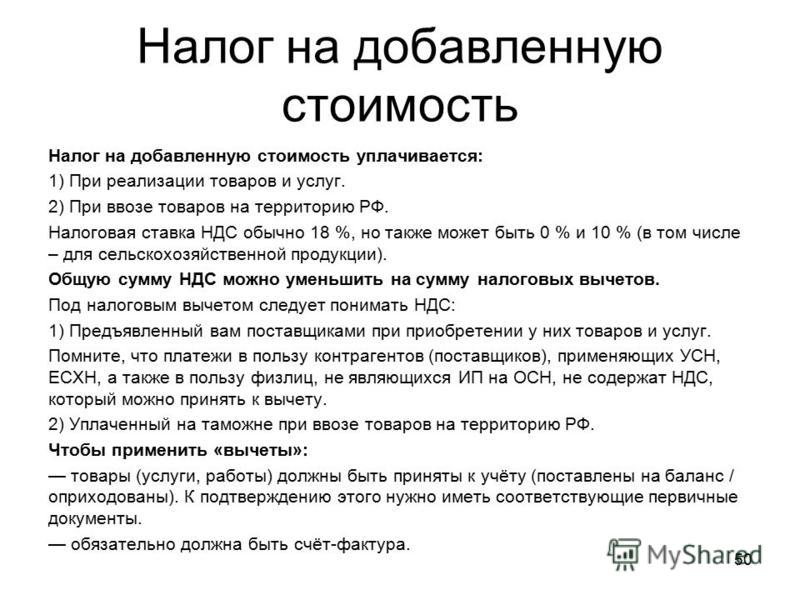

НДС платят только на ОСНО?

Систематически — да, только на ОСНО. А на УСН и патенте только в особых случаях. Например, когда покупаете товары или услуги у иностранцев, арендуете или покупаете госимущество. О них мы писали тут.

А на УСН и патенте только в особых случаях. Например, когда покупаете товары или услуги у иностранцев, арендуете или покупаете госимущество. О них мы писали тут.

Помимо НДС, ИП на ОСНО платят НДФЛ, а ООО — налог на прибыль. Порадуйтесь, что на спецрежиме вы платите всего один налог:)

Клиент просит меня работать с НДС. Почему для него это принципиально?

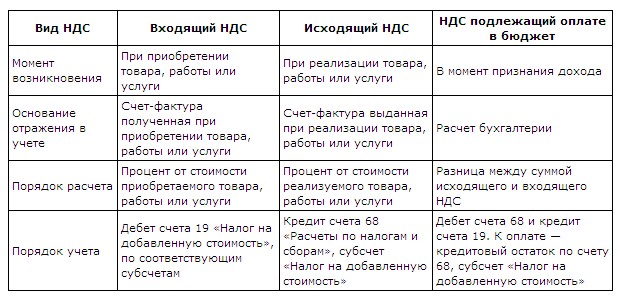

Всё дело во входящем НДС, который можно принять к вычету.

Исходящий НДС — НДС, который компания выставляет при продаже своих услуг и товаров. Именно его она и должна заплатить.

Входящий НДС — НДС, который выставили поставщики этой компании. На входящий НДС она может уменьшить свой исходящий НДС. Это и называют вычетом по НДС.

В итоге: чем больше компания на ОСНО покупает с НДС, тем меньше ей нужно платить своего НДС. Предприниматели на упрощёнке НДС не выставляют совсем, значит, вычет с них получить не получится. Вот и весь секрет.

У Ани магазин с продуктами здорового питания. Пачка протеиновых батончиков стоит 1 440 ₽, в том числе НДС 240 ₽. Закупала батончики Аня по 1 152 ₽, в том числе НДС 192 ₽, который она может принять к вычету. В итоге она заплатит всего 48 ₽ НДС (240 — 192).

Пачка протеиновых батончиков стоит 1 440 ₽, в том числе НДС 240 ₽. Закупала батончики Аня по 1 152 ₽, в том числе НДС 192 ₽, который она может принять к вычету. В итоге она заплатит всего 48 ₽ НДС (240 — 192).

Если бы Аня закупила батончики у поставщика без НДС, то заплатила бы все 240 ₽ налога.

Отследить, сколько у вас входящего НДС и сколько исходящего, помогают счета-фактуры. По итогам периода предприниматели, грубо говоря, складывают НДС из исходящих счетов-фактур и вычитают НДС из входящих.

Счёт-фактура и счёт на оплату — это разные документы?

Это два сильно разных документа. Счёт на оплату — очень простой, необязательный документ, который показывает клиенту сумму и реквизиты, на которые отправить платёж. Можно легко обойтись и без него.

Что делать, если клиент просит сделку с НДС?

Имеете полное право отказать — не верьте, если вам говорят обратное. Можно и согласиться, но будьте готовы заплатить и отчитаться по этому НДС.

Могу ли я получить вычет по НДС?

Даже если вы выставили НДС по желанию или платите НДС как налоговый агент, входящий НДС от клиентов зачесть не получится: это только для предпринимателей и компаний на ОСНО.

Поставщик выставил счёт с НДС. Придётся заплатить этот налог?

Нет, не придётся — это его НДС, не ваш. Просто оплачиваете всю сумму с НДС, в назначении платежа прописываете: «в том числе НДС столько-то».

Я оказал услугу без НДС, а клиент в платёжном поручении всё равно его выделил. Придётся платить?

Тоже не придётся. Главное, не выдавать счёт-фактуру с выделенным НДС. Если всё-таки со стороны налоговиков к ИП возникнут вопросы, то так и нужно отвечать: счёт-фактура с НДС не выдавался, поэтому обязанности платить этот налог не возникло.

А лучше всего: сразу попросить клиента исправить ошибку. Ему нужно будет направить в свой банк письмо об ошибке в формулировке назначении платежа.

🎁

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Попробовать бесплатноПочему налоговая так сильно переживает за вычеты по НДС?

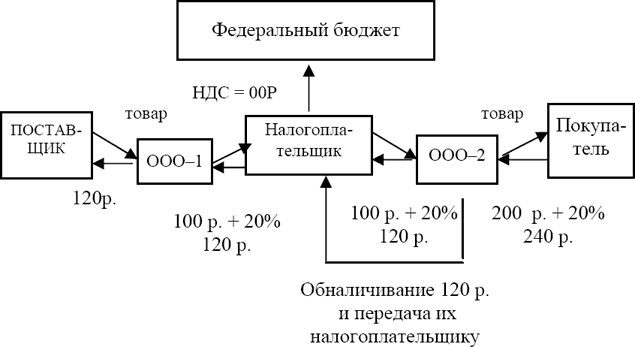

Потому что хитрые предприниматели часто принимают к вычету входящий НДС по надуманным услугам или отгрузкам от компаний, которые чаще всего вскоре закрываются. Его ещё называют «бумажный НДС», потому что он существует только на бумаге. На деле счёт-фактура выписан по сделке, который в реальности не было.

Поэтому налоговая следит, чтобы НДС, который предприниматель принял к вычету, заплатил поставщик, который этот НДС ему навыставлял.

Статья актуальна на

Минтранс предложил обнулить НДС на все внутренние авиаперевозки — Российская газета

Минтранс направил первому вице-премьеру Андрею Белоусову обращение с предложением обнулить налог на добавленную стоимость (НДС) на все внутренние авиаперевозки вплоть до 2024 года включительно.

Об этом говорится в письме министерства в адрес Ассоциации эксплуатантов воздушного транспорта (АЭВТ). Сейчас нулевой НДС действует только для межрегиональных перелетов в обход Москвы и на всех перелетах в Крым, Калининград и регионы Дальнего Востока.

Представитель вице-премьера подтвердил «РГ», что письмо получено.

Обсуждение льготного налогообложения инициировали в АЭВТ. Со своими предложениями ассоциация обратилась в минтранс. Базовая просьба АЭВТ — хотя бы сохранить ставку НДС в размере 10% на следующий год. Если с 1 января 2021 года налог вырастет до 20%, как это сейчас предусмотрено Налоговым кодексом, поднимутся цены и на авиабилеты, предупреждают в ассоциации. «Льготная ставка НДС в размере 10% на внутрироссийские авиаперевозки оказывает положительное влияние на доступность воздушных перевозок для населения и развитие отрасли. В условиях высоких цен на авиационный керосин, аэропортовое обслуживание и многомиллиардных операционных убытков российских авиакомпаний данная поддержка является особенно важной», — говорится в письме АЭВТ.

«Льготная ставка НДС в размере 10% на внутрироссийские авиаперевозки оказывает положительное влияние на доступность воздушных перевозок для населения и развитие отрасли. В условиях высоких цен на авиационный керосин, аэропортовое обслуживание и многомиллиардных операционных убытков российских авиакомпаний данная поддержка является особенно важной», — говорится в письме АЭВТ.

В ответном письме минтранс сообщил, что сохранение ставки НДС в 10% не поддержал минфин. В минфине на просьбу «РГ» обосновать такую позицию не ответили.

Как считают эксперты, в итоге скорее будет продлен режим НДС в размере 10%, а обнуление налога отклонено.

Введение сниженного до 10% НДСна внутренних авиарейсах должно было повысить доступность авиаперевозок и стимулировать их рост. Эта мера затрагивает рейсы из регионов России в аэропорты Москвы. В прошлом году, по данным АЭВТ, 55% всех пассажиров на внутренних рейсах, вылетавших из региональных аэропортов, направлялись в аэропорты Московского авиаузла.

Если авиакомпаниям не удастся добиться хотя бы сохранения льготной ставки НДС в 10%, неизбежны банкротства и рост цен на билеты

Введение льготного налога в принципе оправдало себя, так как за последние годы число пассажиров на внутренних рейсах росло, говорит замдиректора Института инженерной экономики и гуманитарных наук Даниил Квон. Но сейчас смысл меры поменялся. Авиакомпании остались без международных перевозок. Чтобы хоть как-то остаться на плаву, им нужны любые варианты поддержки, отмечает эксперт. Предложение об обнулении НДС специально было высказано авиаторами как альтернатива, чтобы затем в ходе обсуждения можно было выйти на некий компромисс в виде сниженного налога, добавляет он.

«Доводы минтранса весомые и ненадуманные», — согласен глава аналитической службы агентства «АвиаПорт» Олег Пантелеев. Льготный НДС позволит авиакомпаниям не повышать цены на билеты и несколько улучшить свое финансовое положение, говорит он. Альтернативой станут неизбежные банкротства авиакомпаний и рост цен на билеты. В итоге придется расширять субсидирование авиаперевозок, иначе не будут выполнены показатели по приросту мобильности населения, отмечает он.

В итоге придется расширять субсидирование авиаперевозок, иначе не будут выполнены показатели по приросту мобильности населения, отмечает он.

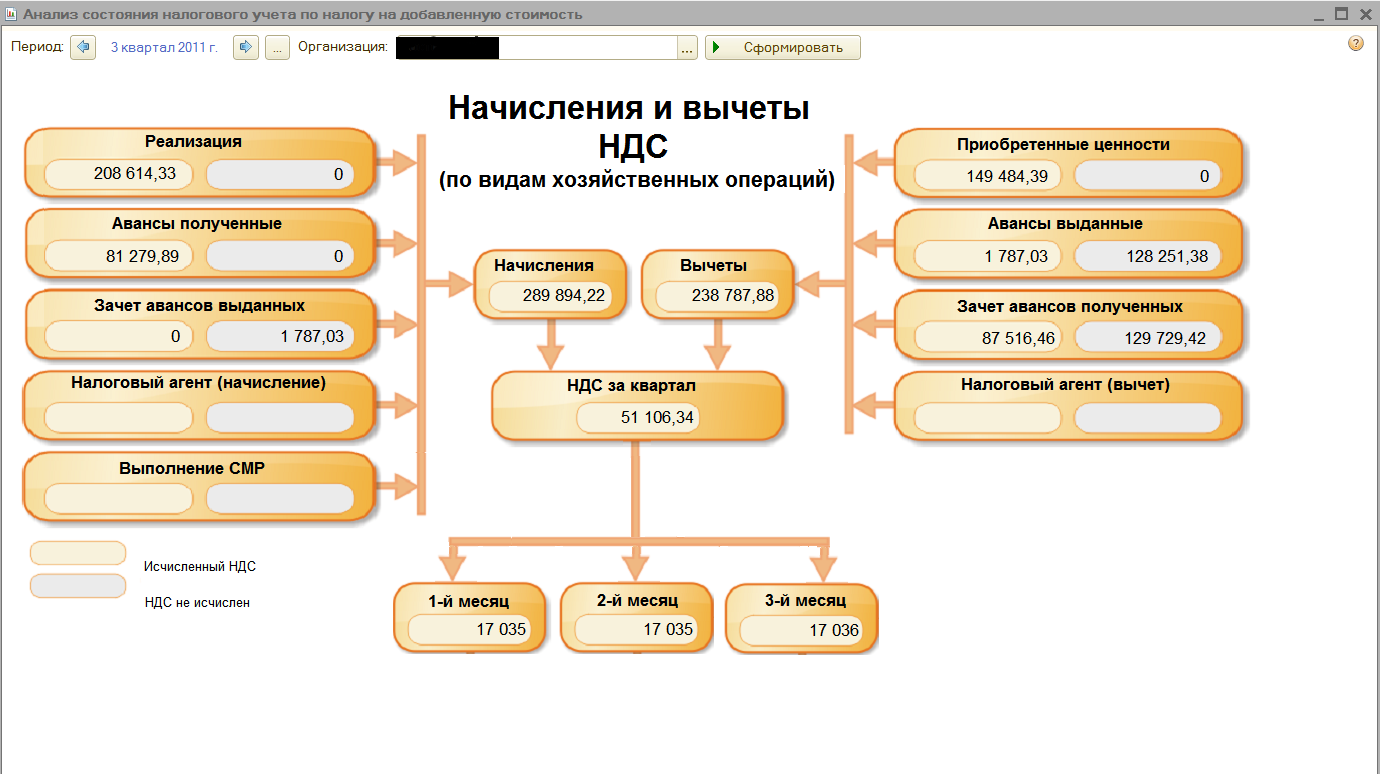

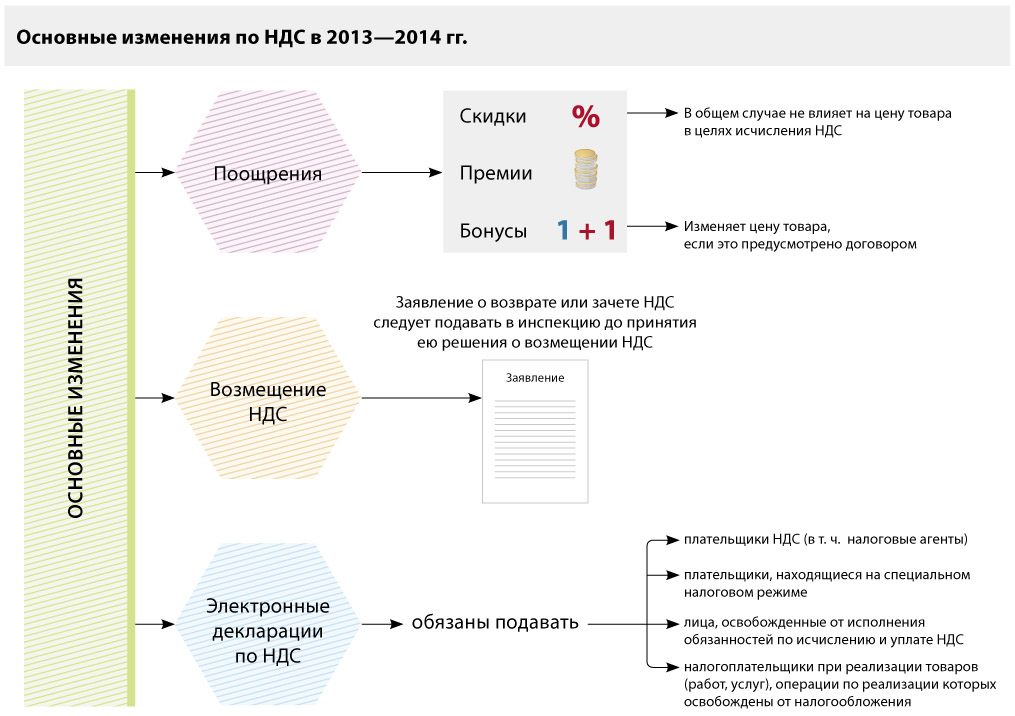

НДС-2015: все об отчетности по новым правилам

С 2015 года отчетность по НДС сдается по новым правилам. Изменения серьезные – они затронули не только форму декларации, но и порядок ее представления и корректировки. Теперь налогоплательщики должны включать в декларацию сведения из книг покупок и продаж по всем операциям за отчетный период, а посредники – данные из журналов учета полученных и выставленных счетов-фактур в части посреднической деятельности. Еще одно новое требование – декларация по НДС представляется в электронном виде. Исключение сделано только для налоговых агентов, не являющихся плательщиками налога – они пока могут отчитываться на бумаге.

Эти новшества вынуждают налогоплательщиков принципиально изменить подход к учету НДС. О том, как перестроить работу бухгалтерии, в том числе, с помощью средств «1С:Предприятия 8», читайте в этом материале.

Содержание

Декларация по НДС за II квартал: как подготовить без ошибок и легко сдать в налоговую>>>

Пять самых важных новшеств

Поддержка изменений на высоком технологическом уровне в «1С:Бухгалтерии 8» с помощью сервиса «1С-Отчетность»

- Новая форма декларации по НДС, включающая сведения из книг покупок и продаж, формируется автоматически по данным информационной базы. Если вести учет в программе корректно, то дополнительных действий для подготовки декларации не потребуется. Подробнее об учете НДС в «1С:Бухгалтерии 8»>>>

- Сформированная декларация отправляется в ФНС прямо из программы, то есть время на выгрузку отчета в другие приложения не тратится.

Подробнее >>>

Подробнее >>> - Запросы на уточнение из ФНС попадают сразу в программу, о чем сообщает соответствующее уведомление.

- Технические ответы на запросы ФНС создаются в программе автоматически (налогоплательщик обязан подтвердить получение запроса от ФНС в шестидневный срок).

- Для анализа причин расхождений реализован быстрый переход в ту строку декларации, по которой требуются пояснения.

- Средствами программы можно провести анализ ситуации, внести уточнения в налоговые и первичные документы.

- Уточняющие сведения в ФНС сформируются автоматически, и их можно будет отправить в ФНС прямо из программы.

- Взаимодействие с ФНС на всех этапах проходит в привычном интерфейсе, без потери времени на многократные выгрузки и загрузки данных, что особенно важно при большом объеме данных.

Материалы по подготовке и представлению отчетности

- Автоматическая сверка счетов-фактур с контрагентом>>>

- Новая форма декларации в «1С:Предприятии»>>>

- НДС-2015: хранение истории изменений КПП в «1С:Бухгалтерии 8» (ред.

3.0)>>>

3.0)>>> - Ответы на вопросы по НДС-2015>>>

- Консолидация отчетности по НДС для организаций, имеющих обособленные подразделения и не использующих РИБ>>>

- Сервис компании Такском «Сверься!»>>>

- Что делать, если налоговая требует представить пояснения к декларации по НДС>>>

- НДС-2015: как представить уточненную декларацию>>>

- «1С:Бухгалтерия 8»: как сформировать уточненную декларацию по НДС>>>

- Как средствами «1С:Бухгалтерии 8» ред. 3.0 ответить на требование налоговой по НДС>>>

Частые вопросы по формированию и сдаче декларации НДС-2015

Мероприятия по подготовке к отчетной кампании

Видеозапись лекции «Новая декларация по НДС в «1С:Бухгалтерии 8» – подготовка, представление и уточнение», которая состоялась 5 марта 2015 года в 1С:Лектории, размещена на странице 1С:Лектория:

Учет НДС.

Хочу разобраться. — Учебный центр Профи Рост

Хочу разобраться. — Учебный центр Профи РостБухгалтера организаций практически все работают с помощью программы 1С Бухгалтерия. В момент проведения тех или иных документов в программе многие даже недопонимают какие проводки должны сформироваться в Оборотно-сальдовой ведомости при проведении документов. Это очень опасно, ведь влечет за собой неправильное исчисление налогов, искажение данных.

Особенно тщательно нужно «следить» за Оборотно-сальдовой ведомостью бухгалтерам которые работают в организациях применяющих Общую систему налогообложения. Ведь они являются плательщиком НДС (налог на добавленную стоимость), а автоматическая встречная проверка сделок по НДС теперь проходит поквартально, поэтому ошибки выявляются ИФНС мгновенно.

Какие трудности могут поджидать начинающего и практикующего бухгалтера при учете НДС?

- Выгрузка банка.

Если предприятие находится на Общей системе налогообложения выгрузка банка должна осуществляться ежедневно. В чем может возникнуть проблема?

В чем может возникнуть проблема?

Когда на счет организации поступает предоплата от покупателя в программе формируется проводка:

Дт 51 Кт 62,02

С полученного аванса предприятие обязано исчислить НДС к уплате, т.е. нужно выписать счет-фактуру на аванс и провести проводку:

Дт 76,АВ Кт 68,02

В программе счет-фактуры на аванс можно выписывать автоматически, с помощью обработки «Помощник по учету НДС» (находится во вкладке «Операции»). Если этого не сделать собъется нумерация исходящих счет-фактур, а это нарушение.

- НДС при реализации (НДС к уплате).

В момент оформления документов на отгрузку товаров (ТОРГ-12 + счет-фактура или один УПД(универсальный передаточный документ, который содержит в себе данные товарной накладной и счет-фактуры вместе)) формируется проводка

Бухгалтерский и налоговый учет для новичков + 1С:Бухгалтерия 8.Связанный курс

3

3

Дт 90,03 Кт 68,02

Это НДС по реализации исчислен к уплате. Трудности могут возникнуть только в нумерации счет-фактур (см. п.1).

- НДС от поставщика (входящий НДС или НДС к вычету).

Бухгалтер может поставить НДС к вычету если:

А) Оформлен договор

Б) ТМЦ оприходован, поставлен на баланс, услуга потреблена

В) Первичные документы правильно оформлены

На этом этапе по входящим документам сформируются проводки:

По товарной накладной: Дт10(41) Кт 60,01 – оприходован ТМЦ по себестоимости (Без НДС)

Дт19 Кт60,01 – Выделен НДС

По счет-фактуре: Дт68,02 Кт19 – НДС поставлен к вычету

Очень часто бухгалтера допускают ошибку при приобретении ТМЦ через подотчетное лицо. При проведении авансового отчета если в чеке указан НДС, его необходимо выделить (а они включают в стоимость ТМЦ), но поставить к вычету бухгалтер его не может т. к. отсутствует счет-фактура, поэтому необходимо списать данную сумму налога на прочие расходы:

к. отсутствует счет-фактура, поэтому необходимо списать данную сумму налога на прочие расходы:

Дт 91.02 Кт 71

Кстати эта сумма не принимается к расходам при определении налоговой базы по налогу на прибыль организации.

- Учимся считать НДС по ОСВ (оборотно-сальдовой ведомости).

Когда по окончанию квартала все документы Вами уже проведены, перед тем как сформировать Декларацию посчитайте налог вручную по ОСВ, затем сформируйте отчетную форму и сравните «Свои» цифры с тем, что заполнит Вам программа 1С.

Алгоритм подсчета НДС по ОСВ описан ЗДЕСЬ.

/ «Бухгалтерская энциклопедия «Профироста»

@2018

28.05.2018

Информацию на странице ищут по запросам: Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих

Бухгалтерские услуги, Декларация НДС, Декларация на прибыль, Ведение бухгалтерского учета, Отчетность в налоговую, Бухгалтерские услуги Красноярск, Внутренний аудит, Отчетность ОСН, Отчетность в статистике, Отчетность в Пенсионный Фонд, Бухгалтерское обслуживание, Аутсорсинг, Отчетность ЕНВД, Ведение бухгалтерии, Бухгалтерское сопровождение, Оказание бухгалтерских услуг, Помощь бухгалтеру, Отчетность через интернет, Составление деклараций, Нужен бухгалтер, Учетная политика, Регистрация ИП и ООО, Налоги ИП, 3-НДФЛ, Организация учета

Налога на добавленную стоимость боятся все | Анализ событий в политической жизни и обществе Германии | DW

Расходная часть годового федерального бюджета Германии – свыше 250 миллиардов евро. В основном это налоги, причем, львиная их доля – тот самый НДС, который платят в Германии практически все поголовно, приобретая товары или услуги. В прошлом году, например, общая сумма этого налога составила 140 миллиардов евро. Его повышение с 16 хотя бы до 17 процентов увеличило бы эту сумму сразу на 8 миллиардов. Заманчивая перспектива для политиков, вынужденных латать дыры в казне, но совсем не популярная — для потребителей.

В основном это налоги, причем, львиная их доля – тот самый НДС, который платят в Германии практически все поголовно, приобретая товары или услуги. В прошлом году, например, общая сумма этого налога составила 140 миллиардов евро. Его повышение с 16 хотя бы до 17 процентов увеличило бы эту сумму сразу на 8 миллиардов. Заманчивая перспектива для политиков, вынужденных латать дыры в казне, но совсем не популярная — для потребителей.

Это понимают и христианские демократы, которым, возможно, уже с ранней осени предстоит начать «рулить» в ФРГ. По словам депутата бундестага от ХДС Штефана Кампетера (Stefan Kampeter), нужно четко объяснить людям, что нельзя дальше так же обходиться с бюджетом. «И мы скажем об этом еще до выборов, — заявил депутат. — Мы разделим ответственность с избирателями, убедив их в необходимости сообща приложить усилия».

Христианско-демократический союз — ХДС

Лидеры консервативных партий ХСС и ХДС — Эдмунд Штойбер и Ангела Меркель

Консерваторы из числа земельных премьер-министров, а таковых в Германии большинство, уже открыто говорят о необходимости повышения НДС сразу до 20 процентов. Партийная верхушка в Берлине, однако, пока старается не высказываться со всей определенностью. Председатель ХДС и кандидат в канцлеры Ангела Меркель (Angela Merkel), а также генеральный секретарь Союза Фолькер Каудер (Folker Kauder) опасаются, что дискуссия о повышении НДС отпугнет избирателей. Ведь в этом случае неизбежен всеобщий рост цен, потому партийные бонзы темнят, рассуждая о необходимости рассматривать налоговую ситуацию в целом, комплексно. Для пока еще правящих социал-демократов – это фактическое признание консерваторами неизбежности повышения НДС.

Партийная верхушка в Берлине, однако, пока старается не высказываться со всей определенностью. Председатель ХДС и кандидат в канцлеры Ангела Меркель (Angela Merkel), а также генеральный секретарь Союза Фолькер Каудер (Folker Kauder) опасаются, что дискуссия о повышении НДС отпугнет избирателей. Ведь в этом случае неизбежен всеобщий рост цен, потому партийные бонзы темнят, рассуждая о необходимости рассматривать налоговую ситуацию в целом, комплексно. Для пока еще правящих социал-демократов – это фактическое признание консерваторами неизбежности повышения НДС.

Социал-демократическая партия Германии — СДПГ

Председатель СвДП Гидо Вестервелле

Заместитель председателя фракции СДПГ в бундестаге Йоахим Пос (Joachim Poß), считает, что налоговая концепция консерваторов снова стала до примитивности простой и состоит из трех компонентов. Первый – повышение НДС для всех. Второй – отмена налоговых льгот для трудящихся. И третий – налоговые поблажки для наиболее обеспеченных. Вот такой будет налоговая реформа, если на досрочных парламентских выборах ХДС/ХСС с либералами получат большинство.

Вот такой будет налоговая реформа, если на досрочных парламентских выборах ХДС/ХСС с либералами получат большинство.

Свободная демократическая партия Германии — СвДП

На самом деле ситуация не так ясна, как ее пытаются представить социал-демократы, у которых власть ускользает из рук. Либералы, в частности, о повышении НДС (в отличие от консерваторов) и слышать не хотят. Главной целью налоговой реформы СвДП считает снижение их общего уровня. По словам заместителя председателя либеральной парламентской фракции Карла-Людвига Тиле, нужно начинать политику с чистого листа, соответственно и налоговую сферу тоже.

Правда, вразумительной концепции санации бюджета нет и у либералов – одни только разговоры о живительной силе рынка. Прояснится ситуация с налогами только в начале июля, когда христианские демократы обнародуют свою предвыборную программу, предварительно проанализировав положение с финансами в стране. Известно, однако, что они намерены делать помимо фискальных мер. Например, начальные зарплаты вновь нанятым предприниматели смогут устанавливать на десять процентов ниже положенных по тарифу. Цель – упростить поиск вакансий для безработных с длительным стажем. Гарантии от увольнений, с точки зрения ХДС, должны действовать на предприятиях с числом занятых в двадцать и более человек, а не десять, как сейчас. Это также должно облегчить хозяину небольшой фабрики принятие решения о найме дополнительной рабочей силы. Консерваторы намерены ограничить власть, или, как они считают, засилье профсоюзов. Впредь, трудовые коллективы смогут заключать с хозяевами предприятий сепаратные договоры о зарплатах и продолжительности рабочего дня, не спрашивая разрешения отраслевого профсоюза, даже если договоры эти не отвечают тарифным нормам. Лишь бы рабочие места сохранялись.

Например, начальные зарплаты вновь нанятым предприниматели смогут устанавливать на десять процентов ниже положенных по тарифу. Цель – упростить поиск вакансий для безработных с длительным стажем. Гарантии от увольнений, с точки зрения ХДС, должны действовать на предприятиях с числом занятых в двадцать и более человек, а не десять, как сейчас. Это также должно облегчить хозяину небольшой фабрики принятие решения о найме дополнительной рабочей силы. Консерваторы намерены ограничить власть, или, как они считают, засилье профсоюзов. Впредь, трудовые коллективы смогут заключать с хозяевами предприятий сепаратные договоры о зарплатах и продолжительности рабочего дня, не спрашивая разрешения отраслевого профсоюза, даже если договоры эти не отвечают тарифным нормам. Лишь бы рабочие места сохранялись.

Все, что вам нужно знать о НДС

Когда частный предприниматель ведет свой бизнес, он участвует во всех его аспектах, включая обязательства по НДС. Крайне важно, поскольку вы являетесь подрядчиком, вы также знаете, что такое НДС и как он работает, поскольку он может повлиять на ваш бизнес. Как бухгалтеры подрядчиков, НДС — одна из многих наших специализаций, поэтому мы можем предоставить вам экспертные консультации, а также подготовить и подать квартальные декларации по НДС для вашего спокойствия.

Как бухгалтеры подрядчиков, НДС — одна из многих наших специализаций, поэтому мы можем предоставить вам экспертные консультации, а также подготовить и подать квартальные декларации по НДС для вашего спокойствия.

Узнайте больше о НДС в нашем руководстве ниже, которое разработано, чтобы помочь владельцам бизнеса получить более глубокое понимание этого ключевого налогового законодательства.

Что такое НДС?

Прежде всего, важно понимать, что такое НДС на самом деле. Сокращенно от «Налог на добавленную стоимость», НДС — это бизнес-налог, взимаемый государством с продаж товаров и услуг, а также с комиссионных и бизнес-активов. Хотя не все предприятия обязаны регистрироваться для уплаты НДС, важно знать, следует ли это делать вашей, чтобы избежать штрафов.

Компании с годовым оборотом, превышающим текущий порог НДС, который составляет 85 000 фунтов стерлингов в 2019/2020 налоговом году, должны зарегистрироваться для уплаты НДС; вам также придется зарегистрироваться, если вы настроены преодолеть этот порог в следующие 30 дней. После того, как вы станете плательщиком НДС, вам необходимо:

После того, как вы станете плательщиком НДС, вам необходимо:

- Взимайте 20% НДС с товаров и услуг, которые вы продаете (например, если вы продаете продукт за 200 фунтов стерлингов, вам нужно будет добавить к счету 40 фунтов стерлингов). За другие товары, например детскую одежду, взимается плата в размере 0%, а за такие услуги, как электричество, взимается сниженная плата в размере 5%.

- Уплатить НДС по товарам и услугам, приобретенным у других предприятий.

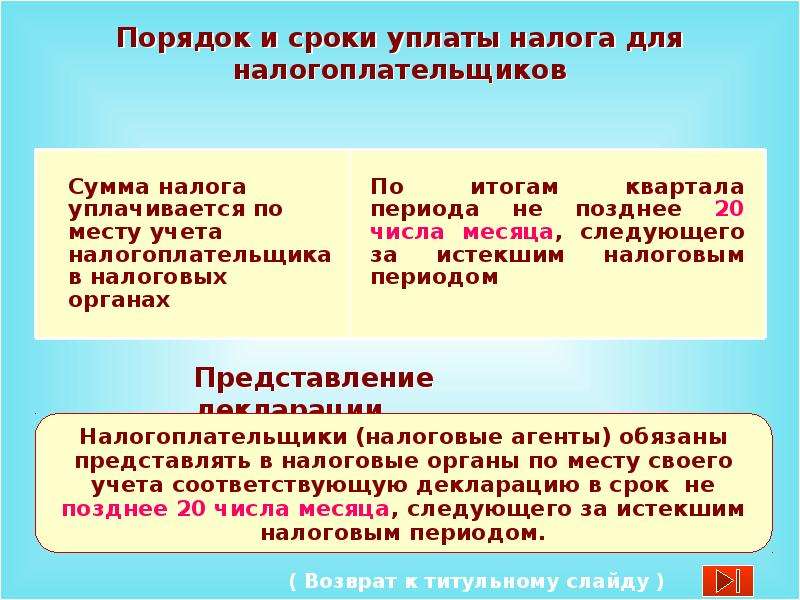

- Заполняйте декларацию по НДС каждый квартал.

НДС, который вы взимаете, и НДС, который вы платите, должны быть сбалансированы, а разница будет отсортирована в вашей налоговой декларации по НДС — это означает, что, если вы заплатили слишком много, HMRC вернет вам деньги, но если вы заплатили недостаточно НДС, теперь вы должны эту сумму и должны будете ее уплатить.

Следует ли вам регистрироваться, если вы не достигли пороговой суммы?

Хотя регистрация не является обязательной, если вы еще далеко не достигли лимита в 85 000 фунтов стерлингов, добровольная регистрация может быть выгодна для вашего бизнеса. Это может помочь вам улучшить денежный поток вашего бизнеса, поскольку вы сможете требовать возврата НДС на расходы. Однако добровольная регистрация может быть не лучшим вариантом для вас, если ваши клиенты не зарегистрированы для уплаты НДС или вы работаете на основе B2C, поскольку они не смогут потребовать возврат. Это может привести к тому, что они почувствуют, что ваши цены выросли.

Это может помочь вам улучшить денежный поток вашего бизнеса, поскольку вы сможете требовать возврата НДС на расходы. Однако добровольная регистрация может быть не лучшим вариантом для вас, если ваши клиенты не зарегистрированы для уплаты НДС или вы работаете на основе B2C, поскольку они не смогут потребовать возврат. Это может привести к тому, что они почувствуют, что ваши цены выросли.

Преимущества регистрации в качестве плательщика НДС

После многих лет ведения бухгалтерского учета для подрядчиков мы встретили многих владельцев бизнеса, которые считают, что иметь дело с НДС — проблема.Однако нельзя отрицать, что регистрация также может принести пользу. Например, многие предприятия будут иметь дело только с компаниями, зарегистрированными в качестве плательщика НДС, а это означает, что вам доступны более широкие возможности.

Кроме того, регистрация в качестве плательщика НДС может повысить доверие к вашему бизнесу, поскольку создает имидж вашей компании больше, чем она есть на самом деле. Вы получаете номер плательщика НДС, который отображается в счетах-фактурах, на вашем веб-сайте и в любых используемых документах, что привлекает многих, поскольку помогает выглядеть более надежным и профессиональным.

Вы получаете номер плательщика НДС, который отображается в счетах-фактурах, на вашем веб-сайте и в любых используемых документах, что привлекает многих, поскольку помогает выглядеть более надежным и профессиональным.

Вы также можете потребовать возмещения НДС на расходы вашей компании, такие как плата за бухгалтерский учет и компьютерное оборудование.

Освобожден ли мой бизнес от НДС?

Ваш бизнес освобожден от уплаты НДС, если вы продаете только товары или услуги, освобожденные от НДС. Некоторые продукты не облагаются НДС, например страхование и финансы, образование и обучение, благотворительные мероприятия по сбору средств и подписка на членские организации. Освобожденные от налога товары — это не то же самое, что товары с нулевой ставкой — НДС не добавляется к продажной цене, но товары и услуги с нулевой ставкой облагаются НДС по ставке 0%.

Более того, если вы экспортируете за пределы ЕС или кому-то, кто зарегистрирован в другой стране ЕС, ваши товары облагаются нулевой ставкой, хотя и при соблюдении определенных условий.

Некоторые предприятия также могут быть частично освобождены от НДС, что обычно означает, что они несли НДС при покупках, связанных с освобожденными поставками.

Какие штрафы за отсутствие регистрации?

Для предприятий, которые по закону должны зарегистрироваться в качестве плательщика НДС, штрафы за невыполнение этого требования могут быть значительными.Поэтому, если вы не уверены, нужна ли вам регистрация, очень важно обратиться за профессиональной консультацией; в противном случае вы рискуете понести большую комиссию.

Если вы ищете бухгалтеров с ограниченной ответственностью, которые могут проконсультировать вас по вопросам НДС, то Gorilla Accounting — правильный выбор для вас. Мы будем работать с вами, чтобы выяснить, следует ли вам регистрироваться, а также подготовим и отправим ваши отчеты правильно и своевременно, чтобы вам никогда не пришлось беспокоиться о штрафных санкциях.

Плата за позднюю регистрацию НДС или за полное отсутствие регистрации со временем увеличивается. Это означает, что чем дольше вы оставляете сумму задолженности по НДС, тем больше растет процент, который вы должны платить. Кроме того, если вы пропустили крайний срок регистрации из-за ошибки (или из-за плохой финансовой консультации) или решили не регистрироваться, вы должны будете заплатить штраф.

Это означает, что чем дольше вы оставляете сумму задолженности по НДС, тем больше растет процент, который вы должны платить. Кроме того, если вы пропустили крайний срок регистрации из-за ошибки (или из-за плохой финансовой консультации) или решили не регистрироваться, вы должны будете заплатить штраф.

HMRC считает это «дефолтом», если вы не подадите декларацию по НДС к установленному сроку или если полная оплата налога, который вы должны по декларации, не поступила на их счет к установленному сроку.

По умолчанию вы можете ввести период доплаты на 12 месяцев. Если вы снова по умолчанию в течение этого времени, период будет продлен еще на 12 месяцев, и вам, возможно, придется заплатить дополнительную сумму (надбавку) сверх того, что вы уже должны HMRC. Если вы подаете заявление с опозданием, вам не придется платить дополнительный сбор, если вы полностью уплатите НДС к установленному сроку, у вас нет налога для уплаты или если вы должны вернуть НДС.

Вы не будете платить дополнительную плату при первом дефолте, но будете платить после этого. Эта надбавка представляет собой процент от уплаченного НДС в установленный срок. Например, если просрочка составляет более 18 месяцев, с вас может взиматься 15% от суммы вашей задолженности. Когда дело доходит до штрафов, они могут включать в себя взимание 100% заниженного или завышенного налога в вашей декларации по НДС и 400 фунтов стерлингов, если вы подаете бумажную декларацию по НДС (если вы не освобождены от подачи онлайн).

Эта надбавка представляет собой процент от уплаченного НДС в установленный срок. Например, если просрочка составляет более 18 месяцев, с вас может взиматься 15% от суммы вашей задолженности. Когда дело доходит до штрафов, они могут включать в себя взимание 100% заниженного или завышенного налога в вашей декларации по НДС и 400 фунтов стерлингов, если вы подаете бумажную декларацию по НДС (если вы не освобождены от подачи онлайн).

Правильная схема НДС для вас

Существует несколько различных схем НДС на выбор, в зависимости от вашего бизнеса и годового объема продаж, поэтому вы захотите выбрать схему, которая принесет вам наибольшую выгоду.Как бухгалтеры по НДС, мы можем проконсультировать вас по этому поводу, а также о вашем праве на участие в различных схемах НДС. К ним относятся:

Схема фиксированной ставки

Если ваш годовой доход составляет до 150 000 фунтов стерлингов, вы имеете право использовать схему НДС по фиксированной ставке, что означает, что вы платите процент от своего оборота в HMRC по установленным ставкам. Эти ставки устанавливаются в соответствии с отдельными отраслями, поэтому вам нужно будет выбрать бизнес-сектор и использовать эту ставку для всех операций с НДС — мы можем помочь вам решить, какой специализированный сектор лучше всего подходит для вашего бизнеса, поскольку мы работаем в самых разных отраслях. .

Эти ставки устанавливаются в соответствии с отдельными отраслями, поэтому вам нужно будет выбрать бизнес-сектор и использовать эту ставку для всех операций с НДС — мы можем помочь вам решить, какой специализированный сектор лучше всего подходит для вашего бизнеса, поскольку мы работаем в самых разных отраслях. .

Данная схема была создана для упрощения системы НДС для подрядчиков и фрилансеров, а также для малых и средних предприятий. В соответствии с ним вы не можете требовать возврата НДС с совершенных покупок. Кроме того, если ваш оборот превышает 230 000 фунтов стерлингов в год, вы должны отказаться от фиксированной ставки.

Стандартная тарифная схема

Когда вы регистрируетесь в качестве плательщика НДС, у вас также есть возможность выбрать схему НДС по стандартной ставке, что означает, что вы можете требовать возврата НДС по каждому подходящему продукту, который вы покупаете или продаете. Это наиболее распространенный вариант, поскольку он подходит для широкого круга предприятий и является обязательным для предприятий, зарегистрированных в качестве плательщиков НДС, с налогооблагаемым или ожидаемым доходом, а также для тех, которые импортируют товары из ЕС на сумму более 85 000 фунтов стерлингов.

Владелец компании несет ответственность за отправку ежеквартального отчета в HMRC. Если вы работаете по этой схеме, вы можете вернуть НДС, уплаченный за услуги и товары, приобретенные у других предприятий, как мы уже упоминали.

Другие виды схем НДС

Другие схемы НДС включают схему бухгалтерского учета и схему годового учета.

Многие малые предприятия выбирают схему бухгалтерского учета, что означает, что вам нужно только информировать HMRC о доходе от НДС, полученном в течение квартала; однако вы не можете требовать возврата НДС по счетам, которые еще не оплачены.Компании с оборотом более 1,35 миллиона фунтов стерлингов не могут использовать эту схему.

Что касается схемы годового учета, это позволяет вам вносить авансовые платежи в счет вашего счета по НДС в течение года. Это означает, что вам просто нужно подать одну декларацию по НДС и либо вернуть остаток, либо получить возмещение от HMRC. Опять же, эту схему могут использовать только предприятия с оборотом менее 1,35 миллиона фунтов стерлингов.

Выбор подходящей для вас схемы НДС означает рассмотрение вашего оборота, типа ваших клиентов и расходов, на которые вы можете требовать НДС.

НДС и бухгалтерский учет

С введением «Цифрового налогообложения» важно учитывать записи, которые необходимо вести, когда дело касается НДС. Обычно вас просят вести учет продаж и покупок и, в частности, выписывать правильные счета-фактуры.

HRMC ожидает, что вы сохраните всю информацию, относящуюся к этому налогу, от счетов-фактур до квитанций, по крайней мере, в течение шести лет. Это число возрастает до десяти лет, если вы используете услугу VAT MOSS, которая расшифровывается как схема НДС Mini One Stop Shop и которая относится к отчетности и уплате НДС, причитающегося с продаж цифровых услуг потребителям в ЕС.

Чтобы соответствовать требованиям MTD, вам также необходимо будет вести некоторые записи в цифровой форме, но, если вы не уверены, какой из ваших документов хранить, просто свяжитесь с нами. Мы помогли многим предприятиям разобраться с вопросами НДС, которые мы предлагаем в нашем пакете для бухгалтерского учета подрядчиков.

Мы помогли многим предприятиям разобраться с вопросами НДС, которые мы предлагаем в нашем пакете для бухгалтерского учета подрядчиков.

В Gorilla Accounting мы стремимся помочь во всем, что вам нужно, будь то узнать больше о НДС или рассчитать получаемую вами зарплату, что вы можете сделать с помощью нашего налогового калькулятора подрядчика. Наши опытные бухгалтеры имеют многолетний опыт работы и привыкли работать с различными предприятиями и секторами, поэтому вам никогда не придется беспокоиться о том, что они не понимают ваших потребностей.

Свяжитесь с нами, если вы хотите узнать больше о том, что мы можем сделать для вас и вашего бизнеса.

Как работает НДС и как он работает? — Справочник предпринимателя

НДС (налог на добавленную стоимость) — административная головная боль для многих людей. Он взимается компаниями за товары или услуги в точках продажи, и, поскольку это налог на потребление, он оплачивается конечным потребителем, а не компанией, продающей товары.

Это может быть утомительно, сложно и требует много времени, и вы можете понести большие расходы, если сделаете это неправильно.

В Великобритании необходимость юридической регистрации компании для уплаты НДС зависит от ее годового оборота и типа продаваемых товаров. Компании, которые не обязаны регистрироваться по закону, также могут зарегистрироваться.

Существует несколько разных ставок НДС, применимых к разным видам товаров в разных обстоятельствах. Хотя есть некоторые исключения, НДС применяется практически к каждой отдельной транзакции для огромного числа предприятий.

В этом руководстве вы узнаете, как платить НДС.

Что такое НДС?

В Великобритании НДС или налог на добавленную стоимость — это бизнес-налог, взимаемый государством с продажи товаров и услуг. Все предприятия, годовой оборот которых превышает текущий порог НДС (85 000 фунтов стерлингов в 20/21 году), должны зарегистрироваться для уплаты НДС и заполнить декларацию по НДС.

НДС — это потребительский налог, взимаемый при присвоении стоимости продукту. Другими словами, это налог, взимаемый с товаров / услуг, которые покупают люди и компании. Это косвенный налог, то есть предприятия взимают его от имени государства: компании добавляют НДС на свои товары и услуги, а затем уплачивают собранный НДС в HMRC.

В то время как компании, зарегистрированные в качестве плательщика НДС, взимают со своих клиентов НДС на продукты и услуги, которые они продают, они также платят НДС на продукты и услуги, которые они покупают, такие как сырье, профессиональные услуги или акции.

Тем не менее, предприятия, зарегистрированные в качестве плательщика НДС (за исключением предприятий с фиксированной ставкой, совершающих некапитальные закупки на сумму менее 2 000 фунтов стерлингов), могут требовать возврата НДС, который они платят на коммерческие расходы, при условии, что они зарегистрированы в качестве плательщика НДС. Поэтому они платят HMRC только разницу между суммой, которую они собрали, и суммой, которую они заплатили. Если у них больше расходов на НДС, чем они получают от клиентов, HMRC выплатит им разницу.

Если у них больше расходов на НДС, чем они получают от клиентов, HMRC выплатит им разницу.

НДС взимается с большинства товаров и услуг, таких как:

- коммерческие продажи

- ссуды товаров

- Продажа активов

- комиссия

- наименований продано персоналу, в т.ч. горячее питание в столовой

- Деловые товары, использованные в личных целях

- «непродажные», такие как подарки и частичный обмен.

Все эти предметы, к которым применяется НДС, известны как «налогооблагаемые поставки».НДС может указываться в верхней части цены при продажах между предприятиями, при этом многие цены указываются без НДС. При продаже напрямую потребителям цена включает НДС.

Любой бизнес с годовым оборотом более 85 000 фунтов стерлингов должен зарегистрироваться для уплаты НДС. Если годовой оборот вашей компании ниже этого порога, вы можете зарегистрироваться добровольно. Если вы зарегистрируетесь в качестве плательщика НДС, вам придется взимать НДС с клиентов. Если ваши клиенты являются другими предприятиями, зарегистрированными в качестве плательщика НДС, они могут вернуть уплаченный вами НДС.Вы также можете вернуть уплаченный НДС, сократив свои расходы.

Если ваши клиенты являются другими предприятиями, зарегистрированными в качестве плательщика НДС, они могут вернуть уплаченный вами НДС.Вы также можете вернуть уплаченный НДС, сократив свои расходы.

Когда вы зарегистрируетесь в качестве плательщика НДС в HMRC, вам нужно будет начать вести учет НДС. Эти записи должны включать подробную информацию обо всем НДС, который вы взимали с клиентов, и обо всем НДС, который вы взимали. Вы можете найти более подробную информацию об этом позже.

Как работает НДС?

НДС применяется к большинству товаров и услуг. Компании, зарегистрированные в качестве плательщиков НДС, фактически являются неуплачиваемыми сборщиками налогов, взимающими НДС с продаваемых ими продуктов и уплачивающими потребительский налог в HMRC.Однако это не обходится без вознаграждения. Многие предприятия, зарегистрированные в качестве плательщика НДС, экономят деньги, регистрируясь, и этот процесс становится все проще и проще с новым законодательством.

Предприятия обязаны не только собирать налог, но и уплачивать его со всех покупок, которые они совершают. Вместо того, чтобы передавать собранный НДС в HMRC каждый раз, когда происходит транзакция, компании подают декларацию по НДС, в которой указывается общая сумма, которую они собрали, и сумма, которую они выплатили в течение налогового квартала или года, в зависимости от схемы, которую они принимают.

Вместо того, чтобы передавать собранный НДС в HMRC каждый раз, когда происходит транзакция, компании подают декларацию по НДС, в которой указывается общая сумма, которую они собрали, и сумма, которую они выплатили в течение налогового квартала или года, в зависимости от схемы, которую они принимают.

НДС уплаченный и собранный НДС дифференцируется на входящий и исходящий налог. Предварительный налог — это НДС, который ваша компания уплатила своим поставщикам за торговое оборудование, материалы или расходы. Это включает в себя приобретение профессиональных услуг, таких как оплата консультационных услуг или бухгалтерских услуг, а также телефонные звонки по делам или любые товары, которые вы покупаете для перепродажи.

Исходящий налог — это налог, который вы взимаете с товаров и услуг, поставляемых вашим бизнесом. Вы взимаете выходной налог и взимаете его со своих клиентов.

Затем вам нужно будет сопоставить входящий налог с выходным налогом: нужно ли вам платить деньги в HMRC или нет, будет зависеть от того, сколько НДС вы взыскали и сколько вы заплатили.

Например, вы можете взимать НДС со всех своих клиентов, но платить НДС со всех товаров, приобретаемых у поставщиков. В большинстве случаев, если вы собираете больше НДС со своих клиентов, чем выплачиваете поставщикам и поставщикам услуг, вы будете должны HMRC излишки НДС.Если вы платите входящий налог больше, чем собираете выходной, вы можете заполнить форму и потребовать деньги у HMRC.

Текущие ставки НДС

Прежде всего, вы должны знать правильную ставку НДС для ваших товаров и услуг, чтобы вы могли правильно взимать ее и требовать возмещения НДС с покупок, сделанных вашей компанией.

В настоящее время существует три ставки НДС. Ставка, применяемая к вашему бизнесу, будет зависеть от товаров или услуг, которые вы предоставляете. Вы добавите этот НДС к цене своих продуктов и услуг при их продаже клиентам, будь то коммерческие или некоммерческие клиенты.

Стандартная ставка

Текущая стандартная ставка НДС в Великобритании составляет 20%, которая применяется к большинству товаров, услуг и покупок. Все, что считается предметом роскоши, также попадает в эту категорию, поэтому для пищевых продуктов, таких как мороженое и кондитерские изделия, используется стандартная ставка.

Все, что считается предметом роскоши, также попадает в эту категорию, поэтому для пищевых продуктов, таких как мороженое и кондитерские изделия, используется стандартная ставка.

Пониженная ставка

НДС по сниженной ставке применяется к отдельным товарам. Эта сниженная ставка, как правило, составляет 5% и распространяется на такие товары, как детские автокресла, бытовое топливо или электроэнергию.

Нулевая ставка

Последней категорией НДС является нулевая ставка, которая представляет собой номинальную ставку НДС, применяемую к большинству продуктов питания, книг, газет и детской одежды. Все, что правительство Великобритании считает «важным», обычно попадает в эту категорию.

Также стоит отметить, что большинство товаров, которые вы поставляете в страны, не входящие в ЕС, и любые товары, которые вы предоставляете предприятиям ЕС, зарегистрированным в качестве плательщика НДС, также имеют нулевую ставку. Хотя ставка не увеличивает плату за продукты, компании должны регистрировать транзакции, связанные с этими товарами и услугами, и сообщать о них в своей декларации по НДС.

Если вы торгуете исключительно товарами или услугами с нулевой ставкой, вы можете быть освобождены от регистрации НДС. Однако вам нужно будет подать заявление на освобождение непосредственно в HMRC. Если вы освобождены от регистрации, вы не сможете требовать возврата НДС с любых коммерческих покупок или расходов.

Товары и услуги, освобожденные от уплаты налога

НДС не взимается с освобожденных от налогообложения поставок, который покрывает услуги в таких секторах, как медицина, стоматология, образование, финансы и страхование. Другие предметы, освобожденные от налога, включают почтовые марки и операции с недвижимостью.

Хотя нулевая ставка, хотя и является номинальной, по-прежнему применяется и, следовательно, требует записей, освобожденные от налогообложения предметы не нужно учитывать в вашем налогооблагаемом обороте. Точно так же, если вы покупаете товары, освобожденные от налога, с этих товаров не взимается НДС, подлежащий возмещению у HMRC.

HMRC включает следующие товары и услуги, освобожденные от НДС:

- страхование, финансы, кредит

- обучение и воспитание

- благотворительных мероприятий по сбору средств

- подписок в членские организации

- Продажа, аренда и сдача внаем коммерческой земли или построек.

Если вы торгуете только товарами и услугами, освобожденными от НДС, ваш бизнес также будет освобожден от НДС. Это означает, что вы не сможете зарегистрироваться в качестве плательщика НДС, даже если ваш годовой оборот превышает 85 000 фунтов стерлингов. Вы также не сможете вернуть НДС на коммерческие расходы.

Падение НДС на торт Яффо

В то время как продукты питания и напитки обычно имеют нулевую оценку, есть некоторые типы продуктов, которые всегда имеют стандартную оценку, включая кейтеринг, кондитерские изделия, чипсы и соленые закуски и мороженое.Это ставит перед некоторыми пищевыми компаниями некоторую дилемму. Возьмем, к примеру, Jaffa Cake. В 1991 году компания Jaffa Cake стала предметом споров по поводу НДС, заявив, что их печенье в шоколаде на самом деле было пирожным. Почему?

В то время как торты и обычное печенье имеют нулевую оценку, печенье в шоколадной глазури попадает в категорию кондитерских изделий и, таким образом, становится стандартной. Настаивая на том, что Jaffa Cakes — это на самом деле пирожные, а не шоколадное печенье, McVitie’s лоббировал нулевую ставку НДС.Однако HMRC оспорила эту классификацию в 1991 году. Дело привлекло широкое внимание средств массовой информации и закончилось трибуналом по НДС, где присяжным был поставлен решающий вопрос: торт или печенье?

Настаивая на том, что Jaffa Cakes — это на самом деле пирожные, а не шоколадное печенье, McVitie’s лоббировал нулевую ставку НДС.Однако HMRC оспорила эту классификацию в 1991 году. Дело привлекло широкое внимание средств массовой информации и закончилось трибуналом по НДС, где присяжным был поставлен решающий вопрос: торт или печенье?

Суд вынес решение в пользу McVitie’s, официально классифицировав продукт как торт. К счастью для поклонников Jaffa Cake, которые не столкнулись с повышением цены НДС — что могло помешать Jaffa Cakes стать самым продаваемым тортом (или печеньем) в Соединенном Королевстве в 2012 году.

Как взимать НДС

После того, как вы определитесь со ставкой НДС, взимаемой с каждого из ваших продуктов и услуг, вы можете применить этот сбор.Обязательно выполните следующие действия при начислении НДС с ваших клиентов:

- взимать НДС по правильной ставке

- рассчитать НДС, если указана единая цена, которая включает или не включает НДС

- показать детали НДС в вашем счете-фактуре

- показать транзакцию на вашем счете НДС

- укажите сумму в вашей декларации по НДС.

HMRC обозначает все счета-фактуры продаж, включая НДС, как «счета-фактуры с НДС». Счета-фактуры НДС должны соответствовать HMRC, выполняя определенные требования.

Требования к счету-фактуре НДС

Есть три типа счетов-фактур. HMRC устанавливает разные требования для каждого вида счетов, которые вы можете найти ниже. Полный список требований HMRC можно найти на веб-сайте HMRC.

Полные счета-фактуры НДС

Для большинства транзакций используется полный счет-фактура НДС. В полных счетах-фактурах необходимо указать:

- наименование поставщика, адрес и регистрационный номер плательщика НДС

- наименование и адрес лица, получающего поставленные товары

- уникальный идентификационный номер

- дата выпуска

- дата поставки товаров или услуг (в некоторых случаях совпадает с датой выдачи)

- описание поставляемых товаров или услуг, включая количество каждой позиции

- цена за шт.

Без НДС

Без НДС - ставка НДС начислена за единицу

- ставка скидки на единицу

- общая сумма без НДС

- общая сумма НДС.

Измененные счета-фактуры НДС

В настоящее время для розничных поставок на сумму более 250 фунтов стерлингов необходимо использовать измененный счет. Он должен включать всю информацию, указанную выше, а также общую сумму, включая НДС.

Упрощенные счета-фактуры НДС

В настоящее время для любых розничных поставок на общую сумму менее 250 фунтов стерлингов вы можете использовать упрощенный счет-фактуру с НДС. В упрощенных счетах должно быть указано только:

- наименование поставщика, адрес и регистрационный номер плательщика НДС

- уникальный идентификационный номер

- время поставки товаров или услуг

- описание поставляемых товаров или услуг

- ставка НДС начислена за единицу

- общая сумма с учетом НДС.

Вы должны использовать полностью уникальный номер для каждого выставляемого счета. Номер должен быть последовательным — вы можете использовать другую последовательность для каждого клиента, если серия счетов-фактур уникальна. Некоторые компании предпочитают использовать в счетах префиксы клиентов. Если вы решили использовать префиксы клиентов, убедитесь, что у каждого клиента есть уникальный префикс.

Номер должен быть последовательным — вы можете использовать другую последовательность для каждого клиента, если серия счетов-фактур уникальна. Некоторые компании предпочитают использовать в счетах префиксы клиентов. Если вы решили использовать префиксы клиентов, убедитесь, что у каждого клиента есть уникальный префикс.

А как насчет счетов-фактур в иностранной валюте?

Если вы выставляете счета по операциям в иностранной валюте, вы должны указать в счете общую сумму подлежащего уплате НДС в фунтах стерлингов.Для любых счетов-фактур, написанных на иностранном языке, вы должны сохранить перевод счета-фактуры на английский язык. HMRC может запросить перевод на английский язык, и вы должны предоставить его в течение 30 дней.

Когда вы конвертируете общую сумму подлежащего уплате НДС в фунтах стерлингов из иностранной валюты, вы должны использовать один из методов, предоставленных HMRC:

- рыночный курс продажи на момент поставки

- курс Европейского центрального банка

- Обменные курсы HMRC за период.

Если вы хотите использовать метод учета для иностранных счетов-фактур, который не указан выше, вам нужно будет связаться с HMRC для получения разрешения.

Требование возврата НДС

Как предприятие, вы, как правило, можете требовать возврата НДС, уплаченного при покупке товаров и услуг для вашего бизнеса. Это называется возмещением НДС. Если вы приобрели товары, которые также предназначены для личного пользования, вы можете потребовать назад только часть НДС. Допустим, у вас есть мобильный телефон, который вы используете как для профессиональных, так и для частных звонков: если 60% ваших звонков связаны с бизнесом, вы можете вернуть 60% НДС по тарифному плану мобильного телефона.

Вы можете требовать возврата только НДС, который применяется к покупкам для коммерческих целей, облагаемых НДС. Это исключает такие вещи, как деловые развлечения — например, многие компании приглашают клиентов на обед, который попадает в эту категорию. НДС, который вы платите за обед в ресторане для клиента, не подлежит возмещению предварительным налогом. Есть и другие случаи, когда вы не сможете вернуть НДС, например:

Есть и другие случаи, когда вы не сможете вернуть НДС, например:

- товары и услуги, используемые вашим бизнесом для поставок без НДС

- товаров куплено в стране ЕС

- бизнес-активы, переданные вам в качестве непрерывно действующего предприятия

- товаров и услуг для личного пользования.

Для возврата нужна квитанция НДС

Чтобы требовать возврата НДС с покупки, у вас должна быть действующая квитанция об НДС от вашего поставщика. Это служит доказательством покупки и показывает, что вы уплатили входящий НДС по этой транзакции. Без действующей квитанции об уплате НДС вы не можете требовать возврата налога.

Многие поставщики предоставляют квитанции об НДС, в которых отсутствует важная информация. Уведомления о доставке, подтверждения по электронной почте или письма не считаются действительными квитанциями об НДС.Как и в счетах-фактурах, действительные квитанции по НДС должны включать:

- Уникальный номер счета

- Наименование и адрес продавца

- Регистрационный номер плательщика НДС продавца

- Дата выставления счета

- Дата поставки, иначе известная как налоговая точка

- Ваше имя и адрес

- Описание предоставленных вам товаров или услуг.

Счета-фактуры и квитанции с НДС служат подтверждением ваших данных о входящем и исходящем налогах.Получив их, вы можете потребовать обратно свой НДС. Эти счета и квитанции можно хранить в электронном формате.

Как вернуть НДС

Восстановить НДС очень просто. При подаче декларации по НДС введите общую сумму начисленного НДС и общую сумму уплаченного НДС. Если вам должны деньги от HMRC, отображается эта сумма. Затем укажите данные своей учетной записи в онлайн-учетной записи НДС. Если HMRC должна вам какие-либо деньги в виде налога, вы получите возмещение НДС обычно в течение 30 дней с момента подачи декларации (если HMRC не имеет ваших банковских реквизитов, они могут отправить вам чек, известный как платежное поручение).

Убедитесь, что ваши поставщики предоставили вам действительный счет-фактуру, и не пытайтесь требовать возврата НДС по любым счетам, которые могут быть недействительными. В случае сомнений перед подачей заявления стоит посоветоваться с бухгалтером, чтобы избежать сюрпризов со стороны налогового инспектора.

Интерес к ошибкам, допущенным HMRC

Если ошибка со стороны HMRC приводит к тому, что ваш бизнес уплачивает слишком большой НДС, занижает НДС или не позволяет вам вернуть НДС в нужное время, ваша компания может потребовать проценты.Эти проценты могут быть востребованы в течение периода времени, в течение которого вы не можете использовать деньги. Претензии должны подаваться в письменной форме и адресоваться группе письменных запросов по НДС, которая рассмотрит каждый случай. Если у вашей компании есть назначенное контактное лицо в HMRC, вам следует направить претензию им.

Нужно ли моей компании регистрироваться в качестве плательщика НДС?

Порог НДС в настоящее время составляет 85 000 фунтов стерлингов. Это означает, что как только ваш бизнес достигнет оборота более 85 000 фунтов стерлингов за последние 12 месяцев или если его оборот достигнет порогового значения в течение следующих 30 дней, вы должны зарегистрироваться для уплаты НДС в HMRC.

Что делать, если мой деловой оборот упадет ниже порогового значения после регистрации?

Если ваша компания зарегистрирована в качестве плательщика НДС и ее годовой оборот значительно снизился, вы можете отменить регистрацию своей компании. Порог отмены регистрации составляет 83 000 фунтов стерлингов. Если ваш оборот упадет ниже этой суммы, вы можете попросить HMRC отменить регистрацию вашей компании в качестве плательщика НДС или отменить регистрацию вашей компании.

Порог отмены регистрации составляет 83 000 фунтов стерлингов. Если ваш оборот упадет ниже этой суммы, вы можете попросить HMRC отменить регистрацию вашей компании в качестве плательщика НДС или отменить регистрацию вашей компании.

Освобожденные предприятия

Освобождение от НДС может применяться как к организациям, так и к товарам и услугам.Некоторые предприятия не могут зарегистрироваться для уплаты НДС. Если ваша компания продает только товары и услуги, освобожденные от НДС, сама компания также освобождается от НДС. Это освобождение применяется, даже если деловой оборот превышает порог в 85 000 фунтов стерлингов.

Для предприятий, которые продают только товары или товары с преимущественно нулевой ставкой, вы можете избежать оформления документов для регистрации НДС для этой номинальной платы, обратившись непосредственно в HMRC для освобождения от НДС. Однако, если HMRC выдает вам свидетельство об освобождении от уплаты налогов, это означает, что вы также не можете требовать возврата НДС.

Подобно незарегистрированным предприятиям, компании, освобожденные от НДС, не могут взимать НДС с продаж и не могут требовать возврата НДС с любых коммерческих расходов. Точно так же им не нужно вести учет НДС или подавать декларации по НДС.

Предприятия, частично освобожденные от НДС

Компании могут продавать различные товары и услуги, некоторые из которых подлежат налогообложению, а некоторые освобождены от НДС. В этом случае компания частично освобождается от НДС. Предприятия, частично освобожденные от уплаты налогов, могут вернуть уплаченный ими НДС только при покупках, связанных с производством или приобретением товаров с НДС.Если это относится к вашему бизнесу, вы должны в первую очередь вести отдельный учет освобожденных от налогообложения продаж, а также подробные записи о том, как вы рассчитали, сколько НДС нужно вернуть.

НДС часто пугает компаний, частично освобожденных от НДС. Важнейший вывод состоит в том, что частично освобожденные предприятия должны применять только исходящего НДС к своим налогооблагаемым поставкам и применять нет к своим освобожденным поставкам . Это различие важно по двум причинам: для того, чтобы покупатель не платил НДС, когда он не должен платить, и для определения суммы входящего НДС, которую бизнес может вернуть.

Это различие важно по двум причинам: для того, чтобы покупатель не платил НДС, когда он не должен платить, и для определения суммы входящего НДС, которую бизнес может вернуть.

Как правило, вы не можете вернуть освобожденный предварительный налог. Тем не менее, если сумма освобожденного от уплаты предварительного налога относительно невысока, вы можете ее вернуть. Однако в настоящее время вы можете взыскать предварительный налог, относящийся к любому из следующего:

- налогооблагаемые поставки, которые вы производите

- поставок, которые вы осуществляете за пределами Великобритании, которые облагались бы налогом, если бы они были произведены в Великобритании (они известны как «иностранные» поставки)

- некоторые предметы снабжения, освобожденные от налогообложения (известные как «определенные» поставки).

Эти виды поставок известны как поставки с «правом на вычет» предналога.Обычно вы не можете вернуть освобожденный входной налог, который относится к следующему:

- освобожденные поставки

- поставок, произведенных за пределами Великобритании, которые не будут облагаться налогом, если будут произведены в Великобритании.

Проблема возникает, когда предприятие берет на себя предварительный налог на покупки, относящиеся как к налогооблагаемым, так и освобожденным от налогообложения поставкам. В этих случаях вы можете возместить предварительный налог только за ту часть, которая использовалась для налогооблагаемых поставок. Расчет этой части требует многоэтапного процесса.

Стандартный метод частичного освобождения

Прежде всего, бизнесу необходимо использовать процесс прямой атрибуции.Это включает в себя разделение НДС предприятия на следующие три категории:

- 100% освобожденный входящий НДС: НДС, который относится к производству полностью освобожденных поставок

- Входящий НДС, полностью облагаемый 100%: НДС, связанный с осуществлением полностью облагаемых налогом поставок

- Остаточный входящий НДС: НДС, связанный с осуществлением как налогооблагаемых, так и освобожденных от налогообложения поставок. (Ваша общая сумма предварительного налога за вычетом налога, непосредственно отнесенного на этапы 1 и 2.

)

)

Этот процесс показывает, какая часть вашего предварительного налога напрямую относится к вашим налогооблагаемым поставкам и освобожденным от налогообложения поставкам, и, следовательно, позволяет бизнесу отделить неоднозначный НДС.Первую цифру восстановить невозможно. Вторую цифру, однако, можно полностью восстановить. Третья цифра, остаточный налог, представляет собой серую зону — оставшийся НДС, который не вписывается ни в одну из предыдущих категорий. Это цифра, которая нас интересует при использовании метода ниже.

Определение того, какая часть остаточного входящего налога относится к налогооблагаемым поставкам, может быть непростой задачей. Одним из методов является стандартный метод частичного освобождения, который подходит для большинства малых предприятий.Поскольку этот метод определен в законе, компании должны использовать этот метод, если HMRC не даст вашему бизнесу прямого разрешения на использование так называемого специального метода. Стандартный метод работает следующим образом:

[Стоимость налогооблагаемых поставок за период (без НДС) / Общая стоимость поставок за период (без НДС)] x 100 = Возмещаемый процент остаточного входящего налога.

Затем вы применяете этот процент к рассчитанному оставшемуся входному налогу. Результирующее значение — это сумма оставшегося предварительного налога, которую вы можете возместить.Чтобы рассчитать свой общий возмещаемый предварительный налогооблагаемый налог, добавьте это значение к непосредственно относимому налогооблагаемому предварительному налогу из шага 1.

Чтобы рассчитать общий освобожденный от налога предварительный налог, сложите непосредственно относящийся к нему освобожденный входящий налог из шага 2 с суммой остаточного налога, который не был отнесен на налогооблагаемые поставки. Вы можете использовать эту общую сумму освобожденного от уплаты предварительного налога, чтобы рассчитать, применимо ли минимальное правило к вашему бизнесу.

Пример стандартного метода частичного освобождения

Полезно увидеть стандартный метод на практике.Непосредственно относя свой НДС, компания вычисляет, что:

- Его предварительный налог, относящийся исключительно к налогооблагаемым поставкам, составляет 10 000 фунтов стерлингов

- Его предварительный налог, относящийся исключительно к освобожденным поставкам, составляет 6000 фунтов стерлингов

- Входной налог с деловых развлечений составляет 500 фунтов стерлингов

- Его остаточный входной налог составляет 7 500 фунтов стерлингов

- Стоимость всех налогооблагаемых поставок без НДС = 120 000 фунтов стерлингов

- Стоимость освобожденных поставок = 60 000 фунтов стерлингов

Используя стандартный метод, мы берем стоимость налогооблагаемых поставок в периоде, делим на общую стоимость поставок в периоде и умножаем на 100. В этом примере этот расчет выглядит следующим образом:

В этом примере этот расчет выглядит следующим образом:

[120 000 / (120 000 + 60 000)] x 100 = 66,67%, которое следует округлить до 67%. Эта цифра представляет собой возмещаемый процент остаточного входящего налога.

Таким образом, возмещаемая сумма входящего налога на остаток составляет 7 500 фунтов стерлингов x 67% = 5 025 фунтов стерлингов фунтов стерлингов.

Специальный метод

Специальный метод — это вариант для предприятий, которые считают, что стандартный метод не дает справедливого возмещения входящего налога.В то время как стандартный метод позволяет добиться этого для большинства небольших компаний, некоторые более крупные компании могут пожелать получить разрешение на использование специального метода. Для этого вам нужно будет подать письменное заявление в HMRC.

Использование специального метода означает, что частично освобожденные от уплаты налоги предприятия могут определять сумму предналога, которую они могут вычесть. Возможные специальные методы включают распределение на основе транзакций и численности персонала.

Возможные специальные методы включают распределение на основе транзакций и численности персонала.

Правило минимума

Теоретически вы не можете возместить НДС, связанный с любыми поставками, освобожденными от налогообложения.Однако существует правило, где это возможно, при условии, что НДС ниже определенных пределов, известное как правило de minimis. Если общая стоимость освобожденного от уплаты предварительного налога незначительна, а именно меньше установленного значения, вы можете рассматривать ее как облагаемую налогом. Незначительные или минимальные освобожденные от налога суммы входящего налога, как правило, меньше:

- 625 фунтов стерлингов в месяц в среднем за налоговый период или дольше (или 1875 фунтов стерлингов в квартал)

- половина вашего общего предварительного налога (без учета заблокированного предварительного налога) в течение соответствующего периода.

Сумма должна соответствовать обоим этим условиям, чтобы пройти тест de minimis. Чтобы рассчитать общую стоимость освобожденного входящего налога, вы должны добавить общий НДС, непосредственно относящийся к освобожденным поставкам (итоговая цифра из шага 1 выше), и добавить его к доле остаточного входящего налога, относящейся к освобожденным поставкам. Последняя цифра представляет собой общую сумму остаточного предналога за вычетом возмещаемой суммы.

Чтобы рассчитать общую стоимость освобожденного входящего налога, вы должны добавить общий НДС, непосредственно относящийся к освобожденным поставкам (итоговая цифра из шага 1 выше), и добавить его к доле остаточного входящего налога, относящейся к освобожденным поставкам. Последняя цифра представляет собой общую сумму остаточного предналога за вычетом возмещаемой суммы.

Есть два других, более простых способа выяснить, является ли ваш предварительный налог минимальным.Вы можете сначала использовать эти простые тесты, чтобы проверить, достигли ли вы минимального предела, прежде чем использовать более сложный метод, описанный выше.

Простой минимальный тест 1

Чтобы пройти этот тест, убедитесь, что общая сумма начисленного НДС не превышает в среднем 625 фунтов стерлингов в месяц, а стоимость освобожденных поставок не превышает 50% от стоимости всех поставок.

Простой минимальный тест 2

Общая сумма начисленного входящего НДС за вычетом входящего НДС, непосредственно относимого к налогооблагаемым поставкам, составляет в среднем не более 625 фунтов стерлингов в месяц, а стоимость освобожденных от налогообложения поставок составляет не более 50% от стоимости всех поставок.

Если входящий НДС, освобожденный от налогообложения, ниже минимального лимита, предприятия могут возместить весь свой уплаченный входящий НДС. Любой частично освобожденный бизнес, который заполняет декларацию по НДС каждый месяц или каждый квартал, должен делать частичное освобождение для каждого периода. В конце года НДС вы должны затем выполнить ежегодный расчет, чтобы проверить, не был ли превышен минимальный лимит в годовых цифрах. Этот расчет может повлиять на возмещение НДС компании.

Если ежегодные расчеты показывают, что минимальный порог не был нарушен, тогда весь уплаченный входящий НДС может быть возмещен, включая входящий НДС, относящийся к освобожденным поставкам.Это означает, что если какой-либо входящий НДС был ранее ограничен в любом из месячных или квартальных периодов, когда минимальный лимит был превышен, этот входящий НДС становится возмещаемым путем ежегодной корректировки. Компании могут производить ежегодную корректировку с помощью декларации по НДС либо в последней декларации за год, либо в первой декларации следующего года.

С другой стороны, если годовой расчет покажет, что минимальный лимит был нарушен, бизнес должен будет выплатить HMRC любой входящий НДС, относящийся к освобожденным поставкам, возмещенным в конкретный период, посредством ежегодной корректировки.

Годовая корректировка

Ежегодная корректировка служит двум целям. Во-первых, чтобы проверить освобожденный входной налог в соответствии с правилами de minimis, как мы видели выше. Во-вторых, полезно рассмотреть возможность использования товаров и услуг в течение более длительного периода. Год частичного освобождения предприятия от уплаты налогов заканчивается в марте, апреле или мае, в зависимости от кварталов, в которых он возвращает НДС, когда происходит ежегодная корректировка.

Новые частично освобожденные предприятия

Для новых предприятий, находящихся на ранних стадиях торговли, стандартный метод может не дать справедливого и разумного результата, даже если он, скорее всего, даст результат после того, как компания утвердится. В этом случае эти новые предприятия могут использовать альтернативный метод расчета для расчета возмещаемого входящего налога без получения специального разрешения от HMRC. Это избавляет новую компанию от необходимости добиваться одобрения специального метода в течение ограниченного времени. Новый частично освобожденный бизнес может использовать этот расчет в течение:

В этом случае эти новые предприятия могут использовать альтернативный метод расчета для расчета возмещаемого входящего налога без получения специального разрешения от HMRC. Это избавляет новую компанию от необходимости добиваться одобрения специального метода в течение ограниченного времени. Новый частично освобожденный бизнес может использовать этот расчет в течение: