Выгодное вложение денежных средств в 2019 году: Аналитики назвали самые доходные вложения 2020 года — РБК

Аналитики назвали самые доходные вложения 2019 года — РБК

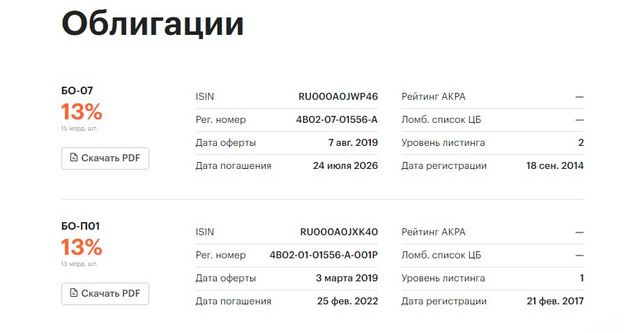

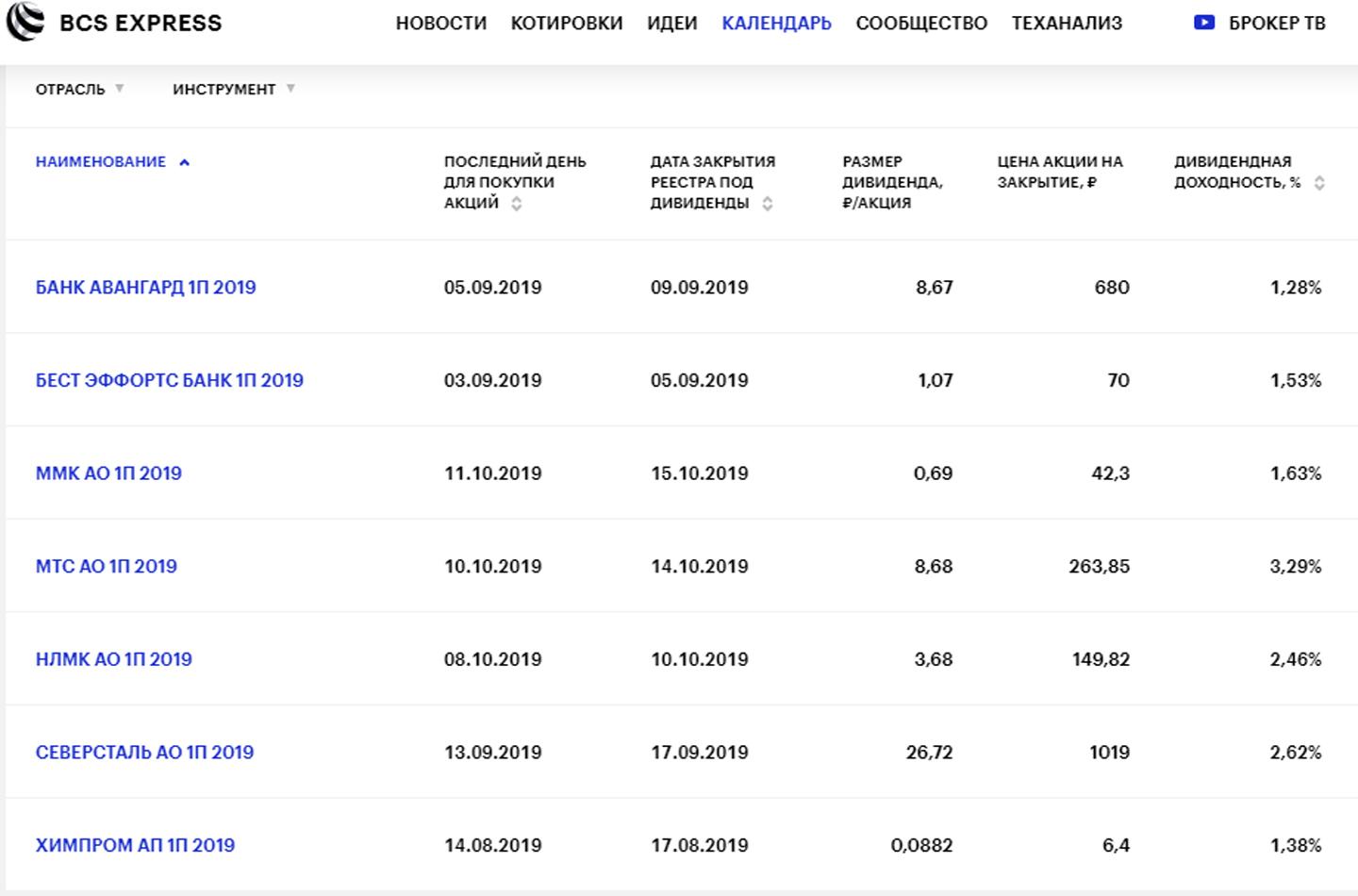

Эксперты также отметили 10-летние ОФЗ с погашением 19 января 2028 года, подросшие в цене на 16% и принесшие купонный доход более 7%. «Для такого консервативного безрискового инструмента, как ОФЗ, подобный уровень доходности — уникальная ситуация. Инвесторы, которые покупали длинные выпуски ОФЗ 2027–2030 годов в самом начале года, получили очень хороший результат», — подчеркнул инвестиционный стратег «БКС Премьер» Александр Бахтин. Совокупный доход в рублях по 10-летним выпускам составил 23% до выплаты налогов, что стало одним из самых высоких результатов на развивающихся рынках, а после выплаты — около 21%, оценил аналитик Газпромбанка Илья Фролов. Доходность корпоративного долга была скромнее.

Российские акции

Читайте на РБК Pro

Акции российских компаний в 2019 году стали одним из самых доходных вложений в мире, напомнил Фролов: рост номинированного в рублях индекса Мосбиржи составил 28%, а индекс РТС, отражающий доходность в долларах США, вырос на 45% (рубль к доллару за 2019 год укрепился).

Сделав ставку на отдельные российские акции, можно было заработать еще больше, продолжил эксперт: лидерами роста стали бумаги АФК «Система» (+89% в рублях), «Сургутнефтегаза» (+89%), «Россетей» (+78%), «Газпрома» (+67%) и «Норникеля» (+49%). А с учетом выплаченных в последние 12 месяцев дивидендов полная доходность инвестиций до налогов составила 77% по акциям «Газпрома» и 66% — по акциям «Норникеля», уточнил он. Именно благодаря долгожданному изменению дивидендной политики инвесторы вновь заинтересовались «Газпромом», поясняет Орловский, а на бумагах «Норникеля», одного из крупнейших производителей палладия, не могло не сказаться удорожание металла с начала года на 60%.

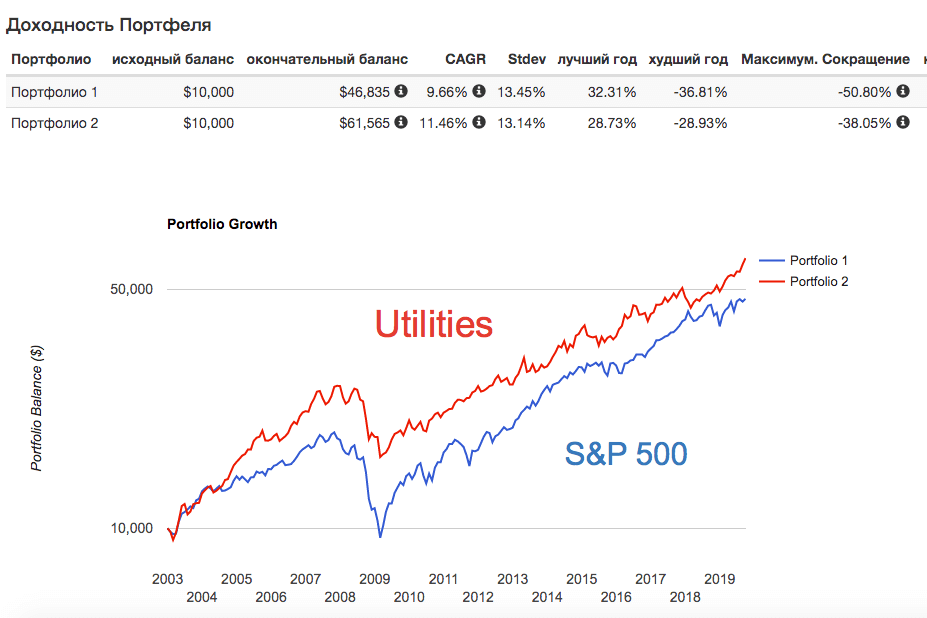

Инвестиции в акции США

Розничным инвесторам также доступны американские акции, которые можно приобрести через Санкт-Петербургскую биржу, напомнил Фролов: индекс широкого рынка США S&P 500 с начала года вырос более чем на 29%, а отдельные акции продемонстрировали еще более впечатляющие результаты. Например, бумаги Apple с начала года подорожали на 86% в долларах, говорит Вакорин: их можно было купить через Санкт-Петербургскую биржу по $157 за штуку. Доходность бумаг в рублях составила, соответственно, около 74%. Бахтин выделяет также доступные россиянам бумаги американского производителя электроники AMD (+152% в долларах или около 140% в рублях), корпорации Lam Research (+116,5% в долларах или более 100% в рублях), поставщика систем для полупроводниковой промышленности KLA-Tencor Corporation (+99,7% в долларах или более 85% в рублях) и ретейлера Target (+95% в долларах или более 80% в рублях).

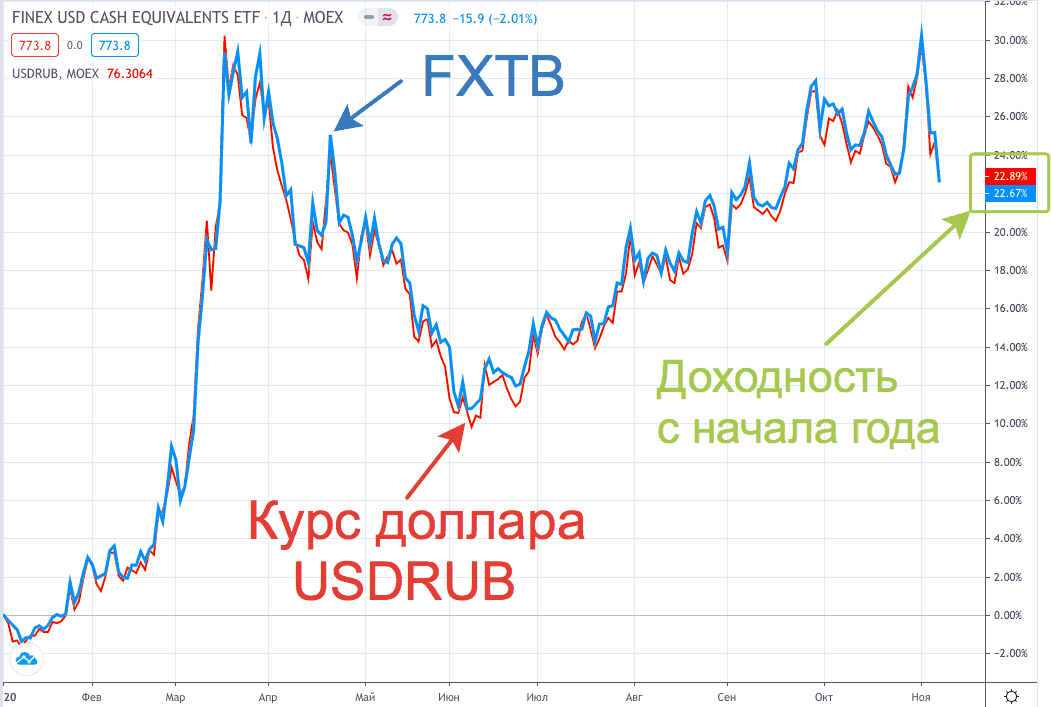

Валюта

Интересным активом в текущем году стала отечественная валюта, укрепившая свои позиции по отношению к американскому доллару на 11,5%, замечает Кочетков. А вот иностранная валюта могла стать наименее удачным вариантом вложений 2019 года на фоне заметного укрепления рубля и снижения ставок по вкладам в крупнейших банках, говорит Фролов. Процентные ставки по долларовым вкладам в российских банках не могли покрыть укрепление рубля.

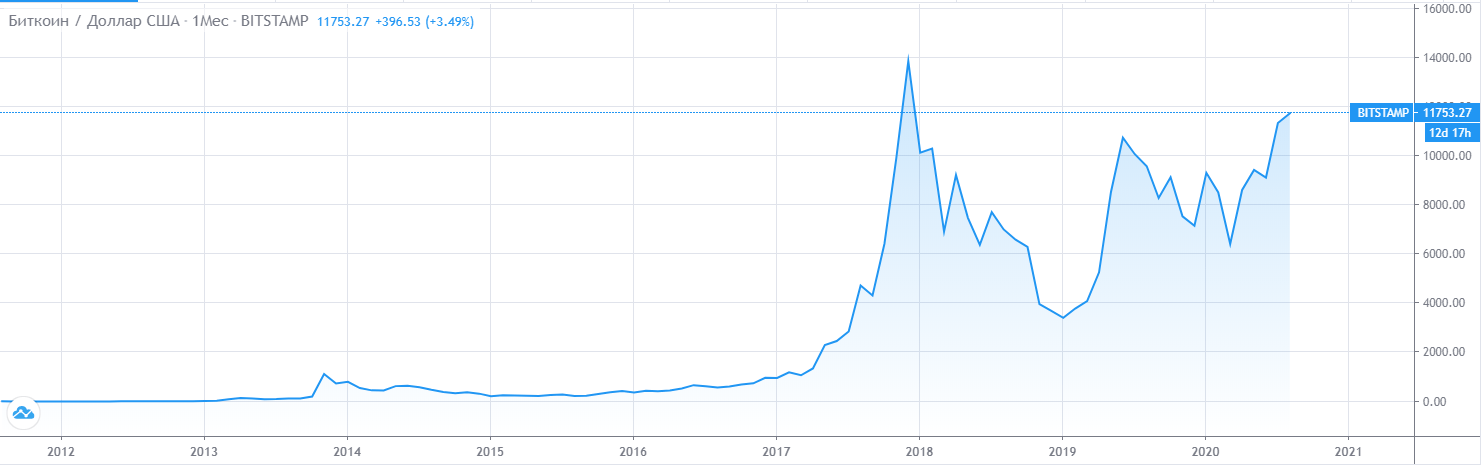

Биткоин (BTC) c начала года вырос в цене на 80% в долларах или почти на 70% в рублях, отмечает Бахтин. «Он остается одним из наиболее волатильных активов — диапазон движения котировок в этом году составляет $3462–13764», — говорит эксперт.

Драгоценные металлы

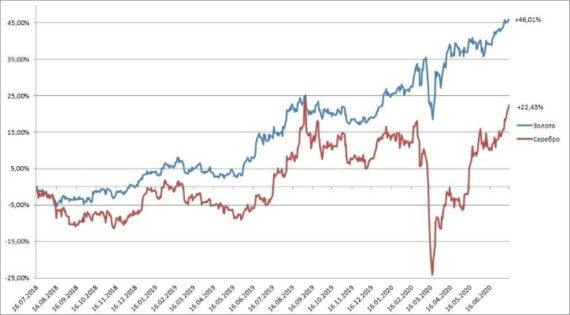

Золото в 2019 году неожиданно сильно дорожало из-за растущего риска замедления мировой экономики на фоне эскалации торговых войн и снижения процентных ставок мировыми центробанками, заметил Фролов: с начала года цены на драгоценный металл увеличились на 18% в долларах. Однако покупать физический металл в текущем налоговом режиме невыгодно из-за необходимости уплаты НДС, а инвестиции через обезличенные металлические счета (ОМС) номинированы в рублях. С учетом того что курс с начала года окреп более чем на 10%, реальная доходность по инвестициям через металлические счета не превышает 6%, продолжил эксперт.

Однако покупать физический металл в текущем налоговом режиме невыгодно из-за необходимости уплаты НДС, а инвестиции через обезличенные металлические счета (ОМС) номинированы в рублях. С учетом того что курс с начала года окреп более чем на 10%, реальная доходность по инвестициям через металлические счета не превышает 6%, продолжил эксперт.

Около 7% можно было заработать на инвестициях через ОМС в платину, серебро не изменилось в цене. Исключением стал палладий, подорожавший на 39% в рублях. Металл вырос в цене на фоне дефицита и высокого спроса со стороны автомобильной промышленности, поясняет Бахтин. Однако спекулятивные операции с металлами через ОМС могут быть не слишком удобными из-за особенностей российского налогообложения, заключает Фролов.

Автор

Татьяна Ломская

Названы самые выгодные для инвестирования в недвижимость города

Аналитики портала «Талан» представили результаты исследования уровня доходности от инвестирования в недвижимость. Наиболее привлекательными для вложения средств признали Уфу, Сочи и Новосибирск.

Наиболее привлекательными для вложения средств признали Уфу, Сочи и Новосибирск.

Эксперты разработали собственную методику и использовали для расчета сведения из своей базы данных. Результаты масштабного исследования имеются в распоряжении «РГ».

Анализ охватил 25 крупнейших городов страны. Главной задачей исследователей было выяснить, где частным инвесторам выгоднее всего вкладывать денежные средства в рынок недвижимости.

Так, были проанализированы возможные уровни доходов от вложений в строительство жилья. Расчет производился по формуле, учитывающей динамику цен на первичном рынке в разрезе регионов. Причем эксперты проанализировали стоимость квартир на каждом этапе строительства. Где-то она росла, а где-то и снижалась.

В результате получился средний показатель, учитывающий инфляцию, уровень спроса и предложения, а также различные риски за период с 2016 по 2018 годы. Именно 2016-й был взят в качестве отправной точки.

Лидером среди 25 крупнейших городов стал Новосибирск. Здесь был зафиксирован самый большой рост стоимости жилья в новостройках за весь строительный цикл. Он составил 27 процентов.

Здесь был зафиксирован самый большой рост стоимости жилья в новостройках за весь строительный цикл. Он составил 27 процентов.

Далее в рейтинге расположились Казань, Сочи и Уфа с показателем в 25 процентов. Для сравнения, в самых крупных мегаполисах совокупный прирост стоимости жилья в новостройках оказался меньше. Так, в Москве за два года он составил 18,1 процента, а в Санкт-Петербурге — 16,8.

«В то же время наименьший прирост стоимости в новостройках был отмечен в Красноярске, Перми и Тюмени — ровно по восемь процентов, а также в Нижневартовске — шесть процентов, — говорится в отчете об исследовании рынка. — В районе одного процента показатель составил в Красноярске, Ростове-на-Дону и Твери».

Наименее привлекательным для инвесторов оказался Нижневартовск. В отличие от других крупных городов, там вложения принесли не прибыль, а убыток. Последний эксперты оценили в восемь процентов. То есть на такую величину снизилась совокупная стоимость жилья в новостройках за двухлетний цикл строительства.

Стоит отметить, что показатель доходности в целом отличается от показателя динамики цен на жилье. Здесь в расчет брался не только полный цикл строительства, но и циклы продаж жилья. Как известно, значительная часть квартир распродается еще до ввода в эксплуатацию. Следовательно, на такие сделки не влияет уровень инфляции и другие риски, с которыми сталкиваются застройщики.

С учетом всех факторов наиболее привлекательными городами для вложения средств в недвижимость аналитики признали Уфу, Сочи и Новосибирск. Как следует из отчета, там инвестор при любых обстоятельствах был вправе рассчитывать на совокупную годовую доходность в размере 20, 19 и 18 процентов соответственно. В Москве показатель составил 11,3 процента, в Санкт-Петербурге — 11,9.

Примечательно, что во многих городах инвестиции в недвижимость по уровню доходности превзошли вложения в другие сферы, в том числе и в финансовом секторе. Например, эксперты сравнили прибыльность жилищной сферы с доходами от банковских вкладов.

Оказалось, что капитал зачастую выгоднее вкладывать в возведение домов, чем размещать на счетах кредитно-финансовых организаций под установленный ими процент. Так, подсчитано, что средняя годовая доходность от недвижимости за отчетный период в целом по стране составила 12 процентов. Это в 1,5 раза больше средней же прибыли от банковских вкладов.

«При этом в зависимости от региона диапазон варьировался от четырех до 20 процентов, — отмечают эксперты. — Наименьшую годовую доходность показали Ростов-на-Дону (пять процентов) и Красноярск (четыре процента). В Нижневартовске за счет снижения среднерыночных цен на первичном рынке жилья доходность оказалась отрицательной».

В целом, в 20 из 25 крупнейших городов страны совокупная годовая доходность от вложений в новостройки превысила среднюю доходность по банковским вкладам, констатировали авторы исследования.

Как разбогатеть в 2020 году? 20 идей от лучших американских управляющих

В 2019 году фондовый рынок ушел в отрыв. Крупнейшие индексы во втором полугодии достигали рекордных значений, причем S&P 500 вырос более чем на 29%. Акции росли, а участники фондового рынка избавлялись от страха перед рецессией: рынок растет благодаря скромному, но стабильному развитию экономики США. Существенные потребительские расходы, цветущий рынок труда и заметный подъем рынка недвижимости развеяли страхи инвесторов. Волну оптимизма в последние месяцы 2019 года подпитало подписание торговых соглашений — обновленного Североамериканского соглашения о свободной торговле и долгожданной первой части торговой сделки с Китаем. В начале 2020 года участники рынка уверены, что экономический рост продолжится, особенно с учетом снижения пошлин и решения Федеральной системы не повышать процентные ставки.

Крупнейшие индексы во втором полугодии достигали рекордных значений, причем S&P 500 вырос более чем на 29%. Акции росли, а участники фондового рынка избавлялись от страха перед рецессией: рынок растет благодаря скромному, но стабильному развитию экономики США. Существенные потребительские расходы, цветущий рынок труда и заметный подъем рынка недвижимости развеяли страхи инвесторов. Волну оптимизма в последние месяцы 2019 года подпитало подписание торговых соглашений — обновленного Североамериканского соглашения о свободной торговле и долгожданной первой части торговой сделки с Китаем. В начале 2020 года участники рынка уверены, что экономический рост продолжится, особенно с учетом снижения пошлин и решения Федеральной системы не повышать процентные ставки.

Forbes спросил у нескольких наиболее успешных управляющих фондов о том, куда стоит вкладывать деньги в 2020 году.

Крис Ретцлер из Needham Small-Cap Growth Fund

Вкладывается в наиболее растущие и высоко оцененные небольшие компании

Реклама на Forbes

Возврат от инвестиций в 2019 году: 53,5%

Средний годовой показатель возврата от инвестиций за пять лет: 14,7%

Идеи:

1) II-VI Inc. (IIVI)

(IIVI)

Продукция компании II-VI из Саксонберга, штат Пенсильвания, — высокотехнологичные специальные материалы, которые используются в самых разных отраслях: от потребительских товаров и связи до авиакосмической и оборонной промышленности. «Это широкие возможности на различных рынках сбыта, где используются их технологии», — говорит Ретцлер, особо выделяя «звездную команду менеджеров» и недавнее приобретение производителя оптоволокна Finisar. Рост выручки уже измерялся двузначными числами, но он ускорится еще и за счет сокращения издержек и синергии от интеграции Finisar. Выручка II-VI ($1,4 млрд) была привязана к торговым отношениям с Китаем, что сказалось на динамике акций в последние несколько лет, однако оттепель в этих отношениях сулит хорошие перспективы. Ретцлер ожидает, что рост выручки принесет свободный денежный поток, который поможет компании снизить долг.

2) Navigator Holdings (NVGS)

Navigator Holdings занимается поставками сжиженного углеводородного газа, выручка компании — $303 млн.

Фонд вкладывается в американские компании с небольшой капитализацией и высокими темпами роста

Возврат от инвестиций в 2019 году: 40,7%

Средний годовой показатель возврата от инвестиций за три года: 19,8%

Идеи:

3) Vail Resorts (MTN)

Бизнес этого оператора горнолыжных курортов мирового класса разделен на несколько направлений: курорты, гостеприимство и недвижимость. Объемы продаж сезонных абонементов растут, а покупка компании Peak Resorts принесла Vail миллионы новых клиентов. Розенберг ожидает в будущем устойчивого роста выручки и обильного свободного денежного потока. Все это может привести к новым приобретениям, сокращению долга и росту дивидендов. Vail, чья выручка в 2019 году составила $2 млрд, сфокусирован на развитии в цифровой среде и увеличивает число лыжников на сезонных или дневных билетах, используя больше данных для таргетированного маркетинга.

Объемы продаж сезонных абонементов растут, а покупка компании Peak Resorts принесла Vail миллионы новых клиентов. Розенберг ожидает в будущем устойчивого роста выручки и обильного свободного денежного потока. Все это может привести к новым приобретениям, сокращению долга и росту дивидендов. Vail, чья выручка в 2019 году составила $2 млрд, сфокусирован на развитии в цифровой среде и увеличивает число лыжников на сезонных или дневных билетах, используя больше данных для таргетированного маркетинга.

4) CoStar Group (CSGP)

CoStar — это поставщик аналитических данных и услуг по онлайн-маркетингу для агентств коммерческой недвижимости и семейных офисов с выручкой $1,2 млрд. Розенберг ожидает, что органический рост ускорится до 20% в 2020 году и далее по мере того, как компания продолжает существенно увеличивать свой отдел продаж и осваивать новые рынки. Фактором роста станет и подразделение Apartments.com, которое помогает арендаторам находить арендодателей. CoStar развивается и в международных масштабах: компания вышла на западноевропейский рынок. Кроме того, у нее безупречная финансовая отчетность и огромный свободный денежный поток.

Кроме того, у нее безупречная финансовая отчетность и огромный свободный денежный поток.

Реклама на Forbes

Джеффри Джеймс из Driehaus Small-Cap Growth Fund

Вкладывается в быстрорастущие компании с маленькой капитализацией

Возврат от инвестиций в 2019 году: 40,4%

Средний годовой показатель возврата от инвестиций с момента создания фонда (2017 год): 26%

Идеи:

5) Everbridge (EVBG)

Реклама на Forbes

Этот разработчик облачного программного обеспечения работает с корпорациями, правительствами и их представителями, чтобы поставлять инструменты для массовых уведомлений и оповещения населения. Его программы помогают уведомить работников или граждан о происходящем — будь то стихийное бедствие или кибератака. По словам Джеймса, компания с выручкой $147 млн, которая пока не стала прибыльной, растет на 30% в год и все чаще заключает контракты с крупными компаниями и правительством. «Это оповещения Amber Alert нового поколения», — рассказывает он. Система Amber Alert была внутренним инструментом, изготовленным специально для нужд правительства, тогда как программное обеспечение Everbridge, по словам Джеймса, гораздо сложнее, поскольку позволяет использовать различные технологии вроде сервисов определения местоположения, чтобы уведомлять людей в конкретном районе. Он подчеркивает также, что Европейский союз предписал странам-участницам выбрать систему массового оповещения — и некоторые уже выбрали Everbridge.

«Это оповещения Amber Alert нового поколения», — рассказывает он. Система Amber Alert была внутренним инструментом, изготовленным специально для нужд правительства, тогда как программное обеспечение Everbridge, по словам Джеймса, гораздо сложнее, поскольку позволяет использовать различные технологии вроде сервисов определения местоположения, чтобы уведомлять людей в конкретном районе. Он подчеркивает также, что Европейский союз предписал странам-участницам выбрать систему массового оповещения — и некоторые уже выбрали Everbridge.

6) MyoKardia (MYOK)

Эта биотех-компания с рыночной капитализацией $3,5 млрд, которая уже достигла стадии клинических испытаний, занимается препаратами для лечения наследственных сердечно-сосудистых заболеваний — причины смертности №1 в мире. «Практически все препараты для лечения этих болезней действуют косвенно путем понижения холестерина или борьбы с симптомами, — рассказывает Джеймс, — но MyoKardia одной из первых стала работать с источником болезни — фундаментальными генетическими дефектами сердечно-сосудистой системы». Одна из болезней, с которыми она борется, — это гипертрофическая кардиомиопатия (расширение сердечных желудочков). Джеймс подчеркивает, что в этом году начнется третья фаза исследования, которая должна завершиться успехом, как и предыдущие фазы. «Для биотех-компании таких размеров и с такой линейкой продуктов в разработке ее баланс выглядит неплохо, — говорит он. Myokardia пока не имеет выручки или прибыли, однако в обозримом будущем сможет сама финансировать свои исследования и разрабатывать продукты, уверен Джеймс.

Одна из болезней, с которыми она борется, — это гипертрофическая кардиомиопатия (расширение сердечных желудочков). Джеймс подчеркивает, что в этом году начнется третья фаза исследования, которая должна завершиться успехом, как и предыдущие фазы. «Для биотех-компании таких размеров и с такой линейкой продуктов в разработке ее баланс выглядит неплохо, — говорит он. Myokardia пока не имеет выручки или прибыли, однако в обозримом будущем сможет сама финансировать свои исследования и разрабатывать продукты, уверен Джеймс.

Джо Деннисон из Zevenbergen Growth Fund

Вкладывается в производителей потребительских товаров и ИТ-компании с высокой капитализацией

Возврат от инвестиций в 2019 году: 38,4%

Реклама на Forbes

Средний годовой показатель возврата от инвестиций за три года: 24,3%

Идеи:

7) Exact Sciences (EXAS)

Продажи ключевого продукта компании Exact Sciences, Cologuard, продемонстрировали «уверенный органический рост», выручка увеличилась на 80% в 2019 году. Деннисон уверен, что в следующем году показатели будут расти так же. Cologuard позволяет провести анализы на дому в качестве альтернативы колоноскопии. Сотрудничество компании с Pfizer (соглашение о совместном продвижении) оказалось выгодным, поскольку оно дает Exact Sciences доступ к отделу продаж фармацевтического гиганта, его маркетинговому опыту и связям. Exact Sciences продолжает развивать свою сеть врачей и добавляет новых санитаров и гастроэнтерологов. Деннисон говорит, что перспективы на этот год обширны: компания планирует протестировать Cologuard 2.0 — более точную и экономичную версию своего главного продукта и собирается предложить инструмент для диагностики рака печени.

Деннисон уверен, что в следующем году показатели будут расти так же. Cologuard позволяет провести анализы на дому в качестве альтернативы колоноскопии. Сотрудничество компании с Pfizer (соглашение о совместном продвижении) оказалось выгодным, поскольку оно дает Exact Sciences доступ к отделу продаж фармацевтического гиганта, его маркетинговому опыту и связям. Exact Sciences продолжает развивать свою сеть врачей и добавляет новых санитаров и гастроэнтерологов. Деннисон говорит, что перспективы на этот год обширны: компания планирует протестировать Cologuard 2.0 — более точную и экономичную версию своего главного продукта и собирается предложить инструмент для диагностики рака печени.

8) Wayfair (W)

Реклама на Forbes

Лидер среди онлайн-магазинов товаров для дома Wayfair популярен у молодых потребителей, которые съезжают от родителей и покупают свои дома. Деннисон подчеркивает, что выручка компании растет на 20-25%, однако расходы пока превышают доходы, поскольку компания все еще на стадии инвестирования — но ожидается, что она выйдет на прибыль в ближайшие пять лет. Развитию Wayfair способствуют и международные инвестиции, в первую очередь в Западной Европе, «где они играют по тем же правилам, которые уже принесли успех на американском рынке», говорит Деннисон. Конкуренты компании — офлайн-магазины и крупные игроки, такие как Amazon.

Развитию Wayfair способствуют и международные инвестиции, в первую очередь в Западной Европе, «где они играют по тем же правилам, которые уже принесли успех на американском рынке», говорит Деннисон. Конкуренты компании — офлайн-магазины и крупные игроки, такие как Amazon.

Стивен ДеНичило из Federated Kaufmann Large Cap Fund

Вкладывается в интенсивно растущие компании с высокой капитализацией

Возврат от инвестиций в 2019 году: 37,7%,

Средний годовой показатель возврата от инвестиций за десять лет: 14,9%

Идеи:

Реклама на Forbes

9) Vulcan Materials (VMC)

ДеНичило отмечает этого производителя строительных материалов с выручкой в $4,8 млрд, крупнейшего в США. Компания вступает в «потрясающую фазу роста объема производства и цен». По словам ДеНичило, бизнес растет благодаря расходам на развитие инфраструктуры на уровне штатов, которые увеличиваются из-за роста налогов на бензин. Более того, «крепкая федеральная поддержка» инфраструктурных инвестиций от обеих партий в Конгрессе тоже станет дополнительным фактором роста в 2020 году.

Более того, «крепкая федеральная поддержка» инфраструктурных инвестиций от обеих партий в Конгрессе тоже станет дополнительным фактором роста в 2020 году.

10) Ingersoll-Rand (IR)

Эта 149-летняя компания — ведущий мировой производитель оборудования для систем отопления, вентиляции и кондиционирования (HVAC). В первом квартале 2020 года она передаст Gardner Denver свой более цикличный бизнес по производству компрессоров. В результате Ingersoll-Rand с выручкой $16 млрд станет «исключительно HVAC-компанией» с большой долей рынка, внушительной стабильной выручкой (от установки, замены и технического обслуживания деталей), сильной «финансовой отчетностью, которая позволит участвовать в дальнейшей консолидации отрасли HVAC».

Кимберли Скотт из Ivy Mid-Cap Growth Fund

Вкладывается в быстрорастущие компании со средней капитализацией

Реклама на Forbes

Возврат от инвестиций в 2019 году: 37,6%

Средний годовой показатель возврата от инвестиций за три года: 20,1%

Идеи:

11) National Vision Holdings (EYE)

Этот ретейлер с объемом продаж $1,7 млрд продает очки, контактные линзы и другие продукты, а также проводит полные офтальмологические обследования. По словам Скотт, компания продолжает расти, поскольку она удовлетворяет важную медицинскую потребность по разумной цене. «Компания занимает уникальное положение как растущая розничная сеть за пределами электронной торговли», — подчеркивает Скотт. Общая выручка растет более чем на 10%, и компания продолжает избавляться от задолженности. В числе рисков — изменение пошлин и опасения, что Walmart не возобновит стратегическое партнерство по управлению отделениями Vision Center, однако Скотт полагает, что эти факторы уже учтены в цене акций. Кроме того, компания начинает пользоваться преимуществами новых вложений в таких областях, как кибербезопасность и лаборатории по разработке средств для коррекции зрения.

По словам Скотт, компания продолжает расти, поскольку она удовлетворяет важную медицинскую потребность по разумной цене. «Компания занимает уникальное положение как растущая розничная сеть за пределами электронной торговли», — подчеркивает Скотт. Общая выручка растет более чем на 10%, и компания продолжает избавляться от задолженности. В числе рисков — изменение пошлин и опасения, что Walmart не возобновит стратегическое партнерство по управлению отделениями Vision Center, однако Скотт полагает, что эти факторы уже учтены в цене акций. Кроме того, компания начинает пользоваться преимуществами новых вложений в таких областях, как кибербезопасность и лаборатории по разработке средств для коррекции зрения.

Реклама на Forbes

12) CoStar Group (CSGP)

Ведущий поставщик данных о коммерческой недвижимости и услуг по размещению объявлений CoStar со штаб-квартирой в Вашингтоне имеет «отличные перспективы роста и прекрасный денежный поток», по словам Скотт. Она особо отмечает команду руководителей компании во главе с ее основателем и безупречную финансовую отчетность — с нулевой задолженностью. Выручка CoStar растет на 20%, и Скотт ожидает новых инноваций в других сферах, включая недавнее приобретение Smith Travel Research, которое позволит CoStar начать деятельность в сфере данных и аналитики для гостиничной отрасли. По словам Скотт, обычно рынок отказывается от акций, когда компания объявляет о новых циклах инвестирования, как она поступила и сейчас, но, даже если это вредит рентабельности в краткосрочном периоде, это на самом деле готовит CoStar к новой фазе роста. Компания ожидает, что к концу 2023 года выручка достигнет $3 млрд.

Она особо отмечает команду руководителей компании во главе с ее основателем и безупречную финансовую отчетность — с нулевой задолженностью. Выручка CoStar растет на 20%, и Скотт ожидает новых инноваций в других сферах, включая недавнее приобретение Smith Travel Research, которое позволит CoStar начать деятельность в сфере данных и аналитики для гостиничной отрасли. По словам Скотт, обычно рынок отказывается от акций, когда компания объявляет о новых циклах инвестирования, как она поступила и сейчас, но, даже если это вредит рентабельности в краткосрочном периоде, это на самом деле готовит CoStar к новой фазе роста. Компания ожидает, что к концу 2023 года выручка достигнет $3 млрд.

Вкладывается в быстрорастущие крупные компании с низким долгом, фонд управляется в соответствии с принципами ислама

Возврат от инвестиций в 2019 году: 31,7%

Средний годовой показатель возврата от инвестиций за три года: 19,9%

Реклама на Forbes

Идеи:

13) Lowe’s Companies (LOW)

Климо называет Lowe’s «завораживающей историей о помощи самому себе». В новом году компания укрепит позиции благодаря рынку жилья, росту которого способствуют низкие процентные ставки. Новый CEO Lowe’s Марвин Эллисон повысил эффективность операционной деятельности, компания нарастила вложения в IT, перенеся свои системы данных в облачные хранилища и улучшив клиентские сервисы онлайн. Несмотря на то, что «все уязвимы», по словам Климо, риски рецессии и падения рынка жилья смягчаются благодаря сокращению издержек и другим внутренним улучшениям, которые должны способствовать рентабельности.

В новом году компания укрепит позиции благодаря рынку жилья, росту которого способствуют низкие процентные ставки. Новый CEO Lowe’s Марвин Эллисон повысил эффективность операционной деятельности, компания нарастила вложения в IT, перенеся свои системы данных в облачные хранилища и улучшив клиентские сервисы онлайн. Несмотря на то, что «все уязвимы», по словам Климо, риски рецессии и падения рынка жилья смягчаются благодаря сокращению издержек и другим внутренним улучшениям, которые должны способствовать рентабельности.

14) Ally Financial (ALLY)

Ally, фирма по оказанию финансовых услуг, занимается всем подряд: от автокредитов и онлайн-банкинга до ипотеки и займов. Она лидирует в сфере автокредитования, особенно в сегменте финансирования покупки подержанных автомобилей. «Эта область требует определенных навыков, — отмечает Климо, — даже если учесть возможные риски вроде роста цен на новые машины, рынок подержанных автомобилей все еще привлекателен». Он говорит, что у Ally хорошие перспективы роста при том, что в целом экономические прогнозы звучат оптимистично, а рынок жилья должен быть стабилен. У акций компании низкий показатель P/E менее 8 с учетом прибыли за 12 месяцев, дивидендная доходность 2,2%, прибыль растет на 10% ежегодно.

У акций компании низкий показатель P/E менее 8 с учетом прибыли за 12 месяцев, дивидендная доходность 2,2%, прибыль растет на 10% ежегодно.

Реклама на Forbes

Том Слейтер из Baillie Gifford U.S. Equity Growth Fund

Вкладывается в быстрорастущие компании

Возврат от инвестиций в 2019 году: 29,4%

Средний годовой показатель возврата от инвестиций с момента создания фонда (2016 год): 20,7%

Идеи:

15) Yext (YEXT)

Реклама на Forbes

Yext из Нью-Йорка — это IT-компания с низкой капитализацией, которая позволяет корпоративным клиентам пользоваться ее облачной сетью поисковиков, карт и других программ, чтобы рассказывать о себе и строить свой бренд. По мере того как все больше компаний встраивают цифровые элементы в свои бизнес-стратегии, Yext предлагает им инструменты для этого. На 2020 год компания запланировала запуск нового продукта — Yext Answers, цель которого заключается в упрощенном приеме вопросов потребителей о различных компаниях или продуктах. «Yext все еще терпит убытки (а путь к прибыльности — новая модная фраза после крушения WeWork), однако мы готовы мириться с этим, если мы видим траекторию роста в будущем, — говорит Слейтер. — В долгосрочной перспективе мы считаем, что у них может быть большая целевая аудитория».

«Yext все еще терпит убытки (а путь к прибыльности — новая модная фраза после крушения WeWork), однако мы готовы мириться с этим, если мы видим траекторию роста в будущем, — говорит Слейтер. — В долгосрочной перспективе мы считаем, что у них может быть большая целевая аудитория».

16) MarketAxess (MKTX)

Эта финтех-компания выступает в качестве электронной торговой площадки для кредитных рынков и соединяет цифровые инструменты с торговлей облигациями. «Здесь интересен тот факт, что, хотя мы уже видели, как рынки акций переходят к цифровым торгам, это гораздо более сложная проблема для облигаций, поскольку они в целом значительно менее ликвидны», — отмечает Слейтер. Цифровизация этих рынков — большая победа для владельцев активов, поскольку она устраняет издержки на посреднические услуги, характерные для традиционной торговли облигациями. Ожидается, что в следующем году рост MarketAxess составит не менее 15% при очень высокой рентабельности около 50%, причем оба показателя в будущем, вероятно, будут увеличиваться, прогнозирует Слейтер.

Чейз Шеридан и Грег Стейнмец из Sequoia Fund

Фокусируется на недооцененных компаниях

Возврат от инвестиций в 2019 году: 29,3%

Реклама на Forbes

Средний годовой показатель возврата от инвестиций за десять лет: 11,5%

Идеи:

17) Credit Acceptance (CACC)

Credit Acceptance Corp. — организация по выдаче субстандартных автокредитов, которую фонд Sequoia считает «лучшим домом в плохом районе». Компания контрциклична, поскольку, по словам Шеридана и Стейнмеца, ее прибыль выросла в два раза во время финансового кризиса. Они подчеркивают, что Credit Acceptance не подвержена тем же рискам, что и типичный субстандартный кредитор благодаря «портфельной программе» с участием дилеров, в рамках которой она распределяет риски и выплаты от кредитного процесса. В условиях кризиса это многое значит: Credit Acceptance пострадает меньше, чем ее конкуренты, и сможет занять большую долю рынка в эти сложные периоды. Компания растет (в 2019 году ее выручка увеличилась на 22%) и пока что может продолжать развиваться без слияний и поглощений. Некоторые недобросовестные участники автокредитов обкрадывают бедных, однако «Credit Acceptance Corp играет по правилам и играет честно, — рассказывают Шеридан и Стейнмец. — У них есть превосходные информационные системы, благодаря которым их коллекторы остаются в рамках того, что законодательство позволяет им делать».

Компания растет (в 2019 году ее выручка увеличилась на 22%) и пока что может продолжать развиваться без слияний и поглощений. Некоторые недобросовестные участники автокредитов обкрадывают бедных, однако «Credit Acceptance Corp играет по правилам и играет честно, — рассказывают Шеридан и Стейнмец. — У них есть превосходные информационные системы, благодаря которым их коллекторы остаются в рамках того, что законодательство позволяет им делать».

18) Alphabet (GOOGLЕ)

Реклама на Forbes

«Иногда хорошая идея находится прямо у вас под носом, — говорят Шеридан и Стейнмец. — Баланс Alphabet с $130 млрд кеша — точно Форт-Нокс, а устойчивость и качество этого бизнеса поражают воображение». Компания добилась стабильного роста почти на 20%, а «ее выручка от поиска увеличивается благодаря наиболее быстро растущим сегментам — мобильным устройствам и YouTube». При ежегодных расходах в $25 млрд на исследования и разработки (больше тратит только Amazon) «это как Dell Labs и Xerox Park на стероидах», — говорят Шеридан и Стейнмец. «Конкурентные преимущества Google почти необъятны в его ключевом бизнесе — рекламе», — подчеркивают они. IT-гигант планирует развиваться и в зарождающейся отрасли облачных вычислений, где он на данный момент отстает от Amazon и Microsoft.

«Конкурентные преимущества Google почти необъятны в его ключевом бизнесе — рекламе», — подчеркивают они. IT-гигант планирует развиваться и в зарождающейся отрасли облачных вычислений, где он на данный момент отстает от Amazon и Microsoft.

Крис Мэк из Harding Loevner Global Equity Fund

Инвестируют в высококачественные быстрорастущие активы

Возврат от инвестиций в 2019 году: 28,5%

Средний годовой показатель возврата от инвестиций за пять лет: 10,2%

Идеи:

Реклама на Forbes

19) PayPal (PYPL)

PayPal — это «легендарный бренд», но возможности в этой сфере касаются «цифровой трансформации сектора финансовых услуг», говорит Мэк. Это «долгосрочная возможность», особенно с учетом того, что около 85% сделок в мире все еще совершаются посредством наличных средств. Он подчеркивает, что разница в том, что PayPal заключает стратегические партнерства со все новыми финансовыми учреждениями и увеличивает число коммерческих аккаунтов. Например, сотрудничество с Bank of America и HSBC начало окупаться, потому что они указывают PayPal как один из способов оплаты в своих цифровых кошельках. Мэк указывает, что большая пользовательская база PayPal и масштабы сделок, которые он обрабатывает, — оба показателя растут почти на 20% — еще одно преимущество. Компания противостоит некоторым из крупнейших IT-игроков вроде Apple, однако «тут всем найдется место», — говорит Мэк.

Например, сотрудничество с Bank of America и HSBC начало окупаться, потому что они указывают PayPal как один из способов оплаты в своих цифровых кошельках. Мэк указывает, что большая пользовательская база PayPal и масштабы сделок, которые он обрабатывает, — оба показателя растут почти на 20% — еще одно преимущество. Компания противостоит некоторым из крупнейших IT-игроков вроде Apple, однако «тут всем найдется место», — говорит Мэк.

20) Vertex Pharmaceuticals (VRTX)

Vertex — это биотех-компания с капитализацией в $56 млрд, которая занимается препаратами для лечения фиброзного цистита. Мэк воспринимает ее как недооцененную, «ею пренебрегают из-за маленькой целевой аудитории — примерно 100 000 человек в мире». Но, если речь идет о фармацевтике и ценах на лекарства, «это компания, которая создает стоимость», — говорит он. Она добавила новый препарат к существующей линейке одобренных препаратов, которые есть на рынке. Предыдущие лекарства могли вылечить примерно 56% существующих случаев фиброзного цистита, тогда как новая «тройная комбинация» от Vertex, по словам Мэка, позволит охватить примерно 90% случаев. Препарат дорого стоит, и пациенты должны принимать его пожизненно, однако рост продолжительности жизни и числа излечимых случаев — хороший знак для Vertex. Компания приносит прибыль, высокорентабельна, выручка растет более чем на 25% в год.

Препарат дорого стоит, и пациенты должны принимать его пожизненно, однако рост продолжительности жизни и числа излечимых случаев — хороший знак для Vertex. Компания приносит прибыль, высокорентабельна, выручка растет более чем на 25% в год.

Перевод Натальи Балабанцевой

Реклама на Forbes

Пять самых разбогатевших российских миллиардеров 2019 года: как они заработали $27 млрд?

5 фотодоступные инвестиции для физических лиц — СберБанк

Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г.

Подробную информацию о брокерских услугах Банка Вы можете получить по телефону 8-800-555-55-50, на сайте www.sberbank.ru/broker или в отделениях Банка. На указанном сайте также размещены актуальные на каждый момент времени Условия предоставления брокерских и иных услуг. Изменение условий производится Банком в одностороннем порядке.

Изменение условий производится Банком в одностороннем порядке.

Содержание настоящего документа приводится исключительно в информационных целях и не является рекламой каких-либо финансовых инструментов, продуктов, услуг или предложением, обязательством, рекомендацией, побуждением совершать операции на финансовом рынке. Несмотря на получение информации, Вы самостоятельно принимаете все инвестиционные решения и обеспечиваете соответствие таких решений Вашему инвестиционному профилю в целом и в частности Вашим личным представлениям об ожидаемой доходности от операций с финансовыми инструментами, о периоде времени, за который определяется такая доходность, а также о допустимом для Вас риске убытков от таких операций. Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Информация о финансовых инструментах и сделках с ними, которая может содержаться на данном интернет-сайте и в размещенных на нем сведениях, подготовлена и предоставляется обезличено для определенной категории или для всех клиентов, потенциальных клиентов и контрагентов Банка не на основании договора об инвестиционном консультировании и не на основании инвестиционного профиля посетителей сайта. Таким образом, такая информация представляет собой универсальные для всех заинтересованных лиц сведения, в том числе общедоступные для всех сведения о возможности совершать операции с финансовыми инструментами. Данная информация может не соответствовать инвестиционному профилю конкретного посетителя сайта, не учитывать его личные предпочтения и ожидания по уровню риска и/или доходности и, таким образом, не является индивидуальной инвестиционной рекомендацией персонально ему. Банк сохраняет за собой право предоставлять посетителям сайта индивидуальные инвестиционные рекомендации исключительно на основании договора об инвестиционном консультировании, исключительно после определения инвестиционного профиля и в соответствии с ним. С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ознакомиться по ссылке.

Данная информация может не соответствовать инвестиционному профилю конкретного посетителя сайта, не учитывать его личные предпочтения и ожидания по уровню риска и/или доходности и, таким образом, не является индивидуальной инвестиционной рекомендацией персонально ему. Банк сохраняет за собой право предоставлять посетителям сайта индивидуальные инвестиционные рекомендации исключительно на основании договора об инвестиционном консультировании, исключительно после определения инвестиционного профиля и в соответствии с ним. С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ознакомиться по ссылке.

Банк не может гарантировать, что финансовые инструменты, продукты и услуги, описанные в нем, подходят лицам, которые ознакомились с такими материалами. Банк рекомендует Вам не полагаться исключительно на информацию, с которой Вы были ознакомлены в настоящем материале, а сделать свою собственную оценку соответствующих рисков и привлечь, при необходимости, независимых экспертов. Банк не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Банк не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Банк прилагает разумные усилия для получения информации из надежных, по его мнению, источников. Вместе с тем, Банк не делает никаких заверений в отношении того, что информация или оценки, содержащиеся в настоящем информационном материале, являются достоверными, точными или полными. Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Финансовые инструменты и инвестиционная деятельность связаны с высокими рисками. Настоящий документ не содержит описания таких рисков, информации о затратах, которые могут потребоваться в связи с заключением и прекращением сделок, связанных с финансовыми инструментами, продуктами и услугами, а также в связи с исполнением обязательств по соответствующим договорам. Стоимость акций, облигаций, инвестиционных паев и иных финансовых инструментов может уменьшаться или увеличиваться. Результаты инвестирования в прошлом не определяют доходов в будущем. Прежде чем заключать какую-либо сделку с финансовым инструментом, Вам необходимо убедиться, что Вы полностью понимаете все условия финансового инструмента, условия сделки с таким инструментом, а также связанные со сделкой юридические, налоговые, финансовые и другие риски, в том числе Вашу готовность понести значительные убытки.

Стоимость акций, облигаций, инвестиционных паев и иных финансовых инструментов может уменьшаться или увеличиваться. Результаты инвестирования в прошлом не определяют доходов в будущем. Прежде чем заключать какую-либо сделку с финансовым инструментом, Вам необходимо убедиться, что Вы полностью понимаете все условия финансового инструмента, условия сделки с таким инструментом, а также связанные со сделкой юридические, налоговые, финансовые и другие риски, в том числе Вашу готовность понести значительные убытки.

Банк и/или государство не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

Банк обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку в рамках брокерского обслуживания, не распространяется действие Федерального закона от 23. 12.2003. №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации.

12.2003. №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации.

Банк настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых в информационных материалах финансовых инструментов. Конфликт интересов возникает в следующих случаях: (i) Банк является эмитентом одного или нескольких рассматриваемых финансовых инструментов (получателем выгоды от распространения финансовых инструментов) и участник группы лиц Банка (далее – участник группы) одновременно оказывает брокерские услуги и/или (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера. Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка:(www.sberbank.com)

Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка:(www.sberbank.com)

АО «Сбербанк Управление Активами» зарегистрировано Московской регистрационной палатой 01. 04.1996. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12.09.1996. Лицензия ФКЦБ России №045-06044-001000 от 07.06 2002 на осуществление деятельности по управлению ценными бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбербанк Управление Активами» и иную информацию, которая должна быть предоставлена в соответствии с действующим законодательством и иными нормативными правовыми актами РФ, а также получить подробную информацию о паевых инвестиционных фондах (далее – ПИФ) и ознакомиться с правилами доверительного управления ПИФ (далее – ПДУ ПИФ) и с иными документами, предусмотренными Федеральным законом от 29.11.2001 №156-ФЗ «Об инвестиционных фондах» и нормативными актами в сфере финансовых рынков, можно по адресу: 121170, г. Москва, ул. Поклонная, д. 3, корп. 1, этаж 20, на сайте https://www.sberbank-am.ru, по телефону: (495) 258-05-34.

04.1996. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12.09.1996. Лицензия ФКЦБ России №045-06044-001000 от 07.06 2002 на осуществление деятельности по управлению ценными бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбербанк Управление Активами» и иную информацию, которая должна быть предоставлена в соответствии с действующим законодательством и иными нормативными правовыми актами РФ, а также получить подробную информацию о паевых инвестиционных фондах (далее – ПИФ) и ознакомиться с правилами доверительного управления ПИФ (далее – ПДУ ПИФ) и с иными документами, предусмотренными Федеральным законом от 29.11.2001 №156-ФЗ «Об инвестиционных фондах» и нормативными актами в сфере финансовых рынков, можно по адресу: 121170, г. Москва, ул. Поклонная, д. 3, корп. 1, этаж 20, на сайте https://www.sberbank-am.ru, по телефону: (495) 258-05-34. Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФ. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с ПДУ ПИФ. ПДУ ПИФ предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи ПИФ. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. В отношении ПИФ уровни Риска / Дохода указаны исходя из общепринятого понимания того, как располагаются указанные объекты для инвестирования на шкале риск-доходность. Под «Риском» и «Доходом» в отношении ПИФ не подразумеваются допустимый риск и ожидаемая доходность, предусмотренные Положением Банка России от 03.

Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФ. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с ПДУ ПИФ. ПДУ ПИФ предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи ПИФ. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. В отношении ПИФ уровни Риска / Дохода указаны исходя из общепринятого понимания того, как располагаются указанные объекты для инвестирования на шкале риск-доходность. Под «Риском» и «Доходом» в отношении ПИФ не подразумеваются допустимый риск и ожидаемая доходность, предусмотренные Положением Банка России от 03. 08.2015 № 482-П. ОПИФ РФИ «Сбербанк – Фонд облигаций «Илья Муромец» – правила доверительного управления фондом зарегистрированы ФСФР России 18.12.1996 за № 0007-45141428. ОПИФ РФИ «Сбербанк – Фонд акций «Добрыня Никитич» – правила доверительного управления фондом зарегистрированы ФСФР России 14.04.1997 за № 0011-46360962. ОПИФ РФИ «Сбербанк – Фонд Сбалансированный» – правила доверительного управления фондом зарегистрированы ФСФР России 21.03.2001 за № 0051-56540197. ОПИФ РФИ «Сбербанк – Фонд акций компаний малой капитализации» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0328-76077318. ОПИФ РФИ «Сбербанк – Фонд перспективных облигаций» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0327-76077399. ОПИФ РФИ «Сбербанк – Природные ресурсы» правила доверительного управления фондом зарегистрированы ФСФР России 31.08 2006 за № 0597-94120779. ОПИФ РФИ «Сбербанк – Телекоммуникации и Технологии» – правила доверительного управления фондом зарегистрированы ФСФР России 31.

08.2015 № 482-П. ОПИФ РФИ «Сбербанк – Фонд облигаций «Илья Муромец» – правила доверительного управления фондом зарегистрированы ФСФР России 18.12.1996 за № 0007-45141428. ОПИФ РФИ «Сбербанк – Фонд акций «Добрыня Никитич» – правила доверительного управления фондом зарегистрированы ФСФР России 14.04.1997 за № 0011-46360962. ОПИФ РФИ «Сбербанк – Фонд Сбалансированный» – правила доверительного управления фондом зарегистрированы ФСФР России 21.03.2001 за № 0051-56540197. ОПИФ РФИ «Сбербанк – Фонд акций компаний малой капитализации» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0328-76077318. ОПИФ РФИ «Сбербанк – Фонд перспективных облигаций» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0327-76077399. ОПИФ РФИ «Сбербанк – Природные ресурсы» правила доверительного управления фондом зарегистрированы ФСФР России 31.08 2006 за № 0597-94120779. ОПИФ РФИ «Сбербанк – Телекоммуникации и Технологии» – правила доверительного управления фондом зарегистрированы ФСФР России 31. 08.2006 за № 0596-94120696. ОПИФ РФИ «Сбербанк – Электроэнергетика» – правила доверительного управления фондом зарегистрированы ФСФР России 31.08.2006 за № 0598-94120851. ЗПИФ недвижимости «Коммерческая недвижимость» – правила доверительного управления фондом зарегистрированы ФСФР России 25.08.2004 за № 0252-74113866. ОПИФ РФИ «Сбербанк – Америка» – правила доверительного управления фондом зарегистрированы ФСФР России 26.12.2006 за № 0716-94122086. ОПИФ РФИ «Сбербанк – Потребительский сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 01.03.2007 за № 0757-94127221. ОПИФ РФИ «Сбербанк – Финансовый сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 16.08.2007 за № 0913-94127681. ОПИФ РФИ «Сбербанк – Фонд активного управления» – правила доверительного управления фондом зарегистрированы ФСФР России 11.10.2007 за № 1023-94137171. ОПИФ РФИ «Сбербанк – Развивающиеся рынки» – правила доверительного управления фондом зарегистрированы ФСФР России 28.

08.2006 за № 0596-94120696. ОПИФ РФИ «Сбербанк – Электроэнергетика» – правила доверительного управления фондом зарегистрированы ФСФР России 31.08.2006 за № 0598-94120851. ЗПИФ недвижимости «Коммерческая недвижимость» – правила доверительного управления фондом зарегистрированы ФСФР России 25.08.2004 за № 0252-74113866. ОПИФ РФИ «Сбербанк – Америка» – правила доверительного управления фондом зарегистрированы ФСФР России 26.12.2006 за № 0716-94122086. ОПИФ РФИ «Сбербанк – Потребительский сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 01.03.2007 за № 0757-94127221. ОПИФ РФИ «Сбербанк – Финансовый сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 16.08.2007 за № 0913-94127681. ОПИФ РФИ «Сбербанк – Фонд активного управления» – правила доверительного управления фондом зарегистрированы ФСФР России 11.10.2007 за № 1023-94137171. ОПИФ РФИ «Сбербанк – Развивающиеся рынки» – правила доверительного управления фондом зарегистрированы ФСФР России 28. 09.2010 за № 1924–94168958. ОПИФ РФИ «Сбербанк – Европа» – правила доверительного управления фондом зарегистрированы ФСФР России 17.02.2011 за № 2058-94172687. ОПИФ РФИ «Сбербанк — Глобальный Интернет» – правила доверительного управления фондом зарегистрированы ФСФР России 28.06.2011 за № 2161-94175705. ОПИФ РФИ «Сбербанк – Глобальный долговой рынок» – правила доверительного управления фондом зарегистрированы ФСФР России 30.11.2010 за № 1991-94172500. ОПИФ РФИ «Сбербанк — Золото» – правила доверительного управления фондом зарегистрированы ФСФР России 14.07.2011 за № 2168-94176260. ОПИФ РФИ «Сбербанк – Еврооблигации» – правила доверительного управления фондом зарегистрированы ФСФР России 26.03.2013 за № 2569. ОПИФ РФИ «Сбербанк – Биотехнологии» — правила доверительного управления фондом зарегистрированы Банком России 23.04.2015 за № 2974. ЗПИФ недвижимости «Сбербанк – Жилая недвижимость 3» — правила доверительного управления фондом зарегистрированы Банком России 27.08.2015 за № 3030. ЗПИФ недвижимости «Сбербанк – Арендный бизнес» — правила доверительного управления фондом зарегистрированы Банком России 25.

09.2010 за № 1924–94168958. ОПИФ РФИ «Сбербанк – Европа» – правила доверительного управления фондом зарегистрированы ФСФР России 17.02.2011 за № 2058-94172687. ОПИФ РФИ «Сбербанк — Глобальный Интернет» – правила доверительного управления фондом зарегистрированы ФСФР России 28.06.2011 за № 2161-94175705. ОПИФ РФИ «Сбербанк – Глобальный долговой рынок» – правила доверительного управления фондом зарегистрированы ФСФР России 30.11.2010 за № 1991-94172500. ОПИФ РФИ «Сбербанк — Золото» – правила доверительного управления фондом зарегистрированы ФСФР России 14.07.2011 за № 2168-94176260. ОПИФ РФИ «Сбербанк – Еврооблигации» – правила доверительного управления фондом зарегистрированы ФСФР России 26.03.2013 за № 2569. ОПИФ РФИ «Сбербанк – Биотехнологии» — правила доверительного управления фондом зарегистрированы Банком России 23.04.2015 за № 2974. ЗПИФ недвижимости «Сбербанк – Жилая недвижимость 3» — правила доверительного управления фондом зарегистрированы Банком России 27.08.2015 за № 3030. ЗПИФ недвижимости «Сбербанк – Арендный бизнес» — правила доверительного управления фондом зарегистрированы Банком России 25. 02.2016 года за № 3120. ОПИФ РФИ «Сбербанк – Глобальное машиностроение» — правила доверительного управления фондом зарегистрированы Банком России 05.07.2016 за № 3171. ЗПИФ недвижимости «Сбербанк – Арендный бизнес 2» — правила доверительного управления фондом зарегистрированы Банком России 29.09.2016 за № 3219. ОПИФ РФИ «Сбербанк – Денежный» правила доверительного управления фондом зарегистрированы Банком России 23.11.2017 года за №3428. Комбинированный ЗПИФ «Сбербанк – Арендный бизнес 3» – правила доверительного управления фондом зарегистрированы Банком России 23.01.2018 года за №3445. БПИФ рыночных финансовых инструментов «Сбербанк – Индекс МосБиржи полной доходности «брутто»» (БПИФ рыночных финансовых инструментов «Сбербанк – MOEX Russia Total Return») – правила доверительного управления фондом зарегистрированы Банком России 15.08.2018 за № 3555. БПИФ рыночных финансовых инструментов «Сбербанк — Индекс МосБиржи государственных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 24.

02.2016 года за № 3120. ОПИФ РФИ «Сбербанк – Глобальное машиностроение» — правила доверительного управления фондом зарегистрированы Банком России 05.07.2016 за № 3171. ЗПИФ недвижимости «Сбербанк – Арендный бизнес 2» — правила доверительного управления фондом зарегистрированы Банком России 29.09.2016 за № 3219. ОПИФ РФИ «Сбербанк – Денежный» правила доверительного управления фондом зарегистрированы Банком России 23.11.2017 года за №3428. Комбинированный ЗПИФ «Сбербанк – Арендный бизнес 3» – правила доверительного управления фондом зарегистрированы Банком России 23.01.2018 года за №3445. БПИФ рыночных финансовых инструментов «Сбербанк – Индекс МосБиржи полной доходности «брутто»» (БПИФ рыночных финансовых инструментов «Сбербанк – MOEX Russia Total Return») – правила доверительного управления фондом зарегистрированы Банком России 15.08.2018 за № 3555. БПИФ рыночных финансовых инструментов «Сбербанк — Индекс МосБиржи государственных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 24. 12.2018 за № 3629. БПИФ рыночных финансовых инструментов «Сбербанк – Индекс МосБиржи российских ликвидных еврооблигаций» – правила доверительного управления фондом зарегистрированы Банком России 28.12.2018 за № 3636. БПИФ рыночных финансовых инструментов «Сбербанк – Эс энд Пи 500» – правила доверительного управления фондом зарегистрированы Банком России 19.03.2019 за № 3692. ОПИФ РФИ «Российские долларовые облигации» – правила доверительного управления фондом зарегистрированы Банком России 02.04.2019 за № 3706.

12.2018 за № 3629. БПИФ рыночных финансовых инструментов «Сбербанк – Индекс МосБиржи российских ликвидных еврооблигаций» – правила доверительного управления фондом зарегистрированы Банком России 28.12.2018 за № 3636. БПИФ рыночных финансовых инструментов «Сбербанк – Эс энд Пи 500» – правила доверительного управления фондом зарегистрированы Банком России 19.03.2019 за № 3692. ОПИФ РФИ «Российские долларовые облигации» – правила доверительного управления фондом зарегистрированы Банком России 02.04.2019 за № 3706.

Мобильное приложение «Сбербанк Инвестор» (0+). Доступно для бесплатного скачивания в официальных магазинах приложений для использования на мобильных устройствах iPhone® (являются товарными знаками компании Apple Inc, зарегистрированными в США и других странах) и мобильных платформах Android® (является зарегистрированным товарным знаком Google Inc.). Разработчиком мобильного приложения «Сбербанк Инвестор» является ООО «АРКА Текнолоджиз», ОГРН 1055407002452, адрес 630007, г. Новосибирск, ул. Коммунистическая, 2. Права на использование предоставлены ПАО Сбербанк по лицензии. За пользование Мобильным приложением «Сбербанк Инвестор» комиссия не взимается. Размер комиссии за совершение сделок уточняйте www.sberbank.ru.

Коммунистическая, 2. Права на использование предоставлены ПАО Сбербанк по лицензии. За пользование Мобильным приложением «Сбербанк Инвестор» комиссия не взимается. Размер комиссии за совершение сделок уточняйте www.sberbank.ru.

Мобильное приложение управляющей компании АО «Сбербанк Управление Активами», доступно с для бесплатного скачивания в официальных магазинах приложений для использования на мобильных устройствах iPhone® (являются товарными знаками компании Apple Inc, зарегистрированными в США и других странах) и мобильных платформах Android® (является зарегистрированным товарным знаком Google Inc.). Разработчиком мобильного приложения «Сбербанк Управление Активами» является АО «Сбербанк Управление Активами», ОГРН 1027739007570, адрес 123317, г. Москва, Пресненская набережная, дом 10. Права на использование предоставлены ПАО Сбербанк по лицензии. За пользование Мобильным приложением «Сбербанк Управление Активами» комиссия не взимается. Размер комиссии за совершение сделок доверительного управления активами уточняйте на сайте управляющей компании: www. sberbank-am.ru

sberbank-am.ru

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является какого-либо рода офертой. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Банк не несет никакой ответственности за финансовые или иные последствия, которые могут возникнуть в результате произведенных Вами, основываясь на информации, приведенной на настоящем сайте, инвестиций. Вы должны произвести свою собственную оценку рисков, не полагаясь исключительно на информацию, с которой Вы были ознакомлены. Мы рекомендуем Вам самостоятельно получить правовую, налоговую, финансовую, бухгалтерскую и другие необходимые профессиональные консультации в отношении последствий приобретения финансовых инструментов, продуктов или услуг, рассматриваемых в настоящем документе. Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г.

Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г.

Инвестиции в апартаменты в Москве

Все предприимчивые люди стремятся выгодно вложить денежные средства. Так вот инвестиции в недвижимость на рынках Москвы и МО, стали сейчас одним из самых выгодных и безопасных инструментов вложения. Во-первых, вы защищаете свои деньги от негативного влияния инфляции. Во-вторых, ваши денежные средства «начнут работать» как только застройщик сдаст дом, и вы сделаете ремонт (к слову, многие объекты сдаются с отделкой White Box). В-третьих, регулярный пассивный дополнительный доход – от 5 до 16 процентов годовых.

Специалисты в области инвестиций считают, что вложения в сфере недвижимости гораздо менее рискованны, чем торговля на бирже, инвестирование стартапов и бизнеса. А с учетом последних изменений, становятся выгоднее банковских депозитов. Объясняется это просто: недвижимость очень редко дешевеет. По мнению аналитиков, к концу 2020 года в России доля проектов с продажами через эскроу увеличится с нынешних 15% до 35–40%. Новые объекты будут изначально выходить на рынок по более высоким ценам. Все это увеличит порог входа для инвесторов и увеличит сроки окупаемости недвижимости.

Объясняется это просто: недвижимость очень редко дешевеет. По мнению аналитиков, к концу 2020 года в России доля проектов с продажами через эскроу увеличится с нынешних 15% до 35–40%. Новые объекты будут изначально выходить на рынок по более высоким ценам. Все это увеличит порог входа для инвесторов и увеличит сроки окупаемости недвижимости.

В нашей статье мы хотим уделить особое внимание инвестициям в апартаменты, т.к. главным плюсом апартаментов для инвестора в сравнении с квартирами — более низкий порог входа.

Преимущества инвестиций в апартаменты

Вложения в апартаменты доказали свою превалирующую выгоду перед инвестициями в жильё другого формата. В течение пяти лет аналитики центра «Колди» изучали тенденцию роста и понижения недвижимости (данные от 2019г). По их данным 1 квадратный метр в квартирах за 5 лет стал дешевле на 11%, а в апартаментах, напротив, подорожал на 16-19 %. Даже без учёта аренды владельцы получили прибыль от инвестиций в апартаменты. Апартаменты в апарт-отелях также стали дороже за исследуемый период, но лишь на 12-13 %. То есть, все собственники апартаментов могут рассчитывать на повышение стоимости в течение 5 лет.

Апартаменты в апарт-отелях также стали дороже за исследуемый период, но лишь на 12-13 %. То есть, все собственники апартаментов могут рассчитывать на повышение стоимости в течение 5 лет.

Эксперты говорят о доказанных преимуществах подобных вложений:

- Низкий порог входа – в зависимости от класса апартаменты стоят на 10-15% дешевле квартир аналогичного уровня.

- Неприкосновенность жилища — невозможность конфискации в случае банкротства.

- Возможность сдавать в аренду через управляющую компанию, что поможет сэкономить время.

- Достаточно высокий уровень ликвидности (выше указана статистика).

- Местонахождение апартаментов – апартаменты чаще всего строятся в престижных районах Москвы, преимущественно в ЦАО. Развитая инфраструктура — охраняемая закрытая территория, парковка, гостиничный сервис.

Недостаток единственный — риск падения цены на апартаменты, например, если рядом построят завод или оживлённую автотрассу. Но в случае с апартаментами в клубных домах на эти риски исключены. Дома строятся или проходят реконструкцию в центральной части Москвы, никаких промышленных объектов, железных и автомобильных дорог здесь точно не будет.

Но в случае с апартаментами в клубных домах на эти риски исключены. Дома строятся или проходят реконструкцию в центральной части Москвы, никаких промышленных объектов, железных и автомобильных дорог здесь точно не будет.

Кто покупает апартаменты в Москве и для каких целей?

Строительство нежилой недвижимости в крупных городах растёт с каждым годом. В основном, инвестиции в апартаменты актуальны в трёх случаях: для собственного проживания, для посуточной или помесячной сдачи в аренду, для сдачи в аренду в формате отеля.

Для собственного проживания

Этот формат идеально подходит для тех людей, кто хочет купить жильё дешевле (но максимально высокого уровня), не переплачивая за статус квартиры (им не важно, что регистрация временная). Также апартаменты востребованы у людей, желающих проживать в центральной части столицы, где отлично развита инфраструктура, красивый вид из окон на исторические памятники и многое другое

Сдавать в аренду на сутки/на месяц

Инвестиции в апартаменты для целей сдачи в аренду – самый выгодный и удобный вариант:

- Их стоимость дешевле квартиры, т.

е. быстрая окупаемость.

е. быстрая окупаемость. - Преимущественно сдаются под чистовую отделку (White Box).

- Прописать арендаторов можно на временной основе.

- Возможность сдавать в аренду через управляющую компанию.

Очень часто, в таких домах управляющая компания освобождает собственников от забот и берёт на себя услуги сдачи апартаментов в аренду, при этом УК либо выплачивают владельцу ежемесячную фиксированную сумму (программа гарантированной доходности), либо — прибыль от сдачи апартамента в аренду с удержанием комиссии за услуги (программа максимальной доходности).

Существует вариант сотрудничества по доходной программе, когда управляющий субъект сам арендует апартаменты у собственника по фиксированной стоимости, чтобы впоследствии сдать их другому лицу по своей цене.

Сдавать в аренду на различный срок в формате апарт-отеля

Данный формат подразумевает сдачу номеров (апартаментов) управляющей организацией по установленной цене за сутки, но на разный период времени. Процесс аренды проходит под брендом отеля, у собственника нет другой альтернативы (то есть самостоятельно сдать жильё не получится). Сотрудничество устанавливается двумя способами: по доходной программе или по проценту от выручки. На сумму выручки также влияет расположение апарт-отеля, сезонный фактор, категория и площадь номеров, наличие ремонта (премиум класса или эконом), оснащение оборудованием.

Статистика доходности от сдачи разного жилья:

Процесс аренды проходит под брендом отеля, у собственника нет другой альтернативы (то есть самостоятельно сдать жильё не получится). Сотрудничество устанавливается двумя способами: по доходной программе или по проценту от выручки. На сумму выручки также влияет расположение апарт-отеля, сезонный фактор, категория и площадь номеров, наличие ремонта (премиум класса или эконом), оснащение оборудованием.

Статистика доходности от сдачи разного жилья:

- от квартиры в столице собственник получает – 3-4 % в месяц;

- инвестиции в апартаменты Москвы составляют – 8-15 % ежемесячно.

Что важно для арендаторов?

По словам риэлторов, хороший спрос в Москве показывают все виды апартаментов. Почему именно клубные дома стали приоритетным направлением по инвестициям в апартаменты Москвы, вопрос вполне объяснимый. Арендаторы обращают внимание на:

- наличие и уровень сервиса;

- статус апартаментов;

- расположение объекта;

- приятное общество (напомним, что перед покупкой такой недвижимости, проходят проверку службы безопасности, и поэтому риск поселиться с неблагополучными соседями обычно сведён к минимуму.

)

)

Если рассматривать апартаменты на Долгоруковской 25 как инвестицию, то можно рассчитывать на быструю окупаемость. В первую очередь апартаменты клубного дома на Долгоруковской 25 будут привлекательны крупным бизнесменам, иностранным сотрудникам, директорам компаний и состоятельным туристам, которые обязательно оценят:

- Статус недвижимости – в отделке используются только натуральные, высококачественные материалы. Новейшие и высокотехнологические инженерные системы. Имеет эко-сертификат BREEАM.

- Расположение клубного дома – в одном из лучших исторических мест Москвы с достойным окружением по близости. Рядом располагается Сад Эрмитаж, уютные скверы (Миусский и Антроповский), знаменитые московские театры (Сатиры, кукол и т.д.), множество кафе и ресторанов премиум класса.

- Приватную территорию с охраной, консьержем и гостиничным сервисом и вместительную парковку.

Рассмотрев преимущества инвестиций в апартаменты, можно сказать, что апартаменты в клубном доме Долгоруковская 25 – являются выгодным вариантом по всем параметрам: удачному месторасположению, комфорту, надёжности компании-застройщика, высокому уровню доходности и высокому спросу на жильё премиального сегмента.

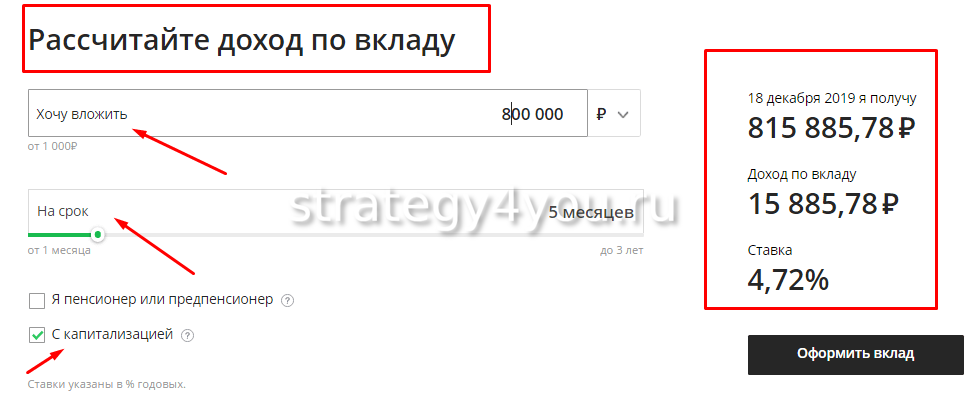

Что такое банковский депозит? Как открыть вклад и заработать деньги?

Что такое банковский депозит?

Депозит — это хранение ваших сбережений в банке под процент.

По определению НБУ, депозит или вклад — это соглашение, где одна сторона (банк), которая принимает поступившую от другой стороны (вкладчика) или поступившую для нее определенные денежные средства (вклад), обязуется возвратить всю сумму вклада и выплатить проценты на нее или доход в другой форме на условиях и в порядке, установленных договором. Само слово «депозит» происходит от лат. depositum — передан на хранение.

Чем отличается депозит от вклада?

Вклад и депозит — в чём же разница? В том, что вклад — это хранение денежных средств и извлечение выгодной прибыли. В то время, как депозит — это хранение не только денег, но и ценных вещей, акций, металлов, важных документов.

Что такое процентная ставка?

Процентная ставка по вкладам — это процент, который банк обязан уплачивать своим клиентам за возможность пользоваться денежными средствами, которые размещаются на депозитном счете.

При этом, доход банка — это разница между размещением финансовых средств и вовлечение новых клиентов.

Какой выбрать депозит?

Для начала нужно ознакомиться с видами депозитов.

Они бывают двух видов: срочные и вклады до востребования.

- Срочные вклады — это депозиты/вклады положенные под проценты, которые вносятся на определенный срок хранения, который полностью изымается по истечении заданного срока. Этот вид депозита менее ликвидный, но при этом он приносит более высокий процентный доход.

- Вклады до востребования — это депозит без точного указанного срока хранения. Он возвращается по первому требованию клиента. Как правило, для такого вида депозита начисление процента по ставке ниже, чем при срочном вкладе.

При этом срочные вклады делятся на еще несколько подгрупп:

- Накопительный (возможно пополнять депозит на протяжении всего срок хранения).

- Сберегательный (самый обычный вид срочного вклада, по условиям нельзя пополнять или снимать любые суммы).

- Расчетный (универсальный вклад, в котором возможно контролировать и проводить любые операции по пополнению и снятию сумм).

Главным при выборе депозита является его процентная ставка (как правильно рассчитывается на год). От этого процента зависит степень вознаграждение клиента-вкладчика. Размер ставки зависит от множества сопутствующих факторов.

Один из первых — срок хранения депозита. Чем меньше срок, тем меньше доход от инвестиций. Правда иногда банки всё же проводят специальные акции. Срок определяет долгосрочные эти депозиты или краткосрочные. Краткосрочные позволяют хранить сбережения от 1 до 9 месяцев. В то время, как долгосрочные обычно предполагают нахождение вложений в банке на срок от 1 года и дольше. Некоторые банки оставляют за собой право устанавливать и фиксировать несколько процентных ставок по определенному вкладу. Такое часто встречается у депозитов с возможностью пополнения. Банк может устанавливать ставку для первоначального взноса и далее ставку для последующих пополнений, в зависимости от последнего взноса до окончания срока хранения.

Проценты по депозитам можно получать в разное время. Кому-то нравится еженедельно или же ежеквартально получать эти проценты. Кто-то захочет получать эти проценты раз в полгода. Вкладчик может получать доход от депозита авансом (тогда, когда откроет депозита) или когда депозитный срок истечет. При втором варианте выгоднее будет выбрать вклад с капитализацией процентов т.е. ежемесячно аккумулированные проценты будут постепенно прибавляться к сумме депозита и уже впоследствии начисление процентов происходит учитывается с ранее капитализированный процентов.

Банки фиксируют минимальную сумму по каждому виду вклада. Обычно эта минимальная сумма колеблется между 100 гривнами (евро, долларом США) и может достигать несколько тысяч. При этом, в некоторых видах вкладов предусматривается возможность изменения первоначальная сумма для частичного снятия денег или пополнения счета.

Стоит понимать, что очень многое зависит от валюты вложения.

Что такое валютный депозит?

Диверсификация денежных средств обычно осуществляется в рамках трех главных валют: гривна, евро, доллар США. Сегодня наиболее распространенной валютой для хранения денег на депозите считается гривна, так как процентные ставки по этой валюте выше и от того валютный депозит в гривнах более привлекательный в глазах вкладчика.

Сегодня наиболее распространенной валютой для хранения денег на депозите считается гривна, так как процентные ставки по этой валюте выше и от того валютный депозит в гривнах более привлекательный в глазах вкладчика.

Если сомневаетесь в какой валюте хранить деньги на депозите, то финансисты рекомендуют исходить из того, в какой валюте вкладчик изначально хочу положить деньги на депозит, а также стоит обращать внимание на то, в какой валюте вкладчику нужны будут деньги по окончанию депозитного договора. Проще говоря, если нет нужды переходить с одной валюты на другую, то лучше и не делать этого, так как вы можете столкнуться с дополнительными конверсиями при проведении определенных операций. А это, в свою очередь, снижает вашу депозитную доходность.

Что такое отрицательная ставка по депозитам?

Иногда не банк платит проценты, а вкладчик платит банку за хранение его денег. Это называется отрицательная ставка по депозиту. Такое может происходить в случае, когда на банковских счетах есть большие суммы денежных средств, а бизнес и экономика в целом требует приток финансов, что удержаться на плаву.

Что проверить в депозитном договоре?

Когда вы уже разобрались с терминами и общим процессом и готовы положить деньги на депозит, то стоит проверить все пункты депозитного договора:

- совпадает ли число процентов с ранее оговоренными с сотрудником банка;

- даты: начало и окончание депозитного счета;