Что не облагается ндс – Какие услуги, операции и деятельность не облагается НДС и что это значит? 2018 год

Какие услуги и операции не облагаются НДС: расчет налога и возможные ошибки при расчете НДС на услуги

Налогом на добавочную стоимость облагается широкий спектр операций и услуг, однако существует и перечень таких, которые под данный налог не подпадают. Возможность отказа от оплаты НДС связана с социальной целесообразностью – именно на этом основании и формируется освобождение от уплаты. Минимизация или возможность отказа от выплаты актуальны как меры поддержки для начинающего бизнеса, для отечественных производителей в целом, конкурирующих с зарубежными поставщиками.

Внимание! Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефонам: +7 (499) 938-51-29 Москва; +7 (812) 467-30-52 Санкт-Петербург; +7 (800) 350-83-47 Бесплатный звонок для всей России.

К сведению

Медицина, образование и другие социально значимые сферы также освобождаются от выплат, что вполне закономерно.

Нормативная база

В рамках законодательства НДС нормируется ст. 149 НК РФ, которая дает не только базовые пояснения, но и регламентирует список услуг и сфер, которые освобождаются от выплат. Этот перечень указывается в п. 3 ст. 149 НК РФ, ознакомившись с ним, налогоплательщик может прояснить, есть ли необходимость в выплате налога в его случае.

Что такое НДС?

НДС – это косвенный налог, которым облагаются как товары, так и услуги. Высчитывается он в качестве надбавочной стоимости, выплачивается со стоимости услуги или операции конечным потребителем в пользу бюджета страны. Особенностью данного налога является тот факт, что поступление налога возможно еще на этапах производства. Если говорить об услугах, он формируется и из тех операций, что являются оказанными в процессе производства конечного результата, оставаясь актуальными на всех стадиях. Основная ставка для НДС составляет 18 процентов, также российское законодательство предполагает возможность пользования пониженной ставкой в 10 процентов, или нулевой ставкой, а также полным освобождением.

НДС – это косвенный налог, которым облагаются как товары, так и услуги. Высчитывается он в качестве надбавочной стоимости, выплачивается со стоимости услуги или операции конечным потребителем в пользу бюджета страны. Особенностью данного налога является тот факт, что поступление налога возможно еще на этапах производства. Если говорить об услугах, он формируется и из тех операций, что являются оказанными в процессе производства конечного результата, оставаясь актуальными на всех стадиях. Основная ставка для НДС составляет 18 процентов, также российское законодательство предполагает возможность пользования пониженной ставкой в 10 процентов, или нулевой ставкой, а также полным освобождением.

НДС имеет некоторые общие черты с налогом с оборота или с продаж, его также добавляют к общей стоимости услуги. Однако есть в этом отношении и существенные различия. Так, продавец услуг, за которые покупатель платит НДС, включенный в общую стоимость, может вычесть из уплаченной покупателем суммы те цифры, которые были выплачены тем же налогом поставщику.

Налог остается косвенным, он платится именно покупателем. Платежные бумаги требуют отдельного оформления НДС на услуги и операции, для этого отводится специальная строка. В целом, данный вариант системы налогообложения сформирован для достижения сразу нескольких целей:

- Распределение процесса уплаты налога между стадиями производства, коммерции, исключая при этом риск многократного взимания и переплат, которые могут стать очень серьезными.

- Распределение обязанности между несколькими плательщиками, снятие рисков неуплаты. Специфика налогообложения в этом плане такова, что необходимая сумма все равно будет снята для бюджета, даже если кто-то из участников процесса уклоняется от налогов. Уход возможен только при использовании сложнейших схем.

- Получение косвенного налога исключает национальные, это удобно в рамках существующей экономической ситуации.

Какие услуги облагаются НДС?

НДС облагается широкий спектр услуг, оказываемых на территории РФ, и регулируется этот вопрос главой №21 НК РФ. Практически все услуги облагаются, однако существует перечень исключений, утвержденный законодательством согласно статьям №145, №149 и №150 НК РФ. Среди исключений, не облагаемых сбором, необходимо отметить:

- Лицензированные медицинские услуги кроме ветеринарных и косметологических, не спонсируемых бюджетом.

- Уход за детьми в дошкольных специализированных учреждениях.

- Секции и кружки для детей.

- Уход за пожилыми, инвалидами.

- Взыскание пошлин и сборов, сопутствующие услуги.

- Ритуальные услуги.

- Аренда помещений иностранцам.

- Работа с депозитами, ценными бумагами.

- Обслуживание судов – речных, морских, воздушных.

- Некоммерческие услуги сфер культуры, искусства.

- Услуги аптек – изготовление лекарств, оправ, ремонт слуховых аппаратов, и так далее.

- Перевозки людей при условии единого тарифа.

- Тушение пожаров в лесах.

- Услуги адвокатов.

- Гарантийные услуги ремонта без дополнительной оплаты.

Какие операции облагаются НДС?

Касаемо операций ситуация складывается аналогичная – практически все они требуют выплаты НДС, однако существует перечень исключений, которые дополнительными налогами не облагаются. Исключения, закрепленные законодательством, стоит перечислить. Так, налогом не облагаются операции:

- Лицензированная банковская деятельность кроме инкассации, займы кроме натуральных (путем использования товаров), операции с камнями, драгметаллами.

- Передача объектов инфраструктуры органам самоуправления, власти.

- Приватизация предприятий.

- Страхование, обеспечение пенсионеров негосударственного характера.

- Продажа земли.

Все прочие операции предполагают необходимость уплаты налога.

Какие виды деятельности не облагаются НДС?

Существует перечень направлений деятельности, не облагаемых НДС. В первую очередь это социально значимые направленности, стоимость услуг в рамках которых не должна возрастать. Стоит перечислить следующие виды деятельности, не попадающие под налогообложение НДС в данном случае:

- Сфера инвестиций.

- Строительство любых объектов для военнослужащих, включая жилье и инфраструктуру.

- При работе организации, штат которой на 80 процентов и более состоит из инвалидов, либо если до 80 процентов уставного капитала сформировано взносами организаций инвалидов.

- Работа Международного олимпийского комитета.

- Благотворительность.

- Бюджетная научно-исследовательская деятельность.

- Реставрация исторических, культурных памятников.

- Кинематограф.

При работе в любом из данных направлений нет необходимости в уплате НДС.

Кто освобождается от уплаты НДС?

Также от уплаты НДС освобождаются и в других ситуациях. Так, необходимость в уплате данного налога отсутствует, если организация или ИП относится к сфере малого бизнеса, и при этом используется упрощенная система обложения. В этом случае возникает необходимость уплаты налога по проработанным схемам «Доход», либо «Доход минус расход», и выплата НДС не требуется. Кроме того, НДС не нужно платить тем организациям, что работают с режимом налогообложения сельхозпроизводителя.

ВАЖНОСтоит знать, что список условий для освобождения от НДС, а также перечень услуг и товаров, подлежащих освобождению, время от времени пересматривается, и периодически в этой сфере возникают нововведения. Освобождение является регламентированным явлением, и компании, освобожденные от налога, подлежат надзору и контролю.

Расчет налога на добавленную стоимость

Расчет НДС осуществляется довольно легко, для этой цели имеется формула НБ × Нст / 100,

Где НБ является общей суммой, то есть, налоговой базой, а ставка может приравниваться к 10 или 18 процентам.

Выделяя налог из общей суммы, можно применить такую формулу: С / 1,18 × 0,18 (или × 0,10)

С / 1,10—ставка 10%,

С — общая сумма с НДС.

Если нужно найти сумму вместе с налогом без его вычисления в предварительном порядке, можно применить формулу С = НБ × 1,18 (или 1,10)

НБ —общая сумма без налога, база.

Если еще остались спорные вопросы, вы также можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефонам: +7 (499) 938-51-29 Москва; +7 (812) 467-30-52 Санкт-Петербург; +7 (800) 350-83-47 Бесплатный звонок для всей России.Возможные ошибки при расчете

В любой расчет может закрасться ошибка, однако математические неточности – это не главная проблемная сфера для НДС. Они происходят редко, и если говорить об ошибках в формировании и выплате, то здесь в первую очередь необходимо отметить другие факторы.

К сведениюИногда по ошибке или намеренно пользуются заниженной процентной ставкой в ситуации, когда правомерно было бы использовать основную. Иногда опаздывают с начислением и выплатой НДС, или не учитывают частичную оплату, уже полученную за услугу или товар. Иногда вычет НДС проводят без его перечисления поставщику, а еще часто возникают ошибки из-за того, что в работу поступают неправильно оформленные и заполненные счет-фактуры.

Так как НДС на услуги и операции является одним из важнейших, и штрафы при нарушениях и неуплате налога могут возникнуть весьма серьезные, стоит уделять необходимое внимание расчетам, и нанимать для выполнения бухгалтерских работ только компетентных специалистов, способных уверенно справляться со всеми нюансами вопроса.

Бухгалтерские проводки

Налог на добавленную стоимость и правильное оформление бумаг, с ним связанных, отводится к задачам, которые должен решать в основном бухгалтер. Современные системы значительно упрощают эту деятельность, а под НДС имеется два пункта. В первую очередь используется счет 19, где можно открывать субсчета – графа отводится под НДС по приобретаемым ценностям.Также имеется счет 68 под названием Расчеты по налогам, где под НДС отводится субсчет.

Дополнительная информацияИспользуя специализированные инструменты бухучета, можно успешно проводить исчисления налога на добавленную стоимость, прилагая минимум усилий, и избегая нарушения правил.

Нюансы

Как и при решении любых других задач, при работе с НДС на услуги и операции могут возникнуть свои сложности и нюансы. Однако внимательное отношение к вопросу позволит исключить неприятности. Стоит знать, что ошибки и неточности в данном направлении деятельности могут привести к штрафам в серьезных размерах, это касается также ситуации, когда компания пытается присвоить себе льготы, на которые не имеет прав. Ст. 122 НК России четко регламентирует эту ситуацию, указывая на право штрафа от налогового органа, который может составить порядка 20 процентов от долга, с начислением пени за просрочку в погашении.

К сведениюЗаконодательство закрепляет право плательщика использовать любые законные средства для снижения уровня налогов, и при наличии истинных прав можно оформить налоговые льготы, также в минимизации этих расходов помогают налоговые вычеты. Существует немало законных вариантов снизить затраты на выплаты государству, и при грамотном использовании таких решений удается добиться значимого результата – опыт и грамотность бухгалтеров и других специалистов в этом отношении бесценны.

Законодательство касаемо НДС на услуги и операции регулярно обновляется, его пересматривают, вводят новые пункты. Рассматривая последние из нововведений, необходимо отметить, что с 2017 года все налогоплательщики должны сдавать декларацию по этому налогу, предоставляя её в электронном виде. Декларация также претерпела определенные изменения, и теперь она является более подробным документом, детализировалась на книгу продаж и покупок, появился и журнал для учета счет-фактур. Однако это не усложняет процесс составления такого документа, поскольку автоматизированные системы будут формировать все необходимое самостоятельно.

Дополнительная информацияНДС – это довольно сложный налог, который имеет множество нюансов облажения, с которыми приходится иметь дело на практике постоянно. В каждой бухгалтерии ежедневно приходится сталкиваться с этим явлением, с необходимостью следования ему, составления соответствующих документов. На практике специалисты справляются с этим легко, опыт и знания позволяют добиваться результатов даже в сложных ситуациях. Опытный бухгалтер всегда найдет возможность минимизировать затраты на налоги, подобрать оптимальный вариант выхода при необходимости экономить, и он сделает это официальным путем, с полным пониманием той ответственности, которая на него возлагается.

Работая в сфере оказания услуг, освобожденных от выплат НДС, стоит периодически проверять закрепленные законодательством списки, а при частичной работе с такими услугами – детализировать и разделять их в документах, выплачивая по тем из них, которые налогом облагаются.

potrebitel-expert.ru

Что облагается НДС в 2017 году?

Узнать, что облагается НДС, можно из Налогового кодекса РФ, который строго регламентирует данную сферу. Однако при определении объектов налогообложения, поименованных в ст. 146 НК РФ, могут возникнуть вопросы. В статье описываются некоторые нюансы исчисления данного налога.

Какие операции облагаются НДС?

Что такое реализация?

НДС облагается любая реализация?

Какие документы подтверждают, что осуществлена реализация?

Когда облагаются НДС операции по передаче для собственных нужд?

Облагаются ли НДС операции по выполнению СМР для своей организации?

Обложение НДС операций по ввозу в РФ продукции

Какие операции облагаются НДС?

В ст. 146 НК РФ перечислены такие операции:

1. По реализации товаров, услуг и работ, а также по передаче имущественных прав в Российской Федерации (подп. 1 п. 1 ст. 146 НК РФ).

Для облегчения работы налогоплательщик может выяснить, что подразумевается под терминами «товары», «услуги» и «работы», в пп. 3-5 ст. 38 и п. 1 ст. 39 НК РФ.

В данной сфере есть существенное уточнение, которое введено Пленумом ВАС РФ в постановлении от 30.05.2014 № 33 и которое обязательно следует иметь в виду. Арбитры указали, что упомянутые выше понятия надо применять, если в гл. 21 НК РФ не предусмотрено иное их содержание. Дополнительно отмечено, что положения ст. 148 НК РФ следует трактовать более расширено: то есть в понятие услуг теперь входят аренда, предоставление патентов, авторских прав, лицензий, торговых марок и прочее.

2. Передача для собственных нужд товаров, оказание услуг и выполнение работ (подп. 2 п. 1 ст. 146 НК РФ).

3. Выполнение для собственного потребления строительно-монтажных работ (подп. 3 п. 1 ст. 146 НК РФ).

4. Ввоз на территорию Российской Федерации и территории, которые состоят под ее юрисдикцией, товаров (п. 2 ст. 11, подп. 4 п. 1 ст. 146 НК РФ).

Подробнее об объектах обложения НДС читайте в материале «Ст. 146 НК РФ (2016): вопросы и ответы».

Что такое реализация?

Точной формулировки понятия «реализация» в законодательстве не содержится. Но по общему правилу под реализацией понимается:

- передача собственности на товар, если она произведена на возмездной основе;

- передача результатов работ, если она произведена на возмездной основе;

- оказание услуг, если оно произведено на возмездной основе.

Следует иметь в виду, если собственность не переходит от одного лица к другому, то такая операция не может считаться реализацией (п. 1 ст. 39 НК РФ). ФНС России в письме от 03.05.2012 № ЕД-4-3/7383@ приводит один из вариантов таких обстоятельств. Авторы письма указывают, что договор доверительного управления имуществом не подразумевает перехода собственности, а значит, и реализации этого имущества.

НДС облагается любая реализация?

Налог на добавленную стоимость имеет в сфере реализации свою специфику. Этим налогом, согласно абз. 2 подп. 1 п. 1 ст. 146 НК РФ, следует обложить даже те операции по реализации, при которых передача объекта проводится безвозмездно.

О том, всегда ли безвозмездная передача попадает под налог, читайте в статье «Уплачивается ли НДС при безвозмездной передаче имущества?».

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяВ результате, если некая операция будет признана реализацией, то сразу возникает необходимость в применении НДС. А эта операция применима к очень широкому спектру обстоятельств. Так, реализацией следует считать передачу имущественных прав, продажу залоговых предметов, передачу товаров, полученных в качестве отступного (подп. 1 п. 1 ст. 146 НК РФ).

См. «Погашение займа отступным влечет уплату НДС».

Следует иметь в виду, что облагается НДС и операция по оплате товаров или услуг в натуральной форме. Это положение содержится в п. 2 ст. 154 НК РФ и, кроме того, подтверждено в письме Минфина России от 19.07.2012 № 03-07-11/135.

О налогообложении неотделимых улучшений, передаваемых арендодателю, читайте в материале «Передача неотделимых улучшений облагается НДС».

См. также «Уничтожение просроченных товаров за счет поставщика — повод уплатить НДС?».

Какие документы подтверждают, что осуществлена реализация?

Доказать осуществление реализации можно с помощью документов, оформляемых при хозяйственных операциях. В этом качестве обычно выступают договоры, накладные, акты приемки, платежки и кассовые документы. Примечательно, что счет-фактура в данном перечне отсутствует. Доводы в пользу его игнорирования можно найти в постановлении ФАС Восточно-Сибирского округа от 26.02.2009 № А19-6750/08-57-Ф02-150/09.

Арбитражная практика, помимо этого, указывает, что факт реализации налоговые органы могут доказать лишь при наличии комплекта документов. Отдельный документ, например, договор, не может служить основанием для признания операции облагаемой НДС. Впрочем, есть судебные решения и с обратными вердиктами.

Когда облагаются НДС операции по передаче для собственных нужд?

Передача для собственных нужд товаров, услуг или работ сопровождается обложением НДС при соблюдении одного условия: расходы на их приобретение не уменьшают размер налогооблагаемой прибыли (подп. 2 п. 1 ст. 146 НК РФ).

Стоит привести и условия, при которых расходы могут уменьшить прибыль. Такое происходит, если расходы:

- экономически обоснованы и экономически оправданы;

- имеют документальное подтверждение;

- произведены в целях получения дохода;

- не поименованы в перечне, содержащемся в ст. 270 НК РФ.

При выполнении перечисленных условий налогоплательщик может не облагать НДС операцию по передаче товаров для собственных нужд (подп. 2 п. 1 ст. 146 НК РФ). Это положение можно применять и по отношению к передаваемым услугам или работам. В приведенных обстоятельствах не имеет значения принадлежность расходов к прямым или косвенным (подп. 11 п. 1 ст. 265 НК РФ).

Более того, в постановлении Президиума ВАС РФ от 19.06.2012 № 75/12 указано, что даже если налогоплательщик по каким-то причинам не учел свои затраты при определении налога на прибыль, объект налогообложения по налогу на добавленную стоимость не появляется.

Однако чиновники здесь предусмотрели некоторые ограничения. Так, в письме Минфина России от 16.06.2005 № 03-04-11/132 содержится разъяснение, что НДС облагается операция по передаче собственным структурным подразделениям того имущества, которое приобретено для собственных нужд. Судебной практики по данному вопросу пока нет, но эта позиция выглядит весьма спорной.

О доходах, не учитываемых в базе по прибыли, и о том, почему в их составе присутствует НДС, читайте в статье «Ст. 251 НК РФ (2017): вопросы и ответы».

Облагаются ли НДС операции по выполнению СМР для своей организации?

В число строительно-монтажных работ, произведенных для собственных нужд, следует отнести работы внутри компании, если они выполнены ее сотрудниками или же подрядными организациями по собственному строительству (п. 1 ст. 11 НК РФ).

Минфин России в письме от 09.09.2010 № 03-07-10/12 разъяснил, что если СМР выполнены только силами сторонних организаций (подрядчиками), то объект налогообложения по НДС отсутствует. Если же капитальные работы осуществляются собственными силами организации, то в этом случае необходимо исчислить НДС.

Об особенностях начисления и дальнейшего учета такого НДС читайте в материале «Какой порядок учета и вычета НДС при строительстве основных средств?»

Обложение НДС операций по ввозу в РФ продукции

Ввоз товаров на территорию РФ также признается объектом налогообложения по НДС (подп. 4 п. 1 ст. 146 НК РФ).

В соответствии с ТК ТС под ввозом товаров на таможенную территорию Таможенного союза, куда входит и территория Российской Федерации (п. 1 ст. 2 ТК ТС), понимается совершение действий, связанных с пересечением таможенной границы, в результате которых товары прибыли на таможенную территорию Таможенного союза до их выпуска таможенными органами (подп. 3 п. 1. ст. 4 ТК ТС).

О том, каков состав стран, входящих в Таможенный союз, читайте в статье «Кто является плательщиком НДС?»

nalog-nalog.ru

Объект налогообложения НДС — операции, услуги, перечень товаров

Налогоплательщики предъявляет начисленную сумму покупателю при осуществлении деятельности.

В отношении обложения дохода НДС имеются обязательные и исключительные правила.

Порядок начисления, уплаты НДС регулируется гл.21 НК РФ. При обложении товаров, пересекающих территорию страны, при начислении НДС руководствуются также таможенном законодательством.

Министерствами постоянно выпускаются информационные письма с разъяснениями по вопросам начисления налога для конкретных ситуаций.

В порядке применения информационных писем необходимо уяснить следующее:

- Письма направлены конкретному адресату.

- Разъяснения Минфина не являются юридически оформленным документом, его можно принимать к сведению только лицу, которому адресовано письмо.

- Письма Минфина и ФНС можно применять только в качестве руководства и редакции, опубликованные на официальных сайтах министерств.

При возникновении необходимости отстаивать позицию в суде руководствоваться письмами не представляется возможным. Документы не прошли регистрацию в качестве нормативных актов.

При налогообложении НДС необходимо правильно определить объект налогообложения – реализации товаров, работ, услуг. Под реализацией понимают передачу прав собственности.

Определение того, что является объектом налогообложения НДС установлено ст.146 НК РФ.

Облагаются операции:

- передача прав при реализации товаров, в том числе имущественных прав;

- оказание услуг и проведение работ;

- воз товаров на территории РФ;

- приобретение и передача товаров на собственные нужды, суммы которых не участвуют в расходах при налогообложении прибылью.

В аналогичном порядке налогообложении производится в отношении работ и услуг, в том числе СМР.

Перечень товаров

Под товарами, передача которых облагаются НДС, понимают предметы договора на поставку.

Налогооблагаемой базой является сумма рыночной стоимости, указанная в договоре или неотъемлемой его части – приложения к документу (спецификация).

Особое внимание при проверке соответствия цен рыночному уровню уделяется стоимости продаж при участии в сделках взаимозависимых лиц.

Начиная с 2012 года, данные сделки подлежат дополнительному контролю. К взаимозависимым лицам относятся те структуры или лица, которые могут повлиять на стоимость товара.

Если одно лицо имеет взнос в уставный капитал другого, то сделка между ними может рассматриваться как договорные отношения взаимозависимых лиц.

Услуги

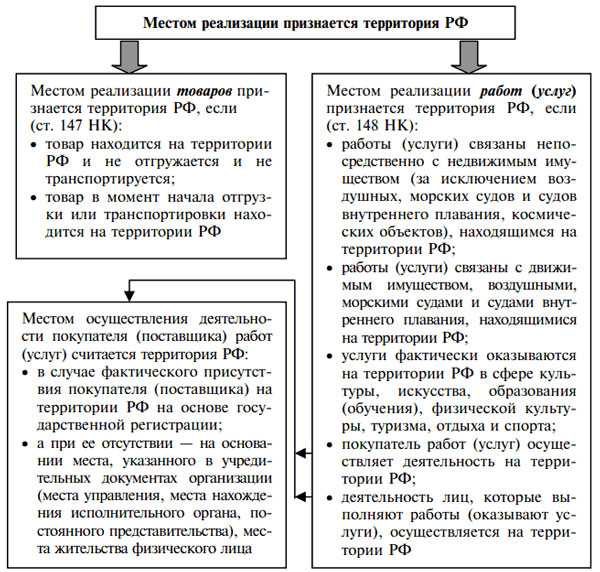

Оказание услуг одним лицом другому является объектом налогообложения НДС. При этом обязательным условием является место оказания услуги – территория РФ.

В данном контексте ярким примером являются транспортные услуги по договору, оказываемые как в пределах территории государства, так и за ее рубежом.

При экспорте/импорте в Россию

При ввозе товаров на территорию РФ налогоплательщик имеет право применить вычет НДС по заявлению.

Данное условие не используется при участии товаров или продукции:

- освобожденной от налогообложения;

- местом реализации которой не является территория страны;

- в случае ведения налогоплательщиком режима, при котором не уплачивается НДС.

Для получения вычета необходимо подтвердить операцию документально, сделать записи в книгу покупок и подать декларацию.

В случае применения экспортных операций налогоплательщик имеет право на применение «0» ставки по НДС.

Данные экспорта должны быть подтверждены документами, которые необходимо представить в ИФНС в течение 180 дней с пресечения товаром таможенного контроля.

В качестве объекта налогообложения законодательством установлены ряд операций, не подлежащие налогообложению (освобождаемые от налогообложения).

К операциям, по которых не производится обложение НДС, относятся передача:

- мест социального значения – школ, детсадов и прочих;

- объектов жилищно-коммунального хозяйства – дорог, инженерных сетей, станций обслуживания и прочих;

- приватизированных объектов муниципальной и госсобственности;

- земельных участков;

- прав правопреемства;

- целевого капитала коммерческим предприятиям;

- средств при осуществлении валютных операций;

- вложений инвестиционной деятельности;

- взносов в уставный капитал;

- прочие операции, установленные ст.39 НК РФ.

К товарам, освобожденным от обложения, относится реализация металлолома, его заготовка, хранение и переработка. Норма установлена ст.149 НК РФ.

Данная деятельность является лицензируемой. Определить, облагается металлолом или нет, можно в зависимости от необходимости получения лицензии.

Если компания производит металл и не получает лицензию, тогда данная деятельность относится к облагаемой НДС.

Для определения освобождения от начисления НДС операций необходимо обеспечить подачу уведомления и документальное подтверждение в точном соответствии с формулировкой закона.

Какие товары?

Законодательством определены товары, не облагаемые НДС. Полный перечень указан статьей 149 НК РФ, является закрытым и утверждается Правительством.

Установлен перечень предметов, продажа которых относится к не облагаемым НДС при реализации.

В состав исключительных случаев входят:

- Продажа предметов религиозного назначения.

- Передача имущества, товаров в качестве залога по договору.

- Получения заемных средств.

Не подлежат обложению прочие передачи прав, установленных ст.149 НК РФ.

Услуги

НК РФ установлен список того, какие услуги не облагаются НДС при их оказании. Не производится начисление налога:

- банковских операций;

- услуг управления пенсионными накоплениями;

- санаторно-курортных услуг;

- услуг операций с драгметаллами;

- прочих действий, перечисленных в ст.149 НК РФ.

Основная часть услуг должна обеспечиваться лицензией, полученной в установленном порядке.

Не облагаются НДС услуги по НИОКР.

Деятельность по НИОКР не облагается, как в случае использования бюджетных средств и заказов, так и при ведении разработок на коммерческой основе.

В состав услуг входят прикладные и фундаментальные исследования. Работы по НИР не облагаются при создании новых технологий, опытных образцов оборудования, конструкций и систем.

Результат деятельности компаний является объектом обложения НДС, если местом операции является РФ. Определение места совершения производится исходя из регистрации налогоплательщика.

Место реализации по территории РФ

В случае если местом регистрации компании не является РФ, то определение основывается на расположении его представительства или постоянно действующего органа.

Процесс налогообложения НДС при всей видимости понятности и проработки вопроса имеет подводные камни. Это так называемые темы, которые имеют узкую направленность или редко применяются компаниями.

Строительно-монтажные работы

Работы СМР, выполняемые для собственных нужд, облагаются НДС. По результатам проведенных работ по формированию объекта строительства создается смета всех проведенных операций.

Смета СМР включает:

- материалы, использованные для создания объекта недвижимости;

- заработная плата собственных работников, отвлеченных для создания СМР;

- налоги, начисленные на заработную плату.

Стоимость объекта формируется из полной суммы и является объектом налогообложения в момент окончания строительства.

Если приказом или иными документами установлено, что объект сдается поэтапно, то база для НДС формируется по окончании формирования документов этапа строительства.

Сумма НДС, начисленная по объектам СМР, может приниматься к вычету в периоде начисления.

Условиями для применения вычета являются:

- применение объекта СМР в деятельности, облагаемой НДС. При частичном использовании объекта вычет производится в пропорциональном отношении;

- расходы, понесенные при строительстве объекта, попадают под действие гл.25 НК РФ.

Налогоплательщик имеет право предъявить к вычету суммы материалов, приобретенных для сооружения объекта СМР.

При безвозмездной передаче

Передача прав собственности производится и при безвозмездной передаче товара, имущества. Налогооблагаемая база исчисляется, исходя из правил, установленных ст. 40 НК РФ.

Стоимость передаваемого безвозмездно имущества или товаров определяется по рыночным ценам.

Исключение составляют передача средств в виде субсидии. Можно определить облагается ли субсидия исходя из отсутствия действия по реализации или передаче прав.

Облагается ли агентское вознаграждение?

Отдельно необходимо рассмотреть посреднические операции как объект налогообложения НДС.

При заключении посреднического договора объектом налогообложения является только комиссионное вознаграждение, полученное при оказании услуг.

Вознаграждение может быть представлено в виде:

- Фиксированной суммы.

- Процентов за объем оказанных услуг в конкретный период времени.

- Суммовой разницы между ценой товара, заявленной комиссионером и реализуемой стоимостью.

Порядок определения вознаграждения определяется договорными отношениями. В РФ приняты договора поручения, комиссии и агентские соглашения.

По поводу медицинских услуг и оборудования

Медицинские услуги, оказываемые учреждениями, освобождены от обложения НДС. В число услуг входят диагностические исследования (Постановление Правительства №132 от 20.02.2001г.).

Деятельность медицинских учреждений должна быть лицензирована. Требование о наличии лицензии относятся и к филиалам, если их работники осуществляют деятельность.

Реализация медицинского оборудования освобождена от уплаты НДС. Норма установлена ст.149 НК РФ. Состав льготируемого медицинского оборудования утвержден перечнем Правительства РФ.

Признаются ли объектом налогообложения коммунальные услуги?

Поставщиками коммунальных услуг являются организации, имеющие на это право. При выставлении услуг ими начисляется НДС для компаний ТСЖ и прочих посредников.

Счета, передаваемые далее для уплаты конечными потребителями – населением, не облагаются НДС. Жилищные объединения в данном случае не являются поставщиками коммунальных услуг.

При реализации программного обеспечения (ПО)

Передача исключительных прав на программное обеспечение не облагается НДС. При этом заключается лицензионный договор с четко оговоренными условиями для пользователя.

Приобретатель прав может использовать данный продукт для собственных нужд или получает возможность его распространения.

Для получения льготы по НДС основным документов служит договор. К его составлению необходимо подойти тщательно и указать все существенные условия договора.

В случае заключения неграмотного договора документ может быть признан несущественным. Налогоплательщику ИФНС начислит сумму неустойки НДС с уплатой пени и штрафа.

Облагается ли аренда помещения?

Арендные отношения выступают частным случаем оказания услуг. При этом начисление НДС на сумму арендных платежей зависит от выбранного предприятием режима налогообложения.

При договоре на аренду муниципального или государственного имущества организация-арендатор выступает налоговым агентом.

Предприятие имеет обязанность исчисления НДС и перечисления его в бюджет в момент оплаты арендной платы по договору субаренды.

Как быть при уплате госпошлины?

Государственной пошлиной облагаются операции по регистрации юридических прав или запросов.

Госпошлина и прочие государственные платежи не признаются объектом обложения НДС.

По поводу страховой премии

Результат деятельности страховой организации не является объектом налогообложения и не облагается на основании в соответствии со ст.149 НК РФ.

В исполнение правил данной статьи не подлежат налогообложению:

- Суммы, полученные в качестве страхового вознаграждения по договорам страхования.

- Проценты и прочие дополнительные суммы, начисленные по договорам.

Не облагаются также суммы в возмещение ущерба, полученные от лиц, причинивших вред застрахованным компанией клиентам.

Порядок сумм, механизм их получение должен быть указан в договоре страхования.

Если оказаны консультационные услуги

Консультационные услуги не имеют отличия от прочих оказываемых клиентам договорных обязательств. Подобные услуги являются объектом налогообложения НДС.

При определении базы для НДС необходимо четко уяснить место оказания услуг. Если местом реализации является территория РФ, то данные услуги облагаются налогом.

При оказании услуг иностранным представительствам и компаниям суммы не являются объектами налогообложения.

Облагается ли займ

Предоставление займа по договору может осуществляться в денежной или не денежной форме. При использовании денежного обращения налогоплательщик не начисляет НДС.

Передача средств на время не является реализацией. Освобождаются от уплаты:

- сумма передаваемых заемных средств.

- начисленные проценты за выдачу займа.

При передаче займа в натуральном выражении, например, товарного займа операция не имеет льготы по освобождению от налога. Законодательно норма установлена пп.15 п.3 ст.149 НК РФ.

Для бухгалтерского учета полученные по договорам страхования суммы при компенсации потерь суммы являются внереализационными доходами, в отношении которых совершаются двойные проводки.

Как быть при осуществлении пожертвования

Пожертвования – взносы физических лиц для последующего целевого использования.

Суммы взносов не определяются как выручка и входят в состав сумм, не облагаемых НДС, поэтому не могут быть использованы в качестве объекта обложения НДС. Данные суммы не указываются в составе декларации по НДС.

Обложение НДС не является сложным в технике исполнения. Исчисление налога имеет множество исключений. Правильность обложения определяет знанием законодательной базы – НК РФ.

buhonline24.ru

Какие не облагаемые НДС товары закреплены в Налоговом кодексе?

Не облагаемые НДС товары перечислены в ст. 149 НК РФ. Данный перечень имеет закрытый характер и не допускает дополнений. Споры налогоплательщиков с налоговыми органами возникают по вопросам внутреннего содержания освобожденных от налога операций. Рассмотрим их подробнее.

Что не облагается НДС

Какие документы на поставляемые при безвозмездной помощи товары, не облагаемые НДС, надо подавать в инспекцию

Медицинское оборудование, не облагаемое НДС

При каких условиях правомерно включение в товары, не облагаемые НДС, принадлежностей к медицинским изделиям

Итоги

Что не облагается НДС

При внимательном изучении положений ст. 149 НК РФ можно сделать вывод, что на территории РФ НДС не облагается реализация следующих товаров:

- Медицинского оборудования и медицинских изделий по специальным перечням, утвержденным Правительством РФ (подп. 1 п. 2 ст. 149 НК РФ).

- Технических средств, которые могут применяться для реабилитации инвалидов или профилактики инвалидности. Детальный перечень утвержден постановлением Правительства РФ от 30.09.2015 № 1042.

- Продуктов питания, произведенных столовыми медицинских и образовательных учреждений и реализуемых в таких учреждениях. Продуктов питания, произведенных на предприятиях общественного питания и реализованных столовым в медицинских и образовательных учреждениях (подп. 5 п. 2 ст. 149 НК РФ и письмо ФНС России от 19.10.2011 № ЕД-4-3/17283@). Отдельно Минфин России в письме от 14.09.2009 № 03-07-14/95 указал, что индивидуальным предпринимателям эту льготу применять нельзя, хотя арбитражные суды ранее неоднократно высказывали противоположную точку зрения (определение ВАС РФ от 07.02.2007 № 649/07, постановление ФАС Центрального округа от 20.05.2008 № А68-668/07-22/14).

- Товаров магазинов беспошлинной торговли, если такие товары помещены под таможенную процедуру (подп. 18 п. 2 ст. 149 НК РФ).

- Продукции собственного производства налогоплательщиков, осуществляющих деятельность в сфере производства сельхозпродукции, если удельный вес от ее реализации будет не менее 70%. В этом случае не облагается НДС продукция, выдаваемая в счет натуральной оплаты труда и реализуемая для организации общественного питания работников, занятых в сельскохозяйственных работах (подп. 20 п. 3 ст. 149 НК РФ).

- Руды и концентратов ценных металлов, а также самих металлов (подп. 9 п. 3 ст. 149 НК РФ).

- Необработанных алмазов (подп. 10 п. 3 ст. 149 НК РФ).

- Товаров, поставляемых в рамках оказания безвозмездной помощи РФ. Подакцизные товары в это число не включаются (подп. 12 п. 3 ст. 149 НК РФ).

Подробнее о перечне, содержащемся в ст. 149 НК РФ, читайте в материале «Ст. 149 НК РФ (2018): вопросы и ответы».

При продаже товаров, перечисленных в п. 3 ст. 149 НК РФ, вы можете отказаться от освобождения от НДС (п. 5 ст. 149 НК РФ). Отказ от НДС для операций с товарами из п. 2 ст. 149 НК РФ невозможен.

О процедуре такого отказа читайте в статье «Как отказаться от освобождения от НДС».

Отказаться от льготы по НДС можно путем направления заявления в территориальную ИФНС. Заявление составляется в произвольной форме. При этом следует уложиться до 1-го числа месяца того налогового периода, в котором компания собирается прекратить пользование данными привилегиями (с учетом рекомендаций, изложенных в письме ФНС России от 26.08.2010 № ШС-37-3/10064).

Пример заявления об отказе есть в материале «Образец заявления об отказе от освобождения от НДС».

Какие документы на поставляемые при безвозмездной помощи товары, не облагаемые НДС, надо подавать в инспекцию?

Подп. 19 п. 2 ст. 149 НК РФ определены документы, которые следует подавать в налоговый орган для освобождения от налогообложения товаров, поставляемых в рамках оказания безвозмездной помощи.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяЕсли такие документы будут отсутствовать на момент определения налоговой базы, то НДС начислить придется обязательно. Сумму налога при этом организация будет уплачивать из собственных средств. Более того, НДС к вычету не будет принят, если документы будут поданы позже установленного срока (письмо ФНС России от 09.08.2006 № 03-4-03/1508@).

Кроме того, Минфин России в письме от 23.03.2010 № 03-07-07/08 указывает, что в случае реализации услуг при оказании технической помощи налогоплательщик должен быть указан как организация-поставщик в документе, удостоверяющем, что соответствующие товары, работы или услуги имеют прямое отношение к технической помощи. Если организация поименована как уполномоченная донором, то освобождение применить не удастся.

Медицинское оборудование, не облагаемое НДС

НДС не облагается реализация медицинских товаров, произведенных в России и за рубежом. Перечень таких товаров утвержден Правительством РФ в постановлении от 30.09.2015 № 1042 (подп. 1 п. 2 ст. 149 НК РФ) и включает медицинские изделия.

ОБРАТИТЕ ВНИМАНИЕ! Все перечни, действовавшие до постановления № 1042, отменены.

Чтобы получить право на освобождение от НДС, налогоплательщик должен представить в инспекцию регистрационное удостоверение.

При каких условиях правомерно включение в товары, не облагаемые НДС, принадлежностей к медицинским изделиям

По данному вопросу есть 2 противоположные точки зрения:

1. Точка зрения чиновников: реализация отдельных принадлежностей освобождается от НДС при наличии индивидуального регистрационного удостоверения.

Позиция чиновников заключается в том, что если принадлежности, входящие в комплект к медицинским изделиям, реализуются отдельно, то их реализация будет освобождена от НДС только при наличии отдельного регистрационного удостоверения.

Аргументы в пользу такого утверждения содержатся, например, в письмах Минфина России от 17.02.2017 № 03-07-14/9027, от 14.01.2016 № 03-07-07/540. Авторы писем утверждают, что в соответствии с подп. 1 п. 2 ст. 149 НК РФ от НДС освобождается операция по реализации медицинских изделий, перечисленных в перечне, утв. постановлением Правительства РФ от 30.09.2015 № 1042, а при реализации принадлежностей, входящих в состав комплектов медицинских изделий, отдельно от этого комплекта освобождение от НДС применяется при наличии регистрационного удостоверения на данные принадлежности с указанием кодов, предусмотренных перечнем.

2. Альтернативная точка зрения: по Налоговому кодексу весь комплект НДС не облагается, значит, и каждое отдельное изделие тоже обложению не подлежит.

Альтернативная позиция основана на утверждении, что при реализации даже отдельной части комплекта медицинских изделий для освобождения от НДС достаточно наличия регистрационного удостоверения на весь комплект.

В поддержку позиции свидетельствуют исключительно судебные решения. Так, в постановлении ФАС Северо-Западного округа от 06.03.2012 по делу № А56-8184/2011 указано, что НК РФ (ст. 149 и 150) не связывает предоставление льготы по НДС с соблюдением комплектности медицинских изделий. Отдельные части комплекта не утрачивают своей важности и жизненной необходимости только по той причине, что отделены от комплекта.

Аналогичные аргументы приведены в постановлениях ФАС Северо-Кавказского округа от 06.06.2007 № Ф08-3088/2007-1271А по делу № А32-8807/2006-57/306 и ФАС Северо-Западного округа от 28.02.2005 № А56-19302/04.

Итоги

Виды товаров, не облагаемых НДС, указаны в пп. 2 и 3 ст.149 НК РФ. Те из них, которые имеют отношение к медицинскому оборудованию, медицинским изделиям, средствам реабилитации инвалидов, предметно расшифровываются в специальном постановлении Правительства РФ. По этим товарам, а также продуктам питания, производимым и потребляемым в медицинских и образовательных учреждениях, необложение НДС является обязательным. По иным товарам, перечисленным в ст. 149 НК РФ, возможен отказ от применения льготы. Для отказа потребуется направить в ИФНС специальное заявление.

nalog-nalog.ru

Индивидуальный предприниматель НДС не облагается, но в каких случаях?

Налоги, которые будет уплачивать индивидуальный предприниматель, определяются системой налогообложения. Ее выбор зависит не только от предпочтений гражданина, но и от вида совершаемой деятельности. Индивидуальный предприниматель НДС не облагается, но это зависит от режима, который может быть одним из следующих:

- ОСНО – общая система налогообложения;

- УСНО – упрощенный режим;

- ЕНВД – единый налог на вмененный доход;

- ЕСХН – единый сельскохозяйственный налог;

- ПСН – патентная система налогообложения.

Критерии выбора системы налогообложения

Начинающий предприниматель в первую очередь должен решить, каким способом он будет уплачивать налоги. В том случае если он в процессе регистрации ИП и после выполнения данной процедуры не подаст соответствующее заявление, он автоматически станет налогоплательщиком на ОСНО. Данный режим обладает некоторыми преимуществами и недостатками, поэтому следует ознакомиться с ним, чтобы ошибочно не отказаться от более выгодного варианта.

Налогоплательщик ОСНО должен платить налог на имущество физических лиц, НДФЛ со ставкой в 13%, а также НДС. В данном случае от уплаты налога на добавленную стоимость индивидуальный предприниматель освобожден не будет. Его размер составит 10% или 18%. Данная система налогообложения предусматривает ведения учета в больших объемах и отчетность. По этой причине ИП должен обладать определенными знаниями в данном вопросе или ему придется пользоваться услугами бухгалтера, вследствие чего появятся дополнительные расходы. В противном случае законодательством предусмотрено получение штрафов за нарушение порядка уплаты налогов или сдачи отчетности.

На специальных системах налогообложения индивидуальный предприниматель НДС не облагается, но некоторым из них приходится выбирать общую систему. Это обусловлено тем, что некоторые фирмы, которые сотрудничают с ним, уплачивают НДС и для них важно, чтобы конкретный предприниматель являлся плательщиком этого налога. В таком случае они имеют возможность вычитывать из своего налога так называемый «входной НДС», который уплачивается ними в процессе пользования услугами ИП или при покупке его товаров. Чтобы не потерять хороших клиентов и взаимовыгодное сотрудничество, предприниматели часто выбирают общую систему налогообложения.

Причиной для перехода ИП на ОСНО может стать ряд ограничений, которые распространяются на переход на специальную систему налогообложения. Они могут присутствовать в режиме ЕНВД и ПСН с учетом вида деятельности и физических показателей, в ЕНВД, ПСН и УСН – по количеству наемных работников, а также по размерам доходов.

Альтернатива общей системе налогообложения

Альтернативой ОСНО станет режим УСНО, с помощью которого предприниматель почувствует значительное облегчение. Становясь налогоплательщиком по данной системе, индивидуальный предприниматель НДС не облагается, так же как и освобождается от уплаты налога на имущество и НДФЛ. Их заменой станет единый налог ИП. Он будет уплачиваться по ставке в 6%, если он высчитывается их доходов гражданина, или от 5% до 15%, если рассчитывается с доходов с вычетом расходов. Размер ставки будет определен местными властями и будет находиться в указанном диапазоне.

Индивидуальные предприниматели выбирают упрощенную систему налогообложения благодаря ее неоспоримым преимуществам. Одним из таковых является легкость ведения налогового учета, а также отчетности, для которой необходимо лишь сдать декларацию по УСН. Также на выбор режима влияют невысокие налоговые ставки. Индивидуальный предприниматель, являющийся налогоплательщиком по данной системе, имеет законное право снижения единого налога на сумму уплаченных страховых взносов, как за себя, так и за своих наемных работников.

Начинающему предпринимателю желательно взвесить все за и против, выбрав подходящую систему налогообложения. В таком случае он сможет избавить себя от возможных затруднений и излишних расходов. Выбирая ОСНО, предприниматель будет облагаться НДС в обязательном порядке. Если для него это не выгодно и не имеет смысла, можно стать налогоплательщиком по упрощенной системе.

Полезные статьи:

Куда предъявляется справка «Не является индивидуальным предпринимателем»?

Как может осуществлять грузоперевозки индивидуальный предприниматель?

Какие существуют льготы индивидуального предпринимателя-инвалида?

ipregistr.ru

Что такое НДС? | Справка | Вопрос-Ответ

Минфин выступил за реформу страховых взносов с 2017 года и предложил повысить НДС до 20% в 2017 году. 10-процентную льготную ставку поднять до 12%, а с 2019 года начать увеличивать ее на два процентных пункта в год, пока она не сравняется с нельготными 20%.

Налог на добавленную стоимость (НДС) — косвенный налог, уплачиваемый в федеральный бюджет, в форме надбавки к стоимости товаров или услуг. Небольшая доля добавленной стоимости возникает при разнице между затратами на производство того или иного изделия и стоимостью данного товара, работы, услуги, по которой они были реализованы позже покупателю.

НДС оплачивается только с тех товаров и услуг, которые продаются и используются внутри страны. В случае их экспорта вся сумма налога на добавленную стоимость подлежит возврату. Таким образом, находясь за границей, турист, покидая страну пребывания, может обратиться за компенсацией налога на то, что он приобрел и вывез.

Впервые такой налог был введен во Франции в 1954 году по предложению экономиста, руководителя дирекции по налогам, сборам Министерства экономики, финансов и промышленности Франции Мориса Лоре.

На сегодняшний день НДС применяется более чем в 120 странах мира. В Великобритании он называется VAT (базовая ставка — 20%), в Германии — MwSt (19%), во Франции — TVA (19,6%).

Кто является плательщиком НДС?

Согласно ст. 143 НК РФ плательщиками данного сбора являются:

- организации;

- индивидуальные предприниматели, то есть лица, которые занимаются частным бизнесом и не оформляют свою деятельность, как юридическое лицо;

- лица, занимающиеся перемещением товаров через таможенную границу Таможенного союза и признаваемые налогоплательщиками НДС согласно таможенному законодательству.

Зачем нужен НДС?

Данный налог является основным источником формирования бюджета РФ.

Какой размер ставки НДС в России?

Максимальная ставка налога пока составляет 18%. Она не менялась с 2004 года после принятия Федерального закона от 7 июля 2003 года № 117-ФЗ.

Для некоторых продовольственных товаров, медицинских товаров, книг и товаров для детей в настоящее время действует пониженная ставка 10 %; для экспортируемых товаров — ставка 0 %.

Какие товары не облагаются НДС?

Не облагаемые НДС товары перечислены в ст. 149 Налогового кодекса РФ.

Согласно документу, на территории РФ НДС не облагается реализация следующих товаров:

- медицинское оборудования и медицинские изделия по специальным перечням. С 13 октября 2015 года введен единый перечень медтоваров, не облагаемых НДС;

- технические средства, которые могут применяться для реабилитации инвалидов или профилактики инвалидности;

- продуктов питания, произведенных столовыми медицинских и образовательных учреждений и реализуемых в таких учреждениях;

- товаров магазинов беспошлинной торговли, если такие товары помещены под таможенную процедуру;

- лома и отходов металлов — как черных, так и цветных;

- товаров налогоплательщиков, являющихся российскими маркетинговыми партнерами Международного Олимпийского комитета;

- продукции собственного производства налогоплательщиков, осуществляющих деятельность в сфере производства сельхозпродукции, если удельный вес от ее реализации будет не менее 70%. В этом случае не облагается НДС продукция, выдаваемая в счет натуральной оплаты труда работникам, занятых в сельскохозяйственных работах;

- руды и концентратов ценных металлов, а также самих металлов;

- необработанных алмазов;

- товаров, поставляемых в рамках оказания безвозмездной помощи РФ.

www.aif.ru

Операции не облагаемые НДС

Каждый из нас, приобретая определенные товары или услуги, сталкивался с таким понятием, а точнее аббревиатурой, как НДС. Она расшифровывается так — налог на добавленную стоимость. В данной статье будет рассмотрено понятие НДС, а также мы рассмотрим операции не облагаемые НДС.

Что такое НДС?

Не всем простым гражданам понятно указанное выше определение. Что же такое НДС? Это налог, которым изначально облагаются предприятия, устанавливающие более высокую, по сравнению с их конкурентами на рынке цену на их продукцию. Он определяется с учетом себестоимости товара, услуги и выручки, которую получает предприятие.

С учетом всего сказанного выше, многие могут сделать вывод, что данный налог оплачивает только производитель. Но в реальности НДС погашается именно покупателями. Как это происходит? Стоит рассмотреть самую простую и наглядную цепочку построения данного налога:

- Предприятие заказывает сырье, необходимое оборудование, трудовые ресурсы у другой организации. В стоимость, которую оплачивает предприятие за все необходимые для производства товары, входит НДС;

- Предприятие после изготовления продукта начинает формировать его рыночную стоимость. В нее могут входить себестоимость товара, непредвиденные издержки производства, процент прибыли от продажи и конечно, НДС;

- Покупатель приобретает продукт по окончательной цене, погашая налог на добавленную стоимость:

Получите 267 видеоуроков по 1С бесплатно:

НДС не облагается на основании Налогового кодекса РФ

Стоит рассмотреть некоторые из них поподробнее и выявить основные особенности, на основании чего они не облагаются НДС.

Реализация медицинских товаров

На основании 1 пункта 2 статьи Налогового кодекса Российской Федерации, не облагаются НДС те операции, который связаны с производством, продажей и передачей медикаментов, лекарственных препаратов отечественных и зарубежных производителей.

Под действие этого акта попадает и медицинское оборудование. К нему относятся не только аппараты по типу тонометров, градусников, но и фрезы, сверла, которые необходимы для профилактики и лечения заболеваний зубов.

Оказание медицинских услуг

НДС не облагается на основании Пункта 2 статьи 2 Налогового кодекса РФ медицинские услуги, их оказание и передача. Но существуют и некоторые исключения. Не облагается налогом деятельность частных и государственных медицинских организаций. В их список не входят косметические медицинские центры, ветеринарные клиники и санитарно-эпидемиологические станции.

Облагаются ли НДС за услуги образовательных организаций, которые проводят диагностику туберкулеза с помощью реакции Манту у физических лиц, обучающихся в ней? Напрямую законодательство не предусматривает льготы на НДС для таких организаций. Но с учетом письма Минфина Российской Федерации от 07.05.2003г., все процедуры, включающие в себя обязательную вакцинацию или экстренное оказание медицинской помощи, оказываемые негосударственными образовательными организациями, не облагаются налогом на добавленную стоимость.

Реализация продовольственных товаров, продуктов питания

На основании 5 пункта 2 статьи Налогового кодекса Российской Федерации, не облагаются НДС те школьные, медицинские, студенческие столовые или места общественного питания, которые производят реализацию, то есть производство и продажу, необходимых продуктов питания. А также НДС не облагается на основании упрощенной системы налогообложения. Какие организации попадают в перечень тех, чья деятельность не облагается НДС? Стоит выделить:

- Комбинаты питания. К ним относятся те организации, которые производят и снабжают необходимыми продуктами питания дошкольные образовательные учреждения, школьные столовые и буфеты;

- Столовую. Данные организации занимаются производством и подачей разнообразных блюд, которые соответствуют меню по дням недели, а также обслуживанием потребителей;

- Ресторан. Эти организации занимаются производством и подачей разнообразных блюд высокого качества, совмещая это с грамотным обслуживанием и организацией отдыха;

- Кафе. Данное предприятие отличается от предыдущего более ограниченным меню и менее высоким качеством обслуживания;

- Предприятие-автомат.

Благотворительная деятельность

Благотворительная деятельность, то есть передача различных товаров или услуг на безвозмездной основе нуждающимся, так же не облагается НДС. Исключением являются подакцизные товары:

- спирт этиловый,

- алкогольная продукция,

- транспортные средства,

- антиквариат,

- предметы роскоши,

- деликатесы,

- табачные изделия.

Но льготы по отсутствию обложения НДС предоставляются благотворительным организациям только при наличии определенного пакета документов.

buhspravka46.ru