Электронная книга доходов и расходов усн – Книга учета доходов и расходов УСН скачать бесплатно — Контур.Бухгалтерия

Книга доходов и расходов при УСН в 2018 году

Что такое КУДиР

Как вести КУДиР при УСН 6 и 15%

Пример заполнения КУДиР при УСН-доходы

Порядок и образец заполнения КУДиР при УСН 15% — доходы минус расходы

Учет ОС при УСН и заполнение раздела II КУДиР

Что такое КУДиР

Все бизнесмены, использующие упрощенную систему налогообложения (УСН), должны вести налоговый учет. Законодательством для этого предусмотрен специальный регистр — книга учета доходов и расходов по УСН (КУДиР).

Ее форма и порядок заполнения утверждены приказом Минфина РФ от 22.10.2012 № 135н.

Документ можно вести как на бумаге, приобретя соответствующий бланк, так и в электронном виде.

В последнем случае после закрытия года книгу следует распечатать, прошить и заверить подписью ответственного лица и печатью (при наличии).

Так нужно поступать и при бумажном варианте ведения, но только в начале периода.

Сведения в КУДиР, как и в любой учетный регистр, следует заносить в хронологическом порядке и на основании первичных документов.

Читайте нас в Яндекс.Дзен

Яндекс.ДзенПри выявлении ошибок их необходимо зачеркнуть, сверху написать верные показатели и заверить подписью и печатью.

На каждый налоговый период (год) заводится новая КУДиР. Даже если деятельность отсутствует, требуется составить нулевой документ, т. к. ведение книги доходов и расходов при УСН обязательно в любом случае.

Конкретный порядок заполнения этого регистра во многом зависит от варианта применения упрощенки.

Далее рассмотрим, в чем особенности заполнения КУДиР при УСН — доходы минус расходы (15%) и как вести КУДиР для УСН-доходы (6%).

Как вести КУДиР при УСН 6 и 15%

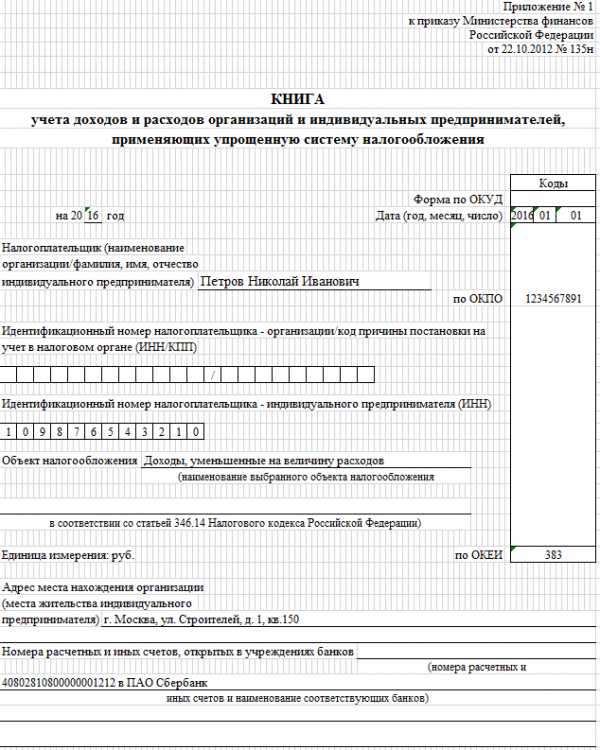

Книга начинается с титульного листа, который заполняется в любом случае. Этот раздел формы содержит стандартные общие сведения:

- Отчетный год.

- Наименование фирмы (Ф. И. О. предпринимателя).

- Коды ИНН, КПП, ОКПО.

- Объект налогообложения.

- Юридический адрес (место жительства).

- Банковские реквизиты.

КУДиР для ИП на УСН отличается от книги для юридического лица только сведениями на титульном листе. Все остальные разделы заполняются аналогичным образом с учетом применяемого вида УСН.

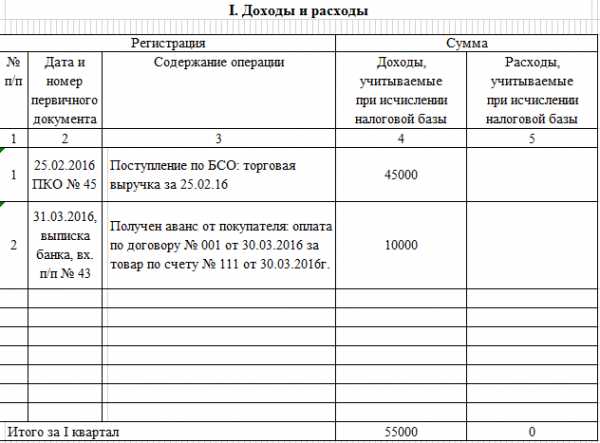

Также при обоих видах упрощенки оформляется раздел I. Он содержит сведения о доходах и расходах налогоплательщика. На каждую операцию заполняются следующие сведения:

- Реквизиты первичного документа.

- Суть операции.

- Сумма.

Раздел I ведется поквартально, затем за год определяется общая выручка и финансовый результат (последний показатель — только для объекта «доходы минус расходы»).

Говоря о заполнении КУДиР, следует учитывать, что все доходы и расходы заносятся в нее «по оплате», т. е. кассовым способом в соответствии с датами поступления и расхода денег. Особый порядок предусмотрен только для списания стоимости объектов основных средств, о чем будет рассказано ниже.

Пример заполнения КУДиР при УСН-доходы

Рассмотрим, как вести КУДиР при УСН 6%.

Кроме рассмотренных выше в этом случае следует заполнять разделы, отражающие вычеты из итоговой суммы налога.

Раздел IV включает информацию о вычетах, предусмотренных п. 3.1 ст. 346.21 НК РФ. Речь идет о страховых взносах различных видов и пособиях по временной нетрудоспособности. По каждому виду вычета указываются реквизиты документа, период выплаты и сумма. Итоговые цифры суммируются по кварталам и за год в целом.

Раздел V был введен приказом Минфина РФ от 07.12.2016 № 227н. В данном разделе отражается дополнительный налоговый вычет, связанный с уплатой торгового сбора (п. 8 ст. 346.21 НК РФ).

По каждой выплате указываются сведения о первичном документе, период уплаты и сумма. Данные также обобщаются по кварталам и за налоговый период.

На сегодня использование раздела V актуально только для бизнесменов, ведущих торговую деятельность в Москве. Это связано с тем, что торговый сбор действует только в столичном регионе. Хотя потенциально он может быть введен еще в Санкт-Петербурге и Севастополе (ст. 410 НК РФ).

Пример заполнения КУДиР для УСН-доходы 6% в 2018 году можно скачать здесь.

Порядок и образец заполнения КУДиР при УСН 15% — доходы минус расходы

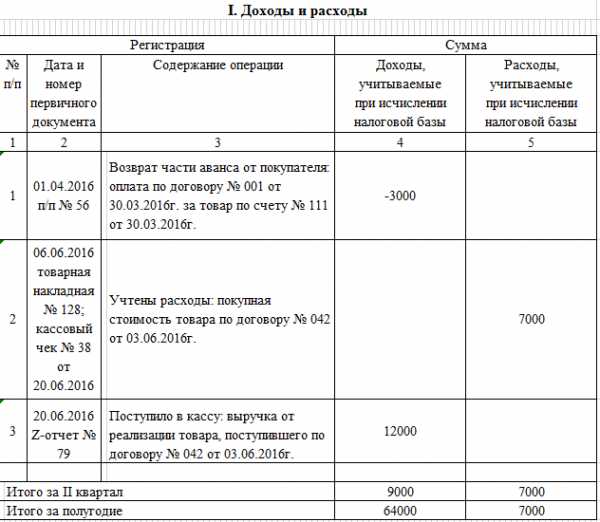

Как вести КУДиР при УСН 15%, вытекает из сущности этого объекта налогообложения. Во-первых, в рассмотренном выше разделе I отражаются не только доходы, но и расходы. Кроме того, нужно заполнить специфические разделы, отражающие особенности учета расходов при УСН.

Раздел II включает в себя сведения об учете расходов, связанных с приобретением основных средств (ОС). Порядок отражения этих расходов содержится в п. 3 ст. 346.16 НК РФ. Он достаточно сложен, поэтому вся информация, связанная с учетом ОС, вынесена нами в отдельный раздел статьи (ниже).

Раздел III актуален только для тех налогоплательщиков, которые получали убытки в предыдущих налоговых периодах. В этом случае они в течение 10 лет имеют право уменьшить налоговую базу (п. 7 ст. 346 18 НК РФ). Использовать в данном случае можно только убытки, полученные на упрощенке:

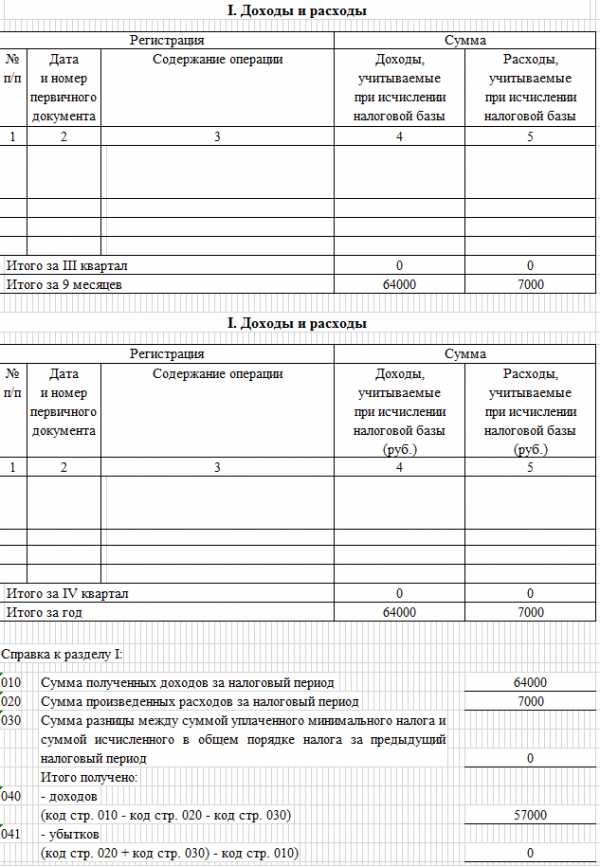

- Строка 010 содержит информацию о не использованных на начало года убытках.

- В строках 020–110 эта сумма расшифровывается по годам.

- В строке 120 приводится налоговая база текущего периода, которая потенциально может быть уменьшена (показатель должен быть равен строке 40 раздела I).

- Строка 130 отражает сумму фактического снижения базы за счет предыдущих убытков.

- В строке 140 показывается убыток текущего налогового периода (равен показателю строки 41 раздела I).

- В строке 150 указывается сумма убытка, переходящая на следующие периоды.

- По строкам 160–250 приводится расшифровка переходящего убытка по годам.

Образец заполнения КУДиР для УСН — доходы минус расходы можно скачать здесь.

Учет ОС при УСН и заполнение раздела II КУДиР

Принципы расчета в данном случае зависят от времени покупки (создания) объекта ОС. Если он появился до перехода на УСН 15%, то списание остаточной стоимости зависит от срока использования:

- До 3 лет — вся сумма списывается в первый год применения УСН.

- От 3 до 15 лет — списание длится 3 года долями по 50, 30 и 20%.

- Свыше 15 лет — сумма равномерно списывается в течение 10 лет.

Если же объект ОС был куплен уже во время действия УСН, то затраты на него списывают в том же году, в котором его приобрели. Однако здесь следует учитывать также общее правило признания затрат при УСН «по оплате» (подп. 4 п. 2 ст. 346.17 НК РФ). Если объект куплен в рассрочку и его оплата происходит в течение двух или более налоговых периодов, то списание его стоимости тоже растягивается.

Таким образом, схема списания затрат на ОС при УСН достаточно сложна. Это отражено в структуре раздела II, который содержит 16 граф:

- № п/п.

- Наименование объекта.

- Дата оплаты.

- Дата подачи документов на госрегистрацию (если это требуется для данной категории ОС).

- Дата ввода в эксплуатацию (принятия к учету).

- Первоначальная стоимость объекта. Графа заполняется в случае приобретения ОС во время применения УСН.

- Срок полезного использования. Заполняется, если объект был куплен (создан) до перехода на упрощенку.

- Остаточная стоимость объекта, перешедшая из другой налоговой системы.

- Количество кварталов, в течение которых объект используется в текущем налоговом периоде.

- Доля стоимости объекта, принимаемая к учету в текущем налоговом периоде, в процентах.

- Доля стоимости в процентах, принимаемая за каждый квартал. Она определяется путем деления годовой доли на количество кварталов из графы 9.

- Сумма, принимаемая в расходы за квартал. Определяется путем умножения первоначальной (остаточной) стоимости на показатель из графы 11.

- Сумма расходов за налоговый период. Так как списание по кварталам производится равномерно, то значение в графе 13 равно произведению показателей из граф 9 и 12.

- Информация о расходах, списанных по данному объекту в предыдущих налоговых периодах.

- Остаток стоимости объекта, переходящий на следующие периоды.

ОБРАТИТЕ ВНИМАНИЕ! Для ОС, приобретенных во время использования УСН, графы 14 и 15 не заполняются.

- Дата выбытия объекта по любым основаниям.

***

Заполнение книги доходов и расходов при УСН в 2018-2019 годах зависит в первую очередь от объекта налогообложения.

Все налогоплательщики должны заполнять титульный лист и раздел I, включающий сведения о доходах и расходах.

Кроме того, для каждого из объектов существуют специфические листы, отражающие особенности его применения.

Общим правилом для всех вариантов УСН является занесение сведений в КУДиР «по оплате», т. е. на основании фактических поступлений и расходов денежных средств.

***

Уверены, вам будет интересно ознакомиться и с другими материалами, которые мы написали специально для нашего канала Дзен.

nsovetnik.ru

Книга учета доходов и расходов (КУДиР) при УСН 2016

Чтобы правильно определить налоговую базу по единому налогу все налогоплательщики на УСН должны вести книгу учета доходов и расходов (КУДиР). Минфин России приказом от 22 октября 2012 г. № 135н утвердил форму КУДиР и порядок ее заполнения. Неважно, какой у предпринимателя или организации объект налогообложения, «доходы» или «доходы минус расходы» — ведение книги учета доходов и расходов при УСН обязательно для всех. Если книга учета отсутствует или содержит неправильные данные, которые привели к занижению налоговой базы, налоговые органы вправе оштрафовать предпринимателя.

Рассмотрим порядок ведения и некоторые особенности заполнения КУДиР на УСН, а также приведем пример книги учета для объекта «доходы минус расходы».

© фотобанк Лори

© фотобанк Лори

Как вести КУДиР

Книгу учета можно вести как в электронном виде, так и на бумажном носителе. КУДиР для ИП на УСН не отличается от книги для организаций. Электронную КУДиР по окончании налогового периода (года) нужно распечатать на бумаге, в том числе и незаполненные разделы. Книгу прошивают, нумеруют все страницы и указывают их количество на последнем листе. Место прошивки проклеивается, ставится печать (если есть) и подпись предпринимателя.

В налоговой инспекции книга учета доходов и расходов при УСН в 2016 году не заверяется. Это правило действует с 2013 года. На каждый налоговый период (то есть ежегодно) заводится новая книга. Даже если деятельности в налоговом периоде не было, у предпринимателя должна быть книга учета с нулевыми показателями.

Операции вносятся в книгу в хронологическом порядке, каждая в отдельную строку. Нельзя вносить доходы и расходы, не подтвержденные документально. На каждую операцию должны быть соответствующие чеки, накладные, платежные поручения, кассовые ордера, договоры и другая первичка.

Суммы доходов и расходов ИП указываются в рублях без копеек.

Если в книге на бумажном носителе допущена ошибка, ее можно исправить при наличии на то оснований. Неверная запись зачеркивается, пишутся правильные данные, указывается дата внесения исправления и все заверяется подписью и печатью предпринимателя.

Как заполнять КУДиР

Книга учета доходов и расходов состоит из четырех разделов. КУДир для ИП на УСН с объектом «доходы минус расходы» не заполняют раздел IV, а ИП на УСН «доходы» не заполняют графы раздела l, относящиеся к расходам, справку к разделу l, а также разделы ll и lll. Организации действуют также.

Раздел l состоит из четырех таблиц, по одной на каждый квартал. В графе 2 указываем дату и номер первичного документа, подтверждающего доход или расход. Дата — день фактического поступления денежных средств в кассу или на расчетный счет.

Нужно помнить, что доходы и расходы, принимаемые к налоговому учету, должны отвечать требованиям налогового законодательства РФ. Не все полученные средства могут считаться доходом и не все затраты можно считать расходом. Например, не являются доходом суммы налога, возращенные из бюджета; денежные средства, полученные за возврат брака; ошибочно зачисленные на расчетный счет и др. В графе 3 можно указать вид дохода (выручка, аванс, внереализационный). При внесении расходов учитываем, что расходы на приобретение товара можно зачесть только после его продажи.

Если деньги поступали в течении дня по бланкам строгой отчетности (товарные и кассовые чеки), можно каждый из них вписать в отдельную строку, но проще оформить всю выручку за этот день одним приходным кассовым ордером и указать в нем все БСО. Книга учета доходов и расходов в этом случае заполняется лишь по одной строке на сумму кассового ордера.

В случае возврата денег за товар или услугу, запись в книге делается датой возврата, а полученная сумма вносится не в графу 5, а в графу 4 со знаком «минус».

В справке к разделу l суммируются все доходы и расходы за налоговый период. При отрицательном результате строки 040 и 041 не заполняются.

Раздел ll заполняется, когда предприниматель или предприятие приобретают или создают в налоговом периоде основные средства (здания, сооружения, оборудование, транспортные средства и другие активы, необходимые для производственной деятельности со сроком службы более 1 года) и нематериальные активы (авторские права, патенты, право на товарный знак и другие, не имеющие материальной формы, активы со сроком использование свыше 1 года).

Раздел lll нужно заполнять только, если у ИП есть убытки прошлого или текущего налогового периода и их можно перенести на следующий период.

Раздел IV предназначен для ИП на «упрощенке по доходам», чтобы уменьшить единый налог на сумму уплаченных в налоговом периоде страховых взносов в фонды. Взносы «за себя» ИП могут учесть для вычета в полной сумме, а ИП с работниками — в размере, не превышающем 50% от суммы единого налога.

Образец книги учета доходов и расходов при УСН

Скачать образец КУДиР

spmag.ru

Книга доходов и расходов УСН

29.12.2018

Важно! Новые форматы СЗВ-СТАЖ, СЗВ-КОРР, ОДВ-1 и СЗВ-ИСХ вступают в действие с 01.01.2019 года.

17.12.2018

Подключен новый тест 2-НДФЛ в новом формате 5.06. Обновлены справочники

В разделе «Статистика» появился новый документ: «Сведения о финансовых вложениях и обязательствах (Форма № П-6)»

В Налогоплательщике ПРО открыт 2019 год до 01.04.2019 — бесплатно

07.12.2018

Для ТСЖ, СНТ и ГСК — реализована печать QR кодов на бланках ПД-4 для упрощения процесса оплаты по квитанциям через платежные терминалы и мобильные приложения банков. Меню: БухУчет -> Документы -> Начисление задолженности физлицам (членам ТСЖ,СНТ,ГСК и пр.)

27.11.2018

В режиме «Настройки и сервис -> Контроль» добавлена возможность сравнения данных индивидуальной карточки и регистра доходов

08.11.2018

Появилась новая статистическая форма отчетности: «Сведения о об основных показателях деятельности микропредприятия» (Форма № МП(микро))

30.10.2018

При формировании счета на покупку программы реализована возможность оплаты со счета физического лица. Оплатить счет можно отсканировав QR код в платежном терминале, мобильном приложении (например: Сбербанк Онлайн) или через сотрудника банка

30.10.2018

При формировании счета на покупку программы реализована возможность оплаты со счета физического лица. Оплатить счет можно отсканировав QR код в платежном терминале, мобильном приложении (например: Сбербанк Онлайн) или через сотрудника банка

30.10.2018

Реализовано формирование отчетности в ПФР — СЗВ-КОРР с типом ОСОБ (Особая)

15.10.2018

Обновление стоимости «Налогоплательщик ПРО» и «Налогоплательщик Лайт». Единые цены для первичной покупки и обновлений!

10.10.2018

Добавлен новый режим «Архив отчетных форм» (Отчетность, налоги и взносы -> Отчетность (ФНС, ПФР, ФСС) -> Архив отчетных форм

25.09.2018

Новый документ «Сведения о численности (мужчины 1959 г.р., женщины 1964 г.р.), не являющихся пенсионерами»

nalogypro.ru

Книга доходов и расходов

26 марта 2016

Просмотров: 2086

Книга доходов и расходов является отличным помощником для предпринимателей, которые ведут упрощенный учет налогообложения и следят за всеми показателями своей деятельности.

Эта книга поможет вести все учеты по финансовым расходам (в том числе и по налогообложению государству), которые осуществлял самостоятельно предприниматель. Если рассматривать Налоговый Кодекс Российской Федерации, то по его правилам учет доходов и расходов индивидуальными предпринимателями обязан вестись только в специально разработанной книге, в которой будут отображаться все финансовые операции, связанные с бюджетом предприятия. Ну, а выглядеть эта книга должна соответственно утвержденному Министерством финансов РФ образцу, и ее форма на данный момент, начиная с 2004 года, неизменна. Давайте более подробно рассмотрим, что представляет собой книга доходов и расходов ИП, как ведется ее учет в нескольких видах. Также необходимо изучить основные правила ведения и заполнения этой книги.

Что это такое?

Министерство финансов РФ утвердило специально разработанную форму ведения книги, где будет отображаться учет, доход и расход, заполненный в определенных графах и будут соблюдены требования. Первый лист (титульный), являющийся представляющим лицом этого документа, обязан содержать следующую информацию:

- Достоверные данные ФИО главного владельца предприятия.

- Идентификационный номер налогоплательщика, являющегося владельцем предприятия.

- Непосредственный объект, который будет подвергаться налоговому сбору.

- Основная единица измерения сбора.

- Место проживания по прописке основного владельца предприятия.

- Все имеющиеся номера расчетных счетов предприятия.

- Правильное название банка, с которым сотрудничает предприятие.

- Указание даты, когда было выдано уведомление, которое позволяет пользоваться упрощенной системой сбора налогов.

В налоговых организациях нет специальных требований, которые направлены на обязательную регистрацию такой книги, чего не скажешь про Министерство Финансов РФ, где выдвигают подобные условия, связанные с обязательной регистрацией.

Обязательным условием перед использованием этого документа является его проштамповка и прошивка. Этот документ должен на последней странице содержать данные о полном количестве листов, которые обязательно должны заверяться личной подписью индивидуального предпринимателя. И не стоит забывать про наличие специальной печати, которую должен поставить в документ работник налогового учреждения.

Ведение документа налогообложения

Документ обязан содержать в себе абсолютно все операции, которые осуществил индивидуальный предприниматель по расходам и доходам. Книга учета доходов индивидуальных предпринимателей должна предусматривать в себе все имущественное состояние предпринимателя, а также все осуществленные операции по налогообложению за полный период существования.

Стоит отметить, что учет доходов и расходов ИП обязан вестись в рублевом эквиваленте, другие валюты оплаты налога в государстве на нынешнее время не предусмотрены.

Но существуют определенные моменты, которые осуществляются иностранной валютой, это в обязательном порядке должно отображаться в документе. Если используется иностранная валюта, то при записи в документе она должна быть пересчитана на рубли, а пересчет можно осуществить с помощью нынешнего курса на момент перевода в Центральном отделении банка.

Обязательным условием является ведение документа на русском языке. Но в случае занесения записей на иностранном языке должен присутствовать обязательный перевод на русский язык. Книга учета доходов и расходов для ИП должна иметь вид отдельного заполнения для финансовых и хозяйственных операций в случае разнообразных деятельностей одного и того же владельца предприятия.

Если предприниматель занимается деятельностью, направленной на здравоохранение, образование, спорт и культуру, то необходимо заполнять все данные физических и юридических лиц, которым оказывались услуги, связанные с ведением этой документации.

Электронный вид ведения документа

В настоящий момент появилось разрешение, которое связано с ведением электронного вида данного документа. Но обязательным условием при ведении электронного варианта книги является распечатка, когда наступает конец каждого отчетного периода времени.

Еще необходимо помнить, что распечатанная электронная книга должна иметь проштампованный и прошитый вид, где в конце будет содержаться полное количество страниц, которые содержит документ и при этом заверенное личной подписью индивидуального предпринимателя. В этом заключается основная схожесть двух документов.

Если книга доходов и расходов для ИП ведется в электронном формате, то установленного срока сдачи документа в государственные организации налоговых сборов не существует.

Но стоит заметить, что срок сдачи книги рекомендуется осуществить намного раньше, чем происходит сдача налоговой декларации. Причем каждый предприниматель обязан утвердить все имеющиеся опечатки или ошибки, сделанные в момент заполнения документа.

В случае допущения опечатки или грубой ошибки предпринимателем в момент заполнения документа необходимо осуществить следующую операцию: аккуратное зачеркивание опечатки с последующим написанием достоверных данных. А вот в электронном варианте книги учета можно поступить следующим образом: запишите неправильную опечатку или строку, в которой была допущена опечатка в программу, и с помощью нажатия знака минус можно внести уже откорректированную или правильную информацию.

При заполнении книги опирайтесь на положенные правила

Законодательство Российской Федерации предусмотрело и утвердило ряд правил, которые обязаны соблюдаться предпринимателем в момент ведения учета книги, где отображены все доходы и расходы ИП. Итак, для каждого человека, который имеет официально зарегистрированное предприятие, являющееся Обществом с Ограниченной Ответственностью (ООО), разработан ряд правил заполнения документации. Это касается и личности, которая является индивидуальным предпринимателем. Основные правила ведения документа налогообложения заключаются в следующем:

- Обязательное внесение доходов, которые подвергаются налоговому сбору. К ряду этих операций могут относиться выполненные услуги или осуществленные работы и товары, которые реализованы на рынке сбыта. Необходимо обращать внимание и на Налоговый Кодекс, в котором прописан ряд продукции, необходимой обязательному занесению, даже если она нереализованная.

- Общая Система Налогообложения (ОСНО) предусматривает вариант, связанный с операцией доходы минус расходы. Но в этом случае необходимо учитывать только облагаемые доходы. Не стоит перечислять в документе ведения учета расходы, которые перечислены в Налоговом Кодексе РФ и отображены в ст. 346.16.

- Ни в коем случае не отображайте информацию об уплаченных платежах. Если вы используете упрощенную систему, то в ней должно быть лишь отображение вычета налога и больше ничего лишнего.

- Стоит учитывать, что все полученные авансы от партнеров тоже облагаются налогом УСН (упрощенная система налогообложения). В случае возвращения покупателем аванса налог значительно уменьшится.

- Если вы являетесь индивидуальным предпринимателем и используете электронную систему сбора налогов и ведения учета, то не стоит отображать в документе платежи авансов и уплаченных налогов.

- В случае, когда предприниматель, отчитывающийся в учреждении налогового сбора, является посредником, он обязан показывать данные не по всем платежам доходов. Указывается только посредническое вознаграждение.

- В случае принятия УСН расходы должны быть оплачены и приняты поставщиками, но при этом необходимо наличие специального пакета документов, содержащих все накладные и другие документы.

- Получив счет-фактуру, можно определить и включить стоимость расходов.

Вспомогательные моменты заполнения

Помните, что заполнение книги должно осуществляться в конце каждого рабочего дня, если были получены доходы. Не стоит выбрасывать книгу ведения учета после того, как она закончилась или вы в ней осуществили последнюю запись, связанную с работающим предприятием, так как этот документ хранится как образец, подтверждающий финансовую деятельность, на протяжении 3 лет. Это сможет вам помочь, если возникнут неприятные споры или судебные разбирательства с партнерами.

В случае осуществления нескольких деятельностей предприниматель проводит учет только в одной книгу. Потеря книги должна иметь следующие последствия: сообщение об утрате в налоговую службу, восстановление документа на протяжении 90 календарных дней, подача заявления в правоохранительные органы об утрате документа. Необходимо подводить ежемесячные, а также квартальные и годовые итоги в книге учета.

В законодательстве не предусмотрены определенные правила по использованию средств написания информации. Старайтесь использовать одну ручку для заполнения. Бланк титульного листа можно скачать в интернете и с легкостью заполнить самостоятельно.

Книга учета является обязательным документом в ведении расходов и доходов на территории Российской Федерации. Благодаря ведению этого документа предприниматель сможет видеть, как развивается его деятельность.

Похожие статьи

Автор:

Иван Иванов

Поделись статьей:

Оцените статью:

Похожие статьи

vseobip.ru

книга учета доходов и расходов и электронные услуги| Контур Эльба

КУДИР — это книга учета доходов и расходов УСН. Ведется она только бизнесом на упрощенке (УСН) — специальном налоговом режиме, который предусматривает уплату только одного налога (не путать с взносами в фонды) в ИФНС. Как и следует из названия налогового режима, учет доходов и расходов ведется «простой». И ведется он для того, чтобы посчитать налогооблагаемую базу, а это либо доходы (с них платится 6%, как правило), либо доходы минус расходы (15% от получившейся разницы). При этом не все доходы являются доходами (общий принцип для оценки поступлений — если они не несут экономическую выгоду, значит доходом не являются, и не учитываются), а расходы — расходами (сотовая связь, коммунальные платежи ИП и др.), соответственно, при выборе УСН доходы минус расходы нюансов будет больше.

Желание или обязанность? Книга учета доходов и расходов УСН в законах:

Порядок ведения книги учета доходов и расходов УСН (КУДИР) утвержден приказом № 154н Министерства финансов РФ от 31 декабря 2008 («Об утверждении форм книги учета доходов и расходов организаций и ИП, применяющих упрощенную систему налогообложения, книги учета доходов ИП, применяющих упрощенную систему налогообложения на основе патента, и порядков их заполнения») , согласно которому налогоплательщики (единого налога) обязаны обеспечивать полноту, непрерывность и достоверность всех показателей деятельности, заносимых в КУДИР, что позволит правильно исчислять налоговую базу и сумму уплачиваемых налогов.

Возникает резонный вопрос у многих: » А могу ли я не всё указать?». Конечно, можно что-то скрыть. Однако со временем у поставщиков, заказчиков, с которыми вы работали, пройдут налоговые проверки, и выяснится, что они с вами заключали сделки, проходили оплаты и т.д. Соответственно, налоговая выявит факты нарушений, наложит штрафы, проведет проверку, заморозит расчетный счет в банке и т.д., и т.п. Если же оплата производилась безналичным способом, то факты нарушений заполнения книги учета доходов и расходов УСН выясняются быстрее всего, инспекции достаточно запросить выписку из банка. В плане штрафов «политика» налоговой следующая. Если из-за ошибок налог будет определен неверно, то бизнес ожидает штраф в виде 20 процентов неуплаченной суммы (ст. 122 НК РФ). В случае нарушения, вызванного умышленными действиями (бездействием), размер штрафа может быть увеличен до 40 процентов.

Как заполняется книга учета доходов и расходов УСН УСН

Согласно названному приказу Минфина, книгу учетов и расходов можно вести как в бумажном, так и в электронном виде.

При заполнении КУДиР на бумаге необходимо до внесения первых записей оформить ее должным образом, придти в налоговую инспекцию по месту регистрации бизнеса и скрепить КУДИР печатью налогового органа. В конце года книга учетов и расходов пронумеровывается, сшивается, а затем удостоверяется печатью (ИП может её не иметь) и подписью руководителя, а затем относится в налоговую инспекцию и там регистрируется.

Книга, которая велась в электронном виде, распечатывается после окончания года, оформляется, а затем относится в налоговую инспекцию и там регистрируется. Сделать это необходимо не позднее 31 марта года, следующего за отчетным. Для индивидуальных предпринимателей установлен срок до 30 апреля. Регистрация/ заверение КУДИР — дело не обязательное, поэтому налоговая может требовать, а может и не требовать. Следовательно можно и не ходить на заверение КУДИР (основание — письмо ФНС от 3 февраля 2010 г. № ШС-22-3/84@), однако, хранить распечатанный, подшитый и подписанный экземпляр книги учетов и расходов обязательно. В случае камеральной проверки, его обязательно потребуют предъявить.

Помимо вопросов заверения КУДИР между бумажным и электронным заполнением, есть ещё масса отличий по самому заполнению книги учета доходов и расходов УСН.

Конечно, заполняется КУДИР по строго установленной форме, определение и отражение доходов и расходов строго регламентированы законом. Порядок признания и учета доходов установлен пунктами 1 и 3 статьи 346.17, пунктами 1–5, 8 статьи 346.18, пунктом 1 статьи 346.25 Налогового кодекса. Но большинство действий по заполнению электронной КУДИР автоматизируется, а с бумагой вся работа будет исключительно ручной).

А главным отличием будет то, что если вести КУДИР на бумаге, то нужно в 100% случаях разбираться, из чего она состоит и как заполняется. А если вести в электронном виде, то будут два варианта.

Заполнение книги учета доходов и расходов УСН будет либо ручным, либо автоматическим. Первый вариант, как правило подразумевает, что нужно скачать книгу учета (файл), либо скачать программу КУДИР, и вносить в неё записи либо сразу же, либо переносить их из блокнотов/тетрадей/книг.

Автоматическое заполнение книги учета доходов и расходов ИП и ООО можно рассмотреть на примере самого распространенного в России среди предпринимателей интернет-сервиса для УСН и ЕНВД — Контур Эльба (Электронный бухгалтер Эльба).

По сравнению с обычными программами, у интернет-сервиса есть масса отличий:

— не нужно скачивать программу, устанавливать, обновлять, следить за необходимостью обновлений в том числе

— не нужно привязывать ведение учета к одному компьютеру, где установлена программа КУДИР, а также делать синхронизации между программами на разных компьютерах

— не нужно ходить по форумам и порталам, чтобы выяснить в случае появления нового источника доходов/расходов, куда его относить и можно ли это делать (в интернет-сервисе Эльба в разделе «Вопрос бухгалтеру» вы задаете вопрос прямо из личного кабинета)

— не нужно вручную заносить транзакции из интернет-банка, или операции с наличными денежными средствами — электронный бухгалтер автоматически учтет все движения

Список отличий и удобств достаточно большой. Если все операции у вас уже отработаны, и вы знаете, что куда относить, то про книгу учетов и расходов можно, вообще, забыть. Она сформируется автоматически нажатием одной кнопки. Эльба в конце отчетного года пришлет вам письмо о начале отчетности, вы зайдете в личный налоговый календарь, увидите, что в настоящее время актуальна задача завершения ведения КУДИР в этом году и её распечатки/регистрации в налоговой. Если все доходы и расходы вы вели в Эльбе (внесли в неё), то книга доходов и расходов сформируется мгновенно нажатием одной кнопки. Потом книгу учета нужно скачать и распечатать, а затем, следуя инструкции, сшить.

Последняя группа отличий между бумажной и электронной КУДИР касается исправления ошибок при заполнении книги учета доходов и расходов УСН. Ведь бизнес развивается, меняется, появляются новые ситуации, возникают новые вопросы, и иногда допускаются ошибки. При заполнении книги учета доходов и расходов на бумаге, если сделать ошибки, то каждое их исправление необходимо обосновать и подтвердить подписью индивидуального предпринимателя или руководителя организации (ООО, ТСЖ), указав дату исправления и поставив печать (при ее наличии). А для электронной КУДИР есть возможность правки и корректировки в текущем периоде.

Ну и в заключении нужно отметить, что, что заранее уведомлять налоговую инспекцию, в какой форме будет вестись КУДиР, не обязательно.

Создайте аккаунт, чтобы заполнить КУДИР автоматически прямо сейчас:

Для тех, кто КУДИР хочет вести вручную, полезно будет знать:

1. Когда и как учитывать доходы (для УСНО доходы и для УСНО доходы минус расходы)

УСН учитывает доходы по кассовому методу, то есть, если пришли деньги на расчетный счет или в кассу – сразу же их нужно записывать в доход. Суммы предварительной оплаты учитываются в налоговом периоде их получения (см. письма Минфина России от 20 февраля 2009 г. № 03-11-09/67, от 30 октября 2009 г. № 03-11-06/2/231). Если за товар, услугу покупатель расплачивается частями, то и в КУДиР эти суммы будут попадать в том объеме и той датой, когда они поступили в кассу или на расчетный счет.

А как быть, если сумма предоплаты покупателю возвращена? В такой ситуации доходы будут уменьшены на сумму возврата. Именно доходы, и именно в день возврата! То есть сумму возвращенного аванса ставить в расходы нельзя, она записывается в графу 4 со знаком «минус». То есть учитывать сумму в книге учета доходов нужно именно в том расчетном периоде, когда произошел возврат, подтвержденный расходным кассовым ордером или платежным поручением.

Помимо денежного дохода, бывает и доход в натуральной форме. В таком случае сумма дохода оценивается по рыночной цене, определяемой с учетом положений статьи 40 Налогового кодекса, а датой принятия к учету такого дохода является дата документов, оформляемых при передаче товаров (товарная, товарно-транспортная накладная, акт и прочее).

2. Какие расходы УСН учитывает (для УСНО доходы минус расходы)

Учет расходов ведется согласно пункту 1 статьи 346.16 Налогового кодекса, где указан перечень затрат, который не стоит подвергать интерпретации и дополнениям! Именно на него необходимо ориентироваться, занося тот или иной расход в КУДиР. Всего существуют несколько требований к расходам, они должны быть: обоснованными, документально подтвержденными, направленными на получение дохода.

Расходы при УСНО учитываются по фактической оплате (п. 2 ст. 346.17 НК РФ). Оплатой товаров (работ, услуг, имущественных прав) признается прекращение обязательства их приобретателя перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг, передачей имущественных прав).

Здесь следует оговорить один нюанс: расходы на товары, которые подлежат дальнейшей перепродаже, следует учитывать в момент их реализации, а стоимость материалов – после того, как их передали в производство.

Расходы на основные средства стоят отдельным пунктом в КУДИР.

Кроме того, «упрощенцы» (ООО) должны вести учет основных средств и нематериальных активов.

Достаточно ли вести книгу учета доходов и расходов УСН малому бизнесу?

Есть ряд исключений, когда простой учет недостаточен, и, фактически, упрощенцы обязаны вести настоящий бухгалтерский учет. Этих случаев несколько:

1. Когда необходимо определить, является ли сделка организации крупной. В этом случае понадобятся данные бухучета о стоимости имущества и данные о балансовой стоимости активов.

2. Для представления бухгалтерской отчетности акционерам. Конституционное право на информацию в сфере экономики и предпринимательства обеспечивается в том числе бухучетом.

3. При выплате дивидендов для определения размера чистой прибыли и стоимости чистых активов. Эти расчеты производятся на основании данных бухгалтерского учета.

4. Для публикации годового отчета и бухгалтерского баланса в случае публичного размещения облигаций и иных эмиссионных ценных бумаг. ООО и АО в указанном случае обязаны публиковать эти документы.

5. Когда организация совмещает УСН и ЕНВД. Организации на ЕНВД обязаны вести бухучет, даже если по другим видам деятельности они используют УСН.

Метки: бизнес, доходы и расходы, закон, ИП, календарь, книга учета доходов, КУДИР, налог, налоговая, ООО, упрощенка, УСН, учетwww.elba-buhgalter.ru