Как вести учет доходов и расходов ип при усн – Как вести книгу доходов и расходов при УСН (образец)?

Как правильно вести учет доходов и расходов ИП?

Как вести учет доходов и расходов ИП при УСН (упрощенной системе налогообложения) в соответствии с законодательством? Порядок учета зависит от выбранных объектов налогообложения — «доходы» или «доходы минус расходы».

ИП с объектом «доходы минус расходы»: как вести учет

Ведение книги учета доходов и расходов

Как вести бухучет ИП на УСН с объектом «доходы»

Программа для упрощения учета

Итоги

ИП с объектом «доходы минус расходы»: как вести учет

Выбор ИП на УСН объектом налогообложения «доходы минус расходы» обязывает ИП вести учет полученной выручки и произведенных затрат. В учете используется кассовый метод (ст. 346.17 НК РФ). Особенности учета дохода:

- Признание доходов от реализации товаров, работ, услуг или имущественных прав производится в момент получения оплаты.

- Для налогообложения принимается выручка, полученная при ведении обычных видов деятельности, и внереализационный доход.

При подсчете налогооблагаемой базы особое внимание уделяется подтверждению затрат. Расходы должны быть оправданы и подтверждены документально. Для отражения расходов требуется наличие документов первичного учета, подтверждающих их осуществление и оплату.

Отметим важные моменты в учете затрат:

- Признание расходов производится после их фактического осуществления (получения товара, работ, услуг) и оплаты поставщику. В случае, если оплата за закупленные товары (работы, услуги) производится по частям — включить в расходы можно только фактически оплаченную часть приобретенных товаров (работ, услуг). Оставшаяся часть включается в расходы после ее оплаты.

- Списание материальных расходов осуществляется после реализации покупателю товара или продукции, для производства которой использовались ТМЦ.

- Назначением затрат является их использование для ведения деятельности с целью получения дохода.

- Перечень расходов представлен закрытым списком, перечисленным в ст. 346.16 НК РФ.

Более подробно о видах затрат читайте в статье «Перечень расходов при УСН «доходы минус расходы».

ИП освобождены от формирования баланса и бухгалтерской отчетности. Обязанности ограничиваются ведением доходов и расходов либо только доходов в зависимости от выбранного объекта налогообложения.

Формы первичного учета используются ИП для подтверждения расходов, уменьшающих облагаемую базу единого налога при ведении УСН. Отсутствие первичной документации не позволяет ИП учитывать расходы при подсчете налогооблагаемой базы и величины единого налога.

Ведение книги учета доходов и расходов

Налоговый учет ИП на УСН ведется с использованием книги учета доходов и расходов (КУДиР) — основного налогового регистра (ст. 346.24 НК РФ) при УСН.

Ведение КУДиР производится с соблюдением условий:

- В книге отражаются доходы в соответствии со ст. 346.15 НК РФ и расходы, поименованные в закрытом списке ст. 346.16 НК РФ.

- Запись производится в хронологическом порядке с выведением итогов на отчетную дату. Данные должны быть подтверждены документально.

- Корректировочная запись (например, по факту возврата от покупателя) выполняется аналогично записи по исходной операции (продаже), но со знаком «минус» в колонке с суммой операции.

- Реквизиты подтверждающих документов отражаются в КУДиР в столбце для внесения информации об основании записи.

- КУДиР за налоговый период формируется полностью, все разделы, даже при наличии незаполненных разделов или отсутствии деятельности.

- Обязательным к заполнению являются все разделы, касающиеся учета доходов и расходов, основных средств, полученного убытка и сумм расходов для снижения налога.

Данные КУДиР используют для определения величины налога по УСН при уплате авансовых платежей и расчете с бюджетом по итогам налогового периода. Сводные показатели КУДиР отражаются в декларации, представляемой налогоплательщиком по итогам года.

Контроль данных производится при налоговой проверке, основными задачами которой являются:

- определение полноты учета доходов и документального подтверждения расходов;

- подтверждение правильности внесения показателей в КУДиР и декларацию;

- выявление точности исчисления единого налога по отчетным и налоговым периодам.

Ведение книги осуществляется в ручной (в бумажном варианте) или электронной форме с последующим выводом на печать. Книга формируется по налоговому годовому периоду, прошивается и заверяется предпринимателем. Для каждого календарного года открывается новая книга вне зависимости от того, велась ли ранее деятельность. Заверять КУДиР в ИФНС не требуется.

Об условиях признания затрат читайте в статье «Принимаемые расходы при УСН в 2015-2016 годах».

Как вести бухучет ИП на УСН с объектом «доходы»

Выбор ИП на УСН объекта «доходы» оправдан при отсутствии расходов для учета и снижения налогооблагаемой базы. Учитываются доходы в виде поступивших денежных средств либо полученные путем погашения задолженности зачетом, переуступкой прав.

Учет расходов ИП не производит. При формировании данных облагаемой базы налогоплательщик:

- Ведет учет первичной документации полученных доходов — кассовых ордеров, выписок расчетного счета.

- Учитывает взносы в фонды, перечисленные с заработной платы работников, выплаты по листкам нетрудоспособности и собственные страховые платежи. Суммы используются для снижения величины налога.

Заполнение КУДиР ведется в строго хронологическом порядке. Если ИП отчисляет фиксированные взносы собственного страхования в конце года, снизить единый налог лицо имеет право только в месяце платежа.

ИП обязан вести документы по учету ОС и НМА. Для амортизируемого имущества производится начисление амортизации. Учет ОС производится в соответствии со ст. 258 НК РФ. Данные основных средств используются для определения соответствия остаточной стоимости лимиту при УСН, при переходе на ОСНО или продаже имущества. Учету подлежат основные средства, участвующие в получении дохода и отвечающие признакам ОС.

О порядке использования УСН читайте в статье «Условия применения УСН в 2015-2016 годах».

Программа для упрощения учета

Автоматизированный учет данных является удобной формой ввода доходов, расходов и формирования отчетности. При использовании программы:

- обеспечивается актуальность требований законодательства;

- производится группировка данных по аналитическому признаку для получения сводов и внутренней отчетности;

- осуществляется автоматический расчет налогов для авансовых платежей и окончательного расчета с бюджетом;

- формируется КУДиР и отчетность в автоматическом режиме на основе введенных данных;

- производится выгрузка данных для дальнейшей передачи в органы контроля.

Программа для помощи ведения учета ИП позволяет не заводить штат специальных работников или снизить трудоемкость обработки данных. Продукт адаптируется для индивидуальных условий деятельности.

О характеристиках программного обеспечения читайте в материале «Обзор бесплатных бухгалтерских программ для УСН».

Итоги

Упрощенная система, используемая ИП, обязывает учитывать данные для формирования единого налога. Для простоты документооборота и получения безошибочных выходных данных используют специализированную программу.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяКак ИП вести бухгалтерию самостоятельно: пошаговая инструкция 2019 года

Начиная собственный бизнес, предприниматели не всегда уделяют должное внимание вопросу бухгалтерии. Кто-то слышал, что ведение бухгалтерского учета индивидуальным предпринимателем по закону не требуется, другие считают этот вопрос второстепенным, третьи – что ничего сложного здесь нет, и справиться с учетом можно самостоятельно.

На самом деле, постановка бухгалтерии ИП с нуля необходима уже на этапе планирования предпринимательской деятельности. Почему?

Нужен ли бухгалтер для ИП? Бухгалтерское сопровождение ИП однозначно необходимо. Вопрос только, кто будет его осуществлять – штатный бухгалтер, сторонний исполнитель бухгалтерских услуг или сам индивидуальный предприниматель?

Ведение бухгалтерского учета ИП в 2019 году

Законом № 402-ФЗ установлено, что индивидуальные предприниматели могут не вести бухгалтерский учет. Однако это положение не следует понимать так, что ИП вообще никак не отчитывается перед государством. Кроме собственно бухгалтерского учета существует другой – налоговый учет.

Налоговый учет – это сбор и обобщение сведений, необходимых для расчета налоговой базы и налоговых платежей. Его ведут все налогоплательщики, в том числе индивидуальные предприниматели. Чтобы разобраться в налоговой отчетности и порядке налогового учета, надо обладать профессиональными знаниями или самостоятельно изучить эти вопросы. А кроме того, есть специальная отчетность по работникам, кассовые и банковские документы, первичная документация и т.д.

Часто предприниматели не видят особой разницы между видами учета, поэтому всю свою бухгалтерию называют бухгалтерским учетом. Хотя в нормативном понимании это не соответствует действительности, но на практике это привычное выражение, поэтому мы тоже будем его использовать.

Итак, как правильно вести бухгалтерский учет? Ответ один – профессионально. Бухгалтером для ИП может быть штатный работник или специалист компании-аутсорсера. Если количество хозяйственных операций у ИП не слишком велико, то зарплата бухгалтера, принятого на постоянную работу, может оказаться неоправданными расходами. Если же вы готовы самостоятельно заняться своим учетом, то мы расскажем, как это сделать.

Как ИП вести бухгалтерию самостоятельно? Возможно ли это? Ответ вы найдете ниже в пошаговой инструкции.

Как ИП вести бухгалтерию самостоятельно: пошаговая инструкция 2019 года

Итак, на вопрос: «Обязан ли ИП вести бухгалтерский учет в 2019 году?» мы получили отрицательный ответ. Но хотя бухгалтерский учет ИП не ведут и не сдают бухгалтерскую отчетность, выше мы уже рассказали, что вести документооборот, связанный с бизнесом, предпринимателям необходимо. С чего начать ведение бухгалтерии ИП? Читайте в нашей пошаговой инструкции.

Шаг 1. Сделайте предварительный расчет предполагаемых доходов и расходов вашего бизнеса. Эти данные потребуются вам при расчете налоговой нагрузки.

Шаг 2. Выберите налоговый режим. Узнать в подробностях, на каких режимах или системах налогообложения работает ИП в России, вы можете в статье: «Системы налогообложения: как сделать правильный выбор?». Здесь же мы только перечислим их: основная система налогообложения (ОСНО) и специальные налоговые режимы (УСН, ЕНВД, ЕСХН, ПСН). От выбора системы налогообложения напрямую зависит налоговая нагрузка ИП. Суммы, которые вы должны выплачивать в бюджет, на разных режимах могут различаться в разы. Если вы не знаете, как сделать расчет налоговой нагрузки, рекомендуем вам получить бесплатную консультацию по налогообложению.

Шаг 3. Ознакомьтесь с налоговой отчетностью выбранного режима. Найти актуальные формы отчетности вы можете на сайте ФНС налог.ру или в нашей подборке образцов.Шаг 4. Определитесь, будете ли вы нанимать работников. Как ИП вести бухгалтерию на работника? Отчетность работодателей можно назвать достаточно сложной, причем, ее состав не зависит от выбранного налогового режима и количества работников. В 2019 году за работников сдают несколько видов отчетности: в ПФР, в ФСС и в налоговую инспекцию. Например, до 20 января всем ИП с работниками необходимо сдать&

www.regberry.ru

Журнал доходов и расходов у ИП на упрощенке

Журнал доходов и расходов ИП — упрощенка предполагает обязательность ведения этого документа — имеет официальное название «Книга учета доходов и расходов». Рассмотрим, в чем состоят особенности ее заполнения.

КУДиР — источник данных налогового учета

Особенности оформления журнала доходов и расходов

Где скачать журнал доходов и расходов

Итоги

КУДиР — источник данных налогового учета

Вне зависимости от того, какой из налоговых режимов применяет в работе ИП, у него отсутствует обязанность ведения бухгалтерского учета (подп. 1 п. 2 закона от 06.12.2011№ 402-ФЗ). Но вместе с тем ИП должен осуществлять учет данных, необходимых для подтверждения объема получаемого дохода и определения той базы, от которой будет рассчитываться подлежащий уплате налог, т. е. ему нужно вести налоговый учет.

Для этих целей НК РФ предусматривает оформление такого документа, как книга учета доходов и расходов (КУДиР). Существует несколько видов этой книги, предназначенных для использования при определенных режимах налогообложения: ОСНО, УСН, ЕСХН, ПСН. Неактуальна она только при ЕНВД.

Подробнее об особенностях каждого из режимов, доступных для применения ИП, читайте в статье «Режимы налогообложения для ИП в 2016 году — что применить?»

Вести КУДиР при УСН и юрлицо, и ИП обязывает ст. 346.24 НК РФ. Причем возникновение этой обязанности не зависит от того, какой из объектов налогообложения выбрал налогоплательщик для расчета налога: «доходы» или «доходы минус расходы».

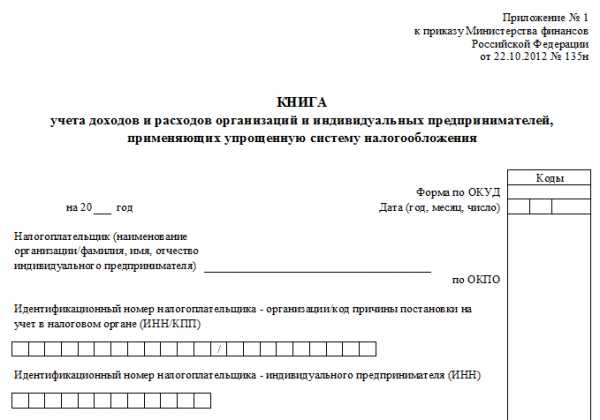

Форма книги, используемая при УСН, и правила ее оформления утверждены приказом Минфина России от 22.10.2012 № 135н.

Особенности оформления журнала доходов и расходов

Книга учета доходов и расходов представляет собой журнал, состоящий из титульного листа и 4 разделов, посвященных расшифровке:

- доходов и расходов, учитываемых при налогообложении, которые разбиваются поквартально и содержат информацию о данных, формируемых нарастающим итогом;

- расходов, относящихся к ОС и НМА, учитываемых для целей расчета налога в течение налогового периода, с выделением в них данных, соответствующих количеству кварталов эксплуатации в этом периоде;

- сумм убытков предшествующих лет, которые могут уменьшать налоговую базу;

- расходов, учитываемых для уменьшения суммы начисленного налога у плательщиков УСН, выбравших объектом налогообложения доходы, с поквартальной разбивкой этих данных.

Для ИП, избравшего объектом расчета УСН-налога «доходы минус расходы», обязательны к заполнению 1-й и 2-й разделы. 3-й раздел им будет оформляться при наличии данных по убытку, полученному в предшествующих налоговых периодах. 4-й раздел к объекту «доходы минус расходы» отношения не имеет.

Если для расчета УСН-налога выбран объект «доходы», то заполнять придется 1-й раздел в части доходов и 4-й раздел. Разделы 2 и 3 в этом случае оформляться не будут.

Каждому налоговому периоду (году) должен быть посвящен свой отдельный журнал. Данные в него следует вносить только те, которые имеют отношение к расчету налога. Отражаются они отдельными строчками с соблюдением хронологии событий и указанием ссылок на исходные данные первичных документов.

Журнал может формироваться не только на бумаге, но и в электронном виде. В последнем случае его надо распечатать (не исключая незаполненные разделы) и так же, как книгу, изначально создаваемую в бумажном варианте, прошить, пронумеровать листы, заверить подписью ИП и печатью, если у ИП она есть. При отсутствии данных для заполнения журнал, оформленный надлежащим образом, все равно у ИП должен присутствовать.

Примеры включения в журнал некоторых операций смотрите в нашем материале «Как заполнить КУДиР по БСО и расчетному счету?».

Где скачать журнал доходов и расходов

Форма книги, которую необходимо вести при УСН, приведена в приложении № 1 к приказу Минфина России от 22.10.2012 № 135н, присутствующему во всех справочно-правовых системах. Доступ к этому документу может быть полезен для более подробного ознакомления с правилами заполнения отдельных разделов книги.

А саму форму журнала можно скачать на нашем сайте.

Скачать форму

ВНИМАНИЕ! С 2018 года книга пополнится еще одним разделом. Кроме того, уточнятся правила ее заполнения. Подробнее об этом читайте в статье «Скорректирована книга доходов и расходов для УСН».

Итоги

Журнал доходов и расходов — документ, который ИП обязан оформлять не только при УСН, но и при применении других систем налогообложения (кроме ЕНВД). Для УСН этот журнал имеет особую форму, заполняемую с соблюдением общих правил, но с учетом особенностей, определяемых выбранным для расчета УСН-налога объектом.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru

пошаговая инструкция. Бухгалтерия ИП для начинающих

Еще на стадии регистрации предпринимателю следует определиться с системой налогообложения для своего будущего предприятия. После этого следует решить еще один важный вопрос: кому доверить ведение бухгалтерии. У ИП есть несколько вариантов его решения. Рассмотрим некоторые из них.

Ведение бухгалтерии

У ИП есть несколько возможностей:

- Заключить договор со специализированной фирмой на сопровождение отчетности. Этот способ считается наиболее затратным в финансовом плане. Однако при этом такой выход из ситуации полностью устраняет необходимость вникать в отчетность со стороны владельца предприятия. Опытные специалисты компетентных компаний сопровождают отчетность от начала и до конца, представляют интересы бизнеса в различных инстанциях.

- Наем приходящего бухгалтера. Этот вариант не такой затратный, как предыдущий. Однако в этом случае существует определенный риск. Выбор опытного специалиста будет лежать исключительно на предпринимателе. Сегодня найти человека, который может работать на дому и прекрасно справляться с поставленными задачами, достаточно сложно. Не так просто определить с первого взгляда объем знаний и компетентность специалиста. В таких делах целесообразно воспользоваться рекомендациями знакомых или партнеров по бизнесу.

- Бухгалтерия самостоятельно. Так поступают многие предприниматели, предприятие которых используют спецрежимы налогообложения. Бухгалтерия ИП на УСН и прочих системах имеет достаточно простую схему. С ней вполне может справиться и непрофессионал в этом деле. Тем более что существуют разнообразные автоматизированные сервисы, в которых подробно описывается бухгалтерия для ИП (например, онлайн-бухгалтерия 1С:БизнесСтарт специально для предпринимателей без бухгалтера)

Последний вариант обладает рядом несомненных преимуществ для предпринимателей.

Как вести бухгалтерию ИП самостоятельно?

Пошаговая инструкция для предпринимателей содержит все необходимые сведения, позволяющие в короткий срок разобраться со всеми нюансами системы. Как выше было сказано, в помощь бизнесмену созданы разнообразные сервисы. Кроме этого, предприниматель может пойти на специальные курсы. Такие занятия будут способствовать упорядочению полученных знаний. Выбирая этот вариант, предприниматель существенно экономит свои средства. Однако такая «бесплатная» бухгалтерия для ИП требует временных затрат. Это следует учитывать. Перед тем как начать вникать в правила составления отчетности, необходимо ознакомиться с базовыми понятиями системы. К ним, в частности, относят непосредственно само определение бухгалтерии, существующие специальные режимы. Без понимания этих элементов нельзя вести регистры, определять расходную и доходную части, осуществлять начисление зарплаты сотрудникам, высчитывать налоговые отчисления, готовить отчетную документацию. Все эти операции в комплексе составляют бухгалтерию предприятия.

Базовые понятия

Прежде чем разъяснить, как вести бухгалтерию ИП самостоятельно, пошаговая инструкция включает в себя объяснение ключевых элементов системы. В первую очередь предприниматель должен фиксировать совершение всех хозяйственных операций. Для этого существует учетная документация. Она используется в трех основных направлениях:

- Управлении.

- Налогообложении.

- Бухгалтерии.

Управленческий учет представляет собой анализ информации, приведенный в финансовой документации. На основании его предприниматель оценивает эффективность работы предприятия, принимает решения, планирует и оптимизирует деятельность, контролирует ее ход. Бухгалтерский учет предполагает непосредственно ведение финансовых документов компании. Это осуществляется согласно требованиям законодательства. Налоговым называют учет операций для формирования баз обложения. На основании этой документации составляется налоговая декларация, по которой предприятие отчитывается перед фискальными службами.

ОСНО

Рассмотрим на примере общего режима обложения, как вести бухгалтерию ИП самостоятельно. Пошаговая инструкция содержит указания о том, что предприниматель должен учитывать все производимые хозяйственные операции. Для их фиксирования используется Книга по расходам и доходам. В соответствии с информацией, которая там содержится, в конце налогового года предприниматель составляет декларацию по ф. 3-НДФЛ и отчисляет налог 13%. Эту выплату необходимо совершить до 30-го апреля. ОСНО предполагает также отчисление НДС. Для его расчета проводится учет всех исходящих и входящих счет-фактур, продаж, покупок в соответствующих книгах. На основании содержащейся в них информации формируется ежеквартальная декларация, рассчитывается налог по ставке 18%. Выплаты осуществляются до 20-го числа нового квартала за предыдущий. Если деятельность предпринимателя связана с наличностью, то необходимо вести кассовую книгу и заполнять приходно-расходные ордера.

Наемные сотрудники

При наличии персонала предприниматель должен вести кадровый учет работников. Он выступает в качестве их налогового агента. Предприниматель рассчитывает и удерживает с сотрудников подоходный налог, выплачивает страховые взносы в ФСС и ПФР. По персоналу ИП подает отчеты:

- В ИФНС о среднесписочной численности сотрудников и их доходах (ф. 2-НДФЛ). Первый документ сдается до 20 января, второй — до 1 апреля.

- В ФСС. В эту службу сдаются ежегодная и ежеквартальная ведомости по ф. ФСС-4 до 15-го числа месяца, который начинается после окончания отчетного периода.

- В ФОМС и ПФР. В эти органы сдается форма РСВ-1 до 15 числа второго месяца с даты окончания года и каждого квартала.

Если предприниматель работает один и не выступает в качестве нанимателя, ему необходимо отчислять фиксированные медицинские и пенсионные взносы «за себя».

УСН ИП

В задачи предпринимателя, использующего упрощенную систему, входит заполнение Книги учета сведениями о доходах при базе в 6% и поступлениях и расходах при тарифе в 15%. При использовании УСН ИП должен подать налоговую декларацию до 30-го апреля. Отчетность и взносы по персоналу при этом режиме аналогичны тем, что на ОСНО. Имущественный (для физлиц) и подоходный налоги не уплачиваются. Упрощенная система обложения считается наиболее популярной среди предпринимателей. При ее использовании очень просто разобраться, как вести бухгалтерию ИП самостоятельно. Пошаговая инструкция содержит немного пунктов, которым нужно следовать. Упрощенная система, таким образом, является наиболее подходящей для малого и среднего бизнеса.

ЕНВД

Этот режим, вместе с «упрощенкой», входит в категорию специальных, льготных. Однако при использовании ЕНВД бухгалтерия ИП для начинающих будет сложнее. При этой схеме нет необходимости учитывать расходы и доходы. Предпринимателю следует только фиксировать физические характеристики деятельности. Среди них, например, площадь помещения, которую занимает магазин, количество единиц в транспортном парке перевозчика и так далее. Все изменения физических показателей на протяжении года необходимо отражать в отчетности при исчислении налога с того месяца, в котором они произошли. Расчет обязательного платежа осуществляется в соответствии с базовой доходностью по конкретному виду деятельности. Показатель определяется местными уполномоченными органами. Кроме этого, необходимо знать коэффициенты-дефляторы. Это основные моменты, которые включает в себя бухгалтерия ИП. Для начинающих предпринимателей работают консультативные центры. Уточнить те или иные нюансы можно непосредственно в налоговой службе.

Важный момент

При использовании ЕНВД предпринимателю необходимо сдавать отчетность каждый квартал до 20 числа месяца, от которого начинается новый отчетный период. Уплата налога осуществляется до 25 числа. Предприниматели, применяющие ЕНВД, не обязаны вести учет. Однако это не освобождает их от соблюдения кассовых требований и порядка, в соответствии с которым осуществляются операции с наличностью. Таким образом, предприниматель должен иметь Кассовую книгу, первичную документацию, подтверждающую перемещение средств. Сохраняется обязанность внесения страховых платежей и отчетности по персоналу.

Заключение

Какую бы систему обложения не выбрал предприниматель, на изучение схему потребуется определенное время. При этом следует учитывать, что в законопроекты, рекомендации, методические материалы периодически вносятся изменения, за которыми необходимо следить. Целесообразно установить программное обеспечение, позволяющее осуществлять учет в автоматизированном режиме. Тем более что налоговые органы принимают отчетность в электронном виде. Необходимо отметить, что обновление программ происходит в соответствии с принимаемыми законодательными нормами. Это позволяет предпринимателю всегда быть в курсе изменений и правильно составлять документацию. В целом изучение схем обложения не представляет особенных сложностей. Специалисты рекомендуют начать с упрощенных, льготных режимов.

fb.ru

Учет расходов ИП на УСН с объектом «доходы»

УСН с объектом налогообложения «доходы» привлекает многих начинающих предпринимателей простотой учета. Казалось бы, достаточно своевременно делать записи о полученных деньгах в Книгу учета доходов и расходов, вовремя платить налог и подавать декларации. Но этого не всегда достаточно.

Иногда индивидуальным предпринимателям, применяющим УСН «доходы», все же приходится вести учет расходов для целей налогового учета. Отметим, что не у всех ИП возникает такая необходимость. Чтобы избежать возможных ошибок, всем налогоплательщикам все же следует разобраться в учете расходов.

Учет расходов

В соответствии с требованием ст. 346.24 НК РФ компании, применяющие УСН, должны отражать свои доходы и расходы в Книге учета доходов и расходов (КУДиР). Форма документа утверждена приказом Минфина от 22.10.2012г. №135н. П. 2.5 Порядка заполнения КУДиР освобождает налогоплательщиков с объектом налогообложения «доходы» от заполнения графы «Расходы», если компания не получала субсидии и не оказывала финансовую помощь, т.к. обязанность заполнять этот раздел возложена только на компании с объектом налогообложения «доходы – расходы».

Таким образом, индивидуальные предприниматели, применяющие УСН «доходы», могут не заполнять графу КУДиР «Расходы».

Расходы на сотрудников

Несмотря на то, что отражать расходы в КУДиР ИП не обязан, ему все же необходимо вести учет некоторых из них. Выясним, какие же расходы предприниматель должен учитывать и зачем.

ИП может работать не один, а нанять сотрудников. С их зарплат предприниматель обязан делать отчисления в фонды за счет собственных средств. Также работодатель обязан оплачивать своим сотрудникам пособия по болезням. На эти суммы ИП имеет права уменьшить налог, подлежащий уплате, но не более, чем на 50%. Понесенные расходы должны быть подтверждены документально (это могут быть платежные документы или расчетные ведомости).

Как и другие работодатели, индивидуальный предприниматель обязан удерживать НДФЛ из доходов своих сотрудников, т.е. ИП выполняет роль налогового агента по НДФЛ. Для подтверждения добросовестности исполнения обязанностей предприниматель должен хранить расчетные ведомости и платежные поручения об оплате НДФЛ в налоговую инспекцию.

Подотчетники

ИП имеет право выдавать деньги своим сотрудником под отчет. Из этих средств работники могут, например, покрывать расходы на хозяйственные нужны деятельности предпринимателя. Работники обязаны отчитаться, куда были потрачены деньги ИП. В качестве подтверждения произведенных расходов работники могут предоставить работодателю вместе с авансовым отчетом накладные, кассовые и товарные чеки и т.д.

Для чего это нужно, если понесенные расходы не уменьшают единый налог? Для того, чтобы подтвердить, что деньги были потрачены на нужды ИП, а не в личных целях сотрудника. В противном случае израсходованные деньги признаются доходом работника и должны облагаться НДФЛ, а также страховыми взносами (письмо Минфина от 31.10.2013г. №03-11-11/46739).

Для чего еще учитывать расходы

Лучше не избавляться от документов, подтверждающих понесенные расходы, т.к. они могут понадобиться в следующих ситуациях:

- ИП может потерять право применять УСН в середине года. В этом случае предпринимателю будет необходимо восстановить весь учет с начала того квартала, в котором он лишился права на упрощенку.

- При возникновении споров с поставщиками. Вам могут продать некачественный товар, и потребуется оформить возврат. Поставщик будет настаивать, что поставил вам продукцию на бОльшую сумму и т.д. В таких ситуациях вы сможете подтвердить свою правоту, предъявив первичные документы на понесенные расходы.

- Для проведения экономического анализа необходимо знать, какие расходы и в каком количестве несет ИП. Без такой информации невозможно посчитать прибыль и рентабельность деятельности.

Подведем итог. ИП, применяющий УСН «доходы», не обязан вести учет расходов, но при некоторых условиях он должен хранить документы, которые подтверждали бы факт совершения этих расходов.

Если вам нужна консультация по учету и налогообложению на УСН, пишите мне на странице Контакты. Узнайте, чем я могу помочь интернет-предпринимателям, загляните на страницу Услуги.

buh-v-seti.ru

Как правильно вести учет доходов и расходов ИП?

Отправить на почту

Как вести учет доходов и расходов ИП при УСН (упрощенной системе налогообложения) в соответствии с законодательством? Порядок учета зависит от выбранных объектов налогообложения — «доходы» или «доходы минус расходы».

ИП с объектом «доходы минус расходы»: как вести учет

Выбор ИП на УСН объектом налогообложения «доходы минус расходы» обязывает ИП вести учет полученной выручки и произведенных затрат. В учете используется кассовый метод (ст. 346.17 НК РФ). Особенности учета дохода:

- Признание доходов от реализации товаров, работ, услуг или имущественных прав производится в момент получения оплаты.

- Для налогообложения принимается выручка, полученная при ведении обычных видов деятельности, и внереализационный доход.

При подсчете налогооблагаемой базы особое внимание уделяется подтверждению затрат. Расходы должны быть оправданы и подтверждены документально. Для отражения расходов требуется наличие документов первичного учета, подтверждающих их осуществление и оплату.

Отметим важные моменты в учете затрат:

- Признание расходов производится после их фактического осуществления (получения товара, работ, услуг) и оплаты поставщику. В случае, если оплата за закупленные товары (работы, услуги) производится по частям — включить в расходы можно только фактически оплаченную часть приобретенных товаров (работ, услуг). Оставшаяся часть включается в расходы после ее оплаты.

- Списание материальных расходов осуществляется после реализации покупателю товара или продукции, для производства которой использовались ТМЦ.

- Назначением затрат является их использование для ведения деятельности с целью получения дохода.

- Перечень расходов представлен закрытым списком, перечисленным в ст. 346.16 НК РФ.

Более подробно о видах затрат читайте в статье «Перечень расходов при УСН «доходы минус расходы».

ИП освобождены от формирования баланса и бухгалтерской отчетности. Обязанности ограничиваются ведением доходов и расходов либо только доходов в зависимости от выбранного объекта налогообложения.

Формы первичного учета используются ИП для подтверждения расходов, уменьшающих облагаемую базу единого налога при ведении УСН. Отсутствие первичной документации не позволяет ИП учитывать расходы при подсчете налогооблагаемой базы и величины единого налога.

Ведение книги учета доходов и расходов

Налоговый учет ИП на УСН ведется с использованием книги учета доходов и расходов (КУДиР) — основного налогового регистра (ст. 346.24 НК РФ) при УСН.

Ведение КУДиР производится с соблюдением условий:

- В книге отражаются доходы в соответствии со ст. 346.15 НК РФ и расходы, поименованные в закрытом списке ст. 346.16 НК РФ.

- Запись производится в хронологическом порядке с выведением итогов на отчетную дату. Данные должны быть подтверждены документально.

- Корректировочная запись (например, по факту возврата от покупателя) выполняется аналогично записи по исходной операции (продаже), но со знаком «минус» в колонке с суммой операции.

- Реквизиты подтверждающих документов отражаются в КУДиР в столбце для внесения информации об основании записи.

- КУДиР за налоговый период формируется полностью, все разделы, даже при наличии незаполненных разделов или отсутствии деятельности.

- Обязательным к заполнению являются все разделы, касающиеся учета доходов и расходов, основных средств, полученного убытка и сумм расходов для снижения налога.

Данные КУДиР используют для определения величины налога по УСН при уплате авансовых платежей и расчете с бюджетом по итогам налогового периода. Сводные показатели КУДиР отражаются в декларации, представляемой налогоплательщиком по итогам года.

Контроль данных производится при налоговой проверке, основными задачами которой являются:

- определение полноты учета доходов и документального подтверждения расходов;

- подтверждение правильности внесения показателей в КУДиР и декларацию;

- выявление точности исчисления единого налога по отчетным и налоговым периодам.

Ведение книги осуществляется в ручной (в бумажном варианте) или электронной форме с последующим выводом на печать. Книга формируется по налоговому годовому периоду, прошивается и заверяется предпринимателем. Для каждого календарного года открывается новая книга вне зависимости от того, велась ли ранее деятельность. Заверять КУДиР в ИФНС не требуется.

Об условиях признания затрат читайте в статье «Принимаемые расходы при УСН в 2015-2016 годах».

Как вести бухучет ИП на УСН с объектом «доходы»

Выбор ИП на УСН объекта «доходы» оправдан при отсутствии расходов для учета и снижения налогооблагаемой базы. Учитываются доходы в виде поступивших денежных средств либо полученные путем погашения задолженности зачетом, переуступкой прав.

Учет расходов ИП не производит. При формировании данных облагаемой базы налогоплательщик:

- Ведет учет первичной документации полученных доходов — кассовых ордеров, выписок расчетного счета.

- Учитывает взносы в фонды, перечисленные с заработной платы работников, выплаты по листкам нетрудоспособности и собственные страховые платежи. Суммы используются для снижения величины налога.

Заполнение КУДиР ведется в строго хронологическом порядке. Если ИП отчисляет фиксированные взносы собственного страхования в конце года, снизить единый налог лицо имеет право только в месяце платежа.

ИП обязан вести документы по учету ОС и НМА. Для амортизируемого имущества производится начисление амортизации. Учет ОС производится в соответствии со ст. 258 НК РФ. Данные основных средств используются для определения соответствия остаточной стоимости лимиту при УСН, при переходе на ОСНО или продаже имущества. Учету подлежат основные средства, участвующие в получении дохода и отвечающие признакам ОС.

О порядке использования УСН читайте в статье «Условия применения УСН в 2015-2016 годах».

Программа для упрощения учета

Автоматизированный учет данных является удобной формой ввода доходов, расходов и формирования отчетности. При использовании программы:

- обеспечивается актуальность требований законодательства;

- производится группировка данных по аналитическому признаку для получения сводов и внутренней отчетности;

- осуществляется автоматический расчет налогов для авансовых платежей и окончательного расчета с бюджетом;

- формируется КУДиР и отчетность в автоматическом режиме на основе введенных данных;

- производится выгрузка данных для дальнейшей передачи в органы контроля.

Программа для помощи ведения учета ИП позволяет не заводить штат специальных работников или снизить трудоемкость обработки данных. Продукт адаптируется для индивидуальных условий деятельности.

О характеристиках программного обеспечения читайте в материале «Обзор бесплатных бухгалтерских программ для УСН».

Итоги

Упрощенная система, используемая ИП, обязывает учитывать данные для формирования единого налога. Для простоты документооборота и получения безошибочных выходных данных используют специализированную программу.

Узнавайте первыми о важных налоговых изменениях

nanalog.ru

| 1 | Расходы по приобретению, техническому перевооружению ОС. |

| 2 | Расходы по приобретению, созданию НМА, патентованию, научным исследованиям и т.д. |

| 3 | Расходы по ремонту ОС (a также арендованных). |

| 4 | Арендные либо лизинговые платежи за принятое в аренду либо лизинг имущество. |

| 5 | Расходы на материалы. |

| 6 | Расходы по оплате труда и выплате пособий по больничным листам. |

| 7 | Обязательное страхование сотрудников. |

| 8 | Подлежащий включению в состав расходов НДС по оплаченным товарам. |

| 9 | Проценты за предоставленные кредиты/займы; услуги кредитных организаций. |

| 10 | Расходы по обеспечению пожарной безопасности, охране имущества и иных услуг. |

| 11 | Уплаченные при ввозе товаров на территорию РФ (не подлежащие возврату в соответствии с законодательством) таможенные платежи. |

| 12 | Компенсации за использование для служебных поездок личных легковых автомобилей/мотоциклов, содержание служебного транспорта. |

| 13 | Командировочные расходы. |

| 14 | Расходы по нотариальному оформлению документов. |

| 15 | Расходы на юридические, аудиторские и бухгалтерские услуги. |

| 16 | Расходы на публикацию бухгалтерской отчетности. |

| 17 | Расходы на канцтовары. |

| 18 | Почтовые, телефонные и другие услуги, расходы на услуги связи. |

| 19 | Приобретение права на пользование программами для ЭВМ и базами данных по лицензионным соглашениям, их обновление. |

| 20 | Реклама приобретенных (реализуемых/производимых) товаров (работ, услуг), товарного знака и знака обслуживания. |

| 21 | Подготовка и освоение новых цехов и производств. |

| 22 | Уплаченные в соответствии с налоговым законодательством суммы налогов и сборов, за исключением уплаченного УСН и НДС. |

| 23 | Оплата товаров, приобретенных для продажи, расходы по приобретению и реализации товаров. |

| 24 | Агентские, комиссионные вознаграждения, a также по договорам поручения. |

| 25 | Услуги по гарантийному ремонту и обслуживанию. |

| 26 | Расходы по подтверждению соответствия продукции и процессов производства требованиям технических регламентов, стандартов, условиям договоров. |

| 27 | Проведение обязательной оценки в целях контроля за правильностью уплаты налогов в случае возникновения споров об исчислении налоговой базы. |

| 28 | Оплата предоставления сведений о зарегистрированных правах. |

| 29 | Изготовление документов технического либо кадастрового учета объектов недвижимости. |

| 30 | Оплата услуг по проведению мероприятий и предоставлению документов, обязательных для получения лицензии. |

| 31 | Арбитражные сборы и судебные расходы. |

| 32 | Целевые, вступительные и членские взносы, плата за пользование правом на результаты интеллектуальной деятельности (промышленные образцы). |

| 33 | Расходы по подготовке и переподготовке кадров (на договорной основе). |

| 34 | Обслуживание ККТ. |

| 35 | Услуги по вывозу твердых бытовых отходов. |

glavkniga.ru