Подача налоговой декларации в электронном виде – Представление налоговой и бухгалтерской отчетности в электронном виде | ФНС России

Как подать декларацию в налоговую через интернет в электронном виде?

В России разрешено сдавать налоговую отчетность тремя способами: самостоятельно, по электронной почте и через онлайн-сервисы. Учитывая сложность заполнения декларационных бланков и регулярные перемены в содержании формуляров, проще отчитаться перед ИФНС через специализированный сервис. Декларация онлайн легка в оформлении, программа укажет на вероятные ошибки.

Какие есть способы подать 3-НДФЛ онлайн

На официальном сервисе налоговиков и портале госуслуг четко расписана инструкция о том, как подать декларацию в налоговую через онлайн-сервис. Также распространены различные программные обеспечения, которые предлагают частные фирмы. Но компании для сдачи отчетности отдают предпочтение официальным сервисам, позволяющим сдать декларацию онлайн в налоговую.

Чтобы подать налоговую декларацию 3 НДФЛ через интернет, предприятию потребуется квалифицированная электронная подпись (ЭП), так как другой возможности подтвердить официальность документа нет.

Через сайт ИФНС

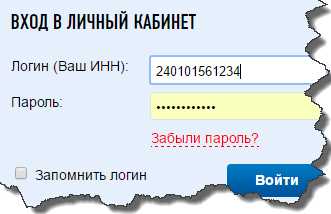

Первое место в топе способов для подачи отчетности налоговикам — официальный ресурс налоговой службы. Подача налоговой декларации в электронном виде требует регистрации в личном кабинете плательщика налогов и получение сертификата, который легко скачать на сайте ИФНС.

Инструкция сдачи отчетности 3-НДФЛ через официальный ресурс ИФНС:

- Заполнить бланк 3-НДФЛ через программу «Декларация». Сайт ИФНС предлагает бесплатно скачать ПО «Декларация» на официальном портале. В комплект входит инструкция по установке и пользованию и сама программа для установки. Работа с ПО:

- скачать и установить ПО на сайте ИФНС;

- заполнить необходимые листы и разделы;

- сохранить файл в формате xml.

- Отсканировать прилагающиеся бумаги к 3-НДФЛ.

- Получить сертификат, или ключ проверки ЭП. Процедура выполняется в личном кабинете (ЛК) плательщика сбора. Чтобы войти в ЛК, сначала вводят ИНН (логин) и пароль. Получение сертификата:

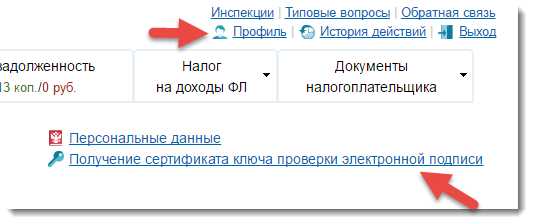

- наверху справа нажать на кнопку «Профиль»;

- в открывшемся окне кнопку с соответствующей записью о получении сертификата;

- сохранить электронный ключ и сформировать запрос на получение ключа;

- перепроверить и подтвердить сведения во всплывшем окне. Через пару минут сертификат появится.

- Непосредственно сдача отчета:

- в ЛК выбрать пункт «НДФЛ»;

- во всплывшем окне нажать кнопку «Заполнить/отправить декларацию онлайн»

- нажать кнопку «Отправить сформированную декларацию»;

- выбрать и прикрепить подготовленный xml-файл;

- в следующем окне нажать «Сформировать файл для отправки».

- Прикрепить копии и сканы документации к бланку 3-НДФЛ.

- Подписать документацию ЭП и нажать «Отправить».

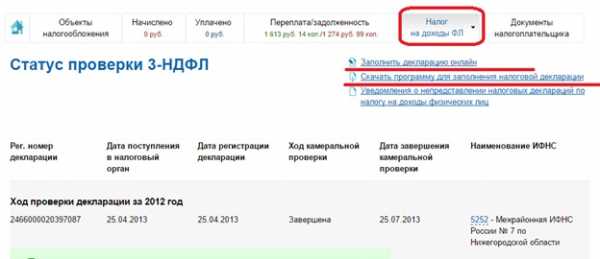

После проведенной процедуры отчетность отправится в ИФНС, а отслеживать статус рекомендовано в ЛК.

Через ПК «Налогоплательщик ЮЛ»

Программа «Налогоплательщик ЮЛ» предназначена для заполнения деклараций формы НДФЛ, прочей бухгалтерской отчетности, подсчета различных взносов. ПО занимает немного места на компьютере и им легко пользоваться. На главной странице плательщик увидит, какую отчетность можно составить при помощи ПО и выбрать необходимую.

В программе встроена функция «Мастер ввода», которая пошагово инструктирует заполняющего отчетность. Это облегчает процесс, и плательщику не нужно предварительно изучать алгоритм использования «Налогоплательщик ЮЛ».

ПО содержит много полезных функций:

- сохраняет введенные сведения автоматически и архивирует заполненные декларации;

- сохраняет сведения о плательщике и налоговой, в которую подается документация;

- автоматически формирует бланк;

- автоматически подсчитывает нужные показатели.

ГНИВЦ (Главный научный инновационный внедренческий центр) регулярно обновляет программу. Обновления публикуются на официальном ресурсе ГНИВЦ.

Через портал «Госуслуги»

Некоторые предприятия в обязательном порядке сдают отчетность НДФЛ налоговикам в электронном виде. Например, если в компании на текущий период трудится более 100 человек или фирма создавалась с таким количеством сотрудников.

Портал «Госуслуги» предназначен для сохранения сведений о физических лицах, чтобы учреждениям было проще найти нужную информацию. Непосредственно через сайт сдать отчетность нельзя, но на сервисе регистрируются электронные подписи и ключи сертификатов. После регистрации все сведения сохраняются, и при заполнении отчета на сайте налоговиков через связь с «Госуслугами» ЭП проставляется автоматически. Также плательщик получает сертификат ключа.

Чтобы проверить, настоящий ли сертификат у заполняющего, плательщику необходимо:

- Зайти на официальный портал «Госуслуги».

- Выбрать сертификат и загрузить его в соответствующую графу.

- Ниже ввести проверочный код.

- Нажать кнопку «Проверить».

После процедуры сервис предоставит отчет о проверенном свидетельстве. Отчет содержит много подробной информации. Требования к форматам проверяемой документации, компьютеру и пример отчета можно увидеть здесь.

При заполнении любой отчетности требуется предъявление свидетельств и сертификатов. Их истинность определяется на сервисе, описанном в последнем пункте, но ФСБ предупреждает, что они должны обязательно входить в список аккредитованных, с которыми можно ознакомиться здесь.

nalogobzor.info

Как подать налоговую декларацию в электронном виде

С июля 2015 г. у налогоплательщиков-физических лиц появилась возможность подать налоговую декларацию по форме 3-НДФЛ в электронном виде, не посещая при этом налоговую инспекцию.

Это можно сделать через «Личный кабинет налогоплательщика», предварительно получив ключ неквалифицированной электронной подписи. Именно с его помощью декларация подписывается и отправляется в налоговую инспецию в электронном виде.

Для оформления ключа в «Личном кабинете налогоплательщика» нужно выбрать вкладку «Профиль».

Затем в открывшемся окне нужно нажать на ссылку «Получение сертификата ключа проверки электронной подписи».

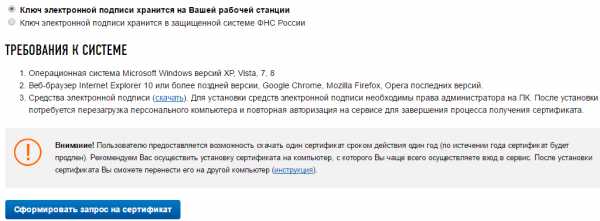

Далее будет предложено выбрать один из двух вариантов того, как будет храниться этот ключ: в виде отдельного файла на компьютере или флэшке, либо в электронном виде на сервере ФНС России.

При этом необходимо придумать пароль, который нужно будет вводить при отправке документов с помощью ключа. После этого сертификат будет сформирован.

Заполнить декларацию также можно в «Личном кабинете налогоплательщика».

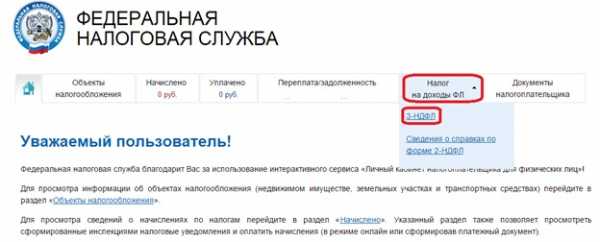

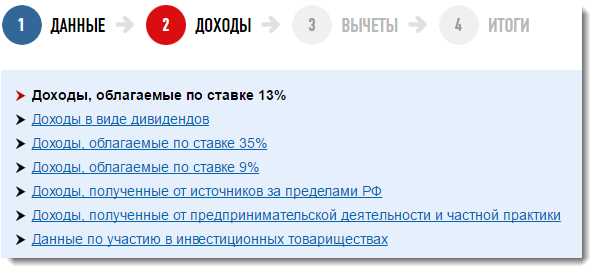

Для этого на вкладке «Налог на доходы ФЛ» нужно выбрать пункт «3-НДФЛ».

А затем нажать на ссылку «Заполнить декларацию онлайн».

В результате откроется форма для заполнения налоговой декларации.

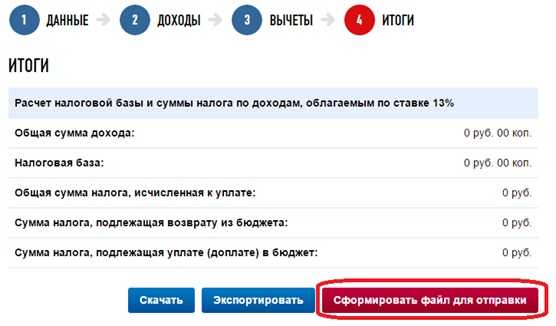

После того, как декларация заполнена и проверена, в разделе «Итоги» необходимо будет нажать на кнопку «Сформировать файл для отправки».

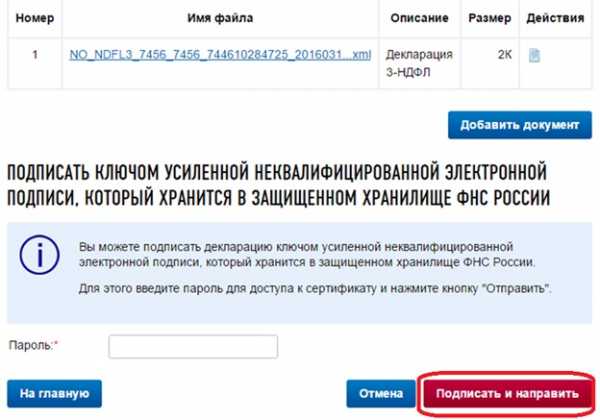

Далее появится форма с автоматически сформированным файлом декларации. При желании можно нажать на кнопку «Добавить документ» и приложить к декларации различные подтверждающие документы. Общий объем файлов не должен превышать 20 Мб.

После ввода пароля (и/или выбора носителя, где хранится сертификат) и нажатия на кнопку «Подписать и направить» декларация вместе со всеми документами будет отправлена в электронном виде.

При этом у налоговой инспекции остается право при необходимости запросить бумажные версии любых документов.

Тем не менее, появившаяся возможность значительно упрощает процесс подачи налоговой декларации для налогоплательщиков.

* * *

Ближайшие вебинары:

13 – 14 апреля – «Налоги для частного инвестора» — вебинар о том, в каких именно ситуациях российский инвестор сталкивается с вопросами налогообложения и как можно оптимизировать налоги при инвестировании в России и через зарубежных финансовых посредников

fintraining.livejournal.com

Как подается декларация ИП в электронном виде?

10 мая 2016

Просмотров: 1302

Подача декларации ИП в электронном виде не таит в себе никаких подводных камней, однако требует от сдающего небольшой порции внимания. Разобраться в этом вопросе сможет даже несведущий человек! Конечно, при условии, что он действительно хочет понять, как же сдавать эту пресловутую декларацию. Налоговая отчетность ИП по своей сложности существенно уступает ведению учета в крупных предприятиях. Поэтому жаловаться на несправедливость судьбы здесь не приходится.

Стоит ли сдавать электронную декларацию?

Практика сдачи электронной декларации пришла в мир индивидуальных предпринимателей сравнительно недавно и при видимом удобстве далеко не сразу завоевала своих почитателей. Бумажная волокита — это, конечно, утомительно, однако в понимании людей она несколько надежнее. Кроме того, в том, как подать электронные декларации ИП, надо еще разобраться. В действительности же, как показывает практика, в этом нет ничего сложного. Главное — внимание!

Кроме того, этот процесс имеет много преимуществ, которые станут нелишними для всех индивидуальных предпринимателей:

- Отсутствие необходимости посещать налоговую инспекцию. Предоставить отчетность можно в любое время дня и ночи! Самое главное — не пропустить заявленные сроки для того, чтобы не получить штраф.

- Документы не нужно дублировать. Ранее, помимо предоставления электронной версии, налогоплательщик должен был произвести заполнение бумажной формы, также предоставляемой инспектору. Сдавая отчетность через интернет подобных совершенно лишних телодвижений можно с успехом избежать!

- Гарантия доставки документов. Посылая декларацию по почте, индивидуальный предприниматель никогда не может быть уверен в том, что его письмо будет доставлено ровно в срок. Совсем другое дело — это электронная отчетность, позволяющая моментально доставить пакет документов из любой точки мира.

- Усиленная безопасность. Документы об уплате налогов, отправленные через интернет, доступны для просмотра только отправителю и самому инспектору. Их корректировка или хищение третьими лицами напрочь исключены! При видимой парадоксальности такие случаи пусть даже редко, но бывают.

- Оперативность обновлений. О том, что поменялась форма ведения отчетности, большинство налогоплательщиков узнает, принося уже готовый отчет. В программе же пользователю приходит уведомление, а новый бланк уплаты налогов формируется автоматически. Никакой нервотрепки или недоразумений!

Подобный список преимуществ можно продолжать бесконечно, все больше убеждаясь в том, что освоение электронной отчетности нужно обязательно! Хуже от таких знаний в любом случае не будет. Однако они развязывают предпринимателю руки, не заставляя его постоянно сидеть на одном месте.

Вернуться к оглавлению

Порядок предоставления отчета

Если речь идет о крупных предприятиях, операции по уплате налогов там производит профессиональный бухгалтер, знающий все тонкости и нюансы операции. Держать штат индивидуальному предпринимателю будет совершенно нерентабельно! Значит, самое время разобраться в вопросе самостоятельно. К помощи третьих лиц при желании всегда можно прибегнуть.

Первое и самое ответственное звено процесса — это заполнение электронной формы, которая внешне практически не отличается от своего бумажного эквивалента.

Единственное, что все данные для декларации ИП в электронном виде придется не писать, а набирать на компьютере. Но это не существенно.

Здесь важно несколько раз все перепроверить, ведь внесение корректировок в будущем — это очень трудоемкий и в некоторых случаях даже невозможный процесс. Все нужно делать в точности как и раньше. Проверять результаты будет такой же инспектор, как и всегда. Разницы или поблажек не будет. Как правило, заполнение электронных деклараций для ИП занимает больше всего времени. Именно поэтому начинать подготовку к процессу нужно заранее. Гораздо лучше, если отчетность будет сдана за 5, а то и 10 дней раньше. В этом случае, даже если придется вносить коррективы, штрафов за собой они определенно не повлекут.

Конечно, денежные санкции в этом случае совсем небольшие, но зачем платить за то, что вполне можно сделать и бесплатно? Особенно если на изучение электронного декларирования для ИП, единого налога действительно есть время! После того как отчет будет сформирован, можно смело нажимать на кнопку «Отправить» и ожидать, каким же будет вердикт. В среднем ответы приходят в течение суток. Исключение составляют лишь случаи, когда документы были отправлены в выходной день.

Если же разобраться в том, как подавать декларацию в электронном виде ИП, так и не удалось, можно обратиться к старому доброму способу — посетить налоговую лично. Там же заодно можно будет и узнать нюансы пользования бухгалтерской программой.

Автор:

Иван Иванов

Поделись статьей:

Оцените статью:

Загрузка…Похожие статьи

moeip.ru

Как сдать декларацию в налоговую службу через интернет

Развитие информационных технологий и активное распространение интернет-услуг наталкивает многих предпринимателей на мысль о том, что налоговую и бухгалтерскую отчетность, запрашиваемую в законном порядке ИФНС, можно было бы отправить в электронном виде. Однако использование для передачи финансовой информации электронной почты представляется весьма рискованным мероприятием. В этом свете налоговая служба предусмотрела два способа безопасной и оперативной отправки информации.

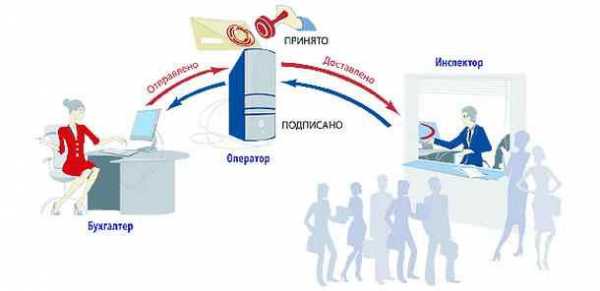

Отправка декларации в ИФНС через оператора ЭДО

На территории России в настоящее время действует 88 лицензированных компаний, предоставляющих услуги электронного документооборота. С полным их списком можно ознакомиться на сайте ФНС России. Порядок передачи финансовой отчетности или налоговой декларации через такого рода посредников осуществляется так:

- Плательщик регистрируется на сайте выбранной компании и оплачивает услугу;

- После приема платежа система открывает клиенту доступ к телекоммуникационному каналу;

- В специальном окне предприниматель прикрепляет свою отчетность в электронном виде;

- Система ЭДО проставляет на отчетности или декларации электронную подпись и отправляет документ в ФНС;

- На мобильный телефон клиента приходит СМС-уведомление о получении документов налоговой службой.

Учитывая, что такой способ отправки документов платный, он гарантирует клиенту оперативность в отправке документов и полную конфиденциальность, имеющихся в них сведений.

К тому же личный визит в ИФНС потребует у предпринимателя временных и финансовых затрат. На сайте же любого оператора ЭДО можно сразу заказать услугу отправки документации в электронном виде на полгода или год.

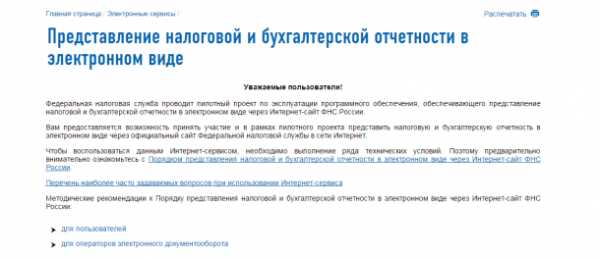

Передача декларации в налоговую службу через сайт ФНС

В настоящее время специальный сервис по отправке финансовых и налоговых документов для камеральной проверки стал доступен на официальном сайте ФНС. Для этого плательщику налога необходимо совершить следующие действия:

- На сайте налоговой службы перейти в раздел «Электронные сервисы»;

- В открывшемся обширном списке выбрать пункт «Предоставление налоговой и бухгалтерской отчетности в электронном виде»;

- Скачать и установить на своем ПК корневой сертификат и сертификат открытого ключа. Эти программы помогут предпринимателю в дальнейшем без труда формировать обязательную электронную подпись и корректно шифровать данные квитанции;

- Подготовить отчет или декларацию в электронном виде;

- Передать зашифрованный документ при помощи специального окошка загрузки файла.

Такая система приема электронных документов применяется как в отношении физических, так и в отношении юридических лиц. Время приема соответствует времени отправки плательщику уведомления в получении документов. Как правило, этот процесс занимает считанные минуты.

При использовании сервиса ФНС пользователю придется авторизоваться в системе, получить персональный сертификат, данные которого будут регулярно указываться им в ходе заполнения электронных документов.

Два рассмотренных выше способа отправки деклараций через интернет применимы не только в добровольном порядке, но и для тех организаций, которые обязаны представлять свою документацию в электронном виде. С каждым годом перечень таких субъектов становится все шире. Предполагается, что в будущем вся документация, передаваемая в ИФНС, будет переведена в электронный вид.

Таким образом, ныне предприниматели могут без труда отправлять свои бухгалтерские отчеты для камеральной проверки, а также налоговые декларации в ИФНС через интернет. Однако важно знать, что бесплатный сервис на официальном сайте налоговой службы пока действует в тестовом режиме. Поэтому в настоящее время гораздо надежнее отправлять бумаги через операторов ЭДО.

111999.ru

Заполнение налоговой декларации в бумажном и электронном виде

Сдача налоговой отчетности является одним из ключевых моментов взаимоотношений налогоплательщиков — предпринимателей и юридических лиц с государством в лице налоговых органов. Основной формой налоговой отчетности, согласно законодательству о налогах и сборах, является налоговая декларация. Этот документ позволяет государству знать, какой размер налога должен уплатить налогоплательщик в бюджет. И если плательщик налога ошибся, умышленно или без умысла, то налоговые органы от имени государства его поправят. Как правильно заполнить налоговую декларацию расскажем в настоящей статье.

Когда необходима налоговая декларация

Каждому виду налога, по общему правилу, соответствует своя декларация. Но все-таки не каждый налогоплательщик должен заполнять декларации и предоставлять их в налоговую инспекцию. В некоторых исключительных случаях налог не предполагает составление декларации. В других ситуациях она составляется только при необходимости.

Подробно о правилах заполнения налоговой декларации согласно требованиям законодательства: https://ipshnik.com/vedenie-ip/otchetnost-ip/pravila-zapolneniya-nalogovoy-deklaratsii-soglasno-trebovaniyam-zakonodatelstva.html

Например, предприниматели, находящиеся на патентной системе налогообложения, декларации не составляют. Это прямо предусмотрено соответствующей главой Налогового кодекса РФ. Не составляют практически во всех случаях декларации физические лица, не ведущие предпринимательскую деятельность. Речь здесь идет о двух налогах: налоге на имущество физических лиц и налоге на доходы физических лиц. В первом случае, информация о владельцах недвижимого имущества и его стоимости принимаемой для налогообложения есть в распоряжении налоговых органов, так как они подключены к Единому государственному реестру прав на недвижимое имущество. Во втором, расчет и удержание налога за физических лиц осуществляют налоговые агенты, то есть лица этот доход выплачивающие налогоплательщику.

Но в последнем случае не все так просто. Иногда гражданин претендует на получение налоговых вычетов. На лечение, обучение, в связи с приобретением или постройкой жилья и так далее. В таких случаях для налогоплательщика (если он конечно не получает вычет только по месту работы) необходимо предоставление налоговой декларации по НДФЛ. Так же такая декларация необходима в случае продажи дорогостоящего имущества, если доходы от его продажи облагаются подоходным налогом.

Иногда декларация по конкретному налогу может не подаваться. Но вместо неё возможно предоставление единой (упрощенной) налоговой декларации. Такая декларация может быть подана, если организация или физическое лицо временно прекратили экономическую деятельность и не имеют движения по расчетным счетам. Вместо подачи нескольких «нулевых» деклараций законодательством о налогах и сборах предусмотрено предоставление одной, общей декларации.

Коммерческие организации и предприниматели в подавляющем большинстве случаев предоставляют в налоговые органы декларации по налогам. Это связано с особенностями экономической деятельности этих субъектов. Налоговые органы не могут в точности знать показатели, которыми руководствуются налогоплательщики при расчете налогов, и сам порядок определения налоговой базы достаточно сложен, чтобы обойтись без налогового декларирования.

Способы сдачи налоговых деклараций

На порядок заполнения налоговой декларации напрямую влияет способ, который выбран налогоплательщиком для предоставления этого документа в налоговую инспекцию. Стоит обратить внимание, что далеко не во всех случаях плательщик налога имеет возможность выбирать, как ему передать налоговую отчетность государственным органам.

Сдать декларацию в налоговую инспекцию, по общему правилу, можно следующими способами:

Рассмотрим эти способы, и то, как от них зависит форма и порядок заполнения налоговой декларации более подробно.

Налогоплательщик может лично сдать декларацию налоговую инспекцию. Либо уполномочить на это своего представителя. Для чего требуется выдать этому лицу доверенность, в некоторых случаях заверенную нотариально. Для этого необходимо посетить налоговый орган, а точнее помещение в котором обслуживают налогоплательщиков, и вручит сотруднику инспекции необходимое количество экземпляров декларации. Служащий ИФНС, при приеме декларации сделает соответствующую отметку на экземпляре документа налогоплательщика. Лично или через представителя можно сдать, разумеется, только декларацию, составленную в письменной форме. И только если такая форма предоставления декларации предусмотрена законодательством о налогах и сборах. Что не во всех случаях имеет место.

Посредством почтовой связи, то есть, сдав конверт с декларацией в ближайшем отделении почтовой связи. Так можно сдать только декларацию, составленную в бумажной форме. Отправка каких-либо цифровых носителей, дисков или дискет с декларацией в электронном виде не предусмотрена. Подтверждением сдачи декларации будет служить квитанция со штемпелем отделения почтовой связи.

Предоставление налоговой отчетности в электронном виде — способ появившийся относительно недавно. Но в то же время он становится все более используемым. И вероятно, в скором времени, такой способ станет практически единственным, даже для физических лиц. Последние тенденции в сфере налогового законодательства свидетельствуют об этом.

В электронном способе предоставления налоговой декларации можно указать две разновидности:

- предоставление отчетности посредством телекоммуникационных каналов связи,

- с использованием интерактивного сервиса налоговой службы.

С использованием, так называемых, телекоммуникационных каналов связи, передают отчетность предприниматели и юридические лица. Для кого то, это является свободным выбором. Для других это уже требование законодательства.

Какую отчетность нужно подавать при закрытии ИП: https://ipshnik.com/vedenie-ip/otchetnost-ip/kakuyu-otchetnost-dolzhen-predostavlyat-ip-pri-zakryitii-obyazatelstva-ip.html

Для того что бы воспользоваться данным способом предоставления налоговой отчетности, необходимо заключить соглашение со специализированным оператором электронного документооборота. Или обратится в бухгалтерскую фирму, которая будет для предпринимателя составлять налоговые декларации и предоставлять их в ИФНС. Соответственно и вести бухгалтерский учет. У такой компании должен быть свой договор на использование услуг по передаче отчетности в налоговую инспекцию и внебюджетные фонды. К слову сказать, через такую систему передается отчетность и в органы Росалкогольрегулирования и Росстата.

Налоговая декларация в электронной форме представляет собой .xml файл — содержащий в себе цифровые показатели и информацию о форме налоговой декларации.

Воспользоваться сервисом личного кабинета на сегодняшний день могут пока только физические лица. Хотя, вероятно, такие возможности в скором времени будут предоставлены предпринимателям, находящимся на некоторых упрощенных режимах налогообложения. Такой сервис, в практическом применении, схож с сервисами интернет-банкинга и электронных госуслуг. Здесь можно посмотреть свои объекты налогообложения, оплатить задолженность по налогам, посмотреть порядок рассмотрения заявления на предоставление налогового вычета, и, конечно же, заполнить налоговую декларацию.

Налоговая декларация на бумажном носителе (бумажном виде)

Как уже было сказано наиболее часто ранее встречавшаяся форма налогового декларирования — это бумажная. Её и сейчас применяют физические лица, в том числе предприниматели. Она предполагает составление декларации на бумажном носителе. Заполнить такую декларацию можно следующими способами:

Правила заполнения налоговой декларации 3-НДФЛ: https://ipshnik.com/vedenie-ip/otchetnost-ip/pravila-zapolneniya-nalogovoy-deklaratsii-3-ndfl.html

- от руки на бланке установлено формы,

- в одной из универсальных офисных программ (Word, Excel),

- с использованием специальной программы для заполнения декларации по конкретному виду налога,

- посредством универсальной бухгалтерской программы, например 1С.

Заполнить можно от руки, ручкой синего или черного цвета. Некоторые правила заполнения деклараций по конкретным видам налогов предполагают возможность заполнения декларации ручкой с пастой еще и фиолетового цвета.

Бланки деклараций можно получить бесплатно в налоговой инспекции. Но намного удобней скачать бланк необходимой декларации на нашем сайте. Такие бланки можно заполнить дома на компьютере и отнести в налоговую инспекцию или на почту.

Но если в случае заполнения налоговой декларации (её бланка) от руки или в офисных программах Word или Excel налогоплательщик должен сам одновременно рассчитывать показатели налоговой декларации на калькуляторе или компьютере, то при использовании специальной программы все расчеты сделает машина.

Так, например плательщиков налога на доходы физических лиц предусмотрена программа для заполнения декларации, которую скачать можно на сайте ФНС РФ. Подставляя значения из справки 2-НДФЛ в отведенные для этого ячейки программы налогоплательщик, на выходе получит заполненную и проверенную декларацию, которую останется только распечатать и предоставить инспекцию. Предусмотрена так же в программе возможность заполнении декларации по форме 4-НДФЛ.

Аналогичным образом решен вопрос составления декларации в программных продуктах Фирмы «1C». Только в данном случае, необходимые данные для расчета показателей налоговой декларации берутся непосредственно из регистров налогового учета, которые ведутся в цифровом (электронном) виде.

Налоговая декларация в электронной форме (электронная декларация)

Подача через интернет декларации так же предусматривает два способа. Подача декларации через личный кабинет налогоплательщика, о чем мы уже говорили, и через телекоммуникационные каналы связи.

В первом случае, налогоплательщик, пока только физическое лицо, заполняет декларацию на сайте налоговой инспекции, подписывает её ключом квалифицированной цифровой подписи и отправляет в свою инспекцию.

Во втором случае, электронная декларация отправляется в виде .xml-файла который предварительно выгружается из бухгалтерской программы, в которой ведется налоговый и бухгалтерский усеет и соответственно заполнение декларации. Как наименее затратный (по временным показателем), такой способ заполнения налоговой декларации, вероятней всего, станет доминирующим в будущем.

Оцените статью: Поделитесь с друзьями!ipshnik.com

Как подать декларацию в режиме онлайн через налоговую?

Added to bookmarks: 0

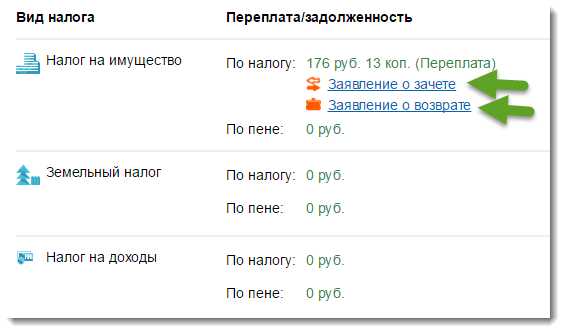

Любой человек как физическое лицо с июля прошлого года может подать декларацию о доходах или заявление о зачете/возврате денежных средств через личный кабинет налогоплательщика lkfl.nalog.ru благодаря возможности бесплатной установки сертификата усиленной неквалифицированной подписи.

Любой человек как физическое лицо с июля прошлого года может подать декларацию о доходах или заявление о зачете/возврате денежных средств через личный кабинет налогоплательщика lkfl.nalog.ru благодаря возможности бесплатной установки сертификата усиленной неквалифицированной подписи.

Т.е., возможно свести к минимуму работу над декларацией, иными заявленими и вообще избежать посещения налоговой инспекции для подачи документов.

Но есть одно но – сначала нужно посетить любую налоговую независимо от места жительства и получить пароль для этого самого личного кабинета. Сотруднику ФНС нужно предоставить паспорт и ИНН (копия/оригинал).

Варианты без посещения офиса:

- Выдача пароля другому человеку, который имеет нотариальную доверенность на ваше имя;

- С помощью ЭЦП Универсальной Электронной карты (УЭК), этот вариант оцениваю сложнее и затратнее по времени и деньгам (нужен считыватель, как минимум).

- С помощью квалифицированной электронной подписи со специальным ПО типа CryptoPro CSP.

- По авторизации через Госуслуги, при этом обязательно, чтобы подтверждение личности было лично через Почту или МФЦ.

В моем случае был иной вариант, получал код активации через Почту России и это не устраивает налоговую:

Представим, что вы уже получили доступы к личному кабинету, перейдем к профилю пользователя и выберем получение сертификата ключа проверки электронной подписи:

ФНС предлагает два варианта сохранения ключа электронной подписи: на вашем компьютере или на серверах ФНС. Судя по различиям проще будет второй вариант, чтобы не зависеть от компьютера и его ПО, но в любом случае оба варианты полноценны. Ключ действителен 1 год, далее его нужно формировать заново.

Выбираем для удобства второй вариант, устанавливаем пароль (запоминаем!):

В течение одной минуты всё сделано:

Рассмотрим далее практическое применение полученной ЭЦП, какие возможности у нас появились.

Заполнение декларации 3-НДФЛ

Сервис позволяет в режиме онлайн заполнять декларацию, а полученный результат можно направить в налоговую или же распечатать для личной передачи.

Кроме того, декларацию можно экспортировать в xml или наоборот, импортировать готовый результат из программы “Декларация” для последующей передачи в налоговую по электронным каналам.

Далее в формах нужно заполнять свои паспортные данные

Для декларации есть возможность выбора разных видов дохода:

После выбора вида доходов со ставкой 13%:

Что радует, на каждый пункт ввода справа показываются подсказки.

В конце заполнения необходимо будет приложить скан-копии необходимых документов, при необходимости специалисты налоговой свяжутся с вами для предоставления оригиналов предоставленных документов.

Другие возможности

Уже и не вспомню, были ли эти менюшки до формирования сертификата подписи или был ли доступен функционал без ЭЦП, но что есть, то есть:

В целом ФНС предлагает хороший и удобный сервис, жаль, не могу протестировать вживую на отправке декларации из-за отсутствия необходимости, но быть может, кто-то в комментариях отпишется 😉

blogbankir.ru

Как отправить электронную декларацию вналоговую

Прогресс не стоит на месте и электронная декларация в налоговую сегодня никого не удивляет. Сложно уже представить свою жизнь без интернета. Он действительно существенно облегчил жизнь.

Больше нет нужды тратить много времени на поиск информации, рядовые операции, вроде заказать еду, можно осуществить не выходя из дома.

Также интернет существенно сократил время на обмен информацией между людьми. Мы общаемся в социальных сетях, созваниваемся по Скайпу. ИФНС не отстает от ускоряющегося ритма жизни, подать отчеты и декларации в налоговую стало просто и доступно при помощи всемирной паутины.

…

Вконтакте

Google+

Мой мир

Как заполнить

Самое важное в этом деле — получить все необходимые документы. Такие как:

- паспорт;

- справка 2НДФЛ, которую получают у работодателя;

- если имеются доходы/расходы не зафиксированные официально, например, налоги уплаченные самостоятельно, запаситесь и этими квитанциями.

Далее нужно установить необходимый софт. Лучше всего это сделать с официального сайта ФНС России. Скачивание и установка происходят так:

- Выберите нужный год, за который нужно предоставить данные.

- Нажмите скачать. После завершения закачивания, нажмите на кнопку «Выполнить».

- Пройдите процедуру установки программы. Подтвердите пользовательское соглашение.

- Нажимайте «Далее» до тех пор, пока программа не предложить нажать кнопку «Готово».

- Двойным щелчком по иконке на рабочем столе откройте программу.

Открыв софт, выберите графу «Задание условий», во вкладке «Декларация».

- Тип декларации — 3-НДФЛ.

- Номер корректирования 0.

- Признак налогоплательщика — иное физ.лицо.

- Имеются доходы — галочка в первой графе.

Перейдите во вкладку «Сведения о декларанте». Заполняете паспортные данные и ИНН. Далее, раздел «Доходы». В него заносятся данные о работодателе и о финансовой базе исчисления налога. Помимо доходов, учитываются еще и расходы — удержанные налоги.

Последняя вкладка «Вычеты». Поставьте галочку в графе «Предоставить» и отметьте виды вычета. Налоговый или имущественный. Во 2 случае потребуются полные данные о приобретенной недвижимости, ее стоимость и номер свидетельства о регистрации права собственности.

После того как все данные будут занесены в таблицу, нажмите кнопку проверить. Расположена она справа на панели задач. Если есть некорректности в данных, программа сообщит об этом. После проверки сохраните данные и нажмите «Распечатать».

Последние новации в работе ФНС

С 2016 года официально разрешили заполнять данные прямо на сайте, в режиме реального времени. Налоговый кодекс РФ признал такую форму общения между налогоплательщиком и инспектором законной.

В отличии от регулярно устаревающей программы, сайт обновляется самостоятельно. Плюс, нет нужды тратить время на знакомство с интерфейсом софта. Кроме этого у программного обеспечения есть очень весомый минус — не формируется готовый файл, можно только сразу распечатать.

Если требуется сдать декларацию по форме 3 НДФЛ и получить налоговый вычет, можно просто зарегистрироваться в личном кабинете на сайте ИФНС. Это очень удобно для лиц, которые проживают в одном месте, а имущество или предпринимательская деятельность — в другом.

Итак, авторизуйтесь в личном кабинете под своим логином и паролем. Далее выбираем:

- налог на доходы физических лиц;

- заполнить и подать декларацию онлайн.

Открывается страница с анкетой, где уже автоматически проставлены данные типа ФИО, ИНН. При наведении курсора на каждую строку автоматически всплывает подсказка данные какого характера должны в ней указываться.

Обратите внимание: для подачи декларации без личного визита в налоговую необходимо предоставить сканированные копии справки 2 НДФЛ, документов на приобретенное жилье и паспорта. Общий вес направляемых файлов не должен быть более 5 мб. Изображения направляйте черно-белые, в форме PDF, TIFF или JPEG.

Как заполнить декларацию в налоговую в электронном виде, смотрите инструкцию в следующем видео:

potrebiteli.guru