Что такое ндс и для чего он нужен: Налог на добавленную стоимость (НДС) | ФНС России

Счет-фактура, нужна ли, выставление счет-фактура по НДС, заполнение журнала учета, корректировочный счет-фактура

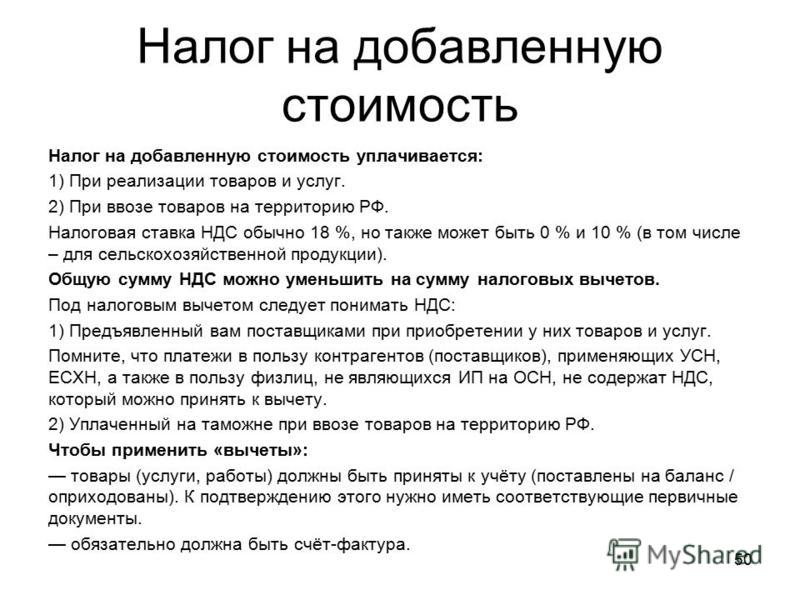

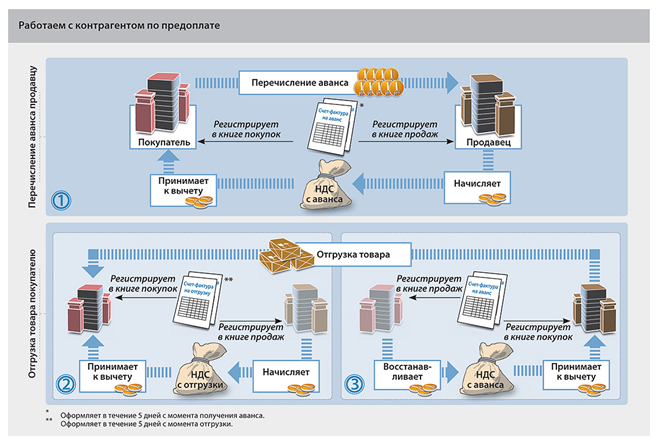

Счет-фактура — документ, дающий право на применение вычетов по НДС. Если вы не являетесь плательщиком НДС, можно не выписывать счет-фактуру, однако это возможно только в том случае, если вторая сторона сделки также не нуждается в счете-фактуре.

Содержание

Скрыть- Нужна ли счет-фактура?

- Счет-фактура по НДС

- Выставление счет-фактуры

- Журнал учета счетов-фактур

- Заполнение счет-фактуры

- Корректировочный счет-фактура

Нужна ли счет-фактура?

Этот документ нужен для подтверждения права на вычет по НДС. Покупатель, плательщик НДС, нуждается в оформлении счета-фактуры, так как именно этот документ дает покупателю право на применение вычета по НДС.

При этом нужно понимать, что само по себе оформление счета-фактуры не подтверждает факт передачи товаров или услуг: для подтверждения используется либо акт приема-передачи работ (имущественных прав, услуг), либо товарная накладная.

Счет-фактура по НДС

Счет-фактура по НДС необходим для учета хозяйственных операций, связанных со сделками купли-продажи товаров, оказанием услуг. В документе указываются:

- сумма НДС;

- сумма проводимой сделки;

- информация о наименовании предмета договора;

- информация о стоимости за единицу продукции;

- измерители.

При поступлении счета-фактуры бухгалтер отражает операцию в учете и регистрирует счет-фактуру в журнале покупок. При продаже выставленный счет-фактура регистрируется в журнале продаж.

Выставление счет-фактуры

При выставлении счетов-фактур необходимо принимать во внимание некоторые нюансы. Например, в случае непрерывного отпуска продукции, транспортировки одним и тем же покупателям газа, нефти, электроэнергии, при оказании банковских услуг, услуг электросвязи, при ежедневной реализации одному покупателю скоропортящихся продуктов питания допускается составление счетов-фактур в соответствии с условиями договора поставки.

Журнал учета счетов-фактур

Все полученные и выписанные счета-фактуры вносятся в специальные журналы, которые должны вести и покупатели, и поставщики.

В октябре 2014 года была утверждена новая форма журнала. Теперь журнал учета ведется также теми, кто не платит НДС в случае получения или выставления счетов-фактур в рамках договоров комиссии, агентских договоров. При этом нет необходимости отражать в журнале операции, не облагаемые НДС, тем более, что на такие операции с 1 января 2014 года и сами счета-фактуры не составляются.

С 2015 года журналы учета счетов-фактур посредникам нужно будет также дублировать в электронном варианте, так как они обязаны ежеквартально пересылать журналы в ИФНС по электронному каналу связи.

Заполнение счет-фактуры

Все требования, которые предъявляются к заполнению счета-фактуры, можно найти в НК, ст. 169. Документ может оформляться как в электронном виде, так и на бумажном носителе. В первом случае необходимо позаботиться о создании копии в бумажном виде со всеми штампами и подписями, так как налоговые инспекторы при проверке требуют именно бумажный документ.

169. Документ может оформляться как в электронном виде, так и на бумажном носителе. В первом случае необходимо позаботиться о создании копии в бумажном виде со всеми штампами и подписями, так как налоговые инспекторы при проверке требуют именно бумажный документ.

В соответствии с требованиями законодательства РФ, документ должен включать в себя:

- информацию о поставщике и покупателе;

- дату составления;

- порядковый номер;

- количество и наименование товара;

- цену;

- налоговую ставку;

- сумму НДС.

Если речь идет о счете-фактуре при сделке с иностранными компаниями, необходимо также указывать страну-изготовителя товара, номер таможенной декларации.

Корректировочный счет-фактура

Понятие «корректировочный счет-фактура» появился благодаря изменениям в ст. 168, 169 НК РФ. Оформляется корректировочный счет-фактура при предоставлении скидок с цены товара по прошлым отгрузкам; при уценке товара, отгруженного покупателю и оказавшегося с дефектами; при увеличении цены на продукт в соответствии с условиями договора, при увеличении или уменьшении стоимости работ или услуг.

Что такое бизнес-карта и зачем она вам нужна?

Начнем с того, что бизнес-карта для вашей компании — это банковская карта, которая чаще всего привязана к расчётному счету ИП или юридического лица. С её помощью можно оплачивать покупки в интернете, рассчитываться с контрагентами, снимать наличные в банкоматах и совершать многие другие операции со счётом организации.

На первый взгляд может показаться, что с выпуском

такой

карты осуществление всех расходов замкнётся на владельце компании. Но это не так. Бизнес-карта

—

универсальный инструмент, который могут использовать не только руководители бизнеса, но и

сотрудники компании. В привязке к одному расчетному счёту можно выпустить несколько карт и

установить по каждой из них индивидуальный лимит. Это позволит снабдить картами сотрудников и

значительно ускорить многие бизнес-процессы. Понадобилось отправить кого-то из коллег в

командировку, приобрести расходные материалы в офис или рассчитаться с поставщиками? Доверьте

это вашим сотрудникам и вам не придётся выдавать наличные деньги под расчёт.

Но это не так. Бизнес-карта

—

универсальный инструмент, который могут использовать не только руководители бизнеса, но и

сотрудники компании. В привязке к одному расчетному счёту можно выпустить несколько карт и

установить по каждой из них индивидуальный лимит. Это позволит снабдить картами сотрудников и

значительно ускорить многие бизнес-процессы. Понадобилось отправить кого-то из коллег в

командировку, приобрести расходные материалы в офис или рассчитаться с поставщиками? Доверьте

это вашим сотрудникам и вам не придётся выдавать наличные деньги под расчёт.

Для каждого держателя карты вы можете устанавливать

лимиты

как на снятие наличных денежных средств, так и на безналичные расходные операции, и

корректировать их в большую или меньшую сторону.

Для каждого держателя карты вы можете устанавливать

лимиты

как на снятие наличных денежных средств, так и на безналичные расходные операции, и

корректировать их в большую или меньшую сторону.В большинство бизнес-карт, которые есть на рынке, встроена технология бесконтактной оплаты с помощью мобильного телефона и сервисов Apple Pay, Google Pay и Samsung Pay, поэтому вы не окажетесь в неудобной ситуации, даже если забыли взять с собой карту на деловой ужин с клиентами.

Ещё один плюс — это снижение нагрузки на бухгалтерию. Операции

контролировать и учитывать легче, чем при использовании наличных. Предположим, вы или ваш

коллега, который имеет право распоряжаться средствами на счёте компании, оплатили товар или

услугу бизнес-картой.

Учёт расходов по бизнес-карте можно вести так же, как и в случае с любыми другими расходами. Если вы — ИП на УСН 6% или патенте, то вам не нужно собирать закрывающие документы. Если компания для учёта налогов использует традиционную систему с НДС или УСН 15%, то необходимо собирать весь пакет документов (накладные, чеки и др.), чтобы можно было учесть расходы по бизнес-карте при расчёте налога.

Бизнес-карта пригодится тем, кто отправляется в деловые поездки. С её

помощью можно приобрести билеты, забронировать гостиницу, посетить бизнес-зал или оплатить

ужин

с клиентом. Совершая покупки заграницей, не придется тратить время на обмен валют. Сумма будет

автоматически конвертироваться в валюту той страны, в которой вы находитесь. А ещё

бизнес-карта

— хороший инструмент для тех, кто старается не брать с собой наличные. Деньги на карте будут

всегда в сохранности.

Совершая покупки заграницей, не придется тратить время на обмен валют. Сумма будет

автоматически конвертироваться в валюту той страны, в которой вы находитесь. А ещё

бизнес-карта

— хороший инструмент для тех, кто старается не брать с собой наличные. Деньги на карте будут

всегда в сохранности.

А ещё — это хороший инструмент для тех, кто старается не брать с собой в деловые поездки большую сумму наличных. Деньги на вашей карте будут всегда в сохранности. Ведь так легко, в случае утраты карты, заблокировать ее, просто позвонив в банк.

Приятный бонус, который дают некоторые бизнес-карты —

различные скидки, акции и предложения, с помощью которых банки привлекают ещё больше клиентов. Можно приобретать товары у партнеров банков на более выгодных условиях, бесплатно посещать

бизнес-залы в аэропортах, получать кэшбэк за покупки, и тем самым сокращать расходы вашего

предприятия.

Можно приобретать товары у партнеров банков на более выгодных условиях, бесплатно посещать

бизнес-залы в аэропортах, получать кэшбэк за покупки, и тем самым сокращать расходы вашего

предприятия.

На российском рынке СберБизнес предлагает самый широкий выбор бизнес-карт с поддержкой разных платежных систем (Visa и Mastercard). Любой клиент сможет найти для себя идеальный продукт.

Что такое TAX FREE? И как сэкономить, делая покупки за рубежом?

Законами ряда стран предусмотрено, что налог на добавленную стоимость (НДС) обязаны платить только резиденты. Делая за границей покупки в магазине, на кассе которого имеется надпись TAX FREE, вы можете вернуть себе сумму этого налога, которая входит в стоимость товара.

TAX FREE — это система, позволяющая иностранным гражданам возвращать сумму налога на добавленную стоимость с покупок при обратном пересечении границы той страны, в которой они были приобретены. Сумма НДС в разных странах отличаются: как правило, в итоге покупателю возвращается от 10 до 22 процентов от стоимости покупки.

Сумма НДС в разных странах отличаются: как правило, в итоге покупателю возвращается от 10 до 22 процентов от стоимости покупки.

Таким образом, белорусские туристы могут претендовать на возврат части денег, потраченных на покупки в странах Шенгенского договора и некоторых других (например, в Великобритании, Норвегии, Швейцарии, Сингапуре, Корее, Кипре).

Товары, по которым вы можете вернуть сумму налога на добавленную стоимость, могут быть самые разные – это и одежда, и обувь, и техника. Покупка должна быть совершена по одному чеку и превышать установленный лимит (в разных странах разный). Например, в Австрии для возврата НДС вы должны купить товаров минимум на 75 евро, в Польше – минимум на 200 злотых.

Популярных систем возврата три:

Global Blue

Premier Tax Free

Tax Free Worldwide

Итак, давайте разберемся подробно, что нужно сделать, чтобы вернуть денежные средства:

Правильно оформить документы.

После оплаты товара попросите продавца оформить вам Tax Free чек. При себе вы обязательно должны иметь паспорт. Проследите, чтобы продавец правильно вписал туда вашу фамилию, имя, адрес и номер паспорта, а также полный перечень приобретенных товаров. В Tax Free чеке также должны быть зафиксированы стоимость покупки, размер уплаченного НДС и обязательно сумма к возврату, номер и дата выдачи Tax Free чека, подпись кассира и печать магазина с реквизитами. Номер и дата Tax Free чека должны совпадать с кассовым чеком, а помарки и исправления не допускаются. Так что если вдруг продавец ошибся, попросите его оформить новый документ.

При себе вы обязательно должны иметь паспорт. Проследите, чтобы продавец правильно вписал туда вашу фамилию, имя, адрес и номер паспорта, а также полный перечень приобретенных товаров. В Tax Free чеке также должны быть зафиксированы стоимость покупки, размер уплаченного НДС и обязательно сумма к возврату, номер и дата выдачи Tax Free чека, подпись кассира и печать магазина с реквизитами. Номер и дата Tax Free чека должны совпадать с кассовым чеком, а помарки и исправления не допускаются. Так что если вдруг продавец ошибся, попросите его оформить новый документ.

Все покупки должны иметь товарный вид и необходимые магазинные бирки для предъявления их на таможне.

Если вы планируете вернуть сумму налога на добавленную стоимость, не одевайте купленные сапоги прямо после выхода из магазина, придется потерпеть до пересечения границы. На границе вас могут попросить показать их в нетронутом виде – в упаковке, с этикетками и т.д.

Обязательно поставьте штамп на Tax Free чеке на таможне до прохождения паспортного контроля.

Если вы не нашли специальную стойку с надписью Tax Free, то спросите у таможенника — он подскажет вам, куда обратиться. Лучше заранее подготовить все документы – чеки, паспорт — и покупки. Кстати, если вы пересекаете границу на автомобиле, лучше не становитесь в очередь «зеленый коридор». Там поставить печать вам, скорее всего, откажутся. Печать таможни должна быть четкой, на ней должна ясно читаться дата и все реквизиты печати.

И последнее, получение денег. Существует несколько вариантов, как это сделать. Можно:

— Вернуть налог прямо после прохождения таможни – в транзитной зоне в пункте выдачи Tax Free Cash Refund.

— Получить деньги на банковскую карточку. Вместе с чеком Tax Free вам выдадут конверт с адресом компании Global Refund. Вам необходимо запечатанные в конверт документы с отметкой таможни, с указанным 16-значным номером банковской карточки опустить в почтовый ящик. Деньги поступят на карту, номер которой указан в документах. Но не во всех странах работает подобная система.

Но не во всех странах работает подобная система.

— Получить деньги уже по прибытии в Беларусь в банке-партнере систем возврата налогов.

— Получить деньги при следующем визите в ту страну, тот же город, где была сделана покупка, в течение срока действия чека – обратиться в магазин, где этот чек был оформлен.

Документы, необходимые для возврата суммы Tax Free, надо отправить в банк или пункт выдачи в строго отведенные для этого сроки (в разных странах они разные).

Зачем нужен НДС?

Казалось бы, про НДС все знают всё. Это головная боль почти каждого бухгалтера. И время от времени возникают «крамольные» мысли и вопросы: если все так сложно, то зачем он вообще нужен, этот налог? Может, его отменить? Может, заменить на налог с оборота? В каких странах еще есть НДС?

Эти вопросы появляются, наверное, потому, что за деревьями, как говорится, не видно леса. Иначе говоря, текущие вопросы применения НДС настолько поглощают бухгалтеров, что им некогда вспоминать, зачем в Украине вообще вводился НДС, какова его суть и роль в налоговой системе страны.

А ведь именно знание базовых принципов налогообложения, по нашему мнению, позволит лучше понять, в каком направлении будут решаться проблемы взимания и администрирования НДС в Украине.

Об этих принципах и поговорим. А начнем с азов налоговой системы.

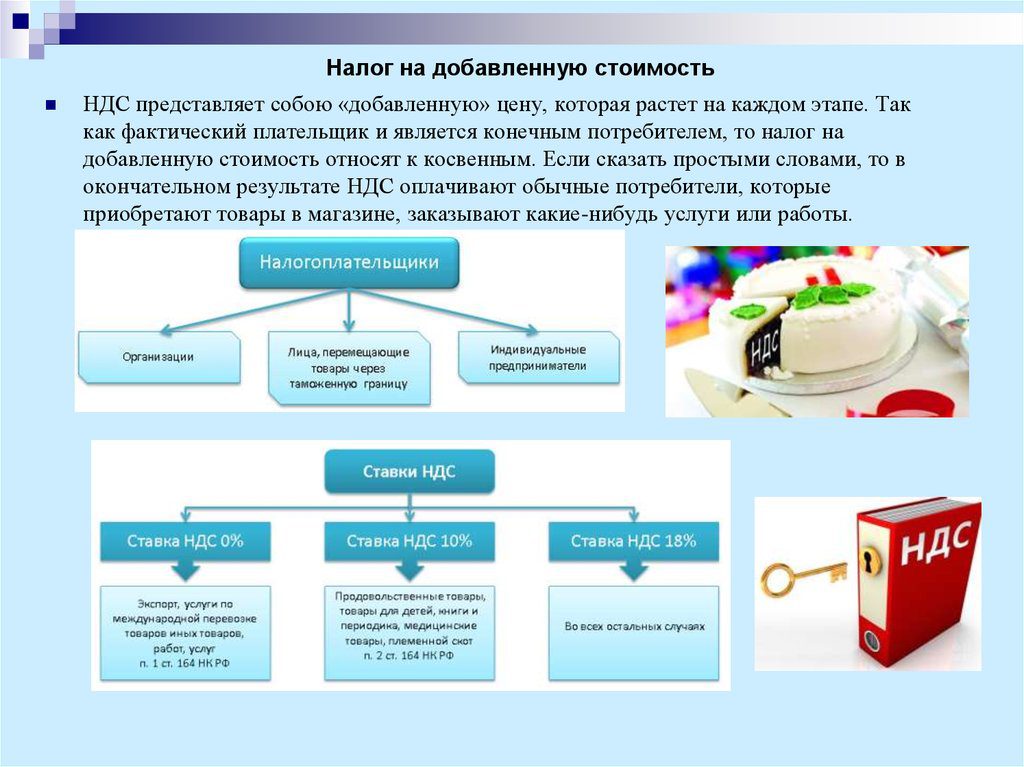

Современные национальные налоговые системы, как известно, состоят из прямых и косвенных налогов. Одни государства отдают предпочтение прямым налогам, а другие – косвенным. От чего это зависит? В значительной степени от экономического развития государства, а именно:

- чем ниже уровень развития – тем большую долю доходов государство получает от взимания косвенных налогов;

- чем выше уровень развития – тем больше доля прямых налогов в налоговой системе страны.

О чем говорит введение косвенных налогов в налоговые системы государств с рыночной экономикой? О том, что государству надо пополнять бюджет.

Таблица для печати доступная на странице: https://uteka. ua/tables/43491-0

ua/tables/43491-0Для справки. Косвенный налог – это налог, который устанавливается в виде надбавки к цене или тарифу на товары и услуги. Общий принцип таков: производитель продает товары (услуги) по цене (тарифу) с учетом косвенного налога и уплачивает в бюджет государства сумму налога из полученной им выручки. Таким образом, производитель (продавец) выступает в роли сборщика налога, а покупатель — в роли плательщика налога. |

Расскажем об основных видах косвенных налогов, которые применяются в международной практике.

Акцизы – это индивидуальные косвенные налоги, устанавливаемые в процентах от продажной цены отдельных видов товаров, как правило, массовых и высокорентабельных. Пример – табачные изделия, алкогольные напитки.

Налоги с оборота (с продаж).

Таможенная пошлина – платеж, взимаемый при импорте-экспорте товаров.

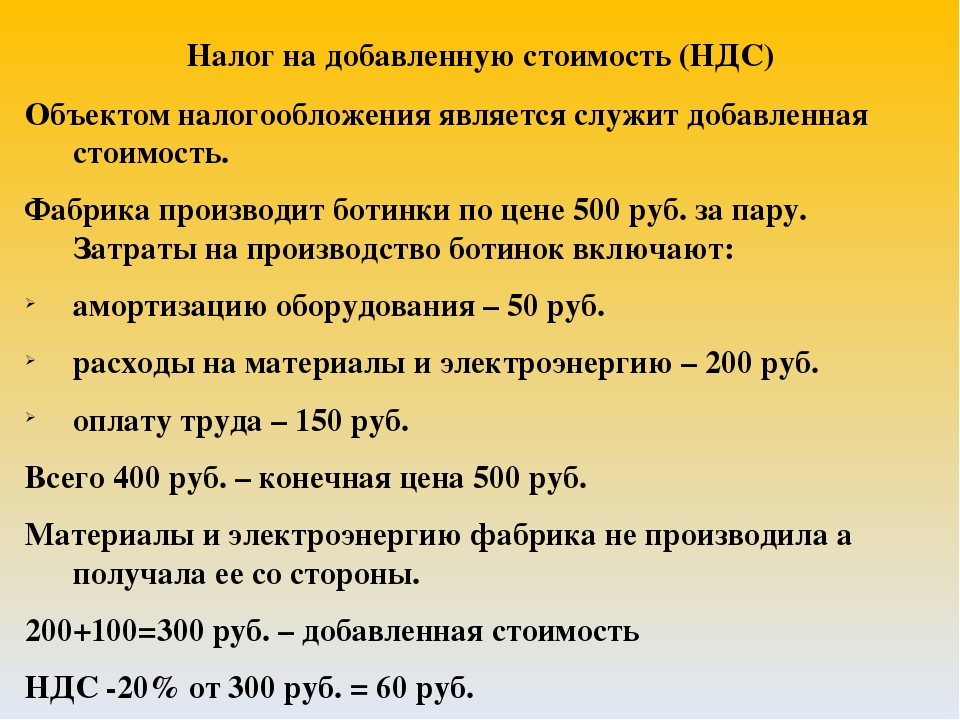

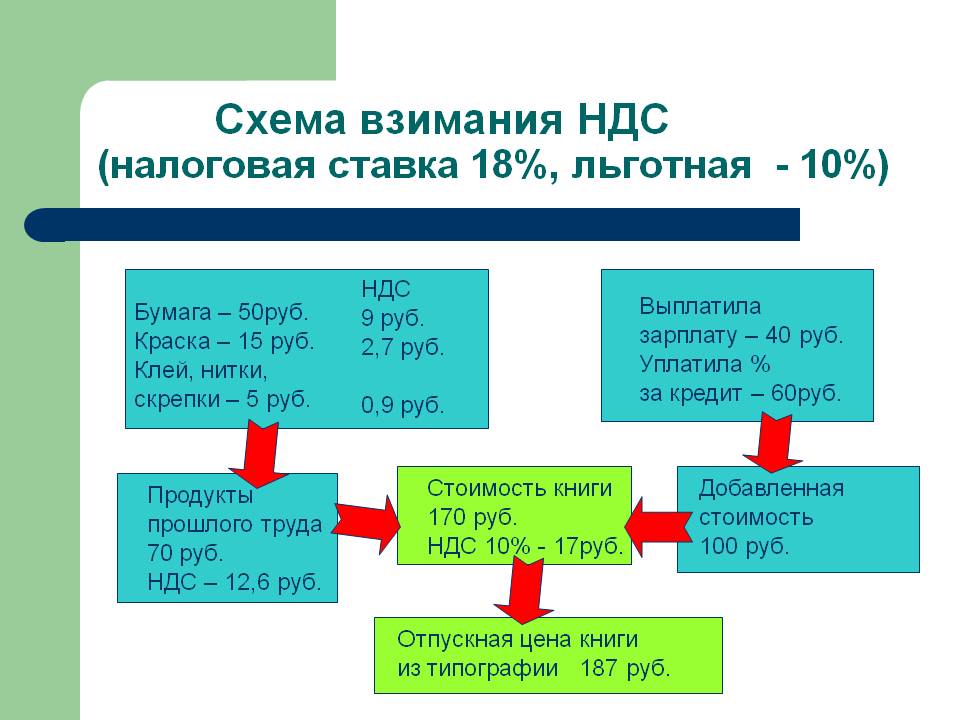

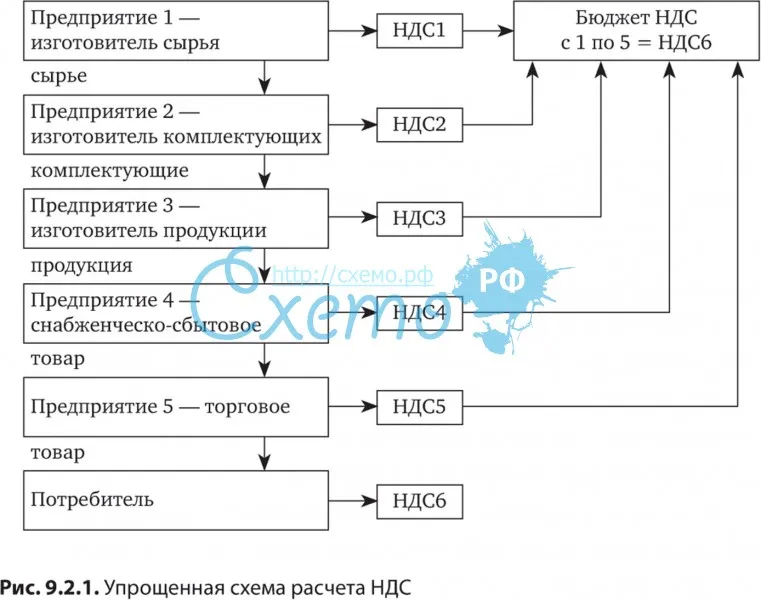

Налог на добавленную стоимость – универсальный косвенный налог, которым облагается практически весь товарооборот на внутреннем рынке и товарооборот, складывающийся во внешнеэкономической деятельности. Его перечисляют в доходы бюджета все производители товаров (работ, услуг) и продавцы, участвующие в сбыте товаров (работ, услуг).

Одна из наиболее важных форм косвенного налогообложения – налогообложение добавленной стоимости.

По статистике, в большинстве стран, применяющих в своих налоговых системах НДС, этот налог обеспечивает до 30 % стабильных доходов государственного бюджета.

Очевидно, что НДС – важный альтернативный источник поступлений в бюджет прямых налогов (на прибыль, на доходы физических лиц), особенно в тех странах, где ограничен размер базы для удержания налога на доходы физических лиц, или в странах, имеющих неустойчивый доход от взимания налога на прибыль.

Таблица для печати доступная на странице: https://uteka. ua/tables/43491-1

ua/tables/43491-1Историческая справка Введение и широкое распространение НДС называют самым эффективным нововведением в финансовой политике и практике последней трети ХХ века. Французский финансист Морис Лоре в 1954 году разработал концепцию НДС, принципиальную схему взимания и обосновал преимущества. Опытным полигоном для апробирования налога стало африканское государство Кот-д’Ивуар (до 1960 года — французская колония), а с 1 января 1968 года НДС был введен во Франции. В 70-е годы этот налог начали применять в Великобритании, Индонезии, Южной Корее, Новой Зеландии, Португалии, Тунисе и других странах. В 90-е годы НДС стал активно внедряться в налоговую практику стран Восточной Европы. Сейчас НДС применяется более чем в 130 странах. Этому поспособствовало принятие Европейским Союзом (образован в 1992 году) Директивы об унификации правовых норм, которая определила необходимость введения НДС как основного косвенного налога, функционировавшего в странах, которые вошли в ЕС. В Украине НДС введен в 1992 году, а с 1997 года изменились правила его взимания. |

Перечислим главные преимущества для бюджета государства от взимания НДС:

- Под налогообложение подпадают предметы широкого потребления, то есть НДС платит практически все население.

- НДС, включаемый в цену товара, взимается незаметно для потребителя (это, безусловно, выгодно государству).

- НДС теоретически не должен сопровождаться недоимками, как это происходит с прямыми налогами. Ведь он входит в цену товаров, а товары приобретаются тогда, когда у потребителя есть деньги на покупку. Иначе говоря, имеет место дозированный порядок его уплаты для реального плательщика.

- НДС отводится определенная роль и в регулировании экономических и социальных процессов в стране – через систему льгот, дифференцированных ставок НДС, освобождения от налогообложения отдельных операций.

- НДС собирается в виде последовательных платежей, но его общая сумма оказывается такой же, как если бы это был одноступенчатый налог с розничных продаж. Сумма НДС, которую государство получает за один раз от одноступенчатого налога на розничные продажи, в случае применения НДС поступает по частям – от каждого этапа производства и реализации.

- Сумма НДС не рассчитывается от оборота, а является величиной, прямо пропорциональной стоимости, добавленной на каждой стадии продвижения товара от производителя до конечного потребителя.

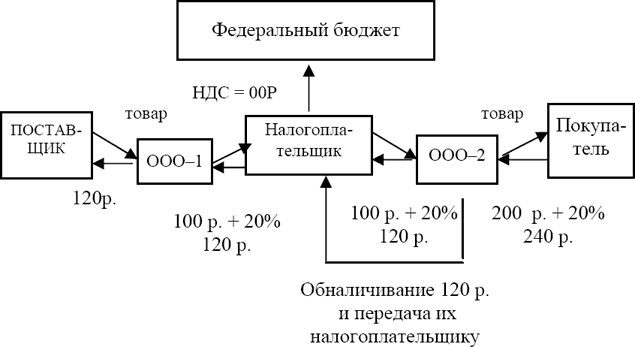

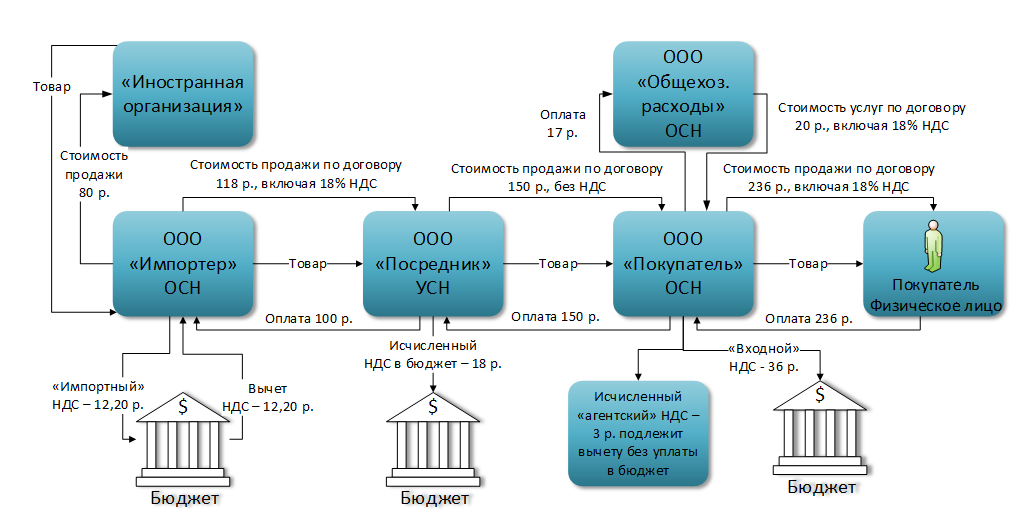

Поясним этот тезис. Товары обычно проходят несколько этапов производства и продажи перед тем, как попасть к конечному потребителю. Сначала производитель покупает сырье, топливо и прочие материалы для производства товаров. Эти товары он продает оптовому продавцу, а тот, в свою очередь, продает их розничному продавцу, который затем реализует их конечному потребителю. |

Перечислим основные причины, по которым целесообразно вводить НДС в налоговую систему, особенно для стран с трансформационной экономикой:

1. НДС начинает поступать в бюджет государства задолго до того, как товар дойдет до конечного потребителя. Это позволяет государству иметь стабильный источник доходов.

2. НДС имеет широкую налоговую базу. При этом универсальность налога может быть реализована только при условии небольшого количества исключений из объекта обложения, ограниченного количества льгот и узкого перечня налоговых ставок (обычно 2–3, одна из которых – основная, применяемая к большинству товаров, работ, услуг).

3. НДС характеризуется фискальной продуктивностью, связанной с ростом потребления и инфляцией. Этот налог удачно, исходя из интересов государства, сочетается с либерализацией цен: чем выше цены, тем больше сумма налога (при неизменной ставке). Однако постоянный рост доходов бюджета за счет НДС возможен только при росте уровня жизни населения и его численности (тогда растет потребление).

4. НДС не имеет недостатков налога с оборота: ведь доля НДС в конечной цене любого товара остается неизменной независимо от количества пройденных им промежуточных этапов перепродажи. Это позволяет точно установить и учесть налоговую составляющую в цене товара. Особенно это важно при экспорте, когда любой невозмещенный налог ставит экспортера в невыгодное положение по сравнению с конкурентами из стран с более благоприятной налоговой системой.

5. НДС в целом нейтрален по отношению к хозяйствующим субъектам различных отраслей и сфер деятельности. Нейтральность выражается в том, что в отличие от налога с оборота, налога с продаж, налога на прибыль, налога на имущество механизм взимания НДС предусматривает право вычета из налоговых обязательств сумм налога, уплаченного поставщикам.

Нейтральность выражается в том, что в отличие от налога с оборота, налога с продаж, налога на прибыль, налога на имущество механизм взимания НДС предусматривает право вычета из налоговых обязательств сумм налога, уплаченного поставщикам.

6. НДС взимается в стране потребления товара, это внутренний налог каждого государства, при этом ставки НДС в разных странах различаются, порой значительно. При экспорте товаров сумма налога возмещается экспортеру, что способствует повышению конкурентоспособности экспортных товаров на мировом рынке.

Многие считают, что в Украине высокие налоги. Так ли это?

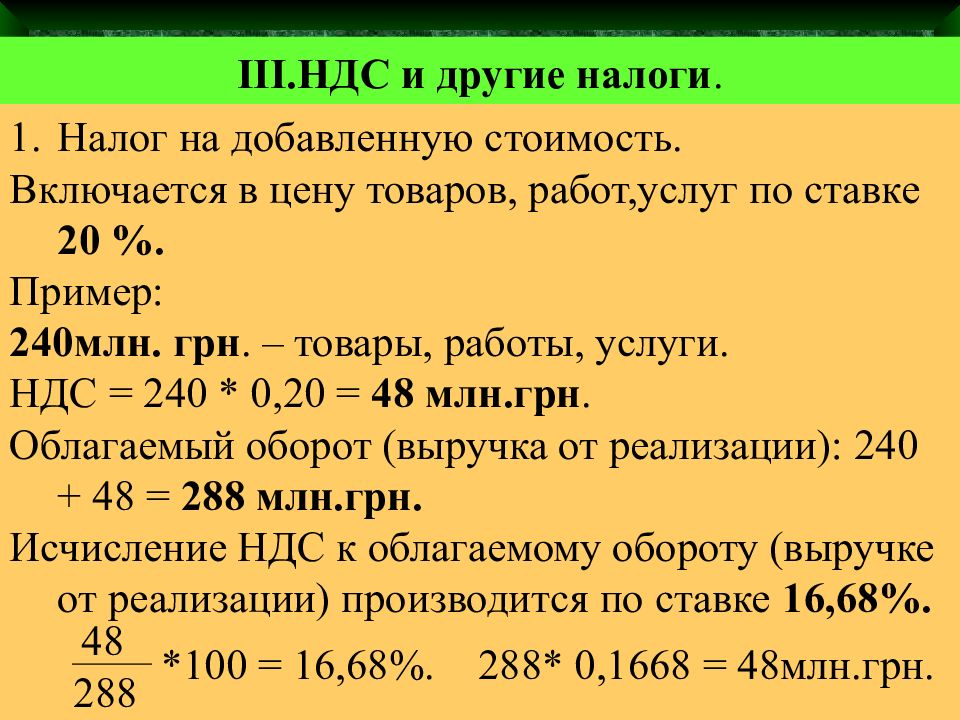

Основная ставка НДС в Украине – 20 %, также действует пониженная ставка на реализацию лекарственных средств – 7 %.

А как обстоят дела в других странах? Во многих европейских странах стандартная ставка НДС – выше установленной в Украине. Например, в Бельгии, Греции, Испании, Латвии, Нидерландах базовая ставка НДС – 21 %, в Польше и Португалии – 23 %, в Финляндии – 24 %, в Швеции – 25 %, а в Венгрии – 27 %.

В Болгарии, Эстонии, Франции, Австрии, Великобритании – ставка НДС такая же, как в Украине – 20 %.

Самая низкая ставка НДС – 17 % в Люксембурге.

Как и все другие налоги, НДС несовершенен. Главный его недостаток в том, что основное бремя налогообложения ложится на малообеспеченных граждан: чем меньше доход гражданина, тем большая его часть направляется на потребление. А поскольку подавляющее большинство товаров, работ, услуг облагается НДС, сложно уклониться от его уплаты.

С ростом благосостояния доля НДС в доходах его реального плательщика (конечного потребителя) уменьшается: часть доходов сберегается. А когда нет потребления – нет и обложения дохода НДС. Поэтому НДС относится к регрессивным налогам.

Например, есть два человека. У одного месячный доход – 6 000 грн., у другого – 30 000 грн. Допустим, они оба потратят на стандартное потребление по 6 000 грн. в месяц и при этом уплатят по 1 000 грн. НДС в составе цен на приобретенные товары (работы, услуги). Но для первого сумма налога составит 20 % потраченного дохода, а для второго – 3,33 %.

Но для первого сумма налога составит 20 % потраченного дохода, а для второго – 3,33 %.

Если непотраченную часть дохода положить на депозит, то сумма дохода сохранится, а проценты по депозиту не облагаются НДС. Кстати, депозит – это не единственный инструмент финансового инвестирования, доходы от которого не подпадают под обложение НДС.

И, конечно, практически во всех странах имеют место злоупотребления в сфере взимания НДС. В основном они связаны с тем, что в цепочке производителей-продавцов кто-то уклоняется от уплаты НДС со своей добавленной стоимости. В итоге страдает вся система: налог не полностью поступает в бюджет, налогоплательщики не получают возмещение НДС.

Как ведется борьба с этими системными проблемами, хорошо известно каждому бухгалтеру.

Надеемся, что общее понимание роли НДС в налоговой системе страны поможет осознать: отказа от НДС в пользу налога с оборота, скорее всего, не будет. Самый вероятный прогноз: дальнейшее совершенствование его администрирования и, возможно, расширение налоговой базы.

Как вернуть до 27 % от стоимости покупок за рубежом через такс-фри

Приезжать из-за границы с покупками будет вдвойне приятно, если вам компенсируют часть потраченных денег. Рассказываем, как правильно воспользоваться системой Tax Free и сэкономить на шопинге за рубежом.

→ Что такое Tax Free

→ Кто может претендовать на возврат по системе такс-фри

→ С каких трат за границей можно вернуть НДС

→ Как оформить возврат налога и получить деньги

→ Вернут ли НДС полностью

→ В каких странах работает система такс-фри

→ На какую минимальную сумму нужно совершить покупку для возврата по Tax Free в разных странах

→ 5 главных советов по такс-фри для тех, кто спешит

Что такое Tax Free

VAT и GST — это аналоги НДСВ цену большинства товаров по всему миру включен НДС (он же VAT / GST) — налог на добавленную стоимость. В магазине покупатель оплачивает полную стоимость товара, включающую НДС, после чего продавец перечисляет НДС в бюджет государства.

Такс-фри (от английского Tax Free — «не облагается налогом») — это международная система, позволяющая вернуть НДС с покупок за рубежом.

Турист не пользуется государственными сервисами, доступными местным жителям, поэтому налоги вправе не платить. Для этого и нужна система Tax Free — она позволяет вернуть НДС, уплаченный при покупках за границей.

Кому вернут такс-фри

Получить возмещение Tax Free вправе иностранные туристы. Чаще всего это происходит при выезде из страны.

Система не распространяется на тех, кто с точки зрения государства не считается туристом. Если у вас есть рабочая или учебная виза, вид на жительство, статус беженца или вы провели в стране дольше определенного срока, то НДС вам не вернут.

С каких покупок можно и нельзя вернуть НДС

Можно получить возмещение НДС с покупок в магазинах, которые отмечены эмблемой Tax Free.

При вывозе из страны вещи должны быть не использованы и в заводской упаковке. Это часто проверяют. Если в Европе вы купили куртку и хотите вернуть сумму НДС, то надеть ее сможете, только покинув страну.

Чтобы вернуть НДС с покупок за границей:

- не пользуйтесь вещами до выезда из страны. Таможенникам вы должны предъявить новые вещи с ярлыками, чеками и в заводской упаковке;

- уложитесь в максимальный срок для проставления таможенной печати. В Европе, Китае и Уругвае у вас 90 дней с даты покупки, в Таиланде — 60 дней.

- с покупок на рынках и в магазинах без специальной эмблемы, так как они не участвуют в системе Tax Free;

- с покупок в интернет-магазинах;

- с услуг. Например, вам не компенсируют НДС с оплаченной гостиницы, экскурсии, поездки на такси или ужина в ресторан;

- с некоторых товаров, например, если они не облагаются НДС.

Как воспользоваться Tax Free и получить деньги

Шаг 1. Оплата покупки и получение квитанции такс-фри

Убедитесь, что магазин участвует в системе такс-фри. Обычно на входе и на кассах таких магазинов есть наклейки со словами Tax Free или Tax Refund.

Узнайте минимальную сумму, с которой возвращают налог, и выберите товаров на нее или выше. Чеки за разные покупки в одном магазине обычно разрешают суммировать, если все куплено в один день. Узнайте, можно ли суммировать покупки в одном торговом центре.

При оплате скажите, что хотите оформить форму (заявку) такс-фри. Иногда это делают прямо на кассе, в больших магазинах — чаще на отдельной стойке.

Сразу купить вещь без НДС нельзя, даже будучи туристом. Придется сначала оплатить полную стоимость, потом подать заявку на возврат суммы НДС.

Приготовьте загранпаспорт. В квитанцию такс-фри внесут ваши данные: имя и фамилию, как в загранпаспорте, адрес с индексом по-английски и номер заграна. Сам паспорт, скорее всего, тоже придется показать, но бывает, что хватает копии. Проверьте, что в данных нет ошибок, иначе в возврате налога откажут. В итоге вам выдадут конверт с формой такс-фри и чеком.

В квитанцию такс-фри внесут ваши данные: имя и фамилию, как в загранпаспорте, адрес с индексом по-английски и номер заграна. Сам паспорт, скорее всего, тоже придется показать, но бывает, что хватает копии. Проверьте, что в данных нет ошибок, иначе в возврате налога откажут. В итоге вам выдадут конверт с формой такс-фри и чеком.

Товарный чек и заявка Tax Free — разные бумажки. Товарный чек вы оставите себе, квитанцию такс-фри потом отдадите в обмен на сумму НДС, которую вам вернут.

Если в магазине вам дали пустой бланк такс-фри, не забудьте его заполнить, чтобы не делать это в последний момент в аэропорту.

Узнайте, как получить деньги. Детально уточните, что именно и в какой срок вы должны сделать, чтобы вам вернули НДС.

Шаг 2. Таможенный штамп и возврат налога

Схема возврата НДС — более-менее универсальная. Вы покупаете на минимальную сумму или больше → в магазине оформляют форму Tax Free напрямую или через посредника-оператора → при вылете из страны таможенники проверяют неиспользованные покупки и документы и заверяют форму такс-фри печатью → вы получаете сумму НДС наличными или на карту.

Но есть несколько вариантов, как именно вы будете подтверждать вывоз покупок, кто и где вам вернет НДС. Это зависит от страны, магазина, оператора такс-фри и вашего удобства. Уточните в магазине, как получить возврат, вот возможные варианты:

1) В городе через оператора такс-фри. В Европе очень распространены посредники-операторы Tax Free, самые известные — Global Blue и Premier (Planet). Они берут комиссию.

Если в магазине есть наклейки этих операторов, значит, на кассе по вашей просьбе могут оформить их фирменные формы Tax Free. Вернуть по ним деньги вы сможете в стране совершения покупки (сервис Early Refund, то есть ранний возврат), в аэропорту перед вылетом или дома по прилете.

Если оформляете ранний возврат в городе, то деньги вам выдадут сразу. Кажется, что это удобно, но многие потом сталкиваются со штрафами из-за того, что оператор не вовремя получил документы, подтверждающие вывоз товаров из страны.

Например, если вы получили деньги за ранний возврат от оператора Global Blue, то обязаны предоставить проштампованную таможней форму в течение 21 дня (для карт Visa, MasterCard, Amex) или 15 дней (для карты UnionPay) со дня покупки. Форму обычно кладут в фирменный ящик Global Blue в аэропорту или отправляют почтой перед отлетом домой. Если конверт придет к оператору позже (например, ящик в аэропорту редко проверяют), то с вашей банковской карты спишут штраф или даже полную сумму, которую раньше вам выплатили. Эта ситуация очень распространенная, поэтому опытные путешественники избегают сервиса Early refund в городах и оформляют возврат налога в офисе Global Blue в аэропорту перед вылетом.

Форму обычно кладут в фирменный ящик Global Blue в аэропорту или отправляют почтой перед отлетом домой. Если конверт придет к оператору позже (например, ящик в аэропорту редко проверяют), то с вашей банковской карты спишут штраф или даже полную сумму, которую раньше вам выплатили. Эта ситуация очень распространенная, поэтому опытные путешественники избегают сервиса Early refund в городах и оформляют возврат налога в офисе Global Blue в аэропорту перед вылетом.

На фото — один из первых в Европе пассажей, роскошная Галерея Виктора Эммануила II рядом с собором Дуомо

2) Позже через магазин. Многие европейские магазины оформляют возврат НДС напрямую без посредника-оператора. После оплаты товара для вас заполнят зеленую форму Tax Free, в аэропорту таможенник поставит на нее печать, потом вы вернетесь в магазин и получите деньги. Или отправите проштампованную форму почтой, а деньги вам переведут на банковскую карту или счет.

Самих зеленых бланков в магазине может не быть: в этом случае вас попросят их купить и принести для заполнения.

3) В аэропорту — самый распространенный вариант. В европейских аэропортах есть офисы посредников-операторов, в аэропортах других стран также возвращают налог по такс-фри.

Вне зависимости от того, как вы оформляете возврат налога, в аэропорту, как правило, нужно пройти таможенную проверку (Tax Free Validation) и поставить печать на форму такс-фри. Узнайте, нужно ли перед этим зарегистрироваться и получить посадочный талон.

Если планируете сдать в багаж вещи, по которым возвращаете налог, предупредите об этом на регистрации. Возможно, вас попросят потом отнести багаж на специальную стойку.

Бывает, что муторную таможню можно пропустить. К примеру, в Испании, если на чеке есть надпись ‘DIVA’, проставить печать можно электронно: просканируйте чек, а потом в зоне вылета в автомате получите деньги. В Таиланде отдельное таможенное оформление вообще не требуется: пройдя предполетный досмотр, покажите форму Tax Free из магазина и покупки на стойке VAT Refund For Tourists — и вам сразу выплатят НДС. Но это скорее исключение.

Но это скорее исключение.

Получив печать в форму такс-фри на таможне, проходите в зону вылета. Если там есть офис Tax Free / VAT Refund, то отдавайте квитанцию, и вам вернут налог. Деньги выдадут наличными сразу или перечислят на карту (процесс занимает до двух месяцев), посчитайте, как будет выгоднее.

Если офис Tax Free закрыт или его нет, вы можете отправить документы в конверте, который вам выдали в магазине. Обычно в аэропорту есть фирменные почтовые ящики операторов такс-фри. Если нет — воспользуйтесь обычной почтой в стране вылета или после прилета или зайдите в офис оператора после возвращения домой.

Перед отправкой конверта почтой сфотографируйте форму такс-фри.

На таможенное оформление и в офисах Tax Refund часто бывают очереди: приезжайте в аэропорт не позднее чем за 4 часа до вылета.

4) В своей стране после возвращения. Если вы не успели разобраться с возвратом НДС перед вылетом, еще не все потеряно. Global Blue возвращает деньги в своих офисах в Москве, Санкт-Петербурге, Калининграде и Пскове при условии, что на квитанции такс-фри стоит печать таможенной службы. Представительство Premier Tax Free есть в Москве. Если офиса поблизости нет или вы оформляли возврат через другого оператора / напрямую в магазине, отправьте конверт с заполненными формами Tax Free заказным письмом. Только не откладывайте: у проштампованных форм такс-фри — ограниченный срок действия.

Global Blue возвращает деньги в своих офисах в Москве, Санкт-Петербурге, Калининграде и Пскове при условии, что на квитанции такс-фри стоит печать таможенной службы. Представительство Premier Tax Free есть в Москве. Если офиса поблизости нет или вы оформляли возврат через другого оператора / напрямую в магазине, отправьте конверт с заполненными формами Tax Free заказным письмом. Только не откладывайте: у проштампованных форм такс-фри — ограниченный срок действия.

Вернут ли полную сумму НДС

НДС — это процент, начисляемый на стоимость товара. Допустим, на ценнике написано 50 €, ставка НДС — 21 %. Значит, НДС — 10,5 €, и в идеальном случае именно столько вам и вернут.

В Европе многие магазины сотрудничают с посредниками — операторами такс-фри, которые за свои услуги берут комиссию.

Сколько стоят услуги Global Blue по возврату такс-фри:

- При возврате наличными в аэропорту — 3 € за каждую форму Tax Free, налог возвращают в валюте страны, в которой находитесь.

Учтите, что менять деньги в зоне вылета обычно невыгодно;

Учтите, что менять деньги в зоне вылета обычно невыгодно; - При возврате на банковскую карту — комиссии нет, но деньги конвертируют (иногда дважды) по плохому курсу, причем за конвертацию предусмотрена комиссия 3–5 %. В итоге потери могут быть гораздо больше 3 €.

Другие операторы такс-фри тоже берут комиссию и штрафуют, если вы оформили возврат в городе, а потом не вовремя отправили проштампованную таможенниками форму.

В некоторых магазинах можно вернуть НДС самостоятельно без комиссии.

В каких странах можно вернуть НДС с покупок

Система такс-фри работает примерно в полусотне стран, среди которых:

Австралия

Австрия

Азербайджан

Аргентина

Армения

Бельгия

Болгария

Великобритания

Венгрия

Вьетнам

Германия

Греция

Дания

Израиль

Индонезия

Ирландия

Исландия

Испания

Италия

Канада

Кипр

Корея

Латвия

Ливан

Литва

Лихтенштейн

Люксембург

Македония

Малайзия

Марокко

Мексика

Нидерланды

Норвегия

Польша

Португалия

Россия

Румыния

Сербия

Сингапур

Словакия

Словения

США

Таиланд

Тайвань

Турция

Финляндия

Франция

Хорватия

Чехия

Швейцария

Швеция

Эстония

Южная Африка

Япония

Минимальная сумма покупки для возврата такс-фри и сколько вернут в разных странах

О ставках НДС и минимальной сумме покупок, с которой делают возврат, вам расскажут во всех магазинах, работающих с системой такс-фри. Но чтобы вы примерно представляли, о каких величинах речь, мы собрали в одну табличку условия возврата НДС в популярных странах.

Но чтобы вы примерно представляли, о каких величинах речь, мы собрали в одну табличку условия возврата НДС в популярных странах.

| Страна | Минимальная сумма покупки | НДС |

|---|---|---|

| Австрия | 75,01 евро | 20 % |

| Венгрия | 50000 венгерских форинтов (~ 170 евро) | 27 % |

| Германия | 25 евро | 19 % |

| Испания | 90,16 евро | 21 % |

| Италия | 154,94 евро | 22 % |

| Кипр | 50 евро | 19 % |

| Литва | 55 евро | 21 % |

| ОАЭ | 250 дирхамов (~ 61 евро) | 5 % |

| Польша | 200 злотых (~ 47 евро) | 23 % |

| Таиланд | всего за поездку 5000 батов (~ 148 евро), каждая покупка — 2000 батов (~ 59 евро) | 7 % |

| Финляндия | 40 евро | 24 % |

| Франция | 175,01 евро | 20 % |

| Япония | 5000 иен (~ 42 евро) | 8 % |

В Европе система возврата такс-фри хорошо отработана. Действуйте по стандартной схеме: найдите магазины с эмблемой Tax Free, купите на минимальную сумму или больше, заполните форму такс-фри, в день вылета заверьте заявку у таможенников и получите деньги у оператора.

Действуйте по стандартной схеме: найдите магазины с эмблемой Tax Free, купите на минимальную сумму или больше, заполните форму такс-фри, в день вылета заверьте заявку у таможенников и получите деньги у оператора.

Минимальная сумма в Европе привязана к стране покупки, налог возвращают при выезде из границ ЕС или Шенгенской зоны (в зависимости от того, куда входит страна). Если вы купили на минимальную сумму в Германии и выезжаете из Франции, то формы Tax Free вам засчитают по немецкой минимальной сумме 25 евро, а не по французской 175,01 евро.

В США ситуация немного другая. Вместо НДС к стоимости товаров добавляют налог с продаж, который различается по штатам — от 0 до 10,5 %.

Выгоднее всего — закупаться в штатах, где налога с продаж нет: в Делавэре, Монтане, Нью-Гэмпшире и Орегоне. На Аляске правительство штата налог с продаж не взимает, но его установили многие местные органы власти.

Среди штатов с ненулевым налогом с продаж вернуть его обратно по системе, аналогичной такс-фри, можно в Луизиане и Техасе. Кликните, чтобы посмотреть списки авторизованных магазинов. При оформлении у вас заберут оригиналы чеков (можно оформить копии), попросят визу и обратный авиабилет / посадочный талон. Сбор за возврат немаленький: в Луизиане с вас возьмут 30 % от налога с продаж, в Техасе — 50 % при выплате наличными и 35 %, если деньги отправят на карту или PayPal.

Кликните, чтобы посмотреть списки авторизованных магазинов. При оформлении у вас заберут оригиналы чеков (можно оформить копии), попросят визу и обратный авиабилет / посадочный талон. Сбор за возврат немаленький: в Луизиане с вас возьмут 30 % от налога с продаж, в Техасе — 50 % при выплате наличными и 35 %, если деньги отправят на карту или PayPal.

5 советов, как вернуть НДС по системе такс-фри

В какую бы страну вы ни ехали, следуйте нашим простым советам:

- До поездки уточните минимальную сумму покупки для возврата НДС.

- Носите с собой загранпаспорт и старайтесь выбирать магазины с эмблемой Tax Free.

- Не доставайте из упаковки и не используйте купленные вещи, с которых хотите вернуть налог. Сохраните конверт с чеком и формой такс-фри.

- Узнайте, где в аэропорту находится пункт таможенной проверки покупок Tax Freе и офис нужного оператора.

- Приезжайте в аэропорт за 4 часа до вылета, чтобы все успеть.

Удачных вам покупок!

Читайте также:

Лучшие распродажи и аутлеты в Европе

Что делать, если за границей у вас украли деньги и документы

Как сэкономить на аренде машины

Задержка и отмена рейса: права пассажиров и обязанности авиакомпаний

15 полезных сервисов Скайсканера, о которых вы могли не знать

Налог на добавленную стоимость (НДС): Руководство для владельцев бизнеса

Налог на добавленную стоимость (НДС), который является одним из видов потребительского налога, является основным источником доходов для стран, входящих в Организацию экономического сотрудничества и развития (ОЭСР), среди других регионов. По данным Tax Foundation, в 2019 году на долю НДС приходилась треть налоговых доходов стран ОЭСР. Напротив, США в большей степени полагаются на налоги на имущество и индивидуальный подоходный налог — всего лишь около 17. 6% доходов поступает от налогов на потребление. Вот что вам следует знать о НДС.

6% доходов поступает от налогов на потребление. Вот что вам следует знать о НДС.

Финансовый консультант может помочь с налогами и любыми другими финансовыми вопросами, которые могут у вас возникнуть.

Как работает НДСНДС — это потребительский налог, поскольку он основан на расходовании денег, а не на их зарабатывании. Он взимается с услуг и товаров на каждом этапе цепочки поставок.

Система налогообложения НДС популярна во многих странах, но более распространена в некоторых частях мира.Например, по данным Tax Foundation, все европейские страны взимают НДС. Однако в США такой системы нет. Вместо этого он использует местные или государственные налоги с продаж.

Когда компания продает сырье для продукта фабрике, налог добавляется. Точно так же НДС добавляется каждый раз, когда товар или услуга приобретают ценность и переходят из рук в руки. Таким образом, от завода к оптовому продавцу, от оптового продавца к розничному продавцу и от розничного продавца к потребителю НДС взимается на каждом этапе.

НДС обычно выражается в процентах. Например, предположим, что потребитель покупает товар за 50 долларов с 10% НДС розничному продавцу. Потребитель платит 55 долларов, а 50 долларов остается у продавца. Остальное идет правительству.

Многие люди думают, что НДС и налог с продаж — это одно и то же. Но система НДС вводит налог на всех уровнях производства. Итак, каждый, кто участвует в создании продукта или услуги, платит НДС. Напротив, налог с продаж вводится только на последнем этапе, когда потребитель покупает продукт.

Особые рекомендации для владельцев бизнеса Система НДС, вероятно, приведет к увеличению затрат для владельцев бизнеса, и не только на уровне производителя или продавца. Это влияет на каждого владельца по всей производственной цепочке. Это потому, что каждый уровень производства должен рассчитывать необходимые налоги на своем этапе цепочки. Это приводит к большему количеству бумажной работы и бухгалтерского учета.

НДС также может быть затруднительным для компаний, которые работают за пределами национального масштаба.Это связано с тем, что глобальные компании должны учитывать налоговые режимы каждой страны, через которую проходит цепочка поставок.

Однако в странах, которые его используют, предприятия могут, как правило, требовать возмещения НДС на вычитаемые из налогооблагаемой базы бизнес-расходы, если облагается налогом.

Пример НДС Вы можете рассчитать НДС, уплачиваемый на каждом этапе производства изделия, вычитая ранее начисленный НДС из НДС последнего этапа. Например, стандартная ставка НДС в Великобритании составляет 20% для большинства товаров и услуг.Допустим, есть производитель украшений из Великобритании. Группе необходимо покупать сырье, например драгоценные металлы, у дилера. Как продавец при обмене, дилер взимает с производителя 5 долларов, включая 20% НДС. Дилер собирает платеж и отправляет сумму НДС правительству.

После того, как производитель создает компоненты украшения, он продает их сборщику за 10 долларов, включая 2 доллара НДС. Но производитель отправляет правительству только 1 доллар, потому что оно удерживает сумму НДС, уже уплаченную продавцу сырья.Поскольку производитель заплатил 1 доллар продавцу сырья, он платит правительству только 1 доллар НДС (2–1 доллар), иначе известный как дополнительный НДС.

В конечном итоге весь НДС переходит к потребителям, которые платят полную сумму НДС, которую предыдущие покупатели уплачивали на протяжении всего производственного процесса, но без возмещения, которым пользовались предыдущие покупатели. В случае ювелирных изделий, допустим, покупатель купил кольцо за 40 долларов. Ставка НДС по-прежнему составляет 20%, поэтому потребитель платит НДС в размере 8 долларов и 48 долларов за кольцо.

НДС Плюсы и минусы Плюсы и минусы зависят от того, с кем вы о них говорите. Например, некоторые защитники видят большую выгоду для потребителей, когда дело касается НДС. НДС обычно рассматривается как регрессивная налоговая система, потому что процентная ставка НДС одинакова для богатых и бедных, больших корпораций или крошечных стартапов. В отличие от прогрессивного налога, такого как подоходный налог в США, НДС устанавливается по фиксированной ставке. Таким образом, люди с более низким доходом технически платят больше пропорционально своему доходу, чем работники с более высоким доходом.Фактически, это делает товары и услуги более дорогими и, следовательно, менее доступными для групп с низкими доходами. В результате критики утверждают, что система НДС приведет к падению покупательной способности потребителей.

Например, некоторые защитники видят большую выгоду для потребителей, когда дело касается НДС. НДС обычно рассматривается как регрессивная налоговая система, потому что процентная ставка НДС одинакова для богатых и бедных, больших корпораций или крошечных стартапов. В отличие от прогрессивного налога, такого как подоходный налог в США, НДС устанавливается по фиксированной ставке. Таким образом, люди с более низким доходом технически платят больше пропорционально своему доходу, чем работники с более высоким доходом.Фактически, это делает товары и услуги более дорогими и, следовательно, менее доступными для групп с низкими доходами. В результате критики утверждают, что система НДС приведет к падению покупательной способности потребителей.

Однако сторонники рассматривают фиксированный процент НДС как стимул для потребителей работать над повышением заработной платы. Некоторые утверждают, что этот стимул приведет к увеличению общего валового внутреннего продукта (ВВП). Сторонники также говорят, что поскольку НДС является частью покупки. Это означает, что правительство увеличивает доходы за счет минимизации уклонения от уплаты налогов.

Это означает, что правительство увеличивает доходы за счет минимизации уклонения от уплаты налогов.

Налог на добавленную стоимость — это фиксированный налог, взимаемый с товаров и услуг на протяжении всего производственного процесса. Каждый покупатель в этом процессе платит налог, но в конечном итоге потребитель несет ответственность за полную сумму налога, поскольку он не получает возмещения, как другие участники производственной цепочки. Хотя США в настоящее время не используют НДС, некоторые считают, что это может быть выгодно, утверждая, что фиксированная ставка может стимулировать работников, а также увеличивать доходы правительства.Однако другие говорят, что затраты на это непропорционально сильно упадут на плечи работников с низкими доходами. Они будут платить за это более пропорционально, чем их коллеги с высокими доходами.

Советы по налогам- Хотя в США нет НДС, будущему пенсионеру есть о чем беспокоиться.

Финансовый консультант может помочь вам разработать налоговую стратегию, которая защитит ваш пенсионный доход. Помощь всегда под рукой с помощью бесплатного инструмента сопоставления SmartAsset. В течение пяти минут программа подберет для вас квалифицированных местных консультантов.Если вы готовы работать с финансовым консультантом, начните прямо сейчас.

Финансовый консультант может помочь вам разработать налоговую стратегию, которая защитит ваш пенсионный доход. Помощь всегда под рукой с помощью бесплатного инструмента сопоставления SmartAsset. В течение пяти минут программа подберет для вас квалифицированных местных консультантов.Если вы готовы работать с финансовым консультантом, начните прямо сейчас. - Доход в Америке облагается налогом федеральным правительством, правительствами большинства штатов и многими местными органами власти. Федеральная система подоходного налога является прогрессивной, поэтому ставка налога увеличивается по мере увеличения дохода. Воспользуйтесь этим бесплатным калькулятором, чтобы точно оценить размер ваших федеральных подоходных налогов.

- Сумма, которую вы платите в виде налогов, частично зависит от того, насколько хорошо ваш штат подходит для выхода на пенсию. Если в вашем штате более жесткие правила, подумайте о переезде в другой с меньшими налогами, которые могут повлиять на вас как на пенсионера.

Однако, если ваш штат подходит для выхода на пенсию, вам может потребоваться только переехать по улице. Уменьшение размера дома до меньшего размера может помочь минимизировать расходы на жилье и связанные с этим налоги на имущество.

Однако, если ваш штат подходит для выхода на пенсию, вам может потребоваться только переехать по улице. Уменьшение размера дома до меньшего размера может помочь минимизировать расходы на жилье и связанные с этим налоги на имущество.

Фото: © iStock.com / pcess609, © iStock.com / Стивен Барнс, © iStock.com / AsiaVision

Эшли Килрой Эшли Чорпеннинг — опытный финансовый писатель, в настоящее время работает экспертом по инвестициям и страхованию в SmartAsset. Помимо того, что она пишет статьи в SmartAsset, она пишет для индивидуальных предпринимателей, а также для компаний из списка Fortune 500.Эшли — выпускник финансового факультета Университета Цинциннати. Когда она не помогает людям разобраться в их финансах, вы можете найти Эшли Кейдж ныряющим с отличными белыми или на сафари в Южной Африке.Что такое НДС?

Что такое НДС? Достаточно простой вопрос.

Ответ? Не все так просто.

Вот почему мы здесь, чтобы помочь. Мы объясним основы НДС простым языком, чтобы вы получили четкое представление об этой широко используемой налоговой системе.

Налог на добавленную стоимость, обычно называемый НДС, представляет собой широкий налог на потребление, применяемый к товарам и услугам, когда добавленная стоимость добавляется на этапах цепочки поставок. Продавцы обычно взимают налог с потребителей в точке продажи, добавляя его к стоимости продукта. Он похож на налог с продаж в США, поскольку окончательный НДС обычно взимается с покупателя.

НДС на товар рассчитывается и взимается на каждом этапе цепочки поставок.Каждый продавец взимает НДС на текущем этапе со стоимости товара для покупателя — в отличие от налога с продаж, который обычно взимается только конечным продавцом (то есть при окончательной продаже). Затем с учетом НДС конечный продавец добавляет полную сумму налога к цене продукта, которую платит потребитель. Затем продавец переводит НДС в налоговый орган.

Затем продавец переводит НДС в налоговый орган.

Для потребителей из США это может показаться двойным налогообложением, но это не так. Налогом облагается только каждая добавленная стоимость, а не продажа самого продукта. Продавец взимает только свою часть налога.

Пример: Торговец сырьем продает свой продукт фабрике за 101 фунт стерлингов, из которых 1 фунт стерлингов является НДС. Торговец сырьем отправляет 1 фунт стерлингов в налоговый орган.

Из этого материала фабрика производит аккумуляторы для ноутбуков, которые продает производителю ноутбуков за 202 фунта стерлингов. 2 фунта стерлингов — это НДС: 1 фунт стерлингов возмещает фабрике НДС, уплаченный им продавцу сырья, а другой фунт стерлингов платит правительству в качестве НДС.

Затем производитель портативных компьютеров продает ноутбуки розничному продавцу компьютеров за 303 фунта стерлингов, включая 3 фунта стерлингов НДС: 2 фунта стерлингов возмещают производителю НДС, уплаченный фабрике, а 1 фунт стерлингов поступает в налоговый орган.

Наконец, розничный продавец компьютеров продает ноутбук за 404 фунта стерлингов, оставляя 3 фунта стерлингов НДС для возмещения и отправляя 1 фунт стерлингов правительству.

Каждый дополнительный фунт стерлингов в цепочке поставок представляет добавленную стоимость на каждом этапе.

Какова цель НДС?

Как и все налоги, НДС предназначен для увеличения государственных доходов.В качестве налога на потребление он поступает через потребительские покупки.

НДСзадумывался как более прямая и менее сложная система, чем, например, система налога с продаж в США. Когда был создан Европейский Союз, первоначальным шести странам требовалась система, которая упорядочила бы и стандартизировала их различные многоступенчатые формы косвенного налогообложения.

НДС легче отслеживать, чем предыдущие налоговые системы, поскольку он взимается на каждом этапе цепочки поставок, и все продавцы обязаны вести тщательный учет покупок, продаж и поставок.

Должен ли мой бизнес платить НДС?

Взыскание НДС по трем критериям:

- Порог регистрации

Деловая деятельность, превышающая установленную денежную сумму, обязывает компании взимать и уплачивать НДС. Пороговые значения зависят от страны и частично зависят от того, является ли продавец резидентом или нерезидентом.Например, порог для Соединенного Королевства составляет 85 000 фунтов стерлингов. - Постоянное представительство

Компания, которая доказывает надлежащую стабильность и структуру человеческих и технических ресурсов, должна зарегистрироваться в качестве плательщика НДС. Офисное здание, принадлежащее компании или арендованное для нее, является примером постоянного представительства. - Особые виды деятельности

Определенные виды коммерческой деятельности, например, юридические услуги, являются обязательством по НДС. Как и в случае с порогами регистрации, эти действия различаются в зависимости от страны.

Как и в случае с порогами регистрации, эти действия различаются в зависимости от страны.

Если вы обнаружите, что ваша компания имеет право на подачу НДС, вы должны зарегистрироваться, прежде чем вести бизнес в стране или собирать и уплачивать НДС. В ЕС существует несколько вариантов упрощенной регистрации НДС и отчетности для продавцов B2C, не входящих в ЕС, в том числе One-Stop Shop и Import One-Stop Shop.

Некоторые товары и услуги, которые могут быть освобождены от НДС:

- Почтовые марки

- Благотворительный сбор средств

- Обучение, обучение

- Продажа или сдача в аренду коммерческой недвижимости

- Страхование и финансовые услуги

Возврат НДС

Компании также могут потребовать возмещения НДС на определенные товары, которые используются исключительно для их деловых операций, в том числе:

- Путевые расходы сотрудников

- Стоимость услуг мобильной связи для делового общения

- Автомобили, используемые для бизнеса, их топливо и техническое обслуживание

- Части коммунальных услуг для домашнего бизнеса

Как вы подаете и платите НДС?

декларации по НДС являются официальными налоговыми документами, используемыми для подачи НДС. Они подробно описывают все операции вашей организации, применимые налоги и рассчитывают, сколько вы должны или что будет возвращено.

Они подробно описывают все операции вашей организации, применимые налоги и рассчитывают, сколько вы должны или что будет возвращено.

Каждая страна устанавливает свои собственные сроки подачи налоговых деклараций, периодичность и форматы отчетности, включая возможность подачи налоговой декларации по НДС в Интернете. Некоторые налоговые органы настаивают на подаче документов в электронном виде, некоторые разрешают это как вариант, а другие не предлагают вообще. Некоторые организации также разрешают международные банковские переводы, а некоторые предписывают местные переводы на прямые депозиты или банковские счета.

Подача НДС может оказаться утомительным занятием.Это требует, чтобы вы вели тщательный учет, включающий квитанции всех ваших покупок и счета-фактуры, содержащие НДС. Вам также потребуется предоставить записи и сводные данные за отчетный период с такой информацией, как:

- Всего продаж и покупок

- Общая сумма НДС, которую вы должны

- Итого НДС, который вы можете вернуть

Даже если вы выходите на уровень безубыточности и ничего не должны или не требуете ничего, вы должны подать декларацию по НДС. Если вы прошли аудит и не смогли вести соответствующие записи или подать ложные отчеты, вы можете понести значительные штрафы и пени.

Если вы прошли аудит и не смогли вести соответствующие записи или подать ложные отчеты, вы можете понести значительные штрафы и пени.

Примерно 170 стран используют НДС, но США не входят в их число. США являются единственной крупной экономикой, которая использует налог «с продаж и использования». И единственное сходство между этими двумя системами состоит в том, что обе взимают с потребителя окончательный налог.

НДСконтролируется на федеральном уровне, но система США диктуется штатами — во многих частях страны, городах и некоторых других юрисдикциях помимо налога с продаж штата применяются местные и специальные районные налоги с продаж.Кроме того, налог в США имеет огромные различия в ставках и обязательствах, но НДС обычно имеет максимум три ставки. Например, в Великобритании стандартная ставка составляет 20%, пониженная ставка — 5%, а нулевая ставка — 0%.

Сторонники и противники НДС разжигают активные споры о том, следует ли США принять аналогичную систему. Сторонники приветствуют его предполагаемую простоту, эффективность и сокращение налоговых лазеек. Противники опасаются, что правительство может увлечься, поскольку НДС может значительно увеличить государственные доходы и без сдерживания необоснованные траты.Они также ссылаются на отсутствие прозрачности для потребителей и более тяжелое бремя для граждан с низкими доходами, что также является частой жалобой на налог с продаж.

Сторонники приветствуют его предполагаемую простоту, эффективность и сокращение налоговых лазеек. Противники опасаются, что правительство может увлечься, поскольку НДС может значительно увеличить государственные доходы и без сдерживания необоснованные траты.Они также ссылаются на отсутствие прозрачности для потребителей и более тяжелое бремя для граждан с низкими доходами, что также является частой жалобой на налог с продаж.

Чтобы глубже изучить особенности НДС в ЕС и Великобритании после Brexit, просмотрите наше руководство: 5 шагов по управлению НДС в ЕС и Великобритании после Brexit.

| Албания (Последний раз отзыв 29 июня 2021 г.) | 20 |

Алжир

(Последний раз отзыв 8 июня 2021 г. ) ) | 19 |

| Ангола (Последний раз отзыв 14 декабря 2021 г.) | 14 |

| Аргентина (Последний раз отзыв 18 августа 2021 г.) | 21 |

Армения

(Последний раз отзыв 29 июня 2021 г. ) ) | 20 |

| Австралия (Последний раз отзыв 15 декабря 2021 г.) | Налог на товары и услуги: 10 |

| Австрия (Последний раз отзыв 15 июня 2021 г.) | 20 |

Азербайджан

(Последний раз отзыв 18 августа 2021 г. ) ) | 18 |

| Бахрейн (Последний раз отзыв 25 июля 2021 г.) | 5 |

| Барбадос (Последний раз отзыв 5 августа 2021 г.) | 17.5 |

Беларусь

(Последний раз отзыв 30 мая 2021 г. ) ) | 20 |

| Бельгия (Последний раз отзыв 15 июля 2021 г.) | 21 |

| Бермудские острова (Последний раз отзыв 14 июля 2021 г.) | NA |

| 13 | |

| Босния и Герцеговина (Последний раз отзыв 25 февраля 2021 г.) | 17 |

| Ботсвана (Последний раз отзыв 29 сентября 2021 г.) | 14 |

Бразилия

(Последний раз отзыв 3 августа 2021 г. ) ) | Федеральный НДС (IPI): обычно от 10% до 15%; Государственный налог с продаж и услуг (ICMS): обычно от 18% до 20% (более низкие ставки применяются к межгосударственным транзакциям). |

| Болгария (Последний раз отзыв 21 июля 2021 г.) | 20 |

| Кабо-Верде (Последний раз отзыв 26 августа 2021 г.) | 15 |

Камбоджа

(Последний раз отзыв 29 июля 2021 г. ) ) | 10 |

| Камерун, Республика (Последний раз отзыв 3 августа 2021 г.) | 19.25 |

| Канада (Последний раз отзыв 1 декабря 2021 г.) | Комбинированные федеральные и провинциальные / территориальные налоги с продаж составляют от 5% до 15%. |

Каймановы острова

(Последний раз отзыв 8 декабря 2021 г. ) ) | NA |

| Чад (Последний раз отзыв 3 августа 2021 г.) | 18 |

| Чили (Последние отзывы: 11 декабря 2021 г.) | 19 |

Китай, Народная Республика

(Последний раз отзыв 30 декабря 2021 г. ) ) | 13, 9 или 6 в зависимости от видов товаров и услуг |

| Колумбия (Последний раз отзыв 17 августа 2021 г.) | 19 |

| Конго, Демократическая Республика (Последний раз отзыв 20 июля 2021 г.) | 16 |

Конго, Республика

(Последний раз отзыв 18 августа 2021 г. ) ) | 18.90 (18% НДС + 5% подоходный налог) |

| Коста-Рика (Последний раз отзыв 24 августа 2021 г.) | 13 |

| Хорватия (Последний раз отзыв 30 июня 2021 г.) | 25 |

Кипр

(Последний раз отзыв 23 декабря 2021 г. ) ) | 19 |

| Чешская Республика (Последний раз отзыв 8 июля 2021 г.) | 21 |

| Дания (Последний раз отзыв 29 сентября 2021 г.) | 25 |

Доминиканская Республика

(Последний раз отзыв 20 июля 2021 г. ) ) | 18 |

| Эквадор (Последний раз отзыв 2 июля 2021 г.) | 12 |

| Египет (Последний раз отзыв 13 декабря 2021 г.) | 14 |

Сальвадор

(Последний раз отзыв 30 июня 2021 г. ) ) | 13 |

| Экваториальная Гвинея (Последний раз отзыв 20 июля 2021 г.) | 15 |

| Эстония (Последние отзывы: 16 декабря 2021 г.) | 20 |

Эсватини

(Последний раз отзыв 21 июля 2021 г. ) ) | 15 |

| Фиджи (Последний раз отзыв 8 июня 2021 г.) | 9 |

| Финляндия (Последний раз отзыв 31 декабря 2021 г.) | 24 |

Франция

(Последний раз отзыв 7 мая 2021 г. ) ) | Налог с оборота: 20 |

| Габон (Последний раз отзыв 25 августа 2021 г.) | 18 |

| Грузия (Последний раз отзыв 31 декабря 2021 г.) | 18 |

Германия

(Последний раз отзыв 30 июня 2021 г. ) ) | 19 (стандартная ставка снижена до 16% на период с 1 июля 2020 года по 31 декабря 2020 года в связи с пандемией COVID-19) |

| Гана (Последний раз отзыв 29 июля 2021 г.) | Стандартная тарифная схема: 12.5. Фиксированная ставка: 3 Дополнительные сборы взимаются с налогооблагаемых поставок. По стандартной тарифной схеме это NHIL: 2,5, GETFL: 2,5 и CHRL: 1. По фиксированной ставке это CHRL: 1 |

Гибралтар

(Последний раз отзыв 10 декабря 2021 г. ) ) | NA |

| Греция (Последний раз отзыв 15 августа 2021 г.) | 24 |

| Гренландия (Последний раз отзыв 14 декабря 2021 г.) | NA |

Гватемала

(Последний раз отзыв 8 декабря 2021 г. ) ) | 12 |

| Гернси, Нормандские острова (Последний раз отзыв 13 декабря 2021 г.) | NA |

| Гайана (Последний раз отзыв 3 августа 2021 г.) | 14 |

Гондурас

(Последний раз отзыв 20 июля 2021 г. ) ) | Налог с продаж: 15 |

| САР Гонконг (Последний раз отзыв 30 декабря 2021 г.) | NA |

| Венгрия (Последний раз отзыв 30 июня 2021 г.) | 27 |

Исландия

(Последний раз отзыв 30 декабря 2021 г. ) ) | 24 |

| Индия (Последний раз отзыв 23 декабря 2021 г.) | Ставка налога на товары и услуги варьируется от 5% до 28% в зависимости от категории товаров и услуг, общая ставка налога составляет 18%. |

| Индонезия (Последний раз отзыв 30 декабря 2021 г.) | 10 |

Ирак

(Последний раз отзыв 8 декабря 2021 г. ) ) | Налог с продаж: Зависит от товара / услуги (см. Сводку корпоративного налога Ирака). |

| Ирландия (Последний раз отзыв 1 июля 2021 г.) | 23 |

| Остров Мэн (Последний раз отзыв 15 декабря 2021 г.) | 20 |

Израиль

(Последний раз отзыв 30 июня 2021 г. ) ) | 17 |

| Италия (Последний раз отзыв 12 июля 2021 г.) | 22 |

| Кот-д’Ивуар (Кот-д’Ивуар) (Последний раз отзыв 25 сентября 2021 г.) | 18 |

Ямайка

(Последний раз отзыв 3 июня 2021 г. ) ) | Общий потребительский налог (GCT): 15 |

| Япония (Последний раз отзыв 3 августа 2021 г.) | Налог на потребление: 8 |

| Джерси, Нормандские острова (Последний раз отзыв 5 июля 2021 г.) | Налог на товары и услуги (GST): 5 |

Иордания

(Последний раз отзыв 26 июля 2021 г. ) ) | Налог с продаж: 16 |

| Казахстан (Последний раз отзыв 9 декабря 2021 г.) | 12 |

| Кения (Последний раз отзыв 1 июля 2021 г.) | 16 |

Корея, Республика

(Последний раз отзыв 25 июня 2021 г. ) ) | 10 |

| Косово (Последний раз отзыв 21 июля 2021 г.) | 18 |

| Кувейт (Последний раз отзыв 26 мая 2021 г.) | NA |

Кыргызстан

(Последний раз отзыв 29 июня 2021 г. ) ) | 12 |

| Лаосская Народно-Демократическая Республика (Последний раз отзыв 23 июня 2021 г.) | 10 |

| Латвия (Последний раз отзыв 5 июля 2021 г.) | 21 |

Ливан

(Последний раз отзыв 17 декабря 2021 г. ) ) | 11 |

| Ливия (Последний раз отзыв 26 мая 2021 г.) | NA |

| Лихтенштейн (Последний раз отзыв 22 декабря 2021 г.) | 7.7 |

Литва

(Последние отзывы: 16 августа 2021 г. ) ) | 21 |

| Люксембург (Последний раз отзыв 1 июля 2021 г.) | 17 |

| САР Макао (Последний раз отзыв 23 декабря 2021 г.) | NA |

Мадагаскар

(Последний раз отзыв 8 июля 2021 г. ) ) | 20 |

| Малави (Последний раз отзыв 10 февраля 2021 г.) | 16.5 |

| Малайзия (Последний раз отзыв 14 декабря 2021 г.) | Налог с продаж: 10; Сервисный налог: 6 |

Мальдивы, Республика

(Последний раз отзыв: 09 июня 2021 г. ) ) | Налог на товары и услуги (GST): 6 |

| Мальта (Последний раз отзыв 3 сентября 2021 г.) | 18 |

| Мавритания (Последний раз отзыв 30 июня 2021 г.) | 16 |

Маврикий

(Последний раз отзыв 23 июля 2021 г. ) ) | 15 |

| Мексика (Последний раз отзыв 21 июля 2021 г.) | 16 |

| Молдова (Последний раз отзыв 20 сентября 2021 г.) | 20 |

Монголия

(Последний раз отзыв 28 июня 2021 г. ) ) | 10 |

| Черногория (Последний раз отзыв 25 февраля 2021 г.) | 21 |

| Марокко (Последний раз отзыв 2 сентября 2021 г.) | 20 |

Мозамбик

(Последний раз отзыв 24 июля 2021 г. ) ) | 17 |

| Мьянма (Последний раз отзыв 19 августа 2021 г.) | В Мьянме нет НДС.Косвенный налог в Мьянме — это коммерческий налог, общая ставка которого составляет 5%. |

| Намибия, Республика (Последний раз отзыв 8 декабря 2021 г.) | 15 |

Нидерланды

(Последний раз отзыв 28 декабря 2021 г. ) ) | 21 |

| Новая Зеландия (Последний раз отзыв 20 июля 2021 г.) | Налог на товары и услуги (GST): 15 |

| Никарагуа (Последний раз отзыв 15 декабря 2021 г.) | 15 |

Нигерия

(Последний раз отзыв 22 июля 2021 г. ) ) | 7.5 |

| Северная Македония (Последний раз отзыв 18 августа 2021 г.) | 18 |

| Норвегия (Последний раз отзыв 23 декабря 2021 г.) | 25 |

Оман

(Последний раз отзыв 24 июня 2021 г. ) ) | 5 (с учетом особых исключений и нулевых рейтингов, предусмотренных Законом Омана о НДС) |

| Пакистан (Последний раз отзыв 20 декабря 2021 г.) | Для товаров: 17 Для услуг: от 13% до 16% в зависимости от провинции. |

| Территории Палестины (Последний раз отзыв 20 декабря 2021 г.) | 16 |

| Панама (Последний раз отзыв 14 декабря 2021 г.) | Налог на передачу движимых товаров и услуг: 7 |

| Парагвай (Последний раз отзыв 18 августа 2021 г.) | 10 (5% от продажи и аренды недвижимого имущества, некоторых лекарств, а также сельскохозяйственных, садовых и фруктовых товаров) |

| Перу (Последний раз отзыв 20 декабря 2021 г.) | 18 |

| Филиппины (Последний раз отзыв 31 декабря 2021 г.) | 12 |

| Польша (Последний раз отзыв 13 июля 2021 г.) | 23 |

| Португалия (Последний раз отзыв 18 августа 2021 г.) | 23 |

| Пуэрто-Рико (Последний раз отзыв 3 августа 2021 г.) | Налог с продаж и использования: 11.5% на движимое имущество и определенные услуги; 4% для бизнес-услуг и специальных услуг. |

| Катар (Последний раз отзыв 19 августа 2021 г.) | NA |

| Румыния (Последний раз отзыв: 16 июля 2021 г.) | 19 |

| Российская Федерация (Последний раз отзыв 12 февраля 2021 г.) | 20 |

| Руанда (Последний раз отзыв 18 июня 2021 г.) | 18 |

| Санкт-Люсия (Последний раз отзыв: 6 августа 2021 г.) | 12.5 |

| Саудовская Аравия (Последний раз отзыв 2 января 2022 г.) | 15 (5% до 1 июля 2020 года) |

| Сенегал (Последний раз отзыв: 6 сентября 2021 г.) | 18 |

| Сербия (Последний раз отзыв 18 августа 2021 г.) | 20 |

| Сингапур (Последний раз отзыв 10 сентября 2021 г.) | Налог на товары и услуги: 7 |

| Словацкая Республика (Последний раз отзыв 1 сентября 2021 г.) | 20 |

| Словения (Последний раз отзыв 2 августа 2021 г.) | 22 |

| Южная Африка (Последний раз отзыв 8 декабря 2021 г.) | 15 |

| Испания (Последний раз отзыв 30 июня 2021 г.) | 21 |

| Шри-Ланка (Последний раз отзыв 31 декабря 2021 г.) | 8 |

| Швеция (Последний раз отзыв 1 июля 2021 г.) | 25 |

| Швейцария (Последний раз отзыв 8 июля 2021 г.) | 7.7 |

| Тайвань (Последний раз отзыв 25 августа 2021 г.) | 5% в общую промышленность |

| Таджикистан (Последний раз отзыв 30 июня 2021 г.) | 18 |

| Танзания (Последний раз отзыв 18 августа 2021 г.) | Материковая часть Танзании: 18; Танзания Занзибар: 15 |

| Таиланд (Последний раз отзыв: 6 июля 2021 г.) | 7 |

| Тимор-Лешти (Последний раз отзыв 24 августа 2021 г.) | Налог с продаж на ввозимые товары: 2.5; Налог с продаж на прочие товары: 0 |

| Тринидад и Тобаго (Последний раз отзыв 3 августа 2021 г.) | 12,5 |

| Тунис (Последний раз отзыв 15 июля 2021 г.) | 19 |

| Турция (Последний раз отзыв 30 сентября 2021 г.) | 18 |

| Туркменистан (Последний раз отзыв 24 июля 2021 г.) | 15 |

| Уганда (Последний раз отзыв 20 августа 2021 г.) | 18 |

| Украина (Последний раз отзыв 27 декабря 2021 г.) | 20 |

| Объединенные Арабские Эмираты (Последний раз отзыв 28 июля 2021 г.) | 5 |

| объединенное Королевство (Последний раз отзыв 30 декабря 2021 г.) | 20 |

| Соединенные Штаты (Последний раз отзыв 2 августа 2021 г.) | NA |

| Уругвай (Последний раз отзыв 30 декабря 2021 г.) | 22 (сниженная ставка НДС 10%, применяемая к определенным товарам и услугам). |

| Узбекистан, Республика (Последний раз отзыв 23 июля 2021 г.) | 15 |

| Венесуэла (Последний раз отзыв 4 августа 2021 г.) | 16 |

| Вьетнам (Последний раз отзыв 9 августа 2021 г.) | 10 |

| Замбия (Последний раз отзыв 24 сентября 2021 г.) | 16 |

| Зимбабве (Последний раз отзыв 20 августа 2021 г.) | 14.5 |

Налог на добавленную стоимость — Отдел бизнес-услуг — UW – Madison

ЧТО ТАКОЕ НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ (НДС)?

Налог на добавленную стоимость (НДС) или общий налог с продаж (GST) является одной из форм потребительского налога. С точки зрения покупателя, это налог на покупную цену. С точки зрения продавца, это налог только на добавленную стоимость продукта, материала или услуги, с точки зрения бухгалтерского учета, на данном этапе их производства или распространения.Производитель перечисляет правительству разницу между этими двумя суммами, а оставшуюся часть оставляет себе для компенсации налогов, которые они ранее уплатили за ресурсы.

Целью НДС является получение налоговых поступлений для государства, аналогичных корпоративному подоходному налогу или подоходному налогу с физических лиц.

Добавленная стоимость продукта, добавленная бизнесом или вместе с ним, — это цена продажи, взимаемая с покупателя, за вычетом стоимости материалов и других налогооблагаемых ресурсов. НДС подобен налогу с продаж в том смысле, что в конечном итоге налогом облагается только конечный потребитель.Он отличается от налога с продаж тем, что в случае последнего налог собирается и перечисляется правительству только один раз, в точке покупки конечным потребителем. Что касается НДС, сборы, денежные переводы в правительство и зачет уже уплаченных налогов происходят каждый раз, когда предприятие в цепочке поставок покупает продукты.

ОБЛАГАЕТ ЛИ ВИСКОНСКИЙ УНИВЕРСИТЕТ НАЛОГОМ НА ДОБАВЛЕННУЮ СТОИМОСТЬ (НДС)?- Путешественники обязаны платить все налоги на добавленную стоимость, поскольку в других странах UW не освобождается от НДС или других налогов.

- UW не имеет институционального номера налога на добавленную стоимость (НДС).

- Путешественники или департаменты не должны самостоятельно подавать в страны претензии по НДС или другим налогам, поскольку в других странах налог на добавленную стоимость не освобождается.

- UW обязан уплачивать все налоги на добавленную стоимость, поскольку UW не освобождается от налога на добавленную стоимость в США и других странах. UW и его сотрудники не могут самостоятельно подавать заявление об освобождении от налога на добавленную стоимость в США или других странах, поскольку UW не освобождается от налога на добавленную стоимость.

- UW ранее передал на аутсорсинг сбор налога на добавленную стоимость (НДС) компании, которая приходила и смотрела на свои платежи по НДС, чтобы попытаться вернуть все, что они могли, для UW. Эта компания имела контракт с UW на возмещение НДС, уплаченного ее путешественниками. Из-за стоимости и низкой скорости возмещения из-за всех ограничений и ограничений страны этот процесс был прекращен.

- В качестве дополнительного примечания, канадский налог на товары и услуги (GST) является НДС; Таким образом, UW должен платить все налоги GST.

ЕС об изменении налога на добавленную стоимость, о котором должны знать продавцы

1 июля 2021 г., после шестимесячной задержки, 27 государств-членов Европейского союза (ЕС) внесут существенные изменения в обязательства по налогу на добавленную стоимость (НДС) для электронных платежей «бизнес-потребитель» (B2C). коммерческие продавцы, которые продают напрямую потребителям из ЕС.

Торговые площадки, которые предоставляют услуги по выполнению заказов и доставке, также будут затронуты. Как и в случае с правилами в Соединенных Штатах, теперь они будут нести ответственность за НДС с продаж, совершаемых через их платформы.

3 Основные изменения налога на добавленную стоимость для продавцов

Три основных изменения НДС:

- Новый и расширенный процесс возврата НДС в единую службу одного окна (OSS) для предприятий из ЕС и за пределами ЕС, чтобы упростить соблюдение требований

- Прекращение импорта малоценной продукции, поставляемой из-за пределов ЕС потребителям в ЕС

- Новые правила, требующие, чтобы торговые площадки учитывали НДС при продажах в ЕС

Что означает изменение налога на добавленную стоимость для продавцов

Компаниям из США и потребителям из ЕС может потребоваться трехэтапная оценка, чтобы правильно определить и взимать НДС в ЕС в зависимости от их конкретной ситуации.Предметы для оценки:

- Физическая цепочка поставок. Место отправления товаров приведет к необходимости регистрации в одном или нескольких режимах соблюдения НДС. Расположение стран в ЕС и за его пределами повлияет на бизнес по-разному.

- Стоимость. Теперь, когда НДС подлежит уплате, возможно, для всех продаж в ЕС, предприятиям необходимо будет определить влияние НДС на прибыльность и оценить необходимость изменения цен.

- Технологии .Для точной оценки налогов и управления данными до выполнения каких-либо обязательств могут потребоваться системы проверки и определения налогов в интернет-магазине.

Кроме того, торговым площадкам может потребоваться оценить условия своих контрактов со своими клиентами, чтобы убедиться, что они надлежащим образом обращаются с НДС.

Дополнительная информация об изменениях налога на добавленную стоимость

Единая служба возврата НДС

Согласно действующим правилам, компании, торгующие в ЕС и использующие пункты отправления в ЕС, обязаны взимать НДС либо в стране отправителя, либо в стране доставки, при условии соблюдения определенных пороговых значений дистанционных продаж.При превышении порогового значения требуется полная регистрация НДС в государстве-получателе.

НДС, вероятно, всегда будет взиматься в соответствии с новыми правилами на основе ставки страны, указанной в адресе доставки покупателя, и может быть указан в единой декларации ЕС по НДС, поданной в одно государство-член ЕС. Для предприятий, которые использовали версию OSS 2015 года для отчетности о продажах нематериальных активов, новые правила распространят эту концепцию на материальные товары.

Это упрощение может значительно сократить количество регистраций НДС и связанное с этим соблюдение, но предприятиям, использующим несколько складов ЕС или программу Fulfilled by Amazon (FBA), по-прежнему потребуется стандартная регистрация НДС в государстве-члене ЕС, где хранятся запасы.

В результате этих изменений компаниям может потребоваться пересмотреть свои текущие и предлагаемые складские помещения, а также любые продажи FBA, чтобы определить, имеет ли смысл относительная сложность НДС, связанная с ними.

Импорт без НДС больше не ведется

В настоящее время существует освобождение от НДС в размере 22 евро для товаров, импортируемых в ЕС. Это освобождение будет отменено 1 июля 2021 года. Новые правила позволят взимать НДС с покупателя заранее — в точке продажи — для всех отправлений, стоимость которых не превышает 150 евро, что составляет примерно 170 долларов США.