Доходы на доходы минус расходы: Как правильно выбрать упрощённую систему налогообложения

что выбрать, как оценить правильность выбора

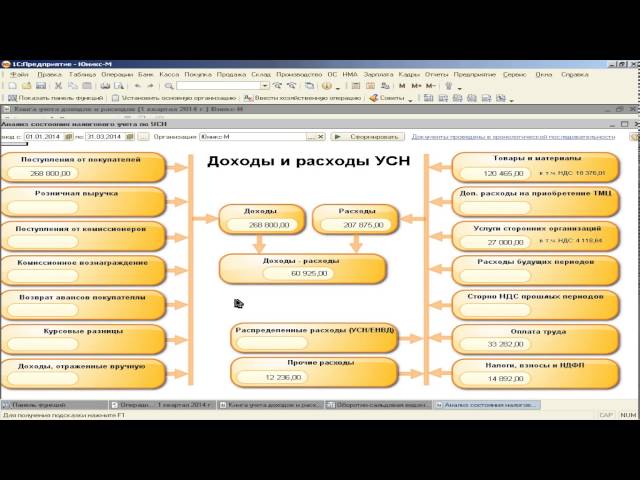

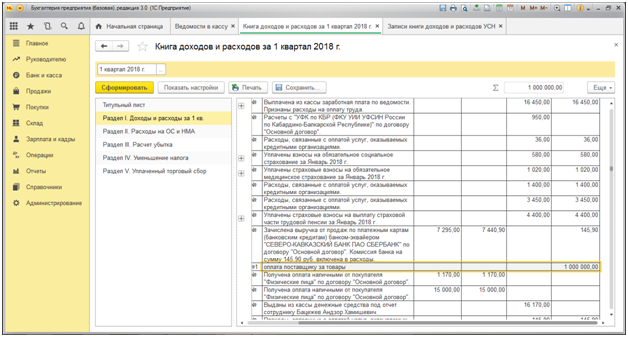

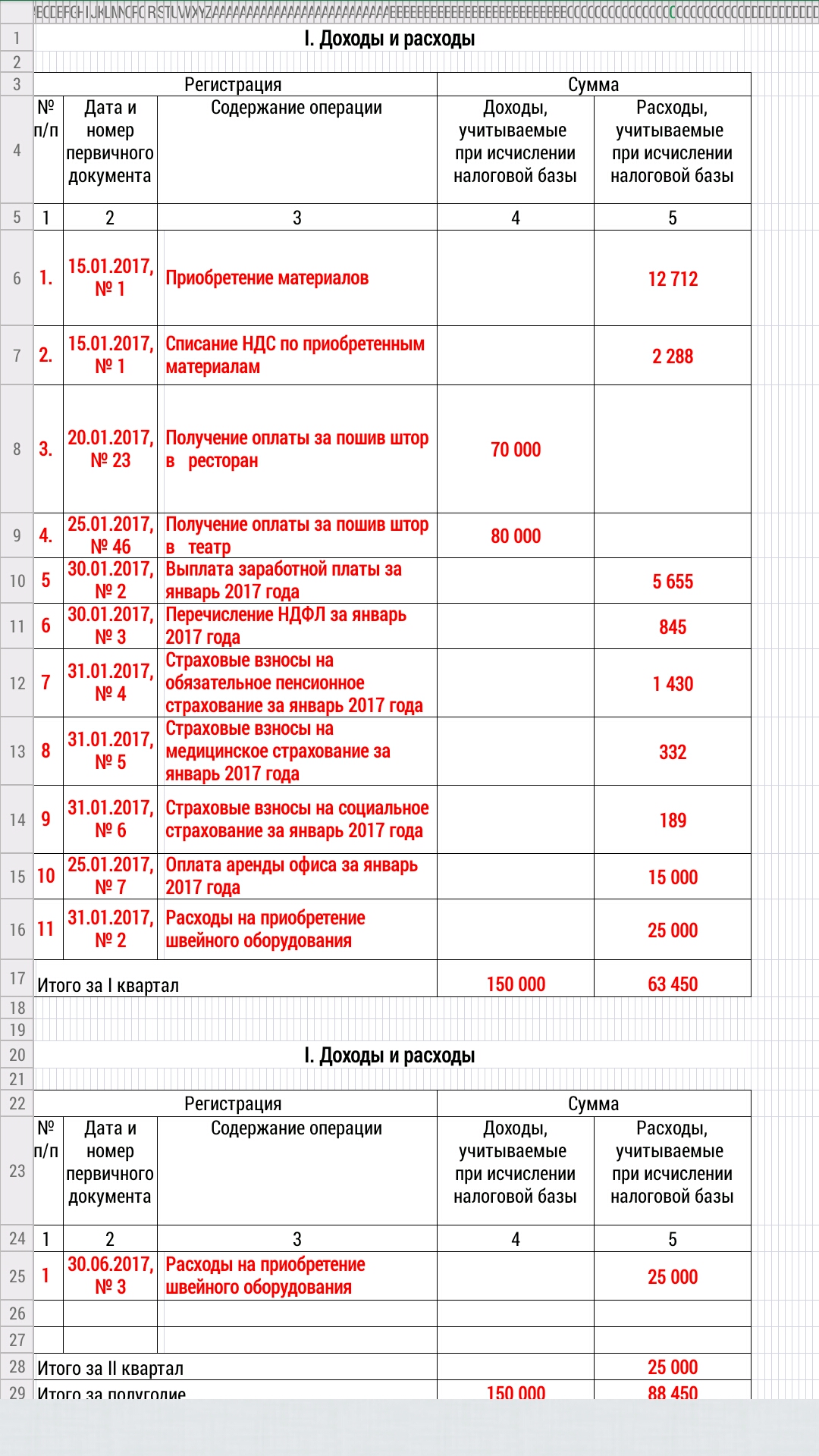

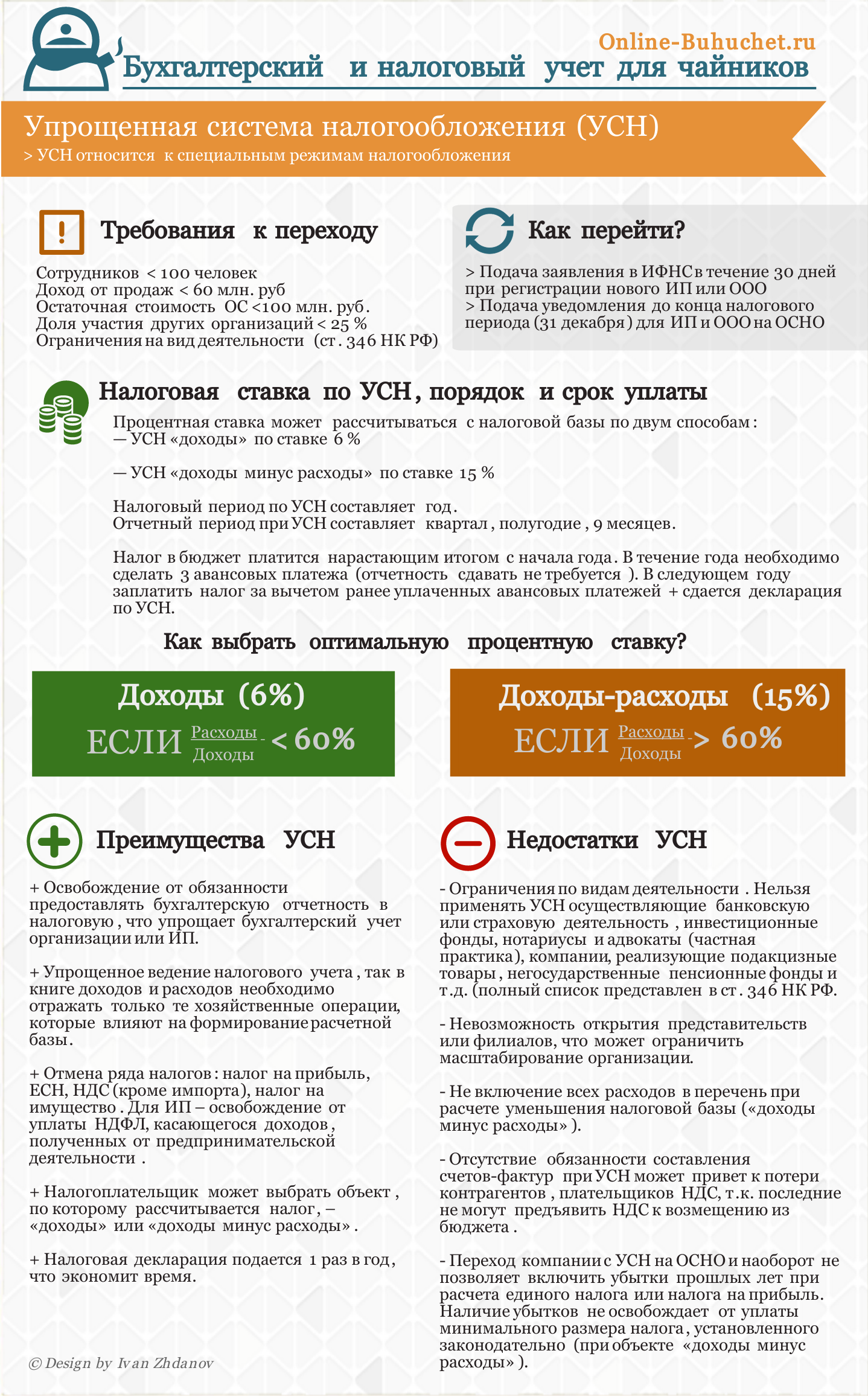

Ежедневно компании и ИП на УСН 15% (доходы минус расходы) обращаются к нам за бухгалтерским обслуживанием. Глубоко погружаясь в бизнес клиентов, мы всегда думаем, чем можем помочь. И, перепроверяя ответ на вопрос «Выгодна ли бизнесу выбранная система налогообложения?», в каждом втором случае рекомендуем смену УСН на 6% (доходы).

Почему же так часто выбор УСН приходится на самую выгодную систему налогообложения, какой является УСН-15?

Как правило, популярны следующие ответы:

- «Так посоветовал бухгалтер»

- «У знакомых похожий бизнес и они применяют такую систему налогообложения»

- «У нас же торговля, а не услуги»

Нужен ли переход с УСН 15% на 6%: как оценить правильность выбора

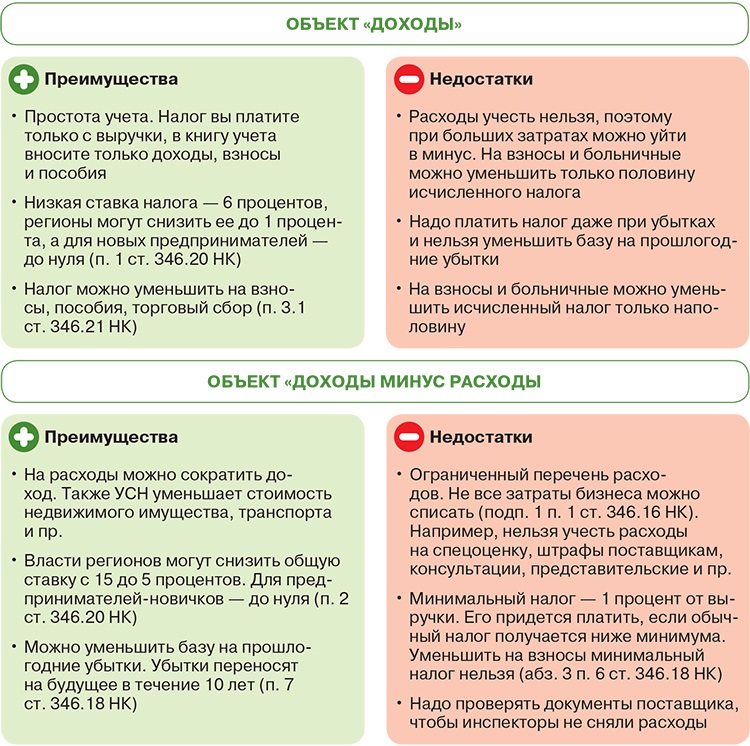

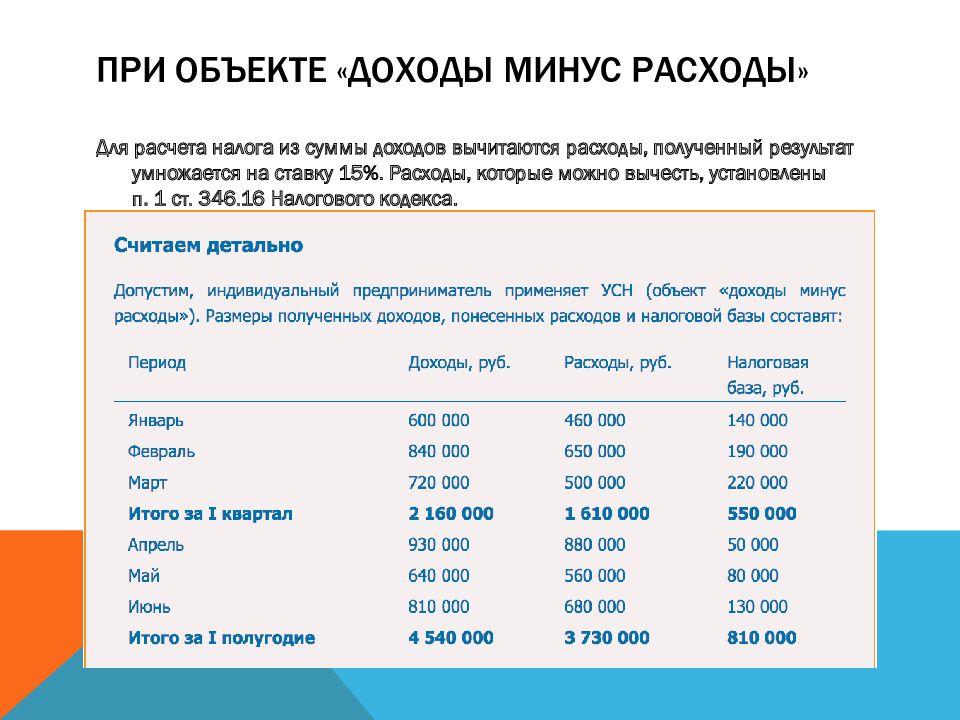

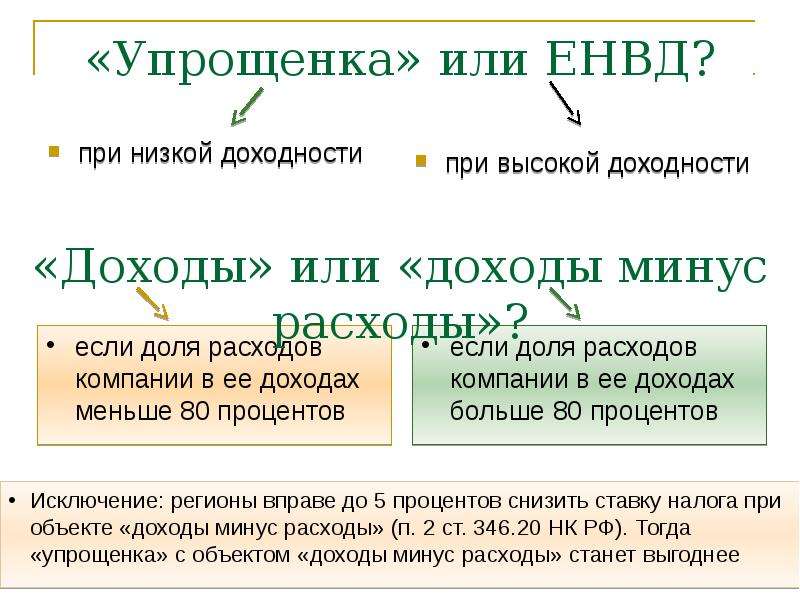

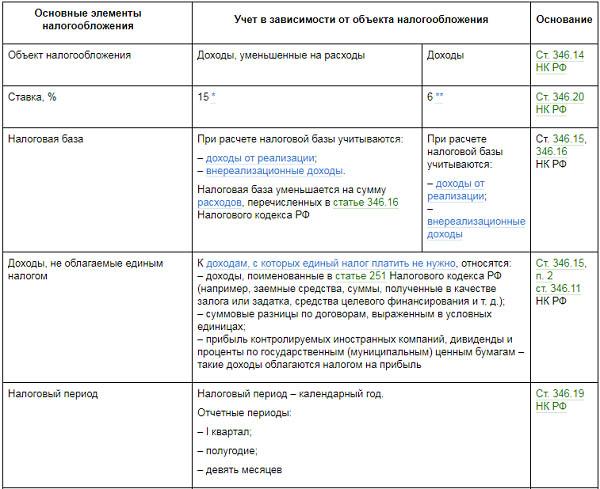

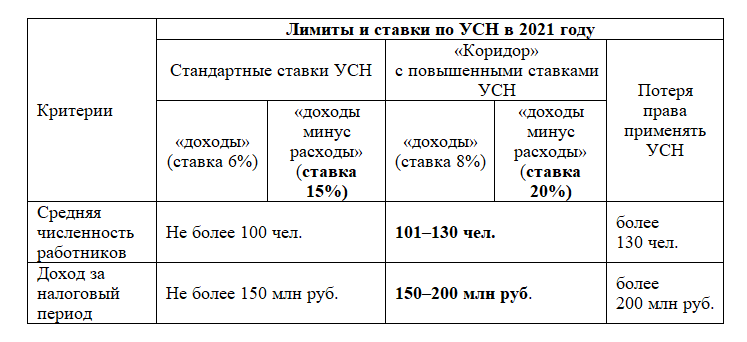

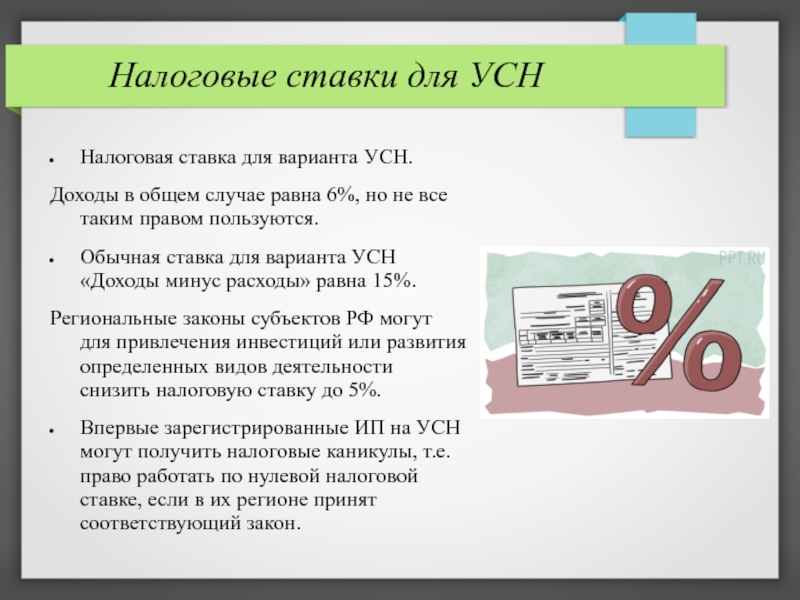

Когда перед бизнесом стоит задача выбора объекта налогообложения на «упрощенке»: УСН 15% (когда налог платится с разницы между доходами и расходами) или УСН 6% (когда налогом облагаются доходы), на первый взгляд, сделать правильный выбор очень просто.

Во-первых – посчитать.

Общее арифметическое правило

- Если расходы составляют более 60% (низкомаржинальный бизнес, небольшие наценки) – выгоднее выбирать УСН 15%.

- Если в бизнесе занят один или несколько сотрудников, и бизнес высокомаржинальный, а расходы, соответственно, менее 60%, – то лучше применять УСН 6%. Когда сотрудников много, расходы должны быть более 80%.

Во-вторых, учесть сопутствующие факторы.

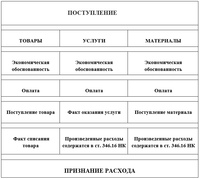

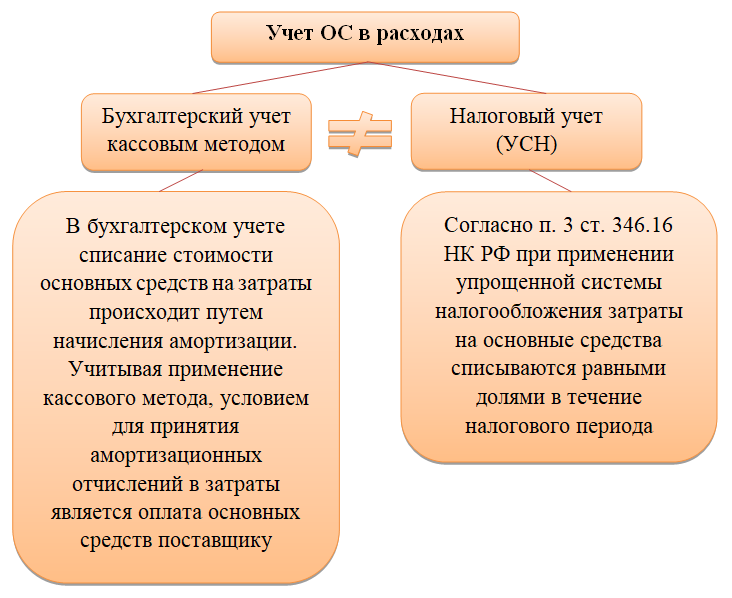

Если расчет указывает на выгодность той или иной системы налогообложения, необходимо учесть ряд дополнительных факторов по учету расходов, влияющих на расчет налога к уплате и итоговый выбор объекта УСН – «доходы» или «доходы минус расходы».

Приведем некоторые из них:

- Товары, приобретенные для перепродажи, должны быть проданы покупателям.

- Понесенные расходы должны работать на бизнес, то есть должны приводить к формированию дохода.

- Приобретенные у поставщиков товары и услуги должны быть фактически оплачены.

- Партнеры компании должны быть способны в нужный момент подтвердить документами состоявшиеся сделки.

- Документы по всем расходам должны быть в наличии (оригиналы) на случай налоговой проверки.

Таким образом, если на первый взгляд «очевидна» выгода выбора в пользу УСН 15%, то в ходе расчета налога к уплате итоги могут сильно не соответствовать ожиданиям в ущерб бизнесу. И дело будет исключительно в том, что к выбору объекта налогообложения нужно подходить индивидуально и внимательно, с опытом и знаниями в налоговом законодательстве, а не опираясь на советы знакомых и сравнение своей компании с бизнесом друзей.

Наша задача – не допустить таких разочарований.

Мы проверим все факторы и предложим вам действительно выгодное налогообложение, дозволенное законодательством

Дополнительные выгодные факторы в пользу применения УСН 6% для торговых компаний:

- Если вы являетесь плательщиком торгового сбора, налог можно уменьшить на всю сумму торгового сбора, т.

е. налог можно снизить до нуля. При применении УСН-15 процентов снизить налог до нуля возможности нет, т.к. даже если получился убыток, то сохраняется обязанность исчислить и уплатить в бюджет минимальный налог – 1% от выручки. Данное правило также сохраняется, если налог по УСН 15% получился меньше, чем 1% от выручки.

е. налог можно снизить до нуля. При применении УСН-15 процентов снизить налог до нуля возможности нет, т.к. даже если получился убыток, то сохраняется обязанность исчислить и уплатить в бюджет минимальный налог – 1% от выручки. Данное правило также сохраняется, если налог по УСН 15% получился меньше, чем 1% от выручки. - Налог можно уменьшить на фактически уплаченные за сотрудников страховые взносы и больничные, но не более чем в два раза. Т.е. налог УСН 6% можно снизить до 3%. ИП может уменьшить налог на всю сумму фиксированных страховых взносов, уплаченных за себя.

- Применяя УСН 6%, можно действительно спать спокойно и не беспокоиться о том, что при налоговой проверке могут снять расходы, доначислить налог, штрафы и пени. В отличие от УСН 15%, налоговые риски при работе на УСН 6% практически исключены.

- Можно не тратить время и силы сотрудников и бухгалтера на сбор документов по расходам и учет таких расходов. Как правило, бухгалтерское обслуживание компаний на УСН 6% гораздо дешевле, т.

- Вы можете нести любые расходы (в том числе нецелевые для бизнеса), это никак не наносит ущерб бюджету, не влияет на расчет налога, расходы не интересуют налоговую.

*****

Бухгалтеры и налоговые консультанты компании 1C-WiseAdvice ежегодно следят за тем, чтобы налоговая нагрузка на бизнес клиента была минимальной, исходя из предложенных законодательством вариантов.

При любых изменениях в бизнесе клиента, которые мы тщательно отслеживаем, мы предложим наиболее выгодный вариант системы налогообложения, который будет подходить именно вашей компании, с учетом всех нюансов налогового законодательства и специфики вашего бизнеса.

Хотите читать советы налоговых экспертов и главных бухгалтеров?

Подпишитесь на обновления блога

ПодписатьсяПоделиться статьей

Год в Польше по PBH / Комментарии / Хабр

Всё немного не так 🙂 Пишу как человек, работавший и на UoP, и на b2b с линейным налогом, и сейчас на ryczałt.

1. По рабочему контракту всё верно. И считать будут как вы написали — если у вас оклад 30k zl в месяц — первые 4 месяца по 17% — остальные по 32%. Если налога переплатили, либо есть какая-то льгота, то в годовой декларации можно получить возврат. Если налога недоплатили — то опять же по годовой декларации может получиться доплата.

Важный для женатых айтишников нюанс. Если жена не работает, либо работает на UoP, либо занимается предпринимательством с выбранной схемой налогообложения Zasady Ogólne (т.е. тоже 17/32%), то декларацию можно подавать вдвоём и налоговый порог возрастает в два раза — до 240к PLN. Соответственно, после подачи декларации можно получить немалый возврат. Я на практике получал по 7-9к переплаченных налогов.

2. По поводу ИП (b2b)

Можно выбрать линейный налог 19% от прибыли (т.е. доходы минус расходы). В этом году его сильно понерфили, так как убрали возможность списывания Składki Zdrowotnej в качестве расходов, а саму выплату подняли до 4,9%.

На практике, если расходы большие — на уровне 4-5к в месяц, то 19% всё ещё выгодно. Лично у меня из расходов фирмы только 350 злотых бухгалтеру да разная мелочь вроде канцтоваров. А крупные капиталовложения (рабочий ноутбук, телефон, мониторы, оборудование рабочего места) потянут ну пусть на 30к в сумме, что всё ещё не дотягивает до 4к в месяц. Т.е. на линейном сейчас нет смысла сидеть при доходах свыше 10к злотых в месяц.

3. Podatek zryczałtowany — единый налог от прихода (без учёта расходов)

Его в Новом Ладе снизили до 12% для программистов. Если вы не просто программируете а например тестируете, то можно платить 8.5% — там разные ставки для разной деятельности.

Ещё важный нюанс — Składka Zdrowotna при этой схеме тоже зависит от годового прихода.

1-60000 — 335,94 zł в месяц

60001-300000 — 559,89 zł в месяц

300001 и выше — 1007,81 zł в месяц

Ну и к ней надо добавить остальные выплаты в ZUS. Только тут сделано глупее, чем в налогах. Если вы превысите 300000 в год, то за те месяцы, где вы платили меньше — надо будет доплатить… Т.е. под конец года может выйти, что нужно доплатить около 5к в ЗУС.

4. Дальше VAT (НДС).

В Польше составляет 23% (для некоторых категорий товаров и услуг он ниже, но для сферы IT — 23%). Если ваш приход больше 200к PLN в год — вы ОБЯЗАНЫ зарегистрироваться как плательщик VAT.

Важно! Налог VAT не имеет ничего общего с выбранной схемой налогообложения. Если вы являетесь плательщиком, то и на общей схеме, и на линейном, и на рычалте — вы обязаны платить VAT. И на любой из этих схем вы можете получать возврат VAT от расходов фирмы.

е. после уплаты VAT.

е. после уплаты VAT.«Наш баланс — минус 450 млн евро». Руководство «Барселоны» — о долгах и зарплатах в клубе

«Барселона» провела пресс-конференцию с участием президента клуба Жоана Лапорты, вице-президента команды по экономическим вопросам Эдуарда Ромеу и юриста клуба Жауме Кампанера. Речь на встрече с журналистами шла о финансовом положении «Барселоны».

Разговор с журналистами открыл монолог Лапорты, в котором он обвинил предыдущее руководство клуба во главе с Жозепом Бартомеу в финансовых махинациях (все цитаты по Mundo Deportivo). Лапорта руководит «Барселоной» с марта прошлого года.

«Совет директоров, который я возглавляю, хотел узнать реальную экономическую ситуацию в клубе. Мы обратились к аудиторской компании Deloitte, которая обнаружила несколько сомнительных операций. Позже мы связались с агентством Kroll, оно также обнаружило необоснованные и непропорциональные выплаты. Для нас стало очевидно недобросовестное отношение к клубу. Также мы не станем исключать, что кто-то попытался обогатиться за счет клуба. Мы обратились с заявлением в прокуратуру для подтверждения этих действий. Мы сделали это, потому что члены клуба имеют право знать о деятельности, которая привела клуб к бедственному положению, а также потому что не хотим быть соучастниками содеянного. Мы собрали вас здесь, чтобы предоставить детальную информацию».

Мы обратились с заявлением в прокуратуру для подтверждения этих действий. Мы сделали это, потому что члены клуба имеют право знать о деятельности, которая привела клуб к бедственному положению, а также потому что не хотим быть соучастниками содеянного. Мы собрали вас здесь, чтобы предоставить детальную информацию».

О сокращении зарплатной ведомости

В отношении команд чемпионата Испании действует потолок зарплат — сумма, которая формируется для каждого клуба в отдельности в зависимости от его финансового положения. После смены руководства оказалось, что у «Барселоны» большие долги, поэтому Ла Лига разрешила тратить команде не более 98 млн евро на зарплаты игроков в текущем сезоне.

«У нас отрицательный баланс в минус 450 млн евро, — сказал вице-президент «Барселоны» по экономическим вопросам Ромеу. — Мы очень хотим изменить ситуацию. Наша зарплатная ведомость на 40% превышает показатели наших конкурентов. За последние 10 месяцев мы сократили траты на зарплаты на 159 млн. Мы должны продолжать это делать, чтобы вписаться в регламент Ла Лиги. Но было время, когда зарплатные расходы превышали доходы клуба».

Мы должны продолжать это делать, чтобы вписаться в регламент Ла Лиги. Но было время, когда зарплатные расходы превышали доходы клуба».

В августе 2021 г. Лапорта заявлял, что зарплатная ведомость «Барселоны» составляла 103% от доходов клуба и превосходила расходы конкурентов на 20-25%.

По словам Ромеу, глобальная цель — нормализовать финансовое положение «Барселоны» за два ближайших года.

О долгах клуба

Как отмечал в августе прошлого года Лапорта, долги «Барселоны» равняются 1,35 млрд евро. Эдуард Ромеу актуализировал данные на пресс-конференции.

«Картина такова, что наш долг — около 1,3 млрд евро. 389 млн из них — отложенные зарплаты игроков. За последние два сезона мы потеряли 600 млн евро, 135 млн из них — из-за пандемии. За последние семь лет не было ни одной инвестиции в ремонт инфраструктуры».

В октябре прошлого года выяснилось, что в 2019 г. домашний стадион «Барселоны» «Камп Ноу» нуждался в ремонте. В нем обнаружили дефекты, угрожавшие жизни зрителей. Но тогдашний президент Бартомеу решил отложить реновации. В конце декабря 2021 г. «Барселона» объявила о займе в 1,5 млрд евро на капитальный ремонт «Камп Ноу». Параллельно с этим клуб пытается продать название стадиона. В настоящий момент проблемы на стадионе устранены, находиться на «Камп Ноу» безопасно.

Но тогдашний президент Бартомеу решил отложить реновации. В конце декабря 2021 г. «Барселона» объявила о займе в 1,5 млрд евро на капитальный ремонт «Камп Ноу». Параллельно с этим клуб пытается продать название стадиона. В настоящий момент проблемы на стадионе устранены, находиться на «Камп Ноу» безопасно.

О финансовых махинациях старого руководства

Юрист Жауме Кампенар выступил с итогами внутреннего расследования деятельности бывшего руководства клуба во главе с Бартомеу.

«Хочу выразиться ясно: мы не пытаемся оценить, насколько хорошим или плохим было прошлое руководство. Существуют несколько деяний, в которых мы можем назвать их действия абсурдными и необоснованными. Если бы я описывал свою претензию одним словом, то выбрал бы «нелояльность», потому что это деньги членов «Барселоны» (Кампенар говорит о сосьос: в Испании так называют зарегистрированных и выплачивающих ежегодные взносы членов футбольных клубов, у «Барселоны» таких более 150 000 — «Ведомости. Спорт»). Обычно комиссионные выплаты посредникам при трансферах составляют 5%. Мы обнаружили случаи, где суммы составляли 33%.

Спорт»). Обычно комиссионные выплаты посредникам при трансферах составляют 5%. Мы обнаружили случаи, где суммы составляли 33%.

По словам юриста, по итогам внутреннего расследования обнаружились неподтвержденные выплаты посредникам в размере 500 000 евро, 2 и 7 млн евро. «Также мы наблюдаем завышенные цены на трансферы игроков. Ложное ведение отчетности — это преступление», — отметил Кампенар.

В декабре финансовая полиция Италии стала расследовать дело о возможных финансовых махинациях «Ювентуса» — руководство туринского клуба обвинили в завышении цен на игроков при оформлении переходов. С помощью этого приема клуб мог манипулировать финансовой отчетностью. Схема работает следующим образом: выплаченная сумма за футболиста распределяется в бухгалтерской ведомости на столько лет, на сколько подписан контракт с игроком, а полученные деньги от продажи сразу заносятся в отчет как прибыль. Такой алгоритм используется для мнимого оздоровления своих финансов за счет моментального дохода от продажи игрока.

В 2020 г. «Барселона» участвовала в обмене игроков с «Ювентусом»: сделку уже тогда называли «серой», направленной на обход системы и незамедлительное улучшение финансовой отчетности. 30-летний полузащитник Миралем Пьянич уехал в Каталонию за 60 млн евро, а 23-летний Артур — в Турин за 70 млн. Так, клубы резко подняли доходную статью — «Ювентус» занес в нее 60 млн, а «Барселона» — 70 млн евро.

По данным расследования совета директоров, ущерб, причиненный клубу деятельностью бывшего руководства во главе с Бартомеу, оценивается в 30 млн евро. «Барселона» ожидает реакции прокуратуры Испании на поданное заявление.

Российские миллиардеры потеряли почти $18 млрд с начала года — РБК

Бизнес , 01 фев, 18:29Bloomberg: Российские миллиардеры на фоне Украины потеряли почти $18 млрд с начала года

Российские миллиардеры на фоне падения фондовых рынков из-за Украины потеряли почти $18 млрд. Больше всех потерял Геннадий Тимченко, чье состояние снизилось сразу на $2,53 млрд

Больше всех потерял Геннадий Тимченко, чье состояние снизилось сразу на $2,53 млрд

Геннадий Тимченко (Фото: Олег Яковлев / РБК)

Совокупное состояние российских миллиардеров из списка Bloomberg Billionaires Index с начала года опустилось на $17,8 млрд, следует из данных агентства.

Всего в список входят 25 граждан России. Самый богатый россиянин — Леонид Михельсон — основной владелец НОВАТЭКа и «Сибура», его состояние Bloomberg в реальном времени оценивает в $30,8 млрд. В списке богатейших людей мира он занимает 43-ю строчку.

Больше всех потерял Геннадий Тимченко, член совета директоров НОВАТЭКа и «Сибура». Его состояние снизилось на $2,53 млрд. Второй по убыткам — Алексей Мордашов, основной владелец «Северстали». Его потери с начала года составили $1,67 млрд. На третьем месте по потерям — Михельсон, чье состояние опустилось на $1,65 млрд.

В числе других сильно проигравших из-за падения фондовых рынков в начале этого года оказались:

- Владимир Лисин, бенефициар группы НЛМК — минус $1,18 млрд.

- Виктор Рашников, основной владелец Магнитогорского металлургического комбината (ММК), потерял $1,09 млрд.

- Роман Абрамович, основной владелец инвестиционной компании Millhouse, лишился $1,08 млрд.

- Сулейман Керимов, сенатор и инвестор — минус $1,08 млрд.

- Сергей Гордеев, основной акционер группы ПИК потерял $0,988 млрд

- Олег Тиньков, основатель Тинькофф Банка — минус $0,943 млрд

- Искандер Махмудов, основатель и президент Уральской горно-металлургической компании (УГМК) оказался в убытке на 0,878 млрд.

Как вести бюджет, если у вас непостоянный доход

Автор Сергей Конюшенко На чтение 7 мин Просмотров 3 Опубликовано

Вам придется проявить большое усердие, чтобы избежать финансовых проблем и сохранить положительный баланс доходов и расходов.

Что подразумевается под непостоянным доходом

Когда работаешь по трудовому договору за зарплату, с доходом все примерно понятно. Дважды в месяц вы получаете фиксированные суммы, иногда бонусы. Денежные потоки легко контролировать и распределять, ведь вы знаете, сколько вы получите через месяц, через полгода и через год, если не произойдет форс-мажор.

Но бывает и по-другому. Например, вы получаете небольшую фиксированную зарплату, и зарплата в основном состоит из процентов от сделок или продаж. А потому в сезон можно заработать большие суммы, а в межсезонье – просто выжить.

Или по договорам деньги вам выплачиваются после каждого выполненного проекта. Иногда проект может быть огромным, поэтому работа продолжается многие месяцы. При этом предусмотрен небольшой аванс, а действительно внушительный платеж получается только через полгода. И так несколько раз подряд. В итоге получается, что годовой заработок большой, но в отдельные месяцы на счет ничего не приходит.

Другой вариант — работать с небольшими проектами. Допустим, копирайтер принимает заказы и получает деньги за каждый из них. Вы можете примерно прикинуть, сколько будете зарабатывать из месяца в месяц, но никогда не знаете, сколько.

В общем, нестабильный доход — это ситуация, когда денежные поступления пусты или их много. И кажется, что в этой ситуации невозможно что-либо планировать. Но, наоборот, именно в таких условиях необходимо вести бюджет.

Но, наоборот, именно в таких условиях необходимо вести бюджет.

Почему при непостоянном доходе нужно планировать бюджет

О личном бюджете обычно вспоминают, когда речь идет об экономии. Но у него есть и более важная функция: чтобы вы жили комфортно из месяца в месяц, без ситуаций, в которых в кармане не осталось ни копейки. И с этой точки зрения людям, получающим зарплату, гораздо проще отказаться от финансового плана.

При нерегулярных доходах крайне важно вести бюджет, чтобы равномерно распределять денежные доходы и расходы по месяцам и избегать финансовых проблем или хотя бы минимизировать их.

Кроме того, полезно работать с крупными формами. Планирование на месяц немного поможет, потому что доход нестабилен. Но если рассматривать ситуацию в перспективе, то полгода-год можно жить относительно спокойно, может быть, без взлетов и падений, но и без взлетов и падений.

Как составить бюджет

В Lifehacker есть подробная инструкция, как это сделать, с примерами. Если вы еще не читали ее, обязательно ознакомьтесь. А пока кратко расскажем об основных шагах.

Если вы еще не читали ее, обязательно ознакомьтесь. А пока кратко расскажем об основных шагах.

Выяснить расходы

Прежде чем распределять деньги так, чтобы хватило на все, нужно понять, на что вы их тратите. Естественно, необходимые цифры вы получите только после нескольких наблюдений. Вам необходимо отслеживать расходы на трех уровнях:

- Только самое необходимое. Это сумма, которую вы тратите на продукты, коммунальные услуги, проезд, без всего этого невозможно жить.

- В меру комфортное существование. Эта немного большая сумма включает в себя расходы на развлечения, более дорогие продукты и другие удовольствия в жизни.

- Безопасное существование. Это сумма, необходимая для того, чтобы вам ни в чем не отказать (в разумных пределах, конечно).

Спрогнозировать доходы

Когда денежные поступления непостоянны, это, пожалуй, самое сложное. Но у вас наверняка есть какие-то данные, чтобы хотя бы примерно оценить доход: статистика прошлых лет, сделки, долгосрочные проекты и даже уровень сил и энтузиазма прямо сейчас. Также неплохо было бы прогнозировать размер дохода в трех вариантах:

Также неплохо было бы прогнозировать размер дохода в трех вариантах:

- Если что-то пойдет не так, когда заказов почти нет и вы работаете с минимальной занятостью.

- В стандартной загрузке, когда вы получаете свой средний заработок.

- Если обстоятельства складываются в вашу пользу и вы проявляете невероятное усердие. Конечно, ориентироваться на эту цифру при планировании расходов не стоит. Но, по крайней мере, это покажет вам, за что вы можете бороться.

Вы делаете прогноз доходов на год, а затем делите полученную сумму на 12, чтобы понять, сколько денег выпадает каждый месяц.

Составить бюджет

Теперь пришло время сложить доходы и расходы, чтобы увидеть, как они взаимодействуют друг с другом. На этом этапе вы впервые начнете понимать, какой образ жизни вы можете себе позволить и насколько вам нужно затянуть пояс, чтобы было на что купить еду.

Корректировать бюджет

Ваш финансовый план перспективен. Но у вас есть важные экономические ориентиры, которым вы можете доверять. Если ситуация изменится, вы поймете, как это повлияет на вас и что делать.

Если ситуация изменится, вы поймете, как это повлияет на вас и что делать.

Например, вы начали год на ура и зарабатываете много денег, потому что работаете с крупным клиентом. У вас также есть несколько мелких клиентов. Вы свободно тратите деньги по второму сценарию ведения «умеренно комфортного существования». Но как только крупный клиент исчезает, ваш доход приближается к шаблону «все не так» или даже падает ниже него. Это означает, что вы должны вернуться к первому сценарию расходов и тратить деньги только на самое необходимое.

Или, наоборот, вы выполнили крупный заказ и получили много денег. Есть соблазн потратить большую часть сразу: ну что, хватит на все. Но стоит посмотреть на бюджет, и становится очевидным, что эти деньги нужно растянуть, скажем, на три месяца. Это должно немного умерить ваш энтузиазм.

Как достигнуть финансового баланса

Больше откладывайте

Подушка безопасности нужна всегда. В большинстве случаев он равен трем месячным доходам. При нестабильном доходе резервный фонд должен быть выше, так как риск форс-мажора становится больше. И подушка безопасности может понадобиться, чтобы сбалансировать доходы с расходами в очень долгосрочной перспективе. Если наступят трудные времена, по крайней мере, вам не придется ходить на хлеб и воду и без интернета, который отключили за неуплату.

При нестабильном доходе резервный фонд должен быть выше, так как риск форс-мажора становится больше. И подушка безопасности может понадобиться, чтобы сбалансировать доходы с расходами в очень долгосрочной перспективе. Если наступят трудные времена, по крайней мере, вам не придется ходить на хлеб и воду и без интернета, который отключили за неуплату.

Бюджет снова поможет рационально расходовать средства из резервного фонда – вы записали туда все важные расходы, и не сможете тратить деньги попусту.

Ищите подработки

Не класть все яйца в одну корзину — хорошая стратегия. Если источники денег нестабильны, лучше иметь несколько. Когда один из них закончится, даже если он будет самым прибыльным, у вас будут другие, которые помогут вам свести концы с концами.

Пожалуй, во времена денег не стоит браться за второй, третий, десятый проект вдобавок к уже имеющимся. Но связи, благодаря которым вы можете быстро получить работу, остаются теплыми, а ваша репутация — безупречной. Тогда в трудную минуту вы буквально двумя звонками и постом в соцсети исправите ситуацию и найдете заказы взамен потерянным.

Тогда в трудную минуту вы буквально двумя звонками и постом в соцсети исправите ситуацию и найдете заказы взамен потерянным.

Смещайте доход на месяц

При постоянном доходе в начале месяца человек получает зарплату за предыдущую и спокойно ее тратит, зная, что через 15 дней получит аванс. С непостоянным нельзя позволить себе такую роскошь, так как трудно быть полностью уверенным, сколько ты получишь и хватит ли этой суммы.

Но вы можете попробовать обложить налогом расходы с помощью месячной компенсации. Допустим, вы получили доход в конце декабря и должны потратить его в январе. Но будет несколько эффективнее, если вы начнете тратить эти деньги в феврале. Это изменение позволяет лучше понять личное финансовое положение.

Предположим, вы получили 50 тысяч в декабре. В январе из-за длинных выходных ваш доход был всего 10 тысяч, но вы узнали об этом только в конце месяца. Если бы вы действовали по стандартной схеме, то могли бы потратить весь декабрьский доход в январе и оставить себе 10 тысяч. А если использовать компенсацию, то 50 тысяч ушло бы на 10 февраля, на март. И это оставило бы пространство для маневра, то есть возможность понять, что нужно немного накопить в феврале, чтобы нормально жить в марте.

А если использовать компенсацию, то 50 тысяч ушло бы на 10 февраля, на март. И это оставило бы пространство для маневра, то есть возможность понять, что нужно немного накопить в феврале, чтобы нормально жить в марте.

Естественно, переход на такую систему потребует буферного периода. Вы не можете просто не потратить один месяц и начать тратить деньги через месяц. Но такой подход лучше гарантирует вашу финансовую свободу, так что вы можете приложить некоторые усилия.

Платите себе зарплату

Эта стратегия подходит для тех, кто получает много, но крайне нерегулярно. Вы можете перевести деньги на отдельный счет, а затем раз в месяц возвращать себе определенную фиксированную сумму. Таким образом, вы будете точно знать, сколько вы можете потратить и не перерасходовать.

- Об авторе

- Хотите связаться со мной?

Уже более 15 лет я являюсь финансовым аналитиком крупных компаний. Финансы, инвестиции, ведение бюджета – это моя профессиональная деятельность и теперь каждый может пользоваться моими советами для улучшения своего будущего.

Финансы, инвестиции, ведение бюджета – это моя профессиональная деятельность и теперь каждый может пользоваться моими советами для улучшения своего будущего.

Как именитые итальянцы влипли с банком Черновецкого — Минфин

А так можно было?Недавно Правэкс Банк снизил ставку по ипотеке для клиентов до 5,99% в рамках государственной программы «Доступная ипотека 7%». Об этом финучреждение сообщило на своем сайте. Реклама щедрого предложения тут же понеслась по Facebook.

Правда, его смысл был не вполне ясен. Вряд ли государство будет компенсировать ставку по кредиту одного банка до упомянутых 5,99% годовых, тогда как для остальных — только до 7%.

Если же банк готов кредитовать под эту ставку без компенсаций, то зачем делать такое предложение в рамках госпрограммы?

В официальном сообщении банка ответа на этот вопрос найти не удалось. «Такая инициатива банка была поддержана Минфином Украины и Фондом развития предпринимательства (ФРП), поскольку она способствует дальнейшему снижению процентных ставок по ипотечным кредитам и дает верный сигнал другим участникам госпрограммы „Доступная ипотека 7%“ к осуществлению аналогичных шагов», — говорится в нем.

В ответе на запрос «Минфина» в банке уточнили: «В рамках госпрограммы мы получаем такую же компенсацию, как и другие банки — до 7%. Еще 1,01% от ставки Правэкс Банк предоставляет в качестве скидки».

Правэкс — один из немногих банков, активных на рынке ипотеки. Он присоединился к госпрограмме «Доступная ипотека под 7%» в апреле 2021 г. Однако, результаты пока не впечатляют. По данным Министерства финансов, по состоянию на 27 января в банк поступило всего 18 заявок, из которых он удовлетворил только 9 на общую сумму 7,4 млн грн. Это — 7-й результат из 12-ти банков, выдавших хотя бы один кредит в рамках программы.

В самом Правэкс Банке оценивают свою долю ипотечного рынка на «вторичке» в 18% по Киеву и 9,5% — по стране в целом.

Читайте также: Почему не взлетает доступная ипотека под 7%

Вразрез с рынкомСнижение ставки по ипотеке выглядит неожиданно на фоне недавнего повышения учетной ставки НБУ с 9 до 10% и прогноза по дальнейшему ее увеличению — до 11% в марте.

Казалось бы, подобное предложение должно было заинтересовать НБУ. Ведь его реализация может увеличить убытки банка.

Если же «ипотека под 5,99%» — исключительно маркетинговый ход, то регулятору также не помешало бы вмешаться.

«Минфин» обратился в НБУ с соответствующим запросом и оперативно получил такой ответ.

«Объявленная ставка 5,99% — это ставка в рамках программы „Доступная ипотека“, по условиям которой банк получит более высокую ставку за счет компенсации из бюджета, — отмечают в Нацбанке. — Разница с другими банками также может быть компенсирована за счет сопутствующих услуг пользователям ипотечных кредитов или более высоких комиссионных платежей».

То есть Нацбанк фактически признает, что де-факто ипотечное предложение Правэкса может стоить заемщикам дороже. Но регулятор не реагирует, поскольку все формальности соблюдены: потребители информированы обо всех существенных характеристиках продукта, стоимости кредита, последствиях и прочем.

Читайте также: Новая ипотека под 5%: зачем запускают и кому дадут

Хроническая убыточностьПравэкс Банк декларирует убытки с 2008 г. , когда его купила итальянская Intesa Sanpaolo. За 13 лет — ни одного прибыльного года, а совокупный убыток составил почти 3,8 млрд грн. По итогам 2021 г. у Правэкса есть шансы стать самым убыточным банком на рынке, тогда как система бьет рекорды прибыльности. За прошлый год его «минус» превысил 266 млн грн. При этом более 100 млн грн — декабрьские потери!

, когда его купила итальянская Intesa Sanpaolo. За 13 лет — ни одного прибыльного года, а совокупный убыток составил почти 3,8 млрд грн. По итогам 2021 г. у Правэкса есть шансы стать самым убыточным банком на рынке, тогда как система бьет рекорды прибыльности. За прошлый год его «минус» превысил 266 млн грн. При этом более 100 млн грн — декабрьские потери!

Из отчетности следует, что за январь-ноябрь 2021 г. чистые процентные доходы Правэкс Банка превысили 336 млн грн, а чистый комиссионный доход — 99 млн грн. В целом доходы финучреждения составили 471 млн грн.

Однако, этого оказалось недостаточно, чтобы перекрыть расходы на содержание банка. Так, административные расходы превысили 621 млн грн. Отсюда и убыток в 150 млн грн. Основная статья админзатрат — зарплата плюс отчисления, на что ушло 258 млн грн. На втором месте — затраты на содержание основных средств, которые потянули на 219 млн грн.

«Мы движемся по плану, согласованному с НБУ и нашими акционерами, и даже идем с неким опережением графика. В том, что банк будет прибыльным, нет никаких сомнений», — рассказывал Тарас Кириченко, тогдашний председатель правления Правэкс Банка в июне 2019 г., незадолго до своей отставки. Банкир возглавлял Правэкс более 6 лет. С тех пор банком рулят экспаты — уже второй по счету.

В том, что банк будет прибыльным, нет никаких сомнений», — рассказывал Тарас Кириченко, тогдашний председатель правления Правэкс Банка в июне 2019 г., незадолго до своей отставки. Банкир возглавлял Правэкс более 6 лет. С тех пор банком рулят экспаты — уже второй по счету.

Осенью 2015 г. итальянский собственник увеличил уставный капитал Правэкса на 1,4 млрд — до 4,5 млрд грн. А в начале 2018 г. «уставник» банка пополнился ещё на 1,1 млрд — до 5,6 млрд грн.

Читайте также: Что скрывается за рекордной прибылью банковского сектора

Стресс-тест: пройден или провален?Именно убыточность Правэкса привела к фактическому провалу последнего стресс-теста. Как известно, убытки «съедают» капитал. По данным НБУ, на 1 марта 2018 г. (более ранних данных нет) регулятивный капитал Правэкс Банка составлял почти 1,8 млрд грн. На начало 2022 г. — чуть больше 1,1 млрд грн.

В течение 2021 г. капитальные нормативы Правэкса систематически сокращались из-за накапливающихся убытков. За весь 2021 г. капитальные нормативы (Н2 и Н3) Правэкса упали с 35−34 до менее 20−19%.

За весь 2021 г. капитальные нормативы (Н2 и Н3) Правэкса упали с 35−34 до менее 20−19%.

Если при первоначальных нормативах банк, хоть и с натяжкой, но проходил стресс-тест, то актуальные фактические показатели перечеркивают это достижение.

Напомним: по результатам стресс-тестирования НБУ установил Правэксу повышенные целевые нормативы капитала Н2 и Н3 на уровне 21,3% по базовому сценарию и 29,1% — по кризисному. Актуальные фактические значения оказались ниже обоих уровней.

«По результатам оценки устойчивости Правэкс Банк нуждался в составлении программы капитализации/реструктуризации и обеспечения более высоких уровней нормативов капитала», — признали в Нацбанке. Там также отметили, что по результатам верификации предложенных Правэкс Банком мер, расчетный уровень нормативов Н2 и Н3, по состоянию на 30.06.2022 г., снизился с 29,1 (целевой по кризисному сценарию) до 25,8%.

«По состоянию на 30.06.2022 г. предельные прогнозные значения нормативов Н2 и Н3 должны быть выше 25,8%», — резюмировали в НБУ. И подчеркнули, что утверждение о том, что Правэкс-банк «провалил» стресс-тест, не соответствует действительности.

И подчеркнули, что утверждение о том, что Правэкс-банк «провалил» стресс-тест, не соответствует действительности.

При этом НБУ никак не прокомментировал положение дел по базовому сценарию. Этот вопрос должен был быть закрыт до конца 2021 г. Однако, капитальные нормативы Правэкс Банка по состоянию на 1 января 2022 г. составляли Н2 — 19,82% и Н3 — 18,82. Это значительно больше минимально допустимых значений в 10 и 7%, но меньше целевых уровней, установленных по результатам диагностики, — 21,3% по обоим нормативам.

В Правэкс Банке «Минфину» сообщили следующее: «Согласно требованиям НБУ по уровню капитализации в случае реализации потенциального стресс-сценария, обновленным в конце прошлого года, Правэксу необходим дополнительный капитал на последующие года. В связи с этим, банк разработал план капитализации для развития бизнеса в Украине и для соответствия требованиям Нацбанка. План был рассмотрен и утвержден НБУ в начале 2022 года».

Читайте также: Стресс-тесты. НБУ рассказал всю правду о 30 избранных банках

Многолетняя стагнацияПо данным НБУ, на 1 декабря 2021 г. чистые активы Правэкс Банка составили 8,6 млрд грн, что соответствует 26 месту по системе. Примечательно, что на начало 2010 года по этому показателю банк занимал также 26 место, но с активами 7,5 млрд грн. То есть номинально банк немного вырос. Но если брать долларовый эквивалент, то бизнес Правэкс Банка за этот период сократился примерно в три раза.

чистые активы Правэкс Банка составили 8,6 млрд грн, что соответствует 26 месту по системе. Примечательно, что на начало 2010 года по этому показателю банк занимал также 26 место, но с активами 7,5 млрд грн. То есть номинально банк немного вырос. Но если брать долларовый эквивалент, то бизнес Правэкс Банка за этот период сократился примерно в три раза.

На отечественном рынке есть иностранцы и поменьше. Например, Пиреус Банк — «дочка» одноименной греческой группы, и пока ещё «польский» Идея Банк.

С начала 2021 г. чистые активы Правэкса приросли почти на 12%.

Основная составляющая активов — кредиты юрлицам. На 1 декабря портфель составлял 2,7 млрд грн (+17% с начала года). В качестве приоритета банк декларирует работу с малым и средним бизнесом (МСБ).

Портфель кредитов физлицам за неполный прошлый год вырос почти в два раза — до 1,5 млрд грн. Скорее всего, это произошло благодаря активизации ипотеки. Руководители Правэкс Банка неоднократно критически высказывались относительно классического потребкредитования под высокие ставки.

Портфель ОВГЗ банка прирос на 18% — до 1,3 млрд грн.

Именно ценные бумаги приносят банку самый высокий процентный доход, тогда как меньше всего дохода — от юрлиц.

Из нормативов следует, что Правэкс Банк располагает неплохим запасом ликвидности.

Основной источник фондирования — средства юрлиц. На 1 декабря они составляли 4,2 млрд грн. Привлечения от физлиц — почти в два раза меньше — 2,5 млрд грн (+8,7% с начала года). Бросается в глаза тот факт, что более 82% всех клиентских денег — это остатки на текущих счетах (до востребования), которые могут быть отозваны в любой момент. Вряд ли такое фондирование оптимальный вариант для ипотеки на срок до 20 лет.

Показательно, что на начало 2009 г. у Правэкса было 602 отделения, а на начало 2022 г. — только 45, из которых 19 — в Киеве. Так, изначально розничный банк, специализирующийся на потребкредитовании, стал, скорее, корпоративным.

В банке «Минфину» сообщили о планах нарастить объема бизнеса, реализуя возможности, доступные на рынке. «В частности, в рознице мы активно развиваемся в сегментах ипотечного кредитования и кредитования наличными, в которых планируем и дальше увеличивать свою долю рынка», — отметили в Правэксе.

«В частности, в рознице мы активно развиваемся в сегментах ипотечного кредитования и кредитования наличными, в которых планируем и дальше увеличивать свою долю рынка», — отметили в Правэксе.

«В корпоративном бизнесе, как часть международной банковской группы, мы хотели бы стать ориентиром на рынке в корпоративном и торговом финансировании. У Правэкс Банка есть возможность активировать синергию бизнеса и продуктов с другими подразделениями Intesa Sanpaolo», — добавили в банке, отметив, что работают над развитием продуктов и услуг для клиентов МСБ.

Фиаско итальянцев в УкраинеУчредитель Правэкс Банка, бывший мер Киева Леонид Черновецкий, продал свое детище одной из крупнейших банковских групп Италии — Intesa Sanpaolo летом 2008 г., буквально за несколько месяцев до начала глубокого кризиса. Можно сказать, вскочил в последний вагон.

Банк был оценен в $750 млн или более 5 собственных капиталов! Это одна из самых выгодных продаж отечественных банков. А с учетом «тайминга» и реального состояния актива, пожалуй, её можно назвать самой успешной.

А вот итальянцам повезло не так. Весной 2006 г. они договорились с бизнесменом Виктором Пинчуком о покупке Укрсоцбанка за почти $1 млрд. Однако, сделка сорвалась. В июле 2007 г. Укрсоц был продан также итальянской группе Unicredit, но уже за $2 млрд. В 2015 г. она уступила украинский актив группе Альфа, который впоследствии растворился в местном Альфа-Банке.

Intesa также пыталась продать свой Правэкс. В январе 2014 г. даже было объявлено о подписании соответствующего соглашения с DF Group Дмитрия Фирташа, который на то время владел Надра Банком. Однако, из-за начала военного конфликта с РФ сделка так и не состоялась, а Надра Банк впоследствии обанкротился.

Продолжает ли группа искать покупателя на свою украинскую «дочку», сказать сложно. В самом банке перспективы местного бизнеса рисуют таким образом:

«План Intesa Sanpaolo — и дальше укреплять устойчивую репутацию и последовательно развивать свою деятельность в Украине, сохраняя баланс между корпоративным и розничным бизнесом. Основная цель состоит в том, чтобы внести свой вклад в укрепление имиджа Правэкса как надежного финансового партнера для клиентов, а также для государственных институций, используя международно признанную репутацию группы Intesa Sanpaolo и ее лояльность к Украине за последние четырнадцать лет», — заявили в банке.

Основная цель состоит в том, чтобы внести свой вклад в укрепление имиджа Правэкса как надежного финансового партнера для клиентов, а также для государственных институций, используя международно признанную репутацию группы Intesa Sanpaolo и ее лояльность к Украине за последние четырнадцать лет», — заявили в банке.

Что такое чистая прибыль? Определение, как рассчитать

Что такое чистая прибыль? Определение

Чистая прибыль относится к сумме, которую физическое или юридическое лицо зарабатывает после вычета затрат, надбавок и налогов.

В торговле чистый доход представляет собой то, что остается после всех расходов, включая заработную плату, стоимость товаров или сырья и налоги. Для человека чистый доход — это деньги, которые он получает после вычетов налогов, медицинского страхования и пенсионных отчислений.В идеале чистый доход должен превышать расходы, чтобы свидетельствовать о финансовом благополучии.

Как рассчитать чистый доход

Чтобы рассчитать чистый доход, возьмите валовой доход — общую сумму заработанных денег — затем вычтите расходы, такие как налоги и процентные платежи.

Для физического лица чистый доход — это деньги, которые вы фактически получаете из своей зарплаты каждый месяц, а не валовая сумма, которую вы получаете до вычетов из заработной платы. У вас могут быть другие источники дохода, такие как чеки социального обеспечения, подработки или доход от инвестиций, которые могут увеличить ваш чистый доход.

Пример чистого дохода

Вот примеры чистого дохода как для бизнеса, так и для физического лица.

Чистый доход бизнеса

Чтобы понять чистый доход бизнеса, давайте посмотрим на Coca-Cola. Компания, как и все публичные компании в США, регулярно отчитывается о своих доходах и расходах в SEC четыре раза в год.

За три месяца, закончившихся 2 апреля 2021 года, выручка Coca-Cola составила 9,02 миллиарда долларов. Он также заработал 66 миллионов долларов в виде процентов и 417 миллионов долларов в виде капитала и других доходов.Компания потратила 3,505 миллиарда долларов на себестоимость проданных товаров, включая сырье и прямые затраты на рабочую силу, 2,669 миллиарда долларов на общие и административные расходы, 124 миллиона долларов на прочие операционные расходы, 442 миллиона долларов на выплату процентов и 508 миллионов долларов на налоги.

В целом чистая прибыль Coca-Cola достигла 2,255 миллиарда долларов. Вот математика:

(9,02 миллиарда долларов + 66 миллионов долларов + 417 миллионов долларов) – (3,505 миллиарда долларов + 2,669 миллиарда долларов + 124 миллиона долларов + 442 миллиона долларов + 508 миллионов долларов) = 2 доллара.255 миллиардов.

Чистый доход физического лица

Что касается индивидуального дохода, представьте, что Джейн получает зарплату раз в две недели с брутто-зарплатой в размере 3350 долларов. Она платит 272,51 доллара федеральных налогов, 46,61 доллара налогов Medicare, 193,31 доллара налогов социального обеспечения, 102,48 доллара налогов штата и 125 долларов страховки. Это оставляет ее с чистым доходом:

3350 долларов США — 272,51 долларов США — 46,61 долларов США — 193,31 долларов США — 102,48 долларов США — 125 долларов США = 2610,09 долларов США на каждую зарплату или 67 862,34 долларов США в год.

Почему важно понимать чистый доход

Понимание чистого дохода важно, потому что оно помогает понять, сколько можно потратить на расходы на проживание, а также на дискреционные расходы.

Вот бизнес-пример. Допустим, бизнес сообщает о валовом доходе в размере 2 миллиардов долларов в месяц. Это может показаться относительно здоровым бизнесом, в который стоит инвестировать. Но если компания сообщит о чистых убытках в размере 200 миллионов долларов, у вас, вероятно, будет совсем другое представление о финансовом состоянии и жизнеспособности бизнеса.

Для человека чистый доход важен, потому что это цифра, о которой человек должен думать при расходовании средств и составлении бюджета. Тот, кто получает новую работу, зарабатывая 4000 долларов в месяц, может иметь только 3000 долларов (или меньше) на расходы после уплаты налогов и других вычетов из заработной платы.Если они будут тратить 4000 долларов в месяц, то очень быстро окажутся в глубокой финансовой яме. Если вместо этого они будут смотреть на чистый доход и следить за тем, чтобы бюджетные расходы были ниже их чистого дохода, они могли бы вместо этого начать откладывать деньги на будущее.

Вы можете зарегистрироваться в системе myMoney от Bankrate, чтобы классифицировать свои расходные операции, определять способы сокращения и улучшения своего финансового положения.

Подробнее:

Сообщение о доходах от самозанятости на Marketplace

При заполнении заявки на Health Insurance Marketplace® вам нужно будет оценить свой чистый доход от самозанятости.Экономия Marketplace основана на вашем расчетном чистом доходе в размере за год, в котором вы получаете страховое покрытие, а не на доходе за прошлый год.

Оценка непредсказуемого дохода

Если вы работаете не по найму, вам может быть сложно оценить свой доход на ближайшие месяцы или год.

- Сделайте все возможное, чтобы точно оценить свои доходы и расходы от самозанятости за год, основываясь на своем прошлом опыте, реалистичных ожиданиях, отраслевых стандартах и другой информации.

- Если в течение года кажется, что ваш годовой чистый доход будет выше или ниже, чем вы предполагали, как можно скорее обновите свое приложение Marketplace.

ВАЖНО Обновляйте расчетный годовой чистый доход при изменении обстоятельств вашего бизнеса.

Если вы заработаете больше, чем указали в своем заявлении на Marketplace, вам, возможно, придется выплатить часть или все премиальные налоговые льготы, которые вы получили в течение года. Если вы заработаете меньше, вы можете получить больше сбережений, чем вы заявляли в течение года.Узнайте, как обновлять свой доход при его изменении.

Заполнение заявки на Marketplace

В своем приложении Marketplace вы должны указать свой чистый доход от самозанятости. (Чистый доход иногда называют «прибылью».)

- Если ваш доход от индивидуальной предпринимательской деятельности превышает ваши деловые расходы, вы сообщаете об этом чистом доходе.

- Если ваши деловые расходы превышают ваши доходы, вы сообщаете о чистом убытке.

Ваш чистый доход от самозанятости — это то, что вы указываете в Приложении C вашей федеральной налоговой декларации.Узнайте о доходах от самозанятости от IRS (PDF).

Если вас попросят подтвердить доход от самозанятости в вашем заявлении

Вас могут попросить подтвердить информацию, которую вы указали в своем приложении Marketplace, или предоставить дополнительную информацию. Обычно вы можете решить эту проблему, загрузив документы.

Обычно вы можете решить эту проблему, загрузив документы.

Если вы работаете не по найму, вас могут попросить загрузить «бухгалтерскую книгу самозанятости» для подтверждения вашего дохода. Не существует стандартного формата книги учета самозанятости.Ему просто нужно предоставить точную и подробную информацию о ваших доходах и расходах от самозанятости.

Прочие доходы, подлежащие отчетности

Как рассчитать чистый доход

Предприятия могут рассчитать чистый доход, взяв общий доход за определенный период времени и вычтя из него все коммерческие расходы за тот же период времени.

Предположим, что в первом квартале 2019 года ABC Enterprises принесла 100 000 долларов продаж (дохода). За это время ABC Enterprises потратила 25 000 долларов на различные деловые расходы.

В первом квартале 2019 года чистая прибыль ABC Enterprises составила 75 000 долларов США.

Валовой доход по сравнению с чистым доходом

Валовой доход для предприятий представляет собой общий входящий доход за вычетом только себестоимости проданных товаров (COGS). (Для физических лиц это просто общая сумма входящего дохода или продаж — точка.)

(Для физических лиц это просто общая сумма входящего дохода или продаж — точка.)

Чистая прибыль для предприятий — это общий входящий доход за вычетом стоимости проданных товаров И всех других коммерческих расходов, включая:

Валовой доход для предприятий учитывает учитывайте всю поступающую выручку за вычетом затрат, понесенных бизнесом при продаже товаров и услуг.Факторы чистой прибыли в себестоимости продаж и коммерческие расходы, не связанные с процессом продаж. Валовой доход учитывается только в расходах, связанных с продажами, чистый доход учитывается во ВСЕХ коммерческих расходах.

Расчет чистой прибыли на основе отчета о прибылях и убытках

Чистая прибыль является результатом расчета отчета о прибылях и убытках. Это последняя цифра в нижней части отчета о прибылях и убытках.

Чтобы рассчитать чистый доход в отчете о прибылях и убытках, сначала возьмите все источники дохода и запишите их вверху.Сложите их вместе для общего дохода. Затем запишите все расходы, связанные с себестоимостью проданных товаров (COGS). Сложите их, чтобы получить общую стоимость продаж. Затем запишите все прочие коммерческие расходы, не связанные с себестоимостью продаж, и объедините их, чтобы определить общую сумму прочих расходов.

Затем запишите все расходы, связанные с себестоимостью проданных товаров (COGS). Сложите их, чтобы получить общую стоимость продаж. Затем запишите все прочие коммерческие расходы, не связанные с себестоимостью продаж, и объедините их, чтобы определить общую сумму прочих расходов.

Найдите чистую прибыль, сложив общую себестоимость продаж и общую сумму прочих расходов и вычтя это число из общего дохода. Вот расчет:

Чистая прибыль = общая выручка – (общая себестоимость продаж + общая сумма прочих расходов)

Что чистая прибыль может сказать владельцам бизнеса

Прежде всего, чистая прибыль помогает владельцам бизнеса понять, является ли их бизнес прибыльным. или нет.Взяв общие входящие доходы и вычтя все другие расходы, владельцы бизнеса могут увидеть, получают ли они прибыль или убыток. Прибыльность является критическим показателем для долгосрочного успеха.

Кроме того, чистая прибыль может использоваться для определения общего состояния прибыльного бизнеса. Это не отдельная метрика, так как на нее могут влиять такие факторы, как крупные разовые платежи или даже непредвиденные инвестиции.

Это не отдельная метрика, так как на нее могут влиять такие факторы, как крупные разовые платежи или даже непредвиденные инвестиции.

Однако владельцы бизнеса (и инвесторы) могут просматривать чистую прибыль за последующие периоды времени, чтобы увидеть, увеличивается ли она, уменьшается или остается неизменной.Они могут сравнить чистую прибыль аналогичных предприятий за тот же период времени, рассчитав чистую прибыль в процентах от общего объема продаж.

Как и другие ключевые финансовые показатели, чистая прибыль является отправной точкой. Малые предприятия, борющиеся с уменьшением чистой прибыли, могут использовать это, чтобы начать копать глубже. Операционные расходы растут гораздо быстрее, чем продажи? Или продажи падают, а себестоимость продаж остается прежней? Это все вопросы, которые владельцы бизнеса могут использовать для устранения проблем.

3 бухгалтерских показателя, которые вам необходимо знать

Правильные цифры решают все.

Тема № 414 Доходы и расходы от аренды

Денежные средства или справедливая рыночная стоимость имущества или услуг, которые вы получаете за использование недвижимости или личного имущества, облагаются налогом как доход от аренды. Как правило, вы можете вычесть расходы на аренду недвижимости из дохода от аренды.

Как правило, вы можете вычесть расходы на аренду недвижимости из дохода от аренды.

Аренда недвижимости

Аренда личного имущества

Доход от аренды

Большинство людей работают на кассовой основе, что означает, что они учитывают свой доход от аренды как доход, когда они фактически или конструктивно получают его, и вычитают свои расходы, когда они их оплачивают.Доход от аренды включает:

- Суммы, уплаченные за расторжение договора аренды – Если арендатор платит вам за расторжение договора аренды, эти деньги также являются доходом от аренды и отражаются в отчете в том году, когда вы их получили.

- Авансовая арендная плата – Как правило, вы включаете любой авансовый платеж по арендной плате в доход в том году, когда вы его получаете, независимо от охватываемого периода или используемого вами метода учета.

- Расходы, оплачиваемые арендатором – Если ваш арендатор оплачивает какие-либо ваши расходы, эти платежи являются доходом от аренды.

Вы также можете вычесть расходы, если они считаются вычитаемыми расходами.

Вы также можете вычесть расходы, если они считаются вычитаемыми расходами. - Гарантийный депозит – Не включайте обеспечительный депозит в свой доход, если от вас могут потребовать вернуть его арендатору в конце срока аренды. Если вы сохраняете часть или весь гарантийный депозит, потому что арендатор нарушил договор аренды, досрочно освободив помещение, включите сумму, которую вы удержали, в свой доход за этот год. Если вы удерживаете часть или весь гарантийный депозит, потому что арендатор повредил имущество, и вы должны сделать ремонт, включите сумму, которую вы удерживаете в этом году, если ваша практика заключается в вычете стоимости ремонта в качестве расходов.В той степени, в которой гарантийный депозит возмещает эти расходы, не включайте сумму в доход, если ваша практика не предполагает вычета стоимости ремонта в качестве расходов. Если сумма гарантийного депозита должна использоваться в качестве арендной платы арендатора за последний месяц, это авансовая арендная плата, которую вы включаете в качестве дохода при ее получении, а не при ее применении к арендной плате за последний месяц.

Расходы на аренду

Примеры расходов, которые вы можете вычесть из общего дохода от аренды, включают:

- Амортизация – Резервы на истощение, износ (включая устаревание) имущества.Вы начинаете амортизировать арендуемое имущество, когда сдаете его в эксплуатацию. Вы можете частично или полностью возместить первоначальную стоимость приобретения и стоимость улучшений, используя форму 4562 «Износ и амортизация» (для отчетности об амортизации), начиная с года, когда ваша арендуемая недвижимость впервые введена в эксплуатацию, и начиная с любого года, когда вы производите улучшения. или добавить мебель.

- Расходы на ремонт – Расходы на поддержание вашего имущества в хорошем рабочем состоянии, но не увеличивающие стоимость имущества.

- Операционные расходы – Прочие расходы, необходимые для эксплуатации сдаваемого в аренду имущества, такие как заработная плата работников или вознаграждение, взимаемое независимыми подрядчиками (садовниками, бухгалтерами, бухгалтерами, адвокатами и т.

д.) за предоставленные услуги.

д.) за предоставленные услуги.

Примечание : В дополнение к вашим квалифицированным расходам на аренду вы можете иметь право на вычет дополнительных 20% вашего квалифицированного дохода от бизнеса (QBI), если вы соответствуете всем требованиям безопасной гавани; см. Положение о доходах 2019-38 PDF и Закон о сокращении налогов и занятости, положение 11011, раздел 199A – часто задаваемые вопросы о вычете из дохода предприятия.

Если вы являетесь налогоплательщиком на кассовой основе, вы не можете вычесть неполученную арендную плату как расход, поскольку вы не включили эту арендную плату в доход. Расходы на ремонт, такие как материалы, обычно подлежат вычету. Информацию о ремонте и усовершенствовании, а также об амортизации большей части сдаваемого в аренду имущества см. в Публикации 527 «Сдаваемое в аренду жилое имущество (включая сдачу в аренду домов для отдыха»). Дополнительную информацию об амортизации см. в Публикации 946 «Как амортизировать недвижимость».

Личное использование

Существуют особые правила, касающиеся сдачи в аренду недвижимого имущества, которое вы также используете в качестве основного жилья или дома для отдыха.Информацию о доходах от такой аренды или от аренды по цене ниже справедливой рыночной стоимости см. в Теме № 415.

Ограничения

Если вы не используете сдаваемое в аренду имущество в качестве жилья и сдаете его в аренду для получения прибыли, ваши вычитаемые расходы на аренду могут превышать ваш валовой доход от аренды с учетом определенных ограничений. Информацию об этих ограничениях см. в Публикации 925 «Пассивные действия и правила риска» и в теме № 425.

Налог на чистый доход от инвестиций

Если у вас есть прибыль от аренды, вы можете облагаться налогом на чистый доход от инвестиций (NIIT).Для получения дополнительной информации см. Тему № 559.

Дополнительная информация

Для получения дополнительной информации см. Публикацию 527 и Облагается ли мой доход от аренды жилья налогом и/или подлежат ли вычету мои расходы?

Разница между валовой прибылью и чистой прибылью

Время чтения: 4 минуты Прибыль — это деньги, которые приносит бизнес. Сравнение текущей прибыли с прибылью за предыдущие отчетные периоды помогает понять рост бизнеса.

Сравнение текущей прибыли с прибылью за предыдущие отчетные периоды помогает понять рост бизнеса.

Чтобы составлять точные финансовые отчеты и следить за финансовым состоянием вашего бизнеса, вы должны понимать два типа прибыли: валовая прибыль и чистая прибыль.

Что такое валовая прибыль?

Валовая прибыль — это прибыль, которую бизнес получает после вычета всех затрат, связанных с производством и продажей его продуктов или услуг. Вы можете рассчитать валовую прибыль, вычитая стоимость проданных товаров (COGS) из общего объема продаж.

При расчете общего объема продаж включите все товары, проданные за финансовый период, но исключите продажи основных средств, таких как здания или оборудование.

О чем вам говорит валовая прибыль?

Валовая прибыль — это мера того, насколько эффективно предприятие использует труд и материалы для производства товаров или предоставления услуг клиентам.Это важная цифра при проверке прибыльности и финансовых показателей бизнеса.

Валовая прибыль помогает понять затраты, необходимые для получения дохода. Когда стоимость проданных товаров (COGS) увеличивается, значение валовой прибыли уменьшается, поэтому у вас остается меньше денег для покрытия операционных расходов. Когда значение COGS уменьшится, прибыль увеличится, а это означает, что у вас будет больше денег, которые можно потратить на свои бизнес-операции.

Когда значение COGS уменьшится, прибыль увеличится, а это означает, что у вас будет больше денег, которые можно потратить на свои бизнес-операции.

Что такое чистая прибыль?

Чистая прибыль — это сумма денег, которую зарабатывает ваш бизнес после вычета всех операционных, процентных и налоговых расходов за определенный период времени.Чтобы получить это значение, вам нужно знать валовую прибыль компании. Если величина чистой прибыли отрицательна, то она называется чистым убытком.

Если величина чистой прибыли отрицательна, то она называется чистым убытком.

О чем вам говорит чистая прибыль?

Чистая прибыль — еще один важный параметр, определяющий финансовое состояние вашего бизнеса. Он показывает, может ли бизнес зарабатывать больше, чем тратит. Вы можете использовать свою чистую прибыль, чтобы решить, когда и как работать над расширением своего бизнеса, а когда сокращать расходы.

Для владельца бизнеса важно знать разницу между прибылью и рентабельностью. Прибыль – это абсолютное число, равное выручке за вычетом расходов. Рентабельность, с другой стороны, является относительным числом (в процентах), которое равно отношению между прибылью и выручкой.

Прибыль – это абсолютное число, равное выручке за вычетом расходов. Рентабельность, с другой стороны, является относительным числом (в процентах), которое равно отношению между прибылью и выручкой.

Прибыльность является мерой эффективности и полезна для определения успеха или неудачи бизнеса.

Чистая прибыль говорит вам о прибыльности вашего бизнеса. Знание об одном и том же имеет несколько преимуществ, полезных для бизнеса.

Большинство государственных форм и налоговых форм требуют, чтобы вы декларировали свою чистую прибыль. Основываясь на вашей чистой прибыли, финансовые учреждения, такие как банки, решают, выдавать кредит или нет. Это верно, потому что чистая прибыль является обычным полем, которое можно найти в налоговых формах. Кроме того, кредиторы и инвесторы смотрят на чистую прибыль вашей компании, чтобы проверить, есть ли у вас возможность погасить свои будущие долги.

Основываясь на вашей чистой прибыли, финансовые учреждения, такие как банки, решают, выдавать кредит или нет. Это верно, потому что чистая прибыль является обычным полем, которое можно найти в налоговых формах. Кроме того, кредиторы и инвесторы смотрят на чистую прибыль вашей компании, чтобы проверить, есть ли у вас возможность погасить свои будущие долги.

Важность знания разницы между валовой прибылью и чистой прибылью

Чистая прибыль больше говорит вашим кредиторам о состоянии вашего бизнеса и имеющихся денежных средствах, чем валовая прибыль..png) Когда инвесторы захотят инвестировать в вашу компанию, они будут ссылаться на чистую прибыль вашего бизнеса, чтобы проверить, стоит ли вкладывать их деньги.

Когда инвесторы захотят инвестировать в вашу компанию, они будут ссылаться на чистую прибыль вашего бизнеса, чтобы проверить, стоит ли вкладывать их деньги.

С другой стороны, понимание тенденций валовой прибыли может помочь вам найти способы минимизировать стоимость проданных товаров или повысить цены на вашу продукцию. И если ваша валовая прибыль меньше чистой прибыли, то вы знаете, что вам нужно найти способ сократить свои расходы.

00","va":"baseline","fw_i":400,"type":"text","fs":"normal","bgc":"rgba(0, 0, 0, 0)"}»> Вам необходимо знать правильные значения валовой и чистой прибыли, чтобы составить отчет о прибылях и убытках: финансовый отчет, отражающий состояние вашего бизнеса.Незнание разницы между ними может привести к неточным финансовым документам, которые представляют нереальную картину вашего бизнеса. Три основных финансовых документа помогают руководству принимать важные бизнес-решения, поэтому, если они показывают неверную информацию о прибыли, это повлияет на принятие решений.Как рассчитать валовую и чистую прибыль?

С помощью отчета о прибылях и убытках можно рассчитать как валовую, так и чистую прибыль. Отчет о прибылях и убытках показывает общий доход вашей компании и стоимость проданных товаров, за которыми следуют операционные расходы, проценты и налоги.

Отчет о прибылях и убытках показывает общий доход вашей компании и стоимость проданных товаров, за которыми следуют операционные расходы, проценты и налоги.

В следующем примере мы рассматриваем годовой отчет о прибылях и убытках Excel Technologies за 2018 год. Компания регистрирует общий доход в размере 200 000 долларов США.

Валовая прибыль = Общий доход – Стоимость проданных товаров

= 200 000 долл. США – 50 000 долл. США = 150 000 долл. США

Успешные предприятия показывают положительное значение валовой прибыли. Деньги, учитываемые как валовая прибыль, покрывают такие расходы, как накладные расходы и подоходный налог.

Деньги, учитываемые как валовая прибыль, покрывают такие расходы, как накладные расходы и подоходный налог.

Чтобы рассчитать чистую прибыль, сначала нужно сложить все операционные расходы.Затем вы добавляете общие операционные расходы, включая проценты и налоги, и вычитаете их из валовой прибыли. В приведенном выше примере общие операционные расходы, включая налоги и проценты, составляют 110 000 долларов США.

Чистая прибыль = Валовая прибыль – Расходы

= 150 000 долл. США – 110 000 долл. США = 40 000 долл. США

США – 110 000 долл. США = 40 000 долл. США

Когда значение чистой прибыли положительное, владельцы бизнеса могут заплатить себе и своим партнерам после погашения своих расходов.

Если значение чистой прибыли отрицательное, то это называется чистым убытком.Обычно это происходит в случае новых предприятий, которые не зарабатывают достаточно, чтобы погасить накладные расходы или подоходный налог. В таких случаях отслеживайте каждый тип расходов, чтобы вы могли найти области, которые можно сократить, не жертвуя операциями и эффективностью компании. Чтобы избежать чистого убытка после уплаты налогов, компания должна отслеживать расходы, разрабатывая бюджет, который включает потенциальные налоговые платежи в год. Это поможет им разработать цели продаж, отвечающие их финансовым потребностям.

Это поможет им разработать цели продаж, отвечающие их финансовым потребностям.

Валовая прибыль и чистая прибыль – сравнительная таблица

Вот краткий обзор различий между валовой и чистой прибылью :

Еда на вынос

Чистая прибыль отражает сумму денег, которая у вас остается после оплаты всех допустимых коммерческих расходов, а валовая прибыль — это сумма денег, которая у вас остается после вычета стоимости проданных товаров из выручки. Чтобы получить чистую прибыль, необходимо рассчитать валовую прибыль. Как только вы узнаете правильные значения вашей валовой и чистой прибыли, вы можете создать отчет о прибылях и убытках. Валовая прибыль и чистая прибыль взаимозависимы, поэтому важно рассчитать правильные значения. Это позволит вести записи и поможет определить, насколько эффективно работает ваш бизнес.

Чтобы получить чистую прибыль, необходимо рассчитать валовую прибыль. Как только вы узнаете правильные значения вашей валовой и чистой прибыли, вы можете создать отчет о прибылях и убытках. Валовая прибыль и чистая прибыль взаимозависимы, поэтому важно рассчитать правильные значения. Это позволит вести записи и поможет определить, насколько эффективно работает ваш бизнес.

Используя Zoho Books, вы можете легко создавать обзорные отчеты о бизнесе в режиме реального времени, такие как отчеты о прибылях и убытках, для оценки значений валовой и чистой прибыли.Попробуйте бесплатно наше облачное программное обеспечение для ведения бухгалтерского учета, чтобы узнать, как оно поможет вам создавать и поддерживать свои записи, эффективно выполняя бизнес-операции.

Руководство по подоходному налогу и льготам для нерезидентов и предполагаемых резидентов Канады — 2021 — Заполнение декларации (шаги 3 и 4)

Этап 3 – Чистая прибыль

Примечание

В этом разделе не представлена дополнительная информация для линий ●❚▲20810, ●❚▲21300, ●21500, ●❚▲21900, ●❚▲22000, ●22300, ●❚▲22400 и ●▲23100, как указано в инструкциях на return или в других информационных продуктах предоставить необходимую информацию.

⬤▲Строка 20600 — корректировка пенсии

Введите сумму корректировки пенсии, указанную в ваших информационных бланках.

Особые ситуации Если вы были признанным резидентом Канады в 2021 году и участвовали в иностранном пенсионном плане в 2021 году, вам, возможно, придется указать сумму в строке 20600 вашей декларации. Свяжитесь с CRA для получения информации.

Свяжитесь с CRA для получения информации.

Если вы вносили взносы в спонсируемый иностранным работодателем пенсионный план или систему социального обеспечения (кроме США (США).S.)), заполните форму RC269 «Вклады сотрудников в зарубежный пенсионный план или договор социального обеспечения — планы или договоренности за пределами США».

Если вы временно работаете в Канаде и продолжаете участвовать в соответствующем пенсионном плане, предлагаемом вашим работодателем в США, заполните форму RC267 «Вклады сотрудников в пенсионный план США — временные назначения».

Если вы считаетесь резидентом Канады и путешествуете на работу в США.S. и внесли вклад в пенсионный план, спонсируемый работодателем в США, заполните форму RC268 «Вклады сотрудников в пенсионный план в США — трансграничные пассажиры».

⬤▮▲Строка 20700 — Вычет по зарегистрированному пенсионному плану (RPP)

Как правило, вы можете вычесть общую сумму всех сумм из поля 20 ваших бланков T4, поля 032 ваших бланков T4A и квитанций профсоюза или RPP . См. Руководство T4040, RRSPs и другие зарегистрированные пенсионные планы, чтобы узнать, сколько вы можете вычесть, если применимо любое из следующих:

См. Руководство T4040, RRSPs и другие зарегистрированные пенсионные планы, чтобы узнать, сколько вы можете вычесть, если применимо любое из следующих:

- Вы внесли более 3500 долларов США в RPP и ваши информационные бланки показывают сумму за прошлые услуги за услуги до 1990 года

- Вы внесли сумму в RPP в предыдущем году за период до 1990 года, и вы не полностью вычли эту сумму

Примечание

Возможно, вы сможете вычесть взносы, сделанные вами в пенсионный план в иностранном государстве.Чтобы узнать, сколько вы можете вычесть, см. строку 20600.

⬤▮▲Строка 20800 — вычет RRSP

Нерезиденты и нерезиденты, выбравшие в соответствии с разделом 217

Определенные суммы из канадских источников, в противном случае облагаемые подоходным налогом нерезидента, могут быть переведены в зарегистрированный план пенсионных накоплений (RRSP), объединенный зарегистрированный пенсионный план (PRPP), зарегистрированный пенсионный план (RPP) или зарегистрированный пенсионный фонд (RRIF) без удержания этого налога. Эти суммы включают выплаты из RPP, отсроченного плана распределения прибыли, RRIF, RRSP, PRPP или пенсионного пособия. Суммы должны быть переведены напрямую, и вы должны заполнить форму NRTA1, Разрешение на освобождение от налогов для нерезидентов. Для получения дополнительной информации свяжитесь с CRA.

Эти суммы включают выплаты из RPP, отсроченного плана распределения прибыли, RRIF, RRSP, PRPP или пенсионного пособия. Суммы должны быть переведены напрямую, и вы должны заполнить форму NRTA1, Разрешение на освобождение от налогов для нерезидентов. Для получения дополнительной информации свяжитесь с CRA.

Для получения дополнительной информации о вычетах из RRSP см. Приложение 7, включенное в этот пакет, и Руководство T4040, RRSP и другие зарегистрированные пенсионные планы, или перейдите к RRSP и связанным с ними планам.

⬤Строка 21000 — Вычет на сумму избранной разделенной пенсии

Требуйте сумму, которую вы переводите своему супругу или партнеру по гражданскому браку, если вы оба сделали совместный выбор для разделения своего пенсионного дохода, заполнив форму T1032, Совместные выборы для разделения пенсионного дохода.Для получения дополнительной информации см. строку 11500.

⬤▮▲Строка 21200 – Годовые профсоюзные, профессиональные или подобные взносы

Укажите общую сумму следующих сумм, которые вы заплатили (или которые были выплачены за вас и указаны как доход) в год, связанный с вашей работой:

- ежегодные членские взносы в профсоюз или ассоциацию государственных служащих

- членские взносы профессионального совета, требуемые в соответствии с законодательством провинции или территории

- страховые взносы на страхование профессиональной ответственности или злоупотребления служебным положением или профессиональные членские взносы, необходимые для сохранения профессионального статуса, признанного законом

- Паритетный или консультативный комитет (или аналогичный орган) взносы, требуемые в соответствии с провинциальным или территориальным законодательством

Для получения дополнительной информации см. архивные бюллетени с разъяснениями IT-103R, Взносы, уплачиваемые профсоюзу, паритетному или консультативному комитету, и IT-158R2, Членские взносы сотрудников.

архивные бюллетени с разъяснениями IT-103R, Взносы, уплачиваемые профсоюзу, паритетному или консультативному комитету, и IT-158R2, Членские взносы сотрудников.

⬤▮▲Строка 21400 — Расходы по уходу за ребенком

Вы или ваш супруг или партнер по гражданскому браку могли платить кому-то за присмотр за вашим ребенком, чтобы один из вас мог зарабатывать на работу или заниматься самозанятостью, ходить в школу или заниматься исследованиями. Расходы подлежат вычету только в том случае, если ребенок был моложе 16 лет или имел нарушения физических или умственных функций где-то в 2021 году.

Примечание

Если вы получали пособия по страхованию занятости, пособия по провинциальному плану страхования родителей или пособия по замещению дохода, связанные с COVID-19, в 2021 году, вы можете иметь право требовать возмещения расходов по уходу за ребенком, которые вы оплатили, даже если вы сделали , а не :

- получать доход от работы или самозанятости

- идти в школу

- провести исследование

Для получения дополнительной информации см. Форму T778 «Вычет расходов на уход за детьми за 2021 год».

Форму T778 «Вычет расходов на уход за детьми за 2021 год».

Нерезиденты и нерезиденты, выбравшие в соответствии с разделом 217

Вы можете требовать возмещения расходов по уходу за ребенком, только если вы соответствуете условиям, изложенным в Форме T778, Вычет расходов по уходу за ребенком на 2021 год, и расходы были выплачены резиденту Канады . для услуг, предоставляемых в Канаде.

⬤▮▲Строка 21700 — Убыток от инвестиций в бизнес

Нерезиденты и нерезиденты, выбравшие в соответствии с разделом 217

Убыток от инвестиций в бизнес относится к вам только в том случае, если убыток возникает в результате отчуждения налогооблагаемой канадской собственности.

⬤ Строка 22100 – Текущие расходы, процентные расходы и прочие расходы

Требуйте следующие текущие платежи и проценты, которые вы заплатили, чтобы получить доход от инвестиций:

- сборы за управление вашими инвестициями или уход за ними (кроме сборов, уплаченных вами за услуги, связанные с вашим объединенным зарегистрированным пенсионным планом (PRPP), зарегистрированным пенсионным доходным фондом (RRIF), зарегистрированным пенсионным накопительным планом (RRSP), указанным пенсионным планом (SPP) и ваш безналоговый сберегательный счет (TFSA))

- вознаграждение за определенные инвестиционные консультации (см.

архивный Бюллетень интерпретации IT-238R2, Вознаграждения, уплачиваемые инвестиционному юрисконсульту) или за регистрацию инвестиционного дохода

архивный Бюллетень интерпретации IT-238R2, Вознаграждения, уплачиваемые инвестиционному юрисконсульту) или за регистрацию инвестиционного дохода - плата за то, чтобы кто-то заполнил вашу декларацию, если выполняются все следующие условия:

- у вас есть доход от бизнеса или собственности

- Бухгалтерский учет является обычной частью операций вашего бизнеса или имущества

- Вы не использовали заявленные суммы для уменьшения дохода от бизнеса или собственности, о котором вы сообщили (см. сводный и архивный Бюллетень с разъяснениями IT-99R5, Юридические и бухгалтерские сборы)

- наибольший процент, который вы заплатили за деньги, взятые взаймы для инвестиционных целей, но, как правило, только в том случае, если вы используете их для получения инвестиционного дохода, такого как проценты и дивиденды

Примечание

Если единственным доходом, который могут принести ваши инвестиции, является прирост капитала, вы не можете требовать уплаченные проценты.

- расходы на юридические услуги, понесенные вами в связи с выплатой алиментов, которые ваш нынешний или бывший супруг или партнер по гражданскому браку или родной родитель вашего ребенка заплатил или должен будет выплатить вам

Проценты по страховому кредиту

Чтобы потребовать проценты, выплаченные в течение года по страховому кредиту, предоставленному для получения дохода, попросите свою страховую компанию заполнить форму T2210 «Подтверждение страховщиком процентов по страховому кредиту».

Возврат процентов

Если CRA выплатил проценты по вашему возмещению подоходного налога, укажите проценты в строке 12100 вашей декларации за тот год, когда вы их получили. Если CRA затем пересмотрел вашу декларацию и вы выплатили какие-либо проценты по возмещению в 2021 году, вы можете потребовать в строке 22100 вашей декларации вычет суммы, которую вы вернули, до суммы, которую вы указали как доход.

Вы не можете вычесть любую из следующих сумм в строке 22100 вашего возврата:

- проценты, уплаченные вами за деньги, которые вы заняли для участия в зарегистрированном плане пенсионных накоплений (RRSP), плане отложенного участия в прибыли (DPSP), объединенном зарегистрированном пенсионном плане (PRPP), зарегистрированном пенсионном плане (RPP), соглашение о компенсации при выходе на пенсию (RCA), счет стабилизации чистого дохода, специальный пенсионный план (SPP), зарегистрированный сберегательный план на образование (RESP), зарегистрированный сберегательный план по инвалидности (RDSP) или необлагаемый налогом сберегательный счет (TFSA) .

- плата за сейф

- проценты, выплаченные по вашим студенческим кредитам (хотя вы можете потребовать кредит в строке 31900 вашей декларации на эту сумму)

- плата за подписку на финансовые газеты, журналы или информационные бюллетени

- брокерские сборы или комиссионные, которые вы платили при покупке или продаже ценных бумаг.

Вместо этого используйте эти затраты при расчете прироста или убытка капитала. Дополнительную информацию см. в Руководстве T4037, Прирост капитала, и в архивном Бюллетене по разъяснениям IT-238R2, Вознаграждения, уплачиваемые инвестиционному юрисконсульту .

Вместо этого используйте эти затраты при расчете прироста или убытка капитала. Дополнительную информацию см. в Руководстве T4037, Прирост капитала, и в архивном Бюллетене по разъяснениям IT-238R2, Вознаграждения, уплачиваемые инвестиционному юрисконсульту . - судебные издержки, которые вы заплатили за раздельное проживание или развод, или за установление опеки над ребенком, или организацию свиданий с ним

Если у вас есть налоговая защита, см. Другие суммы, которые вы должны указать в декларации.

⬤ Строка 22200 — Вычет взносов CPP или QPP на самозанятость и другие доходы

Заявка на взносы:

- должны получать доход от самозанятости и коммандитного или неактивного партнерства

- выбрать получение дохода от определенной занятости

- выбрать внесение в декларацию о подоходном налоге Revenu Québec определенного дохода от работы (см. руководство Revenu Québec по декларации о подоходном налоге)

Взносы в канадский пенсионный план (CPP) или пенсионный план Квебека (QPP), которые вы должны сделать или решили сделать, будут зависеть от того, сколько вы уже внесли в CPP или QPP в качестве сотрудника, как показано в полях 16 и 17 ваших бланков T4.

Примечание

Сделайте , а не , рассчитайте взносы CPP для дохода из поля 81 квитанций T4, которые вы получили от агентства по трудоустройству.

Внесение дополнительных взносов CPP

Вы можете делать взносы CPP на определенный доход, когда:

- Вклад не внесен (например, подсказки не показаны на бланке T4)

- В течение года у вас было несколько работодателей, а общая сумма взносов CPP по всем квитанциям T4 меньше требуемой суммы

Дополнительные сведения см. в разделе Внесение дополнительных взносов CPP.

Как рассчитать свои взносы

Взносы включают базовую сумму и увеличенную сумму. Ставки CPP и QPP для базовых взносов различаются.

Если вы делаете , а не , должны подать декларацию по провинции Квебек за 2021 год, и вы внесли свой вклад:

Если вам нужно подать декларацию по провинции Квебек за 2021 год, и вы внесли свой вклад:

Если вы были членом товарищества, включите в Приложение 8 или Форму RC381 только свою долю чистой прибыли. Вы не можете использовать потери, связанные с индивидуальной трудовой деятельностью или партнерством, для уменьшения взносов CPP или QPP, которые вы платили с вашего заработка.

Вы не можете использовать потери, связанные с индивидуальной трудовой деятельностью или партнерством, для уменьшения взносов CPP или QPP, которые вы платили с вашего заработка.