Формулы рентабельности: формула расчета показателей и коэффициентов для бизнеса и продукции

Формула рентабельности собственного капитала в Excel

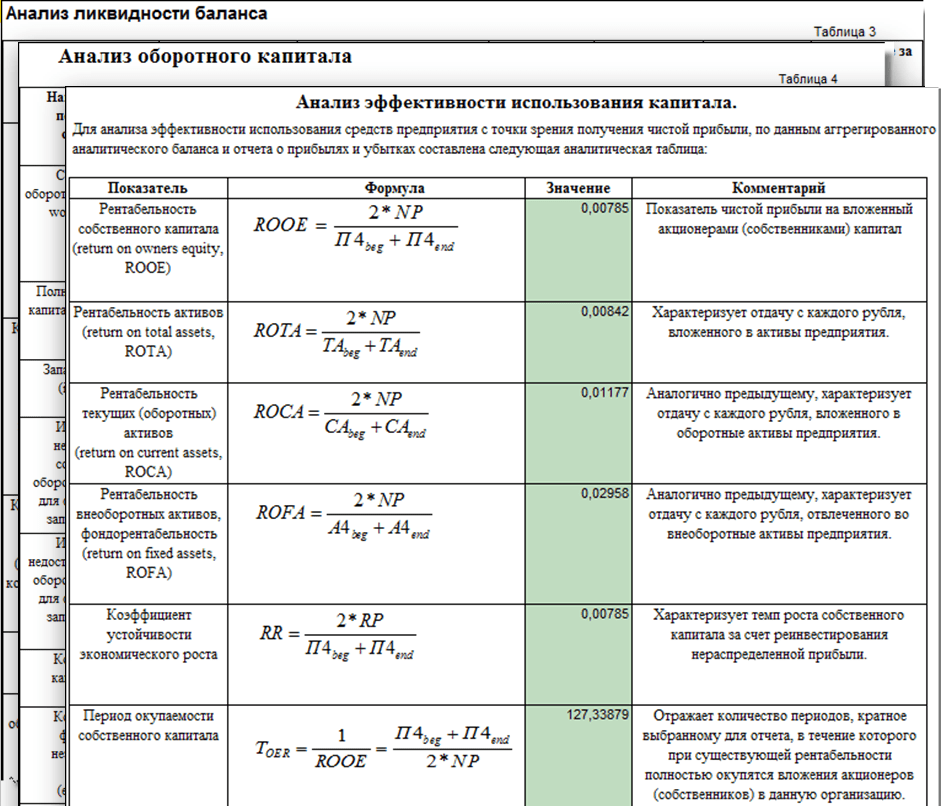

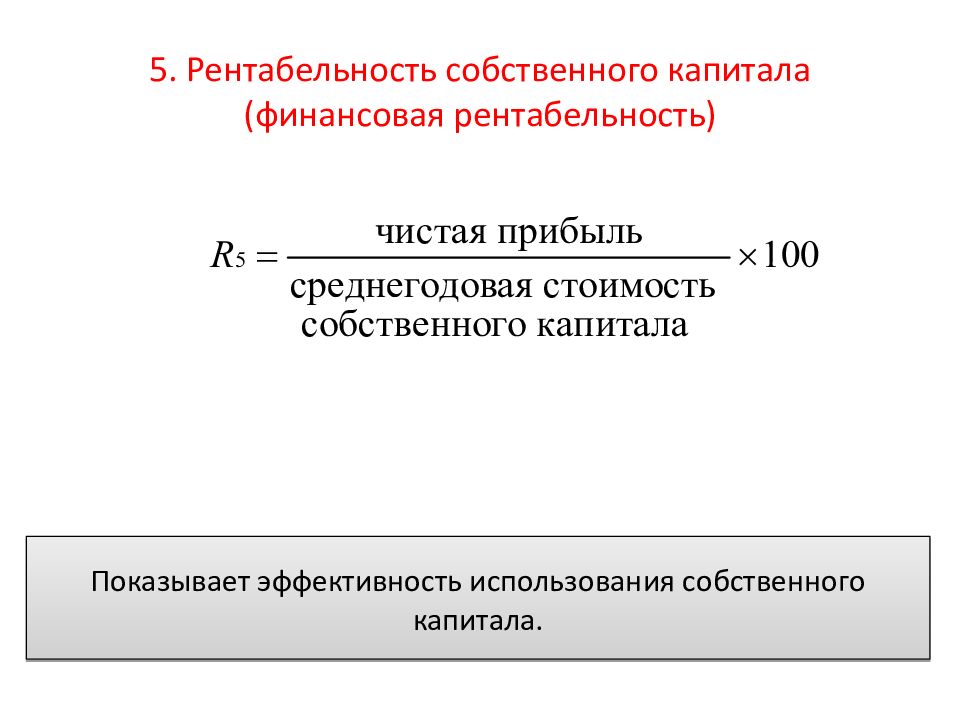

Рентабельность собственного капитала отражает отношение чистой прибыли от реализации к среднему объему собственных средств.

Данные для расчета берутся из бухгалтерского баланса. Коэффициент рентабельности обозначается «ROE».

Экономический смысл финансового показателя «ROE»

Коэффициент рентабельности показывает, насколько эффективно использовались в отчетном периоде инвестированные деньги. Понятно, что данный показатель чрезвычайно важен для инвесторов и собственников бизнеса.

Существует несколько коэффициентов доходности. Нас же будет интересовать рентабельность собственного капитала. То есть тех активов, которые принадлежат фирме на правах собственности.

Как оценивать результат расчетов:

- Чем выше коэффициент, тем эффективнее использовались вложенные средства. Инвестиции более доходные.

- Слишком высокий показатель – «страдает» финансовая устойчивость организации.

- Коэффициент ниже нуля – целесообразность инвестиций в данное предприятие сомнительна.

Коэффициент рентабельности собственного капитала сопоставляют с другими вариантами вкладывания свободных денег в активы и ценные бумаги иных фирм. Или с банковским процентом по депозитам, на крайний случай.

Значение доходности собственного капитала.

Формула расчета показателя ROE в Excel

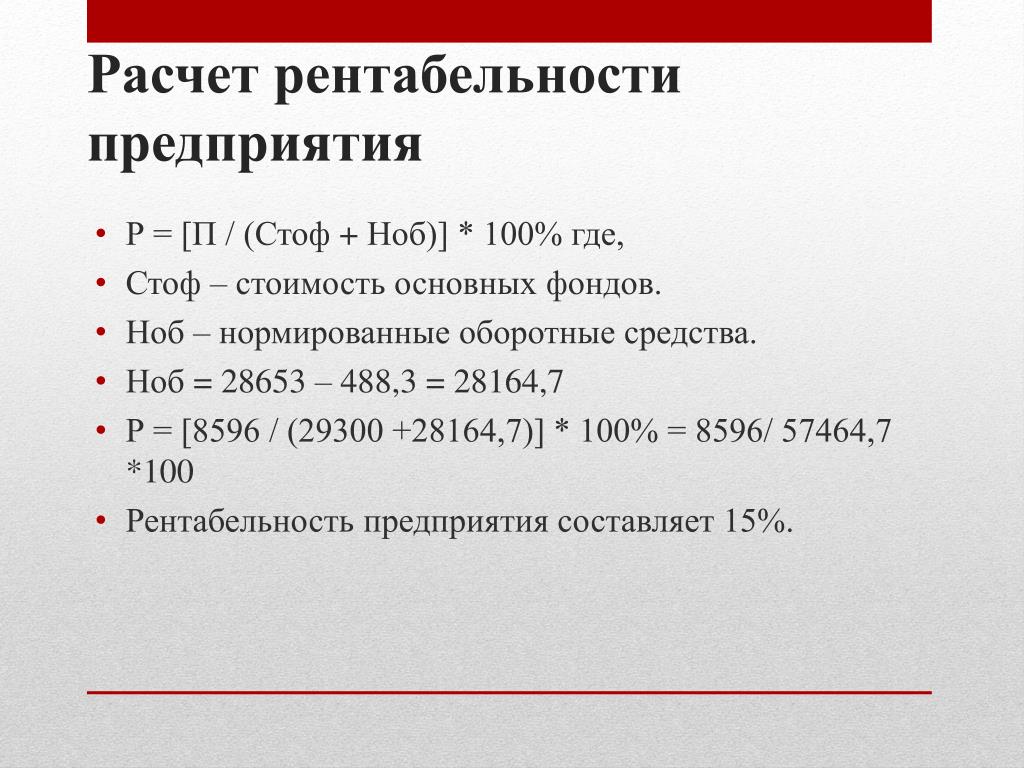

Показатель доходности собственных средств рассчитывается как частное от чистой прибыли к среднему размеру собственных капиталовложений. Данные берутся за определенный временной интервал: месяц, квартал, год.

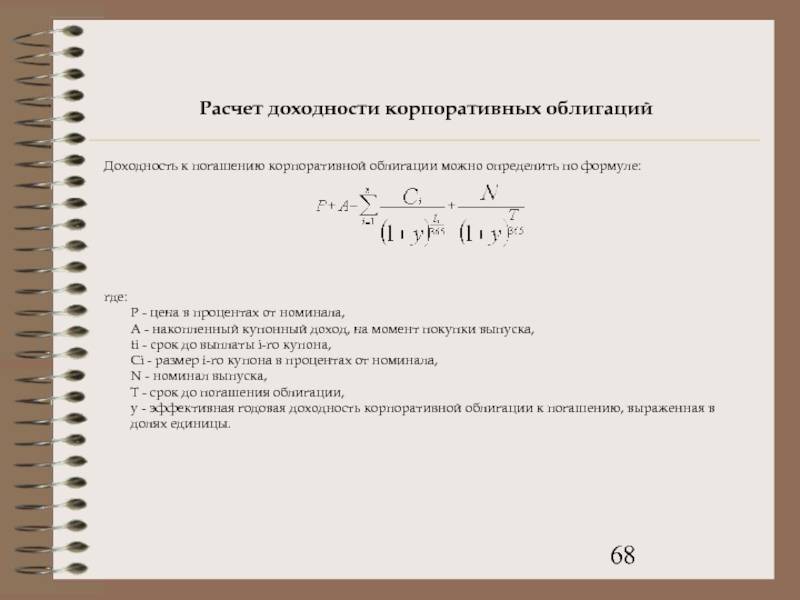

Формула для расчета коэффициента рентабельности собственных средств:

ROE = (Чистая прибыль / Средняя величина собственных средств) * 100%.

Цифры для расчетов должны быть взяты из отчета о финансовых результатах (итоговый показатель) и пассива баланса (итоговый показатель).

Средняя величина собственного капитала – формула расчета:

СК = (СК начала периода + СК конца периода) / 2.

Рентабельность собственного капитала – формула по балансу:

ROE = (стр. 2110 + стр. 2320 + стр. 2310 + стр. 2340) / ((стр. 1300 нг + стр. 1300 кг + стр. 1530 нг + стр. 1530 кг) / 2) * 100%.

2110 + стр. 2320 + стр. 2310 + стр. 2340) / ((стр. 1300 нг + стр. 1300 кг + стр. 1530 нг + стр. 1530 кг) / 2) * 100%.

В числителе – данные из отчета о финансовых результатах (форма 2). В знаменателе – из итогового баланса (форма 1).

Для расчета рентабельности средствами Excel введем данные для финансовой отчетности компании «Х»:

И отчет о финансовых результатах («по-старому»: о прибылях и убытках):

В таблицах выделены значения, которые понадобятся для расчета коэффициента рентабельности собственного капитала.

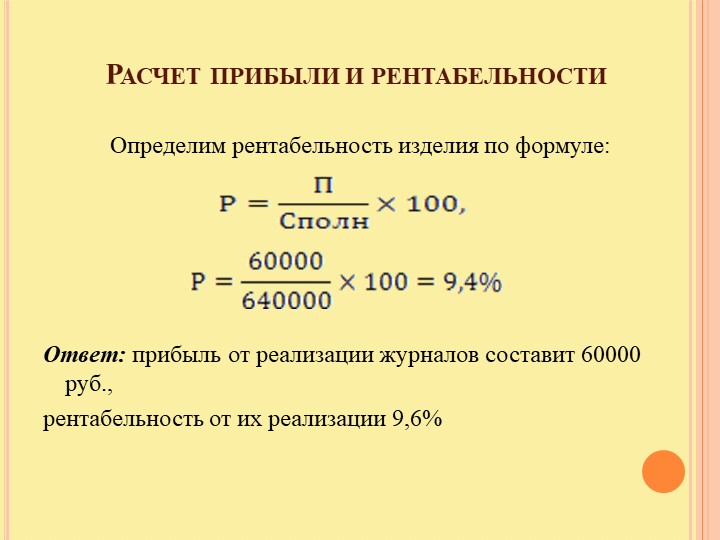

- Коэффициент рентабельности за 2015 г.: = (6695 / 75000) * 100% = 8,9%.

- Коэффициент рентабельности за 2014 г.: = (2990 / 65000) * 100% = 4,6%.

Автоматизируем расчет с помощью формул Excel. Вообще, можно сделать отдельную таблицу с важными экономическими показателями. Ввести формулы со ссылками на значения в соответствующих отчетах – и быстро получать данные для статистического анализа, сопоставления и принятия управленческих решений.

Формулы Excel для расчета рентабельности собственного капитала:

Элементы формулы – ссылки на ячейки с соответствующими значениями. Чтобы коэффициент сразу отображался в процентах, установили процентный формат и оставили один знак после запятой.

Выводы:

- Наблюдается рост показателя рентабельности собственных средств с 4,6 процентов до 8,9 процентов.

- Вкладывать свободные средства в акции компании «Х» не выгодно. Та же банковская ставка по депозитам в 2015 году составила 9,5%.

- Целесообразно рассмотреть другие предложения от предприятий или положить деньги на депозит под проценты (в крайнем случае).

Скачать рентабельность собственного капитала в Excel

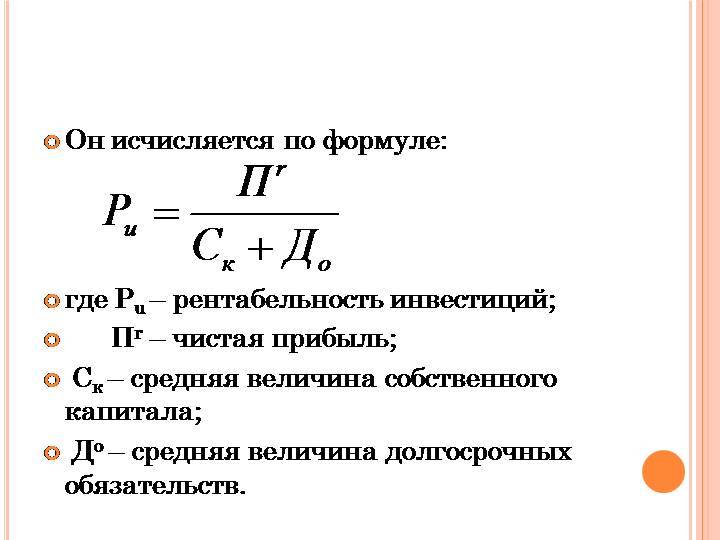

Инвестиционную привлекательность проекта не оценивают только по доходности капиталовложений. Принимая решение, инвестор смотрит рентабельность активов, продаж и другие критерии эффективности работы предприятия.

Рентабельность, что такое рентабельность и как ее рассчитать, рентабельность по EBITDA, формулы рентабельности

Рентабельность, ее виды и как она рассчитывается

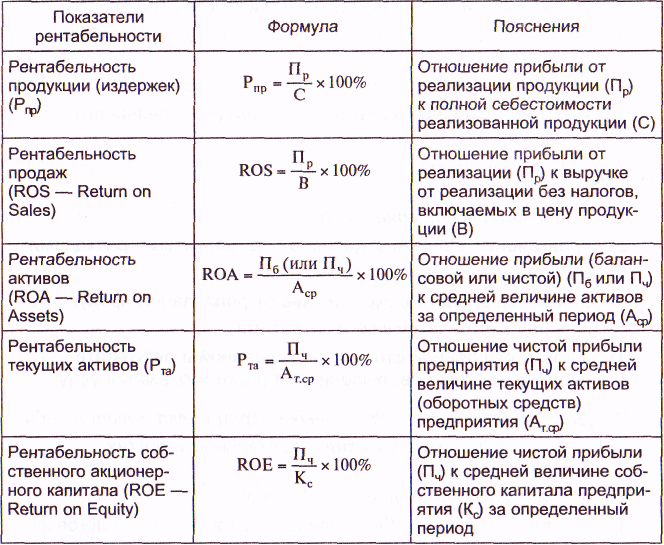

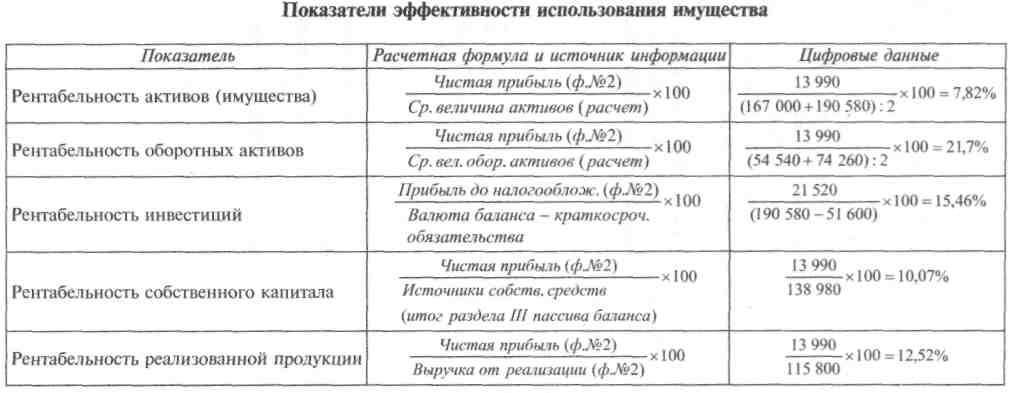

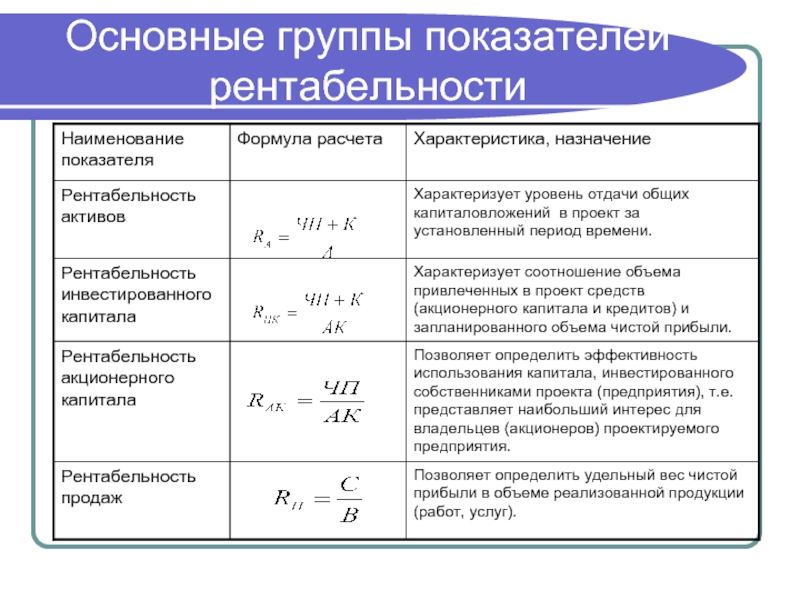

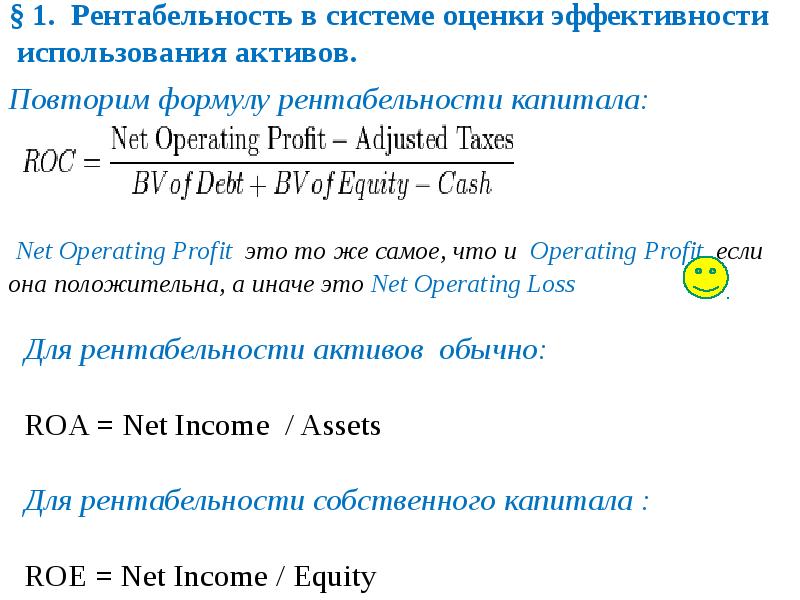

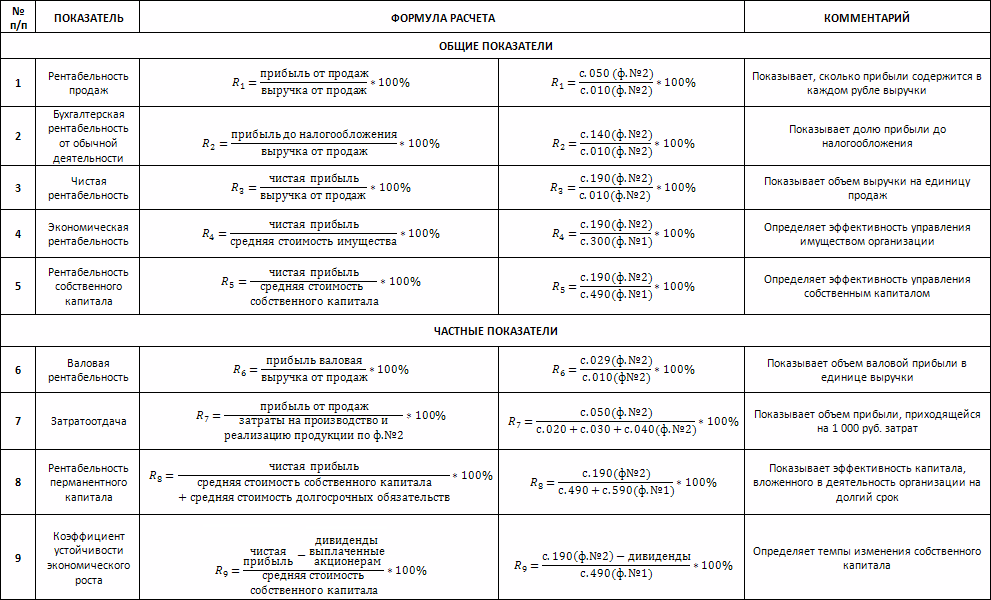

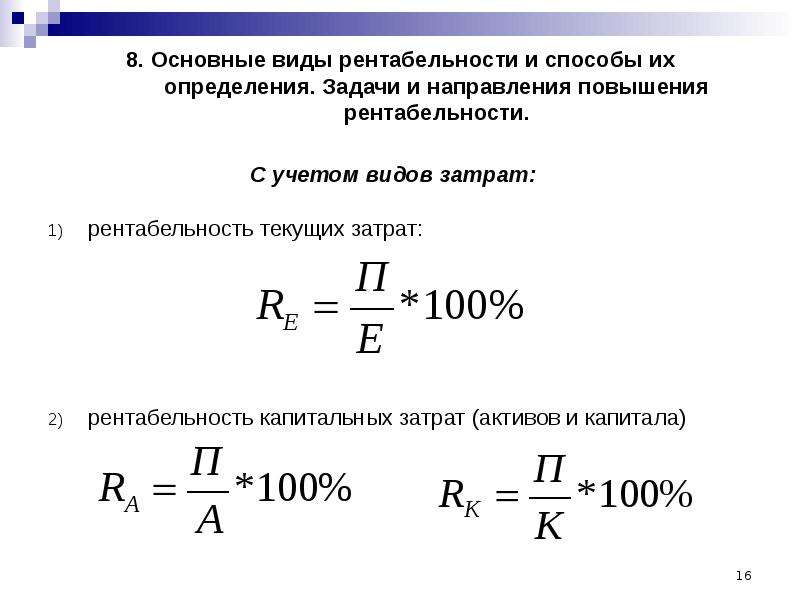

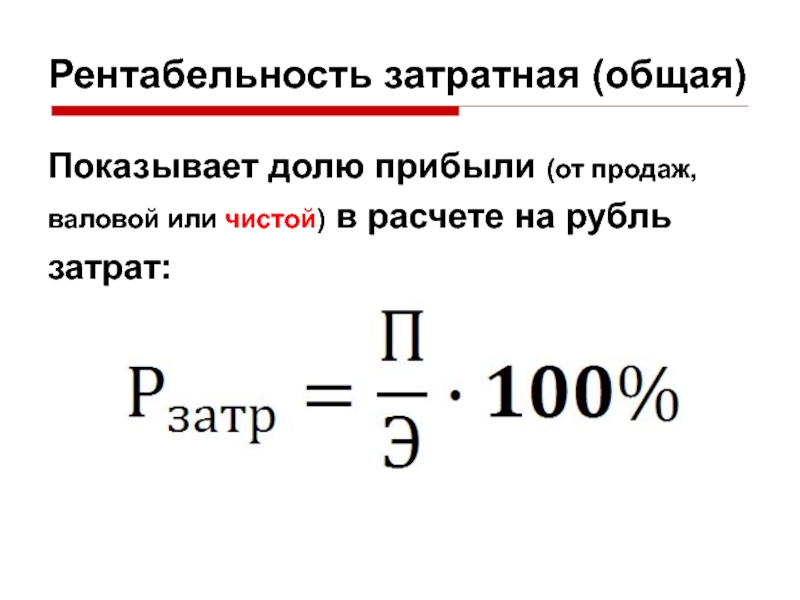

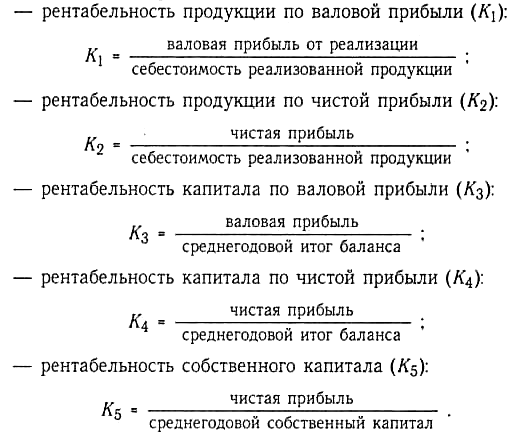

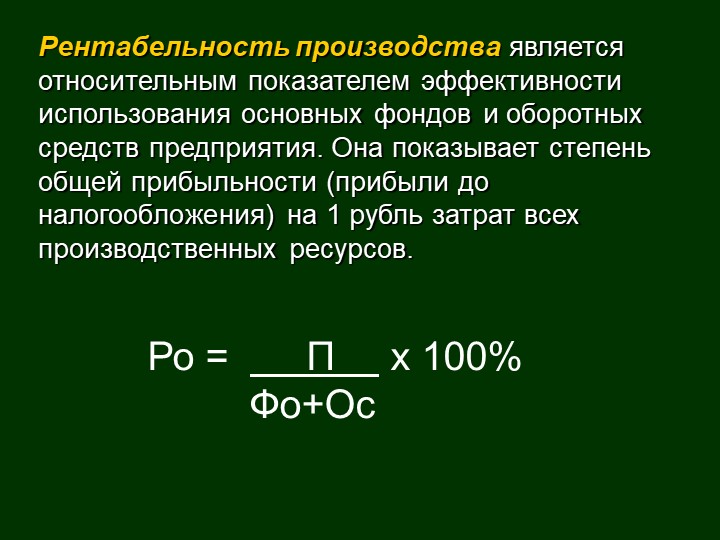

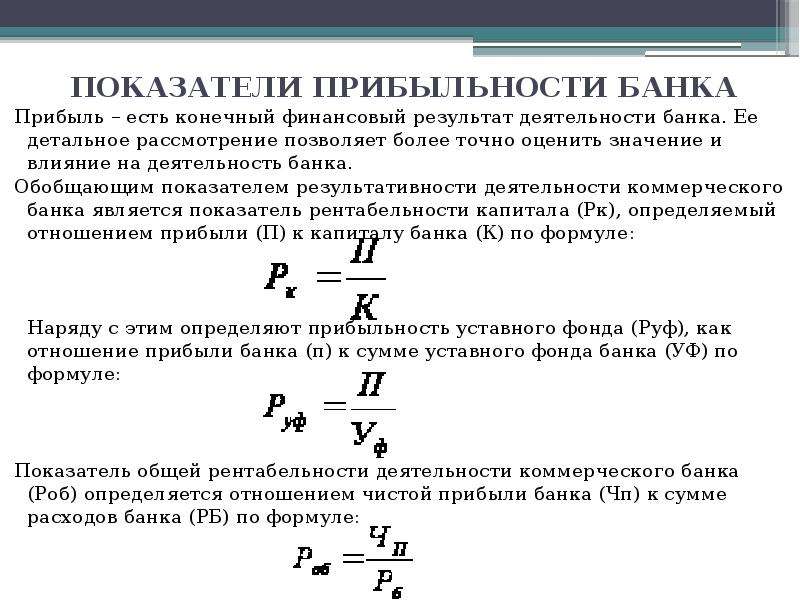

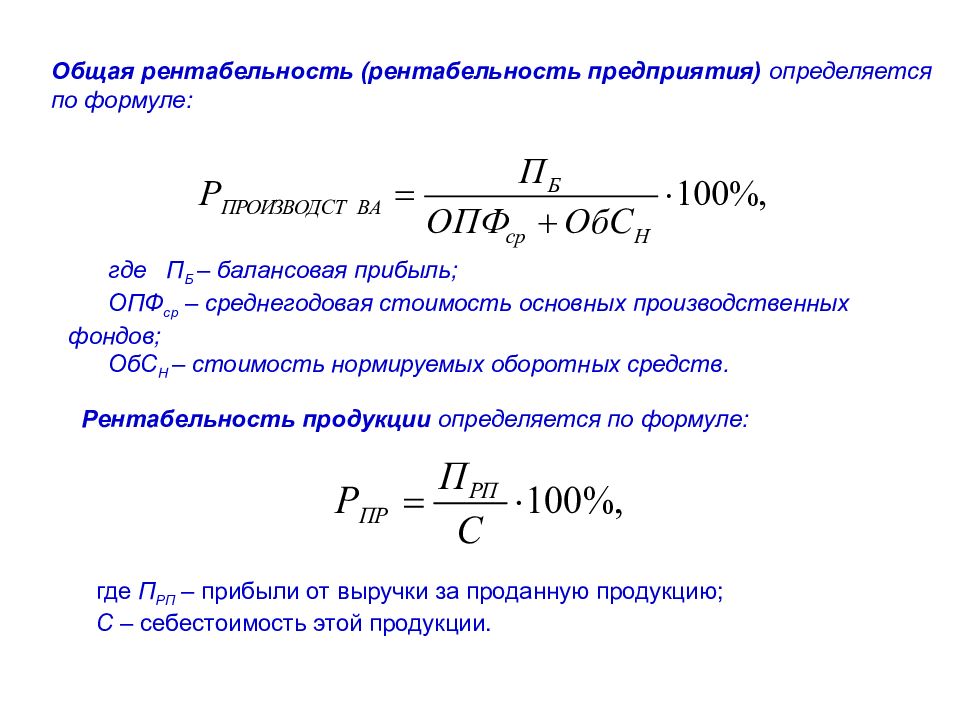

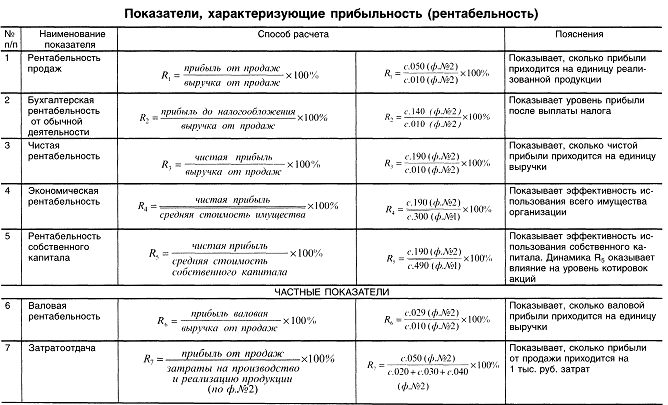

При анализе эффективности деятельности компании часто используют показатели рентабельности. Обычно рассчитывают следующие 4 основных вида коэффициентов рентабельности: рентабельность продаж, рентабельность всего капитала, рентабельность собственного капитала, рентабельность по EBITDA.

Обычно рассчитывают следующие 4 основных вида коэффициентов рентабельности: рентабельность продаж, рентабельность всего капитала, рентабельность собственного капитала, рентабельность по EBITDA.

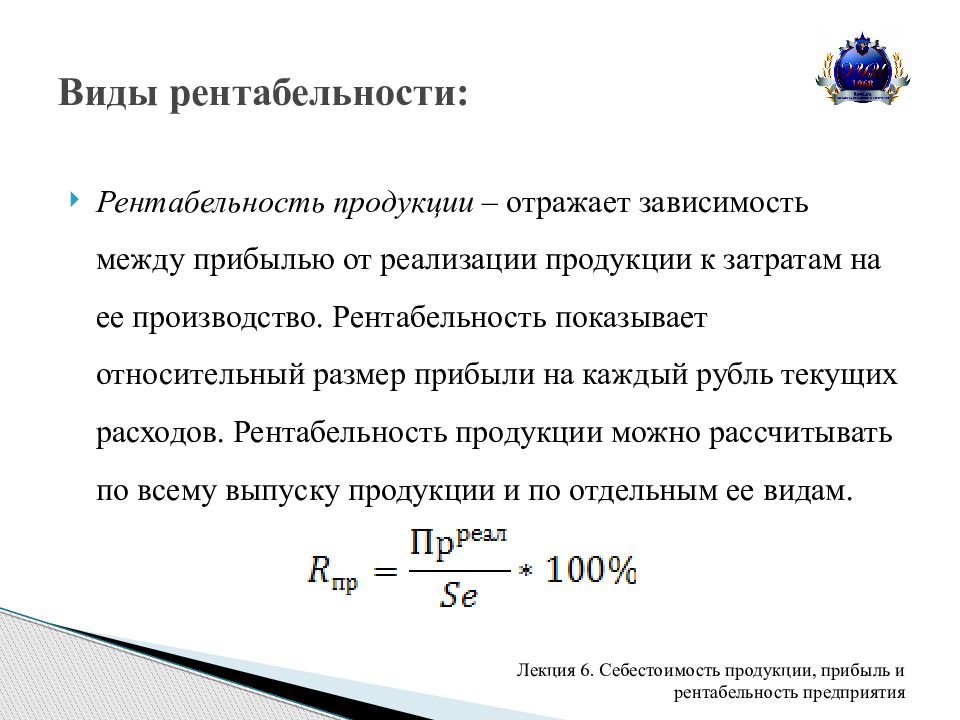

Рентабельность продаж = чистая прибыль / объем продаж (выручка)

Понятно, что чем выше этот показатель, тем лучше. Однако будут значительные различия в его значениях при анализе компаний различных отраслей. Сравнение рентабельности продаж следует проводить для компаний-аналогов. Причины, например, увеличения этого показателя, могут быть следующими: либо увеличивается числитель нашего отношения (т.е. прибыль), либо уменьшается знаменатель (падает объем продаж), либо первое и второе одновременно. Прибыль может изменяться по разным причинам, не обязательно из-за увеличения цены товаров или услуг.

Что касается уменьшения объема продаж, то здесь важно разобраться в причинах, по которым это происходит. Помогут вам в этом вебинары от форекс-брокера Gerchik & Co. Если продажи уменьшаются на фоне увеличения цены, то такое развитие событий можно расценить как нормальное. Если продажи падают по причине падения интереса к продукции компании, то такая ситуация должна настораживать инвесторов. При этом может быть даже рост рентабельности продаж из-за краткосрочного увеличения прибыли (прибыль – вещь очень изменчивая и зависит от многих факторов, таких как уменьшение издержек, резкое уменьшение амортизационных отчислений и прочих бухгалтерских ухищрений). Резюмируя вышеизложенное, можно сказать, что анализ рентабельности продаж – очень туманное занятие, но при всех недостатках такого метода анализа он позволяет получить первоначальную картину прибыльности компании и сравнить компании-аналоги.

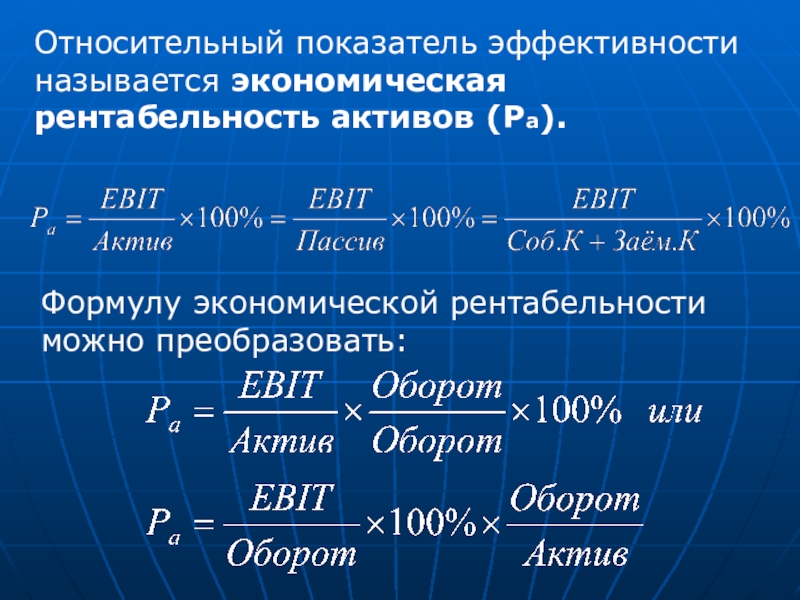

Рентабельность всего капитала дает нам представление о том, как эффективно компания распоряжается всем своим капиталом – собственным и заемным.

Рентабельность всего капитала = чистая прибыль / весь капитал.

На величину данного показателя сильное влияние оказывает величина заемных средств и стоимость обслуживания долга. Чем выше доля заемных средств под который компания привлекает средства и чем выше процент, тем ниже чистая прибыль и, соответственно, ниже рентабельность всего капитала. Этот показатель является очень важным при анализе эффективности бизнеса. По рентабельности всего капитала можно сравнивать не только компании разных отраслей, но и определять наиболее прибыльные отрасли, куда стоит инвестировать свои средства.

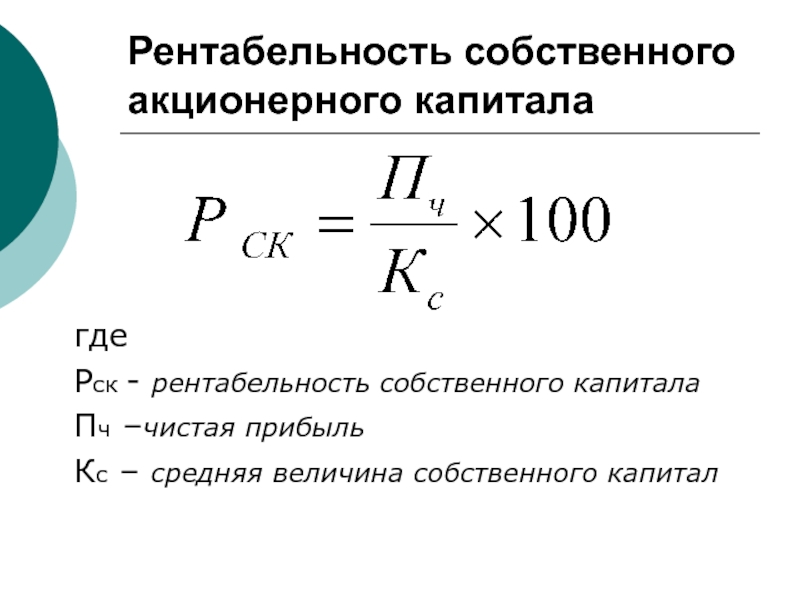

Рентабельность акционерного капитала = чистая прибыль / акционерный капитал.

Акционерный капитал в балансе — это статья пассива «капитал и резервы». Рентабельность акционерного капитала зависит не столько от прибыльности бизнеса, сколько от соотношения заемного и собственного капиталов. Это соотношение называется эффект рычага. Суть эффекта рычага заключается в следующем: компания, используя заемные средства, увеличивает либо уменьшает рентабельность акционерного капитала.

Снижение или увеличение рентабельности акционерного капитала зависит от средней стоимости заемного капитала (средней процентной ставки) и размера финансового рычага. Финансовым рычагом называется соотношение заемного и собственного капитала организации. Формула расчета финансового рычага:

Финансовый рычаг = заемный капитал / собственный (акционерный) капитал.

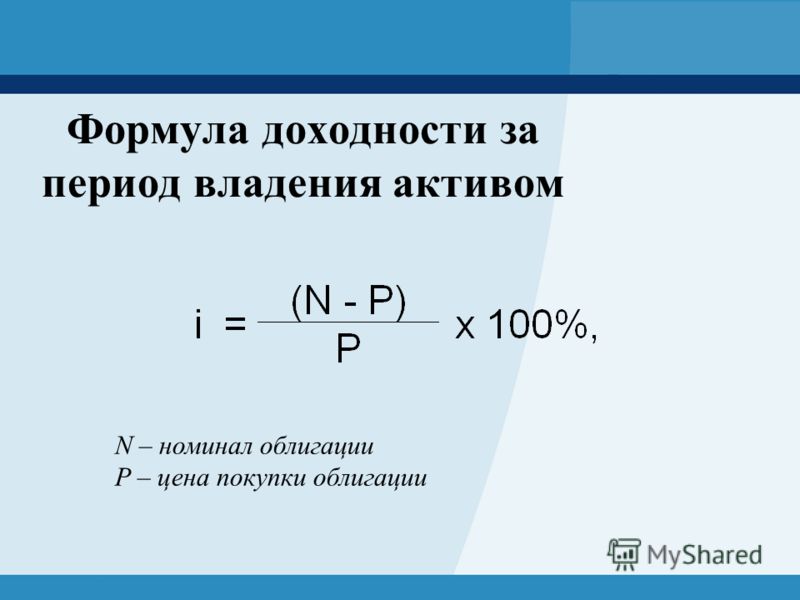

Если сравнить рентабельность акционерного капитала какой-либо компании за несколько последних лет с другими инвестиционными инструментами, например, с доходностью государственных облигаций или со ставками по банковским вкладам за аналогичный период, то можно многое узнать об уровне прибыльности компании.

Рентабельность по EBITDA EBITDA (Earnings before Interest, Taxes, Depreciation and Amortization, EBITDA) – показатель прибыли компании до выплаты процентов, налогов, амортизации. Рентабельность по EBITDA или EBITDA margin рассчитывается по формуле:

EBITDA margin = EBITDA / Выручка от продаж

Рентабельность по EBITDA показывает прибыльность компании по первичной прибыли, т.е. по EBITDA. В настоящее время этот показатель очень популярен у аналитиков. Объяснение этому простое — EBITDA показывает прибыль компании до различных выплат. Эти выплаты либо отсрочены по времени, например, налоги, поэтому эти деньги могут быть повторно «прокручены» компанией и за них не надо платить проценты, либо в случае с амортизацией деньги вообще не уходят из компании, что позволяет их использовать в дальнейшем. Что касается процентов к уплате, то здесь необходимо уточнить структуру долга.

Что касается процентов к уплате, то здесь необходимо уточнить структуру долга.

Обычно облигационные займы предполагают платежи один или два платежа в год (иногда чаще), а банковские — более частые, поэтому предпочтительнее платить проценты по облигациям, т.к.они более редкие, что позволяет некоторое время использовать деньги компанией на текущие нужды. Напоследок стоит отметить, что все показатели рентабельности являются достаточно изменчивыми, поэтому анализ лучше проводить не отдельного периода времени, а в динамике, за несколько лет, чтобы выявить тенденцию.

Что такое ROMI — пример расчета показателя по формуле

Чтобы оценить эффективность рекламных кампаний, маркетологи используют множество различных метрик. Одно из первых мест в списке ключевых для бизнеса показателей занимает ROMI. Что это за метрика, как она считается и почему так важна для бизнеса, вы узнаете в этой статье.

Вы можете значительно упростить и автоматизировать процесс подсчета ROMI с помощью OWOX BI. Сервис соберет и обработает все необходимые данные, рассчитает показатель рентабельности маркетинговых инвестиций, а также любые другие нужные вам метрики и подскажет, как их улучшить.

Сервис соберет и обработает все необходимые данные, рассчитает показатель рентабельности маркетинговых инвестиций, а также любые другие нужные вам метрики и подскажет, как их улучшить.

Содержание

Что такое ROMI

Аббревиатура ROMI расшифровывается как Return on Marketing Investment. В переводе на русский язык — возврат инвестиций в маркетинг. Эта метрика показывает рентабельность вложений в маркетинг: контекстную и медийную рекламу, SEO-продвижение, email-рассылки и т. д. Как сработали ваши маркетинговые активности: принесли прибыль, просто окупили себя или оказались убыточными. Для расчета этого показателя в упрощенном варианте достаточно знать, сколько вы потратили на рекламу и какой доход она принесла.

Когда использовать ROMI

Зачем маркетологам знать коэффициент рентабельности? Чтобы найти прибыльные и убыточные рекламные кампании и перераспределить бюджет в пользу более эффективных кампаний. Это особенно актуально, если бюджет ограничен.

Это особенно актуально, если бюджет ограничен.

Одно из главных преимуществ ROMI — скорость расчета и доступность. Если не брать во внимание маржу, себестоимость товаров и операционные расходы, а использовать упрощенную формулу, то рассчитать коэффициент возврата инвестиций сможет любой маркетолог.

Кому и когда целесообразно использовать показатель ROMI:

- Компаниям, которые занимаются прямой продажей товаров и услуг, особенно в момент проведения акций и рассылок. Если за это время общие продажи бизнеса значительно упали или выросли, то расчет ROMI будет весьма показательным. Также эта метрика позволяет оценить рентабельность отдельных акций, которые не связаны между собой.

- Маркетологам, которые занимаются привлечением клиентов и повышением продаж. Метрика отлично подходит для того, чтобы вычислить окупаемость контекстной или медийной рекламы, а также других активностей, направленных на увеличение сбыта (распродажи, скидки и т. д.).

Кому и когда ROMI не подходит

Компаниям, продающим очень дорогие товары, на выбор и покупку которых, человеку требуется определенное время. Это может быть, к примеру, недвижимость, автомобили, крупная техника и электроника и т. д. В таких случаях продажа даже одной единицы товара может значительно изменить показатель возврата инвестиций и перемешать вам все карты.

Это может быть, к примеру, недвижимость, автомобили, крупная техника и электроника и т. д. В таких случаях продажа даже одной единицы товара может значительно изменить показатель возврата инвестиций и перемешать вам все карты.

Формула расчета ROMI

Самая универсальная формула для расчета показателя возврата маркетинговых инвестиций выглядит так:

Давайте разберем ее на конкретном примере. Допустим, вы потратили на рекламные кампании Google Ads $1000 за месяц. В конце отчетного периода вы получили $5000 дохода.

- Вычитаем из дохода сумму расходов: $5000 — $1000 = $4000.

- Получившееся число делим на сумму расходов: $4000 / $1000 = 4.

- Число 4 преобразуем в проценты и получаем наш ROMI = 400%.

Коэффициент возврата инвестиций 400% говорит нам о том, что каждый доллар, потраченный на рекламу принес $4 прибыли.

Если нам известны маржа или наценка на товар, можно добавить их в формулу расчета, сделав ее более точной. Например, когда вы знаете маржу, формула расчета ROMI выглядит так:

Например, когда вы знаете маржу, формула расчета ROMI выглядит так:

Валовая прибыль — это доход, умноженный на маржу.

Вернемся к нашему примеру, и добавим в него маржу. Допустим, разница между себестоимостью и отпускной ценой товара 30%.

- Считаем валовую прибыль: $5000×0,3 = $1500.

- Отнимаем от валовой прибыли расходы: $1500 — $1000 = $500.

- Получившиеся $500 делим на сумму расходов: $500 / $1000 = 0,5.

- Переводим результат в проценты и получаем ROMI = 50%.

Как видите, если учитывать маржу, то результат уже не выглядит таким впечатляющим. Коэффициент возврата инвестиций 50% говорит нам о том, что реклама окупилась и принесла сверху половину потраченного бюджета.

Нюансы расчета ROMI

1. Важно выбрать правильную модель атрибуции

Идеально, когда клиент впервые заходит на сайт из одного источника и тут же совершает заказ. Тут у нас не возникнет никаких проблем, чтобы определить ROMI

Тут у нас не возникнет никаких проблем, чтобы определить ROMI

этого единственного источника трафика. Однако реальность выглядит куда сложнее. Человек может много раз заходить на сайт и уходить, ничего не сделав; бросать товары в корзине; кликать по различным баннерам и т. д.

В таких случаях бывает сложно понять, какую часть прибыли принес каждый рекламный канал, который участвовал в цепочке перед заказом. Стандартные модели атрибуции отдают большую долю ценности какому-нибудь одному каналу в цепочке. Чтобы объективно распределить ценность заказа, необходимо учитывать не только последнюю сессию, а каждую сессию покупателя. В этом вам поможет OWOX BI ML Funnel Based Attribution.

Подробнее о преимуществах атрибуции от OWOX BI читайте в статье:

2. Учитывайте отложенные покупки

Компании с длительным циклом продаж могут столкнуться с трудностями при расчете ROMI. Клиент может принимать решение о покупке в течение нескольких месяцев. Например, посетил ваш сайт в августе, а купил в октябре. Транзакция будет засчитана после получения банковского подтверждения, что может занять пару дней. В такой ситуации транзакция не будет относиться к правильной сессии. В результате источник, который привел к заказу, не получит справедливой оценки.

Клиент может принимать решение о покупке в течение нескольких месяцев. Например, посетил ваш сайт в августе, а купил в октябре. Транзакция будет засчитана после получения банковского подтверждения, что может занять пару дней. В такой ситуации транзакция не будет относиться к правильной сессии. В результате источник, который привел к заказу, не получит справедливой оценки.

Данные о действиях пользователей на сайте, собранные с помощью OWOX BI, будут отнесены к соответствующей сессии, даже если с момента транзакции прошло 30 дней. Вы также можете загрузить исторические данные за период до 6 месяцев.

Наши клиенты

растут на 22%

быстрее

Растите быстрее, анализируя, что лучше сработает в вашем маркетинге

Измеряйте KPI, находите зоны роста и увеличивайте свой ROI

Записаться на демоКак автоматизировать расчет ROMI

Расчет показателя возврата инвестиций вручную может занять у вас много времени: подготовка данных, вычисления, перепроверка результатов. Кроме данных о трафике и покупках с сайта и расходов из рекламных сервисов, вам также понадобятся реальные покупки и возвраты из CRM, заказы по телефону и т. д.

Кроме данных о трафике и покупках с сайта и расходов из рекламных сервисов, вам также понадобятся реальные покупки и возвраты из CRM, заказы по телефону и т. д.

OWOX BI поможет вам объединить данные из разных систем: действия пользователей на сайте, звонки и заказы из CRM, email-рассылки и расходы на рекламу. Вы сможете настроить сквозную аналитику и автоматизировать отчеты любой сложности: по рекламным кампаниям, когортному анализу, ROPO, CPA, ROI, ROAS, LTV, САС, атрибуции и многие другие.

Бесплатно попробовать OWOX BIС OWOX BI Smart Data вы можете детальнее анализировать свои рекламные кампании и сравнивать их эффективность. В сервисе есть множество готовых отчетов по ROAS и ROMI, а также простой конструктор, с помощью которого вы можете добавлять в отчеты необходимые метрики.

Работать с результатами расчетов можно как в самом сервисе Smart Data, так и в Google Sheets или Data Studio. В результате вы сможете сделать выводы о рентабельности канала на основе полных данных и правильно распределить свой бюджет.

Как начать работу с OWOX BI, читайте в нашей статье:

Чем отличаются ROMI, ROI и ROAS

ROMI и ROI часто путают и заменяют один термин другим. Нельзя сказать, что это грубая ошибка, так как метрики обозначают практически одно и то же и считаются по одинаковой формуле. Разница лишь в том, что ROMI показывает рентабельность маркетинга, а ROI — всего бизнеса в целом (поэтому-то из него и пропала буква «M»).

ROAS — это показатель рентабельности вложений в рекламу. Используется для оценки эффективности конкретной кампании, группы объявлений, конкретного объявления или даже ключевого слова.

Формула расчета ROAS выглядит так:

Вот ROMI и ROAS лучше не путать! Так как это может привести к ошибочным решениям. Для успешных кампаний ROMI должен быть положительным, а ROAS превышать 100%. К примеру, ROMI 100% означает, что вы заработали вдвое больше, чем потратили, а ROAS 100% означает, что вы не получили прибыли — только «отбили» расходы.

P. S. Если вам нужна помощь с автоматическим расчетом ROMI и подготовкой маркетинговых отчетов, запишитесь на демо. Наши специалисты обсудят задачи вашего бизнеса и предложат оптимальное решение.

Наши клиенты

растут на 22%

быстрее

Растите быстрее, анализируя, что лучше сработает в вашем маркетинге

Измеряйте KPI, находите зоны роста и увеличивайте свой ROI

Записаться на демоЧасто задаваемые вопросы

Открыть все Закрыть всеЧто такое ROMI?

ROMI (показатель окупаемости инвестиций в маркетинг) = (доход от рекламы — расходы на рекламу) / расходы на рекламу × 100%.

Что нужно учитывать при расчете ROI/ROMI?

- Выбрать правильную модель атрибуции для точных расчетов.

- Учитывать все внешние факторы, влияющие на выручку.

- Учитывать различия в затратах (сложно посчитать средний чек).

- Не забывать о полном цикле продаж.

Как автоматизировать расчет ROI/ROMI и ROAS?

Маржинальная прибыль.

Формулы и способы расчета доходов

Формулы и способы расчета доходовМаржинальная прибыль — это разница между выручкой от продаж и переменными затратами. Итак маржинальная рентабельность — это доход, который формируется от разницы между ценой реализации продукции и ценой ее изготовления.

Переменные расходы отличаются от постоянных тем, что они не включают в себя, например, постоянную оплату офисного помещения. Пример переменных затрат: в прошлом месяце предприятие получило заказ на изготовление 100 единиц продукции со стоимостью сырья на 10000 грн, а в этом месяце на изготовление 200 единиц со стоимостью сырья 20000 грн. Стоимость сырья меняется, значит она и есть переменными затратами.

Как рассчитывается маржинальная прибыль, формула

Маржинальная прибыль может рассчитываться как в абсолютном, так и в единичном соотношении.

Пример абсолютного расчета:

Общая маржинальная прибыль = Доход от реализации — Общие переменные затраты

Пример единичного расчета:

Маржинальная прибыль на единицу = Цена единицы — Переменные затраты на единицу

Чем отличается прибыль от маржинальной прибыли

Прибыль и маржинальная прибыль имеют стратегическое значение в развитии бизнеса. Благодаря этим двум показателям можно оценить эффективность использования ресурсов, финансовый результат работы предприятия и общий результат.

Благодаря этим двум показателям можно оценить эффективность использования ресурсов, финансовый результат работы предприятия и общий результат.

Прибыль — это основная цель бизнеса, поскольку, в случае неэффективной работы предприятия, компания может стать убыточной. Чтобы получить прибыль, необходимо от маржи вычесть все расходы:

Прибыль = Доход — Себестоимость — Коммерческие расходы — Операционные расходы — Уплаченные проценты + Полученные проценты — Внереализационные расходы + Внереализационные доходы — Прочие расходы + Прочие доходы

Полученная цифра подлежит налогообложению, после которого рассчитывается чистая прибыль. В бизнесе рассчитывают несколько видов прибыли, но для владельцев важна чистая прибыль, которая показывает разницу между выручкой и всеми затратами. Если выручка имеет большее номинальное значение и выраженная в денежном эквиваленте, то ко всем остальным расходам относятся и затраты на производство, и налоговые отчисления, акцизы и др.

Также, при расчетах маржинального дохода важно отслеживать не только сумму, но и скорость обращения средств.

Итак, прибылью называется финальное, итоговое значение средств, полученных предпринимателем от продажи продукции и уплаты всех сопутствующих расходов. Именно этот показатель фиксирует, насколько успешно ведется бизнес.

Маржа, в свою очередь, показывает, какую наценку в процентах делает компания на свою продукцию и таким образом позволяет делать выводы о рентабельности всей работы организации. Средства, полученные предприятием в виде маржи, могут быть использованы для развития бизнеса.

Для чего нужен расчет маржинальной прибыли

Расчет маржинального дохода необходим для того, чтобы рассчитать насколько он может покрыть постоянные расходы:

- Если маржинальный доход в минус, это означает, что компания еще не достигла точки безубыточности и еще не перекрыла свои переменные расходы. В случае, если удельный маржинальный доход отрицательный, возможно во время ценообразования была допущена ошибка, поскольку цена ниже себестоимости и не может покрыть переменные расходы.

Но и доход в плюс не всегда означает, что бизнес прибыльный, поскольку этих средств может не хватить на оплату постоянных расходов.

Но и доход в плюс не всегда означает, что бизнес прибыльный, поскольку этих средств может не хватить на оплату постоянных расходов. - Если компания является рентабельной, то в таком случае маржинальный доход будет равен постоянным затратам.

- В случае эффективности бизнеса, маржинальный доход покрывает постоянные расходы и налоги с прибыли, а все остальное — это чистый доход компании.

С помощью маржинального дохода реально определить из какого количества товаров или услуг компания будет получать чистый доход и станет прибыльной. Проведение маржинального анализа способствует эффективному распределению производственных возможностей и ограниченных оборотных средств, помогает оптимизировать состав и объем выпуска и продаж продукции, проанализировать деятельность отдельных подразделений предприятия, а также является неотъемлемой частью ценообразования. В глобальном смысле, по результатам маржинального анализа можно принимать решения о дополнительном развитии компании или ее закрытии.

Как увеличить маржинальный доход

Нормы для маржинальной дохода нет. Ее уровень отличается в зависимости от отрасли предприятия и категории товара. В отличие от дорогих продуктов, товары и услуги по законодательным ограничением цен всегда будут иметь низкую маржинальность.

Как можно повысить маржинальную прибыль:

— снизить переменные затраты искать максимально выгодные условия закупки сырья, материалов;

— увеличить доход: повысить ценовую категорию товара за счет формирования доверия к бренду, повышения его престижа и качества обслуживания. Но постоянно поднимать цены не желательно, так можно пойти и путем роста объемов производства, что позволит понизить общие расходы и увеличенить долю прибыли в структуре маржинального дохода;

— пересмотреть ассортимент: увеличить долю товаров с наибольшим уровнем маржинальности в общем объеме реализации.

Коэффициент рентабельности с формулой и примерами

Коэффициент прибыльности используется для оценки способности компании приносить доход по сравнению с ее расходами и другими затратами, связанными с получением дохода в течение определенного периода. Это соотношение представляет собой конечный результат компании.

Это соотношение представляет собой конечный результат компании.

Важность

Рентабельность представляет конечную производительность компании, то есть насколько она прибыльна. Он также показывает, насколько прибыльно используются средства владельца в компании.

Виды коэффициента рентабельности

- Возврат на акцию

- Заработок на акцию

- Дивиденды на поделиться

- Дивиденс 0

- Возврат на капитал

- Возврат на активы

- Валовая прибыль

- Чистая прибыль

Возврат на капитал

Этот коэффициент измеряет прибыльность собственного капитала, вложенного в компанию. Он также измеряет, насколько выгодно были использованы средства владельца для получения доходов компании.Высокий коэффициент означает, что компания лучше. Формула: Прибыль после налогообложения ÷ Чистая стоимость активов Где Чистая стоимость активов = Акционерный капитал, а Резерв и Излишек

Прибыль на акцию

Этот коэффициент измеряет прибыльность с точки зрения рядового акционера. Высокий коэффициент означает, что компания лучше. Формула: Чистая прибыль ÷ Общее количество акций в обращении

Высокий коэффициент означает, что компания лучше. Формула: Чистая прибыль ÷ Общее количество акций в обращении

Дивиденд на акцию

Этот коэффициент измеряет сумму дивидендов, выплачиваемых компанией своим акционерам.Высокий коэффициент показывает, что у компании есть излишки денежных средств. Формула: сумма, распределяемая между акционерами ÷ количество акций в обращении

Соотношение цена/прибыль

Этот коэффициент используется инвестором для проверки недооцененной и переоцененной стоимости акций компании. Это соотношение также указывает на ожидания инвесторов в отношении доходов компании и периода окупаемости. Формула: рыночная цена акции ÷ прибыль на акцию

Рентабельность использованного капитала

Этот коэффициент рассчитывает процентную доходность компании на средства, вложенные в бизнес ее владельцами.Высокий коэффициент означает, что компания лучше. Формула: Чистая операционная прибыль ÷ Используемый капитал × 100 Используемый капитал = Акционерный капитал, Резерв и Излишки, Долговые обязательства и долгосрочные кредиты Используемый капитал = Общие активы – Текущие обязательства

Формула: Чистая операционная прибыль ÷ Используемый капитал × 100 Используемый капитал = Акционерный капитал, Резерв и Излишки, Долговые обязательства и долгосрочные кредиты Используемый капитал = Общие активы – Текущие обязательства

Рентабельность активов

Этот коэффициент измеряет прибыль на рупию активов, вложенных в компанию. Высокий коэффициент означает, что компания лучше. Формула: чистая прибыль ÷ общие активы

Валовая прибыль

Этот коэффициент измеряет предельную прибыль компании.Этот коэффициент также используется для измерения дохода сегмента. Высокий коэффициент представляет собой большую прибыль, и это хорошо для компании. Формула: Валовая прибыль ÷ Продажи × 100 Этот коэффициент измеряет общую прибыльность компании с учетом всех прямых и косвенных затрат. Высокий коэффициент представляет собой положительную прибыль в компании и лучшую компанию. Коэффициенты рентабельности: 1) Рентабельность собственного капитала = Прибыль после налогообложения / Чистая стоимость активов, 2) Прибыль на акцию = чистая прибыль / общее количество акций в обращении 3) Рентабельность вложенного капитала = 4) Рентабельность активов = чистая прибыль / общие активы 5) Валовая прибыль = Валовая прибыль / объем продаж * 100 6) Чистая прибыль = Чистая прибыль / Объем продаж * 100 Подать заявку на подоходный налог БЕСПЛАТНО за 7 минут Бесплатно, просто и точно. Разработано налоговыми экспертами Коэффициенты рентабельности помогают в определении и оценке способности компании генерировать доход по сравнению с понесенными расходами и учитывают различные элементы баланса и отчета о прибылях и убытках компании для анализа результатов деятельности компании. Существуют различные типы коэффициентов рентабельности, которые используются компаниями для отслеживания своей операционной деятельности. Однако в этой статье мы обсудим те, которые основаны на марже. Три основных коэффициента в этом списке: маржа валовой прибыли. Маржа валовой прибыли — это коэффициент, который рассчитывает прибыльность компании после вычета прямой стоимости проданных товаров из выручки и выражается в процентах от продаж.Он не включает в расчет никаких других расходов, кроме себестоимости проданных товаров. Подробнее, маржа чистой прибыли Маржа чистой прибыли — это процент чистой прибыли, которую компания получает от своих чистых продаж. Он показывает общую прибыльность организации после уплаты процентов и налоговых расходов. Подробнее, и маржа EBITDAМаржа EBITDA — это коэффициент операционной прибыльности, который помогает всем заинтересованным сторонам компании получить четкое представление об операционной прибыльности компании и положении с денежными потоками. Валовая прибыль рассчитывается путем вычета всех прямых расходов, называемых себестоимостью проданных товаров. Себестоимость проданных товаров (COGS) представляет собой совокупную сумму прямых затрат, понесенных в связи с проданными товарами или услугами, включая прямые расходы, такие как сырье, прямые затраты на рабочую силу и прочие прямые расходы.Однако он исключает все косвенные расходы, понесенные компанией.

читать больше от выручки от продаж. Себестоимость проданных товаров в основном включает стоимость сырья и затраты на оплату труда, понесенные в связи с производством. Наконец, маржа валовой прибыли рассчитывается путем деления валовой прибыли на выручку от продаж и выражается в процентах. Ниже приведена формула для расчета этого коэффициента прибыльности. Маржа валовой прибыли = (Выручка – Стоимость проданных товаров) / Выручка*100% Чистая прибыль, которую также называют прибылью после налогообложения (PATProfit After Tax — это доход, оставшийся после вычета коммерческих расходов и налоговых обязательств.Эта прибыль отражается в отчете о прибылях и убытках предприятия (подробнее), рассчитывается путем вычитания всех прямых и косвенных расходов из выручки от продаж. Затем маржа чистой прибыли рассчитывается путем деления чистой прибыли на выручку от продаж и выражается в процентах. Ниже приведена формула для расчета коэффициента рентабельности Маржа чистой прибыли = PAT / Доход * 100% EBITDA рассчитывается путем прибавления процентных расходов, налогов, износа и амортизации к чистой прибыли или PAT.Затем маржа EBITDA рассчитывается путем деления EBITDA на выручку от продаж и выражается в процентах. Формулу валовой прибыли можно рассчитать, выполнив следующие шаги: Формулу чистой прибыли можно рассчитать, выполнив следующие шаги: Формула рентабельности по EBITDAМаржа по EBITDA — это коэффициент операционной прибыльности, который помогает всем заинтересованным сторонам компании получить четкое представление об операционной прибыльности компании и положении с денежными потоками.Он рассчитывается путем деления прибыли компании до вычета процентов, налогов, износа и амортизации (EBITDA) на ее чистую выручку. Маржа EBITDA = EBITDA / Чистый объем продаж. Подробнее см. ниже. Его можно рассчитать, выполнив следующие шаги: Ниже приведены шаги для расчета маржи EBITDA – Ниже мы привели несколько практических примеров, чтобы понять эту концепцию. В приведенном ниже шаблоне данные для расчета- Из предоставленной информации, №1 – Валовая прибыль = Чистый объем продаж – Себестоимость проданных товаров Таким образом, из приведенного выше расчета валовая прибыль составит: #2 – Чистая прибыль = 31 000 долларов США #3 – EBITDA = чистая прибыль + процентные расходы + налог + амортизационные отчисления Таким образом, из приведенного выше расчета EBITDA будет: Теперь коэффициенты рентабельности, = 53.33% = 20,67% =46,67% Теперь давайте возьмем реальный пример Apple Inc. Отметим следующее о коэффициентах прибыльности Apple Эта статья была руководством по анализу коэффициентов прибыльности и их определению. Прибыльность — это способность компании или бизнеса получать доход сверх своих расходов и обычно измеряется с использованием таких коэффициентов, как валовая прибыль, чистая прибыль EBITDA и т. д.Эти коэффициенты помогают аналитикам, акционерам и заинтересованным сторонам анализировать и измерять способность компании генерировать доход для покрытия своих операционных расходов. Операционные расходы (OPEX) — это расходы, понесенные в ходе обычной деятельности, и не включают расходы, непосредственно связанные с производством продукции или обслуживанием. Доставка. Таким образом, они легко доступны в отчете о прибылях и убытках и помогают определить чистую прибыль. Возьмем пример рентабельности. Вы можете использовать это изображение на своем веб-сайте, в шаблонах и т. д. Пожалуйста, предоставьте нам ссылку на авторство.ком) Прибыль = (50 000-30 000-500-1 000-3 000-1 500-500-200-3 900) 9000 Прибыль = 9 310 долларов США Рассчитаем наиболее часто используемые коэффициенты для расчета рентабельности Маржа валовой прибыли Маржа валовой прибыли — это коэффициент, который рассчитывает прибыльность компании после вычета прямой стоимости проданных товаров из выручки и выражается в процентах от продаж.Он не включает никаких других расходов во внимание, кроме себестоимости проданных товаров. Читать далее — это отношение валовой прибыли к продажам, что означает, может ли предприятие возместить себестоимость производства за счет полученного дохода. В соответствии с приведенным выше примером: Расчет валовой прибыли будет – Валовая прибыль = Продажи – Покупки – Прямые затраты Валовая прибыль = $(50 000-30 000-500) Валовая прибыль = 19 500 долларов США Расчет маржи валовой прибыли будет – Валовая прибыль = Валовая прибыль / Объем продаж Маржа валовой прибыли = 19 500/50 000 Маржа валовой прибыли = 39% Маржа чистой прибылиЧистая маржа прибыли — это процент чистой прибыли, которую компания получает от своих чистых продаж.Он показывает общую рентабельность организации после уплаты процентов и налоговых расходов. Читать далее отношение чистой прибыли к объему продаж. Чистая прибыль – это прибыль, полученная за вычетом операционных расходов, амортизации и дивидендов от валовой прибыли. Прибыльность = 9 310 долл. США / 50 000 = 18,62% Как было рассчитано выше, маржа чистой прибыли равна 18.62%. Маржа операционной прибыли Маржа операционной прибыли — это коэффициент прибыльности, который используется для определения процента прибыли, которую компания получает от своей деятельности до вычета налогов и процентов, и рассчитывается путем деления операционной прибыли компании на ее чистые продажи. читать далее процент прибыли от продаж до вычета процентов и налога на прибыль. Более высокая маржа означает, что компании хорошо подготовлены для оплаты своих постоянных и операционных затрат.Это также указывает на эффективное управление и их способность выживать в условиях экономического простоя по сравнению с их конкурентами. В соответствии с приведенным выше примером: Расчет операционной прибыли будет – Операционная прибыль = Продажи – Расходы без учета процентов и налогов Операционная прибыль = $(50 000-30 000-500-1 000-3 000-1 500-500) Операционная прибыль = $13 500 Расчет маржи операционной прибыли будет – Маржа операционной прибыли = Операционная прибыль / Объем продаж Маржа операционной прибыли = 13 500/50 000 Маржа операционной прибыли =27% Прибыль до вычета процентов, налогов, износа и амортизации.EBITDAEBITDA относится к доходам бизнеса до вычета процентных расходов, налоговых расходов, расходов на износ и амортизацию и используется для просмотра фактических доходов бизнеса и результатов, основанных только на основных операциях бизнеса, а также для сравнения результатов бизнеса. В соответствии с приведенным выше примером: Расчет EBITDA будет – EBITDA = Продажи – Расходы (исключая проценты, налоги, износ и амортизацию) EBITDA = $ (50 000-30 000-500-1 000-3 000-1 500) EBITDA = $14 000 Вот некоторые из преимуществ: Некоторые из недостатков: Коэффициенты рентабельности являются ключевыми показателями для анализа эффективности и ликвидности компании и рассчитываются с использованием отчетов о прибылях и убытках.Он также используется для определения сильных и слабых сторон бизнеса, а также того, как компании получают прибыль от своей деятельности. Аналитики используют коэффициенты, чтобы определить, является ли это хорошим предложением для инвестиционных целей, а банковские учреждения часто используют такие коэффициенты, чтобы определить кредитоспособность. Эта статья была руководством к тому, что такое прибыльность и ее значение.Здесь мы обсудим формулу для расчета прибыльности, а также примеры, преимущества и недостатки. Базовое понимание бухгалтерского учета необходимо для ведения малого бизнеса. Работа с различными формулами и процессами бухгалтерского учета может занять много времени и утомительной работы, но она может дать вам четкое представление о финансовом состоянии вашей компании, чтобы вы могли принимать важные решения. Первый шаг к правильному ведению бухгалтерского учета — это точный учет таких вещей, как дебиторская и кредиторская задолженность, товарно-материальные запасы и другие операции в вашем бизнесе. Вы можете использовать программное обеспечение для бухгалтерского учета, которое сделает за вас большую часть тяжелой работы, но вам все равно необходимо знать основы бухгалтерского учета, в том числе коэффициенты бухгалтерского учета. Примечание редактора: Ищете подходящее бухгалтерское программное обеспечение для своего бизнеса? Заполните приведенную ниже анкету, чтобы наши партнеры-поставщики связались с вами по поводу ваших потребностей. Бухгалтерские коэффициенты позволяют быстро оценить финансовое состояние предприятия. Согласно бухгалтерскому учету, коэффициенты являются наиболее часто используемыми бухгалтерскими формулами в отношении бизнес-анализа. Анализ ваших финансов с помощью этих коэффициентов поможет вам определить тенденции и другие данные, которые помогут принять важные бизнес-решения. Вот наиболее распространенные типы соотношений, а также различные формулы, которые вы можете использовать в каждой категории: Чистая прибыль

Формула: Чистая прибыль ÷ Продажи × 100 Чистая прибыль = Валовая прибыль + Косвенный доход – Косвенные расходы Пример:

Формула: Чистая прибыль ÷ Продажи × 100 Чистая прибыль = Валовая прибыль + Косвенный доход – Косвенные расходы Пример: Summer Акционерный акционер Акции по капиталу, 2346 Поделитесь выдающимся, значением BAGE 0.05 118 оплаченный капитал 5858 Нераспределенная Начисление 13826 Итого акционерный капитал 19802 Итого активы 30011 Текущая Ответственностью 8035 Общий объем продаж 53553 Валовая прибыль 16147 Чистая операционная прибыль4,1 65

Чистая прибыль 3044

Чистая операционная прибыль / Вложенный капитал * 100 = 3028. 65/(30011-8035)*100

65/(30011-8035)*100

= 16147/53553*100

= 30,15%

= 3044/53553*100

= 5.68% Коэффициент рентабельности (определение, формула) | Руководство по анализу прибыльности

Что такое коэффициенты прибыльности?

Список формул коэффициентов рентабельности

Он рассчитывается путем деления прибыли компании до вычета процентов, налогов, износа и амортизации (EBITDA) на ее чистую выручку. Маржа EBITDA = EBITDA / Чистый объем продаж. Узнайте больше, о чем мы поговорим здесь.

Он рассчитывается путем деления прибыли компании до вычета процентов, налогов, износа и амортизации (EBITDA) на ее чистую выручку. Маржа EBITDA = EBITDA / Чистый объем продаж. Узнайте больше, о чем мы поговорим здесь. #1 – Коэффициент валовой прибыли

№ 2 – Коэффициент чистой прибыли

#3 – Коэффициент маржи EBITDA

Пояснение к анализу показателей рентабельности

#1 – Как рассчитать валовую прибыль?

д., но не включают косвенные затраты, такие как расходы на рекламу, административные расходы и т. д.читать далее в связи с производством продукта. Вся информация легко доступна из отчета о прибылях и убытках.

д., но не включают косвенные затраты, такие как расходы на рекламу, административные расходы и т. д.читать далее в связи с производством продукта. Вся информация легко доступна из отчета о прибылях и убытках. #2 – Как рассчитать маржу чистой прибыли?

#3 – Как рассчитать рентабельность по EBITDA?

EBITDA = PAT + проценты + налоги + амортизация

Маржа EBITDA = EBITDA / Выручка * 100% Примеры расчетов анализа показателей рентабельности

Давайте рассмотрим пример для расчета коэффициентов прибыльности для компании под названием XYZ Limited. XYZ Limited занимается производством роликовых коньков по индивидуальному заказу как для профессиональных, так и для любителей фигурного катания. В конце финансового года XYZ Limited заработала 150 000 долларов США от общего объема чистых продаж вместе со следующими расходами.

Анализ коэффициента рентабельности в Excel

, чтобы проиллюстрировать различные коэффициенты рентабельности в приведенном ниже шаблоне Excel. В таблице представлен подробный расчет с использованием различных формул коэффициента рентабельности

, чтобы проиллюстрировать различные коэффициенты рентабельности в приведенном ниже шаблоне Excel. В таблице представлен подробный расчет с использованием различных формул коэффициента рентабельности Релевантность и использование

Подробнее на разных уровнях, т. е. на валовом уровне, PAT и EBITDA.

Подробнее на разных уровнях, т. е. на валовом уровне, PAT и EBITDA. Формула коэффициентов рентабельности Видео

Рекомендуемые статьи

Здесь мы обсуждаем формулу для расчета коэффициентов прибыльности (валовая маржа, чистая маржа, маржа EBITDA) с использованием практических примеров и загружаемого шаблона Excel. Вы можете узнать больше о финансовом анализе из следующих статей —

Здесь мы обсуждаем формулу для расчета коэффициентов прибыльности (валовая маржа, чистая маржа, маржа EBITDA) с использованием практических примеров и загружаемого шаблона Excel. Вы можете узнать больше о финансовом анализе из следующих статей — Прибыльность (Значение, Формула) | Как рассчитать рентабельность?

Прибыльность Значение

Читать далее, создавать стоимость, добавляя активы к балансу Баланс — это один из финансовых отчетов компании, который представляет акционерный капитал, обязательства и активов компании на конкретный момент времени.Он основан на уравнении бухгалтерского учета, которое гласит, что сумма общих обязательств и капитала владельца равна общим активам компании. Узнайте больше и проанализируйте ее способность расширяться и принимать проекты для своего будущего роста.

Читать далее, создавать стоимость, добавляя активы к балансу Баланс — это один из финансовых отчетов компании, который представляет акционерный капитал, обязательства и активов компании на конкретный момент времени.Он основан на уравнении бухгалтерского учета, которое гласит, что сумма общих обязательств и капитала владельца равна общим активам компании. Узнайте больше и проанализируйте ее способность расширяться и принимать проекты для своего будущего роста. Как анализировать рентабельность?

расходы на топливо на заводе и т. д., но не включают косвенные расходы, такие как расходы на рекламу, административные расходы и т. д. Подробнее = 500

расходы на топливо на заводе и т. д., но не включают косвенные расходы, такие как расходы на рекламу, административные расходы и т. д. Подробнее = 500 #1 – Маржа валовой прибыли

Чем выше соотношение, тем лучше.

Чем выше соотношение, тем лучше. #2 – Маржа чистой прибыли

Более высокое соотношение / маржа означает, что компания зарабатывает достаточно хорошо, чтобы не только покрыть все свои затраты, но и все выплаты своему акционеру или реинвестировать свою прибыль для роста.

Более высокое соотношение / маржа означает, что компания зарабатывает достаточно хорошо, чтобы не только покрыть все свои затраты, но и все выплаты своему акционеру или реинвестировать свою прибыль для роста. № 3 – Маржа операционной прибыли

№4 – EBITDA

с показателями своих конкурентов. Читать далее обычно используется для сравнения эффективности компаний с другими и широко используется при оценке и финансировании проектов.

с показателями своих конкурентов. Читать далее обычно используется для сравнения эффективности компаний с другими и широко используется при оценке и финансировании проектов. Преимущества

Недостатки

Кредитоспособность — это мера оценки истории погашения кредита заемщиками, чтобы установить их ценность как должника, которому следует предоставить будущий кредит или кредит. нет. Например, кредитоспособность неплательщика не очень перспективна, поэтому кредиторы могут избегать такого должника из страха потерять свои деньги.Кредитоспособность относится к людям, суверенным государствам, ценным бумагам и другим организациям, в соответствии с которыми кредиторы будут анализировать вашу кредитоспособность, прежде чем получить новый кредит. Узнайте больше о компании и санкционируйте кредиты на основе таких коэффициентов. Среди других коэффициентов коэффициенты прибыльности имеют первостепенное значение, поскольку все предприятия в конечном итоге сосредоточены на получении прибыли и создании ценности для своих заинтересованных сторон.

Кредитоспособность — это мера оценки истории погашения кредита заемщиками, чтобы установить их ценность как должника, которому следует предоставить будущий кредит или кредит. нет. Например, кредитоспособность неплательщика не очень перспективна, поэтому кредиторы могут избегать такого должника из страха потерять свои деньги.Кредитоспособность относится к людям, суверенным государствам, ценным бумагам и другим организациям, в соответствии с которыми кредиторы будут анализировать вашу кредитоспособность, прежде чем получить новый кредит. Узнайте больше о компании и санкционируйте кредиты на основе таких коэффициентов. Среди других коэффициентов коэффициенты прибыльности имеют первостепенное значение, поскольку все предприятия в конечном итоге сосредоточены на получении прибыли и создании ценности для своих заинтересованных сторон. Рекомендуемые статьи

Вы можете узнать больше об оценке из следующих статей —

Вы можете узнать больше об оценке из следующих статей — Основы бухгалтерских коэффициентов и формул

- Коэффициенты рентабельности

- Коэффициенты рентабельности

- Коэффициенты обработки

- Соотношение оборота

- Коэффициент рыночной стоимости

Пока может оказаться невозможным постоянно анализировать все эти коэффициенты в определенный момент времени, очень важно выбрать несколько, которые имеют отношение к деятельности вашего бизнеса, чтобы вы могли быть в курсе того, что происходит в вашей компании.

Коэффициенты ликвидности

Эти коэффициенты используются для расчета способности компании погасить свои долги, обычно путем измерения текущих обязательств и ликвидных активов. Это определяет, насколько вероятно, что ваш бизнес сможет погасить краткосрочные долги. Вот некоторые распространенные коэффициенты ликвидности:

- Коэффициент текущей ликвидности = Оборотные активы/Текущие обязательства : Целью этого коэффициента является измерение того, может ли ваша компания в настоящее время погасить краткосрочные долги путем ликвидации ваших активов.

- Коэффициент быстрой ликвидности = Быстрые активы/Текущие обязательства : Этот коэффициент аналогичен приведенному выше коэффициенту текущей ликвидности, за исключением того, что для измерения «быстрых» активов вы учитываете только свою дебиторскую задолженность плюс денежные средства плюс рыночные ценные бумаги.

- Коэффициент чистого оборотного капитала = (Текущие активы — Текущие обязательства)/Общие активы: Рассчитывая коэффициент чистого оборотного капитала, вы рассчитываете ликвидность своих активов.

Увеличение коэффициента чистого оборотного капитала указывает на то, что ваш бизнес больше инвестирует в ликвидные активы, чем в основные средства.

Увеличение коэффициента чистого оборотного капитала указывает на то, что ваш бизнес больше инвестирует в ликвидные активы, чем в основные средства.

- Коэффициент денежных средств = Денежные средства/Текущие обязательства: Этот коэффициент показывает, насколько ваш бизнес способен погасить свои долги, используя только денежные средства. Никакие другие активы не учитываются в этом коэффициенте.

- Коэффициент покрытия денежными средствами = (прибыль до вычета процентов и налогов + амортизация)/проценты: Коэффициент покрытия денежными средствами аналогичен коэффициенту покрытия денежными средствами, но он рассчитывает, насколько вероятно, что ваш бизнес сможет выплачивать проценты по своим доходам. долги.

- Коэффициент операционных денежных потоков = Операционные денежные потоки / Текущие обязательства : Этот коэффициент показывает, насколько ваши текущие обязательства покрываются денежными потоками.

Коэффициенты прибыльности

Бухгалтеры используют эти коэффициенты для измерения доходов предприятия по сравнению с его расходами. Вот некоторые распространенные коэффициенты рентабельности:

- Рентабельность активов = Чистая прибыль/Средняя сумма активов: Коэффициент рентабельности активов показывает, сколько прибыли предприятия получают по сравнению с их активами.

- Рентабельность собственного капитала = Чистая прибыль/Средний акционерный капитал: Этот коэффициент показывает прибыльность вашего бизнеса от инвестиций ваших акционеров.

- Прибыль на акцию = Чистая прибыль/Количество обыкновенных акций в обращении: Коэффициент прибыли на акцию аналогичен коэффициенту рентабельности собственного капитала, за исключением того, что этот коэффициент показывает вашу прибыль от размещенных акций на момент конец определенного периода.

Коэффициенты кредитного плеча

Коэффициент кредитного плеча — это хороший способ легко увидеть, какая часть капитала вашей компании поступает из долга и насколько вероятно, что ваша компания сможет выполнить свои финансовые обязательства. Коэффициенты кредитного плеча аналогичны коэффициентам ликвидности, за исключением того, что коэффициенты кредитного плеча учитывают ваши итоги, тогда как коэффициенты ликвидности фокусируются на ваших текущих активах и обязательствах.

Коэффициенты кредитного плеча аналогичны коэффициентам ликвидности, за исключением того, что коэффициенты кредитного плеча учитывают ваши итоги, тогда как коэффициенты ликвидности фокусируются на ваших текущих активах и обязательствах.

- Отношение долга к собственному капиталу = Общий долг/Общий собственный капитал: Этот коэффициент измеряет левередж вашей компании путем сравнения ваших обязательств или долгов с вашей стоимостью, представленной акционерным капиталом.

- Коэффициент общего долга = (Общие активы — Общий капитал)/Всего активы: Коэффициент общего долга — это быстрый способ узнать, какая часть ваших активов доступна из-за долга.

- Коэффициент долгосрочной задолженности = Долгосрочная задолженность / (Долгосрочная задолженность + Общий капитал) : Подобно коэффициенту общей задолженности, эта формула позволяет вам увидеть, что ваши активы доступны из-за долга более одного раза.

-летний период.

-летний период.

Коэффициенты оборачиваемости

Коэффициенты оборачиваемости используются для измерения дохода вашей компании по отношению к ее активам. Существует множество различных типов коэффициентов оборачиваемости. Вот некоторые распространенные коэффициенты оборачиваемости:

- Коэффициент оборачиваемости запасов = Стоимость проданных товаров/Средний запас: Коэффициент оборачиваемости запасов показывает, сколько запасов вы продали за год или другой указанный период.

- Коэффициент оборачиваемости активов = Продажи/Средняя сумма активов : Этот коэффициент является хорошим индикатором того, насколько хорошо ваша компания использует свои активы для получения дохода.

- Коэффициент оборачиваемости дебиторской задолженности = Продажи/Средняя дебиторская задолженность: Вы можете использовать этот коэффициент, чтобы оценить, насколько быстро ваша компания способна собирать средства со своих клиентов.

- Коэффициент оборачиваемости кредиторской задолженности = Общее количество закупок у поставщиков/(Начальная кредиторская задолженность + Конечная кредиторская задолженность)/2): Этот коэффициент измеряет скорость, с которой компания платит своим поставщикам.

Коэффициенты рыночной стоимости

Коэффициенты рыночной стоимости касаются исключительно акций и акций. Многие инвесторы используют эти коэффициенты, чтобы определить, переоценены ли ваши акции или нет. Вот несколько общепринятых коэффициентов рыночной стоимости:

- Отношение цены к прибыли = Цена на акцию/Прибыль на акцию . Инвесторы используют соотношение цены и прибыли, чтобы увидеть, сколько они платят за каждый доллар, заработанный на акции.

- Отношение рыночной стоимости к балансовой стоимости = Рыночная стоимость одной акции/Балансовая стоимость одной акции .Этот коэффициент сравнивает историческую бухгалтерскую стоимость вашей компании со стоимостью, установленной фондовым рынком.

Зачем смотреть на финансовые коэффициенты для малого бизнеса?

Бухгалтерский учет – это язык бизнеса. Он рассказывает историю. Хотя эти формулы могут показаться замысловатыми перебором чисел, их результаты во многом определяют здоровье вашего бизнеса.

Вести успешный бизнес — значит учиться на прошлых ошибках и принимать правильные решения для будущего. Без базового понимания бухгалтерского учета вы не сможете планировать будущее своего бизнеса.

Потратив время на исследование и понимание финансового состояния вашего бизнеса, вы сможете принимать точные решения о своем будущем и настраивать свой бизнес на успех. Например, коэффициент общей задолженности может служить ключевым индикатором того, подходит ли время для взятия нового кредита. Коэффициент оборачиваемости активов показывает, насколько ценны ваши активы по отношению к тому, что вы производите. Это может сообщить, как вы повышаете эффективность бизнеса или инвестируете ли вы в новые активы.

Чтобы вести успешный бизнес, вы должны иметь четкое представление о том, где вы находитесь в любой момент времени.Наличие четких книг, которые точны и легко интерпретируются, может обеспечить вам успешный бизнес.

Финансовый учет и учет затрат

Существует ключевое различие между финансовым учетом и учетом затрат: финансовый учет касается текущего финансового состояния бизнеса, в то время как учет затрат оценивает только затраты, связанные с производством вашего бизнеса. И то, и другое можно использовать для лучшего понимания финансового положения вашей компании, но учет затрат ориентирован на прибыль и эффективность.

Полный список основных терминов бухгалтерского учета см. в нашей инфографике.

Как рассчитать соотношение маржи прибыли

900222 февраля, 2021

Соотношения прибыли в результате чего являются неоценимыми при определении общее финансовое состояние компании. Эти расчеты чрезвычайно распространены в корпоративных финансах, но они также могут быть полезны для измерения прибыльности вашей компании.В этой статье мы объясним, что такое коэффициент маржи, рассмотрим, как рассчитать и интерпретировать результаты, перечислим различные типы коэффициентов маржи и приведем пример использования этой концепции.

Эти расчеты чрезвычайно распространены в корпоративных финансах, но они также могут быть полезны для измерения прибыльности вашей компании.В этой статье мы объясним, что такое коэффициент маржи, рассмотрим, как рассчитать и интерпретировать результаты, перечислим различные типы коэффициентов маржи и приведем пример использования этой концепции.

Связанный: Узнайте о профессии бухгалтера

Какова норма прибыли?

Маржа прибыли – это отношение прибыли, остающейся от продаж после оплаты всех расходов. Вы можете рассчитать коэффициент рентабельности, вычитая общие расходы из общего дохода, а затем разделив это число на общие расходы.Формула: (общий доход — общие расходы) / общий доход. Коэффициент рентабельности показан в процентах. Другими названиями маржи прибыли являются коэффициент маржи прибыли, коэффициент валовой прибыли и коэффициент продаж. Коэффициент рентабельности компании может показать, насколько хорошо компания управляет своими финансами в целом.

Коэффициент маржи прибыли часто используется инвесторами и кредиторами для определения способности компании конвертировать прибыль, полученную от продаж, в чистую прибыль. Кредиторы заинтересованы в этих цифрах, чтобы они могли убедиться, что компания зарабатывает достаточно денег для погашения своих кредитов, в то время как инвесторы ищут гарантии того, что прибыли достаточно, чтобы иметь возможность распределять дивиденды.Другими словами, эти внешние источники ищут доказательства того, что организация работает эффективно. В тех случаях, когда размер прибыли особенно низок, это служит признаком того, что компании необходимо сократить свои расходы, установив более строгий бюджет.

Кредиторы заинтересованы в этих цифрах, чтобы они могли убедиться, что компания зарабатывает достаточно денег для погашения своих кредитов, в то время как инвесторы ищут гарантии того, что прибыли достаточно, чтобы иметь возможность распределять дивиденды.Другими словами, эти внешние источники ищут доказательства того, что организация работает эффективно. В тех случаях, когда размер прибыли особенно низок, это служит признаком того, что компании необходимо сократить свои расходы, установив более строгий бюджет.

Как рассчитать коэффициент маржи прибыли

Хотя существует три разных способа расчета коэффициента маржи прибыли компании, вот шаги для расчета в самой простой форме:

1. Рассчитайте чистый объем продаж определить чистый объем продаж компании по следующей формуле:

Чистый объем продаж = выручка — возврат, возмещение и скидки

2.Определите чистую прибыль

Затем вы рассчитаете чистую прибыль, используя эту формулу:

Чистая прибыль = выручка — общие расходы

3.

Найдите коэффициент маржи прибыли

Найдите коэффициент маржи прибылиНаконец, после расчета чистой прибыли и чистых продаж вы можете найдите коэффициент маржи прибыли, используя следующий расчет: выручка компании состоит из чистой прибыли.Проще говоря, он обеспечивает измерение того, сколько прибыли получено от продаж компании. Это число полезно для определения того, насколько хорошо управляются финансы организации.

Компании стремятся к более высоким коэффициентам рентабельности, что означает, что их прибыль будет превышать их расходы. Они достигают этих более высоких коэффициентов либо за счет снижения расходов, либо за счет увеличения доходов. Хотя получение большего дохода было бы предпочтительным решением, часто это сложнее, чем сокращение бюджетов расходов.Поэтому большинство компаний сокращают расходы, чтобы повысить свою прибыльность.

Кроме того, этот показатель можно использовать для сравнения текущей и прошлой деятельности компании, а также для сравнения компаний аналогичного размера в одной отрасли.

Связано: Как анализ данных может улучшить принятие решений

Типы маржи прибыли

Существует три основных уровня для расчета прибыли компании в ее отчете о прибылях и убытках:

Маржа валовой прибыли

Норма чистой прибыли

Валовая прибыль является самым основным уровнем нормы прибыли, а чистая прибыль является наиболее полной.Эти финансовые коэффициенты одновременно просты и чрезвычайно распространены в корпоративных финансах. Хотя все три уровня различаются по своему точному методу, все они имеют соответствующую норму прибыли, которая находится путем деления показателя прибыли на выручку компании и последующего умножения результата на 100. Вот более глубокий взгляд на все три типа нормы прибыли:

Маржа валовой прибыли

Маржа валовой прибыли — это самый простой и основной способ расчета прибыльности, поскольку он определяет прибыль как любой доход, который остается после учета себестоимости проданных товаров, часто называемой себестоимостью или переменными затратами.

Себестоимость проданных товаров относится к любым расходам, непосредственно связанным с изготовлением или производством продукта, например, к выплате заработной платы и сырья, используемого на протяжении всего процесса. Однако эта цифра не включает налоги, задолженность, постоянные затраты, накладные расходы и единовременные расходы. Точно так же переменные затраты — это затраты, которые возникают на протяжении всего процесса и могут колебаться в зависимости от производительности или объема производства. Компании, которые не участвуют в производстве или производстве, используют себестоимость выручки или затраты, необходимые для совершения продажи, вместо переменных затрат или себестоимости проданных товаров.

Чтобы рассчитать маржу валовой прибыли, вам необходимо выполнить три шага:

1. Рассчитать валовую прибыль

Вы можете сделать это, следуя следующему уравнению: )

2. Определение чистых продаж

Чистый объем продаж рассчитывается по следующей формуле:

Чистый объем продаж = выручка — себестоимость продаж, возврат и скидки

3.

Расчет валовой прибыли

Расчет валовой прибылиЗатем найдите маржу валовой прибыли, выполнив следующий расчет: текущие деловые расходы, такие как продажи, административные, операционные и накладные расходы.Он также включает амортизацию активов компании, но не включает неоперационные расходы, такие как долги и налоги. Этот показатель прибыльности делит операционную прибыль компании на ее доход, давая четкое представление о проценте каждого доллара, который остается после оплаты операционных расходов бизнеса. Существует два шага для расчета нормы операционной прибыли:

1. Расчет себестоимости проданных товаров

Формула для этого одинакова, независимо от отрасли.Тем не менее, используемые элементы могут варьироваться.

Себестоимость проданных товаров = начальные запасы + покупки — конечные запасы

2. Определите норму операционной прибыли

Затем вы можете рассчитать норму операционной прибыли по следующей формуле:

Маржа операционной прибыли = ((выручка + себестоимость — административные и коммерческие расходы) / выручка) x 100

Норма чистой прибыли

Наиболее сложным и исчерпывающим показателем рентабельности является норма чистой прибыли. Он показывает общий доход, оставшийся после учета всех потоков доходов и расходов, включая себестоимость и операционные расходы. Однако, в отличие от двух предыдущих коэффициентов, коэффициент рентабельности по чистой прибыли также учитывает доходы от инвестиций, разовые платежи, налоги и задолженность. Таким образом, этот расчет дает точный учет общей способности компании конвертировать свой доход в прибыль.

Он показывает общий доход, оставшийся после учета всех потоков доходов и расходов, включая себестоимость и операционные расходы. Однако, в отличие от двух предыдущих коэффициентов, коэффициент рентабельности по чистой прибыли также учитывает доходы от инвестиций, разовые платежи, налоги и задолженность. Таким образом, этот расчет дает точный учет общей способности компании конвертировать свой доход в прибыль.

Существует два этапа определения чистой прибыли компании:

1.Рассчитайте чистую прибыль

Рассчитайте по следующей формуле:

Чистая прибыль = выручка — (себестоимость + амортизация + амортизация + процентные расходы + налоги + прочие расходы)

2. Определите чистую прибыль

Для расчета Маржа чистой прибыли, завершите этот расчет:

Маржа чистой прибыли = (чистая прибыль / выручка) x 100

Пример коэффициента маржи прибыли

Вот пример используемого коэффициента маржи прибыли:

Чистящие средства Кайлы продаются промышленные чистящие средства для ресторанов и баров. Кайла начала свой бизнес 10 лет назад, и в прошлом году у нее были лучшие продажи. Ее чистый объем продаж составил 1 000 000 долларов, а чистая прибыль — 100 000 долларов.

Кайла начала свой бизнес 10 лет назад, и в прошлом году у нее были лучшие продажи. Ее чистый объем продаж составил 1 000 000 долларов, а чистая прибыль — 100 000 долларов.

Используя эти цифры, вот коэффициент ее прибыли за прошлый год:

10% = (100 000 долл. США / 1 000 000 долл. США) x 100

Как показывает соотношение, Кайла смогла превратить 10 % своих продаж в прибыль. Однако в этом году чистый объем продаж Кайлы составил 800 000 долларов, а чистая прибыль — 200 000 долларов. Вот коэффициент ее рентабельности за этот год:

25% = (200 000 долл. США / 800 000 долл. США) x 100

действительно приносил прибыль.

Он сказал, что его партнеры-дистрибьюторы отлично справляются с оборудованием NAS и SAN. «Но что касается дополнительных вещей, где все это высокодоходные программные продукты, которые в конечном итоге заключают сделку, распространение не будет выгодным в этой области просто потому, что они не могут быть экспертами. во всем,” он сказал. во всем,” он сказал.Джон Маркс, генеральный директор JDM Infrastructure, поставщика решений в Чикаго, сказал, что он тоже видит большую прибыль, заключая союзы с более мелкими поставщиками, которые взяли на себя обязательство работать с косвенным каналом.“Большую прибыль получают производители второго эшелона, нишевые ребята” он сказал. «Их технология, как правило, является частной собственностью, и если вы продаете покупателю их технологию и то, что она делает, эти ребята говорят, что канал заслуживает того, чтобы зарабатывать деньги. Они умирают, чтобы сотрудничать с вами. И они только для каналов, и они дружелюбны. И они позволяют заработать 30 процентов на решении». Маркс упомянул такие компании, как Astaro, поставщик программного обеспечения для межсетевого экрана, сетевого управления и безопасности в Бостоне; Xirrus, поставщик корпоративных беспроводных локальных сетей в Уэстлейк-Виллидж, Калифорния.; и IronPort Systems, поставщик программного обеспечения для веб-безопасности в Сан-Бруно, Калифорния. «Эти ребята обращаются напрямую к поставщикам решений». и многие из этих поставщиков второго уровня являются действительно хорошими торговыми партнерами” — сказал Маркс. Некоторые поставщики решений говорят, что управляемые услуги, особенно те, которые масштабируются для клиентов малого и среднего бизнеса, за последние 12 месяцев превратились в надежный источник прибыли. “Год назад у нас действительно не было услуг хостинга” сказал Пит Бусам, исполнительный вице-президент и главный операционный директор Decisive Business Systems, поставщика решений в Пеннсаукене, Северная Каролина.Дж. «Теперь у нас есть пять основных продуктов, которые мы упаковали и развернули на нашем совместном предприятии. Мы размещаем их всех на нашем объекте и просто взимаем ежемесячную плату. Новые управляемые услуги включают в себя размещение Citrix, размещение Exchange, управление сетью, управляемые службы брандмауэра и совместное размещение пользовательских приложений. Черник также сказал, что он обновил свои предложения управляемых услуг, чтобы они могли работать даже с самыми маленькими предприятиями в его клиентской базе данных и области поиска. “Мы“мы’переоснастили наши идеи, чтобы помочь тем людям, у которых нет средств, чтобы иметь полный рабочий день ИТ-персонала” он сказал. «Мы добавили необходимое оборудование и программное обеспечение для создания модели ASP для очень малого бизнеса». Он сказал, что малый бизнес может купить пару настольных компьютеров.Между тем, Camera Corner Connecting Point может управлять сервером и данными в своем хостинг-центре, а клиент может выходить в Интернет для доступа к своим данным. “Это просто щелчок по значку, и они уходят” — сказал Черник. «У меня есть один мелкий домостроитель, который использует два ноутбука и у которого даже нет офиса. Между прочим, поставщики решений, основным рынком которых являются клиенты малого и среднего бизнеса, говорят, что маржа оборудования для серверов и хранилищ остается стабильной и продолжает вносить значительный вклад в итоговую прибыль, а также есть признаки того, что 2006 год будет сильным годом для эти технологии.В своем недавнем отчете о прибылях и убытках IBM, например, сообщила, что хотя общие продажи серверов в первом квартале были слабыми, продажи серверов нижнего уровня были высокими. И IBM, Армонк, штат Нью-Йорк, и Hewlett-Packard, Пало-Альто, Калифорния, стремятся извлечь выгоду из этой тенденции, сосредоточив внимание на уравнении прибыльности, которое они могут предложить партнерам по сбыту посредством постоянных изменений программы. Бизнес-партнеры IBM заявили, что переход на более дешевые серверы служит хорошим предзнаменованием для их клиентов из малого и среднего бизнеса. Поставщики решений HP также говорят, что модели скидок и ценообразования HP начинают улучшать их общую картину прибыльности. Дон Ричи, президент Sequel Data Systems, поставщика решений только для HP в Остине, штат Техас, сказал, что его общая валовая прибыль в этом году на 2,5 пункта выше, чем в прошлом году. “Мы’увидели, что наша маржа высококлассных хранилищ увеличилась в значительной степени из-за новых [цен и скидок] модели, разработанные HP,” — сказал Ричи. В прошлом году HP представила новую модель ценообразования для каналов сбыта, ориентированную на крупных корпоративных клиентов, которая вознаграждает поставщиков решений на основе прибыльности, а не фиксированного процента от прейскурантной цены.Ричи сказал, что эта стратегия помогла повысить рентабельность высокопроизводительных хранилищ более чем на 2 пункта. “Мы также наблюдаем значительный рост наших внутренних расходов HP” он добавил, отметив, что ожидает, что его валовая прибыль увеличится еще больше из-за новой скидки HP Attach Plus, которая вступила в силу 1 мая. Attach Plus вознаграждает поставщиков решений увеличенной суммой скидки за подключение большего количества продуктов и услуг HP к единое решение. Пока еще слишком рано говорить о том, насколько успешным будет приложение Attach Plus для улучшения поставщиков решений’ балансы, новая программа предоставляет еще одно свидетельство того, что, когда поставщики решений переосмысливают свои предложения по прибыльности, они не будут действовать в одиночку — поставщики, большие и малые, которых они решат представлять, будут играть решающую роль. решающую роль в изменении итоговой прибыли. |

Коэффициент рентабельности | Анализ | Формула

Коэффициент маржи прибыли, также называемый коэффициентом рентабельности продаж или коэффициентом валовой прибыли, представляет собой коэффициент прибыльности, который измеряет сумму чистой прибыли, полученной на каждый доллар продаж, полученный путем сравнения чистой прибыли и чистых продаж компании. Другими словами, коэффициент рентабельности показывает, какой процент продаж остается после того, как бизнес оплатит все расходы.

Кредиторы и инвесторы используют этот коэффициент для измерения того, насколько эффективно компания может преобразовывать продажи в чистую прибыль.Инвесторы хотят убедиться, что прибыль достаточно высока, чтобы распределять дивиденды, в то время как кредиторы хотят убедиться, что у компании достаточно прибыли, чтобы погасить свои кредиты. Другими словами, внешние пользователи хотят знать, что компания работает эффективно. Чрезвычайно низкая формула рентабельности указывает на то, что расходы слишком высоки, и руководству необходимо составить бюджет и сократить расходы.

Коэффициент рентабельности продаж часто используется внутренним руководством для определения целей производительности на будущее.

Формула

Формулу коэффициента прибыли можно рассчитать, разделив чистую прибыль на чистые продажи.

Чистый объем продаж рассчитывается путем вычитания любых возвратов или возмещений из валового объема продаж. Чистая прибыль равна общей сумме доходов за вычетом общих расходов и обычно является последней цифрой, указанной в отчете о прибылях и убытках.

Анализ

Коэффициент рентабельности напрямую измеряет, какой процент продаж составляет чистая прибыль. Другими словами, он измеряет, сколько прибыли производится при определенном уровне продаж.

Этот коэффициент также косвенно измеряет, насколько хорошо компания управляет своими расходами по отношению к чистому объему продаж.Вот почему компании стремятся достичь более высоких показателей. Они могут сделать это, либо генерируя больше доходов, сохраняя расходы постоянными, либо сохраняя доходы постоянными и снижая расходы.

Поскольку в большинстве случаев получение дополнительных доходов гораздо труднее, чем сокращение расходов, менеджеры, как правило, склонны сокращать бюджеты расходов, чтобы улучшить соотношение прибыли.

Как и большинство коэффициентов прибыльности, этот коэффициент лучше всего использовать для сравнения компаний одинакового размера в одной отрасли.

Но и доход в плюс не всегда означает, что бизнес прибыльный, поскольку этих средств может не хватить на оплату постоянных расходов.

Но и доход в плюс не всегда означает, что бизнес прибыльный, поскольку этих средств может не хватить на оплату постоянных расходов. Увеличение коэффициента чистого оборотного капитала указывает на то, что ваш бизнес больше инвестирует в ликвидные активы, чем в основные средства.

Увеличение коэффициента чистого оборотного капитала указывает на то, что ваш бизнес больше инвестирует в ликвидные активы, чем в основные средства.

-летний период.

-летний период.

Бусам сказал, что всего за один год управляемые услуги превратились практически из ничего в решения для бизнеса. высокодоходный бизнес за решениями IP-телефонии.

Бусам сказал, что всего за один год управляемые услуги превратились практически из ничего в решения для бизнеса. высокодоходный бизнес за решениями IP-телефонии. Теперь мы можем сказать малому бизнесу: «Вы хотите купить сервер и управлять им самостоятельно или за плату за установку и небольшую ежемесячную плату вы хотите, чтобы мы им управляли?» ”

Теперь мы можем сказать малому бизнесу: «Вы хотите купить сервер и управлять им самостоятельно или за плату за установку и небольшую ежемесячную плату вы хотите, чтобы мы им управляли?» ” «У нас был исключительный первый квартал; наш серверный бизнес вырос по сравнению с прошлым годом примерно на 17 процентов” сказал Джо Мертенс, исполнительный вице-президент компании Sirius Computer Solutions из Сан-Антонио, одного из крупнейших деловых партнеров IBM в США. «Бизнес xSeries был для нас исключительно сильным, рост составил более 100 процентов».

«У нас был исключительный первый квартал; наш серверный бизнес вырос по сравнению с прошлым годом примерно на 17 процентов” сказал Джо Мертенс, исполнительный вице-президент компании Sirius Computer Solutions из Сан-Антонио, одного из крупнейших деловых партнеров IBM в США. «Бизнес xSeries был для нас исключительно сильным, рост составил более 100 процентов».