Налог на имущество от кадастровой стоимости в 2019 году: Ставка налога на имущество по кадастровой стоимости в 2019 году

Новые законы: что изменится в сфере недвижимости в 2019 году

В наступающем году было анонсировано множество изменений и реформ в российском законодательстве. Некоторые из них вызовут существенные изменения на рынке недвижимости. Какие законы и правила вступят в силу в 2019 году? На что рассчитывать и к чему готовиться владельцам домов, квартир и земельных участков рассказывают специалисты кадастровой палаты по Удмуртской Республике.

Налоги на имущество

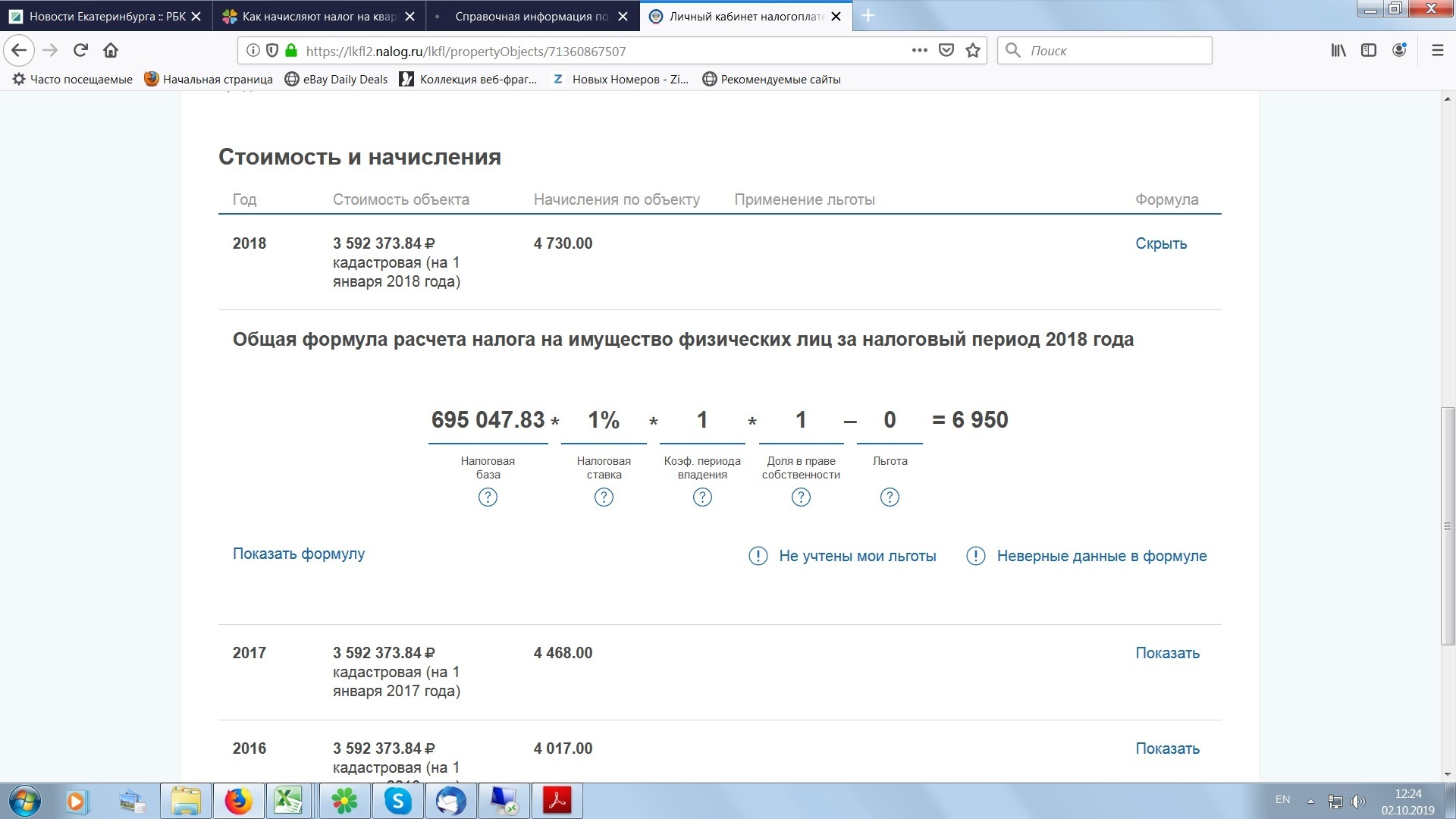

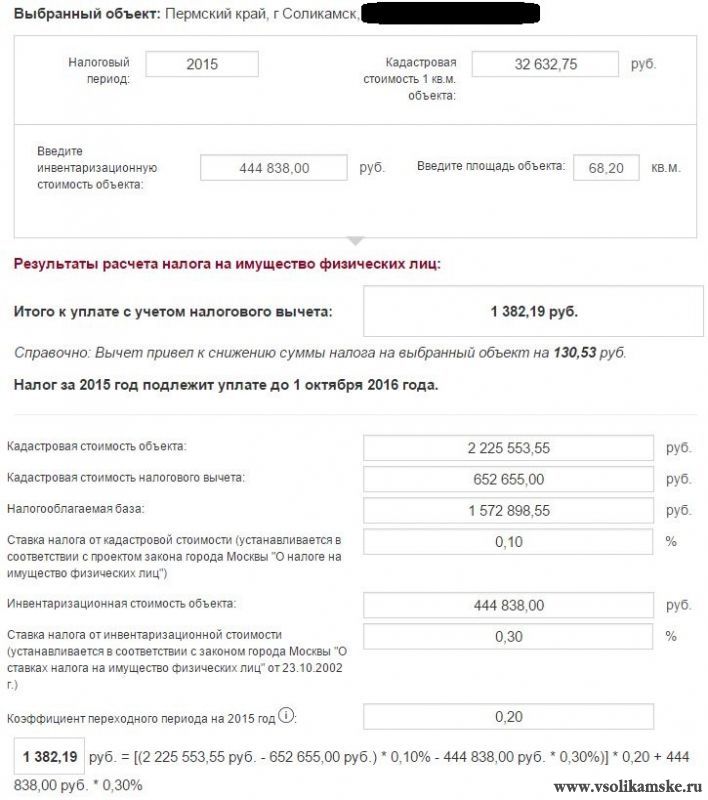

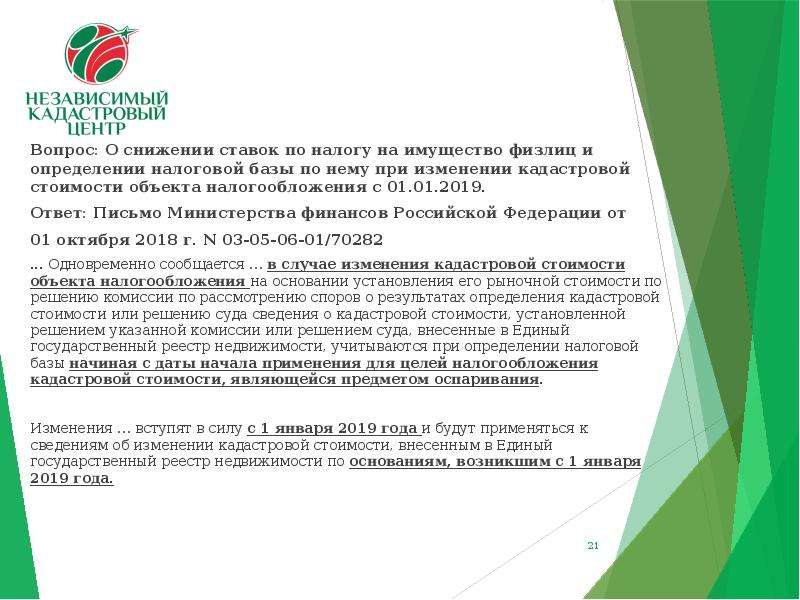

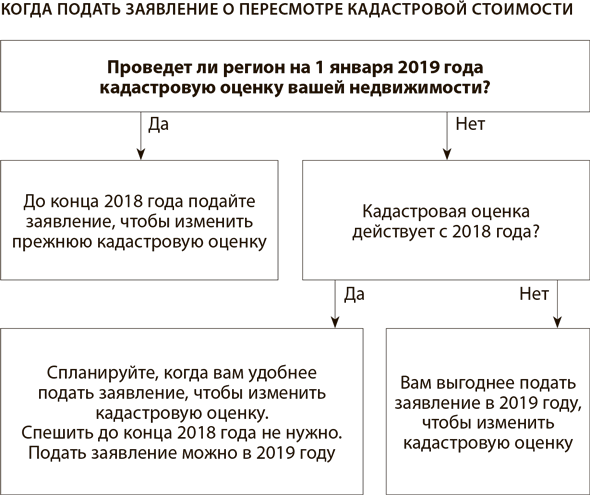

«В первую очередь нововведения затрагивают кадастровую стоимость, которая является базой для начисления налога на недвижимость. Вводится зависимость размера кадастровой стоимости от качественных и количественных параметров недвижимости. Если последние ухудшаются, то и стоимость снижается, а когда характеристики улучшаются, то, соответственно, и стоимость увеличивается», – поясняет начальник отдела определения кадастровой стоимости кадастровой палаты региона Тамара Осотова.

С 1 января 2019 года будет применяться принцип перерасчета налогов.

«Помимо этого, – отмечает Тамара Осотова, – введено правило, указывающее, что при выявлении и исправлении ошибки новая кадастровая стоимость применяется с даты, с которой действовала ошибочная стоимость. Понятно, что исправленная стоимость может быть как выше, так и ниже прежней».

Новый «дачный» закон

Этот нормативный акт также начнёт действовать с 1 января будущего года. Он оставит только две формы объединений садоводов и огородников: садовое и огородническое некоммерческие товарищества — СНТ и ОНТ.

«Согласно новому закону, после его вступления в силу, на садовых участках могут создаваться как объекты капитального строительства — жилые дома для постоянного или сезонного пользования и гаражи, так и конструкции хозяйственного назначения (сараи, бани, бытовки, теплицы и пр.), – рассказывает начальник отдела обработки документов и обеспечения учетных действий филиала кадастровой палаты Ольга Пантюхина. – На все это можно будет оформить право собственности. Тем не менее, постоянную регистрацию можно будет оформить только в капитальном сооружении, которое будет соответствовать нормам и предназначаться для постоянного проживания. Для строительства такого дома собственнику необходимо будет получить разрешение на постройку в местной администрации, а при застройке территории строго учесть требования всех установленных регламентов».

На огородных участках законом запрещено возведение каких-либо серьезных сооружений, что еще подкрепится дополнительными подзаконными актами, а также вновь разработанными градостроительными нормами. Граждан, которые уже имеют на принадлежащей им огородной территории гаражи, бани или прочие хозяйственные строения, зарегистрированные как объекты недвижимости, сносить их не заставят, однако и ничего нового построить не дадут.

Дополнительные обязанности нотариусов

«С 1 февраля 2019 г. нотариус будет обязан после удостоверения им сделки с недвижимостью, незамедлительно, не позднее окончания рабочего дня, направить в электронном виде заявление о государственной регистрации прав и прилагаемые к нему документы в Росреестр, – отмечает начальник юридического отдела кадастровой палаты Наталья Дергачева. – Аналогичная обязанность возникает у нотариусов и после выдачи свидетельства о праве на наследство, о праве пережившего супруга».

В случае невозможности направить заявление в электронной форме по независящим от нотариуса причинам, он обязан предоставить в регистрирующий орган документы на бумажном носителе не позднее 2-х рабочих дней.

На практике это означает, что гражданам не нужно будет лично обращаться в МФЦ для подачи документов в Росреестр на регистрацию прав на недвижимость, либо пользоваться услугами различных «серых» посредников, которые предлагают «ускорить» регистрацию. В случае если документы были направлены нотариусом в электронном виде, Росреестр в течение одного рабочего дня регистрирует право собственности. Таким образом, повышается скорость совершения сделки и удобство для граждан, т.к. нотариус оказывает эту услугу в режиме «одного окна».

При этом нотариусы не вправе брать плату за услуги правового и технического характера за представление в Росреестр заявления о регистрации. Эту услугу они будут оказывать бесплатно. Это значит, что оплачивать нужно будет только заверение у нотариуса, дополнительно платить за услуги по передаче документов в Росреестр не придется.

В 2019 году кадастровая стоимость будет определена в 65 регионах

В 2019 году 65 регионов России приступили к проведению государственной кадастровой оценки согласно федеральному закону N 237. В 16 субъектах федерации ГКО затронет все виды объектов капитального строительства. Федеральная кадастровая палата рассказала, в каких регионах страны ГКО

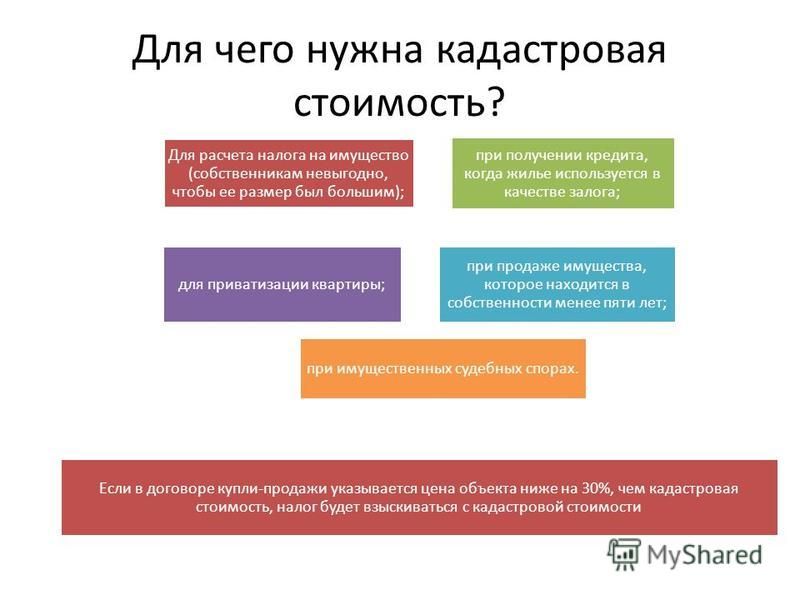

В ходе государственной кадастровой оценки (ГКО) устанавливается кадастровая стоимость объектов недвижимости – основа расчета налога на недвижимое имущество. Для того чтобы налог рассчитывался справедливо, требуется регулярная актуализация данных о кадастровой стоимости.

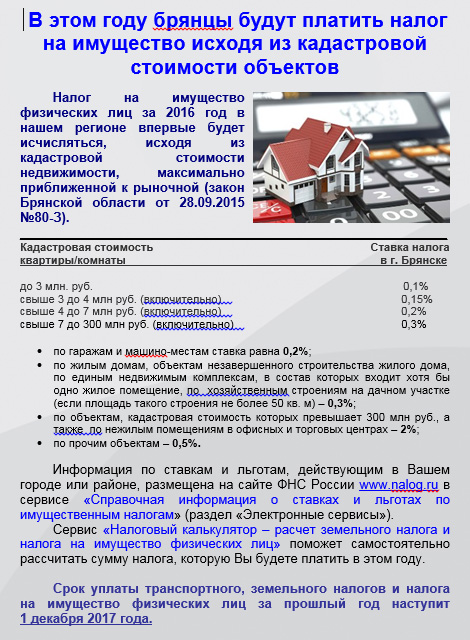

В 2019 году в 16 регионах ГКО затронет все объекты капитального строительства (то есть все здания, помещения, сооружения, объекты незавершенного строительства, машино-места, единые недвижимые комплексы). Это Кабардино-Балкарская Республика, Республика Карелия, Республика Саха (Якутия), Алтайский край, Приморский край, Ставропольский край, Хабаровский край, Астраханская область, Брянская область, Мурманская область, Орловская область, Псковская область, Свердловская область, Томская область, Ярославская область и Ханты-Мансийский автономный округ.

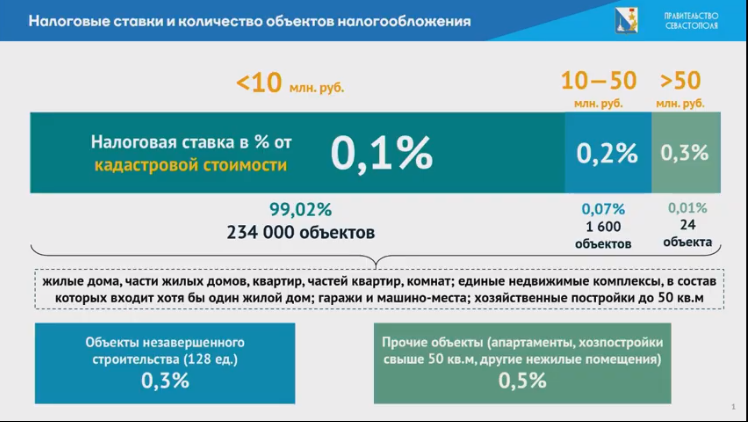

В Вологодской, Кировской и Тульской областях, а также в городе Севастополе будут оцениваться все объекты капитального строительства, за исключением единых недвижимых комплексов.

В целом, ГКО по разным видам объектов недвижимости проводится в 65 регионах страны. Эксперты отмечают, что кадастровая оценка в отношении разных видов недвижимости может быть постепенной.

В Ярославской области работы по определению кадастровой стоимости в этом году впервые проводят местные специалисты – специально созданное государственное бюджетное учреждение. Будет уточнена кадастровая стоимость земель населенных пунктов и промышленности, а также всех объектов капитального строительства.

В России продолжается переходный период от определения кадастровой стоимости в соответствии с нормами федерального закона N 135 к ее определению по нормам федерального закона N 237. При переходе на новый порядок проведения ГКО кадастровая стоимость определяется исключительно специально созданными в регионах государственными бюджетными учреждениями.

Стоит отметить, что роль Федеральной кадастровой палаты в определении кадастровой стоимости в рамках нового закона сводится только к предоставлению сведений о ней. К слову, и ранее, по старому закону, Кадастровой палатой никогда не проводилась кадастровая оценка, а при расчете кадастровой стоимости измененных характеристик объекта недвижимости использовалась утвержденная субъектом средняя стоимость одного квадратного метра.

При переходе на новые правила исправление ошибок, допущенных при установлении кадастровой стоимости, происходит благодаря обращению в бюджетное учреждение по местоположению объекта недвижимости. Важным нововведением для всех заинтересованных лиц стало появление возможности подать в ГБУ региона замечания во время проведения кадастровой оценки, а для организаций – отмена обязательного досудебного урегулирования споров, связанных с кадастровой стоимостью.

Важным нововведением для всех заинтересованных лиц стало появление возможности подать в ГБУ региона замечания во время проведения кадастровой оценки, а для организаций – отмена обязательного досудебного урегулирования споров, связанных с кадастровой стоимостью.

В 2018 году государственная кадастровая оценка недвижимости, согласно федеральному закону N 237? была завершена в 34 регионах. Наибольшее число видов объектов недвижимости тогда было оценено в Московской области, Москве, Санкт-Петербурге и Карачаево-Черкесской Республике.

Напомним: ранее Федеральная кадастровая палата в связи с увеличением количества запросов от граждан по теме кадастровой оценки запустила проект по повышению информирования владельцев недвижимости. Во всех регионах будут подготовлены разъяснения о проведении государственной кадастровой оценки, формировании кадастровой стоимости и порядке ее оспаривания.

Во всех регионах будут подготовлены разъяснения о проведении государственной кадастровой оценки, формировании кадастровой стоимости и порядке ее оспаривания.

Официальный сайторганов местного самоуправлениягорода Нижневартовска

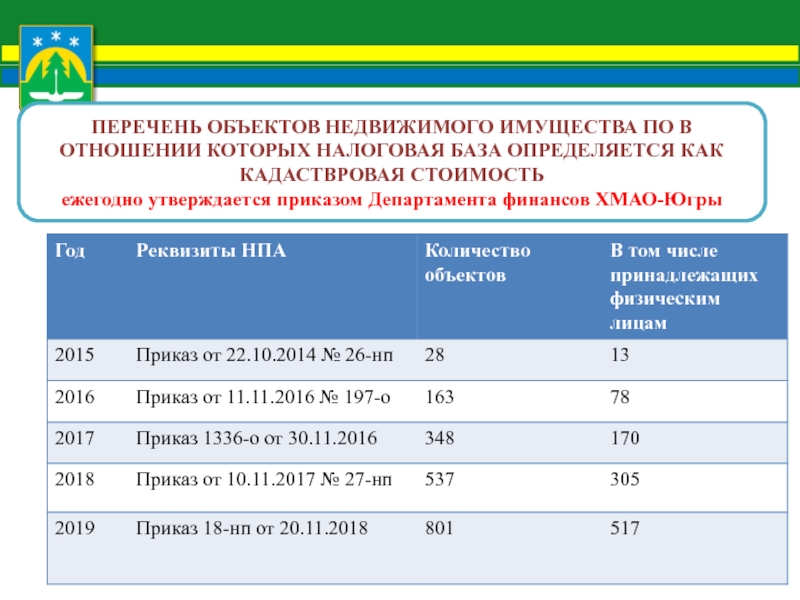

Налогообложение отдельных видов объектов недвижимого имущества по кадастровой стоимости с 1 января 2015 года

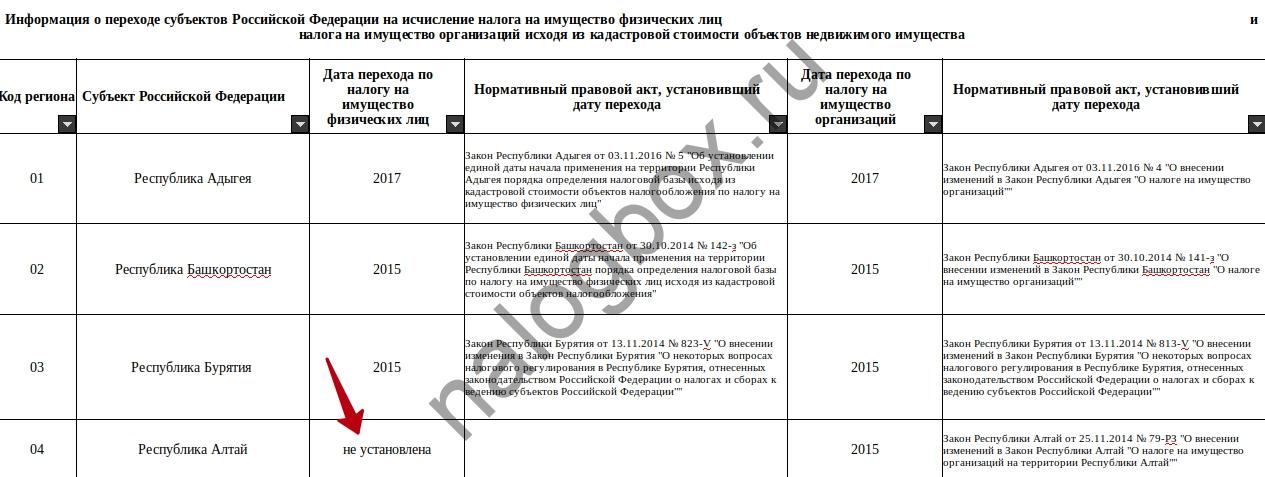

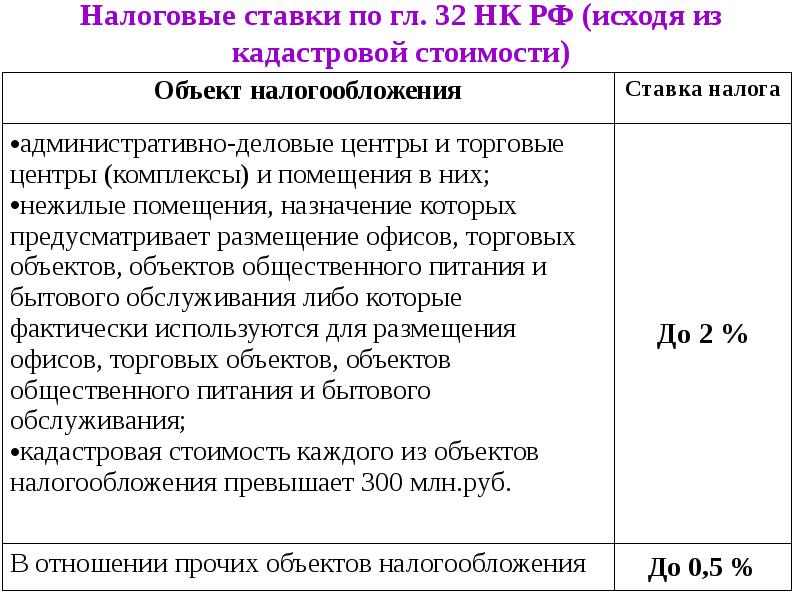

В связи с вступлением в силу Федерального закона от 2 ноября 2013 года № 307-ФЗ «О внесении изменений в статью 12 части первой и главу 30 части второй Налогового кодекса Российской Федерации» у регионов появилась возможность вводить особый порядок определения налоговой базы исходя из кадастровой стоимости отдельных видов объектов недвижимого имущества.Согласно подпунктам 1, 2 пункта 1 статьи 378.2 Налогового кодекса Российской Федерации (далее – Кодекс) правила налогообложения по кадастровой стоимости касаются коммерческой недвижимости: административно-деловых и торговых центров, нежилых помещений, в которых размещены офисы, объектов торговли, общественного питания и бытового обслуживания. Целью нововведения является приближение оценочной стоимости коммерческой недвижимости к ее рыночной стоимости.

Целью нововведения является приближение оценочной стоимости коммерческой недвижимости к ее рыночной стоимости.

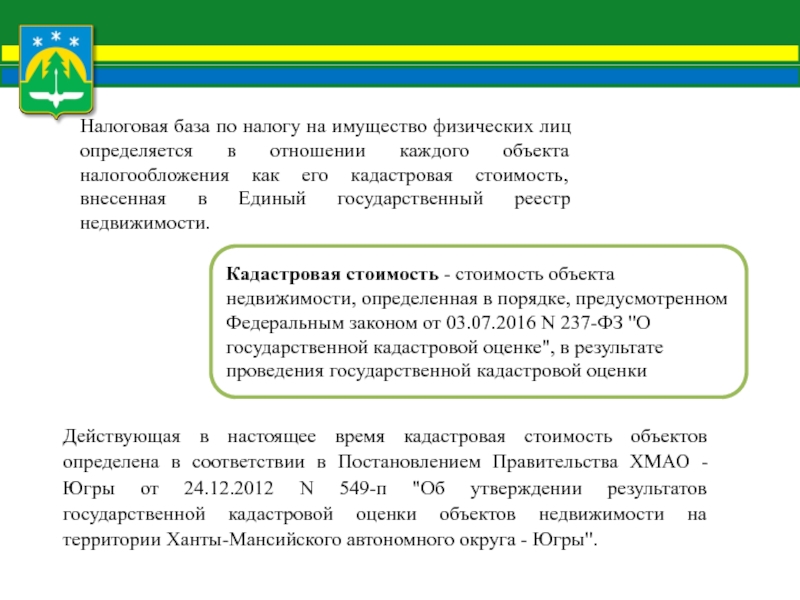

Порядок исчисления налога на имущество организаций исходя из кадастровой стоимости в отношении указанных объектов недвижимости применяется на территории Ханты-Мансийского автономного округа – Югры с 1 января 2015 года.

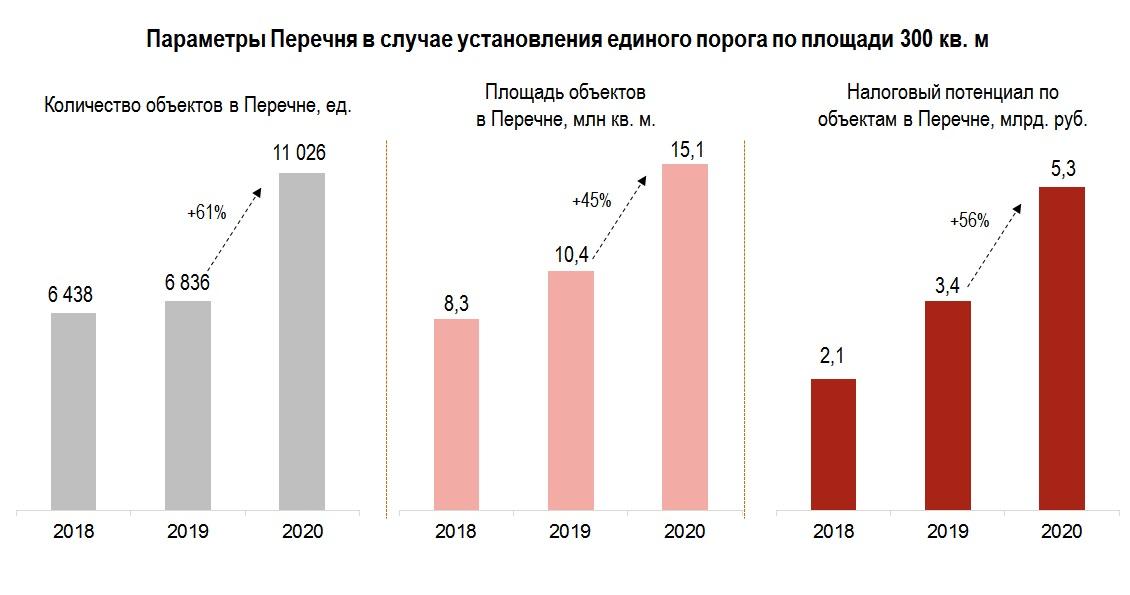

В соответствии с пунктом 8 статьи 378.2 Кодекса постановлением Правительства Ханты-Мансийского автономного округа – Югры от 4 апреля 2014 года № 118-п определен состав сведений, подлежащих включению в перечень объектов недвижимого имущества, в отношении которых налоговая база по налогу на имущество организаций определяется как кадастровая стоимость (далее – Перечень).

Согласно Федерального закона от 2 апреля 2014 года № 52-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» организации, применяющие упрощенную систему налогообложения, не освобождаются от уплаты налога на имущество организаций в отношении тех объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая, а не среднегодовая стоимость. Аналогичные ограничения предусмотрены и в отношении организаций, уплачивающих единый налог на вмененный доход для отдельных видов деятельности.

Аналогичные ограничения предусмотрены и в отношении организаций, уплачивающих единый налог на вмененный доход для отдельных видов деятельности.

В случае несогласия с включением и (или) не включением объекта недвижимости в предварительный перечень, а так же в связи с изменением фактического использования объекта недвижимости его собственник (владелец) имеет право обратиться в уполномоченный орган в порядке, установленным постановлением Правительства автономного округа от 17.03.2017 №90-п «О порядке определения вида фактического использования зданий (строений, сооружений) и помещений для целей налогообложения и о внесении изменения в приложение 2 к постановлению Правительства Ханты-Мансийского округа — Югры от 4 мая 2007 года №115-п «О создании комиссии по мобилизации дополнительных расходов в бюджет Ханты-Мансийского автономного округа — Югры».

Объекты недвижимости с налоговой базой

Министерство экономического развития, промышленности и торговли Калининградской области определено уполномоченным органом исполнительной власти региона по формированию и передаче в налоговые органы перечня объектов недвижимого имущества, для которых налоговой базой является кадастровая стоимость.

ПРИКАЗЫ МИНИСТЕРСТВА

Приказ Министерства экономического развития, промышленности и торговли Калининградской области № 199 от 27 декабря 2021 года «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость на 2022 год»

Приложение к приказу Министерства экономического развития, промышленности и торговли Калининградской области № 199 от 27 декабря 2021 года

Приказ Министерства экономического развития, промышленности и торговли Калининградской области от 07.12.2021 г. № 176 «О внесении изменений в некоторые приказы Министерства экономического развития, промышленности и торговли Калининградской области»

Приказ Министерства экономического развития, промышленности и торговли Калининградской области от 10.11.2021 г. № 156 «О внесении изменений в некоторые приказы Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области и Министерства экономического развития, промышленности и торговли Калининградской области»

Приказ Министерства экономического развития, промышленности и торговли Калининградской области от 15. 09.2021 г. № 125 «О внесении изменений в некоторые приказы Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области и Министерства экономического развития, промышленности и торговли Калининградской области»

09.2021 г. № 125 «О внесении изменений в некоторые приказы Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области и Министерства экономического развития, промышленности и торговли Калининградской области»

Приказ Министерства экономического развития, промышленности и торговли Калининградской области от 05.08.2021 г. № 108 «О внесении изменений в некоторые приказы Министерства по промышленной политике, развитию предпренимательства и торговли Калининградской области и Министерства экономического развития, промышленности и торговли Калининградской области»

Приказ Министерства экономического развития, промышленности и торговли Калининградской области от 27.05.2021 г. № 78 «О внесении изменений в некоторые приказы Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области и Министерства экономического развития, промышленности и торговли Калининградской области»

Приказ Министерства экономического развития, промышленности и торговли Калининградской области от 14. 04.2021 г. № 53 «О внесении изменений в некоторые приказы Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области и Министерства экономического развития, промышленности и торговли Калининградской области»

04.2021 г. № 53 «О внесении изменений в некоторые приказы Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области и Министерства экономического развития, промышленности и торговли Калининградской области»

Приказ Министерства экономического развития, промышленности и торговли Калининградской области от 23.03.2021 г. № 37 «О внесении изменений в некоторые приказы Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области и Министерства экономического развития, промышленности и торговли Калининградской области»

Приказ Министерства экономического развития, промышленности и торговли Калининградской области от 08.02.2021 г. № 19 «О внесении изменений в некоторые приказы Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области и Министерства экономического развития, промышленности и торговли Калининградской области «

Приказ Министерства экономического развития, промышленности и торговли Калининградской области от 28. 12.2020 г. № 187 «О внесении изменений в некоторые приказы Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области и Министерства экономического развития, промышленности и торговли Калининградской области»

12.2020 г. № 187 «О внесении изменений в некоторые приказы Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области и Министерства экономического развития, промышленности и торговли Калининградской области»

Приказ Министерства экономического развития, промышленности и торговли Калининградской области от 16.12.2020 г. № 177 «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость на 2021 год»

Приложение к приказу Министерства экономического развития, промышленности и торговли Калининградской области от 16.12.2020 г. № 177

Приказ Министерства экономического развития, промышленности и торговли Калининградской области от 09.11.2020 г. № 150 «О внесении изменений в некоторые приказы Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области и Министерства экономического развития, промышленности и торговли Калининградской области»

Приказ Министерства экономического развития, промышленности и торговли Калининградской области от 07. 08.2020 г. № 101 «О внесении изменений в некоторые приказы Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области и Министерства экономического развития, промышленности и торговли Калининградской области»

08.2020 г. № 101 «О внесении изменений в некоторые приказы Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области и Министерства экономического развития, промышленности и торговли Калининградской области»

Приказ Министерства экономического развития, промышленности и торговли Калининградской области от 13.07.2020 г. № 93 «О внесении изменений в некоторые приказы Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области и Министерства экономического развития, промышленности и торговли Калининградской области»

Приказ Министерства экономического развития, промышленности и торговли Калининградской области от 25.05.2020 г. № 68 «О внесении изменений в некоторые приказы Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области и Министерства экономического развития, промышленности и торговли Калининградской области»

Приказ Министерства экономического развития, промышленности и торговли Калининградской области от 20. 03.2020 г. № 33 «О внесении изменений в некоторые приказы Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области и Министерства экономического развития, промышленности и торговли Калининградской области»

03.2020 г. № 33 «О внесении изменений в некоторые приказы Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области и Министерства экономического развития, промышленности и торговли Калининградской области»

Приказ Министерства экономического развития, промышленности и торговли Калининградской области от 13.02.2020 г. № 21 «О внесении изменений в некоторые приказы Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области и Министерства экономического развития, промышленности и торговли Калининградской области»

Приказ Министерства экономического развития, промышленности и торговли Калининградской области от 26.12.2019 г. № 204 «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость на 2020 год»

Перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость на 2020 год к приказу Министерства экономического развития, промышленности и торговли Калининградской области от 26. 12.2019 г. № 204 «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость на 2020 год»

12.2019 г. № 204 «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость на 2020 год»

Приказ Министерства экономического развития, промышленности и торговли Калининградской области от 19.11.2019 г. № 170 «Об исключении объектов из Перечней на 2017-2019 гг.»

Приказ Министерства экономического развития, промышленности и торговли Калининградской области от 27.09.2019 № 140 «Об исключении объектов налогообложения на 2017-2019 годы»

Приказ Министерства экономического развития, промышленности и торговли Калининградской области от 05.04.2019 № 32 «О внесении изменений в приказ от 27 декабря 2018 года № 198»

Приказ Министерства экономического развития, промышленности и торговли Калининградской области от 05.04.2019 № 31 «О внесении изменений в приказ от 26 декабря 2017 года № 161»

Приказ Министерства экономического развития, промышленности и торговли Калининградской области от 05. 04.2019 № 30 «О внесении изменений в отдельные приказы Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области»

04.2019 № 30 «О внесении изменений в отдельные приказы Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области»

Приказ Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области от 27.12.2018 № 198 «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость на 2019 год»

Приложение к приказу Министерства по промышленной политике, развитию предпринимательств и торговли Калининградской области от 27.12.2018 № 198 » Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость на 2019 год»

Приказ Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области от 24.12.2018 № 193 «О внесении изменений в приказ от 26 декабря 2017 года № 161»

Приказ Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области от 24. 12.2018 № 192 «О внесении изменений в приказ от 26 июля 2017 года № 86»

12.2018 № 192 «О внесении изменений в приказ от 26 июля 2017 года № 86»

Приказ Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области от 26.12.2017 года № 161 «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость на 2018 год»

Приложение к приказу Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области от 26.12.2017 года № 161 «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость на 2018 год»

Приказ Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области от 26.12.2017 года № 160 «О внесении изменений в приказ от 26 июля 2017 года № 86»

Перечень объектов недвижимого имущества (по состоянию на 12.09.2017 г.)

Приказ Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области от 26. 12.2016 года № 111 «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость»

12.2016 года № 111 «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость»

Приложение к приказу Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области от 26.12.2016 года № 111 «Об определении перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость»

Приказ Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области от 30.05.2017 года №73 «о внесении изменений в приказ от 26.12.2016 года № 111»

Приказ Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области от 26.07.2017 № 86

Приложение к приказу Министерства по промышленной политике, развитию предпринимательства и торговли Калининградской области от 26.07.2017 № 86

НОРМАТИВНО-ПРАВОВАЯ БАЗА

Статья 378.2 Налогового кодекса Российской Федерации

Закон Калининградской области «О налоге на имущество организаций»

Постановление Правительства Калининградской области «Об определении уполномоченного органа исполнительной власти Калининградской области по определению перечня объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость»

Постановление Правительства Калининградской области «О порядке определения вида фактического использования зданий (строений, сооружений) и помещений, расположенных на территории Калининградской области, для целей налогообложения»

Информация о порядке исключения объекта нежилого фонда из перечня объектов недвижимого имущества

Согласие на обработку персональных данных

Информация о налоге на имущество организаций

Решение Калининградского областного суда от 22. 11.2018 по делу № 3а-102/2018

11.2018 по делу № 3а-102/2018

Решение Калининградского областного суда от 05.02.2018 Дело № 3а-21/2018

Апелляционное определение Верховного Суда РФ от 20.06.2018 Дело № 71-АПГ18-6

Решение Калининградского областного суда от 28.08.2018 Дело № 3а-90/2018

Апелляционное определение Верховного Суда РФ от 11.01.2019 Дело № 71-АПГ18-15

Решение Калининградского областного суда от 29.04.2019 Дело № 3а-44/2019

Решение Калининградского областного суда от 27.05.2019 по делу № 3а-45/2019

Решение Калининградского областного суда от 03.09.2019 по делу № 3а-67/2019

Решение Калининградского областного суда от 18.05.2020 Дело № 3а-75/2020

Решение Калининградского областного суда от 15.02.2021 Дело № 3а-45/2021

ПРОТОКОЛЫ 2021 ГОДА

Протокол № 1

Протокол № 2

Протокол № 3

Протокол № 4

Протокол № 5

Протокол № 6

Протокол № 7

Протокол № 8

Протокол № 9

Протокол № 10

Протокол № 11

Протокол № 12

Протокол № 13

Протокол № 14

Протокол № 15

Протокол № 16

Протокол № 17

ПРОТОКОЛЫ 2020 ГОДА

Протокол № 1

Протокол № 2

Протокол № 3

Протокол № 4

Протокол № 5

Протокол № 6

Протокол № 7

Протокол № 8

Протокол № 9

Протокол № 10

Протокол № 11

Протокол № 12

Протокол № 13

Протокол № 14

Протокол № 15

ПРОТОКОЛЫ 2019 ГОДА

Протокол № 1

Протокол № 2

Протокол № 3

Протокол № 4

Протокол № 5

Протокол № 6

Протокол № 7

Протокол № 8

Протокол № 9

Протокол № 10

Протокол № 11

Протокол № 12

Протокол № 13

Протокол № 14

Протокол № 15

Протокол № 16

Протокол № 17

Протокол № 18

ПРОТОКОЛЫ 2018 ГОДА

Протокол № 1

Протокол № 2

Протокол № 3

Протокол № 4

Протокол № 5

Протокол № 6

Протокол № 7

Протокол № 8

Протокол № 9

Протокол № 10

Протокол № 11

Протокол № 12

Протокол № 13

Протокол № 14

ПРОТОКОЛЫ 2017 ГОДА

Протокол № 1

Протокол № 2

Протокол № 3

Протокол № 4

Протокол № 5

Протокол № 6

Протокол № 7

Протокол № 8

Протокол № 9

Протокол № 10

Протокол № 11

Протокол № 12

Протокол № 13

Протокол № 14

Протокол № 15

Объекты недвижимости с налоговой базой — кадастровой стоимостью

Огорчи налоговую: как уменьшить кадастровую стоимость недвижимости

https://realty. ria.ru/20210527/kadastr-1734417798.html

ria.ru/20210527/kadastr-1734417798.html

Огорчи налоговую: как уменьшить кадастровую стоимость недвижимости

Огорчи налоговую: как уменьшить кадастровую стоимость недвижимости — Недвижимость РИА Новости, 27.05.2021

Огорчи налоговую: как уменьшить кадастровую стоимость недвижимости

Основной смысл существования кадастровой стоимости состоит в том, чтобы рассчитывать размер налога, который мы платим за свою недвижимость. Однако кадастровую… Недвижимость РИА Новости, 27.05.2021

2021-05-27T14:25

2021-05-27T14:25

2021-05-27T14:25

федеральная налоговая служба (фнс россии)

f.a.q. – риа недвижимость

жилье

налоги

имущество

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/07e5/03/11/1601597326_0:342:1601:1242_1920x0_80_0_0_395282d92c821e610b976908887822e5.jpg

Основной смысл существования кадастровой стоимости состоит в том, чтобы рассчитывать размер налога, который мы платим за свою недвижимость. Однако кадастровую стоимость можно уменьшить, а значит, на законных основаниях платить меньше налогов. О том, как это сделать, эксперты рассказали сайту «РИА Недвижимость».Материал подготовлен при участии общественного омбудсмена Москвы по кадастровой оценке Кирилла Кулакова и управляющего партнера Bolshakov&Partners Андрея Большакова.

Однако кадастровую стоимость можно уменьшить, а значит, на законных основаниях платить меньше налогов. О том, как это сделать, эксперты рассказали сайту «РИА Недвижимость».Материал подготовлен при участии общественного омбудсмена Москвы по кадастровой оценке Кирилла Кулакова и управляющего партнера Bolshakov&Partners Андрея Большакова.

https://realty.ria.ru/20210417/nalogi-1728388573.html

https://realty.ria.ru/20191202/1561836031.html

https://realty.ria.ru/20201124/nalogi-1585947488.html

https://realty.ria.ru/20200903/fns-1576663315.html

https://realty.ria.ru/20200706/1573959593.html

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://realty. ria.ru/docs/about/copyright.html

ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdnn21.img.ria.ru/images/07e5/03/11/1601597326_0:164:1438:1242_1920x0_80_0_0_8001534659c5795822b0fbbfb13d5215.jpgНедвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

федеральная налоговая служба (фнс россии), f.a.q. – риа недвижимость, жилье, налоги, имущество

В 2019 году кадастровую стоимость недвижимости установят в 65 регионах

Источник: Кадастровая палата по МО

В 2019 году 65 регионов России приступили к проведению государственной кадастровой оценки согласно 237-ФЗ. В 16 субъектах ГКО проводится в отношении всех видов объектов капитального строительства. Федеральная кадастровая палата рассказала, в каких регионах страны проводится ГКО в текущем году и какие объекты недвижимости она затрагивает.

В 16 субъектах ГКО проводится в отношении всех видов объектов капитального строительства. Федеральная кадастровая палата рассказала, в каких регионах страны проводится ГКО в текущем году и какие объекты недвижимости она затрагивает.

В ходе государственной кадастровой оценки (ГКО) устанавливается кадастровая стоимость объектов недвижимости – основа расчета налога на недвижимое имущество. Для того чтобы налог рассчитывался справедливо, требуется регулярная актуализация данных о кадастровой стоимости.

В 2019 году в 16 регионах ГКО затронет все объекты капитального строительства (то есть все здания, помещения, сооружения, объекты незавершенного строительства, машино-места, единые недвижимые комплексы). Это Кабардино-Балкарская Республика, Республика Карелия, Республика Саха (Якутия), Алтайский край, Приморский край, Ставропольский край, Хабаровский край, Астраханская область, Брянская область, Мурманская область, Орловская область, Псковская область, Свердловская область, Томская область, Ярославская область, Ханты-Мансийский АО.

В Вологодской, Кировской, Тульской областях и в городе Севастополе будут оцениваться все объекты капитального строительства за исключением единых недвижимых комплексов.

В целом ГКО по разным видам объектов недвижимости проводится в 65 регионах страны. Эксперты отмечают, что процесс кадастровой оценки в отношении разных видов недвижимости может быть постепенным.

«Например, Удмуртия в 2018 году провела кадастровую оценку помещений и объектов незавершенного строительства, в 2019 году проводит ГКО зданий, сооружений, машино-мест, единых недвижимых комплексов, земель сельхозназначения, особо охраняемых территорий, земель водного и лесного фонда. В 2020–2021 годах республика планирует оценить земельные участки промышленного назначения и земли населенных пунктов», – рассказывает эксперт Федеральной кадастровой палаты Татьяна фон Адеркас.

В Орловской области последняя кадастровая оценка объектов капитального строительства (зданий, помещений) была проведена в 2012 году, а земельных участков – в 2014. По данным регионального правительства, количество объектов капитального строительства с тех пор возросло более чем на 60% и на 10% – земельных участков, поставленных на кадастровый учет. В текущем году актуализацией данных о кадастровой стоимости занялось областное бюджетное учреждение. Работы охватили около миллиона различных объектов недвижимости.

По данным регионального правительства, количество объектов капитального строительства с тех пор возросло более чем на 60% и на 10% – земельных участков, поставленных на кадастровый учет. В текущем году актуализацией данных о кадастровой стоимости занялось областное бюджетное учреждение. Работы охватили около миллиона различных объектов недвижимости.

Во Владимирской области работы по определению кадастровой стоимости в этом году впервые проводят местные специалисты – специально созданное государственное бюджетное учреждение. Будет уточнена кадастровая стоимость земель сельхозназначения, особо охраняемых объектов и территорий, а также земель промышленности, энергетики, транспорта, связи, радиовещания, телевидения, информатики, земель для обеспечения космической деятельности, земель обороны, безопасности и иного специального назначения.

В России продолжается переходный период от определения кадастровой стоимости в соответствии с нормами 135-ФЗ к ее определению по нормам 237-ФЗ. При переходе на новый порядок проведения ГКО кадастровая стоимость определяется исключительно специально созданными в субъекте государственными бюджетными учреждениями. 237-ФЗ направлен на совершенствование государственной кадастровой оценки недвижимости и повышение открытости связанных с ней процедур на каждом этапе их проведения. Применение новых норм позволит обеспечить непрерывный мониторинг и анализ рынка недвижимости, своевременную корректировку данных в Едином госреестре недвижимости (ЕГРН), а также внедрение и развитие единых методологических стандартов проведения ГКО.

При переходе на новый порядок проведения ГКО кадастровая стоимость определяется исключительно специально созданными в субъекте государственными бюджетными учреждениями. 237-ФЗ направлен на совершенствование государственной кадастровой оценки недвижимости и повышение открытости связанных с ней процедур на каждом этапе их проведения. Применение новых норм позволит обеспечить непрерывный мониторинг и анализ рынка недвижимости, своевременную корректировку данных в Едином госреестре недвижимости (ЕГРН), а также внедрение и развитие единых методологических стандартов проведения ГКО.

Стоит отметить, что роль Федеральной кадастровой палаты в процессе определения кадастровой стоимости в рамках нового закона сводится только к предоставлению сведений о ней. К слову, и ранее, по старому закону, Кадастровой палатой никогда не проводилась кадастровая оценка, а при расчете кадастровой стоимости измененных характеристик объекта недвижимости использовалась утвержденная субъектом средняя стоимость одного квадратного метра.

При переходе на новые правила исправление ошибок, допущенных при установлении кадастровой стоимости, происходит через обращение в бюджетное учреждение по местоположению объекта недвижимости. Важным нововведением для всех заинтересованных лиц стало появление возможности подать в ГБУ региона замечания в период проведения кадастровой оценки, а для юридических лиц – отмена обязательного досудебного урегулирования споров, связанных с кадастровой стоимостью. «Еще один момент, на который стоит обратить внимание не только правообладателям недвижимости, но и исполнителям работ: теперь законом оговорена ответственность бюджетных учреждений за деятельность, связанную с определением кадастровой стоимости», – отмечает Татьяна фон Адеркас.

В 2018 году государственная кадастровая оценка недвижимости согласно 237-ФЗ была завершена в 34 регионах. Наибольшее число видов объектов недвижимости тогда было оценено в Московской области, Москве, Санкт-Петербурге, Карачаево-Черкесской Республике.

Напомним, ранее Федеральная кадастровая палата в связи с увеличением количества запросов от граждан по теме кадастровой оценки запустила проект

по повышению информирования владельцев недвижимости. Во всех регионах будут подготовлены разъяснения о проведении государственной кадастровой оценки, формировании кадастровой стоимости и порядке ее оспаривания.

Теги: Кадастровая палата, ЕГРН, 2019

Испанские налоги на недвижимость для нерезидентов

Обратите внимание, что информация, представленная в этой статье, представляет только общий интерес и не может быть истолкована или предназначена как замена профессиональной юридической консультации. Законы и налоговые ставки меняются со временем, поэтому эта информация может быть устаревшей. За последней информацией обращайтесь к налоговому специалисту или в налоговые органы. Нет никаких гарантий, что эта информация верна и актуальна, поэтому вы используете эту информацию на свой страх и риск.

Законы и налоговые ставки меняются со временем, поэтому эта информация может быть устаревшей. За последней информацией обращайтесь к налоговому специалисту или в налоговые органы. Нет никаких гарантий, что эта информация верна и актуальна, поэтому вы используете эту информацию на свой страх и риск.

В следующих таблицах объясняются налоги, которые нерезиденты обязаны платить испанским налоговым органам вследствие владения недвижимостью в Испании.

Налог, который вы платите, и декларация, которую вы должны подавать, во многом зависят от того, сдаете ли вы свою недвижимость в аренду или нет. Иностранцы могут быть удивлены, обнаружив, что они должны платить подоходный налог, даже если они не сдают в аренду свою недвижимость в Испании.

Испанский подоходный налог для нерезидентов, которые не сдают в аренду свою недвижимость в Испании (стандартная декларация)

| Испанское название | Impuesto de la renta de no резидент, declaración ordinaria (IRNR) |

| Описание | Вы платите эту версию подоходного налога в Испании, если применяются следующие условия: 1) Вы не проживают в Испании, 2) Вы владеете недвижимостью в Испании, 3) Недвижимость предназначена исключительно для личного пользования и вы не сдаете ее в аренду, 4) У вас нет другого источника налогооблагаемого дохода в Испании. Хотя вы не получаете доход от собственности, в глазах испанских налоговых органов вы по-прежнему получаете выгоду от владения недвижимостью в Испании и, следовательно, должны платить налог на вмененный доход. Хотя вы не получаете доход от собственности, в глазах испанских налоговых органов вы по-прежнему получаете выгоду от владения недвижимостью в Испании и, следовательно, должны платить налог на вмененный доход. |

| Налоговая база и ставка | Налоговая база: 2% от кадастровой стоимости недвижимости (указано в квитанции IBI) или 1,1%, если кадастровая стоимость была пересмотрена с 1 января 1994 г. Налоговая ставка 2016 : Жители ЕС, Исландии и Норвегии 19%, всех остальных 24%. |

| Форма | Используйте общий раздел 210-A и укажите вид дохода 02. |

| Даты | Представляется до 30 июня каждого года. Например, вы должны с 1 января по 30 июня 2006 года декларировать налог на прибыль в течение 2005 года. |

| Пример | Кадастровая стоимость собственности = 200 000 евро Базовая стоимость = 2200 евро Налог = 19% x 2200 евро = 418 Евро |

Испанский налог на имущество для нерезидентов (Patrimonio) с недвижимостью в Испании

| Испанское название | Impuesto sobre el Patrimonio (Patrimonio) Этот налог был отменен с 01.  01.2008, затем вновь введен в сентябре 2011 года на период с 20011 по 2012 год, а затем продлен до 2013 года. изменения и другие вопросы, которые подробно описаны в разделе, посвященном испанскому налогу на имущество Patrimonio 01.2008, затем вновь введен в сентябре 2011 года на период с 20011 по 2012 год, а затем продлен до 2013 года. изменения и другие вопросы, которые подробно описаны в разделе, посвященном испанскому налогу на имущество Patrimonio |

| Описание | Каждый, кто владеет недвижимостью в Испании (как резиденты, так и нерезиденты), должен платить ежегодный налог на имущество на основе чистая стоимость их активов в Испании после разрешенных вычетов, таких как ипотека.Этот налог взимается региональными правительствами. |

| Налоговая база и ставка | Налог основан на чистой стоимости вашей собственности (за вычетом ипотеки, если таковая имеется) или другой стоимости, которую налоговые органы сочтут целесообразной, с не облагаемой налогом скидкой в размере 700 000 евро. Ставка налога работает по скользящей шкале с предельными ставками от 0,2% до 2,5%. [ |

| Форма | 714 |

| Даты | Представлены в июне для предыдущего календарного года. |

| Пример | Зависит от автономного региона, в котором находится ваша недвижимость. Нет налога на богатство, который нужно платить в большинстве регионов, если чистая стоимость вашей собственности не превышает 700000 евро |

Испанский подоходный налог для нерезидентов, которые не сдают в аренду свою недвижимость в Испании, в сочетании с налогом на богатство

| Испанское название | Impuesto de la renta de no residence, y Patrimonio (IRNR y Patrimonio) Примечание. См. Изменения в налоге на имущество «patrimonio» выше.Пока не прояснится ситуация с налогом на имущество, трудно сказать, будет ли эта форма возвращена. Но вполне вероятно, что для большинства нерезидентов формы 210 (см. Выше «Declaración ordinaria Impuesto sobre la Renta de no Residentes») будет достаточно на 2011 и 2012 годы. |

| Описание | При определенных условиях не -резиденты могут платить два упомянутых выше налога (IRNR и Patrimonio) в одной декларации и с использованием одной и той же формы. Таким образом, это не дополнительный налог, а просто более удобный способ уплаты двух упомянутых выше налогов.Чтобы представить эти налоги вместе в одной и той же форме, вы должны соответствовать следующим условиям: 1) вы не проживаете в Испании 2) вы владеете только одной недвижимостью в Испании и 3) эта собственность предназначена исключительно для личного пользования и не сдается в аренду. . Таким образом, это не дополнительный налог, а просто более удобный способ уплаты двух упомянутых выше налогов.Чтобы представить эти налоги вместе в одной и той же форме, вы должны соответствовать следующим условиям: 1) вы не проживаете в Испании 2) вы владеете только одной недвижимостью в Испании и 3) эта собственность предназначена исключительно для личного пользования и не сдается в аренду. . |

| Налоговая база и ставка | Налог основан на чистой стоимости вашей собственности (за вычетом ипотеки, если таковая имеется) или другой стоимости, которую налоговые органы сочтут целесообразной, с не облагаемой налогом скидкой в размере 700 000 евро. Ставка налога работает по скользящей шкале с предельными ставками, начиная с 0.2% и повышается до 2,5%. |

| Форма | Раньше это была Форма 214 (отменена в 2008 г.) |

| Даты | Представляется в любое время в течение следующего календарного года, срок — 31 декабря. Таким образом, вы представите в 2013 году налоги в 2012 году. Таким образом, вы представите в 2013 году налоги в 2012 году. |

| Пример | Н / Д |

Испанский подоходный налог для нерезидентов, которые сдают в аренду свою недвижимость в Испании

| Испанское имя | Impuesto de la renta de no residence, declaración ordinaria (IRNR) |

| Описание | Если вы 1) не проживаете в Испании 2) владеете недвижимостью в Испании и 3) сдавая свою недвижимость в аренду, вы должны платить подоходный налог с арендной платы вместо вмененного налога, описанного выше.(Если вы сдаете свою недвижимость в аренду испанской компании, компания вычитает налог у источника и уплачивает его налоговым органам. В этих обстоятельствах нерезидент не обязан предоставлять формы 210 или 215.) (справка) |

| Налоговая база и ставка | Налоговая база — это чистая арендная плата, разрешенные вычеты расходов (с 01. 01.2010) и ставка налога в 2016 году: резиденты ЕС, Исландии и Норвегии 19%, все остальные 24% 01.2010) и ставка налога в 2016 году: резиденты ЕС, Исландии и Норвегии 19%, все остальные 24% |

| Форма | 210 (используйте общий раздел 210-A и укажите вид дохода 01) или 215 |

| Даты | 210 = ежемесячно, через месяц после уплаты аренды 215 = ежеквартально, в первые 20 дней месяца, следующего за концом квартала. |

| Пример | Годовой чистый доход от аренды в размере 20000 евро Налог @ 19% = 3800 евро |

Муниципальный налог на недвижимость в Испании

| Испанское название | Impuesto sobre Bienes Inmuebles (IBI) |

| Описание | Этот налог является испанским эквивалентом ставок муниципального налога и взимается местным правительством. |

| Налоговая база и ставка | Налоговой базой является кадастровая стоимость недвижимости, ставка варьируется от 0. От 405% до 1,166% в зависимости от региона. В следующей таблице показаны ставки по регионам и год, в котором кадастровая стоимость была обновлена. От 405% до 1,166% в зависимости от региона. В следующей таблице показаны ставки по регионам и год, в котором кадастровая стоимость была обновлена. |

| Форма | Н / Д |

| Даты | Устанавливаются местными властями |

| Пример | Различаются, но обычно будет 200 евро — 800 евро в год. |

Примечания по налогу на недвижимость в Испании

Кадастровая стоимость

Кадастровая стоимость (катастрофическая доблесть) — это оценочная стоимость собственности, определяемая муниципальным правительством.Кадастровая стоимость обычно намного ниже рыночной стоимости недвижимости. Кадастровая стоимость недвижимости указывается в квитанциях по муниципальному налогу на имущество (IBI).

Совместное владение

Имейте в виду, что если собственность принадлежит супружеской паре или разделяется разными лицами, во многих случаях они будут рассматриваться как отдельные налогоплательщики и должны будут подавать декларации отдельно.

Налог на прирост капитала

При продаже нерезиденты должны уплатить прирост капитала в Испании в размере разницы между стоимостью продажи и стоимостью приобретения своей собственности.

Другие источники налоговой информации в Испании

Обратите внимание, что испанская налоговая служба постоянно меняет свои страницы, поэтому ссылки ниже могут быть временно устаревшими (я проверяю их каждые несколько месяцев).

НАЛОГ НА СОБСТВЕННОСТЬ В ИТАЛИИ: ПОЛНОЕ РУКОВОДСТВО НА 2020 ГОД

У вас есть недвижимость в Италии? Или вы планируете его купить?

Итальянский сектор недвижимости процветал за последние года из-за роста количества авиакомпаний, прибывающих в Италию, снижения цен на поездки и железнодорожной системы , которая была значительно улучшена за последнее десятилетие, что сделало путешествие по городам быстрым. и доступный.

Здесь, в этой статье, вы можете найти полезные советы, и предложения, того, что вы можете ожидать при покупке и обслуживании дома в Италии.

Покупка дома в Италии: какие налоги платить?

При покупке недвижимости необходимо учитывать несколько налогов. Они могут различаться в зависимости от типа или свойства , его состояния и его назначения ; некоторые из них изменяют стоимость, и поэтому их нельзя игнорировать.

Мы перечислим их здесь для вас.

1. Гербовый сбор

Этот налог составляет от 2% до 9% от кадастровой стоимости дома. Однако она никогда не будет меньше 1000 евро, независимо от стоимости недвижимости.Если вы покупаете у частного лица, вы не платите НДС.

Кроме того, если эта недвижимость является вашим основным местом жительства в Италии и вы проводите здесь более 6 месяцев в году, налог составит только 2% от кадастровой стоимости.

С другой стороны, если это ваша вторая недвижимость и вы не являетесь постоянным резидентом, этот налог повышается до 9% от кадастровой стоимости.

В случае, если покупка была предоставлена зарегистрированной компанией в Италии, налог составит всего 200 € .

У вас также есть возможность заявить налоговому агентству , что вы станете резидентом в течение 18 месяцев с момента покупки.

Вот полезная схема, предоставленная Gateaway:

Кадастровая стоимость многих итальянских объектов недвижимости по-прежнему намного ниже, чем фактическая рыночная стоимость , поскольку расчет фактически повторяется, когда наступает время продажи недвижимости, а многие дома уже несколько десятилетий принадлежат одному и тому же владельцу.В акте продажи дома указывается кадастровая стоимость .

Акт (по-итальянски rogito), или публичный документ купли-продажи , по сути, представляет собой договор, по которому оформляется передача права собственности на дом, и цена, которую покупатель уплатил продавцу для страхования Это.

2. Земельный кадастр

Налог на регистрацию земли или по-итальянски «i mposta catastale » — это фиксированная плата, которая варьируется от 50 евро (если вы покупаете дом у частного продавца) до 200 евро (если вы покупаете дом у зарегистрированной компании в Италии. ).

Это связано с изменением права собственности на объект в кадастровых списках.

3. Ипотечный налог

Ипотечный налог, или, по-итальянски, «imsta ipotecaria», также является фиксированным и варьируется от 50 евро (если вы покупаете дом у частного продавца) до 200 евро (если вы покупаете дом у зарегистрированной компании в Италии).

4. НДС

НДС (налог на добавленную стоимость) или IVA , как его называют по-итальянски, уплачивается при каждой покупке, и дом не является исключением.

Если вы покупаете у частного продавца, НДС не взимается; однако варьируется от 4% до 22% в случае покупки у зарегистрированной компании. Этот налог варьируется в зависимости от того, покупаете ли вы первичный дом (4%), вторичный (10%) или роскошный дом (22%).

Этот налог варьируется в зависимости от того, покупаете ли вы первичный дом (4%), вторичный (10%) или роскошный дом (22%).

5. Налог на прирост капитала

Налог на прирост капитала или plusvalenza пропорционален приросту капитала, который вы получаете продавец от продажи собственности. Это налог, который действует только на продавца.Вот три аспекта, которые следует учитывать при использовании этого налога:

- Этот налог не взимается, если вы владеете домом более 5 лет.

- Если вы не являетесь резидентом Италии, возможно, вам придется заплатить этот налог в своей стране.

- Во всех остальных случаях вам придется заплатить около 26% от чистой прибыли дома; чтобы рассчитать это, вы должны вычесть из прибыли налоги, агентские и строительные работы, которые вы сделали для этого дома. Возможно, вам понадобится бухгалтер, который поможет вам их рассчитать.

- Есть много освобождений от этого налога, и в большинстве случаев вам не придется беспокоиться об этом.

- Это налогообложение прироста капитала от продажи собственности было применено, чтобы избежать покупки дома только в спекулятивных целях.

6. Нотариальные расходы

В Италии, как и во многих других странах, вам понадобится нотариус для подтверждения договора купли-продажи и проверки того, что все 100% юридически соответствует .

Это не налог, но это стоимость, которую вы должны учитывать.

Нотариальные расходы могут варьироваться в зависимости от типа покупки , которую вы совершаете. Является ли недвижимость жилой, коммерческой или вы меняете назначение собственности до покупки ? Есть ли сдача в аренду? Это может повлиять на расходы, связанные с наймом нотариуса. Для оформления покупки дома расходы на нотариуса, как правило, составляют не менее 1000 € или 1% от стоимости сделки .

7. Агентское вознаграждение

Если вы покупаете дом у агентства недвижимости , имейте в виду, что вам придется заплатить определенный процент от транзакции агентству недвижимости, которое ведет переговоры о сделке. В среднем процентное соотношение агентств недвижимости в Италии для покупателя варьируется от 1% до 5% в зависимости от компании.

В среднем процентное соотношение агентств недвижимости в Италии для покупателя варьируется от 1% до 5% в зависимости от компании.Полезная схема для понимания всех налогов Здесь в этой таблице вы можете найти все расходы, связанные с покупкой недвижимости в Италии.

Расходы и налоги, связанные с владением домом в Италии

Стоимость содержания недвижимости в Италии рассчитать намного проще. Это: IMU, Tasi e Tari , и вместе они называются IUC, «Imposta unica comunale» или в английском языке «единый муниципальный налог».

1. IMU

Когда-то называвшееся ICI, IMU — это обычный итальянский налог на недвижимость , как и во многих других странах.

Если ваша недвижимость в Италии является вашим основным местом жительства, и вы живете здесь более 6 месяцев в году, вам не нужно платить этот налог.

Однако, если дом классифицируется как люкс, , вы все равно должны его заплатить, независимо от того, является ли это вашим основным местом жительства. Таким образом, вы также должны заплатить этот налог, если недвижимость в Италии является вашим вторым домом.

Таким образом, вы также должны заплатить этот налог, если недвижимость в Италии является вашим вторым домом.

Это примерно 5% катастрофической стоимости дома плюс 5%, умноженные на коэффициент, который варьируется от города к городу.

В целом в среднем составляет 1,06% от переоцененной кадастровой стоимости.

Муниципалитет, где находится ваша недвижимость, не будет отправлять вам счет на дом, а только уведомит вас о сроке и используемом коэффициенте.

Для выполнения расчета и фактического платежа вам может потребоваться обсудить это с вашим бухгалтером.

2.ТАСИ

Это налог на услуги, предоставляемые ратушей или по-итальянски « municipio ». Он варьируется от города к городу и не существует в автономных провинциях Тренто и Больцано.

Даже если вы решите снять свое жилье на время, пока не живете в своем доме в Италии, вы все равно обязаны уплатить этот налог. Поэтому вы можете включить эти расходы в арендную плату.

3. ТАРИ

Это налог на вывоз мусора .Он должен выплачиваться только один раз в год и включает фиксированную плату, зависящую от квадратных метров дома и количества людей, проживающих в этом месте.

По поводу этого налога вы получите письмо прямо на свой домашний адрес.

Когда платить

ИДУ следует проводить два раза в год. Первый крайний срок — июня года, а второй — декабря года.

Поскольку ИДУ, так и ТАСИ нужно платить как в июне, так и в декабре.

Полезные советы

Учтите также, что эти налоги могут варьироваться в зависимости от типа вашего имущества.

В таблице ниже вы можете найти более подробную информацию об этой особенности.

Окончательное рассмотрение

Это основные налоги, о которых вам следует знать в Италии.Расслабьтесь, не паникуйте и изучайте их!

Кроме того, может существовать множество льгот и государственных льгот при покупке и содержании дома в Италии в зависимости от типа собственности и ее условий.

Всегда спрашивайте тип собственности , к которому относится ваш дом, у вашего бухгалтера и как наиболее удобно использовать вашу собственность с учетом вашей ситуации.

Если вы покупаете дом в Италии, мы настоятельно рекомендуем вам спросить о эти налоги вашему продавцу .

Большинство налогов, упомянутых здесь, теперь можно уплатить онлайн без особой суеты.

Если вы планируете арендовать свою недвижимость в Италии или вести бизнес по краткосрочной аренде в Италии, ознакомьтесь также с моей статьей о том, как запустить airbnb в Италии.

Если вы хотите узнать больше по этой теме, я предлагаю вам ознакомиться с моей книгой «Руководство покупателя итальянской недвижимости: исчерпывающее руководство по владению недвижимостью в Италии для англоговорящих, эмигрантов и нерезидентов Италии».

Ознакомьтесь также с нашими статьями о заполнении налоговой декларации в Италии, налогах на airbnb в Италии или нашим руководством по выходу на пенсию в Италии.

Об авторе сообщения

Николо Болла

Вернувшись в Италию из США в 2013 году, я понял, насколько необходима бухгалтерская и налоговая фирма, чтобы помочь эмигрантам, живущим в Италии, соблюдать местные налоговые правила.

Моя идея зародилась, когда мне пришлось самому пройти через сложную итальянскую налоговую систему, и именно тогда я начал бухгалтерский учет Bolla. Его миссия очень проста, но утопична: сделать итальянские налоги легкими и управляемыми.

В Accounting Bolla мы стремимся помогать нашим клиентам простыми решениями.

С 2017 года мы можем с гордостью заявить, что помогли тысячам клиентов оптимизировать налоги и безопасно инвестировать в Италию.

Мы помогаем продавать бизнес электронной коммерции в Италии из ЕС. Если вас не устраивает НДС в Италии, мы разберемся с этим.

Если вас не устраивает НДС в Италии, мы разберемся с этим.

Недвижимое имущество: где, почему и как оно должно облагаться налогом ?, Примечания к политике SUERF.:. SUERF

Автор (ы): Дорис Праммер

Дата публикации: апр 2021

Записка о политике SUERF, выпуск № 230 1

от Дорис Праммер

Oesterreichische Nationalbank

Коды JEL: D14, h31, h33, R38.

Ключевые слова: Жилищное налогообложение, частное жилье, периодический налог на имущество.

Загрузить: Записка о политике SUERF, выпуск № 230 (0,66 МБ)

Эта записка о политике рассматривает текущее налогообложение недвижимого имущества в зоне евро / ЕС в перспективе с теоретическими соображениями передовой практики на основе обзора литературы. В частности, он исследует литературу по налогообложению недвижимого имущества по двум параметрам, распространенным в литературе: i) в соответствии с типом недвижимости в течение ее жизненного цикла и ii) в соответствии с типом налога. Первая часть литературы соглашается с тем, что налогообложение недвижимого имущества должно быть нейтральным, насколько это возможно, чтобы избежать чрезмерно искажающего поведения по отношению к другим активам / потребительским товарам. Вторая цепочка оценивает один конкретный налог на имущество с точки зрения эффективности, справедливости, налогового федерализма и политической экономии. В соответствии с теоретическими достоинствами, большая часть этой части литературы посвящена периодическому налогообложению жилой недвижимости. Ключевой посыл обоих направлений заключается в том, что использование теоретических преимуществ налогообложения недвижимого имущества на практике затруднено из-за налоговой структуры и политической экономии.Следовательно, практическое налогообложение недвижимости сильно отличается от теоретических соображений передовой практики.

Первая часть литературы соглашается с тем, что налогообложение недвижимого имущества должно быть нейтральным, насколько это возможно, чтобы избежать чрезмерно искажающего поведения по отношению к другим активам / потребительским товарам. Вторая цепочка оценивает один конкретный налог на имущество с точки зрения эффективности, справедливости, налогового федерализма и политической экономии. В соответствии с теоретическими достоинствами, большая часть этой части литературы посвящена периодическому налогообложению жилой недвижимости. Ключевой посыл обоих направлений заключается в том, что использование теоретических преимуществ налогообложения недвижимого имущества на практике затруднено из-за налоговой структуры и политической экономии.Следовательно, практическое налогообложение недвижимости сильно отличается от теоретических соображений передовой практики.

1. Практическое налогообложение недвижимого имущества

Прежде чем обращаться к литературе по налогообложению недвижимого имущества, естественной отправной точкой является напоминание о том, где в течение своего жизненного цикла недвижимое имущество фактически облагается каким налогом. График 1 дает обзор наиболее распространенных налогов на недвижимое имущество, применяемых в ЕС в течение жизненного цикла объекта. Он начинается с налогов, подлежащих уплате при первой покупке для владельца, и заканчивается передачей объекта новому владельцу, когда жизненный цикл объекта — и налоговые обязательства — возобновляются.

График 1 дает обзор наиболее распространенных налогов на недвижимое имущество, применяемых в ЕС в течение жизненного цикла объекта. Он начинается с налогов, подлежащих уплате при первой покупке для владельца, и заканчивается передачей объекта новому владельцу, когда жизненный цикл объекта — и налоговые обязательства — возобновляются.

График 1:

Покупка недвижимого имущества облагается налогом на передачу собственности почти во всех странах-членах ЕС (за исключением Эстонии, Литвы, Словакии). Этот налог обычно основан на акции, а именно на стоимости собственности, обычно измеряемой (некоторой долей) цены сделки. Максимальные установленные законом налоговые ставки достигают 12,5% от цены сделки в Бельгии (см. Таблицу 1) с различными льготами и вычетами для впервые покупающих, постоянных резиденций или небольшой / недорогой недвижимости.Новостройки облагаются НДС на основе цены сделки в большинстве стран-членов ЕС, который иногда заменяет (низкие) налоги на передачу собственности. Кроме того, все государства-члены ЕС взимают своего рода гербовый сбор, связанный с юридическим признанием передачи недвижимого имущества и его регистрацией.

Кроме того, все государства-члены ЕС взимают своего рода гербовый сбор, связанный с юридическим признанием передачи недвижимого имущества и его регистрацией.

Право собственности на недвижимое имущество облагается периодическими налогами на имущество. Основным случаем периодического налога на жилую недвижимость является фиксированная ставка, взимаемая местными властями с кадастровой стоимости недвижимости.Некоторые, особенно новые, государства-члены взимают местные налоги на недвижимость в зависимости от района (Brzeski et al., 2019). Только несколько государств-членов, а именно Хорватия2, Мальта, Эстония и Италия3, не взимают регулярных налогов на недвижимость. Несмотря на их широкое использование, поступления от периодических налогов на недвижимое имущество довольно низки, составляя в среднем всего 1,5% ВВП в ЕС-28 в 2019 году (в среднем по ЕС: 1,3% ВВП). Это связано с использованием кадастровой стоимости в качестве налоговой базы, которая часто не соответствует актуальной рыночной стоимости. Кадастровая стоимость в Германии и Австрии особенно устарела — начиная с 1960-х и 1970-х годов, соответственно.4 Таким образом, неявная регулярная ставка налога на недвижимость намного ниже 0,5% (от фонда недвижимости) в зоне евро (см. Таблицу 1). , несмотря на значительно более высокие налоговые ставки, установленные законом. Альтернативой регулярному налогообложению недвижимого имущества является налог на вмененную арендную плату. В этом случае налог взимается с фиктивного потока доходов от аренды — обычно путем добавления его к другим категориям доходов; Однако в настоящее время он применяется только в Нидерландах к основным жилищам.5

Кадастровая стоимость в Германии и Австрии особенно устарела — начиная с 1960-х и 1970-х годов, соответственно.4 Таким образом, неявная регулярная ставка налога на недвижимость намного ниже 0,5% (от фонда недвижимости) в зоне евро (см. Таблицу 1). , несмотря на значительно более высокие налоговые ставки, установленные законом. Альтернативой регулярному налогообложению недвижимого имущества является налог на вмененную арендную плату. В этом случае налог взимается с фиктивного потока доходов от аренды — обычно путем добавления его к другим категориям доходов; Однако в настоящее время он применяется только в Нидерландах к основным жилищам.5

Если владелец сдает недвижимость в аренду и получает фактический доход от аренды, аргументы в пользу налога на фактический поток дохода от аренды очевидны. Этот доход подлежит некоторому подоходному налогу во всех странах-членах ЕС. Если частная покупка недвижимого имущества финансируется за счет ипотеки, процентные ставки по ипотеке хотя бы частично вычитаются примерно в 2/3 стран-членов ЕС (Johannesson-Linden and Gayer, 2012; Fatica and Prammer, 2018) 6

Продажа недвижимого имущества обычно облагается налогом на прирост капитала, при этом разница между продажей и общей покупной ценой облагается налогом почти во всех странах-членах ЕС (см. Таблицу 1).В то же время те государства-члены, которые облагают прибыль налогом, предоставляют щедрые льготы для основного места жительства. Обычно прирост капитала в основном месте проживания не облагается налогом при условии минимального срока владения (2-5 лет) или при условии, что прирост капитала реинвестируется в приобретение нового основного места жительства (например, в Испании). Если недвижимое имущество передается бесплатно в случае наследования или дарения, передача подлежит обложению налогом на наследство / дарение примерно в половине стран-членов ЕС7.Даже если в стране не применяется общий налог на наследство / дарение, бесплатная передача недвижимого имущества может по-прежнему облагаться налогом (например, в Австрии).

Таблицу 1).В то же время те государства-члены, которые облагают прибыль налогом, предоставляют щедрые льготы для основного места жительства. Обычно прирост капитала в основном месте проживания не облагается налогом при условии минимального срока владения (2-5 лет) или при условии, что прирост капитала реинвестируется в приобретение нового основного места жительства (например, в Испании). Если недвижимое имущество передается бесплатно в случае наследования или дарения, передача подлежит обложению налогом на наследство / дарение примерно в половине стран-членов ЕС7.Даже если в стране не применяется общий налог на наследство / дарение, бесплатная передача недвижимого имущества может по-прежнему облагаться налогом (например, в Австрии).

2. Теоретическое налогообложение недвижимого имущества.

Обширную литературу по налогообложению недвижимого имущества можно разделить на две группы. Первый касается налогообложения одного типа недвижимости в течение ее жизненного цикла, например, жилья, занимаемого владельцами. Он подчеркивает искажения, которые налогообложение собственности вносит в решения об инвестициях и потреблении жилья по сравнению с другими активами / потребительскими товарами.Вторая часть оценивает преимущества и недостатки одного конкретного налога на недвижимое имущество (в определенный момент жизненного цикла), например, регулярного налогообложения собственности. В литературе проводится оценка налогов с учетом вызванных искажений, их эффективности и действенности для экономического роста, справедливости и справедливости, соображений бюджетного федерализма и препятствий политической экономии.

Он подчеркивает искажения, которые налогообложение собственности вносит в решения об инвестициях и потреблении жилья по сравнению с другими активами / потребительскими товарами.Вторая часть оценивает преимущества и недостатки одного конкретного налога на недвижимое имущество (в определенный момент жизненного цикла), например, регулярного налогообложения собственности. В литературе проводится оценка налогов с учетом вызванных искажений, их эффективности и действенности для экономического роста, справедливости и справедливости, соображений бюджетного федерализма и препятствий политической экономии.

Налогообложение одного вида недвижимого имущества на протяжении его жизненного цикла

Недвижимость может быть сдана в аренду на рынке домовладельцем, для инвестиций и использования в качестве бизнес-ресурсов фирмой или для инвестиций и собственного использования владельцем-арендатором.Согласно теории оптимального налогообложения, эти разные цели недвижимого имущества требуют разного налогообложения. Дело осложняется тем, что способы использования могут со временем меняться.

Дело осложняется тем, что способы использования могут со временем меняться.

Жилье, занимаемое собственником, выполняет двоякую функцию для своих владельцев: во-первых, жилье обычно представляет собой самый крупный актив домохозяйства; во-вторых, проживание в доме обеспечивает поток услуг, потребляемых владельцем. Если преобладает первая точка зрения, то жилье, занимаемое владельцами, должно облагаться налогом, как любой другой актив для достижения нейтрального налогообложения, в то время как вторая точка зрения требует налогообложения жилья, занимаемого владельцами, как любого другого потребительского товара длительного пользования.

Налоговый нейтралитет занимаемого владельцами жилья по отношению к другим активам, следовательно, потребует налогообложения чистой прибыли от владения домом, то есть налогообложения вмененной арендной платы (фиктивного дохода от аренды), а также прироста капитала от продажи собственности с учетом вычета затрат, таких как амортизация и затраты на техническое обслуживание, а также процентные платежи в случае покупки, финансируемой за счет заемных средств. На практике, как указывалось выше, нынешний режим налогообложения жилья оставляет условно исчисленную арендную плату и прирост капитала для первичного жилья в основном не облагаемым налогом, но допускает вычет процентов по ипотеке.Следовательно, стоимость использования жилищного капитала снижается почти на 40 процентов по сравнению с эффективным уровнем при нейтральном налогообложении в зоне евро, что приводит к избыточному потреблению жилищных услуг, эквивалентному примерно 30 процентам финансовых активов в портфелях домашних хозяйств (Fatica и Prammer 2018) .8

На практике, как указывалось выше, нынешний режим налогообложения жилья оставляет условно исчисленную арендную плату и прирост капитала для первичного жилья в основном не облагаемым налогом, но допускает вычет процентов по ипотеке.Следовательно, стоимость использования жилищного капитала снижается почти на 40 процентов по сравнению с эффективным уровнем при нейтральном налогообложении в зоне евро, что приводит к избыточному потреблению жилищных услуг, эквивалентному примерно 30 процентам финансовых активов в портфелях домашних хозяйств (Fatica и Prammer 2018) .8

Если жилье рассматривается как потребительский товар (очень) длительного пользования, оно должно облагаться НДС. Действительно, в большинстве стран-членов ЕС новостройки облагаются НДС. Однако первоначальная цена приобретения может быть плохим показателем для потока услуг для очень долгоживущих продуктов, таких как жилье.Следовательно, как указано в Mirrlees Review (Mirrlees et al., 2011), ежегодный налог, связанный с потребительской стоимостью собственности, является более эффективным способом налогообложения жилья. Он учитывает изменения в стоимости жилищных услуг и может применяться к существующему жилищному фонду9. На практике регулярные налоги на недвижимость или вмененный налог на ренту, адекватно отражающие (потребительскую) стоимость собственности, будут выполнять эту работу эффективно.

Он учитывает изменения в стоимости жилищных услуг и может применяться к существующему жилищному фонду9. На практике регулярные налоги на недвижимость или вмененный налог на ренту, адекватно отражающие (потребительскую) стоимость собственности, будут выполнять эту работу эффективно.

Налогообложение недвижимости с упором на один конкретный вид налога

Большая часть литературы по налогообложению недвижимого имущества сосредоточена на одном конкретном типе налога и оценивает его достоинства и недостатки в отношении i) соображений эффективности и действенности, ii) соображений справедливости / равноправия, iii) соображений бюджетного федерализма и iv) соображений политической экономии. .Текущий налог на недвижимость на жилую недвижимость был в центре внимания литературы, в то время как налоги на передачу собственности в последнее время привлекают больше внимания, в частности, как возможный инструмент макропруденциальной политики.

Давняя традиция регулярных налогов на недвижимость заключается в их прозрачности, относительной простоте администрирования, их пригодности в качестве стабильного источника доходов для субцентральных органов власти и их экономической эффективности. Международные организации, такие как ЕС и ОЭСР, постоянно требуют, чтобы налоги были переведены с искажающего налогообложения на рабочую силу на налогообложение собственности по соображениям эффективности и справедливости.Действительно, регулярные налоги на собственность обычно считаются одними из наименее пагубных для экономического роста (Arnold 2008), в то же время они учитывают цели справедливости (Cournède et al 2013).

Международные организации, такие как ЕС и ОЭСР, постоянно требуют, чтобы налоги были переведены с искажающего налогообложения на рабочую силу на налогообложение собственности по соображениям эффективности и справедливости.Действительно, регулярные налоги на собственность обычно считаются одними из наименее пагубных для экономического роста (Arnold 2008), в то же время они учитывают цели справедливости (Cournède et al 2013).

Однако в большинстве государств-членов налоги на недвижимость взимаются не с недавно обновленных рыночных стоимостей, а с устаревших кадастровых стоимостей (сравните раздел 1), а иногда и с привязкой к площади. Хотя это ограничивает риск недоинвестирования в жилищное строительство из-за налогов и, кроме того, стабилизирует доходы от налога на имущество для государств-членов, сама эта особенность структуры налога на имущество подвергается резкой критике.Во-первых, рыночные изменения не отражаются, и, следовательно, налог не может внести значительный вклад в смягчение цикла подъемов и спадов на рынках недвижимости и, таким образом, ограничен в снижении колебаний в экономике. 10 Во-вторых, налог не воспринимается как справедливый или справедливый. прогрессивный. Те, кто стал относительно богаче на рынке или пользуются большим количеством удобств в районе (которые должны быть капитализированы в цены на жилье) по сравнению с тем временем, когда была установлена кадастровая стоимость, платят тот же налог на недвижимость, что и те, у которых стоимость собственности не изменилась.Налог на стоимость собственности не привязан к текущему доходу, что делает его особенно обременительным для домохозяйств с низким доходом и богатым жильем, таких как домохозяйства пожилого возраста.

10 Во-вторых, налог не воспринимается как справедливый или справедливый. прогрессивный. Те, кто стал относительно богаче на рынке или пользуются большим количеством удобств в районе (которые должны быть капитализированы в цены на жилье) по сравнению с тем временем, когда была установлена кадастровая стоимость, платят тот же налог на недвижимость, что и те, у которых стоимость собственности не изменилась.Налог на стоимость собственности не привязан к текущему доходу, что делает его особенно обременительным для домохозяйств с низким доходом и богатым жильем, таких как домохозяйства пожилого возраста.

Учитывая практические недостатки повторяющегося налога на недвижимость, экономисты неоднократно выдвигали предложения по реформе, чтобы в полной мере воспользоваться теоретическими преимуществами регулярного налога на недвижимость. Среди наиболее часто высказываемых потребностей в реформе — необходимость обновления налоговой базы до рыночной стоимости для повышения справедливости налога (Norregaard, 2013; Slack and Bird, 2014; Blöchliger, 2015). Проблема резервирования справедливости / распределения может быть решена с увеличением прогрессивности налоговой структуры, например: освобождениями или налоговыми льготами по налогу на имущество (в зависимости от дохода) для домохозяйств с низким доходом или прогрессивными налоговыми ставками. Налоговые отсрочки для пенсионеров укрепят принцип платежеспособности домохозяйств пожилого возраста (Slack and Bird, 2015). Более радикальный подход был предложен в работе ОЭСР11, предлагая налогообложение недвижимого имущества через систему подоходного налога посредством налогообложения вмененной ренты вместе с доходом из других источников.

Проблема резервирования справедливости / распределения может быть решена с увеличением прогрессивности налоговой структуры, например: освобождениями или налоговыми льготами по налогу на имущество (в зависимости от дохода) для домохозяйств с низким доходом или прогрессивными налоговыми ставками. Налоговые отсрочки для пенсионеров укрепят принцип платежеспособности домохозяйств пожилого возраста (Slack and Bird, 2015). Более радикальный подход был предложен в работе ОЭСР11, предлагая налогообложение недвижимого имущества через систему подоходного налога посредством налогообложения вмененной ренты вместе с доходом из других источников.

Несмотря на то, что предложения по реформе многочисленны, фактические текущие реформы налога на имущество остаются ограниченными по количеству и размеру. Это может быть связано с двумя факторами: i) рамками фискального федерализма и ii) соображениями политической экономии. Поскольку периодические налоги на имущество обычно передаются субцентральным правительствам, любое изменение структуры налога на имущество может привести к необходимости изменения межправительственных схем передачи (Blöchliger, 2015; Norregaard, 2013).![]() Даже если правильно спланированная реформа смягчила некоторые из оговорок политической экономии, таких как предполагаемая регрессивность и несправедливость из-за устаревшей рыночной стоимости или проблем для домашних хозяйств с ограниченной ликвидностью, налог на недвижимость остается вмененным налогом, основанным на оценочной (рыночной) стоимости.Поскольку налог на имущество капитализируется в ценах на недвижимость, любая реформа приведет к появлению как победителей, так и проигравших, тогда как проигравшие обычно более громко заявляют о себе, что приведет к «налоговым бунтам» (Blöchliger, 2015). Таким образом, Slack and Bird (2014) объясняют ограниченный интерес к реформам налога на имущество политическими соображениями, которые перевешивают экономические принципы, поскольку стабильность часто предпочтительнее справедливости и эффективности.