Налог на землю и дом 2019: Налоговый калькулятор — Расчет земельного налога и налога на имущество физических лиц | ФНС России

Уплати за дачку: полный гид по налогам на загородный дом

https://realty.ria.ru/20190326/1552117042.html

Уплати за дачку: полный гид по налогам на загородный дом

Уплати за дачку: полный гид по налогам на загородный дом — Недвижимость РИА Новости, 26.03.2019

Уплати за дачку: полный гид по налогам на загородный дом

С тех пор, как налоги стали существенной статьей расходов, собственники загородных домов пытаются разобраться, что и за что они должны платить, можно ли платить Недвижимость РИА Новости, 26.03.2019

2019-03-26T14:25

2019-03-26T14:25

2019-03-26T14:25

f.a.q. – риа недвижимость

загородная недвижимость

налоги

снт

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/realty/40856/60/408566062_0:318:3076:2048_1920x0_80_0_0_7c8f19d067c3c50a32936b3de9643c36.jpg

С тех пор, как налоги стали существенной статьей расходов, собственники загородных домов пытаются разобраться, что и за что они должны платить, можно ли платить меньше и как не попасть на огромные штрафы и суды. Сайт «РИА Недвижимость» попросил экспертов ответить на самые распространенные вопросы о налогообложении загородной недвижимости. Материал подготовлен при участии старшего партнера, адвоката АК «Бородин и Партнеры» Алексея Пауля, партнёра, руководителя налоговой практики юридической фирмы Five Stones Consulting Екатерины Болдиновой, руководителя практики «Налоги» юридической фирмы «Интеллектуальный капитал» Сергея Колесникова и генерального директора “Лазарчук и Партнеры” Виталия Лазарчука.

Сайт «РИА Недвижимость» попросил экспертов ответить на самые распространенные вопросы о налогообложении загородной недвижимости. Материал подготовлен при участии старшего партнера, адвоката АК «Бородин и Партнеры» Алексея Пауля, партнёра, руководителя налоговой практики юридической фирмы Five Stones Consulting Екатерины Болдиновой, руководителя практики «Налоги» юридической фирмы «Интеллектуальный капитал» Сергея Колесникова и генерального директора “Лазарчук и Партнеры” Виталия Лазарчука.

https://realty.ria.ru/20190304/1551525381.html

https://realty.ria.ru/20160927/407994666.html

https://realty.ria.ru/20170502/408558883.html

https://realty.ria.ru/20170727/408788236.html

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2019

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og. xn--p1ai/awards/

xn--p1ai/awards/

Новости

ru-RU

https://realty.ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdnn21.img.ria.ru/images/realty/40856/60/408566062_345:0:3076:2048_1920x0_80_0_0_4e32232834aaf8f38a43e3cd91f8f858.jpgНедвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Недвижимость РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

f.a.q. – риа недвижимость, загородная недвижимость, налоги, снт

как проверить и правильно рассчитать

56Земельный налог

Специалист по налогообложению

8 660

В данной статье мы разберем, что такое земельный налог, как он считается, какие существуют льготы и правила уплаты. А также рассмотрим, в чем разница между земельным налогом для физлиц и для юридических лиц, и в каких случаях платить налог на землю не требуется.

А также рассмотрим, в чем разница между земельным налогом для физлиц и для юридических лиц, и в каких случаях платить налог на землю не требуется.

Что такое земельный налог

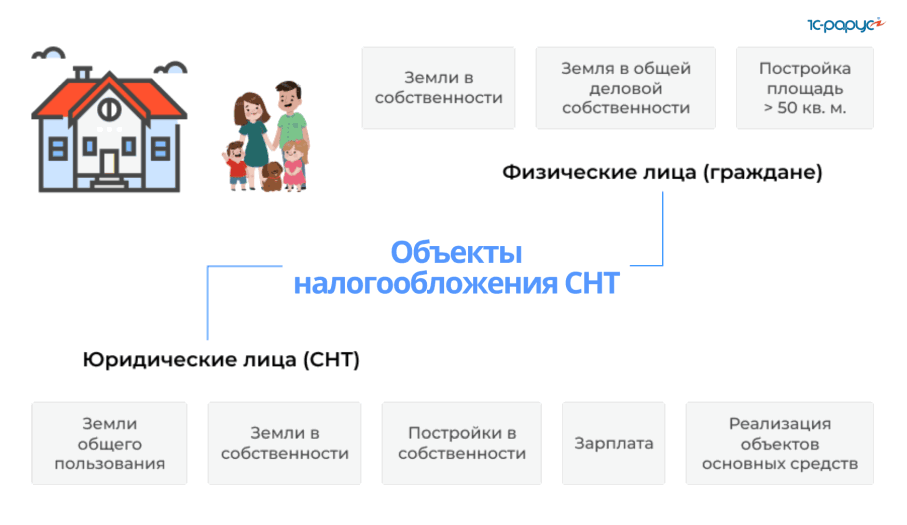

В НК РФ особая роль отведена налогу на землю. Данный вид «государственных поборов» является обязательным.

Распространяется данная обязанность как на физические, так и на юридические лица, которые в собственности имеют земельные участки, которые используются под бытовые, производственные или коммерческие нужды.

За какие земельные участки нужно платить

Объектами налогообложения в данном случае являются земельные участки, которые расположены:

- В границах муниципального образования

И в границах городов федерального значения:

- Москвы

- Санкт-Петербурга

- Севастополя

На территории, которых введен налог на землю.

За какую землю платить не нужно

Если земельный участок входит в состав многоквартирного дома, изъят из оборота или состава земель лесного фонда, а также занят водными объектами, находящимися в госсобственности, то налоговой ставкой они не облагаются.

То же самое касается и земель, которые ограничены в обороте законодательством РФ: музеи-заповедники, объекты археологического или культурного наследия и т.д.

Как рассчитывается налог на землю

Налоговой базой, то есть суммой, с которой будет рассчитываться платеж, является кадастровая стоимость земли на 1 января того года, за который идет расчет. То есть при расчете оплаты за землю за 2019г., отправной точкой будет кадастровая стоимость по состоянию на 1 января 2019г.

Кадастровая стоимость берется из данных Росреестра.

Формула принята такая:

Налог = (КС (кадастровая стоимость земли) – льгота (если есть)) * НС (налоговую ставку)

В зависимости от вида земли ставки разные, но об этом чуть позже.

Земельный налог для физических лиц

Физические лица должны платить, если земля в их собственности, а также если у них есть право постоянного (бессрочного) пользования или это пожизненно наследуемое владение. В отношении земельных участков, нужно будет заплатить, если они зарегистрированы в ЕГРН, а также признаны объектами налогообложения.

Но если вы физлицо и вы пользуетесь земельным участком на праве:

- Аренды

- Безвозмездного срочного пользования

- Безвозмездного пользования

То платить за землю не придется.

Земельный налог для юридических лиц

Налоговый платеж за землю для юридических лиц должен рассчитываться самостоятельно, предоставляя декларацию в Налоговый орган не позднее 1 февраля года, следующего за истекшим налоговым периодом.

Ставки земельного налога

Ставки устанавливаются нормативными правовыми актами и не могут превышать: 0.3% или 1.5%.

Ставка 0.3%

За земли:

- сельскохозяйственного назначения или отнесенных к зонам сельхозиспользования, предназначенных и использующихся для сельхозпроизводства.

- занятые жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (кроме долей).

- приобретенные (предоставленные) для личного садоводства, огородничества, животноводства, подсобного и дачного хозяйства.

- ограниченные в обороте в соответствии с законом РФ, предоставленные для обеспечения безопасности, обороны и таможенных нужд.

- За земельные участки, предназначенные для жилищного строительства.

Если все вышеперечисленное не имеет коммерческой направленности, ставка составляет 0.3%, но если вы, например, занимаетесь огородничеством как предпринимательской деятельностью, то платеж будет увеличен.

Ставка 1.5%

В отношении других земельных участков.

Льготы по земельному налогу

Это многодетные семьи, герои России, ветераны ВОВ, также налог на землю для инвалидов с детства и инвалидов 1 и 2 группы и некоторых других категорий граждан имеет льготные условия.

К юрлицам тоже можно применять льготы в соответствии со ст.395 НК РФ.

Как заплатить налог на землю

Вообще, ФНС следит за тем, чтобы присылать уведомления, но если налог на землю не присылают, то вы должны самостоятельно обратиться в налоговые органы и сообщить о своем имуществе.

Заплатить можно как лично, так и через сайт.

Теперь вам известно, что такое земельный налог, кто его должен платить, и как он рассчитывается. И что нужно платить не только налог на покупку земли, но и за ее использование.

С 1 января 2019 года изменились ставки земельного налога в Петербурге

28 января 2019

В действующей редакции закона «О земельном налоге Санкт-Петербурга» количество налоговых ставок сократилось до 5 (0,01%; 0,05%; 0,1%; 0,5%; 1,5% от кадастровой стоимости земельного участка) в предыдущей редакции их было 14 (от 0,042% до 1,5%).

Для земельных участков с видом разрешенного использования «для личного подсобного хозяйства, садоводства, огородничества или животноводства» ставка налога составит 0,01% от кадастровой стоимости земельного участка (раньше была 0,042%). В новой редакции закона полностью исключаются понятия «дача» и «дачное хозяйство».

Налоговая ставка 0,05% от кадастровой стоимости действует в отношении земельных участков для размещения объектов образования, физической культуры и спорта, здравоохранения и социального обеспечения (ранее ставка составляла 0,06%). В эту группу вошли и земельные участки для гаражей, стоянок грузового и городского транспорта, для размещения причалов и водных судов. В прошлой редакции ставка для земельных участков под размещение многоэтажных и подземных гаражей составляла 0,01%. Сюда же отнесли участки под ветеринарными клиниками, питомниками для животных (ранее — 0,04%), городские сады, парки, скверы, бульвары и пляжи (ранее – 0,03%).

По ставке 0,1% от кадастровой стоимости рассчитывается налог на земельные участки, предназначенные для объектов культуры, искусства и религии (не изменилась по сравнению с предыдущей редакцией закона), а также на земельные участки для сельскохозяйственного производства (раньше была 0,3%).

Ставка 0,5% от кадастровой стоимости действует в отношении земельных участков рекреационного (ранее – 0,4%), лечебно-оздоровительного (ранее – 0,3%) и развлекательного (ранее – 0,4%) назначения, а также для размещения бесплатных стоянок индивидуального легкового автотранспорта (ранее — 0,42%).

Для всех остальных категорий земельных участков налог рассчитывается по ставке 1,5% от кадастровой стоимости.

Многодетные семьи получат налоговые льготы на имущество и землю

Государственная Дума приняла в третьем, окончательном чтении поправки в Налоговый кодекс РФ о совершенствовании администрирования отдельных видов налогов.

Поправки были внесены в рамках реализации Послания Президента РФ Председателем Государственной Думы Вячеславом Володиным Володин

Вячеслав Викторович

Председатель Государственной Думы Федерального Собрания Российской Федерации восьмого созыва.

Александр Дмитриевич Депутат Государственной Думы избран в составе федерального списка кандидатов, выдвинутого Всероссийской политической партией «ЕДИНАЯ РОССИЯ» , заместителем Председателя ГД Сергеем Неверовым

Сергей Иванович Депутат Государственной Думы избран по избирательному округу № 175 (Смоленский – Смоленская область) и Председателем Комитета по бюджету и налогам Андреем Макаровым Макаров

Андрей Михайлович Депутат Государственной Думы избран в составе федерального списка кандидатов, выдвинутого Всероссийской политической партией «ЕДИНАЯ РОССИЯ» .

Три поправки направлены на поддержку многодетных семей, а также на установление для граждан справедливых земельных налогов.

Для граждан, воспитывающих трех и более детей база по налогу на имущество уменьшится на величину кадастровой стоимости 5 кв. м квартиры и 7 кв. м жилого дома на каждого ребенка. Многодетные семьи будут иметь право на вычет «шести соток» при определении налоговой базы по земельному налогу.

Смотрите также

Законом упрощается взаимодействие налогоплательщиков с налоговыми органами. Пенсионерам и предпенсионерам налоговые службы будут сами начислять льготную сумму имущественных налогов. Никаких заявлений для этого не потребуется. Также налогоплательщики смогут подавать отчетность в один налоговый орган по собственному выбору в пределах одного региона.

Кроме того, для всех физлиц вводится десятипроцентное

ограничение по росту земельного налога, исчисляемого по кадастровой стоимости.

Это означает, что как бы ни выросла кадастровая стоимость участка, земельный

налог для граждан увеличится не более чем на 10%.

«Эта норма будет распространяться на налоги, которые людям будет необходимо заплатить за 2018 год. Таким образом, наши граждане уже в этом году должны почувствовать уменьшение налоговой нагрузки», — заявил Председатель Государственной Думы.

ставка, сроки уплаты, льготы — Контур.Бухгалтерия

Земельный налог относится к местным и регулируется законодательством муниципальных образований, а в городах федерального значения — Москве, Санкт-Петербурге и Севастополе — законами этих городов. В рамках Налогового кодекса муниципальные образования определяют:

- налоговые ставки;

- порядок и сроки уплаты налога;

- налоговые льготы, включая размер не облагаемой налогом суммы для отдельных категорий налогоплательщиков.

Какие организации платят земельный налог?

Налогоплательщики по земельному налогу — организации, обладающие земельными участками, которые признаются объектом налогообложения в соответствии со статьей 389 Налогового кодекса. Земля должна принадлежать организации на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Земля должна принадлежать организации на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Организации не отчитываются и не платят налог по земельным участкам, которые находятся у них на праве безвозмездного пользования или переданы по договору аренды.

Если земельный участок относится к имуществу, составляющему паевой инвестиционный фонд, налогоплательщиком признается управляющая компания. Налог уплачивается за счет имущества, составляющего этот паевой инвестиционный фонд.

Объект налогообложения по земельному налогу

Объектом налогообложения признаются земельные участки, расположенные в пределах муниципального образования, на территории которого введен налог. Не признаются объектом налогообложения:

- земельные участки, изъятые из оборота в соответствии с законодательством;

- ограниченные в обороте земельные участки, которые заняты особо ценными объектами культурного наследия, объектами, включенными в Список всемирного наследия, историко-культурными заповедниками, объектами археологического наследия, музеями-заповедниками;

- земельные участки из состава земель лесного фонда;

- ограниченные в обороте земельные участки, занятые находящимися в государственной собственности водными объектами;

- земельные участки, входящие в состав общего имущества многоквартирного дома.

Налоговая база по земельному налогу

Налоговая база определяется отдельно для каждого земельного участка и равна его кадастровой стоимости на 1 января года, за который считается налог. Если земельный участок появился в течение налогового периода, то для определения налоговой базы берется кадастровая стоимость на дату постановки земельного участка на государственный кадастровый учет.

Изменение кадастровой стоимости земельного участка в течение налогового периода не учитывается при определении налоговой базы в этом и предыдущих налоговых периодах. Из этого правила есть исключения:

- если кадастровая стоимость земельного участка изменилась после исправления ошибки,, допущенной государственным органом при регистрации участка или ведении кадастра недвижимости, или после ее оспаривания: в этом случае исправление учитывается в расчете налоговой базы, начиная с периода, в котором ошибочные данные использовались для расчета. То есть пересчитывается база текущего года и прошлых лет, если в них уже применялась ошибочная база;

- если кадастровая стоимость земельного участка изменилась в связи с изменением характеристик участка (площадь увеличена, присвоена новая категория земель и пр.

): применяйте новую кадастровую стоимость со дня внесения в ЕГРН новых характеристик участка. При расчете налога за текущий год будут использованы две стоимости: до внесения в ЕГРН изменений и после. За прошлый год налог не пересчитывается.

): применяйте новую кадастровую стоимость со дня внесения в ЕГРН новых характеристик участка. При расчете налога за текущий год будут использованы две стоимости: до внесения в ЕГРН изменений и после. За прошлый год налог не пересчитывается.

Если земельный участок одновременно находится на территориях нескольких муниципальных образований, для каждого из них налоговая база определяется отдельно и равняется кадастровой стоимости доли участка, приходящейся на муниципальное образование.

Как определить налоговую базу для земельного участка, находящегося в общей собственности

Для земельных участков, которые находятся в общей долевой собственности, налоговая база определяется отдельно для каждого налогоплательщика-собственника участка пропорционально его доле в общей собственности.

Часто при покупке недвижимости покупатель получает право собственности на часть земельного участка, которая занята недвижимостью и необходима для ее использования. Налоговая база по этому участку для указанного лица определяется пропорционально его доле в праве собственности на земельный участок.

Если недвижимость покупают несколько лиц в совместную собственность, налоговая база для каждого будет равной долей кадастровой стоимости.

Налоговый и отчетный период по земельному налогу

Налоговым периодом по земельному налогу признается календарный год. Отчетными периодами для налогоплательщиков-организаций признаются первый квартал, второй квартал и третий квартал календарного года — по итогам этих периодов нужно платить авансовые платежи.

Законодательные органы муниципального образования могут не устанавливать отчетные периоды. Если их нет, то налог уплачивается только по итогам года, без авансовых платежей.

Налоговая ставка по земельному налогу

Налоговые ставки устанавливаются нормативными правовыми актами муниципальных образований и законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя.

Узнать свою ставку вы можете на сайте ФНС России.

Ставки не могут превышать:

— 0,3 %

- для земель сельскохозяйственного назначения и земель, которые входят в состав зон сельскохзяйственного использования населенных пунктов.

При этом земли должны фактически использоваться для сельхозпроизводства;

При этом земли должны фактически использоваться для сельхозпроизводства; - для земель, занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса;

- для участков, приобретенных для жилищного строительства, кроме используемых в предпринимательской деятельности;

- для участков, приобретенных для личного подсобного хозяйства, садоводства, огородничества, и земель общего назначения, если они не используются в предпринимательской деятельности;

- для участков, которые ограничены в обороте и предоставлены для обеспечения обороны, безопасности и таможенных нужд.

— 1,5 % для прочих земельных участков.

По этим же ставкам производится налогообложение, если налоговые ставки не определены нормативными правовыми муниципального образования.

Муниципальное образование может установить дифференцированные налоговые ставки в зависимости, например, от категории земли или места нахождения объекта налогообложения участка в муниципальным образовании.

Налоговые льготы по земельному налогу

От налогообложения освобождаются:

- организации и учреждения уголовно-исполнительной системы Минюста в отношении земельных участков, которые используются для непосредственного выполнения возложенных на эти организации функций;

- организации — в отношении земельных участков, занятых государственными автомобильными дорогами общего пользования;

- религиозные организации — в отношении участков, на которых расположены здания религиозного и благотворительного назначения;

- общероссийские общественные организации инвалидов;

- «сколковцы».

Полный список смотрите здесь.

Дополнительно местные власти могут вводить свои льготы — они будут действовать только на территории соответствующего муниципального образования (города федерального значения). Узнать о них можно на сайте ФНС России.

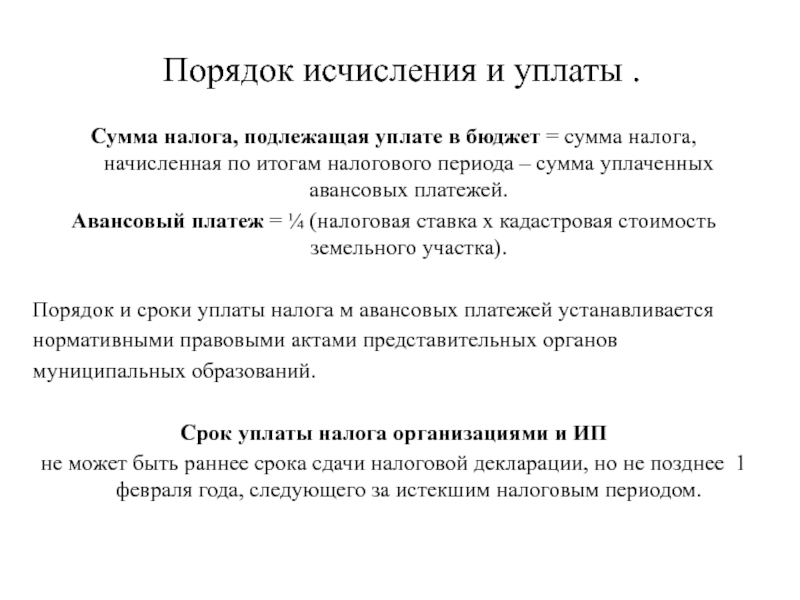

Порядок расчета земельного налога и авансовых платежей по нему

Сумма налога считается после окончания налогового периода и равна произведению налоговой ставки и налоговой базы.

Если компания приобрела земельный участок с целью жилищного строительства, расчет налога и авансовых платежей по нему производится по пониженной ставке — 0,3 %, если местные власти не установили ставку ниже. Дополнительно применяется повышающий коэффициент:

- коэффициент 2 применяется в течение 3 лет с даты государственной регистрации права собственности на земельный участок и до государственной регистрации прав на построенный объект недвижимости;

- коэффициент 1, если строительство и государственная регистрация прав произошли раньше истечения трех лет, то переплаченная сумма налога зачитывается или возвращается налогоплательщику в общем порядке;

- коэффициент 4, если жилищное строительство превысило 3-летний срок, в течение следующих лет и до государственной регистрации прав на построенный объект применяется коэффициент.

Налогоплательщики-организации, для которых установлены авансовые платежи, самостоятельно исчисляют земельный налог и авансовые платежи по нему после окончания первого, второго и третьего квартала.

Квартальный авансовый платеж = ¼ × налоговая ставка × кадастровая стоимость земельного участка на 1 января налогового периода.

Муниципальные образования могут разрешить некоторым категориям налогоплательщиков не исчислять и не перечислять авансовые платежи.

По итогам налогового периода организации перечисляют в бюджет разницу между исчисленной суммой налога и уплаченными в течение налогового периода авансовыми платежами.

Неполный налоговый период или неполный период действия льгот

Если налогоплательщик получил или потерял право собственности на земельный участок в течение налогового периода, при расчете налога и авансовых платежей нужно учесть время владения участком. Для этого рассчитывается коэффициент: число полных месяцев владения участком делим на число календарных месяцев в налоговом (отчетном) периоде.

Расчет числа полных месяцев владения участком делается так:

- если право собственности на земельный участок или его долю получено до 15-го числа (включительно) или прекращение права произошло после 16-го числа и позже, за полный месяц принимается месяц возникновения (прекращения) указанного права;

- если право собственности на земельный участок или его долю произошло после 15-го числа или прекращение права произошло до 15-го числа (включительно), этот месяц не считается месяцем владения участком.

Налогоплательщики, которые имеют право на налоговые льготы, должны предоставлять в ИФНС по месту нахождения налогоплательщика или участка заявление по форме, утвержденной Приказом ФНС России от 25.07.2019 № ММВ-7-21/377@. Срок подачи заявления не установлен, но сделать это следует до даты уплаты налога, чтобы у ИФНС были все сведения для проверки поступившей суммы. Заявление о льготе за 2020 год налоговая рекомендовала подать в первом квартале 2021 года.

Когда сдавать отчетность по земельному налогу

По итогам 2020 года сдавать декларацию по земельному налогу организациям уже не надо. В будущем это тоже не понадобится.

Вместо этого налоговая будет присылать организациям сообщение с суммой земельного налога, который рассчитала по собственным данным. Его пришлют в течение полугода после того, как налогоплательщик должен был уплатить налог, поэтому с расчетом налоговой можно только сверяться, а считать придется самостоятельно.

Проверьте, совпадает ли уплаченная вами сумма с расчетом налоговой. Если да, то поводов для беспокойства нет. Если же есть расхождения, то тут несколько вариантов:

Если да, то поводов для беспокойства нет. Если же есть расхождения, то тут несколько вариантов:

- вы переплатили налог — вы можете зачесть или вернуть излишне уплаченную сумму;

- вы недоплатили налог — надо погасить недоимку и заплатить пени;

- налоговая ошиблась в расчетах — в течение 10 рабочих дней надо дать пояснения, подтверждающие правильность вашего расчета.

Если сообщение от налоговой не пришло до 1 сентября, это может означать, что у нее нет данных о ваших земельных участках. В таком случае организация обязана сообщить инспекции обо всех объектах налогообложения по форме, утвержденной Приказом ФНС России от 25.02.2020 № ЕД-7-21/124@. Она подается до 31 декабря года, в котором должно было поступить сообщение от налоговой. За игнорирование этой обязанности грозит штраф — 20 % от неуплаченной суммы налога.

Срок уплаты земельного налога и авансовых платежей

Организации платят авансовые платежи и земельный налог в бюджет по месту нахождения земельных участков в сроки, которые с 2021 года стали едиными по всей стране:

- налог за год — не позднее 1 марта года, следующего за истекшим годом;

- авансовые платежи — не позднее последнего числа месяца, следующего за истекшим кварталом.

Хотите легко платить налоги и сдавать декларации? Работайте в облачном сервисе Контур.Бухгалтерия: ведите учет, начисляйте зарплату и отпрвляйте отчетность онлайн. Сервис напомнит об уплате налога, поможет рассчитать его и автоматически сформирует отчетность. Первый месяц работы бесплатен для всех новых пользователей.

Плата за землю с физических лиц в 2020 году: что изменилось

Главное управление ГНС во Львовской области сообщает, что Законом № 466-IХ «О внесении изменений в Налоговый кодекс Украины относительно совершенствования администрирования налогов, устранения технических и логических несогласованностей в налоговом законодательстве» внесены изменения в Налоговый кодекса, в частности, относительно платы за землю из физических лиц.

Если площадь земельных участков превышает предельные нормы

Измененная редакция пункта 281. 4 статьи 281 Кодекса, а именно, если физическое лицо, определенное в пункте 281.1 статьи 281 Кодекса, состоянием на 1 января текущего года имеет в собственности несколько земельных участков одного вида, площадь которых превышает пределы предельных норм, определенных пунктом 281.2 статьи 281 Кодекса, такое лицо до 1 мая текущего года подает письменное заявление в произвольной форме в контролирующий орга по месту нахождения любого земельного участка о самостоятельном выборе/изменении земельных участков для применения льготы (дальше — заявление о применении льготы).

4 статьи 281 Кодекса, а именно, если физическое лицо, определенное в пункте 281.1 статьи 281 Кодекса, состоянием на 1 января текущего года имеет в собственности несколько земельных участков одного вида, площадь которых превышает пределы предельных норм, определенных пунктом 281.2 статьи 281 Кодекса, такое лицо до 1 мая текущего года подает письменное заявление в произвольной форме в контролирующий орга по месту нахождения любого земельного участка о самостоятельном выборе/изменении земельных участков для применения льготы (дальше — заявление о применении льготы).

Изменения относительно льгот

Дополнен пункт 281.5 статьи 281 Кодекса, которым определено, если право на льготу у физического лица, которое имеет в собственности несколько земельных участков одного вида использования, возникает в течение календарного года и/или физическое лицо, определенное в пункте 281.1 статьи 281 Кодекса, приобретает право собственности на земельный участок/земельные участки одного вида, такое лицо подает заявление о применении льготы в контролирующий орган по месту нахождения любого земельного участка в течение 30 календарных дней со дня приобретения такого права на льготу и/или права собственности.

Изменен пункт 284.1 статьи 284 Кодекса, а именно, абзац второй исключен, а абзац третий изложен в новой редакции: новые изменения к решениям относительно предоставленных льгот по уплате земельного налога предоставляются соответствующему контролирующему органу по местонахождению земельного участка до 1 число первого месяца квартала, следующего за отчетным кварталом, в котором состоялись указанные изменения.

Вся информация о текущих налоговых изменениях доступна в новом модуле НАЛОГИ-2020, многие из материалов которого открыты для свободного доступа. Больше информации о том, как предупредить кризисные ситуации бизнеса уже сегодня получайте в системах ЛІГА:ЗАКОН.

Если сведения о земельном участке отсутствуют в базе данных

Пункт 286.1 статьи 286 Кодекса дополнен абзацем третьим такого содержания:

В случае подачи плательщиком налога в контролирующий орган правоустанавливающих документов на земельный участок, сведения о котором отсутствуют в базах данных информационных систем центрального органа исполнительной власти, который реализует государственную налоговую политику, уплата налога физическими и юридическими лицами осуществляется на основании поданных плательщиком налога сведений до получения контролирующим органом информации о переходе права собственности на объект налогообложения.

Относительно исчисления суммы уплаты за землю

Пункт 286.2 статьи 286 Кодекса изложен в новой редакции, а именно: плательщики платы за землю (кроме физических лиц) самостоятельно исчисляют сумму платы за землю ежегодно состоянием на 1 января и не позже 20 февраля текущего года подают в соответствующий контролирующий орган по месту нахождению земельного участка налоговую декларацию на текущий год по форме, установленной в порядке, предусмотренном статьей 46 этого Кодекса, с разбивкой годовой суммы равными долями по месяцам. Подача такой декларации освобождает от обязанности подачи ежемесячных деклараций. При подачи первой декларации (фактического начала деятельности как плательщика платы за землю) вместе с ней подается извлечение из технической документации о нормативной денежной оценке земельного участка, а в дальнейшем такое извлечение подается в случае утверждения новой нормативной денежной оценки земли.

Также в новой редакции изложен пункт 286. 5 статьи 286 Кодекса.

5 статьи 286 Кодекса.

Начисление физическим лицам сумм платы за землю проводится контролирующими органами (по месту нахождения земельного участка), которые направляют плательщику налога в порядке, определенном статьей 42 этого Кодекса, до 1 июля текущего года налоговое уведомление-решение о внесении налога по форме, установленной в порядке, определенном статьей 58 этого Кодекса.

Напомнит предпринимателям, когда платить налоги и подавать отчеты бот-бухгалтер ReporTах. Кроме того, бот самостоятельно проверяет нет ли у вас налоговых долгов и штрафов перед государством. После проверки — поможет оплатить долг мгновенно.

Относительно перехода права собственности на земельный участок

В случае перехода права собственности на земельный участок от одного владельца — юридического или физического лица к другому в течение календарного года налог уплачивается предыдущим владельцем за период с 1 января этого года до начала того месяца, в котором прекратилось его право собственности на указанный земельный участок, а новым владельцем — начиная с месяца, в котором он приобрел право собственности.

В случае перехода права собственности на земельный участок от одного владельца — физического лица к другому в течение календарного года контролирующий орган направляет (вручает) налоговое уведомление-решение новому владельцу до получения информации о переходе права собственности.

Если такой переход происходит после 1 июля текущего года, контролирующий орган направляет (вручает) предыдущему владельцу новое налоговое уведомление-решение. Предыдущее налоговое уведомление-решение считается отмененным (отозванным).

Относительно сверки данных

В случае, если налогоплательщик имеет в собственности несколько земельных участков, относительно которых необходимо провести сверку данных, для ее проведения такой налогоплательщик имеет право обратиться в контролирующий орган по месту нахождения любого из таких земельных участков.

Плательщики платы за землю имеют право обратиться с письменным заявлением в контролирующий орган по месту нахождения земельных участков для проведения сверки данных относительно:

— размера площадей и количества земельных участков, которые находятся в собственности и/или пользовании плательщика налога;

— права на пользование льготой по уплате налога с учетом положений пунктов 281. 4 и 281.5 данной статьи Кодекса;

4 и 281.5 данной статьи Кодекса;

— размера ставки земельного налога;

— начисленной суммы платы за землю.

Что делать в случае выявления расхождений между данными

В случае выявления расхождений между данными контролирующих органов и данными, подтвержденными плательщиком платы за землю на основании оригиналов соответствующих документов, в частности документов на право собственности, пользования льготой, а также в случае изменения размера ставки платы за землю контролирующий орган (контролирующие органы) по месту нахождения каждой из земельных участков проводит (проводят) в течение десяти рабочих дней пересчет суммы налога и направляет (вручает)/направляют (вручают) ему новое налоговое уведомление-решение. Предыдущее налоговое уведомление-решение считается отмененным (отозванным).

Также, следует отметить, что с 1 июля 2020 года плательщики единого налога освобождаются от обязанности начисления, уплаты и подачи налоговой отчетности по налогу на имущество в части земельного налога за земельные участки, которые используются плательщиками единого налога первой-третьей групп для осуществления хозяйственной деятельности (кроме деятельности по предоставлению земельных участков и/или недвижимого имущества, которое находится на таких земельных участках, в аренду и плательщиками единого налога четвертой группы для ведения сельскохозяйственного товаропроизводства (подпункт 4 пункта 297. 1 статьи 297 Кодекса).

1 статьи 297 Кодекса).

Руководите бизнесом уверенно с LIGA360. Это комплексное решение для малого бизнеса, который содержит только самые необходимые инструменты для управления для директора и бухгалтера: контроль изменений законодательства, проверка контрагентов, взаиморасчеты с бюджетом, сигнализация об изменениях данных в реестрах ваших конкурентов и партнеров, а также персональная лента новостей вашей отрасли. Заказывайте тестовый доступ

Муниципальное образование | Нормативный акт |

г. Казань | Решение представительного органа муниципального образования города Казани от 29 ноября 2005 г. |

г. Набережные Челны | Решение Городского Совета муниципального образования город Набережные Челны Республики Татарстан от 25 сентября 2008 г. N 34/5 |

Агрызский м.р-н. | Решение Совета Агрызского муниципального района Республики Татарстан от 15 ноября 2016 г. N 12-4 |

Азнакаевский м.р-н. | Решение Азнакаевского районного Совета Республики Татарстан от 31 октября 2008 г. N 219-30 |

Аксубаевский м.р-н. | Решение Совета Аксубаевского муниципального района Республики Татарстан от 18 ноября 2016 г. N 71 |

Актанышский м.р-н. | Решение Совета Актанышского муниципального района Республики Татарстан от 11 декабря 2010 г. N 3-05 |

Алексеевский м. | Решение Алексеевского районного Совета Алексеевского муниципального района Республики Татарстан от 15 ноября 2016 г. N 63 |

Алькеевский м.р-н. | Решение Совета Алькеевского муниципального района Республики Татарстан от 21 ноября 2012 г. N 61 |

Альметьевский м.р-н. | Решение Совета Альметьевского муниципального района Республики Татарстан от 31 октября 2008 г. N 271 |

Апастовский м.р-н. | Решение Совета Апастовского муниципального района Республики Татарстан от 17 ноября 2012 г. N 109 |

Арский м.р-н. | Решение Арского районного Совета Республики Татарстан от 10 ноября 2016 г. N 80 |

Атнинский м.р-н. | Решение Совета Атнинского муниципального района Республики Татарстан от 29 октября 2010 г. |

Бавлинский м.р-н. | Решение Совета Бавлинского муниципального района Республики Татарстан от 12 ноября 2005 г. N 2/10 |

Балтасинский м.р-н. | Решение Балтасинского районного Совета Республики Татарстан от 28 октября 2011 г. N 64 |

Бугульминский м.р-н. | Решение Совета Бугульминского муниципального района Республики Татарстан от 22 октября 2014 г. N 2 |

Буинский м.р-н. | Решение Буинского районного Совета Республики Татарстан от 23 октября 2008 г. N 5-31 |

Верхнеуслонский м.р-н. | Решение Совета Верхнеуслонского муниципального района Республики Татарстан от 28 сентября 2007 г. N 17-183 |

Высокогорский м.р-н. | Решение Совета Высокогорского муниципального района Республики Татарстан от 29 ноября 2016 г. |

Дрожжановский м.р-н. | Решение Совета Дрожжановского муниципального района Республики Татарстан от 20 ноября 2015 г. N 4/2 |

Елабужский м.р-н. | Решение Совета муниципального образования Елабужский муниципальный район Республики Татарстан от 29 ноября 2005 г. N 20 |

Заинский м.р-н. | Решение Совета Заинского муниципального района Республики Татарстан от 11 ноября 2005 г. N 16 |

Зеленодольский м.р-н. | Решение Совета Зеленодольского муниципального района Республики Татарстан от 14 ноября 2016 г. N 149 |

Кайбицкий м.р-н. | Решение Совета Кайбицкого муниципального района Республики Татарстан от 3 ноября 2012 г. N 138 |

Камско-Устьинский м. | Решение Совета Камско-Устьинского муниципального района Республики Татарстан от 10 ноября 2017 г. N 101 |

Кукморский м.р-н. | Решение Кукморского районного Совета муниципального образования «Кукморский муниципальный район» Республики Татарстан от 31 октября 2012 г. N 160 |

Лаишевский м.р-н. | Решение Совета Лаишевского муниципального района Республики Татарстан от 11 ноября 2010 г. N 15-РС |

Лениногорский м.р-н. | Решение Совета муниципального образования «Лениногорский муниципальный район» Республики Татарстан от 31 октября 2012 г. N 63 |

Мамадышский м.р-н. | Решение Совета Мамадышского муниципального района Республики Татарстан от 12 ноября 2016 г. N 6-12 |

Менделеевский м. | Решение Совета Менделеевского муниципального района Республики Татарстан от 31 октября 2014 г. N 272 |

Мензелинский м.р-н. | Решение Совета муниципального образования «Мензелинский муниципальный район» Республики Татарстан от 15 ноября 2005 г. N 14 |

Муслюмовский м.р-н. | Решение Совета Муслюмовского муниципального района Республики Татарстан от 22 ноября 2006 г. |

Нижнекамский м.р-н. | Решение Представительного органа муниципального образования «Нижнекамский муниципальный район» Республики Татарстан от 14 ноября 2005 г. N 12 |

Новошешминский м.р-н. | Решение Совета Новошешминского муниципального района Республики Татарстан от 2 ноября 2012 г. N 15-125 |

Нурлатский м. | Решение Представительного органа Нурлатского муниципального района Республики Татарстан от 10 ноября 2005 г. N 12 |

Пестречинский м.р-н. | Решение Совета Пестречинского муниципального района Республики Татарстан от 14 ноября 2016 г. N 67 |

Рыбно-Слободский м.р-н. | Решение Совета Рыбно-Слободского муниципального района Республики Татарстан от 4 октября 2012 г. N XX-3 |

Сабинский м.р-н. | Решение Совета Сабинского муниципального района Республики Татарстан от 7 ноября 2017 г. N 172 |

Сармановский м.р-н. | Решение Представительного органа Сармановского муниципального района Республики Татарстан от 11 ноября 2005 г. N 18 |

Спасский м.р-н. | Решение Представительного органа Спасского муниципального района Республики Татарстан от 3 ноября 2005 г. |

Тетюшский м.р-н. | Решение Совета Тетюшского муниципального района Республики Татарстан от 28 октября 2008 г. N 5-28 |

Тукаевский м.р-н. | Решение Совета Тукаевского муниципального района Республики Татарстан от 27 ноября 2013 г. N 25/4 |

Тюлячинский м.р-н. | Решение Совета Тюлячинского муниципального района Республики Татарстан от 4 ноября 2005 г. N 9 |

Черемшанский м.р-н. | Решение Совета Черемшанского муниципального района Республики Татарстан от 29 апреля 2014 г. N 219 |

Чистопольский м.р-н. | Решение Совета Чистопольского муниципального района Республики Татарстан от 24 октября 2007 г. N 19/3 |

Ютазинский м. | Решение Совета Ютазинского муниципального района Республики Татарстан от 11 ноября 2005 г. N 5 |

Взгляд на то, что вы будете платить по штатам

Сэмюэл Стеббинс | 24/7 Wall Street

Налоги на недвижимость, крупнейший источник доходов местных органов власти, утверждаются, собираются и почти полностью расходуются на муниципальном уровне.

В результате Соединенные Штаты представляют собой лоскутное одеяло из кодов налогов на имущество, и в зависимости от того, где вы живете, налоги на имущество могут быть либо незначительными расходами, либо серьезным финансовым бременем.

Как правило, налоги на недвижимость взимаются в виде установленной доли от стоимости данного дома или земельного участка.В зависимости от местного законодательства стоимость дома или недвижимости периодически оценивается на основе оценочных цен продажи или оценивается с использованием цены продажи при последнем приобретении недвижимости.

Хотя налоговые поступления используются не во всех частях страны одинаково, налоги на имущество обычно финансируют пожарные и полицейские управления, школы и содержание дорог, включая уборку снега, очистку и ремонт.

В 2015 финансовом году правительства штатов и местные органы власти США собрали в среднем 1518 долларов США в виде налогов на имущество на человека.Однако в некоторых частях страны сборы налога на имущество на душу населения превышали эту сумму более чем в два раза.

Чтобы определить штаты с самыми высокими и самыми низкими налогами на недвижимость, 24/7 Wall St. проанализировала действующую ставку налога на недвижимость — общую сумму ежегодно уплачиваемых налогов на недвижимость в процентах от общей стоимости всех занятых домов — для всех 50 США, от организации по исследованию налоговой политики Tax Foundation.

Возврат меньшего размера: Каким будет возврат налога? На данный момент они меньше в среднем на 170 долларов

Советы по налогам: Налоги 2019: 10 распространенных ошибок при подаче деклараций, которых следует избегать в этом году

Как быстро получить возмещение: задерживается , если вы делаете эти две вещи

Данные по налогу на имущество относятся к 2015 финансовому году и публикуются в отчете Налогового фонда «Факты и цифры за 2018 год: чем отличается ваш штат?» Государства с относительно низкими эффективными ставками налога на имущество не обязательно имеют низкие налоговые поступления. Если стоимость недвижимости в районе высока, то даже относительно низкая ставка налога на недвижимость может принести значительный доход.

Если стоимость недвижимости в районе высока, то даже относительно низкая ставка налога на недвижимость может принести значительный доход.

Разбивка налогов на недвижимость в процентах по штатам от низшей к высшей:

50. Гавайи

• Эффективная ставка налога на недвижимость: 0,29% • Налог на имущество на душу населения: 1069,62 долларов США (18-е место)

• Средний доход домохозяйства: 77 765 долларов США (3-е место)

49.Алабама

• Эффективная ставка налога на недвижимость: 0,40 процента

• Средняя стоимость дома: 141 300 долларов США (7-е место)

• Налог на недвижимость на душу населения: 539,76 долларов США (самый низкий)

• Медиана 8 6-е место)

48. Луизиана

• Эффективная ставка налога на недвижимость: 0,51 процента

• Средняя стоимость дома: 162 500 долларов США (15-е место)

• Налог на имущество на душу населения: (8-й самый низкий)

• Средний доход домохозяйства: 46 145 долларов (4-й самый низкий)

• На наличие недвижимости на душу населения: $ 887. 99 (9-й самый низкий)

99 (9-й самый низкий)

• Медиана Доходы домохозяйств: $ 43,469 (самый низкий)

46. Wyoming

• Эффективная ставка налога на имущество: 0,55 процента

• Средний дом стоимость: 214 300 долларов (22-е место)

• Налог на имущество на душу населения: 2 346 долларов.84 (6-е место)

• Средний доход домохозяйства: 60 434 долларов (19-е место)

• На наличие недвижимости на душу населения: $ 1 129.61 (20-й самый низкий)

• Средний доход домохозяйств: • 50 570 долл. США. стоимость: 252 800 долларов (17-е место)

• Налог на имущество на душу населения: 855 долларов.29 (6-й самый низкий)

• Средний доход домохозяйства: 62 852 долларов США (17-й самый высокий)

43. Колорадо

• Эффективная ставка налога на недвижимость: 0,59 процента

• на душу населения налоги: $ 1,381. 92 (25-й самый низкий)

92 (25-й самый низкий)

• Средний доход домохозяйств: $ 69,117 (11-й самый высокий)

42. Arkansas

• Эффективная ставка налога на имущество: 0,63 процента

• Средняя стоимость дома : 128 500 долларов США (3-е место)

• Налог на имущество на душу населения: 698 долларов США.60 (3-й самый низкий)

• Средний доход домохозяйства: $ 45,869 (3-й самые низкие)

41. Mississippi

• Эффективное налога на налогу имущества: 0,64 процента

• Средняя стоимость дома: $ 120200 (2-й самый низкий)

• Налог на имущество на душу населения: 971,63 долл. США (13-е место)

• Средний доход домохозяйства: 43 529 долл. США (2-е место)

40. Юта

• Эффективная ставка налога на имущество: 0,6 • Эффективная ставка налога на имущество: 0,6 0,6 : 275 100 долларов США (10-е место)

• Налог на имущество на душу населения: 975 долларов США. 96 (15-е место)

96 (15-е место)

• Средний доход домохозяйства: 68 358 долларов (13-е место)

• на наличие недвижимости на душу населения: $ 770.45 (4-й самый низкий)

• Средний доход домохозяйств: $ 46,744 (5-е самые низкие)

38. Arizona

• Эффективная ставка налога на имущество: 0,70%

• Средний дом стоимость: 223 400 долларов (21-е место)

• Налог на имущество на душу населения: 1036 долларов.43 (17-й самый низкий)

• Средний доход домохозяйств: $ 56 581 (23-го самых низких)

37. Tennessee 37. Tennessee 37. Tennessee 37. Tennessee • Эффективное налога налога на налогу имущества: 0,75 процента

• Средняя стоимость дома: $ 167 500 (16 младший)

• Налог на имущество на душу населения: 862,63 долл. США (7-е место)

США (7-е место)

• Средний доход домохозяйства: 51 340 долл. США (10-е место)

36. Айдахо

• Эффективная ставка налога на имущество: 907 0,7% : 207 100 долларов США (24-е место)

• Налог на имущество на душу населения: 963 доллара США.84 (12-й самый низкий)

• Медиана Доходы домохозяйства: $ 52225 (11-й самый низкий)

35. Nevada 35. Nevada 35. Nevada • Эффективное налога налога на налогу: 0,75 процента

• Средняя стоимость дома: $ 258 200 (15-й самые высокие)

• Налог на имущество на душу населения: 959,26 долларов (11-е место)

• Средний доход семьи: 58 003 долларов (25-е место)

34. Калифорния

• Эффективная ставка налога на недвижимость: 9036 0,76 : 509 400 долларов США (2-е место)

• Налог на имущество на душу населения: 1 450 долларов США. 91 (21-е самые высокие)

91 (21-е самые высокие)

• Медиана Доходы домохозяйства: $ 71 8002 33. Montana 33. Montana 33. Montana • Эффективное налога налога на имущество: 0,76 процента

• Медиана Главная стоимость: $ 231 300 (18)

• На наличие на душу населения налоги: $ 1,508.57 (19-й самый высокий)

• Средний доход домохозяйств: $ 5386 (14-е самые низкие)

32. Kentucky

• Эффективное налога налога на налогу: 0,80%

• Средняя стоимость дома : 141 000 долларов США (5-е место)

• Налог на имущество на душу населения: 781 доллар США.04 (5-й самый низкий)

• Средний доход домохозяйства: $48,375 (7-й самый низкий)

31. Вирджиния

• Эффективная ставка налога на недвижимость: 0,84 процента

• Медианная стоимость дома 1

• Налог на имущество на душу населения: 1 520,01 долларов США (18-е место)

• Средний доход домохозяйства: 71 535 долларов США (9-е место)

30. Северная Каролина

Северная Каролина

• Эффективная ставка налога на имущество: 90.85 процентов

• Median Home Value: $ 171200 (18-е самые низкие)

• На наличие недвижимости на душу населения: $ 952,46 (10-е самые низкие)

$ • Средний доход домохозяйства: $ 52 752 (13-й самый низкий)

29. Oklahoma

• Эффективная ставка налога на имущество: 0,86%

• Средняя стоимость дома: 137 400 долларов (4-е место)

• Налог на имущество на душу населения: 678,13 долларов (2-е место)

• Средний доход домохозяйства: 50,0 долларов США.

28.Индиана

• Эффективная ставка налога на недвижимость: 0,87%

• Средняя стоимость дома: 141 100 долларов (6-е место)

• Налог на имущество на душу населения: 974,87 долларов (14-е место)

9 (медианный доход домохозяйства) 17-е место)

27. Грузия

Грузия

• Эффективная ставка налога на недвижимость: 0,94 процента

• Средняя стоимость дома: 173 700 долларов (21-е место)

• Налог на недвижимость на душу населения: 9 0018 долларов.80 (19-е место)

• Средний доход домохозяйства: 56 183 долларов (19-е место)

26. Вашингтон

• Эффективная ставка налога на недвижимость: 0,96 процента

• Средняя стоимость дома: 300,5 5018 $ • Налог на имущество на душу населения: 1 408,64 долл. США (23-е место)

• Средний доход домохозяйства: 70 979 долл. США (10-е место)

Значение : 214 000 долларов США (23-е место)

• Налог на имущество на душу населения: 1 232 доллара США.26 (22-е место)

• Средний доход домохозяйства: $52,594 (12-е место)

• на налоги на душу населения: $ 1,221,51 (21-й самый низкий)

• Средний доход домохозяйств: $ 61 843 (18-е самые высокие)

23. Oregon 23. Орегон

Oregon 23. Орегон

• Эффективная ставка налога на имущество: 1,01 процент

• Средний дом стоимость: 319 200 долларов (7-е место)

• Налог на имущество на душу населения: 1 404 доллара.16 (24-й самые высокие)

• Медиана Доходы доходов: $ 60,212 (20-й самый высокий)

22. Alaska 22. Alaska

• Эффективное налога налога на налогу: 1,02 процента

• Медиана Главная стоимость: $ 273,100 (12-е самые высокие)

• Налог на имущество на душу населения: 2 001,43 долл. США (11-е место)

• Средний доход домохозяйства: 73 181 долл. США (7-е место)

21. Миссури

• Эффективная ставка налога на недвижимость: 8 18 18 : 156 700 долларов США (13-е место)

• Налог на имущество на душу населения: 990 долларов США. 44 (16-й самый низкий)

44 (16-й самый низкий)

• Средний доход домохозяйства: $ 53 578 (15-й самый низкий)

20. Maryland 20. Maryland

• Эффективное налога на налогу имущества: 1,03 процента

• Средняя стоимость дома: $ 312 500 (9)

• Налог на имущество на душу населения: 1555,37 долларов США (16-е место)

• Средний доход домохозяйства: 80 776 долларов США (самый высокий)

19. Миннесота

• Эффективная ставка налога на недвижимость: 0

8 19 : 224 000 долларов США (20-е место)

• Налог на имущество на душу населения: 1 533 доллара США.52 (17-е самые высокие)

• Медиана доходы домов: $ 68 388 (12-й самый высокий)

18. Massachusetts

• Эффективное налога на налогу имущества: 1.15 процентов

• Средняя стоимость дома: $ 385 400 (3-го самых высоких)

• Налог на имущество на душу населения: 2 258,22 долл. США (8-е место)

США (8-е место)

• Средний доход домохозяйства: 77 385 долл. США (4-е место)

стоимость: 167 600 долларов (17-е место)

• Налог на имущество на душу населения: 1 380 долларов.91 (24-й самый низкий)

• Средний доход домохозяйства: $ 56 521 (22-го самых низких)

16. Maine

• Эффективное налога на налогу имущества: 1,23 процента

• Средняя стоимость дома: $ 1

(24-й самый низкий)

• На наличие недвижимости на душу населения: $ 2 055,00 (10-е самые высокие)

• Средний доход домохозяйства: $ 56 277 (20-е самые низкие)

15. Kansas 15. Kansas

• Эффективная ставка налога на имущество: 1.32 процента

• Средний дом стоимость: 150 600 долларов (10-е место)

• Налог на имущество на душу населения: 1 440 долларов. 25 (22-е место)

25 (22-е место)

• Средний доход домохозяйства: 56 422 долларов (21-е место)

14. Нью-Йорк

• Эффективная ставка налога на недвижимость: 1,40 процента

)

• на наличие недвижимости на душу населения: $ 2 696.90 (4-й самый высокий)

• Средний доход домохозяйства: $ 64 894 (14-й самый высокий)

13. IOWA 13. IOWA

• Эффективное налога налога на налогу: 1,44 процента

• Средний дом стоимость: 149 100 долларов (9-е место)

• Налог на имущество на душу населения: 1 569 долларов.22 (15-й самый высокий)

• Средний доход домохозяйства: $ 58 570 (25-й самый высокий)

12. Pennsylvania

• Эффективное налога на налогу имущества: 1,48 процента

• Медиана Главная стоимость: $ 181200 (23 младший)

• Налог на имущество на душу населения: 1480,87 долларов США (20-е место)

• Средний доход домохозяйства: 59 195 долларов США (24-е место)

11. Мичиган

Мичиган

• Эффективная ставка налога на недвижимость: 8 11. : 155 700 долларов США (11-е место)

• Налог на имущество на душу населения: 1 382 доллара США.10 (25-е самые высокие)

• Средний доход домохозяйства: $ 54,909 (18-й самый низкий)

10. Род-Айленд

• Эффективное налога налога на налогу: 1,53 процента

• Средняя стоимость дома: $ 257 800 (16 )

• На наличие недвижимости на душу населения: $ 2,339,34 (7-й самый высокий)

• Средний доход домохозяйств: $ 63,870 (15)

9. Огайо

• Эффективное налога на налогу имущества: 1,60%

• Средний стоимость дома: 144 200 долларов (8-е место)

• Налог на недвижимость на душу населения: 1 271 доллар.45 (23-го самых низких)

• Медиана доходы домохозяйства: $ 54 021 (16-е самые низкие)

8. Connecticut 8. Connecticut

Connecticut 8. Connecticut

• Эффективный налог на налогу на налогу имущества: 1.62 процента

• Средняя стоимость дома: $ 273,100 (12-й самые высокие)

• Налоги на имущество на душу населения: 2 846,51 долларов США (3-е место)

• Средний доход домохозяйства: 74 168 долларов США (5-е место)

7. Небраска

• Эффективная ставка налога на недвижимость: 175 процентов Медиана: 9007 1.1. : 155 800 долларов США (12-е место)

• Налог на имущество на душу населения: 1 895 долларов США.19 (12-е место)

• Средний доход домохозяйства: 59 970 долларов США (21-е место)

6. Техас

• Эффективная ставка налога на недвижимость: 1,70%

)52 Самая низкая стоимость дома: 1 $ • на душу населения на налогу на душу населения: $ 1,731. 37 (13-й самый высокий)

37 (13-й самый высокий)

• Средний доход домохозяйств: $ 59,206 (23-го высшего)

5. Vermont 5. Vermont

• Эффективная ставка налога на имущество: 1,72 процента

• Средний дом стоимость: 226 300 долларов (19-е место)

• Налог на имущество на душу населения: 2 541 доллар.72 (5. • Налог на имущество на душу населения: 1 615,71 долл. США (14-е место)

• Средний доход домохозяйства: 59 305 долл. США (22-е место)

стоимость: 263 600 долларов (14-е место)

• Налог на имущество на душу населения: 3 054 доллара.30 (2-й самые высокие)

• Средний доход домохозяйства: $ 73,381 (6-е самые высокие)

2. Illinois

• Эффективное налога налога на налогу: 2,03 процента

• Средняя стоимость дома: $ 195 300 (25-й самый высокий)

• Налог на имущество на душу населения: 2 087,44 долл. США (9-е место)

США (9-е место)

• Средний доход домохозяйства: 62 992 долл. США (16-е место)

1. Нью-Джерси

• Эффективная ставка налога на имущество: 2,15% стоимость: 334 900 долларов (6-е место)

• Налог на имущество на душу населения: 3074 доллара.43 (самый высокий)

• Средний доход домохозяйства: 80 088 долларов США (2-й самый высокий)

24/7 Wall Street является информационным партнером USA TODAY, предлагающим финансовые новости и комментарии. Его содержание производится независимо от USA TODAY.

Самые высокие и самые низкие

Это лучшие рынки жилья в стране

Согласно новому исследованию Owners.com, город Вирджиния-Бич в Вирджинии является рынком жилья номер один в стране.

Buzz60

Сумма, которую вы платите в виде налога на имущество, часто зависит от того, на какой стороне округа, города или района вы находитесь. И если вы покупаете дом этой весной, это еще один важный фактор, который следует учитывать при поиске дома.

И если вы покупаете дом этой весной, это еще один важный фактор, который следует учитывать при поиске дома.

Налоги на имущество в основном финансируют государственные школы, а также другие местные службы, такие как дорожные службы и полиция. Часть вашего ежемесячного платежа по ипотеке идет на налоги на недвижимость, поэтому, если у вас ограниченный бюджет, более высокий налог на недвижимость может быть обременительным.

Например, в Буффало и Сиракузах в Нью-Йорке доля налога на недвижимость в ежемесячном счете часто может быть выше, чем часть ипотечного кредита, потому что налоговые ставки там очень высоки, говорит Лоуренс Юн, главный экономист Национальной ассоциации риелторов. .

«Налог на недвижимость является важной частью информации при принятии решения о покупке дома, и покупатель должен спросить об этом перед совершением покупки», — говорит Юн.

Войны грузовиков: Инженеры GM 2 года прятали потайную заднюю дверь в хранилище .Некоторые штаты взимают налог на недвижимость, но по большей части эти налоги взимаются на уровне графства, города или района. Это означает, что дом по улице от вашего может иметь более высокое или более низкое налоговое бремя, чем ваш.

Это означает, что дом по улице от вашего может иметь более высокое или более низкое налоговое бремя, чем ваш.

Почему налоги на недвижимость различаются

В крайнем историческом примере два почти идентичных дома в одном и том же районе, которые пересекали городскую черту между Конкордом и Боу, штат Нью-Гэмпшир, имели совершенно разное бремя налога на недвижимость, по словам Джоан Янгман, председателя отдел оценки и налогообложения Линкольнского института земельной политики, аналитический центр по налогообложению и использованию земли.Ставка налога на имущество у Конкорда была примерно в два раза выше, чем у Боу, хотя оба они учились в одной средней школе.

Охота за домом: Дома для продажи: Вот самые доступные почтовые индексы в США

Золотые годы? Многие уходят на пенсию раньше, чем планировалось, вот почему

Почему? Потому что крупнейшим плательщиком налога на недвижимость в Боу была электростанция, а не ее несколько жителей. В Конкорде домовладельцы несли большую долю налогового бремени. То, сколько налогов платят владельцы коммерческой, промышленной и коммунальной недвижимости, может повлиять на вашу ставку.

В Конкорде домовладельцы несли большую долю налогового бремени. То, сколько налогов платят владельцы коммерческой, промышленной и коммунальной недвижимости, может повлиять на вашу ставку.

Стоимость жилья — еще одна причина, по которой в одном городе налог на недвижимость выше, чем в другом. Районы с более высокой стоимостью жилья могут взимать более низкую ставку налога, но при этом получать значительный доход.

Закрытые магазины: Фред закрывает летом еще 104 магазина, см. список

Возьмем Калифорнию и Огайо. В Огайо ставка налога на недвижимость является 12-й по величине в стране и составляет 1,56%. Средний дом в Огайо стоимостью 129 900 долларов приносит 2032 доллара налога на недвижимость. Но в Калифорнии налоговая ставка намного ниже — 0.81 % — 34-е место среди самых низких в США, — но средний дом там (стоимостью 385 500 долларов) приносит 3 104 доллара налога на недвижимость.

Другие налоговые соображения

Налоги на недвижимость — не единственное налоговое бремя, которое должны учитывать резиденты, говорит Янгман. Например, в Бриджпорте, штат Коннектикут, самая высокая ставка налога на недвижимость, но нет местных налогов с продаж или подоходного налога. Бирмингем, штат Алабама, напротив, имеет 11-е место по величине налога на недвижимость, но «множество других налогов», сказала она.

Например, в Бриджпорте, штат Коннектикут, самая высокая ставка налога на недвижимость, но нет местных налогов с продаж или подоходного налога. Бирмингем, штат Алабама, напротив, имеет 11-е место по величине налога на недвижимость, но «множество других налогов», сказала она.

«Если сложить все вместе, налоговая нагрузка в Бирмингеме на самом деле выше, чем в Бриджпорте», — сказала она.

Налоги штата на имущество

В целом, эффективная ставка налога на имущество для домовладельцев составляет 1,2% в США. При средней стоимости дома в 178 600 долларов годовой налоговый счет составляет 2149 долларов. В восемнадцати штатах действующие ставки такие же или выше, чем в США, а в 32 штатах и округе Колумбия ставки ниже.

Используя данные Линкольнского института земельной политики, USA TODAY ранжировали налоги на недвижимость среди штатов по фактической налоговой ставке для домовладельцев, а не по среднему уплаченному налогу, на который влияет общая стоимость дома. Если вашего штата нет в приведенных ниже списках, посетите онлайн-инструмент Института Линкольна, чтобы узнать, где он находится.

Если вашего штата нет в приведенных ниже списках, посетите онлайн-инструмент Института Линкольна, чтобы узнать, где он находится.

худших государств для налогов на имущество

New Jersey

Налоговая ставка: 2,35%

Median Home Value: $ 315 900

Средний налог оплачен: $ 7410

Illinois

Ставка налога: 2,3%

Средняя стоимость дома: 173 800 долларов

Средняя уплаченная сумма налога: 3 995 долларов

Нью-Гемпшир

Ставка налога: 2.15%

Median Home Value: $ 237 300

$ 237 300

Средний налог оплачен: $ 510017

$ 5100

Connecticut

Налоговая ставка: 1,97%

Median Home Value: $ 270 500

Средний налог оплачен: $ 5,327

Wisconsin

Ставка налога: 1. 96%

96%

Median Home Value: $ 165 800

Средний налог оплачен: $ 3,248

Texas

Уровень налога: 1.9%

Median Home Value: $ 136 000

Средний налог оплачен: $ 2,578

$ 2,578

$ 2,578

$ 2,578

Nebraska

7

Налоговая ставка: 1,85%

Median Home Value: $ 133200

Средний налог оплачивается: $ 2,467

Michigan

Налоговая ставка: 1,78%

Медиана Главная Значение: $ 122 400

Средний налог Уплачен: $ 2 174

Vermont

Налоговая ставка: 1.74%

94%

Median Home Value: $ 217 500

Средний налог оплачен: $ 3,7957

$ 3,795

Rhode Oifl

Налоговая ставка: 1,63%

Median Home Value: $ 238 000

Средний налог оплачен: $ 3,884

Лучшие государства для налога на недвижимость

Гавайи

Налоговая ставка: 0,27%

Median Home Value: $ 515 300

Средний налог оплачен: $ 1 4067

Alabama

Ставка налога: 0. 43%

43%

Median Home Value: $ 125500

$ 125 500

Средний налог оплачен: $ 543

$ 543

Louisiana

Налоговая ставка: 0,49%

Median Home Value: $ 144100

Средний налог Уплачен: $ 707

Delaware

Налоговая ставка: 0,54%

Median Home Value: $ 231 500

Средний налог оплачен: $ 1,243

Вашингтон, DC

Ставка налога: 0.56%

Median Home Value: $ 475,800

$ 475 800

Средний налог оплачен: $ 2,6617

Южная Каролина

Налоговая ставка: 0,57%

Median Home Value: $ 139 900

Средний налог оплачен: $ 798

Западная Вирджиния

Налоговая ставка: 0,58%

Median Home Value: $ 103 800

Средний налог оплачен: $ 607

Colorado

Ставка налога : 0. 6%

6%

Median Home Value: $ 247 800

$ 247 800

$ 240017 Средний налог оплачен: $ 1 489

Wyoming

Увеличение налога: 0,61%

Median Home Value: $ 194 800

Средний налог оплачивается: $ 1 196

Arkansas

Налоговая ставка: 0,62%

Median Home Value: $ 111 400

Средний налог Уплачен: $ 693

Наименьшие доступные территории метро в мире сделают вас чувствовать себя разбитыми

вам придется открыть эту копилку, если вы хотите жить в одном из этих дорогих районов метро.У Шона Доулинга из Buzz60 есть еще.

Buzz60

Налог на недвижимость сегодня

Налог на недвижимость Сегодня содержит информацию о предстоящих сроках, действиях и информационных выпусках.

Пожалуйста, сообщите нам, что вы хотели бы видеть в будущих выпусках, отправив вопросы по налогу на имущество и/или предлагаемые темы по адресу ptad. коммуникации@cpa.texas.gov. Мы с удовольствием решим вопросы, связанные с налогом на имущество, в рамках нашей компетенции.

коммуникации@cpa.texas.gov. Мы с удовольствием решим вопросы, связанные с налогом на имущество, в рамках нашей компетенции.

Сообщение от Контролер

Гленн Хегар

Техасский контролер

В августе я объявил, что мое агентство будет управлять недавно созданным Управлением по развитию широкополосной связи (BDO).BDO предоставит гранты, ссуды под низкие проценты и другие финансовые стимулы поставщикам интернет-услуг, которые расширят доступ к услугам широкополосной связи в недостаточно обслуживаемых районах. Пандемия подчеркнула постоянно растущее значение надежного интернет-сервиса в нашем обществе. Мое агентство надеется на сотрудничество с государственными и местными партнерами, чтобы сделать доступность простого и безопасного доступа в Интернет в Техасе приоритетной задачей.

В сентябре я опубликовал выручку за 2021 финансовый год в размере 60,5 млрд долларов, что на 6 больше.2 процента с 2020 года. Годовые доходы превзошли наши прогнозы в пересмотренной оценке доходов за двухгодичный период (BRE), опубликованной в августе. Экономика Техаса сильно восстановилась весной благодаря повышению уровня вакцинации и постоянному открытию экономики, и я с оптимизмом смотрю в будущее, поскольку экономика штата продолжает возвращаться к допандемическим моделям.

Экономика Техаса сильно восстановилась весной благодаря повышению уровня вакцинации и постоянному открытию экономики, и я с оптимизмом смотрю в будущее, поскольку экономика штата продолжает возвращаться к допандемическим моделям.

В летние месяцы Отдел помощи в уплате налога на имущество (PTAD) был занят. Сотрудники PTAD заверили окончательные результаты исследования стоимости имущества (PVS) 2020 года уполномоченному по вопросам образования 8 августа.16 сентября опубликовала предварительные отчеты по программе «Методы и помощь» (MAP) для оценочных округов и усердно работала над обновлением информации о достоверности налогов (TNT).

PTAD продолжает работать над внедрением новых мандатов и изменений, принятых 87-м Законодательным собранием Техаса. Книги «Налоговый кодекс 2021 года» и «Законы о налоге на имущество 2021 года» скоро поступят в продажу. Вы сможете разместить заказ, отправив форму заказа и необходимую оплату в PTAD. Кроме того, PTAD опубликовала публикацию «Изменения в законодательстве 2021 года» (PDF), в которой обобщаются законы о налоге на имущество, которые были изменены в связи с принятием законодательства на 87-м совещании Законодательного собрания. Не забудьте посетить Институт налога на имущество (PTI) в Сан-Маркосе, , 14–15 декабря, , чтобы быть в курсе вопросов, связанных с налогом на имущество в Техасе.

Не забудьте посетить Институт налога на имущество (PTI) в Сан-Маркосе, , 14–15 декабря, , чтобы быть в курсе вопросов, связанных с налогом на имущество в Техасе.

Окончательные выводы PVS за 2020 г.

16 августа 2021 года Управление финансового контролера заверило выводы об окончательной налогооблагаемой стоимости за 2020 год уполномоченному по вопросам образования в соответствии с требованиями главы 403.302 Правительственного кодекса. Окончательные результаты налогооблагаемой стоимости PVS за 2020 год доступны на веб-странице PTAD «Исследование стоимости имущества и самостоятельные отчеты».

Некоторые отчеты школьного округа находятся на рассмотрении из-за петиций, поданных в соответствии с разделом 403 Правительственного кодекса.303 и в настоящее время недоступны.

На приведенной выше диаграмме показана текущая разбивка окончательных результатов PVS 2020 года. В этом цикле 101 школьный округ прошел квалификацию на первый год льготного периода, 25 — на второй год льготного периода, 61 — на уровне штата и 15 — на местном уровне, превышающем значение на уровне штата. Эти цифры могут быть изменены в зависимости от результатов нескольких текущих акций протеста.

Эти цифры могут быть изменены в зависимости от результатов нескольких текущих акций протеста.

КАРТА Отзывы

PTAD направила главным оценщикам проект вопросов и рекомендаций по пересмотру MAP на 2022-23 гг.4 сентября 2021 г., с датой подачи комментариев 3 сентября. PTAD рассматривает все письменные комментарии, вносит соответствующие изменения и публикует окончательные вопросы 2022–2023 годов на веб-странице Программы методов и помощи.

После окончательной доработки документов MAP на 2022–2023 годы PTAD направляет уведомление оценочным округам, которые должны получить обзор MAP в 2022 году, вместе с запросом данных.

PTAD опубликовала предварительные отчеты MAP за 2021 год для 125 оценочных округов 16 сентября 2021 года. Общее количество рекомендаций, сделанных в ходе этого цикла проверки, составило 704.

Новые уровни района оценки

По данным переписи 2020 года четыре оценочных округа превысили порог в 120 000 человек по многим требованиям Налогового кодекса.

Наш офис проводит проверки MAP с использованием многоуровневой системы, основанной на населении округа. По данным переписи 2020 года некоторые оценочные округа перешли на другой уровень. Ниже приведены изменения уровней, вступающие в силу начиная с цикла MAP 2022 года.

| Новые уровни оценочного округа | |||||

|---|---|---|---|---|---|

| Уровень 1 | Начиная с уровня | Уровень 2 | Начиная с уровня | Уровень 3 | Начиная с уровня |

| Комал | 2 | Гейнс | 3 | ДеВитт | 2 |

| Кауфман | 2 | Лампасас | 3 | Джонс | 2 |

| Паркер | 2 | Лавака | 3 | Тайлер | 2 |

| Том Грин | 2 | Льяно | 3 | ||

Комментарии TLO

Офицеры по связям с налогоплательщиками (TLO) в округах с населением более 120 000 человек должны представить в офис контролера список дословных комментариев, жалоб и предложений, полученных от владельцев недвижимости, агентов или главных оценщиков о процедурах слушаний в совете по оценке моделей (ARB) или любых других вопрос, связанный со справедливостью и эффективностью ARB. Пожалуйста, направляйте комментарии, жалобы и предложения, полученные по этим вопросам, только в соответствующем шаблоне электронной таблицы Excel (XLS) не позднее 31 декабря 2021 г. .

Пожалуйста, направляйте комментарии, жалобы и предложения, полученные по этим вопросам, только в соответствующем шаблоне электронной таблицы Excel (XLS) не позднее 31 декабря 2021 г. .

Право на участие главного оценщика

Все главные оценщики должны письменно уведомлять офис финансового контролера не позднее 1 января года о том, имеют ли они право назначаться или выполнять функции главного оценщика. Чтобы иметь право работать, главный оценщик должен быть либо сертифицированным зарегистрированным профессиональным оценщиком (RPA), либо иметь соответствующее профессиональное звание [член Института оценки (MAI), специалист по управлению оценкой (AAS), сертифицированный оценщик по оценке (CAE) или оценка жилья. Специалист (РЭС)].Главный оценщик, не являющийся RPA, но имеющий статус MAI, AAS, CAE или RES, должен получить сертификацию RPA в течение пяти лет после назначения или начала работы в качестве главного оценщика.

Главные оценщики должны отправить письменное уведомление, отправив заполненную Форму 50-820, Уведомление о соответствии требованиям главного оценщика (PDF) по адресу ptad. коммуникации@cpa.texas.gov.

коммуникации@cpa.texas.gov.

Налоговые счета

Налоговые органы обычно отправляют свои налоговые счета в октябре. Налоговые счета подлежат оплате по получении, а срок уплаты налогов обычно истекает в январе.31. Налоги становятся просроченными с добавлением штрафов и процентов к первоначальной сумме, начиная с 1 февраля. налоговый залог или любая процедура, которую налоговая единица устанавливает для сбора налога.

Более подробная информация об уплате налогов, в том числе о сроках, последствиях неуплаты и случаях, когда может применяться отказ от штрафа или пени, находится на веб-странице PTAD «Уплата налогов».

Способы оплаты

Информация о вариантах оплаты находится на веб-странице «Варианты оплаты» PTAD. Службы по сбору налогов должны предлагать определенные, но не все варианты оплаты. Свяжитесь с местным отделом сбора налогов, чтобы определить, какие местные варианты оплаты могут быть доступны, например:

- оплата кредитной картой (раздел 31.

06 Налогового кодекса)

06 Налогового кодекса) - отсрочка (статьи 33.06 и 33.065 НК РФ)

- скидки (статья 31.05 НК РФ)

- договор условного депонирования (ст. 31 НК РФ.072)

- рассрочка (статьи 31.031 и 31.032 НК РФ)

- раздельный платеж (раздел 31.03 НК)

- частичная оплата (ст. 31.07 НК)

- трудовой договор (статьи 31.035 – 31.037 Налогового кодекса)

Институт налога на имущество

У Института налога на имущество (PTI) новые даты и место проведения на 2021 год!

Новые даты: 14-15 декабря , а новое место проведения — конференц-центр Embassy Suites в Сан-Маркосе.

Чтобы зарегистрироваться, пожалуйста, посетите V.G. Сайт Young Institute of County Government. Зарегистрируйтесь до 12 ноября, чтобы воспользоваться скидкой раннего бронирования. Информация о проезде и размещении в отеле доступна на сайте. Вопросы по конференции следует направлять сотрудникам В.Г. Институт Янга правительства графства по телефону 979-845-4572.

Налоги на недвижимость в районах стихийных бедствий

13 сентября губернатор объявил чрезвычайное положение в округах Аранзас, Бразория, Калхун, Чемберс, Галвестон, Харрис, Джексон, Джаспер, Джефферсон, Матагорда, Монтгомери, Ньютон, Нуэсес, Ориндж, Рефухио, Сан-Патрисио и Виктория.14 сентября к объявлению о стихийном бедствии были добавлены округа Либерти и Уортон.

Информацию о предусмотренных законом льготах для владельцев недвижимости можно найти на нашей веб-странице «Налоги на недвижимость в районах стихийных бедствий и во время засухи».

Квалифицированное имущество в округах, включенных в декларацию и физически затронутых стихийным бедствием, может иметь право на получение временного освобождения от части оценочной стоимости имущества в соответствии с разделом 11.35 Налогового кодекса.

Владелец недвижимости должен подать заявку на временное освобождение, чтобы соответствовать требованиям.Форма 50-312 «Временное освобождение от уплаты налога на имущество, поврежденное стихийным бедствием» (PDF) доступна на нашей веб-странице форм налога на имущество. Свяжитесь с вашим местным оценочным округом для получения дополнительной информации о крайнем сроке подачи заявки.

Свяжитесь с вашим местным оценочным округом для получения дополнительной информации о крайнем сроке подачи заявки.

Предлагаемые конституционные поправки

2 ноября 2021 года избиратели штата Техас решат, одобрять ли следующие поправки к Конституции, касающиеся налога на имущество:

- Освобождение от налога на имущество имущества, принадлежащего пережившему супругу инвалида.

- Освобождение от налога на имущество имущества, принадлежащего пережившему супругу военнослужащего, убитого или смертельно раненого при исполнении служебных обязанностей, и предусматривающее несвоевременное обращение с заявлением об освобождении.

Дополнительную информацию о предлагаемых конституционных поправках можно найти на веб-сайте государственного секретаря Техаса.

Поздравляем!

В этом квартале мы поздравляем трех лауреатов, недавно получивших различные награды.

На 34-м ежегодном юридическом семинаре по адвалорному налогообложению главный оценщик Центрального оценочного округа Далласа Кен Нолан получил премию Уэйна Певето за 2020 год, присуждаемую тем, кто посвятил себя обучению и обслуживанию техасцев в области адвалорного налогообложения.

Округ оценки округа Харрис получил награду 2021 года за выдающиеся достижения в области оценки от Международной ассоциации сотрудников по оценке (IAAO) в честь агентства по оценке, которое внедрило техническую, процедурную или административную программу, которая является улучшением по сравнению с предыдущими программами в этой юрисдикции и обычно считается компонентом типовой системы оценки и фактором, способствующим справедливости в налогообложении собственности.

Travis Central Appraisal District получил награду IAAO за программу общественной информации 2021 года в знак признания ее достижений в разработке и внедрении эффективной системы распространения информации среди налогоплательщиков и других заинтересованных сторон.

Поздравляем с этими выдающимися достижениями!

Действия

Ниже приведен список действий на четвертый квартал 2021 года. Вы можете найти полный список важных крайних сроков закона о налоге на имущество для оценочных округов, налоговых единиц и владельцев недвижимости на веб-сайте PTAD.

- 1 октября — PVS требуется информация для оценочных участков с количеством посылок более 200 000 или менее 10 000 (за исключением категории G)

- 5 октября — Утверждена информация о налоговых ставках для всех оценочных округов с использованием 50-886-a, Таблицы представления налоговых ставок PVS (XLSX)

- 15 октября – Ответы на опрос фермеров и ранчо должны быть отправлены

- 1 ноября – Окончательные документы MAP для отчетов за 2021 год, подлежащие уплате

- Ноябрь.15 – Предоставление после выборов принятых налоговых ставок для всех оценочных округов с использованием 50-886-a, Таблицы представления налоговых ставок PVS (XLSX)

- 31 декабря – Комментарии сотрудника по связям с налогоплательщиками получены в срок

- 1 января – Срок подачи форм главного оценщика

Если последний день любого из крайних сроков приходится на субботу, воскресенье или официальный или государственный праздник, действие является своевременным, если оно совершено в следующий обычный рабочий день.

| Расчет возраста | В этой публикации содержится информация об определении фактического возраста, фактического возраста или взвешенного возраста улучшения свойства.Опубликовано в январе 2022 г. |